Какие налоги относятся к региональным: НК РФ Статья 14. Региональные налоги \ КонсультантПлюс

Федеральные, региональные и местные налоги в 2022 году

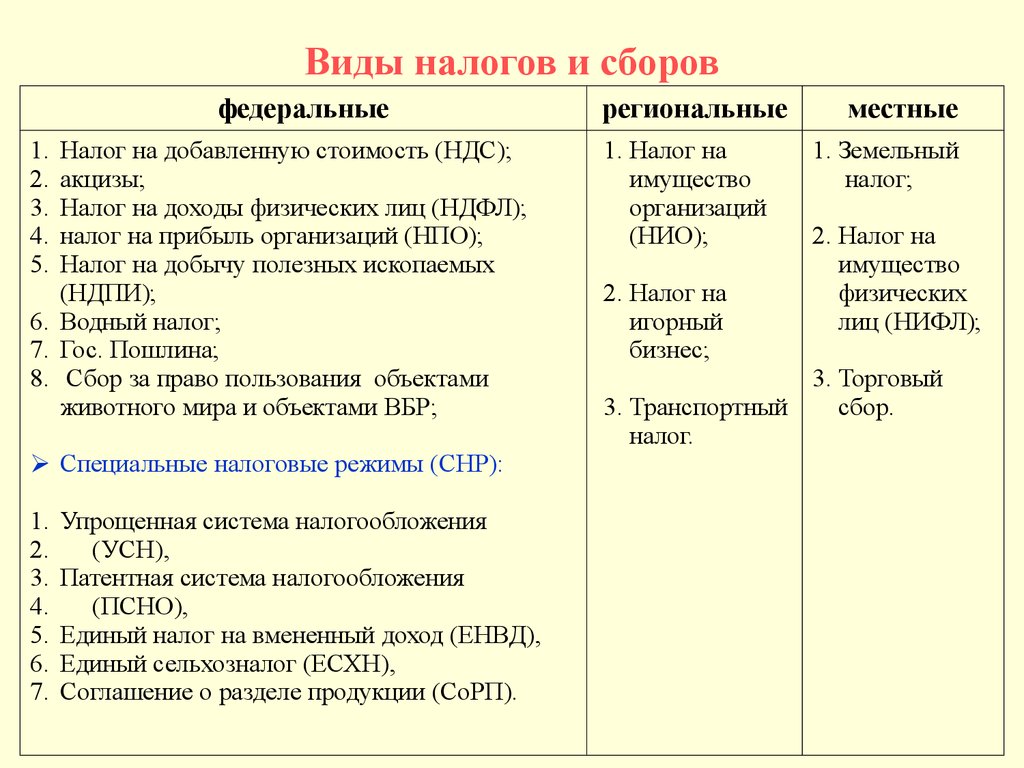

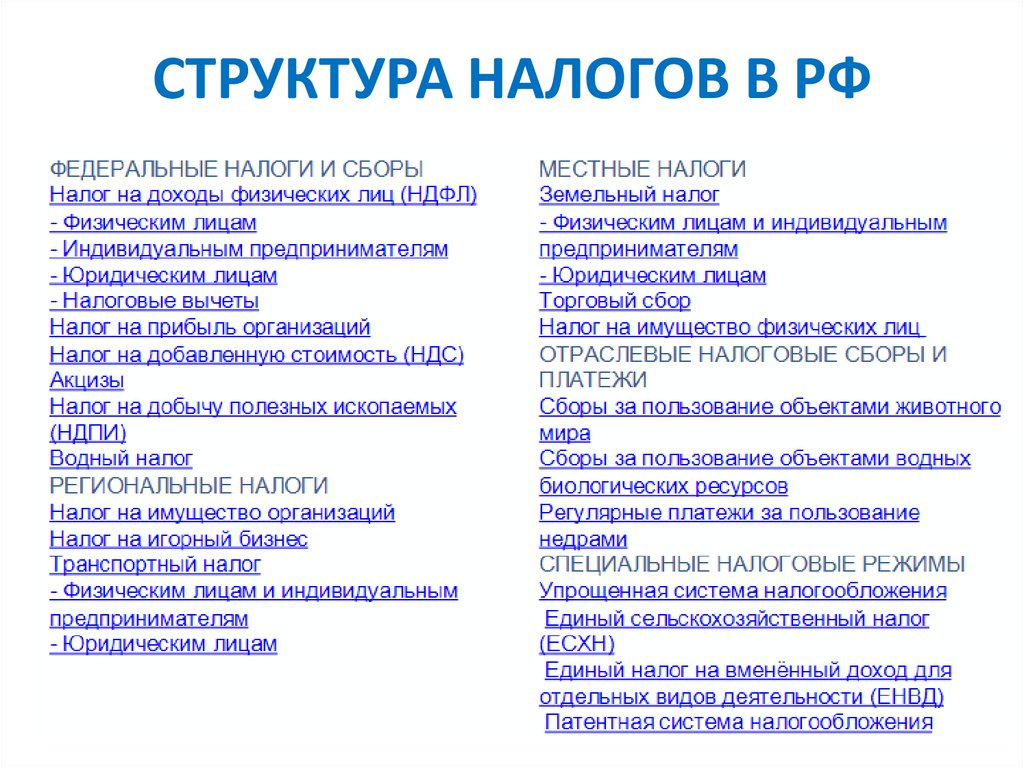

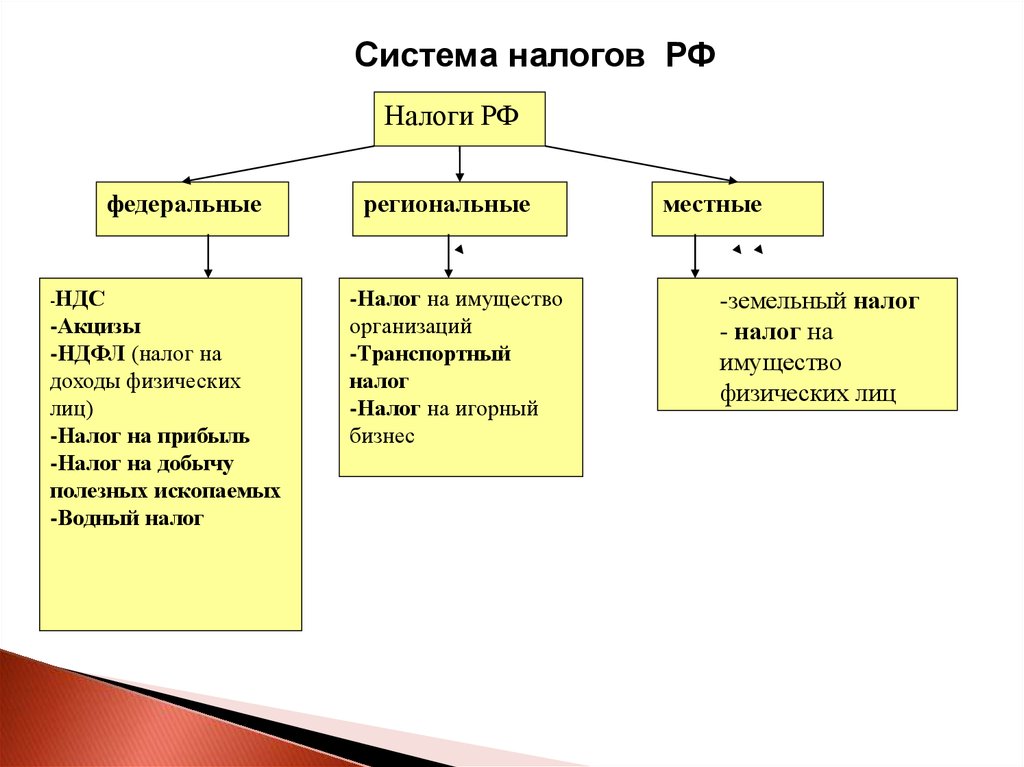

Федеральные налоги, а также региональные и местные налоги и сборы перечислены в Налоговом кодексе РФ. Классификацию налогов — федеральных, региональных и местных — с указанием номера регулирующей их нормы мы рассмотрим в данной статье.

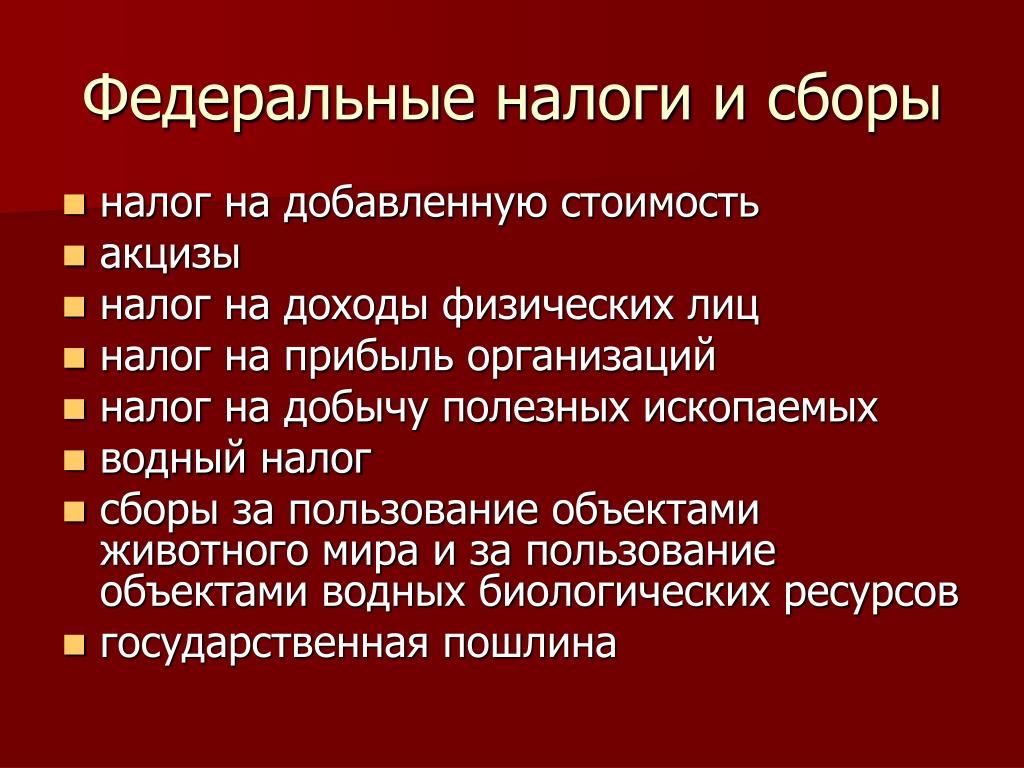

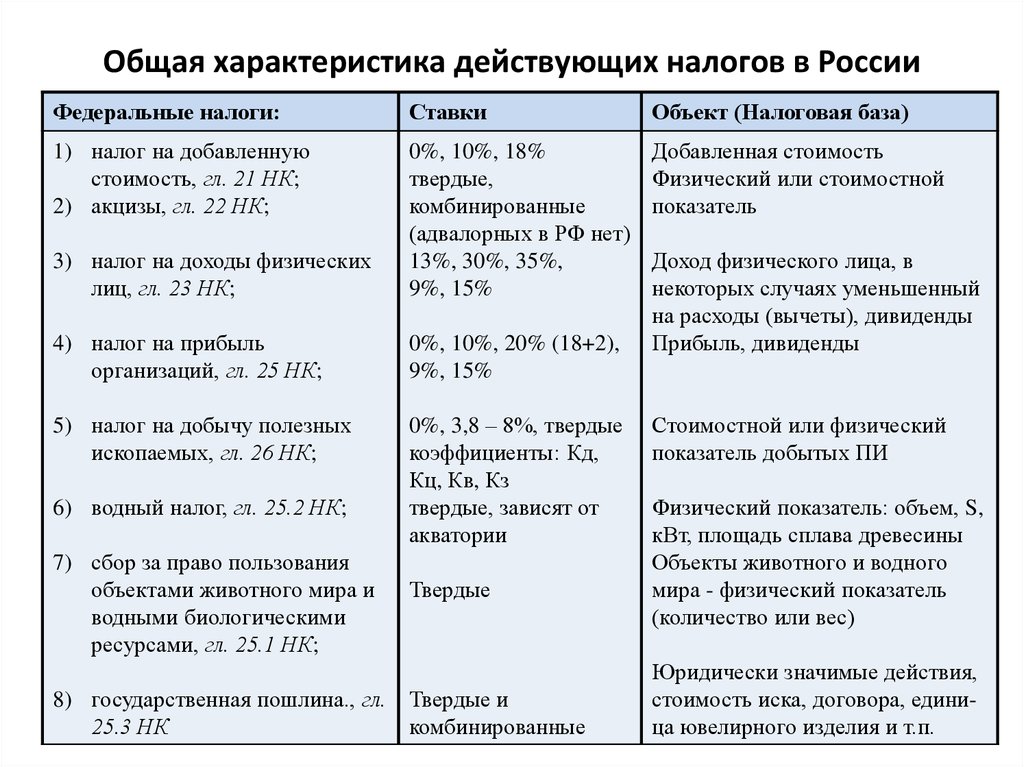

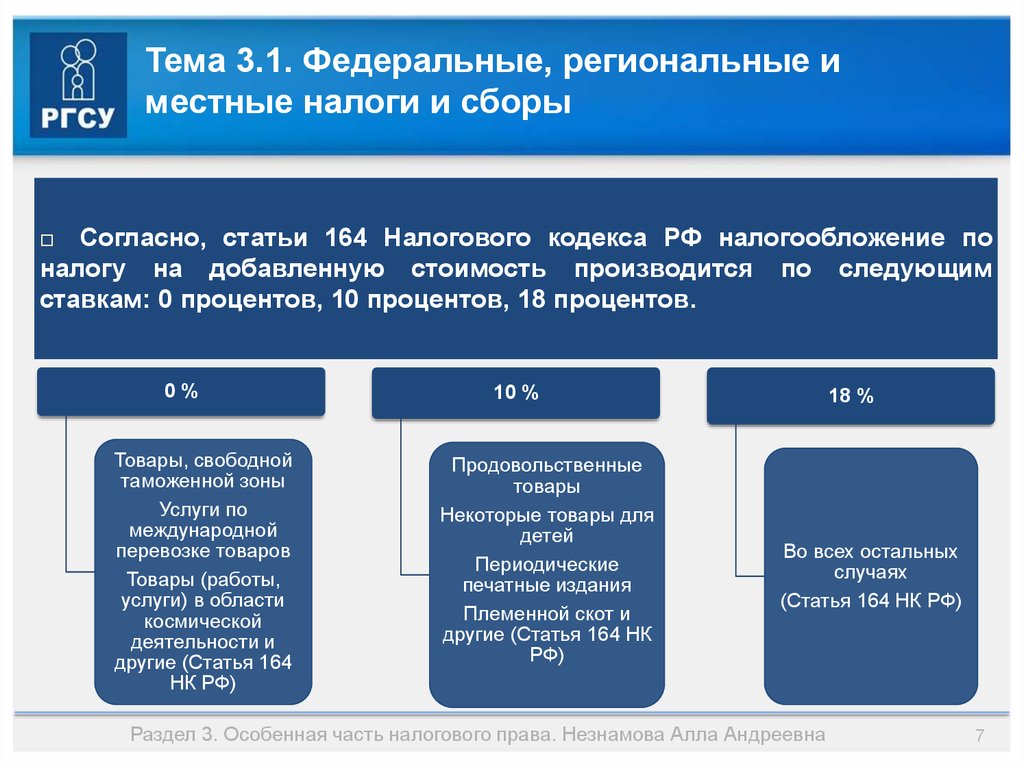

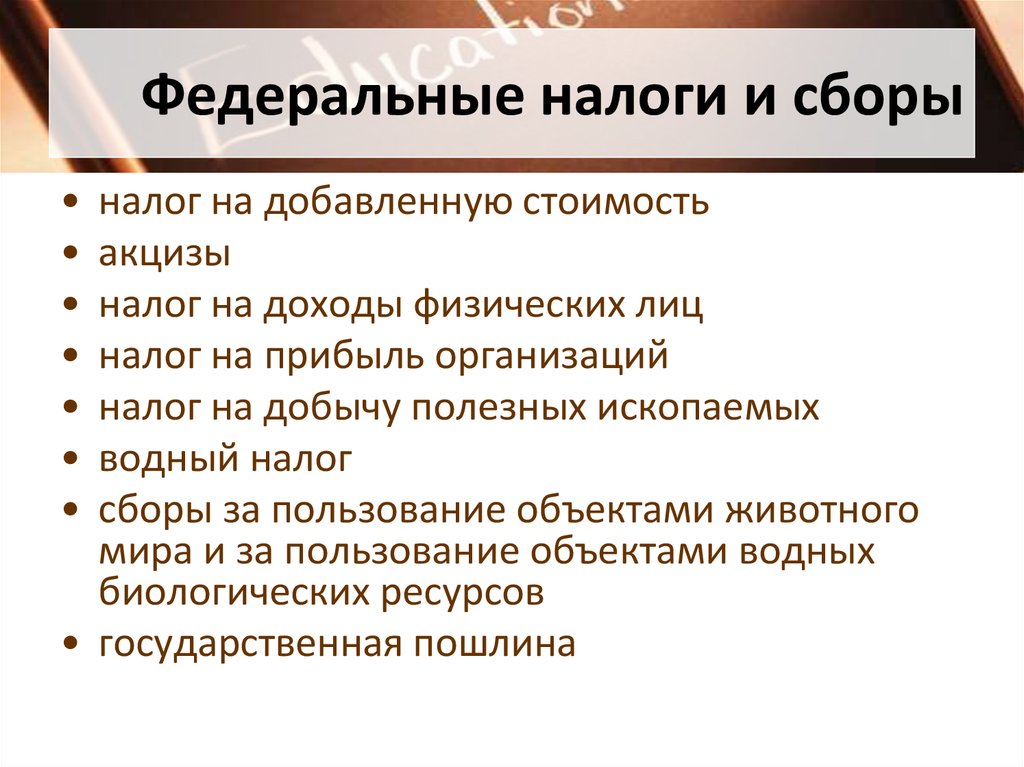

Федеральные налоги и сборы

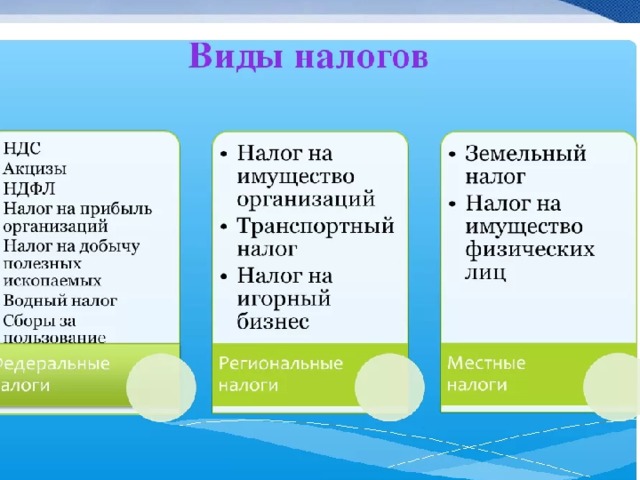

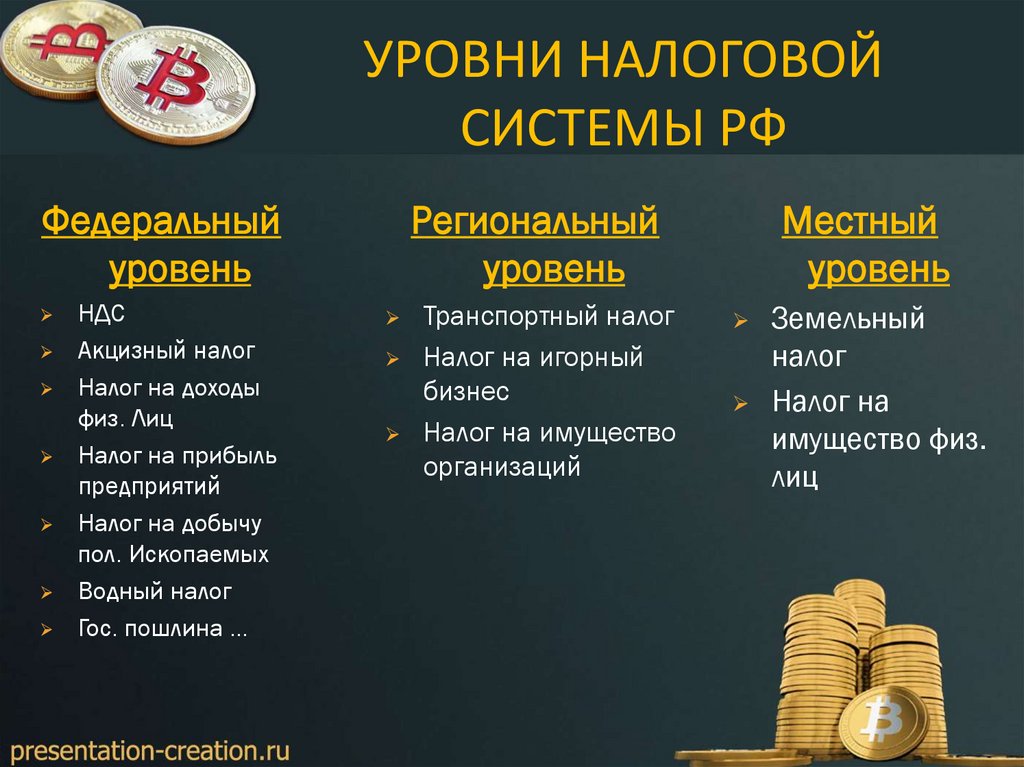

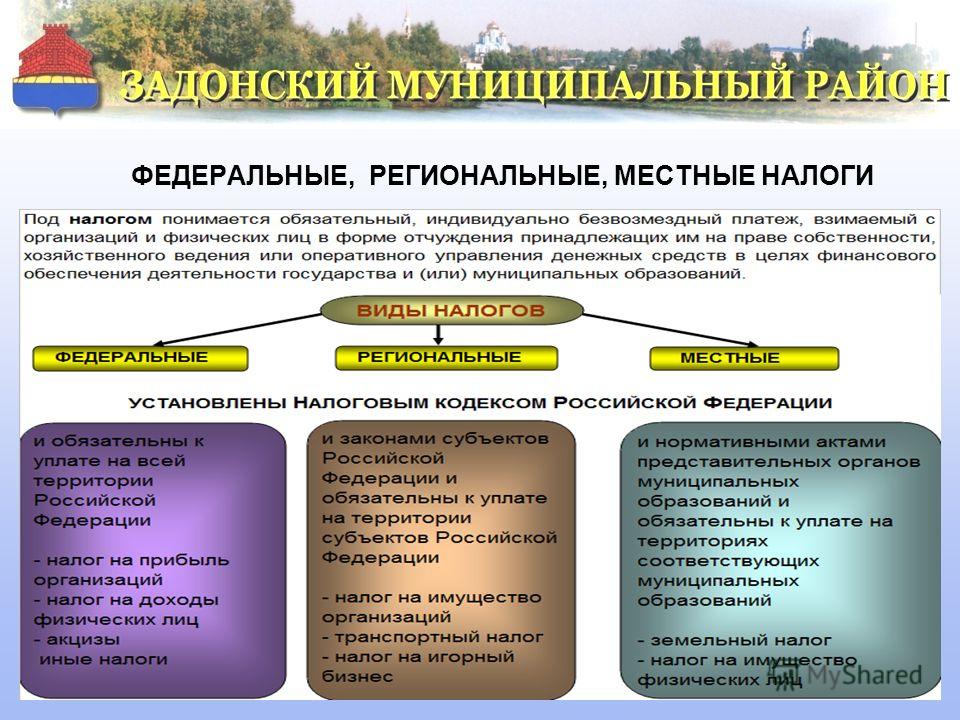

В соответствии со ст. 12 НК РФ федеральные налоги и сборы представляют собой такие обязательные платежи, перечисление которых должно осуществляться повсеместно на территории РФ. При этом действие норм по федеральным налогам регулирует только НК РФ, который вводит и отменяет как сами налоги, так и отдельные положения по тому или иному федеральному налогу.

Суммы федеральных налогов поступают в одноименный бюджет РФ.

О порядке применения КБК по различным налогам вам расскажут материалы этой рубрики.

А порядок действий при совершении ошибки в КБК подробно рассмотрен экспертами КонсультантПлюс. Получите бесплатный доступ к системе и переходите в Готовое решение.

Получите бесплатный доступ к системе и переходите в Готовое решение.

ВАЖНО! С 01.01.2023 меняется порядок уплаты налогов в связи с введением единого налогового платежа. Подробнее об этом мы рассказывали в статье.

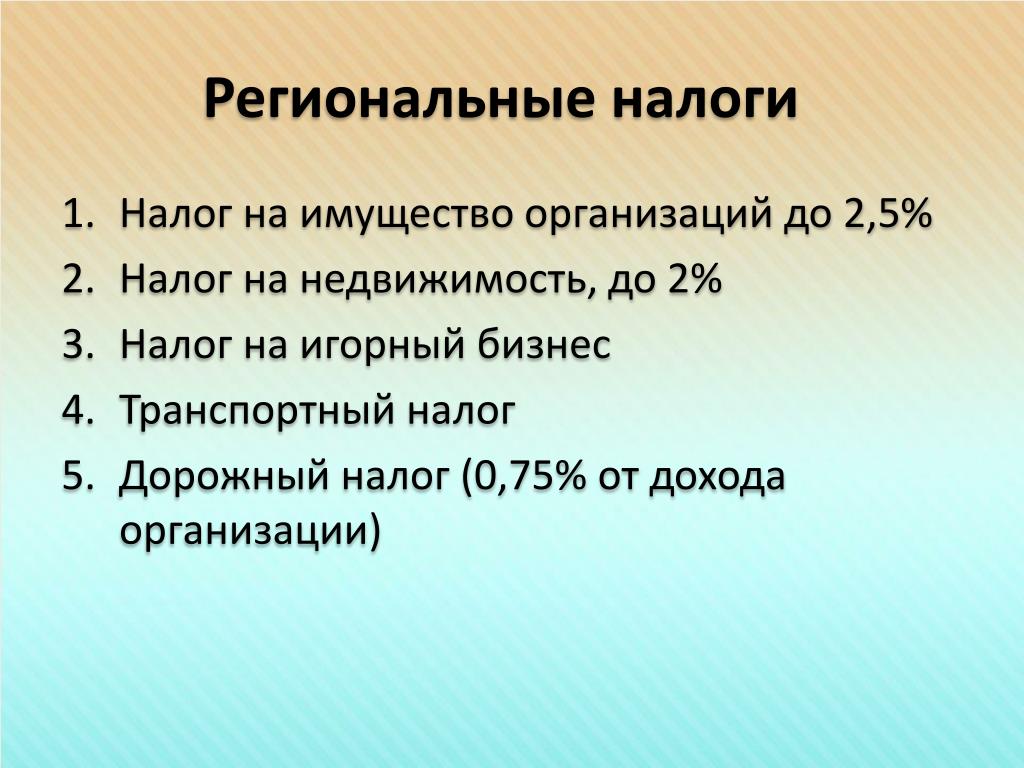

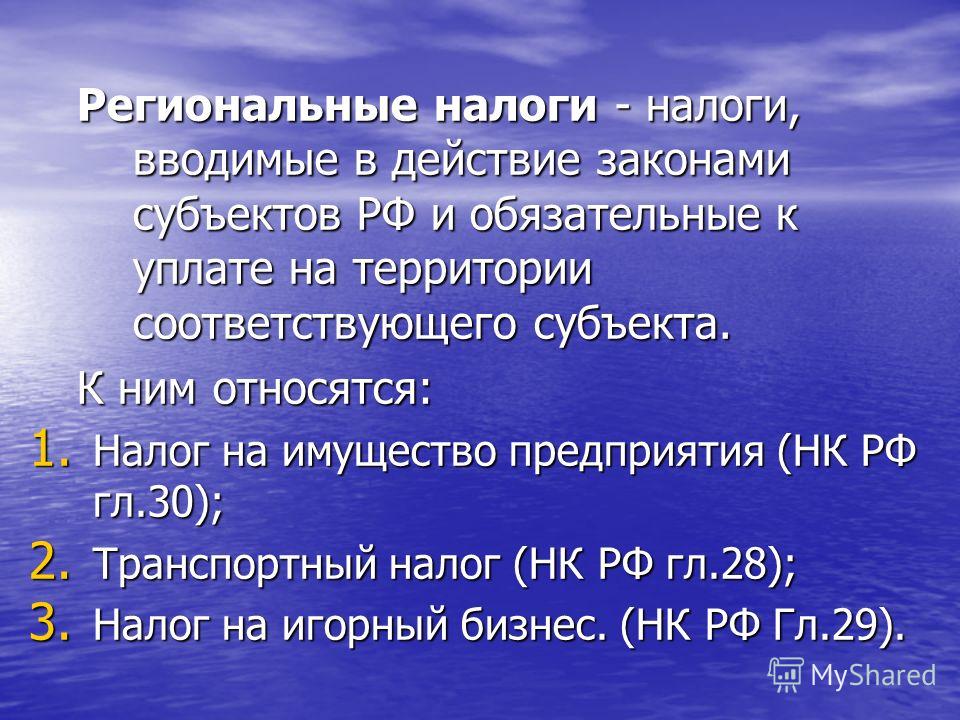

Региональные налоги

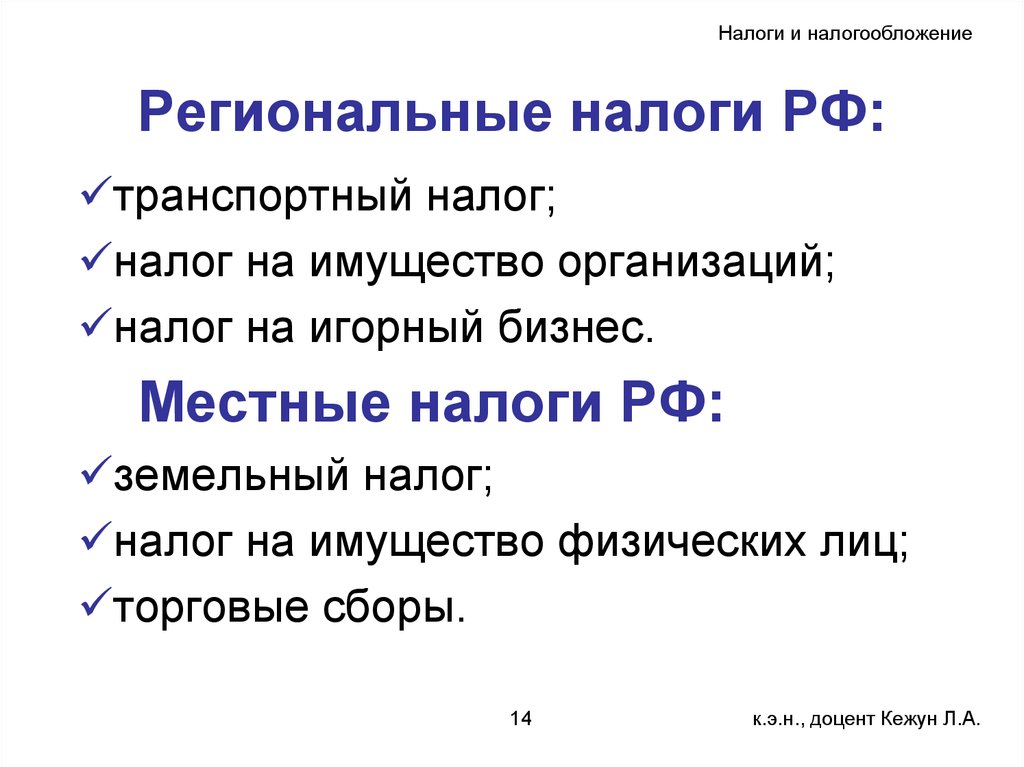

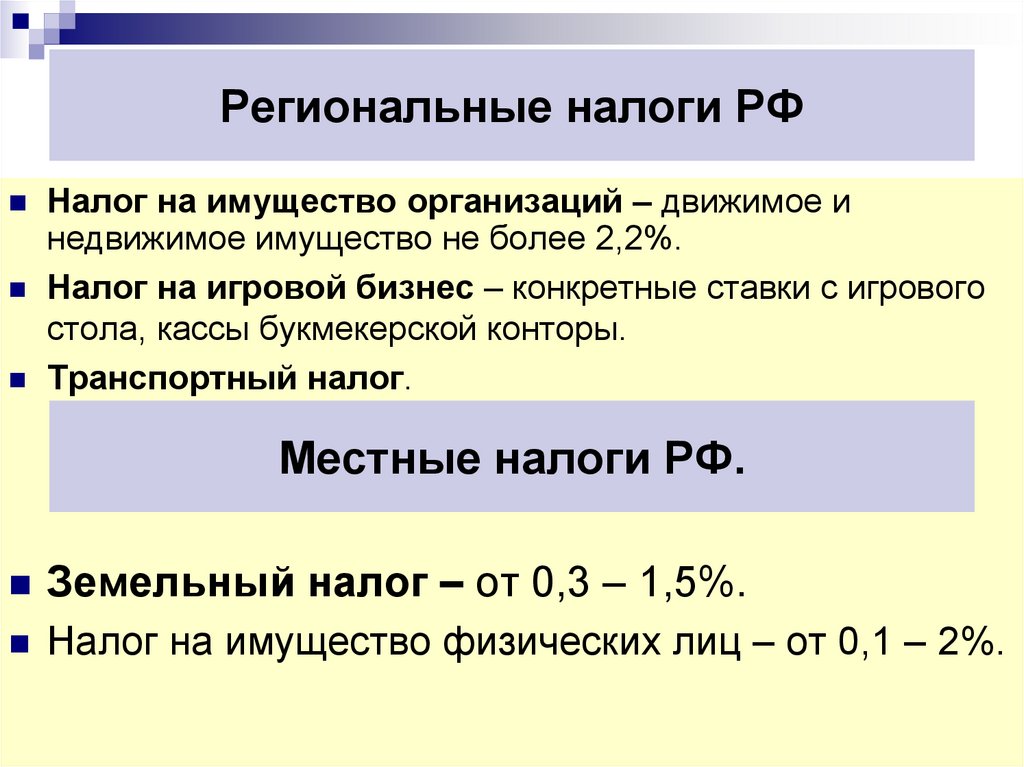

Региональные налоги, к которым относятся транспортный налог, налоги на игорный бизнес и имущество организаций, могут регулироваться как НК РФ, так и законами, которые издаются властями регионов страны, в отличие от федеральных налогов. Законы субъектов определяют значение ставок, а также наличие тех или иных льгот.

Так, например, гл. 28 НК РФ, устанавливая ставки по транспортному налогу в п. 1 ст. 361 НК РФ, в п. 2 ст. 362 НК РФ указывает, что их значение может меняться субъектами в большую или меньшую сторону в 10 раз. А в законе города Москвы «О транспортном налоге» от 09.07.2008 № 33 уже закреплены окончательные требования по исчислению налога, в частности ставки, используемые для расчета транспортного налога.

Оплата по такому виду налогов поступает в бюджеты субъектов РФ.

ВАЖНО! Несмотря на то, что налог на прибыль относится к группе федеральных налогов, платежи по нему поступают в 2 бюджета: федеральный и региональный (3 и 17% соответственно).

Местные налоги и сборы

Действие местных налогов регулируется НК РФ и нормативными актами, составленными на уровне муниципального образования. К таким налогам относятся земельный налог и налог на имущество физлиц. А с 2015 года в состав этой группы введен торговый сбор (закон от 29.11.2014 № 382-ФЗ).

О порядке и сроках уплаты торгового сбора читайте в материалах рубрики «Торговый сбор».

Обратите внимание! С 2021 года сроки уплаты транспортного и земельного налога стали едины, т.к. регламентированы на федеральном уровне. Местными и региональными властями они больше не утверждаются. Подробности см. здесь.

Средства, направляемые на оплату налогов, поступают в местные бюджеты.

Чем отличается налог от сбора

Отличия налога от сбора заключается в следующем:

- Сбор взимается в связи с желанием плательщика обладать определенным правом (лицензией или разрешением). Например, торговый сбор (взимается только в Москве, т.е. это местный сбор) за право использовать объекты для торговли.

- Сборы носят разовый характер, а налоги уплачиваются периодически.

- Целью взимания сбора является компенсация дополнительных расходов бюджета, связанных с оказанием конкретному плательщику конкретных публично-правовых услуг.

Налоги и специальные режимы

Помимо рассмотренных ранее групп налогов НК РФ выделяет так называемые спецрежимы, применение которых освобождает от уплаты налога на прибыль, НДФЛ (для ИП), НДС, налога на имущество организаций и физлиц, но вводит обязанность уплаты единого налога.

Выбрать оптимальный налоговый режим вам помогут рекомендации экспертов КонсультантПлюс. Посмотреть их можно, бесплатно получив пробный доступ к системе.

Выделяют следующие режимы:

- УСН;

Об особенностях исчисления и уплаты этого налога читайте в рубрике «УСН».

- АУСН — новый спецрежим, введен с 01.07.2022 для вновь зарегистрированного бизнеса, с 01.01.2023 станет доступным и для работающих ИП и организаций;

Как работать на новом режиме налогообложения, мы рассказывали в статье.

В чем отличие АУСН от обычной УСН? Эксперты КонсультантПлюс подробно разобрали плюсы и минусы налогового новшества. Оформите пробный бесплатный доступ к системе и переходите в Готовое решение.

- режим для сельскохозяйственных производителей;

Материалы по исчислению, уплате и представлению отчетности на этом режиме смотрите в рубрике «ЕСХН».

- соглашение о разделе продукции;

- патентная система.

С нюансами патентной системы налогообложения можно ознакомиться в рубрике «ПСН».

Рассмотрим виды налогов и сборов в РФ.

Перечень федеральных, региональных и местных налогов в 2022 году (таблица)

|

Вид налога |

Налог |

Налогопла-тельщики |

Объект |

Ставки |

|

Федеральные налоги |

НДС Разобраться со сложными вопросами, возникающими при исчислении, уплате и формировании отчетности по этому налогу, поможет рубрика «НДС» |

Ст. 143 |

Ст. 146 |

Ст. 164 |

|

Акцизы Ответы на вопросы, какие товары являются подакцизными, каковы ставки налога, как заполнить декларацию, ищите в рубрике «Акцизы» |

Ст. |

Ст. 182 |

Ст. 193 |

|

|

НДФЛ Как исчислить и удержать НДФЛ, какие вычеты и льготы применяются, как составить отчетность, смотрите в рубрике «НДФЛ» |

Ст. 207 |

Ст. 209 |

Ст. 224 |

|

|

Налог на прибыль В рубрике «Налог на прибыль» вы можете ознакомиться со всеми новостями, посвященными исчислению, уплате и представлению декларации по этом налогу |

Ст. 246 |

Ст. 247 |

Ст. 284 |

|

|

Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов |

Ст. |

Ст. 333.2 |

Ст. 333.3 |

|

|

|

Ст. 334 |

Ст. 336 |

Ст. 342 |

|

|

Водный налог В материалах рубрики «Водный налог» ищите информацию о перечне объектов обложения, нюансах расчета и уплаты налога, а также сроках его перечисления и размерах ставок |

Ст. 333.8 |

Ст. 333.9 |

Ст. 333.12 |

|

|

Госпошлина |

Ст. 333.17 |

Ст. 336.16 |

Ст. 333.32.3, 333.33 |

|

|

Региональные налоги |

Налог на имущество организаций О нюансах исчисления имущественного налога организациями можно прочитать в рубрике «Налог на имущество» |

Ст. 373 |

Ст. 374 |

Ст. 380 |

|

Транспортный налог О порядке расчета, возможных льготах, сроках уплаты транспортного налога вы узнаете из материалов нашей специальной рубрики «Транспортный налог» |

Ст. 357 |

Ст. 358 |

Ст. 361 |

|

|

Налог на игорный бизнес Особенности исчисления этого налога рассмотрены в рубрике «Налог на игорный бизнес» |

Ст. |

Ст. 366 |

Ст. 369 |

|

|

Местные налоги |

Налог на имущество физических лиц |

Ст. 400 |

Ст. 401 |

Ст. 406 |

|

Земельный налог Из чего он складывается, кто должен его рассчитывать и уплачивать, читайте в материалах одноименной рубрики |

Ст. 388 |

Ст. 389 |

Ст. 394 |

|

|

Торговый сбор |

Ст. 411 |

Ст. 412 |

Ст. |

Страховые взносы

С 2017 года в Налоговый кодекс введена гл. 34, в которой предусматривается уплата страховых взносов на пенсионное, медицинское, социальное страхование по временной нетрудоспособности и в связи с материнством (закон от 03.07.2016 № 243-ФЗ). До 2017 года эти взносы уплачивались в бюджет Пенсионного фонда и Фонда социального страхования соответственно.

Плательщики страховых взносов приведены в ст. 419 НК РФ, объект налогообложения указан в ст. 420, а ставки взносов перечислены в ст. 425–430 НК РФ.

Ответы на вопросы, связанные с исчислением, уплатой и представлением отчетности по страховым взносам ищите в рубрике «Страховые взносы».

Итоги

Классификация налогов и сборов в РФ заключается в их группировке по определенному признаку. Основным из таких признаков является их группировка по уровням бюджета. Федеральных налогов довольно много. В связи с тем, что в их состав входят такие крупные налоги, как налог на прибыль и НДС, объем федеральных налогов значительно превышает суммы сборов в региональные или местные бюджеты.

Источники:

Налоговый кодекс РФ

Региональные налоги, их состав, значение, перспективы развития

Автор: Кожич Ирина Сергеевна

Рубрика: Юриспруденция

Опубликовано в Молодой учёный №52 (394) декабрь 2021 г.

Дата публикации: 20.12.2021 2021-12-20

Статья просмотрена: 214 раз

Скачать электронную версию

Скачать Часть 2 (pdf)

Библиографическое описание: Кожич, И. С. Региональные налоги, их состав, значение, перспективы развития / И. С. Кожич. — Текст : непосредственный // Молодой ученый. — 2021. — № 52 (394). — С. 123-125. — URL: https://moluch.ru/archive/394/87145/ (дата обращения: 28.10.2022).

С. Региональные налоги, их состав, значение, перспективы развития / И. С. Кожич. — Текст : непосредственный // Молодой ученый. — 2021. — № 52 (394). — С. 123-125. — URL: https://moluch.ru/archive/394/87145/ (дата обращения: 28.10.2022).

Актуальность выбранной темы заключается в том, что доход субъектов Российской Федерации зависит от сбора региональных налогов и соответственно, чем больше будет доход от этих налогов, тем будет лучше жизнь жителей конкретного региона.

Ключевые слова: налоги, региональные налоги, налоговый кодекс, субъект, регион.

В соответствии со статьёй 8 Налогового кодекса РФ, под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения, принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

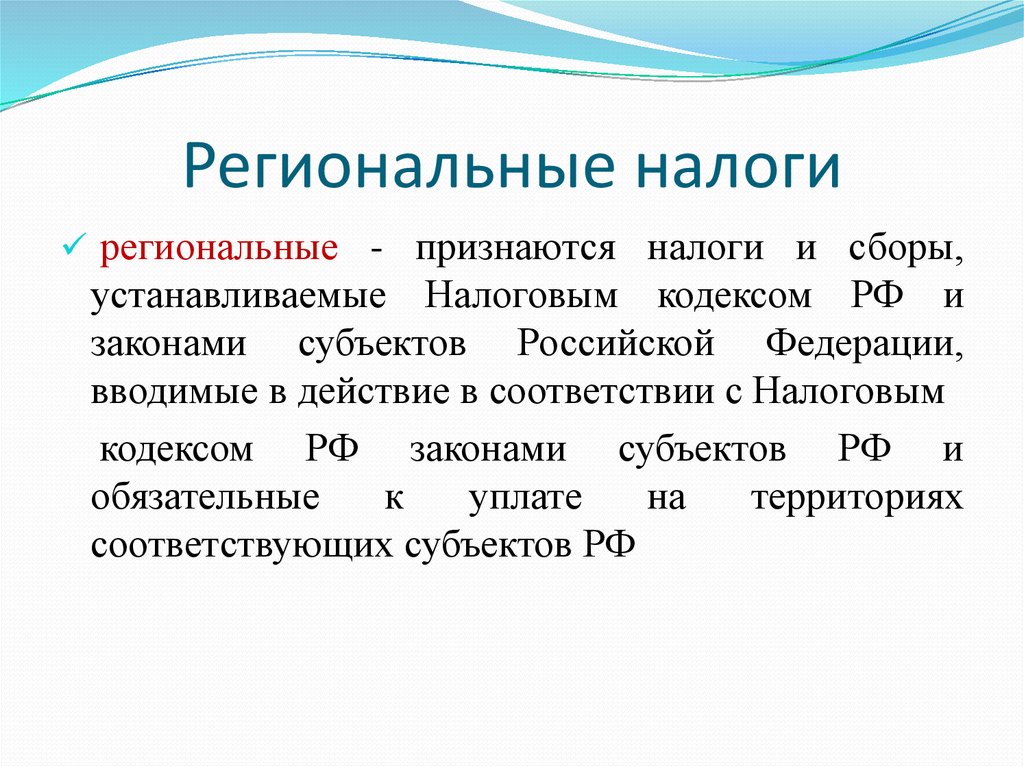

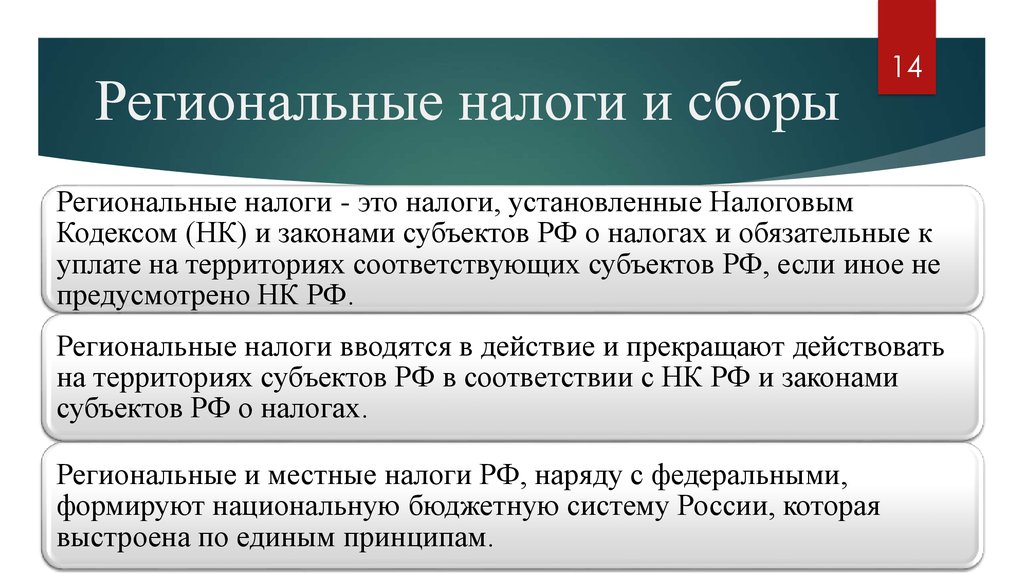

Следует определить, что такое региональные налоги. Так, региональными налогами признаются налоги, которые установлены НК РФ и законами субъектов РФ о налогах. Данные налоги обязательны к уплате на территориях соответствующих субъектов РФ, и указанные обязательные платежи зачисляются напрямую в казну субъекта РФ. Региональные налоги устанавливаются на федеральном уровне, а особенности их применения детализируются законодателями субъекта РФ. Стоит отметить, что законодательные органы субъектов РФ при установлении региональных налогов самостоятельно определяют налоговые ставки, порядок и сроки уплаты, если эти элементы налогообложения не установлены в НК РФ. Все остальные элементы региональных налогов установлены соответствующими главами Налогового кодекса. Таким образом, региональные налоги являются основной доходной частью бюджета региона и направляются на реализацию социально-значимых программ и мероприятий конкретного региона.

Таким образом, региональные налоги являются основной доходной частью бюджета региона и направляются на реализацию социально-значимых программ и мероприятий конкретного региона.

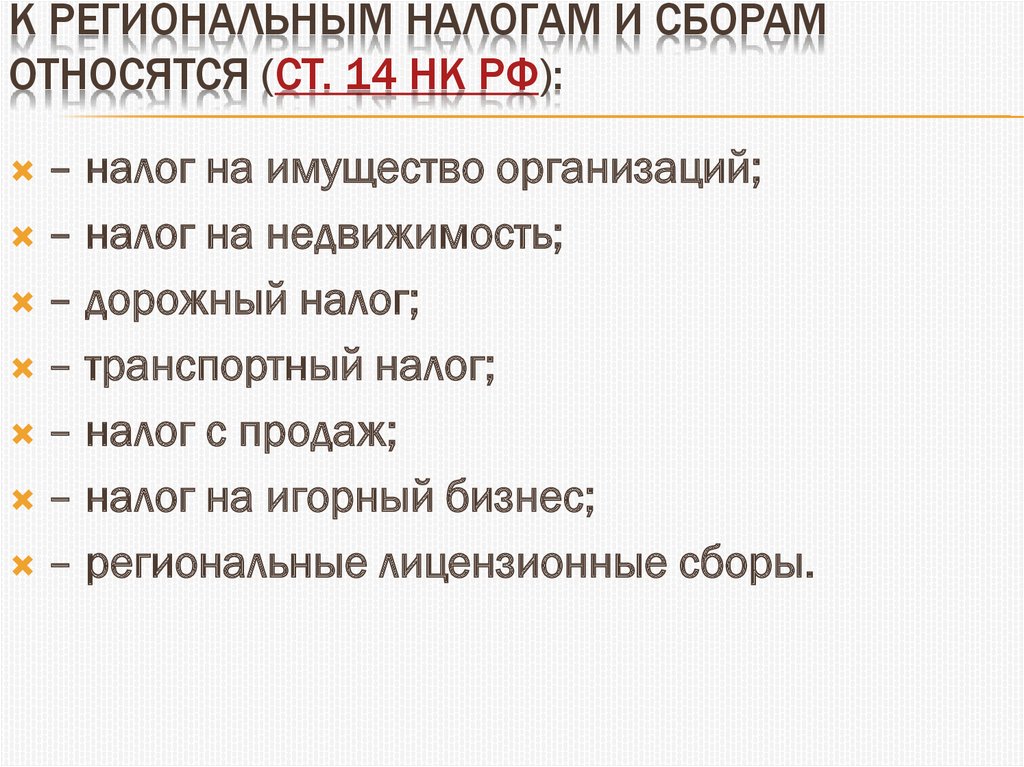

Согласно статье 14 НК РФ [1] к составу региональных налогов относятся:налог на имущество организаций; налог на игорный бизнес; транспортный налог. Так, налогом на имущество организаций признаётся имущественный сбор, который исчисляют и уплачивают именно юридические лица. Объектом обложения является имущество, которое находится в собственности организации. С 2019 года он фактически стал налогом на недвижимость, кроме земельных участков. Движимое имущество этим налогом больше не облагается. Предельные налоговые ставки установлены налоговым кодексом в размере 2,2 % от среднегодовой стоимости имущества и в размере 2 % от кадастровой стоимости имущества. Также органы законодательной власти субъектов РФ вправе снижать процент налоговой ставки, но не повышать.

Так, например, Законом Саратовской области от 24. 11.2003 N 73-ЗСО С 01.01.2021 по 31.12.2021 [2] освобождены от налога на имущество организации, осуществляющие определённые виды экономической деятельности в соответствии с ОКВЭД: транспортные перевозки, предоставление мест для временного проживания, предоставление продуктов питания и напитков, которые готовы к употреблению непосредственно на месте и в предлагаемых в традиционных ресторанах, заведениях самообслуживания и пр., демонстрацию кинофильмов, туристическую деятельность и др. Также законодатели предусматривают определенные льготы для налогоплательщиков. Освобождаются от уплаты налога на имущество учреждения и организации уголовно-исполнительной системы, церкви, организации инвалидов.

11.2003 N 73-ЗСО С 01.01.2021 по 31.12.2021 [2] освобождены от налога на имущество организации, осуществляющие определённые виды экономической деятельности в соответствии с ОКВЭД: транспортные перевозки, предоставление мест для временного проживания, предоставление продуктов питания и напитков, которые готовы к употреблению непосредственно на месте и в предлагаемых в традиционных ресторанах, заведениях самообслуживания и пр., демонстрацию кинофильмов, туристическую деятельность и др. Также законодатели предусматривают определенные льготы для налогоплательщиков. Освобождаются от уплаты налога на имущество учреждения и организации уголовно-исполнительной системы, церкви, организации инвалидов.

Обращаясь к налогу на игорный бизнес, следует отметить, что к уплате данного налога относятся организации, осуществляющие предпринимательскую деятельность по проведению азартных игр, которая связана с извлечением организациями доходов в виде выигрыша и (или) платы за проведение азартных игр. И в соответствии со статьей 366 НК РФ к объектам обложения налогом относятся: игровой стол; игровой автомат; процессинговый центр тотализатора; процессинговый центр букмекерской конторы; пункт приема ставок тотализатора; пункт приема ставок букмекерской конторы.

И в соответствии со статьей 366 НК РФ к объектам обложения налогом относятся: игровой стол; игровой автомат; процессинговый центр тотализатора; процессинговый центр букмекерской конторы; пункт приема ставок тотализатора; пункт приема ставок букмекерской конторы.

Поскольку региональными признаются налоги, зачисляемые в бюджет субъекта, то логично предположить, что правила и особенности налогообложения устанавливаются на уровне данного региона. При этом нельзя забывать, что существуют общие правила, которые распространяются на всю территорию РФ. В частности, заявление налогоплательщика о регистрации объекта (объектов) налогообложения должно быть представлено в налоговый орган не позднее чем за пять дней до даты его (их) установки. Такой же срок законодатель отводит для оповещения ИФНС при изменении количества объектов налогообложения, а также для постановки на учёт налогоплательщика, не состоящего на учёте в налоговых органах на территории того субъекта Российской Федерации, где устанавливается (открывается) объект налогообложения.

Для оплаты налогов на игорный бизнес устанавливаются фиксированные ставки, предусмотренные для каждого объекта налогообложения. Размеры минимальных и максимальных ставок закреплены в статье 369 НК РФ. Если регион не установил свои конкретные значения для ставок данного налога, то налогоплательщики должны применять минимальные значения.

Транспортный налог и его уплата установлены в статье 358 НК РФ [3]. Данный налог уплачивают лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства. Налог возлагается не только на лиц, имеющих автомобиль, но и другие транспортные средства, например, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, также сюда относятся самолеты, вертолеты, теплоходы, яхты и другие водные и воздушные транспортные средства, зарегистрированные в соответствии с законодательством РФ. В данном случае размер налога будет зависеть от мощности двигателя транспортного средства. И базовая налоговая ставка будет определяться федеральным налоговым кодексом, но нельзя не отметить, что региональными законами ставка может быть увеличена или уменьшена в 10 раз. Из всего этого следует, что транспортный налог приносит не малую часть в бюджет государства, так как обладателем транспортного средства является каждый второй.

И базовая налоговая ставка будет определяться федеральным налоговым кодексом, но нельзя не отметить, что региональными законами ставка может быть увеличена или уменьшена в 10 раз. Из всего этого следует, что транспортный налог приносит не малую часть в бюджет государства, так как обладателем транспортного средства является каждый второй.

Но также регионы вправе устанавливать льготы по уплате налога, и в качестве примера можно привести закон Саратовской области от 25.11.2002 N 109-ЗСО (ред. от 10.04.2020). Согласно этому закону были освобождены от транспортного налога с 01.01.2020 по 31.12.2020 организации и индивидуальные предприниматели, осуществляющие следующую деятельность согласно ОКВЭД: регулярные перевозки пассажиров автобусами в городском и пригородном сообщении; в междугородном сообщении; в международном сообщении [4].

Важное значение налоговых зачислений заключается в том, что они являются основой развития экономики субъектов РФ. То есть, чем больше поступлений от налогов, тем больше возможностей на реализацию различных программ. Также, можно отметить, что роль региональных налогов в формировании доходов бюджетов субъектов Российской Федерации заключается в следующем: на федеральном уровне устанавливаются общие принципы их исчисления, а ставки налога и состав льгот, предоставляемых по налогу, определяются региональным законодательством и в дальнейшем распределяются в соответствии с задачами, которые стоят перед субъектами.

Также, можно отметить, что роль региональных налогов в формировании доходов бюджетов субъектов Российской Федерации заключается в следующем: на федеральном уровне устанавливаются общие принципы их исчисления, а ставки налога и состав льгот, предоставляемых по налогу, определяются региональным законодательством и в дальнейшем распределяются в соответствии с задачами, которые стоят перед субъектами.

На данном этапе развития региональных налогов стоит отметить, что эффективность бюджетных доходов возрастёт только тогда, когда на территории конкретного субъекта РФ будет предприниматься больше усилий и мер при мобилизации своих собственных доходов, чем при сборе налогов исключительно для правительства. Решение недочётов кроется в усовершенствовании налогового законодательства. Необходима фискальная децентрализация, то есть наделение количественно и качественно налоговыми полномочиями субъектов. Необходимо ввести источники для увеличения количества собственных доходных источников и прав по управлению ими. Таким образом, для улучшения финансового положения субъектов РФ, обеспечения устойчивого экономического роста необходимо: исправить пробелы в действующем бюджетном и налоговом законодательства РФ в области расширения фискальных полномочий региональных органов, а также необходимо повысить доли собственных налоговых доходов в бюджетах субъектов РФ [5].

Таким образом, для улучшения финансового положения субъектов РФ, обеспечения устойчивого экономического роста необходимо: исправить пробелы в действующем бюджетном и налоговом законодательства РФ в области расширения фискальных полномочий региональных органов, а также необходимо повысить доли собственных налоговых доходов в бюджетах субъектов РФ [5].

По итогам изучения можно выдвинуть следующее: региональные налоги являются основой бюджета субъектов РФ. Для повышения уровня жизни данных субъектов необходимо уделить больше внимания системе сбора налогов. Но нельзя забывать, что каждое новое предложение по повышению налоговой нагрузки негативно сказывается на уровне жизни населения многих субъектов РФ, связано это с тем, что нарушается принцип «налоговой стабильности».

Литература:

- Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 02.07.2021) // Собрание законодательства РФ. N 31. 03.08.1998. ст. 3824.

- Закон Саратовской области № 73-ЗСО от 24.

11.2003 г. «О введении на территории Саратовской области налога на имущество организаций» // Газета «Саратов-СП». № 241. 28.11.2003 г. ст.941.

11.2003 г. «О введении на территории Саратовской области налога на имущество организаций» // Газета «Саратов-СП». № 241. 28.11.2003 г. ст.941. - Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 29.11.2021) // Собрание законодательства РФ. 07.08.2000. N 32. ст. 3340.

- Закон Саратовской области от 25.11.2002 N 109-ЗСО (ред. от 10.04.2020) // Газета «Саратов-СП». № 341. 30.11.2002 г. ст.666.

- Е. С. Осипова. Роль и значение региональных налогов в экономическом обеспечении регионов // Материалы III Междунар. науч. конф. (г. Уфа, июнь 2014 г.). С. 64–68.

Основные термины (генерируются автоматически): налог, РФ, транспортный налог, законодательство РФ, игорный бизнес, налоговый кодекс, Российская Федерация, субъект РФ, букмекерская контора, Саратовская область.

Ключевые слова

регион, налоги, субъект, региональные налоги, Налоговый кодексналоги, региональные налоги, налоговый кодекс, субъект, регион

Похожие статьи

Игорный бизнес в России: развитие, налогообложение. ..

..Российское законодательство предусматривает организацию пяти игорных зон. Только одна игорная зона может существовать на территории каждого из субъектов.

1 января 2004 года Государственная Дума ввела в действие главу 29 Налогового Кодекса Российской Федерации, носившую название «Налог на игорный бизнес», регулирующую…

Нормативно-правовое регулирование региональных

налоговЭто осуществляется в соответствии с законодательством Российской Федерации, в частности в соответствии с Конституцией Российской Федерации, как основным законом страны, в соответствии с нормами Налогового кодекса Российской Федерации (НК РФ), Бюджетного кодекса Российской Федерации, а также в соответствии с законами субъектов Российской. ..

..

Актуальные проблемы роли

транспортного налога в бюджете…В настоящее время транспортный налог направляется в соответствующий бюджет субъекта Федерации в полном объеме в соответствии со ст.56 Бюджетного кодекса РФ (далее — БК РФ) [2]. Однако, хоть данный налог и поступает в бюджет субъекта, но куда именно идут средства неизвестно, но совершенно точно, что не на строительство и ремонт дорог.

Разграничение

налоговых полномочий субъектов налоговой…Субъектами налоговой политики признаются Российская Федерация, субъекты Российской Федерации (области, республики, края, округа, автономные округа, автономная область, города

К таким налогам в соответствии со статьей 14 части первой НК РФ относятся транспортный налог, налог на имущество юридических лиц и налог на игорный бизнес.

На сегодняшний день транспортный налог касается почти всех жителей регионов Российской Федерации, так как с каждым

Транспортный налог на сегодняшний день является молодым налогом, который постоянно пересматривается и изменяется.

В 2003 году, когда субъекты Российской Федерации получили право использовать доход с дорожного налога и на другие…

Оптимизация

налоговых поступлений в региональный бюджетВ Российской Федерации существует трехуровневая система налогообложения, включающая федеральные, региональные и местные налоги. Данная система устанавливается и регулируется Налоговым кодексом Российской Федерации. В рамках предложенной темы следует акцентировать внимание на налогах, которые входят в региональный бюджет.

В рамках предложенной темы следует акцентировать внимание на налогах, которые входят в региональный бюджет.

Правовые проблемы

транспортного налога в Российской…Согласно ст. 14 НК РФ, транспортный налог является налогом региональным, то есть вопросами введения его в действие занимаются субъекты РФ, конечно же, основываясь на положения Налогового Кодекса. В соответствии со статьей 356 НК РФ субъекты РФ могут самостоятельно определять налоговую ставку, но в пределах…

Особенности исчисления и уплаты региональных

налогов…Транспортный налог распространяется на транспортные средства (установленных ст. 358 НК РФ), зарегистрированных на территории республики Алтай. Ставки транспортного налога, порядок и сроки его уплаты, налоговые льготы и основания их использования установлены законом [3]. Согласно сравнительному анализу налоговая ставка на транспортные средства…

358 НК РФ), зарегистрированных на территории республики Алтай. Ставки транспортного налога, порядок и сроки его уплаты, налоговые льготы и основания их использования установлены законом [3]. Согласно сравнительному анализу налоговая ставка на транспортные средства…

Основные проблемы регулирования

игорного бизнеса в РоссииВ данной статье рассматриваются способы регулирования игорного бизнеса в России, основные санкции и меры по по

В России была запрещена работа казино и других игорных заведений, за исключением специально созданных игорных зон.

Согласно ст. 6 ФЗ РФ № 244 организаторами азартных игр могут выступать исключительно юридические лица. ..

..

Похожие статьи

Игорный бизнес в России: развитие, налогообложение…Российское законодательство предусматривает организацию пяти игорных зон. Только одна игорная зона может существовать на территории каждого из субъектов.

1 января 2004 года Государственная Дума ввела в действие главу 29 Налогового Кодекса Российской Федерации, носившую название «Налог на игорный бизнес», регулирующую…

Нормативно-правовое регулирование региональных

налоговЭто осуществляется в соответствии с законодательством Российской Федерации, в частности в соответствии с Конституцией Российской Федерации, как основным законом страны, в соответствии с нормами Налогового кодекса Российской Федерации (НК РФ), Бюджетного кодекса Российской Федерации, а также в соответствии с законами субъектов Российской. ..

..

Актуальные проблемы роли

транспортного налога в бюджете…В настоящее время транспортный налог направляется в соответствующий бюджет субъекта Федерации в полном объеме в соответствии со ст.56 Бюджетного кодекса РФ (далее — БК РФ) [2]. Однако, хоть данный налог и поступает в бюджет субъекта, но куда именно идут средства неизвестно, но совершенно точно, что не на строительство и ремонт дорог.

Разграничение

налоговых полномочий субъектов налоговой…Субъектами налоговой политики признаются Российская Федерация, субъекты Российской Федерации (области, республики, края, округа, автономные округа, автономная область, города

К таким налогам в соответствии со статьей 14 части первой НК РФ относятся транспортный налог, налог на имущество юридических лиц и налог на игорный бизнес.

На сегодняшний день транспортный налог касается почти всех жителей регионов Российской Федерации, так как с каждым

Транспортный налог на сегодняшний день является молодым налогом, который постоянно пересматривается и изменяется.

В 2003 году, когда субъекты Российской Федерации получили право использовать доход с дорожного налога и на другие…

Оптимизация

налоговых поступлений в региональный бюджетВ Российской Федерации существует трехуровневая система налогообложения, включающая федеральные, региональные и местные налоги. Данная система устанавливается и регулируется Налоговым кодексом Российской Федерации. В рамках предложенной темы следует акцентировать внимание на налогах, которые входят в региональный бюджет.

В рамках предложенной темы следует акцентировать внимание на налогах, которые входят в региональный бюджет.

Правовые проблемы

транспортного налога в Российской…Согласно ст. 14 НК РФ, транспортный налог является налогом региональным, то есть вопросами введения его в действие занимаются субъекты РФ, конечно же, основываясь на положения Налогового Кодекса. В соответствии со статьей 356 НК РФ субъекты РФ могут самостоятельно определять налоговую ставку, но в пределах…

Особенности исчисления и уплаты региональных

налогов…Транспортный налог распространяется на транспортные средства (установленных ст. 358 НК РФ), зарегистрированных на территории республики Алтай. Ставки транспортного налога, порядок и сроки его уплаты, налоговые льготы и основания их использования установлены законом [3]. Согласно сравнительному анализу налоговая ставка на транспортные средства…

358 НК РФ), зарегистрированных на территории республики Алтай. Ставки транспортного налога, порядок и сроки его уплаты, налоговые льготы и основания их использования установлены законом [3]. Согласно сравнительному анализу налоговая ставка на транспортные средства…

Основные проблемы регулирования

игорного бизнеса в РоссииВ данной статье рассматриваются способы регулирования игорного бизнеса в России, основные санкции и меры по по

В России была запрещена работа казино и других игорных заведений, за исключением специально созданных игорных зон.

Согласно ст. 6 ФЗ РФ № 244 организаторами азартных игр могут выступать исключительно юридические лица. ..

..

Физические лица — Форма и инструкции

| Форма | Форма документа | Инструкции |

|---|---|---|

| Освобождение Используйте эту форму, если вы освобождены от подачи индивидуальной декларации о муниципальном подоходном налоге | Форма | |

| Форма 32 EST-EXT Предполагаемый подоходный налог и/или продление срока подачи | Форма | |

| Форма 75 Форма индивидуальной регистрации | Форма |

| Форма | Форма документа | Инструкции |

|---|---|---|

| Бланк справки о муниципальном подоходном налоге RITA подготовит для вас возвращение.  Заполните этот лист, прикрепите свои документы и отправьте его в выбранные места RITA. Заполните этот лист, прикрепите свои документы и отправьте его в выбранные места RITA. | Форма | |

| Форма 37 Декларация по индивидуальному муниципальному подоходному налогу | Форма | Инструкции |

| Освобождение Используйте эту форму, если вы освобождены от подачи индивидуальной декларации о муниципальном подоходном налоге | Форма | |

| Форма 10А Заявление на возврат муниципального подоходного налога | Форма | |

| Форма 32 EST-EXT Предполагаемый подоходный налог и/или продление срока подачи | Форма | |

| Запрос на распределение платежей Используйте эту форму для распределения существующих платежей/кредитов между отдельными индивидуальными счетами | Форма | |

| Форма заявления об изменении заработной платы по почте | Форма | |

| Форма 75 Форма индивидуальной регистрации | Форма | |

| Запрос об апелляционной оценке | Форма |

| Форма | Форма документа | Инструкции |

|---|---|---|

| Бланк справки о муниципальном подоходном налоге RITA подготовит для вас возвращение.  Заполните этот лист, прикрепите свои документы и отправьте его в выбранные места RITA. Заполните этот лист, прикрепите свои документы и отправьте его в выбранные места RITA. | Форма | |

| Форма 37 Декларация по индивидуальному муниципальному подоходному налогу | Форма | Инструкции |

| Освобождение Используйте эту форму, если вы освобождены от подачи индивидуальной декларации о муниципальном подоходном налоге | Форма | |

| Форма 10А Заявление на возврат муниципального подоходного налога | Форма | |

| Форма 32 EST-EXT Предполагаемый подоходный налог и/или продление срока подачи | Форма | |

| Запрос на распределение платежей Используйте эту форму для распределения существующих платежей/кредитов между отдельными индивидуальными счетами | Форма | |

| Форма заявления об изменении заработной платы по почте | Форма | |

| Форма 75 Форма индивидуальной регистрации | Форма | |

| Запрос об апелляционной оценке | Форма |

Муниципалитеты RITA — Региональное агентство по подоходному налогу

Налоговые ставки включены в профиль каждого муниципалитета.

179

179 333.1

333.1 333.19, 333.21, 333.23, 333.24, 333.26, 333.28, 333.30, 333.31, 333.32.1, 333.32.2,

333.19, 333.21, 333.23, 333.24, 333.26, 333.28, 333.30, 333.31, 333.32.1, 333.32.2, 365

365 415

415 11.2003 г. «О введении на территории Саратовской области налога на имущество организаций» // Газета «Саратов-СП». № 241. 28.11.2003 г. ст.941.

11.2003 г. «О введении на территории Саратовской области налога на имущество организаций» // Газета «Саратов-СП». № 241. 28.11.2003 г. ст.941.

Об авторе