Какие налоги платят с зарплаты: Налоги с зарплаты сотрудника в 2020 году — Бухонлайн

Какие налоги за счет работника и работодателя?

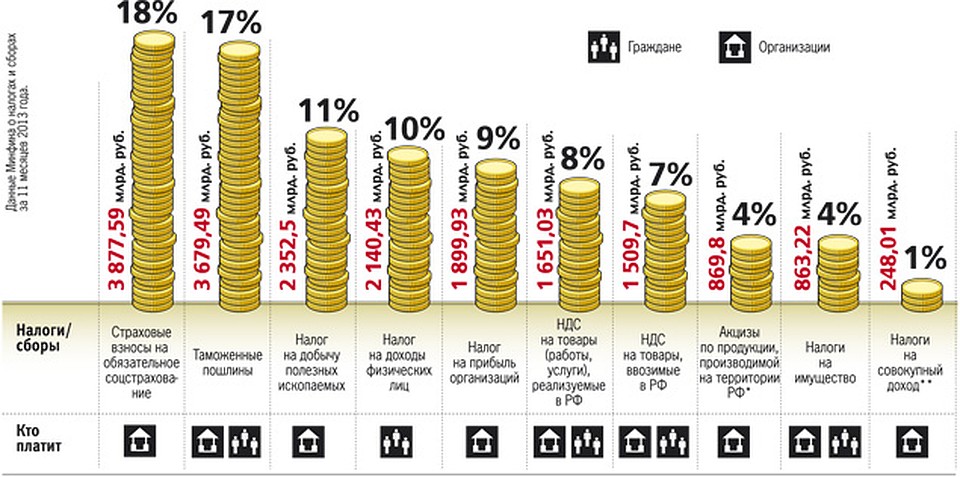

Учет заработной платы очень ответственный и сложный участок работы бухгалтера. Сложность данного участка работы бухгалтера заключается в персонификации заработной платы по каждому работнику. В соответствии с законодательной базой, заработная плата признается доходом наемного работника.

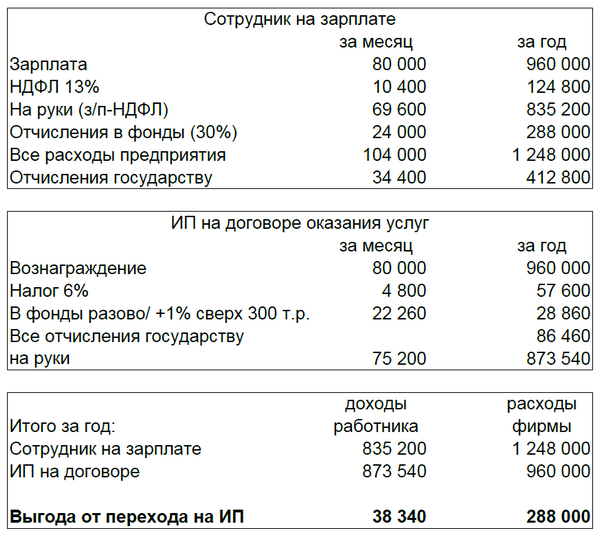

Работодатель является налоговым агентом и должен одновременно начислить заработную плату, общегосударственные налоги и обязательные удержания. Некоторые налоги уплачиваются за счет работника из заработной платы, например НДФЛ. А другие налоги оплачиваются за счет средств работодателя.

ОглавлениеПоказать

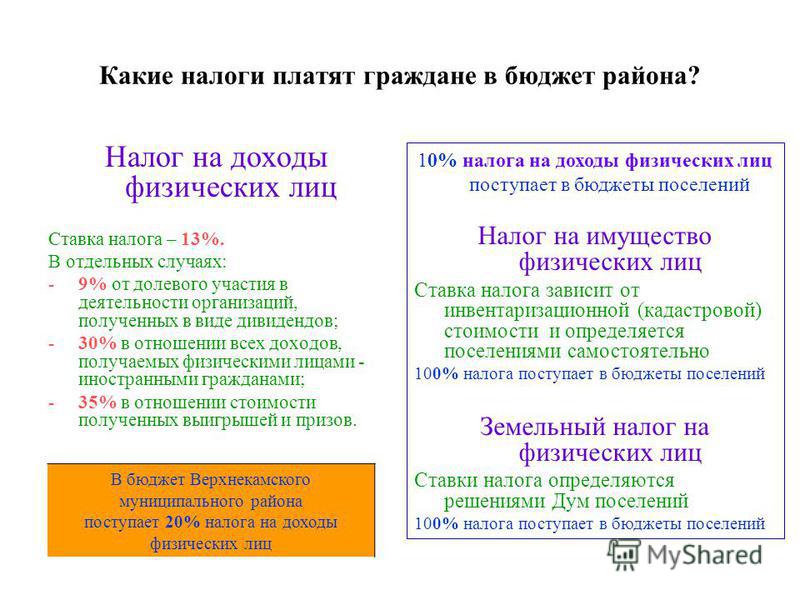

Какие налоги платят с зарплаты за счет работника?

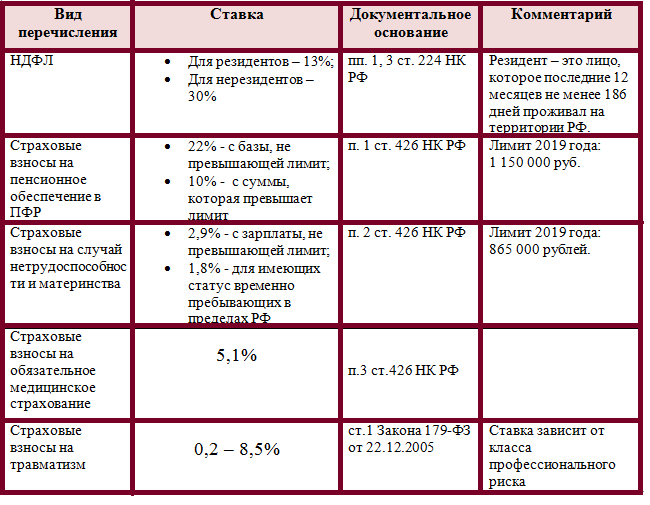

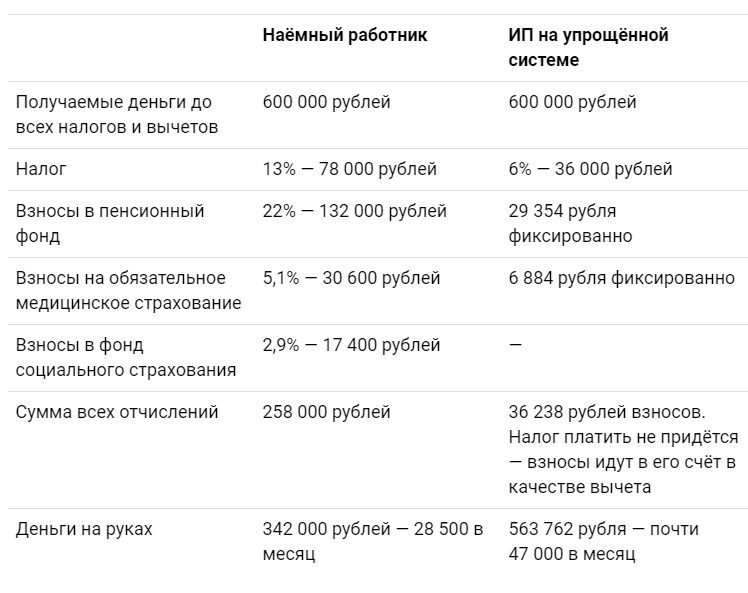

За счет работника уплачивается только налог на доходы физических лиц (НДФЛ). Налоговой базой является начисленная, в соответствии с трудовым договором заработная плата работника. Данный налог рассчитывается путем умножения начисленной суммы зарплаты на ставку налога, которая составляет 13%.

Какие налоги платят с зарплаты за счет работодателя?

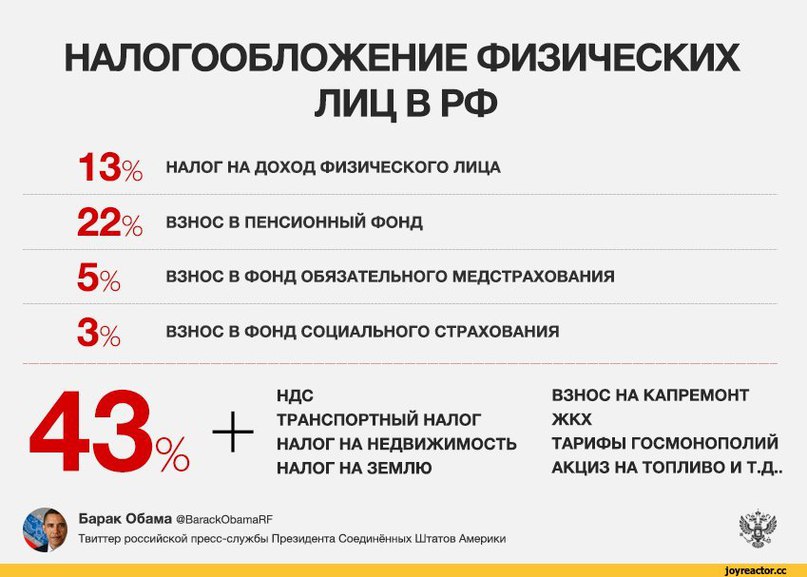

В категорию налогов, которые уплачиваются за счет работодателя, отнесены обязательные платежи и взносы:

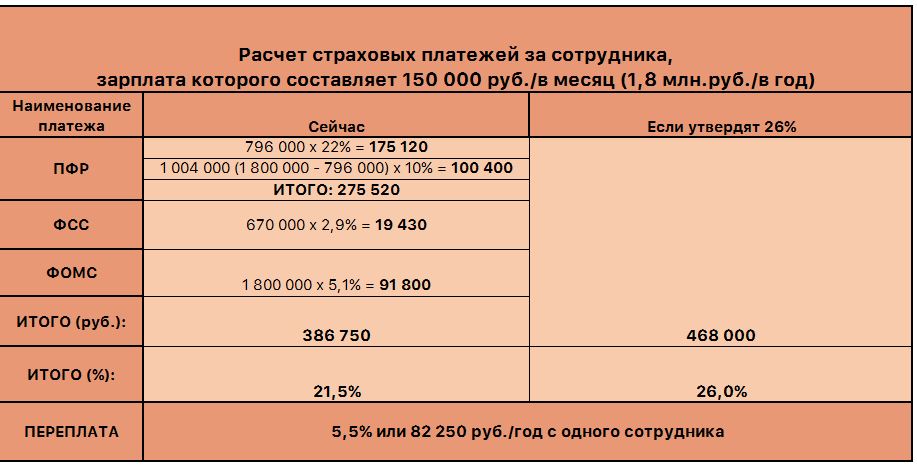

- Пенсионный фонд РФ уплачиваются страховые и накопительные взносы в размере 26% от начисленной зарплаты работников;

- взнос в Фонд социального страхования, который начисляется и уплачивается в размере 2,9%; в случае, если предприниматель ведет операционную деятельность, связанную с риском несчастных случаев и профессиональных заболеваний, необходимо оплатить взнос, который устанавливается в зависимости от класса риска. Как правило, взнос на страхования от несчастного случая составляет от 0,2 % и более от начисленной зарплаты;

- взнос по обязательному медицинскому страхованию, который составляет 3,1% от начисленной зарплаты в Федеральный фонд, и 2% взносов в Территориальный фонд медицинского страхования.

Порядок уплаты налогов и взносов

Выше представлены основные ставки налогов и обязательных взносов. Напомним, что учет заработной платы должен быть персонифицирован, и в НК РФ предусмотрены льготные положения.

Льготы на налоги с зарплаты распространяются:

— сельскохозяйственную отрасль;

— предприятия, которые занимаются организацией народных художественных промыслов;

— индивидуальных предпринимателей;

— плательщиков, которые производят выплаты и вознаграждения лицам, которые имеют инвалидность I, II или III группы и др.

С полным перечнем льготных видов деятельности можно ознакомиться в НК РФ.

Все налоги и взносы с зарплаты, начисленные в соответствии с законодательством, начисляются и оплачиваются раз на месяц. Платеж нужно произвести до 15 числа месяца, следующего за отчетным.

Облагается ли МРОТ подоходным налогом в 2020 году

На чтение16 мин. Просмотров517

Обновлено

Просмотров517

Обновлено

Содержание статьи (кликните, чтобы посмотреть)

Существуют 2 схожих понятия — МРОТ и прожиточный минимум, которые граждане не только путают, но и не всегда понимают, для чего они используются. Так вот, МРОТ — это минимальная зарплата, которую работодатель обязан платить сотруднику.

Ее размер может устанавливаться как на законодательном уровне, так и на неформальном — например, по отраслевым соглашениям, профсоюзным договорам.

Мрот с налогом или без

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

В рамках круглого стола речь пойдет о Всероссийской диспансеризации взрослого населения и контроле за ее проведением; популяризации медосмотров и диспансеризации; всеобщей вакцинации и т. п.

п.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Статьи по теме (кликните, чтобы посмотреть)

Может ли работодатель выплатить работнику, отработавшему полностью норму рабочего времени, заработную плату, размер которой после удержания НДФЛ ниже МРОТ?

Рассмотрев вопрос, мы пришли к следующему выводу:

Выплата сотруднику месячной заработной платы, размер которой после удержания налога на доходы физических лиц меньше установленного минимального размера оплаты труда, не противоречит законодательству.

Минимальный размер оплаты труда (подготовлено экспертами компании «Гарант»)

Минимальный размер оплаты труда (МРОТ, федеральный МРОТ) устанавливается одновременно на всей территории РФ федеральным законом. Применяется для регулирования оплаты труда и определения размеров пособий по временной нетрудоспособности, по беременности и родам, а также для иных целей обязательного социального страхования.

Мнение эксперта

В субъектах РФ для работников, работающих на территории соответствующего субъекта РФ, может быть установлен свой региональный МРОТ. Если он не установлен, то применяется федеральный МРОТ.

к содержанию ↑Подоходный налог с минимальной заработной платы

ВИДЕО ПО ТЕМЕ: Сколько налогов удерживается с вашей зарплаты?

Поскольку выплаты работникам предприятия подпадают под определение дохода, подоходный налог с зарплаты должен удерживаться в обязательном порядке. Каждый работник является плательщиком налога на доходы физических лиц.

О порядке удержания из зарплаты и определении налоговой базы работников предприятий и организаций говорится в ст. Статья НК определяет процент ставки налогов на зарплату и иные доходы.

Статьи с по описывают налоговые вычеты:.

Для того чтобы определить, какой подоходный налог из заработной платы удерживается, необходимо сначала определиться, является ли работник налоговым резидентом или нерезидентом. НДФЛ с зарплаты высчитывается только после того, как будут произведены налоговые вычеты.

Налоговым резидентом с года считается человек, который пробыл на территории Российской Федерации сто восемьдесят три дня в течение последнего календарного года.

Если он при этом выезжал за территорию страны, то гражданин Российской Федерации может потерять статус резидента. В то же время иностранный гражданин, который прожил на территории Федерации сто восемьдесят три дня, может получить статус резидента.

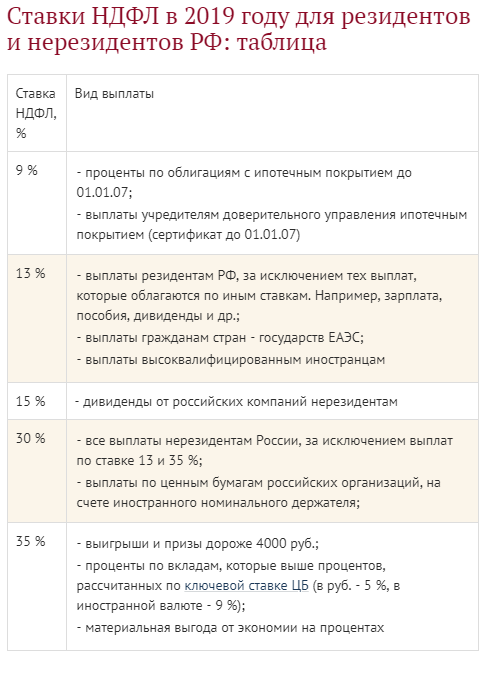

То же правило действует и в отношении лиц без гражданства — статус налогового резидента или нерезидента не зависит от гражданства, места рождения или места проживания. А вот на процент взимаемого подоходного налога с зарплаты этот статус влияет:.

Удержания из заработной платы, например, алименты, производятся после подсчета подоходного налога из оставшейся суммы, которая в итоге выдается на руки работнику. То есть необходимо подсчитать все выплаты, полученные работником в расчетный период, и разделить их на количество дней в периоде, а полученную сумму затем умножить на количество дней, отработанных работником по факту.

Подоходный налог с минимальной зарплаты в россии

Расчет подоходного налога с зарплаты: с какой суммы высчитывается этот налог, когда платить и сколько процентов нужно вычесть

В трудовом договоре, который заключает специалист при поступлении на работу, указывают, как и с какой суммы будет вычитаться НДФЛ. Его рассчитывают следующим образом:

- Сначала суммируют все доходы, которые получил работник. При этом обязательно учитывают дополнительные выплаты, например премии и поощрения.

- Когда будет получена итоговая сумма, из нее вычитают налог в размере 13 или 30%.

- Из полученной суммы вычитают официальные расходы.

Работающий специалист может узнать у бухгалтера, сколько процентов будут вычитать из его зарплаты. сотрудников предприятий может заинтересовать то, как посчитать подоходный налог с зарплаты. alt=»Подоходный налог с минимальной зарплаты в россии»>

Какие налоги платят с зарплаты?

Мы взяли в расчете минимальные тарифы.

Минимальная зарплата не будет как МРОТ — 11163, из нее вычтут подоходный налог

Проблема работающих бедных будет решена, по крайней мере, в перспективе.

А в дальнейшем ведомство может пересмотреть состав потребительской корзины в пользу мяса, овощей, рыбы, фруктов. Если это будет сделано, то стоимость корзины увеличится, а вместе с ней — и уровень прожиточного минимума, а значит, и минимальная зарплата.

При этом Максим Топилин не исключает, что от потребкорзины как таковой в России и вовсе могут отказаться, а бедных учитывать не по тому, дотягивает ли у человека доход до прожиточного минимума, а по иным принципам.Как пояснял министр, в мире нигде не утверждается потребительская корзина.

Какой налог высчитывают по закону в России?

С минимальной заработной платы высчитывается только подоходный налог, его ставка для резидентов РФ составляет 13%, для нерезидентов – 35%.

Больше никаких налоговых удержаний из зарплаты не производится.

Страховые взносы не вычитаются из начисления, так как являются расходом работодателя, а не работника.

Выводы

Работодатель не вправе оплачивать труд персонала в размере, ниже минимально установленного.

При этом сравнение с минимумом проводится в отношении начисленной суммы до налогообложения при условии отработки полного месяца.

Если работнику начисляется зарплата, равная минимальной, то с нее также берется подоходный налог.

Процент удержания составляет 13% для российских резидентов. На руки сотрудник получит заработную плату после вычета НДФЛ, при этом полученная сумма окажется ниже наименьшего ограничения, что не является нарушением.

Как всегда, мы постараемся ответить на вопрос «Налог на минимальную зарплату в россии 2020». А еще Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте не выходя из дома.

Причем во многих регионах федеральные значения повышают за счет местных доплат и коэффициентов. Прожиточный минимум постоянно корректируется с учетом роста цен на товары, которые необходимы для существования человека. МРОТ представляет собой минимальную зарплату, которого работодатель имеет право платить сотрудникам.

МРОТ представляет собой минимальную зарплату, которого работодатель имеет право платить сотрудникам.

Таким способом государство защищает малоимущих граждан.

Минимальная зарплата (МРОТ) в РФ 2020 с учетом региона проживания (таблица)

Для поддержания федерального бюджета в системе налогообложения Российской Федерации предусмотрены налоги на недвижимость, на частную собственность, на роскошь, транспортный налог и многие другие. В это число входит так же и налог на доходы физических лиц.

Вычитается ли подоходный налог с мрот 2020 года

Эти, а также другие аспекты данного вопроса рассмотрим в данной статье.Помимо этого, производятся так называемые взносы за травматизм. Процентная ставка зависит от вида деятельности организации, в которой числится сотрудник.

Процентные ставки по данному виду выплат регулируются Федеральным законом № 179-ФЗ от 22 декабря 2005 года и варьируются от 0,2% при наиболее безопасных видах деятельности до 8,5% при наиболее опасных. Выясним для начала, кто является резидентом РФ.

Выясним для начала, кто является резидентом РФ.

Мнение эксперта

к содержанию ↑Закон о МРОТ

У работодателей есть календарный месяц, чтобы прислать мотивированный отказ или присоединиться к проекту. Но если руководство предприятий не отреагировало в положенный срок, то соглашение автоматически распространяется на эту фирму.

Назначение МРОТ

- Руководящий коллектив субъекта разрабатывает проект о выделении бюджетных ресурсов на МЗТ.

- Проект соглашения на выделение бюджетных средств на оплату работы рассматривается трехсторонней комиссией.

- После одобрения, соглашение направляется в Государственную Думу, где власти окончательно решают выделять средства в этот регион или нет.

- При положительном решении, исполнительные власти региона предлагают местным работодателям, которые не участвовали в заключении этого договора, присоединиться к соглашению.

- Одобренный проект публикуется на официальном сайте области.

По этой причине доходы людей, являющихся гражданами государств из ЕАЭС, трудящихся на основании гражданско-правовых и трудовых договоров, облагают в соответствии со ставкой 13 процентов с первого дня трудоустройства. Не имеет значения, как долго на этот момент человек фактически пребывал в России.

Не имеет значения, как долго на этот момент человек фактически пребывал в России.

Как вычислить подоходный налог с заработной платы

Плюс ко всему этому 12 дней отпуска. Щедрые немецкие работодатели Хотя немецкий закон предусматривает как минимум 20 дней оплачиваемого отпуска, работодатели делают «поощрение»: в среднем трудящиеся в Германии получают около 27 дней, чтобы хорошо отдохнуть.

К этому добавляем от 8 до 11 праздничных дней в зависимости от федеральной земли. Однако далеко не все оставляют свое рабочее место в праздничные дни: торговые центры, туристические агентства и рестораны остаются открытыми.

к содержанию ↑О чём идёт речь

В России может появиться новый налоговый вычет для получателей минимальных зарплат

Эксперты, опрошенные “Известиями”, говорят о том, что появление подобного вычета означает некоторые риски для государства. Дескать, работодателям будет выгодно установить работнику минимальную зарплату, чтобы не уплачивать налоги. Остальное будет выдаваться в конверте.

Остальное будет выдаваться в конверте.

получается если их двое или трое — с 2800 и 4200.есть еще некоторые группы лиц, освобожденные от 13% налога.Налог берется с любой официальной зарплаты, просто существуют налоговые вычеты, например, на несовершеннолетних детей. Можно оформить вычет, если вы лечились платно или же оплатили учебу ребенка.

Чтобы налоги не платить, нужно получать черную зарплату.Подоходный налог с зарплаты берется с любой суммы, но при этом учитываются стандартные налоговые вычеты, например вычеты на детей (каждого ребенка).

к содержанию ↑Какой подоходный налог с минимальной зарплаты?

Также бывают ситуации, когда по завершении года можно вернуть уплаченный налог, например, если были внесены деньги на ИИС.От белой, легальной зарплаты подоходный налог налог отчисляется в любом случае. Есть ряд моментов, когда имеются налоговые льготы при выплате зарплаты.

Подоходный налог с заработной платы в 2020 году

217 НК РФ, при этом указанная статья НК РФ, как и НК РФ в целом, не предусматривает освобождения от уплаты НДФЛ в том случае, если размер заработной платы работника равен или меньше минимального размера оплаты труда. Поэтому НДФЛ в общем порядке — 13 %.

Поэтому НДФЛ в общем порядке — 13 %.

Работники также могут получать в компании деньги за аренду, денежные подарки или премии к юбилею. С таких доходов компания вправе удержать весь НДФЛ, который ранее исчислила с зарплаты, но не удержала. Лимиты на удержание не действуют.

Сумма налога с зарплаты зависит от статуса, т.е. соответствующей ставки, применяемой в расчетах.

Доходы резидентов облагаются по ставке 13 процентов, нерезидентов — по ставке 30 процентов. Поэтому налоговый статус работника следует обязательно уточнить на конец года и, если потребуется, пересчитать налог по соответствующей ставке.

Все отчисления с зарплаты в 2020 году в процентах: таблица

Но проект остался проектом, не дошедшим до обсуждения. В 2020 году действуют те же ставки подоходного налога с заработной платы, независимо от суммы дохода.

Ставки могут измениться только в зависимости от статуса сотрудни

Какие налоги платят с зарплаты?

Так как заработная плата является прибылью, то с нее тоже необходимо уплачивать налоги. В большинстве случаев налоги с заработной платы отчисляет сам работодатель, а работник получает на руки заработную плату с учетом выплаченных налогов. Существуют также налоги, которые платит работодатель из своего кармана, а не из зарплаты сотрудника, и если работодатель выплачивает зарплату работникам, то эти налоги он также обязан выплачивать.

В большинстве случаев налоги с заработной платы отчисляет сам работодатель, а работник получает на руки заработную плату с учетом выплаченных налогов. Существуют также налоги, которые платит работодатель из своего кармана, а не из зарплаты сотрудника, и если работодатель выплачивает зарплату работникам, то эти налоги он также обязан выплачивать.

Начнем с налога, выплачиваемого из заработной платы работника. Этот налог называется налогом на доходы физических лиц (НДФЛ). Составляет этот налог 13% от заработной платы работника, прописанной в трудовом договоре между работодателем и работником. Размер НДФЛ 13% является обязательным и одинаковым для всех работников вне зависимости от того, на каком предприятии они работают и какая у этого предприятия организационно-правовая форма.

Остальные налоги работодатель выплачивает из средств организации, и их размер меняется от вида деятельности организации.

Рассмотрим, какие же налоги обязан выплачивать работодатель из своего кармана. К таким налогам относятся страховые и накопительные взносы в Пенсионный фонд (обязательное страхование) в размере 26 % от заработной платы. Затем идут взносы в Фонд социального страхования в размере 2,9 %. Если вид деятельности предприятия связан с риском несчастных случаев и профессиональных заболеваний, то законодательством предусмотрены взносы в Фонд социального страхования – страхование от несчастных случаев на производстве и профзаболеваний, размер таких взносов зависит от вида деятельности предприятия и составляет от 0,2 % и выше. Затем идут взносы в Федеральный фонд медицинского страхования в размере 3,1 % и в Территориальный фонд медицинского страхования в размере 2%.

Выше приведены стандартные налоговые ставки. Налоги на заработную плату выплачиваются один раз в месяц, до 15 числа месяца, следующего за расчетным.

Льготными в плане налога на заработную плату являются такие виды деятельности, как сельскохозяйственное товаропроизводство, организация народных художественных промыслов и семейных (родовых) общин и др. Также налог снижен для организаций и индивидуальных предпринимателей, применяющих ЕСХН, для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам, являющимся инвалидами I, II или III группы и др.

Также налог снижен для организаций и индивидуальных предпринимателей, применяющих ЕСХН, для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам, являющимся инвалидами I, II или III группы и др.

Полный печень видов деятельности можно посмотреть в Налоговом кодексе РФ.

Каковы сроки уплаты зарплатных налогов в 2020-2021 годах

Какие существуют налоги по зарплате

«Зарплатными» налогами в широком смысле правомерно называть:

- НДФЛ, удерживаемый работодателями — налоговыми агентами из зарплаты (отпускных, больничных) сотрудников либо выплат по гражданско-правовым договорам с физлицами.

- Страховые взносы, аналогично начисляемые на зарплату и уплачиваемые по программам страхования:

- пенсионного;

- медицинского;

- социального на случай временной нетрудоспособности и в связи с материнством;

- социального от несчастных случаев и профзаболеваний.

Контроль над правильностью исчисления страховых взносов и своевременностью их перечисления с 2017 года осуществляет ФНС. Исключение — взносы на травматизм, которые уплачиваются в ФСС, и фонд администрирует их самостоятельно.

На выплаты по гражданско-правовым договорам не начисляются взносы, уплачиваемые по программам обязательного социального страхования (подп. 2 п. 3 ст. 422 НК РФ). Взносы на травматизм начисляются, только если это предусмотрено договором (п. 1 ст. 20.1 закона «Об обязательном социальном страховании» от 24.07.1998 № 125-ФЗ). Подробнее о договорах ГПХ вы узнаете из нашей статьи «Договор ГПХ (гражданско-правового характера)».

Подробно о начислении страховых взносов по договору подряда вы узнаете из Путеводителя по сделкам от «КонсультантПлюс». Для изучения материала вам понадобится оформить бесплатный пробный доступ к системе.

Изучим теперь, какие установлены сроки уплаты налогов по зарплате в 2020-2021 годах для работодателей и заказчиков услуг по договору подряда с физлицом.

До какого числа платить зарплатные налоги в 2020-2021 годах

Работодатель (заказчик) обязан перечислять в бюджет:

- НДФЛ: с зарплаты — не позднее дня после выплаты последней ее части, с выплат по гражданско-правовым договорам — не позднее дня после их перечисления. НДФЛ по отпускным, больничным — до конца месяца, в течение которого они были произведены (п. 6 ст. 226 НК РФ).

- Все страховые взносы (как те, что взимаются ФНС, так и те, что перечисляются в ФСС) — до 15-го числа месяца, что идет за тем, когда были начислены облагаемые взносами трудовые выплаты (п. 3 ст. 431 НК РФ, п. 4 ст. 22 закона 125-ФЗ).

Скачать форму платежного поручения на перечисление НДФЛ можно в начале статьи.

Нормы закона, устанавливающие, до какого числа платить зарплатные налоги в 2020-2021 годах в государственные фонды, унифицированы. Одинаковы они как для выплат по трудовому договору, так и для компенсаций по гражданско-правовым соглашениям.

Если крайний срок уплаты зарплатного налога в 2020-2021 годах приходится на выходной или праздничный день, то платеж можно осуществить в ближайший следующий за ним рабочий день.

Рассмотренные нами налоги начисляются на любую заработную плату либо выплату по гражданско-правовому договору с физлицом. Исключение — зарплата, выплачиваемая иностранцу, имеющему паспорт страны, с которой Россия заключила договор об избежании двойного налогообложения. Больше информации о страховых взносах на иностранцев — здесь.

Подпишитесь на рассылку

Когда налоги на зарплату платить не нужно

Для примера рассмотрим, как данный вопрос регулируется Соглашением между Россией и Германией «Об избежании двойного налогообложения» от 29.05.1996.

В соответствии с п. 2 ст. 15 Соглашения, немецкие работники российских фирм, как и россияне, работающие в ФРГ, вправе не платить НДФЛ (в Германии — подоходный налог), если они:

- Находятся на территории соответствующих иностранных государств не более чем 183 дня в течение 12 месяцев к моменту выплаты зарплаты.

При этом немецкий работник в России обязан предоставить своему работодателю оформленное в представительстве Минфина подтверждение о том, что является резидентом ФРГ и не должен платить НДФЛ в РФ (письмо УФНС России по г. Москве от 04.03.2010 № 20-14/3/022678). - Получают компенсацию за труд исключительно от зарубежной фирмы (не имеющей при этом филиалов в стране ведения трудовой деятельности).

Это означает, что и страховые взносы на зарплату немецкого работника российской фирме платить не нужно, поскольку доходы он получает из-за рубежа.

Отметим, что указанные условия налогообложения иностранных работников достаточно типичны для международных соглашений, подобных тем, что заключены между Россией и Германией. Аналогичные положения закреплены, к примеру, в п. 2 ст. 15 Конвенции между правительствами России и Франции «Об избежании двойного налогообложения» от 26.11.1996.

Специалисты К+ подготовили справочную информацию по действующим двусторонним соглашениям об избежании двойного налогообложения. Для того чтобы просмотреть, с какими странами Россия подписала соответствующие документы, получите онлайн-доступ к системе «КонсультантПлюс».

Для того чтобы просмотреть, с какими странами Россия подписала соответствующие документы, получите онлайн-доступ к системе «КонсультантПлюс».

***

«Зарплатные» налоги — это НДФЛ и страховые взносы (по программам обязательного пенсионного, социального и медицинского страхования). В предусмотренных законом случаях они не начисляются на зарплату иностранных работников. Сроки уплаты НДФЛ для работодателей по ТК РФ и заказчиков работ по гражданско-правовым договорам различаются.

Еще больше информации по теме — в рубриках «Зарплата» и «Страховые взносы».

Более полную информацию по теме вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

Льготы по налогам с заработной платы

Статья акутальна на: Ноябрь 2020 г.

Налог на доходы физлиц (НДФЛ) считается налоговым платежом, который взимают с трудящихся. Чаще его рассчитывают как процент от ЗП. В европейских государствах подоходный налог удерживают с ежемесячного заработка, который не выше конкретной суммы.

Чаще его рассчитывают как процент от ЗП. В европейских государствах подоходный налог удерживают с ежемесячного заработка, который не выше конкретной суммы.

Подоходный налог считается прямым доходом с населения, поступающим в государственный бюджет. Отличительной чертой такого вида налогового платежа считается расчетный период, который равен 1 году, а не 1 мес., как у иных налогов.

Еще одно отличие НДФЛ от иных налогов РФ — одинаковые льготы для всех трудящихся, независимо от их вида деятельности.

Содержание статьи

Как правильно подсчитать налоги с ЗП

На данный момент как различные юр. лица, так ИП чаще применяют труд наемных рабочих. Порядок осуществления расчетов с персоналом регламентирован НК РФ и иными законами, действующим на территории РФ.

Для подсчета НДФЛ с ежемесячного заработка следует выполнить такие действия:

Статьи по теме (кликните, чтобы посмотреть)

- установить сумму, к которой следует применить вычеты

- определиться со ставкой налогового платежа для конкретного трудящегося

- из начисленной зарплатной суммы убрать вычеты

- рассчитать налог

- подсчитать величину взносов и отчислений в Пенсионный Фонд

На данный момент налогами с заработка трудящегося считаются следующие:

- НДФЛ.

Наниматель взимает его с ежемесячного заработка трудящегося и переводит в казну как налоговый агент. Подоходный налог платит не сам ИП или фирма — они являются посредниками между рабочим и государством

Наниматель взимает его с ежемесячного заработка трудящегося и переводит в казну как налоговый агент. Подоходный налог платит не сам ИП или фирма — они являются посредниками между рабочим и государством - страховые взносы — их перечисляют страхователи. Страхователями могут быть как юр. лица с наемными рабочими, так и ИП независимо от того, есть у них трудящиеся или нет. Руководители фирм переводят в казну средства на страхование на пенсии, мед. страхование, соц. страхование.

Начиная с 2017 года средства на выплату пенсий в будущем (за исключением средств на компенсацию лечения травм, полученных на производстве), на мед. страхование переводят в ИФНС по месту регистрации страхователя и его филиалов, которые переводят деньги физлицам. Средства на компенсацию производственных травм страхователи переводят в ФСС.

Сами наниматели рабочих перечисляют деньги в медицинские (ФОМС и ТФОМС) и пенсионный (ПФР) фонды, а также фонд соцстрахования (ФСС), которые равны 30,2% от зарплатного фонда трудящихся.

В РФ ставка НДФЛ равна 13%-35%, в зависимости от величины ежемесячного заработка.

- дивидендные выплаты, которые получены до 2015 г.

- % по долгосрочным ценным бумагам с ипотеки, которые были открыты до 2007 г.

- дивиденды учредителя, который занимается доверительным управлением

- все ЗП граждан РФ, которых не облагают по иным ставкам

По 15% облагают доходы, которые получены от фирм РФ физлицами-нерезидентами РФ.

По 30% облагают все дивиденды граждан РФ — нерезидентов, которые не облагают по иным ставкам.

По 35% облагают такие доходы:

- все призы (конкурс в рекламе и др., в которых нет риска)

- средства, полученные по лотерейным билетам (где есть риск) — 13%

- прибыли в % по банковским вкладам, если произошло завышение конкретных размеров. Для вкладов в рублях — это ставка ЦБ РФ + 5%, для валютных вкладов — 9%

Размер НДФЛ и величина перечислений за рабочих в казну зависит от таких факторов:

- кем является наниматель — ИП, в отличие от компаний, переводят в казну деньги не только за своих рабочих, но и за самих себя

- статуса трудящегося — начисление налоговой суммы нерезиденту РФ отличается от обложения налогом гражданина РФ

- вида деятельности работодателя — научные и обрабатывающие предприятия, ИП на патенте, фирмы в Крыму, Владивостоке и Севастополе пользуются льготными ставками при подсчете налогового платежа с заработка

Как подсчитать начисления налогов на ЗП

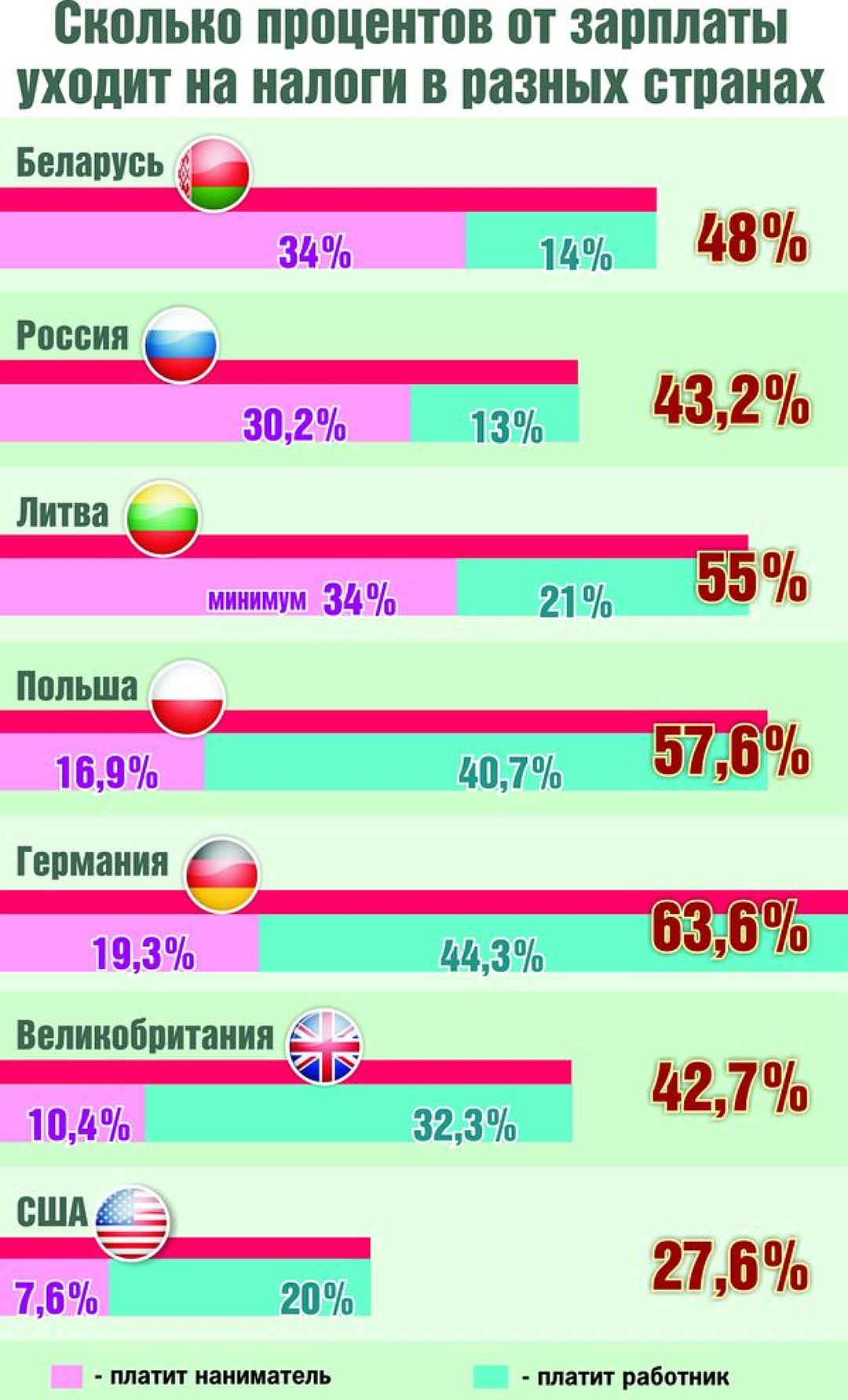

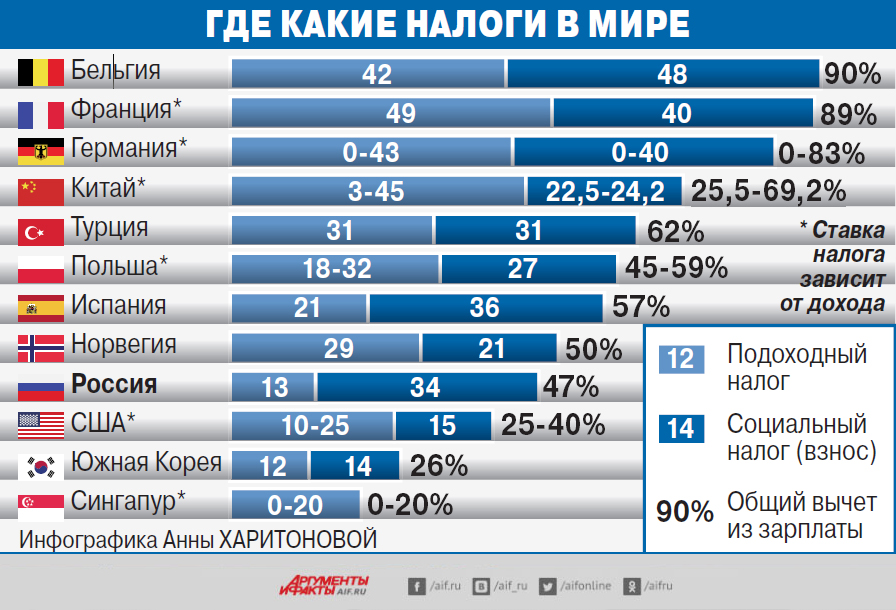

Для почти всех рабочих РФ ставка НДФЛ равна 13%. Это одна из самых маленьких ставок по сравнению с высокими европейскими ставками по подоходному налогу.

Это одна из самых маленьких ставок по сравнению с высокими европейскими ставками по подоходному налогу.

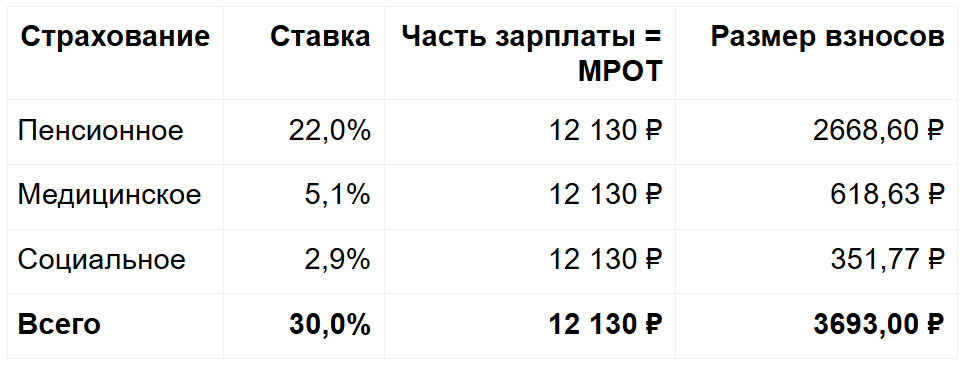

Работодатели перечисляют деньги 5,1% с ежемесячного заработка рабочих в мед. фонды, а 22% в ПФР.

ИП, работающие по УСН, и иные категории фирм уплачивают 20% с доходов рабочих в ПФР. Причем все деньги, перечисленные в ПФР, мгновенно расходуются. В итоге накопления подобных средств не происходит.

Также на сумму средств, отчисляемых на пенсии, руководитель фирмы снижает величину налога на 50% как максимум. В итоге фактически на всю величину средств снижается подоходный платеж, выплачиваемый фирмой.

В ФСС директор фирмы перечисляет с трудящегося 2,9% от его ежемесячного заработка. Ставка отчислений в ФСС связана с условиями труда на производстве. Для трудящихся в офисе ставка составляет 0,2%, работающие по УСН и иные категории нанимателей «платят 0%».

НДФЛ с самозанятых граждан

Самозанятое население, которое не перечисляет деньги физлицам, платит конкретный размер взносов в ПФР и на мед. страхование.

страхование.

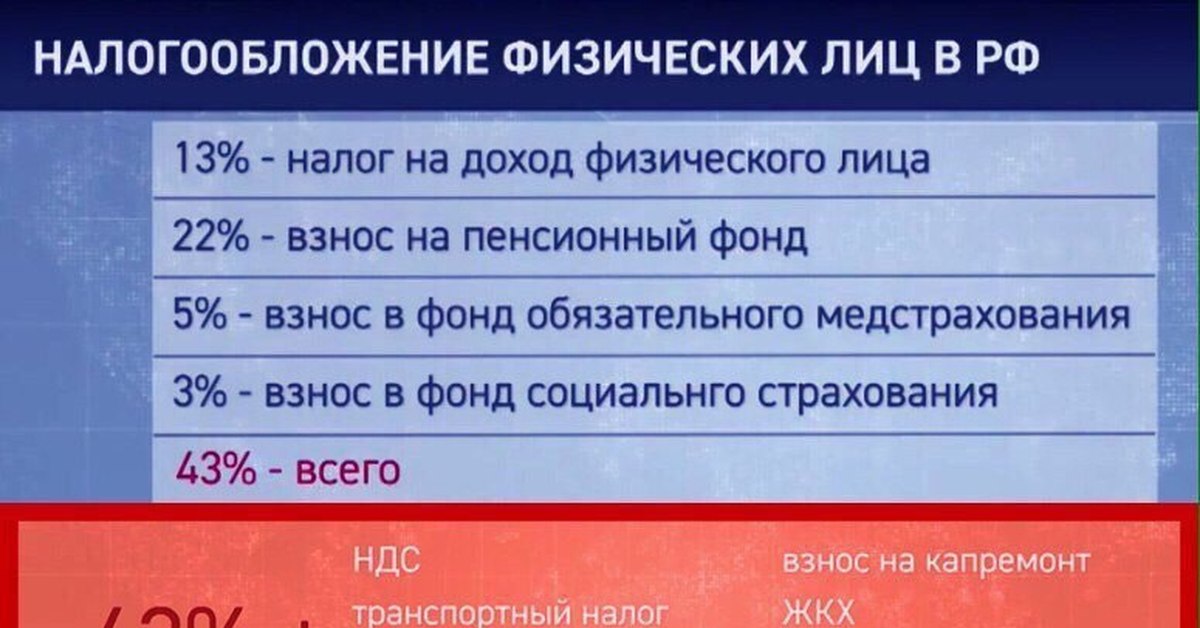

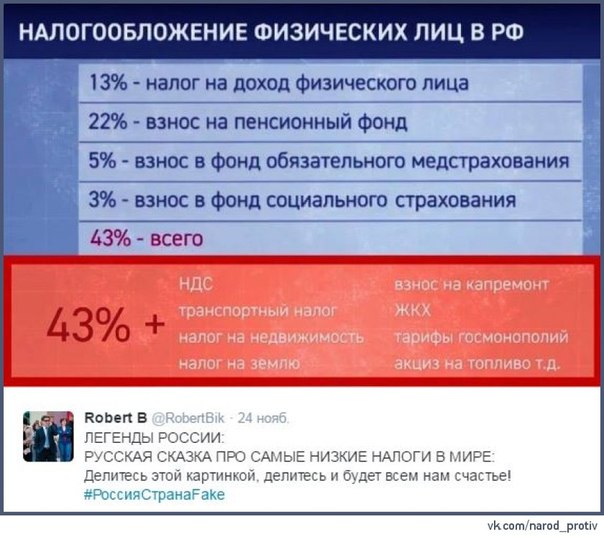

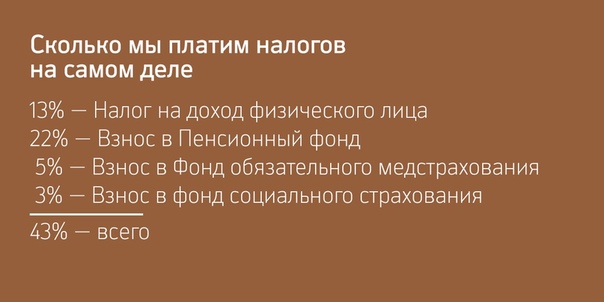

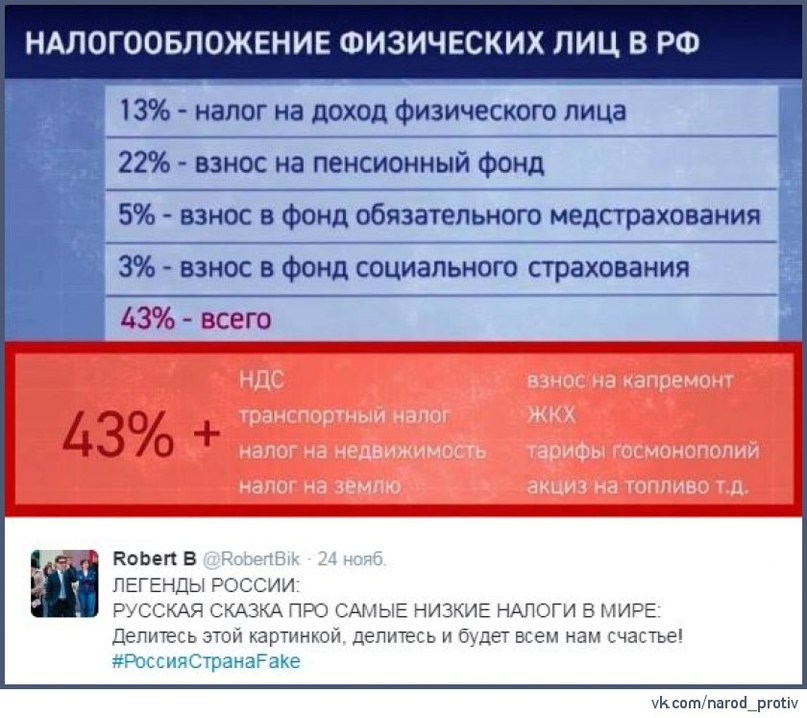

В итоге доля отчислений от ЗП трудящегося = 2,9% (в ФСС) + 5,1% (мед. страхование) + 22% (в ПФР) + 13% (НДФЛ) = 43%.

Компания тратит на 1 сотрудника = ЗП * (1 + 0,22 + 0,051 + 0,029) = Ежемесячный заработок * 1,3. Размер отчислений = (ЗП * 0,43) ÷ (Ежемесячный заработок * 1,3) * 100% ≈ 33% от всех расходов фирмы на трудящегося.

В итоге рабочий получает 67% от расходов фирмы на ЗП трудящимся и взносы в фонды.

В итоге эффективная налоговая ставка в РФ считается регрессивной: чем выше ЗП — тем ниже величина подоходного платежа. Однако в большинстве развитых стран успешно работает прогрессивная система: чем выше ежемесячный заработок — тем выше величина налога.

Возмещение расходов на соцстрахование и подсчет чистой ЗП

Начиная с 2017 года, руководители фирм вправе вернуть суммы пособий из средств Фонда соцстрахования. В итоге наниматель переводит в казну средства за минусом пособий.

Если же размер взносов будет ниже, чем размер пособий, то работодатель засчитывает разницу в счет уплаты средств в следующих годах либо запрашивает у ФСС недостающие средства.

Основы подоходного налога для начинающих

1. Основы подоходного налога для начинающих

Вы только что закончили колледж и ищете работу? Или вы уже устроились на работу и собираетесь впервые подавать налоговую декларацию? Если вас смущают детали подоходного налога и инвестиций, ClearTax всегда готов вам помочь. Наша цель ClearTax — упростить для вас уплату подоходного налога и облегчить вашу финансовую жизнь. По сути, любой человек, имеющий доход, обязан подавать налоговую декларацию.Сегодня мы познакомим вас с основами подоходного налога, которые вам нужно будет использовать, и это должно помочь вам сделать первый уверенный шаг в своей работе.2. Определение «предыдущего года»

Предыдущий год, финансовый год или ваш налоговый год — это 12-месячный период, который начинается 1 апреля и заканчивается 31 марта следующего года. Независимо от того, когда вы приступите к работе, ваш налоговый год заканчивается 31 марта, а новый налоговый год начинается 1 апреля. Итак, важно планировать налоги на каждый финансовый год.

Итак, важно планировать налоги на каждый финансовый год.3. Год оценки

Это термин, который вы часто слышите в отношении налоговой отчетности. Это финансовый год после предыдущего года, в котором вы будете «оценивать» и подавать свою налоговую декларацию за предыдущий год. Итак, год оценки 2019-20 для предыдущего года 2018-19. Год оценки — это год, в котором вы подаете отчет за предыдущий год. Например, если вы приступите к работе 1 января 2019 года, ваш налоговый год завершится 31 марта 2019 года. 2018-19 — ваш предыдущий год, а ваш AY — 2019-20.Последний день подачи декларации — 31 августа 2019 г.Простая и точная подача ITR на ClearTax

Файл за 7 минут | Минимальный ввод данных | 100% безбумажный

4. Зарплата

Когда вы приступите к работе — обратитесь в отдел заработной платы или в отдел кадров и получите информацию о зарплате / платежную ведомость / налоговую декларацию. Здесь вы получите представление об основных компонентах вашей зарплаты и о том, какая сумма налогов будет вычтена из вашей зарплаты на их основе.

Здесь вы получите представление об основных компонентах вашей зарплаты и о том, какая сумма налогов будет вычтена из вашей зарплаты на их основе.5. Доход, с которого вы платите налог

Помимо получаемой вами заработной платы, вы можете получать доход из нескольких других источников. Ваш общий доход — это сумма всех доходов, указанных ниже.Источники дохода

| Доход от заработной платы | Заработная плата, надбавки, отчисления на отпуск в основном все деньги, которые вы получаете при выполнении своей работы в результате вашего трудового договора |

| Доход от собственности дома | Доход от дома или здания, которые могут быть собственностью и собственностью или могут быть сданы в аренду |

| Доход от прироста капитала | Доход от прибыли или убытка от продажи основных средств |

| Доход от бизнеса или профессии | Доход / убыток, возникающий в результате ведения бизнеса или профессии |

| Доход из других источников | Это остаточный остаток — включает ваш доход от сберегательных банковских счетов, срочных вкладов, семейной пенсии или полученных подарков |

6. Вычеты

Вычеты

Отчисления уменьшают ваш валовой доход. Это суммы, которые Департамент подоходного налога позволяет вам уменьшить ваш доход, уменьшив ваши налоговые обязательства.Сумма всех статей дохода = Валовой доход Валовой доход — вычеты = Налогооблагаемый доход

Чем больше вы используете разрешенные вычеты, тем ниже будет ваш налог. Вычеты разрешены в соответствии с разделом 80 Закона о подоходном налоге (разделы с 80C по 80U).7. Сделайте раздел 80C своим лучшим другом

Раздел 80C может вычесть 1 50 000 индийских рупий из вашего валового дохода. Ниже приведены некоторые из широко используемых инвестиционных инструментов в этом разделе.а. ППФ

Один из самых популярных вычетов по ставке 80C — это депозиты в Public Provident Fund или PPF. Когда вы открываете счет PPF, вам необходимо внести минимум 500 индийских рупий и максимум 1 50 000 индийских рупий в год. Деньги, депонированные на счете PPF, усугубляются, поскольку вы вносите больше денег в последующие финансовые годы для получения вычетов. PPF — это традиционный и безопасный способ накопления ваших кровно заработанных денег. Счет PPF легко открыть в банке.

PPF — это традиционный и безопасный способ накопления ваших кровно заработанных денег. Счет PPF легко открыть в банке.г. Налоговая экономия FD

Срочные вклады гарантируют защиту капитала, а также значительный процентный доход для инвесторов. Чтобы получить налоговые льготы ниже 80C, вам необходимо инвестировать не менее 5 лет. Это безопасно, но доход от процентов облагается налогом.г. Налоговые паевые инвестиционные фонды или ELSS

Одна из единственных схем взаимных фондов, разрешенных согласно 80C, ELSS (Схема сбережений, связанных с акциями), набирает популярность среди людей благодаря своей исторически более высокой производительности в последние годы.Еще одно преимущество ELSS заключается в том, что у него самый низкий период блокировки — 3 года.8. TDS или налог, удержанный у источника

TDS удерживается у источника — это означает, что налог удерживается лицом, производящим платеж. Плательщик должен удержать сумму налога в соответствии с правилами, установленными налоговой службой. Например, работодатель оценит общий годовой доход работника и вычтет налог с его дохода, если его налогооблагаемый доход превышает 2 50 000 индийских рупий. Налог удерживается в зависимости от того, к какой налоговой группе вы принадлежите каждый год.Точно так же, если вы получаете проценты с фиксированного депозита, банк также вычитает TDS. Поскольку банк не знает ваших налоговых панелей, они обычно вычитают TDS @ 10%, если вы не указали свой PAN (в этом случае может быть вычтено 20% TDS).

Например, работодатель оценит общий годовой доход работника и вычтет налог с его дохода, если его налогооблагаемый доход превышает 2 50 000 индийских рупий. Налог удерживается в зависимости от того, к какой налоговой группе вы принадлежите каждый год.Точно так же, если вы получаете проценты с фиксированного депозита, банк также вычитает TDS. Поскольку банк не знает ваших налоговых панелей, они обычно вычитают TDS @ 10%, если вы не указали свой PAN (в этом случае может быть вычтено 20% TDS).9. Расчет налоговой задолженности

К вашему налогооблагаемому доходу применяются налоговые плиты или ставки и рассчитывается окончательный налог к уплате. Из этого подлежащего уплате налога вы можете уменьшить всю сумму уже вычтенных TDS. Вы всегда можете воспользоваться нашим налоговым калькулятором !10.Стандартный вычет

Согласно бюджету на 2018 год, наемные сотрудники имеют право на стандартный вычет в размере 40 000 рупий из валовой заработной платы. Этот стандартный вычет заменит медицинское возмещение в размере 15 000 индийских рупий и транспортные расходы в размере рупий. 19 200 за финансовый год. Фактически, налогоплательщик получит дополнительное освобождение от уплаты налогов в размере 5800 рупий. Предел рупий. 40 000 были увеличены до рупий. 50,000 с 2019-20 финансового года и далее в промежуточном бюджете на 2019 год.

Этот стандартный вычет заменит медицинское возмещение в размере 15 000 индийских рупий и транспортные расходы в размере рупий. 19 200 за финансовый год. Фактически, налогоплательщик получит дополнительное освобождение от уплаты налогов в размере 5800 рупий. Предел рупий. 40 000 были увеличены до рупий. 50,000 с 2019-20 финансового года и далее в промежуточном бюджете на 2019 год.11.Иллюстрация на зарплату ТДС

Адитья — 25-летний инженер-программист, живущий в Мумбаи. Свободное время он проводит, наслаждаясь обретенной финансовой свободой. Это его первая работа, и он ничего не знает о налогах и сбережениях. Но уже почти конец января, и Адитья услышал, как его друзья рассказывают о Разделе 80C и о том, как они платят нулевой налог благодаря Разделу 80C. Адитья зарабатывает 660 000 рупий в год. Вот его зарплата.Компоненты заработной платы | Ежемесячно | Ежегодно |

Базовая зарплата | 30 000 | 3,60 000 |

Пособие на аренду дома | 15 000 | 1 80 000 |

Специальная надбавка | 10 000 | 1,20,000 |

Итого | 6,60,000 |

Это должно составить 35 860 рупий на весь год. Пока Адитья был занят своей новой жизнью, он понятия не имел, сколько налогов ему нужно заплатить и сможет ли он сэкономить на налогах! Поможем ему! Адитья должен сначала узнать свой общий доход из всех источников. Помимо заработной платы, Адитья получил проценты по сберегательному счету в размере 2500 рупий. Он нашел эту сумму в своей банковской выписке. Его отец заставил его отложить 50 000 рупий на фиксированный депозит, и из его онлайн-отчета FD он узнал, что будет получать проценты в размере 3500 рупий по этому FD до 31 марта 2020 года.Адитья не уверен, вычтены ли какие-либо TDS из его процентного дохода, поэтому он просматривает свою форму 26AS. Форма 26AS содержит подробную информацию обо всех налогах, удержанных и зачисленных на счет PAN Адитьи. Он обнаружил, что TDS в размере 2988 рупий вычитается его работодателем каждый месяц до января. Вот общий доход Адитьи:

Это должно составить 35 860 рупий на весь год. Пока Адитья был занят своей новой жизнью, он понятия не имел, сколько налогов ему нужно заплатить и сможет ли он сэкономить на налогах! Поможем ему! Адитья должен сначала узнать свой общий доход из всех источников. Помимо заработной платы, Адитья получил проценты по сберегательному счету в размере 2500 рупий. Он нашел эту сумму в своей банковской выписке. Его отец заставил его отложить 50 000 рупий на фиксированный депозит, и из его онлайн-отчета FD он узнал, что будет получать проценты в размере 3500 рупий по этому FD до 31 марта 2020 года.Адитья не уверен, вычтены ли какие-либо TDS из его процентного дохода, поэтому он просматривает свою форму 26AS. Форма 26AS содержит подробную информацию обо всех налогах, удержанных и зачисленных на счет PAN Адитьи. Он обнаружил, что TDS в размере 2988 рупий вычитается его работодателем каждый месяц до января. Вот общий доход Адитьи:Общий доход Адитьи | ||

Доходы от заработной платы | 6,60,000 | |

Доходы из других источников | 6000 рупий | |

Проценты по сберегательному счету | 2,500 рупий | |

Проценты по фиксированному депозиту | 3500 рупий | |

Общий доход | 6,66,000 рупий | |

Налог на вычет или TDS до конца января 2020 года (2,988 * 10) | 29,880 рупий | |

Если Адитья сможет организовать квитанции об аренде от домовладельца и получить его номер PAN, он сможет подать заявление на освобождение от уплаты налогов. Если Адитья сможет своевременно представить квитанции об аренде своему работодателю — его работодатель сможет скорректировать свои налоговые расчеты.

Если Адитья сможет организовать квитанции об аренде от домовладельца и получить его номер PAN, он сможет подать заявление на освобождение от уплаты налогов. Если Адитья сможет своевременно представить квитанции об аренде своему работодателю — его работодатель сможет скорректировать свои налоговые расчеты.Освобождение Адитьи от HRA | |

Освобождение от налогов HRA должно быть как минимум из следующего: | |

Получено HRA (A) | рупий 15 000 |

50% от основной заработной платы | 15 000 рупий |

Арендная плата за вычетом 10% от основной заработной платы | 7000 рупий |

Освобождение от уплаты налогов HRA (меньшее из вышеперечисленных) (B) | 7000 рупий |

HRA, облагаемый налогом (A) — (B) | 8000 рупий |

Расчет налога для Адитьи | ||

Доходы от заработной платы | 5,76,000 рупий | |

Базовая зарплата | 3,60,000 | |

Налоговая часть HRA | 96000 рупий | |

Специальная надбавка | 1,20,000 | |

Доходы из других источников | 6000 рупий | |

Валовая прибыль | 5,82,000 рупий | |

Удержание по разделу 80C | 1,50,000 рупий | |

Удержание по разделу 80TTA | 2,500 рупий | |

Итого доход | 4,29,500 рупий | |

Налог к уплате | 8,975 | |

Минус: Скидка по разделу 87A (для общего дохода до 5 лакхов) | 8,975 | |

Налог к уплате | Нет | |

С этим вычетом его налогооблагаемый доход не превышает 5 лакхов, что имеет право на скидку в соответствии с разделом 87A на 2020-2021 год. Однако Адитья должен подать налоговую декларацию, поскольку его совокупный валовой доход превышает базовый лимит освобождения от уплаты налогов, составляющий 2,5 лакха. Кроме того, Адитья может потребовать возмещения TDS в размере 29 880 рупий, которые были вычтены из его дохода. Адитья требует 1 50 000 рупий по разделу 80C. Вычет по разделу 80C доступен для ПФ @ 12% от базовой заработной платы, это 43 200 рупий для него. Поскольку эта сумма уже вычтена из зарплаты, ему просто нужно учесть эту сумму — дополнительных выплат не требуется.Адитья хочет попробовать свои силы в акциях и считает рыночную доходность многообещающей, поэтому он инвестирует 50 000 рупий в ELSS. Он открывает счет PPF и вносит 57 580 рупий — все это в сумме составляет 1 50 780 рупий. Сумма вычета по разделу 80C ограничена 1 50 000 рупий. Соответственно, Адитья требует удержания в размере 1 50 000 рупий по разделу 80C.

С этим вычетом его налогооблагаемый доход не превышает 5 лакхов, что имеет право на скидку в соответствии с разделом 87A на 2020-2021 год. Однако Адитья должен подать налоговую декларацию, поскольку его совокупный валовой доход превышает базовый лимит освобождения от уплаты налогов, составляющий 2,5 лакха. Кроме того, Адитья может потребовать возмещения TDS в размере 29 880 рупий, которые были вычтены из его дохода. Адитья требует 1 50 000 рупий по разделу 80C. Вычет по разделу 80C доступен для ПФ @ 12% от базовой заработной платы, это 43 200 рупий для него. Поскольку эта сумма уже вычтена из зарплаты, ему просто нужно учесть эту сумму — дополнительных выплат не требуется.Адитья хочет попробовать свои силы в акциях и считает рыночную доходность многообещающей, поэтому он инвестирует 50 000 рупий в ELSS. Он открывает счет PPF и вносит 57 580 рупий — все это в сумме составляет 1 50 780 рупий. Сумма вычета по разделу 80C ограничена 1 50 000 рупий. Соответственно, Адитья требует удержания в размере 1 50 000 рупий по разделу 80C.

Удержание по разделу 80C доступно Адитье | |

Взнос в EPF @ 12% от базовой заработной платы | 43,200 рупий |

Подписка на ELSS | 50 000 рупий |

Взнос в PPF | 57 580 рупий |

Итого | 1,50,780 рупий |

Право на вычет | 1,50,000 рупий |

Завершите электронную регистрацию БЕСПЛАТНО с ClearTax

- ClearTax упрощает электронную подачу вашего ITR

- Электронный архив занимает всего несколько минут

- Наши специалисты помогут вам в чате и по электронной почте

Начните подачу налоговой декларации прямо сейчас

TDS на заработную плату, льготы 2020: Как льготы, которые вы получаете, будут облагаться налогом — Проверьте расчет

TDS по льготам по заработной плате, выплачиваемым работодателем: Проверьте, как рассчитывается этот налог TDS (Налог, удерживаемый у источника) по льготам, уплачиваемым работодателем для AY 2020-21: Работодатели, ответственные за выплату любого дохода, подлежащего уплате в соответствии с разделом «Заработная плата», должны вычесть подоходный налог с расчетного дохода получателя вознаграждения в разделе «Заработная плата» за финансовый год 2019-20 или год оценки 2020- 21, согласно данным Департамента подоходного налога. В циркуляре от 16 января 2020 года Центрального совета по прямым налогам (CBDT) говорится, что налог на прибыль необходимо рассчитывать на основе действующих ставок на финансовый год. В соответствии с разделом 206AA Закона о подоходном налоге, оцениваемые должны предоставить PAN или Aadhaar, в зависимости от обстоятельств.

В циркуляре от 16 января 2020 года Центрального совета по прямым налогам (CBDT) говорится, что налог на прибыль необходимо рассчитывать на основе действующих ставок на финансовый год. В соответствии с разделом 206AA Закона о подоходном налоге, оцениваемые должны предоставить PAN или Aadhaar, в зависимости от обстоятельств.

Согласно циркуляру, налог не будет вычитаться у источника для тех оцениваемых, чей расчетный доход от заработной платы, включая необходимые условия, за финансовый год не превышает 2,5 лакха.Этот предел для лиц старше 60 лет и старше 80 лет составляет 3 лакха и 5 лакхов соответственно.

Налог на льготы, уплачиваемые работодателем

Льготы — это льготы, которыми работник пользуется или имеет право пользоваться в связи с его работой или положением. По данным отдела налогообложения доходов, работодателям была предоставлена возможность платить налог на неденежные льготы, предоставленные сотруднику. Работодатель может сам платить налог на такие льготы, не выплачивая TDS из заработной платы работника. «Однако работодатель должен будет уплатить налог в то время, когда такой налог вычитался из налогооблагаемой базы, то есть во время выплаты дохода, подлежащего начислению по статье — заработной платы работнику», — говорится в проспекте.

«Однако работодатель должен будет уплатить налог в то время, когда такой налог вычитался из налогооблагаемой базы, то есть во время выплаты дохода, подлежащего начислению по статье — заработной платы работнику», — говорится в проспекте.

ТАКЖЕ ЧИТАЙТЕ | Расчет чаевых: уволился с работы, получая 12 000 рупий по уважению семьи, 20 000 рупий базовой заработной платы? Чековое вознаграждение

Согласно циркуляру, налог на льготы должен определяться как среднее значение подоходного налога, рассчитанного на основе налоговой ставки за финансовый год, на доход, начисляемый по статье «заработная плата», включая стоимость льгот по налогу, уплаченных самим работодателем.Следующая иллюстрация поможет вам понять это положение:

Расчет TDS / налога на льготы:

Например: Предположим, что доход, начисляемый по статье «заработная плата» сотрудника моложе 60 лет, составляет 8,00,000 рупий, включая 90 000 рупий выплачиваются за счет неденежных льгот, и работодатель предпочитает платить налог на такие льготы. Вот что работодатель должен будет внести в счет налога на льготы, согласно циркуляру:

Вот что работодатель должен будет внести в счет налога на льготы, согласно циркуляру:

- Доход, подлежащий уплате по разделу «Заработная плата»: 8,00 000 рупий

- Налог на общую заработную плату (включая 4% сборов на здравоохранение и образование) = рупий 75 400

- Средняя ставка налога [(75 400/800000) x 100] = 9.4%

- Налог, подлежащий уплате с

рупий = (9,24% от

) = 8316

- Сумма, которую необходимо вносить каждый месяц = 693 рупий (8316/12 рупий)

Вышеупомянутая сумма, уплаченная работодателем, будет считаться быть TDS, составленным из заработной платы сотрудника.

Получите текущие цены на акции с BSE, NSE, рынка США и последние данные NAV, портфель паевых инвестиционных фондов, рассчитайте свой налог с помощью калькулятора подоходного налога, узнайте о самых прибыльных, проигравших и лучших фондах рынка. Поставьте нам лайк на Facebook и подпишитесь на нас в Twitter.

Financial Express теперь в Telegram. Нажмите здесь, чтобы присоединиться к нашему каналу и быть в курсе последних новостей и обновлений Biz.

Нажмите здесь, чтобы присоединиться к нашему каналу и быть в курсе последних новостей и обновлений Biz.

Порядок жертвоприношения для сотрудников

Соглашение о пожертвовании заработной платы также обычно называют пакетом заработной платы или пакетом полного вознаграждения. Это договоренность между работодателем и работником, при которой работник соглашается отказаться от части своего будущего права на заработную плату или заработную плату. Это делается в обмен на то, что работодатель предоставляет им льготы аналогичной ценности.

Примечание: Хотя мы даем подробную информацию о том, как рассчитывается налог на дополнительные льготы (FBT), мы не даем финансовых советов о принятии или отклонении пакета. Вам следует обратиться за финансовой консультацией, прежде чем заключать соглашение о пожертвовании зарплаты.

На этой странице:

Требования к эффективному соглашению о жертвах заработной платы

Перед тем, как приступить к работе, вам необходимо договориться с работодателем о пожертвовании заработной платы. Если ваше устройство не будет реализовано до тех пор, пока вы не выполните работу, это может оказаться неэффективным.

Если ваше устройство не будет реализовано до тех пор, пока вы не выполните работу, это может оказаться неэффективным.

Соглашение между вами и вашим работодателем

Желательно, чтобы вы и ваш работодатель четко заявили и согласовали все условия любого соглашения о пожертвовании заработной платы. Контракт обычно заключается в письменной форме, но может быть и устным. Если вы заключите недокументированное соглашение о пожертвовании заработной платы, у вас могут возникнуть трудности с установлением фактов вашего соглашения.

В соответствии с условиями любого трудового или производственного соглашения сотрудники могут в любое время пересмотреть соглашение о пожертвовании заработной платы.Если у вас есть возобновляемый контракт, вы можете изменить размер заработной платы или заработной платы, которой вы жертвуете перед началом каждого продления.

В трудовом договоре содержится подробная информация о вашем вознаграждении и о любых жертвах из заработной платы. Ваш контракт может быть изменен по соглашению между вами и вашим работодателем.

Ваш контракт может быть изменен по соглашению между вами и вашим работодателем.

Примечание: С 1 января 2020 года ваши пожертвованные взносы из зарплаты больше не будут считаться супергарантийными взносами от вашего работодателя. Например, если вы решите пожертвовать 5% заработной платы своему суперу, ваш работодатель все равно будет обязан платить 9.5% или более от вашей обычной заработной платы, включая сумму пожертвованной заработной платы, в вашу супер-гарантию, чтобы избежать оплаты супер-гарантии.

См. Также:

Нет доступа к принесенной в жертву зарплате

Вы должны навсегда отказаться от принесенной в жертву зарплаты на период вашего соглашения. Если дополнительное пособие не было предоставлено и обналичивается в конце отчетного периода по соглашению о пожертвовании заработной платы, полученная сумма является заработной платой и облагается налогом как обычный доход.

Аналогичным образом, если вы поручаете своему работодателю производить выплаты третьему лицу из заработной платы, которую вы заработали (например, для оплаты взносов по медицинскому страхованию, погашения ссуд, профсоюзных взносов или погашения по кредитной карте), это не является эффективной жертвой зарплаты договоренность. Эти платежи третьим лицам производятся из вашей заработной платы после уплаты налогов или из чистой суммы.

Эти платежи третьим лицам производятся из вашей заработной платы после уплаты налогов или из чистой суммы.

Любая заработная плата, права на отпуск, бонусы или комиссионные, начисленные до того, как вы заключили соглашение, не могут быть частью эффективного соглашения о пожертвовании заработной платы.

Виды льгот, которые могут быть включены

Нет ограничений на типы благ, которыми вы можете пожертвовать. Важно то, что эти льготы являются частью вашего вознаграждения. Они заменяют то, что в противном случае могло бы быть выплачено в качестве заработной платы.

Типы пособий, обычно предоставляемых работодателями в рамках соглашений о пожертвовании заработной платы, включают:

Дополнительные преимущества

Общие дополнительные льготы включают:

- легковых

- имущество (включая товары, недвижимое имущество, такое как земля и здания, а также акции или облигации)

- расходных платежей (например, погашение кредита, плата за обучение, расходы по уходу за ребенком и расходы на домашний телефон).

Льготы, освобожденные от уплаты налогов

Ряд льгот освобожден от налога на дополнительные льготы (FBT).

Следующие связанные с работой статьи, обычно предусмотренные в соглашениях о жертвах из заработной платы, являются освобожденными от налогообложения пособиями:

- портативное электронное устройство

- элемент программного обеспечения для ЭВМ

- предмет защитной одежды

- портфель

- инструмент торговли.

Исключение по рабочим статьям ограничено:

- предметы, предназначенные преимущественно для работы

- один товар в год FBT для товаров, которые имеют практически идентичную функцию, за исключением

- , если товар является заменяющим товаром

- более одного портативного электронного устройства для работы, которое малые предприятия предоставляют сотрудникам в год FBT, даже если устройства имеют практически идентичные функции.

Супер

Супер-взносы, принесенные в жертву заработной плате, согласно действующему соглашению о жертвах заработной платы, считаются взносами работодателя. Это не дополнительные льготы при выплате сотруднику в соответствующий суперфонд.

Это не дополнительные льготы при выплате сотруднику в соответствующий суперфонд.

Однако сверхнадежные взносы в пользу партнера, такого как ваш супруг (а), являются дополнительным пособием. Точно так же взносы, уплаченные в суперфонд, не соблюдающий правила, будут дополнительным пособием.

Последствия заключения соглашения

Как сотрудник, вы должны знать, как заключение соглашения о пожертвовании заработной платы с вашим работодателем повлияет на вас. Например:

- Вы платите подоходный налог с пониженной заработной платы или заработной платы.

- Ваш работодатель может быть обязан платить FBT за предоставленные неденежные пособия.

- Ваш работодатель может быть обязан указывать определенные льготы в вашем отчете о доходах или в сводке платежей.

- Супер взносы вашей заработной платы облагаются налогом в суперфонд и классифицируются как супер взносы работодателя, а не взносы сотрудников.

- Ваши супервзносы, принесенные в жертву зарплатой, не могут быть использованы для уменьшения минимальной суммы SG, которую ваш работодатель должен платить за вас (с 1 января 2020 года).

См. Также:

Супер гарантия

Ваш вклад в жертву заработной платы засчитывается в счет взносов вашего работодателя.

Таким образом, сверхналоги, принесенные в жертву заработной плате, обычно облагаются льготным налогом в размере 15% в суперфонд.

С 1 января 2020 года сверх взносов пожертвованной зарплаты не будет:

- уменьшить обычный повременный заработок, который требуется вашему работодателю для расчета вашего права на сверхприбыль на

- засчитываются в сумму супергарантийных взносов, которые ваш работодатель должен сделать для них, чтобы избежать супергарантийных сборов.

До 1 января 2020 года ваш работодатель мог использовать сверхвзносы, пожертвованные заработной платой, для уменьшения суммы заработка, на которую рассчитывается ваше право на супергарантия, а также для полного или частичного удовлетворения своих обязательных супергарантийных взносов за вас.

Желательно, чтобы вы и ваш работодатель четко заявили и согласовали все условия любого соглашения о пожертвовании заработной платы.

См. Также:

Оцениваемый доход

Вы платите подоходный налог только со своей пониженной заработной платы, но получаете пониженную заработную плату и льготы.Вы можете делать взносы сотрудников из своего дохода после уплаты налогов. Это может быть связано с расходами на льготы и уменьшением суммы любых дополнительных льгот, подлежащих отчетности.

Согласно действующему соглашению ваши обязательства по налогу на прибыль должны быть меньше, чем они были бы без соглашения. Однако, прежде чем заключать соглашение о пожертвовании заработной платы, вы должны учитывать связанные с этим расходы. Это включает сумму, которой нужно пожертвовать, и любые доплаты или обязательства, связанные с указанием пособий в вашем отчете о доходах или сводке платежей.

Заработная плата без вычета расходов

Если ваш работодатель оплачивает расходы как часть вашего пакета заработной платы, за которые вы обычно получаете налоговый вычет, ему не нужно будет платить FBT на эти расходы. Это известно как «правило франшизы в противном случае». Если это произойдет, вы не , а не сможете претендовать на вычет подоходного налога с этих расходов в своей декларации о подоходном налоге. Это связано с тем, что «вычитаемый элемент» расходов был принят во внимание, когда ваш работодатель рассчитывал налогооблагаемую стоимость льготы, предоставленной вам для целей FBT.

Это известно как «правило франшизы в противном случае». Если это произойдет, вы не , а не сможете претендовать на вычет подоходного налога с этих расходов в своей декларации о подоходном налоге. Это связано с тем, что «вычитаемый элемент» расходов был принят во внимание, когда ваш работодатель рассчитывал налогооблагаемую стоимость льготы, предоставленной вам для целей FBT.

Пример: Расходы, оплачиваемые работодателем

Работодатель оплачивает обязательное страхование «программы на случай смерти и потери трудоспособности» для своих сотрудников. Премии установлены в размере 1,8% от пакета доходов и выплачиваются в соответствии с соглашением о жертвах заработной платы.

Вычеты по подоходному налогу не могут быть востребованы, если расходы были оплачены работодателем.

Конец примераНалог на льготы

Если по полученным вами пособиям выплачивается какой-либо FBT, ваш работодатель обязан уплатить этот налог.Ваша зарплата может быть уменьшена на сумму FBT, выплачиваемую вашим работодателем в рамках вашего соглашения о пожертвовании заработной платы.

Некоторые работодатели, такие как общественные благотворительные учреждения, благотворительные организации по укреплению здоровья и государственные больницы, не будут обязаны платить FBT. То есть, если сумма льгот, предоставляемых отдельному сотруднику, не превышает соответствующий порог.

Дополнительные льготы, подлежащие отчетности

Если общая налогооблагаемая стоимость определенных дополнительных льгот, полученных вами в течение года FBT (с 1 апреля по 31 марта), превышает 2000 долларов, совокупная налогооблагаемая стоимость этих льгот будет отражена в вашем отчете о прибылях и убытках или в сводке платежей для соответствующего дохода. год (с 1 июля по 30 июня).Некоторые дополнительные льготы, называемые исключенными льготами, не должны указываться в вашей декларации о доходах или в сводке платежей, хотя ваш работодатель по-прежнему должен платить FBT с этих льгот.

При пересчете вверх отражается валовая заработная плата, которую вы должны были бы заработать, чтобы приобрести выгоду из долларов после уплаты налогов. Он рассчитывается по наивысшей предельной налоговой ставке, включая сбор по программе Medicare. То есть ваш работодатель умножает налогооблагаемую стоимость пособия на 1,8868.

Он рассчитывается по наивысшей предельной налоговой ставке, включая сбор по программе Medicare. То есть ваш работодатель умножает налогооблагаемую стоимость пособия на 1,8868.

Стоимость дополнительных льгот, указанная в вашем отчете о доходах или в сводке платежей, называется суммой вашего отчетного дополнительного пособия.Вам нужно будет указать эту сумму (или общую сумму подлежащих отчетности сумм дополнительных льгот, если вы получаете более одного отчета по платежам в течение года) в своей налоговой декларации.

Эта сумма указана в вашей налоговой декларации, но не будет включена в ваш оцениваемый (или налогооблагаемый) доход и не повлияет на размер подлежащего уплате основного сбора Medicare. Однако для расчета будет использована сумма:

- Доплата за Medicare

- отчислений на личные супер взносы

- супер со-вклад

- некоторые налоговые льготы

- скидка на частное медицинское страхование

- Программа ссуды на высшее образование (HELP), Схема доплаты студентов (SFSS), Студенческая стартовая ссуда (SSL), Студенческая стартовая ссуда ABSTUDY (ABSTUDY SSL), Ссуда на поддержку торговли (TSL) или Студенческая ссуда VET (VSL) выплаты

- Обязательства по содержанию вашего ребенка

- ваше право на определенные государственные пособия с проверкой дохода.

Пример: принесение в жертву автотранспортного средства из заработной платы

Сэм зарабатывает 65 000 долларов в год, рассматривает возможность заключения эффективного соглашения о пожертвовании зарплаты. Согласно этой договоренности, его работодатель предоставит в пользование автомобиль за 35 000 долларов и оплатит все связанные с этим текущие расходы в размере 11 500 долларов. Текущие расходы $ 11 500 включают регистрацию без GST. Стоимость автомобиля без учета НДС составляет 10 509 долларов. Для целей FBT применяется фиксированная установленная законом ставка в размере 20%, независимо от пройденного расстояния.

Поставщик пакетов зарплаты рассчитывает, что:

- налогооблагаемая стоимость дополнительного пособия на автомобиль будет составлять 7000 долларов (что представляет собой стоимость автомобиля, умноженную на установленную ставку, в данном случае 35000 долларов на 0,20) и

- Сэм пожертвует

- 17 353 долл. США, если сотрудники не будут платить взносы, или

- 4 145 долларов, если взносы сотрудников составляют 7 000 долларов.

В следующей таблице показано, как работают пожертвования заработной платы и взносы сотрудников, сравнивая чистый располагаемый доход Сэма в трех сценариях на 2019-2020 годы:

- Без выплаты заработной платы в жертву

- — жертвоприношение из заработной платы без каких-либо взносов сотрудников, и

- соглашение о пожертвовании заработной платы, при котором предусматриваются взносы сотрудников.

Расчет | 1. Только зарплата | 2. Заработная плата + машина | 3. Заработная плата + автомобиль |

|---|---|---|---|

Годовое вознаграждение | 65 000,00 долл. США | 65 000 долл. США.00 | 65 000,00 долл. США |

Минус зарплата | нет | 17 353,00 долл. США | 4 145,00 долларов США |

Налогооблагаемый доход | 65 000,00 долл. США | 47 647,00 долл. США | 60 855,00 долларов США |

Минус налог на прибыль (ставки 2019–2020 гг.) | 12 672 долл. США.00 | 7 032,27 | 11 324,87 долл. США |

Меньше 2% Medicare | 1300,00 | 952,94 долл. США | 1 217,10 долл. США |

Прибыль после уплаты налогов и заработной платы | 51 028,00 | 39 661 долл. США.79 | 48 313,03 долл. США |

Минус взнос сотрудников | нет | нет | 7 000,00 долл. США |

Минус автомобильные расходы | 11 500,00 долларов США | нет | Нет |

Чистый располагаемый доход | 39 528 долларов США.00 | 39 661,79 | 41313,03 долл. США |

Сумма дополнительных выплат, отражаемая в отчете о прибылях и убытках или в сводке платежей | нет | 13 207,60 долл. США (налогооблагаемая стоимость дополнительных льгот на автомобиль в размере 7000 долларов США × 1,8868) | Нет |

Примечание: Этот пример иллюстрирует, как могут работать механизмы жертвования зарплаты.Это не совет, будь то юридический или профессиональный. Вы не должны действовать исключительно на основании информации в этом примере. За конкретным советом всегда следует обращаться к своему финансовому консультанту.

См. Также:

Соглашение о пожертвовании зарплаты заключается между работодателем и работником. Сотрудник отказывается от части своей будущей зарплаты в обмен на льготы, которые предоставляет работодатель.Что такое налоги на заработную плату сотрудников и работодателей?

Налоги на заработную плату — это налоги, уплачиваемые с заработной платы сотрудников.Налоги на заработную плату платят как работодатели, так и работники.

Расчет заработной платы и льгот с Gusto

В чем основное различие между налогами на заработную плату наемных работников и работодателей?

Несмотря на то, что налоги на заработную плату уплачиваются как работодателями, так и работниками, есть одно существенное различие. Налоги на заработную плату, уплачиваемые работниками, влияют на чистую заработную плату работников, но налоги на заработную плату, уплачиваемые работодателями, нет.

Налоги, которые платят работники, вычитаются из валовой заработной платы работника, что снижает чистую заработную плату для этой зарплаты.(Вот несколько слов о разнице между заработной платой брутто и зарплатой нетто.)

Налоги на заработную плату, уплачиваемые работодателем, однако, не влияют на размер заработной платы работника.

Вот полный перечень налогов на заработную плату, которые платят работодатели и служащие.

Налоги на заработную плату, которые платят как работодатели, так и работники

Связанные11 вещей, которые каждый стартап должен включить в свой первый бизнес-план

Начало бизнесаКак работодатели, так и сотрудники платят налог FICA, то есть налоги на социальное обеспечение и медицинское обслуживание.Это деление 50 на 50.

Налог на социальное обеспечение

Налог на социальное обеспечение на 2019 год составляет 12,4%. Это 6,2% для работодателей и 6,2% для сотрудников.

Эта ставка применяется к первым 132 900 долларам, зарабатываемым вашим сотрудником, поэтому, если ваш сотрудник зарабатывает больше этой суммы в год, налоги на социальное обеспечение не удерживаются, когда он достигает этого лимита.

Налог на Medicare

Часть налога FICA по программе Medicare составляет 2,9% от заработной платы брутто, и она применяется к каждому доллару, который зарабатывает ваш сотрудник.Итак, этот налог составляет 1,45%, которые вы платите, и 1,45%, которые платит ваш сотрудник.

Налоги на заработную плату работодателя

Вот налоги, которые платят только работодатели, а не работники, когда дело касается заработной платы.

Федеральный налог по безработице (FUTA)

Федеральный закон о налоге на безработицу, сокращенно FUTA, предназначен для защиты людей, недавно потерявших работу.

Работодатели должны платить 6% в счет FUTA, хотя компании, которые вовремя платят государственный налог по безработице, могут получить кредит до 5.4% к ставке налога FUTA. В конце концов, ставка налога FUTA обычно составляет 0,6% от всей налогооблагаемой заработной платы — до первых 7000 долларов, заработанных на каждого сотрудника.

Список штатов, в которых в настоящее время действует сокращение кредита FUTA, можно найти в Министерстве труда США.

Государственный налог по безработице

Так же, как и FUTA, налоги государственного страхования по безработице (SUI) оплачиваются работодателями в качестве подстраховки для людей, которые ищут новую работу.

Практически в каждом штате своя налоговая ставка, которая обычно определяется типом вашего бизнеса и вашей историей подачи заявлений по безработице.Зайдите на сайт закона штата Министерства труда США, чтобы узнать больше о вашей ставке.

Если вы проживаете на Аляске, в Нью-Джерси или Пенсильвании, вы также удерживаете взносы сотрудников в виде налогов на SUI.

Любые местные налоги

Есть также набор налогов, которые зависят от города, округа или муниципалитета, в котором вы работаете. Как правило, большинство компаний обязаны удерживать налоги только для округов, где есть рабочее место, например, кафе, офис , или строительной площадки.

Налоги на заработную плату сотрудников

Как вы уже догадались, дальше идут налоги, которые платят только сотрудники.

Влюбитесь в современный расчет заработной платы

Федеральный подоходный налог

Этот налог уплачивается только сотрудниками и рассчитывается на основе их общего дохода, статуса регистрации и личных льгот. Ставка федерального налога на 2019 год составляет от 10% до 37%.

Чтобы рассчитать сумму удержания каждой зарплаты, используйте таблицы удержаний работодателя IRS или запустите расчет заработной платы с помощью программного обеспечения для расчета заработной платы.

Государственный подоходный налог

В большинстве штатов также взимается подоходный налог.

Нью-Йорк и Калифорния обычно имеют самые высокие показатели, но они могут варьироваться в зависимости от года. С другой стороны, Аляска, Флорида, Невада, Южная Дакота, Теннесси, Техас, Вашингтон и Вайоминг не имеют подоходного налога с физических лиц. (Примечание: Теннесси облагает налогом проценты и дивиденды.)

Любые местные налоги

Опять же, могут быть местные налоги на уровне города, округа или муниципалитета, которые сотрудники могут быть обязаны платить.

Обратитесь в местное правительство или к своему поставщику заработной платы, чтобы убедиться, что ваша заработная плата соответствует требованиям на местном, государственном и федеральном уровнях.

Дополнительный налог на Medicare

Хорошо, последний для людей с высокими доходами.

Если ваш сотрудник зарабатывает более 200 000 долларов, он также облагается дополнительным налогом на Medicare. Как работодатель вы должны удерживать 0,9% из заработной платы сверх 200 000 долларов.

52000 долларов США 【Калькулятор подоходного налога】 Онтарио

52000 долларов США 【Калькулятор подоходного налога】 Онтарио — Заработная плата после уплаты налоговВычеты

Год

Месяц

Раз в две недели

неделя

День

Час

Федеральный налоговый вычет

–5 551 долл. США

Провинциальный налоговый вычет

–2 857 долл. США

Резюме

Если вы зарабатываете 52000 долларов в год, проживая в регионе Онтарио , Канада , вы будете облагаться налогом в размере 11 959 долларов.Это означает, что ваша чистая зарплата составит 40 041 долларов в год или 3 337 долларов в месяц. Ваша средняя налоговая ставка составляет 23,00% , а ваша предельная ставка налога составляет 35,26% . Эта предельная ставка налога означает, что ваш немедленный дополнительный доход будет облагаться налогом по этой ставке. Например, увеличение вашей зарплаты на $ 100 будет облагаться налогом в размере $ 35,26 , следовательно, ваша чистая зарплата увеличится только на 64,74 $ .

Пример бонуса

Бонус $ 1,000 принесет дополнительно $ 647 чистой прибыли.Бонус $ 5 000 принесет дополнительно $ 3 237 чистой прибыли.

Налог на доход

52 500 долл. США

53 000 долл. США

53 500 долл. США

54 000 долл. США

долл. США 54 500 долл. США

55 000 долл. США

55 500 долл. США

56 000 долл. США

56 500 долл. США

60 000 долл. США

60 500 долл. США

61 000 долл. США

61 500 долл. США

62 000 долл. США

ПРИМЕЧАНИЕ * Вычеты рассчитываются на основе таблиц Онтарио Канады, подоходный налог 2020 года.Для упрощения были приняты некоторые переменные (например, семейное положение и другие). Этот документ не является юридическим основанием и должен использоваться только для приблизительных целей.

Налоговый калькулятор| Налоговые калькуляторы Великобритании

Налоговый калькулятор Великобритании

— Введите данные о своем доходе ниже и нажмите рассчитать!

Налоговый калькулятор 2020-2021

нажмите, чтобы вернуться наверх

Этот британский налоговый калькулятор упростит вычисление суммы получаемого домой заработной платы, которую вы должны иметь после того, как будут учтены все вычеты по подоходному налогу.

Точная разбивка вашей заработной платы обеспечивается путем включения расчетов следующих общих надбавок и удержаний из заработной платы:

- Личное пособие, не облагаемое налогом, в зависимости от даты вашего рождения и пола, пособие рассчитывается автоматически.

- Пенсии, включая три различных типа пенсионных схем.

- Взносы на национальное страхование рассчитываются с выбором из одиннадцати букв NIC, охватывающих типы PAYE (класс 1), CIS и самозанятые (классы 2 и 4).

- Подоходный налог рассчитывается и подразделяется на диапазоны для нормы сбережений, основной ставки, более высокой ставки и дополнительной / максимальной ставки (где применимо). Покрываются

- жертвы из заработной платы, как на пенсии, так и на ваучеры по уходу за детьми.

После составления разбивки по заработной плате вам будет предоставлена таблица всех удержаний, сегментированных на выбираемые периоды оплаты. Краткая историческая налоговая диаграмма, показывающая, как изменился предоставленный валовой доход за последние десять налоговых лет.

Вы можете увидеть, как правительство тратит деньги, которые оно получает в качестве подоходного налога и национального страхования, в двух разбивках по диаграммам, которые показывают процент, потраченный в каждом департаменте, и другой диаграмме, которая разбивает расходы департаментов на фунты, потраченные из ваших взносов.

Все налоговые расчеты можно сохранить и отправить по электронной почте, так что вы всегда можете вернуть и принести копию, когда вам нужно.

Наряду с числовым сравнением калькулятор также разбивает ваш налоговый статус со следующими расширенными функциями:

- Принимаются все налоговые коды Великобритании, они будут расшифрованы и автоматически проверены с объяснением налогового кода, а также проверкой, чтобы убедиться, что вычитается правильная сумма налога.Налоговые коды, действительные на момент написания, включают: L, P, T, V, Y и BR, D0, D1, NT, 0T и K.

- Экономия налогов за счет пенсионных взносов будет подробно выделена.

- Будет объяснена экономия налогов, полученная при покупке ваучеров по уходу за детьми через вашу заработную плату.

- Любой возврат налога, если это применимо, будет автоматически рассчитан и отображен.

- Любой дополнительный налог, подлежащий уплате с годового платежного бонуса, выделен для вас, чтобы вы могли показать фактическую стоимость бонуса с учетом вашей обычной заработной платы.

- Ваш государственный пенсионный возраст рассчитывается автоматически и указывается точная дата подачи заявления на пенсию. Дата автоматически используется для определения необходимости уплаты взносов в систему государственного страхования.

У нас есть дополнительные налоговые калькуляторы на веб-сайте, чтобы помочь в альтернативных обстоятельствах, например, вам может потребоваться проверить расчетную ведомость, которая облагается совокупным налогом. Сделайте это с помощью нашего калькулятора расчетных ведомостей. Если вы хотите сменить работу, взвешиваете вопрос о повышении заработной платы и хотите уточнить размер своей зарплаты, воспользуйтесь нашим калькулятором заработной платы.

Как использовать

нажмите, чтобы вернуться наверх

Это приложение может быть настолько точным, насколько точна информация, которую оно предоставляет. Мы приложили много усилий для создания точного налогового калькулятора, но полагаемся на правильный выбор вариантов и правильные цифры.

Убедитесь, что вы поняли следующие варианты:

В браке — вариант, состоящий в браке, в настоящее время используется для определения необходимости предоставления пособия супружеской паре.Она доступна только в том случае, если вы или ваша супруга родились до 6 апреля 1935 года.

СЛЕПОЙ — Лицо, зарегистрированное слепым, имеет дополнительный элемент не облагаемого налогом пособия в дополнение к базовому не облагаемому налогом личному пособию.

NIC EXEMPT (без NIC) — если вы не хотите, чтобы взносы в национальное страхование рассчитывались, отметка этого поля удаляет все вычисления NIC — вы также можете установить для NIC Letter X (Exempt).

СТУДЕНЧЕСКИЙ ССУД — Если у вас есть выплаты по студенческой ссуде, вычитаемые из вашей заработной платы, отметьте это поле, чтобы они рассчитывались автоматически.

ДАТА РОЖДЕНИЯ — Дата вашего рождения теперь является обязательным условием для правильного определения размера вашего не облагаемого налогом личного пособия. По умолчанию установлено 1 января 1970 года.

SEX — вместе с датой вашего рождения, ваш пол используется для расчета пособий, а также вашего государственного пенсионного возраста. Это позволяет легко решить, следует ли производить выплаты по национальному страхованию.

ПОСОБИЕ / ВЫЧИСЛЕНИЯ — Если у вас есть дополнительные налоговые льготы или налоговые вычеты, вы можете скорректировать способ расчета налога, указав его в этом поле.Для налоговой скидки введите положительное число, например 1000 (для скидки 1000 фунтов стерлингов). Для налогового вычета введите отрицательное число, например -1000 (для вычета 1000 фунтов стерлингов). Например, выгода компании в натуральном выражении в размере 3000 фунтов стерлингов в год должна учитываться как налоговый вычет в размере -3000 фунтов стерлингов.

НАЛОГОВЫЙ КОД — Налоговые коды рассчитываются автоматически и проверяются на достоверность. Убедитесь, что вы включили букву и цифру без пробелов. Например, для 2019 налоговый код по умолчанию — 1250L.

САМОЗАНЯТЫЕ или СНГ — Наш калькулятор может точно рассчитать налоги для людей, которые работают не по найму или работают в СНГ (Схема строительной отрасли). При выборе этой опции класс вклада NI изменится с Class 1 на Class 4 и Class 2.