Какие налоги являются федеральными: НК РФ Статья 13. Федеральные налоги и сборы \ КонсультантПлюс

Федеральные налоги как источник формирования бюджета РФ

Библиографическое описание:Рожнова, Т. В. Федеральные налоги как источник формирования бюджета РФ / Т. В. Рожнова. — Текст : непосредственный // Молодой ученый. — 2016. — № 4 (108). — С. 492-494. — URL: https://moluch.ru/archive/108/26144/ (дата обращения: 30.12.2022).

Федеральные налоги как источник формирования бюджета РФ

Рожнова Татьяна Валентиновна, студент

Тольяттинский государственный университет

Данная работа содержит информацию о федеральных налогах и сборах, описывается и поясняется федеральное налогообложение, проблемы данного налогообложения и пути его совершенствования.

Ключевые слова:федеральные налоги и сборы, налогообложение РФ, налоговая система, консолидированные бюджеты РФ, налоговая ставка, налоговая база.

Одну из главных ролей в построении и развитии экономической структуры любого общества на современном этапе играет государственное регулирование, которое осуществляется в рамках выбранной властью экономической политики всего государства.

Налоговая система — это один из наиболее важных институтов любого государства. Чтобы обеспечить государственным и территориальным органам власти выполнение их функции, на протяжении многих лет существования государств, финансовые ресурсы мобилизуются в бюджет. Налоговая система помогает осуществлять множество социальных и экономических процессов в интересах общества в целом.

Возможность политической власти влиять на экономику, выделять денежные средства на обеспечение ее структурной перестройки, на стимулирование развития отдельных секторов экономики которые в данный период времени находятся в приоритете, на обеспечение социальных программ, поддерживающих наименее защищенные слоя населения, дает государственный бюджет, так как является главным средством мобилизующим расходы ресурсов. Путем развития основ налогообложения, а так же установления наиболее четких условий взимания налогов и других обязательных платежей, реализации деятельности налогово-бюджетной политики достигается оптимизация механизма правового регулирования налогообложения в условиях современной рыночной экономики.

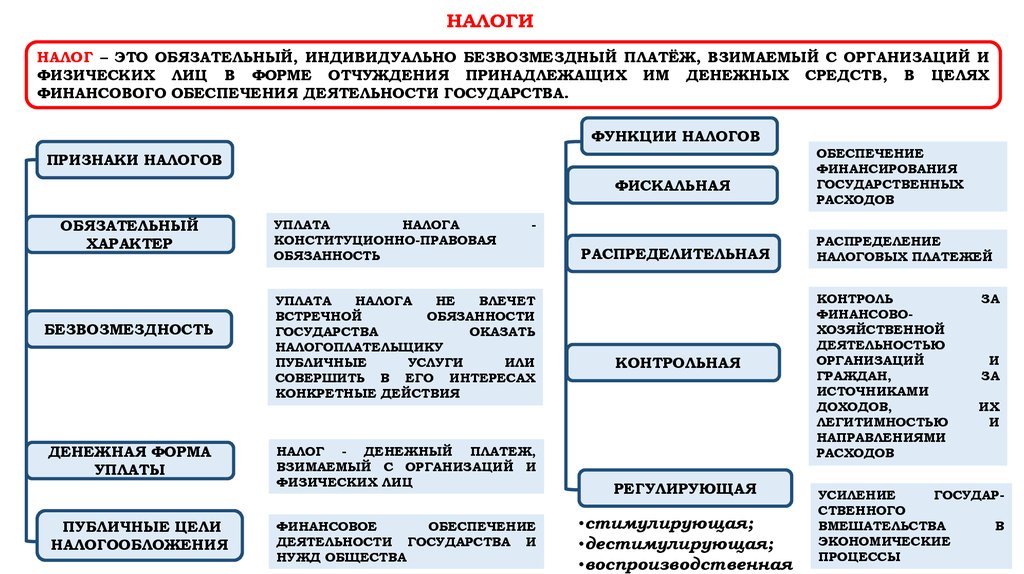

Налоги — это необходимый предмет экономических отношений любого современного общества. Они как обособленная форма финансовых отношений, позволяющие обеспечивать формирование прибыльной (положительной) части бюджетов на всех уровнях, так же являются действенным инструментом государственное регулирования экономических и социальных отношений. Вся суть налогообложения заключается в том, что государством изымается часть денежной массы, для формирования бюджета государства (финансовых ресурсов), для распределения их в наиболее важные политические, экономические и социальны программы на благо общества.

Из истории развития государства можно сделать вывод что, состояние государственных бюджетов оказывает прямое влияние на развитие налогообложения в стране. А так же можно сделать вывод, что связь между налогами и государственным бюджетом имеет, двухсторонний и неразрывный характер. Налоги как наиболее значимый инструмент доходов в бюджете обеспечивают эффективное финансирование всей структуры его расходных статей. В бюджетной политики, главными являются расходные статьи, размер которых предопределяет величину дохода.

В бюджетной политики, главными являются расходные статьи, размер которых предопределяет величину дохода.

Роль налогов в формировании прибыльной части государственного бюджета велика, ее можно посмотреть по таким показателям удельных весов:

- величина налоговых поступление в общей сумме доходов;

- величина отдельных групп налогов в общей сумме доходов;

- величина отдельного налога в общей сумме доходов;

- величина отдельных групп налогов в общей сумме налоговых поступлений;

- величина конкретного налога в общей сумме налоговых поступлений.

Данные показатели удельных весов с разной степенью дают характеристику значимости налогов в общих доходах государственного бюджета, а так же в налоговых поступлениях.

Существенными условиями взимания налогов, отражающими налоговую систему в целом, являются:

- принципы взимания налогов;

- порядок установления налогов;

- система налогов в целом;

- распределение налоговых поступлений в отдельные части бюджетов всех уровней;

- действующие права, а так же обязанности всех участников налоговых отношений;

- формы и методы установленные, для обеспечения контроля;

- ответственность, которую несут все участники налоговых отношений;

- способы защиты прав всех участников налоговых отношений.

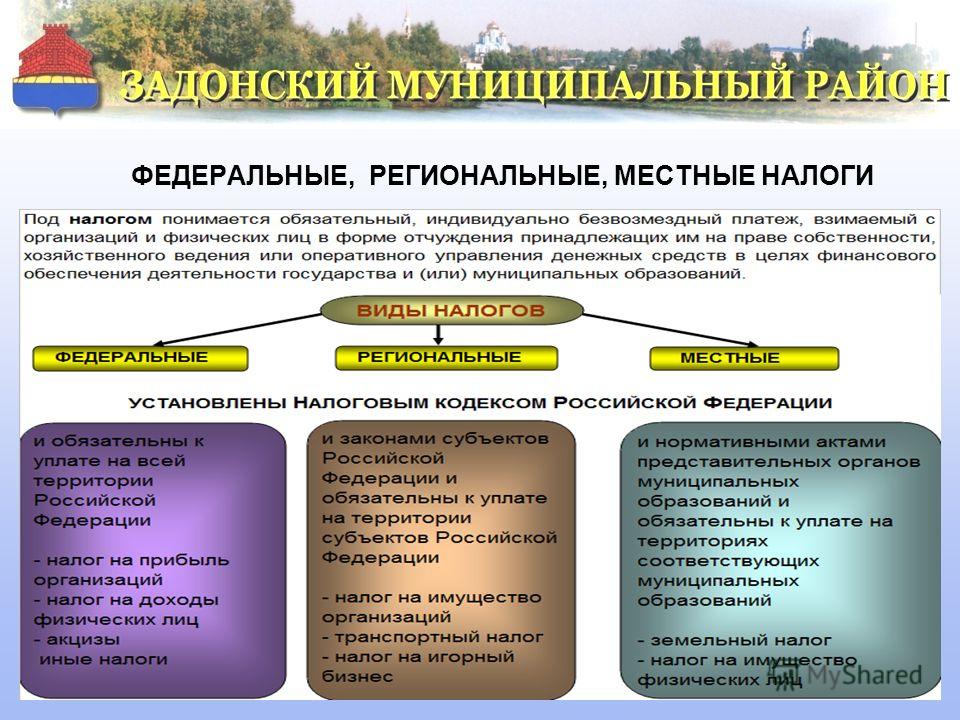

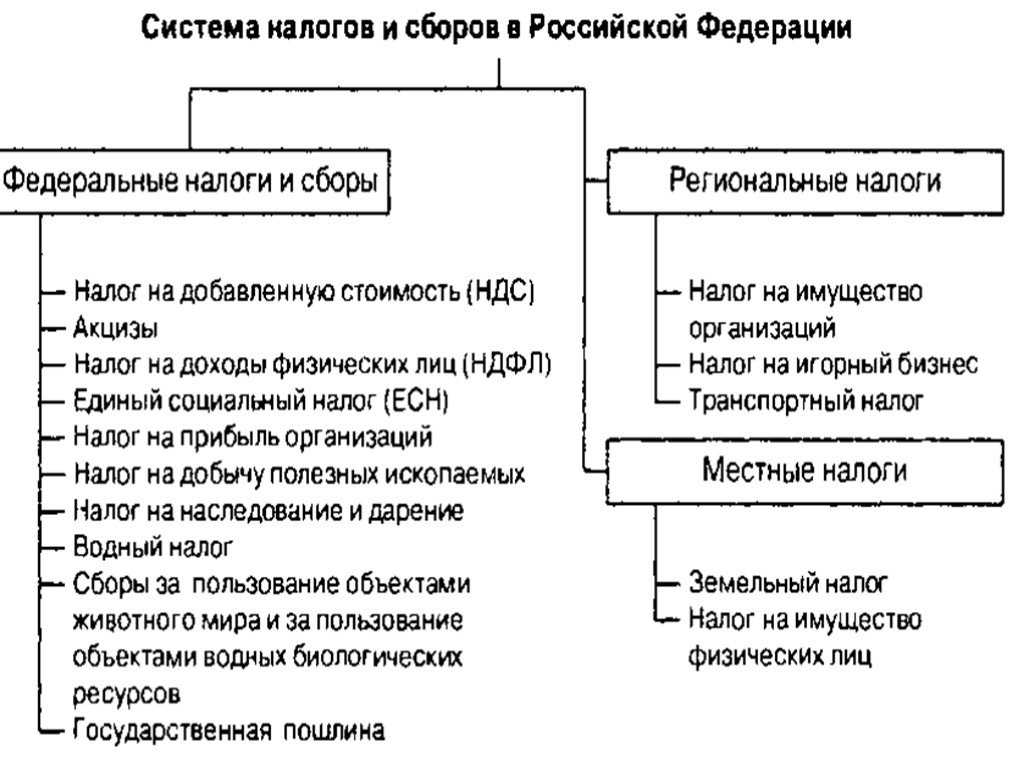

В пункте 1 ст. 12 НК РФ определяется структура системы налогов и сборов, установленных в Р. Ф.

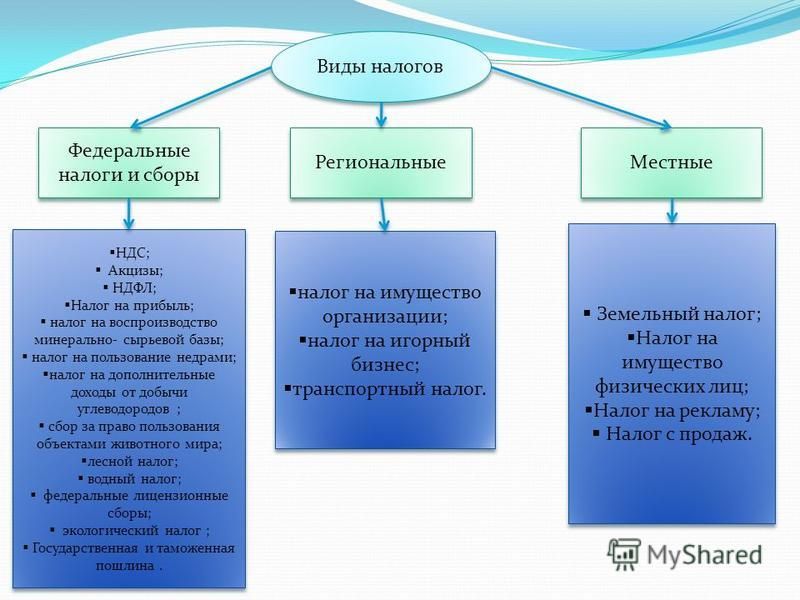

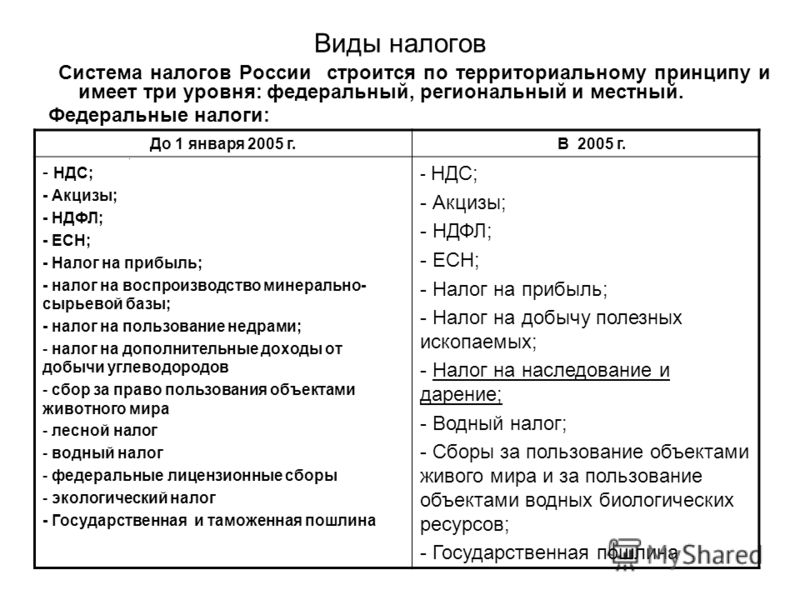

Существуют 3 вида взимаемых налогов и сборов, а именно:

- Федеральные налоги и сборы;

- Региональные налоги и сборы;

- Местные налоги и сборы.

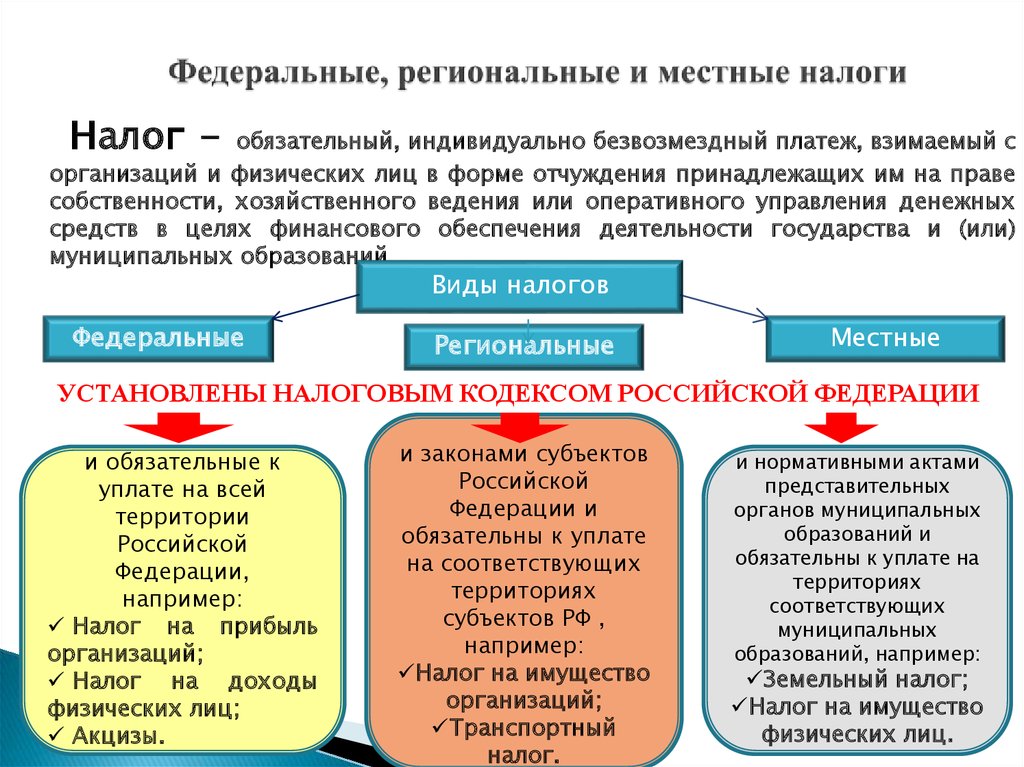

Разделение на три уровня системы налогов и сборов в РФ позволяет четко расставить полномочия представительных органов всех уровней в действии с конкретными видами налогов и сборов.

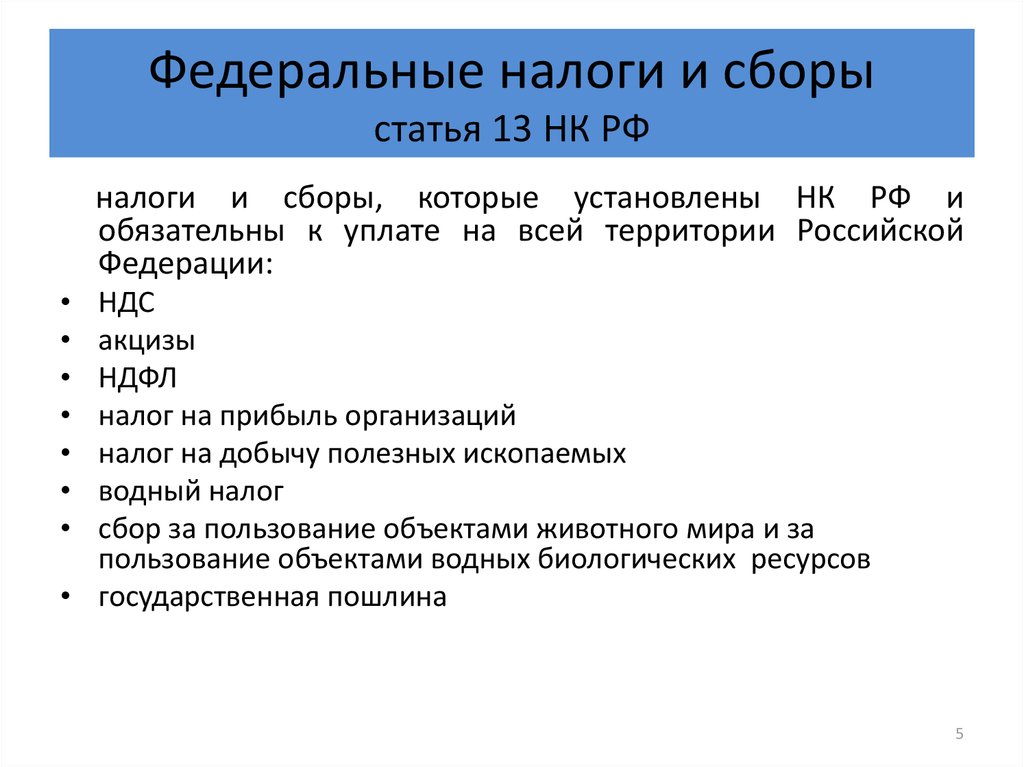

Под федеральными налогами и сборами понимаются налоги и сборы, которые отвечают сразу непосредственно двум условиям:

- устанавливаются Налоговым кодексом РФ;

- обязательны к уплате на всей территории Российской Федерации.

При формировании бюджетов всех уровней, налогов методом строго соблюдается правило начисления и зачета налогов в строго назначенные уровни бюджета в соответствии с их бюджетной классификацией. Если налог является федеральным, то это означает, что он регулируется федеральным законодательством, но он так же может распространяться между бюджетами разных уровней, одним из примеров является налог на прибыль. Ежегодно при формировании бюджета на следующий год осуществляется разбрасывание этого налога по 3 уровням бюджета: федеральный, региональный и местный. Все остальные налоги и сборы, обычно, регулируются законодательством на том уровне бюджета, к которому принадлежат.

Ежегодно при формировании бюджета на следующий год осуществляется разбрасывание этого налога по 3 уровням бюджета: федеральный, региональный и местный. Все остальные налоги и сборы, обычно, регулируются законодательством на том уровне бюджета, к которому принадлежат.

Федеральные законы устанавливают федеральные налоги, которые подлежат обязательному взиманию на всей территории входящей в состав Российской Федерации. Льготы по федеральным налогам могут закрепляться только федеральными законами, но законодательные (представительные) органы государственной власти могут ввести доп. льготы. Ставки федеральных налогов определяются Федеральным Собранием Российской Федерации, исключением могут являться ставки налогов на отдельные виды природных ресурсов, минерального сырья, таможенных пошлин и акцизов, которые устанавливаются Правительством Российской Федерации.

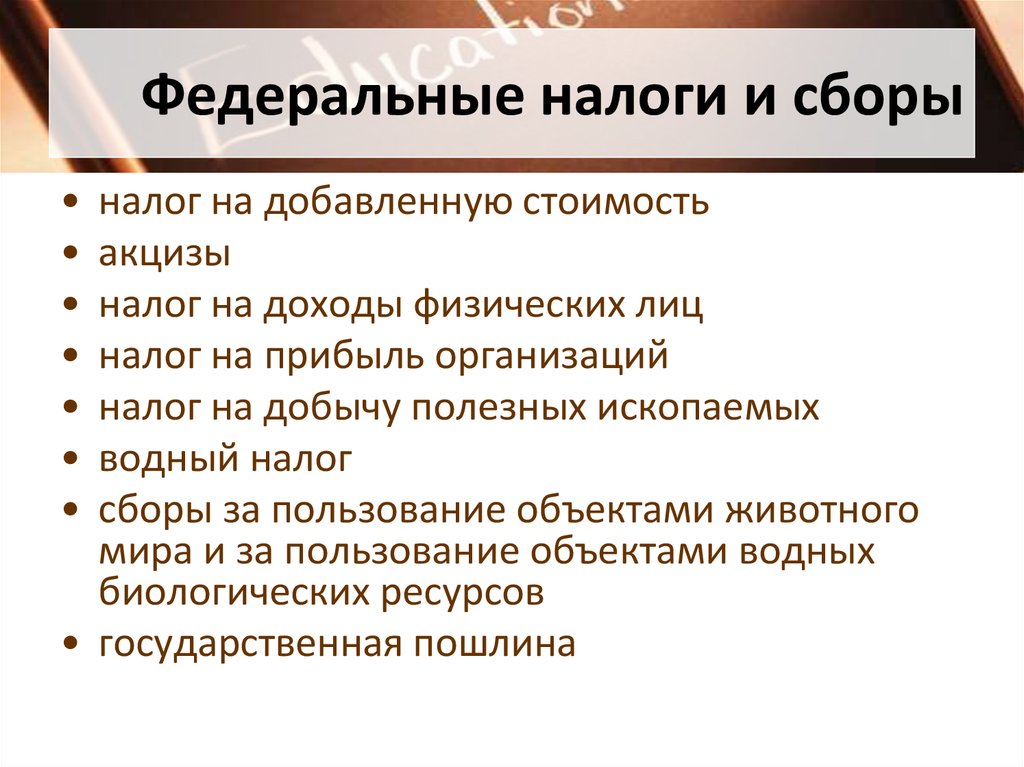

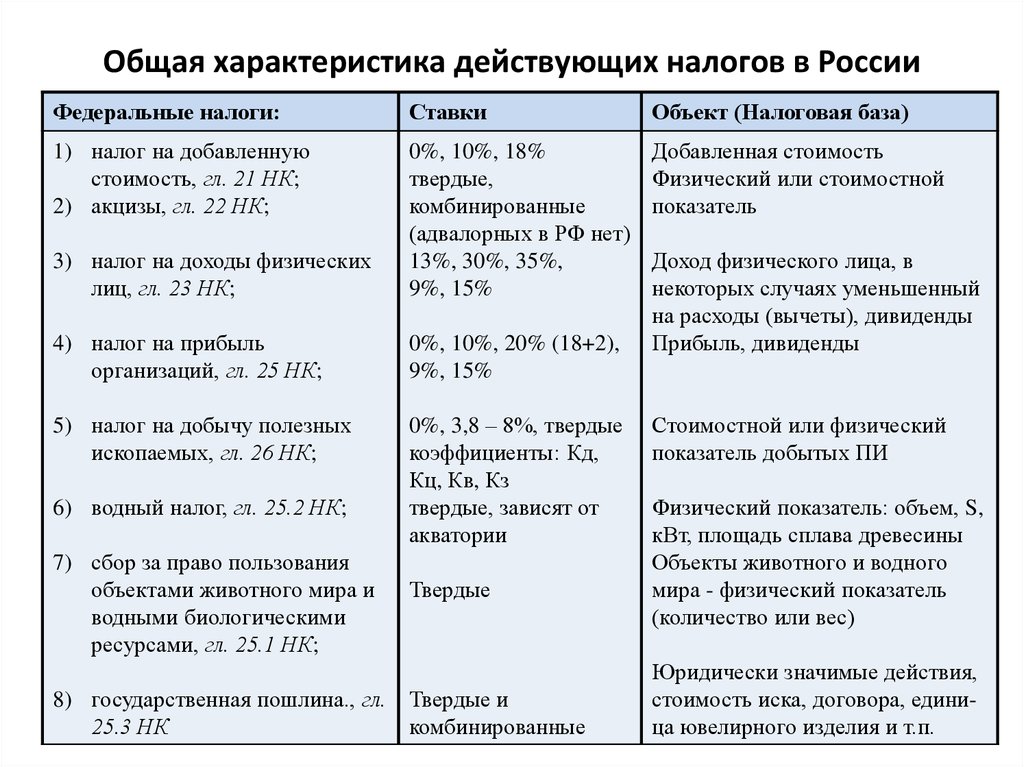

Федеральными налогами являются:

- Налог на добавленную стоимость (НДС) регулируется главой 21 Налогового Кодекса РФ.

- Акцизы регулируются главой 22 Налогового Кодекса РФ.

- Налог на доходы физических лиц (НДФЛ) регулируется главой 23 Налогового Кодекса РФ.

- Единый социальный налог (отменен с 2010 года).

- Налог на прибыль организации регулируется главой 25 Налогового Кодекса РФ.

- Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов регулируются главой 25.1 Налогового Кодекса РФ.

- Водный налог регулируется главой 25.2 Налогового Кодекса РФ.

- Государственная пошлина регулируется главой 25.3 Налогового Кодекса РФ.

- Налог на добычу полезных ископаемых регулируется главой 26 Налогового Кодекса РФ.

Государственный бюджет — это основной финансовый план Российской Федерации, обеспечивающий образование, рациональное распределение и использование созданного фонда денежных средств, а так же является обязательным условием функционирования любого современного государства.

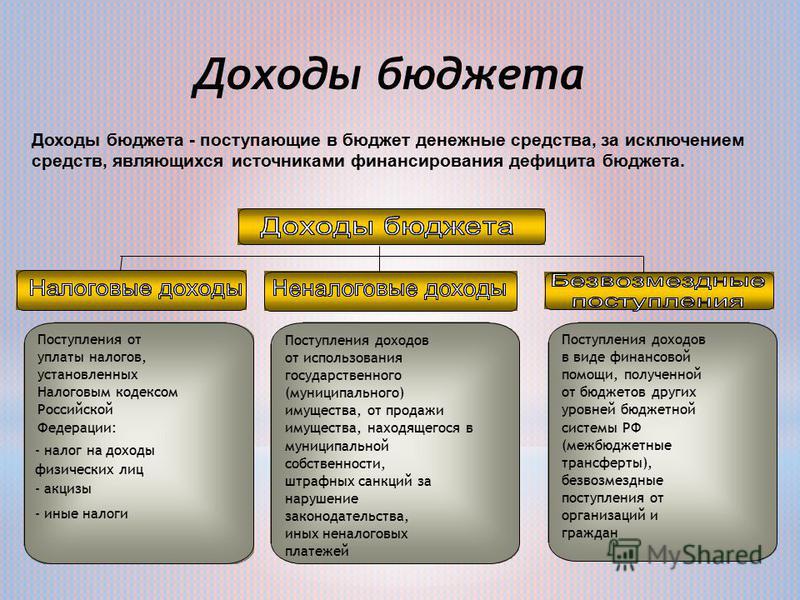

Доходы бюджетов Российской Федерации состоят из налоговых доходов и неналоговых доходов, а так же безвозмездных перечислений.

В условиях современной экономики правительство РФ стремится защитить бюджет от воздействий рыночной конъектуры, создать достаточный запас ресурсов для обеспечения произвольного маневра в течение всего года.

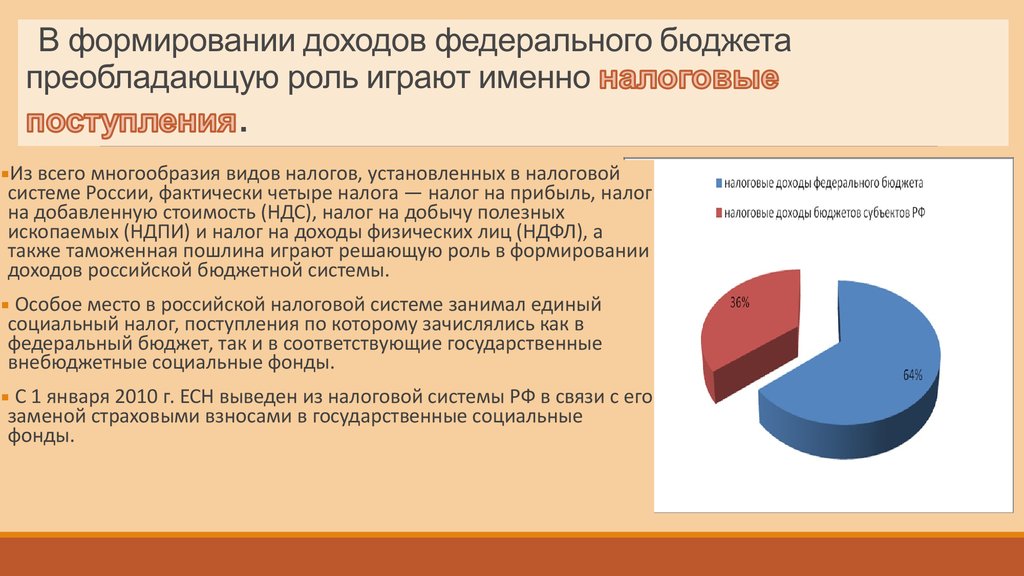

В настоящее время формирование доходной части федерального бюджета происходит за счет налоговых поступлений. Создавая запас финансовыми ресурсами, государство создает положительные условия для развития экономики, и распределяет данные финансовые ресурсы в виде дотаций субъектам, которые нуждаются в финансовой помощи.

Налоги и сборы призваны сглаживать негативность кризисных явлений в экономике страны, а так же создавать стимулы, для повышения эффективности производства являясь обязательными эквивалентами платежей физ. и юр. лиц, которые собираются с целью обеспечения расширенного воспроизводства.

Федеральные налоги являются обязательными к уплате платежам устанавливающимися высшим органом законодательной власти Российской Федерации.

Устройство бюджетной системы Российской Федерации предусматривает, что региональные как и местные налоги, служат всего лишь дополнением в доходной части соответствующих бюджетов, в то время как отчисление от федеральных налогов являются главной составляющей. Во многих развитых странах доля местных налогов в доходах бюджетов составляет около 80 %, в РФ этот показатель варьируется от 0.7 до 17 %.

В настоящее время необходимым условием для функционирования налоговой системы является рациональная система налогового администрирования. Ее значимость вытекает из того, что она имеет наибольшую долю в составной части процесса управления. Управление в совокупности с мониторингом доходов от поступления налогов влияет на размер доходов бюджетов всех уровней бюджетной системы Российской Федерации.

Литература:

- Гражданский Кодекс РФ

- Бюджетный кодекс РФ

- [Электронный ресурс]. URL: https://www.nalog.ru/rn63/ (Дата обращения 10.02.2016)

Основные термины (генерируются автоматически): налог, Российская Федерация, Налоговый Кодекс РФ, налоговая система, сбор, государственный бюджет, глава, общая сумма доходов, РФ, бюджетная система.

Федеральные налоги для юридических лиц

Юридические лица на территории страны, согласно действующему законодательству, являются налогоплательщиками, плательщиками обязательных сборов. Порядок уплаты налогов и сборов регламентирован рядом нормативно-правовых актов. Фактически, обязательства налогоплательщики исполняют на той территории, на которой осуществляют свои функции.

Неисполнение обязательств является прямым нарушением законодательства. Юридические лица несут ответственность за своевременное перечисление налогов и сборов в бюджет в надлежащем объеме. Последний определяется актуальным налоговым режимом.

Последний определяется актуальным налоговым режимом.

Что касается видов налогов и сборов, они делятся на федеральные и местные. Первые перечисляются в бюджет всеми налогоплательщиками страны вне зависимости от их территориальной принадлежности.

Виды федеральных налогов

К числу федеральных налогов относятся:

- таможенные пошлины;

- налог на прибыль;

- налог на операции с ценными бумагами;

- акцизы;

- НДС и другие.

Специфика налогообложения в каждом случае имеет свои особенности.

Налог на прибыль, например, находится на втором месте по доходности (поступлениям в бюджет). Порядок его начисления и уплаты регулируется отдельным федеральным законом. Налог на прибыль был введен как альтернатива стандартному подоходному налогу с юридических лиц. Последний оказался неприменим для ряда важных отраслей промышленности и производства. Налог на прибыль позволяет минимизировать риск так называемой налоговой сверхнагрузки. Особенно это актуально для новых компаний мелкого и среднего бизнеса. Фактически, пока юридическое лицо не получает прибыли, оно не является плательщиком налога.

Особенно это актуально для новых компаний мелкого и среднего бизнеса. Фактически, пока юридическое лицо не получает прибыли, оно не является плательщиком налога.

Налог на прибыль предусматривает 4 элемента налогооблагаемой базы. Это прибыль от реализации имущества, основных фондов, продукции, а также сумма превышения нормативных расходов на оплату труда. Расчет налога на прибыль имеет определенную специфику. Хотите минимизировать риски неверного определения налогооблагаемой базы, переплаты по налогу или недоплаты? Доверьте расчет налога профессиональным специалистам.

Таможенные пошлины и акцизы

Высокодоходными налогами являются таможенные пошлины и акцизы. Первые представляют собой отчисления, взимаемые при перемещении товаров через границу. Акцизами облагаются отдельные виды и группы товаров.

Акцизы являются относительно новыми федеральными налогами. Они носят косвенный характер. Устанавливаются акцизы на высокорентабельные товары (спирт, спиртосодержащую продукцию, морепродукты и икру, табачные изделия, меха, ювелирную продукцию, нефтепродукты, товары народного потребления). Сбор представляет собой процент от отпускной цены. Целью акцизов является изъятие сверхприбыли, получаемой при производстве товаров, в бюджет. Плательщиками акцизов являются все юридические лица, изготавливающие подакцизные товары.

Сбор представляет собой процент от отпускной цены. Целью акцизов является изъятие сверхприбыли, получаемой при производстве товаров, в бюджет. Плательщиками акцизов являются все юридические лица, изготавливающие подакцизные товары.

Иные федеральные налоги

Федеральные налоги могут зачисляться как в доход бюджета, так и в доход внебюджетных фондов. В последнем случае речь идет о так называемых целевых налогах. К числу таковых относятся:

- транспортный налог;

- налог на покупку автотранспорта;

- акциз, перечисляющийся предприятием-изготовителем при продаже легкового транспорта физическим лицам;

- транспортный налог с физических лиц;

- дорожный сбор;

- налог на продажу ГСМ.

Расчет налогов имеет ряд нюансов. Ошибки в исчислении приводят к переплатам по налогам или образованию долгов. Минимизировать риски и исключить дополнительные затраты позволяет аутсорсинг расчета федеральных налогов и составления соответствующей отчетности.

Каковы источники доходов федерального правительства?

ОБЩИЕ ДОХОДЫ

Доходы федерального правительства в 2019 году составили 3,5 триллиона долларов, что составляет около 16,3 процента валового внутреннего продукта (ВВП) (рис. 2). За последние 50 лет федеральные доходы составляли в среднем 17,4 процента ВВП, колеблясь от 20,0 процента (в 2000 году) до 14,6 процента (последние в 2009 и 2010 годах).

ИНДИВИДУАЛЬНЫЙ ПОДОХОДНЫЙ НАЛОГ

Индивидуальный подоходный налог является крупнейшим источником федеральных доходов с 1950, что составляет около 50 процентов от общего объема и 8,1 процента ВВП в 2019 году (рис. 3). В последние годы доходы от налога на доходы физических лиц выросли до 9,9 процента ВВП (в 2000 г.) на пике экономического бума 1990-х годов и упали до 6,1 процента (в 2010 г.) после Великой рецессии 2007–2009 годов.

НАЛОГ НА ПРИБЫЛЬ КОРПОРАТИВНЫХ ОРГАНИЗАЦИЙ

В 2019 году налог на прибыль корпораций составил 7 процентов государственных доходов, и этот источник доходов имеет тенденцию к снижению. Поступления от налога упали в среднем с 3,7 процента ВВП в конце 19 века.60 лет до в среднем всего 1,4 процента ВВП за последние пять лет и 1,1 процента ВВП в последний раз в 2019 году (рис. 3).

Поступления от налога упали в среднем с 3,7 процента ВВП в конце 19 века.60 лет до в среднем всего 1,4 процента ВВП за последние пять лет и 1,1 процента ВВП в последний раз в 2019 году (рис. 3).

НАЛОГИ НА СОЦИАЛЬНОЕ СТРАХОВАНИЕ (НА ЗАРПЛАТУ)

Налоги с заработной платы на заработную плату и доходы, которые финансируют часть социального обеспечения и больничного страхования Medicare, составляют наибольшую часть поступлений социального страхования. Другие источники включают налоги на заработную плату для пенсионной системы железных дорог и программы страхования по безработице, а также пенсионные взносы федеральных работников. В общей сложности сборы на социальное страхование составили 36 процентов федеральных доходов в 2019 году..

Создание программы Medicare в 1965 году в сочетании с периодическим повышением налогов на фонд социального обеспечения привело к росту поступлений в фонд социального страхования с 1,6 процента ВВП в 1950 году до 6,2 процента в 2009 году (рис. 3). Временное сокращение доли работников в налогах на социальное обеспечение — часть программы стимулирования после финансового кризиса — привело к сокращению поступлений по социальному страхованию до 5,3 процента ВВП в 2011 и 2012 годах. С тех пор поступления налога на социальное страхование снова выросли до 5,9 процента ВВП в 2019.

3). Временное сокращение доли работников в налогах на социальное обеспечение — часть программы стимулирования после финансового кризиса — привело к сокращению поступлений по социальному страхованию до 5,3 процента ВВП в 2011 и 2012 годах. С тех пор поступления налога на социальное страхование снова выросли до 5,9 процента ВВП в 2019.

ФЕДЕРАЛЬНЫЕ АКЦИЗНЫЕ НАЛОГИ

Налоги на покупку товаров и услуг, включая бензин, сигареты, алкогольные напитки и авиаперевозки, принесли 2,9% федеральных доходов в 2019 году. Но эти налоги тоже сокращаются: поступления от акцизов неуклонно снижались со среднего уровня 1,7 процента ВВП в конце 1960-х годов до среднего уровня 0,5 процента в период с 2015 по 2019 год (рис. 3).

ПРОЧИЕ ДОХОДЫ

Федеральное правительство также собирает доходы от налогов на наследство и дарение, таможенных пошлин, доходов от Федеральной резервной системы и различных сборов и сборов. В сумме эти источники принесли 5,0% федеральных доходов в 2019 году. . С 1965 года они колебались в пределах от 0,6 до 1,0 процента ВВП (рис. 3). В последние годы эта цифра находилась на верхней границе этого диапазона из-за необычайно высоких прибылей Совета Федеральной резервной системы, связанных с его усилиями по стимулированию экономики с 2008 года.

. С 1965 года они колебались в пределах от 0,6 до 1,0 процента ВВП (рис. 3). В последние годы эта цифра находилась на верхней границе этого диапазона из-за необычайно высоких прибылей Совета Федеральной резервной системы, связанных с его усилиями по стимулированию экономики с 2008 года.

ДОЛИ ОБЩЕГО ДОХОДА почти половина всех федеральных доходов с 1950 года, в то время как другие источники доходов то увеличивались, то уменьшались (рис. 4). Акцизы принесли 19 процентов от общего дохода в 1950, но только около 3 процентов в последние годы. Доля доходов от корпоративного подоходного налога упала примерно с одной трети от общей суммы в начале 1950-х годов до 7 процентов в 2019 году. Напротив, налоги на заработную плату обеспечили более одной трети доходов в 2019 году, что более чем в три раза больше, чем в 2019 году. доли в начале 1950-х гг.

Обновлено в мае 2020 г.

Источники данных

Управление управления и бюджета. Исторические таблицы . Таблица 2.1, «Поступления по источникам: 1934–2025 гг.» и Таблица 2.3, «Поступления по источникам в процентах от ВВП: 1934–2025».

Таблица 2.1, «Поступления по источникам: 1934–2025 гг.» и Таблица 2.3, «Поступления по источникам в процентах от ВВП: 1934–2025».

Дополнительная литература

Объединенный комитет по налогообложению. 2018. «Обзор Федеральной налоговой системы, действующей на 2019 год». JCX-9-19. Вашингтон, округ Колумбия: Объединенный комитет по налогообложению.

Понимание бюджета: доходы

Федеральное правительство финансирует свои операции за счет налогов, сборов и других поступлений, взимаемых из различных секторов экономики. Прогнозируется, что в 2022 году общие федеральные поступления составят около 4,8 триллиона долларов, или 19,6 процента валового внутреннего продукта (ВВП). Крупнейшими источниками доходов являются индивидуальные подоходные налоги и налоги на заработную плату, за которыми следуют корпоративные подоходные налоги. При отсутствии изменений в налоговом законодательстве общая сумма доходов обычно следует траектории экономики.

НАПИШИТЕ ЭТО

Источники федеральных доходов

- Налоги на доходы физических лиц : Федеральное правительство собирает налоги на заработную плату, получаемую физическими лицами, доходы от инвестиций (например, проценты, дивиденды и прирост капитала) и другие доходы.

Индивидуальные подоходные налоги являются крупнейшим источником федеральных доходов, составляя около половины всех поступлений. В процентах от ВВП индивидуальные подоходные налоги колебались от 6 до 10 процентов за последние 50 лет, составляя в среднем 8 процентов ВВП. Общие налоговые обязательства среди физических лиц значительно различаются в зависимости от дохода. В 2019 году, самый последний год, за который на данные не повлияли временные искажения, вызванные пандемией, верхний квинтиль работников заплатил 84 процента всех индивидуальных подоходных налогов, в то время как люди из квинтиля с самым низким доходом имели отрицательные обязательства по подоходному налогу (т. в среднем они получили больше возмещаемых налоговых кредитов, чем должны были подоходного налога).

Индивидуальные подоходные налоги являются крупнейшим источником федеральных доходов, составляя около половины всех поступлений. В процентах от ВВП индивидуальные подоходные налоги колебались от 6 до 10 процентов за последние 50 лет, составляя в среднем 8 процентов ВВП. Общие налоговые обязательства среди физических лиц значительно различаются в зависимости от дохода. В 2019 году, самый последний год, за который на данные не повлияли временные искажения, вызванные пандемией, верхний квинтиль работников заплатил 84 процента всех индивидуальных подоходных налогов, в то время как люди из квинтиля с самым низким доходом имели отрицательные обязательства по подоходному налогу (т. в среднем они получили больше возмещаемых налоговых кредитов, чем должны были подоходного налога). - Налоги с заработной платы : И работодатели, и работники уплачивают налоги с заработной платы, также известные как налоги на социальное страхование. Такие налоги являются вторым по величине компонентом федеральных доходов и составляют примерно одну треть от общего объема федеральных доходов.

Налоги на заработную плату помогают финансировать социальное обеспечение, Medicare и страхование по безработице. Что касается социального обеспечения, работодатели и работники вносят по 6,2 процента от каждой зарплаты, вплоть до максимальной суммы (147 000 долларов в 2022 году с поправкой на рост средней заработной платы каждый последующий год). Для Medicare работодатели и работники вносят дополнительные 1,45 процента каждый без ограничения заработной платы. Закон о доступном медицинском обслуживании добавил еще 0,9.процент налога на заработную плату с доходов свыше 200 000 долларов США для физических лиц или 250 000 долларов США для пар. Работодатели также платят федеральный налог на безработицу, который финансирует государственные программы страхования от безработицы. В среднем за 50 лет общие поступления от налогов на заработную плату составляют примерно 6 процентов ВВП.

Налоги на заработную плату помогают финансировать социальное обеспечение, Medicare и страхование по безработице. Что касается социального обеспечения, работодатели и работники вносят по 6,2 процента от каждой зарплаты, вплоть до максимальной суммы (147 000 долларов в 2022 году с поправкой на рост средней заработной платы каждый последующий год). Для Medicare работодатели и работники вносят дополнительные 1,45 процента каждый без ограничения заработной платы. Закон о доступном медицинском обслуживании добавил еще 0,9.процент налога на заработную плату с доходов свыше 200 000 долларов США для физических лиц или 250 000 долларов США для пар. Работодатели также платят федеральный налог на безработицу, который финансирует государственные программы страхования от безработицы. В среднем за 50 лет общие поступления от налогов на заработную плату составляют примерно 6 процентов ВВП. - Налоги на прибыль корпораций : Правительство собирает налоги на прибыль корпораций.

В 2021 году большая часть корпоративного дохода облагалась налогом по ставке 21 процент на федеральном уровне (до корректировок). В сочетании с государственными и местными корпоративными налогами средняя установленная законом ставка налога составляла 25,8 процента, хотя большинство корпораций платят меньше установленной законом ставки из-за освобождений, вычетов и других корректировок дохода. Корпоративные налоги составляют примерно 90,2 процента всех налоговых поступлений, или примерно 1 процент ВВП.

В 2021 году большая часть корпоративного дохода облагалась налогом по ставке 21 процент на федеральном уровне (до корректировок). В сочетании с государственными и местными корпоративными налогами средняя установленная законом ставка налога составляла 25,8 процента, хотя большинство корпораций платят меньше установленной законом ставки из-за освобождений, вычетов и других корректировок дохода. Корпоративные налоги составляют примерно 90,2 процента всех налоговых поступлений, или примерно 1 процент ВВП. - Акцизные налоги : Налоги на определенные товары, такие как табак, алкоголь и моторное топливо, также вносят вклад в федеральные доходы. Эти акцизы взимаются в точках продажи и добавляются к ценам, которые потребители платят за такие товары. Доходы от акцизов составляют примерно 0,3 процента ВВП.

- Таможенные пошлины : Правительство получает доходы от пошлин и тарифов на импорт. Эти доходы составляют примерно 2 процента всех налоговых поступлений, или 0,4 процента ВВП.

- Прочее : Федеральные доходы поступают из других источников, таких как налоги на наследство и дарение, которые составляют примерно 0,1 процента ВВП, а также депозиты доходов Федеральной резервной системы и другие.

Понимание того, кто и как платит налоги

Чтобы оценить, справедлива налоговая система или нет, важно рассмотреть все налоги, которые платят люди, а не только одну конкретную форму налогообложения.

Например, несмотря на то, что многие люди действительно не платят федеральный подоходный налог с физических лиц или не платят его совсем, существует множество других видов налогов, применимых к физическим лицам. Фактически, налогоплательщики, доходы которых находятся в нижней 90 процентов всех доходов платят в среднем больше налогов на заработную плату, чем подоходных налогов. На другом конце спектра американцы с высокими доходами получают значительную часть своего дохода от прироста капитала и дивидендов, которые облагаются налогом по более низким ставкам, чем заработная плата. Однако более состоятельные налогоплательщики также сталкиваются с более высокими налоговыми ставками на свой другой доход и косвенно несут большую долю налога на прибыль корпораций, что значительно повышает их общие эффективные налоговые ставки.

Однако более состоятельные налогоплательщики также сталкиваются с более высокими налоговыми ставками на свой другой доход и косвенно несут большую долю налога на прибыль корпораций, что значительно повышает их общие эффективные налоговые ставки.

В целом наша федеральная налоговая система построена так, чтобы быть в целом прогрессивной, при этом налогоплательщики с более высокими доходами платят большую долю своего дохода в виде налогов. Однако состав уплачиваемых налогов сильно различается для налогоплательщиков, находящихся на разных концах распределения доходов. Для американцев с низким доходом налоги с заработной платы и акцизы являются основными формами налогообложения; для американцев с высокими доходами подоходный налог с физических лиц и корпораций составляет большую часть их налогового бремени.

НАПИШИТЕ ЭТО

Налоговые расходы

Кодекс о подоходном налоге также содержит положения, позволяющие налогоплательщикам-физическим и юридическим лицам уменьшать свои налоговые счета. Такие специальные положения — вычеты, льготы, отсрочки, исключения, кредиты и льготные ставки — известны как налоговые расходы. В 2021 году налоговые расходы составили примерно 1,9 триллиона долларов. Эта сумма равняется почти 90 процентам доходов, фактически собранных федеральным правительством в виде подоходного налога, и превышает то, что было потрачено любым отдельным агентством или программой расходов, включая Социальное обеспечение и Министерство обороны.

Такие специальные положения — вычеты, льготы, отсрочки, исключения, кредиты и льготные ставки — известны как налоговые расходы. В 2021 году налоговые расходы составили примерно 1,9 триллиона долларов. Эта сумма равняется почти 90 процентам доходов, фактически собранных федеральным правительством в виде подоходного налога, и превышает то, что было потрачено любым отдельным агентством или программой расходов, включая Социальное обеспечение и Министерство обороны.

НАПИШИТЕ ЭТО

Налоговые расходы работают по-разному и принимают разные формы, в том числе:

- Налоговые вычеты , которые представляют собой расходы, которые можно вычесть из валового дохода для уменьшения фактического налогооблагаемого дохода. Например, проценты, выплачиваемые по ипотечным кредитам (с учетом определенных ограничений), могут быть вычтены из валового дохода.

- Льготные ставки , которые применяются к определенным видам доходов, таким как прирост капитала и дивиденды.

- Налоговые льготы , которые вычитаются из общей суммы налоговых обязательств налогоплательщика. Например, предприятия могут претендовать на налоговый кредит за инвестиции в гибридные системы солнечного освещения.

- Исключения , уменьшающие сумму совокупного дохода, подлежащего налогообложению. Единственным крупнейшим налоговым расходом является исключение из налогооблагаемого дохода платежей по медицинскому страхованию, производимых работодателями от имени своих работников.

Всего восемь налоговых расходов в 2020 году составили 1,2 триллиона долларов — более половины стоимости всех таких расходов вместе взятых.

На восемь популярных налоговых положений приходится большая часть ежегодных налоговых расходов

| Основные налоговые расходы | Бюджетные расходы (2021) |

|---|---|

| Исключение пенсионных отчислений и доходов* | 225 миллиардов долларов |

| Исключение взносов работодателя на медицинское страхование и уход | 221 миллиард |

| Пониженные ставки налога на дивиденды и долгосрочный прирост капитала** | 176 миллиардов |

| Налоговый кредит на детей (CTC) | 116 миллиардов |

| Налоговый вычет за заработанный доход (EITC) | 71 миллиард |

| Налоговые льготы по медицинскому страхованию, приобретенному на торговых площадках | 67 миллиардов |

| Пошаговая основа прироста капитала на момент смерти | 42 миллиарда |

| 20-процентный вычет для определенного сквозного дохода | 34 миллиарда |

| Итого | 951 миллиард |

ИСТОЧНИК: Административно-бюджетное управление, налоговые расходы, бюджет правительства США, 2023 финансовый год, март 2022 г. такие кредиты составили 295 миллиардов долларов в 2021 году. * Оценка включает планы с установленными выплатами, планы с установленными взносами, планы для самозанятых, кредит для вкладчиков и пенсионные счета. **Оценка включает квалифицированные дивиденды, продажи домов и исключение акций мелких корпораций. Записи не суммируются из-за округления.

такие кредиты составили 295 миллиардов долларов в 2021 году. * Оценка включает планы с установленными выплатами, планы с установленными взносами, планы для самозанятых, кредит для вкладчиков и пенсионные счета. **Оценка включает квалифицированные дивиденды, продажи домов и исключение акций мелких корпораций. Записи не суммируются из-за округления.

© 2022 Фонд Питера Дж. Петерсона

НАПИШИТЕ ЭТО

Налоговые расходы часто называют «замаскированными расходами», потому что законодатели используют налоговый кодекс для направления субсидий конкретным округам и видам деятельности. Политики также используют налоговые расходы, чтобы влиять на поведение потребителей и бизнеса. Вычет процентов по ипотечным кредитам, например, побуждает налогоплательщиков покупать дома, а не арендовать их. Аналогичным образом амортизационные отчисления для предприятий стимулируют новые покупки оборудования. Кроме того, поскольку налоговые расходы субсидируют «привилегированную» деятельность, они могут исказить экономические решения таким образом, что это снизит производительность нашей экономики.

Индивидуальные подоходные налоги являются крупнейшим источником федеральных доходов, составляя около половины всех поступлений. В процентах от ВВП индивидуальные подоходные налоги колебались от 6 до 10 процентов за последние 50 лет, составляя в среднем 8 процентов ВВП. Общие налоговые обязательства среди физических лиц значительно различаются в зависимости от дохода. В 2019 году, самый последний год, за который на данные не повлияли временные искажения, вызванные пандемией, верхний квинтиль работников заплатил 84 процента всех индивидуальных подоходных налогов, в то время как люди из квинтиля с самым низким доходом имели отрицательные обязательства по подоходному налогу (т. в среднем они получили больше возмещаемых налоговых кредитов, чем должны были подоходного налога).

Индивидуальные подоходные налоги являются крупнейшим источником федеральных доходов, составляя около половины всех поступлений. В процентах от ВВП индивидуальные подоходные налоги колебались от 6 до 10 процентов за последние 50 лет, составляя в среднем 8 процентов ВВП. Общие налоговые обязательства среди физических лиц значительно различаются в зависимости от дохода. В 2019 году, самый последний год, за который на данные не повлияли временные искажения, вызванные пандемией, верхний квинтиль работников заплатил 84 процента всех индивидуальных подоходных налогов, в то время как люди из квинтиля с самым низким доходом имели отрицательные обязательства по подоходному налогу (т. в среднем они получили больше возмещаемых налоговых кредитов, чем должны были подоходного налога). Налоги на заработную плату помогают финансировать социальное обеспечение, Medicare и страхование по безработице. Что касается социального обеспечения, работодатели и работники вносят по 6,2 процента от каждой зарплаты, вплоть до максимальной суммы (147 000 долларов в 2022 году с поправкой на рост средней заработной платы каждый последующий год). Для Medicare работодатели и работники вносят дополнительные 1,45 процента каждый без ограничения заработной платы. Закон о доступном медицинском обслуживании добавил еще 0,9.процент налога на заработную плату с доходов свыше 200 000 долларов США для физических лиц или 250 000 долларов США для пар. Работодатели также платят федеральный налог на безработицу, который финансирует государственные программы страхования от безработицы. В среднем за 50 лет общие поступления от налогов на заработную плату составляют примерно 6 процентов ВВП.

Налоги на заработную плату помогают финансировать социальное обеспечение, Medicare и страхование по безработице. Что касается социального обеспечения, работодатели и работники вносят по 6,2 процента от каждой зарплаты, вплоть до максимальной суммы (147 000 долларов в 2022 году с поправкой на рост средней заработной платы каждый последующий год). Для Medicare работодатели и работники вносят дополнительные 1,45 процента каждый без ограничения заработной платы. Закон о доступном медицинском обслуживании добавил еще 0,9.процент налога на заработную плату с доходов свыше 200 000 долларов США для физических лиц или 250 000 долларов США для пар. Работодатели также платят федеральный налог на безработицу, который финансирует государственные программы страхования от безработицы. В среднем за 50 лет общие поступления от налогов на заработную плату составляют примерно 6 процентов ВВП. В 2021 году большая часть корпоративного дохода облагалась налогом по ставке 21 процент на федеральном уровне (до корректировок). В сочетании с государственными и местными корпоративными налогами средняя установленная законом ставка налога составляла 25,8 процента, хотя большинство корпораций платят меньше установленной законом ставки из-за освобождений, вычетов и других корректировок дохода. Корпоративные налоги составляют примерно 90,2 процента всех налоговых поступлений, или примерно 1 процент ВВП.

В 2021 году большая часть корпоративного дохода облагалась налогом по ставке 21 процент на федеральном уровне (до корректировок). В сочетании с государственными и местными корпоративными налогами средняя установленная законом ставка налога составляла 25,8 процента, хотя большинство корпораций платят меньше установленной законом ставки из-за освобождений, вычетов и других корректировок дохода. Корпоративные налоги составляют примерно 90,2 процента всех налоговых поступлений, или примерно 1 процент ВВП.

Об авторе