Какими проводками списать дебиторскую задолженность прошлых лет: Как списать дебиторскую задолженность? Налоговый и бухгалтерский учет — Оренбург

Что такое дебиторская задолженность

Дебиторская задолженность – это задолженность по платежам юридических или физических лиц, причитающаяся компании, в итоге хозяйственных взаимоотношений с ней.

В соответствии с МСФО (IAS) 1 «Представление финансовой отчетности», дебиторская задолженность классифицируется, как краткосрочный актив (текущая дебиторская задолженность) и долгосрочный актив (долгосрочная дебиторская задолженность). При этом актив должен классифицироваться как краткосрочный, если удовлетворяет любому из следующих критериев:

ожидается, что он будет реализован, или он держится для продажи или использования в условиях обычного операционного цикла компании;

он удерживается главным образом для цели продажи;

его предполагается реализовать в течение 12 месяцев с отчётной даты;

он является активом в виде денежных средств или их эквивалентов, не имеющих ограничений на их использование.

Компания должна в обязательном порядке классифицировать все прочие активы как долгосрочные.

Таким образом, дебиторская задолженность классифицируется как краткосрочный актив, если она должна быть погашена в течение двенадцати месяцев после отчетной даты (или в нормальных условиях операционного цикла).

Списание дебиторской задолженности за счет чистой прибыли.

Согласно статье 248 НК:

1. Если иное не установлено пунктом 7 настоящей статьи, сомнительными требованиями признаются требования:

1) возникшие в связи с реализацией товаров, выполнением работ, оказанием услуг юридическим лицам и индивидуальным предпринимателям, а также юридическим лицам-нерезидентам, осуществляющим деятельность в Республике Казахстан через постоянное учреждение, структурное подразделение юридического лица, и неудовлетворенные в течение трехлетнего периода, исчисляемого в соответствии с пунктом 4 настоящей статьи;

2) возникшие в связи с реализацией товаров, выполнением работ, оказанием услуг юридическим лицам и индивидуальным предпринимателям, и не удовлетворенные в связи с признанием налогоплательщика-дебитора банкротом в соответствии с законодательством Республики Казахстан;

3) в связи с включением в состав совокупного годового дохода штрафов и пени на основании вступившего в законную силу решения суда по договорам банковского кредита (займа) и договорам о предоставлении микрокредитов, по правам требования организации, специализирующейся на улучшении качества кредитных портфелей банков второго уровня, единственным акционером которой является Правительство Республики Казахстан, не удовлетворенные в течение трехлетнего периода, исчисляемого в соответствии с пунктом 4 настоящей статьи.

8. Если иное не предусмотрено пунктом 9 настоящей статьи, отнесение налогоплательщиком сомнительных требований на вычеты производится при одновременном соблюдении следующих условий:

1) наличие документов, подтверждающих возникновение требований;

2) отражение требований в бухгалтерском учете на момент отнесения на вычеты либо отнесение таких требований на расходы в бухгалтерском учете в предыдущих периодах.

Согласно Правилам ведения бухгалтерского учета, утвержденным приказом МФ РК от 31 марта 2015 года № 241:

64. Для проведения инвентаризации активов и обязательств создается инвентаризационная комиссия, состав которой утверждается приказом руководства субъекта.

70. По окончании инвентаризации оформленные инвентаризационные акты и описи, сличительные ведомости, формы которых утверждены приказом МФ РК от 20 декабря 2012 года № 562, сдаются в бухгалтерскую службу.

72. Комиссия выявляет причины недостач или излишков, обнаруженных при инвентаризации. Выводы, предложения и решения комиссии оформляются протоколом, утвержденным руководством субъекта.

Результаты инвентаризации отражаются в бухгалтерском учете и финансовой отчетности того месяца, в котором была закончена инвентаризация, а по годовой инвентаризации — в годовой финансовой отчетности.

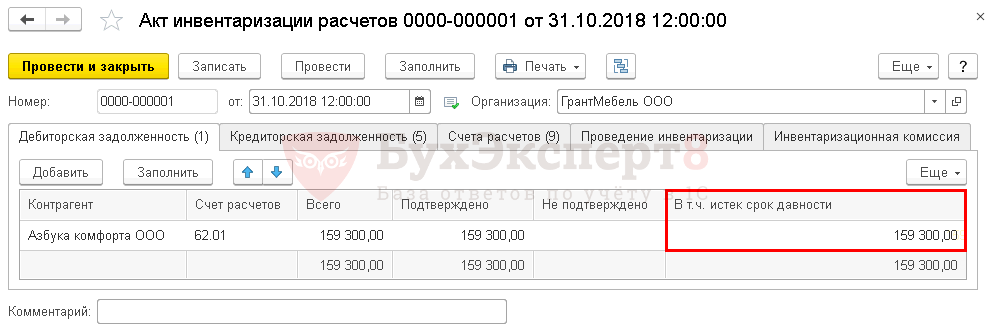

Инвентаризация дебиторской и кредиторской задолженности оформляется Актом инвентаризации дебиторской и кредиторской задолженности (Акт инвентаризации дебиторской и кредиторской задолженности (Форма Инв-4). Форма Акта инвентаризации дебиторской и кредиторской задолженности, (форма Инв-4, приложение 35), утверждена приказом МФ РК от 20 декабря 2012 года № 562.

Таким образом, для списания дебиторской задолженности рекомендуется провести инвентаризацию имеющейся задолженности, подготовить приказ о создании инвентаризационной комиссии.

По результатам инвентаризации готовится справка или служебная записка с анализом причин образования дебиторской задолженности и предпринятыми мерами по ее взысканию. После завершения рассмотрения результатов инвентаризации выносится решение комиссии о списании данной задолженности и составляется приказ.

Пунктом 1 статьи 178 Гражданского кодекса установлены сроки исковой давности продолжительностью в три года.

Таким образом, если организация произвела предоплату, и до сих пор не было поставки товара (оборудования) и нет возврата денег, то она на основании инвентаризации дебиторской и кредиторской задолженности и приказа руководителя организации списывает данную задолженность в бухгалтерском учете и не может ее взять на вычеты по КПН, так как она не относится к сомнительным требованиям (возникла не в результате реализации товаров, выполнения работ, оказания услуг).

Корреспонденция счетов:

ДТ 7210 (не идущие на вычеты), КТ 1710 — списание на сумму задолженности.

Дебиторы-кредиторы | BUXGALTER.UZ

Должны ли мы облагать налогом беспроцентный заём? Как сделать верный расчет по налогообложению и за какой отчетный период включать его в прочий доход?

- 25.12.2017

- ID вопроса: 9802

Смотреть ответ

Да, безвозмездно полученные имущественные права являются налогооблагаемым доходом налогоплательщика.

Читать подробно

Может ли заемщик возвратить заём в иностранной валюте?

- 20.12.

2017

2017 - ID вопроса: 9796

Смотреть ответ

Нет, заемщик вправе возвратить вам ранее полученный заём только в национальной валюте.

Читать подробно

Как выглядит бухгалтерский учет хозяйственных операций, когда ООО по договору комиссии с иностранным предприятием организовывает и оплачивает обучение персонала иностранного предприятия в местном НОУ?

- 11.12.2017

- ID вопроса: 9717

Смотреть ответ

Читать подробно

Как отражается в бухгалтерском учете реализация готовой продукции по договору с аккредитивной формой оплаты?

- 11.

12.2017

12.2017 - ID вопроса: 9734

Смотреть ответ

Читать подробно

1.Как оформить операцию по возврату задолженности по денежному займу путем передачи автомобиля в собственность займодавца? 2.Необходимо ли эту операцию заверять нотариально? Какие документы нужно предоставить в нотариус и в органы ГСБДД ? 3.Какие бухгалтерские проводки необходимы в нашей ситуации? 4.Какие последствия в налогообложении возникают у предприятия и у физического лица?

- 28.11.2017

- ID вопроса: 9689

Смотреть ответ

Читать подробно

1.Может ли комиссионер списать дебиторскую задолженность комитента,возникшую в связи с изменением курса валют? 2.

Как правильно это оформить?

3.Какие налоговые последствия у обеих сторон от этой операции?

Как правильно это оформить?

3.Какие налоговые последствия у обеих сторон от этой операции?

- 17.11.2017

- ID вопроса: 9654

Смотреть ответ

Читать подробно

Каков порядок бухгалтерского учета списания дебиторской задолженности по выданной финансовой помощи?

- 16.11.2017

- ID вопроса: 9640

Смотреть ответ

Читать подробно

1.Можно ли, руководствуясь УП-1154 не считать аванс, выданный поставщикам, дебиторской задолженностью? 2.Является ли оставшаяся сумма предоплаты (11%) просроченной дебиторской задолженностью (свыше 90 дней)? 3.

Нужно ли указывать в отчёте ЕНП эту сумму как просроченную дебиторскую задолженность согласно акту сверки?

Нужно ли указывать в отчёте ЕНП эту сумму как просроченную дебиторскую задолженность согласно акту сверки?- 09.10.2017

- ID вопроса: 9350

Смотреть ответ

Читать подробно

По какому курсу в бухучете нужно закрепить данную задолженность на 04.09.2017г.? По какому курсу гостиница должна выставить нам счет за проживание иностранных туристов в сумме 2000 долл.США: по курсу 4210,35 сум или по действующему курсу ЦБ?

- 09.10.2017

- ID вопроса: 9365

Смотреть ответ

Возврат дебиторской задолженности в сумовом эквиваленте производится по тому курсу ЦБ, который был применен при пересчете цен в инвалюте в сумы.

Читать подробно

1. Как определить доход заемщика по беспроцентному займу за 1-2-3 кварталы 2017г. при частичном возврате займа? 2. Если заимодавец скончался — какие варианты возврата долга существуют, например, его семье? Какие документы нужны в бухгалтерии? 3. Может ли учредитель ООО принять решение о переводе остатка долга на своё имя с последующим обязательством выплаты долга семье умершего займодавца из своих личных доходов (наличными)? Если возможно, как правильно оформить данную операцию в бухгалтерии (документы, проводки)? 4. Может ли учредитель ООО принять решение о не возврате оставшейся суммы долга и списать его в прочий доход в связи с нецелесообразностью ожидания истечения трехгодичного срока исковой давности? Какие документы необходимо оформить для этого?

- 23.08.2017

- ID вопроса: 9118

Смотреть ответ

В случае частичного возврата займа в течение отчетного периода, доход определяется исходя из остатка долга по займу за период его использования.

Читать подробно

Каково документальное оформление списания задолженности перед покупателем?

- 23.08.2017

- ID вопроса: 9108

Смотреть ответ

Для подтверждения наличия и величины кредиторской задолженности в бухгалтерском учете, по которой истек срок исковый давности, Вам необходимо провести инвентаризацию расчетов (обязательств).

Читать подробно

Может ли Комиссионер сразу перечислить Комитенту сумму за минусом своего комиссионного вознаграждения, до момента реализации готовой продукции Комиссионером? Есть ли регламент по размеру комиссионного вознаграждения?

- 16.08.2017

- ID вопроса: 9052

Смотреть ответ

Да, может. Условие 100% предоплаты может быть предусмотрено договором.

Условие 100% предоплаты может быть предусмотрено договором.

Читать подробно

1.Как отразить дебиторскую задолженность от сдачи лома сторонней организации? 2.Когда принять к учету счет-фактуру на реализацию металлолома, по факту выплаты денежных средств или по факту приема металлолома?

- 16.05.2017

- ID вопроса: 8502

Смотреть ответ

Дебиторская задолженность за металлолом отражается на счете 4010 «Счета к получению от покупателей и заказчиков» в корреспонденции со счетом 9220 “Выбытие прочих активов”.

Читать подробно

Как определяется показатель снижения дебиторской задолженности?

- 12.

04.2017

04.2017 - ID вопроса: 8315

Смотреть ответ

Показатель снижения дебиторской задолженности (в %) рассчитывается как отношение фактического показателя снижения дебиторской задолженности к прогнозному заявленному значению.Целевое значение показателя определяется в соответствующей госпрограмме, либо органом управления организации.

Читать подробно

1. Перешёл ли долг предприятия «А» по договору фин.займа на предприятие «Д» или же этот долг погашен вследствие осуществления вышеуказанной сделки? 2. Как отразить в бухучёте данную операцию по каждому предприятию в отдельности?

- 07.04.2017

- ID вопроса: 8332

Смотреть ответ

Нет, долг предприятия «А» перед предприятием «Б» не перешел к предприятию «Д». Для перевода долга необходимо составить соглашение о переводе долга.

Для перевода долга необходимо составить соглашение о переводе долга.

Читать подробно

Как использовать метод прямого списания в 2022 году

Источник изображения: Getty Images

Если вы продаете в кредит, вам, вероятно, придется иметь дело с безнадежными долгами. Следует ли вам использовать метод прямого списания для решения этих безнадежных долгов или есть лучший способ?

Метод прямого списания является одним из самых простых способов управления безнадежной задолженностью. Хотя это не рекомендуется для регулярного использования, если у вашего бизнеса редко бывают безнадежные долги, это может быть быстрый и удобный способ удалить безнадежные долги из ваших бухгалтерских книг.

Однако метод прямого списания имеет множество недостатков, о которых мы поговорим позже.

Обзор: Что такое метод прямого списания?

Независимо от того, насколько тщательно вы проверяете своих клиентов или управляете своей дебиторской задолженностью, в конечном итоге у вас останутся безнадежные долги. Безнадежный долг — это деньги, которые клиент или клиенты должны, и вы не верите, что сможете получить их.

Безнадежный долг — это деньги, которые клиент или клиенты должны, и вы не верите, что сможете получить их.

Бухгалтеру или бухгалтеру вашего малого предприятия необходимо правильно управлять безнадежными долгами. Если вы не продаете своим клиентам в кредит, у вас не будет безнадежных долгов, но, вероятно, у вас будет гораздо меньшая клиентская база.

Если вы предлагаете своим клиентам условия кредита, у вас будет по крайней мере несколько счетов безнадежных долгов. Хотя строгий отбор клиентов может помочь сократить безнадежные долги, он не устранит их.

Вы можете использовать два метода управления безнадежными долгами. Один метод, метод прямого списания, следует использовать только изредка, в то время как метод резерва требует, чтобы вы оценили безнадежный долг, который вы ожидаете, еще до того, как он возникнет.

Метод прямого списания представляет собой простой процесс, при котором вы делаете запись в журнале, чтобы дебетовать безнадежный долг со счета безнадежной задолженности и кредитовать счет дебиторской задолженности на ту же сумму.

Например, Уэйн месяцами пытается получить оплату по счету на 500 долларов от одного из своих клиентов. Однако все счета и письма, которые он отправил по почте, были возвращены.

В этот момент 500 долларов будут считаться безнадежными, поэтому Уэйну необходимо удалить их из своей дебиторской задолженности. Если он не спишет безнадежный долг, он останется открытой статьей дебиторской задолженности, искусственно раздувая остаток его дебиторской задолженности.

Следующая запись в журнале показывает, как была зарегистрирована первоначальная продажа:

| Свидание | Счет | Списание средств | Кредит |

|---|---|---|---|

| 01.01.2020 | Дебиторская задолженность | 500 долларов | |

| 01.01.2020 | Доход от продаж | 500 долларов |

Если Уэйн позволит этой записи остаться в его книгах, остаток его дебиторской задолженности будет завышен на 500 долларов, поскольку Уэйн знает, что он не подлежит взысканию.

Запись в журнале списания для исключения 500 долларов США методом прямого списания:

| Свидание | Счет | Списание средств | Кредит |

|---|---|---|---|

| 15.05.2020 | Резерв по сомнительным долгам | 500 долларов | |

| 15.05.2020 | Дебиторская задолженность | 500 долларов |

Эта запись в журнале устраняет остаток 500 долларов в дебиторской задолженности при создании счета для безнадежных долгов. Баланс счета резерва по безнадежным долгам вычитается из вашего счета доходов, чтобы уменьшить полученный доход.

Если клиент Уэйна в конце концов оплатит счет в сентябре, он просто перевернет указанную выше запись и разместит платеж:

| Свидание | Счет | Списание средств | Кредит |

|---|---|---|---|

15. 05.2020 05.2020 | Дебиторская задолженность | 500 долларов | |

| 15.05.2020 | Резерв по сомнительным долгам | 500 долларов |

Затем вы можете провести платеж со следующей записью в журнале:

| Свидание | Счет | Списание средств | Кредит |

|---|---|---|---|

| 15.05.2020 | Наличные | 500 долларов | |

| 15.05.2020 | Дебиторская задолженность | 500 долларов |

Метод прямого списания и метод резерва: в чем разница?

Метод прямого списания позволяет списывать безнадежные долги непосредственно на счет расходов, например, на счет резерва на безнадежные долги, используемый в приведенных выше проводках журнала. Безусловно, самый простой метод списания, метод прямого списания следует использовать только для периодического списания безнадежных долгов.

Если у вас есть более чем случайные безнадежные долги, используйте метод резерва на безнадежные долги, который использует оценку будущих безнадежных долгов. Метод резерва включает три различных метода, которые можно использовать для оценки безнадежной задолженности:

- Метод процента от продаж: Этот метод использует процент от продаж за предыдущий год для оценки безнадежной задолженности. Например, если ваши продажи за год составили 75 000 долларов, а вы собрали 68 000 долларов, вы можете оценить, что безнадежный долг на предстоящий год может быть установлен в размере 10% или 7 500 долларов, что очень близко к сумме, которую вы не собрали в прошлом году.

- Метод определения срока погашения дебиторской задолженности. Метод определения срока погашения дебиторской задолженности позволяет вам оценить процентную долю вашей дебиторской задолженности, срок погашения которой является безнадежным, исходя из того, что срок погашения дебиторской задолженности превышает 90-дневная давность будет иметь гораздо более высокий уровень невозврата.

Этот метод, вероятно, бесполезен, если у вас нет большого количества безнадежных долгов.

Этот метод, вероятно, бесполезен, если у вас нет большого количества безнадежных долгов. - Метод процента дебиторской задолженности: Метод процента дебиторской задолженности рассчитывает безнадежную задолженность на основе текущего остатка дебиторской задолженности, делая корректировку для точного учета текущей безнадежной задолженности.

Новые владельцы бизнеса могут столкнуться с трудностями в использовании метода процента от продаж, поскольку для оценки общей суммы безнадежных долгов на предстоящий год необходимы исторические данные.

Преимущества использования метода прямого списания

Метод прямого списания имеет свои преимущества и недостатки. Вот некоторые из преимуществ:

1. Простота

Начинающие бухгалтеры особенно оценят простоту метода прямого списания, поскольку он требует только одной записи в журнале. Если старый долг выплачен, запись в журнале можно просто отменить, а платеж провести на счет клиента.

2. Снижение налогов

Компания, которая заканчивает год с безнадежной задолженностью, может списать эту безнадежную задолженность в своей налоговой декларации. Фактически, IRS требует, чтобы предприятия с безнадежной задолженностью использовали метод прямого списания для их возврата, даже если он не соответствует Общепринятым принципам бухгалтерского учета (GAAP).

Фактически, IRS требует, чтобы предприятия с безнадежной задолженностью использовали метод прямого списания для их возврата, даже если он не соответствует Общепринятым принципам бухгалтерского учета (GAAP).

3. Списывается реальный остаток, а не оценка

Метод прямого списания позволяет списать именно безнадежную задолженность, а не оценку, что означает, что вам не нужно беспокоиться о занижении или завышении безнадежной задолженности учетные записи.

Недостатки метода прямого списания

Несмотря на то, что метод прямого списания отлично подходит для периодического списания безнадежных долгов, он также имеет ряд серьезных недостатков. Некоторые из них включают:

1. Нарушает GAAP

Хотя только публичные компании должны соблюдать правила GAAP, все же стоит учитывать последствия сознательного нарушения GAAP. Поскольку списание часто происходит не в год, отличный от года первоначальной операции, это нарушает принцип соответствия; одно из 10 правил GAAP.

Принцип сопоставления гласит, что любая транзакция, затрагивающая одну учетную запись, должна повлиять на другую учетную запись в течение того же периода.

2. Он может завышать дебиторскую задолженность

Хотя это не является проблемой для бизнеса, который время от времени использует метод прямого списания, если вы регулярно используете этот метод, остаток вашей дебиторской задолженности может быть завышен из-за безнадежных остатков, которые все еще остаются. на книгах.

3. Неточности в отчетности о прибыли

Например, компания может знать о безнадежных долгах, но может откладывать их списание, что приводит к искусственному завышению доходов. Метод прямого списания также может нанести ущерб вашему отчету о прибылях и убытках и предполагаемой прибыльности как до, так и после списания безнадежной задолженности.

Используйте метод прямого списания с осторожностью

Списание затрагивает как балансовый отчет, так и отчет о прибылях и убытках в вашем финансовом отчете, поэтому важно быть точным при списании безнадежных долгов. Хотя метод прямого списания является самым простым способом устранения безнадежных долгов, его следует использовать нечасто и с осторожностью.

Хотя метод прямого списания является самым простым способом устранения безнадежных долгов, его следует использовать нечасто и с осторожностью.

Если у вас постоянно есть безнадежные счета, используйте метод резерва для списания безнадежных долгов, поскольку он соответствует правилам GAAP, сохраняя при этом точность финансовой отчетности. Использование метода резерва также может помочь вам подготовить более точные финансовые прогнозы для вашего бизнеса.

Если вы ищете бухгалтерское программное обеспечение, которое поможет вам управлять всем процессом дебиторской задолженности, ознакомьтесь с обзорами бухгалтерского программного обеспечения The Ascent.

Предупреждение: самая высокая карта с кэшбэком, которую мы видели, теперь имеет 0% годовых до 2024 года

Если вы используете неправильную кредитную или дебетовую карту, это может стоить вам серьезных денег. Нашему эксперту нравится этот лучший выбор, в котором есть 0% годовых до 2024 года, безумная ставка возврата денег до 5%, и все это каким-то образом без годовой платы.

На самом деле, эта карта настолько хороша, что наш эксперт даже использует ее лично. Нажмите здесь, чтобы бесплатно прочитать наш полный обзор и подать заявку всего за 2 минуты.

Прочитайте наш бесплатный обзор

Когда списывать безнадежные долги

Когда бизнес должен списать безнадежный долг?

Любой бизнес, имеющий дебиторскую задолженность, в какой-то момент столкнется с безнадежным долгом (также известным как безнадежный долг или сомнительный долг). То же самое для предприятий, которые предлагают чистые условия. Им придется столкнуться с вопросом: в какой момент A/R должен списать безнадежный долг?

На этот вопрос нет простого ответа. Предприятия различаются по своей деятельности и имеют разные критерии того, когда они должны списывать безнадежные долги.

Хранение безнадежных долгов в A/R повысит A/R и количество дней непогашенных продаж (DSO). Это увеличение может исказить отчеты, но это не обязательно плохо. Знание безнадежного долга может быть мотивацией для продолжения попыток его взыскания. И этот безнадежный долг может вызвать изменения в политике, которые улучшат кредитную политику компании. Если вы можете перевести клиента на план платежей, имеет смысл держать долг в бухгалтерских книгах до тех пор, пока он не будет полностью погашен.

Знание безнадежного долга может быть мотивацией для продолжения попыток его взыскания. И этот безнадежный долг может вызвать изменения в политике, которые улучшат кредитную политику компании. Если вы можете перевести клиента на план платежей, имеет смысл держать долг в бухгалтерских книгах до тех пор, пока он не будет полностью погашен.

Общее правило заключается в списании безнадежной задолженности, когда вы не можете связаться с клиентом, он не проявил готовности установить план платежей, а задолженность не погашена более 90 дней.

Списание безнадежных долгов: метод резерва или метод прямого списания

Существует несколько способов списания безнадежных долгов. Независимо от выбранного метода вам понадобится запись в журнале, которая уравновешивает запись о безнадежных долгах. Одним из методов является метод резерва, при котором сумма безнадежных долгов переносится на специальный счет резерва по безнадежным долгам (подробнее об этом счете см. ниже). Эта надбавка будет контрактивным счетом.

Другим методом является прямое списание, при котором вы делаете запись в журнале дебета по расходам по безнадежным долгам и соответствующую запись по кредиту по дебиторской задолженности. (Если в вашей компании есть штатный бухгалтер, у них, вероятно, уже есть собственный способ выявления сомнительных счетов и работы с безнадежными долгами.)

Публичные компании, которые следуют Общепринятым принципам бухгалтерского учета (GAAP) и регулируются SEC, используют метод прямого списания. Как только задолженность признана безнадежной, она переходит непосредственно из A/R в расходы. Промежуточный счет в бухгалтерской отчетности не отражен.

Если вы не хотите, чтобы задолженность находилась в A/R, но вам все еще нужен способ ее отслеживания, чтобы она не была полностью списана, вы можете создать отдельную учетную запись A/R для каждой коллекции. Таким образом, основной A/R может запускать отчеты, не затрагивая безнадежные долги, но вы все равно можете отслеживать каждую учетную запись для сбора. По сути, это вспомогательные книги.

По сути, это вспомогательные книги.

Независимо от того, как отслеживается безнадежный долг, должен наступить момент, когда будет решено, что долг безнадежен и должен быть списан, независимо от суммы безнадежного долга. Ниже мы рассмотрим конкретное решение, позволяющее избежать этой проблемы. Прежде чем вы спишете долг, вам нужно будет доказать IRS, что вы предприняли достаточные шаги для взыскания долга, потому что безнадежные долги снижают налогооблагаемый доход вашего бизнеса.

Примечание. Учет расходов по безнадежным долгам необходим только в том случае, если вы работаете с методом начисления. Если вы используете кассовый учет, у вас не будет записи о сумме, подлежащей взысканию, потому что вы никогда не получали оплату. К сожалению, это по-прежнему создает проблему для денежного потока.

Как только внутренняя политика компании по взысканию долгов исчерпала себя, следующим шагом обычно является наем коллекторского агентства.

Использование средних значений DSO в качестве отчетного периода

Во избежание перекоса DSO (ежедневных непогашенных продаж) безнадежные долги могут быть списаны через определенное количество дней. Например, если средний DSO вашей компании составляет 75 дней, вы можете решить, что через дополнительные 90 или 120 дней задолженность должна быть отправлена на взыскание и списана.

Например, если средний DSO вашей компании составляет 75 дней, вы можете решить, что через дополнительные 90 или 120 дней задолженность должна быть отправлена на взыскание и списана.

DSO — это только пример. Некоторые компании платят корпоративные сборы за наличие безнадежных долгов. Вместо 165 или 195 дней, как в приведенном выше примере, компания может установить 150 дней, чтобы ограничить текущие расходы.

Вы всегда должны иметь возможность увидеть свои безнадежные долги в главной бухгалтерской книге. Они перечислены в вашем отчете о прибылях и убытках в разделе «Коммерческие, общие и административные расходы» (SG&A). Помните, что ваши безнадежные долги будут влиять на ваш чистый доход, и вам, возможно, придется подумать о том, как вы справляетесь со своими финансовыми обязательствами, если в ваших бухгалтерских книгах слишком много непогашенных счетов.

Как рассчитать формулу расходов по безнадежным долгам

Формула довольно проста:

Процент безнадежных долгов = Общее количество безнадежных долгов/Общее количество продаж в кредит резерв) до выдачи кредита. Если вы читаете это, возможно, у вас уже есть безнадежные долги. «Хорошая новость» заключается в том, что вы можете рассчитать свой текущий процент безнадежных долгов и установить резерв на безнадежные долги, который вы можете использовать для покрытия суммы своих безнадежных долгов.

Если вы читаете это, возможно, у вас уже есть безнадежные долги. «Хорошая новость» заключается в том, что вы можете рассчитать свой текущий процент безнадежных долгов и установить резерв на безнадежные долги, который вы можете использовать для покрытия суммы своих безнадежных долгов.

В соответствии с принципами GAAP можно оценить сумму безнадежной задолженности либо на основе метода процента от продаж (показан выше), либо на основе метода процента дебиторской задолженности. Во втором методе вы рассчитаете:

Общая безнадежная задолженность/Общая дебиторская задолженность

Вы также настроите график старения дебиторской задолженности для оценки безнадежной задолженности.

Метод продаж и решение проблем с безнадежными долгами

В идеальном мире вы никогда не будете иметь дело с клиентом, который не может своевременно оплачивать свои счета — вам никогда не придется регистрировать безнадежные долги! Мы не можем предложить это (пока), но с цифровыми сетевыми терминами мы становимся намного ближе.

Resolve Pay является партнером по цифровым сетевым условиям. Оценка кредитоспособности Resolve использует собственные финансовые базы данных и алгоритмы для оценки ваших клиентов, не требуя от них ничего. Когда клиент утверждается, Resolve предоставляет аванс в размере до 90% от каждого счета, оплачиваемого на ваш счет в течение 1 дня.

Это означает, что вы можете проверить кредитоспособность любого потенциального клиента, прежде чем продлевать чистые условия, и вы будете уверены, что чистые условия и кредитный лимит, которые вы им предлагаете, соответствуют их платежеспособности. Ваша дебиторская задолженность всегда будет управляемой и здоровой.

Слишком часто специалисты по продажам полагаются на интуицию и прошлый опыт, чтобы рекомендовать чистые условия. Теперь вы можете использовать Resolve и практически избавиться от безнадежных счетов.

Когда стоимость взыскания превышает безнадежный долг

Если клиент закрыл свое физическое помещение или перестает отвечать на запросы, взыскание долга становится более трудоемким и дорогим. В этом случае стоимость — как в деньгах, так и во времени — взыскания долга должна быть сопоставлена с суммой взыскиваемого долга.

В этом случае стоимость — как в деньгах, так и во времени — взыскания долга должна быть сопоставлена с суммой взыскиваемого долга.

Если вы выиграете гражданское дело против клиента и получите судебное решение, вам придется принять меры для получения оплаты. Это часто приходит в виде гарнира.

Даже если у вас есть решение в отношении клиента, это не значит, что вы сможете получить оплату. Если клиент подает заявление о банкротстве, полная сумма долга может быть невозвратной. Если у клиента нет денег, долг невозвратный.

Как справиться с непредвиденными платежами

Иногда вам неожиданно выплачивают безнадежный долг, который вы уже списали. Деньги, которые вы только что собрали, безусловно, настоящие и должны быть учтены.

Как мы упоминали, как только долг признан безнадежным, он перемещается из A/R на счет безнадежных долгов и становится расходом. Вы можете создать корректирующую запись, чтобы средства могли быть переведены на счет для погашения безнадежных долгов.

2017

2017 12.2017

12.2017 04.2017

04.2017 Этот метод, вероятно, бесполезен, если у вас нет большого количества безнадежных долгов.

Этот метод, вероятно, бесполезен, если у вас нет большого количества безнадежных долгов.

Об авторе