Какой электронный кошелек лучше: Что такое электронный кошелёк, зачем он нужен и в чём его отличие от счёта в банке — полезные материалы от Robokassa

Как выбрать электронный кошелёк в 2022 году – рекомендации наших экспертов

Выбрать лучший электронный кошелёк в 2022 году (e-wallet) одновременно и просто, и сложно. С одной стороны, разнообразных предложений в сети интернет хватает, поэтому вариантов у вас будет более чем достаточно. С другой стороны, сервисов, действительно достойных внимания по сумму всех характеристик, значительно меньше.

Вариантов решения проблемы выбора не так много. Вы можете найти свой кошелёк методом перебора, но это чревато большими затратами времени и средств. Да и на бизнесе подобный тест-драйв скажется не лучшим образом. Ещё один путь – обсуждение ваших пожеланий и требований на специализированных форумах. Но практика показывает, что уровень квалификации большинства «знатоков» крайне неудовлетворительный.

Исходя из этого, мы решили подготовить для вас большой обзорный материал, основанный на актуальных на момент написания статьи данных. Надеемся, статья поможет выбрать подходящие электронные кошельки, избежав типовых ошибок и финансовых потерь.

Обращаем ваше внимание, что весь функционал e-wallet в РФ использовать достаточно трудно. «Виноват» в этом неопределённый правовой статус криптовалют и, соответственно, любые коммерческие операции с ними. А ведь одна из важнейших задач цифрового кошелька состоит в том, чтобы дать владельцу эффективный инструмент работы с электронными активами.

Поэтому клиентам, для которых такой вид бизнеса для вас является основным, мы можем предложить два варианта решения проблемы. Первый – иммиграция в юрисдикцию, где криптовалютный «климат» существенно мягче (об этом можно почитать, к примеру, здесь). Второй – проведение операций через специальный фонд, управляемый компанией где-нибудь на Мадейре. Схема несколько сложная, но она обеспечивает гарантированную юридическую чистоту всех сделок и отсутствие любых претензий со стороны российского законодательства. Обсудить все подробности вы сможете на индивидуальной консультации.

Разбираемся в основах

Дать точное определение e-wallet достаточно сложно. По сути, это аналог традиционного банковского счёта и подключённых к нему банковских карт (одной или нескольких). Разница между ними состоит в том, что обычный аккаунт позволяет управлять реальными деньгами, а электронный – виртуальными, цифровыми активами. В том числе, и криптовалютами, которыми вы владеете.

По сути, это аналог традиционного банковского счёта и подключённых к нему банковских карт (одной или нескольких). Разница между ними состоит в том, что обычный аккаунт позволяет управлять реальными деньгами, а электронный – виртуальными, цифровыми активами. В том числе, и криптовалютами, которыми вы владеете.

Рассчитаться за покупки электронными деньгами в России всё ещё затруднительно. «Виноват» в этом не до конца понятный юридический статус e-wallet в частности и самих цифровых денег в общем. Но их значение в нашей жизни с каждым годом становится всё более заметным, поэтому есть надежда, что законодатели всё-таки доведут до ума печально известный Закон о цифровых финансовых активах. Последний в своём нынешнем виде характеризует отношение властей к ЦФА ёмкой фразой «и хочется, и колется, и мама не велит».

Преимущества, который должен обладать хороший (лучший – категория слишком личная) электронный кошелёк:

- Простая оплата товаров и услуг (оффлайн, сеть internet).

- Упрощённая процедура проводки платежей.

- Отсутствие контроля со стороны регулятора (неочевидное утверждение – прим. ред.).

- Можно работать со счётом из любой точки земли, где есть Интернет-соединение.

- Крайне высокая скорость работы.

- Создать e-wallet можно буквально за пару секунд. Открытие аккаунта в традиционном банке зачастую занимает несколько дней (а в некоторых юрисдикциях – даже недель).

- Возможность открыть мультивалютный кошелёк.

- Существенно более низкая комиссия за операции.

Расчётная целевая аудитория (если Вы ищете действительно лучший электронный кошелёк, к выбору следует подойти комплексно):

- Владельцы бизнеса, связанного с криптовалютами. В данном случае электронным кошелёк является не просто лучшим вариантом, а, зачастую, единственным.

- Фрилансеры.

- Владельцы интернет-бизнеса.

- Онлайн-покупатели товаров и услуг.

- Специалисты, связанные с рекламными услугами в сети Интернет, в т.

ч. посредством блогов и пабликов в социальных сетях.

ч. посредством блогов и пабликов в социальных сетях. - Постоянные посетители онлайн-казино.

Функции, которыми должны обладать современные электронные кошельки

Для конечно потребителя – физического лица определиться с возможностями и функциями e-wallet просто. Ситуация существенно усложняется, если проанализировать потребности бизнес-сегмента. В этом случае приоритеты сместятся, и аргументы «за» вполне могут превратиться в доводы «против». Далее мы обсудим набор базовых функций.

Стандартные возможности:

- Быстрая и безопасная обработка цифровых платежей. Для этого могут быть использованы дебетовые и кредитные карты, эмитированные любым национальным банком конкретной страны.

- Работа с потребительскими счетами и транзакциями в режиме реального времени. Спектр применения крайне широкий и практически не имеет технических ограничений – пополнение счёта мобильного телефона, оплата коммунальных счетов, штрафы, билеты, даже электронные займы.

- Простая регистрация и вход. Электронные кошельки освобождают пользователя от хлопот и ограничений, свойственных традиционным банковским сервисам. Всё, что понадобится для полноценной работы, – соответствующий терминал (смартфон, ноутбук) и специальное приложение.

- Максимальный уровень комфорта и юзабилити. Все используемые функции собраны «под крышей» одного приложения, активировать их можно буквально в несколько касаний, причём нет никаких требований к месту физического нахождения пользователя.

- Чат-боты. Упрощают создание и поддержание в работоспособном состоянии постоянного канала связи между пользователем (клиентом) и продавцом (поставщиком услуг, товаров, сервисов). Отметим, что возможность выхода на оператора–человека является обязательной, как и схема работы 24/7/365.

- Дополнительные опции для постоянных клиентов. Вариантов реализации «плюшек» может быть множество – программы лояльности, скидки, повышенный кэшбек, дополнительные возможности и др.

Базовые виды

Их существует довольно много. Приводить подробную классификацию здесь мы считаем нецелесообразным. Но рассказать об основных видах кошельков всё же необходимо, т. к. ваш выбор должен быть осознанным и информативным, но не импульсным, ситуативным.

- Электронный кошелёк e-wallet на базе AI (artificial intelligence, искусственный интеллект). Оптимальный вариант для начинающих цифровых кочевников, часто включает электронного помощника, встроенного чат-бота и интеллектуальной системы безопасности.

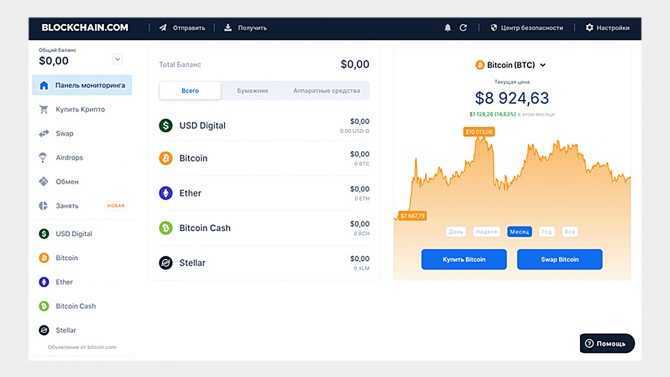

- Электронный кошелёк e-wallet для криптовалют. Здесь всё понятно и без дополнительных комментариев. Такое физическое устройство хранит ключи доступа к Вашим ЦФА, поэтому уровень безопасности должен быть максимально возможным. Если Вас интересуют безопасные электронные кошельки, уровень шифрования должен выдерживать любые хакерские атаки.

- Электронный кошелёк e-wallet на основе NFC (Near-Field Communication, коммуникация ближнего поля).

Обеспечивает повышенный уровень безопасности и может быть реализован связкой смартфон с NFC + стандартный сервис GPay + специализированное приложение.

Обеспечивает повышенный уровень безопасности и может быть реализован связкой смартфон с NFC + стандартный сервис GPay + специализированное приложение. - Электронный кошелёк e-wallet на основе виртуальной карты. Позволяет скрыть номер основной карты (кредитной или дебетной), что значительно снижает риск взлома и потери денег.

- Электронный кошелёк e-wallet для международных систем денежных переводов. Позволяют «обойти» ограничения, действующие в конкретной стране и организовать регулярные финансовые транзакции максимально быстро.

- Электронный кошелёк e-wallet с использованием биометрической защиты. Если Вы ищете электронный кошелёк с максимальным уровнем защиты, подобный вариант является одним из самых лучших, так как авторизация «намертво» привязана к уникальным особенностям конкретного пользователя (отпечаток пальца, распознавание лица, радужная оболочка глаза).

Существует альтернативный вариант классификации – по основным потребительским характеристикам.

Анонимные

Работают без обязательной верификации и не «привязаны» к конкретному лицу. Основные недостатки – неочевидная безопасность и перспективы использования в РФ (здесь они могут оказаться вне закона). Но зато Вы действительно сможете оставаться анонимным (вопрос о легальности остаётся открытым), что порой не менее важно. Рекомендуемые электронные кошельки в категории «анонимность» – Payeer, AdvCash, Perfect Money, EPayments.

Кошельки с привязанной картой

Оптимальный выбор для бизнеса. Такой кошелёк имеет множество преимуществ – нулевая комиссия внутри аккаунта и при покупках в интернете, опциональный выпуск виртуальных карты, легальность, минимальные риски. Наиболее существенный недостаток (он является таковым не для всех) – счета контролируются Центробанком России. Рекомендованные варианты – те же, что и для анонимных кошельков.

Кошельки без комиссии (внутри системы)

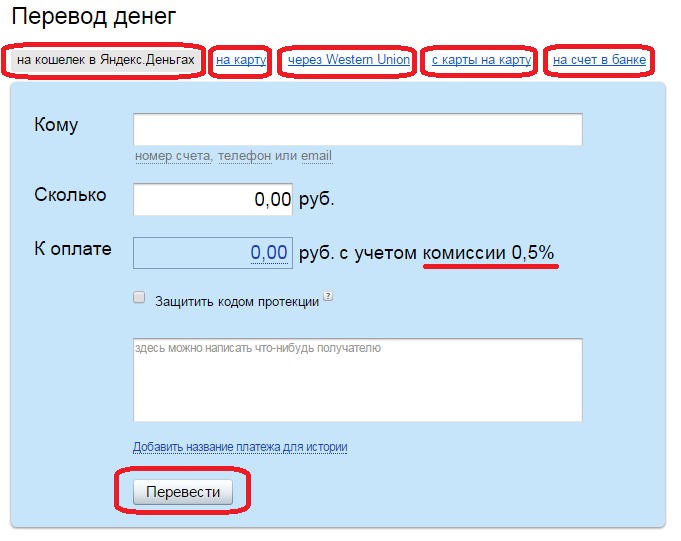

Варианты те же самые, перевод возможен на любые распространённые системы электронных денег (MC-V – Mastercard, Y – Яндекс.

- Payeer. EP – 0% / BC, Y, WM, Q – 2%.

- AdvCash. MC-V, M – 2,95%, Y, Q – 2,95%.

- EPayments. BC – 2,95% / Y, WM, Q – 2%.

- Perfect Money. Bitcoin – 0% / внутри сервиса – 1,99% / банковский перевод – от 0,5%.

Условия работы

Выбрать наиболее подходящий именно для себя вариант не так просто. Одни кошельки ориентированы на лучшую совместимость с традиционными банковскими сервисами. Другие предлагают инструментарий, «заточенный» под криптовалютные операции. Третьи можно с большой долей натяжки назвать универсальными. Четвёртые гарантируют абсолютную анонимность.

Исходя из этих причин, мы решили отказаться от традиционного формата рейтинга, который предполагает чёткое ранжирование кандидатов по местам в табели о рангах и просто рассказать вам, уважаемые коллеги, об условиях работы лучших на наш взгляд электронных кошельков. Возможно, вы посчитаете необходимым открыть e-wallet сразу на нескольких сервисах. Но в любом случае принимать окончательное решение есть смысл только после анализа всех предлагаемых условий и собственных требований к сервису.

Возможно, вы посчитаете необходимым открыть e-wallet сразу на нескольких сервисах. Но в любом случае принимать окончательное решение есть смысл только после анализа всех предлагаемых условий и собственных требований к сервису.

Рекомендуемые электронные кошельки: Payeer, 2012 год

- Верификация пользователя факультативная.

- Лимиты отсутствуют.

- Возможны выплаты через API (Application Programming Interface).

- Множество способов пополнить кошелёк (более 150).

- Анонимность (если верификация аккаунта не осуществлялась).

- Отсутствует блокировка пользовательских кошельков.

- Собственная платёжная карта, но в РФ её статус неопределённый.

- Реферальная программа.

- Партнёрский сервис (вы можете открыть свой обменник и получать от Payeer особые скидки).

Рекомендуемые электронные кошельки: AdvCash, 2014 год

- Многофункциональность: мультивалютный кошелёк, 2 типа карт (пластиковая и виртуальная), mass payments, обмен валют.

- Переводы в 200 стран.

- Упрощённая процедура регистрации.

- Все операции внутри сервиса с нулевой комиссией.

- Поддержка USD, EUR, RUB, UAH.

- Несколько вариантов пополнения счёта: электронные деньги, безналичный расчёт, онлайн-обменники, интернет-банкинг.

- Несколько вариантов вывода средств: Visa / Mastercard, цифровые активы, обменники, платёжные системы.

- Оплата мобильного (в т. ч. MTC, Мегафон, Билайн и Tele2).

- Расплата без комиссии или снятие наличных в любой точке планеты.

- Хороший уровень безопасности транзакций.

- Грамотная техническая поддержка.

Рекомендуемые электронные кошельки: Perfect Money, 2007

- Высокая популярность у пользователей: оборот 2 млрд USD / 40 млн переводов (ежесуточно).

- Низкие комиссионные сборы: 0,5% при условии верификации аккаунта.

- Оплата товаров и услуг в Интернете в нужной валюте.

- Мультиязычный интерфейс.

- Покупка в режиме онлайн цифровых активов и ценных металлов.

- Несколько вариантов пополнения счёта: электронные ваучеры, BTC, банковский перевод, обменные пункты.

- Усиленная конфиденциальность.

- Особые условия работы для корпоративных клиентов.

- Достойная сервисная поддержка.

Рекомендуемые электронные кошельки: EPayments, 2011

- 500000+ пользователей из 100+ стран мира.

- Оборот 3,5 млрд GBP / 100 млн транзакций (ежегодно).

- Есть удобное мобильное приложение для Android и iOS.

- Функция mass payments без ограничений (могут быть использованы номер кошелька или телефона, а также e-mail).

- Возможность пополнения счёта токенами, через платёжные системы, с помощью пластиковых карт или посредством банковского перевода.

- Упрощённая процедура вывода: карты EPayments, Visa, Mastercard или Maestro, напрямую на банковский счёт, кошелёк ЯД.

- Функция обмена валют работает без обязательной верификации.

- Универсальная карта EPayments Mastercard каждому пользователю (оплата покупок без %, обналичивание в любой точке мира).

Электронные кошельки для бизнеса

В корпоративном сегменте новшества появляются с некоторой задержкой (по сравнению с потребительским рынком). Поэтому Вы должны чётко понимать, какие преимущества получите в результате применения новых технологий.

Типовые преимущества:

- Удовлетворённость клиентов. При использовании мобильных систем Ваши покупатели смогут избавиться от традиционных банковских финансовых систем, упростить финансовую отчётность и снизить риски. А это – несомненные конкурентные преимущества.

- Улучшенные схемы лояльности. Клиенты, которым понравилось конкретное решение, уже не будут искать другие варианты. Найдя свой e-wallet, он останется с Вами надолго. Вариантом стимулирования может быть множество: льготы, система скидок, карты постоянного клиента, расширенный сервис.

- Существенно более высокий уровень комфорта. Платёж через электронный кошелёк с помощью NFC – это просто, быстро, безопасно и надёжно.

Если Ваша компания не предлагает такую опцию оплаты, она постоянно теряет потенциальных клиентов.

Если Ваша компания не предлагает такую опцию оплаты, она постоянно теряет потенциальных клиентов. - Максимальный уровень безопасности. Системы защиты на основе искусственного интеллекта, машинного обучения, современных средств шифрования и биометрических технологий гораздо надёжнее традиционных методов противодействия мошенникам.

- Быстрые транзакции. Традиционный банковский перевод по реквизитам может идти несколько дней (даже если не вспоминать о дополнительных хлопотах для клиента). Хорошие электронные кошельки обеспечивают существенно более высокую скорость – часто в пределах нескольких минут.

- Дополнительный уровень сервиса. Это касается как самой компании, так и её клиентов. Бизнес получает в своё распоряжение мощные средства анализа действий каждого покупателя, что в свою очередь позволяет предложить ему нужные товары и услуги. Клиенты также не остаются внакладе – они смогут лучше контролировать свои расходы и работать только с проверенными продавцами.

Приложения для цифрового кошелька

Выбор платформы – задача крайне сложная, и единственно правильного решения она не имеет. Если Вам или Вашему бизнесу нужна конкретная помощь, просим связаться с экспертами портала International Wealth для обсуждения деталей сотрудничества (лучше всего – в рамках индивидуальной консультации). Ниже перечислены сервисы, которые обеспечивают программную поддержку для e-wallet и его взаимодействие с конечным пользователем. Отметим, что электронные кошельки не должны ограничивать пользователя в выборе удобного именно для него формата работы.

PayPal

- Сервис запущен в 1998 году.

- Поддерживается 25 валют.

- Повышенный уровень защищённости.

- Транзакции не являются анонимными – их можно отследить.

Google Pay

- Сервис запущен в 2015 году.

- Быстрая интеграция API.

- Все процедуры максимально упрощены.

- Простая привязка банковских карт.

- Надёжное шифрование конфиденциальной информации.

Лучший электронный кошелёк в 2022 году для пользователей, которые используют смартфоны на основе Android.

Amazon Pay

- Максимальный уровень безопасности.

- Есть приложения для основных мобильных платформ.

- Допускается работа через браузер.

- Возможна интеграция с Alexa.

- Возможно разделение платежей между пользователями.

Apple Pay

- Только для устройств, выпущенных компанией Apple.

- Интеграция с Siri.

- Поддержка голосовых команд.

- Возможность сохранять данные по банковской карте отсутствует.

Лучший электронный кошелёк в 2022 году для американского рынка.

AliPay

- Самый распространённый e-wallet (из-за привязки Китаю).

- Надёжное шифрование.

- Полное возмещение средств в случае кражи или мошенничества.

- Допускает транзакции с криптовалютой.

Samsung Pay

- Фирменная разработка Samsung.

- Привязка к фирменной экосистеме.

- Простые банковские переводы.

- Вознаграждения и бонусы после каждой транзакции.

Выбирая электронный кошелёк, в первую очередь стоит обратить внимание именно на эти сервисы. Если у вас остались вопросы, будем рады ответить на них (e-mail [email protected]).

Лучшие электронные кошельки в России (Рейтинг 2023)

Автор: Команда WalletsRates. Обновлено 20.04.2022

Электронные деньги с каждым годом всё активнее используют не только в России, но и по всему миру, поэтому у многих пользователей возникает вопрос, какой лучше выбрать электронный кошелек, чтобы он был надежным и удобным, подходил для повседневного использования (оплаты в интернете и магазинах, перевода денег и других операций). В этом обзоре представлен подробный рейтинг электронных кошельков, популярных в России (ТОП-20 электронных кошельков), в котором каждый сможет выбрать для себя лучший электронный кошелек по различных критериям.

В рейтинге представлены не только российские электронные кошельки, но и международные, которые работают на территории Российской Федерации и популярный у пользователей (ввиду их возможностей, комиссий, наличия версии сайта на русском языке и т. д.).

д.).

Важно: с 1го апреля 2021 года в России запрещено (согласно законодательству) пополнять электронные кошельки анонимно (по новым правилам пополнять свои электронные кошельки от разных платежных систем можно только с привязанной банковской карты + необходимо проходить идентификацию личности при использовании онлайн кошельков).

Рейтинг ТОП-20 – лучшие электронные кошельки в России (выбор пользователей)

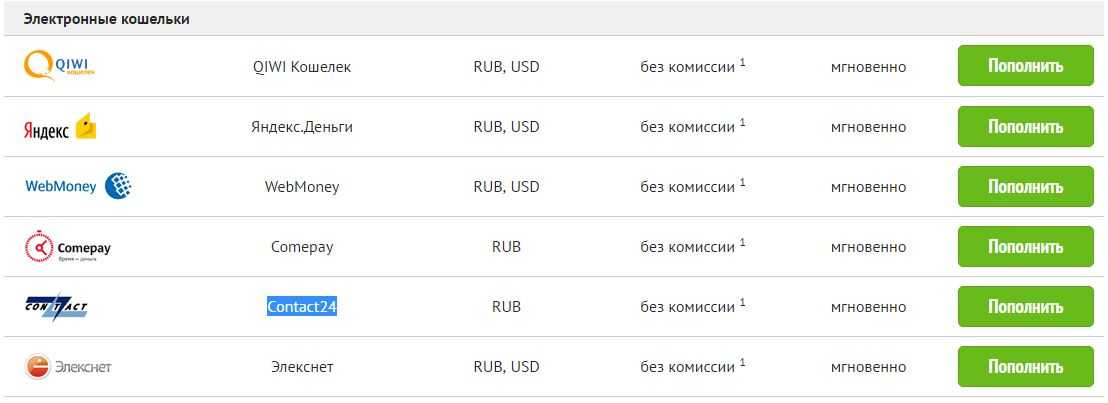

- QIWI – самый популярный электронный кошелек в России с крупнейшей сетью терминалов во всех регионах РФ.

- ЮMoney (Яндекс Деньги) – один из самых крупных, надежных и популярных электронных кошельков (с 2020 выкуплен Сбербанком России).

- WebMoney – один из самых первых и самых популярных российских электронных кошельков.

- Payeer – популярный мультивалютный онлайн кошелек с поддержкой криптовалют.

- AdvCash – надежный мультивалютный электронный кошелек.

- Perfect Money – популярный мультивалютный электронный кошелек для рассчета в интернете.

- Capitalist (Капиталист) – относительно новый, но уже очень популярный мультивалютный онлайн кошелек.

- PayPal – самый популярный во многих странах американский электронный кошелек.

- ePayments – удобная в работе электронная платежная система и кошелек, популярная среди фрилансеров.

- Skrill – крупная международная платежная система с электронным кошельком.

- Neteller – аналог Скрилл, популярный международный электронный кошелек.

- Wallet One W1 (Единый кошелек) – востребованный среди пользователей российский электронный кошелек.

- Piastrix – новый электронный кошелек, быстро набравший популярность среди россиян для пополнения различных онлайн сервисов и вывода из них денег.

- Monetix Wallet – новый, быстро развивающийся виртуальный кошелек для расчета в сети интернет.

- JWallet – простой и активно развивающийся электронный кошелек.

- FKWallet – быстро набирающий в России популярность мультивалютный электронный кошелек.

- Jeton (Жетон) – новый онлайн кошелек для расчетов в интернете.

- ePayService – международная платежная система с электронным кошельком, пользующая спросом у определенного круга пользователей в России.

- ecoPayz – крупная международная платежная система, зарегистрированная в Великобритании, с надежным электронным кошельком.

- Paxum – крупная и популярная во многих странах электронная платежная система для совершения платежей в интернете.

Вас также заинтересует рейтинг: лучшие электронные кошельки в Украине.

Краткие обзоры популярных электронных кошельков, работающих в России

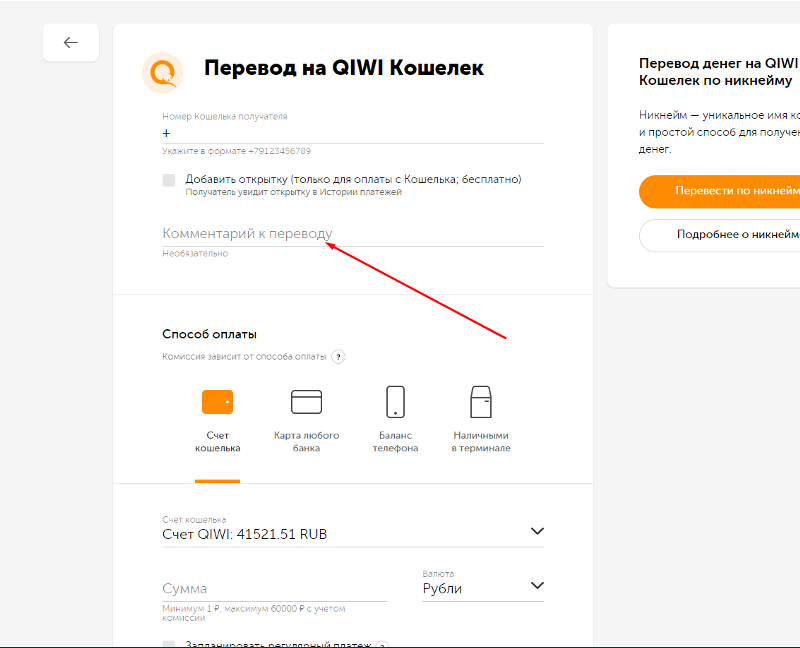

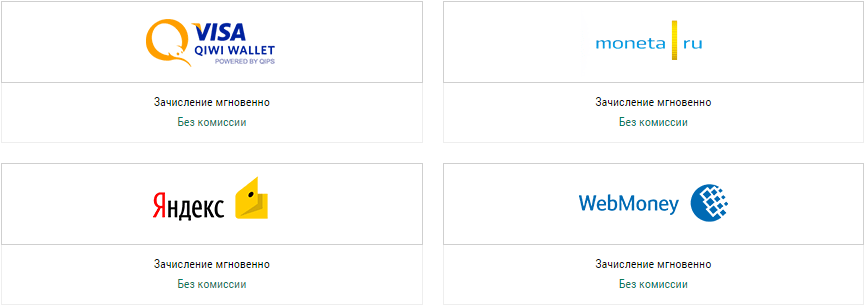

QIWI

- Преимущества кошелька: повсеместное использование по РФ (для оплаты в интернете и оффлайн), крупная сеть своих терминалов (для операций с наличными), качественный сайт и мобильное приложение, на многие виды операций низкие комиссии.

- Недостатки: обязательная идентификация личности.

- Сферы применения: оплата покупок в интернете (сайты, интернет-магазины и т.д.), оплата мобильной связи, интернета, ЖКХ, штрафов, выпуски виртуальных и пластиковых карт для удобства офлайн расчетов.

- Мультвалютный: да.

- Поддержка криптовалют: нет.

- Наличие карты: есть (виртуальные и пластиковые).

- Мобильное приложение: есть (Android, iOS, Huawei).

- Официальный сайт: https://qiwi.com

ЮMoney

- Преимущества кошелька: удобный и функциональный сайт (+ мобильное приложение), низкие комиссии, масса преимуществ для клиентов Сбербанка (так как кошелек теперь принадлежит Сбербанку), качественная поддержка клиентов, выгодные тарифы на операции по кошельку и картам.

- Недостатки: обязательная верификация кошелька.

- Сферы применения: расчеты онлайн и офлайн, оплата различных услуг (в том числе и по подписке), удобно пополнять и выводить деньги с кошелька, есть возможность заказа пластиковой карты, переводы между кошельками без комиссии, есть кэшбэк.

- Мультвалютный: поддерживает рубль и еще 10 валют.

- Поддержка криптовалют: нет.

- Наличие карты: есть (виртуальные и пластиковые).

- Мобильное приложение: есть (Android, iOS, Huawei).

- Официальный сайт: https://yoomoney.ru

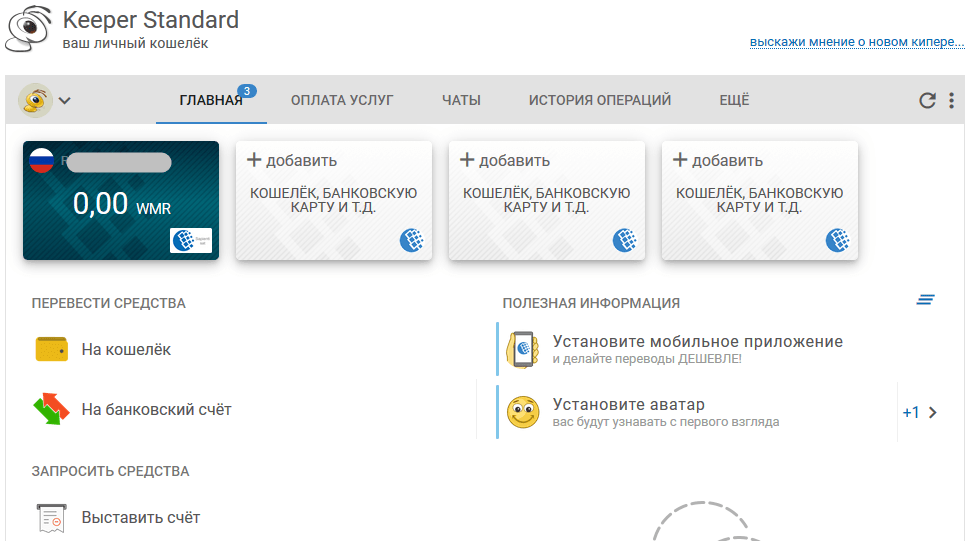

WebMoney

- Преимущества кошелька: популярный среди пользователей сферы IT, мультивалютный, многофункциональный (интегрировано множество сервисов для работы и не только).

- Недостатки: обязательная идентификация личности, на некоторые операции не конкурентные комиссии.

- Сферы применения: оплата в интернете на многих российских сайтах и интернет-магазинах, оплата штрафов, мобильной связи, интернета, внутренняя биржа (для выдачи займов и торговли валютой).

- Мультвалютный: да (рубль, доллар, евро).

- Поддержка криптовалют: да (Биткоин).

- Наличие карты: есть (виртуальные и пластиковые).

- Мобильное приложение: есть (Android, iOS).

- Официальный сайт: https://webmoney.ru

Payeer

- Преимущества кошелька: надежный, анонимный, мультивалютный и криптовалютный, высокие лимиты на операции, есть внутренняя криптовалютная биржа, быстрая поддержка, удобный сайт на русском языке и мобильное приложение.

- Недостатки: на некоторые операции высокие комиссии.

- Сферы применения: оплата в интернете в различной валюте и криптовалюте, прием платежей на сайтах, денежные переводы по всему миру, торговля криптовалютой на внутренней криптобирже.

- Мультвалютный: рубль (RUB), доллар (USD), евро (EUR).

- Поддержка криптовалют: есть (Bitcoin, Ethereum, Ripple, Tether USD, Dash, Litecoin, Bitcoin Cash).

- Наличие карты: нет.

- Мобильное приложение: есть (Android, iOS).

- Официальный сайт: https://payeer.com

AdvCash (Advanced Cash)

- Преимущества кошелька: удобный мультивалютный кошелек, качественная поддержка клиентов, выгодные тарифы, кошелек официально сотрудничает с крупнейшими биржами криптовалют (например, Binance).

- Недостатки: без верификации низкие лимиты на операции + недоступны некоторые функции.

- Сферы применения: оплата в интернете в различной валюте, перевод денег по всему миру, заказ и использование пластиковых карт для расчетов офлайн, покупка криптовалюты на крупнейших мировых криптобиржах.

- Мультвалютный: да (рубль, евро, доллар, тенге, британский фунт стерлингов, гривна, турецкие лиры, бразильский реал).

- Поддержка криптовалют: нет.

- Наличие карты: есть (виртуальные и пластиковые).

- Мобильное приложение: нет.

- Официальный сайт: https://advcash.com

Perfect Money

- Преимущества кошелька: простой и удобный в работе электронный кошелек, выгодные тарифы, мультивалютный, есть внутренняя биржа займов, можно пользоваться анонимно без верификации (KYC).

- Недостатки: устаревший сайт.

- Сферы применения: оплата в интернете, пополнение баланса в различных сервисах (казино, покер, форекс, бинарные опционы, криптобиржи и т.д.).

- Мультвалютный: да (евро, доллар, золото).

- Поддержка криптовалют: да (Bitcoin).

- Наличие карты: нет.

- Мобильное приложение: есть (Android, iOS).

- Официальный сайт: https://perfectmoney.com

Особенности использования онлайн кошельков

Каждый электронный кошелек имеет свои особенности использования, но во многом они схожи, поэтому объединим все важные советы, как правильно пользоваться электронными кошельками:

- Как создать электронный кошелек.

Практически в каждом электронном кошельке регистрация максимально простая (для удобства пользователей) и проходит по номеру телефона или по Email. В некоторых зарубежных платежных системах на этапе регистрации приходится заполнять крупные формы с данным о себе (адрес проживания, ФИО, паспортные данные, информация о работе и т.д.).

Практически в каждом электронном кошельке регистрация максимально простая (для удобства пользователей) и проходит по номеру телефона или по Email. В некоторых зарубежных платежных системах на этапе регистрации приходится заполнять крупные формы с данным о себе (адрес проживания, ФИО, паспортные данные, информация о работе и т.д.). - Верификация онлайн кошелька. Верификация или идентификация личности во многих современных электронных кошельках – обязательная процедура (требуется заполнение информации о себе в личном кабинете кошелька, а также загрузка фото или скан-копий документов, подтверждающих Вашу личность и адрес проживания, а также селфи-фото с указанным документом).

- Настройка безопасности аккаунта. Один из самых важных этапов перед началом использовании любого онлайн кошелька – настройка его безопасности (установка 2FA верификации через специальные приложения, SMS или Email сообщения с одноразовым кодом). Дополнительную защиту можно устанавливать на вход в аккаунт кошелька, а также на вывод с него денег (чтобы избежать взлома кошелька, а также вывода с него Ваших средств мошенниками).

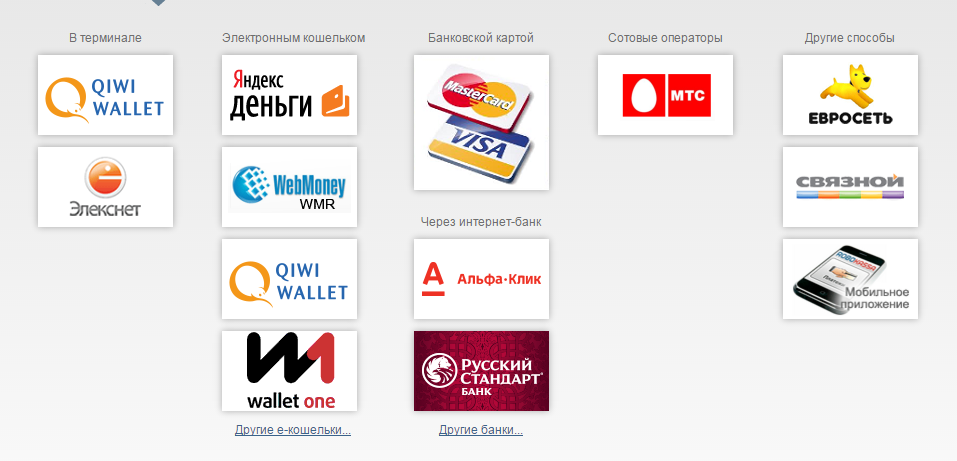

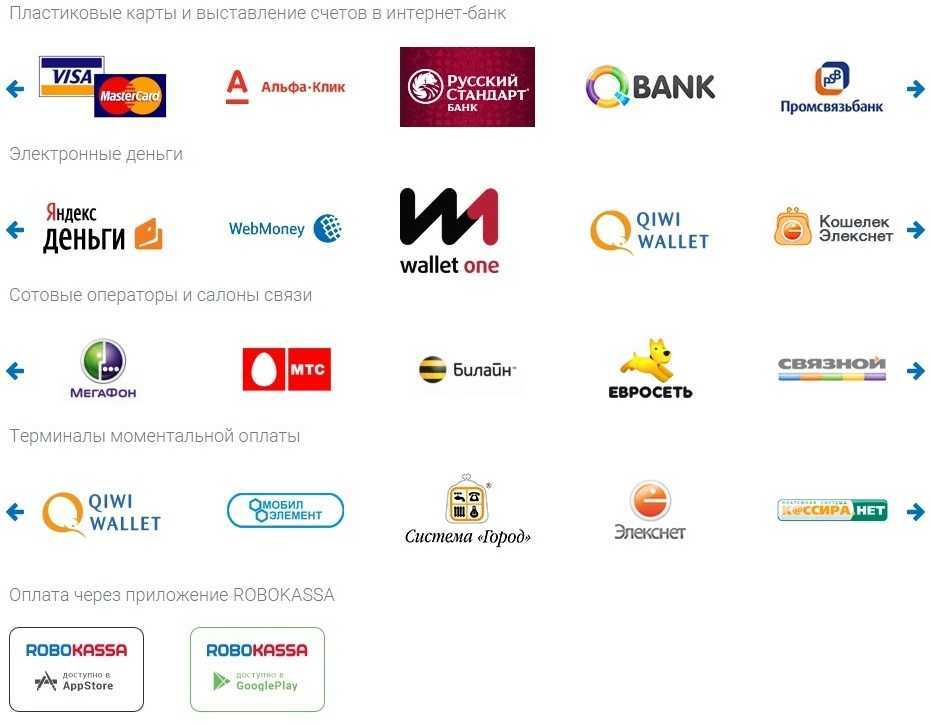

- Как пополнить кошелек. Многие электронные кошельки поддерживают прямое пополнение в рублях и других валютах с банковских карт российских банков (Visa, Mastercard, МИР), а также пополнение со счета других платежных систем, мобильного телефона, криптовалютой и даже наличными через терминалы.

- Как выводить деньги с кошелька. Как и в случае с пополнением баланса, выводить средства с электронных кошельков можно на банковские карты, другие электронные кошельки, баланс сотовых операторов, и другими способами через онлайн обменники.

Совет от WalletsRates.com: всегда внимательно проверяется URL каждого электронного кошелька перед авторизацией (особенно, если переходите с другого сайта или поиска), а также скачивайте и устанавливайте только официальные мобильные приложения на телефоны и планшеты, чтобы не попасть на мошенников и не потерять свои средства.

Выбираем анонимные кошельки без идентификации личности

С 2021 года анонимные электронные кошельки в РФ запрещены, но всё же некоторые из них дают возможность работать анонимно:

- Payeer – практически без ограничений.

- Perfect Money – без верификации незначительные ограничения, а также выше комиссия на внутренние переводы.

- AdvCash – можно использовать без верификации, но будут очень низкие лимиты на операции в месяц.

- FKWallet – анонимный мультивалютный электронный кошелек.

Совет: при использовании анонимных электронных кошельков следует учитывать, что многие из них – оффшорные и не имеют никаких обязательств перед гражданами России, поэтому не стоит в них долго хранить большие суммы денег и использовать только при необходимости.

Заключительный вывод и отзывы о рейтинге электронных кошельков

Рассмотрев десятки электронный кошельков, которые работают в России, можно сделать вывод, что многие из них выгоднее обычных банковских карт для расчета в интернете, имеют массу полезных функций и существенно облегчают ежедневые расчеты и переводы денег своим друзьям, партнерам и близким. Какой электронный кошелек выбрать, каждый решает сам для себя (исходя из своих потребностей), но учитывая посещаемость официальных сайтов многих платежных систем в РФ, а также отзывы пользователей, можно сделать вывод, что в ТОП виртуальных онлайн кошельков входят:

- Самые популярные электронные кошельки в России: QIWI, ЮMoney, Webmoney, Payeer, AdvCash, PayPal, Skrill.

- Самые надежные электронные кошельки в России: QIWI, Юmoney, Webmoney, PayPal.

- Лучшие анонимные кошельки в России: Payeer, Perfect Money, FKWallet.

А какой электронный кошелек (e-Wallet) или платежная система самая лучшая и надежная по Вашему мнению? Оставляет свои отзывы в комментариях под этим рейтингом и сохраняем его в социальных сетях, если он был Вам полезен.

Команда WalletsRates

Над статьями работает команда опытных авторов. На сайте WalletsRates.com публикуются полезные гайды, инструкции и обзоры электронных кошельков и обменников, систем денежных переводов и сайтов интернет-эквайринга.

10 лучших цифровых кошельков 2023 года, которые нужно знать

Наверняка вам хоть раз предлагали оплачивать покупки в интернете через электронный кошелек PayPal или другие цифровые кошельки. Как опытная компания по разработке программного обеспечения для финтех-решений, мы поделимся в нашей статье — что такое электронный кошелек, как они работают и 12 лучших электронных кошельков в 2023 году.

В этой статье:

- Что такое цифровой кошелек?

- Отличия электронных кошельков от банковских счетов

- Как это работает?

- 10 лучших цифровых кошельков

- Обзор

Что такое цифровой кошелек?

Электронный кошелек (ЭК), или, по-другому, электронное платежное средство — именно так оно называется в законе — это платежный инструмент для хранения денег, мобильных платежей, переводов, расчетов в сети Интернет. Вы наверняка слышали другие названия, такие как мобильный кошелек или цифровые кошельки.

По сути, эти цифровые кошельки являются аналогом банковского счета, только деньги хранятся не в банке, а в специальной компьютерной программе.

Удобно для любителей интернет-магазинов и фрилансеров: программистов, дизайнеров, копирайтеров, репетиторов. А также для тех, кто переживает за сохранность средств на банковском счете — если вы переведете нужную сумму на электронный кошелек и совершите оплату или перевод через него, мошенники не доберутся до банковского счета, так как это ключ во время разработки приложения электронного кошелька.

Также удобно использовать электронный кошелек для международных переводов. К тому же комиссия электронного кошелька может быть меньше, а переводы мгновенные.

Отличия электронных кошельков от банковских счетов

Принципиальной разницы между этими способами оплаты (банковскими счетами и электронными кошельками) нет, за исключением некоторых моментов.

- Когда мы совершаем платеж в Интернете, например, когда мы что-то покупаем в интернет-магазине, мы вводим данные своей карты. Это небезопасно. Сайт может оказаться фейковым, и тогда мошенники запросто украдут все деньги с банковского счета или даже с вкладов и копилок. Гораздо безопаснее держать небольшую сумму в электронном кошельке для совершения мобильных платежей. В этом случае, даже если мошенники украдут с него деньги, они не смогут получить остальные ваши средства.

- Легче открыть. Для этого не нужно взаимодействовать с банком и платить деньги.

Получите электронный кошелек бесплатно в Интернете и сразу начните им пользоваться.

Получите электронный кошелек бесплатно в Интернете и сразу начните им пользоваться. - Электронный кошелек удобен в использовании. Данные карты вводить не только опасно, но и достаточно долго. А чтобы снять немного денег с электронного кошелька, нужен только пароль и мобильный телефон.

- Операции через электронный кошелек осуществляются мгновенно, независимо от времени суток, рабочих и праздничных дней.

- Мобильные кошельки не привязаны к конкретной стране и позволяют совершать платежи и переводы вне зависимости от местонахождения. Например, если вы и получатель находитесь в разных странах.

- Электронный кошелек не всегда означает исключительно виртуальный вид. Некоторые операторы выпускают карты для офлайн-оплаты. В обычном магазине, на рынке или в кафе можно расплачиваться деньгами с электронного кошелька и не подвергать опасности средства на банковском счете.

Как это работает?

Базовый функционал электронного кошелька обычно включает:

- безналичный расчет товаров, услуг, штрафов, других платежей;

- переводы на другие цифровые кошельки, банковские карты, счета, системы денежных переводов;

- пополнение через карты, терминалы, а также другими способами;

- получение средств из внешних источников;

- привязка банковской карты.

Привязать банковскую карту к электронному кошельку можно в платежном сервисе и/или интернет-банке.

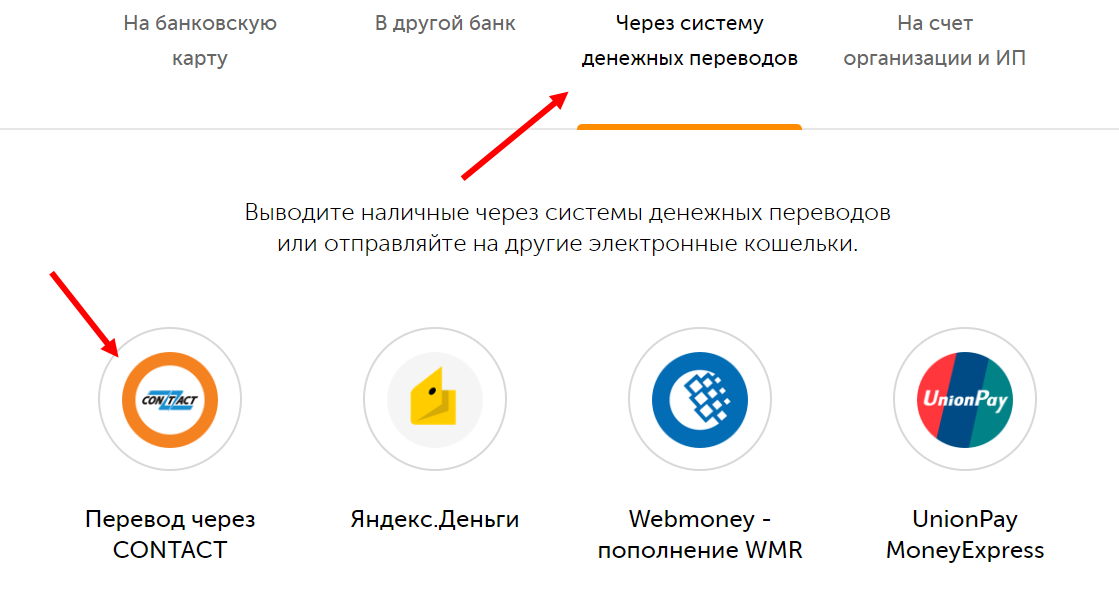

Что касается вывода наличных с электронных кошельков, то это смогут сделать только держатели пластиковых карт, выпущенных соответствующими службами, без промежуточных операций. Если карта виртуальная, то ее можно «заселить» в смартфон и снимать наличные в бесконтактных банкоматах. В остальных случаях для снятия наличных потребуется предварительно перевести деньги с электронного кошелька:

- на банковскую карту;

- на банковский счет;

- через систему денежных переводов.

И только после этого деньги можно будет вывести/получить на/с мобильного кошелька.

По теме

Как выбрать систему онлайн-платежей?

Вы когда-нибудь задумывались, как выбрать одну платежную систему навсегда, а не на год или два? Ознакомьтесь с нашей статьей, чтобы узнать несколько полезных советов.

1. Apple Pay

Apple Pay — это цифровое платежное решение для бесконтактных платежей, созданное и работающее только на устройствах Apple. Аккаунты Apple Pay можно использовать для оплаты различных товаров и услуг через банковские терминалы, оснащенные технологией NFC, а также в интернет-магазинах или внутри приложений.

В первом случае мобильное устройство (смартфон или смарт-часы) используется как обычная банковская карта с NFC-меткой, а во втором случае (приложения и сайты) доступ к приложению Wallet осуществляется через специальный API.

Механизм системы основан на технологии ближней передачи данных NFC (на расстоянии до 20 см) совместно с чипом Secure Element, который хранит данные банковской карты в зашифрованном виде. Secure Element представляет собой отраслевой стандарт в финансовых транзакциях. Этот чип запускает специальное Java-приложение.

Плюсы:

- все операции выполняются с помощью гаджета

- возможность отслеживать все расходы с целью их оптимизации

- безопасность сервиса на высоком уровне, несанкционированное вмешательство в работу практически исключено

- при утере телефона сервисные данные будут недоступны злоумышленникам

Минусы:

- работает только на устройствах Apple

- устройства часто разряжаются

- проблемы с производительностью системы на устаревших или восстановленных моделях

- не все терминалы оснащены функцией бесконтактных платежей

2.

Приложение Cash

Приложение CashПриложение Cash App — это одноранговая служба денежных переводов, разработанная Square Inc., которая позволяет пользователям отправлять и получать деньги. Этот мобильный кошелек может помочь вам оплачивать счета, оплачивать покупки, делить транспортные расходы или выполнять любые другие задачи по отправке денег, которые вы хотите выполнять с другими пользователями Cash App. Это приложение цифрового кошелька также функционирует аналогично банковскому счету, предоставляя пользователям дебетовую карту, называемую «Денежная карта», которая позволяет им совершать покупки, используя средства на их счете Cash App. Приложение также позволяет пользователям инвестировать свои деньги в акции, покупать и продавать биткойны.

Служба мобильных платежей Cash App достигла ключевой вехи в развитии платежей в биткойнах и стала самым популярным приложением в категории финансов в магазине Google Play в США, превзойдя PayPal по количеству загрузок. Первоначально представленный в 2013 году как Square Cash, сервис мало изменился с момента его создания.

Плюсы:

- клиенты могут покупать и продавать биткойны прямо с вашего баланса Cash App

- высокий уровень защиты данных

- шифрование и автономное хранение биткойнов

Минусы:

- ограниченная прозрачность, когда речь идет о других транзакциях с использованием приложения

- вы должны заплатить 1,5% комиссии, чтобы получить деньги мгновенно

- вы не можете совершать международные цифровые платежи

Все, что вам нужно знать о FinTech, собрано в одном руководстве, представленном ведущими экспертами Geniusee

Читать все отраслевые идеи

3. Dwolla

Dwolla привлекает пользователей низкой комиссией за транзакции, простой автоматизацией и высоким уровнем безопасности. По своей сути система является агентом как для банков, так и для физических лиц или предпринимателей. Идеально подходит для интеграции банковских переводов. Чтобы начать пользоваться сервисом, вам потребуется создать личный кабинет, а затем привязать к нему банковский счет. В общей сложности эта процедура займет не более 10 минут. Деньги зачисляются на счет в течение суток.

Идеально подходит для интеграции банковских переводов. Чтобы начать пользоваться сервисом, вам потребуется создать личный кабинет, а затем привязать к нему банковский счет. В общей сложности эта процедура займет не более 10 минут. Деньги зачисляются на счет в течение суток.

Dwolla активно сотрудничает со многими крупными банками США, включая Bank of America и Silicon Valley Bank, что является показателем надежности. Сервис предлагает на выбор три тарифа: бесплатный или пробный, стандартный и корпоративный.

Использование сервиса будет наиболее выгодно для жителей США, в других странах могут возникнуть сложности с выводом средств. Лимит транзакции составляет 5000 долларов США для стандартного плана и 10 000 долларов США для корпоративного плана. Система поддерживает только платежи ACH, поэтому переводы SEPA и SWIFT невозможны. Dwolla не планирует выпускать корпоративные или индивидуальные банковские карты.

Плюсы:

- расширенные возможности для разработчиков

- первоклассная техподдержка

- быстрая обработка платежей

- «виртуальный кошелек» для отправки, хранения и получения средств

Минусы:

- высокая цена на тарифный план

- нет операций по кредитным картам

- ограниченные возможности для обычных пользователей

Связанная информация

Разработка криптовалютных приложений: самые полезные советы

Криптовалюта и блокчейн давно стали неотъемлемой частью нашей жизни. Но все ли вы знаете о них?

Но все ли вы знаете о них?

Узнайте больше!

4. Google Pay

Google Pay / Android Pay — это мобильное приложение для операционной системы Android. Цифровой кошелек хранит кредитные и дебетовые карты в одном месте. Все пользовательские данные находятся в безопасности в этих цифровых кошельках. Добавление карты в систему занимает всего несколько минут: достаточно будет скачать приложение на устройство и выбрать нужную карту во вкладке «Карты».

Аккаунт Google Pay работает везде, где есть возможность оплаты с помощью бесконтактного платежного терминала. Таким образом, жители практически всех стран могут легко пользоваться системой. За каждый платеж Google Pay получает небольшую комиссию, но ее всегда оплачивает продавец.

Компания выпускает собственные дебетовые карты Google Wallet Card. Их владельцы имеют возможность снимать наличные в банкоматах и оплачивать покупки в магазинах. Пластиковая карта привязана к системе Google Pay, комиссия за ее обслуживание и выпуск не взимается. Карту нельзя использовать за пределами США. Сервис поддерживает все возможные валюты. Google Pay не подходит для международных платежей SWIFT или переводов SEPA.

Пластиковая карта привязана к системе Google Pay, комиссия за ее обслуживание и выпуск не взимается. Карту нельзя использовать за пределами США. Сервис поддерживает все возможные валюты. Google Pay не подходит для международных платежей SWIFT или переводов SEPA.

Плюсы:

- безопасность и защита персональных данных

- возможность добавления нескольких карт одновременно

- поддержка любого гаджета с системой Android

- быстрые транзакции

Минусы:

- поддерживает только Android устройства

- не везде есть терминалы бесконтактной оплаты

- Банкоматы не поддерживает систему

- полностью зависим от телефона

5. PayPal

Если вы часто совершаете покупки в зарубежных интернет-магазинах, рекомендуем завести кошелек PayPal как один из самых популярных цифровых кошельков. Его признают почти все страны, поэтому вы можете использовать средства, хранящиеся на вашем счете, в любой точке мира. PayPal — это электронный кошелек, который позволяет совершать онлайн-платежи. PayPal появился в 1998. До 2015 года входила в состав американского аукциона eBay, и только с 18 июля 2015 года PayPal стала отдельной независимой компанией.

Его признают почти все страны, поэтому вы можете использовать средства, хранящиеся на вашем счете, в любой точке мира. PayPal — это электронный кошелек, который позволяет совершать онлайн-платежи. PayPal появился в 1998. До 2015 года входила в состав американского аукциона eBay, и только с 18 июля 2015 года PayPal стала отдельной независимой компанией.

Вы можете использовать PayPal, добавив свои платежные карты, но не только — у вас также есть возможность привязать к нему банковский счет и пополнять свой счет PayPal средствами непосредственно с этого счета. Сервис также предоставляет возможность отправлять деньги друзьям. Еще одним преимуществом PayPal является простота регистрации, для которой даже не требуется банковский счет. Также пользователи отмечают работу с 25 валютами мира и высокую степень защиты финансовых транзакций.

Плюсы:

- быстрая регистрация

- сотрудничество с известными торговыми площадками

- высокая степень защиты

Минусы:

- относительно низкая скорость транзакций 9004 5

- немедленная активация

- быстрый и безопасный онлайн-платеж

- приложение для вознаграждения

- работает только на устройствах Samsung 9003 3 нельзя взимать через банкоматы, с помощью чеков или в определенных торговых точках

- легко переводить и получать деньги, а также совершать покупки в Интернете

- редко взимаются комиссии

- имеет интерактивные социальные функции

- доступны дебетовые и кредитные карты

- доступно только в США

- взимает комиссию в размере 1,5% за мгновенные переводы

- транзакции могут быть общедоступными для пользователей приложения, что затрудняет навигацию по настройкам конфиденциальности

- Бесплатное приложение

- Простота и быстрота использования

- Средства, которые вы отправляете или получаете, защищены до 250 000 долларов США на счет

- нет защитить одобренные платежи от мошенничества

- , если вы отправляете деньги не тому человеку, у вас нет другого выбора, кроме как ждать, пока этот человек вернет их.

телефон с чипом NFC или их обычная кредитная или дебетовая карта.

телефон с чипом NFC или их обычная кредитная или дебетовая карта.Новая платежная система Walmart, помимо того, что она совместима со всеми смартфонами, представленными на рынке, позволяет нам использовать любой тип кредитной или дебетовой карты, а также предоплаченные и подарочные карты компании. Пользователю достаточно установить приложение на свое устройство и его удобно покупать. Когда пользователь собирается совершить платеж, ему просто нужно открыть приложение на своем мобильном телефоне, выбрать Walmart Pay и отсканировать QR-код, отображаемый на кассе заведения. Все, что вам нужно, это простой мобильный телефон с камерой, без чипов NFC или чего-то более технологичного.

Плюсы:

- работает как на устройствах IOS, так и на Android

- сохраняет ваши квитанции, что экономит бумагу 99 Минусы:

- работает только в США

- работает только в Walmart sto

10.

Amazon Pay

Amazon PayAmazon Pay позволяет компаниям-партнерам размещать на своих веб-сайтах кнопку, с помощью которой клиенты могут оплачивать покупки и услуги. Для магазинов эта услуга будет платной: 2.9% от суммы транзакции + $0,3. Для международных транзакций комиссия составит 3,9% + 0,3 доллара. Для оплаты заказа достаточно будет воспользоваться профилем на amazon.com. Сервис гарантирует полную безопасность данных.

Пользователи европейских стран могут совершать платежи SEPA — сервис поддерживает такую платежную систему. То же самое относится и к SWIFT-платежам, которые доступны по всему миру. Amazon выпускает кредитные карты для постоянных клиентов. Пользователю не нужно платить ежемесячную комиссию за использование. Получить карту можно в течение недели после подачи заявки. Система позволяет осуществлять платежи в национальной валюте с последующей конвертацией в доллары США по среднему курсу.

Плюсы:

- низкая комиссия за транзакции

- высокий уровень безопасности

- простая процедура регистрации, которая занимает всего несколько минут

- отсутствие ежемесячной платы за обслуживание

минусы:

- интеграция сервиса с магазином может занять время

- нет бесплатной пробной версии

- служба поддержки долго обрабатывает запросы пользователей

проверить

Необанк для Gen Z

Практика всегда лучше, чем чистая теория.

Вот несколько полезных кейсов из реальной жизни для поиска новых идей.

Вот несколько полезных кейсов из реальной жизни для поиска новых идей.Мне интересно

Резюме

Электронный кошелек — чрезвычайно удобный инструмент. Он используется для самых разнообразных операций: оплаты услуг, перевода средств между разными счетами, обмена валюты, получения кредитов с относительно небольшой комиссией, а также для хранения денег в электронном виде.

Интернет-кошельков очень много. Вы обязательно найдете свое, даже если занимаетесь криптовалютой. Конечно, бизнес и обычные пользователи преследуют разные цели использования электронных кошельков, но по своей сути все они имеют одинаковые возможности, за исключением некоторых вариантов цифровых платежей.

404: Страница не найдена

Страница, которую вы пытались открыть по этому адресу, похоже, не существует. Обычно это результат плохой или устаревшей ссылки. Мы извиняемся за любые неудобства.

Что я могу сделать сейчас?

Если вы впервые посещаете TechTarget, добро пожаловать! Извините за обстоятельства, при которых мы встречаемся.

Поиск Вот куда вы можете пойти отсюда:

Вот куда вы можете пойти отсюда:- Пожалуйста, свяжитесь с нами, чтобы сообщить, что эта страница отсутствует, или используйте поле выше, чтобы продолжить поиск

- Наша страница «О нас» содержит дополнительную информацию о сайте, на котором вы находитесь, WhatIs.com.

- Посетите нашу домашнюю страницу и просмотрите наши технические темы

Просмотр по категории

Сеть

- факс

Факс — сокращение от «факсимиле» и иногда называемый «телекопированием» — это телефонная передача отсканированных печатных…

- Закрыть сеть

Сеть Clos — это тип неблокируемой многоступенчатой коммутационной сети, используемой сегодня в коммутационных фабриках крупных центров обработки данных.

- коллизия в сети

В полудуплексной сети Ethernet коллизия возникает в результате попытки двух устройств в одной сети Ethernet передать.

..

..

Безопасность

- маскировка

Маскировка – это метод, при котором пользователям возвращается другая версия веб-контента, отличная от версии поисковых роботов.

- Вредоносное ПО TrickBot

TrickBot — это сложное модульное вредоносное ПО, которое начиналось как банковский троян, а затем эволюционировало, чтобы поддерживать множество различных типов …

- Общая система оценки уязвимостей (CVSS)

Общая система оценки уязвимостей (CVSS) — это общедоступная платформа для оценки серьезности уязвимостей безопасности в …

ИТ-директор

- качественные данные

Качественные данные – это информация, которую невозможно подсчитать, измерить или выразить с помощью чисел.

- зеленые ИТ (зеленые информационные технологии)

Green IT (зеленые информационные технологии) — это практика создания и использования экологически устойчивых вычислительных ресурсов.

- Agile-манифест

The Agile Manifesto — это документ, определяющий четыре ключевые ценности и 12 принципов, в которые его авторы верят разработчикам программного обеспечения…

HRSoftware

- опыт кандидата

Опыт кандидата отражает отношение человека к процессу подачи заявления о приеме на работу в компанию.

- непрерывное управление производительностью

Непрерывное управление эффективностью в контексте управления человеческими ресурсами (HR) представляет собой надзор за работой сотрудника …

- вовлечения сотрудников

Вовлеченность сотрудников — это эмоциональная и профессиональная связь, которую сотрудник испытывает к своей организации, коллегам и работе.

Отдел обслуживания клиентов

- распознавание голоса (распознавание говорящего)

Распознавание голоса или говорящего — это способность машины или программы принимать и интерпретировать диктовку или понимать и .

6.

Samsung Wallet

Samsung WalletSamsung объединяется два его программных сервиса, Samsung Pay и Samsung Pass, в единую цифровую платформу под названием Samsung Wallet. Это позволит владельцам устройств Galaxy безопасно и легко управлять своими цифровыми ключами, посадочными талонами, удостоверениями личности, картами лояльности и многим другим в одном мобильном приложении. Идея состоит в том, что он «хранит все, что нужно вашей цифровой жизни» в удобном месте, не жертвуя при этом безопасностью.

Этот последний пункт, очевидно, является ключевым моментом, когда вы бросаете все свои цифровые яйца в одну корзину. Тем не менее, Samsung обещает «безопасность оборонного уровня» через Samsung Knox, собственную систему безопасности и управления компании, предустановленную на большинстве устройств Galaxy.

Плюсы:

Минусы:

7.

Venmo

VenmoVenmo является частью более крупного семейства брендов PayPal и принадлежит PayPal. Вы можете мгновенно отправлять и получать деньги с помощью этого приложения для мобильных платежей. Компания рекламирует свою услугу как «безопасную, простую и коммуникативную», когда дело доходит до отправки денег. Venmo также можно использовать для совершения покупок лично, через Интернет или через мобильное приложение Venmo. В настоящее время его пользовательская база составляет 65 миллионов человек.

Venmo — удобное приложение для цифрового кошелька с социальной направленностью. Он предназначен для быстрого и бесплатного выполнения этих транзакций; это нужно ли вам оплатить счет друга в ресторане или разделить арендную плату с вашим соседом по комнате. Venmo также используется некоторыми малыми предприятиями для приема платежей.

Плюсы:

Минусы: 9010 0

Подпишитесь на наши новости

X

Спасибо за подписку!

8.

Zelle

ZelleZelle — это онлайн-платформа для быстрой отправки и получения денег между банковскими счетами в США.

Zelle был разработан банками и сделан безопасным. Zelle — это безопасный способ оплаты, поскольку он использует шифрование для защиты вашей платежной информации. Zelle также придерживается политики, согласно которой вы можете вернуть свои деньги, «если мошенник или хакер получит несанкционированный доступ к банковскому счету», и что «жертвы могут работать напрямую со своим банком для получения возмещения».

Об авторе