Какой налог возвращается при покупке квартиры: Получение налогового вычета на покупку квартиры только одним из собственников — Оренбург

Сколько денег вы получите в виде налогов за покупку дома?

ОТКАЗ ОТ ОТВЕТСТВЕННОСТИ: Напоминаем, это сообщение в блоге предназначено только для образовательных целей, а не для юридических или налоговых консультаций. Если вам нужна помощь в определении налогов на продажу вашего дома, обратитесь к квалифицированному налоговому специалисту.

Если вы купили свой первый дом в прошлом году, то вы, вероятно, не знаете, чего ожидать, когда дело доходит до получения налоговых льгот. Теперь, когда вы стали домовладельцем, вы можете претендовать на определенные налоговые вычеты, которые могут принести пользу вашей прибыли.

Тем не менее, сахар уже не так сладок, как когда-то, когда дело доходит до налоговых льгот домовладения. «Искусство покупать дом больше не имеет большого значения — особенно для тех, кто впервые покупает жилье», — говорит Коллиер Свекер, агент по недвижимости из Бирмингема, штат Алабама, со степенью магистра права в области налогообложения. «После принятия Закона о сокращении налогов и занятости от 2017 года стандартный вычет настолько хорош для пар и даже одиноких, что люди не перечисляют свои налоги, как раньше».

«После принятия Закона о сокращении налогов и занятости от 2017 года стандартный вычет настолько хорош для пар и даже одиноких, что люди не перечисляют свои налоги, как раньше».

В этой статье мы разберем, сколько денег вы можете вернуть в виде налогов за покупку дома на основе данных о гипотетическом домовладельце, чтобы увидеть, получат ли они наибольшую налоговую выгоду от перечисления своих налогов или стандартного вычета.

Вот некоторые подробности о нашем гипотетическом домовладельце:

- Женат

- Совместная подача документов

- Проживает в Канзас-Сити, штат Миссури (где средняя цена дома составляет 189 000 долларов США)

- Доход семьи 63 404 доллара в год (средний доход семьи в Канзас-Сити)

- В мае 2019 года начали выплачивать ипотечные платежи за свой дом стоимостью 189 000 долларов

- Выплата процентной ставки 4,5% по ипотечному кредиту

- Внесен первоначальный взнос в размере 6% (11 340 долларов США)

Итак, давайте посмотрим, каковы налоги нашего домовладельца в 2019 году.

О, и просто напоминание: этот гипотетический сценарий предназначен только для образовательных целей. Ваши налоги очень специфичны для вас, и вам следует обратиться к специалисту по налогам, чтобы он помог вам.

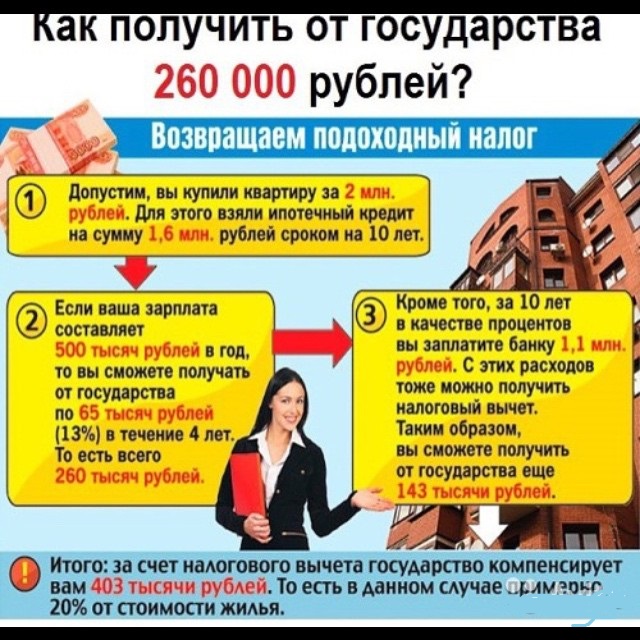

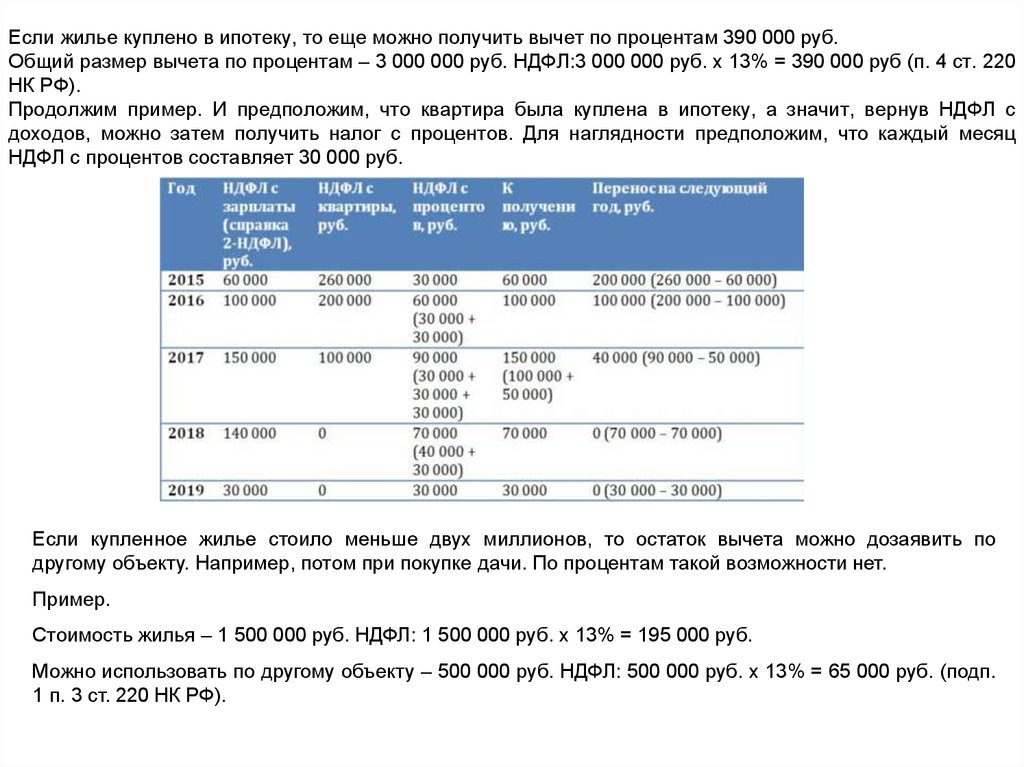

Источник: (Startup Stock Photos / Pexels) Вычет процентов по ипотекеПервая налоговая льгота, которую вы получаете при покупке дома, — это вычет процентов по ипотеке, что означает, что вы можете вычесть проценты, которые вы платите по ипотеке каждый год, из налогов, которые вы должны уплатить по кредитам до 750 000 долларов США в качестве супружеской пары, подающей совместную декларацию, или 350 000 долларов США в качестве один человек.

Если вы покупаете жилье в начале или середине года, ваш первый год владения жильем, скорее всего, также принесет вам самый большой вычет процентов по ипотеке, потому что ипотечные кредиты обычно амортизируются, а это означает, что ваши процентные платежи выплачиваются заранее.

Детализируйте свои вычеты вместо стандартного вычета, если ваши детализированные вычеты превышают стандартные вычеты. Чтобы определить это, вам нужно сделать математику.

Чтобы определить это, вам нужно сделать математику.

Например, в 2019 году стандартный вычет для супружеской пары, подавшей совместную заявку, составлял 24 400 долларов США (12 200 долларов США для одного человека). Если у вас нет больше, чтобы списать, имеет смысл просто взять стандартный вычет.

Свекер отмечает, что перечисление этого вычета обычно имеет смысл для «незамужнего человека, который разоряется в финансовом отношении», — говорит он.

«Вдумайтесь — с парой вы два человека, а вычет по ипотеке всего один. Один человек мог бы купить тот же дом, и ему нужно было бы найти только 12 200 долларов в качестве вычетов, тогда как паре все еще нужно найти 24 400 долларов».

Если бы наш гипотетический домовладелец перечислил свои налоги, он мог бы вычесть примерно 5500 долларов процентов по ипотеке из своего налогооблагаемого дохода (это проценты, которые они платили по ставке 4,5% с мая по декабрь за 177 660 долларов, которые они должны за свой дом после первоначального взноса). ).

).

Обратите внимание: ваш кредитор отправит вам налоговый документ, в котором будет точно указано, сколько процентов вы платите по ипотечному кредиту каждый год.

Имущественный налоговый вычетВ дополнение к процентам, которые вы платите по ипотеке, домовладельцы также могут вычесть до 10 000 долларов США, уплаченных по налогу на недвижимость. В зависимости от ставки налога на имущество, где вы живете, и сколько вы заплатили за свой дом, это может быть существенным.

Например, к штатам с самыми высокими ставками налога на недвижимость относятся Нью-Джерси (2,44%), Иллинойс (2,31%) и Нью-Гемпшир (2,20%). Штатами с самыми низкими налогами на недвижимость являются Гавайи (0,27%), Алабама (0,42%) и Луизиана (0,52%).

Свекер говорит, что этот вычет имеет смысл в штатах с высокими государственными и местными налогами. «Это происходит в Нью-Йорке и во многих северных штатах, — говорит он. «Вы получаете удар по налогу на имущество, местному налогу и всем прочему».

Детализируйте свои отчисления вместо стандартного отчисления.

Наш гипотетический домовладелец живет в Миссури, где налог на недвижимость составляет 0,99%. С домом стоимостью 189 000 долларов, , наш домовладелец может вычесть 1890 долларов из своих налогов

. Источник: (Фото со стартапа / Pexels) ОчкиПри покупке дома можно купить дисконтные баллы, которые по сути представляют собой предоплату процентов. Как и проценты по ипотеке, эти баллы могут быть вычтены, если вы перечислите свои налоги.

Согласно IRS, баллы могут вычитаться пропорционально в течение срока действия кредита или вычитаться все сразу в том году, когда они были выплачены. Также возможно полностью вычесть баллы, выплаченные по кредиту, на улучшение вашего основного дома, если он соответствует определенным критериям.

Свекер отмечает, однако, что существуют ограничения по доходам. «Настоящие богатые не получат этого преимущества», — говорит он.

Вам необходимо будет приобрести баллы при покупке основного места жительства. Баллы должны быть «добросовестными дисконтными баллами», другими словами, суммами денег, уплаченными за фактическое снижение вашего тарифа. В выписке о расчетах должны быть указаны приобретенные баллы. Кроме того, баллы должны быть рассчитаны как процент от основной суммы ипотечного кредита. (Как правило, баллы по ипотечному кредиту составляют 1% от суммы кредита и выкупают фиксированную сумму ставки, например, 1% авансом выкупает от 0,125% до 0,250% ставки, в зависимости от кредитора.)

В случае нашего гипотетического домовладельца покупка 1 балла для снижения процентной ставки с 5,5% до 5,25% будет стоить ему 1776,60 долларов. Затем они могли списать эти расходы, снизив свои налоговые обязательства на 1776,60 долларов.

Частное ипотечное страхование (PMI) Если вы зарабатываете менее 50 000 долларов США в одиночку или менее 100 000 долларов США в качестве супружеской пары, вы можете вычесть свою частную ипотечную страховку (PMI). PMI — это ежемесячная плата, включенная в общую стоимость вашей ипотеки и предназначена для защиты вашего кредитора, если вы перестанете платить за свой дом. PMI обычно требуется для обычных кредитов, когда домовладельцы имеют менее 20% собственного капитала в своих домах.

PMI — это ежемесячная плата, включенная в общую стоимость вашей ипотеки и предназначена для защиты вашего кредитора, если вы перестанете платить за свой дом. PMI обычно требуется для обычных кредитов, когда домовладельцы имеют менее 20% собственного капитала в своих домах.

Проверьте, есть ли у вас PMI по вашему кредиту. Затем проверьте свой доход, чтобы убедиться, что вы соответствуете требованиям ограничения.

Поскольку наш гипотетический домовладелец зарабатывает менее 100 000 долларов в год как супружеская пара и вкладывает менее 20% в свой дом, он имеет право на этот налоговый вычет. В зависимости от таких факторов, как кредитный рейтинг и отсутствие денег, PMI обычно составляет от 0,5% до 1% от общей суммы кредита.

Предполагая, что ставка PMI составляет 1% (1776,60 долларов США в год), которую они платили с мая по декабрь , наш гипотетический домовладелец мог бы вычесть 1036,35 долларов США из своих налогов .

Согласно Investopedia, ипотечный кредитный сертификат (MCC) представляет собой документ, предоставляемый ипотечным кредитором заемщику, который напрямую конвертирует часть процентов по ипотеке, уплаченных заемщиком, в невозвратный налоговый кредит. Эти кредиты предназначены для покупателей жилья с низким и средним доходом. Максимальный налоговый вычет, который заемщик может получить, составляет 2000 долларов в год.

Вот что вам нужно сделатьПроверьте, соответствуете ли вы требованиям. Согласно NCSHA, программа обслуживает тех, кто, как правило, впервые покупает жилье и зарабатывает не больше, чем больше их среднего дохода по штату или региону.

Поскольку наш гипотетический домовладелец получает средний доход в своем районе, он может претендовать на MCM. При ипотеке в размере 177 660 долларов США x процентной ставке 4,5% x процентной ставке MCC в размере 20% наших домовладельцев могут потребовать 1598,94 долларов США в качестве кредита в своей налоговой декларации.

Вы работаете из дома? Если да, то вам повезло. Вы можете получить налоговый вычет в зависимости от площади вашего домашнего офиса — 5 долларов США за квадратный фут до 300 квадратных футов офисных площадей. Однако Свекер предупреждает, что с этим списанием налогов нужно быть очень осторожным.

«Это аудиторский риск, — говорит он, — потому что налоговая служба знает, что домовладельцы имеют тенденцию приукрашивать правду. Сумма денег, которую вы сэкономите, вероятно, не стоит того внимания, которое вызовет аудит, даже если вы работаете из дома. Данные показывают, что те, кто претендует на вычет из домашнего офиса, проверяются чаще».

Вот что вам нужно сделать Для списания домашнего офиса он должен использоваться исключительно для ведения бизнеса. Другими словами, даже если вы работаете с кровати на своем ноутбуке, вы не сможете списать это пространство на свой офис, потому что оно также служит вашей спальней.

Затем подсчитайте площадь вашего офиса.

Если наш гипотетический домовладелец работает в домашнем офисе площадью 200 квадратных футов, он может списать свои налоги на 1000 долларов.

Источник: (Vivint Solar/Pexels) Некоторые улучшения домаМожно вычесть некоторые экологически безопасные улучшения вашего дома, такие как солнечные батареи. В 2019 году домовладельцы, установившие солнечные батареи, могут претендовать на 30-процентный кредит. В 2020 году этот кредит упадет до 26%, затем до 22% в 2021 году, прежде чем кредит полностью исчезнет.

«Это не большие деньги, — говорит Свекер, — но они дают вам кое-что взамен».

Вот что вам нужно сделатьЕсли вы купили и установили солнечные панели в 2019 году, вы можете требовать до 30% от расходов.

Если бы наш гипотетический домовладелец купил и установил солнечные панели за 16 300 долларов США, что составляет среднюю стоимость по стране , он получил бы налоговый кредит в размере 4 890 долларов США.

Когда мы суммируем приведенные выше вычеты, они выходят в общую сумму 18 296,59 долларов в виде списанных налогов . Хотя это большая сумма, она все же меньше стандартного вычета в размере 24 400 долларов США для женатых людей, подающих совместную декларацию. По этой причине наш гипотетический домовладелец все равно будет брать стандартный вычет.

Источник изображения заголовка: (Pixabay / Pexels)

Homestead Property Tax Credit Information

Почему сумма моего кредита отличается от ожидаемой?

Прежде чем звонить или писать, рекомендуется использовать контрольный список, который лучше всего подходит для вашей ситуации.

Контрольный список домовладельцев Контрольный список арендаторов

Что такое налоговый кредит на имущество приусадебного участка?

Налоговый кредит на недвижимость в Мичигане — это то, как штат Мичиган может помочь вам уплатить некоторые налоги на недвижимость, если вы являетесь квалифицированным домовладельцем или арендатором в Мичигане и соответствуете требованиям. Вы должны заполнить заявление о налоговом кредите на недвижимость в штате Мичиган MI-1040CR, чтобы узнать, имеете ли вы право на получение кредита.

Вы должны заполнить заявление о налоговом кредите на недвижимость в штате Мичиган MI-1040CR, чтобы узнать, имеете ли вы право на получение кредита.

Кредит для большинства людей основан на сравнении между налогами на недвижимость и общими ресурсами семьи. Домовладельцы платят налоги на недвижимость напрямую, а арендаторы платят их косвенно вместе со своей арендной платой.

Учитывая, что каждый налогоплательщик имеет уникальные обстоятельства, определяющие его право на получение кредита, Министерство финансов штата Мичиган рекомендует вам ознакомиться с приведенной ниже информацией и/или связаться со специалистом по налогам.

Что такое усадьба?

Ваша усадьба – это место, где у вас есть постоянный дом. Это то место, куда вы планируете возвращаться всякий раз, когда уезжаете. Вы должны быть владельцем и жильцом или иметь контракт на оплату арендной платы и проживание в жилище. Вы можете иметь только одну усадьбу одновременно. Коттеджи, вторые дома, недвижимость, которой вы владеете и которую сдаете в аренду другим лицам, а также общежития колледжей не считаются усадьбой.

Кто имеет право на налоговый кредит на недвижимость?

Вы можете иметь право на получение налогового кредита на имущество, если применяются все из следующих:

- Вы владеете или заключили контракт на оплату арендной платы и занимали усадьбу в Мичигане не менее 6 месяцев в течение года, на который начисляются налоги на имущество и/или взималась плата за услуги. Если вы владеете своим домом, ваша налогооблагаемая стоимость составляла 143 000 долларов США или меньше (за исключением незанятых сельскохозяйственных угодий) .

- Общие ресурсы вашей семьи составляли 63 000 долларов США или меньше (жители неполного года должны перевести общие ресурсы семьи в годовой исчисление, чтобы определить, применяется ли скидка по кредиту)

- Общие ресурсы вашей семьи состоят не только из платежей, полученных от Министерства здравоохранения и социальных служб штата Мичиган .

Примечание. Возможно, вам потребуется предоставить документацию в поддержку вашего заявления. Дополнительные сведения см. в контрольном списке домовладельцев или арендаторов.

Дополнительные сведения см. в контрольном списке домовладельцев или арендаторов.

Контрольный список для определения общих ресурсов семьи

Контрольный список для подготовки заявления о налоговом кредите на недвижимость в Мичигане0039

- МИ-1040CR

- MI-1040CR Инструкции

- МИ-1040CR-2

- Инструкции MI-1040CR-2

- Форма 2105 Налоговые льготы на имущество приусадебных участков штата Мичиган для налогоплательщиков, проживающих отдельно или разведенных

- Форма 5049 Рабочий лист для состоящих в браке, подающих раздельно и разведенных или раздельно проживающих заявителей

- Коды школьных округов

Как подать заявление о налоговом кредите на недвижимость в штате Мичиган MI-1040CR?

Если вам необходимо подать налоговую декларацию о подоходном налоге с физических лиц штата Мичиган MI-1040, подайте заявление о налоговом кредите на недвижимость в штате Мичиган MI-1040CR вместе со своим MI-1040. Если вы не обязаны подавать форму MI-1040, вы можете самостоятельно подать форму MI-1040CR. У вас есть 4 года с первоначальной даты, чтобы подать иск.

Если вы не обязаны подавать форму MI-1040, вы можете самостоятельно подать форму MI-1040CR. У вас есть 4 года с первоначальной даты, чтобы подать иск.

Если вы являетесь действующим военным, имеете право на участие в программе ветеранов или остаетесь в живых супругом ветерана, заполните MI-1040CR и MI-1040CR-2 Заявление о налоговом кредите на имущество приусадебных участков штата Мичиган для ветеранов и слепых. Подайте форму, которая дает вам больший кредит.

Если вы слепы и у вас есть собственный дом, заполните формы MI-1040CR и MI-1040CR-2. Подайте форму, которая дает вам больший кредит. Если вы слепой и арендуете, вы должны использовать MI-1040CR, вы не можете использовать MI-1040CR-2.

Какие налоги можно требовать?

Только налоги, взимаемые в год требования, могут быть использованы для кредита, независимо от того, когда они уплачены. Вы также можете включить административный сбор в размере до 1 процента.

Не включает:

- Задолженность по налогу на имущество

- Штрафы и проценты

- Просроченные счета за воду или канализацию

- Налоги на недвижимость в отношении коттеджей или вторых домов

- Членские взносы на вашу собственность

- Большинство специальных сборов (включая, помимо прочего, сборы за твердые отходы

Что такое общие ресурсы домохозяйства?

Общие ресурсы домохозяйства (THR) — это общий доход (облагаемый и необлагаемый налогом) обоих супругов или одного лица, ведущего домашнее хозяйство. Убытки от предпринимательской деятельности не могут быть использованы для уменьшения общих ресурсов домохозяйства. Список источников дохода, которые следует включить в общие ресурсы домохозяйства, см. в разделе «Доходы и вычитаемые статьи».

Убытки от предпринимательской деятельности не могут быть использованы для уменьшения общих ресурсов домохозяйства. Список источников дохода, которые следует включить в общие ресурсы домохозяйства, см. в разделе «Доходы и вычитаемые статьи».

Примечание: Денежные подарки и все платежи, сделанные от вашего имени, должны быть включены в THR.

Контрольный список для определения совокупных ресурсов домохозяйства

Что такое квалифицированные страховые взносы по медицинскому страхованию?

Некоторые квалифицированные платные взносы по медицинскому страхованию могут быть вычтены из общих ресурсов домохозяйства. Просмотр соответствующих требованиям страховых взносов по медицинскому страхованию.

Особые ситуации

Альтернативный налоговый кредит на имущество для арендаторов в возрасте 65 лет и старше: Альтернативный кредит предоставляется только арендаторам в возрасте 65 лет и старше, чья арендная плата составляет более 40% от общих ресурсов их семьи. Для получения помощи в расчете альтернативного кредита обратитесь к рабочему листу 4 «Альтернативный налоговый кредит на недвижимость для арендаторов в возрасте 65 лет и старше» в брошюре MI-1040 «Индивидуальный подоходный налог» или к оценщику, доступному на веб-сайте.

Для получения помощи в расчете альтернативного кредита обратитесь к рабочему листу 4 «Альтернативный налоговый кредит на недвижимость для арендаторов в возрасте 65 лет и старше» в брошюре MI-1040 «Индивидуальный подоходный налог» или к оценщику, доступному на веб-сайте.

Кооперативное жилье — Вы можете потребовать свою долю налога на недвижимость за здание. Если арендная плата выплачивается за землю под зданием, вы также можете потребовать 23% от этой арендной платы за землю. (Не берите 23% от вашего общего ежемесячного членского взноса). Вы можете запросить у кооператива выписку с указанием вашей доли налога на имущество.

Программа независимости семьи (FIP)/Департамент здравоохранения и социальных служб штата Мичиган (MDHHS) Получатели — Ваш кредит должен быть пропорционально рассчитан на основе дохода из других источников по отношению к общему доходу. Если 100% вашего дохода получено от MDHHS, вы не имеете права на получение налогового кредита на имущество приусадебного участка. Для получения помощи в расчете кредита обратитесь к рабочему листу 4 «ПРЕИМУЩЕСТВА FIP / MDHHS» в буклете штата Мичиган MI-1040 по подоходному налогу с физических лиц или к оценщику, доступному на веб-сайте. Те, кто получил помощь FIP от штата Мичиган или другую государственную помощь, могут иметь право претендовать на кредит на отопление дома, если вы владели и занимали свой дом или были заключены по договору на оплату арендной платы. См. инструкции в буклете MI-1040CR-7.

Для получения помощи в расчете кредита обратитесь к рабочему листу 4 «ПРЕИМУЩЕСТВА FIP / MDHHS» в буклете штата Мичиган MI-1040 по подоходному налогу с физических лиц или к оценщику, доступному на веб-сайте. Те, кто получил помощь FIP от штата Мичиган или другую государственную помощь, могут иметь право претендовать на кредит на отопление дома, если вы владели и занимали свой дом или были заключены по договору на оплату арендной платы. См. инструкции в буклете MI-1040CR-7.

Лишение права выкупа — Из-за экономических условий многие люди сталкиваются с обращением взыскания по ипотеке, конфискацией дома и/или аннулированием долга. Любое изменение в праве собственности на жилье влияет на подготовку декларации о подоходном налоге с физических лиц штата Мичиган MI-1040 и/или заявления о налоговом кредите на недвижимость в штате Мичиган MI-1040CR. Если вы были вовлечены в процесс обращения взыскания по ипотечному кредиту или конфискации вашего дома, ознакомьтесь с разделом «Информация о лишении права выкупа ипотечного кредита или возвращении права собственности на дом» и «Ваша налоговая декларация по подоходному налогу штата Мичиган».

Резидент парка мобильных домов — Вы можете потребовать 3 доллара США в месяц за конкретный налог, но не более 36 долларов США и 23% от суммы годовой арендной платы за вычетом специального налога (максимум 36 долларов США). Если вы уплатили дополнительные налоги за пристроенные постройки (гараж, сарай для инструментов и т. д.), то вы также можете потребовать эту сумму.

Переезд в течение года — Важно знать дату, когда вы выехали из дома, который вы продаете или арендуете, и дату, когда вы въехали в дом, который покупаете или арендуете. Если вы владели более чем одним домом, вы можете претендовать на пропорциональные налоги только для домов с налогооблагаемой стоимостью 143 000 долларов США или меньше. Если вы продаете свой дом дороже, чем вы заплатили за него, плюс улучшения, вы получите прирост капитала. В большинстве случаев прирост не облагается налогом, однако он все равно должен быть включен в общие ресурсы вашей семьи.

Если вы арендовали, используйте общую уплаченную арендную плату, а затем пропорционально распределите первый/последний месяц в зависимости от дней проживания, чтобы определить общую сумму арендной платы, которая может быть заявлена в качестве кредита.

Налогооблагаемая стоимость дома, на который вы претендуете на получение кредита, должна составлять 1000 долларов США или меньше. Если вы купили или продали свой дом, вы должны пропорционально распределить свои налоги, чтобы определить налоги, которые могут быть востребованы в качестве кредита. Используйте только налоги, взимаемые в год подачи заявки на каждую усадьбу в Мичигане, затем распределяйте налоги пропорционально количеству дней проживания.

Если вы продали дом, вы также должны включить прирост капитала от продажи дома в общие ресурсы домохозяйства, даже если прирост капитала не включен в скорректированный валовой доход.

Совокупный налог на имущество и/или арендную плату не может превышать 12 месяцев.

Дом престарелых, дом для престарелых и взрослых в приемных семьях — Если вы являетесь резидентом специального жилищного учреждения (дома престарелых, дома для престарелых и взрослых в приемных семьях), основывайте свое заявление только на арендной плате. Не включают другие услуги. Если вы платите арендную плату с помощью других услуг и не можете определить долю, которая составляет только арендную плату, вы можете определить свою долю налога на недвижимость, которая может быть зачтена в счет кредита, исходя из квадратных метров, или разделить налоги на количество жителей. для которых дом имеет лицензию на уход. Эту информацию можно получить в вашем жилищном учреждении. Возможно, вам потребуется предоставить копию документации арендодателя для обоснования претензии.

Не включают другие услуги. Если вы платите арендную плату с помощью других услуг и не можете определить долю, которая составляет только арендную плату, вы можете определить свою долю налога на недвижимость, которая может быть зачтена в счет кредита, исходя из квадратных метров, или разделить налоги на количество жителей. для которых дом имеет лицензию на уход. Эту информацию можно получить в вашем жилищном учреждении. Возможно, вам потребуется предоставить копию документации арендодателя для обоснования претензии.

- Если один из супругов проживает в доме престарелых или в учреждении по уходу за взрослыми, а другой супруг содержит дом, вы можете объединить налоги/арендную плату за усадьбу и учреждение для расчета вашего требования.

- Если вы одиноки и содержите усадьбу (которая не сдается в аренду кому-либо другому), проживая в доме престарелых или учреждении по уходу за взрослыми, вы можете требовать уплаты налога на недвижимость на свою усадьбу или арендной платы, уплачиваемой учреждению, но не того и другого одновременно.

Используйте тот, который дает вам больший кредит.

Используйте тот, который дает вам больший кредит.

Государственное жилье — Если владелец не платит налог на недвижимость или плату за обслуживание, вы не имеете права требовать налоговый кредит на недвижимость в усадьбе, и кредит не будет выдан.

Rent Assistance — Если какая-либо часть вашей арендной платы была оплачена от вашего имени MSHDA или любым другим государственным учреждением, вы можете потребовать только ту часть арендной платы, которую вы фактически заплатили. Не требуйте никаких сумм, которые были выплачены от вашего имени MSHDA или любым другим государственным учреждением.

Плата за обслуживание Жилье – это программа, в рамках которой существует соглашение между муниципалитетом и владельцем арендуемого имущества об уплате платы за обслуживание вместо налога на имущество. Следовательно, независимо от того, сколько арендной платы выплачивается, только 10% арендной платы могут быть запрошены в качестве налогового кредита на имущество приусадебного участка.

Вы можете узнать, является ли недвижимость платой за обслуживание или освобожденной от налогов, обратившись в городскую/поселковую/деревенскую/окружную оценочную комиссию. Часто жилье с платой за обслуживание представляет собой жилье для малоимущих или пожилых людей, которое может включать квартиру или аренду дома для одной семьи.

Примечание: Арендатор обязан определить, является ли сдаваемое в аренду имущество платным жильем, прежде чем претендовать на получение кредита. Плата за обслуживание обычно меньше налога на недвижимость.

Совместное жилье — Если два или более физических лица делят собственность и занимают усадьбу или заключают контракт на оплату арендной платы и занимают арендуемую недвижимость, каждый из них может подать налоговый кредит на имущество усадьбы. Требование должно быть основано только на его/ее пропорциональной доле налогооблагаемой стоимости и налогов на имущество или уплаченной арендной платы, а также на его/ее собственных общих домашних ресурсах. Взимаемые налоги на недвижимость или ежемесячная арендная плата должны быть разделены поровну между каждым человеком. Любые денежные подарки или расходы, оплаченные от вашего имени, должны быть включены в общие ресурсы семьи.

Взимаемые налоги на недвижимость или ежемесячная арендная плата должны быть разделены поровну между каждым человеком. Любые денежные подарки или расходы, оплаченные от вашего имени, должны быть включены в общие ресурсы семьи.

Если только одно физическое лицо владеет домом или с ним заключен договор об уплате арендной платы, только это физическое лицо может подать заявление на налоговый кредит на имущество приусадебного участка. Лицо, претендующее на получение кредита, должно включать любые денежные подарки или расходы, оплаченные от его/ее имени. Сюда входят взносы других лиц, проживающих в доме, которые используются для оплаты домашних расходов (арендная плата, налоги, коммунальные услуги и т. д.).

Другая полезная информация

Освобождение от основного места жительства — Если вы являетесь владельцем основного места жительства и занимаете его, оно может быть освобождено от части операционных налогов вашей местной школы. Чтобы подать заявление на освобождение, заполните Аффидевит об освобождении от уплаты основного места жительства домовладельца (форма 2368) и подайте его окружному или городскому заседателю.

Об авторе