Какой у нас подоходный налог: Подоходный налог 2020, какой размер подоходного налога с зарплаты

Налоговые агенты

Налоговые агенты – это лица, на которых возложена обязанность по исчислению, удержанию налогов с налогоплательщиков и их дальнейшему перечислению в государственный бюджет.

В России налоговыми агентами признаются:

- российские организации;

- индивидуальные предприниматели;

- нотариусы, занимающиеся частной практикой;

- адвокаты, учредившие адвокатские кабинеты;

- обособленные подразделения иностранных компаний.

Подавляющее большинство налоговых агентов России составляют индивидуальные предприниматели и организации, являющиеся работодателями.

Работодатели, выступая в роли налоговых агентов, обязаны с доходов, выплачиваемых своим сотрудникам, рассчитывать, удерживать и перечислять в бюджет НДФЛ.

При этом подоходный налог (НДФЛ) работодатели должны удерживать в полной мере как с выплат сотрудникам, работающим по трудовым договорам, так и с выплат физическим лицам по договорам гражданско-правового характера.

Обратите внимание, до начала 2020 года уплата НДФЛ за счёт средств работодателя не допускалась. Однако с указанной даты пункт 9 статьи 226 НК РФ изложен в новой редакции. Суть в следующем: если налоговая проверка выявит, что агент (работодатель) неправомерно не удержал НДФЛ (удержал его не полностью), то недоимку могут взыскать из его средств.

Порядок расчета НДФЛ

НДФЛ за работника рассчитывается по следующей формуле:

НДФЛ = (Доход работника за месяц – Налоговые вычеты) x Налоговая ставка

Подоходный налог рассчитывается по окончанию каждого месяца нарастающим итогом с начала налогового периода (т.е. учитываются суммы налогов удержанные в предыдущих месяцах). Налоговым периодом признается календарный год.

При расчёте НДФЛ учитывается весь доход, который работодатель выплачивал своему сотруднику в течение календарного месяца, за исключением тех доходов, которые по закону НДФЛ не облагаются (ст. 217 НК РФ).

Налоговая ставка для расчёта подоходного налога составляет 13% (практически для всех доходов выплачиваемых сотрудникам) или 30% (в случае выплат иностранным работникам). С 2015 года при выплате дивидендов применяется налоговая ставка 13%.

При расчёте подоходного налога величина налоговой базы может быть уменьшена на сумму налоговых вычетов. Применять налоговые вычеты можно только для доходов, облагаемых по ставке 13% (за исключением дивидендов).

Порядок и сроки уплаты НДФЛ в 2020 году

Работодатели обязаны удерживать и перечислять НДФЛ один раз по итогам каждого месяца. Делать это необходимо не позднее следующего дня после выплаты зарплаты (при окончательном расчёте дохода работника за месяц).

НДФЛ с аванса

Согласно трудовому законодательству зарплата должна выплачиваться не реже чем один раз в полмесяца, то есть как минимум два раза в месяц (аванс + зарплата). С октября 2016 года изменились сроки выплаты заработной платы. Если ранее работодатель мог выдавать ее в любой промежуток времени, но не реже 2 раз в месяц, то теперь заработная плата должна быть перечислена сотруднику не позднее 15 числа следующего месяца. Несмотря на то, что аванс является частью зарплаты, непосредственно в день выплаты аванса НДФЛ удерживать

НДФЛ с отпускных выплат

С 2016 года НДФЛ с отпускных, пособий и больничных стало возможным перечислять не позднее последнего числа того месяца, в котором они были перечислены сотруднику (до этого подоходный налог нужно было перечислять в день их фактической выплаты).

НДФЛ в случае увольнения сотрудника

В случае увольнения сотрудника НДФЛ необходимо удерживать и перечислять в тот же день, когда ему был выплачен расчёт в связи с его увольнением.

Если трудовые отношения были прекращены до истечения календарного месяца, датой фактического получения дохода считается последний день работы, за который работнику начислен доход.

НДФЛ за выплаты по договорам ГПХ

Выплаты по договорам гражданско-правового характера не относятся к оплате труда и регламентируются не ТК РФ, а Гражданским кодексом.

В соответствии с этим, датой фактического получения дохода считается день выплаты дохода по договору ГПХ (в том числе и для выплаченных авансов).

Поэтому НДФЛ с авансов и выплат по договорам ГПХ необходимо удерживать и перечислять в день их фактической выплаты.

Как оплатить НДФЛ

Удержанный с сотрудника НДФЛ работодатель должен перечислять в бюджет налогового органа, в котором он состоит на учёте. Узнать банковские реквизиты своего налогового органа можно при помощи этого сервиса.

Организации, имеющие обособленные подразделения, должны перечислять удержанный подоходный налог как по месту нахождения главного офиса, так и по месту нахождения каждого из подразделений. Однако с 2020 года введено новое правило. Если есть

Обратите внимание, в 2020 году ФНС продлила срок уведомления налоговых органов о выбранной инспекции. Это нужно сделать до 31 января 2020 года (письмо ФНС от 25.12.2019 № БС-4-11/26740@). Тем, кто успеет, можно будет платить НДФЛ и сдавать отчетность по нему только в одну ИФНС. Со следующего года инспекцию можно изменить.

В 2020 году работодателям для перечисления НДФЛ необходимо применять такой же КБК, что и в 2019 году:

КБК 182 1 01 02010 01 1000 110.

Учет и отчётность работодателей по НДФЛ

В слайдерах ниже перечислены виды отчетности, которую необходимо сдавать за работников по НДФЛ.

Обратите внимание! Если компания или ИП выплачивает денежные средства более 10 физлицам, то с 1 января 2020 формы 6-НДФЛ и 2-НДФЛ нужно сдавать строго в электронном виде. Ранее такая обязанность возлагалась на тех, у кого работает 25 и более человек.

Регистр налогового учёта

Работодатели обязаны вести внутренний учёт выплаченных доходов, предоставленных налоговых вычетов, а также исчисленных и удержанных сумм НДФЛ по каждому сотруднику. Делать это необходимо в регистрах налогового учета.

Законом форма налогового регистра не утверждена, поэтому организации и ИП должны самостоятельно разработать свою форму этого документа (cкачать образец).

Справка по форме 2-НДФЛ

Ежегодно, до 1 марта, работодатели обязаны (на основании данных заполняемых в налоговых регистрах) по каждому своему сотруднику составить и передать в ИФНС справки по форме 2-НДФЛ. В 2020 году 1 марта приходится на воскресенье. Поэтому 2-НДФЛ за 2019 год необходимо подать до 2 марта 2020 года.

Обратите внимание! Срок сдачи формы 2-НДФЛ изменился с 2020 года. Ранее до 1 марта нужно было подать только справку с признаком «2» (означает, что налог не удержан агентом), а 2-НДФЛ с признаками «1» и «3» подавались до 1 апреля.

Расчет по форме 6-НДФЛ

Ежеквартально работодатели должны сдавать расчет 6-НДФЛ. Крайний срок подачи – последнее число первого месяца следующего квартала.

Обратите внимание, что с 2020 года введен новый срок подачи 6-НДФЛ за год — до 1 марта следующего года. Это значит, что 6-НДФЛ за 2019 год нужно подать до 2 марта 2020 года (перенос из-за выходных).

Налоги в разных странах мира: таблица 2019-2020 годов

Подоходный налог — это основной вид прямых налоговых платежей. Он взимается как с юридических, так и с физических лиц. Исчисляется в процентах от годового дохода человека.

Во многих странах подоходный налог взимается исключительно с физических лиц, то есть людей, которые работают по найму, а не являются индивидуальными предпринимателями или акционерами компаний. В таких государствах юридические лица ежегодно вносят налог на прибыль, который также исчисляется в процентах от годовой прибыли предприятия или организации.

В экономике считается, что высокие налоговые ставки в государстве уменьшают конкурентоспособность страны по сравнению с другими государствами.

Вернуться к оглавлениюСодержание материала

Таблица стран с самыми низкими налогами в 2020 году

Страны с самыми низкими налогами на прибыль для юридических лиц

| Место в рейтинге налогов | Название страны | Ставки налогов (в % от общего дохода предприятия) |

| 1 | Македония | 7,4 |

| 2 | Катар | 11,3 |

| 3 | Кувейт | 12,8 |

| 4 | Бахрейн | 13,5 |

| 5 | Лесото | 13,6 |

| 6 | Саудовская Аравия | 14,5 |

| 7 | Замбия | 14,8 |

| 8 | Объединенные Арабские Эмираты | 14,8 |

| 9 | Грузия | 16,4 |

| 10 | Сингапур | 18,4 |

| 11 | Хорватия | 18,8 |

| 12 | Люксембург | 20,2 |

| 13 | Армения | 20,4 |

| 14 | Намибия | 20,7 |

| 15 | Камбоджа | 21 |

| 16 | Канада | 21 |

| 17 | Черногория | 22,3 |

| 18 | Гонконг | 22,8 |

| 19 | Оман | 23 |

| 20 | Кипр | 23,2 |

| 21 | Босния и Герцеговина | 23,3 |

| 22 | Монголия | 24,4 |

| 23 | Маврикий | 24,5 |

| 24 | Ботсвана | 25,3 |

| 25 | Лаос | 25,8 |

| 26 | Ирландия | 25,9 |

| 27 | Дания | 26 |

| 28 | Таиланд | 26,9 |

| 29 | Болгария | 27 |

С новыми поправками в налоговом кодексе Вы можете ознакомиться посмотрев видео, представленном ниже.

Вернуться к оглавлениюСамые низкие подоходные налоги в разных странах мира для физлиц

| Место в рейтинге | Название страны | Ставка подоходного налога (в %) |

| 1 | Албания | 10 |

| 2 | Босния и Герцеговина | 10 |

| 3 | Болгария | 10 |

| 4 | Казахстан | 10 |

| 5 | Беларусь | 12 |

| 6 | Макао | 12 |

| 7 | Россия | 13 |

| 8 | Иордания | 14 |

| 9 | Коста-Рика | 15 |

| 10 | Гонконг | 15 |

| 11 | Литва | 15 |

| 12 | Маврикий | 15 |

| 13 | Сербия | 15 |

| 14 | Судан | 15 |

| 15 | Йемен | 15 |

| 16 | Венгрия | 16 |

| 17 | Румыния | 16 |

| 18 | Ангола | 17 |

| 19 | Украина | 18 |

| 20 | Черногория | 19 |

| 21 | Словакия | 19 |

C самыми странными налогами в мире Вы можете ознакомиться, посмотрев видео.

Вернуться к оглавлениюТаблица стран с самыми высокими налогами

Страны с самыми высокими налогами в мире

| Место в рейтинге | Название государства | Размер общей налоговой ставки (в %) |

| 1 | Аргентина | 137,3 |

| 2 | Боливия | 83,7 |

| 3 | Таджикистан | 80,9 |

| 4 | Колумбия | 75,4 |

| 5 | Алжир | 72,7 |

| 6 | Мавритания | 71,3 |

| 7 | Бразилия | 69 |

| 8 | Гвинея | 68,3 |

| 9 | Франция | 66,6 |

| 10 | Никарагуа | 65,8 |

| 11 | Венесуэла | 65,5 |

| 12 | Италия | 65,4 |

| 13 | Китай | 64,6 |

| 14 | Чад | 63,5 |

| 15 | Гамбия | 63,3 |

| 16 | Бенин | 63,3 |

| 17 | Тунис | 62,4 |

| 18 | Индия | 61,7 |

| 19 | Испания | 58,2 |

| 20 | Коста-Рика | 58 |

| 21 | Бельгия | 57,8 |

| 22 | Шри-Ланка | 55,6 |

| 23 | Украина | 52,9 |

| 24 | Австрия | 52 |

| 25 | Кот-д`Ивуар | 51,9 |

| 26 | Мексика | 51,8 |

| 27 | Япония | 51,3 |

Таблица со средней налоговой ставкой в мире

Вернуться к оглавлениюСписок стран с самыми высокими подоходными налогами:

- Аруба. Налоговая ставка равна 58,95 %. В данную ставку входит социальный налог, который, в свою очередь, включает:

- Пенсионный взнос. Выплачивается как работодателем, так и рабочим. Работник обязан отчислять 4 %, а работодатель выплачивает 9,5 %.

- Страховой взнос. Выплачивается также работодателем в сумме 8,9 % и наемным рабочим в сумме 2,6 %.

- Швеция. Ставка подоходного налогового платежа равна 56,6 %, из которых 7 % — это социальный взнос.

- Дания. Ставка — 55,4 %. До 2008 года на территории Дании действовала ставка подоходного налога в размере 62,3 %, но правительство приняло решение уменьшить размер налога. В стране уклониться от выплаты налоговых платежей практически невозможно. Налогами облагается даже церковь, которая отчисляет до 1,5 % от дохода.

- Нидерланды. Ставка подоходного налогового платежа равна 52 % (ранее данный налог достигал 72 %). Помимо подоходного налогового платежа, граждане страны обязаны отчислять налог на пользование землей в размере 6 % и налог при получении наследства в размере 40 %.

- Бельгия. Налоговые ставки:

- Подоходный — 50 %.

- Социальный взнос — 13 %.

- Муниципальный — 11 %.

- Австрия и Япония. Сумма подоходного налога в этих странах равна 50 %.

- Финляндия. Ранее фиксированная ставка равнялась 53,5 %, но в 2004 году по решению правительства налогообложение физических лиц снизилось до 49,2 %.

- Ирландия является одной из стран с самой высокой ставкой подоходного налога, которая равна 48 %. Напомним, что данная ставка намного выше среднего подоходного налога на всей территории северной части Европы, который равняется на сегодняшний день 40 %.

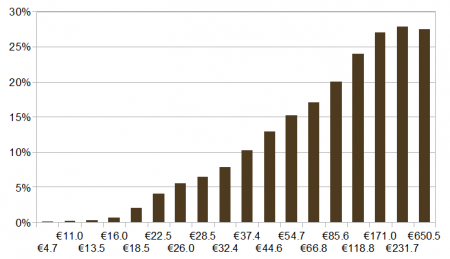

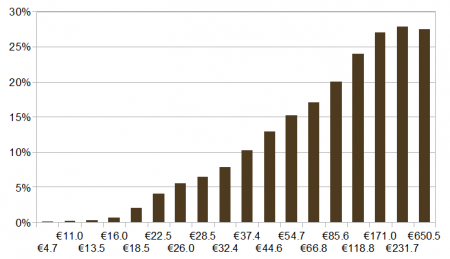

Зависимость размеров налогов от доходов в Ирландии

- Великобритания. Правительством страны в 2010 году было принято решение об увеличении ставки подоходного налогового платежа на 10 % (в 2010 году ставка с учетом повышения равнялась 50 %). Но повышение себя не оправдало, и с 2013 года она равняется 45 %, то есть стала ниже на 5 %.

Подоходный налог в разных государствах

Данный вид налогового платежа в разных странах исчисляется по-разному.

Есть государства с единой фиксированной ставкой, а есть и такие, где сумма отчисляемых средств напрямую зависит от годового дохода гражданина.

Подоходные налоги в странах мира с фиксированной ставкой:

- Беларусь — 13 %.

- Болгария — 10 %.

- Латвия — 25 %.

- Литва — 15 %.

- Эстония –— 20 %.

- Россия — 13 %.

Налоги в разных странах мира с «плавающей» налоговой ставкой в зависимости от годового дохода гражданина:

- Австралийский Союз. При доходе до 4600 USD взнос не платится. Если прибыль больше 4600 USD, но меньше 28 800 USD, налог равен 9 %. При прибыли свыше 140 000 USD ставка варьируется от 30,3 до 44,9 %.

Налогообложение в Австрилии

- Австрия. Если человек за год заработал до 12 500 USD, он не обязан ничего отчислять в государственный бюджет страны. Если его годовая прибыль колеблется от 12 500 USD до 28 500 USD, то ему необходимо уплатить государству 36,5 %. При доходе свыше 58 000 USD ставка равна 50 %.

- Бразилия. Взнос не оплачивается до 5300 USD. Если заработная плата человека в год колеблется от 5300 USD до 10 500 USD, то он обязан отчислить 15 %. При доходе свыше 10 500 USD налоговая ставка увеличивается до 27,5 %.

- Великобритания. При ежегодной заработной плате до 15 500 USD налог не начисляется. Если человек в год получает от 15 500 USD до 49 000 USD, то ему необходимо отчислить 20 % от общей суммы годового оклада. При заработке свыше 231 000 USD налоговая ставка равна 45 %.

- Германия. Если гражданин страны получает в год оклад до 9000 USD, то он не облагается налогами. Но если его годовой оклад варьируется от 9000 USD до 11 500 USD, он обязан уплатить государству 2,56 %. При доходе свыше 285 000 USD ставка увеличивается до 45 %.

- Испания. Если человек в год получает до 20 200 USD, то он отчисляет 24 %. Если его годовая заработная плата свыше 20 000 USD, то налоговая ставка поднимается до 51 %.

- Италия. При ежегодном заработке до 17 100 USD налоговый платеж с жителей городов Италии взимается в размере 23 %. Если годовой доход превышает 80 000 USD, то ставка увеличивается до 45 %.

- Сингапур. В Сингапуре нулевая налоговая ставка применяется исключительно для граждан, чей годовой доход не превышает 16 000 USD. Если житель Сингапура зарабатывает больше 236 000 USD, то ему потребуется отчислить в государственный бюджет 20 %.

Размер подоходного налога в разных странах

| Страна | Размер подоходного налога (в %) |

| Португалия | 56,50 |

| Зимбабве | 45,00 |

| Франция | 50,30 |

| Израиль | 50,00 |

| Словения | 50,00 |

| Ирландия | 48,00 |

| Греция | 46,00 |

| Республике Конго | 45,00 |

| Люксембург | 43,60 |

| Папуа — Новая Гвинея | 42,00 |

| ЮАР | 40,00 |

| Чили | 40,00 |

| Гвинея | 40,00 |

| Сенегал | 40,00 |

| Швейцария | 40,00 |

| Тайвань | 40,00 |

| Уганда | 40,00 |

| Соединенные Штаты Америки | 39,60 |

| Норвегия | 40,00 |

| Марокко | 38,00 |

| Южная Корея | 38,00 |

| Суринам | 38,00 |

| Намибия | 37,00 |

| Алжир | 35,00 |

| Аргентина | 35,00 |

| Барбадос | 35,00 |

| Камерун | 35,00 |

| Кипр | 35,00 |

| Эквадор | 35,00 |

| Экваториальная Гвинея | 35,00 |

| Эфиопия | 35,00 |

| Габон | 35,00 |

| Мальта | 35,00 |

| Таиланд | 35,00 |

| Тунис | 35,00 |

| Турция | 35,00 |

| Вьетнам | 35,00 |

| Замбия | 35,00 |

| Венесуэла | 34,00 |

| Индия | 33,99 |

| Колумбия | 33,00 |

| Мавритания | 33,00 |

| Новая Зеландия | 33,00 |

| Пуэрто-Рико | 33,00 |

| Свазиленд | 33,00 |

| Мозамбик | 32,00 |

| Филиппины | 32,00 |

| Польша | 32,00 |

| Конго | 30,00 |

| Сальвадор | 30,00 |

| Индонезия | 30,00 |

| Кения | 30,00 |

| Лесото | 35,00 |

| Малави | 30,00 |

| Мексика | 30,00 |

| Никарагуа | 30,00 |

| Перу | 30,00 |

| Руанда | 30,00 |

| Сьерра-Леоне | 30,00 |

| Танзания | 30,00 |

| Бразилия | 27,50 |

| Самоа | 27,00 |

| Армения | 25,00 |

| Малайзия | 26,00 |

| Азербайджан | 25,00 |

| Бангладеш | 25,00 |

| Доминиканская Республика | 25,00 |

| Египет | 25,00 |

| Гана | 25,00 |

| Гондурас | 25,00 |

| Ямайка | 25,00 |

| Панама | 25,00 |

| Тринидад и Тобаго | 25,00 |

| Лаос | 24,00 |

| Нигерия | 24,00 |

| Шри-Ланка | 24,00 |

| Албания | 10,00 |

| Чешская Республика | 22,00 |

| Сирия | 22,00 |

| Узбекистан | 22,00 |

| Эстония | 21,00 |

| Лихтенштейн | 21,00 |

| Афганистан | 20,00 |

| Камбоджа | 20,00 |

| Фиджи | 20,00 |

| Грузия | 20,00 |

| Остров Мэн | 20,00 |

| Ливан | 20,00 |

| Мадагаскар | 20,00 |

| Мьянма | 20,00 |

| Пакистан | 20,00 |

| Сингапур | 20,00 |

| Молдова | 18,00 |

| Ангола | 17,00 |

| Украина | 17,00 |

| Румыния | 16,00 |

| Коста-Рика | 15,00 |

| Венгрия | 16,00 |

| Ирак | 15,00 |

| Сербии | 15,00 |

| Сейшельские острова | 15,00 |

| Судан | 15,00 |

| Йемен | 15,00 |

| Иордания | 14,00 |

| Боливия | 13,00 |

| Таджикистан | 13,00 |

| Макао | 12,00 |

| Казахстан | 10,00 |

| Косово | 10,00 |

| Ливия | 10,00 |

| Монголия | 10,00 |

| Гватемала | 31,00 |

Государства без подоходного налога

В мире есть ряд государств, в которых отсутствует подоходный налог, то есть физические лица не обязаны ничего выплачивать со своей заработной платы в государственный бюджет.

Страны, в которых отсутствует данный вид платежа, являются весьма богатыми и экономически развитыми. Большая часть из таких государств богата природными ресурсами, в частности, нефтью и природным газом. Благодаря добыче полезных ископаемых и весьма развитой экономике государство не нуждается во взыскании подоходного налога с граждан своей страны.

Список государств, где жители не платят подоходный налоговый платеж:- Андорра.

- Багамские острова. Вся экономика страны построена на туризме. Багамы — один из самых посещаемых курортов мира.

- Бахрейн.

- Бермуды.

- Бурунди.

- Кувейт.

- Оман.

- Катар. Самая богатая страна в мире по показателю ВВП. Данное государство приобрело капитал благодаря добыче и экспорту нефти.

- Сомали.

- Объединенные Арабские Эмираты.

- Уругвай.

- Вануату.

- Виргинские острова.

- Острова Кайман.

- Монако.

- Саудовская Аравия.

В какой бюджет платится НДФЛ (подоходный налог)?

В какой бюджет платится НДФЛ — такой вопрос интересует как работодателей (налоговых агентов), удерживающих этот налог с выплачиваемых наемным работникам доходов, так и физлиц (в т. ч. ИП), у которых возникает обязанность по самостоятельной уплате налога по полученным ими доходам. В статье вы найдете исчерпывающий ответ на этот вопрос.

Кем и как осуществляется перечисление НДФЛ в бюджет?Куда идут налоги с зарплаты и куда платить НДФЛ за работников и по прочим обязательствам?

НДФЛ — какой налог федеральный или региональный?

Итоги

Кем и как осуществляется перечисление НДФЛ в бюджет?

Плательщиками подоходного налога, согласно ст. 207 НК РФ, признаются физлица (резиденты и нерезиденты), получающие доход из источников на территории РФ. Перечисление НДФЛ в бюджет либо осуществляется ими самостоятельно при получении разовых или систематических поступлений, либо возлагается на налоговых агентов — источников выплаты постоянных доходов.

Правила начисления и уплаты подоходного налога отражены в гл. 23 НК РФ. Налоговые агенты уплачивают НДФЛ за работников не позднее дня, следующего за днем фактического получения ими доходов в виде зарплаты, и не позже последнего дня месяца, в котором выплачены отпускные и пособия по нетрудоспособности (п. 6 ст. 226 НК РФ).

Подробнее об этих сроках читайте в статье «Когда перечислять подоходный налог с зарплаты?».

Какие реквизиты указывать в платежном поручении на уплату НДФЛ налоговому агенту, вы можете узнать из Готового решения от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Оплата налога индивидуальными предпринимателями и прочими физлицами производится в срок до 15 июля года, следующего за отчетным.

ВАЖНО! В связи с коронавирусом в 2020 году срок уплаты НДФЛ за 2019 год для некоторых ИП перенесен на 15.10.2020.

Куда идут налоги с зарплаты и куда платить НДФЛ за работников и по прочим обязательствам?

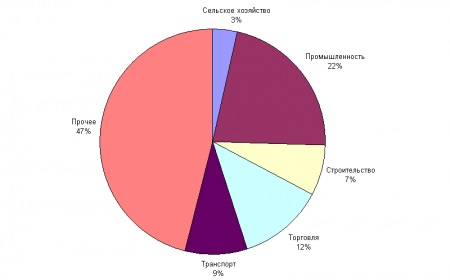

Большая часть поступлений подоходного налога пополняет бюджеты субъектов РФ, оставшаяся доля относится к доходам местных бюджетов (ст. 56 и 61 БК РФ).

Подоходный налог уплачивается единым платежом по соответствующему КБК. Далее казначейство на основании ОКТМО самостоятельно направляет суммы отчислений в соответствующие бюджеты.

КБК для уплаты НДФЛ в 2020 году:

- 18210102010011000110 — НДФЛ с доходов, выплаченных налоговым агентом.

- 18210102020011000110 — НДФЛ с доходов ИП, нотариусов, адвокатов.

- 18210102030011000110 — НДФЛ с доходов лиц, полученных по ст. 228 НК РФ.

- 18210102040011000110 — НДФЛ иностранных физических лиц, использующих патент в трудовой деятельности.

О КБК, применяемых при уплате иных налогов, читайте в материале «Расшифровка КБК в 2020 году — 18210102010011000110 и др.».

НДФЛ — какой налог федеральный или региональный?

Налоговая система РФ выделяет 3 уровня бюджетов, в которые поступают налоговые платежи: федеральный, региональный и местный. Такое разграничение связано не с бюджетом, в который зачисляются платежи, а с уровнем власти, который их регламентирует.

Градация налогов утверждена ст. 13, 14 и 15 НК РФ. Согласно ст. 13 НК РФ налог на доходы физических лиц является федеральным налогом. То есть механизм его расчета един на территории всей страны и местные или региональные власти не могут на него повлиять. При этом НДФЛ зачисляется в региональный и местный бюджеты в соотношении 85% и 15% соответственно.

Еще больше информации о налоговой системе РФ читайте в статьях:

Итоги

Вопрос, куда платить НДФЛ, и обязанность по уплате этого налога возникают как у налоговых агентов, так и у всех физлиц, самостоятельно уплачивающих этот налог. Подоходный налог чаще всего пополняет бюджет регионального уровня.

Более полную информацию по теме вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

С какой суммы не берется подоходный налог

Зарплатная квитанция часто вызывает недоумение у тех, кто её получает. Бывает сложно рассчитать, какие отчисления будут произведены в следующем месяце. Давайте подробно рассмотрим, каким образом начисляется и платится подоходный налог с заработной платы.

Зарплатная квитанция часто вызывает недоумение у тех, кто её получает. Бывает сложно рассчитать, какие отчисления будут произведены в следующем месяце. Давайте подробно рассмотрим, каким образом начисляется и платится подоходный налог с заработной платы.

13%

Если спросить, какой подоходный налог в России должны платить физлица, то в ответ всегда можно услышать 13%. Но на практике сумма вычетов из заработка значительно превышает данный показатель.

Чем объясняется такая разница? При расчёте НДФЛ мало иметь информацию только о налоговом тарифе. Важно понимать сущность процедуры начисления и уплаты налога. Рассмотрим различные варианты и то, с какой суммы не берется подоходный налог.

По гражданскому договору

Граждане Российской Федерации, которые работали у практикующего нотариуса либо адвоката, а также выполняли свою деятельность по гражданскому договору обязаны рассчитать и оплатить НДФЛ самостоятельно.

Налогоплательщик должен после окончания периода рассчитать величину полученного дохода и вписать её в декларацию 3-НДФЛ. Чтобы заполнить данную форму, необходимо посетить отделение ФНС либо воспользоваться официальным сайтом компании, скачав с него необходимое приложение.

Декларация за предшествующий год необходимо подать до начала апреля следующего за ним годом. После этого нужно в течение 3 месяцев произвести оплату налога. Последний срок – 15 июля.

По трудовому договору

Данный вариант сотрудничества является наиболее популярным. Он предполагает заведение трудовой книжки. В таком случае наниматель должен за своего сотрудника заплатить НДФЛ. Сделать это нужно в таком порядке:

Данный вариант сотрудничества является наиболее популярным. Он предполагает заведение трудовой книжки. В таком случае наниматель должен за своего сотрудника заплатить НДФЛ. Сделать это нужно в таком порядке:

Работа по патенту

Граждане других государств, которые трудоустроены по патенту (ФЗ №115) у индивидуального предпринимателя, юридического лица, нотариусов, адвокатов, а также тех, кто занимается частной практикой, могут вести свою деятельность по патенту. В эту группу также относятся те, кто предоставляет частные услуги – повар, няня, домработница и т.п.

Во время действия патента гражданин другого государства обязан каждый месяц платить авансы по НДФЛ по месту выдачи патента. Они будут взысканы в фиксированной сумме, она рассчитывается с учётом регионального и базового показателя, а также коэффициента инфляции.

Во время действия патента гражданин другого государства обязан каждый месяц платить авансы по НДФЛ по месту выдачи патента. Они будут взысканы в фиксированной сумме, она рассчитывается с учётом регионального и базового показателя, а также коэффициента инфляции.

После завершения периода, полученный общий доход нужно умножить на налоговый тариф. Многие удивляются, узнав, сколько должны заплатить граждане других государств по НДФЛ. Все иностранцы, трудовые мигранты и беженцы, которые работают на территории Российской Федерации, должны платить те же 13%, что и россияне.

Дальше из полученной суммы необходимо отнять внесённые авансы. Сумма подлежит уплате в бюджет.

Важно! При уплате авансов на большую сумму, чем налог, тогда вернуть их в будущем не получится. Это устанавливает Налоговый Кодекс РФ в 7 статье 227.1.

Расчёт НДФЛ

Получив информацию об общих принципах расчёта и начисления НДФЛ, можно самому определить количество и срок уплаты бюджетных отчислений. Даже если сейчас сложно просчитать размер зарплаты и налога, тогда можно воспользоваться онлайн-калькулятором, который в сети находится огромное количество.

Если работник в течение отчётного периода был на больничном, тогда заработная плата за всё это время не была начислена. А значит, подоходный налог за текущий период начисляться не будет. При заболевании будет произведено начисление пособия с учётом стажа и зарплаты сотрудника.

В каких случаях подоходный налог не взимается

Декретные выплаты. Российское законодательство устанавливает обязательное социальное страхование женщин, когда до родов остаётся 70 дней до времени 70 дней после родов.

Декретные выплаты. Российское законодательство устанавливает обязательное социальное страхование женщин, когда до родов остаётся 70 дней до времени 70 дней после родов.

Налоговое законодательство РФ устанавливает, что пособия государственного характера, которые выплачиваются гражданам государства, освобождаются от уплаты налогов. Это распространяется и на декретные перечисления.

Только те выплаты, которые относятся к расходам предприятия, могут подлежать обложению налогами. Декретные выплаты не относятся к этой категории, ведь они уплачиваются государством.

Внимание! При наличии доплаты к декретным выплатам за должность она подлежит налогообложению, вед учитывается в качестве прибыли.

В подобных обстоятельствах компания расходует определённую сумму денежных средств на работу сотрудника.

Больничный лист. Сотрудник компании, который готов приступить к своим служебным обязанностям, должен подать работодателю больничный лист. К тому же у него есть право получить компенсацию за счёт работодателя на протяжении всего срока нетрудоспособности.

Величина перечисления соответствует сумме средней зарплаты за месят, когда он отсутствовал на месте ведения трудовой деятельности. Она является частью дохода физлица, а значит, за неё обязательно должен быть уплачен налог.

Поскольку пособия по больничному листу считаются доходом сотрудника, они подлежат налогообложению.

С какой суммы не берется подоходный налог

При определении налоговой базы в расчёт принимаются все виды дохода, источник их поступления во внимание не принимается. Ни один закон Российской Федерации не определяет минимальный порог.

Поэтому на вопрос: «С какой суммы не берется подоходный налог?», можно ответить: подоходный налог платится с любой суммы.

Налоги являются неотъемлемой частью современной жизни. Здесь вы сможете прочитать о налогах, которые необходимо заплатить при получении наследства. А на странице https://investtalk.ru/nalogi/kak-uznat-zadolzhennost-po-nalogam-po-familii-bez-inn рассказывается, как узнать задолженность по налогам по фамилии без ИНН. Эта и другая информация поможет выполнять все свои обязательства перед налоговой системой и избежать уплаты штрафов.

Другие статьи на нашем сайте

Мы все знаем, что зарплата, о которой мы договариваемся, не равна нашей зарплате на вынос. Между выплатами, пенсионными взносами и налогами разница может быть весьма существенной. В Америке федеральные и часто государственные и местные органы власти собирают подоходные налоги. Понимание того, какие факторы влияют на сумму подоходного налога, которую вы должны платить, может помочь вам принимать более обоснованные решения.

Проверьте наш калькулятор подоходного налога.

1. Налогооблагаемый доход

Федеральная налоговая система является прогрессивной, то есть, как правило, ваша налоговая ставка увеличивается с увеличением вашего дохода. Сумма вашего налогооблагаемого дохода определяет ваш налоговый счет.

Ставки предельного налога определяют, как облагается налогом налогооблагаемый доход, и те, кто платит подоходный налог, делятся на различные диапазоны, известные как налоговые скобки. Доход в каждой скобке затем облагается налогом по определенной ставке.

2. Статус подачи

Помимо дохода, налоги, которые вы платите, зависят от вашего статуса подачи. Таким образом, независимо от того, подаете ли вы подоходный налог, независимо от того, подаете ли вы в одиночку, регистрируете в браке отдельно, регистрируете ли вы в браке совместно или возглавляете ли домохозяйство. В течение налогового года 2019 года отдельные регистраторы с налогооблагаемым доходом до 9700 долларов США и супружеские пары, подающие вместе с налогооблагаемым доходом до 19 400 долларов США, облагаются налогом по ставке 10%.

3. Корректировки

Чтобы определить общую сумму налогооблагаемого дохода, вы должны сначала сложить все свои заработанные доходы (от заработной платы, заработной платы и чаевых) и нетрудовые доходы (из таких источников, как социальное обеспечение, другие пенсионные счета и выплаты дивидендов).Затем вы вычитаете свои корректировки, чтобы найти скорректированный валовой доход (AGI). Корректировки дохода включают выплаты процентов по студенческому кредиту, взносы IRA и транспортные расходы.

Попробуйте наш калькулятор налога на имущество.

4. Исключения

После того, как вы учли свои корректировки, вы получите сумму облагаемого налогом дохода, вычтя вычеты и освобождения. Существуют личные исключения, которые вы можете требовать для себя и своего супруга.Кроме того, существуют исключения для иждивенцев, на которые вы можете претендовать.

5. Налоговые вычеты

Отчисления могут быть немного сложнее. Многие налогоплательщики требуют стандартного вычета, который зависит от вашего возраста, вашего дохода и вашего статуса подачи. Вы также можете детализировать свои вычеты, суммируя все ваши приемлемые расходы.

Некоторые вычитаемые расходы включают проценты по ипотечным кредитам, благотворительные взносы и медицинские расходы. В зависимости от того, что дает вам больший вычет, вам нужно будет либо принять стандартный вычет, либо указать свои вычеты.

Статьи по теме: Что вы можете вычесть в налоговое время?

6. Налоговые льготы

В отличие от корректировок, льгот и вычетов налоговые льготы применяются к вашему окончательному налоговому счету вместо вашего налогооблагаемого дохода. Налоговые льготы предоставляются налогоплательщикам только в определенных обстоятельствах, например, тем, кто зарабатывает меньше определенной суммы, лицам с расходами по уходу за ребенком и тем, кто усыновил ребенка.

Существуют также налоговые льготы, связанные с получением среднего образования, установкой энергоэффективного оборудования на дому и вступлением в государственный план медицинского страхования.Некоторые из этих налоговых скидок даже подлежат возврату, а это означает, что если ваш кредит превышает вашу ответственность, вы получите возмещение разницы.

Еда на вынос

Никто не любит платить подоходный налог. Но понимание факторов, которые влияют на то, сколько вы будете платить, может помочь вам предпринять шаги по снижению налоговой накладной.

Обновление : так много людей обратились к нам в поисках налоговой помощи и помощи в долгосрочном финансовом планировании, мы запустили нашу собственную службу соответствия, чтобы помочь вам найти финансового консультанта.Инструмент сопоставления SmartAdvisor может помочь вам найти человека, с которым можно работать в соответствии с вашими потребностями. Сначала вы ответите на ряд вопросов о вашей ситуации и ваших целях. Затем программа сузит ваш выбор до трех доверенных лиц, которые соответствуют вашим потребностям. Затем вы можете прочитать их профили, чтобы узнать о них больше, взять у них интервью по телефону или лично и выбрать, с кем работать в будущем. Это позволяет вам найти хорошую подгонку, в то время как программа выполняет большую часть тяжелой работы за вас.

Предоставлено фото: © iStock.com / viafilms, © iStock.com / Кристофер Фучер, © iStock.com / Стив Дебенпорт

Лиз Смит Лиз Смит является выпускницей Нью-Йоркского университета и с тех пор, как она училась в колледже, с энтузиазмом помогает людям принимать лучшие финансовые решения. Лиз писала для SmartAsset уже более четырех лет. В сферу ее компетенции входит выход на пенсию, кредитные карты и сбережения. Она также занимается всеми вопросами денег для миллениалов. Статьи Лиз были опубликованы в Интернете, включая AOL Finance, Business Insider и WNBC.Самая большая ошибка в личных финансах, которую она видит в людях: не способствует выходу на пенсию в начале своей карьеры. ,Не знаете о подоходном налоге и государственном страховании? Не знаете, что такое порог национального страхования? Не знаете, как к вам относится персональное пособие? Мы объясняем, как работает налоговая система и что делать, если вы думаете, что переплачиваете.

Должен ли я платить подоходный налог?

?Есть вопрос?

Наши консультанты укажут вам правильное направление.

Начните онлайн-чат или позвоните нам по телефону 0800 138 1677 .

Подоходный налог взимается с большинства видов доходов, таких как заработная плата и заработная плата с рабочих мест, ваша прибыль, если вы занимаетесь бизнесом, пенсии, арендная плата, которую вы получаете, если вы являетесь арендодателем, а также проценты и дивиденды от сбережений и инвестиций.

Обычно вы не платите подоходный налог со всех своих налогооблагаемых доходов. Это потому, что большинство людей имеют право на одно или несколько пособий. Пособие — это сумма облагаемого налогом дохода, которую вы можете иметь без налогообложения каждый налоговый год.

| Пособие или порог | 2019-20 | 2020-2021 |

|---|---|---|

| Личное пособие 1 | £ 12 500 | £ 12 500 |

| Порог дохода для личного пособия 1 | £ 100 000 | £ 100 000 |

| Пособие на брак 2 | £ 1250 | £ 1250 |

| Пособие на личные сбережения | £ 1000 / £ 500 / £ 0 3 | £ 1000 / £ 500 / £ 0 3 |

| Налоговая льгота по дивидендам | £ 2000 | £ 2000 |

1 Сокращается на 1 фунт стерлингов за каждые 2 фунта выше порогового уровня дохода, пока не достигнет 0 фунтов стерлингов.

2 20% от этой надбавки дается как уменьшение суммы налоговой накладной (в отличие от индивидуального надбавки и пособия по возрасту, которые вычитаются из вашего налогооблагаемого дохода до вычета налога).

3 £ 1 000 для налогоплательщиков по базовой ставке; 500 фунтов стерлингов для налогоплательщиков с более высокой ставкой; 0 фунтов стерлингов для налогоплательщиков с дополнительной ставкой.

Большинство льгот увеличивается каждый год, и увеличение применяется с начала налогового года, 6 апреля.

Перейдите к разделу «Сколько подоходного налога я заплачу?», Чтобы узнать, за что вы несете ответственность.

Что такое личное пособие?

У каждого, включая студентов, есть так называемое личное пособие — сумма денег, которую вам разрешено зарабатывать каждый налоговый год до уплаты подоходного налога. Ваше личное пособие может быть больше, если вы подаете заявление на пособие по браку или пособие слепому, или меньше в зависимости от вашего дохода или если вы должны уплатить налог за предыдущий налоговый год.

Налоговый год длится с 6 апреля по 5 апреля, а для налогового года 2020-21 гг. Стандартное личное пособие составляет 12 500 фунтов стерлингов, а затем с тех пор индексируется по индексу потребительских цен (ИПЦ).

Если вы зарабатываете меньше, чем обычно, вам обычно не нужно платить подоходный налог.

Размер получаемого вами личного пособия устанавливается правительством и может меняться от одного налогового года к следующему.

Личное пособие, если вы зарабатываете более 100 000 фунтов стерлингов

Для людей, зарабатывающих более 100 000 фунтов стерлингов, сумма в 12 500 фунтов стерлингов будет уменьшена на 1 фунт стерлингов за каждые заработанные 2 фунта стерлингов. Когда кто-то зарабатывает 125 000 фунтов стерлингов, подоходный налог выплачивается за все заработанное, и не облагается налогом.

Для чего используется подоходный налог?

?Ваше личное пособие снимается с вашего заработка до того, как вы начнете платить подоходный налог.

Подоходный налог взимается HMRC от имени правительства. Он используется для оказания помощи в финансировании государственных услуг, таких как ГСЗ, образования и системы социального обеспечения, а также инвестиций в общественные проекты, такие как автомобильные, железнодорожные и жилые помещения.

Сколько подоходного налога я заплачу?

?С апреля 2020 года стандартное персональное пособие увеличится до 12 500 фунтов стерлингов, а налоговый порог с более высокой ставкой увеличится до 50 000 фунтов стерлингов.

Подоходный налог состоит из разных групп. Это означает, что с увеличением вашего дохода увеличивается и сумма подоходного налога, которую вы платите.

Это попытка сделать уплату подоходного налога как можно более справедливой, чтобы те, кто зарабатывает больше, вкладывали больше.

В приведенной ниже таблице указаны ставки подоходного налога в зависимости от того, сколько вы зарабатываете.

Если вы живете в Уэльсе, ставки налога на прибыль теперь устанавливаются правительством Уэльса. В настоящее время они такие же, как для Англии и Северной Ирландии в налоговом году 2020-21.Если вы живете в Шотландии, ставки отличаются, поэтому посетите нашу страницу подоходного налога в Шотландии.

| Курс | 2019-20 | 2020-21 |

|---|---|---|

| 0% | Отфунтов стерлингов до 12500 фунтов стерлингов. Если вы зарабатываете так много, вы не будете платить подоходный налог. | Отфунтов стерлингов до 12 500 фунтов стерлингов |

| Базовая ставка: 20% | £ 12 501 £ 50 000.Если вы зарабатываете между этими суммами в год, вы платите 20%. Имейте в виду, что вы платите только на доход свыше 12 500 фунтов стерлингов, поэтому налог в размере 20% распространяется не на все заработанные деньги, а только на верхнюю часть. | £ 12 501- 50 000 £ |

| Более высокая ставка: 40% | Отфунтов стерлингов от 50 001 до 150 000 Если вы зарабатываете между этими цифрами, вы платите 40% подоходного налога. Опять же, вы платите только 40% с дохода, превышающего 50 000 фунтов стерлингов, он не взимается со всего, что вы зарабатываете, только с той суммы, которая поднимает вас выше порога. | £ 50 001 — £ 150 000 |

| Дополнительная ставка: 45% | Более £ 150 000. Это приносит 45% ставку подоходного налога на сумму, которую вы зарабатываете более 150 000 фунтов стерлингов в год. | Более £ 150 000 |

Если вы считаете, что подоходный налог с вашей прибыли был ошибочно взят, заполните форму в Службе доходов и таможни Ее Величества (HMRC), чтобы вернуть ее вам.

Национальное страхование

Национальные страховые взносы представляют собой налог на заработную плату, выплачиваемую работниками и работодателями, и помогают вам получить право на определенные государственные пособия, такие как государственная пенсия и пособие по беременности и родам.

В отличие от подоходного налога, национальное страхование не является ежегодным налогом. Это относится к вашей оплате каждый период оплаты (который может быть ежемесячным, еженедельным или каким-либо другим периодом в зависимости от договоренностей вашего работодателя). Это означает, что если вы зарабатываете дополнительно в течение одного месяца, вы будете платить дополнительное национальное страхование, но вы не сможете требовать дополнительную компенсацию, даже если ваша заработная плата будет ниже в другие месяцы налогового года.

Вы начинаете платить государственное страхование, когда зарабатываете более 183 фунтов стерлингов в неделю (2020-21).

Ставка национального страхования, которую вы платите, зависит от того, сколько вы зарабатываете:

- 12% от вашего еженедельного заработка между £ 183 и £ 962 (2020-21)

- 2% от вашего недельного заработка выше £ 962.

Ваши взносы в национальное страхование будут сняты вместе с подоходным налогом до того, как ваш работодатель выплатит вашу заработную плату.

До апреля 1977 года некоторые пожилые замужние женщины и вдовы, которые выплачивают взносы в национальное страхование по льготному тарифу для замужних женщин, могут предпочесть оплатить льготную ставку национального страхования.Возможно, вы все еще платите по сниженной ставке, если выбрали этот вариант до окончания действия схемы. Пониженная ставка составляет 5,85% от еженедельного заработка в размере от 183 до 962 фунтов стерлингов вместо стандартной ставки национального страхования в 12% от заработка. В результате ваша государственная пенсия может быть уменьшена, а ваша способность претендовать на некоторые льготы, основанные на взносах, может оказаться под угрозой.

Национальные страховые взносы сотрудника прекращаются по достижении пенсионного возраста.

На что вы платите Национальное страхование?

Как вы, так и ваш работодатель должны платить взносы в национальное страхование на ваши заработки, включая отпускные, больничные и материнские взносы, и, в большинстве случаев, любое полученное вами вознаграждение, которое можно легко конвертировать в наличные.Но есть исключения — например, если часть вашего вознаграждения составляет акции компании вашего работодателя с использованием утвержденной схемы налогообложения.

Часть вашей заработной платы может быть в виде пособий в натуральной форме. Как работник, нет национального страхования на пособия в натуральной форме. Тем не менее, за некоторыми исключениями, работодатели должны платить государственному страхованию за стоимость любых натуральных пособий, которые они вам предоставляют.

За что платят платежи по национальному страхованию?

Ваши платежи по государственному страхованию идут на государственные пособия и услуги, в том числе:

- ГСЗ

- Государственная пенсия

- пособий по безработице

- пособия по болезни и инвалидности.

Добровольные Insurance класс 3 ’Нормы национального страхования

Добровольные взносы в национальное страхование класса 3 предназначены для заполнения пробелов в вашей записи о государственном страховании для получения более высокой государственной пенсии.

Чтобы получить полную новую государственную пенсию, которая выплачивается людям, которые достигли возраста, установленного для государственной пенсии, 6 апреля 2016 года или после этой даты, вам необходимо иметь 35 квалификационных лет для взносов в национальное страхование.

Каждый, у кого меньше этого, получит уменьшенную государственную пенсию.Чтобы получить новую государственную пенсию, вам нужно минимум 10 квалификационных лет.

Если у вас нет 35 квалификационных лет, вы можете рассмотреть возможность выплаты добровольных взносов 3-го класса для повышения вашего пенсионного права.

В 2020–21 годах взносы класса 3 уплачиваются по еженедельной ставке в £ 15,30. Это максимум, который вы можете платить каждую неделю.

Возможно, вы не всегда сможете заплатить взносы класса 3 (или класса 2) за налоговый год. Вот почему важно выяснить, можете ли вы вносить платежи в случае каких-либо пропусков, сколько вам нужно будет заплатить, и какую выгоду (если таковая имеется) вы получите, сделав добровольный платеж, прежде чем принимать решение о выплате любых добровольных взносов в национальное страхование ( NIC).

Добровольные ‘класс 2’ Нормы национального страхования

Если вы работаете не по найму или работали за границей, вы можете вместо этого вносить добровольные взносы класса 2.

Сетевые карты класса 2 в настоящее время являются фиксированными еженедельными взносами в размере 3,05 фунта стерлингов в неделю в 2020-21 годах. Вам нужно будет платить их за каждую неделю или частичную неделю самозанятости в налоговом году, если ваша прибыль за весь налоговый год составляет 9 500 фунтов стерлингов (порог малой прибыли) или более в 2020-21 гг.

Выплата взносов класса 2 является добровольной для работающих не по найму людей с прибылью ниже порога малой прибыли.Оплата сетевых карт 2-го класса, даже если ваша прибыль ниже, может все же помочь вам получить дополнительные пособия.

Это может быть специальная область, и лучше всего посоветоваться, исходя из ваших личных обстоятельств.

,Как работник, вы платите подоходный налог и национальное страхование по вашей зарплате через систему PAYE. Важно убедиться, что вы указали правильный налоговый код и платите правильную сумму.

Нужно ли платить подоходный налог и национальное страхование?

Вы можете зарабатывать определенную сумму дохода каждый год, называемую вашим личным пособием, прежде чем платить какой-либо подоходный налог.

?Есть вопрос?

Наши консультанты укажут вам правильное направление.

Начните онлайн-чат или позвоните нам по телефону 0800 138 1677 .

В целом, не каждый может получить одинаковое персональное пособие в размере 12 500 фунтов стерлингов за налоговый год 2020-21. Налоговый год длится с 6 апреля по 5 апреля.

Личное пособие — это фиксированная сумма, установленная против вашего валового дохода (ваш доход до вычета налогов или любых других вычетов), которая позволяет вам получать такой большой доход без налога в налоговом году.

?Получили кредит от своего работодателя?

Это может быть расценено как уклонение от уплаты налогов и облагается кредитом. HMRC попросили людей, которые были частью замаскированных схем вознаграждения, выступить и предоставить информацию.

Дополнительную поддержку можно получить по специальной телефонной линии HMRC 0300 0534 226.

Однако вы можете получить меньшее персональное пособие, если ваш доход превышает 100 000 фунтов стерлингов или если вы задолжали налог за предыдущий налоговый год. Вы также можете получить большую Личную компенсацию, если вы переплатили налог с предыдущего налогового года.

Личное пособие также будет установлено на уровне 12 500 фунтов стерлингов на 2020/21 год, а затем будет индексироваться с помощью индекса потребительских цен (ИПЦ).

Сколько вы можете заработать, прежде чем платить подоходный налог?

В Великобритании налоговая система основана на предельных налоговых ставках. Это означает, что он рассчитывается как процент от дохода, который вы зарабатываете в определенных пределах — вы не платите одинаковую сумму налога на все, что зарабатываете.

В качестве работника:

- вы платите 0% от заработка до £ 12500 * за 2020-21

- , то вы платите 20% от всего, что вы зарабатываете между £ 12 501 и £ 50 000

- вы будете платить 40% подоходный налог с доходов от £ 50 001 до £ 150 000

- , если вы зарабатываете £ 150,001 и выше, вы платите налог в размере 45%.

* Это предполагает, что у вас есть стандартное личное пособие в размере 12 500 фунтов стерлингов, то есть сумма, которую вы можете заработать до уплаты налога. Ваше личное пособие может быть выше, например, если вы потребовали определенные пособия или если вы заплатили слишком много налогов. Например, она может быть ниже, если вы зарабатываете более 100 000 фунтов стерлингов, стандартное личное пособие в размере 12 500 фунтов стерлингов уменьшается на 1 фунт стерлингов на каждые 2 фунта дохода. Узнайте больше о том, как работают подоходный налог, национальное страхование и личное пособие.

Например, если вы зарабатываете 52 000 фунтов стерлингов в год, вы платите:

- ничего на первом £ 12 500

- 20% (£ 7 500,00) на следующие £ 37 500

- 40% (£ 800) на следующие £ 2000.

Вы можете использовать инструмент GOV.uk, чтобы оценить, сколько подоходного налога и национального страхования вы должны заплатить за текущий налоговый год. Это может помочь в определении размера вашей платы за дом, если у вас нет других отчислений, например, пенсионных взносов или студенческих ссуд.

Если вы работаете не по найму, готовый инструмент для самозанятости поможет вам составить бюджет для налоговой накладной.

С 6 апреля 2019 года ставки налога на прибыль будут устанавливаться правительством Уэльса. В настоящее время они такие же, как в Англии и Северной Ирландии для налогового года 2020-21.

Сколько вы можете заработать, прежде чем платить государственное страхование?

Национальные страховые взносы (NIC) берутся из вашего заработанного дохода и существенно помогают вам получить право на определенные государственные пособия, такие как государственная пенсия и пособие по беременности и родам.

Если вы являетесь сотрудником, вам нужно будет заплатить сетевые карты 1-го класса от вашего заработка. Кроме того, ваш работодатель должен будет внести дополнительный вклад в размере 13,8% от заработной платы свыше £ 166 в неделю. Не существует верхнего предела для выплат по государственному страхованию (NI) работодателя.

В качестве работника:

- вы платите взносы в национальное страхование, если вы зарабатываете более 183 фунтов стерлингов в неделю на 2020-21

- вы платите 12% от вашего дохода выше этого лимита и до £ 962 в неделю на 2020-21

- ставка падает до 2% от вашего заработка за £ 962 в неделю.

Например, если вы зарабатываете 1000 фунтов стерлингов в неделю, вы платите:

- ничего на первом £ 183

- 12% (£ 93,48) на следующие £ 779

- 2% (0,76 £) на следующие 38 £.

В чем разница между валовой и чистой заработной платой?

Валовая оплата — это доход, который вы получаете до вычета любых налогов и отчислений. Ваша годовая брутто-зарплата часто называется вашей годовой зарплатой.

Чистая оплата — это то, что осталось после вычетов, таких как подоходный налог и национальное страхование.Это то, что часто называют вашей зарплатой.

Вы можете увидеть, какова была ваша валовая заработная плата и сколько было снято (если есть) в вашем платежном листе.

Как уплачиваются налоги и национальное страхование?

Если ваш доход превышает размер вашего личного пособия за год, вы должны заплатить налог.

В целом, ваше личное пособие равномерно распределяется по вашим пакетам заработной платы за год, и ваш работодатель будет взимать налог, прежде чем платить вам.

Они знают, сколько нужно взять через систему под названием PAYE (Pay As You Earn).Если в конце года вы заплатили слишком много налогов, вы можете получить возмещение; слишком мало и вам придется доплачивать.

Ваш работодатель также будет делать отчисления из государственного страхования из вашей заработной платы.

Это делается еженедельно или ежемесячно, или как часто вам платят. Если только не произошла ошибка, вы не сможете вернуть какую-либо часть национального страхования, которую вы платите, даже если ваши доходы упадут позднее в этом году.

Как работает PAYE

Когда вы приступаете к работе, вам нужно будет либо сдать форму P45 с вашей последней работы, либо заполнить новый стартовый контрольный список HMRC, который вы получите у своего работодателя.

Эти формы сообщают HM Revenue & Customs (HMRC) о том, что вы начали работу, и будут использоваться для создания налогового кодекса.

Ваш налоговый кодекс затем сообщает вашему работодателю, какой налог вычитать из вашей зарплаты. Форма P46 больше не используется.

PAYE может использоваться для сбора налогов не только с вашего заработка на этой работе, но и с других ваших доходов.

Что такое налоговый кодекс?

Сумма налога, которую вы платите, зависит от:

- сколько у вас дохода

- сколько налогов вы уже заплатили за год

- ваше личное пособие.

У разных людей разные налоговые коды, в зависимости от их обстоятельств.

Каждый год HMRC рассылает Уведомление о кодировке, в котором сообщается, какой у вас налоговый кодекс и сколько налогов вы заплатили.

Вы также можете найти свой налоговый код в платежном листе. Обычно он состоит из нескольких цифр и буквы.

Как работает мой налоговый кодекс?

Ваш налоговый код — это обычно сумма, которую вы можете заработать без уплаты налога, деленная на 10 с добавлением письма.

Например:

Налоговый код: 1250L

1250 становится £ 12,500, заработанным до налогообложения.

Мой налоговый кодекс начинается с BR

Вы не получаете необлагаемое налогом базовое личное пособие, что означает, что весь ваш доход облагается налогом по базовой ставке 20%.

Это может произойти, если у вашего работодателя нет всей информации, необходимой ему для разработки вашего налогового кодекса.

Это не всегда означает, что вы платите неправильную сумму налога. Например, у вас может быть две работы, и HRMC выделил ваше личное пособие на одну из них.

У моего налогового кода нет номера, или начинается с буквы D, за которой следует номер

Обычно это происходит потому, что у вас более одного источника дохода.

Ваше личное пособие расходуется на ваш основной источник дохода, и вы платите налог на все, что вы зарабатываете из своего второго источника дохода.

Например, вы можете выполнять основную работу днем и смены в пабе или работать на фабрике по вечерам.

Если вы зарабатываете более 12 500 фунтов стерлингов в год на своей основной работе, ваша вторая работа будет облагаться налогом по базовой ставке.Это также может относиться к пенсиям или деньгам, выплачиваемым инвестициями (дивидендами).

Мой налоговый кодекс начинается с K

Это означает, что у вас есть налог из прошлого, который вам все еще нужно заплатить, или вы получаете деньги или льготы, которые не могут облагаться налогом до их получения, например, государственная пенсия или служебный автомобиль.

Исходя из этого, ваш работодатель может определить, сколько должно быть выплачено к вашей задолженности.

Сумма, которую вы платите, никогда не будет больше половины суммы, которую вы заработали или получили в течение периода оплаты (будь то ежемесячный, еженедельный или другой период).

Что такое код чрезвычайного налога?

Иногда ваш налоговый кодекс не подходит для ваших обстоятельств, и вам может быть предоставлен экстренный код.

Код чрезвычайного налога предполагает, что вы имеете право только на базовое личное пособие. Это означает, что вы будете платить налог на весь ваш доход сверх базового личного пособия (12 500 фунтов стерлингов на 2020-21 годы).

Он не будет учитывать любые надбавки или сокращения и льготы, на которые вы можете иметь право.

Это может означать, что вы платите больше налога, чем должны быть за короткий период времени.

Для 2020-21, коды чрезвычайного налога:

- 1250L W1

- 1250L M1

- 1250L X.

Вас могут ввести код чрезвычайного налогового кодекса, если вы начали новую работу, начали работать на работодателя после того, как занялись индивидуальной трудовой деятельностью или получаете пособия компании или государственную пенсию.

Если ваш налоговый код является одним из них, HMRC автоматически обновит его, но это может означать, что в течение одного или двух месяцев ваша оплата не будет одинаковой, поэтому будьте осторожны с бюджетом.

Как проверить мой налоговый код?

Чтобы убедиться, что вы указали правильный налоговый код, убедитесь, что ваш код соответствует личному пособию, которое вы должны получать.

Что мне делать, если я считаю, что мой налоговый кодекс неверен?

Если вы считаете, что ваш налоговый код неверен, или сомневаетесь, обратитесь в HMRC.

Важно, чтобы вы предоставили HMRC всю информацию, которую они запрашивают, чтобы вы не ввели неправильный налоговый кодекс и не платили слишком много или слишком мало налога.

Если вы думаете, что заплатили слишком много налогов

Стоит проверить, сколько налогов вы заплатили на заработную плату.

В зависимости от ваших обстоятельств вы можете запросить возврат с помощью формы или вам может потребоваться связаться с HMRC напрямую.

Если вы считаете, что не заплатили достаточно налогов

Если вы считаете, что вам недоплачивают налог, возможно, вам придется заполнить налоговую декларацию.

В этом случае применяются обычные сроки самооценки.

Чтобы оплатить сумму до 3000 фунтов стерлингов путем корректировки вашего налогового кода на следующий год, вы должны подать декларацию до 31 декабря после окончания налогового года.

В противном случае налог, подлежащий уплате за последний налоговый год, должен быть уплачен до 31 января, следующего за окончанием налогового года, в котором возник доход.

Если вы считаете, что не заплатили достаточно налогов, обратитесь в HMRC.

Вас могут попросить заполнить налоговую декларацию. Имейте в виду, что если вы этого не сделаете, вам, как правило, придется платить штрафы и проценты, как только обнаружится недоплата.

Советы и бонусы

Если вы получаете за свою работу деньги, которые не входят в вашу обычную заработную плату, например, в виде ежегодного бонуса или чаевых от клиентов, вам придется платить налог на него, и, как правило, также национальное страхование.

- Ваш годовой бонус , если он у вас есть, рассматривается как часть вашей обычной заработной платы. Вы будете платить налог и национальное страхование по нему через PAYE обычным способом.

- Если вы получаете денежные чаевые напрямую от клиентов или через систему «tronc» (где чаевые объединяются и распределяются между сотрудниками пула), вам также нужно платить налог на них, но не национальное страхование, при условии, что вы получить в советы не участвует ваш работодатель.Вы обязаны сообщить HMRC об этих советах. Затем они дадут вам новый налоговый код, определяющий, сколько вы получаете в виде чаевых за каждый период оплаты, и облагают вас налогом на эту сумму. Узнайте больше о тронках из HMRC (PDF), открывается в новом окне.

- Если клиент дает вам чаевые с помощью своей банковской карты при оплате еды или услуг, и ваш работодатель решает, поделиться ли им с вами, он отвечает за уплату налогов и сборов по государственному страхованию. Если работодатель передает такие платежи в tronc, применяются вышеприведенные правила, и национальное страхование не требуется.

- Плата за обслуживание — это не то же самое, что чаевые , потому что клиент не хочет их оплачивать. Чаевые — это платеж, который предоставляется бесплатно.

Преимуществ в натуральной форме

Иногда ваш работодатель предлагает такие льготы, как корпоративный автомобиль или медицинская страховка, как часть вашего пакета вознаграждения.

Они известны как «пособия в натуральной форме».

Возможно, вам придется заплатить налог на стоимость этих льгот.

- Некоторые пособия всегда не облагаются налогом, например, взносы работодателя в пенсионную программу для вас или ваучеры на уход за ребенком до предела.

- Некоторые льготы всегда облагаются налогом. Например, товары, которые ваш работодатель предоставляет вам бесплатно или по себестоимости.

- Для некоторых выгод это зависит. Например, сезонные ссуды облагаются налогом, если стоимость всех получаемых вами ссуд работодателя превышает 10 000 фунтов стерлингов в год.

Новые налоговые слябы для физических лиц при новом налоговом режиме. Применимо к FY 2020-21 (AY 2021-22)

Подоходный налог в Индии. Налоги в Индии можно отнести к категории прямых и косвенных налогов. Прямой налог является налог, который вы платите с вашего дохода напрямую правительству.Косвенный налог — это налог, который кто-то другой собирает от вашего имени и платит правительству, например, рестораны, театры и электронная коммерция Веб-сайты взыскивают с вас налоги на товары, которые вы покупаете, или на услугу, которую вы используете Этот налог, в очередь, переданная правительству. Прямые налоги широко классифицируются как:

- Подоходный налог — Это налоги с физического лица, индусской семьи или любого налогоплательщика. кроме компаний, платить на полученный доход.Закон предписывает скорость, с которой такие доход должен облагаться налогом

- Корпоративный налог — это налог, который компании платят с прибыли, которую они получают их бизнес. Здесь снова, конкретная ставка налога для корпораций была предписана законы о подоходном налоге Индии

Косвенные налоги принимают разные формы: налог на обслуживание ресторанных счетов и кино билеты, налог на добавленную стоимость или НДС на такие товары, как одежда и электроника.Товары и услуги недавно введенный налог является единым налогом, который заменил все косвенные налоги, с которыми владельцы бизнеса должны иметь дело.

Последние новости и объявления Подоходный налог

| Номер и дата уведомления | Описание |

|---|---|

| Пресс-релиз от 13 мая 2020 года | (a) Срок подачи налоговых деклараций за период с 2020 по 21Y 2015 год продлен с 31 июля по 30 ноября 2020 года.Срок оплаты налоговых проверок продлен с 30 сентября 2020 года до 31 октября 2020 года. Аналогичным образом, налоговые декларации, поданные после налоговой проверки, должны быть выполнены до 30 ноября 2020 года. (b) Снижение ставок TDS и TCS на 25% от текущие ставки для платежей с 14 мая по 31 марта 2021 года. (c) Все ожидающие возмещения подоходного налога должны быть незамедлительно предоставлены не корпоративным организациям. (d) Последняя дата завершения оценок, срок которой истекает 30 сентября 2020 года, продлена до 31 декабря 2020 года.В случае начисления взносов, срок которых истекает 31 марта 2021 года, сроки продлеваются до 30 сентября 2021 года. (e) Последняя дата осуществления платежа по схеме Vivaad se Vishwas без дополнительных сумм сумм продлевается до 31 декабря 2020 года. |

| 31 января | 31 марта | 31 июля | октябрь — ноябрь |

|---|---|---|---|

| Крайний срок, чтобы представить ваши инвестиционные доказательства | Срок выполнения инвестиций в соответствии с Разделом 80C | Последняя дата подачи налоговой декларации | Время проверить вашу налоговую декларацию |

Основы подоходного налога

Каждый, кто зарабатывает или получает доход в Индии, облагается подоходным налогом.(Да, будь то резидент или нерезидент Индии). Также прочитайте нашу статью о подоходном налоге для NRI. Ваш доход может быть зарплатой, пенсией или сберегательным счетом накапливая 4% акций. Даже победители «Kaun Banega Crorepati» должны платить налог призовые деньги. Для упрощения классификации Департамент подоходного налога разбивает доходы на пять головы:

| Глава доходов | Характер покрываемого дохода |

|---|---|

| Доход от зарплаты | Доход от заработной платы и пенсии подпадают под здесь |

| Доход из других источников | Доход от процентов по сберегательному счету, срочных вкладов, выигрыш KBC |

| Доход от собственности дома | Это доход от аренды в основном |

| Доход от прироста капитала | Доход от продажи основного средства, такого как паевые инвестиционные фонды, акции, собственность дома |

| Доход от бизнеса и профессии | Это когда вы работаете не по найму, работаете фрилансером или подрядчик, или вы управляете бизнесом.Агенты по страхованию жизни, дипломированные бухгалтеры, врачи и юристы, которые имеют собственную практику, обучение учителей |

налогоплательщиков и подоходного налога плиты

налогоплательщиков в Индии, для целей подоходного налога включает в себя:

- человек, индусская неделимая семья (HUF), ассоциация лиц (AOP) и совокупность Физические лица (BOI)

- Фирмы

- компании

Каждый из этих налогоплательщиков облагается налогом по-разному в соответствии с индийским законодательством о подоходном налоге.Хотя фирмы и Индийские компании имеют фиксированную ставку налога в размере 30% от прибыли, для физических лиц, HUF, AOP и BOI налогоплательщики облагаются налогом на основании доходной плиты, на которую они попадают. Доходы людей сгруппированы в блоки, называемые налоговыми скобками или налоговые плиты. И у каждой налоговой плиты есть своя налоговая ставка. В Индии, у нас есть четыре налоговых скобки, каждая с возрастающей налоговой ставкой.

- Доходы до 2.5 лакхов

- Доходы от 2,5 до 5 лакхов

- Доход от 5 до 10 лакхов

- Те, кто зарабатывает более 10 рупий

| Диапазон доходов | Налоговая ставка | Уплачиваемый налог |

|---|---|---|

| до рупий2,500,000 | 0 | Нет налога |

| Между 2,5 рупий и 5 лакхов | 5% | 5% от вашего налогооблагаемого дохода |

| от 5 лакхов до 10 рупий | 20% | 12 500 рупий + 20% дохода выше 5 лакхов | рупий

| свыше 10 лакхов | 30% | рупий 1,12,500+ 30% дохода выше 10 лаков | рупий

Это ведомость подоходного налога за 2017-18 финансовый год для налогоплательщиков младше 60 лет.Есть два других налога плиты для двух других возрастных групп: те, кто старше 60 лет и те, кто старше 80 лет. Слово примечание: люди часто неправильно понимают, что, если они зарабатывают, скажем, 12 рупий, они будут платить 30% налог с 12 лакхов рупий, то есть 3,60 000 рупий. Это неверно Человек, зарабатывающий 12 лакхов в прогрессивная налоговая система, будет выплачивать 1,12,500 рупий + 60000 рупий = рупий 1,72,500. Проверьте подоходные налоги за прошлые годы и другие возрастные скобки.

Исключения из налоговой накладной

Нужно иметь в виду, что не все доходы могут облагаться налогом на основе данных. Доход от прироста капитала является исключение из этого правила. Прирост капитала облагается налогом в зависимости от вашего актива и как долго у тебя это было Период владения будет определять, является ли актив долгосрочным или краткосрочным. Период владения для определения характера актива также различен для разных активов. Быстрый взгляд Периоды владения, характер актива и ставка налога для каждого из них приведены ниже.

| Вид основных средств | Период проведения | Налоговая ставка |

|---|---|---|

| Дом собственности | Холдинг более 24 месяцев — Долгосрочный Холдинг менее 24 месяцев — краткосрочные | 20% Зависит от скорости сляба |

| Долг взаимных фондов | Холдинг более 36 месяцев — Долгосрочный Холдинг менее 36 месяцев — краткосрочные | 20% Зависит от скорости сляба |

| Собственные паевые инвестиционные фонды | Холдинг более 12 месяцев — Долгосрочный Холдинг менее 12 месяцев — краткосрочные | Освобожден (до 31 марта 2018 г.) Прибыль> 1 рупия, облагается налогом 10% 15% |

| Акции (оплачено STT) | Холдинг более 12 месяцев — Долгосрочный Холдинг менее 12 месяцев — краткосрочные | Освобожден (до 31 марта 2018 г.) Прибыль> 1 рупия, облагается налогом 10% 15% |

| Акции (STT неоплаченные) | Холдинг более 12 месяцев — Долгосрочный Холдинг менее 12 месяцев — краткосрочные | 20% согласно тарифам на плиты |

| FMP | Холдинг более 36 месяцев — Долгосрочный Холдинг менее 36 месяцев — краткосрочные | 20% Зависит от скорости сляба |

резиденты и нерезиденты:

Сбор налога на прибыль в Индии зависит от статуса проживания налогоплательщика.Лица которые имеют право на жительство в Индии, должны платить налог на свой глобальный доход в Индии, то есть доход заработал в Индии и за рубежом. Принимая во внимание, что те, кто считается нерезидентом, должны платить только налоги на их индийский доход. Статус проживания должен быть определен отдельно для каждого финансовый год, за который рассчитываются доходы и налоги.

Подоходный налог — часто задаваемые вопросы

- Когда необходимо подать возврат

доход?

Обязательно подать возврат дохода для компании и фирма.Тем не менее, лица, HUF, AOP, BOI обязательно должны подать возврат дохода, если доход превышает базовый лимит освобождения 2,5 рупий. Этот предел отличается для пожилых людей и супер пожилых граждане.

- Могу ли я подать декларацию о доходах, даже если мой

доход ниже налогооблагаемых пределов?

Да, вы можете подать декларацию о доходе добровольно, даже если ваш доход меньше базового лимита освобождения

- Какие документы должны быть приложены вместе

возврат дохода?

Нет необходимости прилагать документы к возврату дохода.Тем не менее, следует сохранить документы для производства до любого компетентный орган по мере необходимости в будущем.

- Должен ли я раскрыть все свои доходы в

вернуть, даже если это освобождено?

Да.Доход от каждого источника, включая освобожденный доход, должен быть раскрытым То же самое можно показать под графиком EI.

Об авторе