Код направления расходов: КОДЫНАПРАВЛЕНИЙ РАСХОДОВ ЦЕЛЕВЫХ СТАТЕЙ РАСХОДОВ ФЕДЕРАЛЬНОГОБЮДЖЕТА НА ДОСТИЖЕНИЕ РЕЗУЛЬТАТОВ ФЕДЕРАЛЬНОГО ПРОЕКТА»ОБЕСПЕЧЕНИЕ МЕДИЦИНСКИХ ОРГАНИЗАЦИЙ СИСТЕМЫЗДРАВООХРАНЕНИЯ КВАЛИФИЦИРОВАННЫМИ КАДРАМИ»

КОДЫНАПРАВЛЕНИЙ РАСХОДОВ ЦЕЛЕВЫХ СТАТЕЙ РАСХОДОВ ФЕДЕРАЛЬНОГОБЮДЖЕТА НА ДОСТИЖЕНИЕ РЕЗУЛЬТАТОВ ФЕДЕРАЛЬНОГО ПРОЕКТА»ОБЕСПЕЧЕНИЕ МЕДИЦИНСКИХ ОРГАНИЗАЦИЙ СИСТЕМЫЗДРАВООХРАНЕНИЯ КВАЛИФИЦИРОВАННЫМИ КАДРАМИ»

Приложение 58

к Порядку формирования и применения

кодов бюджетной классификации

Российской Федерации, их структуре

и принципам назначения, утвержденным

приказом Министерства финансов

Российской Федерации

от 8 июня 2018 года N 132н

Список изменяющих документов |

(введены Приказом

Минфина России от 30.11.2018 N 245н;

в ред. Приказов Минфина России от 06.03.2019 N 36н

, от 04.09.2019 N 143н

)

Расходы федерального бюджета на достижение результатов федерального проекта «Обеспечение медицинских организаций системы здравоохранения квалифицированными кадрами» (N5) отражаются по следующим направлениям расходов:

1) N0000 «Реализация национального проекта «Здравоохранение»

По данной группе направлений расходов отражаются расходы федерального бюджета на реализацию национального проекта «Здравоохранение» по следующим результатам федерального проекта «Обеспечение медицинских организаций системы здравоохранения квалифицированными кадрами»:

1. 1) 16100 «Организация и дополнительная подготовка медицинских работников по профилям первичной медико-санитарной помощи, детского здравоохранения, онкологии и сердечно-сосудистых заболеваний»

1) 16100 «Организация и дополнительная подготовка медицинских работников по профилям первичной медико-санитарной помощи, детского здравоохранения, онкологии и сердечно-сосудистых заболеваний»

По данному направлению расходов отражаются расходы федерального бюджета в рамках подпрограммы «Развитие кадровых ресурсов в здравоохранении» государственной программы

Российской Федерации «Развитие здравоохранения» (01 7 N5 00000) на организацию и дополнительную подготовку медицинских работников по профилям первичной медико-санитарной помощи, детского здравоохранения, онкологии и сердечно-сосудистых заболеваний;

1.2) 16200 «Разработка интерактивных образовательных модулей»

По данному направлению расходов отражаются расходы федерального бюджета в рамках подпрограммы «Развитие кадровых ресурсов в здравоохранении» государственной программы

Российской Федерации «Развитие здравоохранения» (01 7 N5 00000) на разработку интерактивных образовательных модулей;

(пп. 1.2 в ред.

1.2 в ред. Приказа

Минфина России от 04.09.2019 N 143н)

(см. текст в предыдущей редакции

)

1.3) 16300 «Методическая поддержка и координация реализации федерального проекта «Обеспечение медицинских организаций системы здравоохранения квалифицированными кадрами»

По данному направлению расходов отражаются расходы федерального бюджета в рамках подпрограммы «Развитие кадровых ресурсов в здравоохранении» государственной

Российской Федерации «Развитие здравоохранения» (01 7 N5 00000) на методическую поддержку и координацию реализации федерального проекта «Обеспечение медицинских организаций системы здравоохранения квалифицированными кадрами»;

(пп. 1.3 введен Приказом

Минфина России от 06.03.2019 N 36н)

1.4) 16400 «Создание независимых аккредитационных центров на базе ранее созданных аккредитационно-симуляционных центров»

По данному направлению расходов отражаются расходы федерального бюджета в рамках подпрограммы «Развитие кадровых ресурсов в здравоохранении» государственной программы

Российской Федерации «Развитие здравоохранения» (01 7 N5 00000) на создание независимых аккредитационных центров на базе ранее созданных аккредитационно-симуляционных центров;

(пп.

ПриказомМинфина России от 06.03.2019 N 36н)

1.5) 16500 «Создание акредитационно-симуляционных центров, включая независимые аккредитационные центры»

По данному направлению расходов отражаются расходы федерального бюджета в рамках подпрограммы «Развитие кадровых ресурсов в здравоохранении» государственной программы

Российской Федерации «Развитие здравоохранения» (01 7 N5 00000) на создание акредитационно-симуляционных центров, включая независимые аккредитационные центры;

(пп. 1.5 введен Приказом

Минфина России от 06.03.2019 N 36н)

1.6) 16600 «Аккредитация специалистов в целях допуска к профессиональной деятельности»

По данному направлению расходов отражаются расходы федерального бюджета в рамках подпрограммы «Развитие кадровых ресурсов в здравоохранении» государственной

Российской Федерации «Развитие здравоохранения» (01 7 N5 00000) на аккредитацию специалистов в целях допуска к профессиональной деятельности;

(пп. 1.6 введен

1.6 введен Приказом

Минфина России от 06.03.2019 N 36н)

1.7) 16700 «Актуализация интерактивных образовательных модулей»

По данному направлению расходов отражаются расходы федерального бюджета в рамках подпрограммы «Развитие кадровых ресурсов в здравоохранении» государственной программы

Российской Федерации «Развитие здравоохранения» (01 7 N5 00000) на актуализацию интерактивных образовательных модулей.

(пп. 1.7 введен Приказом

Минфина России от 06.03.2019 N 36н)

Открыть полный текст документа

КОДЫНАПРАВЛЕНИЙ РАСХОДОВ ЦЕЛЕВЫХ СТАТЕЙ РАСХОДОВ ФЕДЕРАЛЬНОГОБЮДЖЕТА НА ДОСТИЖЕНИЕ РЕЗУЛЬТАТОВ ФЕДЕРАЛЬНОГО ПРОЕКТА»РАЗВИТИЕ ФЕДЕРАЛЬНОЙ МАГИСТРАЛЬНОЙ СЕТИ»

Приложение N 69

к приказу Министерства финансов

Российской Федерации

от 08. 06.2020 N 99н

06.2020 N 99н

Расходы федерального бюджета на достижение результатов федерального проекта «Развитие федеральной магистральной сети» (00 0 R6 00000) отражаются по следующим направлениям расходов:

1) R0000 Реализация национального проекта «Безопасные и качественные автомобильные дороги»

По данной группе направлений расходов отражаются расходы федерального бюджета на реализацию национального проекта «Безопасные качественные дороги» по следующим направлениям расходов, отражающим результаты федерального проекта «Развитие федеральной магистральной сети»:(в ред. Приказа Минфина России от 09.02.2021 N 15н)(см. текст в предыдущей редакции

)

20100 Строительство и реконструкция автомобильных дорог федерального значения

2) 65151 Государственная поддержка Государственной компании «Российские автомобильные дороги» на осуществление деятельности по организации строительства и реконструкции автомобильных дорог

По данному направлению расходов отражаются расходы федерального бюджета в рамках подпрограммы «Дорожное хозяйство» государственной программы Российской Федерации «Развитие транспортной системы» (24 2 R6 00000) по предоставлению субсидий Государственной компании «Российские автомобильные дороги» на осуществление деятельности по организации строительства и реконструкции автомобильных дорог в целях строительства скоростной автомобильной дороги «Москва — Нижний Новгород — Казань», входящей в состав международного транспортного маршрута «Европа — Западный Китай».

Открыть полный текст документа

Администрация Илья-Высоковского сельского поселения | Об утверждении Порядка применения бюджетной классификации Российской Федерации в части, относящейся к бюджету Илья-Высоковского сельского поселения

Об утверждении Порядка применения бюджетной классификации Российской Федерации в части, относящейся к бюджету Илья-Высоковского сельского поселения

96.5 Кб

скачать

6-р от 04.03.2020

Администрация Илья-Высоковского сельского поселения

Пучежского муниципального района Ивановской области

Распоряжение

04.03.2020 г. № 6-р

с. Илья-Высоково

Об утверждении Порядка применения бюджетной

классификации Российской Федерации в части, относящейся

к бюджету Илья-Высоковского сельского поселения

В соответствии с Бюджетным кодексом Российской Федерации и приказом Министерства финансов Российской Федерации от 01. 07.2013 № 65н «Об утверждении Указаний о порядке применения бюджетной классификации Российской Федерации»

07.2013 № 65н «Об утверждении Указаний о порядке применения бюджетной классификации Российской Федерации»

1. Установить коды главных распорядителей средств бюджета Илья-Высоковского сельского поселения, главных администраторов доходов и источников финансирования дефицита бюджета Илья-Высоковского сельского поселения согласно приложению 1 к настоящему распоряжению.

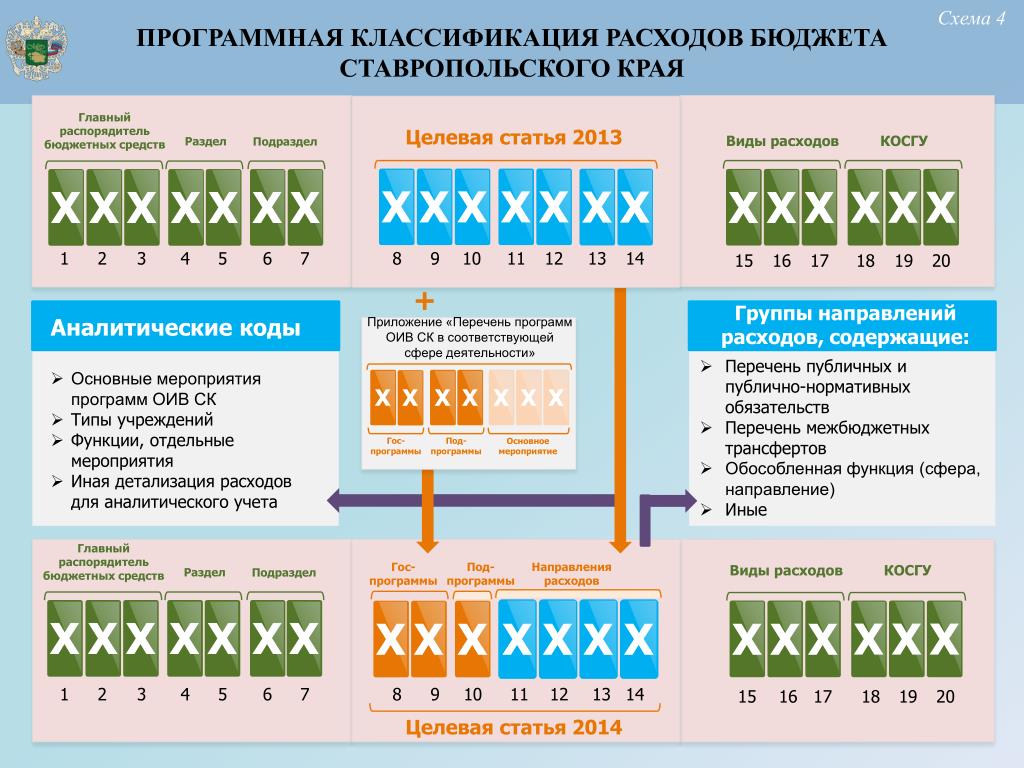

2. Утвердить единую структуру кода целевой статьи расходов бюджета Илья- Высоковского сельского поселения согласно приложению 2 к настоящему распоряжению.

3. Установить Перечень и коды целевых статей расходов бюджета Илья- Высоковского сельского поселения согласно приложению 3 к настоящему распоряжению.

от 29.12.2015 № 48-р «Об утверждении Порядка применения бюджетной классификации Российской Федерации в части, относящейся к бюджету Илья-Высоковского сельского поселения»

5. Настоящее распоряжение применяется к правоотношениям, возникшим при составлении и исполнении бюджета Илья-Высоковского сельского поселения, начиная с бюджета на 2020 год.

6. Контроль над применением данного распоряжения главными распорядителями (распорядителями) средств бюджета Илья-Высоковского сельского поселения оставляю за собой.

Глава Илья-Высоковского

сельского поселения И.В.Жабров

Приложение 1

к распоряжению администрации

Илья-Высоковского сельского поселения

от 04.03.2020 № 6-р

|

Код главного распорядителя средств бюджета поселения, главного администратора доходов и источников финансирования дефицита бюджета поселения |

Наименование главного распорядителя средств бюджета поселения, главного администратора доходов и источников финансирования дефицита бюджета поселения |

|

330 |

Администрация Илья-Высоковского сельского поселения |

Приложение 2

к распоряжению администрации

Илья- Высоковского сельского поселения

от 04. 03.2020 № 6-р

03.2020 № 6-р

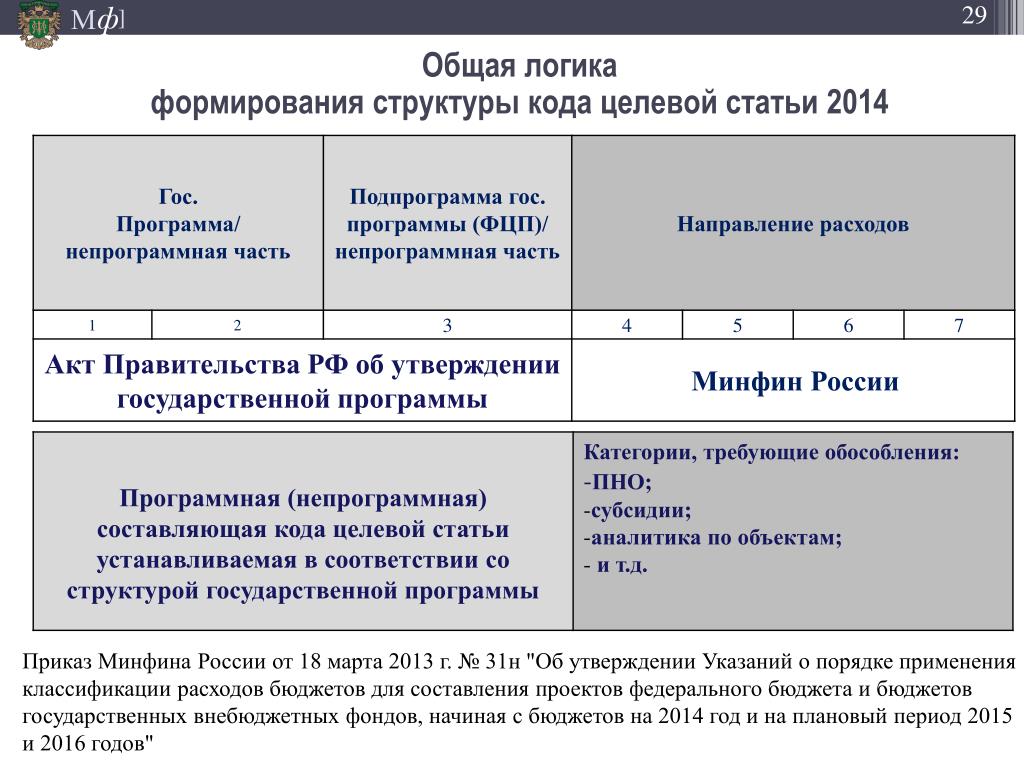

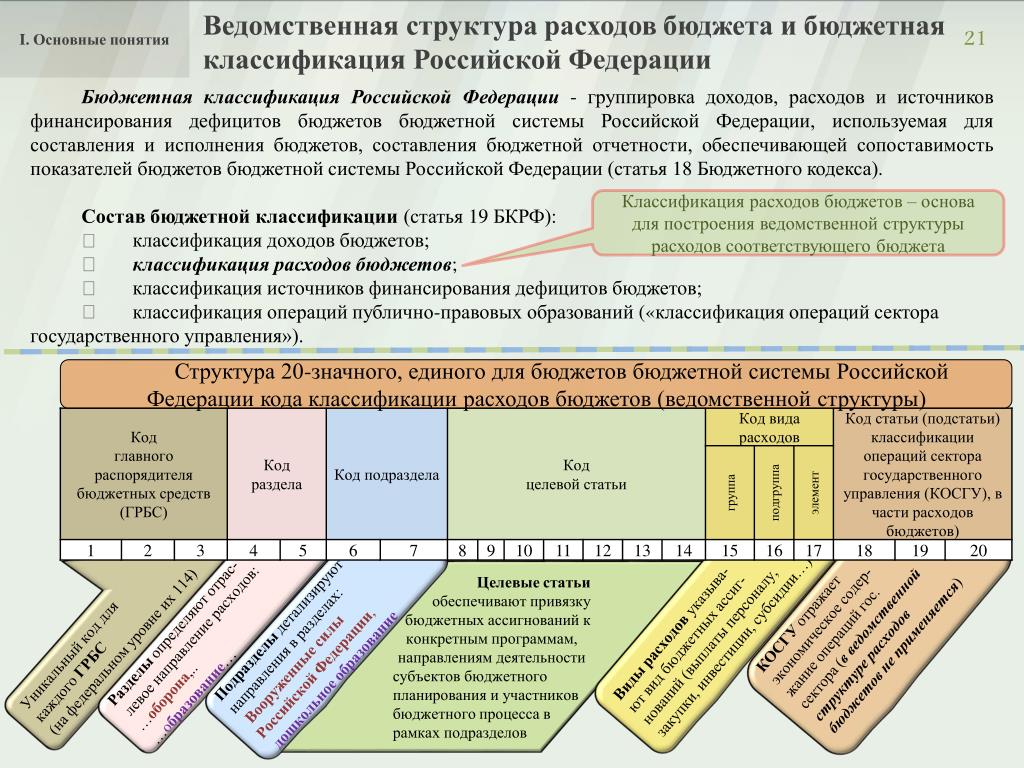

Единая структура кода целевой статьи расходов бюджета Илья-Высоковского сельского поселения

Целевые статьи расходов бюджета Илья-Высоковского сельского поселения (далее – целевые статьи расходов бюджета) обеспечивают привязку бюджетных ассигнований к расходным обязательствам, подлежащим исполнению за счет средств бюджета Илья-Высоковского сельского поселения (далее – бюджет поселения), осуществляемым в рамках реализации мероприятий подпрограмм муниципальных программ Илья-Высоковского сельского поселения (далее – муниципальные программы поселения), а также в рамках не включенных в муниципальные программы поселения направлений деятельности муниципальных органов поселения (в целях настоящего распоряжения – непрограммные направления деятельности), и (или) к расходным обязательствам, подлежащим исполнению за счет средств бюджета поселения.

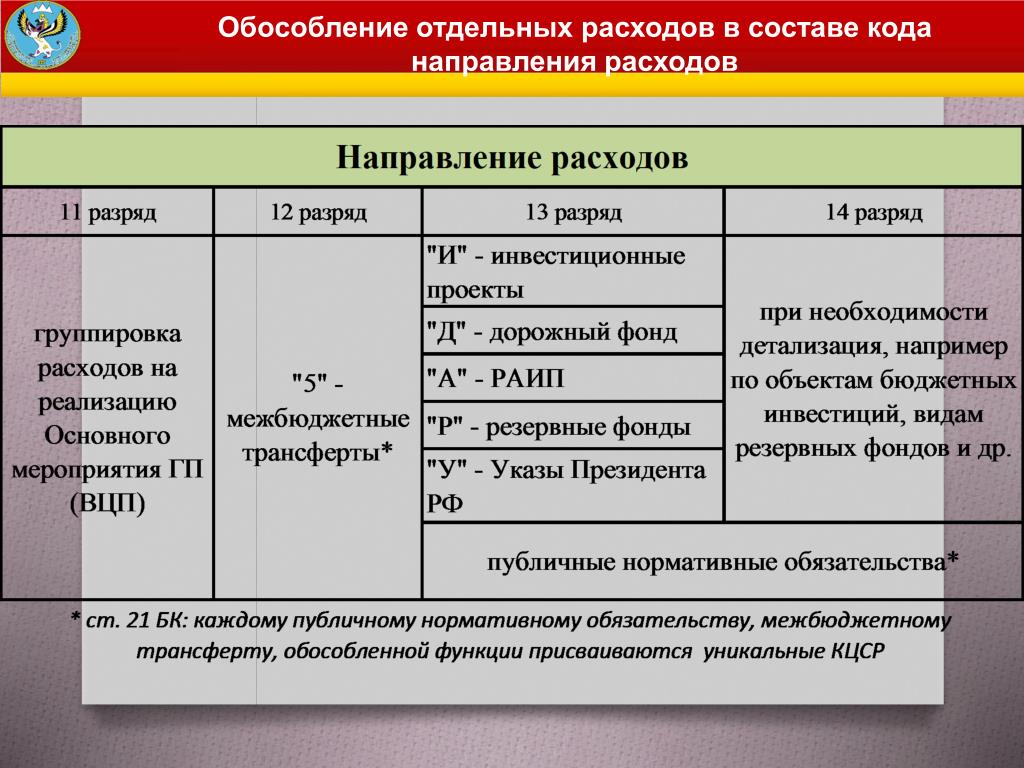

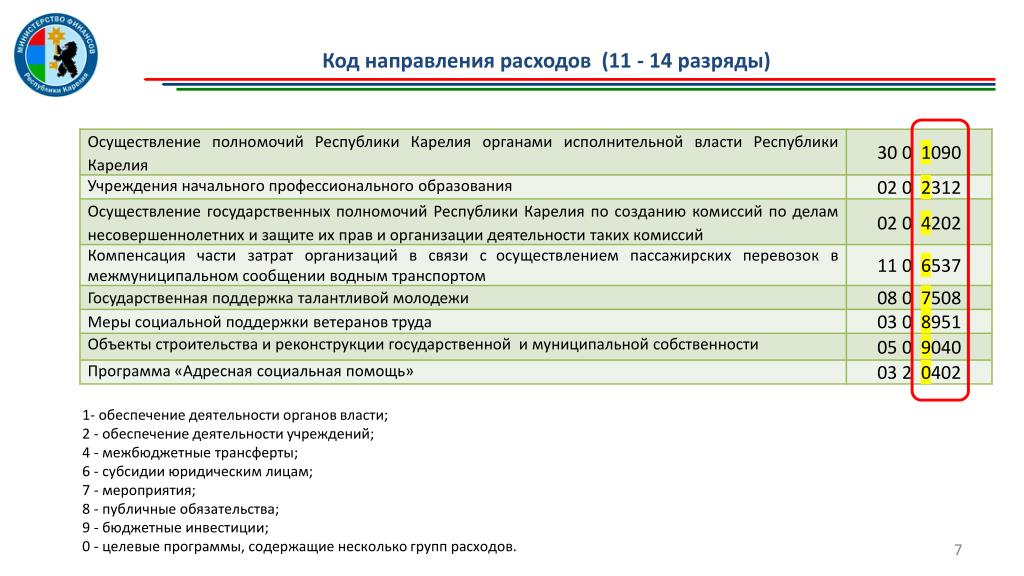

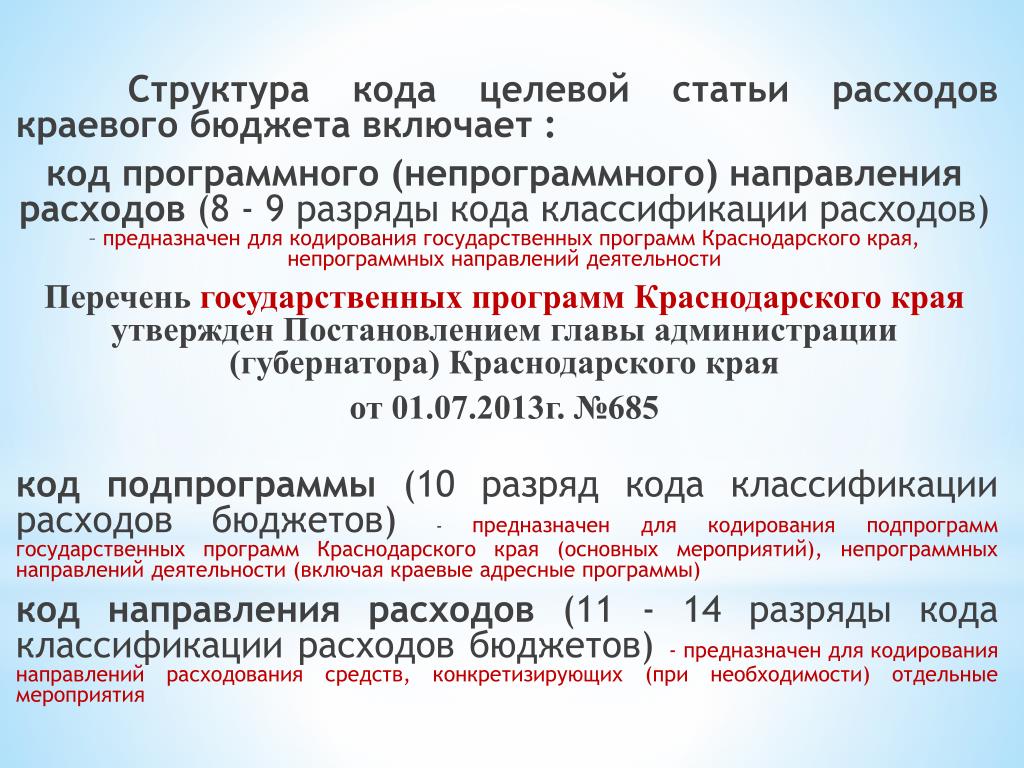

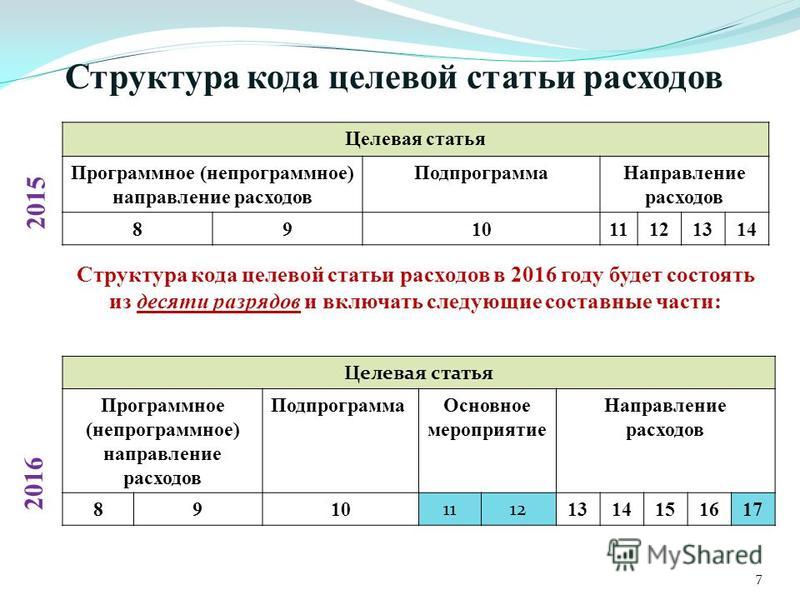

Структура кода целевой статьи расходов бюджета состоит из 10 знаков (8 — 17 разряды двадцатизначного кода классификации расходов бюджетов) и включает следующие составные части:

1) Код программного (непрограммного) направления расходов (8 – 9 разряды кода классификации расходов бюджетов) предназначен для кодирования муниципальных программ поселения, непрограммных направлений деятельности муниципальных органов поселения.

Коды программного (непрограммного) направления расходов формируются с применением цифрового ряда: 1, 2, 3, 4, 5, 6, 7, 8, 9, 0 и с использованием следующих значений:

01 — 99 для отражения муниципальных программ поселения в соответствии с перечнем, утвержденным постановлением администрации Илья- Высоковского сельского поселения от 27.09.2013 № 187-п;

00 – для отражения непрограммных направлений деятельности.

2) Код подпрограммы (10 разряд кода классификации расходов бюджетов) предназначен для кодирования подпрограмм муниципальных программ поселения или детализации непрограммных направлений деятельности.

Коды подпрограмм формируются с применением буквенно-цифрового ряда: 1, 2, 3, 4, 5, 6, 7, 8, 9, Б, Г, Д, Ж, И, Л, П, Ф, Ц, Ч, Ш, Э, Ю, Я.

В случае отсутствия необходимости детализации непрограммных направлений деятельности код подпрограммы обозначается цифрой «9».

3) Код направления расходов (13 — 17 разряды кода классификации расходов бюджетов) предназначен для кодирования мероприятий подпрограмм муниципальных программ поселения и конкретизации (при необходимости) отдельных мероприятий непрограммных направлений деятельности.

Коды направления расходов формируются с применением цифрового ряда: 1, 2, 3, 4, 5, 6, 7, 8, 9, 0 и обособляются в категории со значениями:

00010 – 19999 для отражения расходов на обеспечение выполнения функций муниципальными органами, казенными учреждениями, на оказание муниципальных услуг (выполнение работ) муниципальными учреждениями;

20010 – 29999 для отражения расходов на закупку товаров, работ и услуг для муниципальных нужд (за исключением муниципальным учреждениям), обслуживание муниципального долга Илья-Высоковского сельского поселения, создание резервного фонда администрации Илья-Высоковского сельского поселения ;

40010 – 49999 для отражения расходов на капитальные вложения в объекты недвижимого имущества муниципальной собственности;

60010 – 69999 для отражения расходов на предоставление субсидий юридическим лицам (за исключением субсидий муниципальным учреждениям), индивидуальным предпринимателям, физическим лицам, некоммерческим организациям, не являющимся казенными учреждениями;

90010 – 99999 для отражения иных бюджетных ассигнований.

Для расходов, источником финансового обеспечения которых являются целевые межбюджетные трансферты, код направления расходов принимается в соответствии с используемым на федеральном или областном уровне кодом:

30010-39999, 50010-59999 для отражения расходов, источником финансового обеспечения которых являются целевые межбюджетные трансферты, предоставляемые из федерального бюджета;

70010-79999, 80010-89999 для отражения расходов, источником финансового обеспечения которых являются целевые межбюджетные трансферты, предоставляемые из областного бюджета.

Отражение расходов бюджета поселения, источником финансового обеспечения которых являются субсидии, субвенции, иные межбюджетные трансферты, имеющие целевое назначение, предоставляемые из федерального и областного бюджетов, осуществляются по целевым статьям бюджета поселения, включаемым коды направления расходов (13-17 разряды кода классификации расходов бюджетов), идентичные коду соответствующих направлений расходов федерального и областного бюджетов. При этом наименование указанного направления расходов бюджета поселения не включает указание на наименование целевого межбюджетного трансферта, являющегося источником финансового обеспечения расходов соответствующего бюджета.

При этом наименование указанного направления расходов бюджета поселения не включает указание на наименование целевого межбюджетного трансферта, являющегося источником финансового обеспечения расходов соответствующего бюджета.

Наименования целевых статей расходов бюджета поселения устанавливаются администрацией Илья- Высоковского сельского поселения и характеризуют направление бюджетных ассигнований на реализацию:

муниципальных программ поселения, непрограммных направлений деятельности;

подпрограмм муниципальных программ поселения, детализированных непрограммных направлений деятельности;

направлений расходов.

Внесение в течение финансового года изменений в наименование и (или) код целевой статьи расходов бюджета поселения не допускается, за исключением случая, если в течение финансового года по указанной целевой статье расходов бюджета поселения не производились кассовые расходы бюджета поселения.

Приложение 3

к распоряжению администрации

Илья-Высоковского сельского поселения

от 04. 03.2020 № 6-р

03.2020 № 6-р

Перечень и коды целевых статей расходов бюджета Илья-Высоковского сельского поселения Пучежского муниципального района Ивановской области

|

01 0 00 00000 |

Муниципальная программа «Ремонт и содержание автомобильных дорог общего пользования в границах

|

|

01 2 00 00000 |

Подпрограмма « Ремонт и содержание дорог общего пользования и придомовых территорий многоквартирных домов Илья-Высоковского сельского поселения» |

|

01 0 01 00000

|

Основное мероприятие содержание дорог местного значения

|

|

01 2 01 90010 |

Осуществление части полномочий Пучежского муниципального района по решению вопросов местного значения, связанных с осуществлением дорожной деятельности в отношении автомобильных дорог местного значения вне границ населенных пунктов в границах муниципального района, осуществление муниципального контроля за сохранностью автомобильных дорог местного значения вне границ населенных пунктов в границах муниципального района и обеспечение безопасности дорожного движения на них, а также осуществление иных полномочий в области использования автомобильных дорог и осуществление дорожной деятельности в соответствии с заключенными соглашениями в рамках муниципальной программы«Ремонт и содержание автомобильных дорог в границах населенных пунктов Илья-Высоковского сельского поселения» Прочая закупка товаров, работ и услуг. |

|

02 0 00 00000

|

Муниципальная программа «Благоустройство территории Илья -Высоковского сельского поселения»

|

|

02 1 00 00000

|

Подпрограмма «Благоустройство»

|

|

02 1 00 00000

|

Основное мероприятие Прочие мероприятия по благоустройству

|

|

02 1 01 00070

|

Благоустройство территорий

|

|

02 1 01 00110

|

Ремонт обелиска

|

|

02 2 00 00000

|

Подпрограмма «Уличное освещение территории Илья-Высоковского сельского поселения»

|

|

02 2 00 00000

|

Основное мероприятие содержание и ремонт уличного освещения

|

|

02 2 01 00120

|

Организация уличного освещения территории Илья-Высоковского сельского поселения

|

|

02 2 01 00130

|

Изготовление проектно-сметной документации, получение технических условий, изготовление проекта для уличного освещения в рамках подпрограммы

|

|

02 2 01 00140

|

Замена устаревших и вышедших из строя светильников уличного освещения на современные, установка новых в рамках подпрограммы

|

|

02 2 01 00150

|

Оплата за поставленную электрическую энергию для освещения территории Илья-Высоковского сельского поселения в рамках подпрограммы

|

|

03 0 00 00000

|

Муниципальная программа»Забота и внимание в Илья-Высоковском сельском поселении»

|

|

03 0 01 00000

|

Основное мероприятие «Организация проведения мероприятий»

|

|

03 0 01 00160

|

Проведение праздничных мероприятий для ветеранов и инвалидов в рамках муниципальной программы «Забота и внимание в Илья-Высоковском сельском поселении»

|

|

04 0 00 00000

|

Муниципальная программа Развитие физической культуры и спорта в Илья-Высоковском сельском поселении»

|

|

04 0 01 00000

|

Основное мероприятие «Организация проведения мероприятий по развитию физической культуры и спорта»

|

|

04 0 01 00170

|

Организация проведения муниципальных, физкультурных и спортивных мероприятий в рамках программы

|

|

05 0 00 00000

|

Непрограммные направления деятельности органов

|

|

05 9 00 00000

|

Иные непрограммные мероприятия

|

|

05 9 00 00190

|

Обеспечение деятельности главы Илья-Высоковского сельского поселения

|

|

05 9 00 00200

|

Руководство и управление в сфере установленных функций

|

|

05 9 00 00210

|

Пенсионное обеспечение муниципальных служащих, вышедших на пенсию в рамках непрограммных направлений деятельности органов местного самоуправления Илья-Высоковского сельского поселения

|

|

05 9 00 00230

|

Управление резервным фондом администрации Илья-Высоковского

|

|

05 9 00 00240

|

Оценка имущества, в том числе земельных участков ,оформление правоустанавливающих документов на объекты собсвенности в рамках непрограмных направлениях деятельности органов местного самоуправления Илья-Высоковского сельского поселения

|

|

05 9 00 00250

|

Членские взносы в Совет муниципальных образований

|

|

05 9 00 00260

|

Размещение информации о деятельности органов местного

|

|

05 9 00 00310 |

Госпошлина, пени, штрафы, в рамках непрограмных направлениях деятельности органов местного самоуправления Илья-Высоковского сельского поселения. |

|

05 9 00 00350 |

Услуги по сопровождению программ и изготовление квалифицированного сертификата ключей проверки электронной подписи, в рамках непрограмных направлениях деятельности органов местного самоуправления Илья-Высоковского сельского поселения. Прочая закупка товаров, работ и услуг.

|

|

05 9 00 00360 |

Организация и проведение мероприятий, направленных на выполнение других обязательств государства в рамках непрограмных направлениях деятельности органов местного самоуправления Илья- Высоковского сельского поселения. Прочая закупка товаров, работ и услуг. |

|

05 9 00 00370 |

Проведение выборов и референдумов в рамках непрограмных направлениях деятельности органов местного самоуправления Илья-Высоковского сельского поселения. Иные бюджетные ассигнования |

|

05 9 00 00300 |

Расходы на организацию дополнительного профессионального образования лиц, замещающих выборные муниципальные должности и муниципальных служащих в рамках непрограмных направлениях деятельности органов местного самоуправления Илья-Высоковского сельского поселения. |

|

05 9 00 51180

|

Осуществление первичного воинского учета на территориях, где отсутствуют военные комиссариаты

|

|

05 9 00 93100

|

Иные межбюджетные трансферты бюджету Пучежского муниципального района на осуществление части полномочий Илья-Высоковского сельского поселения по юридическим и правовым вопросам, возникающих в ходе решения вопросов местного значения поселения

|

|

05 9 00 93200

|

Иные межбюджетные трансферты бюджету Пучежского

|

|

05 9 00 93250 |

Иные межбюджетные трансферты бюджету Пучежского муниципального района на осуществление части переданных полномочий Илья-Высоковского сельского поселения по ревизионной работе в рамках непрограмных направлениях деятельности органов местного самоуправления Илья-Высоковского сельского поселения . |

|

05 9 00 93300

|

Иные межбюджетные трансферты бюджету Пучежского

|

|

05 9 00 93600

|

Иные межбюджетные трансферты бюджету Пучежского муниципального района на осуществление части переданных полномочий Илья-Высоковского сельского поселения по решению вопросов местного значения по организации досуга и обеспечения жителей поселения услугами организаций культуры (обеспечение функционирования учреждений культурного досуга)в рамках

|

|

05 9 00 S034И

|

Иные межбюджетные трансферты бюджету Пучежского муниципального района на осуществление части переданных полномочий Илья-Высоковского сельского поселения по решению вопросов местного значения по организации досуга и обеспечения жителей поселения услугами организаций культуры (поэтапное доведение средней заработной платы работников культуры Ивановской области до средней заработной платы в Ивановской области) в рамках непрограмных направлениях деятельности органов местного самоуправления Илья-Высоковского сельского поселения

|

|

05 9 00 5 5197 |

Иные межбюджетные трансферты бюджету Пучежского муниципального района на осуществление части переданных полномочий Илья-Высоковского сельского поселения по решению вопросов местного значения по организации досуга и обеспечения жителей поселения услугами организаций культуры (на создание (реконструкцию) и капитальный ремонт культурно- досуговых учреждений в сельской местности) в рамках непрограмных направлениях деятельности органов местного самоуправления Илья-Высоковского сельского поселения . |

|

05 9 00 83120 |

Субсидии бюджетам сельских поселений на повышение эксплуатационной надежности гидротехнических сооружений путем их приведения в безопасное техническое состояние в рамках непрограмных направлениях деятельности органов местного самоуправления Илья-Высоковского сельского поселения Прочая закупка товаров, работ и услуг. |

|

05 9 00 00380 |

Софинансирование расходов за счет средств местного бюджета на повышение эксплуатационной надежности гидротехнических сооружений путем их приведения в безопасное техническое состояние в рамках непрограмных направлениях деятельности органов местного самоуправления Илья-Высоковского сельского поселения Прочая закупка товаров, работ и услуг. |

Дата создания: 20-03-2020

26 Кодекс США § 162 — Торговые или деловые расходы | Кодекс США | Закон США

Ссылки в тексте Закон 1977 года о борьбе с коррупцией за рубежом, упомянутый в подст. (c) (1), это заголовок I Pub. L. 95–213, 19 декабря 1977 г., 91 Stat. 1494, который ввел в действие разделы с 78dd – 1 по 78dd – 3 раздела 15 «Торговля и торговля» и внес поправки в разделы 78m и 78ff раздела 15. Полную классификацию этого Закона в соответствии с Кодексом см. В Кратком заголовке примечания к поправкам 1977 года, изложенном в раздел 78a раздела 15 и таблиц.

(c) (1), это заголовок I Pub. L. 95–213, 19 декабря 1977 г., 91 Stat. 1494, который ввел в действие разделы с 78dd – 1 по 78dd – 3 раздела 15 «Торговля и торговля» и внес поправки в разделы 78m и 78ff раздела 15. Полную классификацию этого Закона в соответствии с Кодексом см. В Кратком заголовке примечания к поправкам 1977 года, изложенном в раздел 78a раздела 15 и таблиц.

Закон о социальном обеспечении, упомянутый в подст. (c) (3), закон от 14 августа 1935 г., гл. 531, 49 Stat. 620, который в целом относится к главе 7 (§301 и последующие) раздела 42 «Общественное здравоохранение и благосостояние». Для полной отнесения этого Закона к Кодексу см. Раздел 1305 Раздела 42 и Таблицы.

Раздел 4 Закона Клейтона, упомянутый в подст. (g) (1), относится к разделу 15 Раздела 15, Торговля и торговля.

Закон о фондовых биржах 1934 года, упомянутый в подст.(m) (3) (B), (5) (D) (ii) (I), акт 6 июня 1934 г., гл. 404, 48 Стат. 881, который в основном относится к главе 2B (§78a и последующие) раздела 15 «Торговля и торговля». Для полной отнесения этого Закона к Кодексу см. Раздел 78a раздела 15 и таблицы.

Для полной отнесения этого Закона к Кодексу см. Раздел 78a раздела 15 и таблицы.

Закон о чрезвычайной экономической стабилизации от 2008 года, упомянутый в подст. (m) (5), является div. А из паба. Л. 110–343, 3 октября 2008 г., 122 Стат. 3765, который в основном относится к главе 52 (§5201 и последующие) раздела 12, Банки и банковское дело.Раздел 101 (а) Закона ввел в действие раздел 5211 (а) Раздела 12 и внес поправки в раздел 5315 Раздела 5 «Государственные организации и служащие» и в раздел 301 Раздела 31 «Деньги и финансы». Раздел 113 (c) Закона относится к разделу 5223 (c) Раздела 12. Раздел 120 Закона относится к разделу 5230 Раздела 12. Для полной отнесения этого Закона к Кодексу см. Примечание к Краткому заголовку. в соответствии с разделом 5201 раздела 12 и таблиц.

Поправки 2021 — п. (m) (3) (C), (D).Паб. Л. 117–2 добавлен подпар. (C), переименован в бывшую подпарку. (C) как (D), а в подпункте. (D) заменить «служащий, описанный в подпунктах (A) или (B)» на «служащий».

2017 — Подсек. (а). Паб. L. 115–97, §13311 (a), в заключительных положениях вычеркнуто «свыше 3000 долларов» после «для целей подоходного налога».

Подсек. (e) (2) — (8). Паб. L. 115–97, §13308 (a), пар. (3) — (6) и (8) как (2) — (6), соответственно, и вычеркнуты бывшие пар. (2) об исключениях из местного законодательства и п.(7) относящиеся к особому правилу для правительств индейских племен.

Подсек. (е). Паб. L. 115–97, § 13306 (a) (1), подст. (е) в целом. До внесения поправок текст гласил: «В соответствии с подразделом (а) не допускается удержание любого штрафа или аналогичного штрафа, выплаченного правительству за нарушение любого закона».

Подсек. (м) (2). Паб. L. 115–97, § 13601 (c) (1), пар. (2) в целом. До внесения поправок текст гласил: «Для целей данного подраздела термин« публичная корпорация »означает любую корпорацию, выпускающую любой класс обыкновенных долевых ценных бумаг, требуемый для регистрации в соответствии с разделом 12 Закона о фондовых биржах 1934 года. ”

”

Подсек. (м) (3). Паб. L. 115–97, § 13601 (c) (2), добавлены заключительные положения.

Подсек. (м) (3) (А). Паб. L. 115–97, § 13601 (b) (1), заменено «такой служащий является главным исполнительным или главным финансовым служащим налогоплательщика в любое время в течение налогового года или был» на «по состоянию на конец налогового года». налоговый год, такой сотрудник является или является главным должностным лицом налогоплательщика ».

Подсек. (м) (3) (В). Паб. L. 115–97, § 13601 (b) (2), заменено «3» на «4» и «(кроме любого лица, описанного в подпункте (A))» на «(кроме главного исполнительного директора)».

Подсек. (м) (3) (С). Паб. L. 115–97, §13601 (b) (3), добавлен подпункт. (С).

Подсек. (m) (4) (B) — (E). Паб. L. 115–97, §13601 (a) (1), подпункты переименованы. (D) — (G) как (B) — (E), соответственно, и вычеркнуты бывшие подпункты. (B) в отношении освобождения от термина «применимое вознаграждение работника» и бывшего субподряда. (C) в отношении термина «применимое вознаграждение работника».

Подсек. (м) (4) (F). Паб. L. 115–97, §13601 (a) (1), (d), добавлен подпункт. (F) и переименован в бывшую подпарку.(F) как (D).

Подсек. (м) (4) (G). Паб. L. 115–97, §13601 (a) (1), переименован в подпункт. (G) как (E).

Подсек. (m) (5) (E). Паб. L. 115–97, § 13601 (a) (2) (A), заменены «подпункты (B)» на «подпункты (B), (C) и (D)».

Подсек. (м) (5) (G). Паб. L. 115–97, § 13601 (a) (2) (B), заменены «(D) и (E)» на «(F) и (G)».

Подсек. (м) (6) (D). Паб. L. 115–97, § 13601 (a) (2) (A), заменены «подпункты (B)» на «подпункты (B), (C) и (D)».

Подсек.(м) (6) (G). Паб. L. 115–97, § 13601 (a) (2) (B), заменены «(D) и (E)» на «(F) и (G)».

Подсек. (о) (3). Паб. L. 115–97, §11002 (d) (6), заменено «скорректировано путем увеличения любой такой суммы в соответствии с соглашением 1991 г. на сумму, равную -» и подпункты. (A) и (B) для «скорректированного с учетом изменений индекса потребительских цен (как определено в разделе 1 (f) (5)) с 1991 года».

Подсек. (q). Паб. L. 115–97, § 13307 (a), добавлен подст. (q). Бывший подст. (q) переименован (r), затем (s).

Подсек.(р). Паб. L. 115–97, §13531 (a), добавлен подст. (р).

Подсек. (s). Паб. L. 115–97, §§13307 (a), 13531 (a), переименованный в подст. (q) как (r), затем (s).

2014 — п. (грамм). Паб. L. 113–295, §221 (a) (23), вычеркнуты заключительные положения, которые гласят: «Предыдущее предложение не применяется в отношении любого обвинительного приговора или заявления до 1 января 1970 года, или любого обвинительного приговора или заявления. в или после такой даты в новом судебном процессе после обжалования приговора до этой даты.”

Подсек. (з) (4). Паб. L. 113–295, §221 (a) (24), заменено «Этот подраздел» на «Для налоговых лет, начинающихся после 31 декабря 1980 г., этот подраздел».

2011 — пп. (а). Паб. Закон № 112–10 вычеркнул последнее предложение в заключительных положениях, которые гласили: «Для целей пункта (1) сумма ваучера на свободный выбор, предоставленная в соответствии с разделом 10108 Закона о защите пациентов и доступном медицинском обслуживании, должна рассматриваться как размер компенсации за фактически оказанные личные услуги. ”

”

2010 — п. (а). Паб. L. 111–148, §10108 (g) (1), вставленный в конце заключительных положений «Для целей пункта (1) сумма ваучера на свободный выбор, предусмотренного в соответствии с разделом 10108 Закона о защите пациентов и доступном медицинском обслуживании, должна рассматриваться как сумма компенсации за фактически оказанные личные услуги ».

Подсек. (l) (1). Паб. L. 111–152, §1004 (d) (2), пар. (1) в общем. До внесения изменений в п. (1) разрешил вычет в размере, равном применимому проценту от суммы, уплаченной в течение налогового года, по страхованию, которое представляет собой медицинское обслуживание налогоплательщика, его супруги (-и) и иждивенцев.

Подсек. (1) (2) (В). Паб. L. 111–152, §1004 (d) (3), вставлено «или любой иждивенец или физическое лицо, описанное в подпункте (D) параграфа (1) в отношении» после «супруга» во вступительных положениях.

Подсек. (1) (4). Паб. L. 111–240 вставлены «для налоговых лет, начинающихся до 1 января 2010 г. или после 31 декабря 2010 г.» перед отчетным периодом.

или после 31 декабря 2010 г.» перед отчетным периодом.

Подсек. (м) (6). Паб. L. 111–148, §9014 (a), добавлен п. (6).

2008 — Подст. (м) (5). Паб. Л. 110–343 доп. П.(5).

2004 — пп. (м) (4) (G). Паб. L. 108–357, §802 (b) (2), добавлен подпункт. (ГРАММ).

Подсек. (о). Паб. L. 108–357, §318 (b), вычеркнуто «возмещено» перед «расходами» в заголовке.

Подсек. (o) (2), (3). Паб. L. 108–357, §318 (a), добавлен п. (2) и переименован в бывшую пар. (2) как (3).

2003 — Подсек. (p), (q). Паб. Л. 108–121 добавлен пп. (p) и переименован в бывшую подпункт. (p) как (q).

1998 — п. (а). Паб. L. 105–206, в последнем предложении, заменяет «расследование или судебное преследование, или оказание вспомогательных услуг для расследования или судебного преследования федерального преступления.»Для« расследования или оказания вспомогательных услуг в расследовании федерального преступления ».

Подсек. (l) (1) (B). Паб. L. 105–277 внесены поправки в таблицу в подпункте. (B) в общем. До внесения изменений таблица гласила:

(l) (1) (B). Паб. L. 105–277 внесены поправки в таблицу в подпункте. (B) в общем. До внесения изменений таблица гласила:

1997 | 40 |

1998 и 1999 | 45 |

2000 и 2001 | 50 |

2002 | 60 |

с 2003 по 2005 год | 80 |

2006 | 90 |

2007 г. и далее | 100.” |

1997 — п. (а). Паб. L. 105–34, §1204 (a), добавленный в конце заключительных положений «Предыдущее предложение не применяется к любому федеральному служащему в течение любого периода, в течение которого такой служащий удостоверяется Генеральным прокурором (или его назначенным лицом) как путешествующий. от имени Соединенных Штатов, временно исполняющий обязанности по расследованию или оказанию вспомогательных услуг в расследовании федерального преступления ».

от имени Соединенных Штатов, временно исполняющий обязанности по расследованию или оказанию вспомогательных услуг в расследовании федерального преступления ».

Подсек. (l) (1) (B). Паб. L. 105–34, §934 (a), измененная таблица в целом.До внесения изменений таблица гласила:

1997 | 40 процентов |

с 1998 по 2002 год | 45 процентов |

2003 | 50 процентов |

2004 | 60 процентов |

2005 | 70 процентов |

2006 г. или позднее | 80 процентов.” |

Подсек. (1) (2) (В). Паб. L. 105–34, §1602 (c), добавлено «Предыдущее предложение применяется отдельно в отношении -» в конце и добавлены пп. (i) и (ii).

(i) и (ii).

Subsecs. (о), (р). Паб. L. 105–34, §1203 (a), добавлен подст. (o) и переименовали бывшую подпункт. (o) как (p).

1996 — Subsec. (k). Паб. L. 104–188, §1704 (p) (3), в заголовке заменено «повторное приобретение» на «выкуп».

Подсек. (k) (1). Паб. L. 104–188, §1704 (p) (1), заменил «повторное приобретение его акций или акций любого связанного лица (как определено в разделе 465 (b) (3) (C))» на « выкуп его акций ».

Подсек. (k) (2) (A). Паб. L. 104–188, §1704 (p) (2), вычеркнуто «или» в конце п. (i), добавлен п. (ii), и переименовал прежний п. (ii) как (iii).

Подсек. (l) (1). Паб. L. 104–191, §311 (a), пар. (1) в общем. До внесения изменений в п. (1) читать следующим образом:

«(1) В целом. — В случае физического лица, которое является сотрудником в значении статьи 401 (c) (1), допускается вычет в соответствии с этой статьей в размере 30 процентов от сумма, уплаченная в течение налогового года по страховке, которая представляет собой медицинское обслуживание налогоплательщика, его супруги (-и) и иждивенцев. ”

”

Подсек. (1) (2) (С). Паб. L. 104–191, §322 (b) (2) (B), добавлен подпункт. (С).

1995 — Subsec. (l) (1). Паб. L. 104–7, §1 (b), заменено «30 процентов» на «25 процентов».

Подсек. (1) (6). Паб. L. 104–7, §1 (a), вычеркнутый абз. (6) «Прекращение действия», которое гласит: «Настоящий подраздел не применяется к любому налоговому году, начинающемуся после 31 декабря 1993 года».

1993 — п. (е). Паб. L. 103–66, §13222 (a), изменены заголовок и текст в целом. До внесения поправок текст состоял из пп.(1) и (2), относящиеся к вычету обычных и необходимых расходов, уплаченных или понесенных в связи с определенной деятельностью, относящейся к законодательству Конгресса, штата или местному законодательству.

Подсек. (1) (2) (В). Паб. L. 103–66, §13174 (b) (1), изменен заголовок и текст подпункта. (B) в общем. До внесения поправок текст гласил следующее: «Пункт (1) не применяется к любому налогоплательщику, который имеет право участвовать в любом субсидируемом плане медицинского обслуживания, поддерживаемом любым работодателем налогоплательщика или супругой налогоплательщика. ”

”

Подсек. (1) (3). Паб. L. 103–66, § 13131 (d) (2), изменены заголовок и текст пар. (3) в целом. До внесения поправок текст гласил:

«(A) Медицинский вычет. — Любая сумма, уплаченная налогоплательщиком за страхование, к которому применяется параграф (1), не должна приниматься во внимание при расчете суммы, допустимой для налогоплательщика в качестве вычета в соответствии с разделом 213 (a).

«(B) Кредит на медицинское страхование. Сумма, в противном случае учитываемая в соответствии с пунктом (1) как выплаченная за страхование, которое представляет собой медицинское обслуживание, должна быть уменьшена на сумму (если таковая имеется) кредита на медицинское страхование, разрешенное налогоплательщику для налоговый год согласно разделу 32.”

Подсек. (1) (6). Паб. L. 103–66, § 13174 (a) (1), заменено «31 декабря 1993 г.» на «30 июня 1992 г.».

Подсек. (м). Паб. L. 103–66, §13211 (a), добавлен подст. (м). Бывший подст. (m) переименован (n).

Подсек. (п). Паб. L. 103–66, §13442 (a), добавлен подст. (п). Бывший подст. (n) переименован (o).

Паб. L. 103–66, §13211 (a), переименованный в подст. (m) как (n).

Подсек. (о). Паб. L. 103–66, §13442 (a), переименованный в подст. (n) как (o).

1992 — п.(а). Паб. L. 102–486 добавлен в конце «В целях пункта (2) налогоплательщик не должен рассматриваться как временно находящийся вне дома в течение любого периода работы, если такой период превышает 1 год».

1991 — Подраздел. (1) (6). Паб. L. 102–227 заменено «30 июня 1992 г.» на «31 декабря 1991 г.».

1990 — п. (1) (3). Паб. L. 101–508, §11111 (d) (2), заменен заголовок на заголовок, который гласил: «Согласование с медицинским заключением», и текст в целом исправлен. До внесения поправок текст гласил: «Любая сумма, уплаченная налогоплательщиком за страхование, к которой применяется параграф (1), не должна приниматься во внимание при расчете суммы, разрешенной налогоплательщику в качестве вычета в соответствии с разделом 213 (а). ”

”

Подсек. (1) (6). Паб. L. 101–508, §11410 (a), заменено «31 декабря 1991 г.» на «30 сентября 1990 г.».

1989 — п. (я). Паб. L. 101–239, §6202 (b) (3) (A), вычеркнутый подст. (i) который гласил:

«(1) Страхование, относящееся к терминальной стадии почечной недостаточности. — Расходы, уплаченные или понесенные работодателем по групповому плану медицинского обслуживания, не могут быть вычтены в соответствии с данным разделом, если в плане предусмотрены дифференцированные льготы для лиц, у которых закончился срок службы. стадия почечной недостаточности и другие лица, подпадающие под такой план на основании наличия терминальной стадии почечной недостаточности, потребности в диализе почек или любым другим способом.

«(2) Групповой план медицинского обслуживания. Для целей данного подраздела термин« групповой план медицинского обслуживания »означает любой план работодателя или его вклад в оказание медицинской помощи (как определено в разделе 213 (d) его сотрудникам). , бывшие сотрудники или семьи таких сотрудников или бывших сотрудников, напрямую или через страхование, компенсацию или иным образом ».

, бывшие сотрудники или семьи таких сотрудников или бывших сотрудников, напрямую или через страхование, компенсацию или иным образом ».

Подсек. (k) (2) (B) (iv). Паб. L. 101–239, §7862 (c) (3) (A), исправленный п. (iv) как существовало до отмены подст. (k) от Pub. Л.100–647, заменив «право» на «правомочность» в заголовке и вставив «не содержащее каких-либо исключений или ограничений в отношении какого-либо ранее существовавшего состояния такого бенефициара» после «или иначе)» в подпункте (I).

Подсек. (1) (2). Паб. Л. 101–140 переименован в подп. (C) как (B) и вычеркнуты бывшие подпар. (B), который гласит следующее: «Требуемое покрытие. — Пункт (1) не применяется к любому налогоплательщику в течение любого налогового года, если только покрытие не предоставляется по 1 или более планам, отвечающим требованиям статьи 89, рассматривая такое покрытие как работодатель- предоставленная выгода.”

Подсек. (1) (5). Паб. L. 101–239, §7107 (b), добавлен п. (5). Бывший пар. (5) переименован (6).

(5). Бывший пар. (5) переименован (6).

Паб. L. 101–239, §7107 (a) (1), заменено «30 сентября 1990 г.» на «31 декабря 1989 г.».

Подсек. (1) (6). Паб. L. 101–239, §7107 (b), прежний пар. (5) как (6).

1988 — п. (i) (2), (3). Паб. L. 100–647, §3011 (b) (2), измененное название пар. (3) как (2) и вычеркнуты бывшие абз. (2), что требовало планов по продлению страхового покрытия для определенных лиц.

Подсек. (k). Паб. L. 100–647, §3011 (b) (3), переименованный в подст. (l), относящиеся к расходам на выкуп акций, как (k) и вычеркнутые из бывшего подст. (k) которые связаны с требованиями к продолжающемуся страхованию групповых планов медицинского страхования.

Подсек. (k) (5) (B). Паб. L. 100–647, §1018 (t) (7) (B), внесла поправку, идентичную Pub. L. 99–509, §9307 (c) (2) (B), который изменил язык справочника Pub. L. 99–514, § 1895 (d) (5) (A), заменив «раздел 162 (k) (5)» на «раздел 162 (k) (2)». См. Примечание к поправке 1986 года ниже.

Подсек. (л). Паб. L. 100–647, §3011 (b) (3) (A), (B), переименованный в подст. (m), относящиеся к особым правилам в отношении расходов на медицинское страхование самозанятых лиц, как (l). Бывший подст. (l), относящиеся к расходам на выкуп акций, изменено (k).

Подсек. (м). Паб. L. 100–647, §3011 (b) (3) (B), (C), переименованный в подст. (n), относящийся к перекрестным ссылкам, как (m). Бывший подст. (m), относящиеся к особым правилам в отношении расходов на медицинское страхование самозанятых лиц, переименованы в (l).

Паб. L. 100–647, §1011B (b) (2), переименованный в подст. (m), относящийся к перекрестным ссылкам, как (n).

Подсек. (м) (2) (А). Паб. L. 100–647, §1011B (b) (3), добавлен «полученный налогоплательщиком от торговли или бизнеса, в отношении которых установлен план, обеспечивающий медицинское страхование» после «401 (c))».

Подсек. (м) (4), (5). Паб. L. 100–647, §1011B (b) (1), добавлен п. (4) и переименован в бывшую пар. (4) как (5).

(4) как (5).

Подсек. (п). Паб. L. 100–647, §3011 (b) (3) (C), переименованный в подст.(n) как (m).

Паб. L. 100–647, §1011B (b) (2), переименованный в подст. (m), относящийся к перекрестным ссылкам, как (n).

1986 — п. (i) (1). Паб. L. 99–272, §10001 (d), в заголовке заменено «Страхование, связанное с терминальной стадией почечной недостаточности» на «Общее правило».

Подсек. (i) (2), (3). Паб. L. 99–272, §10001 (a), добавлен п. (2) и переименован в бывшую пар. (2) как (3).

Подсек. (k). Паб. L. 99–272, §10001 (c), добавлен подст. (k). Бывший подст. (k) переименован (l).

Подсек. (k) (2) (A). Паб. L. 99–514, § 1895 (d) (1) (A), добавлен «Если покрытие по плану изменено для любой группы бенефициаров, находящихся в аналогичном положении, покрытие также должно быть изменено таким же образом для всех лиц, которые квалифицированные бенефициары по плану в соответствии с настоящим подразделом в связи с такой группой ».

Подсек. (k) (2) (B) (i). Паб. L. 99–514, § 1895 (d) (2) (A), в заголовке заменен «Максимальный требуемый период» на «Максимальный период» и исправлен текст в целом.До внесения поправок текст гласил: «В случае —

(k) (2) (B) (i). Паб. L. 99–514, § 1895 (d) (2) (A), в заголовке заменен «Максимальный требуемый период» на «Максимальный период» и исправлен текст в целом.До внесения поправок текст гласил: «В случае —

«(I) квалификационное событие, описанное в параграфе (3) (B) (в отношении увольнений и сокращенного рабочего времени), дата, которая наступает через 18 месяцев после даты квалификационного события, и

«(II) любое квалификационное соревнование, не описанное в подпункте (I), дата которого составляет 36 месяцев после даты квалификационного соревнования».

Подсек. (k) (2) (B) (i) (II). Паб. L. 99–509, §9501 (b) (1) (A) (i), добавлен «(кроме квалификационного события, описанного в параграфе (3) (F))».

Подсек. (k) (2) (B) (i) (III), (IV). Паб. L. 99–509, §9501 (b) (1) (A) (ii) — (iv), добавлен подпункт. (III), переименованный в бывший подкл. (III) как (IV) и добавлено «или (3) (F)».

Подсек. (k) (2) (B) (iii). Паб. L. 99–514, § 1895 (d) (3) (A), добавлен «Выплата любого страхового взноса (кроме любого платежа, упомянутого в последнем предложении подпункта (C)), считается своевременной, если она произведена. в течение 30 дней после установленной даты или в течение такого более длительного периода, который относится к плану или согласно плану ».

в течение 30 дней после установленной даты или в течение такого более длительного периода, который относится к плану или согласно плану ».

Подсек.(k) (2) (B) (iv). Паб. L. 99–514, § 1895 (d) (4) (A) (iii), в заголовке заменено «Страхование группового медицинского страхования» на «Повторное трудоустройство».

Подсек. (k) (2) (B) (iv) (I). Паб. L. 99–514, § 1895 (d) (4) (A) (ii), заменено «покрывается любым другим групповым планом медицинского страхования (в качестве сотрудника или иным образом)» на «покрываемый сотрудник по любому другому групповому плану медицинского страхования». .

Подсек. (k) (2) (B) (iv) (II). Паб. L. 99–509, §9501 (b) (2) (A), добавлен «в случае квалифицированного бенефициара, отличного от квалифицированного бенефициара, описанного в параграфе (7) (B) (iv)».

Подсек. (k) (2) (B) (v). Паб. L. 99–514, § 1895 (d) (4) (A) (i), вычеркнуто п. (v) повторный брак супруга, который гласит: «В случае лица, которое является квалифицированным бенефициаром по причине того, что он является супругом застрахованного сотрудника, дата, когда бенефициар повторно вступает в брак и становится покрытым групповым медицинским страхованием. план.»

план.»

Подсек. (k) (3). Паб. L. 99–509, §9501 (a) (1), добавлен подпункт. (F) и заключительные положения.

Подсек. (k) (5) (B). Паб. L. 99–514, § 1895 (d) (5) (A), с поправками, внесенными Pub.L. 99–509, §9307 (c) (2) (B), и Pub. L. 100–647, §1018 (t) (7) (B), добавлены «продолжающееся покрытие» и «Если есть выбор между типами покрытия в рамках плана, каждый квалифицированный бенефициар имеет право сделать отдельный выбор среди такие виды покрытия ». См. Примечание о поправке 1988 г. выше.

Подсек. (k) (6) (B). Паб. L. 99–509, §9501 (d) (1), заменено «(D) или (F)» на «или (D)».

Подсек. (k) (6) (C). Паб. L. 99–514, § 1895 (d) (6) (A), добавлен «в течение 60 дней после даты квалификационного соревнования».

Подсек. (k) (6) (D) (i). Паб. L. 99–509, §9501 (d) (1), заменено «(D) или (F)» на «или (D)».

Подсек. (k) (7) (B) (iii). Паб. L. 99–514, § 1895 (d) (7), добавлен кл. (iii).

Подсек. (k) (7) (B) (iv). Паб. L. 99–509, §9501 (c) (1), добавлен кл. (iv).

(iv).

Подсек. (л). Паб. L. 99–514, § 613 (a), добавлен подст. (л). Бывший подст. (l) переименован (m).

Паб. L. 99–272, §10001 (c), переименован в бывший подст. (k), относящиеся к перекрестным ссылкам, как (l).

Подсек.(м). Паб. L. 99–514, §1161 (a), добавлен подст. (m) относящиеся к особым правилам в отношении расходов на медицинское страхование самозанятых лиц, и далее предписал, чтобы этот раздел был изменен «путем изменения названия подраздела (n) на подраздел (m)», который не мог быть выполнен на языке справочника, потому что этот раздел не содержать подст. (п).

Паб. L. 99–514, §613 (a), переименованный в подст. (l), относящийся к перекрестным ссылкам, как (m).

1984 — Подст. (i) (2). Паб. L. 98–369, §2354 (d), заменено «раздел 213 (d)» на «раздел 213 (e)».

Подсек. (j). Паб. Л. 98–573 добавлен пп. (j). Бывший подст. (j) переименован (k).

Подсек. (j) (3). Паб. L. 98–369, §512 (b), добавлен п. (3).

(3).

Подсек. (k). Паб. L. 98–573 переименован в бывшую подст. (j) как (k).

1982 — Подсек. (а). Паб. В L. 97–216 добавлены положения, согласно которым суммы, израсходованные членами Конгресса в течение каждого налогового года на расходы на проживание, не должны вычитаться для целей подоходного налога, превышающие 3000 долларов.

Подсек.(в) (1). Паб. L. 97–248, §288 (a), замененный «является незаконным в соответствии с Законом о борьбе с коррупцией за рубежом 1977 года» на «было бы незаконным по законам Соединенных Штатов, если бы такие законы были применимы к таким платежам и к такому должностному лицу или служащий »после слов« правительство, платеж »и« (или является незаконным в соответствии с Законом о борьбе с коррупцией за рубежом 1977 года) »для« (или будет незаконным в соответствии с законодательством США) »перед« возлагается на секретаря » .

Подсек. (час). Паб. L. 97–248, §128 (b) (2), переименованный в подст.(i) в отношении путевых расходов законодателей штата вне дома, как (h). Бывший подст. (h), относящиеся к групповым планам медицинского обслуживания, переименованы в (i).

Бывший подст. (h), относящиеся к групповым планам медицинского обслуживания, переименованы в (i).

Подсек. (я). Паб. L. 97–248, §128 (b) (2), прежний подст. (h) в отношении групповых планов медицинского страхования, как (i). Бывший подст. (i), относящиеся к путевым расходам законодателей штата за пределами дома, переименован в (h). Бывший подст. (i), относящийся к перекрестным ссылкам, переименован в (j).

Подсек. (j). Паб. L. 97–248, §128 (b) (1), прежний подст.(i), относящийся к перекрестным ссылкам, как (j).

1981 — п. (а). Pub L. 97–51 вычеркнул положения, согласно которым суммы, израсходованные членами Конгресса в течение каждого налогового года на расходы на проживание, не могут быть вычтены для целей подоходного налога, превышающие 3000 долларов.

Подсек. (час). Паб. Л. 97–35 добавлен пп. (h) относящиеся к групповым планам медицинского обслуживания. Бывший подст. (h), добавлено Pub. L. 97–34, касающийся путевых расходов законодателей штата вне дома, переименован в (i). См. Примечание к поправке 1982 г. выше.

См. Примечание к поправке 1982 г. выше.

Паб. Л. 97–34 добавлен пп. (h) относящиеся к путевым расходам законодателей штата за пределами дома. Бывший подст. (h), относящийся к перекрестным ссылкам, переименован в (i). См. Примечание к поправке 1982 г. выше.

Подсек. (я). Паб. L. 97–35 переименован в бывший подст. (h), добавлено Pub. L. 97–34 и касающийся путевых расходов законодателей штата вне дома, как (i). См. Примечание к поправке 1982 г. выше.

Паб. L. 97–34 переименован в бывшую подст. (h), относящиеся к перекрестным ссылкам, как (i).См. Примечание к поправке 1982 г. выше.

1976 — п. (а). Паб. L. 94–455, §1901 (c) (4), вычеркнута ссылка на территорию в положениях, следующих за пар. (3).

Подсек. (c). Паб. L. 94–455, §1906 (b) (13) (A), зачеркнуто в абз. (1) и (2) «или его представитель» после «Секретарь».

1971 — п. (с). Паб. L. 92–178, §310 (a) (2), в заголовке заменено «Незаконные взятки, откаты и другие выплаты» на «Взятки и незаконные откаты».

Подсек. (в) (2). Паб. L. 92–178, §310 (a) (1), заменены положения о «других незаконных платежах» на прежние положения о «других взятках или откатах» следующим образом: «Если в уголовном процессе налогоплательщик признан виновным в совершении платежа (другое чем платеж, описанный в параграфе (1), который является незаконной взяткой или откатом, или его признание вины или nolo contendere обвинительному заключению или информация, обвиняющая в совершении такого платежа, внесены или приняты в таком разбирательстве, вычеты не производятся. разрешено в соответствии с подразделом (а) в связи с таким платежом или любым связанным платежом, произведенным до даты окончательного судебного решения в таком судебном разбирательстве.”

Подсек. (в) (3). Паб. L. 92–178, §310 (a) (1), заменены положения об откатах, скидках и взятках в рамках Medicare и medicaid на прежние положения о сроке давности.

1969 — Подсек. (с). Паб. L. 91–172, §902 (b), в соответствии с абз. (1), расширил применимость невычитаемых расходов для платежей к любому должностному лицу или служащему любого правительства, или любого агентства или инструмента любого правительства, и добавил пункты. (2) и (3).

(2) и (3).

Подсек.(е), (ж). Паб. L. 91–172, §902 (a), добавлены подразделы. (f) и (g). Бывший подст. (f) переименован (h).

Подсек. (час). Паб. L. 91–172, §§516 (c) (2) (A), 902 (a), прежний подст. (f) как (h), заменено «(1) For» на «For» и добавлена ссылка на раздел 1253 для специального правила, касающегося обработки платежей получателем франшизы, товарного знака или фирменного наименования.

1962 — Подсек. (а) (2). Паб. L. 87–834, §4 (b), заменено «(включая суммы, затраченные на питание и проживание, кроме сумм, которые являются щедрыми или экстравагантными в данных обстоятельствах)» на «включая всю сумму, израсходованную на питание и проживание)».

Подсек. (д), (е). Паб. L. 87–834, §3 (a), добавлен подст. (e) и переименовали бывшую подпункт. (e) как (f).

1960 — п. (б). Паб. L. 86–779, §7 (b), после слов «процентные ограничения» добавлены «долларовые ограничения».

Подсек. (г), (д). Паб. L. 86–779, §8 (a), добавлен подст. (d) и переименовали бывшую подпункт. (d) как (e).

(d) как (e).

1958 — Подсек. (CD). Паб. L. 85–866, §5 (a), добавлен подст. (c) и переименовали бывшую подпункт. (c) как (d).

Дата вступления в силу поправки 2017 г.Поправка разделом 11002 (d) (6) Pub.L. 115–97, применимые к налоговым годам, начинающимся после 31 декабря 2017 г., см. Раздел 11002 (e) Pub. L. 115–97, изложенный в виде примечания к разделу 1 этого заголовка.

Паб. L. 115–97, раздел I, §13306 (a) (2), 22 декабря 2017 г., 131 Stat. 2127, при условии, что:

«Поправка, внесенная в этот подраздел [поправка к этому разделу], применяется к суммам, выплаченным или понесенным в день или после даты вступления в силу настоящего Закона [Дек. 22, 2017], за исключением того, что такие поправки не применяются к суммам, выплаченным или понесенным в соответствии с каким-либо обязательным приказом или соглашением, заключенным до такой даты.Такое исключение не применяется к приказу или соглашению, требующим одобрения суда, если только одобрение не было получено до этой даты ».

Паб. L. 115–97, раздел I, §13307 (b), 22 декабря 2017 г., 131 Stat. 2129, при условии, что:

«Поправки, внесенные в этот раздел [поправки к этому разделу], применяются к суммам, выплаченным или понесенным после даты вступления в силу настоящего Закона [Дек. 22, 2017] ».

Паб. L. 115–97, раздел I, §13308 (c), 22 декабря 2017 г., 131 Stat. 2129, при условии, что:

«Поправки, внесенные в этот раздел [поправки к этому разделу и разделу 6033 настоящего заголовка], применяются к суммам, выплаченным или понесенным в день или после даты вступления в силу настоящего Закона [Дек.22, 2017] ».Паб. L. 115–97, раздел I, §13311 (b), 22 декабря 2017 г., 131 Stat. 2132, при условии, что:

«Поправка, внесенная в этот раздел [поправка к этому разделу], применяется к налоговым годам, начинающимся после даты вступления в силу настоящего Закона [Дек. 22, 2017] ».

Паб. L. 115–97, раздел I, §13531 (b), 22 декабря 2017 г., 131 Stat. 2154, при условии, что:

«Поправки, внесенные в этот раздел [поправки в этот раздел], применяются к налоговым годам, начинающимся после 31 декабря 2017 года. ”

”

Паб. L. 115–97, раздел I, §13601 (e), 22 декабря 2017 г., 131 Stat. 2156, при условии, что:

«(1) В целом.За исключением случаев, предусмотренных в пункте (2), поправки, внесенные в этот раздел [поправки в этот раздел], применяются к налоговым годам, начинающимся после 31 декабря 2017 года.

«(2) Исключение для обязывающих контрактов. Поправки, внесенные в этот раздел, не применяются к вознаграждению, которое предоставляется в соответствии с письменным обязательным контрактом, который действовал 2 ноября 2017 года и который не подвергался никаким существенным изменениям в указанную дату или после нее.” Дата вступления в силу поправки 2010 г.Паб. L. 111–240, раздел II, §2042 (b), 27 сентября 2010 г., 124 Stat. 2560, при условии, что:

«Поправки, внесенные в этот раздел [поправки в этот раздел], применяются к налоговым годам, начинающимся после 31 декабря 2009 года».

Паб. L. 111–148, раздел IX, §9014 (b), 23 марта 2010 г., 124 Stat. 870, при условии, что:

«Поправка, внесенная в этот раздел [поправка к этому разделу], применяется к налоговым годам, начинающимся после 31 декабря 2009 года, в отношении услуг, оказанных после этой даты. ”

”

Паб. L. 111–148, раздел X, §10108 (g) (2), 23 марта 2010 г., 124 Stat. 914, при условии, что:

«Изменения, внесенные в этот подраздел [поправки к этому разделу], применяются к купонам, предоставленным после 31 декабря 2013 года».

Дата вступления в силу поправки 2004 г.Паб. L. 108–357, раздел III, §318 (c), 22 октября 2004 г., 118 Stat. 1470, при условии, что:

«Поправки, внесенные в этот раздел [поправки в этот раздел], применяются к налоговым годам, начинающимся после 31 декабря 2003 года.”

Поправка разделом 802 (b) (2) Pub. L. 108–357, действующий с 4 марта 2003 г., см. Раздел 802 (d) Pub. L. 108–357, установленный в качестве примечания к дате вступления в силу в соответствии с разделом 4985 настоящего заголовка.

Дата вступления в силу поправок 1998 г.Паб. Л. 105–277, разд. J, раздел II, §2002 (b), 21 октября 1998 г., 112 Stat. 2681–901, при условии, что:

«Поправка, внесенная в этот раздел [поправка к этому разделу], применяется к налоговым годам, начинающимся после 31 декабря 1998 года».

Поправка, внесенная Pub.L. 105–206 действует, если не предусмотрено иное, как если бы он включен в положения Закона о налоговых льготах 1997 г., Pub. L. 105–34, к которому относится такая поправка, см. Раздел 6024 Pub. L. 105–206, изложенный в виде примечания к разделу 1 этого заголовка.

Дата вступления в силу поправки 1997 г.Паб. L. 105–34, раздел IX, §934 (b), 5 августа 1997 г., 111 Stat. 882, при условии, что:

«Поправка, внесенная в этот раздел [поправка к этому разделу], применяется к налоговым годам, начинающимся после 31 декабря 1996 года.”

Паб. L. 105–34, раздел XII, §1203 (c), 5 августа 1997 г., 111 Stat. 995, при условии, что:

«Поправки, внесенные в этот раздел [поправки к этому разделу и отмены положений, изложенных в примечании ниже], применяются к налоговым годам, начинающимся после 31 декабря 1997 года».

Паб. L. 105–34, раздел XII, §1204 (b), 5 августа 1997 г., 111 Stat. 995, при условии, что:

«Поправка, внесенная в подпункт (а) [поправка к этому разделу], применяется к суммам, выплаченным или понесенным в отношении налоговых лет, заканчивающихся после даты вступления в силу этого Закона [август. 5, 1997] ».

5, 1997] ».

Поправка разделом 1602 (c) Pub. L. 105–34, действующий, как если бы он был включен в положения Закона о переносимости и подотчетности медицинского страхования 1996 г., Pub. L. 104–191, к которому относится такая поправка, см. Раздел 1602 (i) Pub. L. 105–34, изложенное в виде примечания к разделу 26 этого заголовка.

Дата вступления в силу поправки 1996 г.Поправка разделом 311 (а) Pub. L. 104–191, применимый к налоговым годам, начинающимся после 31 декабря 1996 г., см. Раздел 311 (c) Pub.L. 104–191, изложенный в виде примечания к разделу 104 этого заголовка.

Паб. L. 104–191, раздел III, §322 (c), 21 августа 1996 г., 110 Stat. 2062, при условии, что:

«Поправки, внесенные в этот раздел [поправки к этому разделу и разделу 213 настоящего заголовка], применяются к налоговым годам, начинающимся после 31 декабря 1996 года».Паб. L. 104–188, раздел I, §1704 (p) (4), 20 августа 1996 г., 110 Stat. 1886 г., при условии, что:

«(A) В целом. За исключением случаев, предусмотренных в подпункте (B), поправки, внесенные в этот подраздел [поправки к этому разделу], применяются к суммам, выплаченным или понесенным после 13 сентября 1995 г. , в налоговые годы, заканчивающиеся после такой даты.

, в налоговые годы, заканчивающиеся после такой даты.

Паб. L. 104–7, §1 (c), 11 апреля 1995 г., 109 Stat. 93, при условии, что:

«(1) Расширение.Поправка, внесенная в подпункт (а) [поправка к этому разделу], применяется к налоговым годам, начинающимся после 31 декабря 1993 года.

«(2) Увеличение.Поправка, внесенная в подраздел (b) [поправка к этому разделу], применяется к налоговым годам, начинающимся после 31 декабря 1994 года.”

Дата вступления в силу поправки 1993 г.Поправка разделом 13131 (d) (2) Pub. L. 103–66, применимые к налоговым годам, начинающимся после 31 декабря 1993 г., см. Раздел 13131 (e) Pub. L. 103–66, изложенное в виде примечания к разделу 32 этого заголовка.

Паб. L. 103–66, раздел XIII, §13174 (a) (3), 10 августа 1993 г., 107 Stat. 457, при условии, что:

L. 103–66, раздел XIII, §13174 (a) (3), 10 августа 1993 г., 107 Stat. 457, при условии, что:

«Поправки, внесенные в этот подраздел [вносящие поправки в этот раздел и отменяющие положения, изложенные ниже], применяются к налоговым годам, заканчивающимся после 30 июня 1992 года.”

Паб. L. 103–66, раздел XIII, § 13174 (b) (2), 10 августа 1993 г., 107 Stat. 457, при условии, что:

«Поправка, внесенная в параграф (1) [поправка к этому разделу], применяется к налоговым годам, начинающимся после 31 декабря 1992 года».

Паб. L. 103–66, раздел XIII, §13211 (b), 10 августа 1993 г., 107 Stat. 471, при условии, что:

«Поправка, внесенная в подраздел (а) [поправка к этому разделу], применяется к суммам, которые в противном случае подлежали бы вычету в налоговые годы, начинающиеся 1 января 1994 г. или позднее.”

Паб. L. 103–66, раздел XIII, §13222 (e), 10 августа 1993 г., 107 Stat. 481, при условии, что:

«Поправки, внесенные в этот раздел [поправки в этот раздел и разделы 170, 6033 и 7871 этого заголовка], применяются к суммам, выплаченным или понесенным после 31 декабря 1993 года».

Паб. L. 103–66, раздел XIII, §13442 (b), 10 августа 1993 г., 107 Stat. 568 с изменениями, внесенными Pub. L. 104–7, §5, 11 апреля 1995 г., 109 Stat. 96, при условии, что:

«Положения этого раздела [поправки к этому разделу] применяются к услугам, предоставленным после 2 февраля 1993 г. и до 31 декабря 1995 г. или ранее.”

Дата вступления в силу поправки 1990 г.Поправка разделом 11111 (d) (2) Pub. L. 101–508, применимые к налоговым годам, начинающимся после 31 декабря 1990 г., см. Раздел 11111 (f) Pub. L. 101–508, изложенный в виде примечания к разделу 32 этого заголовка.

Паб. L. 101–508, раздел XI, §11410 (c), 5 ноября 1990 г., 104 Stat. 1388–479, при условии, что:

«Поправки, внесенные в этот раздел [изменяющие этот раздел и отменяющие положения, изложенные ниже], применяются к налоговым годам, начинающимся после 31 декабря 1989 года.”

Дата вступления в силу поправки 1989 г. Паб. L. 101–239, раздел VI, §6202 (b) (5), 19 декабря 1989 г. , 103 Stat. 2233, при условии, что:

, 103 Stat. 2233, при условии, что:

Паб. L. 101–239, раздел VII, §7107 (c), Dec.19, 1989, 103 Stat. 2306, при условии, что:

«Поправки, внесенные в этот раздел [поправки к этому разделу], применяются к налоговым годам, начинающимся после 31 декабря 1989 года».

Паб. L. 101–239, раздел VII, §7862 (c) (3) (D), 19 декабря 1989 г., 103 Stat. 2432, при условии, что:

«Поправки, внесенные в этот параграф [поправки к этому разделу, разделу 4980B этого заголовка и разделу 1162 Раздела 29, Трудовые отношения], применяются к: «(я)квалификационных события, произошедших после 31 декабря 1989 г., и

«(Ii) в случае квалифицированных бенефициаров, выбравших продление страхового покрытия после 31 декабря 1988 г. , — период, за который был выплачен требуемый страховой взнос (или была предпринята попытка уплаты, но была отклонена как таковая).”

, — период, за который был выплачен требуемый страховой взнос (или была предпринята попытка уплаты, но была отклонена как таковая).”

Поправка, внесенная Pub. L. 101–140 действует, как если бы он был включен в раздел 1151 Pub. L. 99–514, см. Раздел 203 (c) Pub. L. 101–140, изложенная в виде примечания к разделу 79 этого заголовка.

Дата вступления в силу поправки 1988 г.Поправка разделами 1011B (b) (1) — (3) и 1018 (t) (7) (B) Pub. L. 100–647 действует, если не предусмотрено иное, как если бы оно было включено в положение Закона о налоговой реформе 1986 г., Pub. L. 99–514, к которому относится такая поправка, см. Раздел 1019 (a) Pub. Л.100–647, изложенные в виде примечания к разделу 1 этого заголовка.

Паб. L. 100–647, раздел III, §3011 (d), 10 ноября 1988 г., 102 Stat. 3625, при условии, что:

«Поправки, внесенные этим разделом [вводящие в действие раздел 4980B этого раздела и вносящие поправки в этот раздел, разделы 106 и 414 этого раздела, раздел 1167 раздела 29,« Труды »и раздел 300bb – 8 раздела 42 , Общественное здравоохранение и социальное обеспечение] применяется к налоговым годам, начинающимся после 31 декабря 1988 г. , но не применяется к любому плану на любой плановый год, к которому раздел 162 (k) Налогового кодекса 1986 г. (действующий на день до дня вступления в силу настоящего Закона [ноябрь.10, 1988]) не применялся по причине раздела 10001 (e) (2) Закона о согласовании консолидированного омнибусного бюджета 1985 г. [раздел 10001 (e) (2) Pub. L. 99–272, установленная датой вступления в силу примечания к поправке 1986 г. в разделе 106 настоящего заголовка] ». Дата вступления в силу поправки 1986 г.

, но не применяется к любому плану на любой плановый год, к которому раздел 162 (k) Налогового кодекса 1986 г. (действующий на день до дня вступления в силу настоящего Закона [ноябрь.10, 1988]) не применялся по причине раздела 10001 (e) (2) Закона о согласовании консолидированного омнибусного бюджета 1985 г. [раздел 10001 (e) (2) Pub. L. 99–272, установленная датой вступления в силу примечания к поправке 1986 г. в разделе 106 настоящего заголовка] ». Дата вступления в силу поправки 1986 г.Паб. L. 99–514, раздел VI, §613 (b), 22 октября 1986 г., 100 Stat. 2251, при условии, что:

«Поправки, внесенные в подраздел (а) [поправки к этому разделу], применяются к любой сумме, уплаченной или понесенной после 28 февраля 1986 года, в налоговые годы, заканчивающиеся после такой даты.”

Паб. L. 99–514, раздел XI, §1161 (b), 22 октября 1986 г., 100 Stat. 2509, при условии, что:

«(1) В целом. Поправка, внесенная в этот раздел [поправка к этому разделу], применяется к налоговым годам, начинающимся после 31 декабря 1986 года.

Паб. L. 99–514, раздел XVIII, § 1895 (d) (6) (D), 22 октября 1986 г., 100 Stat. 2939, при условии, что:

«Поправки, внесенные в этот параграф [поправки к этому разделу, разделу 1166 Раздела 29, Труд, и разделу 300bb – 6 Раздела 42, Общественное здравоохранение и социальное обеспечение], применяются только в отношении квалифицируемых событий, происходящих после даты вступления в силу настоящего Закона [окт. 22, 1986] ».

22, 1986] ».Паб. L. 99–514, раздел XVIII, § 1895 (e), 22 октября 1986 г., 100 Stat. 2940, при условии, что:

«Если иное не предусмотрено в этом разделе, поправки, внесенные в этот раздел [поправки к этому разделу, раздел 3121 этого заголовка, разделы с 1162 и 1165 до 1167 Раздела 29, разделы 300bb – 2, 300bb – 5 , 300bb – 6, 410, 1301, 1320c – 13, 1395p, 1395u, 1395cc, 1395dd, 1395mm, 1395ww, 1395yy, 1396a, 1396b, 1396d и 1396s Раздела 42, вводящие в действие положения, изложенные в примечаниях к этому разделу, раздел 3121 этого раздела, раздел 1167 раздела 29 и разделы 1395u, 1395y, 1395ww и 1395yy раздела 42, а также положения об изменении, изложенные в виде примечаний к разделам 403, 1395u, 1395cc, 1395mm, 1395ww, 1395yy и 1396b раздела 42] вступает в силу, как если бы оно было включено в Закон о согласовании сводных сводных бюджетов 1985 г. [Pub.Л. 99–272] ». Поправка разделом 9307 (c) (2) (B) Pub. L. 99–509 вступает в силу, как если бы он был включен в Закон о налоговой реформе 1986 г. , Pub. L. 99–514, см. Раздел 9307 (c) (2) Pub. L. 99–509, изложенный в виде примечания в соответствии с разделом 1395u раздела 42.

, Pub. L. 99–514, см. Раздел 9307 (c) (2) Pub. L. 99–509, изложенный в виде примечания в соответствии с разделом 1395u раздела 42.

Паб. L. 99–509, раздел IX, §9501 (e), 21 октября 1986 г., 100 Stat. 2078, при условии, что:

«(2) Порядок рассмотрения некоторых процедур банкротства. — Несмотря на параграф (1), раздел 10001 (e) Закона о консолидированной сводной бюджетной выверке 1985 года [изложен в примечании к разделу 106 настоящего заголовка] и раздел 10002 (d ) такого Закона [изложены в виде примечания к разделу 1161 Раздела 29], поправки, внесенные этим разделом [изменяющие этот раздел и разделы 1162, 1163, 1166 и 1167 Раздела 29] и разделами 10001 и 10002 таких Закон [принятие статей 1161–1168 раздела 29, изменение этого раздела, раздел 106 этого раздела и раздел 1132 раздела 29, а также принятие положений, изложенных в примечаниях к разделу 106 этого раздела и разделам 1161 и 1166 раздела 29] применяется в случае плановых лет, заканчивающихся в течение 12-месячного периода, начинающегося 1 июля 1986 г. , но только в отношении:

, но только в отношении:Поправка, внесенная Pub.L. 99–272, применимые к плановым годам, начинающимся 1 июля 1986 г. или после этой даты, со специальными правилами для коллективных договоров, см. Раздел 10001 (e) Pub. L. 99–272, изложенный в виде примечания к разделу 106 этого заголовка.

Дата вступления в силу поправки 1984 г.Паб. L. 98–573, раздел II, §232 (b), 30 октября 1984 г., 98 Stat. 2991, при условии, что:

«Поправка, внесенная в подпункт (а) [поправка к данному разделу], применяется к налоговым годам, начинающимся после даты вступления в силу настоящего Закона [окт.30, 1984] ».

Поправка разделом 512 (b) Pub. L. 98–369, применимые к суммам, выплаченным или понесенным после 18 июля 1984 г., в налоговые годы, заканчивающиеся после такой даты, за исключением некоторых планов выплаты продолжительных отпусков, см. Раздел 512 (c) Pub. L. 98–369, изложенный в виде примечания к разделу 404 этого заголовка.

Поправка разделом 2354 (d) Pub. L. 98–369, действующий с 18 июля 1984 г., но не должно толковаться как изменение или затрагивающее какое-либо право, ответственность, статус или толкование, существовавшее (в соответствии с положениями соответствующего закона) до этой даты, см. Раздел 2354 (e) Закона. Паб.L. 98–369, изложенный в виде примечания к разделу 1320a – 1 раздела 42 «Общественное здравоохранение и социальное обеспечение».

L. 98–369, действующий с 18 июля 1984 г., но не должно толковаться как изменение или затрагивающее какое-либо право, ответственность, статус или толкование, существовавшее (в соответствии с положениями соответствующего закона) до этой даты, см. Раздел 2354 (e) Закона. Паб.L. 98–369, изложенный в виде примечания к разделу 1320a – 1 раздела 42 «Общественное здравоохранение и социальное обеспечение».

Паб. L. 97–248, раздел II, §288 (c), 3 сентября 1982 г., 96 Stat. 571, при условии, что:

«Поправки, внесенные в этот раздел [поправки к этому разделу и разделам 952 и 964 настоящего заголовка], применяются к платежам, произведенным после даты вступления в силу настоящего Закона [сентябрь. 3, 1982] ». Поправка разделом 128 (b) Pub. L. 97–248 действует, как если бы такая поправка была изначально включена как часть этого раздела, поскольку в этот раздел были внесены поправки в соответствии с Законом о согласовании общего бюджета 1981 г. , Pub.L. 97–35, см. Раздел 128 (e) (2) Pub. L. 97–248, изложенный в виде примечания к разделу 1395x раздела 42 «Общественное здравоохранение и социальное обеспечение».

, Pub.L. 97–35, см. Раздел 128 (e) (2) Pub. L. 97–248, изложенный в виде примечания к разделу 1395x раздела 42 «Общественное здравоохранение и социальное обеспечение».

Паб. L. 97–216, раздел II, §215 (d), 18 июля 1982 г., 96 Stat. 194, при условии, что:

«Поправки, внесенные в этот раздел [поправки к этому разделу и разделу 280A настоящего заголовка и отменяющие положения, изложенные в примечании к этому разделу], применяются к налоговым годам, начинающимся после 31 декабря 1981 г.» Дата вступления в силу поправки 1981 г.Паб. Л.97–51, §139 (b) (3), 1 октября 1981 г., 95 Stat. 967 с изменениями, внесенными Pub. L. 97–92, §133a, 15 декабря 1981 г., 95 Stat. 1199, при условии, что:

«Поправки, внесенные в этот подраздел [поправки к этому разделу и отмены раздела 31c Раздела 2, Конгресс], применяются к налоговым годам, начинающимся после 31 декабря 1980 года».Паб. L. 97–35, раздел XXI, §2146 (c) (2), 13 августа 1981 г., 95 Stat. 801, при условии, что:

«Поправки, внесенные в подраздел (b) [поправки к этому разделу], вступают в силу в отношении налоговых лет, начинающихся 1 января 1982 г. или после этой даты.”

или после этой даты.”

Паб. L. 97–34, раздел I, §127 (b), 13 августа 1981 г., 95 Stat. 203, при условии, что:

«Поправка, внесенная в подпункт (а) [поправка к этому разделу], применяется к налоговым годам, начинающимся 1 января 1976 г. или после этой даты».

Дата вступления в силу поправки 1971 г.Паб. L. 92–178, раздел III, §310 (b), 10 декабря 1971 г., 85 Stat. 525, при условии, что:

«Поправки, внесенные в подраздел (a) [поправки к этому разделу], применяются в отношении платежей после 30 декабря 1969 года, за исключением статьи 162 (c) (3) Закона о внутренних доходах 1954 года. (как добавлено в подпункте (а)) применяется только в отношении откатов, скидок и взяток, выплата которых производится в день или после даты вступления в силу настоящего Закона [Дек.10, 1971] ».

Дата вступления в силу поправки 1969 г. Паб. L. 91–172, раздел IX, §902 (c), 30 декабря 1969 г., 83 Stat. 711, с изменениями, внесенными Pub. L. 99–514, §2, 22 октября 1986 г. , 100 Stat. 2095, при условии, что:

, 100 Stat. 2095, при условии, что:

Поправка разделом 516 (c) (2) (A) Pub. L. 91–172, применимые к переводам после 31 декабря 1969 г., см. Раздел 516 (d) (3) Pub. L. 91–172, изложенный в виде примечания к разделу 1001 этого заголовка.

Дата вступления в силу поправки 1962 г. Паб.L. 87–834, §4 (c), 16 октября 1962 г. , 76 Stat. 977, при условии, что:

, 76 Stat. 977, при условии, что:

Паб. L. 87–834, §3 (b), 16 октября 1962 г., 76 Stat. 973, при условии, что:

«Поправки, внесенные в этот раздел [поправки в этот раздел], применяются к налоговым годам, начинающимся после 31 декабря 1962 года.”

Дата вступления в силу поправки 1960 г.Паб. L. 86–779, §7 (c), 14 сентября 1960 г., 74 Stat. 1002, при условии, что:

«Поправки, внесенные в подразделы (a) и (b) [поправки к этому разделу и разделу 170 настоящего заголовка], применяются в отношении налоговых лет, начинающихся после 31 декабря 1959 года».Паб. L. 86–779, §8 (d), 14 сентября 1960 г., 74 Stat. 1003, при условии, что:

«Поправки, внесенные в подразделы (a), (b) и (c) [изменение этого раздела и раздела 1054 этого заголовка и изменение таблицы разделов для Части IV путем добавления элемента 1054 и нумерации предыдущего элемента 1054 as 1055] применяется в отношении налоговых лет, начинающихся после 31 декабря 1959 года. ” Дата вступления в силу поправки 1958 г.

” Дата вступления в силу поправки 1958 г.Паб. L. 85–866, раздел I, §5 (b), 2 сентября 1958 г., 72 Stat. 1608, при условии, что:

«Поправка, внесенная в подпункт (а) [поправка к этому разделу], применяется только в отношении расходов, оплаченных или понесенных после даты вступления в силу настоящего Закона [сен. 2, 1958]. Определение того, будут ли какие-либо расходы, оплаченные или понесенные до или до даты вступления в силу настоящего Закона, разрешаться в качестве вычета, как если бы этот раздел не был принят, и без вывода из того факта, что этот раздел не является применяется в отношении расходов, оплаченных или понесенных в дату вступления в силу настоящего Закона или до нее.”

Отчисления на специальные оценки Паб. Л. 104–208, разд. A, раздел II, §2711, 30 сентября 1996 г., 110 Stat. 3009–498, при условии, что для целей подзаголовка A этого заголовка сумма, разрешенная в качестве вычета в соответствии с этим разделом за налоговый год, будет включать любую сумму, уплаченную в течение этого года в связи с оценкой в соответствии с разделом 2702 Pub. L. 104–208, ранее изложенный как примечание в соответствии с разделом 1817 Раздела 12, Банки и банковское дело, и что бывший раздел 172 (f) этого раздела не будет применяться к этому вычету.

L. 104–208, ранее изложенный как примечание в соответствии с разделом 1817 Раздела 12, Банки и банковское дело, и что бывший раздел 172 (f) этого раздела не будет применяться к этому вычету.

Паб. L. 102–227, раздел I, §110 (a) (2), 11 декабря 1991 г., 105 Stat. 1688, при условии, что в случае любого налогооблагаемого года, начинающегося в 1992 году, только суммы, уплаченные физическим лицом до 1 июля 1992 года для страхового покрытия за периоды до 1 июля 1992 года, будут приниматься во внимание при определении суммы вычета в соответствии с подст. . (l) настоящего раздела в отношении такого физического лица за такой налоговый год, а также для целей подпункта (A) подпункта.(l) (2) настоящего раздела, сумма полученного дохода, описанная в таком подпункте, принятая во внимание для такого налогового года, будет равна сумме, которая имеет такое же отношение к общей сумме такого заработанного дохода, как количество месяцев в такой налоговый год, заканчивающийся до 1 июля 1992 г. , соответствует количеству месяцев в таком налоговом году до отмены Pub. L. 103–66, раздел XIII, §13174 (a) (2), 10 августа 1993 г., 107 Stat. 457.