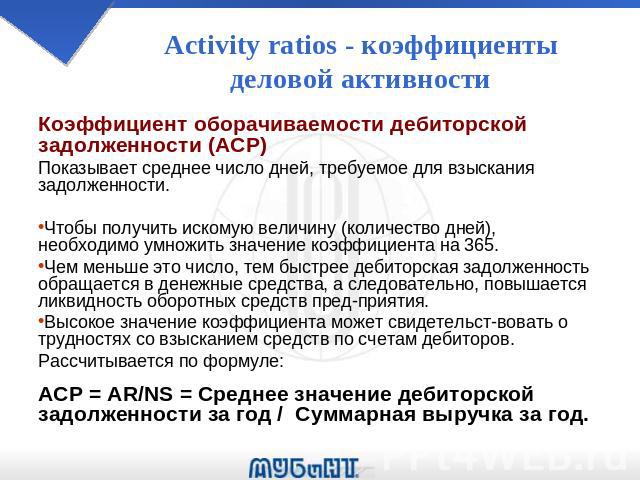

Коэф оборачиваемости дебиторской задолженности: (Receivable turnover).

Коэффициент оборачиваемости дебиторской

от Счет:Учет

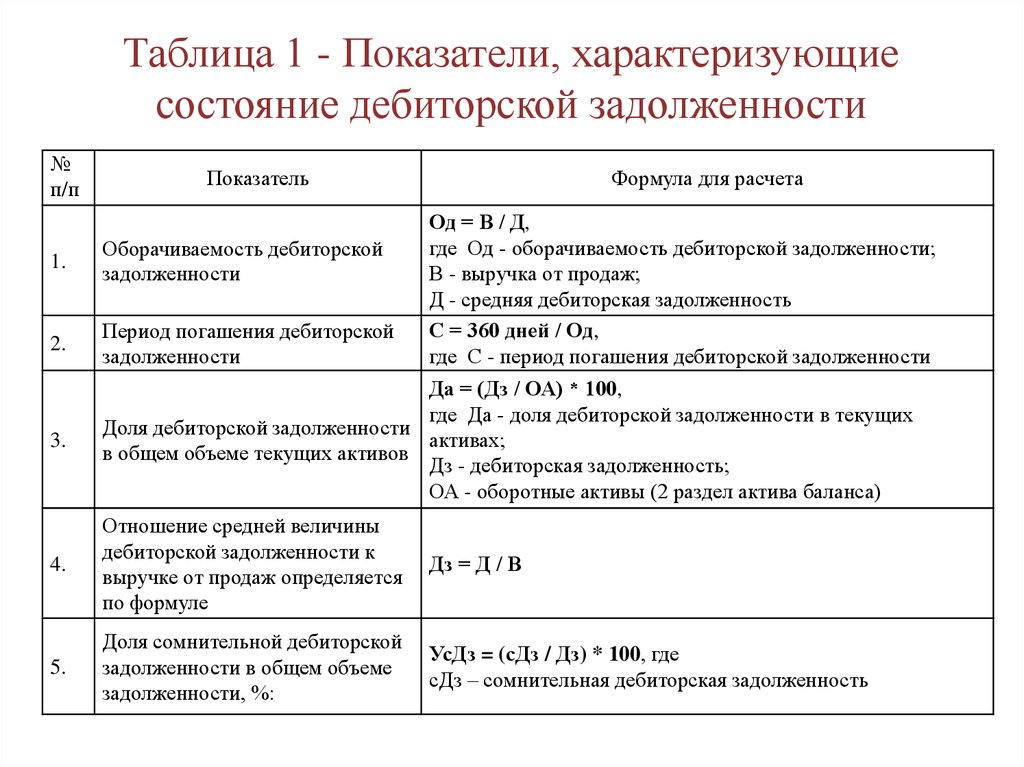

Формула расчета коэффициента оборачиваемости дебиторской задолженности

Содержание

- 1 Что показывает коэффициент оборачиваемости дебиторской задолженности?

- 2 Формула расчета коэффициента оборачиваемости дебиторской задолженности

- 3 Что означает изменение коэффициента оборачиваемости дебиторской задолженности?

- 4 Период оборачиваемости дебиторской задолженности

- 5 Нормативное значение коэффициента оборачиваемости дебиторской задолженности.

- 6 Рассчитать коэффициент оборачиваемости дебиторской задолженности онлайн

- 7 Факторный анализ оборачиваемости дебиторской задолженности — формула

Что показывает коэффициент оборачиваемости дебиторской задолженности?

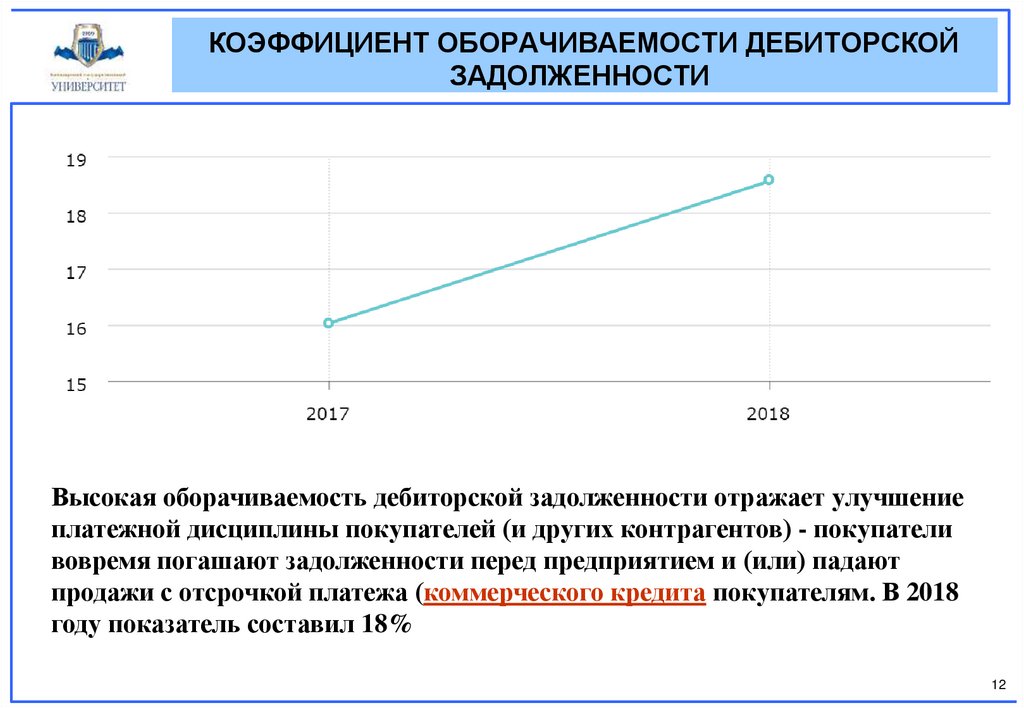

Коэффициент оборачиваемости дебиторской задолженности имеет аббревиатуру (Коб.дз) и показывает сколько раз за отчетный период (месяц, квартал, год) оборотов совершила дебиторская задолженность в компании. Данный коэффициент показывает эффективность использования

Данный коэффициент показывает эффективность использования

дебиторской задолженности на предприятия, также в некоторых учебных изданиях, данный коэффициент предлагают применять как показатель эффективности управления дебиторской задолженностью.

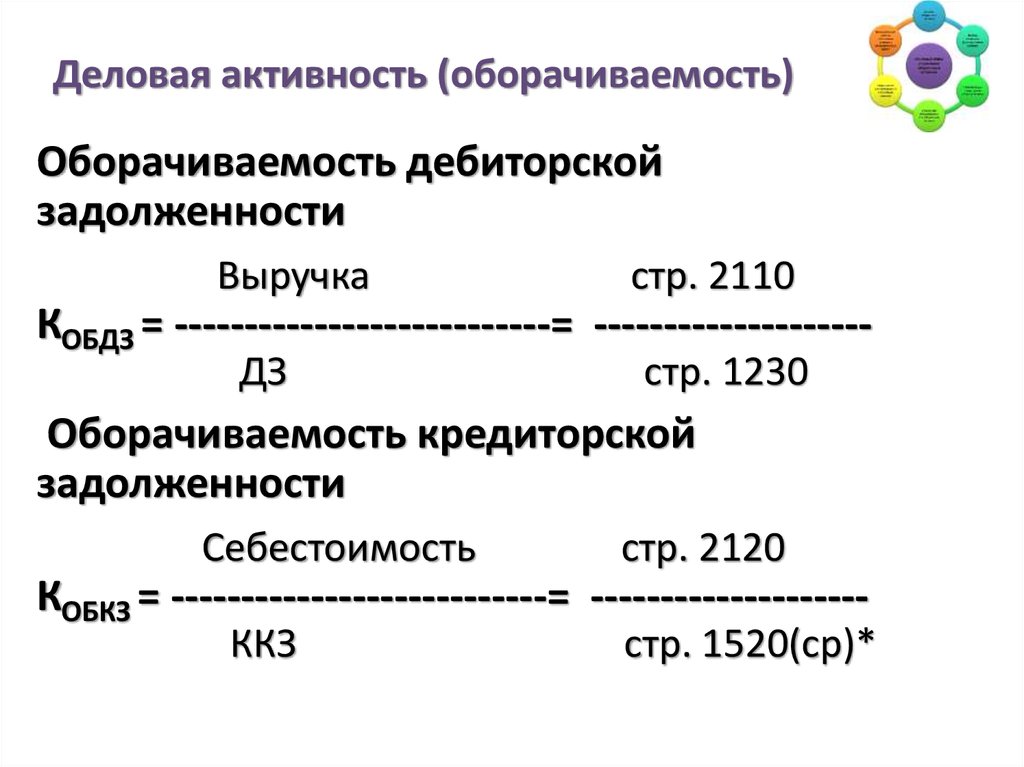

Формула расчета коэффициента оборачиваемости

дебиторской задолженности

Коэффициент оборачиваемости дебиторской задолженности — это отношение выручки от продаж к среднегодовой величине дебиторской задолженности компании

Существует 2 способа расчета оборачиваемости ДЗ, в целом они оба практически одинаковы:

- формула расчета по данным бухгалтерского баланса и отчета о финансовых результатов (если в данных формах нет номеров строк):

Коб.дз = Выручка (В) / Среднегодовая величина дебиторской задолженности (ДЗ)

- формула расчета по данным строк бухгалтерского баланса и отчета о финансовых результатах:

Коб.дз = строка 2110 (отч. о фин.рез.) / (стр. 1230 на начало периода «ББ» + стр. 1230 на конец периода «ББ»)/2

о фин.рез.) / (стр. 1230 на начало периода «ББ» + стр. 1230 на конец периода «ББ»)/2

[flat_ab id=»5″]

Коэффициент оборачиваемости дебиторской задолженности всегда рассчитывается помощью среднегодовой величины дебиторской задолженности, т.е. (дз нач. + дз кон.)/2, расчет по остаткам дебиторской задолженности на конец периода является НЕ верным!!!

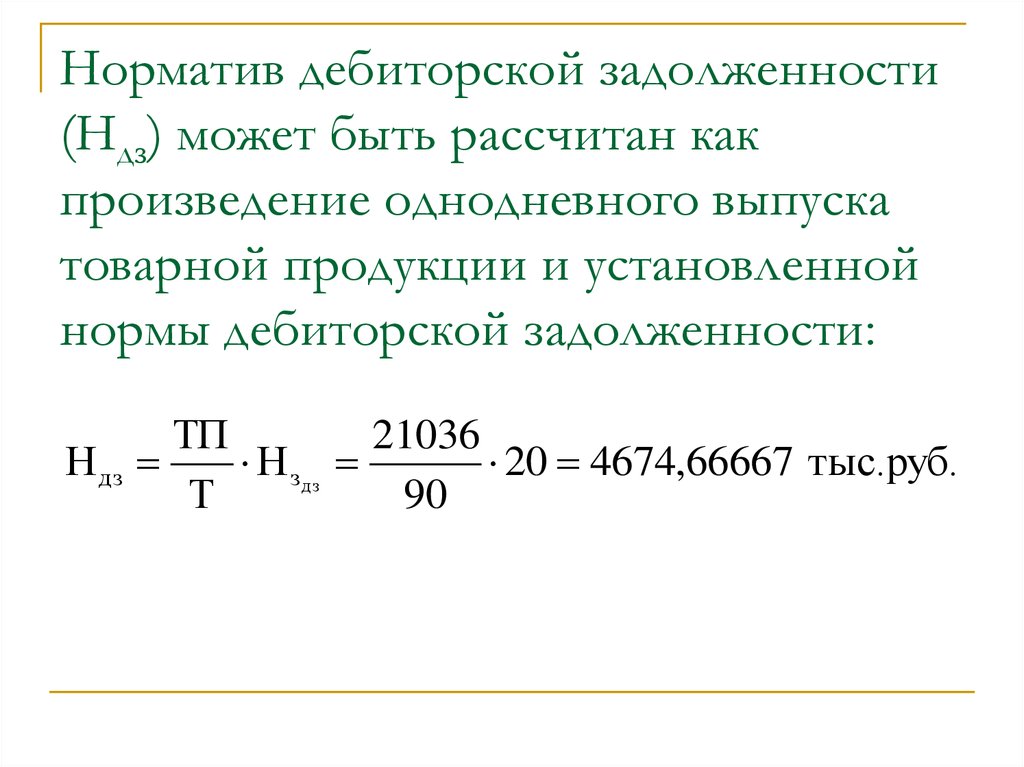

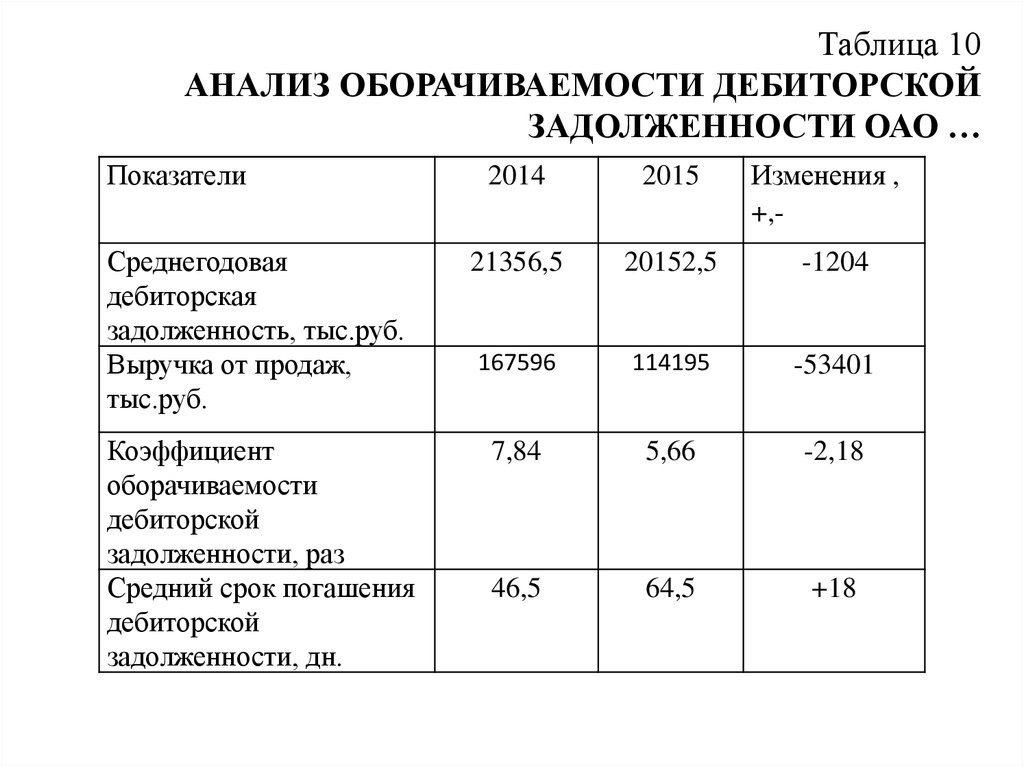

Приведем пример расчета коэффициента оборачиваемости дебиторской задолженности

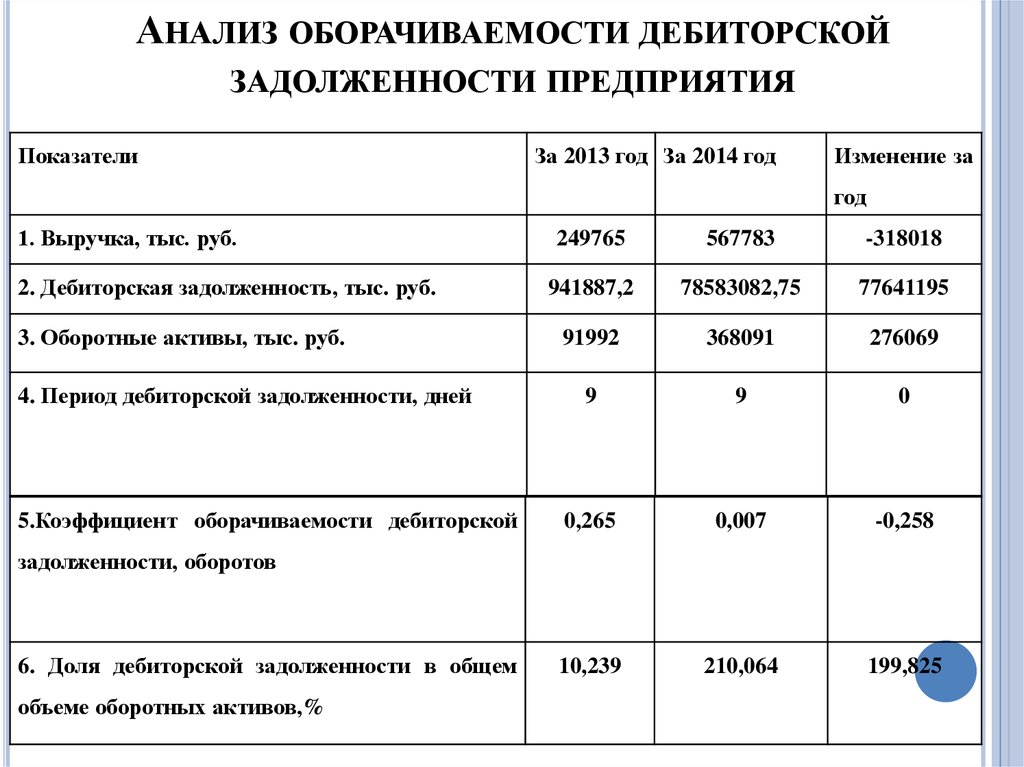

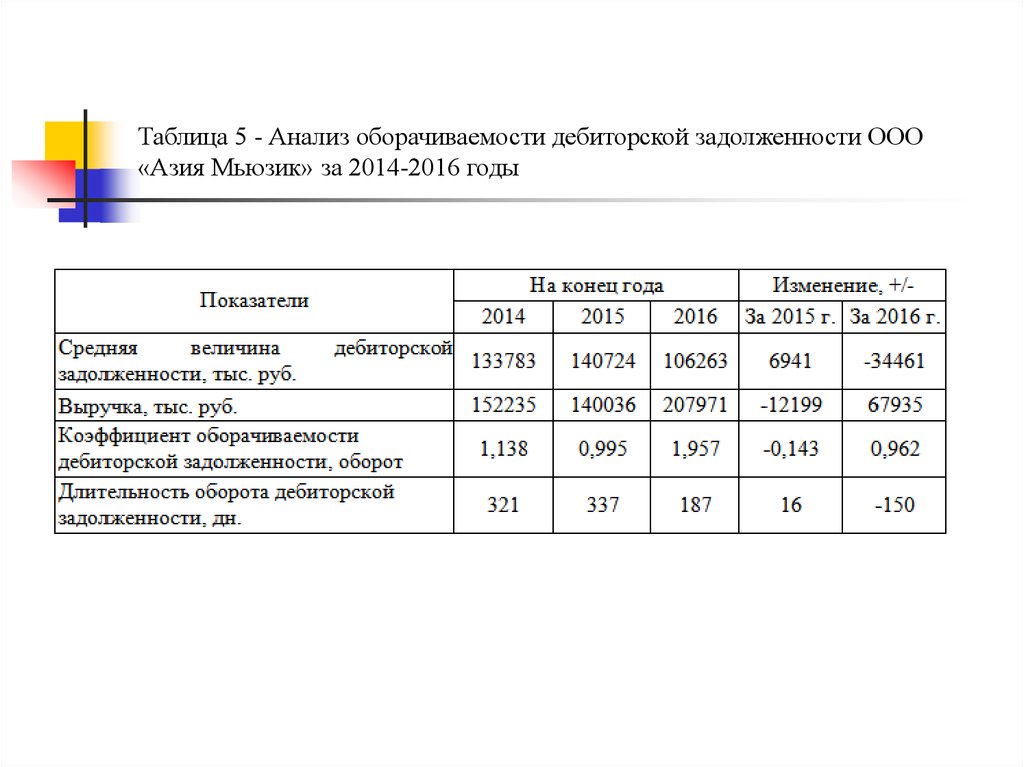

Пример анализа оборачиваемости дебиторской задолженностиЧто означает изменение коэффициента оборачиваемости дебиторской задолженности?

Снижение оборачиваемости означает о замедлении дебиторской задолженности в обороте, что отрицательно влияет на деятельность предприятия, т.к. дебиторская задолженность оборачивается медленно и долги от покупателей возвращаются с задержками.

Повышение оборачиваемости ДЗ означает то, что предприятие работает более ритмично, его дебиторка более быстро оборачивается, происходит быстрый обмен Д-Т-Д, а следовательно предприятие осуществляет деятельность более ритмично.

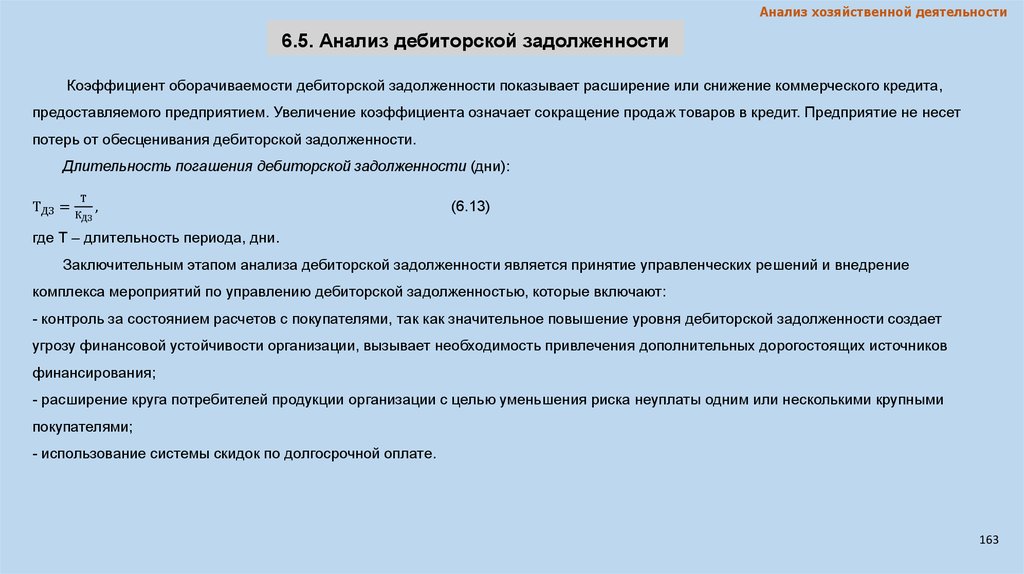

Период оборачиваемости дебиторской задолженности

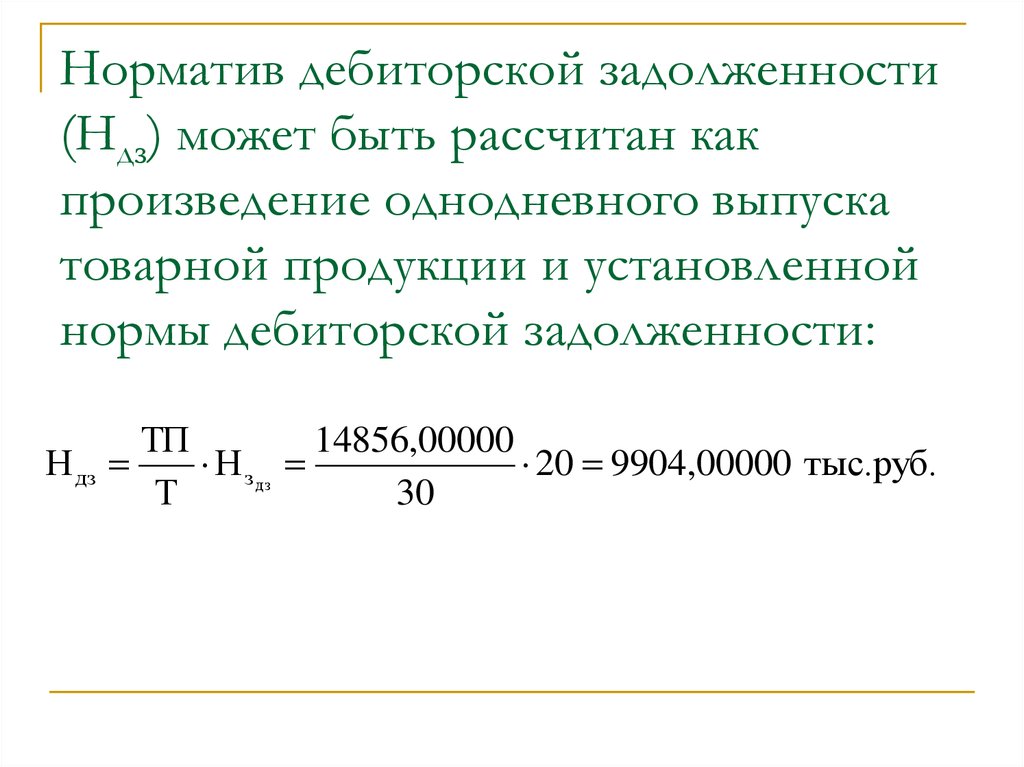

Период оборачиваемости дебиторской задолженности показывает за какой срок дебиторская задолженность предприятия совершают 1 оборот, формула данного показателя выглядит следующим образом

Поб.дз. = 360 дней / Коб.дз

Нормативное значение коэффициента оборачиваемости дебиторской задолженности.

У данного коэффициента НЕТ установленного нормативного значения, чем он выше тем лучше для предприятия. Если показатель оборачиваемости ДЗ равен 0, значит на предприятии либо нет задолженности дебиторов, либо оно вообще не осуществляет деятельности и не получает выручку от продаж.

Рассчитать коэффициент оборачиваемости дебиторской задолженности онлайн

Ниже представлена ссылка на онлайн программу в excel для расчета коэффициента оборачиваемости ДЗ: просто внесите свои данные и получите расчет и графики с динамикой.

Коэффициент оборачиваемости дебиторской задолженностиСкачать программу для расчета

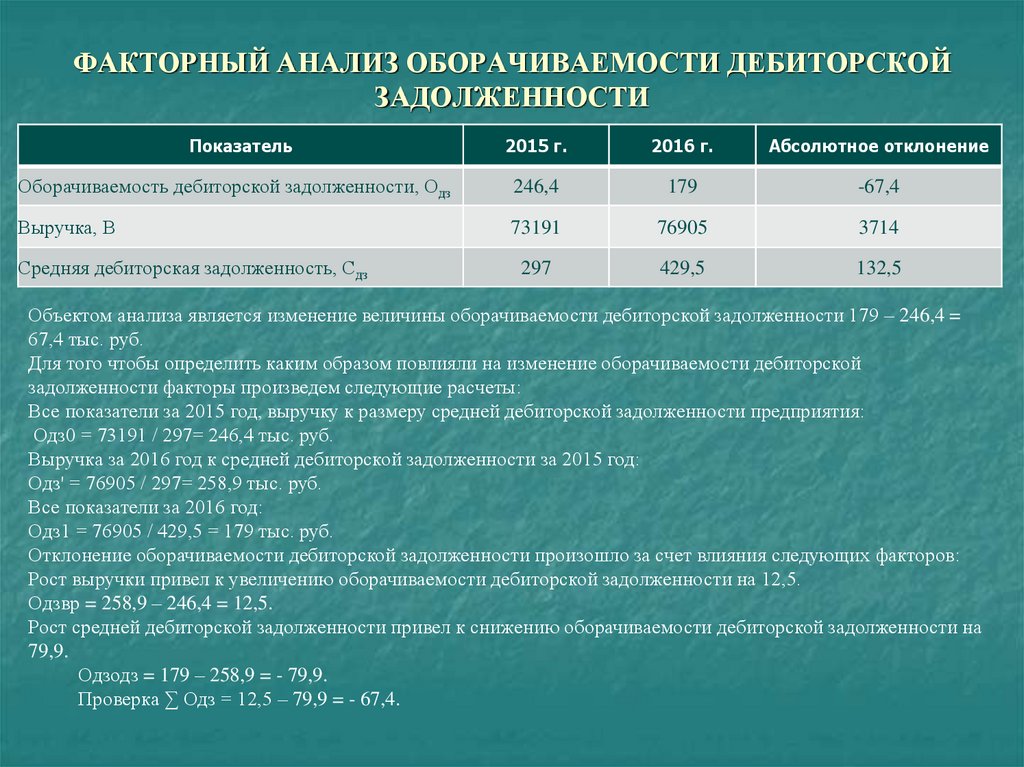

Факторный анализ оборачиваемости дебиторской задолженности — формула

Прямые факторы, влияющие на оборачиваемость ДЗ (Выручка и Среднегодовая величина ДЗ)[flat_ab id=»5″]

Общая факторная модель оборачиваемости дебиторской задолженности выглядит следующим образом:

Коб.

Расчет влияния изменения выручки от продаж на оборачиваемость производится по формулам:

Коб.дз1 = Вр0/ДЗ0

Коб.дз2 = Вр1/ДЗ0

∆Коб.дз (Вр) = Коб.дз2 — Коб.дз1

Расчет влияния изменения среднегодовой величины дебиторской задолженности на оборачиваемость производится по формулам:

Коб.дз3 = Вр1/ДЗ0

Коб.дз4 = Вр1/ДЗ1

∆Коб (ДЗ) = Коб.дз4 — Коб.дз3

Совокупное влияние факторов определяется по формуле:

∆Коб.дз = ∆Коб.дз(Вр) + ∆Коб.дз(ДЗ)

Просмотров 22 064

Оборачиваемость дебиторской задолженности | Показатели ликвидности

Accounts Receivable Turnover

Описание

Скорость, с которой компания может получить от клиентов оплату за непогашенные остатки дебиторской задолженности, имеет решающее значение для поддержания необходимого остатка денежных средств.

Очень высокий уровень оборота дебиторской задолженности свидетельствует о том, что функция кредитования и сбора долгов компании работает очень хорошо.

См. также:

CFA — Показатели деловой активности (оборачиваемости)

CFA — Управление дебиторской задолженностью

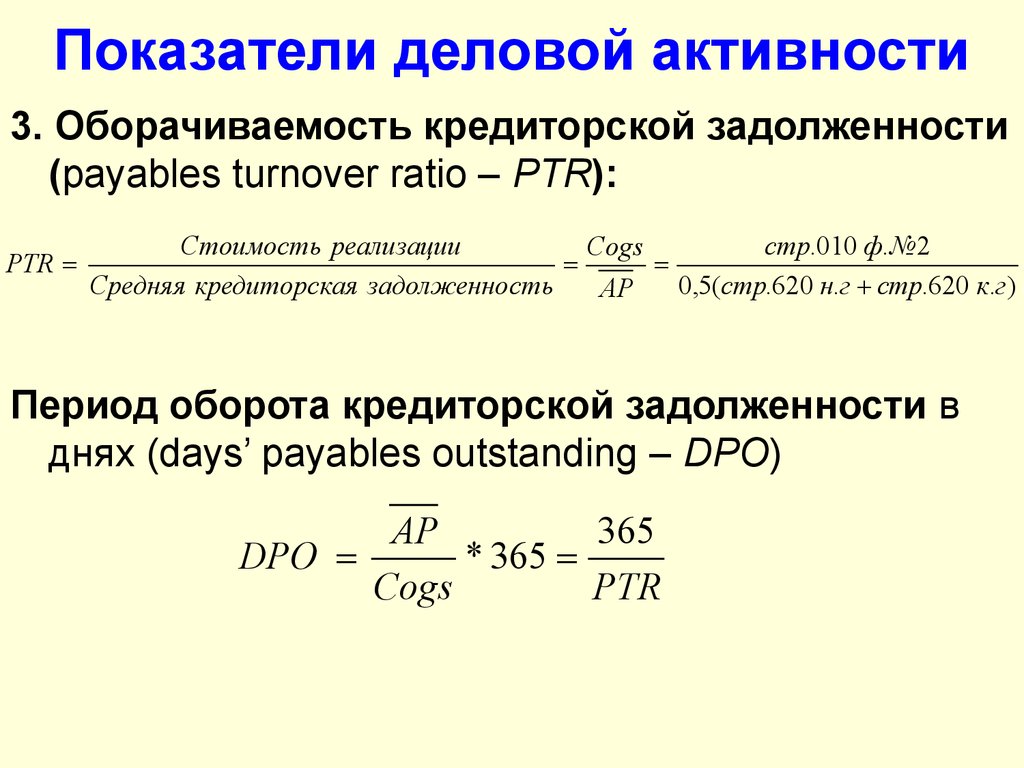

Формула

Разделите годовые продажи в кредит на сумму средней дебиторской задолженности и векселей, выписанных клиентами. Ключевой вопрос в этом коэффициенте — концепция годовых продаж в кредит.

Если компания ожидает очень высокие уровни продаж в конце года, это может привести к чрезмерно большому значению числителя, с которым сравнивается текущая дебиторская задолженность, что, в свою очередь, приводит к неточному высокому уровню оборачиваемости.

Лучший подход заключается в том, чтобы просто умножить продажи текущего месяца на 12, чтобы получить показатель продаж в годовом исчислении.

Другой альтернативой является аннуализирование (перевод в годовое исчисление) последних двух месяцев продаж на том основании, что баланс дебиторской задолженности относится в первую очередь к продажам за эти два месяца.

Применение этого более точного метода измерения может привести к некоторому различию в заявленном уровне оборачиваемости дебиторской задолженности, поэтому следует моделировать результаты, используя несколько разных подходов, чтобы достичь наиболее близкого к реальности показателя.

Годовые продажи в кредит /

(Средняя дебиторская задолженность +

Векселя клиентов к оплате)

Пример

Компания, производящая багаж для путешественников, растет очень быстрым темпом — настолько быстро, что у нее заканчиваются деньги. Команде менеджеров необходимо экономить денежные ресурсы и она решает изучить дебиторскую задолженность, чтобы убедиться в ее ликвидности.

Финансовый менеджер собирает данные в таблице.

|

1 год назад |

Сегодня |

|

|

Годовые продажи в кредит |

13,100,000 |

28,500,000 |

|

Средняя дебиторская задолженность |

1,637,500 |

4,750,000 |

|

Оборачиваемость |

8 |

6 |

Таблица показывает, что оборот дебиторской задолженности ухудшился с 8 до 6 в течение прошлого года. Если бы коэффициент оборачиваемости остался таким же, как год назад, сумма непогашенной дебиторской задолженности составляла бы 3 562 500 д.е. — ее можно получить, разделив годовые продажи (28 500 000 д.е.) на оборот (8).

Если бы коэффициент оборачиваемости остался таким же, как год назад, сумма непогашенной дебиторской задолженности составляла бы 3 562 500 д.е. — ее можно получить, разделив годовые продажи (28 500 000 д.е.) на оборот (8).

Разница между дебиторской задолженностью в 3 562 500 д.е. при оборачиваемости 8 и текущей суммой в 4 750 000 д.е. при оборачиваемости 6 — составляет 1 187 500 д.е., которые можно конвертировать в денежные средства.

Основываясь на этой информации, управленческая команда решает ужесточить кредитную политику и приобрести программное обеспечение для организации сбора долгов.

Меры предосторожности

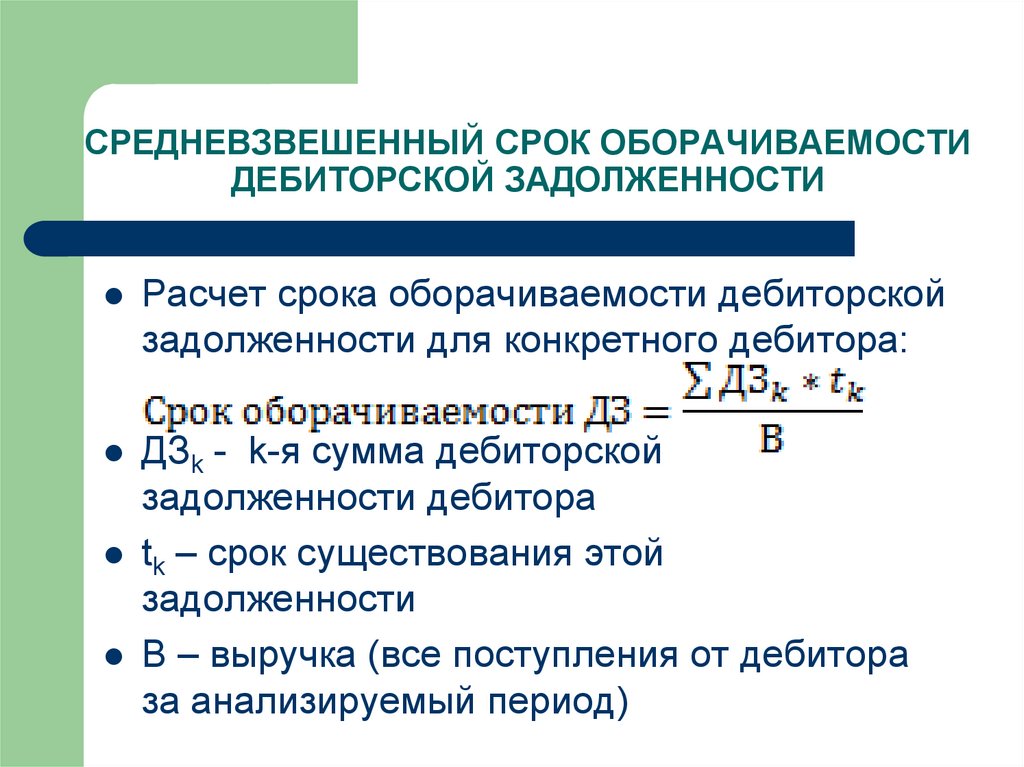

Многие пакеты программного обеспечения для управленческого учета будут отображать показатель оборачиваемости дебиторской задолженности. Однако в этих пакетах, как правило, используется другой расчет, который заключается в вычислении среднего количества дней для каждого открытого долга.

Этот метод работает нормально, если нужен расчет средневзвешенного значения, основанного на сумме каждой дебиторской задолженности. В противном случае небольшой долг, просроченный на многие дни, может значительно исказить коэффициент оборачиваемости дебиторской задолженности.

В противном случае небольшой долг, просроченный на многие дни, может значительно исказить коэффициент оборачиваемости дебиторской задолженности.

Счетный оборот дебиторской задолженности. Коэффициент оборачиваемости измеряет эффективность усилий вашего бизнеса по сбору платежей. В этом блоге мы обсуждаем, как его рассчитать, его сильные стороны и ограничения для отчетности, а также советы по улучшению коэффициента.

Способность эффективно собирать долги важна для любого бизнеса, который предлагает условия кредита. Когда клиенты не платят вовремя, это может быстро привести к проблемам с денежными потоками со значительными последствиями для последующих стадий. Часто поставщик не может освободить запасы до тех пор, пока не будет получен платеж, или совершать дополнительные продажи с клиентом, пока его кредит не будет пополнен

Проблемы со сбором часто являются результатом неэффективности процесса учета дебиторской задолженности (AR). Коэффициент оборачиваемости дебиторской задолженности является важным показателем для определения эффективности вашей усилия по сбору , чтобы вы могли внести необходимые корректировки курса.

В этом блоге вы узнаете:

- Что такое коэффициент оборачиваемости дебиторской задолженности

- Как его рассчитать

- Что означает высокий или низкий коэффициент оборачиваемости дебиторской задолженности

- Что вы можете сделать, чтобы улучшить свой AR Коэффициент оборачиваемости

Что такое коэффициент оборачиваемости дебиторской задолженности и почему он важен?

Коэффициент оборачиваемости дебиторской задолженности , также известный как коэффициент оборачиваемости дебиторской задолженности или коэффициент оборачиваемости дебитора, является мерой эффективности. Он относится к количеству раз, когда в течение определенного периода (например, месяца, квартала или года) компания собирала свою среднюю дебиторскую задолженность .

Отслеживание коэффициента оборачиваемости дебиторской задолженности показывает, насколько быстро компания в среднем конвертирует дебиторскую задолженность в денежные средства. Финансовые группы могут использовать коэффициент оборачиваемости AR при составлении прогнозов баланса, поскольку он дает общее представление о том, когда будет выплачена дебиторская задолженность. Это позволяет компаниям прогнозировать, сколько денег у них будет в наличии, чтобы лучше планировать свои расходы.

Финансовые группы могут использовать коэффициент оборачиваемости AR при составлении прогнозов баланса, поскольку он дает общее представление о том, когда будет выплачена дебиторская задолженность. Это позволяет компаниям прогнозировать, сколько денег у них будет в наличии, чтобы лучше планировать свои расходы.

Некоторые корпоративные кредиторы также обращают внимание на коэффициент оборачиваемости дебиторской задолженности предприятий, чтобы оценить их финансовое состояние. Предприятия, надеющиеся обеспечить финансирование или получить кредит, захотят убедиться, что оборот их дебиторской задолженности находится в здоровом месте.

Коэффициент оборачиваемости дебиторской задолженности также дает компаниям быстрое представление о том, насколько хорошо их команда по сбору платежей отслеживает просроченные платежи, насколько эффективна их кредитная политика и кредитоспособность их клиентской базы.

Как рассчитать коэффициент оборачиваемости дебиторской задолженности

Вот три шага для расчета коэффициента оборачиваемости дебиторской задолженности:

Шаг 1: Определите чистые продажи в кредит

Во-первых, важно отметить, что при измерении оборачиваемости дебиторской задолженности мы Интересует только продажа в кредит. Продажа за наличные приводит к авансовому платежу, поэтому они не создают дебиторскую задолженность.

Продажа за наличные приводит к авансовому платежу, поэтому они не создают дебиторскую задолженность.

Чтобы рассчитать оборачиваемость дебиторской задолженности, вам необходимо определить чистые продажи в кредит. Для этого возьмите общий объем продаж, сделанных в кредит, и вычтите все возвраты и надбавки за продажи. Вы должны быть в состоянии найти эту информацию в своем отчете о прибылях и убытках или балансе.

Шаг 2. Рассчитайте среднюю дебиторскую задолженность

Далее вам необходимо рассчитать среднюю дебиторскую задолженность. Здесь рассматривается средняя стоимость неоплаченных счетов, оплаченных за определенный период.

Для этого возьмите сумму, которая была у вас в AR на начало отчетного периода, и прибавьте ее к сумме, которая была у вас в AR на конец этого периода. Затем разделите сумму на два, чтобы получить среднее значение.

Шаг 3. Разделите чистый объем продаж в кредит на среднюю сумму дебиторской задолженности

Наконец, вы разделите чистую сумму продаж в кредит на среднюю дебиторскую задолженность за тот же период. Это даст вам коэффициент оборачиваемости дебиторской задолженности.

Это даст вам коэффициент оборачиваемости дебиторской задолженности.

Вот окончательная формула коэффициента оборачиваемости дебиторской задолженности:

Расчет оборачиваемости дебиторской задолженности в днях

Как только вы узнаете коэффициент оборачиваемости дебиторской задолженности, вы можете использовать его, чтобы определить, сколько дней в среднем требуется клиентам для оплаты своих счетов (для продажи в кредит). Это также известно как ваш средний период сбора .

Вот как его можно рассчитать:

- 365 ÷ Коэффициент оборачиваемости AR = Оборот AR в днях

Расчет оборота дебиторской задолженности в днях поможет вам увидеть, как среднее время оплаты клиентов соотносится с вашими условиями кредита. Например, если ваш средний период сбора составляет 41 день, но ваши условия оплаты составляют 30 дней, вы можете увидеть, что клиенты, как правило, склонны платить с опозданием.

При выполнении финансового моделирования предприятия также используют оборачиваемость дебиторской задолженности в днях для прогнозирования баланса своей дебиторской задолженности. Они сделают это, умножив свой доход за каждый период на количество дней оборота, а затем разделив результат на количество дней в периоде.

Они сделают это, умножив свой доход за каждый период на количество дней оборота, а затем разделив результат на количество дней в периоде.

Хотите узнать больше о панелях дополненной реальности, отчетности и аналитике?

Идентифицируйте и интерпретируйте данные, которые действительно имеют значение.

Узнать больше

Пример коэффициента оборачиваемости дебиторской задолженности

Вот пример, иллюстрирующий, как компания рассчитывает коэффициент оборачиваемости дебиторской задолженности.

Годовой объем продаж Owl Wholesales в кредит составляет 90 миллионов долларов (100 миллионов долларов — 10 миллионов долларов прибыли). Их начальная и конечная дебиторская задолженность составляет 10 миллионов долларов и 14 миллионов долларов, что означает, что их средний остаток дебиторской задолженности составляет 12 миллионов долларов. Это означает, что коэффициент оборачиваемости дебиторской задолженности Owl Wholesales составляет 7,5.

Математика выглядит следующим образом:

- Продажи в кредит на 100 миллионов долларов – Доходы в размере 10 миллионов долларов = Чистые годовые продажи в кредит на 90 миллионов долларов Дебиторская задолженность

- 90 миллионов долларов ÷ 12 миллионов долларов = 7,5

Коэффициент оборачиваемости 7,5 будет означать, что за этот период (в данном случае за год) Owl Wholesales собрала свою среднюю дебиторскую задолженность 7,5 раз. Это означает, что в среднем их клиентам требуется около 48 дней для оплаты счетов (365 ÷ 7,5 = 48).

45 дней и меньше считается идеальным для вашего среднего периода сбора. Но, поскольку коллекции могут значительно различаться в зависимости от типа бизнеса, всегда важно смотреть на коэффициент оборачиваемости в контексте вашей отрасли и на то, как он меняется с течением времени.

Что такое хороший коэффициент оборачиваемости дебиторской задолженности?

Высокий коэффициент оборачиваемости дебиторской задолженности, как правило, предпочтительнее, поскольку это означает, что вы более эффективно собираете свои долги. Не существует стандартного числа, которое отличает «хороший» коэффициент оборачиваемости AR от «плохого», поскольку оборачиваемость дебиторской задолженности может сильно различаться в зависимости от вида вашего бизнеса.

Не существует стандартного числа, которое отличает «хороший» коэффициент оборачиваемости AR от «плохого», поскольку оборачиваемость дебиторской задолженности может сильно различаться в зависимости от вида вашего бизнеса.

Существуют также факторы, которые могут исказить значение высокого или низкого коэффициента оборачиваемости AR, которые мы рассмотрим при обсуждении ограничений коэффициента оборачиваемости дебиторской задолженности в качестве ключевого показателя эффективности .

Что означает высокий коэффициент оборачиваемости дебиторской задолженности

Высокий коэффициент оборачиваемости AR обычно означает, что компания эффективно собирает свои долги и находится в хорошем финансовом положении.

Это говорит о том, что ваша команда по сбору платежей эффективно отслеживает проблемы клиентов с просроченными платежами. Высокий коэффициент также указывает на то, что у компании в целом сильная клиентская база, поскольку клиенты, как правило, своевременно оплачивают свои счета.

Высокий оборот дебиторской задолженности также может означать, что ваша компания применяет строгую кредитную политику. Хотя это означает, что вы быстрее собираете дебиторскую задолженность, это может произойти за счет упущенных продаж, если клиенты сочтут ваши условия оплаты слишком ограничивающими.

Если вы обнаружите, что ваши строгие условия оплаты начинают отталкивать клиентов, рассмотрите возможность пересмотра своей кредитной политики, даже если это означает, что ваш коэффициент оборачиваемости AR снизится.

Что означает низкий коэффициент оборачиваемости дебиторской задолженности

И наоборот, низкий коэффициент оборачиваемости AR может означать, что компания не очень разборчива в том, кому она предоставляет кредит, создавая более высокий риск безнадежных долгов .

Низкий коэффициент также может означать наличие барьеров, препятствующих процессу сбора. Ваша команда AR может быть недоукомплектована персоналом или не иметь нужных знаний и инструментов, чтобы преуспеть в коллекциях.

Если вы используете практику выставления счетов на бумаге , это может привести к задержке получения клиентами своих счетов. Опираясь на разрозненные методы коммуникации, такие как телефонные звонки и электронная почта для общения с клиентами, также могут помешать персоналу дополненной реальности добиться прогресса в сборе платежей.

Автоматизируя рабочие процессы по сбору платежей с помощью программного обеспечения для автоматизации AR , вы повышаете свои шансы на своевременное получение оплаты, существенно улучшая оборачиваемость дебиторской задолженности.

Средние отраслевые коэффициенты оборачиваемости дебиторской задолженности

Чтобы понять, что означает ваш коэффициент оборачиваемости AR, вы всегда должны сравнивать его с тем, что считается нормальным в вашей отрасли. Экономические колебания также будут играть роль.

Такие отрасли, как производство и строительство, как правило, имеют более длительные кредитные циклы (например, 90-дневные сроки), что делает более низкие коэффициенты оборачиваемости AR нормальными для компаний в этих секторах.

В таких отраслях, как розничная торговля, где оплата обычно требуется авансом или в течение очень короткого цикла инкассации, компании, как правило, имеют высокие коэффициенты оборачиваемости.

Согласно исследованию, проведенному CSIMarket , одними из отраслей с лучшим коэффициентом оборота AR в первом квартале 2022 года были розничные продажи (1090,34), потребительские нециклические (товары первой необходимости) (12,63) и энергетические (9,55).

На другом конце списка отраслями с самыми низкими коэффициентами были финансовые услуги (0,34), технологии (4,73) и потребительские товары (4,8).

Ограничения коэффициента оборачиваемости дебиторской задолженности

Несмотря на то, что коэффициент оборачиваемости дебиторской задолженности обеспечивает отличный способ быстро измерить эффективность сбора платежей, он имеет свои ограничения.

Во-первых, поскольку коэффициент оборачиваемости AR представляет собой среднее значение, любые клиенты, которые либо платят необычно рано, либо необычно поздно, могут исказить результат.

И, поскольку коэффициент оборачиваемости дебиторской задолженности представляет собой среднее значение по всей вашей клиентской базе, он не позволяет вам сосредоточить внимание на конкретных счетах, которым может угрожать дефолт. Чтобы получить этот уровень понимания, вам нужно создать отчет о сроках погашения дебиторской задолженности . Коэффициент оборачиваемости

AR также не особенно полезен для предприятий с высокой степенью сезонности. В этих случаях полезнее обратить внимание на старение дебиторской задолженности.

3 способа, с помощью которых программное обеспечение для автоматизации дополненной реальности помогает повысить коэффициент текучести кадров

Поскольку отделы AR исторически сталкивались с высокой степенью ручной работы, оптимизация процессов инкассации — самый простой способ улучшить оборачиваемость дебиторской задолженности.

Совместная автоматизация работы с дебиторской задолженностью Программное обеспечение может помочь предприятиям быстрее выставлять счета, проактивно управлять (и предотвращать) просроченные платежи и решать то, что часто является основной причиной просроченных платежей, — споры.

Вот три способа, которыми автоматизация дополненной реальности может помочь улучшить коэффициент оборачиваемости дебиторской задолженности:

1. Автоматическая доставка счетов

Медленное взыскание может быть результатом неэффективной практики выставления счетов. Время, затрачиваемое вашей командой на подготовку и отправку счетов , продлевает время, необходимое для того, чтобы этот счет был доставлен вашим клиентам и чтобы они его оплатили.

С помощью решения автоматизации AR, которое напрямую интегрируется с вашей системой планирования ресурсов предприятия (ERP), вы можете создавать счета в своей основной системе учета и автоматически доставлять их своим клиентам.

Платформа, такая как Versapay, которая поддерживает многоканальное выставление счетов , позволяет вашим клиентам получать доступ к своим платежным данным в любом удобном для них формате — будь то электронная почта, клиентский портал, EDI, портал счетов к оплате или даже бумага. Доставка счетов в более удобном формате также увеличивает вероятность того, что клиенты будут платить вам быстрее, что повысит эффективность сбора платежей.

Доставка счетов в более удобном формате также увеличивает вероятность того, что клиенты будут платить вам быстрее, что повысит эффективность сбора платежей.

2. Напоминания, отправленные до наступления срока оплаты счета

С помощью программного обеспечения для автоматизации дополненной реальности вы можете автоматически предлагать клиентам оплатить по мере приближения даты платежа.

Заблаговременно уведомляя своих клиентов об их оплате с помощью персонализированных сообщений, вы повышаете свои шансы на получение оплаты до того, как дебиторская задолженность станет просроченной, и ускорите оборот дебиторской задолженности. С Versapay вы можете автоматически доставлять настраиваемые уведомления и направлять клиентов для оплаты онлайн , что устраняет большую часть потребности вашей команды в звонках для сбора средств .

3. Более быстрое разрешение споров

Обычными причинами просроченных платежей являются ошибки в счетах и платежах споры . Если клиентам сложно связаться с вашей командой дополненной реальности для исправления ошибок выставления счетов до оплаты, вам будет сложно быстро получить доход.

Если клиентам сложно связаться с вашей командой дополненной реальности для исправления ошибок выставления счетов до оплаты, вам будет сложно быстро получить доход.

Решение Versapay для автоматизации дополненной реальности позволяет вашим клиентам сообщать о любых проблемах по номеру , оставляя комментарий непосредственно к своему счету . Это позволяет членам вашей команды решать проблемы в режиме реального времени. Предоставление клиентам возможности самообслуживания также снижает количество запросов, поступающих в ваш отдел дополненной реальности , что способствует более быстрому сбору данных.

Основные выводы

- Коэффициент оборачиваемости дебиторской задолженности — это мера эффективности ваших сборов, относящаяся к тому, сколько раз ваша компания собирает свою среднюю дебиторскую задолженность за определенный период

- Коэффициент оборачиваемости AR рассчитывается путем деления вашего чистого кредита продаж по средней дебиторской задолженности за период

- Коэффициент оборачиваемости AR используется финансовыми отделами для составления прогнозов баланса, а корпоративными кредиторами — для оценки финансового состояния бизнеса

- Высокий коэффициент оборачиваемости AR, как правило, лучше всего, если кредитная политика компании не является слишком строгой

- Программное обеспечение для автоматизации AR может устранить распространенные причины медленных сборов и улучшить коэффициент оборачиваемости AR

Узнайте больше об основных показателях эффективности дебиторской задолженности, которые вам следует знать отслеживать здесь .

Об авторе

Николь Беннетт

Николь Беннетт — старший специалист по контент-маркетингу в Versapay. Она увлечена рассказыванием убедительных историй, которые приносят реальную пользу бизнесу, и является стойким сторонником оксфордской запятой. До прихода в Versapay Николь занимала различные должности в сфере маркетинга SaaS, финансовых услуг и высшего образования.

Подпишитесь на нашу информационную рассылку

AR Dashboards, Reporting and Analytics

Идентифицируйте и интерпретируйте данные, которые действительно имеют значение.

Объяснение среднего числа просроченных дней: как его рассчитать и почему это полезно для команд дополненной реальности

Блог

ПодробнееЧто такое расходы по безнадежным долгам? Как рассчитать и зарегистрировать безнадежную задолженность (с примерами)

Блог

ПодробнееИнструментарий оценки дебиторской задолженности

Электронная книга

Узнать большеУзнать больше

Всегда быть в курсе событий

Присоединяйтесь к 50 000 специалистам по работе с дебиторской задолженностью, которые ежемесячно получают наши идеи, передовой опыт и истории

Оборачиваемость дебиторской задолженности | Формула, Пример, Анализ, Калькулятор

Оборачиваемость дебиторской задолженности — это расчет, позволяющий измерить, насколько успешно компания получает деньги, причитающиеся ей от клиентов. Он выражается в виде коэффициента, который показывает, как часто вы можете вернуть эти деньги по сравнению с клиентами, у которых вы не можете получить их своевременно.

Он выражается в виде коэффициента, который показывает, как часто вы можете вернуть эти деньги по сравнению с клиентами, у которых вы не можете получить их своевременно.

С финансовой точки зрения «оборот» — это действие по преобразованию потенциальной продажи (кредитных линий или товарно-материальных запасов) в продажу за наличные. Что касается оборота дебиторской задолженности, вы изучаете усилия компании по преобразованию входящего долга из своей дебиторской задолженности в продажи за наличные. Этот коэффициент отвечает на вопрос: «Получаю ли я деньги за продажи, которые я делаю в кредит?».

Например, если компания продает продукты по кредитным линиям 5 людям, они не сразу получат денежный поток за эти продукты. Оборачиваемость дебиторской задолженности поможет им узнать, насколько быстро они превращают кредитные линии в наличные деньги, собирая их с клиентов.

Формула оборачиваемости дебиторской задолженности

Существует два возможных уравнения для расчета коэффициента оборачиваемости дебиторской задолженности. Если вы знаете среднюю дебиторскую задолженность компании, вы можете использовать следующую формулу:

Если вы знаете среднюю дебиторскую задолженность компании, вы можете использовать следующую формулу:

Средняя дебиторская задолженность — это средний остаток средств, которые вы получили от клиентов (у которых была кредитная линия) за этот период. времени. Однако, если вы не знаете среднюю дебиторскую задолженность за этот период, вы можете использовать приведенную ниже формулу, которая учитывает это:

В обоих вариантах формулы вы увидите чистые продажи в кредит как часть уравнения. Стоимость обычных чистых продаж представляет собой валовую сумму ваших продаж после вычета возвратов, надбавок и скидок. Чистые продажи в кредит также вычитают из этого уравнения сумму продаж только за наличные. Остается количество чистых продаж, которые были сделаны по кредитной линии (это то, что вы могли бы получить через свой отдел дебиторской задолженности).

Полезно отметить, что любая сумма, сообщаемая по дебиторской день, а не начало. Чтобы продемонстрировать, предположим, что клиент покупает продукт по кредитной линии со сроком погашения 1 год. В первый день он платит 100 долларов США по этой кредитной линии, тогда начальный баланс будет 100 долларов США.

В первый день он платит 100 долларов США по этой кредитной линии, тогда начальный баланс будет 100 долларов США.

Оборачиваемость дебиторской задолженности Пример

Эми управляет местным магазином ремонтных принадлежностей, который предлагает кредитные линии для избранных предприятий в этом районе. За последний год у нее 12 клиентов с открытыми кредитными линиями. Ее чистая сумма продаж в кредит составляет 172 000 долларов. Ее средняя дебиторская задолженность составляет 36 000 долларов. Каков ее коэффициент оборачиваемости дебиторской задолженности?

Давайте разберем его, чтобы определить значение и значение различных переменных в этой задаче.

- Чистый объем продаж в кредит: 172000

- Средняя дебиторская задолженность: 36000

Применим значения к нашим переменным и рассчитаем оборачиваемость дебиторской задолженности:

В этом случае оборачиваемость дебиторской задолженности составит 4,78.

Вот дополнительный пример для ситуаций, когда вы не знаете среднюю дебиторскую задолженность.

Джефф — руководитель проекта в строительной компании, занимающейся закладкой стальных фундаментов мостов. Он и его команда завершили проекты для 3 клиентов в прошлом месяце. За первую работу они взяли 65 000 долларов. За вторую работу они взяли 120 000 долларов, а за третью — 82 000 долларов. По начальной дебиторской задолженности они получили 60 000 долларов. За окончательную дебиторскую задолженность они получили 179 долларов.,000. Каков был их коэффициент оборачиваемости дебиторской задолженности в этом месяце?

Вот переменные:

- Чистый объем продаж в кредит: $267 000

- Начальная дебиторская задолженность: $50 000

- Прекращение дебиторской задолженности: 179 000 долларов США

Теперь мы можем применить эти значения к нашей формуле:

В этой ситуации оборачиваемость дебиторской задолженности будет 2,33.

С помощью этих формул обе компании могут лучше понять, насколько хорошо они справляются со сбором долгов, причитающихся их бизнесу.

Анализ оборачиваемости дебиторской задолженности

Коэффициент оборачиваемости дебиторской задолженности — отличный аналитический инструмент для понимания того, насколько финансово жизнеспособным является ваш отдел по взысканию долгов. Могут ли они получить причитающиеся деньги, сохраняя при этом хорошие отношения со своими клиентами?

Одним из недостатков формулы оборачиваемости дебиторской задолженности является то, что она опирается на среднее значение дебиторской задолженности. Вы можете подумать, что среднее значение будет справедливым показателем его здоровья. Однако использование среднего значения может скрыть проблемы внутри отдела. Это может не дать реалистичной оценки того, как они на самом деле обстоят со своими коллекциями. Например, у предприятия может быть несколько небольших счетов с плохим соотношением; между тем, они могли бы иметь более крупную учетную запись с большим коэффициентом. Это может исказить цифры и создать впечатление общей хорошей эффективности.

Это может исказить цифры и создать впечатление общей хорошей эффективности.

Но что, если этот крупный счет погасит его досрочно? Из-за этого кто-то, оценивающий дебиторскую задолженность, может упустить из виду, что его общие методы и политики необходимо переоценить. По этой причине рекомендуется просмотреть более подробный список учетных записей клиентов для получения этой информации.

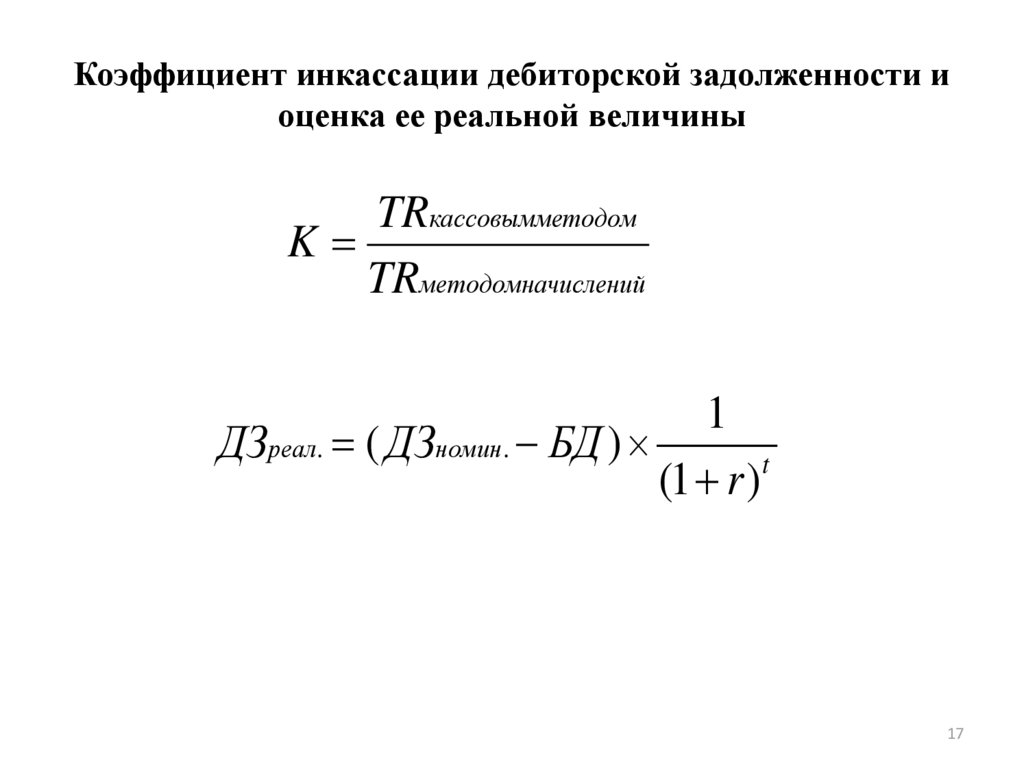

Тем не менее, результат коэффициента оборачиваемости дебиторской задолженности является важной переменной при расчете среднего периода инкассации (ACP). ACP оценивает среднее время, необходимое бизнесу, чтобы окупить свои продажи в кредит. Наличие коэффициента оборачиваемости дебиторской задолженности может значительно ускорить этот расчет.

Оборачиваемость дебиторской задолженности Заключение

- Оборачиваемость дебиторской задолженности оценивает, насколько успешно вы возвращаете деньги, причитающиеся с клиентов.

- Высокая скорость оборота означает, что компания способна быстро собирать долги, а низкая скорость оборота означает, что они медленнее собирают свои долги.

- Если известна средняя дебиторская задолженность, в формуле есть две переменные: чистые продажи в кредит и средняя дебиторская задолженность.

- Если вы не знаете среднюю дебиторскую задолженность, формула имеет три переменные: чистые продажи в кредит, начальная дебиторская задолженность и конечная дебиторская задолженность.

Калькулятор оборота дебиторской задолженности

Вы можете использовать приведенный ниже калькулятор оборота дебиторской задолженности, чтобы быстро оценить, насколько эффективно компания собирает деньги со своих клиентов, введя необходимые цифры.

Средняя дебиторская задолженность

Чистый объем продаж в кредит

Оборот дебиторской задолженности

Часто задаваемые вопросы

1. Что такое оборот дебиторской задолженности?

Коэффициент оборачиваемости дебиторской задолженности — это формула, используемая для расчета того, насколько быстро компания способна взыскать причитающиеся ей долги. Это число важно для понимания состояния вашего отдела по взысканию долгов.

Это число важно для понимания состояния вашего отдела по взысканию долгов.

2. Как вы рассчитываете оборачиваемость дебиторской задолженности?

Коэффициент оборачиваемости дебиторской задолженности рассчитывается путем деления чистых продаж в кредит на среднюю дебиторскую задолженность.

3. Хороший ли коэффициент оборачиваемости дебиторской задолженности?

Высокий коэффициент оборачиваемости дебиторской задолженности — это хорошо, потому что это означает, что компания может быстро ее взыскать. Однако низкая текучесть кадров может означать, что они медленнее собирают долги.

4. Как вы интерпретируете оборот дебиторской задолженности?

Интерпретация оборота дебиторской задолженности важна для понимания состояния вашего отдела по взысканию долгов. Высокий коэффициент означает, что компания может быстро взыскать долг, а низкий коэффициент означает, что они медленнее собирают свои долги.

5. Почему коэффициент оборачиваемости дебиторской задолженности важен?

Коэффициент оборачиваемости дебиторской задолженности важен, потому что он дает вам представление о том, насколько успешно ваша компания собирает причитающиеся деньги.

Об авторе