Коэффициент оборачиваемости дебиторской задолженности увеличился: (Receivable turnover).

Коэффициент оборачиваемости кредиторской задолженности в Excel

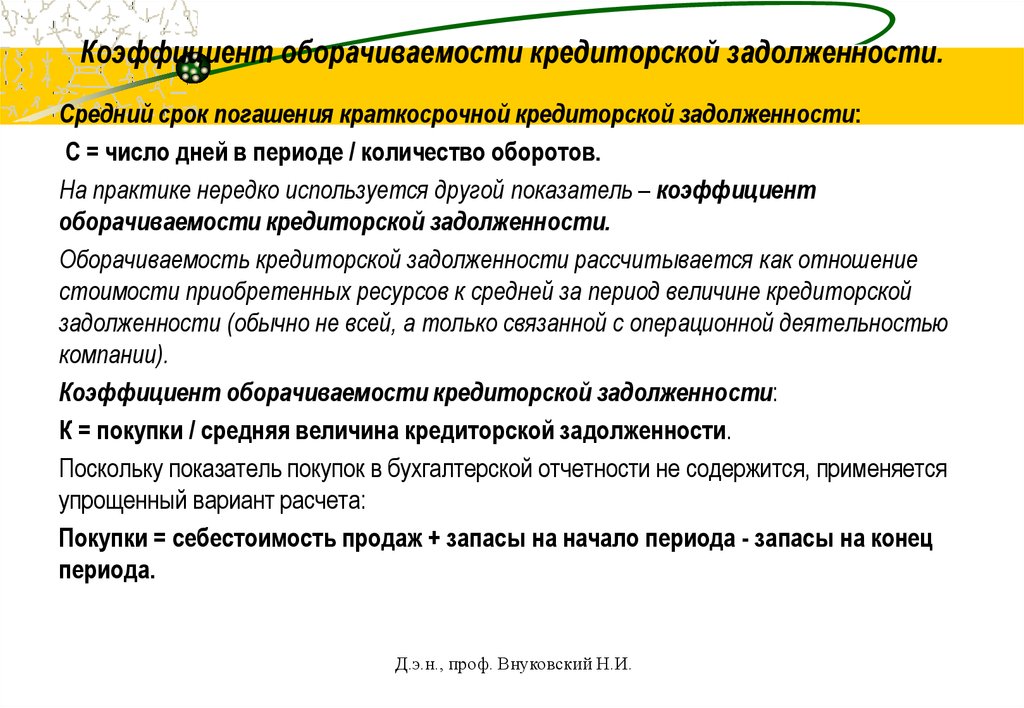

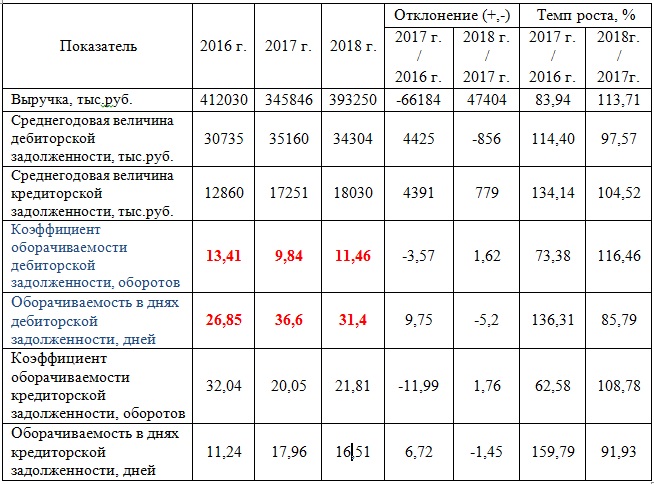

Коэффициент оборачиваемости кредиторской задолженности отображает, насколько быстро компания рассчитывается по долгам. Обозначение в международных стандартах – Accounts payable turnover ratio. Показатель принято рассматривать вкупе с коэффициентом оборачиваемости дебиторской задолженности. Используется внутренними службами предприятия, потенциальными кредиторами и инвесторами.

Экономический смысл и нормативное значение

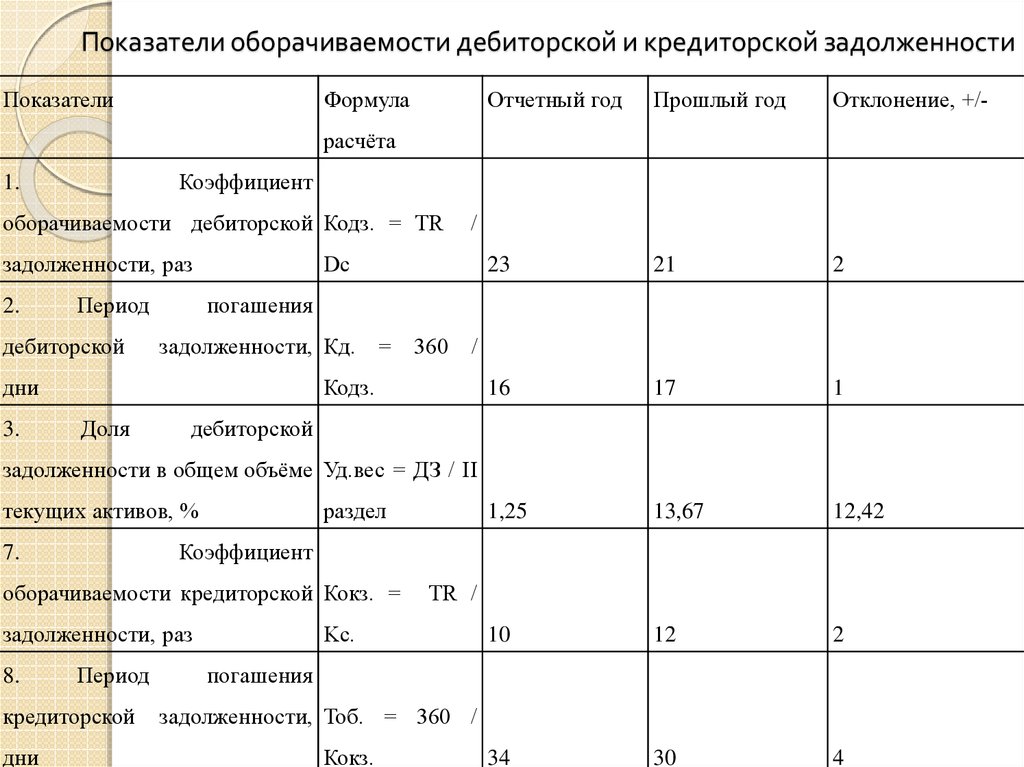

Коэффициент оборачиваемости кредиторской задолженности показывает, какое количество раз в анализируемом периоде фирма рассчиталась с кредиторами. Показатель рассчитывают за год, квартал или месяц.

Оценка коэффициента косвенно указывает на ликвидность и платежеспособность компании. Прежде всего, данный показатель связан с кредитным риском. Чем он выше, тем скорее предприятие отдает долги – платежеспособность выше.

У фирмы возникает кредиторская задолженность по отношению к продавцам необходимых для производства и реализации материалов, государству и собственным работникам, другим компаниям.

Определенного нормативного значения для коэффициента оборачиваемости не существует. Но чем выше показатель, тем лучше ликвидность. Однако слишком высокие значения снижают рентабельность. Что не есть хорошо.

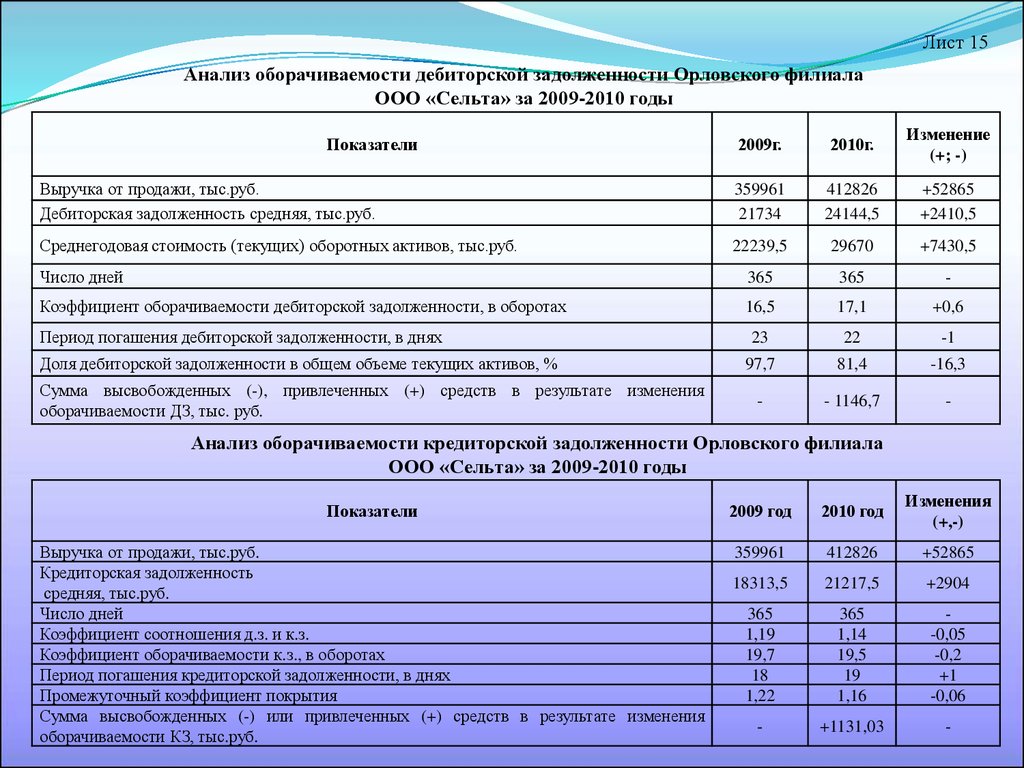

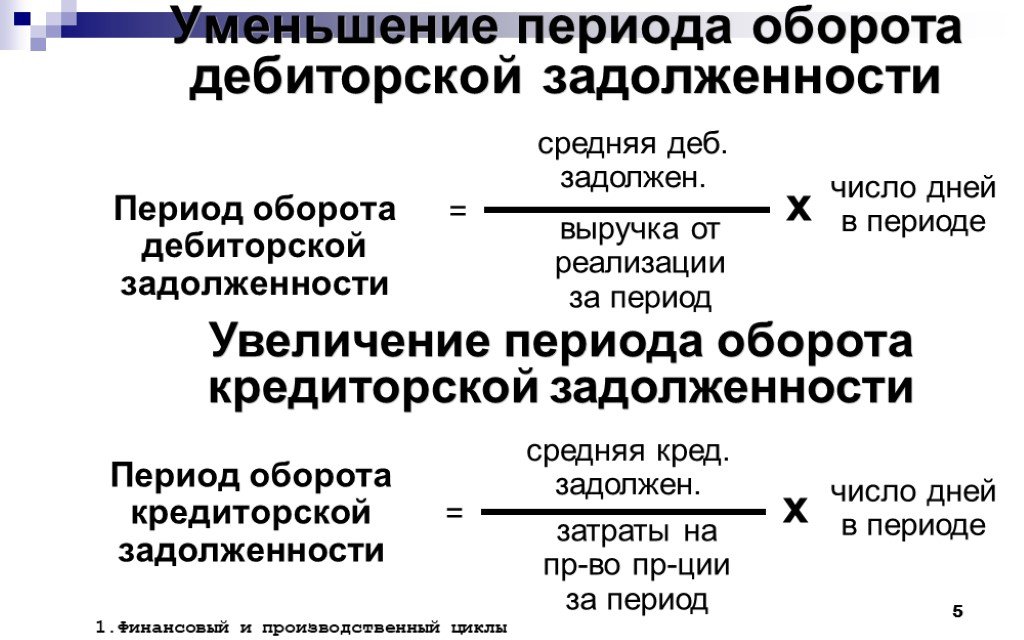

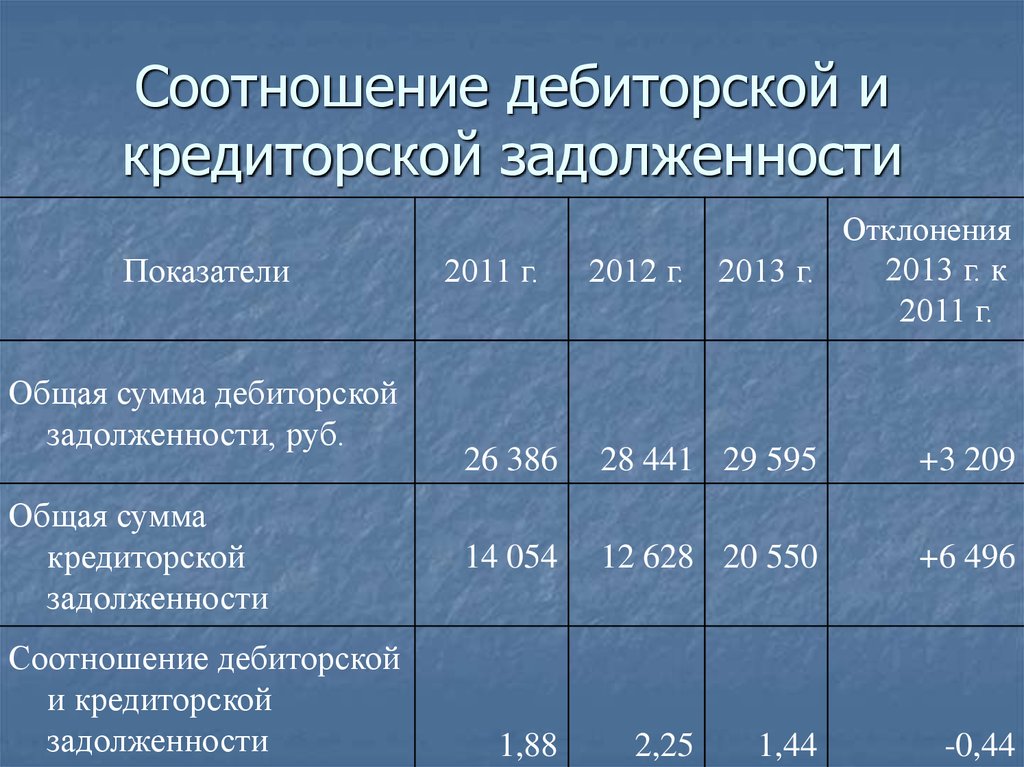

Принято оценивать сразу два коэффициента оборачиваемости: кредиторской и дебиторской задолженности. Хорошо, когда первый показатель больше второго. Такие результаты указывают на увеличение рентабельности предприятия: в фирме больше свободных денег для ведения бизнеса.

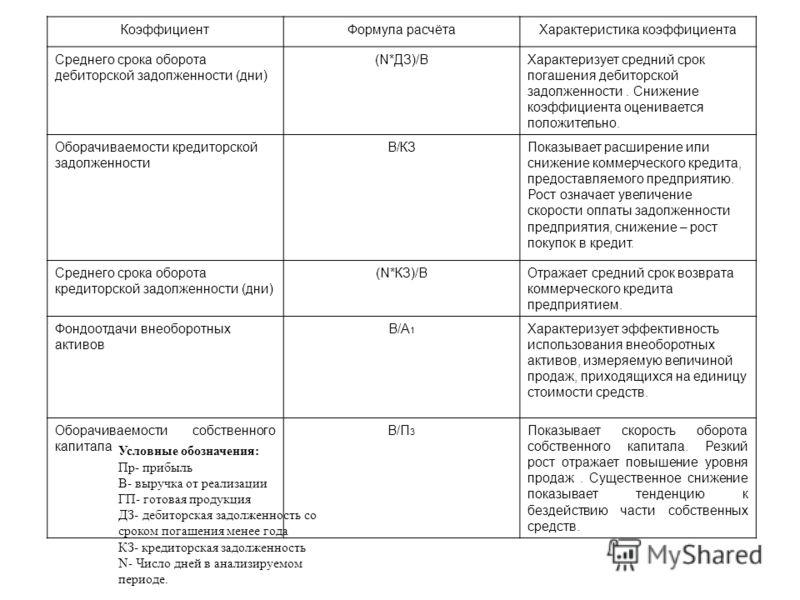

Коэффициент оборачиваемости кредиторской задолженности: формула по балансу

Чтобы рассчитать показатель, применяют следующую формулу:

Ккр = выручка за анализируемое время / средний размер кредиторской задолженности.

Среднее находим путем деления суммы всех кредитов на начало и конец периода на 2.

Подставим в формулу строки из бухгалтерской отчетности:

Ккр = стр. 2110 / (стр. 1520нп + стр. 1520кп) * 0,5.

Значение для числителя берется из отчета о финансовых результатах, для знаменателя – из баланса.

Необходимые данные из баланса (форма заполнена в Excel):

Нужные цифры из отчета о финансовых результатах:

На отдельном листе составляем таблицу для расчета коэффициента. В формулу подставляем ссылки на ячейки с соответствующими данными:

Цифры для 2011 и 2012 гг. взяты произвольные.

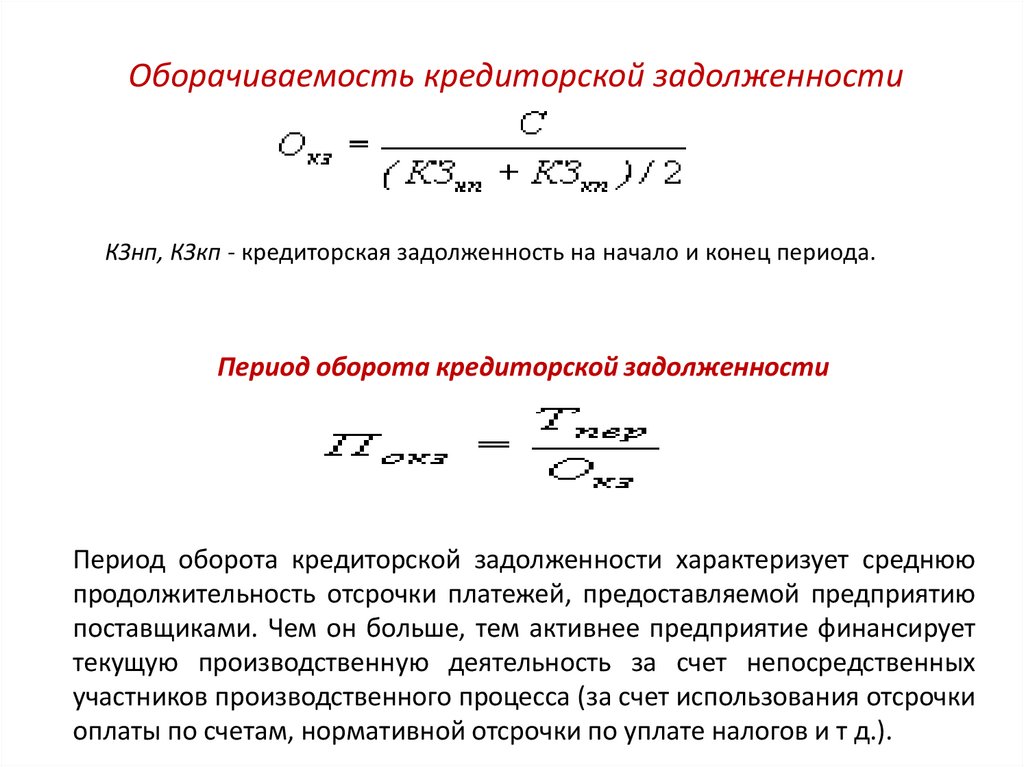

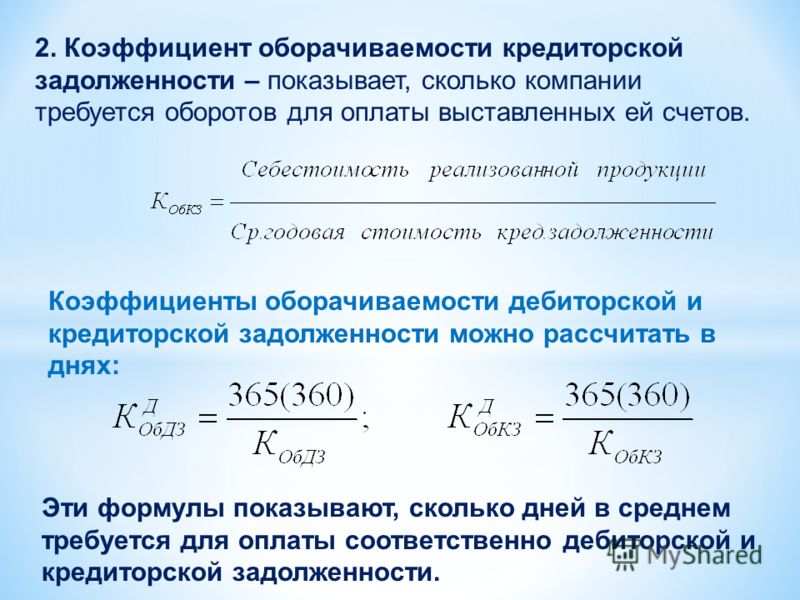

Теперь посчитаем коэффициент оборачиваемости кредиторской задолженности в днях. Для этого нужно преобразовать рассчитанный коэффициент в период оборота. Новый показатель отразит среднее число дней, которые нужны компании для расчета по кредитам.

Формула преобразования выглядит так:

Что означают эти цифры? Например, в 2012 году средняя длительность одного оборота кредиторской задолженности составила 48,60 дн. Приблизительно столько нужно предприятию, чтобы рассчитаться с кредиторами по всем своим долгам.

Для наглядности и анализа динамики отобразим на графике:

Максимальная ликвидность предприятия в анализируемом периоде была в 2011 году, так как быстрота погашения долгов (в сравнении с 2015) выше практически в 3 раза.

Покажем на графике период оборота:

Самый большой период для погашения кредиторской задолженности в 2015 году – 86,70 дн. Это значит:

- возможно, что фирма испытывает трудности с реализацией продукции, с получением выручки;

- со значительным увеличением налоговой нагрузки, объемов обязательных платежей в бюджет и т.п.

Для более точной диагностики проблем нужно рассчитывать и смотреть другие показатели деловой активности.

Коэффициент оборачиваемости дебиторской задолженности в днях

Содержание

- Оборачиваемость дебиторской задолженности (Receivable turnover)

- Определение

- Расчет (формула)

- Нормальное значение

- Оборачиваемость дебиторской задолженности. Экономический смысл

- Управление дебиторской задолженностью

- Где используется коэффициент оборачиваемости дебиторской задолженности?

- Расчет коэффициента оборачиваемости дебиторской задолженности на примере ОАО «Полюс золото»

- Нормативное значение оборачиваемости дебиторской задолженности

- Значение и экономический смысл коэффициента дз

- Расчет коэффициента дебиторской задолженности

- Еще найдено про коэффициент оборачиваемости дебиторской задолженности

- Интересные статьи:

Оборачиваемость дебиторской задолженности (Receivable turnover)

Определение

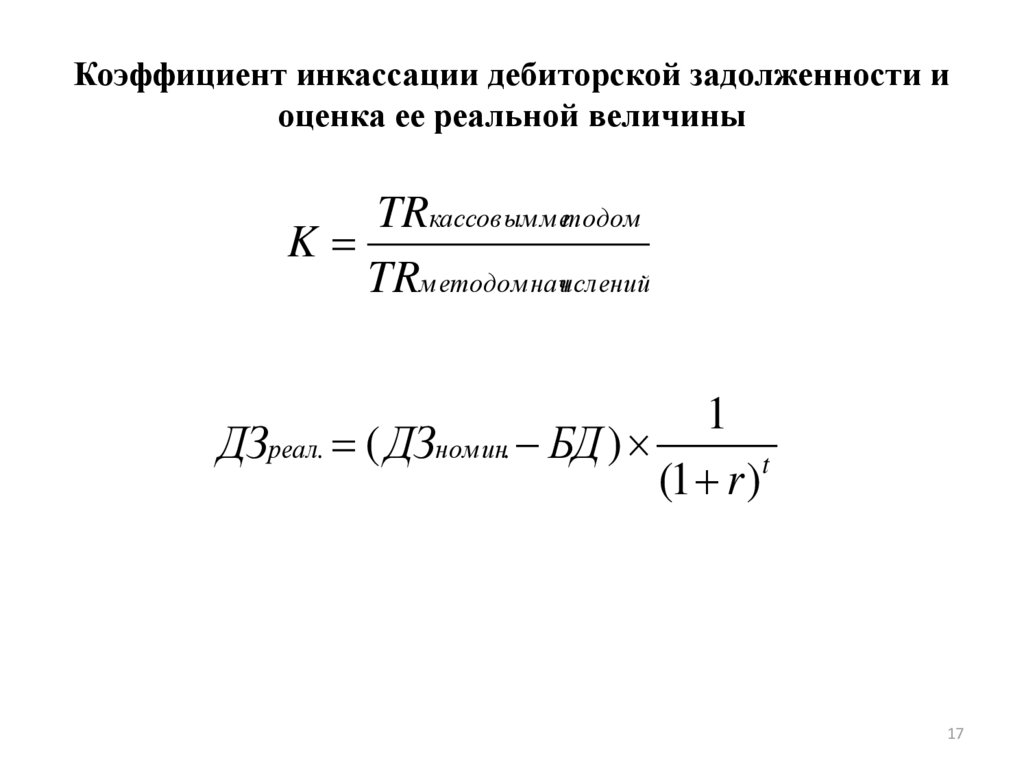

Оборачиваемость дебиторской задолженности (receivable turnover ratio) измеряет скорость погашения дебиторской задолженности организации, насколько быстро организация получает оплату за проданные товары (работы, услуги) от своих покупателей.

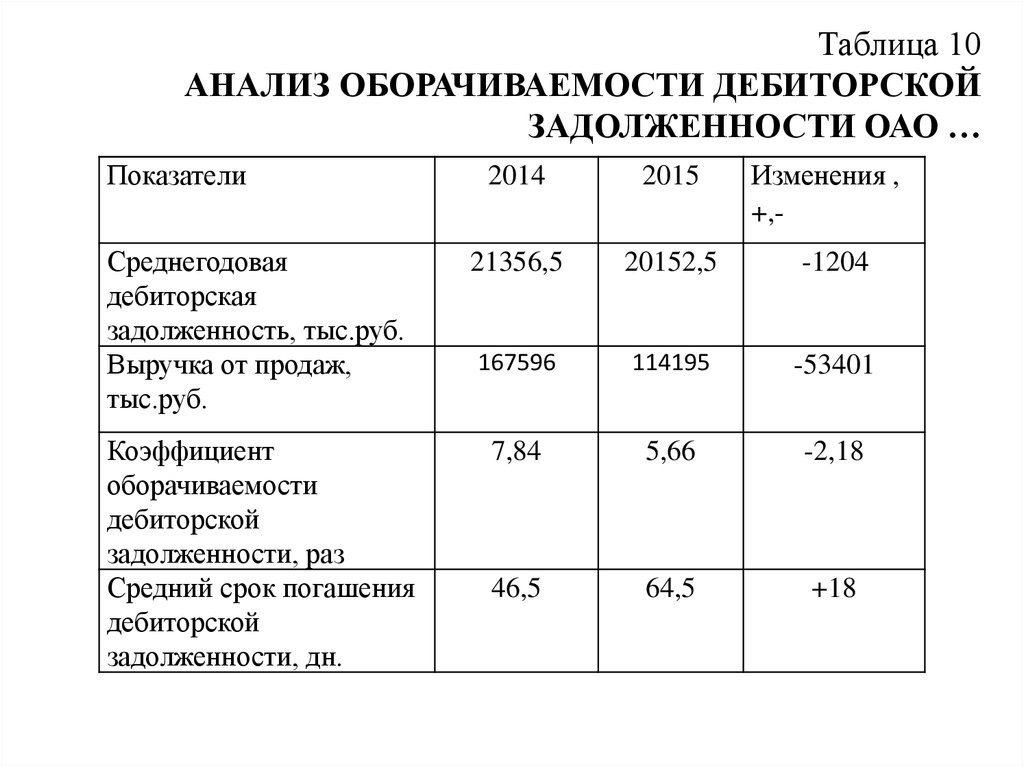

Коэффициент оборачиваемости дебиторской задолженности показывает, сколько раз за период (год) организация получила от покупателей оплату в размере среднего остатка неоплаченной задолженности. Показатель измеряет эффективность работы с покупателями в части взыскания дебиторской задолженности, а также отражает политику организации в отношении продаж в кредит.

Расчет (формула)

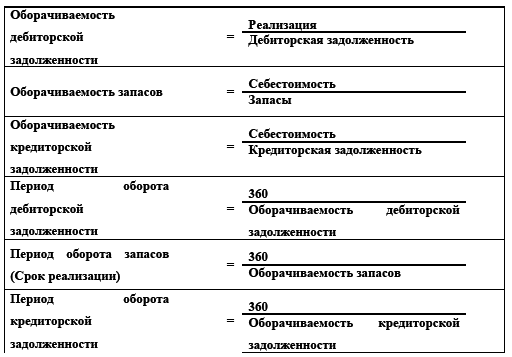

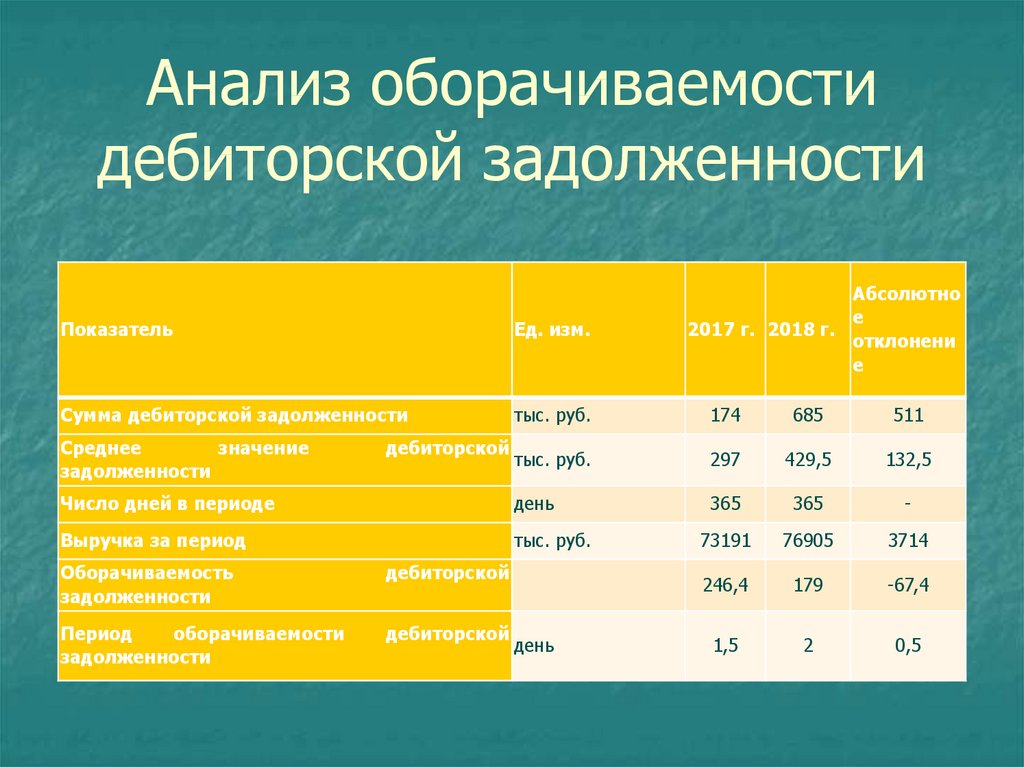

Оборачиваемость дебиторской задолженности (коэффициент) = Выручка / Средний остаток дебиторской задолженности

Средний остаток дебиторской задолженности рассчитывается как сумма дебиторской задолженности покупателей по данным бухгалтерского баланса на начало и конец анализируемого периода, деленное на 2.

Также распространен расчет показателя не в виде коэффициента, а в виде количества дней, в течение которой дебиторская задолженность остается неоплаченной:

Оборачиваемость дебиторской задолженности в днях = 365 / Коэффициент оборачиваемости дебиторской задолженности

Нормальное значение

Для оборачиваемости дебиторской задолженности, как и для других показателей оборачиваемости не существует четких нормативов, поскольку они сильно зависят от отраслевых особенностей и технологии работы предприятия. Но в любом случае, чем выше коэффициент, т.е. чем быстрее покупатели погашают свою задолженность, тем лучше для организации. При этом эффективная деятельность не обязательно сопровождается высокой оборачиваемостью. Например, при продажах в кредит остаток дебиторской задолженности будет высокий, а коэффициент ее оборачиваемости соответственно низкий.

Но в любом случае, чем выше коэффициент, т.е. чем быстрее покупатели погашают свою задолженность, тем лучше для организации. При этом эффективная деятельность не обязательно сопровождается высокой оборачиваемостью. Например, при продажах в кредит остаток дебиторской задолженности будет высокий, а коэффициент ее оборачиваемости соответственно низкий.

Про оборачиваемость дебиторской задолженности на английском языке читайте в статье «Receivable Turnover Ratio».

Оборачиваемость дебиторской задолженности. Экономический смысл

Оборачиваемость дебиторской задолженности (аналог англ.: RT, RTR, Receivable turnover, Receivables turnover ratio)– коэффициент характеризующий эффективность взаимодействия между предприятием и контрагентами. Коэффициент показывает скорость превращения товаров или услуг компании в денежные средства (активы).

Управление дебиторской задолженностью

Коэффициент оборачиваемости дебиторской задолженности дает представление об изменении дебиторской задолженности в положительную или в отрицательную сторону. Основная функция управления дебиторской задолженностью сводится к увеличению коэффициента оборачиваемости дебиторской задолженности. Это можно достичь двумя способами:

Основная функция управления дебиторской задолженностью сводится к увеличению коэффициента оборачиваемости дебиторской задолженности. Это можно достичь двумя способами:

- Увеличивать выручку от продаж,

- Уменьшать дебиторскую задолженность за период.

Для этого можно на раннем этапе выдачи кредита другим предприятиям проверить и оценить их на финансовую устойчивость. Следует выделить три типа кредитной политики предприятия: консервативная, умеренная, агрессивная. При консервативной политике предприятие стремится, как можно более жестко контролировать свои кредиты с целью минимизации кредитного риска. При умеренной политике предприятие берет на себя средний кредитный риск. А при агрессивной политике предприятие берет на себя большие кредитные риски.

Где используется коэффициент оборачиваемости дебиторской задолженности?

Данный коэффициент используется для определения путей повышения прибыльности (рентабельности) предприятия. Основные пользователи показателя – генеральный директор, коммерческий директор, руководитель отдела продаж и менеджеры по продажам, финансовый директор и финансовый менеджер, служба безопасности, юридическая служба.

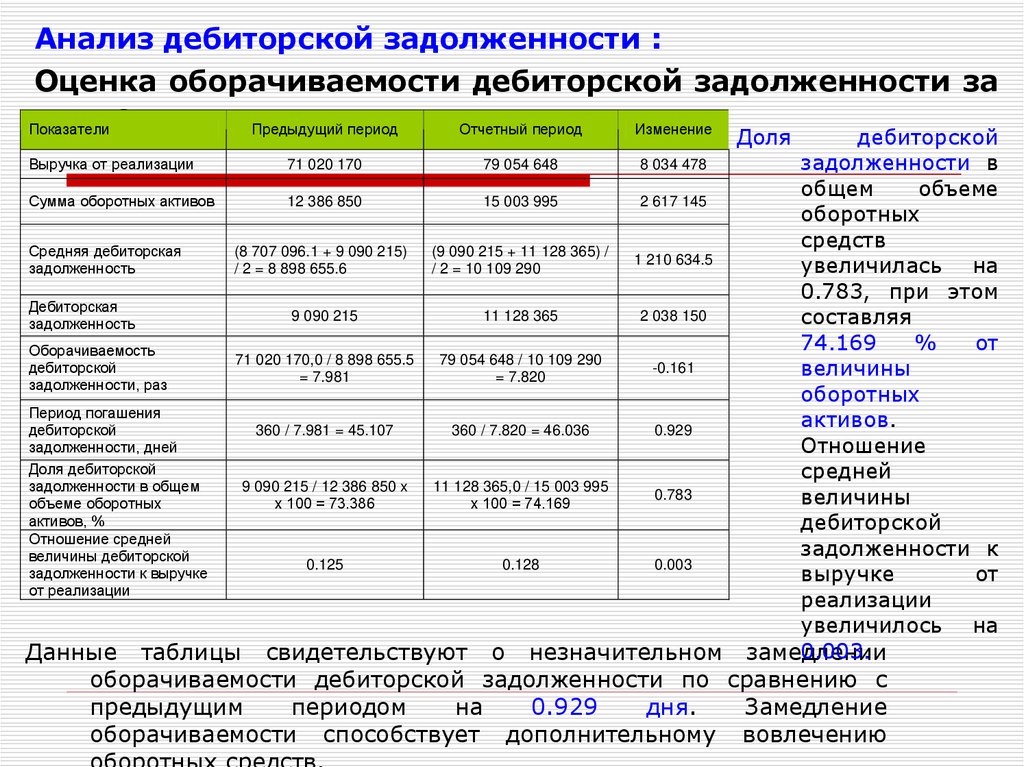

Расчет коэффициента оборачиваемости дебиторской задолженности на примере ОАО «Полюс золото»

| Рассмотрим расчет коэффициента оборачиваемости дебиторской задолженности для ОАО «Полюс золото», которое является крупнейшим предприятием горнодобывающей отрасли. |

Расчет коэффициента дебиторской задолженности для ОАО «Полюс Золото». Баланс

Расчет коэффициента дебиторской задолженности для ОАО «Полюс Золото». Отчет о прибылях и убытках

Для расчета коэффициента нам понадобится финансовая отчетность, которая берется с официального сайта компании. В расчете коэффициента оборачиваемости дебиторской задолженности используется Выручка (стр.2110). Как мы видим из баланса за все 4 квартала, выручка не считалась или была равна 0. Скажу, что я специально взял для примера этот баланс, чтобы вам показать, что не всегда бывает возможность рассчитать коэффициент и что бывает, что коэффициент равен 0. Более подробно про показатели оборачиваемости читайте в статье: Коэффициент оборачиваемости оборотных средств (активов).

Нормативное значение оборачиваемости дебиторской задолженности

Определенного нормативного значения у коэффициента нет. Чем больше коэффициент оборачиваемости дебиторской задолженности тем, соответственно, выше скорость оборота денег между нашим предприятием и получателями наших товаров и услуг (нашими контрагентами). При снижении значении данного коэффициента можно сделать вывод, что наши партнеры начинают задерживать с оплатой наших товаров/услуг. Для лучшего анализа оборачиваемости дебиторской задолженности полезно рассчитать его значение по отрасли в среднем, а также для предприятия лидера по этому коэффициенту. Так появятся ориентиры значений по данному коэффициенту.

Резюме

Оборачиваемость дебиторской задолженности, важный финансовый показатель, определяющий эффективность работы нашего предприятия с контрагентами (партнерами). Используется данный коэффициент для анализа генеральным директором, финансовым и коммерческим директором, руководителем отдела продаж, а также менеджерами по продажам и финансовыми менеджерами. Увеличение значения коэффициента говорит о том, что у нас увеличились объемы продаж или снизилась дебиторская задолженность. Коэффициент напрямую связан с финансовой устойчивостью предприятия и его ликвидностью: чем значение выше, тем, соответственно, финансовая устойчивость и ликвидность лучше. Объясняется это тем, что мы быстрее получаем деньги за свои товары/услуги и быстрее включаем их как в производственный оборот, так и для погашения своих долгов.

Увеличение значения коэффициента говорит о том, что у нас увеличились объемы продаж или снизилась дебиторская задолженность. Коэффициент напрямую связан с финансовой устойчивостью предприятия и его ликвидностью: чем значение выше, тем, соответственно, финансовая устойчивость и ликвидность лучше. Объясняется это тем, что мы быстрее получаем деньги за свои товары/услуги и быстрее включаем их как в производственный оборот, так и для погашения своих долгов.

Жданов Василий Юрьевич, к.э.н.

Значение и экономический смысл коэффициента дз

Любые показатели (коэффициенты) оборачиваемости иллюстрируют скорость оборота применения активов или обязательств: насколько эффективно и активно компания ведет бизнес.

Дебиторская задолженность отражает денежные обязательства сторонних контрагентов нашей фирме. Это те деньги, которые должны нам (за оказанные услуги, выполненные работы, отгруженные товары).

Косвенно дебиторскую задолженность можно назвать потерями предприятия. Услуга оказана, а денег еще нет – в оборот мы их пустить не можем. Кроме того, существует риск ликвидации или банкротства должника. Поэтому компания-кредитор обязательно оценивает финансовую стабильность и ликвидность контрагента.

Кроме того, существует риск ликвидации или банкротства должника. Поэтому компания-кредитор обязательно оценивает финансовую стабильность и ликвидность контрагента.

Коэффициент оборачиваемости дебиторской задолженности отображает быстроту возврата денежных средств за товары или услуги, характеризует эффективность взаимодействия между компанией и контрагентами. Чем выше показатель, тем быстрее предприятие рассчитывается со своими клиентами.

Для чего нужен коэффициент? Для поиска способов повышения рентабельности предприятия. Расчет показателя дает представление о динамике дебиторской задолженности. Управление ею заключается в увеличении коэффициента оборачиваемости. Для этого нужно либо увеличить выручку, либо уменьшить дебиторскую задолженность.

Расчет коэффициента дебиторской задолженности

Для расчета показателя нужен баланс (форма 1) и отчет о финансовых результатах (форма 2).

Классическая формула выглядит так:

Кдз = выручка от продаж / среднегодовая дебиторская задолженность.

Чтобы найти знаменатель, мы берем сумму показателя на начало и конец анализируемого периода и делим на 2.

Рассчитаем с опорой на бухгалтерскую отчетность коэффициент оборачиваемости дебиторской задолженности. Формула по балансу:

Кдз = стр. 2110 / (стр. 1230нп + стр. 1230кп) * 0,5

Данные для числителя берутся из формы 2, для знаменателя – из формы 1.

Используем для расчета возможности Excel.

Чтобы коэффициенты деловой активности считались автоматически, баланс и финансовый отчет должны вестись в Excel.

Пример баланса с нужной для расчетов строкой:

Пример отчета о финансовых результатах компании (нужная строка выделена):

Теперь посчитаем коэффициент оборачиваемости дебиторской задолженности – подставим в формулу ссылки на ячейки соответствующих отчетов:

Анализировать можно не только за год, но и за месяц, квартал.

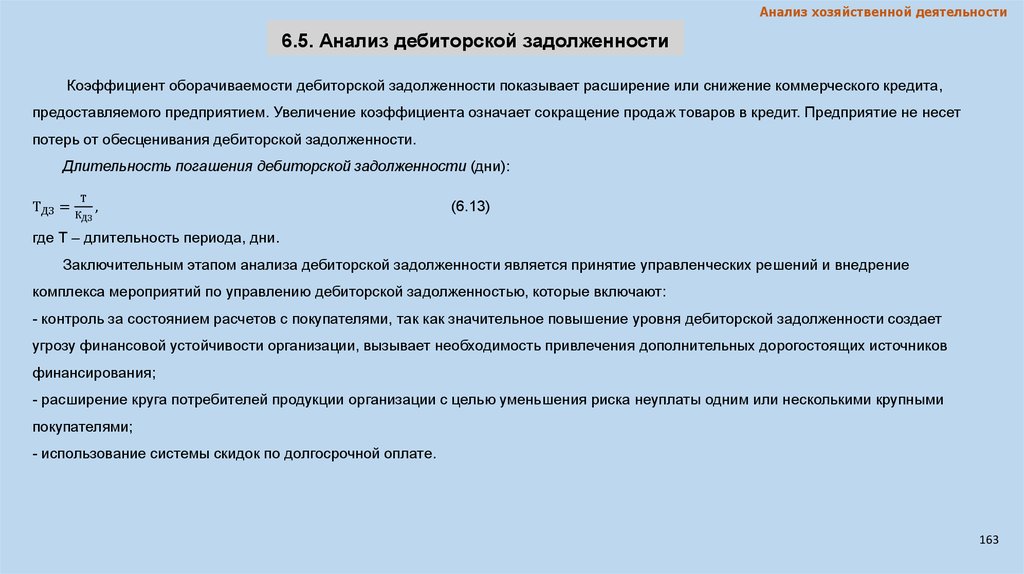

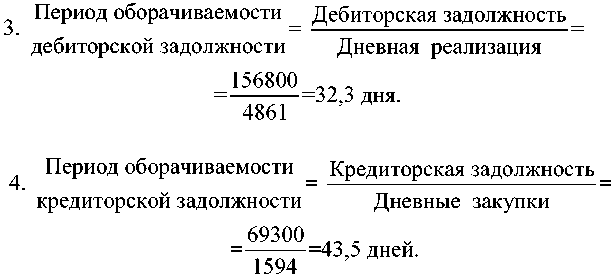

Количество дней, на протяжении которых дебиторская задолженность преобразуется в денежные средства, называется периодом оборота дебиторской задолженности. С экономической точки зрения важность данного показателя очевидна: это среднее число дней в анализируемый промежуток времени, за который деньги от покупателей поступают на расчетный счет фирмы.

С экономической точки зрения важность данного показателя очевидна: это среднее число дней в анализируемый промежуток времени, за который деньги от покупателей поступают на расчетный счет фирмы.

Коэффициент оборачиваемости дебиторской задолженности в днях рассчитывается по формуле:

Тдз = 365(360) / Кдз.

Найдем период оборачиваемости средствами Excel:

Отобразим в динамике на графике:

Проанализировав расчеты и график, делаем вывод: дебиторская задолженности не гасится в установленные сроки.

Предприятие несет немалые убытки, т.к. контрагенты не могут или не хотят возвращать долги. Либо фирма продает товары в кредит, поэтому коэффициент оборачиваемости такой низкий. Либо ведет неправильную кредитную политику.

>Коэффициент оборачиваемости дебиторской задолженности

Еще найдено про коэффициент оборачиваемости дебиторской задолженности

- Факторы, влияющие на оборачиваемость дебиторской задолженности

Настоящая работа посвящена выявлению факторов влияющих на оборачиваемость дебиторской задолженности Коэффициент оборачиваемости дебиторской задолженности представляет собой коэффициент эффективности который показывает насколько быстро и эффективно компания - Специфика оценки дебиторской и кредиторской задолженностей предприятия

Расчет коэффициента оборачиваемости дебиторской задолженности по формуле Кобдз ВР ДЗ где ВР — выручка от реализации - Коэффициент оборачиваемости дебиторской задолженности

ДР ДЗ где К о д коэффициент оборачиваемости дебиторской задолженности ДР доход от реализации продукции работ услуг ДЗ средняя дебиторская задолженность - Анализ дебиторском задолженности коммерческой организации

Дебиторская задолженность со сроком погашения свыше 12 месяцев занимает незначительную часть общей дебиторской задолженности Однако ее удельный вес в рассматриваемом периоде увеличился с 6,7% на 1 января 2013 … Чем выше коэффициент оборачиваемости остатка дебиторской задолженности по данному объему продажи товаров тем короче финансовый цикл организации - Проблемы увеличения оборачиваемости дебиторской задолженности предприятия

Снижение коэффициента оборачиваемости кредиторской задолженности может свидетельствовать о более эффективной организации взаимоотношений с поставщиками обеспеченности более выгодным графиком платежей а также об использовании кредиторской задолженности как источника получения дешевых финансовых ресурсов Коэффициент оборачиваемости дебиторской задолженности в 2010 году составляет 67,5.

- Финансовый анализ предприятия — часть 4

Исходя из формулы 1.16 рассчитываем коэффициент оборачиваемости дебиторской задолженности Одз 103444,2 2,57 51529,8 29030,0 2 Одз 114363,2 5,68 29030,0 11171,0 - Финансовый анализ предприятия — часть 2

Коэффициент оборачиваемости дебиторской задолженности коэффициент оборачиваемости по расчетам В процессе хозяйственной деятельности предприятие предоставляет товарный кредит для - Управление дебиторской и кредиторской задолженностью в целях ускорения оборачиваемости оборотного капитала строительных организаций

З В ДЗ где Коб ДЗ — коэффициент оборачиваемости дебиторской задолженности В — выручка от продаж тыс руб ДЗ — средние остатки - Показатели деловой активности ООО «Елань-95»

Коэффициент оборачиваемости запасов обороты 10,2 9,4 8,1 8,3 8,9 8,7 10 11,4 12,2 Коэффициент оборачиваемости дебиторской задолженности обороты 20 20,7 60,2 84,5 39,1 17,8 16,7 34,9 64,4 Коэффициент - Оценка акций и стоимости коммерческих организаций на основе новой модели финансовой отчетности

Например величина дебиторской задолженности находится путем деления выручки от продаж на коэффициент оборачиваемости дебиторской задолженности в 2011 г прогнозируемый размер дебиторской задолженности составляет 982 941 руб - Срок оборачиваемости дебиторской задолженности

Кодз где Кодз — коэффициент оборачиваемости дебиторской задолженности Срок оборачиваемости дебиторской задолженности — значение Чем продолжительнее период погашения дебиторской - Длительность оборота дебиторской задолженности

Кодз где Кодз — коэффициент оборачиваемости дебиторской задолженности Длительность оборота дебиторской задолженности — значение Чем продолжительнее период погашения дебиторской - Оценка деловой активности предприятия на основе показателей оборачиваемости активов

Оборачиваемость дебиторской задолженности показывает скорость оборота дебиторской задолженности Коэффициент оборачиваемости дебиторской задолженности Выручка Среднегодовая величина дебиторской задолженности Коб дз 72209 10296 7,013 2014 - Управление дебиторской и кредиторской задолженностью: практика применения скидок и взаимозачетов

Дебиторская задолженность тыс руб 1345 672,5 672,5 Коэффициент оборачиваемости дебиторской задолженности 18,04 36,8 18,04 Период погашения дебиторской задолженности дней 19,96 9,98 -9,98 - Срок оборачиваемости средств в расчетах

Кодз где Кодз — коэффициент оборачиваемости дебиторской задолженности Срок оборачиваемости средств в расчетах — значение Чем продолжительнее период погашения - Анализ финансовой отчетности.

Практический анализ на основе бухгалтерской (финансовой) отчетности

Практический анализ на основе бухгалтерской (финансовой) отчетности

Тем не менее значительный рост показателей требует выявления причин такого явления так как это может свидетельствовать о недостаточности запаса данной группы активов для устойчивой работы организации Коэффициент оборачиваемости и срок оборота в днях дебиторской задолженности отражают среднюю величину коммерческого кредита в - Управление оборачиваемостью капитала

Увеличиваются потери предприятия от инфляционного обеспечения дебиторской задолженности 5.1 Коэффициент оборачиваемости средств в расчетах дебиторской задолженности платежи по которой ожидаются более чем через 12 - Методика анализа оборотных активов коммерческой организации

Рн 10 где Одз — оборачиваемость в разах коэффициент оборачиваемости дебиторской задолженности Тдз — оборачиваемость в днях средняя продолжительность одного оборота дебиторской задолженности - Управление дебиторской задолженностью на предприятиях

Целесообразность создания резерва по сомнительным долгам в качестве альтернативы прямому списанию фактически просроченного долга в том что это позволяет сопоставлять доходы с расходами избегать фактического завышения суммы дебиторской задолженности и тем самым приукрашивать текущее финансовое положение компании поскольку дебиторская задолженность является оборотным капиталом получение которого отложено на неопределенное время Коэффициент оборачиваемости дебиторской задолженности КОдз рассчитывается следующим образом КОдз ВР ДЗср где ВР выручка сумма - Финансовая безопасность компании: аналитический аспект

Коэффициент оборачиваемости заемного капитала 5,6 1,46 0,86 Коэффициент оборачиваемости дебиторской задолженности 16,9 5,59 3,19 Отдача основных средств фондоотдача руб руб 9,9 4,56

Как коэффициент оборачиваемости дебиторской задолженности влияет на компанию? | Малый бизнес

Энджи Мор

Наряду с другими стандартными инструментами анализа финансовой отчетности коэффициент оборачиваемости дебиторской задолженности является полезным эталоном для малого бизнеса, который необходимо регулярно отслеживать. Коэффициент рассказывает о цикле продаж и дебиторской задолженности компании и может дать руководству раннее предупреждение о проблемах, чтобы вовремя скорректировать свою политику и процедуры без серьезного финансового ущерба.

Коэффициент рассказывает о цикле продаж и дебиторской задолженности компании и может дать руководству раннее предупреждение о проблемах, чтобы вовремя скорректировать свою политику и процедуры без серьезного финансового ущерба.

Что такое коэффициент оборачиваемости дебиторской задолженности?

Оборачиваемость A/R — это коэффициент эффективности, который сообщает аналитику, насколько быстро компания собирает или оборачивает свою дебиторскую задолженность на основе суммы продаж в кредит, которую она имела за период. Он рассчитывается путем деления общей суммы продаж в кредит на остаток дебиторской задолженности. Некоторые компании используют среднее значение A/R на начало года и конец года, в то время как другие просто используют баланс на конец года. Если дебиторская задолженность компании значительно меняется в течение года, первый метод даст более точные результаты из-за того, что рассчитанная сумма A/R представляет собой среднее значение начального и конечного остатков.

Интерпретация коэффициента

Как и большинство других коэффициентов финансовой отчетности, оборот A/R не имеет значения как отдельное число. Это направление, в котором движется оборот компании, говорит о том, улучшается ли компания или ухудшается. Оборот показывает, насколько эффективно компания собирает свои продажи в кредит. Если эффективность остается неизменной, баланс A/R должен увеличиваться по мере роста продаж и падать по мере их падения. Изменения в соотношении указывают на то, что что-то меняется в способе обращения с дебиторской задолженностью.

Изменения в обороте дебиторской задолженности

Если сальдо дебиторской задолженности увеличивается быстрее, чем растут продажи, коэффициент снижается. Двумя основными причинами снижения коэффициента являются изменения в кредитной политике компании и усугубление проблем со своевременным взысканием дебиторской задолженности. Если кредитная политика была изменена, чтобы предоставить клиентам больше времени для оплаты, это может значительно снизить ресурсы компании, поскольку деньги не поступают так быстро.

Если проблема заключается в том, что клиенты просто не платят вовремя, руководству необходимо пересмотреть политику сбора платежей, чтобы быстро решить проблему. Разрешение клиентам затягивать платежи может привести к списанию.

Если проблема заключается в том, что клиенты просто не платят вовремя, руководству необходимо пересмотреть политику сбора платежей, чтобы быстро решить проблему. Разрешение клиентам затягивать платежи может привести к списанию.

Улучшение коллекций

Если оборот A/R начинает снижаться, первым делом нужно выяснить, почему. Если дебиторская задолженность в среднем стареет, пересмотрите процесс ее взыскания. Своевременно ли выставляются счета? Отправляются ли последующие отчеты через 30, 60 и 90 дней? Передают ли старые счета коллекторскому агентству? При необходимости внесите изменения в процесс или убедитесь, что существующий процесс соблюдается. Например, если ваша кредитная политика составляет 30 нетто, а среднее взыскание занимает 40 дней, уточните кредитную политику у сотрудников отдела дебиторской задолженности и у ваших клиентов. Рассмотрите возможность введения правил, касающихся потери будущих кредитных привилегий для тех клиентов, которые злоупотребляют ими.

Ссылки

- AccountingCoach.com: Что такое коэффициент оборачиваемости дебиторской задолженности?

- MySMP.com: Коэффициент оборачиваемости дебиторской задолженности

Автор биографии

Энджи Мор — обозреватель синдицированных финансов, профессионально пишет с 1987 года. От банков до зарплаты: помогаем детям понять ценность доллара». Она дипломированный бухгалтер, сертифицированный бухгалтер по управленческому учету и дипломированный бухгалтер со степенью бакалавра экономических наук Университета Уилфрида Лорье.

Оборачиваемость дебиторской задолженности Определение – Consero Global

Оборачиваемость дебиторской задолженности Коэффициент показывает, сколько раз дебиторская задолженность была собрана в течение отчетного периода. Его можно использовать, чтобы определить, испытывает ли компания трудности со сбором продаж, сделанных в кредит. Чем выше оборот, тем быстрее бизнес собирает свою дебиторскую задолженность. Он может быть выражен во многих формах, включая скорость оборачиваемости дебиторской задолженности, оборачиваемость дебиторской задолженности в днях, среднюю оборачиваемость дебиторской задолженности и многое другое.

Он может быть выражен во многих формах, включая скорость оборачиваемости дебиторской задолженности, оборачиваемость дебиторской задолженности в днях, среднюю оборачиваемость дебиторской задолженности и многое другое.

Оборачиваемость дебиторской задолженности Значение

Оборачиваемость дебиторской задолженности показывает, насколько эффективно компания использует свои активы. Это важный показатель финансовой и операционной деятельности компании. Многие компании даже имеют резерв на дебиторскую задолженность, чтобы предотвратить проблемы с денежными потоками.

Высокая оборачиваемость дебиторской задолженности указывает на эффективную коммерческую деятельность, жесткую кредитную политику или кассовую основу для регулярной деятельности.

Низкая или снижающаяся оборачиваемость дебиторской задолженности указывает на проблему взыскания с ее клиента. Кроме того, существует альтернативная стоимость удержания дебиторской задолженности в течение более длительного периода времени. Компания должна пересмотреть свою кредитную политику, чтобы обеспечить своевременное получение дебиторской задолженности от своих клиентов.

Компания должна пересмотреть свою кредитную политику, чтобы обеспечить своевременное получение дебиторской задолженности от своих клиентов.

Формула оборачиваемости дебиторской задолженности

Прибыльная формула коэффициента оборачиваемости дебиторской задолженности обеспечивает выживание и успех в бизнесе. Проще говоря, увеличение оборачиваемости дебиторской задолженности означает, что компания более эффективно обрабатывает кредит. Снижение оборачиваемости дебиторской задолженности означает, что компания видит больше просроченных клиентов. Он рассчитывается по формуле коэффициента оборачиваемости дебиторской задолженности.

Оборот дебиторской задолженности = Годовые продажи в кредит / Средняя дебиторская задолженность

Расчет оборота дебиторской задолженности

Средняя дебиторская задолженность — это среднее начальное и конечное сальдо по дебиторской задолженности.

В реальной жизни иногда бывает трудно определить, сколько продаж было сделано в кредит. Инвесторы могут использовать общие продажи в качестве ярлыка. Когда это будет сделано, важно оставаться последовательным, если соотношение сравнивается с другими компаниями.

Инвесторы могут использовать общие продажи в качестве ярлыка. Когда это будет сделано, важно оставаться последовательным, если соотношение сравнивается с другими компаниями.

Пример: предположим, что годовой объем продаж в кредит составляет 10 000 долларов США, дебиторская задолженность на начало года составляет 2 500 долларов США, а дебиторская задолженность на конец года составляет 1 500 долларов США.

Оборачиваемость дебиторской задолженности составляет: 10 000 / ((2 500 + 1 500)/2) = 5 умножить на

Пример оборачиваемости дебиторской задолженности

Чтобы подчеркнуть важность, мы приведем пример коэффициента оборачиваемости дебиторской задолженности. Многие компании живут и умирают коллекциями. Эти ставки необходимы для наличия необходимых денежных средств для покрытия таких расходов, как инвентаризация, начисление заработной платы, складирование, распространение и многое другое.

Manufactco — компания, производящая виджеты. Виджеты Manufactco стали очень популярными. Компания быстро растет и должна нанимать новых сотрудников для своего завода.

Компания быстро растет и должна нанимать новых сотрудников для своего завода.

Годовой объем продаж в кредит: 10 000 долл. США

Дебиторская задолженность на 01.01.09: 2 500 долл. США

Дебиторская задолженность на 31 декабря 2009 г.: 1 500 долл. США /2) = 5 умножить на

В каждой компании должен быть ответственный, помимо прочего, ответственный за расчет оборота дебиторской задолженности. Этот человек известен как главный финансовый директор; финансовый директор. Она обнаружила, что полный оборот происходит 5 раз в год. Перефразируя, за полный год вся открытая дебиторская задолженность собирается и закрывается 5 раз. В этом и заключается значение коэффициента оборачиваемости дебиторской задолженности.

Теперь давайте немного усложним задачу. Сколько дней оборота дебиторской задолженности потребуется для завершения одного цикла?

Просто используйте эту формулу:

Просроченная дебиторская задолженность = количество дней / расчет коэффициента дебиторской задолженности

Многие компании используют Google «калькулятор коэффициента оборачиваемости дебиторской задолженности», обращаются к своему BA II или обыскивают местный книжный магазин. Однако у должным образом подготовленного финансового директора есть ответы на этот и многие другие вопросы.

Однако у должным образом подготовленного финансового директора есть ответы на этот и многие другие вопросы.

Период для этого примера начинается с 01.01.09и заканчивается 31.12.09. Таким образом, количество дней для этого периода будет 365. Уравнение расчетов с дебиторской задолженностью Manufactco для количества дней, в течение которых дебиторская задолженность не погашена, выглядит следующим образом:

365 дней / 5 раз = 73 дня для оборота AR дебиторская задолженность собирается и закрывается каждые 73 дня. Через 73 дня клиенты совершают покупку, получают напоминание о сроке оплаты, отправляют платеж, обрабатывают платежи и закрывают дебиторскую задолженность.

Финансовый директор Manufactco теперь знает, что за год происходит 5 полных оборотов. Она также знает, что для одного полного оборота требуется 73 дня. Создать прибыльную компанию теперь просто.

Ужесточение кредитной политики — один из распространенных методов. Возможные варианты включают уменьшение количества дней, отведенных до наступления срока платежа, включая или увеличение скидок за досрочную оплату, или увеличение штрафа за просрочку платежа.

Практический анализ на основе бухгалтерской (финансовой) отчетности

Практический анализ на основе бухгалтерской (финансовой) отчетности

Если проблема заключается в том, что клиенты просто не платят вовремя, руководству необходимо пересмотреть политику сбора платежей, чтобы быстро решить проблему. Разрешение клиентам затягивать платежи может привести к списанию.

Если проблема заключается в том, что клиенты просто не платят вовремя, руководству необходимо пересмотреть политику сбора платежей, чтобы быстро решить проблему. Разрешение клиентам затягивать платежи может привести к списанию.

Об авторе