Коэффициент оборачиваемости оборотного капитала формула: Оборачиваемость оборотного капитала. Формула

Коэффициенты оборачиваемости. 6 формул показателей

В статье мы разберем 6 основных коэффициентов оборачиваемости предприятия, формулы расчета для бизнес-плана.

Коэффициенты оборачиваемости. Формула расчета

Коэффициенты оборачиваемости – показатели финансового анализа, отражающие эффективность управления активами предприятия и характеризующие активность и интенсивность их использования. В отличие от показателей рентабельности коэффициенты оборачиваемости используют не чистую прибыль, а выручку от реализации (продажи) продукции. Поэтому показатели оборачиваемости характеризует уровень деловой активности, тогда как рентабельность – уровень прибыльности по различным видам актива. Чем выше оборачиваемость, тем выше платежеспособность предприятия и его финансовая устойчивость. Коэффициенты оборачиваемости показывают количество оборотов необходимого для окупаемости (погашения) капитала предприятия.

Рассмотрим основные коэффициенты оборачиваемости:

- Коэффициенты оборачиваемости активов

- Коэффициенты оборачиваемости текущих активов

- Коэффициенты оборачиваемости дебиторской задолженности

- Коэффициенты оборачиваемости кредиторской задолженности

- Коэффициенты оборачиваемости запасов и затрат

- Коэффициенты оборачиваемости денежных средств

Видео-урок: “Расчет ключевых коэффициентов оборачиваемости для ОАО “Газпром”

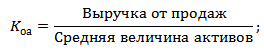

Коэффициент оборачиваемости активов. Формула

Коэффициент оборачиваемости активов (аналог: коэффициент оборачиваемости совокупного капитала) – показатель характеризующий скорость и эффективность управления активами предприятия. Показатель представляет собой отношение выручки от продажи продукции к среднегодовом размеру активов. Формула расчета имеет следующий вид:

Для данного коэффициента нет общепринятого рекомендуемого нормативного значения. Данный показатель необходимо анализировать в динамике. Рост показателя, как правило, обусловлен за счет увеличение доли выручки создаваемой активами предприятия. В таблице ниже показан анализ тенденции изменения оборачиваемости активов.

Коа ↗ | Коэффициент оборачиваемости увеличивается. Повышающая тенденция показывает рост платежеспособности, отдачи на единицу активов и их эффективности управления предприятия. |

Коа ↘ | Коэффициент оборачиваемости уменьшается. Понижательная тенденция является индикатором снижения платежеспособности, отдачи на единицу активов и эффективности их использования. |

Значение данного показателя сильно зависит от вида деятельности предприятия. Так в отраслях с высоким уровнем фондоемкости, т.е. предприятий с наличием большого объема основных производственных фондов, значение коэффициента будет ниже, чем для предприятий торговых отраслей. Читайте более подробнее: “Коэффициент оборачиваемости активов компании: расчет“.

Коэффициент оборачиваемости текущих активов

Коэффициент оборачиваемости текущих активов – показывает эффективность управления текущими активами предприятия и характеризует активность их использования. К текущим активам предприятия относят фонды, которые могут быть быстро преобразованы в денежные средства: запасы, дебиторская задолженность, краткосрочные финансовые вложения, незавершенное производство. Формула расчета показателя имеет следующий вид:

Нормативное значение для коэффициента оборачиваемости текущих активов не существует. Анализ проводится в оценке характера динамики и направления тенденции. В таблице ниже представлен анализ тенденции показателя.

Кота ↗ | Коэффициент оборачиваемости текущих активов увеличивается. Рост показателя диагностирует повышение уровня платежеспособности, деловой активности и эффективности управления текущими активами предприятия. |

Кота ↘ | Коэффициент оборачиваемости текущих активов уменьшается. Понижательная тенденция является индикатором снижения платежеспособности, отдачи на единицу активов и эффективности их использования. |

Коэффициент оборачиваемости дебиторской задолженности. Формула

Коэффициент оборачиваемости дебиторской задолженности – показывает эффективность управления дебиторской задолженностью предприятия. Показатель представляет собой отношение выручки от реализации к среднегодовой стоимости дебиторской задолженности. Формула расчета показателя имеет следующий вид:

Оборачиваемость дебиторской задолженности анализируется в динамике. В таблице ниже показана взаимосвязь между характером изменения тенденции и финансовым состоянием предприятия.

Кодз ↗ | Коэффициент оборачиваемости дебиторской задолженности повышается. Уровень эффективности управления дебиторской задолженностью увеличивается, что приводит к росту платежеспособности предприятия из-за повышения скорости погашения задолженности дебиторами. |

Кодз ↘ | Коэффициент оборачиваемости дебиторской задолженности уменьшается. Снижение эффективности управления дебиторской задолженностью, увеличение период погашения задолженности дебиторами, снижение платежеспособности в краткосрочном периоде. |

Значение показателя зависит от сферы деятельности предприятия, поэтому при оценке оптимального значения коэффициента необходимо сопоставлять его с среднеотраслевыми значениями. Читайте более подробно: “Коэффициент оборачиваемости дебиторской задолженности на примере ОАО “АЛРОСА”“.

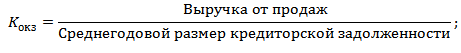

Коэффициент оборачиваемости кредиторской задолженности

Коэффициент оборачиваемости кредиторской задолженности – показатель отражающий скорость погашения обязательств предприятия перед кредиторами. Оборачиваемость кредиторской задолженности характеризует эффективность управления кредиторской задолженностью и напрямую определяет степень платежеспособности. Оборачиваемость кредиторской задолженностью представляет собой отношение выручки от продаж продукции к среднегодовому объему кредиторской задолженности. Формула расчета имеет следующий вид:

Анализ коэффициента необходимо проводить оценке динамики изменения, так как оптимальные значения показателя сильно зависят от сферы деятельности предприятия. В таблице ниже показан анализ динамики и соответствующего уровня финансового состояния.

Кокз ↗ | Коэффициент оборачиваемости кредиторской задолженности повышается. Повышение финансовой устойчивости предприятия и его платежеспособности. |

Кокз ↘ | Коэффициент оборачиваемости кредиторской задолженности уменьшается. Снижение финансовой устойчивости предприятия и платежеспособности. |

Читайте более подробно: “Коэффициент оборачиваемости кредиторской задолженности на примере ОАО “НЛМК”“.

Коэффициент оборачиваемости запасов и затрат

Коэффициент оборачиваемости запасов и затрат

– характеризует активность управления товарно-материальными запасами и затратами предприятия. Коэффициент отражает эффективность отдела закупок и продажи представляет собой отношение выручки от продаж к среднегодовому размеру материальных запасов. Формула расчета имеет следующий вид:

По данному показателю не существует единого нормативного значения. Анализ коэффициента оборачиваемости материально-товарных запасов проводится в сравнении с аналогичными предприятиями отрасли и в динамике его изменения за исследуемый период (3-5 лет).

Коз ↗ | Коэффициент оборачиваемости запасов и затрат повышается. Увеличение эффективности продаж предприятия, финансовой устойчивости. |

Коз ↘ | Коэффициент оборачиваемости запасов и затрат уменьшается. Снижение эффективности управления затратами предприятия, накапливание запасов на складе. |

Читайте более подробно: “Коэффициент оборачиваемости запасов и затрат на примере ОАО “АЛРОСА”“.

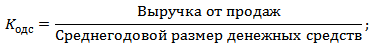

Коэффициент оборачиваемости денежных средств

Коэффициент оборачиваемости денежных средств – отражает активность управления денежными средствами и показывает количество циклов обращения наиболее ликвидных активов предприятия (денежных средств). Показатель представляет собой отношение выручки от продаж продукции к среднегодовому размеру денежных средств. Формул расчета имеет следующий вид:

Нормативного значения показателя в финансовой практике не существует. Анализ проводится в оценке направления и характера тенденции. В таблице ниже представлена взаимосвязь между тенденцией изменения коэффициента и финансовым состояние предприятия.

| Кодс ↗ | Коэффициент оборачиваемости денежных средств повышается. Увеличение эффективности использования наиболее ликвидных видов актива и финансовой устойчивости |

| Кодс ↘ | Коэффициент оборачиваемости денежных средств уменьшается. Снижение эффективности управления наиболее ликвидными активами и финансовой устойчивости предприятия. |

Читайте более подробно: “Оборачиваемость денежных средств: формула расчета“.

Резюме

Коэффициент оборачиваемости представляют важную группу экономических показателей в финансовом анализе, которые позволяют оценить эффективность управления на предприятии различными видами активов и капитала. Анализ показателей проводится в оценке характера динамики за 3-5 лет и в сопоставлении с аналогичными компаниями отрасли.

Автор: к.э.н Жданов Иван Юрьевич

Оборачиваемость оборотных средств формула

Формула расчета коэффициента оборачиваемости оборотных активов

Что показывает коэффициент оборачиваемости оборотных активов?

Коэффициент оборачиваемости оборотных активов имеет аббревиатуру (Коб.а) и показывает сколько раз за отчетный период (месяц, квартал, год) оборотов совершили оборотные средства. Данный коэффициент показывает эффективность использования оборотных активов на предприятия, также в некоторых учебных изданиях, данный коэффициент предлагают применять как показатель эффективности управления оборотными активами.

Формула расчета коэффициента оборачиваемости оборотных активов

Коэффициент оборачиваемости оборотных активов — это отношение выручки от продаж к среднегодовой величине оборотных активов компании

Существует 2 способа расчета оборачиваемости оборотных активов, в целом они оба практически одинаковы:

- формула расчета по данным бухгалтерского баланса и отчета о финансовых результатов (если в данных формах нет номеров строк):

Коб.а = Выручка (В) / Среднегодовая величина оборотных активов (Об.С)

- формула расчета по данным строк бухгалтерского баланса и отчета о финансовых результатах:

Коб.а = строка 2110 (отч. о фин.рез.) / (стр. 1200 на начало периода «ББ» + стр. 1200 на конец периода «ББ»)/2

Коэффициент оборачиваемости оборотных активов всегда рассчитывается помощью среднегодовой стоимости оборотных средств (активов), т.е. (об.а нач. + об.а кон.)/2, расчет по остаткам оборотных средств на конец периода является НЕ верным!!!

Приведем пример расчета коэффициента оборачиваемости оборотных активов

Пример расчета оборачиваемости оборотных активов (обязательно делается в такой таблице)

Пример расчета оборачиваемости оборотных активов (обязательно делается в такой таблице)Что означает изменение коэффициента оборачиваемости оборотных активов?

Снижение оборачиваемости означает о замедлении оборотных средств в обороте, что отрицательно влияет на деятельность предприятия, т.к. входящие в оборотные средства: товары, запасы, готовая продукция — реализуются и используются медленнее

Повышение оборачиваемости означает то, что предприятие работает более ритмично, его оборотные средства оборачиваются чаще (больше), а следовательно предприятие получает больше денежных средств.

Период оборачиваемости оборотных активов

Период оборачиваемости оборотных средств показывает за какой срок оборотные средства предприятия совершают 1 оборот, формула данного коэффициента выглядит следующим образом

Поб.а. = 360 дней / Коб.а

Нормативное значение коэффициента оборачиваемости оборотных активов.

У данного коэффициента НЕТ установленного нормативного значения, чем он выше тем лучше для предприятия.

Рассчитать коэффициент оборачиваемости оборотных активов онлайн

Ниже представлена ссылка на онлайн программу в excel для расчета коэффициента оборачиваемости оборотных активов: просто внесите свои данные и получите расчет и графики с динамикой.

Факторный анализ оборачиваемости оборотных активов — формула

Общая факторная модель оборачиваемости оборотных активов выглядит следующим образом:

Коб = Вр / ОА

Расчет влияния изменения выручки от продаж на оборачиваемость производится по формулам:

Коб1 = Вр0/ОА0

Коб2 = Вр1/ОА0

∆Коб (Вр) = Коб2 — Коб1

Расчет влияния изменения среднегодовой величины оборотных средств на оборачиваемость производится по формулам:

Коб3 = Вр1/ОА0

Коб4 = Вр1/ОА1

∆Коб (ОА) = Коб4 — Коб3

Совокупное влияние факторов определяется по формуле:

∆Коб = ∆Коб(Вр) + ∆Коб(ОА)

Похожие статьи…

Просмотров 14 368

Коэффициент оборачиваемости оборотных средств. Формула, нормативы коэффициента оборачиваемости оборотных средств

Коэффициент оборачиваемости оборотных средств отражает, сколько раз в отчетном периоде предприятие использовало среднегодовой остаток оборотных средств (краткосрочных активов).

Последние новости:

Коэффицент оборачиваемости рассчитывается для оценки эффективности использования оборотных средств и анализа деловой активности предприятия.

Коэффициент оборачиваемости оборотных средств. Формула

Расчет имеет следующий вид:

К об.= ВР/КА ср,

где:

- Коб- коэффициент оборачиваемости ОС

- ВР — выручка от реализации (стр.010 отчета о прибылях и убытках)

- КА ср – среднегодовая стоимость краткосрочных активов (ИТОГ раздела II, строка 290 бух. баланса, сумма граф 3 и 4 разделить на 2),т.е. берется среднее между значениями на начало и на конец года.

Коэффициентпоказывает эффективность управления текущими активами компании. Кроме того, он подвержен влиянию отраслевой специфики производства, сезонным изменениям на рынке.

Совместно с коэффициентом оборачиваемости обычно находят оборачиваемость в днях. В данном случае оборачиваемость в днях показывает, сколько дней потратит предприятие, чтобы получить выручку, равную краткосрочным активам (ОС). Как определить этот показатель?

Об (дн) = 365 / К об,

где:

В Беларуси по оборачиваемости ОС законодательно норматив не установлен. Значения должны анализироваться в динамике или в сравнении с аналогичными по отрасли. Уменьшение коэффициента означает замедление оборота активов. Соответственно, его увеличение характеризует рост деловой активности фирмы. Если Коб слишком низкий, существенно разнящийся со среднеотраслевыми нормами, это говорит о чрезмерном накоплении краткосрочных активов (чаще всего это товары на складах).

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Коэффициент оборачиваемости оборотных средств

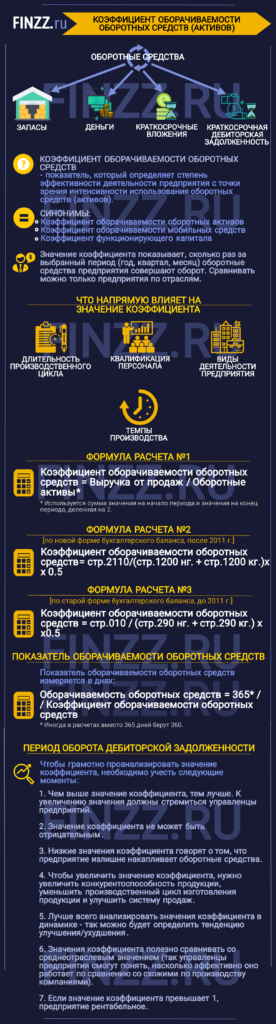

Рассмотрим коэффициент оборачиваемости оборотных средств (активов). Этот коэффициент входит в группу показателей Деловой активности и показывает интенсивность использования ресурсов предприятия.

Разберем данный коэффициент по следующей схеме: сначала мы рассмотрим его экономический смысл, потом формулу расчета и норматив, а также посчитаем коэффициент оборачиваемости оборотных средств для отечественного предприятия, чтобы наглядно все увидеть. Начнем!

Инфографика: Коэффициент оборачиваемости оборотных средств

Коэффициент оборачиваемости оборотных средств (активов). Экономический смысл

Коэффициент оборачиваемости оборотных средств определяет эффективность деятельности предприятия не с точки зрения прибыльности, а с точки зрения интенсивности использования оборотных средств (активов). Коэффициент показывает сколько раз за выбранный период (год, месяц, квартал) оборачиваются оборотные средства.

Что входит в состав оборотных средств?

В оборотные средства включают:

- Запасы,

- Деньги,

- Краткосрочные вложения,

- Краткосрочную дебиторскую задолженность .

От чего зависит значение коэффициента оборачиваемости оборотных средств?

Значение коэффициента напрямую связано:

- С длительностью производственного цикла,

- Квалификации персонала,

- Вида деятельности предприятия,

- Темпов производств.

Максимальные значения коэффициента имеют торговые предприятия, а минимальное – фондоёмкие научные предприятия. Именно поэтому принято сравнивать предприятия по отраслям, а не всем вместе.

Коэффициент оборачиваемости оборотных средств. Синонимы

Синонимы у этого коэффициента могут быть следующие: коэффициент оборачиваемости оборотных активов, коэффициент оборачиваемости мобильных средств, коэффициент функционирующего капитала. Полезно знать синонимы у коэффициента, так как зачастую в литературе он называется по-разному. И чтобы вас это не вводило в заблуждение нужно предполагать, какие у показателя есть синонимы. Кстати, это одна из проблем отечественной экономики – каждый экономист почему-то хочет назвать коэффициент по-своему. Отсутствует единство в терминах и определениях.

Коэффициент оборачиваемости оборотных средств. Формула по балансу

Формула расчета выглядит следующим образом:

Коэффициент оборачиваемости оборотных средств = Выручка от продаж/Оборотные активы

Что необходимо отметить, так это то, что оборотные активы берутся как среднее значение на начало и конец отчетного периода. Нужно сложить значение на начало периода с его концом и разделить на 2.

По новой форме бухгалтерского баланса (после 2011 года) коэффициент оборачиваемости оборотных средств будет рассчитываться следующим образом:

Коэффициент оборачиваемости оборотных средств = стр.2110/(стр.1200нг.+стр.1200кг.)*0,5

По старой форме бухгалтерского баланса коэффициент рассчитывался так:

Коэффициент оборачиваемости оборотных средств = стр.010/(стр.290нг.+290кг.)*0,5

Показатель оборачиваемость оборотных средств

Вместе с коэффициентом оборачиваемости оборотных средств полезно рассчитывать показатель оборачиваемости, который измеряется в днях. Формула расчета оборачиваемости оборотных средств:

Оборачиваемость оборотных активов = 365/Коэффициент оборачиваемости оборотных средств

Иногда в расчетах за место 365 дней берут 360 дней.

Видео-урок: “Расчет ключевых коэффициентов оборачиваемости для ОАО “Газпром”

Коэффициент оборачиваемости оборотных средств. Расчет на примере ОАО «Ростелеком»

| Расчет коэффициента оборачиваемости оборотных средств произведем на ОАО «Ростелеком», которая является крупнейшим телекоммуникационной компаний. Входит в индекс голубых фишек Московской биржи. |

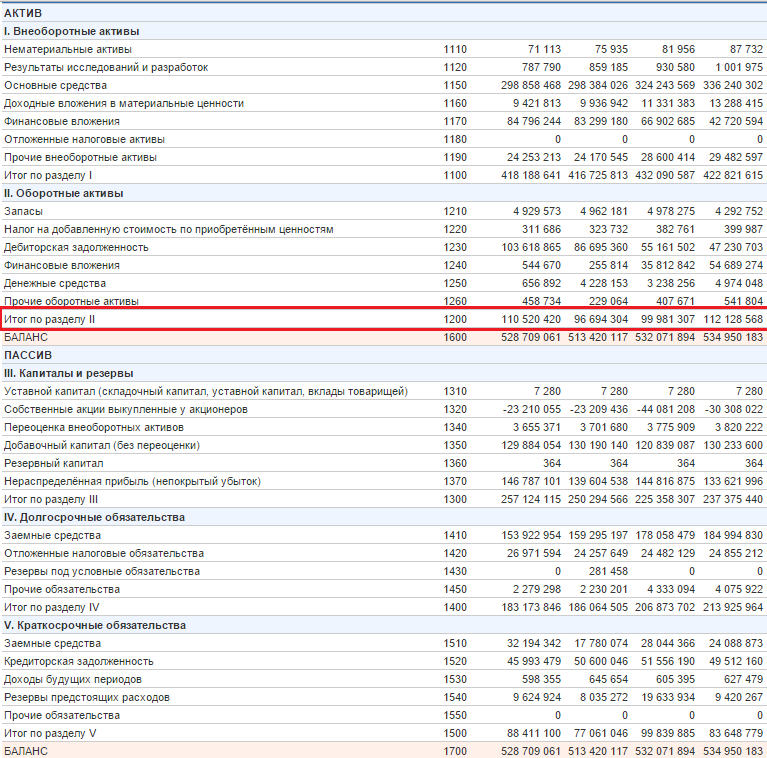

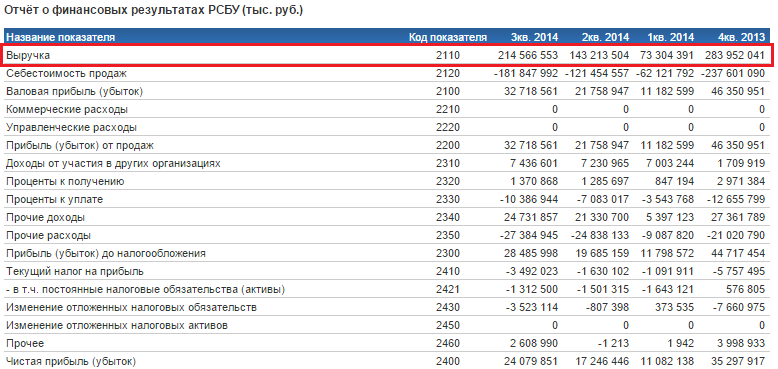

Расчет коэффициента оборачиваемости оборотных средств (активов) для ОАО “Ростелеком”. Баланс предприятия

Расчет коэффициента оборачиваемости оборотных средств (активов) для ОАО “Ростелеком”. Отчет о прибылях и убытках

Для расчета коэффициента хватает публичной отчетности, которую можно взять с официального сайта компании. Возьмем 4 отчетных периода (квартал каждый), так мы сможем охватить целый год для нашей диагностики. Так как в расчете коэффициента используются данные на начало и конец отчетного года, то в нашем случае получится для 4х отчетных периодов – 3 рассчитанных коэффициента.

Коэффициент оборачиваемости оборотных средств 2014-1 = 73304391/(112128568+99981307)*0,5 = 0,69

Коэффициент оборачиваемости оборотных средств 2014-2 = 143213504/(99981307+96694304)*0,5 = 1,45

Коэффициент оборачиваемости оборотных средств 2014-3 = 214566553/(96694304+110520420)*0,5 = 2

Значение коэффициента за год увеличилось. Можно сделать вывод, что у ОАО «Ростелеком» увеличивалась эффективность деятельность. Связано это в большей степени с тем, что Выручка увеличивалась. Именно увеличение выручки дало увеличение значений у коэффициента, так как значение основных средств (стр.1200) изменялось не сильно.

Коэффициент оборачиваемости оборотных средств. Норматив

Сразу стоит отметить, что данный коэффициент не может быть отрицательным. Низкие значения говорят о том, что предприятие излишне накопило оборотные средства.

Как можно увеличить данный коэффициент?

Чтобы это сделать необходимо: увеличить конкурентоспособность продукции (от этого продаж будет больше), уменьшить производственный цикл изготовления продукции, улучшить систему продаж продукции.

Коэффициент лучше всего анализировать в динамике, так можно будет определить тенденцию улучшения/ухудшения. Помимо этого значения коэффициента полезно сравнить со среднеотраслевым значением, это даст нам информацию о том, как эффективно мы работаем по сравнению со схожими по производству предприятиями. Если значение у коэффициента больше 1 это говорит о том, что предприятие рентабельное. По сути, задача менеджмента заключается в увеличении данного коэффициента, его постоянная максимизация. Более подробно про другие показатели оборачиваемости читайте в статье: “Коэффициенты оборачиваемости. 6 формул расчета“.

Резюме

В статье рассмотрели коэффициент оборачиваемости оборотных средств. Этот показатель относится к группе показателей «Деловой активности» и оценивает эффективность деятельности предприятия не с точки зрения прибыльности (как это делают показатели из группы «Рентабельность»), а с позиции интенсивности использования оборотных средств. Важную роль в коэффициенте играет показатель Выручки (он стоит в числителе). Если говорить о том, что этот коэффициент необходимо постоянно увеличивать, то мы должны прежде всего увеличивать Выручку от нашей деятельности (т.к. основные средства не так быстро можно изменить, в примере для ОАО «Ростелеком» основные средства за год не сильно изменились). Таким образом, коэффициент оборачиваемости оборотных средств показывает наши продажи, которые и обеспечивают Выручку. Снижение данного коэффициента – это прямой знак либо к тому, что у нас снизились продажи либо мы стали накапливать лишние оборотные активы. Полезно сравнивать коэффициент с коэффициентом у предприятия аналогичной деятельности (лидером отрасли) или со средним значением по отрасли. Помимо этого для анализа полезно оценивать изменения коэффициента в динамики за период (за год, к примеру).

Удачи!

Автор: Жданов Василий Юрьевич, к.э.н.

Рентабельность и оборачиваемость оборотного капитала

Понятие и коэффициент оборотных средств

Основная цель управления активами предприятия заключается в максимизации прибыли по вложенному капиталу для обеспечения устойчивой и достаточной платежеспособности компании.

Для того чтобы обеспечивать устойчивость, предприятие должно постоянно обладать на счете определенной суммой денежных средств, которая фактически изымается из оборота для текущих платежей. Некоторая доля средств должна размещаться в виде высоколиквидных активов.

Замечание 1

Основная задача по управлению оборотными средствами заключается в обеспечении оптимального соотношения между платежеспособностью и рентабельностью через поддержку соответствующих размеров и структуры активов.

Также необходима поддержка оптимального соотношения между собственными и заемными средствами, поскольку от этого напрямую зависит финансовая устойчивость и независимость компании, а также возможность получить новые кредиты.

Оборачиваемость оборотных средств и капитала

Замечание 2

Основной критерий эффективности управления оборотными средствами представляет собой фактор времени. Чем большее время оборотные средства (капитал) пребывают в определенной форме (денежной или товарной), тем ниже степень их использования.

Готовые работы на аналогичную тему

Оборачиваемость оборотных средств можно охарактеризовать интенсивностью их использования. Особенно большая роль показателя оборачиваемости в отраслях сферы обращения, включая торговлю, общественное питание, банковский бизнес и посредническую деятельность, также быстрое обслуживание.

Эффективность использования оборотных средств промышленного предприятия можно охарактеризовать с помощью трех основных показателей:

- коэффициент оборачиваемости,

- показатель загрузки оборотных средств,

- длительность одного оборота.

Коэффициент оборачиваемости можно определить отношением объема реализации готовых изделий в оптовых ценах и среднего остатка оборотных средств компании. Формула коэффициента оборачиваемости выглядит следующим образом:

$КО = РП / СО$

Здесь $РП$ – реализованная продукция, $СО$ – средний остаток по оборотным средствам (активам).

Определение 1

Коэффициент оборачиваемости способен характеризовать число оборотов, которое совершают оборотные средства предприятия за соответствующий период. Также он показывает объем реализованных изделий, которые приходятся на каждый рубль оборотных средств.

Если сопоставлять коэффициент оборачиваемости в динамике за несколько лет, то можно выявить тенденции изменения эффективности использования оборотных фондов.

Когда число оборотов, которое совершают оборотные средства, растет или остается стабильным, то можно сказать о ритмичном и рациональном использовании денежных ресурсов предприятия.

Замечание 3

Уменьшение числа оборотов, которое совершается оборотным капиталом или средствами, говорит о падении темпа развития компании, неблагополучном ее финансовом состоянии.

Результативность и экономическую целесообразность функционирования компании можно оценить не только абсолютными показателями, но и относительными. Основные относительные показатели работы предприятия являются показатели рентабельности.

Рентабельность оборотных средств

В широком смысле слова рентабельность представляет собой прибыльности или доходность предприятия. Предприятие можно считать рентабельным, если результаты реализации продукции способны покрыть издержки обращения, в результате образуя сумму прибыли, которая будет достаточной для нормального функционирования компании.

Экономическая сущность рентабельности раскрывается через характеристику нескольких показателей. Общий смысл заключается в определении суммы прибыли с каждого рубля вложенного капитала. Рентабельность определяется по любым сопоставимым друг с другом показателям.

Замечание 4

Относительные показатели почти не подвергаются влиянию инфляции.

Показатель рентабельности может определяться по любому виду активов предприятия. Рентабельность имущества или активов отражает, какую прибыль получает компания с каждого рубля, который вкладывается в активы.

Формула рентабельности активов выглядит следующим образом:

$РА = ЧП / СА$

Здесь $РА$ – показатель рентабельности активов, $ЧП$ – размер чистой прибыли предприятия, которая остается в распоряжении, $СА$ – средняя стоимость активов (валюта баланса)

Если рассматривает рентабельность текущих активов, то она отражает размер прибыли, получаемой компанией с каждого рубля, который вкладывается в текущие активы. Формула выглядит так:

$РТА = ЧП / СА$

$РТА$ – рентабельность по текущим активам, $ЧП$ – размер чистой прибыли компании, $СА$ – средняя стоимость текущих активов в данном периоде

Рентабельность текущих активов дает возможность комплексно оценить эффективность использования оборотных средств. Показатель может быть представлен в качестве произведения двух других индикаторов рентабельности — рентабельности активов. В таком случае формула примет следующий вид:

$РТА = Рпр \cdot Ра$

Если рассмотреть формулу рентабельности оборотного капитала по бухгалтерскому балансу и его строкам, то формула примет следующий вид:

$РОК = строка \ 2400 / строка \ 1200$

Здесь $РОК$ показатель рентабельности оборотного капитала, $строка \ 2400$ – из отчета о прибылях и убытках, $строка \ 1200$ – из бухгалтерского баланса.

Оптимальный размер оборотных средств дает возможность максимизировать прибыль при определенном уровне ликвидности и коммерческого риска.

Формула рентабельности собственного капитала выгладит так:

$РСК = ЧП / СК$

Здесь $РСК$ – показатель рентабельности собственного капитала, $ЧП$ – сумма чистой прибыли, $СК$ – средняя сумма собственного капитала.

Если рассматривать рентабельность реализованной продукции, то его формула выглядит так:

$Рпр = ЧП / Выр$

Здесь $Выр$ – сумма выручки от продажи готовых изделий, оказания услуг.

Рентабельность реализованной продукции отражает размер прибыли по каждому рублю реализованных изделий. Этот коэффициент отражает эффективность не только хозяйственной деятельности компании, но и процесс ценообразования.

Период оборачиваемости оборотного капитала | Показатели ликвидности

Days of Working Capital

Описание

Компания может использовать очень большой объем оборотного капитала для обеспечения небольшого объема продаж, что означает плохое использование активов.

Неэффективное использование активов может быть заложено в любой составляющей оборотного капитала — чрезмерное количество дебиторской задолженности или запасов по отношению к выручке или очень малый объем кредиторской задолженности.

Период оборачиваемости оборотного капитала, отслеживаемый на линии тренда, является хорошим показателем изменений в эффективном использовании оборотного капитала. Малый период свидетельствует о высокоэффективном использовании оборотного капитала.

См. также:

CFA — Показатели деловой активности (оборачиваемости)

Формула

Сложите текущий остаток дебиторской задолженности и запасы, вычтите кредиторскую задолженность. Затем разделите результат на дневную выручку (годовой объем продаж делится на 365).

(Дебиторская задолженность +

Запасы —

Кредиторская задолженность) /

(Чистый объем продаж / 365)

Пример

Компания-производитель электронных термометров изменила свою политику обслуживания клиентов, чтобы гарантировать 99%-ный уровень выполнения заказа в течение одного дня. Для этого она увеличила складские запасы многих своих продуктов.

Финансовый директор обеспокоен тем, как используется капитал для поддержки этой новой политики. Он собрал информацию в таблице, чтобы доказать свою точку зрения президенту компании.

|

Период |

Дебиторская задол-женность |

Запасы |

Кредиторская задолженность |

Оборотный капитал |

Чистые продажи |

Дневная выручка |

Период оборачи-ваемости оборотного капитала |

|

Год до изменения политики |

602,000 |

1,825,000 |

493,000 |

2,920,000 |

5,475,000 |

15,000 |

195 |

|

Год после изменения политики |

723,000 |

2,760,000 |

591,000 |

4,074,000 |

6,570,000 |

18,000 |

226 |

В таблице показано, что компания увеличила продажи на 1 095 000 д.е. (при условии, что дополнительные продажи основаны исключительно на изменении политики обслуживания клиентов) за счет эквивалентной суммы инвестиций в запасы.

В зависимости от стоимости капитала фирмы, уровня устаревания запасов и изменений в коэффициентах удержания клиентов новая политика обслуживания клиентов может считаться или не считаться разумным решением.

Меры предосторожности

Размер оборотного капитала будет меняться в течение года, в зависимости от бизнес-цикла компании, что будет менять период оборотного капитала в зависимости от месяца года.

Например, если у фирмы есть рождественский сезон продаж, она будет накапливать запасы к наступлению сезона продаж, что приведет к постепенному увеличению показателя.

7 основных коэффициентов оборачиваемости и формулы расчета

Автор Zorg На чтение 5 мин. Просмотров 237 Опубликовано

Коэффициенты оборачиваемости или деловой активности предприятия – показывают эффективность использования предприятием (организацией) своего капитала и средств. Данные коэффициенты показывают скорость оборота капитала и преобразование его в денежные средства. Коэффициенты оборачиваемости напрямую определяют степень платежеспособности предприятия (способности расплачиваться по своим обязательствам), финансовой устойчивости и финансового риска. Коэффициенты оборачиваемости в своих расчетах используют не чистую прибыль как коэффициенты рентабельности, а выручку от реализации товаров и услуг. Это позволяет оценить не прибыльность деятельности предприятия, а его интенсивность и скорость оборачиваемости ресурсов, активов, запасов, денежных средств, дебиторской и кредиторской задолженности.

В данной статье будут рассмотрены основные коэффициенты оборачиваемости предприятия, наиболее часто используемые в финансовой практике, такие как:

- Коэффициент оборачиваемости активов

- Коэффициент оборачиваемости собственного капитала

- Коэффициент оборачиваемости оборотных активов

- Коэффициент оборачиваемости запасов и затрат активов

- Коэффициент оборачиваемости дебиторской задолженности

- Коэффициент оборачиваемости кредиторской задолженности

- Коэффициент оборачиваемости денежных средств

Коэффициент оборачиваемости активов

Коэффициент оборачиваемости активов представляет собой отношение выручки от проданной продукции ко всем активам предприятия. Данный коэффициент показывает эффективность использования активов и показывает количество оборотов всего капитала за период и количество денежных средств, которые принесла единица активов.

Нормативных значений коэффициента оборачиваемости активов нет, поэтому необходимо исследовать непосредственно динамику изменения данного показателя во времени для одного предприятия или отрасли. В фондоемких отраслях оборачиваемость активов будет ниже нежели в сферах торговли. Чем выше коэффициент оборачиваемости активов, тем больше эффективность использования активов. Данный показатель отличается от показателей рентабельности активов в том, что он не показывает прибыльность предприятия, а характеризует интенсивность оборота. Поэтому в формулах оборачиваемости используются не чистая прибыль, а выручка предприятия за отчетный период. Формула расчета коэффициента оборачиваемости активов следующая:

Коэффициент оборачиваемости активов = Выручка от реализации / Средние активы за период

Коэффициент оборачиваемости активов = стр.10 Форма №2 / (0,5 *(стр.300 начало года +стр.300 конец года))

Коэффициент оборачиваемости собственного капитала

Коэффициент оборачиваемости собственного капитала рассчитывается как отношение объема реализации продукции (выручки) к среднегодовой стоимости собственного капитала. Коэффициент оборачиваемости собственного капитала показывает активность и скорость использования предприятием собственного капитала.

Нормативных значений коэффициента оборачиваемости собственного капитала нет, необходимо исследовать динамику изменения данного показателя для одного предприятия. Формула расчета коэффициента оборачиваемости собственного капитала следующая:

Коэффициент оборачиваемости собственного капитала = Выручка от реализации продукции / Средняя стоимость собственного капитала за период

Коэффициент оборачиваемости собственного капитала = стр.10 Форма №2 / 0,5* (стр.490 на начало года + стр.490 на конец года)

Коэффициент оборачиваемости оборотных активов

Коэффициент оборачиваемости оборотных активов показывает активность использования и скорость обращения оборотных активов. Данный коэффициент характеризует сколько за один год оборотные активы совершили полный оборот и какой размер выручки они принесли. К оборотным активам относят дебиторскую задолженность, денежные средства, запасы и расходы будущих периодов, краткосрочные финансовые вложения. Чем выше значение данного коэффициента, тем более результативно предприятие. Формула расчета коэффициента оборачиваемости оборотных активов:

Коэффициент оборачиваемости оборотных активов = Выручка нетто от реализации продукции / Среднегодовая стоимость оборотных активов

Коэффициент оборачиваемости оборотных активов = стр.10 Форма №2 / 0,5 (стр.290 на начало года +стр.290 на конец года)

Коэффициент оборачиваемости запасов и затрат активов

Коэффициент оборачиваемости запасов и затрат активов показывает интенсивность использования запасов и скорость оборота.

Нормативных значений для коэффициента оборачиваемости нет. Данный показатель необходимо анализировать в динамике для конкретного предприятия или отрасли. Снижение коэффициента оборачиваемости говорит о том накапливании избытка запасов на складах предприятия. Чем выше коэффициент оборачиваемости запасов и затрат активов, тем выше активность предприятия в создании денежных средств. Чрезмерно высокий коэффициент оборачиваемости запасов и затрат активов свидетельствует об острой нехватке запасов и быстром опустошении. Формула расчета коэффициента оборачиваемости запасов и затрат активов:

Коэффициент оборачиваемости запасов и затрат активов = Выручка нетто от реализации продукции / Среднегодовая стоимость запасов

Коэффициент оборачиваемости запасов и затрат активов = стр.10 Форма №2 / 0,5*[(стр.210+стр.220) на начало года + (стр.210+стр.220) на конец года]

Коэффициент оборачиваемости дебиторской задолженности

Коэффициент оборачиваемости дебиторской задолженности показывает скорость оборота дебиторской задолженности. Не существует четких нормативных значений для коэффициента оборачиваемости дебиторской задолженности, они варьируются зависимости от отрасли, но чем выше коэффициент, тем быстрее потребители погашают свои обязательства, что выгодно для предприятия. Формула расчет коэффициента оборачиваемости дебиторской задолженности, следующая:

Коэффициент оборачиваемости дебиторской задолженности = Выручка от реализации товаров и услуг / Среднегодовая величина дебиторской задолженности

Коэффициент оборачиваемости дебиторской задолженности = стр.10 Форма №2 / 0,5*[(стр.230+стр.240) на начало года + (стр.230+стр.240) на конец года]

Коэффициент оборачиваемости кредиторской задолженности

Коэффициент оборачиваемости кредиторской задолженности показывает скорость и интенсивность погашения обязательств предприятия перед заемщиками и характеризует количество оборотов погашения кредиторской задолженности за отчетный период, который как привило один год. Нормативное значение коэффициента оборачиваемости кредиторской задолженности зависит от отрасли и характера деятельности предприятия. Формула расчет коэффициента оборачиваемости кредиторской задолженности, следующая:

Коэффициент оборачиваемости кредиторской задолженности = Выручка от реализации товаров и услуг / Средняя величина кредиторской задолженности

Коэффициент оборачиваемости кредиторской задолженности = стр.10 Форма№2 / 0,5*(стр.620 на начало года +стр.620 на конец года)

Коэффициент оборачиваемости денежных средств

Коэффициент оборачиваемости денежных средств показывает интенсивность использования денежных средств предприятия и показывает число оборотов за отчетный период. Формула расчета коэффициента оборачиваемости денежных средств, следующая:

Коэффициент оборачиваемости денежных средств = Выручка от реализации товаров и услуг / Среднее количество денежных средств

Коэффициент оборачиваемости денежных средств = стр.10 Форма №2 / 0,5*(стр.260 на начало года + стр.260 на конец года)

Выводы

Коэффициенты оборачиваемости являются важным показателем эффективности использования ресурсов предприятием. Данные показатели в отличии от показателей рентабельности показываются скорость оборачиваемости и интенсивность, потому что в своих формулах расчета используют значения выручки (нежели чистой прибыли как у коэффициентов рентабельности). Коэффициенты оборачиваемости исследуются в динамики для анализа направления и оценки характера их изменения для одного предприятия, группы аналогичных предприятий и одной отрасли.

Читайте более подробно про Оборачиваемость предприятия

Автор: к.э.н. Жданов И.Ю.

Коэффициент оборачиваемости оборотного капитала

| Формула

На главную Бухгалтерский учет Финансовые показатели Оборачиваемость оборотного капиталаКоэффициент оборачиваемости оборотного капитала — это коэффициент активности, который измеряет в долларах выручки на доллар инвестиций в оборотный капитал. Оборотный капитал определяется как сумма, на которую оборотные активы превышают текущие обязательства.

Чем выше коэффициент оборачиваемости оборотного капитала, тем лучше. Это означает, что компания более эффективно использует оборотный капитал i.е. получение большего дохода при меньших инвестициях.

Формула

| Коэффициент оборачиваемости оборотного капитала | |

| = | Выручка |

| Средний оборотный капитал | |

Оборотный капитал = Текущие активы — Краткосрочные обязательства

| Средний оборотный капитал | |

| = | Оборотный капитал на начало периода + Оборотный капитал на конец периода |

| 2 | |

Пример

Рассчитайте и проанализируйте коэффициенты оборачиваемости оборотного капитала General Electric (NYSE: GE), United Technologies Corporation (NYSE: UTX) и Amazon Inc.(NYSE: AMZN) за 2012 финансовый год. Соответствующие выдержки из их финансовой отчетности приведены ниже. Все суммы указаны в миллионах долларов США.

| GE | UTX | AMZN | |||

|---|---|---|---|---|---|

| Выручка | 147,359 | 57,708 | 70133 | ||

| Оборотные активы | 428,729 | 29,610 | 21296 | 29,610 | 21296 |

| 23,786 | 19002 |

Решение

Следующий график содержит необходимые расчеты:

| GE | UTX | AMZN | |||||

|---|---|---|---|---|---|---|---|

| Выручка (A) | 147,359 | 57,708 | 70,133 | ||||

| Оборотные активы (B) | 428,729 | 29,610 | 21,296 | 15 Краткосрочные обязательства (C) | 221,403 | 23,786 | 19,002 |

| Оборотный капитал (D) [= B — C] | 207,326 | 5,824 | 2,294 | ||||

| Оборачиваемость оборотного капитала (A ÷ D) | 0.71 | 9,91 | 30,57 |

Поскольку GE и UTX являются конкурентами, коэффициент оборачиваемости оборотного капитала можно использовать для сравнения использования их активов. Очевидно, что UTX более эффективно использует свои инвестиции в оборотный капитал, о чем свидетельствует более высокий коэффициент оборачиваемости оборотного капитала по сравнению с коэффициентом GE.

С другой стороны,AMZN не является конкурентом GE или UTX, поэтому сравнение GE / UTX и AMZN на основе коэффициента оборачиваемости оборотного капитала неуместно.

Кроме того, отрасль AMZN и его положение на рынке таковы, что он может поддерживать очень низкий оборотный капитал. В такой ситуации коэффициент оборачиваемости оборотного капитала не очень полезен. В таких сценариях следует использовать коэффициент оборачиваемости основных средств и общий коэффициент оборачиваемости активов.

, Обайдулла Ян, ACA, CFA и последнее изменение:

Учиться по программе CFA ® ? Заметки и банк вопросов для CFA ® Level 1, созданный мной в AlphaBetaPrep.com

Коэффициент оборачиваемости оборотного капитала — AccountingTools

Коэффициент оборачиваемости оборотного капитала измеряет, насколько хорошо компания использует свой оборотный капитал для поддержания заданного уровня продаж. Оборотный капитал — это оборотные активы за вычетом текущих обязательств. Высокий коэффициент оборачиваемости указывает на то, что руководство чрезвычайно эффективно использует краткосрочные активы и обязательства фирмы для поддержки продаж. И наоборот, низкий коэффициент указывает на то, что бизнес инвестирует в слишком много дебиторской задолженности и товарно-материальных ценностей для поддержки своих продаж, что в конечном итоге может привести к чрезмерному количеству безнадежных долгов и списанию устаревших запасов.

Формула оборачиваемости оборотного капитала

Для расчета коэффициента разделите чистую выручку на оборотный капитал (текущие активы за вычетом текущих обязательств). Расчет обычно производится на годовой или скользящей 12-месячной основе с использованием среднего оборотного капитала за этот период. Расчет выглядит следующим образом:

Чистые продажи ÷ ((Начальный оборотный капитал + Конечный оборотный капитал) / 2)

Пример оборачиваемости оборотного капитала

Компания ABC имеет $ 12 000 000 чистых продаж за последние двенадцать месяцев, а средний оборотный капитал в течение в тот период 2 000 000 долларов.Расчет коэффициента оборачиваемости оборотного капитала:

12000000 долларов США Чистые продажи ÷ 2000000 долларов США Средний оборотный капитал

= 6,0 Коэффициент оборачиваемости оборотного капитала

Проблемы с измерением

Чрезвычайно высокий коэффициент оборачиваемости оборотного капитала может указывать на то, что компания не имеет достаточного капитала для поддержания роста продаж; крах компании может быть неминуемым. Это особенно сильный индикатор, когда компонент оборотного капитала очень высок, поскольку он указывает на то, что руководство не может оплачивать свои счета, когда они подлежат оплате.

Чрезмерно высокий коэффициент текучести может быть обнаружен путем сравнения коэффициента для конкретного бизнеса с показателями, представленными в других отраслях, чтобы увидеть, сообщает ли предприятие резко отклоняющиеся результаты. Это особенно полезное сравнение, когда у компаний-производителей аналогичная структура капитала.

Подобные термины

Коэффициент оборачиваемости оборотного капитала также известен как чистых продаж к оборотному капиталу.

Связанные курсы

Справочник по бизнес-коэффициентам

Управление оборотным капиталом

| Различные примеры с преимуществами

Введение в коэффициент оборачиваемости оборотного капитала

Коэффициент оборачиваемости оборотного капитала (WCTR) показывает, сколько раз оборотный капитал оборачивается в год. Число указывает на эффективность использования оборотного капитала, а более высокий коэффициент указывает на эффективное использование оборотного капитала и наоборот. Коэффициент используется для определения взаимосвязи между средствами и продажами Компании.

Формула

Коэффициент оборачиваемости оборотного капитала = Чистая прибыль от операционной деятельности (продажи) ÷ Средний оборотный капитал

где,

Оборотный капитал = Оборотные активы — Краткосрочные обязательства

Средний оборотный капитал = (Начальный оборотный капитал + Конечный оборотный капитал) / 2

Примеры коэффициента оборачиваемости оборотного капитала (с шаблоном Excel)

Давайте рассмотрим пример, чтобы лучше понять расчет коэффициента оборачиваемости оборотного капитала.

Пример # 1

Рассчитайте коэффициент оборачиваемости оборотного капитала компании ABC Inc., у которой чистая выручка от продаж составила 100 000 долларов за последние двенадцать месяцев, а средний оборотный капитал компании составляет 25 000 долларов.

Решение:

Рабочий

.Формула коэффициента текучести| Пример с шаблоном Excel

Формула коэффициента текучести (содержание)

Какова формула коэффициента текучести?

Коэффициенты оборачиваемости — это инструмент для анализа эффективности управления на основе выручки, где она делится на разные классы активов, чтобы определить, сколько активов было использовано для получения дохода за определенный период. Он может отображать эффективность различных активов и, соответственно, выручку и изменения активов в соответствии с требованиями, например, коэффициент оборачиваемости запасов, коэффициент оборачиваемости оборотного капитала, коэффициент оборачиваемости дебиторской задолженности, коэффициент оборачиваемости общих активов.

Это все финансовые коэффициенты, позволяющие получить представление о различных аспектах и дать оценку производительности в различных тестах. Вот некоторые из ключевых показателей оборачиваемости:

Формулы,

Коэффициент оборачиваемости запасов = Себестоимость проданных товаров / средний запас

Коэффициент оборачиваемости оборотного капитала = чистый объем продаж / оборотный капитал

Коэффициент оборачиваемости дебиторской задолженности = Объем продаж в кредит / Средняя дебиторская задолженность

Общий коэффициент оборачиваемости активов = чистый объем продаж / средний общий объем активов

Пример формулы коэффициента текучести (с шаблоном Excel)

Давайте рассмотрим пример, чтобы лучше понять расчет коэффициента текучести.

Формула коэффициента текучести — Пример № 1

Давайте рассмотрим пример для расчета коэффициента оборачиваемости запасов. Приведены следующие значения: Начальные запасы = 2000 долларов США, покупки 16 000 долларов США, заключительные запасы 6000 долларов США. Что такое коэффициент оборачиваемости запасов?

.

Об авторе