Коэффициент оборачиваемости оборотных средств определяется: Полная информация для работы бухгалтера

Как рассчитать коэффициент оборачиваемости оборотного капитала

Что такое коэффициент оборачиваемости оборотного капитала и почему он важен?

В мире стартапов и SaaS-бизнеса есть несколько показателей, по которым компания может ориентироваться, чтобы определить, насколько она успешна. Одним из таких показателей является коэффициент оборачиваемости оборотных средств компании .

Чтобы лучше понять этот показатель, давайте сделаем шаг назад: оборотный капитал — это деньги (оборотные активы за вычетом текущих обязательств), которые компания может использовать для улучшения продукта и операционной деятельности после оплаты всех счетов и долгов.

Стартапы могут лучше управлять своим оборотным капиталом, поддерживая запас капитала для расширения своего взлетно-посадочной полосы и очень эффективно управляя своей дебиторской задолженностью, чтобы поддерживать бизнес в обычном режиме.

Наличие оборотного капитала — это одно, а измерение того, как вы его используете, и наличие данных для поворота вашей стратегии, если это необходимо, — это другое.

Здесь в игру вступает коэффициент оборачиваемости оборотного капитала (WCTR). Простая математическая формула (также известная как соотношение чистых продаж к оборотному капиталу) позволяет рассчитать, насколько эффективно компания использует оборотный капитал для увеличения объема продаж.

Этот коэффициент дает компании точное представление о том, сколько денег можно вложить в операции после того, как все долги будут выплачены (информация, которая особенно полезна для малого бизнеса или стартапов на ранней стадии).

Компании с более высоким коэффициентом оборачиваемости оборотного капитала более эффективны в ведении операций и увеличении продаж (чем больше продаж вы приносите на доллар потраченного оборотного капитала, тем лучше).

Низкая оборачиваемость оборотного капитала является показателем того, что операции выполняются неэффективно (ваш бизнес может инвестировать в слишком большую дебиторскую задолженность или запасы и меньше продаж на каждый потраченный оборотный капитал).

Этот показатель особенно полезен для определения финансового состояния компании в любой момент времени и анализа необходимости каких-либо изменений в операционной стратегии в режиме реального времени.

Его также можно использовать, чтобы увидеть, сможет ли компания погасить свои долги в установленный период времени и избежать истощения денежного потока в результате повышенных требований к сжиганию.

Как рассчитать формулу коэффициента оборачиваемости оборотного капитала?

Формула коэффициента оборачиваемости оборотного капитала рассчитывается путем деления чистой годовой выручки компании на ее средний оборотный капитал (естественно, если ваш оборотный капитал становится отрицательным, ваш коэффициент оборачиваемости оборотного капитала также становится отрицательным).

Напоминаем: оборотный капитал рассчитывается путем вычитания общих обязательств и долгов компании из ее общих активов. Информацию о ваших общих обязательствах и общих активах обычно можно найти в вашем балансе.

Например, если компания за календарный год осуществляет продажи на сумму 10 миллионов долларов и имеет резервы оборотного капитала на 2 миллиона долларов, то ее коэффициент оборачиваемости оборотного капитала составит 5 миллионов долларов (рассчитывается как: объем продаж, разделенный на 2 миллиона долларов оборотного капитала).

Обычно коэффициенты оборачиваемости оборотного капитала рассчитываются на основе календарного года. Однако компании также могут рассчитать этот коэффициент для определенного периода времени, поскольку изменения в обязательствах или активах могут повлиять на коэффициент оборачиваемости оборотного капитала компании. Следует отметить, что формула оборачиваемости капитала не принимает во внимание рыночные соображения, поэтому она просто поможет вам рассказать историю о том, о чем говорят ваши цифры, но вам решать, почему цифры работают именно так, как они. находятся.

Мы рекомендуем отслеживать, как ваш коэффициент меняется с течением времени (чтобы определить, какие факторы больше всего влияют на ваш бизнес), и сравнивать ваш коэффициент с другими компаниями в той же отрасли. Это покажет вам, как вы сравниваетесь с вашими конкурентами, и подтолкнет вас к оптимизации того, как вы используете свой оборотный капитал для максимальной эффективности.

Это покажет вам, как вы сравниваетесь с вашими конкурентами, и подтолкнет вас к оптимизации того, как вы используете свой оборотный капитал для максимальной эффективности.

Как можно использовать коэффициент оборачиваемости оборотного капитала для определения успеха вашего бизнеса?

Поскольку коэффициент оборачиваемости оборотного капитала — это очень информативная метрика, которая дает ключевое представление о финансовом состоянии вашего бизнеса, вы получите много преимуществ, если будете знать об этой метрике.

Вот некоторые из наиболее важных причин, по которым следует следить за коэффициентом оборачиваемости оборотного капитала:

- Поддержание положительного денежного потока. повседневные деловые операции и краткосрочные долги. Включение управления оборотным капиталом в ваш бизнес-план может помочь вам быть в курсе состояния кредиторской/дебиторской задолженности, активов и обязательств вашей компании. Это позволит вам узнать, как тратятся ваши деньги, где их правильно распределить для максимального управления денежными потоками и эффективности, а также позволит избежать досадных и вредных операционных задержек и перерывов из-за дисбаланса денежных потоков.

- Улучшение общего финансового состояния: наличие цели оставаться в пределах определенного коэффициента оборачиваемости оборотного капитала будет означать, что вы используете данные из этого показателя для обоснования всех своих бизнес-решений для оптимизации использования вашего денежного потока, чтобы каждый доллар, который вы тратите, приносил максимальную пользу. в продаже закрыто. Эта эффективность должна помочь вам избежать исчерпания оборотного капитала и, следовательно, обращения к внешним источникам, потери собственного капитала или возникновения долгов.

- Повышение прибыльности и ценности: Высокий коэффициент оборачиваемости оборотного капитала может повысить общую ценность вашей компании в вашей отрасли. Это может помочь вашему бизнесу выделиться среди конкурентов, обеспечить более высокую рентабельность вложенного капитала и получить лучшие условия, когда вы ищете инвесторов для расширения своего бизнеса в будущем.

- Своевременное предупреждение: несмотря на то, что более высокий коэффициент оборачиваемости оборотного капитала лучше, чем более низкий, есть серьезный повод для беспокойства, если он становится слишком высоким.

Чрезвычайно высокий коэффициент (80%+) указывает на то, что у вашей компании недостаточно капитала для поддержки роста продаж, и, таким образом, это повод для беспокойства. Это может привести к краху компании в будущем, если вы не скорректируете соотношение оборотного капитала и продаж. Если вы столкнулись с этим, вам необходимо проанализировать свое финансовое положение и быстро внести соответствующие коррективы в то, как вы тратите свой денежный поток, чтобы избежать неплатежеспособности.

Чрезвычайно высокий коэффициент (80%+) указывает на то, что у вашей компании недостаточно капитала для поддержки роста продаж, и, таким образом, это повод для беспокойства. Это может привести к краху компании в будущем, если вы не скорректируете соотношение оборотного капитала и продаж. Если вы столкнулись с этим, вам необходимо проанализировать свое финансовое положение и быстро внести соответствующие коррективы в то, как вы тратите свой денежный поток, чтобы избежать неплатежеспособности.

Как улучшить коэффициент оборачиваемости оборотного капитала?

Компании все чаще обращаются к альтернативному финансированию как к более гибкому способу доступа к оборотному капиталу, сохраняя при этом право собственности на свой капитал. Чем больше оборотного капитала у вашей компании, тем больше у вас шансов хорошо выполнять свои планы продаж и поддерживать или улучшать желаемый коэффициент оборачиваемости оборотного капитала. — это новая форма неразводняющего финансирования, которая позволяет SaaS-компаниям и предприятиям с периодическим доходом получать доступ к капиталу на условиях, которые кажутся похожими на условия, предлагаемые банками и более традиционными кредиторами, но с использованием ожидаемого роста ежемесячного регулярного дохода (MRR), а не активов или кредитная история. Другой бонус заключается в том, что доступный капитал основан на проценте от вашего ARR и, следовательно, будет расти вместе с вами, поэтому вам не нужно постоянно пересматривать условия.

Другой бонус заключается в том, что доступный капитал основан на проценте от вашего ARR и, следовательно, будет расти вместе с вами, поэтому вам не нужно постоянно пересматривать условия.

Основные выводы

Коэффициент оборачиваемости оборотного капитала является важным показателем, который необходимо знать и использовать при финансовом планировании. Он не только прост для расчета, но и дает очень четкое представление о том, насколько хорошо ваш оборотный капитал используется для увеличения продаж и увеличения доходов.

Некоторые факторы, о которых следует помнить:

- Оборачиваемость оборотного капитала показывает, насколько эффективно предприятие производит продажи на каждый потраченный доллар оборотного капитала.

- Чем выше коэффициент оборачиваемости оборотного капитала, тем лучше, поскольку он демонстрирует, что бизнес генерирует более высокие продажи на каждый потраченный доллар.

- Однако, если оборачиваемость оборотного капитала возрастает слишком высоко (выше 80%), это может свидетельствовать о том, что вашей компании необходимо привлечь дополнительный капитал для поддержки будущего роста, чтобы избежать неплатежеспособности.

В этом случае использование неразводняющего решения для оборотного капитала может быть наиболее эффективным шагом.

В этом случае использование неразводняющего решения для оборотного капитала может быть наиболее эффективным шагом.

Узнайте, сколько эффективного оборотного капитала вы можете получить через Capchase, используя наш калькулятор взлетно-посадочной полосы.

Что такое коэффициент оборачиваемости оборотного капитала? Объяснение с помощью формулы и способов ее увеличения

Коэффициент оборачиваемости оборотного капитала показывает уровень использования чистого оборотного капитала. Этот коэффициент показывает, сколько раз оборотный капитал рециркулируется в течение года. Этот показатель показывает, насколько эффективно бизнес использует оборотный капитал. Более высокое значение свидетельствует об эффективном использовании оборотного капитала, а низкое — о неэффективности. Высокий коэффициент оборачиваемости оборотного капитала — не лучшая ситуация для любой компании, поэтому следует проявлять осторожность при рассмотрении этого коэффициента. Соотношение — лучший способ сделать тренд и сравнительный анализ для различных фирм в одной и той же области и в разные промежутки времени.

Теперь давайте проверим интерпретацию коэффициента оборачиваемости оборотного капитала и тонкостей.

Знаете ли вы?

Коэффициент оборотного капитала организации измеряет ее краткосрочное финансовое состояние и эффективность. Если значение меньше 1, это означает, что у компании отрицательный оборотный капитал (W/C). Если значение больше 2, то компания не инвестирует избыточные активы. Хорошим значением будет от 1,2 до 2,0.

Читайте также: Что такое чистый оборотный капитал: см. Определение и значение

Что такое оборотный капитал? Оборотный капитал необходим каждой компании, будь то семейная компания, стартап или хорошо зарекомендовавшая себя многонациональная корпорация. Деньги используются для увеличения продаж после погашения долгов и оплаты счетов. Оборотный капитал состоит из ваших активов в настоящее время за вычетом ваших текущих обязательств. В кратком обзоре активы — это то, чем владеет ваш бизнес, включая наличные деньги и акции. Напротив, обязательства относятся к сумме, которую ваша компания должна кредиторам, такой как кредиторская задолженность и заработная плата.

В кратком обзоре активы — это то, чем владеет ваш бизнес, включая наличные деньги и акции. Напротив, обязательства относятся к сумме, которую ваша компания должна кредиторам, такой как кредиторская задолженность и заработная плата.

Таким образом, оборотный капитал — это свободная наличность, которую можно реинвестировать в бизнес для увеличения продаж. Его можно использовать для повышения эффективности внутренних операций и процессов. Или предприятия могут решить предоставить оборотный капитал для нового оборудования или программного обеспечения. Стартапам часто требуется внешнее финансирование для создания достаточного оборотного капитала для поддержки роста продаж. Таким образом, расчет текущих и ожидаемых коэффициентов оборотного капитала может иметь решающее значение для обеспечения этого финансирования.

Оборотный капитал — это капитал, необходимый компании для повседневного ведения бизнеса. Оборотный капитал необходим любому бизнесу для эффективной работы.

При отсутствии эффективного контроля над оборотным капиталом предприятие может понести убытки. Оборотный капитал – это краткосрочная потребность в денежных средствах. Компания должна постоянно проверять состояние своего оборотного капитала и как можно быстрее принимать обязательные корректирующие меры. Положительный оборотный капитал означает, что у компании достаточно краткосрочных средств для покрытия краткосрочных обязательств, что выгодно для бизнеса.

Оборотный капитал – это краткосрочная потребность в денежных средствах. Компания должна постоянно проверять состояние своего оборотного капитала и как можно быстрее принимать обязательные корректирующие меры. Положительный оборотный капитал означает, что у компании достаточно краткосрочных средств для покрытия краткосрочных обязательств, что выгодно для бизнеса.

Оборотный капитал – это разница между текущими обязательствами и активами. Формула оборотного капитала:

Оборотный капитал = Текущие активы – Текущие обязательства

Оборот оборотного капиталаОборот оборотного капитала бизнеса – это чистые продажи бизнеса. Оборот является важным фактором при расчете различных коэффициентов.

Чистый объем продаж или оборот = Валовой объем продаж – Скидки – Кредит-нота – Налоги

Как только вы поймете, что означают оборотный капитал и оборот, вам будет легко понять цель идеального коэффициента оборачиваемости оборотного капитала.

Цель состоит в том, чтобы достичь впечатляющей доли оборотного капитала. Более высокий процент указывает на отличное финансовое будущее бизнеса, поскольку потраченные деньги принесут высокий процент чистых продаж.

Однако некоторые стартапы могли рассчитать коэффициент оборачиваемости оборотного капитала по номинальной стоимости. Хотя это и не самое лучшее решение, существует множество вариантов решения этой проблемы и, в конечном итоге, создания впечатляющего коэффициента оборачиваемости.

Высокая оборачиваемость оборотного капитала имеет решающее значение для демонстрации того, что компания эффективно использует свой капитал.

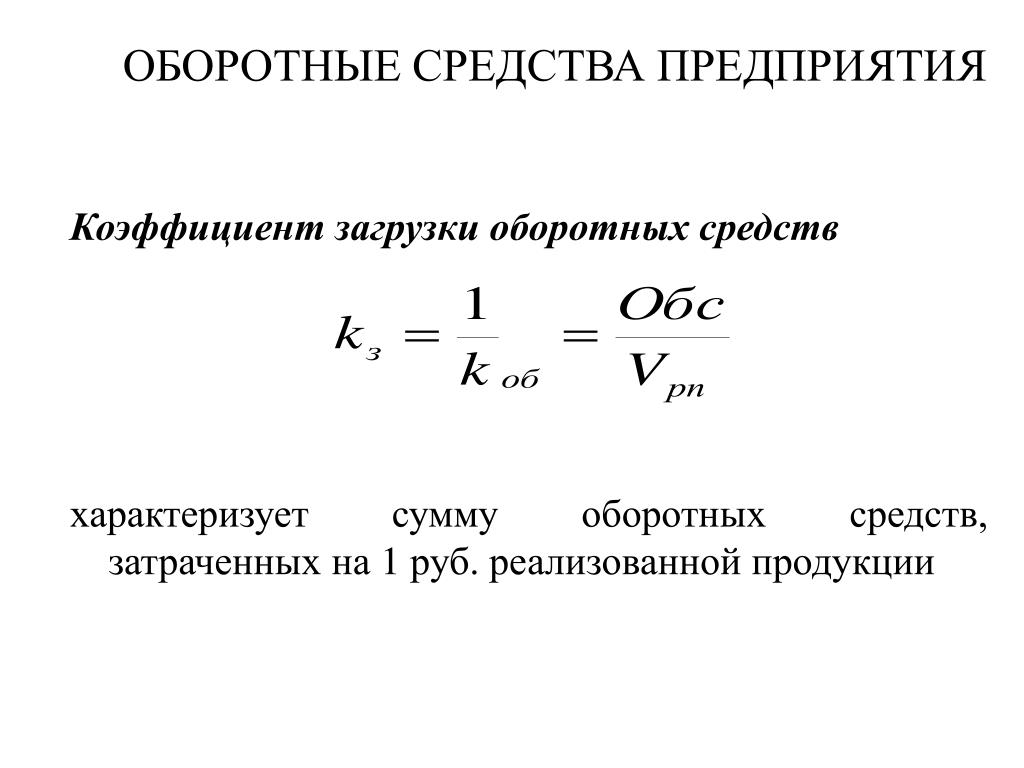

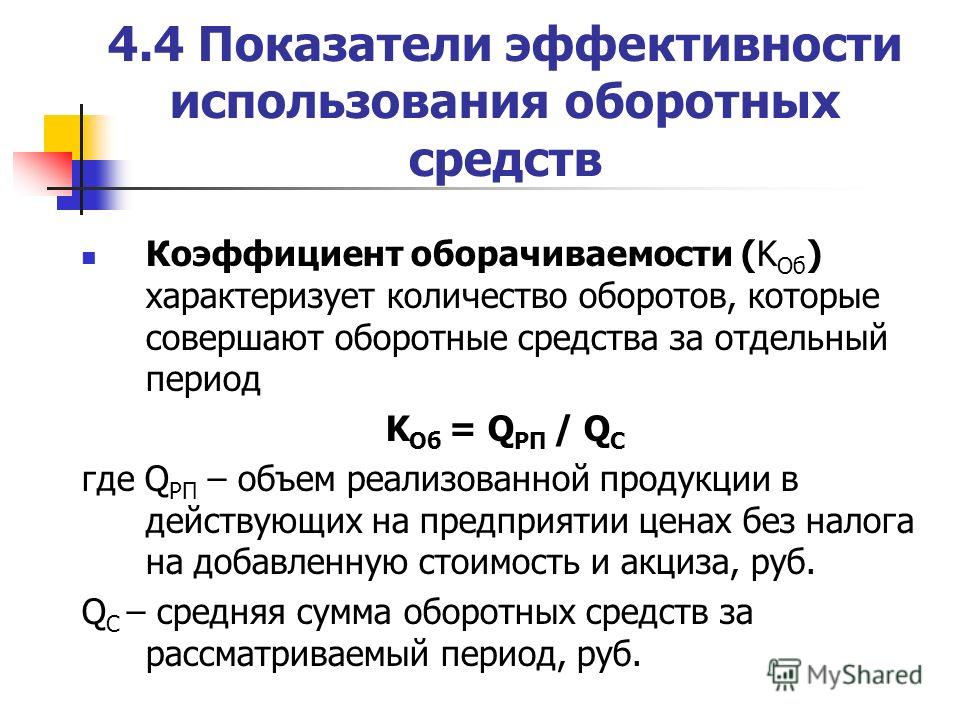

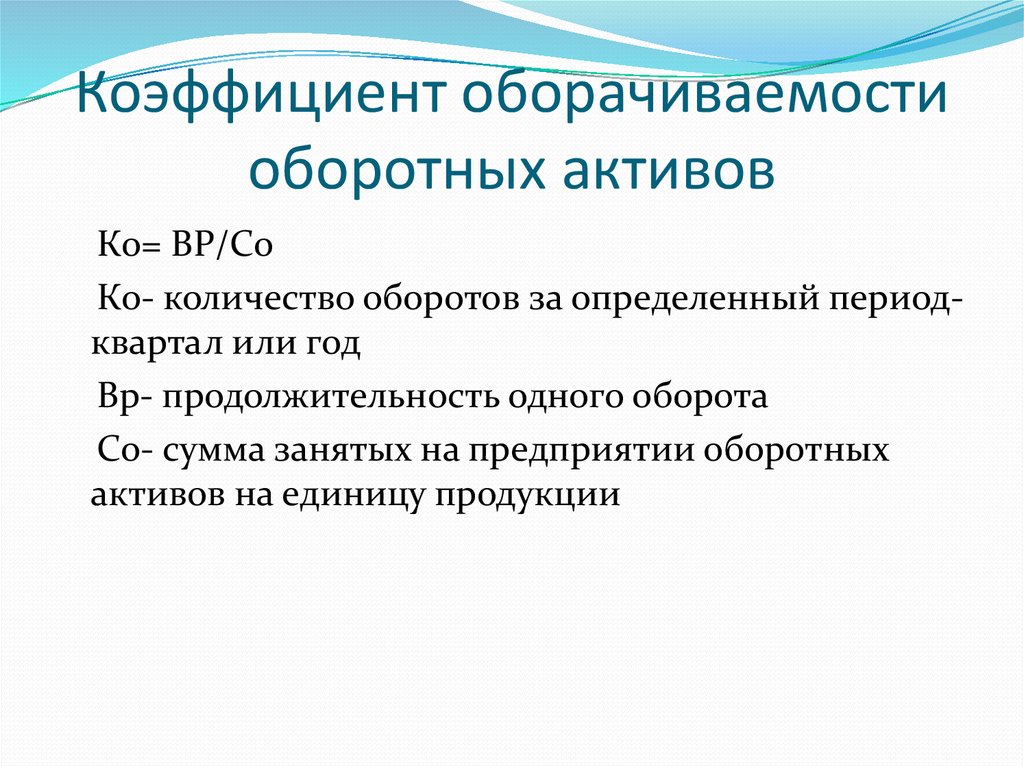

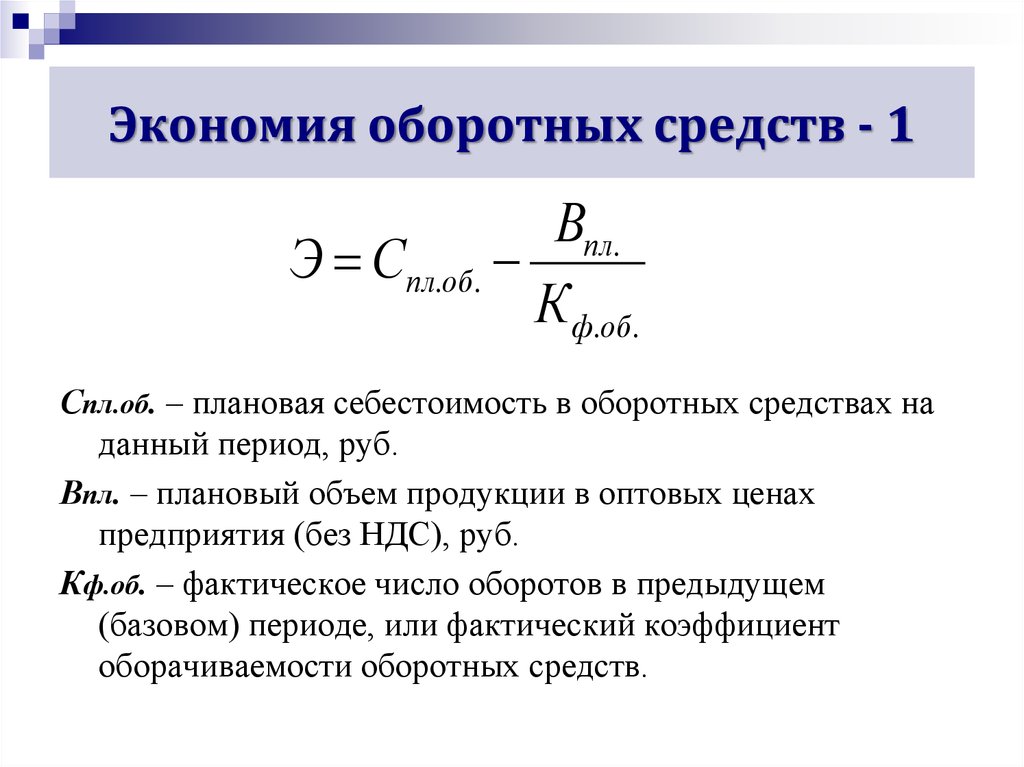

Формула коэффициента оборачиваемости оборотного капитала Формула содержит два элемента, а именно средний оборотный капитал и чистый объем продаж. Чистые продажи равны валовым продажам за вычетом возвратов, сделанных покупателями в течение периода. Некоторые аналитики предпочитают использовать себестоимость реализации товаров (COGS) вместо чистых продаж в качестве числителя формулы. Они считают, что стоимость продажи находится в большей прямой зависимости от эффективности использования оборотного капитала в бизнесе.

Некоторые аналитики предпочитают использовать себестоимость реализации товаров (COGS) вместо чистых продаж в качестве числителя формулы. Они считают, что стоимость продажи находится в большей прямой зависимости от эффективности использования оборотного капитала в бизнесе.

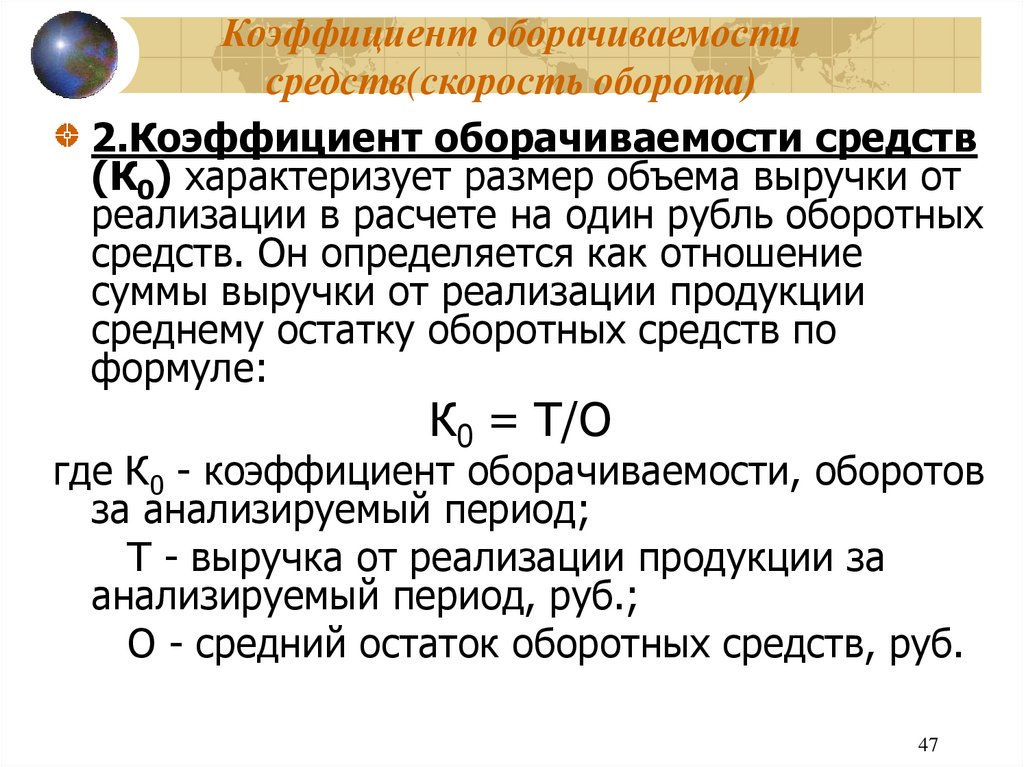

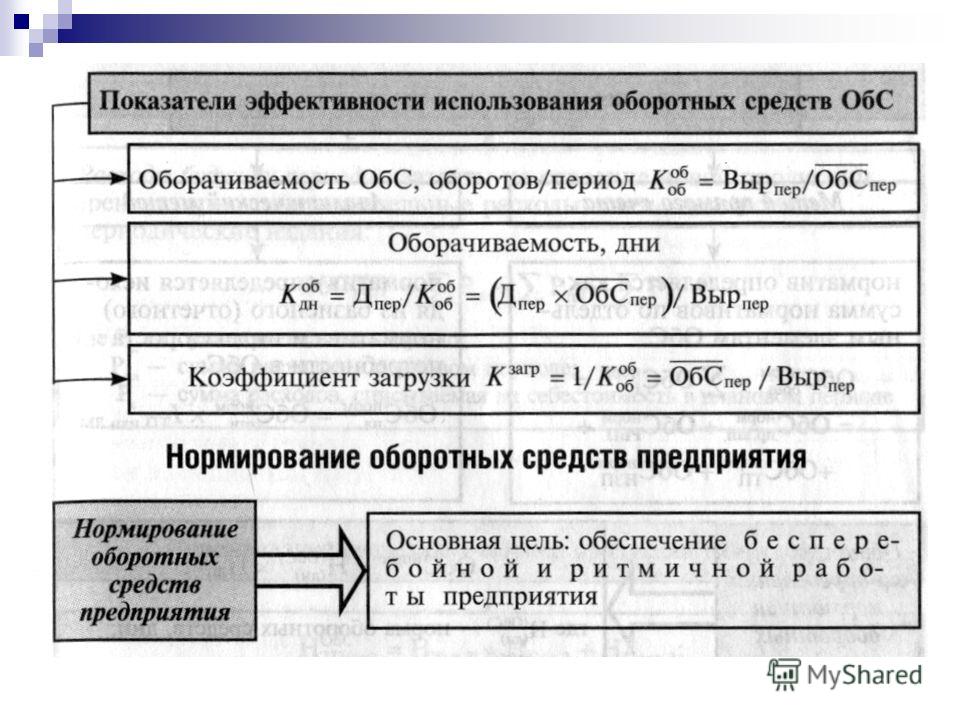

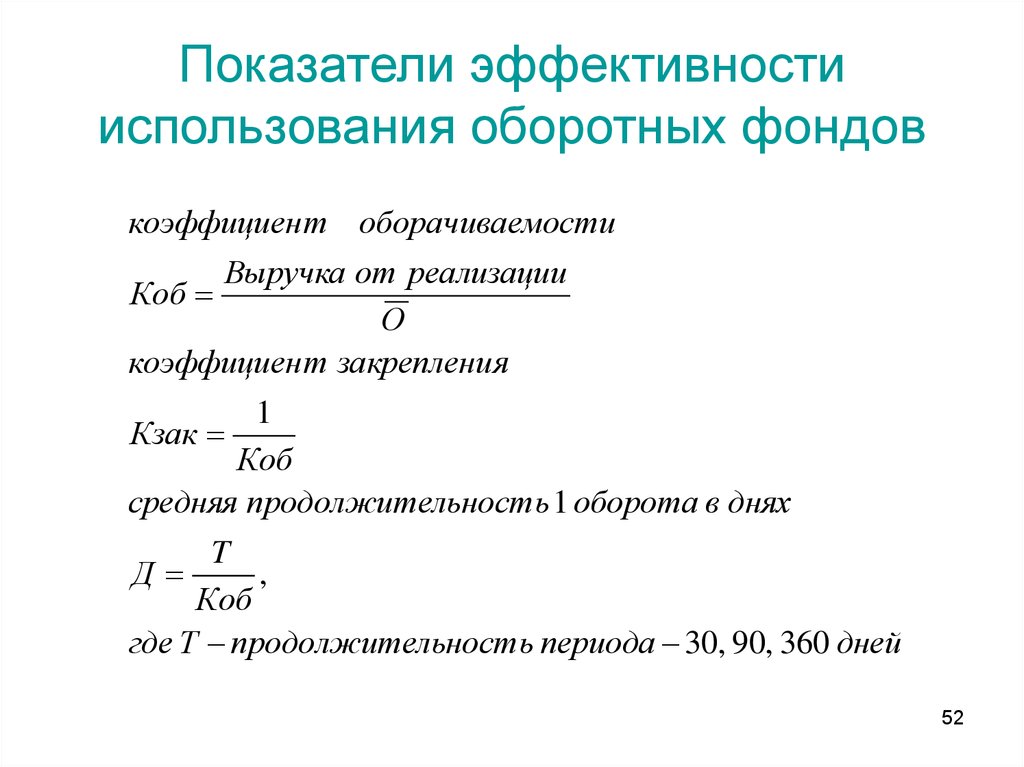

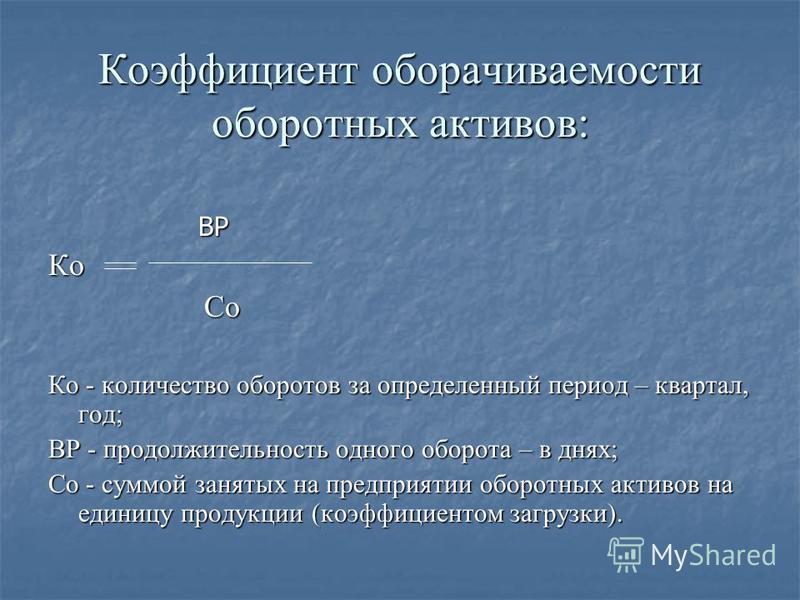

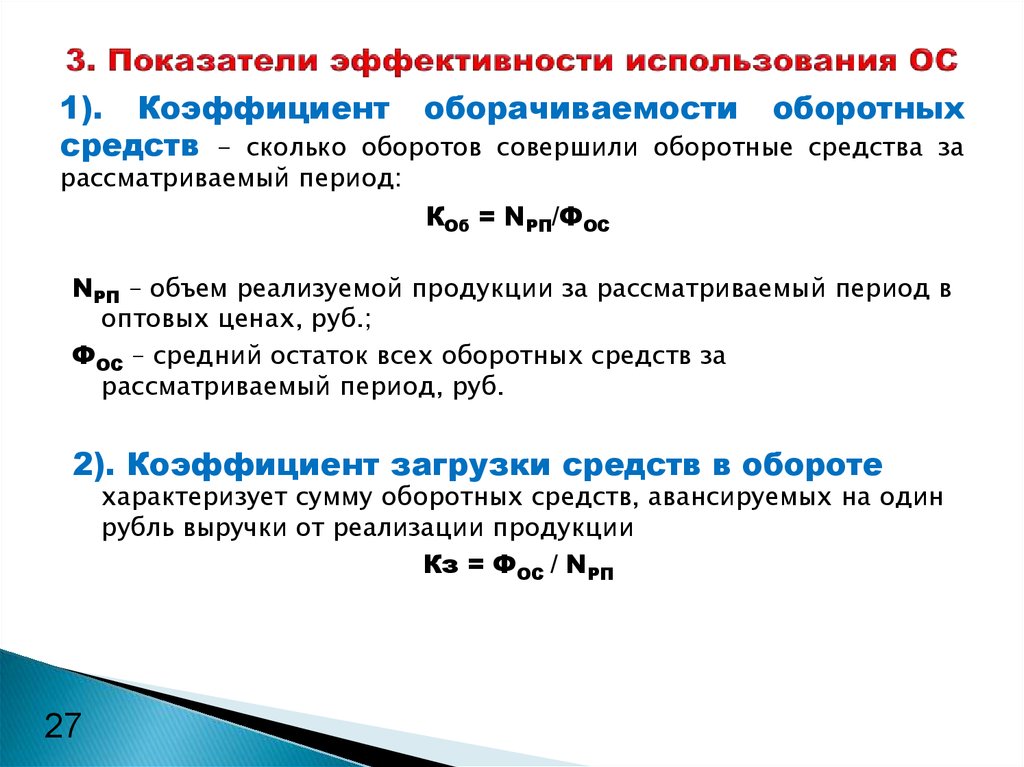

Коэффициент оборачиваемости оборотного капитала = Чистый годовой объем продаж / Оборотный капитал.

Здесь формула оборотного капитала:

Оборотный капитал = Текущие активы — Текущие обязательства

Полная информация, необходимая для расчета среднего оборотного капитала, доступна из начального/заключительного балансов.

Как увеличить коэффициент оборачиваемости оборотного капитала?Полезно отслеживать коэффициент оборачиваемости оборотного капитала в течение короткого периода времени, поскольку это позволяет руководству определять улучшения с течением времени.

Но есть определенные шаги, которые вы могли бы предпринять немедленно, чтобы улучшить оборачиваемость оборотного капитала вашего бизнеса. Кроме того, большое значение здесь имеют коммуникативные навыки.

Кроме того, большое значение здесь имеют коммуникативные навыки.

Платит ли кто-нибудь из ваших клиентов перед тем, как воспользоваться вашими услугами? Отложенные платежи могут увеличить сумму вашего капитала и обеспечить ваш бизнес авансовым денежным потоком. Однако отсроченный доход будет отображаться как долг в выписках по вашему счету. Кроме того, это может быть эффективным методом создания кредита.

Чтобы поощрить клиентов вносить авансовый платеж, предоставлять скидки или устанавливать требования в клиентском соглашении. Управление этим приведет к увеличению оборотного капитала.

Читайте также: Что означает валовой оборотный капитал?

Количество дней, подлежащих оплате, для увеличения количества дней Количество дней, затраченных фирмой на погашение задолженности. В начале предпочтительнее тот, у которого высокая задолженность по оплате, поскольку это указывает на то, что вы используете весь срок своего кредита. Это означает, что у вас есть больше оборотного капитала, который поможет стимулировать рост вашего бизнеса.

Это означает, что у вас есть больше оборотного капитала, который поможет стимулировать рост вашего бизнеса.

Каждая отрасль имеет свои операционные требования, когда речь идет о невыплаченных днях. Тем не менее, своевременное решение счетов имеет решающее значение. Поэтому убедитесь, что вы оптимизируете условия своей кредиторской задолженности и заключите соглашение, чтобы получить доступ к оборотному капиталу и установить надежную кредитную историю.

Избегайте накопления запасовХранение запасов вашей продукции имеет решающее значение для любой компании, занимающейся продажей продукции. Тем не менее, передача продукта может быть затруднена, если вы переусердствуете. Хотя это не является серьезной проблемой в долгосрочной перспективе, накопление запасов может вызвать проблемы с денежным потоком в краткосрочной перспективе.

Управление запасами может сыграть решающую роль в поддержании большего оборотного капитала. Предприятия, которые могут точно определить, когда необходимы запасы, будут иметь большую эффективность во всех операциях. Это поможет максимизировать оставшийся оборотный капитал после вычета активов из пассивов.

Это поможет максимизировать оставшийся оборотный капитал после вычета активов из пассивов.

- Коэффициент оборачиваемости оборотного капитала определяет размер дохода, полученного компанией от имеющихся у нее средств оборотного капитала.

- Он помогает бизнесу понять связь между вложениями в оборотный капитал и получением дохода.

- Коэффициент является показателем эффективности управления компанией и того, как руководство обращается с деньгами.

- Более высокий процент указывает на то, что компания хорошо управляется и дает ей конкурентное преимущество перед конкурентами.

- Доля в 80% может быть признаком того, что компания не может собрать достаточно денег для поддержания роста продаж, что еще раз указывает на возможность того, что компания скоро станет неплатежеспособной из-за увеличения суммы кредиторской задолженности.

- Более низкий коэффициент может означать компанию с более высокой кредиторской задолженностью или товарно-материальными запасами.

Заключение

В общем, более высокая скорость оборота капитала более выгодна, а низкий коэффициент является признаком неэффективного использования оборотного капитала с течением времени. Коэффициент необходимо сравнить с коэффициентом последних лет, коэффициентом конкурентов или средним коэффициентом по отрасли, чтобы лучше понять эффективность бизнеса в использовании своего оборотного капитала. Коэффициент оборачиваемости оборотного капитала следует интерпретировать с осторожностью, поскольку высокий коэффициент также может указывать на отсутствие оборотного капитала в компании. Самое главное, что обработка расчетов становится очень сложной для бизнеса. В этом случае такие платформы, как Khatabook, оказываются очень полезными.

Подпишитесь на Khatabook , чтобы получать последние обновления, новостные блоги и статьи о микро-, малом и среднем бизнесе (ММСП), бизнес-советы, подоходный налог, налог на товары и услуги, заработную плату и бухгалтерский учет.

Отказ от ответственности:

Информация, продукты и услуги, представленные на этом веб-сайте, предоставляются на условиях «как есть» и «по мере доступности» без каких-либо гарантий или заявлений, явных или подразумеваемых. Блоги Khatabook предназначены исключительно для образовательного обсуждения финансовых продуктов и услуг. Khatabook не дает гарантий, что сервис будет соответствовать вашим требованиям или что он будет бесперебойным, своевременным и безопасным, а ошибки, если таковые имеются, будут исправлены.

Материалы и информация, содержащиеся здесь, предназначены только для общих информационных целей. Проконсультируйтесь со специалистом, прежде чем полагаться на информацию для принятия каких-либо юридических, финансовых или деловых решений. Используйте эту информацию строго на свой страх и риск. Khatabook не несет ответственности за любую ложную, неточную или неполную информацию, представленную на сайте. Несмотря на то, что прилагаются все усилия для обеспечения актуальности, актуальности и точности информации, содержащейся на этом веб-сайте, Khatabook не дает никаких гарантий относительно полноты, надежности, точности, пригодности или доступности в отношении веб-сайта или информации, продуктов, услуг или связанных с ними материалов.

Чрезвычайно высокий коэффициент (80%+) указывает на то, что у вашей компании недостаточно капитала для поддержки роста продаж, и, таким образом, это повод для беспокойства. Это может привести к краху компании в будущем, если вы не скорректируете соотношение оборотного капитала и продаж. Если вы столкнулись с этим, вам необходимо проанализировать свое финансовое положение и быстро внести соответствующие коррективы в то, как вы тратите свой денежный поток, чтобы избежать неплатежеспособности.

Чрезвычайно высокий коэффициент (80%+) указывает на то, что у вашей компании недостаточно капитала для поддержки роста продаж, и, таким образом, это повод для беспокойства. Это может привести к краху компании в будущем, если вы не скорректируете соотношение оборотного капитала и продаж. Если вы столкнулись с этим, вам необходимо проанализировать свое финансовое положение и быстро внести соответствующие коррективы в то, как вы тратите свой денежный поток, чтобы избежать неплатежеспособности. В этом случае использование неразводняющего решения для оборотного капитала может быть наиболее эффективным шагом.

В этом случае использование неразводняющего решения для оборотного капитала может быть наиболее эффективным шагом.

Об авторе