Коэффициент оборачиваемости средств в расчетах: Коэффициент оборачиваемости средств в расчетах

78. Показатели оборачиваемости средств. Финансы и кредит

78. Показатели оборачиваемости средств

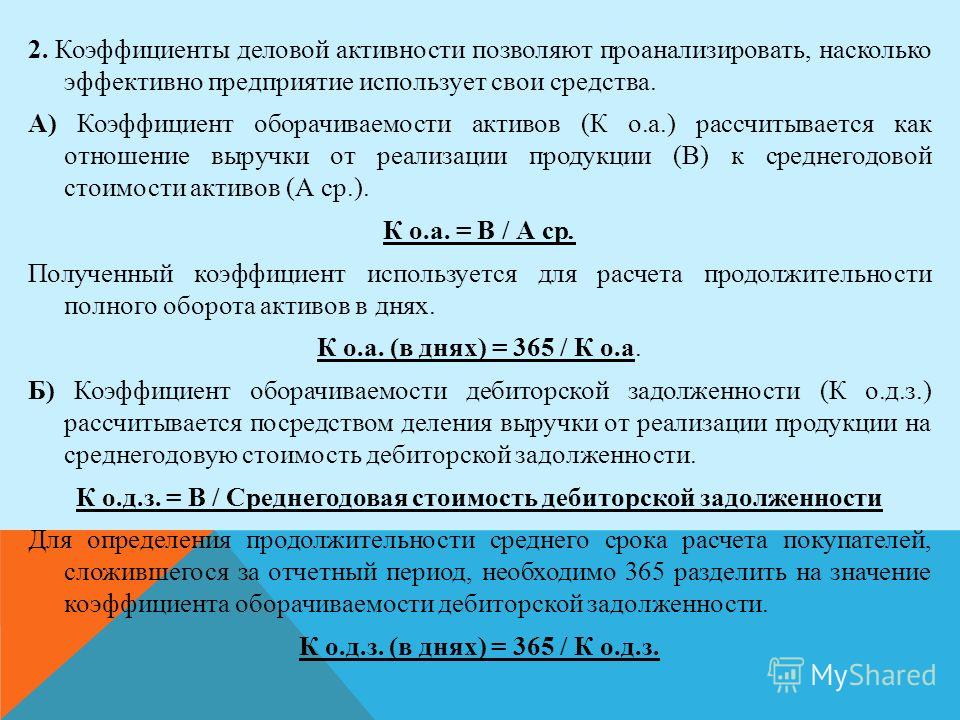

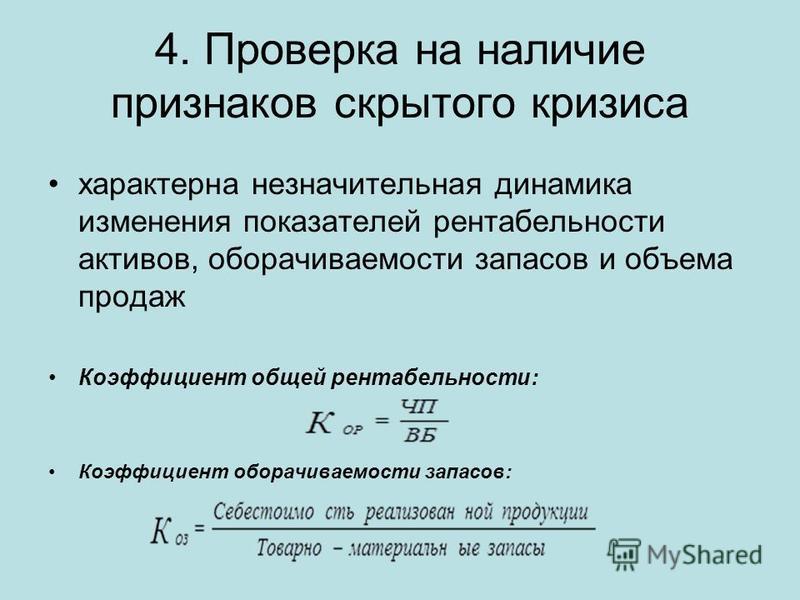

К показателям, характеризующим деловую активность, относятся коэффициенты оборачиваемости.

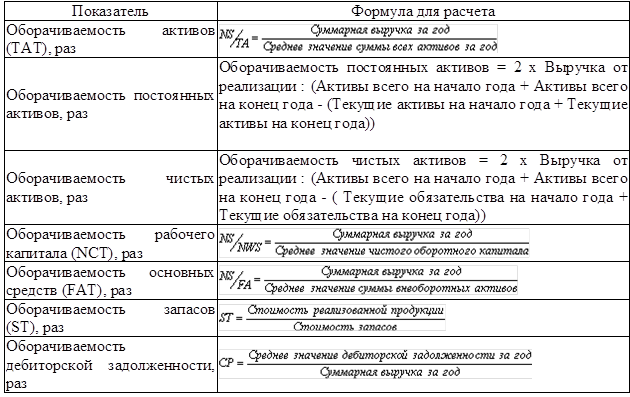

Коэффициент общей оборачиваемости активов (общая капиталоотдача) (AT) показывает, сколько раз за период совершается полный цикл оборота товара, приносящий соответствующий доход. Рассчитывается путем деления объема выручки от реализации на среднюю за период величину стоимости активов.

Если этот показатель ниже среднего показателя по отрасли, это означает, что объемы экономической деятельности компании не соответствуют вложениям в ее активы. Чтобы повысить общую капиталоотдачу, нужно увеличивать объемы реализации, избавиться от ненужных активов, искать другие способы повышения ресурсоотдачи.

AT = S / A

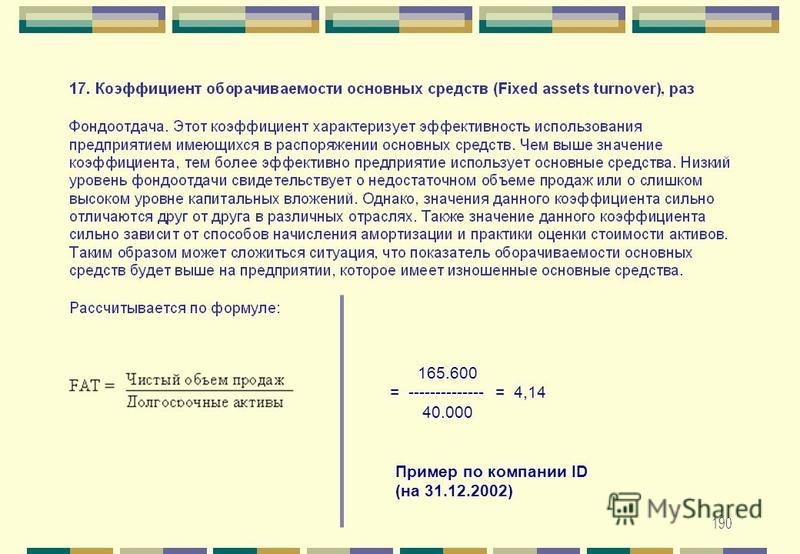

Оборачиваемость основных средств и нематериальных активов (FAT) представляет собой показатель фондоотдачи. Рассчитывается делением объема выручки от реализации на среднюю за период величину основных средств и нематериальных активов по их остаточной стоимость.

FAT = S / FA

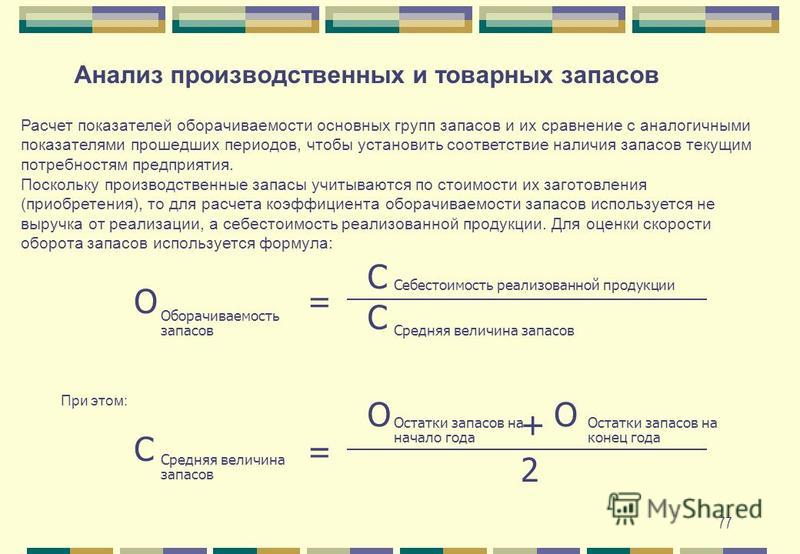

Оборачиваемость материальных оборотных средств (товарных запасов) (IT) — это показатель, характеризующий скорость реализации товарных запасов. Поскольку оборотные средства находят свое финансовое воплощение в показателе затрат на приобретение и реализацию товаров, расчет коэффициента производится по формуле, где в числителе — объем затрат на приобретение и реализацию товаров, а в знаменателе — средняя за период величина стоимости товарных запасов и затрат.

Первый способ (который будет использоваться далее), являясь, возможно, и более «технологически правильным», имеет, однако, тот недостаток, что он делает показатель оборачиваемости материальных оборотных средств несопоставимым с другими рассчитываемыми коэффициентами оборачиваемости.

IT =TC / I

IT = S / I

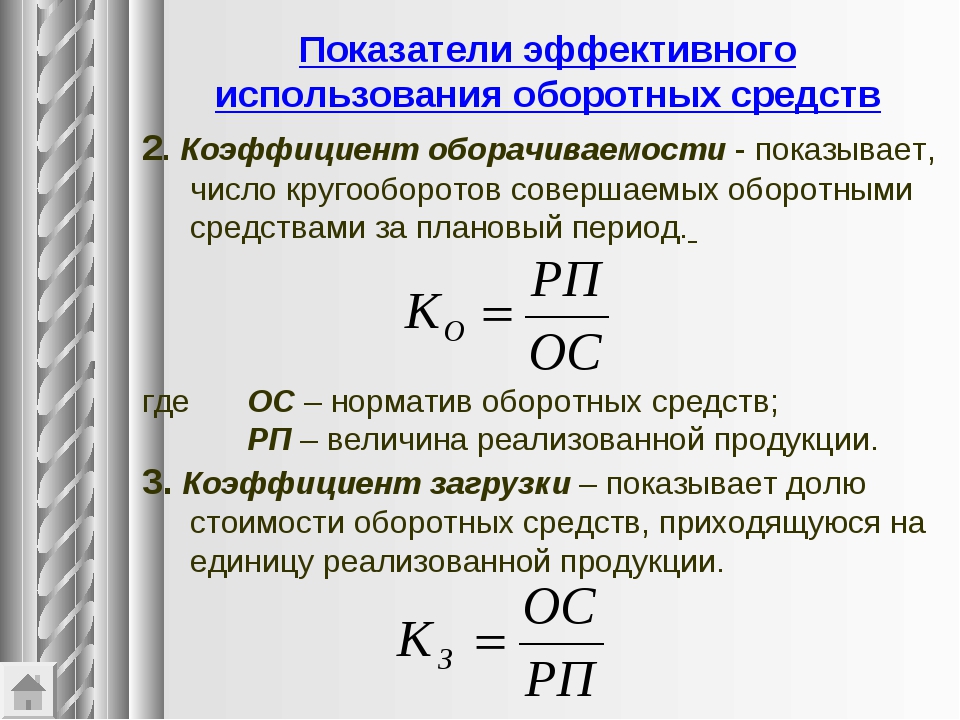

Коэффициент оборачиваемости оборотного капитала (CAT) показывает скорость оборота материальных и денежных ресурсов предприятия за период и рассчитывается как отношение объема выручки от реализации к средней за период сумме стоимости:

a. материальных оборотных средств;

материальных оборотных средств;

b. денежных средств;

c. краткосрочных ценных бумаг.

CAT = S / CA

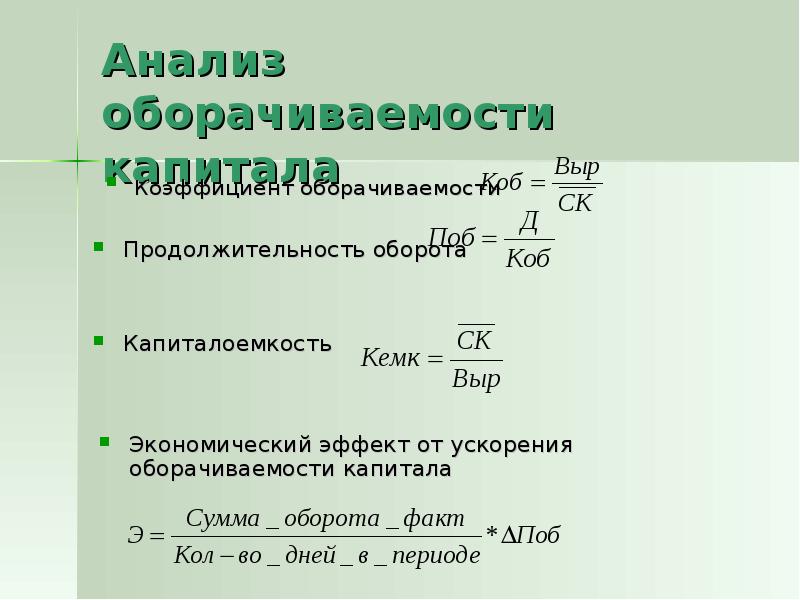

Коэффициент оборачиваемости собственного капитала (TE) рассчитывается по формуле, где числитель — выручка от реализации, знаменатель — средний за период объем собственного капитала.

TE = S / Eq

Оборачиваемость постоянного (перманентного) капитала (TI) представляет собой коэффициент, получаемый делением объема выручки от реализации на среднюю за период величину перманентного капитала.

TI = S / Inv

Оборачиваемость функционирующего капитала (TO) рассчитывается по формуле, в которой числитель — выручка от реализации, а знаменатель — средняя за период величина функционирующего капитала.

TO = S / OC

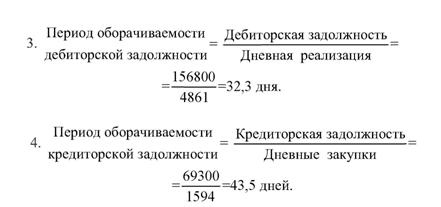

Оборачиваемость средств в расчетах (TAR) рассчитывается по формуле, где числитель — выручка от реализации продукции, в знаменателе — средняя за период величина дебиторской задолженности товаров отгруженных. В результате получается количество оборотов. Если 360 разделить на количество оборотов, то получится скорость одного оборота в днях.

В результате получается количество оборотов. Если 360 разделить на количество оборотов, то получится скорость одного оборота в днях.

TAR = S / AR

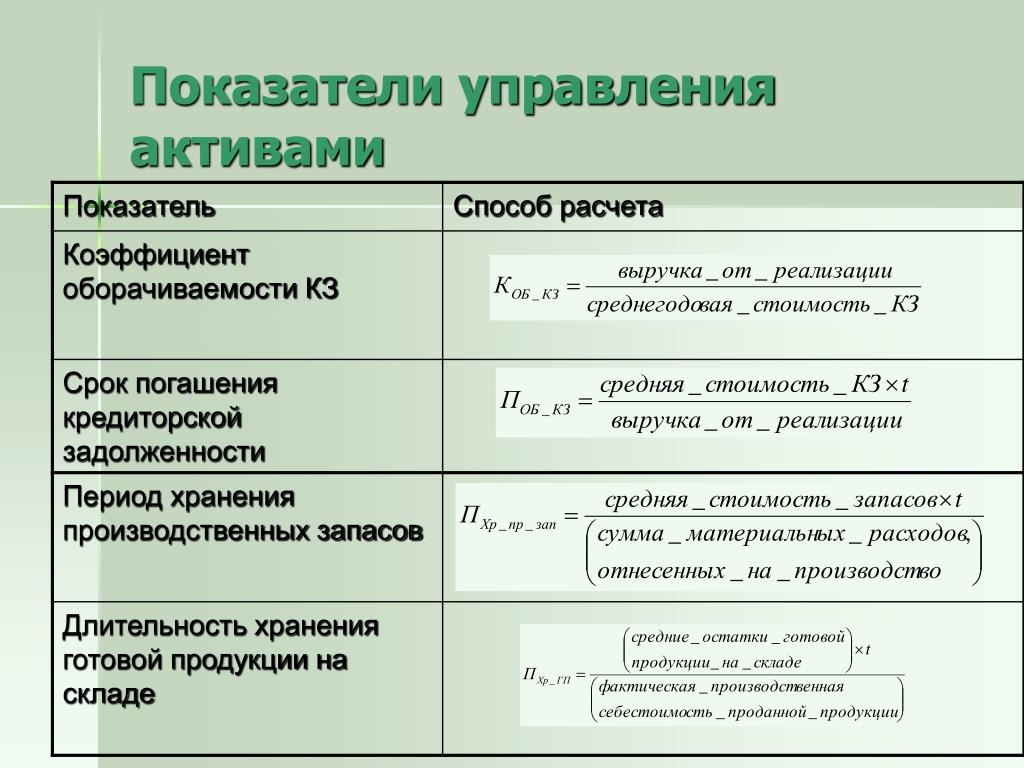

Оборачиваемость кредиторской задолженности (TAP). Рассчитывается аналогично показателю оборачиваемости средств в расчетах, но знаменателем в данном случае является средняя за период величина кредиторской задолженности.

TAP = S / AP

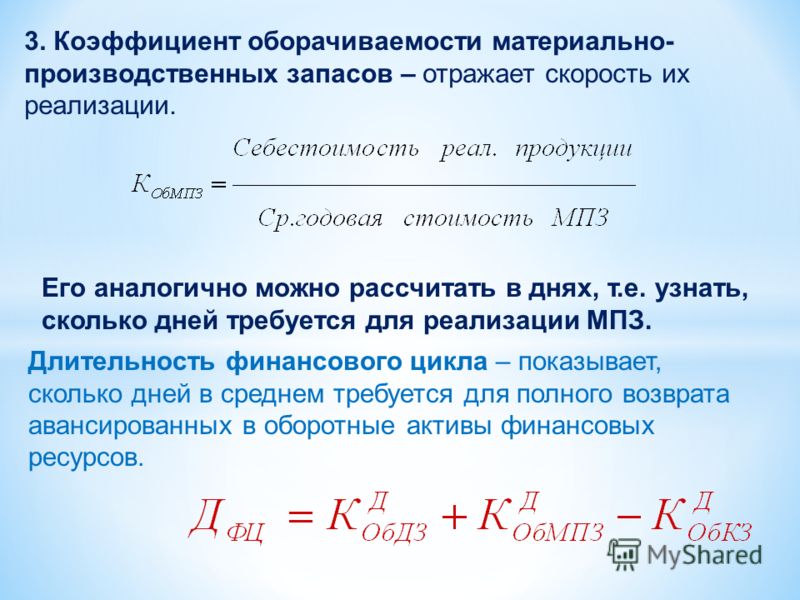

Продолжительность операционного цикла (OCP) представляет собой сумму двух показателей: a) оборачиваемости производственных запасов и b) оборачиваемости средств в расчетах (оба показателя в днях).

OCP = 360 / IT +360 / TAR

Продолжительность финансового цикла (FCP) разность между продолжительностью операционного цикла и оборачиваемостью кредиторской задолженность в днях.

FCP = OCP — 360 / TAP

Оборачиваемость чистых активов (NAT) — это показатель, характеризующий отношение выручки от реализации продукции к величине чистых активов предприятия.

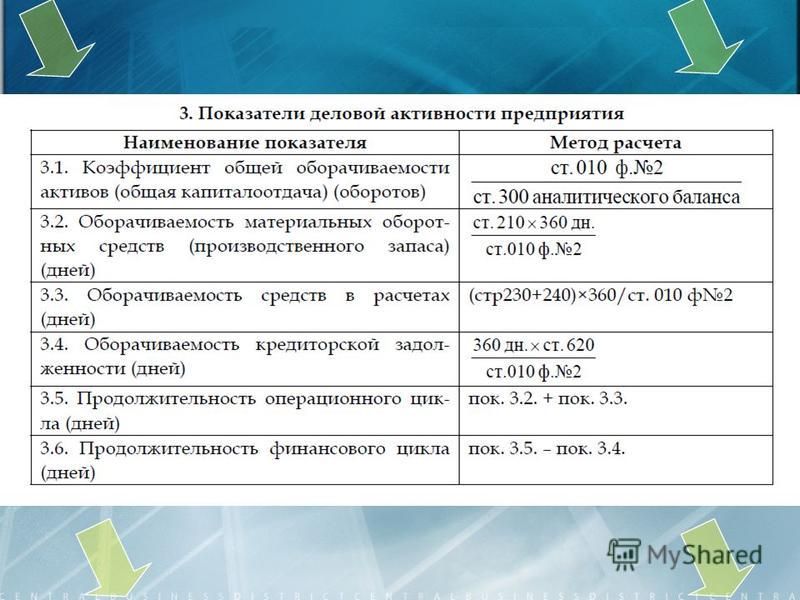

Алгоритмы расчета группы показателей оценки деловой активности предприятия

Наименование показателя

Метод расчета

Коэффициент общей оборачиваемости активов (общая капиталоотдача) (оборотов) ст.010 ф.№2 ст.399-390

Оборачиваемость основных средств и нематериальных активов (оборотов) ст.010 ф.№2 ст.110+120

Оборачиваемость материальных оборотных средств (товарных запасов) (оборотов) ст.020 ф.№2 ст.210

Оборачиваемость материальных оборотных средств (товарных запасов) (дней) 360 показатель 2.28.а

Коэффициент оборачиваемости оборотного капитала (оборотов) ст.010 ф.№ 2 ст.210+250+260

Коэффициент оборачиваемости собственного капитала (оборотов) ст.490–390+640+650+660

Оборачиваемость перманентного капитала (оборотов) ст.010 ф.№ ст.490+640+650+660–390+590

Оборачиваемость функционирующего капитала (оборотов) ст.010 ф.№ ст.399-ст.140-250-390

Оборачиваемость средств в расчетах (оборотов) ст. 010 ф.№ ст.216+230+240

010 ф.№ ст.216+230+240

Оборачиваемость средств в расчетах (дней) 360 показатель 2.33.а

Оборачиваемость кредиторской задолженности (дней)

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРесКоэффициент оборачиваемости собственного капитала | КУБ

← Вернуться в Финансовый словарь

Определение:

Оборачиваемость собственного капитала, от англ. – Equity Turnover, это индикатор производственной активности, характеризирующий эффективность, с которой проводится управления капиталом организации. Его получают, деля чистую прибыль на среднегодовой показатель собственного капитала. Высокое значение демонстрирует эффективное использование собственного капитала. Коэффициент указывает, количество реализованных товаров на 1 рубль собственных финансов.

Его получают, деля чистую прибыль на среднегодовой показатель собственного капитала. Высокое значение демонстрирует эффективное использование собственного капитала. Коэффициент указывает, количество реализованных товаров на 1 рубль собственных финансов.

Нормативное значение:

Рассматривать данный показатель необходимо в динамике, плюс, сравнивать его с показателями конкурентов. Если наблюдается увеличение коэффициента, можно утверждать, что в компании работают над оптимизацией данной отрасли.

Как решить проблему при показателе коэффициента вне нормативных пределов?

Низкая оборачиваемость своего капитала увеличивается или нет, основываясь на цели организации. Если перспектив дальнейшего развития нет, но имеется возможность получать дешевые кредитные финансовые средства, вывод части своего капитала даст возможность в краткие сроки увеличить значение коэффициента. Но чаще всего, требуется увеличивать реализацию продукции.

Формула для расчета:

Показатель оборачиваемости собственного капитала = Чистый доход / Среднегодовую сумму собственного капитала

С КУБом вы узнаете:

- Куда уходят ваши деньги.

- Как снизить расходы без потерь.

- Сколько вы заработали в прошлом месяце.

- Что приносит вам прибыль, а что убытки.

- Насколько эффективны ваши сотрудники.

- Какие из ваших клиентов самые надежные.

Нужна помощь по заполнению документов или консультация?

Получите помощь экспертов бухгалтеров по подготовке документов

НАПИШИТЕ ЭКСПЕРТУ

Загрузка…Коэффициент оборачиваемости оборотных активов: виды, формула расчета

В статье раскрывается определение коэффициента оборачиваемости запасов, активов, дебиторской и кредиторской задолженности. Также статья содержит формулу расчета оборачиваемости и особенности управления показателем.

Также статья содержит формулу расчета оборачиваемости и особенности управления показателем.Определение и формула расчета коэффициента оборачиваемости оборотных средств

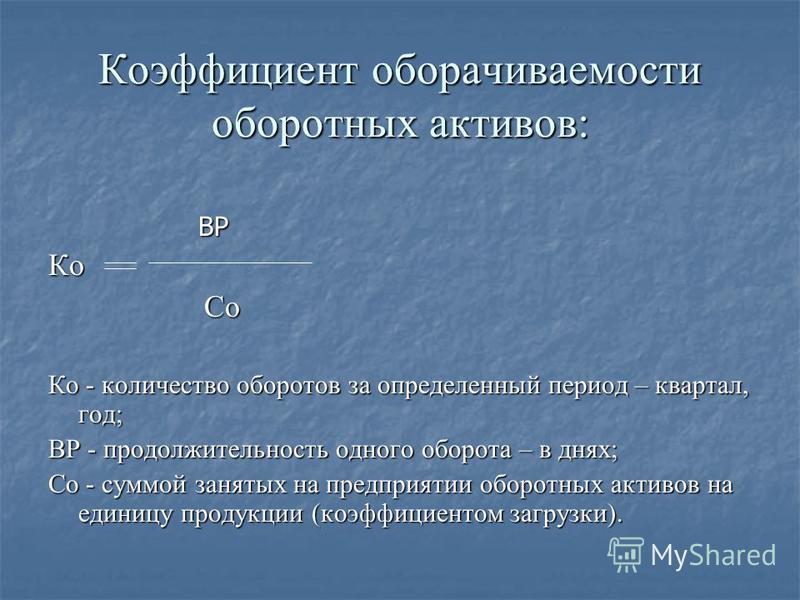

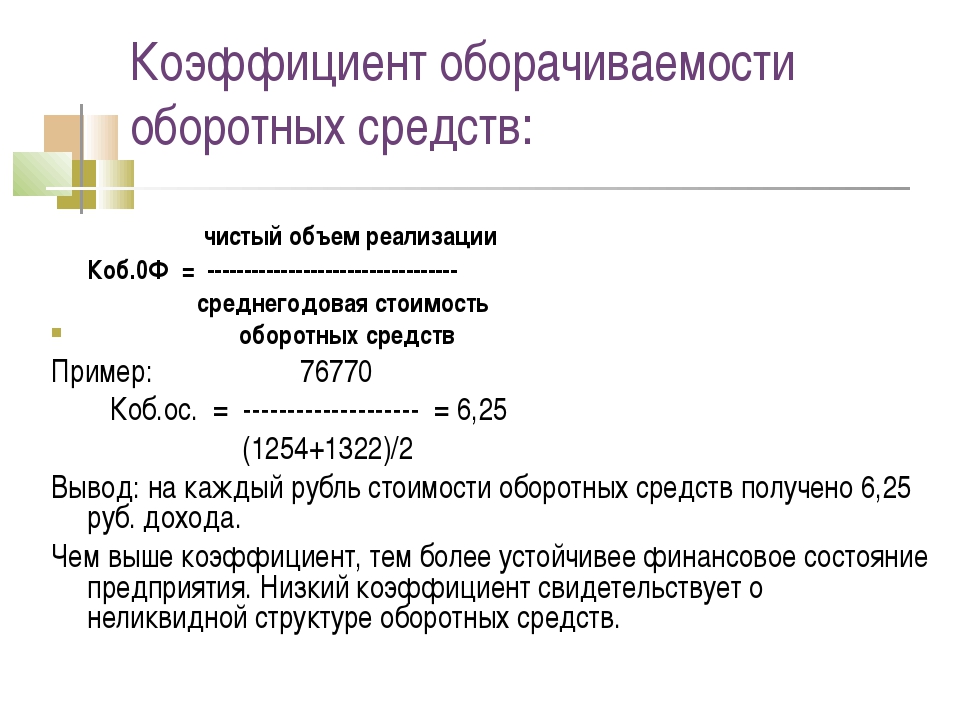

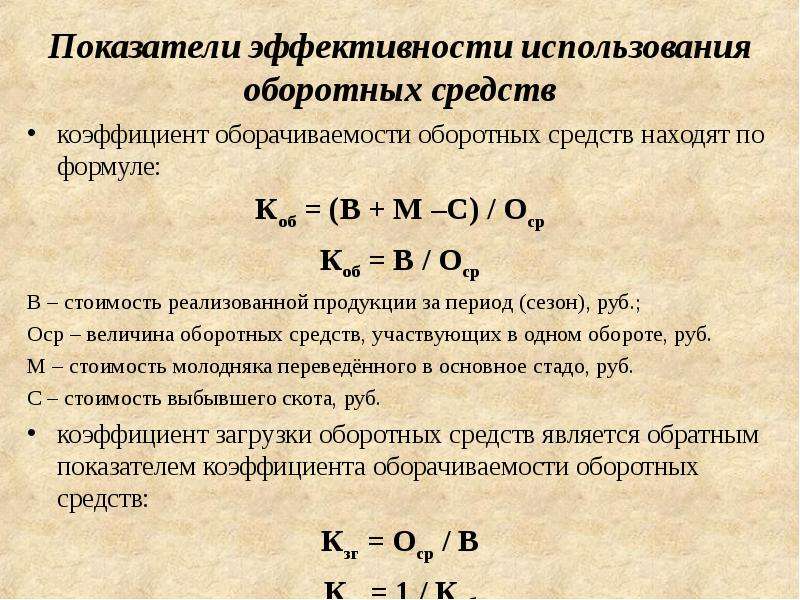

Коэффициент оборачиваемости оборотных средств позволяет определить, какое количество раз в отчетном периоде компания использовала свой остаток оборотных средств.

В соответствии с методологией бухгалтерского учета под оборотными средствами понимаются следующие активы:

- запасы;

- денежные средства;

- краткосрочные финансовые вложения;

- краткосрочную дебиторская задолженность.

Коэффициент оборачиваемости

Коб=В/ОА;

где:

- В – выручка отчетного периода;

- АО – оборотные средства компании.

В расчете следует учитывать, что оборотные средства берутся по среднему значению, то есть сумма остатков на начало и конец период делится на два.

Помимо коэффициента оборачиваемости, рассчитывается оборачиваемость оборотных средств в днях:

ОБд=365/Коб

Полученное значение характеризует количество дней, в течение которого компания зарабатывает выручку, аналогичную среднему значению суммы оборотных средств.

Если говорить о нормах для данных показателей, то общепринятых нормативов не установлено. Поэтому, при проведении анализа коэффициента оборачиваемости используют методы сравнения со среднеотраслевыми значениями. Если полученные значения ниже среднеотраслевых, то оборотные средства накоплены в излишнем количестве и могут стать неликвидными.

Оборотные средства – важная часть операционной деятельности компании, за счет которой обеспечивается исполнение всех текущих операций. Чтобы правильно спланировать расходы на формирование оборотных средств, скачайте с нашего сайта полноценный готовый бизнес-план, включающий расчеты ключевых экономических и финансовых параметров. В качестве альтернативы вы можете заказать индивидуальный бизнес-план «под ключ», в котором будут учтены особенности и основные проблемы, связанные с организацией бизнеса в конкретной сфере коммерческой деятельности.

В качестве альтернативы вы можете заказать индивидуальный бизнес-план «под ключ», в котором будут учтены особенности и основные проблемы, связанные с организацией бизнеса в конкретной сфере коммерческой деятельности.

Оборачиваемость кредиторской и дебиторской задолженности

Помимо общего определения, существуют индивидуальные подвиды описываемого показателя, такие как коэффициент оборачиваемости кредиторской задолженности и аналогичный показатель оборачиваемости дебиторской задолженности.

Рассмотрим их характерные особенности и методы расчета.

- Коэффициент оборачиваемость кредиторской задолженности. Показатель позволяет исследовать существующую связь между суммой задолженности компании перед поставщиками и подрядчиками и общей стоимостью всех приобретенных в отчетном периоде товаров, работ и услуг.

Вычисление оборачиваемости кредиторской задолженности показывает, какое количество раз в отчетном периоде было произведено погашение на сумму ее средней величины. Соответственно, чем меньше доля кредиторской задолженности и выше значение коэффициента ее оборачиваемости, тем устойчивее финансовое положение предприятие и тем лучше оно готово к различного рода форс мажорным обстоятельствам, способным временно снизить эффективность деятельности и текущие финансовые результаты.

Соответственно, чем меньше доля кредиторской задолженности и выше значение коэффициента ее оборачиваемости, тем устойчивее финансовое положение предприятие и тем лучше оно готово к различного рода форс мажорным обстоятельствам, способным временно снизить эффективность деятельности и текущие финансовые результаты.

- Коэффициент оборачиваемости дебиторской задолженности. В противоположность предыдущему показателю, он отображает скорость возврата дебиторской задолженности, которая возникает у потребителей услуг и товаров компании, в случае их приобретения без полной или своевременной оплаты.

Наиболее часто используемый период расчета – календарный год. Суть показателя – количество раз, которое компания получила оплату за продукцию в сумме, равной средней величине остатка дебиторской задолженности. С его помощью можно оценить качество работы с клиентами и дать оценку деятельности подразделений, занимающихся возвратом неоплаченных сумм по приобретенным товарам и услугам. Также он дает характеристику политике продажи в кредит и эффективности работы с покупателями, то есть насколько результативно взыскивается дебиторская задолженность.

Также он дает характеристику политике продажи в кредит и эффективности работы с покупателями, то есть насколько результативно взыскивается дебиторская задолженность.

Для коэффициента оборачиваемости дебиторской задолженности не существует жесткого нормирования и общих принципов оценки его значений. Они специфичны, в зависимости от отрасли, в которой работает компания и типа предприятия. Единственный общий принцип – чем быстрее оборачивается дебиторская задолженность, тем оперативнее и качественнее предприятие работает с клиентами по получению оплаты за реализованную продукцию. Существуют и исключения – когда предприятие активно использует кредитные схемы оплаты за свои услуги и продукцию, тогда коэффициент оборачиваемости дебиторской задолженности не является главным финансовым ориентиром.

Коэффициент оборачиваемость запасов и собственного капитала

Коэффициент оборачиваемости запасов характеризует и позволяет проанализировать бизнес процессы, связанные с обновлением (полным или частичным) запасов компании. Его расчет позволяет определить количество раз, которое были использованы имеющиеся остатки запасов в отчетном периоде.

Его расчет позволяет определить количество раз, которое были использованы имеющиеся остатки запасов в отчетном периоде.

Почему это важно? Излишние ресурсы, которые не успевают использоваться в процессах создания услуг и продуктов, ведут к увеличению бухгалтерских статей расходов и снижению расчетной прибыли компании. Поэтому опытные руководители стараются соблюдать такое значение коэффициента оборачиваемости запасов, которое отражает быстрое движение имеющихся остатков и оптимальное их использование во всех процессах выпуска продукции.

В процессе анализа показателя, следует учитывать несколько факторов:

- высокий коэффициент оборачиваемости запасов (сравнение идет с показателями прошлых периодов или средними) может сигнализировать о том, что остатки слишком малы для обеспечения эффективности работы.

- в противном случае, имеющиеся запасы не пользуются спросом у производства или их сумма накоплена в избытке, который ухудшит общие финансовые показатели деятельности.

Все просто – чем активнее работает компания, тем меньше должно быть значение показателя, и затраты на приобретение сырья и материалов будут быстрее возвращаться в виде выручки от реализации. Так как нет жестких нормативных значений для конкретных отраслей, то анализ проводится по динамике изменений в ту или иную сторону, в сравнении с прошлыми отчетными периодами.

Коэффициент оборачиваемости собственного капитала используется для расчета скорости использования средств компании в отчетном периоде. Анализ показателя позволяет изучить некоторые аспекты финансовой деятельности компании или предприятия, за счет оценки следующих факторов:

- с точки зрения экономики — коэффициент оборачиваемости собственного капитала отражает активность денежного оборота вложенного капитала;

- с финансовой – продолжительность периода одного оборота вложенных в компанию средств;

- с точки зрения коммерции – излишнюю активность или недостаточный уровень продаж.

Рассмотрим несколько ситуаций оценки значения коэффициента оборачиваемости собственного капитала и их возможные последствия:

- Высокое значение позволяет сделать вывод о том, что темпы реализации превышают финансовые возможности фирмы и ей потребуется привлечение кредитных средств, что может привести к невозможности исполнения обязательств перед кредиторами и прочим негативным финансовым последствиям.

- Низкая оборачиваемость собственного капитала означает, что имеющиеся финансовые ресурсы используются неэффективно и надо активизировать процессы выпуска или реализации продукции для ускорения процесса использования капитала.

Также важно всесторонне оценить затраты: статьи, классификация, учет приведены в соответствующей статье блока.

Управление оборачиваемостью запасов и прочих оборотных средств

Анализ строится на изучении поведения коэффициент оборачиваемости запасов и активов в течение нескольких отчетных периодов.

Возможные значения:

- 1 и меньше – низкая рентабельность;

- больше 1 – компания рентабельна;

- 1,3 и выше – отличная организация бизнеса и сверхрентабельность.

При изучении показателя в динамике, следует учитывать, что причинами его положительных изменений могут выступать:

- рост реализации;

- увеличение прибыли;

- эффективное использование запасов и ресурсов;

- улучшение качество менеджмента;

- инновации и прогрессивные технологии.

Если же говорить о снижении коэффициента оборачиваемости запасов и активов, то причинами могут быть:

- некорректная стратегия ведения бизнеса;

- уменьшение спроса;

- возросшие кредитные и кредиторские обязательства;

- изменение принципов производства или управление, как явление переходного периода.

Инструменты повышения оборачиваемости:

- растить объемы продаж быстрее, чем оборотные активы;

- снижать потребление материалов и энергии в производственных процессах;

- поднимать уровень качества выпускаемых товаров и оказываемых услуг;

- сокращать время на выпуск.

Показатели оборачиваемости или любые другие могут быть рассчитаны при бизнес-планировании. Например, вам может понадобиться бизнес-план производства мусора, пластика, отходов. Также наша компания может вам предложить любой другой типовой бизнес-план в любой из сфер экономики.

Основное назначение анализа оборачиваемости оборотных средств – оптимизация всех процессов, направленная на повышение производительности, прибыльности и финансовых результатов компании. Чтобы открыть эффективный бизнес, скачайте с нашего сайта полноценный структурированный бизнес-план, с основными расчетами финансовых и экономических показателей деятельности, что позволит качественно описать финансовую модель и привлечь владельцев капитала к финансированию проекта. Также вы можете заказать индивидуальный бизнес-план «под ключ», в котором выбранная сфера деятельности раскроется в виде грамотно проработанного инвестиционного проекта с высоким уровнем детализации всех вопросов и нюансов.

183056 (Анализ финансового состояния производственного предприятия) — документ, страница 10

На конец года величина запасов и затрат увеличилась. Финансовая ситуация характеризуется как неустойчивое финансовое положение (41 248>18 047).

Финансовая ситуация характеризуется как неустойчивое финансовое положение (41 248>18 047).

6.4 Анализ деловой активности предприятия

Таблица 39. Показатели деловой активности предприятия

Показатели деловой активности | Обозна-чение | Цифровой расчет | Отч. период |

Пред. год | |||

1. Коэффициент общей оборачиваемости имущества (активов, ресурсов) . Д1 характеризует скорость оборота (количество оборотов за период) всего имущества предприятия | Д1 | 4,3 | |

3,3 | |||

2. Коэффициент оборачиваемости мобильных средств . Д2 характеризует скорость оборота всех оборотных средств предприятия (как материальных, так и денежных) | Д2 | 7,2 | |

5,4 | |||

3. . Д3 показывает число оборотов запасов и затрат за анализируемый период | Д3 | Д3= Д3= | 14,07 |

10,6 | |||

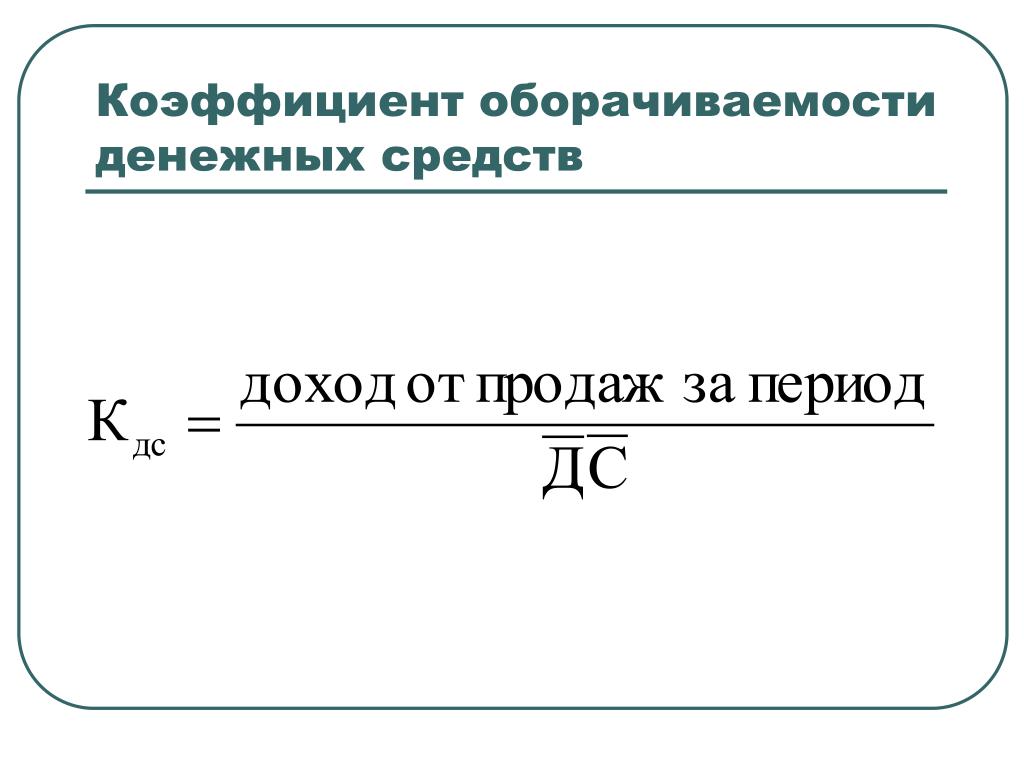

4. Коэффициент оборачиваемости денежных средств . Д4 характеризует скорость оборота денежных средств предприятия. В условиях высокой инфляции величина этого коэффициента может быть значительной, так как предприятием нецелесообразно накапливать и длительное время хранить денежные средства. Повышение коэффициента оборачиваемости денежных средств в условиях инфляции является положительной тенденцией. | Д4 | 57,8 | |

43,9 | |||

5. Коэффициент оборачиваемости средств в расчетах (всей дебиторской задолженности) Д5 характеризует расширение или снижение коммерческого кредита, предоставленного предприятием. | Д5 | 7,3 | |

5,6 | |||

5.1. Коэффициент оборачиваемости средств в расчетах (дебиторской задолженности, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) . Д5.1 характеризует расширение или снижение коммерческого кредита, предоставляемого предприятием. Если коэффициент увеличивается, то можно сделать вывод, что повышается оборачиваемость этого вида дебиторской задолженности, снижается величина коммерческого кредита, предоставляемого анализируемым предприятием другим предприятиям | Д5.1 | 19 | |

14,5 | |||

5.2. Коэффициент оборачиваемости средств в расчетах (дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | Д5. | 66,2 | |

50,3 | |||

6. Срок оборачиваемости средств в расчетах (всей дебиторской задолженности) . Д6 характеризует срок погашения всей дебиторской задолженности в днях | Д6 | 49,3 | |

64,2 | |||

6.1. Срок оборачиваемости дебиторской задолженности, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты . Д6.1 характеризует срок погашения этой дебиторской задолженности в днях | Д6.1 | 18,9 | |

24,8 | |||

6.2. Срок оборачиваемости дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты . Д6.2 характеризует срок погашения этой дебиторской задолженности в днях | Д6. | 5,4 | |

7,2 | |||

7. Коэффициент оборачиваемости кредиторской задолженности . Д7 характеризует расширение или снижение коммерческого кредита, предоставленного предприятию. Если коэффициент увеличивается, то можно сделать вывод, что повышается оборачиваемость кредиторской задолженности, снижается величина коммерческого кредита, предоставленного предприятию | Д7 | 32,1 | |

24,4 | |||

8. Срок оборачиваемости кредиторской задолженности . Д8 характеризует срок возврата долгов предприятия по текущим обязательствам в днях | Д8 | 11,2 | |

14,8 | |||

9. Коэффициент оборачиваемости собственного капитала . Д9 характеризует скорость оборота собственного капитала. Если коэффициент увеличивается, то повышается оборачиваемость собственного капитала, растет деловая активность | Д9 | 8,8 | |

6,6 | |||

10. Коэффициент оборачиваемости нематериальных активов . Д10 характеризует скорость оборота нематериальных активов | Д10 | 0 | |

0 | |||

11. Коэффициент отдачи основных средств . Д11 характеризует эффективность использования основных средств предприятия | Д11 | 13,4 | |

10,2 |

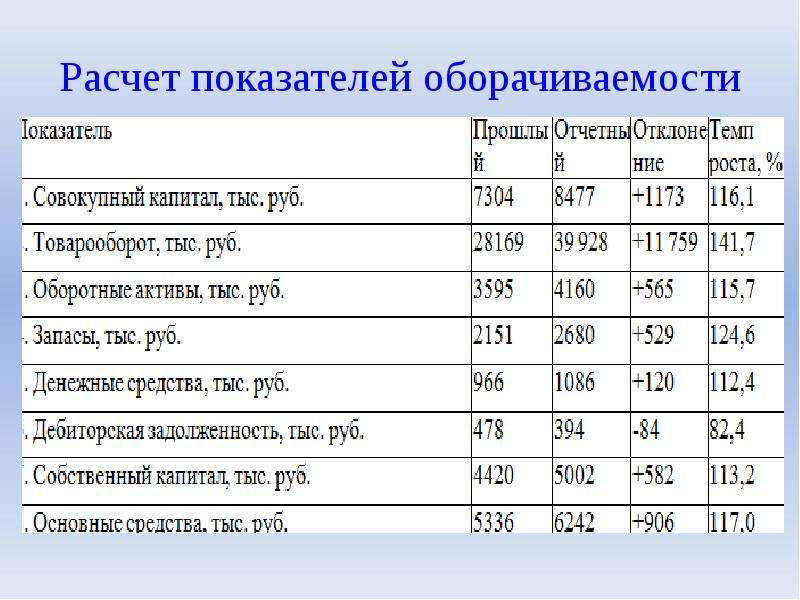

Коэффициент общей оборачиваемости имущества (активов, ресурсов) за отчетный год равен 4,3. Следовательно, скорость оборота всего имущества предприятия составляет 4 оборота в год, что на 1 оборот больше по сравнению с предыдущим годом. Значит, за отчетный период на предприятии быстрее совершался полный цикл производства и обращения, приносящий прибыль.

Следовательно, скорость оборота всего имущества предприятия составляет 4 оборота в год, что на 1 оборот больше по сравнению с предыдущим годом. Значит, за отчетный период на предприятии быстрее совершался полный цикл производства и обращения, приносящий прибыль.

Коэффициент оборачиваемости мобильных средств за отчетный период вырос на 1,8 пункта и составил 7,2. Таким образом, скорость оборота всех оборотных средств предприятия (как материальных, так и денежных) увеличилась и за отчетный год составила 5,4 оборота в год. Рост данного показателя является положительной тенденцией.

Коэффициент оборачиваемости материальных средств равен 14,07. Он увеличился по сравнению с предыдущим годом на 3, 7 пункта. Таким образом, число оборотов запасов и затрат за отчетный период увеличилось и составило 14 оборотов. Увеличение оборачиваемости материальных средств свидетельствует о том, что на предприятии происходит меньшее затоваривание, тем самым появляется возможность быстрее погашать долги.

Коэффициент оборачиваемости денежных средств за отчетный период также увеличился на 13,9 пункта и составил 57,8. Таким образом, скорость оборота денежных средств составляет 57,8 оборотов в год. Повышение скорости оборачиваемости денежных средств в условиях инфляции является положительной тенденцией.

Коэффициент оборачиваемости средств в расчетах (всей дебиторской задолженности) за отчетный год равен 7,3, что на 1,7 пункта выше по сравнению с предыдущим годом. Рост данного показателя свидетельствует о расширении коммерческого кредита, предоставляемого предприятием. При этом коэффициент оборачиваемости средств в расчетах (дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты) также увеличился на 15,9 пункта и составил 66,2.

Срок оборачиваемости средств в расчетах (всей дебиторской задолженности) за отчетный год сократился на 14,9 дня и составил 49,3 дней. Таким образом, средний срок погашения дебиторской задолженности составляет 49,3 дней. При этом срок оборачиваемости дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, за отчетный период также сократился на 1,8 дней. Таким образом, срок погашения данной дебиторской задолженности составил 5,4 дней.

При этом срок оборачиваемости дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, за отчетный период также сократился на 1,8 дней. Таким образом, срок погашения данной дебиторской задолженности составил 5,4 дней.

Коэффициент оборачиваемости кредиторской задолженности за отчетный период увеличился на 7,7 пункта. Повышение коэффициента свидетельствует о повышении оборачиваемости кредиторской задолженности, снижении величины коммерческого кредита, предоставляемого предприятию.

Срок оборачиваемости кредиторской задолженности за отчетный год составил 11,2 дней, что на 3,6дней меньше по сравнению с предыдущим годом. Таким образом, средний срок возврата долгов предприятия по текущим обязательствам равен 11,2 дням.

Коэффициент оборачиваемости дебиторской задолженности

Сегодня рассмотрим тему: «коэффициент оборачиваемости дебиторской задолженности» и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Оборачиваемость дебиторской задолженности (Receivable turnover)

Нет видео.

| Видео (кликните для воспроизведения). |

Оборачиваемость дебиторской задолженности (receivable turnover ratio) измеряет скорость погашения дебиторской задолженности организации, насколько быстро организация получает оплату за проданные товары (работы, услуги) от своих покупателей.

Коэффициент оборачиваемости дебиторской задолженности показывает, сколько раз за период (год) организация получила от покупателей оплату в размере среднего остатка неоплаченной задолженности. Показатель измеряет эффективность работы с покупателями в части взыскания дебиторской задолженности, а также отражает политику организации в отношении продаж в кредит.

Оборачиваемость дебиторской задолженности (коэффициент) = Выручка / Средний остаток дебиторской задолженности

Средний остаток дебиторской задолженности рассчитывается как сумма дебиторской задолженности покупателей по данным бухгалтерского баланса на начало и конец анализируемого периода, деленное на 2.

Также распространен расчет показателя не в виде коэффициента, а в виде количества дней, в течение которой дебиторская задолженность остается неоплаченной:

Оборачиваемость дебиторской задолженности в днях = 365 / Коэффициент оборачиваемости дебиторской задолженности

Для оборачиваемости дебиторской задолженности, как и для других показателей оборачиваемости не существует четких нормативов, поскольку они сильно зависят от отраслевых особенностей и технологии работы предприятия. Но в любом случае, чем выше коэффициент, т.е. чем быстрее покупатели погашают свою задолженность, тем лучше для организации. При этом эффективная деятельность не обязательно сопровождается высокой оборачиваемостью. Например, при продажах в кредит остаток дебиторской задолженности будет высокий, а коэффициент ее оборачиваемости соответственно низкий.

Про оборачиваемость дебиторской задолженности на английском языке читайте в статье “Receivable Turnover Ratio”.

Коэффициент оборачиваемости дебиторской задолженности

Коэффициент оборачиваемости дебиторской задолженности – определение

Коэффициент оборачиваемости дебиторской задолженности – коэффициент равный отношению полученной выручки от реализации продукции к среднему остатку всей дебиторской задолженности. Исходные данные для расчета – бухгалтерский баланс.

Исходные данные для расчета – бухгалтерский баланс.

Коэффициент оборачиваемости дебиторской задолженности рассчитывается в программе ФинЭкАнализ в блоке Анализ деловой активности как Коэффициент оборачиваемости средств в расчетах (всей дебиторской задолженности).

Коэффициент оборачиваемости дебиторской задолженности – что показывает

Коэффициент оборачиваемости дебиторской задолженности показывает сколько раз в среднем в течение года дебиторская задолженность превращалась в денежные средства.

Нет видео.| Видео (кликните для воспроизведения). |

Коэффициент оборачиваемости дебиторской задолженности – формула

Общая формула расчета коэффициента:

Формула расчета по данным бухгалтерского баланса:

где стр.010 нг, стр.230 нг – начало года, стр.230 кг, стр.240 нг – начало года, стр.240 кг – конец года отчета о прибылях и убытках (форма №2).

Коэффициент оборачиваемости дебиторской задолженности – значение

Высокая оборачиваемость дебиторской задолженности отражает улучшение платежной дисциплины покупателей (и других контрагентов) – покупатели вовремя погашают задолженности перед предприятием и (или) падают продажи с отсрочкой платежа (коммерческого кредита покупателям).

Динамика этого показателя зависит от кредитной политики предприятия и контроля своевременности поступления оплаты.

Оборачиваемость дебиторской задолженности оценивают совместно с оборачиваемостью кредиторской задолженности. Благоприятна для компании ситуация, когда коэффициент оборачиваемости дебиторской задолженности больше коэффициента оборачиваемости кредиторской задолженности.

Оборачиваемость дебиторской задолженности. Формула. Пример расчета для ОАО «Полюс золото»

Разберем оборачиваемость дебиторской задолженности. В английском варианте он называется (в стандартах международной финансовой отчетности) – Receivable turnover. Данный коэффициент относится к группе показателей «Деловой активности» (Оборачиваемости). Показатели оборачиваемости отражает интенсивность (скорость оборота) использования активов или обязательств. Они определяют, как предприятие активно и эффективно ведет свою деятельность. Отсюда название у группы – «Деловая активность».

Данный коэффициент относится к группе показателей «Деловой активности» (Оборачиваемости). Показатели оборачиваемости отражает интенсивность (скорость оборота) использования активов или обязательств. Они определяют, как предприятие активно и эффективно ведет свою деятельность. Отсюда название у группы – «Деловая активность».

Дебиторская задолженность – денежные обязательства предприятий и физических лиц нашему предприятию. К примеру, мы оказали услугу, отгрузили товары, а деньги еще нам в кассу не поступили. Дебиторская задолженность сопровождается косвенными потерями в доходах предприятия. Объясняется это тем, что живые деньги у нашего предприятия от оказанных услуг и отгруженных товаров еще не появились и не могут быть направлены в оборот.

Помимо дебиторской задолженности, которую можно получить существует еще задолженность, которую получить нельзя. Возникает она из-за:

- ликвидации должника,

- банкротства должника.

Именно поэтому, когда предприятие дает деньги (кредитует) другим предприятиям у него возникает кредитный риск (риск не возврата дебиторской задолженности). Чтобы его уменьшить, необходимо оценивать финансовую устойчивость и ликвидность нашего контрагента.

Чтобы его уменьшить, необходимо оценивать финансовую устойчивость и ликвидность нашего контрагента.

Оборачиваемость дебиторской задолженности (аналог англ.: RT, RTR, Receivable turnover, Receivables turnover ratio)– коэффициент характеризующий эффективность взаимодействия между предприятием и контрагентами. Коэффициент показывает скорость превращения товаров или услуг компании в денежные средства (активы).

Управление дебиторской задолженностьюКоэффициент оборачиваемости дебиторской задолженности дает представление об изменении дебиторской задолженности в положительную или в отрицательную сторону. Основная функция управления дебиторской задолженностью сводится к увеличению коэффициента оборачиваемости дебиторской задолженности. Это можно достичь двумя способами:

- Увеличивать выручку от продаж,

- Уменьшать дебиторскую задолженность за период.

Для этого можно на раннем этапе выдачи кредита другим предприятиям проверить и оценить их на финансовую устойчивость. Следует выделить три типа кредитной политики предприятия: консервативная, умеренная, агрессивная. При консервативной политике предприятие стремится, как можно более жестко контролировать свои кредиты с целью минимизации кредитного риска. При умеренной политике предприятие берет на себя средний кредитный риск. А при агрессивной политике предприятие берет на себя большие кредитные риски.

Где используется коэффициент оборачиваемости дебиторской задолженности?Данный коэффициент используется для определения путей повышения прибыльности (рентабельности) предприятия. Основные пользователи показателя – генеральный директор, коммерческий директор, руководитель отдела продаж и менеджеры по продажам, финансовый директор и финансовый менеджер, служба безопасности, юридическая служба.

Коэффициент оборачиваемости дебиторской задолженности. Формула

ФормулаФормула расчета коэффициента оборачиваемости дебиторской задолженности выглядит следующим образом:

Коэффициент оборачиваемости дебиторской задолженности = Выручка от продаж/Средняя сумма дебиторской задолженности

Не забывайте, что в знаменателе стоит средняя сумма, что означает, что мы должны взять дебиторскую задолженность на начало периода сложить с ее значением на конец и разделить на 2. Формула расчета коэффициента по РСБУ выглядит следующим образом:

Коэффициент оборачиваемости дебиторской задолженности = стр.2110/(стр.1230нп.+стр.1230кп.)*0,5

Нп. – значение строки 1230 на начало период.

Кп. – значение строки 1230 на конец периода.

Отчетный период может быть не год, а, к примеру, месяц, квартал. По старой форме бухгалтерского баланса (до 2011 года) формула расчета коэффициента равна:

Коэффициент оборачиваемости дебиторской задолженности = стр.10/(стр.230+стр.240)*0,5

Период оборота дебиторской задолженностиНаряду с коэффициентом оборачиваемости дебиторской задолженности используется показатель период оборота дебиторской задолженности. Он отражает количество дней необходимых для превращения дебиторской задолженности в денежную массу. Формула расчета периода оборота дебиторской задолженности следующая:

Он отражает количество дней необходимых для превращения дебиторской задолженности в денежную массу. Формула расчета периода оборота дебиторской задолженности следующая:

Период оборота дебиторской задолженности = 360/Коэффициент оборачиваемости дебиторской задолженности

Вместо 360 можно использовать 365. Экономический смысл данного показателя заключается в определении среднего количества дней в течение, которого деньги от контрагентов предприятия поступают на его расчетный счет.

Видео-урок: «Расчет ключевых коэффициентов оборачиваемости для ОАО «Газпром»

Расчет коэффициента оборачиваемости дебиторской задолженности на примере ОАО «Полюс золото»Расчет коэффициента дебиторской задолженности для ОАО «Полюс Золото». Баланс

Расчет коэффициента дебиторской задолженности для ОАО «Полюс Золото». Отчет о прибылях и убытках

Для расчета коэффициента нам понадобится финансовая отчетность, которая берется с официального сайта компании. В расчете коэффициента оборачиваемости дебиторской задолженности используется Выручка (стр.2110). Как мы видим из баланса за все 4 квартала, выручка не считалась или была равна 0. Скажу, что я специально взял для примера этот баланс, чтобы вам показать, что не всегда бывает возможность рассчитать коэффициент и что бывает, что коэффициент равен 0. Более подробно про показатели оборачиваемости читайте в статье: Коэффициент оборачиваемости оборотных средств (активов). Расчет на примере ОАО «Ростелеком»

В расчете коэффициента оборачиваемости дебиторской задолженности используется Выручка (стр.2110). Как мы видим из баланса за все 4 квартала, выручка не считалась или была равна 0. Скажу, что я специально взял для примера этот баланс, чтобы вам показать, что не всегда бывает возможность рассчитать коэффициент и что бывает, что коэффициент равен 0. Более подробно про показатели оборачиваемости читайте в статье: Коэффициент оборачиваемости оборотных средств (активов). Расчет на примере ОАО «Ростелеком»

Определенного нормативного значения у коэффициента нет. Чем больше коэффициент оборачиваемости дебиторской задолженности тем, соответственно, выше скорость оборота денег между нашим предприятием и получателями наших товаров и услуг (нашими контрагентами). При снижении значении данного коэффициента можно сделать вывод, что наши партнеры начинают задерживать с оплатой наших товаров/услуг. Для лучшего анализа оборачиваемости дебиторской задолженности полезно рассчитать его значение по отрасли в среднем, а также для предприятия лидера по этому коэффициенту. Так появятся ориентиры значений по данному коэффициенту.

Так появятся ориентиры значений по данному коэффициенту.

Резюме

Оборачиваемость дебиторской задолженности, важный финансовый показатель, определяющий эффективность работы нашего предприятия с контрагентами (партнерами). Используется данный коэффициент для анализа генеральным директором, финансовым и коммерческим директором, руководителем отдела продаж, а также менеджерами по продажам и финансовыми менеджерами. Увеличение значения коэффициента говорит о том, что у нас увеличились объемы продаж или снизилась дебиторская задолженность. Коэффициент напрямую связан с финансовой устойчивостью предприятия и его ликвидностью: чем значение выше, тем, соответственно, финансовая устойчивость и ликвидность лучше. Объясняется это тем, что мы быстрее получаем деньги за свои товары/услуги и быстрее включаем их как в производственный оборот, так и для погашения своих долгов.

Автор: Жданов Василий Юрьевич, к.э.н.

Коэффициент оборачиваемости дебиторской задолженности в Excel

Коэффициент оборачиваемости дебиторской задолженности является одним из финансовых показателей деловой активности. Показывает, сколько за анализируемый период дебиторская задолженность оборачивается. Для расчета нужны цифры из баланса и отчета о финансовых результатах (отчета о прибылях и убытках).

Показывает, сколько за анализируемый период дебиторская задолженность оборачивается. Для расчета нужны цифры из баланса и отчета о финансовых результатах (отчета о прибылях и убытках).

Любые показатели (коэффициенты) оборачиваемости иллюстрируют скорость оборота применения активов или обязательств: насколько эффективно и активно компания ведет бизнес.

Дебиторская задолженность отражает денежные обязательства сторонних контрагентов нашей фирме. Это те деньги, которые должны нам (за оказанные услуги, выполненные работы, отгруженные товары).

Косвенно дебиторскую задолженность можно назвать потерями предприятия. Услуга оказана, а денег еще нет – в оборот мы их пустить не можем. Кроме того, существует риск ликвидации или банкротства должника. Поэтому компания-кредитор обязательно оценивает финансовую стабильность и ликвидность контрагента.

Коэффициент оборачиваемости дебиторской задолженности отображает быстроту возврата денежных средств за товары или услуги, характеризует эффективность взаимодействия между компанией и контрагентами. Чем выше показатель, тем быстрее предприятие рассчитывается со своими клиентами.

Чем выше показатель, тем быстрее предприятие рассчитывается со своими клиентами.

Для чего нужен коэффициент? Для поиска способов повышения рентабельности предприятия. Расчет показателя дает представление о динамике дебиторской задолженности. Управление ею заключается в увеличении коэффициента оборачиваемости. Для этого нужно либо увеличить выручку, либо уменьшить дебиторскую задолженность.

Для расчета показателя нужен баланс (форма 1) и отчет о финансовых результатах (форма 2).

Классическая формула выглядит так:

Кдз = выручка от продаж / среднегодовая дебиторская задолженность.

Чтобы найти знаменатель, мы берем сумму показателя на начало и конец анализируемого периода и делим на 2.

Рассчитаем с опорой на бухгалтерскую отчетность коэффициент оборачиваемости дебиторской задолженности. Формула по балансу:

Кдз = стр. 2110 / (стр. 1230нп + стр. 1230кп) * 0,5

Данные для числителя берутся из формы 2, для знаменателя – из формы 1.

Используем для расчета возможности Excel.

Чтобы коэффициенты деловой активности считались автоматически, баланс и финансовый отчет должны вестись в Excel.

Пример баланса с нужной для расчетов строкой:

Пример отчета о финансовых результатах компании (нужная строка выделена):

Теперь посчитаем коэффициент оборачиваемости дебиторской задолженности – подставим в формулу ссылки на ячейки соответствующих отчетов:

Анализировать можно не только за год, но и за месяц, квартал.

Количество дней, на протяжении которых дебиторская задолженность преобразуется в денежные средства, называется периодом оборота дебиторской задолженности. С экономической точки зрения важность данного показателя очевидна: это среднее число дней в анализируемый промежуток времени, за который деньги от покупателей поступают на расчетный счет фирмы.

Коэффициент оборачиваемости дебиторской задолженности в днях рассчитывается по формуле:

Тдз = 365(360) / Кдз.

Найдем период оборачиваемости средствами Excel:

Отобразим в динамике на графике:

Проанализировав расчеты и график, делаем вывод: дебиторская задолженности не гасится в установленные сроки.

Предприятие несет немалые убытки, т.к. контрагенты не могут или не хотят возвращать долги. Либо фирма продает товары в кредит, поэтому коэффициент оборачиваемости такой низкий. Либо ведет неправильную кредитную политику.

Коэффициент оборачиваемости дебиторской задолженности

Показатель оборачиваемости дебиторской задолженности (англоязычный аналог – Accounts Receivable Turnover, Times) – показатель деловой активности, который указывает на эффективность управления задолженностью клиентов и прочих дебиторов. Значение коэффициента демонстрирует количество оборотов дебиторской задолженности, то есть сколько раз дебиторы погасили свои обязательства перед компанией. Показатель рассчитывается как соотношение выручки (чистого дохода) к средней за период сумме дебиторской задолженности.

Сложно сформулировать однозначный вывод о влиянии дебиторской задолженности на финансовое состояние компании. С одной стороны, дебиторы отвлекают финансовые ресурсы компании. Это может привести к увеличению финансовых расходов в связи с необходимостью дополнительного привлечения кредитных средств. Однако с другой стороны, увеличение товарного кредитования клиентов позволяет повысить уровень сбыта, ведь во многих сферах возможность получить товар и оплатить его позже является важной. Если расходы на привлечение дополнительных заемных средств на предоставление товарных кредитов превышают прибыль от увеличения продаж, то в этом случае рост оборачиваемости дебиторской задолженности будет иметь положительный эффект на работу компании. В остальных случаях увеличение оборачиваемости дебиторской задолженности будет иметь негативный эффект на работу компании.

Однако с другой стороны, увеличение товарного кредитования клиентов позволяет повысить уровень сбыта, ведь во многих сферах возможность получить товар и оплатить его позже является важной. Если расходы на привлечение дополнительных заемных средств на предоставление товарных кредитов превышают прибыль от увеличения продаж, то в этом случае рост оборачиваемости дебиторской задолженности будет иметь положительный эффект на работу компании. В остальных случаях увеличение оборачиваемости дебиторской задолженности будет иметь негативный эффект на работу компании.

Нормативное значение показателя оборачиваемости дебиторской задолженности:

Стоит рассмотреть показатель в динамике за исследуемый период. В большинстве случае увеличение оборачиваемости дебиторской задолженности будет положительной тенденцией для компании (но всегда нужно учитывать ситуацию, которая описана выше).

Согласно методике Россельхозбанка нормативным считается следующее значение:

Таблица 1. Нормативное значение показателя оборачиваемости дебиторской задолженности в разрезе сферы деятельности, раз в год

Одним из важнейших расчетных показателей финансовой стабильности предприятия является оборачиваемость дебиторской задолженности (ДЗ), отражающая скорость превращения задолженности контрагентов-дебиторов в денежные средства. Узнаем, как ДЗ влияет на развитие компании, и какими способами управляют ею.

Узнаем, как ДЗ влияет на развитие компании, и какими способами управляют ею.

Все фирмы учитывают ДЗ, так как нельзя обойтись без этого актива. Он возникает из-за взаимного интереса компании, предлагающей свои услуги/товары и потребителя этих товаров – предприятий и частных лиц. Заключаемые между ними соглашения часто становятся обоюдовыгодными: производитель находит рынки сбыта, поставляя товары по договоренности без предварительной оплаты, с последующей рассрочкой платежей, а покупателю предоставляется право пользования приобретенным продуктом без оплаты определенное время. Так возникает ДЗ, размер которой определяется денежным эквивалентом будущих поступлений. В балансе этот актив отражается в стр. 1230.

Кроме того, в ДЗ включаются и авансы предприятиям-поставщикам за приобретаемые впоследствии товары. Сделки с отложенными платежами всегда связаны с серьезными рисками, а потому весьма тщательно контролируются.

Поскольку ДЗ отвлекает средства из оборота компании, то экономиста не может не волновать скорость ее преобразования в деньги. Именно этот показатель называется оборачиваемостью дебиторской задолженности и позволяет определить число оборотов возникновения ДЗ и ее погашения в исследуемом периоде, а также рассчитать длину отрезка времени, требующегося для возврата средств за проданные продукты. Исчисляют ее в днях и разах.

Именно этот показатель называется оборачиваемостью дебиторской задолженности и позволяет определить число оборотов возникновения ДЗ и ее погашения в исследуемом периоде, а также рассчитать длину отрезка времени, требующегося для возврата средств за проданные продукты. Исчисляют ее в днях и разах.

Оборачиваемость дебиторской задолженности служит индикатором эффективности работы с контрагентами в вопросах взыскания образовавшейся ДЗ. Рассмотрим алгоритм расчета оборачиваемости ДЗ в разах. Он устанавливает число раз возникновения задолженности и ее погашения поступлением платежей от дебиторов за анализируемый период.

В расчетах используют коэффициент оборачиваемости дебиторской задолженности. Его находят делением суммы выручки (дохода) на размер средней ДЗ по формуле:

- КобДЗ = В/ДЗ ср/ 100, где В – выручка, а ДЗ ср – средняя ДЗ, точнее средний остаток задолженности, значение которого исчисляют по сведениям из финансовой отчетности компании по формуле:

- ДЗср = (ДЗнач + ДЗкон)/2, т.

е. сумму сальдо ДЗ на начало и конец исследуемого отрезка времени делят надвое.

е. сумму сальдо ДЗ на начало и конец исследуемого отрезка времени делят надвое.

Исходными данными для расчета являются баланс и Отчет о прибылях и убытках: информацию о размере доходов в стр. 2110 Отчета, а о наличии ДЗ – в стр. 1230 баланса.

Итак, коэффициент оборачиваемости дебиторской задолженности показывает число образований ДЗ и получений оплаты в размере средней ДЗ за год.

Для коэффициента оборачиваемости дебиторской задолженности четких нормативов не установлено. Несмотря на это, аналитики ориентируются на оптимальную величину коэффициента, характеризующую нормальный уровень ликвидности предприятия, равную 1. При коэффициенте свыше 1 можно судить о выполнении дебиторами обязательств, а при его росте – с уверенностью утверждать об увеличении темпов погашения долгов дебиторами.

Оборачиваемость дебиторской задолженности в днях: формула

Кроме того, оборачиваемость дебиторской задолженности рассчитывается в днях и указывает на число дней, требуемых для возврата ДЗ. Вычисляется она делением числа дней в анализируемом периоде на коэффициент оборачиваемости ДЗ в разах:

Вычисляется она делением числа дней в анализируемом периоде на коэффициент оборачиваемости ДЗ в разах:

- ОД = Дп/КобДЗ, где Дп – длительность исследуемого периода в днях.

Расчет оборачиваемости дебиторской задолженности будет неполным, если не установлен период оборачиваемости дебиторской задолженности, т.е. количество времени, необходимого для погашения долга.

Период оборачиваемости дебиторской задолженности вычисляют по формуле:

- Подз = 365 / Кодз. Число дней в формуле должно соответствовать их количеству в исследуемом периоде, например, за год 365 дней, за квартал 91 и т.п.

Оборачиваемость дебиторской задолженности – показатель, раскрывающий степень эффективности использования производственных ресурсов, а его колебания являются своеобразным индикатором состояния дел на предприятии: благополучны они или пора принимать меры по оздоровлению состояния фирмы и взысканию долгов.

Уменьшающийся срок оборачиваемости дебиторской задолженности ведет к росту КобДЗ, что говорит о погашении ДЗ потребителями и грамотном контролировании экономической ситуации в компании.

Некоторое снижение КобДЗ свидетельствует о недостаточности оборотных фондов и должно стимулировать предприятие на активизацию работы по взысканию ДЗ. Значительное же уменьшение показателя является сигналом о негативных проявлениях, например, таких как спад объемов продаж, проблемы сбыта и др.

Оно побуждает компанию к выявлению резервов оборотных фондов, усилению деятельности по взысканию ДЗ, проведению мероприятий по ускорению ее оборачиваемости.

Ускорение оборачиваемости дебиторской задолженности

Каждая компания проводит собственную политику по снижению ДЗ, контролируя ее оборачиваемость и решая задачи по ускорению этого показателя на разных стадиях производства. Например, при прогнозировании объема запасов фирмы:

- Внедряют экономически обоснованные нормативы ТМЦ;

- Расширяют складские хозяйства, открывая оптовую торговлю;

- Применяют средства малой механизации и автоматизации методов погрузки-разгрузки на складах.

Для стадии производства актуальны такие пути ускорения оборачиваемости ДЗ:

- Использование оптимальных конструктивных решений;

- Внедрение оптимизации производственного процесса;

- Экономия использования всех видов ресурсов;

- Повышение доли выпускаемого продукта, пользующегося особенно высоким спросом.

Для стадии обращения характерны:

- Усовершенствование расчетных операций;

- Повышение объемов продаж;

- Четкая работа персонала складского хозяйства по отгрузке и подборке материалов в соответствии с соглашениями.

Комплекс перечисленных мер создает ускорение оборачиваемости дебиторской задолженности. Приводит он к снижению ДЗ, а, следовательно, к стабилизации положения дел в компании.

Как рассчитать коэффициент оборачиваемости дебиторской задолженности

Коэффициент оборачиваемости дебиторской задолженности в большинстве экономической литературы обозначается как RT от английского названия ReceivablesTurnover и относится к финансовым показателям деловой активности, которые включают множество терминов и определений.

Следует помнить о различие между оборачиваемостью и её коэффициентом. Оборачиваемость дебиторской задолженности показывает скорость погашения долга, и через какое время фирма получит денежные средства за предоставленные услуги или проданный товар. А коэффициент оборачиваемости рассчитывается предприятием для того, чтобы знать эффективность сотрудничества со своими покупателями и количество оплат совершенных ими за определённый отчётный период, например, год.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно !

Оборачиваемость капитала влияет на платёжеспособность, а также на производственный и технический потенциал компании. Но более подробную картину об активной работе предприятия даёт расчёт оборачиваемости основных средств, которые представляют собой фондоотдачу.

В состав оборотных средств входят:

- денежные средства;

- краткосрочная дебиторская задолженность;

- производственные запасы;

- различные краткосрочные вложения;

С помощью такого показателя, возможно, определить эффективность использования производственных фондов компании за любой отчётный период. Его возможно рассчитать с помощью деления выручки на среднюю величину основных средств.

Дебиторская задолженность представляет собой определённую сумму долгов других предприятий, фирм, подрядчиков или граждан перед некоторой компанией. Такие должники в соответствии с международными и российскими стандартами финансовой отчётности называются дебиторами. Задолженность появляется тогда, когда услуги клиентам оказаны, работы выполнены и товары проданы, а деньги не получены. Её в бухгалтерском учёте принято относить к оборотным активам.

Немало важным показателем является срок погашения или период оборота дебиторской задолженности, это такое количество дней, которое предоставляется должнику для погашения долга за выданную ему продукцию.

Для расчёта коэффициента используется средняя дебиторская задолженность, которая показывает среднегодовое значение задолженности и рассчитывается с помощью деления долга в начале года на его конечное значение.

Как рассчитать коэффициент оборачиваемости дебиторской задолженности

Одним из показателей ликвидности предприятия является коэффициент оборачиваемости дебиторской задолженности. Чтобы его расчётать необходимо иметь бухгалтерский баланс, отчёты о прибылях и убытках, а также другую финансовую отчётность компании, которую, возможно, взять из официальных сайтов любого предприятия.

Где, Kодз – коэффициент оборачиваемости дебиторской задолженности,

Vреал – выручка от реализации,

Ccдз – средняя сумма дебиторской задолженности.

Снижение коэффициента побуждает предприятие увеличивать оборотный капитал, а в случае нехватки собственных средств придется воспользоваться займом.

Где, ДЗн – дебиторская задолженность на начало года,

ДЗк – дебиторская задолженность на конец года.

Где, Т – количество дней в отчётном периоде.

Помимо значения коэффициента задолженности, представляет интерес для предприятия показатель периода оборотов дебиторской задолженности. Он показывает, сколько понадобится времени, чтобы превратить задолженность в денежные средства, а именно определить количество дней, за которые день поступят на расчётный счёт, и рассчитывается следующим образом:

В некоторых случаях используют не 360, а 365 дней.

Компания «Омега» представляет данные по оборотным активам четырёх кварталов за 2012 – 2013 гг.

Коэффициент оборачиваемости дебиторской задолженности

Оборот дебиторской задолженности (с английского receivable turnover ratio) – коэффициент группы показателей «предпринимательской активности».Он вычисляет темп погашения дебиторских долгов компании, насколько быстро она получает денежную компенсацию от своих клиентов за реализованные товары (вид работ, услуг и т.д.).

Данный коэффициент оборачиваемости указывает на то сколько раз за определенный период (обычно год) предприятие получало от клиентов оплату в сумме среднего значения остатка непогашенной задолженности.

Он отражает политическую направленность компании в вопросе продажи услуг в кредит и показывает продуктивность взаимодействия с людьми в плане взыскания дебиторской задолженности.

Дебиторская задолженность – финансовые обязательства физических лиц или организация перед определенным предприятием. Например, компания продала услугу или товар, но пока не получила денежный расчет.Дебиторская задолженность всегда сопровождается потерями (косвенными) в общем доходе организации. Суть состоит в том, что предприятие не получило фактическую оплату за свои услуги, а значит не может направить их в дальнейший оборот.

Кроме дебиторской задолженности, которую можно взыскать существует еще такой долг, который не может быть получен из-за ряда обстоятельств:

- Объявление должника банкротом;

- Ликвидация заемщика.

Учитывая эти факторы получается, что компания выдает кредиты другим лицам рискуя тем, что задолженность не будет возвращена. Чтобы уменьшить шанс не возврата средств следует тщательно изучить ликвидность и финансовый статус организации – контрагента

Коэффициент оборачиваемости дебиторской задолженности показывает на динамику роста суммы кредита в какую-либо сторону. Главная часть управления и контроля задолженности сводиться к уровню оборачиваемости. Результата можно достичь несколькими способами:

- Повысить общий уровень прибыли от продаж;

- Снизить дебиторскую задолженность.

Уже на раннем этапе кредитования следует оценивать характер предприятий и лиц. Можно выделить три характерных вида политической направленности организации: сдержанная, устойчивая, агрессивная.

- При сдержанных действиях компания стремиться, как можно лучше следить за выданными кредитами, чтобы максимально снизить риски.

- Устойчивая активность означает, что предприятие придерживается средних показателей.

- Агрессивная политика говорит о том, что компания активно выдает кредиты.

Сферы применения коэффициента оборачиваемости дебиторской задолженности

Показатель необходим для того, чтобы определить вектор действий для увеличения объема прибыли организации.Коэффициент регулярно используется сотрудниками: гендиректор, руководитель по коммерческим вопросам, начальник и сотрудники филиала продаж, директор и менеджеры по финансовым вопросам, отдел безопасности.

Формула вычисления долгового показателя представляется таким образом:

Важно помнить, что в дроби указывается средний показатель, поэтому должно быть взято число на начало необходимого периода и сложено с результатом на конец срока, затем все делиться на два. Также выбранный период может быть не один год, а, например, четверть или месяц.

Вычисление периода оборота дебиторской задолженности

Вместе с коэффициентом оборота дебиторской задолженности следует вычислять и полный срок оборота операции. Он указывает на число дней, требуемых для образования чистой денежной суммы из дебиторской задолженности. Алгоритм расчета срока операции:

Смысл действий по вычисления периода оборота состоит в выявления среднего показателя дней, требуемых для перевода средств со счета контрагента на баланс компании.

Рассечет на примере компании «Альтера» за последний квартал 2012 года и 1 квартал 2013 года.

Автор статьи: Филипп Соловьев

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.

✔ Обо мне ✉ Обратная связь Оцените статью: Оценка 3.9 проголосовавших: 17КОНСУЛЬТАЦИЯ ЮРИСТА

УЗНАЙТЕ, КАК РЕШИТЬ ИМЕННО ВАШУ ПРОБЛЕМУ — ПОЗВОНИТЕ ПРЯМО СЕЙЧАС

8 800 350 84 37

Рейтинг предприятий фармпромышленности по оборачиваемости собственного капитала за 2018 год

Светлана Романова, «Ремедиум»

Рейтинг предприятий отрасли проведен по данным форм государственной бухгалтерской отчетности 90 крупнейших предприятий фармпромышленности. При этом в рейтинге принимали участие только рентабельные предприятия отрасли. На конец отчетного года скорость оборота собственного капитала по отрасли в среднем составила 1,34 раза, а период оборота — 272,9 дня. За отчетный год период оборота собственного капитала предприятий фармпромышленности в среднем увеличился на 5,2 дня.

Одним из показателей, характеризующих деловую активность предприятия, является коэффициент оборачиваемости собственного капитала. Для определения этого показателя использовались данные бухгалтерской финансовой отчетности предприятий фармацевтической промышленности. В данном исследовании при оценке предприятий отрасли применяется сравнительный метод анализа, т.е. сопоставление предприятий одной отрасли по выбранным критериям оценки и динамике изменения этих критериев. Определим коэффициент оборачиваемости собственного капитала как отношение выручки от реализации к стоимости собственного капитала на начало и конец отчетного периода и сравним динамику полученных коэффициентов. В результате по этим критериям проведем рейтингование предприятий отрасли.

Таким образом, на основе абсолютных показателей рассчитываются и анализируются относительные, что позволяет и крупным, и малым по объему производства предприятиям находиться в равных условиях при оценке эффективности их деятельности.

Ранжир по оборачиваемости собственного капитала

Коэффициент оборачиваемости собственного капитала на конец 2018 г. по предприятиям фармпромышленности, вошедшим в рейтинг, снизился по сравнению с коэффициентом на начало года на 0,03 пункта и составил 1,34 оборота. Это значение будем считать средним по отрасли.

Существенное увеличение коэффициента оборачиваемости собственного капитала отмечалось на следующих исследуемых предприятиях отрасли:

— ОАО «ФАРМСТАНДАРТ-ЛЕКСРЕДСТВА» — в 6,26 раза;

— ОАО «ФАРМСТАНДАРТ-УФИМСКИЙ ВИТАМИННЫЙ ЗАВОД» — в 5,84 раза.

По результатам на конец 2018 г. лидерами по оборачиваемости собственного капитала стали:

— ООО «МОСФАРМ» — 1 место в ранжире;

— ООО «СЛАВЯНСКАЯ АПТЕКА» — 2 место;

— ООО «ФАРМАКОР ПРОДАКШН» – 3 место;

— ООО «ТУЛЬСКАЯ ФАРМАЦЕВТИЧЕСКАЯ ФАБРИКА» — 4 место;

— ОАО «ФАРМСТАНДАРТ-ЛЕКСРЕДСТВА» – 5 место;

— ООО «КОМПАНИЯ «ДЕКО» – 6 место.

По динамике коэффициента оборачиваемости собственного капитала на начало и конец 2018 г. лидировали:

— ООО «СЛАВЯНСКАЯ АПТЕКА», где прирост оборачиваемости собственного капитала составил 69,57 ед.;

— ОАО «ФАРМСТАНДАРТ-ЛЕКСРЕДСТВА» – 5,26 ед.;

— ОАО «ФАРМСТАНДАРТ-УФИМСКИЙ ВИТАМИННЫЙ ЗАВОД» – 4,84 ед.

Рейтинг фармпредприятий

Сравнение мест в ранжире шестерки лидеров по двум критериям: оборачиваемости собственного капитала на конец 2018 г. и ее динамике в течение года, — показало, что места не совпали ни у одного предприятия. У всех лидеров места в ранжире по оборачиваемости капитала оказались выше, чем по динамике этого показателя, кроме ООО «КОМПАНИЯ «ДЕКО», где наблюдается обратная картина.

В итоге, в рейтинге предприятий по оборачиваемости собственного капитала и ее динамике (табл. 1) лидерами оказались:

— ООО «МОСФАРМ» — 1 место;

— ООО «СЛАВЯНСКАЯ АПТЕКА» — 2 место;

— ООО «ФАРМАКОР ПРОДАКШН» – 3 место;

— ООО «ТУЛЬСКАЯ ФАРМАЦЕВТИЧЕСКАЯ ФАБРИКА» — 4 место;

— ОАО «ФАРМСТАНДАРТ-ЛЕКСРЕДСТВА» – 5 место;

— ООО «КОМПАНИЯ «ДЕКО» – 6 место.

В итоге…

На конец отчетного года скорость оборота собственного капитала по отрасли в среднем составила 1,34 раза, а период оборота — 272,9 дня. За отчетный год период оборота собственного капитала предприятий фармпромышленности в среднем увеличился на 5,2 дня.

Подробнее остановимся на тройке лидеров рейтинга. Среди этих предприятий сильно выделяется «МОСФАРМ», скорость оборота собственного капитала которого составила 9,229, что в 6,90 раза выше среднего по отрасли значения, а период – 39,55 дня. Такое значение коэффициента обусловлено довольно низкой стоимостью собственного капитала, которая на порядок ниже выручки от продаж. У ООО «СЛАВЯНСКАЯ АПТЕКА» коэффициент оборачиваемости собственного капитала в 6,46 раза превышает среднее по отрасли значение, а у ООО «ФАРМАКОР ПРОДАКШН» – в 6,23 раза.

Динамика ТОП-20 производителей фармацевтической продукции, коэффициент оборачиваемости собственного капитала которых находится выше среднего по отрасли значения, представлена в таблице 2.

Таблица 1. Рейтинг ведущих фармацевтических предприятий по оборачиваемости собственного капитала за 2018 г.

| Наименование предприятий, регионов | Место в ранжире по: | Место в рейтинге | |

| оборачиваемости собственного капитала | динамике | ||

| ООО «МОСФАРМ» (Московская обл.) | 1 | 6 | 1 |

| ООО «СЛАВЯНСКАЯ АПТЕКА» (Владимирская обл.) | 2 | 77 | 2 |

| ООО «ФАРМАКОР ПРОДАКШН» (С.-Петербург) | 3 | 16 | 3 |

| ООО «ТУЛЬСКАЯ ФАРМАЦЕВТИЧЕСКАЯ ФАБРИКА» (Тульская обл.) | 4 | 74 | 4 |

| ОАО «ФАРМСТАНДАРТ-ЛЕКСРЕДСТВА» (Курская обл.) | 5 | 76 | 5 |

| ООО «КОМПАНИЯ «ДЕКО» (Москва) | 6 | 5 | 6 |

| ОАО «ФАРМСТАНДАРТ-УФИМСКИЙ ВИТАМИННЫЙ ЗАВОД» (Республика Башкортостан ) | 7 | 75 | 7 |

| ООО «ЗАВОД МЕДСИНТЕЗ» (Свердловская обл.) | 8 | 11 | 8 |

| АО «ГЕДЕОН РИХТЕР-РУС» (Московская обл.) | 9 | 56 | 9 |

| ОАО «САМАРАМЕДПРОМ» (Самарская обл.) | 10 | 37 | 10 |

| АО «ПРОИЗВОДСТВЕННАЯ ФАРМАЦЕВТИЧЕСКАЯ КОМПАНИЯ ОБНОВЛЕНИЕ» (Новосибирская обл.) | 11 | 62 | 11 |

| ООО «ПРАНАФАРМ» (Самарская обл.) | 12 | 3 | 12 |

| АО «МЕДИСОРБ» (Пермский край) | 13 | 51 | 13 |

| ООО » НПО ПЕТРОВАКС ФАРМ» (Московская обл.) | 14 | 28 | 14 |

| ОАО «МАРБИОФАРМ» (Республика Марий Эл) | 15 | 64 | 15 |

| ОАО «ФИРМА МЕДПОЛИМЕР» (С.-Петербург) | 16 | 60 | 16 |

| ЗАО «РЕСТЕР» (Удмуртская Республика) | 17 | 40 | 17 |

| ООО «ЭЛЛАРА» (Владимирская обл.) | 18 | 8 | 18 |

| ООО «ОЗОН» (Самарская обл.) | 19 | 35 | 19 |

| ООО «МНПК «БИОТИКИ» (Москва) | 20 | 41 | 20 |

| ОАО «ТЮМЕНСКИЙ ХИМИКО-ФАРМАЦЕВТИЧЕСКИЙ ЗАВОД» (Тюменская обл.) | 21 | 73 | 21 |

| АО «БИОХИМИК» (Республика Мордовия) | 22 | 26 | 22 |

| АО «УСОЛЬЕ-СИБИРСКИЙ ХИМИКО-ФАРМАЦЕВТИЧЕСКИЙ ЗАВОД» (Иркутская обл.) | 23 | 17 | 23 |

| ЗАО «АЛТАЙВИТАМИНЫ» (Алтайский край) | 24 | 31 | 24 |

| АО «ВЕРТЕКС» (С.-Петербург) | 25 | 13 | 25 |

| ЗАО «КАНОНФАРМА ПРОДАКШН» (Московская обл.) | 26 | 9 | 26 |

| ЗАО «ОБНИНСКАЯ ХИМИКО-ФАРМАЦЕВТИЧЕСКАЯ КОМПАНИЯ» (Калужская обл.) | 27 | 23 | 27 |

| АО «ФАРМАСИНТЕЗ» (Иркутская обл.) | 28 | 14 | 28 |

| АО «НОВОСИБХИМФАРМ» (Новосибирская обл.) | 29 | 19 | 29 |

| ООО «АСТРАЗЕНЕКА ИНДАСТРИЗ» (Калужская обл.) | 30 | 44 | 30 |

| ООО «ИНФАМЕД» (Московская обл.) | 31 | 22 | 31 |

| ОАО «ДАЛЬХИМФАРМ» (Хабаровский край) | 32 | 59 | 32 |

| ООО «ИСТ-ФАРМ» (Приморский край) | 33 | 7 | 33 |

| ОАО «АКО МЕДИЦИНСКИХ ПРЕПАРАТОВ И ИЗДЕЛИЙ «СИНТЕЗ» (Курганская обл.) | 34 | 21 | 34 |

| АО «ХИМИКО-ФАРМАЦЕВТИЧЕСКИЙ КОМБИНАТ «АКРИХИН» (Московская обл.) | 35 | 27 | 35 |

| АО «ТАТХИМФАРМПРЕПАРАТЫ» (Республика Татарстан) | 36 | 70 | 36 |

| ЗАО «БИОКОМ» (Ставропольский край) | 37 | 25 | 37 |

| ОАО «ИРБИТСКИЙ ХИМИКО-ФАРМАЦЕВТИЧЕСКИЙ ЗАВОД» (Свердловская обл.) | 38 | 58 | 38 |

| ООО «ГЕРОФАРМ» (С.-Петербург) | 39 | 24 | 39 |

| АО «КРАСНОГОРСКИЕ ЛЕКАРСТВЕННЫЕ СРЕДСТВА» (Московская обл.) | 40 | 20 | 40 |

| ЗАО «БЕРЕЗОВСКИЙ ФАРМАЦЕВТИЧЕСКИЙ ЗАВОД» (Свердловская обл.) | 41 | 12 | 41 |

| ООО «НПО «ДИАГНОСТИЧЕСКИЕ СИСТЕМЫ» (Нижегородская обл.) | 42 | 63 | 42 |

| ЗАО «БЕРЛИН-ФАРМА» (Калужская обл.) | 43 | 45 | 43 |

| АО «ВАЛЕНТА ФАРМАЦЕВТИКА» (Московская обл.) | 44 | 71 | 44 |

| ООО «КРКА-РУС» (Московская обл.) | 45 | 43 | 45 |

| АО «ОРГАНИКА» (Кемеровская обл.) | 46 | 54 | 46 |

| АО «НИЖЕГОРОДСКИЙ ХИМИКО-ФАРМАЦЕВТИЧЕСКИЙ ЗАВОД» (Нижегородская обл.) | 47 | 30 | 47 |

| ЗАО «ВИФИТЕХ» (Московская обл.) | 48 | 42 | 48 |

| ООО «ПРОИЗВОДСТВО МЕДИКАМЕНТОВ» (Ростовская обл) | 49 | 29 | 49 |

| ФКП «АРМАВИРСКАЯ БИОЛОГИЧЕСКАЯ ФАБРИКА» (Краснодарский край) | 50 | 57 | 50 |

| ЗАО «МОСКОВСКАЯ ФАРМАЦЕВТИЧЕСКАЯ ФАБРИКА» (Москва) | 51 | 38 | 51 |

| ООО «ФЕРОН» (Москва) | 52 | 39 | 52 |

| ЗАО «САНОФИ-АВЕНТИС ВОСТОК» (Орловская обл.) | 53 | 33 | 53 |

| ЗАО «ФАРМФИРМА «СОТЕКС» (Московская обл.) | 54 | 46 | 54 |

| АО «ВЕКТОР-МЕДИКА» (Новосибирская обл.) | 55 | 72 | 55 |

| ООО «НИАРМЕДИК ФАРМА» (Калужская обл.) | 56 | 48 | 56 |

| ПАО «КРАСФАРМА» (Красноярский край) | 57 | 10 | 57 |

| ФГУП «МОСКОВСКИЙ ЭНДОКРИННЫЙ ЗАВОД» (Москва) | 58 | 49 | 58 |

| ООО «НАУЧНО-ТЕХНОЛОГИЧЕСКАЯ ФАРМАЦЕВТИЧЕСКАЯ ФИРМА «ПОЛИСАН» (С.-Петербург) | 59 | 32 | 59 |

| АО «ГЕНЕРИУМ» (Владимирская обл.) | 60 | 15 | 60 |

| ЗАО «ЗИО — ЗДОРОВЬЕ» (Московская обл.) | 61 | 65 | 61 |

| ЗАО «ФАРМАЦЕВТИЧЕСКАЯ ФИРМА «ЛЕККО» (Владимирская обл.) | 62 | 34 | 62 |

| ЗАО «БИОКАД» (С.-Петербург) | 63 | 18 | 63 |

| АО «ФАРМАЦЕВТИЧЕСКОЕ ПРЕДПРИЯТИЕ «ОБОЛЕНСКОЕ» (Московская обл.) | 64 | 52 | 64 |

| АО «НПО ПО МЕДИЦИНСКИМ ИММУНОБИОЛОГИЧЕСКИМ ПРЕПАРАТАМ «МИКРОГЕН» (Москва) | 65 | 50 | 65 |

| ФГУП «САНКТ-ПЕТЕРБУРГСКИЙ НАУЧНО-ИССЛЕДОВАТЕЛЬСКИЙ ИНСТИТУТ ВАКЦИН И СЫВОРОТОК И ПРЕДПРИЯТИЕ ПО ПРОИЗВОДСТВУ БАКТЕРИЙНЫХ ПРЕПАРАТОВ» ФМБА (С.-Петербург) | 66 | 4 | 66 |

| ЗАО «ЭКОЛАБ» (Московская обл.) | 67 | 47 | 67 |

| АО «ВЕРОФАРМ» (Москва) | 68 | 66 | 68 |

| ОАО «ФАРМСТАНДАРТ-ТОМСКХИМФАРМ» (Томская обл.) | 69 | 67 | 69 |

| ООО «САМСОН-МЕД» (С.-Петербург) | 70 | 36 | 70 |

| ЗАО «ЭВАЛАР» (Алтайский край) | 71 | 53 | 71 |

| АО «АЛСИ ФАРМА» (Москва) | 72 | 61 | 72 |

| ООО «ХЕМОФАРМ» (Калужская обл.) | 73 | 55 | 73 |

| ПАО «БРЫНЦАЛОВ-А» (Москва) | 74 | 69 | 74 |

| ОАО НПК «ЭСКОМ» (Ставропольский край) | 75 | 68 | 75 |

| ООО «ГИППОКРАТ» (Самарская обл.) | 76 | 1 | 76 |

| ООО «НАТИВА» (Московская обл.) | 77 | 2 | 77 |

Таблица 2. ТОП-20 предприятий по оборачиваемости собственного капитала

| Наименование предприятий, регионов | Коэффициент оборачиваемости собственного капитала | Прирост, пункты | Отклонение от среднего по отрасли значения | ||

| на начало 2018г. | на конец 2018 г. | на начало 2018г. | на конец 2018г. | ||

| Среднее по отрасли значение | 1,363 | 1,337 | -0,03 | 0 | 0 |

| ООО «МОСФАРМ» (Московская обл.) | 10,944 | 9,229 | -1,72 | 9,58 | 7,89 |

| ООО «СЛАВЯНСКАЯ АПТЕКА» (Владимирская обл.) | -60,932 | 8,638 | 69,57 | -62,3 | 7,3 |

| ООО «ФАРМАКОР ПРОДАКШН» (С.-Петербург) | 8,856 | 8,337 | -0,52 | 7,49 | 7 |

| ООО «ТУЛЬСКАЯ ФАРМАЦЕВТИЧЕСКАЯ ФАБРИКА» (Тульская обл.) | 7,314 | 7,923 | 0,61 | 5,95 | 6,59 |

| ОАО «ФАРМСТАНДАРТ-ЛЕКСРЕДСТВА» (Курская обл.) | 1,004 | 6,259 | 5,26 | -0,36 | 4,92 |

| ООО «КОМПАНИЯ «ДЕКО» (Москва) | 8,1 | 6,193 | -1,91 | 6,74 | 4,86 |

| ОАО «ФАРМСТАНДАРТ-УФИМСКИЙ ВИТАМИННЫЙ ЗАВОД» (Республика Башкортостан ) | 1,221 | 6,06 | 4,84 | -0,14 | 4,72 |

| ООО «ЗАВОД МЕДСИНТЕЗ» (Свердловская обл.) | 5,885 | 5,202 | -0,68 | 4,52 | 3,87 |

| АО «ГЕДЕОН РИХТЕР-РУС» (Московская обл.) | 5,138 | 5,092 | -0,05 | 3,77 | 3,75 |

| ОАО «САМАРАМЕДПРОМ» (Самарская обл.) | 4,562 | 4,426 | -0,14 | 3,2 | 3,09 |

| АО «ПРОИЗВОДСТВЕННАЯ ФАРМАЦЕВТИЧЕСКАЯ КОМПАНИЯ ОБНОВЛЕНИЕ» (Новосибирская обл.) | 4,14 | 4,123 | -0,02 | 2,78 | 2,79 |

| ООО «ПРАНАФАРМ» (Самарская обл.) | 27,245 | 3,882 | -23,36 | 25,88 | 2,55 |

| АО «МЕДИСОРБ» (Пермский край) | 3,835 | 3,763 | -0,07 | 2,47 | 2,43 |

| ООО » НПО ПЕТРОВАКС ФАРМ» (Московская обл.) | 3,904 | 3,684 | -0,22 | 2,54 | 2,35 |

| ОАО «МАРБИОФАРМ» (Республика Марий Эл) | 3,594 | 3,579 | -0,01 | 2,23 | 2,24 |

| ОАО «ФИРМА МЕДПОЛИМЕР» (С.-Петербург) | 2,99 | 2,956 | -0,03 | 1,63 | 1,62 |

| ЗАО «РЕСТЕР» (Удмуртская Республика) | 2,89 | 2,769 | -0,12 | 1,53 | 1,43 |

| ООО «ЭЛЛАРА» (Владимирская обл.) | 3,316 | 2,3 | -1,02 | 1,95 | 0,96 |

| ООО «ОЗОН» (Самарская обл.) | 2,436 | 2,285 | -0,15 | 1,07 | 0,95 |

| ООО «МНПК «БИОТИКИ» (Москва) | 2,397 | 2,278 | -0,12 | 1,03 | 0,94 |

Список литературы / References

- Романова С.А., Захарова В.М. Рейтинг предприятий медицинской промышленности за 1 полугодие 2002 года. Ремедиум, 2002;10:60-69.

- Романова С.А. Инвестиционная привлекательность предприятий отрасли… методологические аспекты. Ремедиум, 2010;4:14-17.

- Романова С.А. Ежемесячный обзор: деловая активность предприятий отрасли. Ремедиум, 2019;1-2:81-92.

- http://www.finanalis.ru.

- http://afdanalyse.ru/publ/finansovyj_analiz/fin_koefitcienti.

- http://www.finchas.ru.

- http://polbu.ru/kovalev_ecanalysis/ch53_all.html.

- http://bp.ds31.ru/articles.

- http://allfi.biz.

Коэффициент оборачиваемости запасов — Узнайте, как рассчитать обороты товарных запасов

Что такое коэффициент оборачиваемости запасов?

Коэффициент оборачиваемости запасов, также известный как коэффициент оборачиваемости запасов, — это коэффициент эффективности, который измеряет, насколько эффективно запасы Запасы Запасы — это счет текущих активов, находящийся в балансе, состоящий из всего сырья, незавершенного производства и готовой продукции что a управляется. Формула коэффициента оборачиваемости запасов равна стоимости проданных товаров Стоимость проданных товаров (COGS) Стоимость проданных товаров (COGS) измеряет «прямые затраты», понесенные при производстве любых товаров или услуг.Он включает в себя стоимость материалов, прямую деленную на общий или средний запас, чтобы показать, сколько раз запасы «оборачиваются» или продаются в течение периода. Это соотношение можно использовать для определения наличия чрезмерных запасов по сравнению с продажами.

Формула коэффициента оборачиваемости запасов

Формула для расчета коэффициента выглядит следующим образом:

Где:

- Себестоимость проданных товаров — это затраты на производство товаров, которые продаются компанией в течение определенного периода.Стоимость проданных компанией товаров может быть найдена в отчете о прибылях и убытках компании. Отчет о прибылях и убытках. Отчет о прибылях и убытках — это один из основных финансовых отчетов компании, в котором отражены их прибыли и убытки за определенный период времени. Прибыль или.

- Средний запас — это средняя стоимость запасов за определенный период. Примечание: аналитик может использовать либо среднюю стоимость запасов, либо стоимость запасов на конец периода.

Практический пример коэффициента оборачиваемости запасов

Например, Walmart Inc.(WMT) и Target Corporation указали следующие цифры в финансовой отчетности:

Коэффициент для Walmart рассчитывается следующим образом:

Аналогичным образом коэффициент для Target рассчитывается как следует:

Сравнивая коэффициенты оборачиваемости запасов Walmart и Target, двух компаний, которые работают в основном в сфере розничной торговли, мы видим, что Walmart продает свои запасы 8.26x за период в один год по сравнению с целевым показателем 5,54x. Это означает, что Walmart может более эффективно продавать покупаемые запасы. Кроме того, это может показать, что Walmart не слишком много тратит на закупку инвентаря и не несет больших затрат на хранение и хранение по сравнению с Target.

Интерпретация коэффициента оборачиваемости запасов

Коэффициент оборачиваемости запасов — это коэффициент эффективности, который измеряет, насколько хорошо компания может управлять своими запасами. Важно достичь высокого коэффициента, поскольку более высокая скорость оборачиваемости снижает затраты на хранение и другие расходы на хранение.Очень важно сравнивать коэффициенты между компаниями, работающими в одной отрасли, а не между компаниями, работающими в разных отраслях. Эталонное соотношение сильно варьируется в зависимости от отрасли.

Низкая текучесть кадров означает, что у компании низкие продажи, у нее слишком много запасов или плохое управление запасами. Непроданные запасы могут столкнуться со значительными рисками из-за колебаний рыночных цен и устаревания.

В зависимости от отрасли, в которой работает компания, запасы могут помочь определить ее ликвидность.Например, запасы — это один из самых больших активов, о котором сообщают розничные торговцы. Если розничная компания сообщает о низком коэффициенте оборачиваемости запасов, запасы могут быть устаревшими для компании, что приведет к потере продаж и дополнительным затратам на хранение.

Ключевые выводы

- Коэффициент оборачиваемости запасов — это коэффициент эффективности, который измеряет эффективность управления запасами.

- Это соотношение следует сравнивать только для компаний, работающих в одной отрасли, так как соотношение сильно различается в зависимости от отрасли.

- Высокое соотношение всегда благоприятно, поскольку оно указывает на снижение затрат на хранение и других затрат на хранение.

- Низкое соотношение означает плохие продажи, избыток запасов или неэффективное управление запасами.

- В зависимости от отрасли коэффициент может использоваться для определения ликвидности компании.

Дополнительные ресурсы

CFI предлагает аналитика по финансовому моделированию и оценке (FMVA) ™ Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификат CFI по анализу финансового моделирования и оценки (FMVA) ® поможет вам обрести уверенность вам нужно в вашей финансовой карьере.Запишитесь сегодня! программа сертификации для тех, кто хочет вывести свою карьеру на новый уровень. Чтобы продолжить обучение и продвигаться по карьерной лестнице, вам будут полезны следующие ресурсы CFI:

- Days Inventory Outstanding (DIO) Days Inventory Outstanding Дни неоплаченных запасов (DIO) — это среднее количество дней, в течение которых компания хранит свои запасы перед их продажей. Инвентаризация в днях

- Дней невыполненных продаж (DSO) Дней невыполненных продаж (DSO) Дней невыполненных продаж (DSO) представляет собой среднее количество дней, в течение которых продажи в кредит можно конвертировать в наличные, или сколько времени занимает

- Сопоставимый анализ компании Анализ компании Это руководство показывает вам шаг за шагом, как построить сопоставимый анализ компании («Comps»), и включает бесплатный шаблон и множество примеров.

- Глоссарий коэффициентов финансового анализа Глоссарий коэффициентов финансового анализа Глоссарий терминов и определений общих терминов коэффициентов финансового анализа. Важно понимать эти важные термины.

Финансовые формулы (с калькуляторами)