Коэффициент общей ликвидности формула по балансу: формула по балансу — «Мое Дело»

Коэффициент общей ликвидности. Формула ликвидности. Пример расчета в Excel

Главная » ⚡ Финансовый анализ » Ликвидность » Коэффициент общей ликвидности. Формула расчета по балансу. Пример расчета в Excel

Подробно разберем коэффициент общей ликвидности предприятия, его формулу расчета по балансу и практический пример.

Содержание

- Общий показатель ликвидности предприятия. Определение

- Коэффициент общей ликвидности. Формула расчета по балансу

- Коэффициент общей ликвидности норматив

- Оценка коэффициентов ликвидности на примере ОАО «Газпром»

- Пример расчета коэффициента общей ликвидности предприятия в Excel

Общий показатель ликвидности предприятия. Определение

Коэффициент общей ликвидности предприятия (аналог: общий показатель ликвидности) – показатель отражающий способность предприятия погашать все краткосрочные и долгосрочные финансовые обязательства перед кредиторами за счет всех активов. Данный коэффициент представляет собой отношение взвешенной суммы активов с различной степенью ликвидности к взвешенным пассивам предприятия.

Данный коэффициент представляет собой отношение взвешенной суммы активов с различной степенью ликвидности к взвешенным пассивам предприятия.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Коэффициент общей ликвидности. Формула расчета по балансу

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «

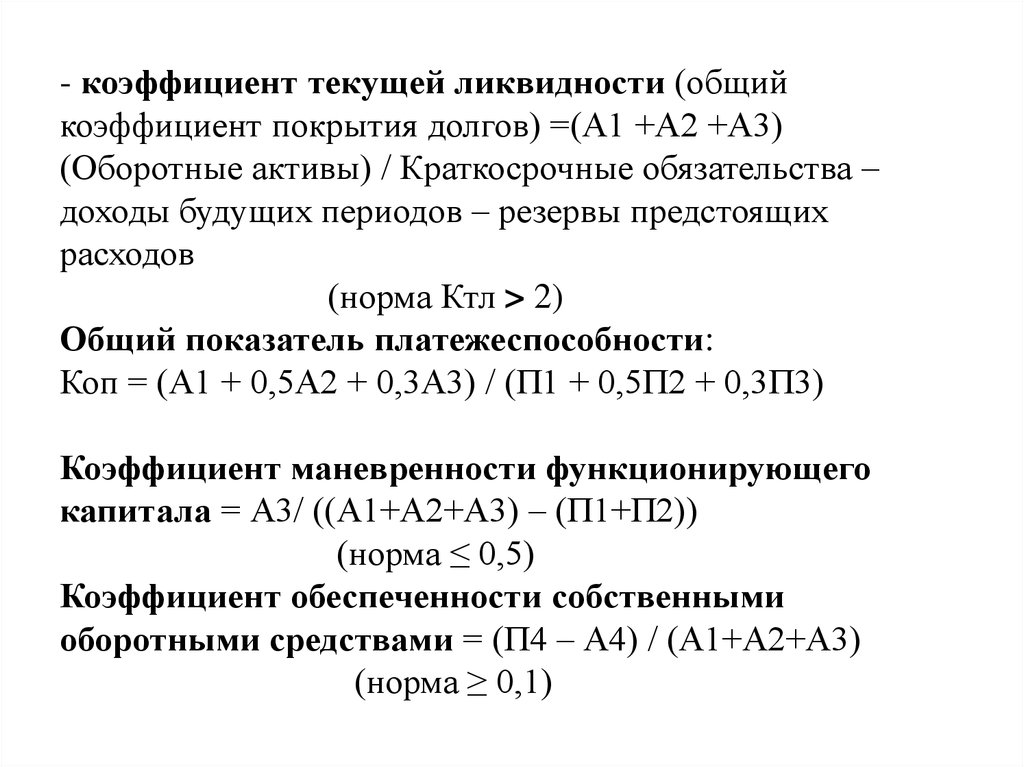

Для расчета общего коэффициента ликвидности необходимо все активы предприятия суммировать с весовыми коэффициентами в зависимости от скорости их реализуемости, а пассивы оценить по сроку погашения обязательств. В таблице ниже показаны различные виды активов и пассивов предприятия. В данной формуле не используется сложно реализуемые активы и постоянные пассивы предприятия (их весовой коэффициент равен нулю).

В таблице ниже показаны различные виды активов и пассивов предприятия. В данной формуле не используется сложно реализуемые активы и постоянные пассивы предприятия (их весовой коэффициент равен нулю).

| Виды активов предприятия | Виды пассивов предприятия | ||

| А1 | Максимально ликвидные активы предприятия – денежные средства и кратк. финансовые вложения. | П1 | Срочные обязательства предприятия перед заемщиками. |

| А2 | Среднереализуемые активы – краткосрочная дебиторская задолженность. | П2 | Среднесрочные обязательства – краткосрочные кредиты. |

| А3 | Медленно реализуемые активы – запасы предприятия, дебиторская задолженность более 12 месяцев. | П3 | Долгосрочные пассивы предприятия. |

| А4 | Сложно реализуемые активы предприятия – внеоборотные средства. | П4 | Постоянные пассивы – собственный капитал предприятия. |

Формула оценки общей ликвидности предприятия имеет следующий вид:

где:

Кол – общий коэффициент ликвидности предприятия;

А1, А2, А3 – активы предприятия по степени реализуемости;

П

Коэффициент общей ликвидности норматив

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

По нормативным значениям общая ликвидность предприятия должна быть больше 1. Чем больше значение данного показателя, тем выше способность предприятия расплатиться со своими обязательствами. Чрезмерно высокие значения могут свидетельствовать о неудовлетворительном управлении активами предприятия, т.е. о наличии большого объема запасов, финансовых вложений и т.д.

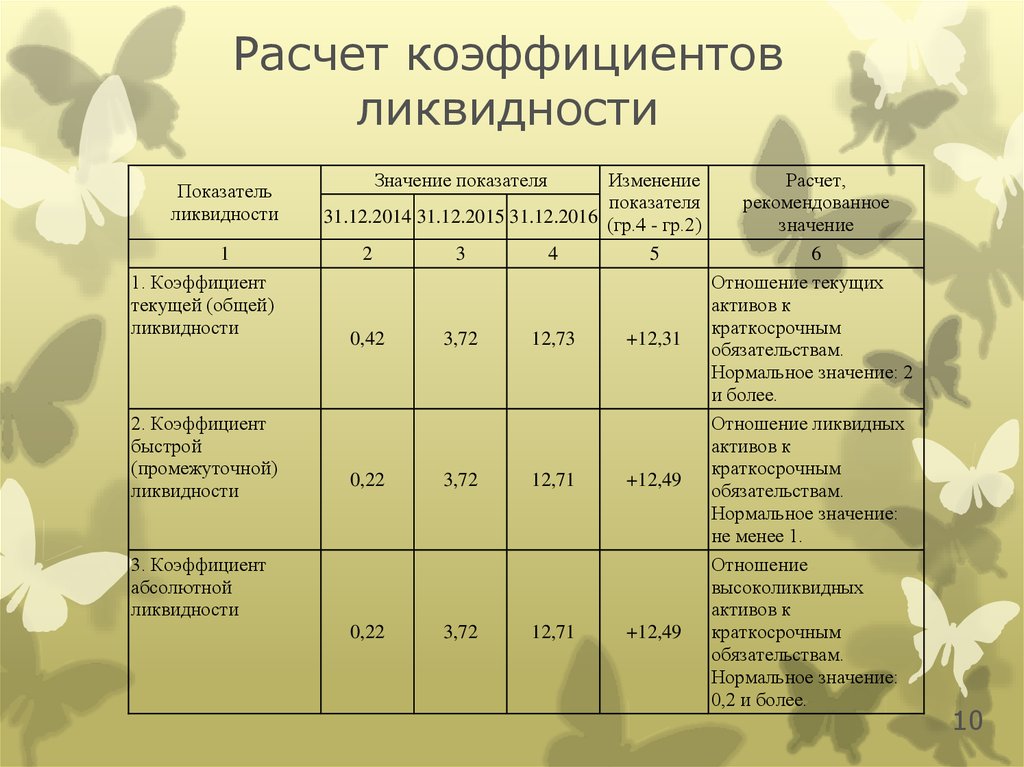

Оценка коэффициентов ликвидности на примере ОАО «Газпром»

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Получить доступ

Пример расчета коэффициента общей ликвидности предприятия в Excel

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Рассмотрим практический пример расчета коэффициента общей ликвидности предприятия в программе Excel. Для этого будет использовать финансовую отчетность предприятия ОАО «Газпром». Для расчета значений активов предприятия по балансу воспользуемся формулами:

А1 = стр. 1240 + стр. 1250

А2 = стр. 1231

А3 = стр. 1210 + стр. 1232 + стр. 1220 + стр. 1260

Формулы расчетов пассивов предприятия по балансу следующие:

П1 = стр. 1520

П2 = стр. 1550 + стр. 1510

П3 = стр.

На рисунке ниже представлен баланс ОАО «Газпром» со строками для оценки общей ликвидности предприятия.

Формула расчета общей ликвидности предприятия в Excel будет иметь следующий вид:

=((C9+C10)+0.5*(C8)+0.3*(C6+C7+C11))/((C21)+0.5*(C24+C20)*0.3*(C18+C22+C23))

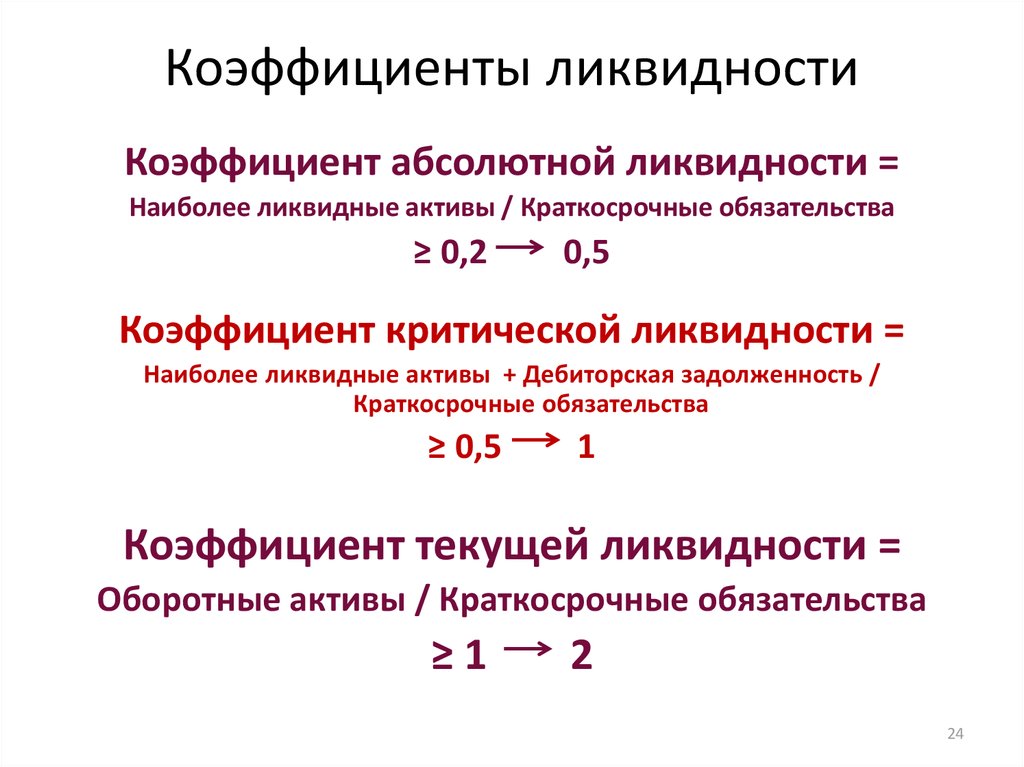

Для предприятия ОАО «Газпром» общий коэффициент ликвидности близок к нулю, несмотря на несоответствие нормативу, предприятие является лидером в своей отрасли и для полного финансового анализа необходимо рассчитать другие коэффициентов. Показатель общей ликвидности предприятия не отражает способность компании погашать обязательства за счет различных видов активов (по степени реализуемости). Для этого используют другие коэффициенты ликвидности: коэффициент текущей ликвидности, коэффициент абсолютной и быстрой ликвидности. Более подробно про коэффициент текущей ликвидности читайте в статье: «Коэффициент текущей ликвидности предприятия (Curret Ratio). Формула. Норматив».

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Получить доступ

Автор: к.э.н. Жданов Иван Юрьевич

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Коэффициент абсолютной ликвидности | BRP ADVICE

определение, формула расчета, смысл, рекомендованные значения

Рассказывает Виктор Рыбцев,

руководитель направлений Финансовое моделирование и финансовый анализ, Банкротства в BRP ADVICE

Что показывает коэффициент абсолютной ликвидности?

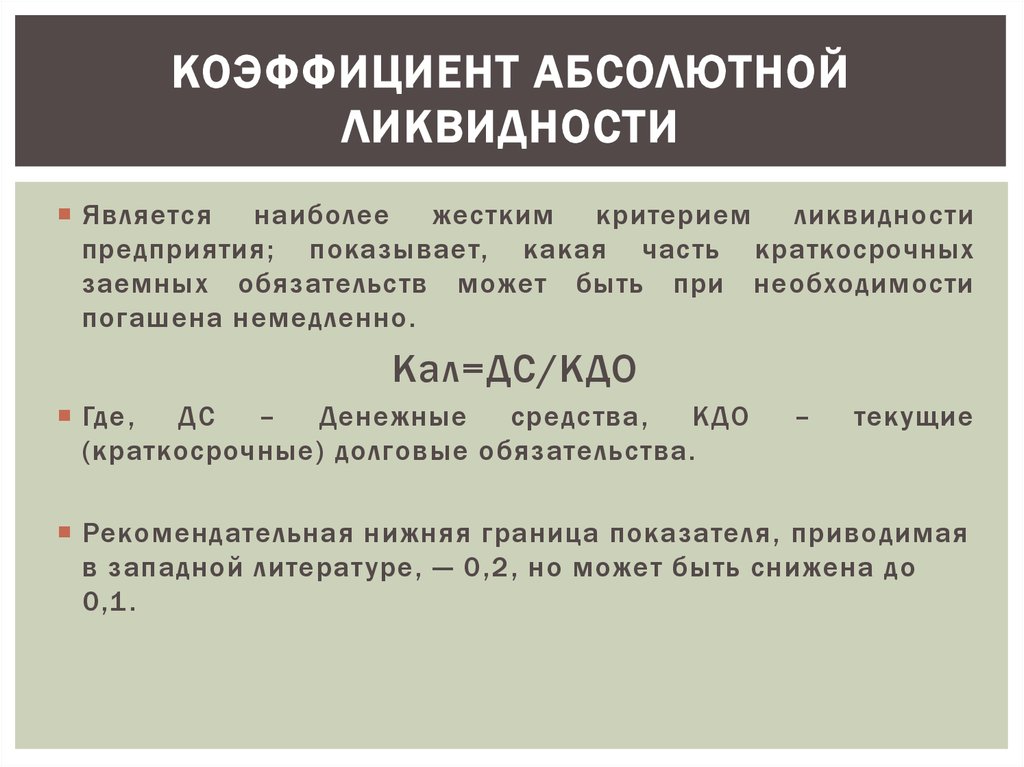

Коэффициент абсолютной ликвидности показывает, какую часть текущих обязательств компания способна погасить за счет собственных средств и в кратчайшие сроки.

На условном примере значение коэффициента можно понять так: если кредиторы потребуют погасить всю задолженность прямо сейчас, какую часть обязательств перед ними удастся погасить в кратчайшие сроки. Если компания не сможет исполнить свои обязательства, кредиторы могут попытаться обанкротить компанию. Поэтому коэффициент абсолютной ликвидности используется при оценке финансового положения предприятия.

В расчете используется краткосрочная задолженность перед кредиторами, потому что именно ее нужно погашать в ближайшее время.

Требование рассчитаться в кратчайшие сроки означает, что нужно использовать самые ликвидные активы.

Наиболее ликвидными активами являются деньги и активы, которые можно очень быстро продать без скидок и дисконтов. Например,

краткосрочные финансовые вложения. Но финансовые вложения не всегда абсолютно ликвидны:

вексель ООО «Рога и копыта 2014 Плюс» обычно ценится намного меньше чем облигации федерального займа.

Например,

краткосрочные финансовые вложения. Но финансовые вложения не всегда абсолютно ликвидны:

вексель ООО «Рога и копыта 2014 Плюс» обычно ценится намного меньше чем облигации федерального займа.

Определение коэффициента абсолютной ликвидности

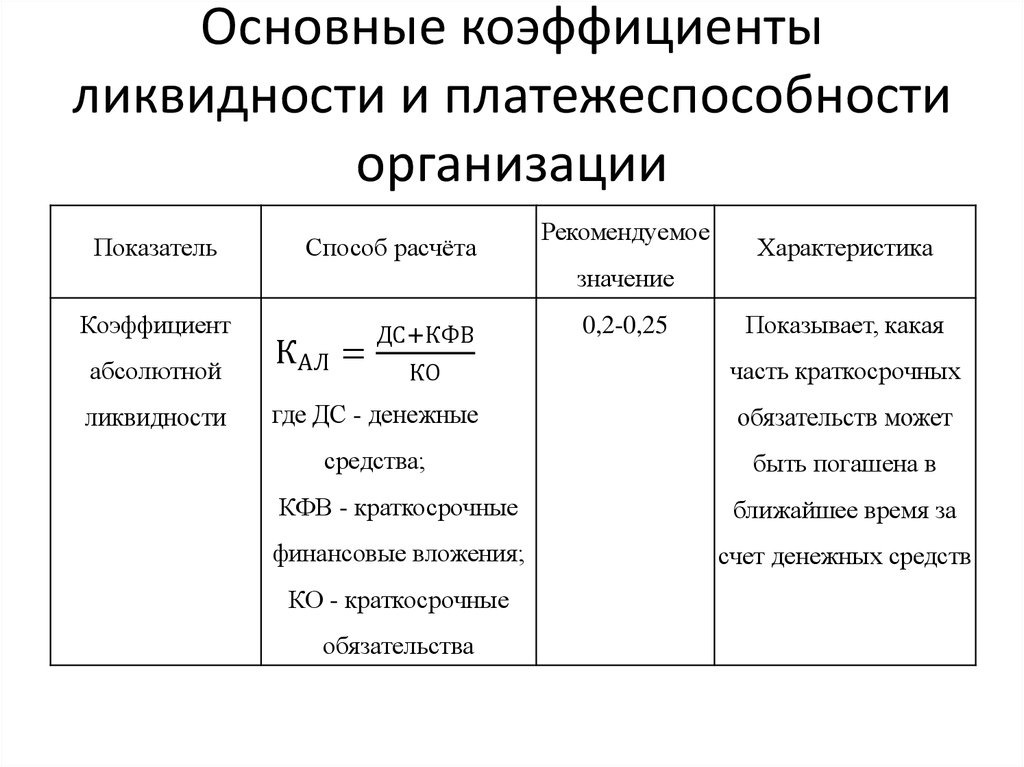

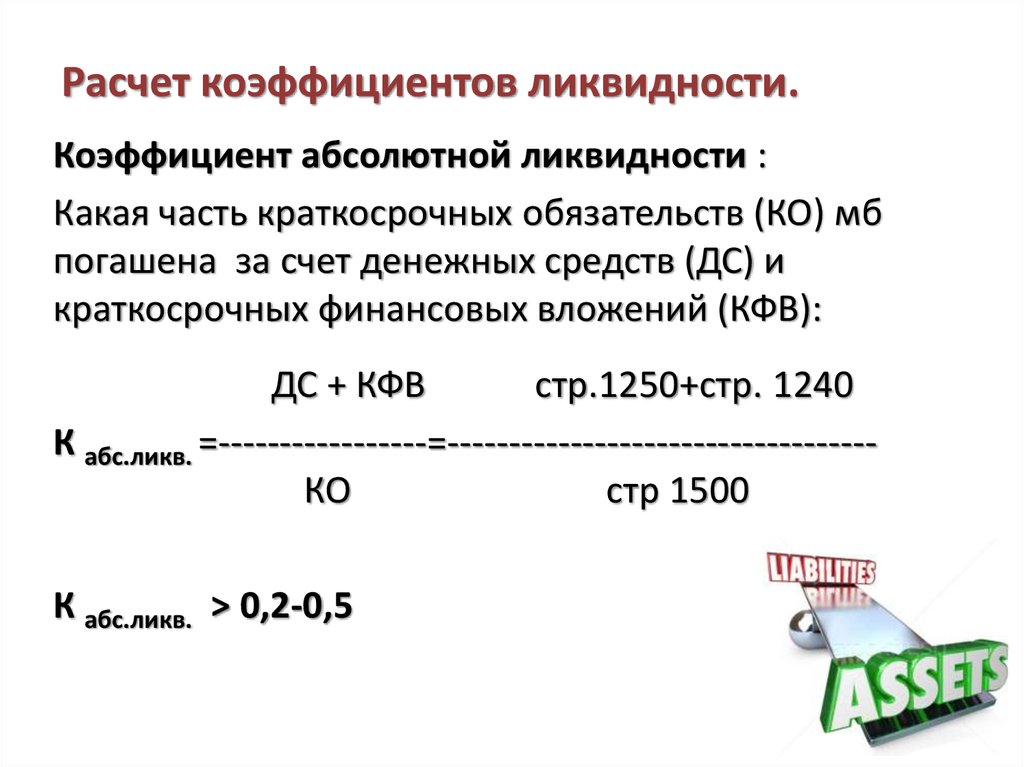

Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств предприятия может быть погашена в кратчайшие сроки, то есть за счет использования абсолютно ликвидных инструментов: денежных средств и их эквивалентов, краткосрочных финансовых вложений.

Что понадобится для расчета коэффициента абсолютной ликвидности?

Для расчета коэффициента абсолютной ликвидности вам понадобится баланс. Можно использовать бухгалтерский или управленческий баланс (зависит от целей расчета коэффициента).

Коэффициент абсолютной ликвидности, формула

Рассчитывается коэффициент абсолютной ликвидности так: общая сумма денежных средств и сумма краткосрочных финансовых вложений, указанных в балансе, делится на общую сумму краткосрочных обязательств.

То есть для расчета коэффициента абсолютной ликвидности используется следующая формула:$$\style{color:#4e525d}{\text{Коэффициент абсолютной ликвидности} = {\text{Наиболее ликвидные оборотные активы} \over \text{Текущие обязательства предприятия}}.}$$

Или то же самое подробнее:

$$\style{color:#4e525d}{\text{Коэффициент абсолютной ликвидности} = {\text{Денежные средства, их эквиваленты + Краткосрочные финансовые вложения} \over \text{Текущие обязательства предприятия}}. }$$

}$$

$$\style{display:none}{\text{ Формула может загружаться несколько секунд. Если вы так и не увидели формулу, напишите нам. }}$$

Нормативное значение коэффициента абсолютной ликвидности

Финансовое положение компании признается хорошим, когда коэффициент абсолютной ликвидности получается 0,15 и больше. Иными словами не менее 15% краткосрочных обязательств должно быть обеспечено денежными средствами, их эквивалентами, и другими абсолютно ликвидными активами.

Когда значение коэффициента составляет менее 0,01, то положение предприятия, скорее всего, критическое или тяжелое.

Анализ коэффициента абсолютной ликвидности

Несмотря на кажущуюся легкость анализа (чем коэффициент больше, тем лучше), он не так прост. С одной стороны, конечно, чем большую долю краткосрочных обязательств вы можете мгновенно погасить, тем более устойчив ваш бизнес. С другой стороны, большие остатки денежных средств – это свидетельство их неэффективного использования. Если в бизнесе есть постоянно растущий остаток денежных средств, их целесообразно либо реинвестировать в этот бизнес (раз он такой успешный), либо инвестировать в другие отрасли (раз такая квалифицированная команда), либо вознаграждать сотрудников, топов, акционеров.

С одной стороны, конечно, чем большую долю краткосрочных обязательств вы можете мгновенно погасить, тем более устойчив ваш бизнес. С другой стороны, большие остатки денежных средств – это свидетельство их неэффективного использования. Если в бизнесе есть постоянно растущий остаток денежных средств, их целесообразно либо реинвестировать в этот бизнес (раз он такой успешный), либо инвестировать в другие отрасли (раз такая квалифицированная команда), либо вознаграждать сотрудников, топов, акционеров.

Чаще всего рост коэффициента абсолютной ликвидности говорит об улучшении финансового положения предприятия. В такой ситуации оно становится более финансово-устойчивым и платежеспособным. Снижение коэффициента обычно означает противоположное: финансовое положение компании ухудшается.

Иногда снижение коэффициента абсолютной ликвидности может не столько говорить об ухудшении платежеспособности и ликвидности компании, сколько о повышении эффективности использования активов. Чаще всего это происходит тогда, когда значение коэффициента значительно больше норматива.

Чаще всего это происходит тогда, когда значение коэффициента значительно больше норматива.

Кроме расчета текущего значения коэффициента полезно провести анализ динамики его изменения. Для этого нужно рассчитать коэффициент абсолютной ликвидности за предыдущие периоды.

При анализе динамики изменения коэффициента можно использовать методы факторного анализа, чтобы выявить основные причины улучшения или ухудшения финансового положения предприятия.

Значение коэффициента абсолютной ликвидности в финансовом анализе

Коэффициент абсолютной ликвидности — один из ключевых показателей, характеризующих финансовое положение компании. Он используется, в том числе, при проведении финансового анализа при банкротстве. Этот коэффициент помогает понять, должен ли директор отвечать своим имуществом по долгам компании-банкрота.

Технические способы завысить значение коэффициента абсолютной ликвидности

Значения коэффициента абсолютной ликвидности будут расти, когда деятельность компании эффективна, прибыль реинвестируются, а в структуре капитала отдается предпочтение более устойчивым пассивам: долгосрочным обязательствам и собственному капиталу. Но технически коэффициент может вырасти и по другим причинам.

Коэффициент абсолютной ликвидности обычно рассчитывается по балансу. Поэтому для его расчета используются остатки денежных средств, их эквивалентов и краткосрочных финансовых вложений на отчетную дату.

Некоторые компании, чтобы улучшить значение коэффициента, переносят платежи с последнего дня отчетного периода на первый день следующего. Это несколько повышает остатки денежных средств и, следовательно, ведет к росту коэффициента (в тех случаях, когда он меньше 1).

Кроме того, могут использоваться краткосрочные финансовые вложения в контролируемые компании

как сравнительно простой способ наращивания наиболее ликвидных активов.

Это несколько повышает остатки денежных средств и, следовательно, ведет к росту коэффициента (в тех случаях, когда он меньше 1).

Кроме того, могут использоваться краткосрочные финансовые вложения в контролируемые компании

как сравнительно простой способ наращивания наиболее ликвидных активов.

Что еще полезно знать?

Прочитайте нашу статью про финансовую отчетность. Вы узнаете, для чего нужна каждая из форм отчетности, как они связаны между собой, и как на них влияют типовые бизнес-операции (ссылка открывается в новом окне).

Посмотрите нашу статью про коэффициент текущей ликвидности.

Желаем вам успешной работы!

Ваш Виктор Рыбцев

и команда BRP ADVICE.

Текущий коэффициент, поясняемый формулой и примерами

Что такое Текущий коэффициент?

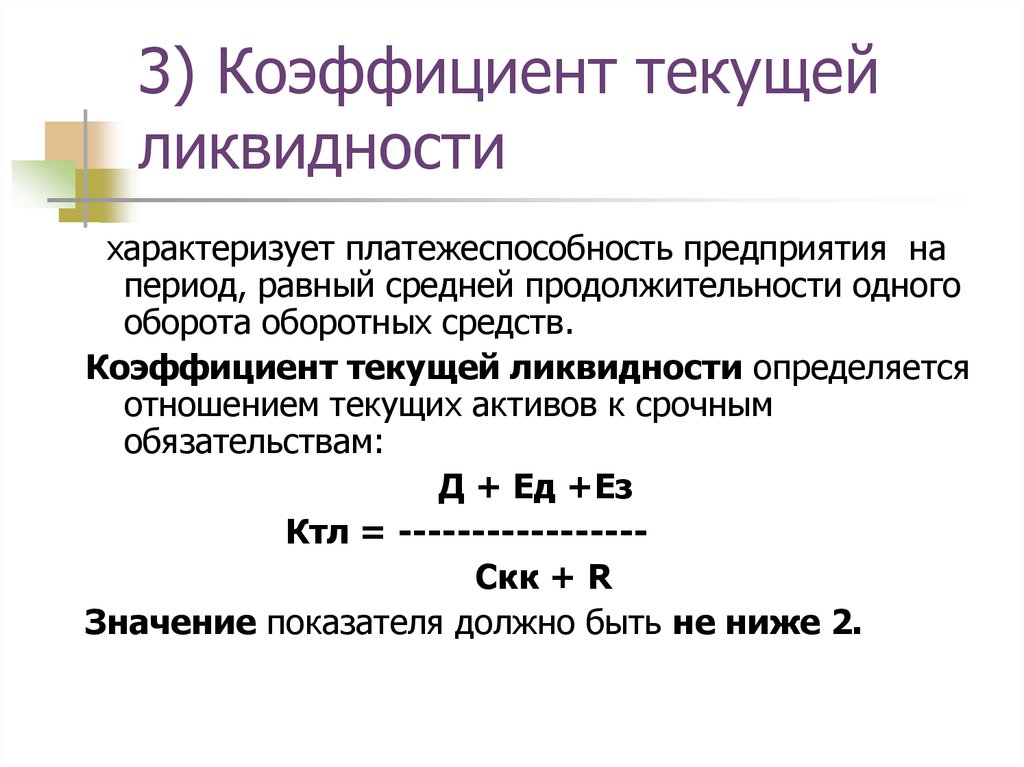

Коэффициент текущей ликвидности — это коэффициент ликвидности, который измеряет способность компании погасить краткосрочные обязательства или обязательства со сроком погашения в течение одного года. Он сообщает инвесторам и аналитикам, как компания может максимизировать текущие активы на своем балансе, чтобы погасить свой текущий долг и другую кредиторскую задолженность.

Коэффициент текущей ликвидности, который соответствует среднему по отрасли или немного выше, обычно считается приемлемым. Коэффициент текущей ликвидности, который ниже, чем в среднем по отрасли, может указывать на более высокий риск бедствия или дефолта. Точно так же, если у компании очень высокий коэффициент текущей ликвидности по сравнению с аналогичной группой, это указывает на то, что руководство может неэффективно использовать свои активы.

Точно так же, если у компании очень высокий коэффициент текущей ликвидности по сравнению с аналогичной группой, это указывает на то, что руководство может неэффективно использовать свои активы.

Коэффициент текущей ликвидности называется текущим, потому что, в отличие от некоторых других коэффициентов ликвидности, он включает в себя все текущие активы и текущие обязательства. Коэффициент текущей ликвидности иногда называют коэффициентом оборотного капитала.

Ключевые выводы

- Коэффициент текущей ликвидности сравнивает все текущие активы компании с ее текущими обязательствами.

- Они обычно определяются как активы, которые являются денежными средствами или будут обращены в денежные средства в течение года или менее, и обязательства, которые будут выплачены в течение года или менее.

- Коэффициент текущей ликвидности помогает инвесторам лучше понять способность компании покрыть свой краткосрочный долг своими текущими активами и провести сравнение с конкурентами и аналогами.

- Одним из недостатков коэффициента текущей ликвидности является сложность сравнения показателя между отраслевыми группами.

- Другие включают чрезмерное обобщение конкретных балансов активов и пассивов и отсутствие информации о тенденциях.

Использование текущего коэффициента

Формула и расчет коэффициента текущей ликвидности

Чтобы рассчитать коэффициент, аналитики сравнивают текущие активы компании с ее текущими обязательствами.

Текущие активы, перечисленные в балансе компании, включают денежные средства, дебиторскую задолженность, товарно-материальные запасы и другие оборотные активы (OCA), которые, как ожидается, будут ликвидированы или обращены в денежные средства менее чем через год.

Текущие обязательства включают кредиторскую задолженность, заработную плату, налоги к уплате, краткосрочные долги и текущую часть долгосрочного долга.

Текущее соотношение знак равно Текущие активы Текущие обязательства \begin{align} &\text{Current Ratio}=\frac{\text{Текущие активы}}{ \text{Текущие обязательства}} \end{align} Коэффициент текущей ликвидности = Текущие обязательства Текущие активы

Понимание коэффициента текущей ликвидности

Коэффициент текущей ликвидности измеряет способность компании оплачивать текущие или краткосрочные обязательства (долги и кредиторскую задолженность) своими текущими или краткосрочными активами, такими как денежные средства, товарно-материальные запасы и дебиторская задолженность.

Во многих случаях компания с коэффициентом текущей ликвидности менее 1,00 не имеет в наличии капитала для выполнения своих краткосрочных обязательств, если бы они все были погашены одновременно, в то время как коэффициент текущей ликвидности более 1,00 указывает на то, что у компании есть финансовые возможности. ресурсов, чтобы оставаться платежеспособным в краткосрочной перспективе. Однако, поскольку коэффициент текущей ликвидности в любой момент времени является лишь снимком, он обычно не является полным представлением краткосрочной ликвидности или долгосрочной платежеспособности компании.

Например, компания может иметь очень высокий коэффициент текущей ликвидности, но ее дебиторская задолженность может быть очень устаревшей, возможно, потому, что ее клиенты платят медленно, что может быть скрыто в коэффициенте текущей ликвидности. Возможно, часть дебиторской задолженности придется списать. Аналитики также должны учитывать качество других активов компании по сравнению с ее обязательствами. Если запасы не могут быть проданы, коэффициент текущей ликвидности может все еще выглядеть приемлемым в какой-то момент времени, даже если компания движется к дефолту.

Если запасы не могут быть проданы, коэффициент текущей ликвидности может все еще выглядеть приемлемым в какой-то момент времени, даже если компания движется к дефолту.

Интерпретация коэффициента текущей ликвидности

Коэффициент ниже 1,00 указывает на то, что долги компании со сроком погашения в течение года или менее превышают ее активы — денежные средства или другие краткосрочные активы, которые, как ожидается, будут конвертированы в денежные средства в течение года или менее. Коэффициент текущей ликвидности менее 1,00 может показаться тревожным, хотя разные ситуации могут негативно сказаться на коэффициенте текущей ликвидности в солидной компании.

Например, нормальный цикл для процессов сбора и платежей компании может привести к высокому коэффициенту текущей ликвидности по мере получения платежей, но низкому коэффициенту текущей ликвидности по мере того, как эти сборы уменьшаются. Расчет коэффициента текущей ликвидности только в один момент времени может указывать на то, что компания не может покрыть все свои текущие долги, но это не обязательно означает, что она не сможет этого сделать, когда наступит срок платежа.

Кроме того, некоторые компании, особенно крупные розничные торговцы, такие как Walmart, смогли договориться со своими поставщиками о гораздо более длительных, чем в среднем, условиях оплаты. Если розничный торговец не предлагает кредит своим клиентам, это может отразиться в его балансе как высокий баланс кредиторской задолженности по сравнению с балансом дебиторской задолженности. Крупные розничные торговцы также могут минимизировать объем своих запасов за счет эффективной цепочки поставок, что приводит к сокращению их текущих активов по сравнению с текущими обязательствами, что приводит к более низкому коэффициенту текущей ликвидности. Коэффициент текущей ликвидности Walmart по состоянию на июль 2021 года составлял 0,9.6.

Теоретически, чем выше коэффициент текущей ликвидности, тем больше у компании возможностей погасить свои обязательства, поскольку она имеет большую долю стоимости краткосрочных активов по сравнению со стоимостью своих краткосрочных обязательств. Однако, несмотря на то, что высокий коэффициент — скажем, более 3,00 — может указывать на то, что компания может трижды покрыть свои текущие обязательства, он также может указывать на то, что она неэффективно использует свои текущие активы, не очень хорошо обеспечивает финансирование или ненадлежащим образом управляет своей рабочей деятельностью. столица.

столица.

Коэффициент текущей ликвидности может быть полезной мерой краткосрочной платежеспособности компании, если его рассматривать в контексте того, что исторически было нормальным для компании и ее группы аналогов. Он также дает больше информации при повторном расчете за несколько периодов.

Как коэффициент тока изменяется во времени

То, что делает текущий коэффициент хорошим или плохим, часто зависит от того, как он меняется. Компания, которая, кажется, имеет приемлемый коэффициент текущей ликвидности, может столкнуться с ситуацией, в которой ей будет трудно оплачивать свои счета. И наоборот, компания, которая сейчас может показаться испытывающей трудности, может добиться значительного прогресса в направлении более здорового коэффициента текущей ликвидности.

В первом случае ожидается, что изменение коэффициента текущей ликвидности с течением времени нанесет ущерб оценке компании. Между тем, улучшение коэффициента текущей ликвидности может указывать на возможность инвестировать в недооцененные акции на фоне разворота.

Представьте сегодня две компании с коэффициентом текущей ликвидности 1,00. Основываясь на тенденции коэффициента текущей ликвидности в следующей таблице, в отношении чего аналитики, вероятно, будут иметь более оптимистичные ожидания?

Изображение Сабрины Цзян © Investopedia 2020Две вещи должны быть очевидны в тенденции Horn & Co. против Claws Inc. Во-первых, тенденция для Claws является отрицательной, что означает целесообразность дальнейшего расследования. Возможно, он берет на себя слишком много долгов или его денежный баланс истощается — любой из этих факторов может стать проблемой платежеспособности, если ситуация ухудшится. Тенденция для Horn & Co. является положительной, что может указывать на более высокие сборы, более быструю оборачиваемость запасов или на то, что компания смогла погасить задолженность.

Второй фактор заключается в том, что коэффициент текущей ликвидности Claws был более волатильным, подскочив с 1,35 до 1,05 за один год, что может указывать на повышенный операционный риск и вероятное снижение стоимости компании.

Пример использования коэффициента тока

Коэффициенты текущей ликвидности трех компаний — Apple, Walt Disney и Costco Wholesale — рассчитываются за финансовый год, закончившийся 2017 г., следующим образом:

Изображение Сабрины Цзян © Investopedia, 2021

На каждый доллар текущего долга у Costco Wholesale было 99 центов для оплаты долга, когда был сделан этот снимок. Точно так же у Уолта Диснея был 81 цент текущих активов на каждый доллар текущего долга. У Apple, тем временем, было более чем достаточно для покрытия текущих обязательств, если теоретически все они должны были быть погашены немедленно, а все текущие активы можно было превратить в наличные деньги.

Коэффициент текущей ликвидности по сравнению с другими коэффициентами ликвидности

Другие аналогичные коэффициенты ликвидности могут дополнять анализ коэффициента текущей ликвидности. В каждом случае различия в этих показателях могут помочь инвестору понять текущее состояние активов и обязательств компании с разных точек зрения, а также то, как эти счета меняются с течением времени.

Обычно используемый кислотный коэффициент, или коэффициент быстрой ликвидности, сравнивает легко ликвидируемые активы компании (включая денежные средства, дебиторскую задолженность и краткосрочные инвестиции, исключая товарно-материальные запасы и расходы по предоплате) с ее текущими обязательствами. Коэффициент денежных активов, или коэффициент денежных средств, также аналогичен коэффициенту текущей ликвидности, но он сравнивает только рыночные ценные бумаги и денежные средства компании с ее текущими обязательствами.

Наконец, коэффициент операционных денежных потоков сравнивает активный денежный поток компании от операционной деятельности (CFO) с ее текущими обязательствами.

Ограничения использования коэффициента текущей ликвидности

Одно ограничение коэффициента текущей ликвидности возникает при его использовании для сравнения различных компаний друг с другом. Предприятия существенно различаются по отраслям; сравнение текущих коэффициентов компаний в разных отраслях может не привести к продуктивному пониманию.

Например, в одной отрасли более типичным может быть предоставление кредита клиентам на 90 дней или дольше, в то время как в другой отрасли более важны краткосрочные коллекции. По иронии судьбы, отрасль, которая предоставляет больше кредитов, на самом деле может иметь поверхностно более высокий коэффициент текущей ликвидности, потому что ее оборотные активы будут выше. Обычно полезнее сравнивать компании в одной отрасли.

Еще один недостаток использования коэффициента текущей ликвидности, кратко упомянутый выше, заключается в его недостаточной специфичности. В отличие от многих других коэффициентов ликвидности, он включает в себя все текущие активы компании, даже те, которые не могут быть легко ликвидированы. Например, представьте себе две компании, коэффициент текущей ликвидности которых на конец последнего квартала равен 0,80. На первый взгляд это может выглядеть одинаково, но качество и ликвидность этих активов могут сильно различаться, как показано в следующей разбивке:

Изображение Сабрины Цзян © Investopedia 2020 В этом примере у компании А намного больше запасов, чем у компании Б, и в краткосрочной перспективе их будет труднее превратить в наличные деньги. Возможно, эти запасы перегружены или нежелательны, что в конечном итоге может снизить их стоимость в балансе. У компании Б больше денежных средств, которые являются наиболее ликвидным активом, и больше дебиторской задолженности, которую можно было бы собрать быстрее, чем ликвидировать товарно-материальные запасы. Хотя общая стоимость оборотных активов совпадает, компания Б находится в более ликвидном, платежеспособном состоянии.

Возможно, эти запасы перегружены или нежелательны, что в конечном итоге может снизить их стоимость в балансе. У компании Б больше денежных средств, которые являются наиболее ликвидным активом, и больше дебиторской задолженности, которую можно было бы собрать быстрее, чем ликвидировать товарно-материальные запасы. Хотя общая стоимость оборотных активов совпадает, компания Б находится в более ликвидном, платежеспособном состоянии.

Текущие обязательства компании А и компании Б также сильно различаются. Компания А имеет большую кредиторскую задолженность, в то время как компания Б имеет большую сумму краткосрочных векселей к оплате. Это стоило бы дополнительного изучения, потому что вполне вероятно, что кредиторская задолженность должна быть оплачена до полного остатка счета векселей к оплате. Компания А также имеет меньшую задолженность по заработной плате, что является обязательством, которое, скорее всего, будет выплачено в краткосрочной перспективе.

В этом примере, хотя обе компании кажутся похожими, компания Б, вероятно, находится в более ликвидном и платежеспособном положении. Инвестор может углубиться в детали сравнения коэффициента текущей ликвидности, оценив другие коэффициенты ликвидности, которые имеют более узкую направленность, чем коэффициент текущей ликвидности.

Инвестор может углубиться в детали сравнения коэффициента текущей ликвидности, оценив другие коэффициенты ликвидности, которые имеют более узкую направленность, чем коэффициент текущей ликвидности.

Что такое хороший коэффициент тока?

То, что считается хорошим коэффициентом текущей ликвидности, будет зависеть от отрасли и исторических показателей компании. Текущие коэффициенты 1,50 или выше обычно указывают на достаточную ликвидность. Публичные компании в США сообщили о среднем коэффициенте текущей ликвидности в 1,94 в 2020 году.

Что произойдет, если коэффициент текущей ликвидности меньше 1?

Как правило, коэффициент текущей ликвидности ниже 1,00 может указывать на то, что компания испытывает трудности с выполнением своих краткосрочных обязательств, в то время как коэффициент

Что означает текущий коэффициент 1,5?

Коэффициент текущей ликвидности, равный 1,5, будет означать, что компания имеет 1,50 доллара текущих активов на каждый 1 доллар текущих обязательств. Например, предположим, что текущие активы компании состоят из 50 000 долларов наличными плюс 100 000 долларов дебиторской задолженности. Между тем, его текущие обязательства состоят из кредиторской задолженности в размере 100 000 долларов. В этом сценарии компания будет иметь коэффициент текущей ликвидности 1,5, рассчитанный путем деления ее текущих активов (150 000 долларов США) на ее текущие обязательства (100 000 долларов США).

Например, предположим, что текущие активы компании состоят из 50 000 долларов наличными плюс 100 000 долларов дебиторской задолженности. Между тем, его текущие обязательства состоят из кредиторской задолженности в размере 100 000 долларов. В этом сценарии компания будет иметь коэффициент текущей ликвидности 1,5, рассчитанный путем деления ее текущих активов (150 000 долларов США) на ее текущие обязательства (100 000 долларов США).

Как рассчитывается текущий коэффициент?

Расчет коэффициента текущей ликвидности очень прост: просто разделите текущие активы компании на ее текущие обязательства. Оборотные активы — это активы, которые могут быть обращены в денежные средства в течение одного года, а текущие обязательства — это обязательства, которые, как ожидается, будут погашены в течение одного года. Примеры оборотных активов включают денежные средства, товарно-материальные запасы и дебиторскую задолженность. Примеры текущих обязательств включают кредиторскую задолженность, задолженность по заработной плате и текущую часть любых запланированных выплат процентов или основной суммы долга.

Понимание коэффициентов ликвидности: типы и их значение

Что такое коэффициенты ликвидности?

Коэффициенты ликвидности представляют собой важный класс финансовых показателей, используемых для определения способности должника погасить текущие долговые обязательства без привлечения внешнего капитала. Коэффициенты ликвидности измеряют способность компании оплачивать долговые обязательства и ее запас прочности путем расчета показателей, включая коэффициент текущей ликвидности, коэффициент быстрой ликвидности и коэффициент операционного денежного потока.

Ключевые выводы

- Коэффициенты ликвидности представляют собой важный класс финансовых показателей, используемых для определения способности должника погасить текущие долговые обязательства без привлечения внешнего капитала.

- Общие коэффициенты ликвидности включают коэффициент быстрой ликвидности, коэффициент текущей ликвидности и количество дней продажи в обращении.

- Коэффициенты ликвидности определяют способность компании покрывать краткосрочные обязательства и денежные потоки, в то время как коэффициенты платежеспособности связаны с долгосрочной способностью погашать текущие долги.

Использование коэффициентов ликвидности

Понимание коэффициентов ликвидности

Ликвидность — это способность быстро и дешево конвертировать активы в наличные деньги. Коэффициенты ликвидности наиболее полезны, когда они используются в сравнительной форме. Этот анализ может быть внутренним или внешним.

Например, внутренний анализ коэффициентов ликвидности предполагает использование нескольких отчетных периодов, которые представляются с использованием одних и тех же методов учета. Сравнение предыдущих периодов с текущими операциями позволяет аналитикам отслеживать изменения в бизнесе. Как правило, более высокий коэффициент ликвидности показывает, что компания более ликвидна и имеет лучшее покрытие непогашенных долгов.

В качестве альтернативы внешний анализ включает сравнение коэффициентов ликвидности одной компании с другой или всей отрасли. Эта информация полезна для сравнения стратегического позиционирования компании с ее конкурентами при установлении эталонных целей. Анализ коэффициента ликвидности может быть не столь эффективным при рассмотрении различных отраслей, поскольку для разных предприятий требуются разные структуры финансирования. Анализ коэффициента ликвидности менее эффективен для сравнения предприятий разного размера в разных географических точках.

Анализ коэффициента ликвидности может быть не столь эффективным при рассмотрении различных отраслей, поскольку для разных предприятий требуются разные структуры финансирования. Анализ коэффициента ликвидности менее эффективен для сравнения предприятий разного размера в разных географических точках.

С помощью коэффициентов ликвидности текущие обязательства чаще всего сравнивают с ликвидными активами, чтобы оценить способность покрыть краткосрочные долги и обязательства в случае возникновения чрезвычайной ситуации.

Типы коэффициентов ликвидности

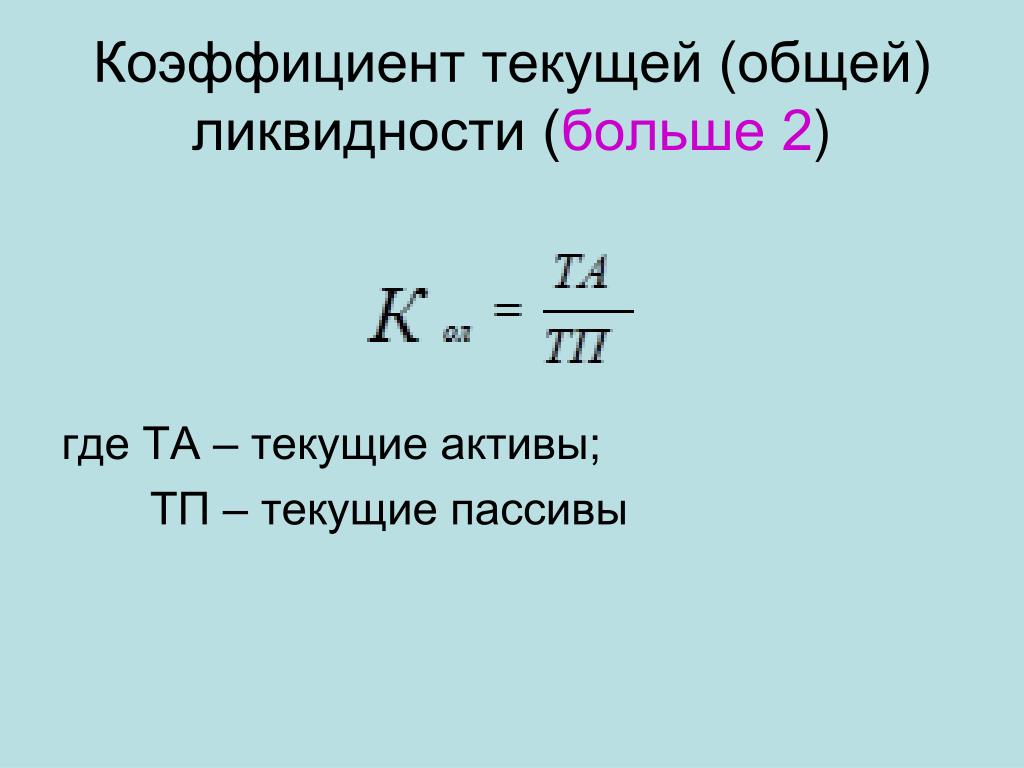

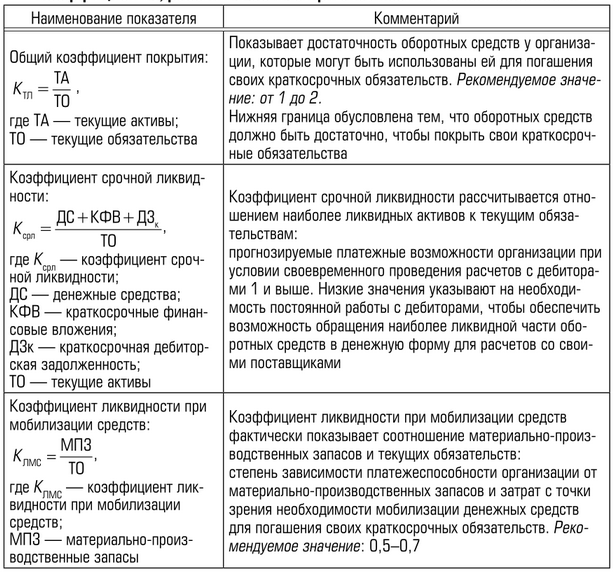

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности измеряет способность компании погасить свои текущие обязательства (подлежащие оплате в течение одного года) за счет общей суммы текущих активов, таких как денежные средства, дебиторская задолженность и товарно-материальные запасы. Чем выше коэффициент, тем лучше позиция ликвидности компании:

Текущее соотношение знак равно Текущие активы Текущие обязательства \text{Коэффициент текущей ликвидности} = \frac{\text{Текущие активы}}{\text{Текущие обязательства}} Коэффициент текущей ликвидности = Текущие обязательства Текущие активы

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности измеряет способность компании выполнять свои краткосрочные обязательства с помощью своих наиболее ликвидных активов и, следовательно, исключает запасы из своих текущих активов. Он также известен как отношение кислотности к тесту:

Он также известен как отношение кислотности к тесту:

Коэффициент быстрой ликвидности знак равно С + М С + А р С л куда: С знак равно денежные средства и денежные эквиваленты М С знак равно рыночные ценные бумаги А р знак равно дебиторская задолженность С л знак равно текущие обязательства \begin{align} &\text{Быстрый коэффициент} = \frac{C + MS + AR}{CL} \\ &\textbf{где:}\\ &C=\text{денежные средства \& эквиваленты денежных средств}\\ &MS =\text{рыночные ценные бумаги}\\ &AR=\text{дебиторская задолженность}\\ &CL=\text{текущие обязательства}\\ \end{выровнено} Коэффициент быстрой ликвидности = CLC+MS+AR, где:C=денежные средства и их эквивалентыMS=рыночные ценные бумагиAR=дебиторская задолженностьCL=текущие обязательства

Другой способ выразить это:

Коэффициент быстрой ликвидности знак равно ( Оборотные активы – запасы – предоплаченные расходы ) Текущие обязательства \text{Коэффициент быстрой ликвидности} = \frac{(\text{Оборотные активы — запасы — расходы будущих периодов})}{\text{Текущие обязательства}} Быстрый коэффициент = текущие обязательства (оборотные активы – запасы – предоплаченные расходы)

дней погашения задолженности по продажам (DSO)

Количество дней непогашенной продажи (DSO) – это среднее количество дней, которое требуется компании для сбора платежа после совершения продажи. Высокий уровень DSO означает, что компания чрезмерно долго собирает платежи и связывает капитал дебиторской задолженностью. DSO обычно рассчитываются ежеквартально или ежегодно:

Высокий уровень DSO означает, что компания чрезмерно долго собирает платежи и связывает капитал дебиторской задолженностью. DSO обычно рассчитываются ежеквартально или ежегодно:

DSO знак равно Средняя дебиторская задолженность Доход в день \text{DSO} = \frac{\text{Средняя дебиторская задолженность}}{\text{Доход в день}} DSO=Доход в деньСредняя дебиторская задолженность

Особые указания

Кризис ликвидности может возникнуть даже у здоровых компаний, если возникают обстоятельства, затрудняющие выполнение краткосрочных обязательств, таких как погашение кредитов и выплата заработной платы своим сотрудникам. Лучшим примером такой далеко идущей катастрофы ликвидности в недавней памяти является глобальный кредитный кризис 2007–2009 годов.. Коммерческие бумаги — краткосрочные долговые обязательства, выпускаемые крупными компаниями для финансирования текущих активов и погашения текущих обязательств, — сыграли центральную роль в этом финансовом кризисе.

Почти полное замораживание рынка коммерческих бумаг США стоимостью 2 триллиона долларов сделало чрезвычайно трудным для того времени даже самым платежеспособным компаниям привлечение краткосрочных средств и ускорило крах таких гигантских корпораций, как Lehman Brothers и General Motors (GM).

Но если финансовая система не находится в кризисе кредита, кризис ликвидности конкретной компании может быть разрешен относительно легко с помощью вливания ликвидности (пока компания платежеспособна). Это связано с тем, что компания может заложить некоторые активы, если ей потребуется собрать наличные деньги, чтобы справиться с нехваткой ликвидности. Этот путь может быть недоступен для технически неплатежеспособной компании, поскольку кризис ликвидности усугубит ее финансовое положение и приведет к банкротству.

Коэффициенты платежеспособности и коэффициенты ликвидности

В отличие от коэффициентов ликвидности, коэффициенты платежеспособности измеряют способность компании выполнять свои общие финансовые обязательства и долгосрочные долги. Платежеспособность относится к общей способности компании погашать долговые обязательства и продолжать деловые операции, в то время как ликвидность больше касается текущих или краткосрочных финансовых счетов.

Компания должна иметь больше общих активов, чем общих обязательств, чтобы быть платежеспособной; компания должна иметь больше текущих активов, чем текущих обязательств, чтобы быть ликвидной. Хотя платежеспособность не имеет прямого отношения к ликвидности, коэффициенты ликвидности представляют собой предварительные ожидания в отношении платежеспособности компании.

Хотя платежеспособность не имеет прямого отношения к ликвидности, коэффициенты ликвидности представляют собой предварительные ожидания в отношении платежеспособности компании.

Коэффициент платежеспособности рассчитывается путем деления чистой прибыли компании и амортизации на ее краткосрочные и долгосрочные обязательства. Это указывает, может ли чистая прибыль компании покрыть ее общие обязательства. Как правило, компания с более высоким коэффициентом платежеспособности считается более выгодной инвестицией.

Примеры использования коэффициентов ликвидности

Давайте воспользуемся парой этих коэффициентов ликвидности, чтобы продемонстрировать их эффективность при оценке финансового состояния компании.

Рассмотрим две гипотетические компании — Liquids Inc. и Solvents Co. — со следующими активами и обязательствами на балансе (цифры в миллионах долларов). Мы предполагаем, что обе компании работают в одном и том же производственном секторе (т. е. промышленные клеи и растворители).

| Бухгалтерские балансы для Liquids Inc. и Solvents Co. | ||

|---|---|---|

| (в миллионах долларов) | Ликвидз Инк. | Растворители Ко. |

| Денежные средства и их эквиваленты | $5 | $1 |

| Рыночные ценные бумаги | $5 | $2 |

| Дебиторская задолженность | 10 долларов | $2 |

| Запасы | 10 долларов | $5 |

| Текущие активы (а) | $30 | 10 долларов |

| Машины и оборудование (б) | 25 долларов | 65 $ |

| Нематериальные активы (в) | 20 долларов | $0 |

| Всего активов (a + b + c) | $75 | $75 |

| Текущие обязательства* (г) | 10 долларов | 25 долларов |

| Долгосрочная задолженность (e) | 50 долларов | 10 долларов |

| Общая сумма обязательств (d + e) | 60 $ | $35 |

| Акционерный капитал | 15 долларов | 40 долларов |

Обратите внимание, что в нашем примере мы будем предполагать, что текущие обязательства состоят только из кредиторской задолженности и других обязательств без краткосрочной задолженности.

Liquids, Inc.

- Коэффициент текущей ликвидности = 30 долл. США / 10 долл. США = 3,0

- Коэффициент быстрой ликвидности = (30–10 долл. США) / 10 долл. США = 2,0

- Долг к собственному капиталу = 50 долл. США / 15 долл. США = 3,33

- Долг к активам = 50 долл. США / 75 долл. США = 0,67

Растворители, компания

- Коэффициент тока = $ 10 / $ 25 = 0,40

- Быстрое соотношение = (10 — 5 долл. США) / $ 25 = 0,20

- Долг до капитала = 10 / $ 40 = 0,25

- Долг до активов = $ 10/75 = 75 долл. США = 75 долл. США = 75 долл. США = $ 40 = 0,25

- до актива = $ 10/75 = 75 долл. США = 75 долл. США = 75 долл. США = 75 долл. США = 75 долл. США = 75 долл. США = 75 долл. США = 75 долл. США. 0,13

Из этих коэффициентов можно сделать несколько выводов о финансовом состоянии этих двух компаний.

Liquids, Inc. имеет высокую степень ликвидности. Исходя из коэффициента текущей ликвидности, на каждый доллар текущих обязательств приходится 3 доллара текущих активов. Его коэффициент быстрой ликвидности указывает на адекватную ликвидность даже после исключения товарно-материальных запасов, при этом активы на 2 доллара могут быть быстро конвертированы в наличные деньги на каждый доллар текущих обязательств.

имеет высокую степень ликвидности. Исходя из коэффициента текущей ликвидности, на каждый доллар текущих обязательств приходится 3 доллара текущих активов. Его коэффициент быстрой ликвидности указывает на адекватную ликвидность даже после исключения товарно-материальных запасов, при этом активы на 2 доллара могут быть быстро конвертированы в наличные деньги на каждый доллар текущих обязательств.

Однако финансовый леверидж, основанный на коэффициентах платежеспособности, представляется достаточно высоким. Долг превышает собственный капитал более чем в три раза, а две трети активов финансируются за счет долга. Также обратите внимание, что почти половина внеоборотных активов состоит из нематериальных активов (таких как деловая репутация и патенты). В результате отношение долга к материальным активам, рассчитанное как (50 долл. США/55 долл. США), составляет 0,91, что означает, что более 90% материальных активов (машины, оборудование, товарно-материальные запасы и т. д.) финансируются за счет заемных средств. Подводя итог, можно сказать, что Liquids, Inc. имеет удобную позицию ликвидности, но имеет опасно высокий уровень кредитного плеча.

Подводя итог, можно сказать, что Liquids, Inc. имеет удобную позицию ликвидности, но имеет опасно высокий уровень кредитного плеча.

Solvents, Co. находится в другом положении. Коэффициент текущей ликвидности компании, равный 0,4, указывает на недостаточную степень ликвидности: только 0,40 доллара текущих активов доступны для покрытия каждого доллара текущих обязательств. Коэффициент быстрой ликвидности предполагает еще более тяжелое положение с ликвидностью: всего 0,20 доллара ликвидных активов на каждый доллар текущих обязательств.

Однако финансовый леверидж, по-видимому, находится на комфортном уровне: долг составляет всего 25% собственного капитала и только 13% активов финансируется за счет долга. Более того, база активов компании полностью состоит из материальных активов, а это означает, что отношение долга Solvents, Co. к материальным активам составляет примерно одну седьмую от отношения Liquids, Inc. (примерно 13% против 9).1%). В целом Solvents, Co. находится в опасной ситуации с ликвидностью, но у нее комфортное положение с долгами.

Что такое ликвидность и почему она важна для фирм?

Ликвидность относится к тому, насколько легко и эффективно можно получить наличные деньги для оплаты счетов и других краткосрочных обязательств. Активы, которые можно легко продать, такие как акции и облигации, также считаются ликвидными (хотя наличные деньги, конечно, являются наиболее ликвидным активом из всех). Предприятиям необходимо достаточно ликвидности для покрытия своих счетов и обязательств, чтобы они могли платить поставщикам, не отставать от заработной платы и поддерживать свою деятельность изо дня в день.

Чем ликвидность отличается от платежеспособности?

Ликвидность относится к способности покрывать краткосрочные обязательства. Платежеспособность, с другой стороны, представляет собой способность фирмы платить по долгосрочным обязательствам. Для фирмы это часто будет включать в себя возможность погасить проценты и основную сумму по долгам (например, облигациям) или долгосрочной аренде.

Почему существует несколько коэффициентов ликвидности?

По сути, все коэффициенты ликвидности измеряют способность фирмы покрывать краткосрочные обязательства путем деления текущих активов на текущие обязательства (CL). Коэффициент денежной наличности рассматривает только наличные деньги, разделенные на CL, в то время как коэффициент быстрой ликвидности добавляет эквиваленты денежных средств (например, активы денежного рынка), а также ликвидные ценные бумаги и дебиторскую задолженность. Коэффициент текущей ликвидности включает все текущие активы.

Что произойдет, если коэффициенты покажут, что фирма неликвидна?

В этом случае кризис ликвидности может возникнуть даже у здоровых компаний – если возникнут обстоятельства, затрудняющие выполнение краткосрочных обязательств, таких как погашение кредитов и выплат своим сотрудникам или поставщикам. Одним из примеров далеко идущего кризиса ликвидности из недавней истории является глобальный кредитный кризис 2007–2009 годов, когда многие компании оказались не в состоянии обеспечить краткосрочное финансирование для погашения своих неотложных обязательств.

Об авторе