Косвенный и прямой налог: Прямые и косвенные налоги — примеры, какие выделяют виды прямых и косвенных налогов

Прямой или косвенный налог: особенности

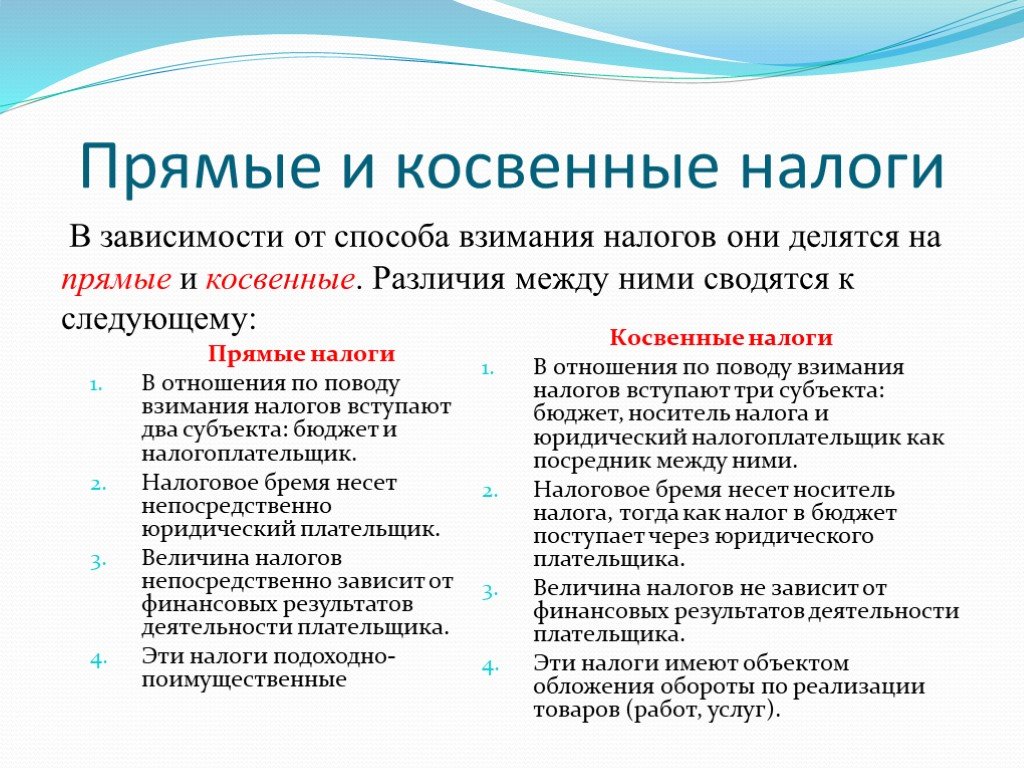

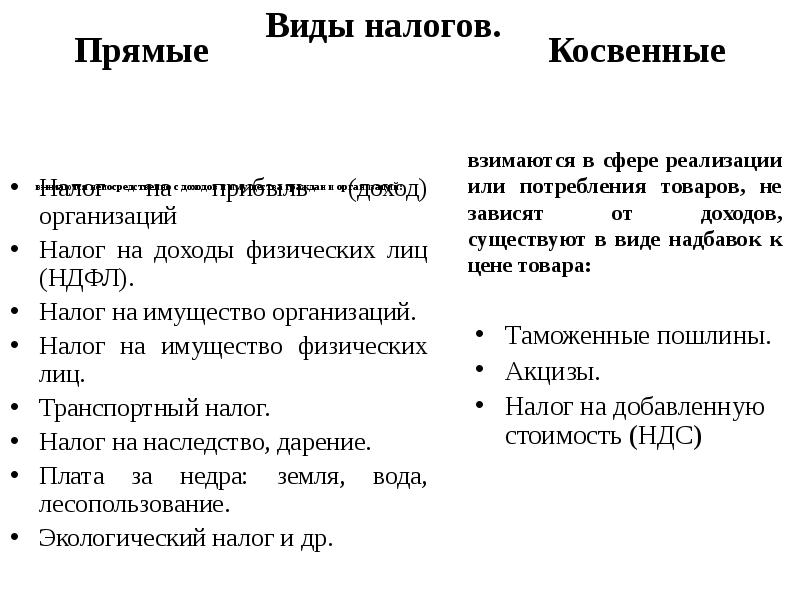

Российская налоговая система разделяет всё многообразие налогов на прямые и косвенные. Каждая из этих групп является достаточно широкой. Многие хотят знать, когда транспортный налог является прямым или косвенным налогом. Важно разобраться в их особенностях и принципиальной разницы.

Система налогообложения выполняет важную функцию в формировании доходной части бюджета. Ключевым показателем финансовой стабильности государства является налоговая система. Обычные люди не видят принципиальной разницы между налогом и сбором, ставя между ними знак равенства. На самом деле данные формулировки являются абсолютно разными. Чтобы обычный гражданин мог легче разобраться в налоговой схеме, изучим главных характеристики налогов и их разновидности.

Российская налоговая система разделяет налог на 2 внушительные группы:

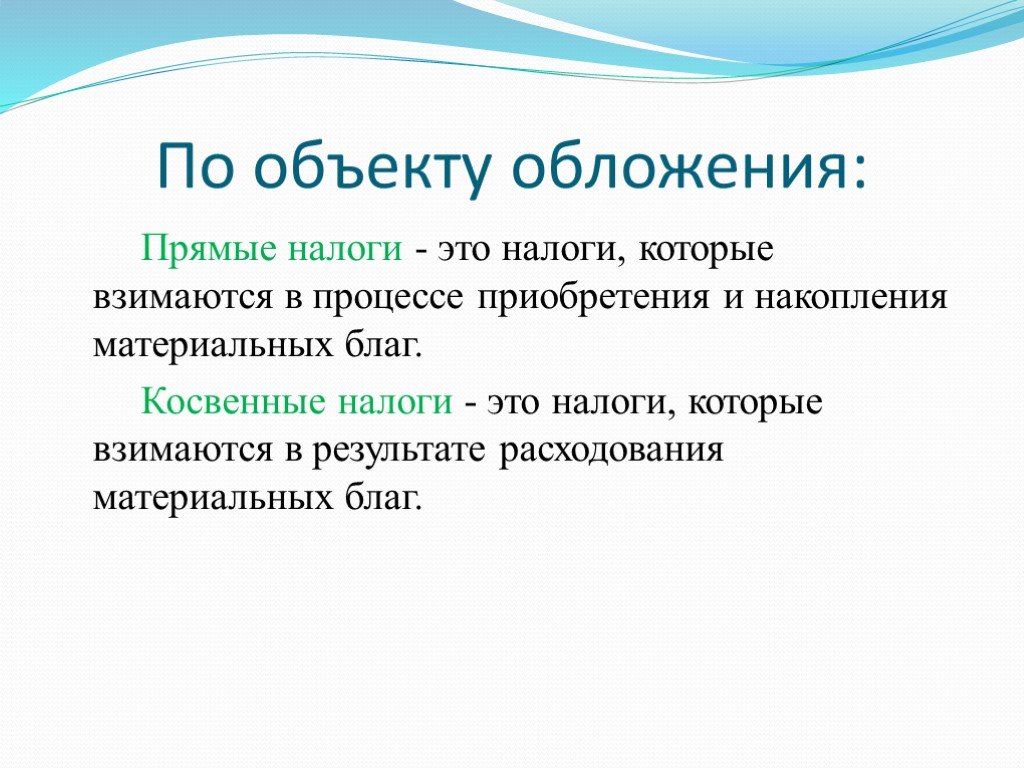

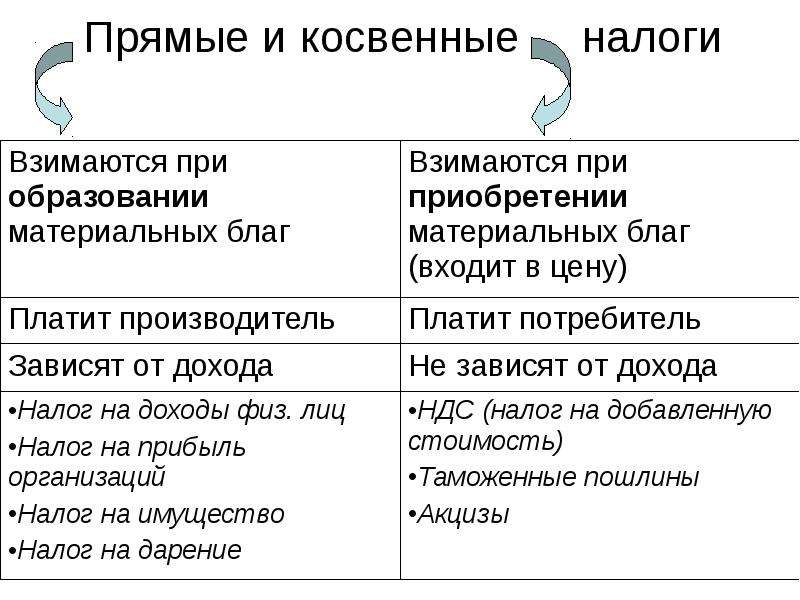

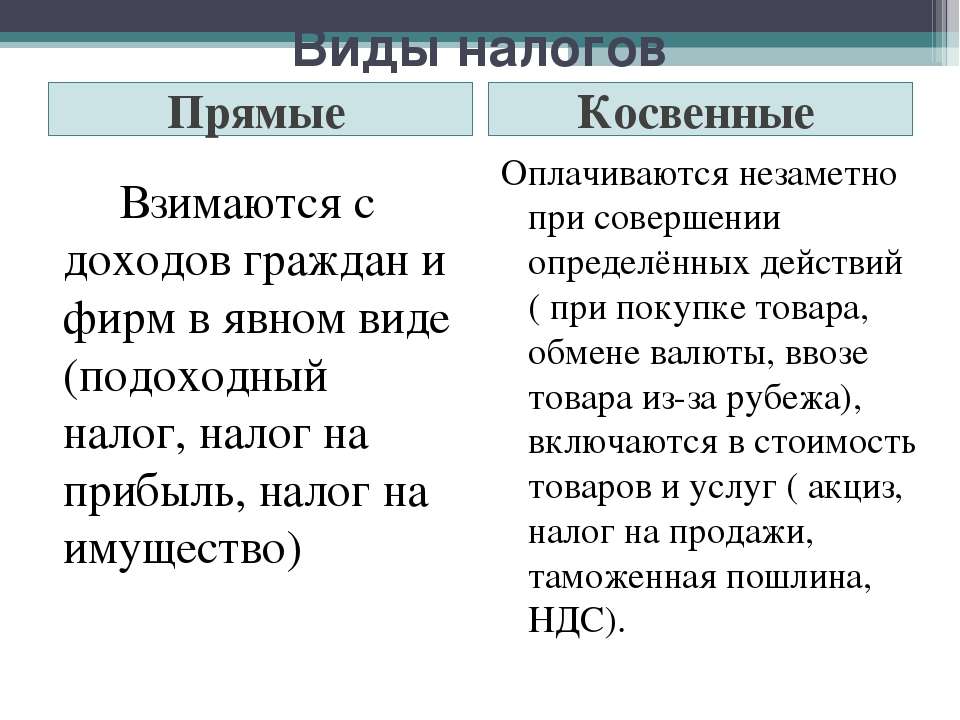

При прямом налоговом платеже нет никаких посредников. Его величина пропорциональная величине объекта налогообложения. Примером может служить налог на прибыль, величина которого напрямую зависит от полученного финансового результата компании.

Примером может служить налог на прибыль, величина которого напрямую зависит от полученного финансового результата компании.

Косвенная система налогообложения имеет совершенно другую структуру. Её отличием от прямого подхода является то, что в стоимость услуги либо продукта заранее включают платёж. Поэтому потребителю не нужно дополнительно платить непосредственно налог. В качестве примера можно рассмотреть НДС. Он оплачивается каждым, кто совершал официальную покупку.

Разновидности налогов

Прямой налог. Он представляет собой обязательный взнос, который обязан заплатить каждый гражданин Российской Федерации, владеющий имуществом, подлежащим налогообложением. Им может выступать движимые и недвижимые вещи. Например, Налоговый Кодекс определяет пошлину на участок земли. В соответствии с регламентом, после каждого года его собственник должен заплатить налог. Его величина рассчитывается с учётом размера участка, его расположения и других параметров.

В итоге можно увидеть, что законодательство относит прямую модель взимания налогов лишь к вещам, принадлежащим плательщику. Благодаря ему государство наполняет бюджет.

Благодаря ему государство наполняет бюджет.

Главным недостатком прямого налога является возможность укрытия налогооблагаемой базы.

Косвенный налог. Им называют финансовое поступление в госбюджет, формируемое по принципу надбавки на реализуемую услугу либо товар, которые не распространяются на прибыль компании, а направляется в казну государства. Продавец в этом случае будет выступать в роли посредника. Налог никак не отразится на его прибыли, а государство получит поступления.

С другой стороны, косвенная система налогообложения имеет и недостатки. Например, от неё особенно сильно страдают люди с низким доходом. Это связано с тем, что косвенные налоги приводят к повышению стоимости продукции.

Примеры прямых налогов

Налог на имущество принадлежит к самой широкой группе прямых налогов. К данной группе принадлежат:

Примеры косвенных налогов

Итак, транспортный налог: прямой или косвенный налог? В разных странах практика отличается. Например, в некоторых государствах транспортный налог – это прямой налог. Он является стабильным и зависит от объёма двигателя и других параметров. В других странах транспортный налог – это косвенный налог. В стоимость горючего входит надбавка, которая перечисляется в бюджет.

В других странах транспортный налог – это косвенный налог. В стоимость горючего входит надбавка, которая перечисляется в бюджет.

Многие считают транспортный налог в качестве косвенного налога более эффективным. Он предполагает включение платежа в стоимость горючего. В результате она возрастает не сильно. С другой стороны, если кто-то использует автомобиль редко, но он и платить будет мало. А кто постоянно пребывает за рулём, а значит, и сильнее разбивает дороги, будет производить большие отчисления на их ремонт. Такой подход многие считают более справедливым.

Каждое частное лицо и компания обязаны отчитываться перед налоговой системой. На странице https://investtalk.ru/nalogi/mestnye-nalogi-i-sbory-vvodyatsya-aktami рассказывается о местных налогах и сборах, а также их введении. А здесь идёт речь об изменении реквизитов налоговых платежей. Эта и другая информация поможет в полной мере выполнять свои обязательства перед налоговой системой.

Правительство может сократить число прямых налогов

Свежий номер

РГ-Неделя

Родина

Тематические приложения

Союз

Свежий номер

Экономика

19. 01.2012 15:15

01.2012 15:15

Поделиться

Юлия Васильева

Правительство готово совершить налоговый маневр, в рамках которого возможен вариант сокращения прямых налогов и замещения их косвенными. Об этом сообщил министр финансов РФ Антон Силуанов на брифинге Гайдаровского форума. При этом глава Минфина РФ отметил, что, по его мнению, общая налоговая нагрузка в России не должна существенно измениться.

О необходимости решительного «налогового маневра» в декабре прошлого года на съезде «Деловой России» заявил премьер-министр Владимир Путин. Премьер отметил, что необходимо подумать об оптимизации тех налогов, от которых зависит качественный экономический рост, и поручил Минэкономразвития и Минфину подготовить соответствующие предложения.

Глава Минфина не уточнил, о каких именно налогах идет речь, отметив, что «вопрос налогового маневра — очень творческий, уже сейчас есть много предложений от экономического сообщества», и все они будут обсуждаться.

Косвенный налог — это налог на товары и услуги в виде надбавки к цене или тарифу. Основными видами косвенных налогов в России являются НДС, акцизы, таможенные пошлины.

Основными видами косвенных налогов в России являются НДС, акцизы, таможенные пошлины.

Как пояснила «РГ» Кира Гин-Барисявичене, управляющий партнер Группы юридических и аудиторских компаний «Содействие бизнес проектам», собственник предприятия, производящего товары или оказывающего услуги, продает их по цене (тарифу) с учётом надбавки и вносит государству соответствующую налоговую сумму из выручки, то есть по существу любой собственник предприятия является сборщиком налогов с покупателя или потребителя услуг. Косвенные налоги скрывают от каждого гражданина ту сумму, которую он платит государству, тогда как прямой налог ничем не замаскирован, взимается открыто.

По словам Марины Емельянцевой, юриста юридической компании «Налоговик», косвенные налоги входят в цены практически всех товаров и услуг. «Образно говоря, косвенные налоги позволяют государству собирать налоги даже с самых нищих слоев населения, — отметила эксперт. — Причем о точной сумме этого платежа потребители могут даже не догадываться, сливаясь с ценой товара, налог становится незаметным для потребителей. Но расчет и контроль этих налогов всегда значительно сложнее, к тому же чрезмерное количество косвенных налогов подавляет экономический рост и ведет к депрессии в промышленности».

Но расчет и контроль этих налогов всегда значительно сложнее, к тому же чрезмерное количество косвенных налогов подавляет экономический рост и ведет к депрессии в промышленности».

Прямые налоги взимаются непосредственно с доходов и имущества налогоплательщика. Это налог на доходы физических лиц и организаций, транспортный, земельный, налог на имущество. По мнению экспертов, такие налоги просты в расчете и администрировании, но они же и опасны политически — ведь точно зная, сколько уплатил государству, гражданин и спросит за каждую копейку.

«Косвенные налоги скрывают от каждого гражданина ту сумму, которую он платит государству, тогда как прямой налог ничем не замаскирован, взимается, открыто, — отметила Кира Гин-Барисявичене. — Прямые налоги побуждают граждан контролировать правительство, тогда как косвенные налоги подавляют всякое стремление к самоуправлению».

При этом бизнесу простые налоги, считают эксперты, легче скрыть. «Например, налог на прибыль: предприниматель может увечить расходы и таким образом уменьшить прибыль, вследствие таких трюков государство получает меньше налогов. С налогом на НДС такой фокус не провернешь, — уточнила Кира Гин-Барисявичене. — Существуют законные способы оптимизировать налог на прибыль, пользуясь знанием налогового законодательства, но законных способов оптимизировать налог на НДС не существует».

С налогом на НДС такой фокус не провернешь, — уточнила Кира Гин-Барисявичене. — Существуют законные способы оптимизировать налог на прибыль, пользуясь знанием налогового законодательства, но законных способов оптимизировать налог на НДС не существует».

Эксперты опасаются, что бремя повышения косвенных налогов в конечном итоге ляжет на плечи конечных потребителей.

«На мой взгляд, чем больше будет косвенных налогов, тем менее прозрачна и более запутана будет налоговая система России, что, безусловно, увеличит налоговое бремя для конечных потребителей, — заявила Кира Гин-Барисявичене. — Государству, возможно, так будет удобнее: проще контролировать доход предпринимателей, у которых будет меньше возможностей сэкономить на уплате налогов».

Как отметила Марина Емельянцева, в демократических странах преобладают прямые налоги, а в странах с низким уровнем экономического развития именно косвенные налоги в приоритете, так как для достаточного обложения прямыми налогами не хватает налоговой базы (доходов). «Боюсь, решение об усилении роли косвенных налогов в отечественной финансовой системе может привести к увеличению бюджетного дефицита и, возможно, обострению социальных проблем», — заметила эксперт.

«Боюсь, решение об усилении роли косвенных налогов в отечественной финансовой системе может привести к увеличению бюджетного дефицита и, возможно, обострению социальных проблем», — заметила эксперт.

Поделиться

НалогиМинфинНалоговая реформа

Разница между прямым и косвенным налогом – Forbes Advisor INDIA

Примечание редактора: Forbes Advisor может получать комиссию с продаж, сделанных по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

В Индии независимо от того, зарабатываете ли вы или покупаете какие-либо товары или услуги, вы как физическое или юридическое лицо обязаны платить налоги. Налог является своего рода обязательным периодическим сбором, который уплачивается центральному правительству и правительству штата. Он также считается основным источником дохода правительства, который помогает ему строить экономику страны.

В целом налоги в Индии подразделяются на: прямые и косвенные налоги.

Что такое прямой налог?

Прямой налог — это налог, который налогоплательщик уплачивает непосредственно органу, взимающему налог. Здесь налогоплательщик должен нести налог и не сможет передать это обязательство другому лицу. В Индии Центральный совет по прямым налогам (CBDT) отвечает за сбор и администрирование прямых налогов. CBDT управляется Департаментом доходов, который предоставляет правительству информацию, связанную с введением прямых налогов.

Здесь налогоплательщик должен нести налог и не сможет передать это обязательство другому лицу. В Индии Центральный совет по прямым налогам (CBDT) отвечает за сбор и администрирование прямых налогов. CBDT управляется Департаментом доходов, который предоставляет правительству информацию, связанную с введением прямых налогов.

Типы прямых налогов в Индии

Подоходный налог: Наиболее распространенным примером прямого налога является подоходный налог, который платится непосредственно правительству. Налогом на прибыль облагается доход, полученный в финансовом году. Налог уплачивается на основании подоходного налога отдела ИТ.

Прочтите нашу статью о последнем подоходном налоге, чтобы узнать больше подробностей.

Налог на прирост капитала: Если кто-либо получает прирост капитала; они обязаны платить налог на эту прибыль правительству. Прирост капитала может возникнуть из-за земли или инвестиций, таких как акции. В зависимости от продолжительности владения инвестициями налог на прирост капитала взимается как долгосрочный прирост капитала (LTCG) или краткосрочный прирост капитала (STCG).

Налог на операции с ценными бумагами (STT): Если кто-то занимается торговлей ценными бумагами, то он обязан платить налог на операции с ценными бумагами, независимо от полученной от этого прибыли или нет.

* Обратите внимание, что налоги на имущество и имущество отменены.

Плюсы:

- Помогает обуздать инфляцию.

- Считается справедливым для всех классов людей.

- Непосредственное увеличение доходов правительства.

Минусы:

- Процесс документирования громоздок.

- Сбор прямых налогов сложен.

- Уклонение вполне возможно.

- Ограничивает инвестиции.

Что такое косвенный налог?

Прямые налоги взимаются с доходов и прибыли налогоплательщика; однако косвенные налоги взимаются с товаров и услуг. Налогоплательщики платят косвенный налог правительству через посредника, и, таким образом, они косвенно выплачиваются правительству. Центральный совет по косвенным налогам и таможне (CBIC) отвечает за сбор и администрирование косвенных налогов, которые регулируются Департаментом доходов, как и CBDT.

Центральный совет по косвенным налогам и таможне (CBIC) отвечает за сбор и администрирование косвенных налогов, которые регулируются Департаментом доходов, как и CBDT.

Типы косвенных налогов в Индии

Налог на товары и услуги (GST): GST является наиболее распространенным примером косвенного налога, который заменил множество других косвенных налогов в Индии, таких как налог на добавленную стоимость, налог на услуги, акцизный сбор, налог на покупку и многое другое. GST является единым, унифицированным и наиболее всеобъемлющим косвенным налогом, которым облагаются товары и услуги на основе налоговых льгот, установленных советом GST Индии.

Для простой и удобной подачи GST прочитайте нашу статью, чтобы узнать больше о лучшем программном обеспечении для выставления счетов GST.

Таможенная пошлина: Таможенная пошлина взимается с вас, если вы покупаете какие-либо товары и услуги за границей. Эта пошлина должна быть уплачена независимо от того, доставлен ли товар к вам по воздуху, морю или суше. Таким образом, таможенная пошлина является косвенным налогом, который взимается для того, чтобы убедиться, что каждый продукт, поступающий в Индию, облагается налогом.

Таким образом, таможенная пошлина является косвенным налогом, который взимается для того, чтобы убедиться, что каждый продукт, поступающий в Индию, облагается налогом.

После введения налога на товары и услуги во всем налоговом ландшафте страны произошли огромные изменения. Различные косвенные налоги, такие как НДС, налог на услуги, налог с продаж и другие, которые ранее были обязательными, теперь отменены. GST действительно следует своему лозунгу «Одна нация, один налог, один рынок».

Плюсы:

- Каждый вносит свой вклад.

- Оплата очень удобна для налогоплательщиков.

- Собирать налоги очень просто.

Минусы:

- Регрессивный характер.

- Делает товары и услуги дорогими.

- Менее прозрачны для конечных потребителей

Каковы ключевые различия между прямыми и косвенными налогами?

Теперь, когда мы поняли значение и виды прямых и косвенных налогов Индии. Давайте углубимся в различия между косвенными и прямыми налогами. Приведенная ниже таблица охватывает все различия между прямыми и косвенными налогами.

Давайте углубимся в различия между косвенными и прямыми налогами. Приведенная ниже таблица охватывает все различия между прямыми и косвенными налогами.

| Значение | Уплачивается непосредственно правительству | Уплачивается правительству через посредника | 90 124

| Взимается с | Прибыли и доходы | Товары и услуги |

| Налогоплательщик | Физические лица, венгерские форинты и предприятия | Конечные потребители продуктов, товаров и услуг. |

| Налоговая ставка | Напрямую зависит от дохода и прибыли | Одинаково для всех |

| Налоговая нагрузка | Прогрессивная | Ставка налога фиксированная, поэтому налоговая нагрузка является регрессивной |

| Передача ответственности | Не подлежит передаче | Может передаваться |

| Сбор налогов | Сложный | Довольно удобный |

| Типы | Подоходный налог и налог на добавленную стоимость | Налог на товары и услуги (GST) |

| Уклонение | Возможно | Не возможно |

Итог

Как мы уже обсуждали основное различие между прямыми и косвенными налогами в Индии. Поэтому, как ответственный гражданин Индии, не относитесь к налогам как к бремени, а платите их своевременно. Всегда оптимальным образом используйте налоговые вычеты, но не забывайте ежегодно выплачивать оставшиеся налоговые обязательства, поскольку налоги, прямые или косвенные, очень важны для улучшения нашей экономики.

Поэтому, как ответственный гражданин Индии, не относитесь к налогам как к бремени, а платите их своевременно. Всегда оптимальным образом используйте налоговые вычеты, но не забывайте ежегодно выплачивать оставшиеся налоговые обязательства, поскольку налоги, прямые или косвенные, очень важны для улучшения нашей экономики.

Часто задаваемые вопросы (FAQ)

Как узнать, какой налог прямой или косвенный?

Прямые и косвенные налоги полностью противоположны во всех отношениях. Прямые налоги уплачиваются непосредственно правительству и взимаются с доходов и прибыли. Однако косвенные налоги совершенно противоположны и уплачиваются государству при покупке товаров и услуг.

Отличается ли ставка уплаты прямых и косвенных налогов?

Да, по прямым налогам ставки начисляются на основе дохода и прибыли, а по косвенным налогам ставки одинаковы для всех физических лиц.

Какие существуют виды прямых налогов?

Подоходный налог, налог на ценные бумаги и налог на транзакцию (STT), налог на прирост капитала являются несколькими примерами прямых налогов.

Какие существуют виды косвенных налогов?

Налог на товары и услуги (GST), налог на добавленную стоимость (НДС), таможенные и акцизные сборы — вот лишь несколько примеров косвенных налогов.

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Виды налогов и различия между прямыми и косвенными налогами

Одним из крупнейших источников дохода правительства Индии являются налоги. Эти налоги взимаются по-разному — с вашей зарплаты, когда вы платите за еду в ресторане, когда вы платите за вождение автомобиля по дорогам или когда вы покупаете продукты в универсальном магазине.

Хотя мы, как ответственные граждане страны, обязаны платить налоги, для нас не менее важно знать различные виды налогов, которыми мы облагаемы. Налоги в Индии можно разделить на два типа: прямые налоги и косвенные налоги.

Что такое налог?

Налогами называются обязательные взносы, сделанные физическими или юридическими лицами, подпадающими под действие налоговой таблицы, правительству Индии. Налоги, от местных до национальных, применяются на всех уровнях в Индии и считаются одним из основных источников дохода правительства.

Правительство взимает налоги с граждан страны для получения доходов от бизнес-проектов, развития экономики страны и повышения уровня жизни граждан. Полномочия правительства по взиманию налогов в нашей стране проистекают из Конституции Индии, в которой закреплено верховенство взимания налогов штатом, а также центральным правительством. Все налоги, взимаемые внутри страны, должны быть подкреплены законом о сопровождении, принятым Законодательным собранием штата или парламентом.

Что такое прямой налог?

Проще говоря, прямой налог — это тип налога, который вы платите непосредственно органу, взимающему налог. Например, правительство взимает подоходный налог, и вы платите его непосредственно правительству. Прямые налоги не могут быть переданы другому физическому или юридическому лицу. В Индии Центральный совет по прямым налогам (CBDT) отвечает за администрирование прямых налогов.

Примеры прямых налогов

Подоходный налог

Этот налог взимается с вашего дохода, полученного в течение финансового года.

Налог на операции с ценными бумагами

Каждая сделка, совершаемая на фондовой бирже, облагается небольшим налогом, известным как налог на операции с ценными бумагами или STT. Независимо от того, получили ли вы прибыль или убыток, вам придется заплатить STT. Биржевой маклер собирает этот налог и передает его на биржу ценных бумаг. Затем биржа выплачивает его правительству.

Налог на прирост капитала: каждый раз, когда вы получаете прирост капитала, вам нужно будет платить налог на прирост капитала. Прирост капитала может быть получен от инвестиций или продажи имущества. В зависимости от заработанного прироста капитала и продолжительности инвестиций вам придется заплатить либо налог LTCG (долгосрочный прирост капитала), либо налог STCG (краткосрочный прирост капитала).

Что такое косвенный налог?

В то время как правительство взимает прямые налоги с доходов и доходов, косвенные налоги взимаются с потребления товаров и услуг. В отличие от прямых налогов, косвенные налоги обычно взимаются с конечного потребителя через посредника. Затем посредник несет ответственность за передачу налога правительству. Ставка косвенного налога одинакова для всех и не зависит от дохода физического лица. Центральный совет по косвенным налогам и таможне (CBIC) отвечает за управление косвенными налогами в Индии.

Примеры косвенных налогов в Индии

Налог на товары и услуги (GST)

GST — это единый комплексный косвенный налог, которым облагаются все товары и услуги в соответствии с положениями, установленными советом GST. С GST правительство устранило каскадный эффект налога на налог старого режима.

Таможенная пошлина

Вы обязаны уплатить таможенную пошлину при покупке товаров, которые должны быть импортированы из другой страны.

Об авторе