Кредит основные понятия: Кредиты. Основные понятия.

Содержание дисциплины «Деньги, кредит, банки» : Кафедра МЭО : АлтГТУ

Кафедра «Международные экономические отношения»

Модуль 1.

ТЕМА 1. Сущность денег и функции денег.

Необходимость и предпосылки возникновения денег. Характеристика денег, их форм и видов. Содержание и значение функции меры стоимости. Деньги в функции средства обращения. Содержание функции денег в качестве средства платежа. Функция накопления.

Содержание и виды эмиссии. Эмиссия безналичных денег. Сущность и механизм банковского (депозитного) мультипликатора. Налично-денежная эмиссия.

ТЕМА 2. Денежный оборот.

Содержание и структура денежного оборота. Особенности денежного оборота при разных моделях экономики. Каналы движения денег.

Безналичный денежный оборот и система безналичных расчетов. Понятие и структура безналичного денежного оборота. Система безналичных расчетов, ее основные элементы. Налично-денежный оборот и денежное обращение. Понятие налично-денежного оборота. Понятие и элементы денежной системы. Виды денежных систем. Денежная система России, других стран

Налично-денежный оборот и денежное обращение. Понятие налично-денежного оборота. Понятие и элементы денежной системы. Виды денежных систем. Денежная система России, других стран

ТЕМА 3. Основы международных валютно-кредитных и расчетных отношений.

Валютные отношения и валютная система. Элементы валютной системы. Эволюция мировой валютной системы. Валютная система России. Конвертабельность национальных денег, ее типы. Валютный курс и способы его определения. Режим валютных курсов. Международные расчетные операции. Торговый, платежный и расчетные балансы страны. Проблемы и перспективы развития региональных валютных систем.

Модуль 2.

ТЕМА 4. Необходимость и сущность кредита.

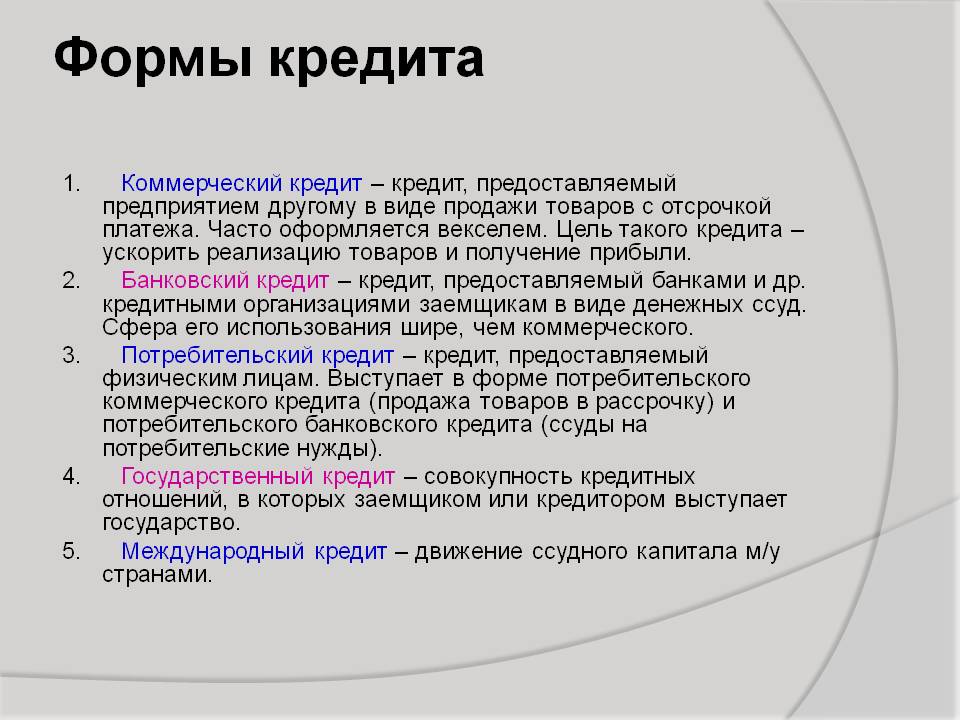

Необходимость и возможность кредита. Сущность кредита. Структура кредита, ее элементы. Стадии движения кредита. Формы и виды кредита. Понятие функций кредита. Характеристика перераспределительной функции кредита и функции замещения. Законы кредита. Теории кредита и их эволюция. Взаимосвязь кредита и денег.

Законы кредита. Теории кредита и их эволюция. Взаимосвязь кредита и денег.

ТЕМА 5. Роль и границы кредита.

Роль кредита в развитии и бесперебойном осуществлении воспроизводства на макро- и микроуровне. Понятие границы применения кредита на макро- и микроуровне. Перераспределительные, количественные и качественные границы кредита.

Сущность и функции ссудного процента. Использование ссудного процента. Границы ссудного процента и источники его уплаты. Методы вычисления ссудного процента. Роль ссудного процента. Международный кредит и его функции. Сущность, функции и основные формы международного кредита. Международные финансовые потоки и мировые рынки: валютные, кредитные и рынки золота.

Модуль 3

ТЕМА 6. Сущность банка и основные принципы его организации.

Происхождение, сущность, функции банков, их виды. Банковская система, ее элементы. Типы банковских систем. Роль центральных банков. Характеристика деятельности коммерческих банков. Правовые основы банковской деятельности. Эволюция банковского законодательства. Основы современного банковского законодательства. Обеспечение безопасности банковской деятельности. Взаимоотношения банка и его клиентов.

Типы банковских систем. Роль центральных банков. Характеристика деятельности коммерческих банков. Правовые основы банковской деятельности. Эволюция банковского законодательства. Основы современного банковского законодательства. Обеспечение безопасности банковской деятельности. Взаимоотношения банка и его клиентов.

ТЕМА 7. Активные и пассивные операции банка. Структура активов банка. Качество активов банка. Группы активов банка по степени их ликвидности. Определение нормативов ликвидности.

Методы определения качества активов банка. Структура и характеристика пассивных операций банка. Значение пассивных операций для банка. Ресурсы коммерческого банка. Депозитные и недепозитные операции.

ТЕМА 8. Основные банковские операции.

Кредитные операции банков. Система оценки кредитоспособности клиентов банка. Способы оценки кредитоспособности: система финансовых коэффициентов, анализ денежного потока, анализ делового риска и менеджмента.

Операции банков с ценными бумагами. Основные виды банковской деятельности на рынке ценных бумаг. Выпуск банком собственных ценных бумаг. Валютные операции коммерческих банков. Механизм регулирования валютных операций. Экономические основы валютных операций коммерческих банков России.

ТЕМА 9. Прибыль коммерческого банка.

Доходы коммерческого банка, их источники. Расходы коммерческого банка, их классификация. Процентная маржа, ее анализ. Оценка доходов и расходов банка. Формирование и использование прибыли коммерческого банка. Оценка уровня прибыли.

Литература и учебно-методические материалы1. Лаврушин О.И. Деньги, кредит, банки. — М.: Финансы и статистика, 2003 г.

2. Финансы.Деннежное обращение.Кредит. /Под ред. Поляка Г.Б. – М.: ЮНИТИ, 2006

3. Банковское дело: Учебник / под редю Лаврушина О.И. –М.: Финансы и статистика, 2003 (2005)

4. Деньги.Кредит. Банки: Учебник / под ред. Жукова Е. Ф. –М.: ЮНИТИ, 2010

Ф. –М.: ЮНИТИ, 2010

5. Деньги. Кредит. Банки: Учебник /под ред. Лаврушина О.И. – М.: Финансы и статистика, 2004

преподаватель каф. ФМ Щербакова Н.В.

Хранение объектов за исключением вложений объектов, коллекций объектов и объектов, связанных с отслеживанием местоположения | Хранение размещенного векторного слоя | 2.4 за 10 МБ хранящихся в течение месяца, вычисляется ежечасно Настройки векторных слоев, в том числе Включить синхронизацию и Отслеживать, кто создал и последний раз обновил объекты, могут через какое-то время увеличить объем хранящихся данных. |

Хранение изображений | Хранение размещенного слоя изображений | 1. Кредиты вычисляются, основываясь на размере хранимых файлов изображений. Динамические слои изображений имеют дополнительную стоимость хранения, в зависимости от числа изображений, сохраненных в день, со скидкой при большом количестве изображений.

|

Хранение всех ресурсов, кроме размещенных векторных слоев и ресурсов в ArcGIS Notebooks | Хранение веб-карт Хранение коллекций объектов Хранение вложений в размещенном векторном слое Хранение слоев опубликованных векторных тайлов из ArcGIS Pro Хранение пакетов слоев сцены из ArcGIS Pro | 1. |

Хранение всех ресурсов в рабочей области ArcGIS Notebooks | Загрузка и хранение ресурсов, включая шейп-файлы, CSV и другие файлы рабочей области. | 12 кредитов за хранение 1 ГБ в течение месяца на 1 пользователя |

Геокодирование | Сопоставление адресов при публикации таблиц (например, CSV или файлов Excel) в виде размещенных векторных слоев с помощью ArcGIS World Geocoding Service или вида этого локатора | 40 кредитов за 1000 операций геокодирования |

Области обслуживания | Инструменты анализа, такие как Создать области времени в пути | 0. |

Маршруты к ближайшим пунктам обслуживания | Инструменты анализа, такие как Найти ближайший | 0.5 кредита за маршрут к ближайшему центру обслуживания |

Маршруты нескольких транспортных средств | Инструменты анализа, такие как Планирование маршрутов | 1 кредит за маршрут для одного транспортного средства |

ArcGIS GeoEnrichment Service | Инструменты анализа, такие как Обогатить слой | 10 за 1000 атрибутов (переменные данных, умноженные на общее количество записей) |

Простые маршруты | Инструменты анализа, такие как Путевой лист и Соединить начальные точки с пунктами назначения | 0. |

Оптимизированные маршруты | Путевой лист с Оптимизированным порядком остановок | 0.5 кредита за оптимизированный маршрут |

Размещение-Распределение | Инструменты анализа, такие как Выбор наилучших пунктов обслуживания | 0.1 кредита за назначенную точку спроса |

Матрица Источник-Назначение | Построить матрицу Источник-Назначение в ArcGIS Pro и ArcMap | 0. |

Пространственный анализ | Инструменты анализа, такие как Агрегировать точки и Присоединить объекты Присоединить объекты не тратит кредиты, если вы выберите создание результатов в виде размещенного векторного слоя. | 1 кредит за 1000 пространственных объектов (запрошенных инструментами Найти существующие местоположения и Получить новые местоположения) |

Анализ изображений | Выполнение анализа изображений с помощью инструментов анализа растра и растровых функций | Потребление кредитов анализом изображений зависит от количества обработанных пикселов или объектов, которое учитывает число каналов многоканальных изображений и количество срезов многомерных данных. Пользовательские шаблоны растровых функций, которые объединяют в цепочку несколько сложных функций, могут увеличить потребление кредитов. |

Бизнес-поиск | Поиск организаций и предприятий в веб-приложении Business Analyst | 10 кредитов за 1000 записей |

Демографические карты и слои | Переместите Слой TapestryArcGIS Living Atlas на карте | 10 кредитов за 1000 запросов к карте (перемещение, масштабирование и идентификация) |

Отчеты по объектам | Генерация отчета по объектам в ArcGIS Survey123 | 0. |

Отчеты | Запуск отчетов в веб-приложении Business Analyst | 10 кредитов за отчет |

Генерация листов | Построить кэш листов с помощью ArcGIS Online | 1 кредит за создание 10000 листов |

Слой сцены, созданный из объектов | Публикация размещенных слоёв сцены из размещенных векторных слоёв | 1 кредит за 1000 текстурированных объектов-мультипатч 1 кредит за 5000 объектов-мультипатч без текстур или точечных объектов |

ArcGIS Notebooks: Интерактивный режим | Создание, открытие и запуск блокнотов | 3 кредита в час для каждого блокнота с использованием среды выполнения Advanced, рассчитывается в минуту (минимум 10 минут) 30 кредитов за час для каждого блокнота с использованием среды выполнения Advanced с GPU, рассчитывается в минуту (минимум 10 минут) |

ArcGIS Notebooks: Запланированный запуск | Выполнение запланированной задачи блокнота | 1. 4.5 кредита в час для каждой задачи с использованием среды выполнения Advanced, рассчитывается раз в минуту 45 кредита в час для каждой задачи с использованием среды выполнения Advanced с GPU, рассчитывается раз в минуту |

В чем отличие кредита от займа?

Юристы финансовой сферы пользуются терминами «заем» и «кредит» в несколько различных ситуациях. Финансовые организации всего мира выделяют два вида субъектов кредитно-денежных отношений:

- При подписании договора займа – это заимодавцы и заемщики;

- А при оформлении кредитного договора – это кредиторы и заемщики.

Договор займа может заключаться между субъектами кредитно-денежных отношений с различными право-субъектными статусами. А договор кредитования может быть заключен исключительно между кредитными организациями, имеющими лицензию на ведение кредитной деятельности и заемщиками с любым право-субъектным статусом.

Что подразумевает понятие заем?

Займом юристы называют такие договорные обязательственные отношения, согласно которым заимодавец имеет возможность передать в собственность либо управление денежные средства, товары, иное имущество конкретному заемщику. При этом заемщик принимает на себя обязательства, в описанные договором займа сроки, вернуть заимодавцу равноценное количество денежных средств, товаров или имущества одного рода и качества.

Договора займа могут предполагать или не предполагать получение прибыли заимодавцем. Проще говоря, договор займа может быть:

- Беспроцентным – неоплачиваемым, полностью безвозмездным;

- Либо процентным – оплачиваемым согласно указанным в договоре условиям, возмездным.

Чаще всего договора займа заключаются письменно. Однако иногда для подтверждения устно заключенной договоренности о займе заемщиком (заимодавцу) может быть предоставлена расписка произвольной формы.

Сегодня в России наиболее востребованы займы следующих типов:

- Заем с целевым назначением, когда договор подразумевает определенные условия использования заёмных средств с указанной целью;

- Государственный заем, когда заимодавцами выступают граждане нашей страны (или коммерческие организации), а заемщиком – федеральные, муниципальные и иные государственные институты.

Заимодавцы государственного займа приобретают выпущенные государством облигации, ценные бумаги, тем самым, предоставляя в пользование государству собственные денежные средства, с правом их последующего возвращения;

Заимодавцы государственного займа приобретают выпущенные государством облигации, ценные бумаги, тем самым, предоставляя в пользование государству собственные денежные средства, с правом их последующего возвращения; - Займы с нецелевым назначением, когда договор займа не имеет ограничений по использованию полученных средств заемщиком.

Условия договоров займа четко описывают сумму заемных денежных средств либо количество и качество передаваемого имущества. Также договора займа обязательно фиксируют: сроки действия договора, размер оплаты за пользование средствами (проценты), прочие дополнительные условия.

Важно:

Получая беспроцентный заем, резиденты РФ могут сталкиваться с определенными налоговыми последствиями. Налоговый Кодекс Российской Федерации признает сделки по беспроцентным видам займов контролируемыми государством, а также такими, которые должны соответствовать определенным налоговым последствиям.

Что подразумевает понятие кредит?

Кредитом финансисты называют такие отношения общественности, которые могут возникнуть между различными субъектами кредитно-денежных отношений и связываться со стоимостными движениями.

Ведущие мировые экономисты определяют понятие кредита, как разрешение заемщику воспользоваться на определенный период времени капиталом кредитора. Кредитные отношения необходимы кредитору для получения определенного пассивного дохода. А заемщику – для получения товаров или услуг, на которые не хватает средств.

Существует множество форм кредитных отношений:

- Кредиты коммерческого типа, предоставляемые финансовыми организациями;

- Банковские целевые кредиты;

- Лизинг;

- Факторинг и пр.

В зависимости от условий кредитования финансисты выделяют кредитные отношения с положительными ставками процентов, нулевыми (беспроцентное кредитование) или отрицательными ставками. Также кредитные отношения могут быть товарными, денежными или смешанными по форме.

Наиболее востребованы в нашей стране кредитные отношения следующего типа:

- Автомобильное кредитование, когда финансовая организация выделяет денежные средства целенаправленно – на покупку транспортного средства;

- Ипотечное кредитование – выдача средств для покупки жилья;

- Потребительские кредиты;

- Межбанковское кредитование и пр.

Пять главных отличий займа от кредита

Понятия заем и кредит имеют ряд существенных отличий, пять из которых могут считаться основными или наиболее весомыми:

- Кредитная и заемная сделка различается, прежде всего, предметом кредитно-денежных отношений. Договор займа достаточно часто является предметным, в то время, как кредит может быть исключительно денежным, даже если средства выделяются на покупку некоего предмета (автомобиля, бытовой техники и пр.). Возвращать заемщик по кредиту будет только денежные средства, а по договору займа – количественный и качественный аналог первичного займа;

- Имеются также определенные отличия в обязательности оплаты получаемой услуги.

Зачастую, договор займа бывает беспроцентным или безвозмездным, когда заёмщик обязуется вернуть полученные средства или имущество в указанный срок. А кредиты, в подавляющем большинстве случаев, предполагают определенную процентную плату за пользование полученными средствами;

Зачастую, договор займа бывает беспроцентным или безвозмездным, когда заёмщик обязуется вернуть полученные средства или имущество в указанный срок. А кредиты, в подавляющем большинстве случаев, предполагают определенную процентную плату за пользование полученными средствами; - Следующие отличия заключены в форме проведения сделки. Кредитный договор не бывает устным. А вот выдача займа вполне может осуществляться на устной договорной основе, подкрепляемой простой распиской;

- Кредитные и заемные договора отличаются статусом субъектов кредитно-денежных отношений. Выдать заем может лицо с любым право-субъектным статусом, в то время как выдать кредит имеет право только специальная кредитная организация, получившая лицензию на проведение кредитной деятельности;

- Существенные отличия наблюдаются также в способах возвращения полученных средств. Заем предполагает возвращение имущества или денежных средств единовременно. Кредитные средства практически всегда возвращаются постепенно, ежемесячными платежами.

Страница не найдена

А Армавир Амурск Ангарск

Б Бикин Благовещенск Белогорск БиробиджанВ Владивосток Ванино Вяземский Волгоград Волжский

Д Де-Кастри

Е Екатеринбург

И Иркутск

К Казань Краснодар Красноярск Комсомольск-на-Амуре Калининград Киров

М Москва

Н Нефтекамск Новороссийск Находка Николаевск-на-Амуре Нижний Новгород Новосибирск

О Октябрьский Омск

П Петрозаводск Переяславка Пермь

Р Ростов-на-Дону Рязань

С Санкт-Петербург Стерлитамак Сегежа Сыктывкар Сочи Ставрополь Советская Гавань Солнечный Соловьевск Самара Саратов

Т Туймазы Тында Томск Тюмень

У Уфа Ухта Уссурийск

Х Хабаровск Хор

Ч Чегдомын Челябинск Чита

Ю Южно-Сахалинск

Отличие займа от кредита

Когда у нас не хватает денежных средств, чтобы совершить нужную покупку, мы часто обращаемся к сделкам: кредит и заём. В чем же их отличия?

В чем же их отличия?

Первое отличие. Кредиты и займы выдаются разными лицами, в качестве кредитора может выступать только специальный субъект – кредитная организация, а в качестве займодавца – любое физическое или юридическое лицо, в том числе ипотечная компания.

Второе отличие. Момент вступления договора в силу. Договор денежного займа по своей юридической природе является реальным, то есть права и обязанности сторон по нему возникают в момент фактического получения заемщиком денег от займодавца (п. 1 ст. 807 ГКРФ). В отличие от него, кредитный договор — консенсуальный. Что касается сути соглашений, то она является неизменной: и в первом, и во втором случае денежные средства надо вернуть.

Третье отличие. Договор займа может быть беспроцентным. Это следует из п. 1 ст. 809 ГКРФ. Кредит беспроцентным быть не может. Что касается договора займа, то если он предполагается беспроцентным, в нем обязательно должна прозвучать формулировка о том, что плата за пользование заемными средствами не взимается, иначе займодавец может потребовать уплаты процентов, причем абсолютно законно.

Четвертое отличие. Законодательное регулирование правоотношений, возникающих из Договора займа, осуществляется федеральными законами, а в случае с кредитным договором – ещё и нормативными актами ЦБ.

Права заемщика по договору займа и права должника по кредитному договору в равной степени защищаются действующим законодательством.

Пятое отличие. Форма заключения. Кредитный договор заключается только в письменной форме, а договор займа при определенных условиях может быть заключен и в устной форме.

Шестое отличие. Предметом кредитного договора могут быть только денежные средства, в то время как предметом договора займа могут выступать и иные вещи.

Развитие финансового сектора привело к тому, что многие финансовые продукты сопровождают жизнь современного человека день за днем: люди активно пользуются кредитными карточками, получают зарплату и оплачивают коммунальные услуги через банки, оформляют ипотечные займы. Большинство экспертов отмечают, что среди широкого спектра финансовых услуг наиболее востребованы стали потребительские кредиты и ипотечные займы.

Более подробно с отличиями договора займа от кредитного договора Вы можете ознакомиться на сайте www.dvic.ru или позвонив по бесплатному номеру 8-800-707-7-808 для консультаций со специалистом.

Муниципальное образование «Приморско-Куйский сельсовет» Ненецкого автономного округа

Администраторы доходов бюджета — органы государственной власти и местного самоуправления, осуществляющие в соответствии с законодательством РФ контроль за правильностью исчисления, полнотой и своевременностью уплаты, начисление, учет, взыскание платежей в бюджет, а также имеющие в своем ведении бюджетные учреждения, которым предоставлено право получать доходы от предпринимательской деятельности.

Активы предприятия — собственность предприятия, отражаемая в активе баланса. Различают три вида активов: (1) текущие активы, состоящие из денежного капитала и средств, которые могут быть быстро трансформированы в наличные деньги; (2) основной капитал с длительным сроком службы, используемый предприятием при производстве товаров и услуг; (3) прочие активы, которые включают нематериальные активы, не имеющие натурально-вещественной формы, но ценные для предприятия, капиталовложения в другие компании, долгосрочные ценные бумаги, расходы будущих периодов и различные другие активы.

Акциз — вид косвенного налога, взимаемого в цене товаров. Акцизы были широко распространены уже в XIX в. С 1992 г. в РФ акцизы — самостоятельный налоговый платеж в систему федеральных налогов. Разновидность косвенных налогов.

Акция — ценная бумага, выпускаемая акционерным обществом, дающая право ее владельцу, члену акционерного общества, участвовать в его управлении и получать дивиденды из прибыли. Различают акции: именные, обыкновенные, на предъявителя, привилегированные, акции предприятия и акции трудового коллектива.

Амнистия (налоговая) — комплекс мероприятий по погашению задолженности по налоговым и другим обязательным платежам налогоплательщиками, а также освобождение от уплаты штрафов и пеней с сумм добровольно уплачиваемых ими Платежей в бюджет и внебюджетные специальные фонды.

Амортизационные средства — финансовые средства, выделяемые специальным назначением для сохранения и возобновления основных фондов предприятия.

Ассигнования бюджетные — средства бюджета, предусмотренные сводной бюджетной росписью получателю бюджетных средств.

Аудиторский контроль — независимый вневедомственный финансовый контроль, проводимый аудиторской фирмой, имеющей лицензию на осуществление аудиторской деятельности. Основная задача — установление достоверности, полноты и реальности бухгалтерской и финансовой отчетности и соблюдение финансового законодательства.

Баланс — основной комплексный документ бухгалтерского учет, содержащий информацию о составе и стоимостной оценке средств предприятия (активов) и источниках их покрытия (пассив).

Балансовая прибыль — общая сумма прибыли предприятия по всем видам деятельности, отражаемая в балансе.

Банковский кредит — кредит, выдаваемый в виде денежных ссуд хозяйственным субъектам и другим заемщикам.

Банкротство — понятие, означающее разорение, отказ предприятия платить по своим долговым обязательствам из-за отсутствия средств. Как правило, приводит к закрытию или принудительной ликвидации предприятия, распродаже имущества для погашения всех долгов.

Как правило, приводит к закрытию или принудительной ликвидации предприятия, распродаже имущества для погашения всех долгов.

Безналичный денежный оборот — часть денежного оборота, в котором движение денег осуществляемся в виде перечислений по счетам в кредитных учреждениях и зачетов взаимных требований.

Бенефициар — лицо, которому предназначен денежный платеж, получатель денег.

Биржевой курс — продажная пена пенной бумаги на фондовой бирже.

Бюджет — форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления.

Бюджет субъекта РФ (региональный бюджет) — форма образования и расходования заемных средств и обеспечения задач и функций, отнесенных к предметам ведения субъекта Российской Федерации.

Бюджет развития РФ — составная часть федерального бюджета, формируемая в составе капитальных расходов федерального бюджет и используемая для кредитования, инвестирования и гарантийного обеспечения инвестиционных проектов.

Бюджетная заявка — документ, подготавливаемый получателем бюджетных средств и представляемый на утверждение распорядителю бюджетных средств.

Бюджетная классификация РФ — группировка доходов и расходов бюджетов всех уровней с присвоением объектам классификации группировочных кодов. Обеспечивает сопоставимость показателей бюджетов всех уровней.

Бюджетная организация — некоммерческая организация, созданная органом власти для осуществления управленческих, социально-культурных, научно-технических или иных некоммерческих функций, финансируемся за счет средств бюджет или внебюджетного фонда.

Бюджетная политика — совокупность принимаемых решений, осуществляемых органами власти, связанных с определением основных направлений развития бюджетных отношений.

Бюджетная роспись — документ о поквартальном распределении доходов и расходов бюджет и поступлений из источников финансирования дефицита бюджета, устанавливающий распределение бюджетных ассигнований между получателями бюджетных средств и составляемый в соответствии с бюджетной классификацией РФ.

Бюджетная система РФ — основанная на экономических отношениях и государственном устройстве Российской Федерации регулируемая нормами права совокупность федерального бюджета, бюджетов субъектов Российской Федерации, местных бюджетов и бюджетов государственных внебюджетных фондов.

Бюджетная ссуда — бюджетные средства, предоставляемые другому бюджету на возвратной, безвозмездной или возмездной основе на срок не более шести месяцев в пределах финансового года.

Бюджетное планирование — централизованное распределение и перераспределение стоимости валового общественного продукта и национального дохода между звеньями бюджетной системы на основе общенациональной социально-экономической программы развития ораны в процессе составления и исполнения бюджетов и внебюджетных фондов разного уровня.

Бюджетное право — совокупность юридических норм, определяющих основы бюджетного устройства ораны и порядок составления, рассмотрения, утверждения и исполнения бюджетов, входящих в бюджетную систему страны.

Бюджетное регулирование — перераспределение средств с целью обеспечения территориальным бюджетам минимально необходимого уровня доходов, направляемых на экономическое и социальное развитие территорий.

Бюджетное устройство — организация и принципы построения бюджетной системы, ее структура, взаимосвязь между отдельными звеньями.

Бюджетное финансирование — предоставление в безвозвратном порядке юридическим липам из бюджетов разных уровней и внебюджетных фондов средств для полного или частичного покрытия расходов.

Бюджетные ассигнования — средства бюджетов разных уровней, направляемые на развитие экономики, финансирование социально-культурных мероприятий, оборону ораны, содержание органов государем венной власти и управления.

Бюджетные нормы и нормативы — устанавливаемые органами власти размеры мобилизации средств в бюджет, финансирования расходов и межбюджетного перераспределения финансовых ресурсов.

Бюджетные обязательства — расходные обязательства, исполнение которых предусмотрено законом (решением) о бюджете на соответствующий финансовый год.

Бюджетные полномочия органов государственной власти (органов местного самоуправления) — установленные законодательством Российской Федерации права и обязанности органов государственной власти и органов местного самоуправления по регулированию бюджетных правоотношений, организации и осуществлению бюджетного процесса.

Бюджетные счета — счета, открываемые в банках, осуществляющих кассовое исполнение бюджетов разных уровней, для учета операций по кассовому исполнению этих бюджетов.

Бюджетный кредит — одна из форм финансирования бюджетных расходов, которая предусматривает предоставление средств юридическим лицам или другому бюджету на возвратной и возмездной основе.

Бюджетный период — срок, в течение которого действует утвержденный бюджет.

Бюджетный процесс — регламентируемая нормами права деятельность органов государственной власти, органов местного самоуправления и участников бюджетного процесса по составлению и рассмотрению проектов бюджетов, проектов бюджетов государственных внебюджетных фондов, утверждению и исполнению бюджетов и бюджетов государственных внебюджетных фондов, а также по контролю за их исполнением.

Бюджетный учет — система сбора, регистрации и обобщения информации о ходе исполнения бюджетов всех уровней.

Бюджетный федерализм — способ построения бюджетных отношений между уровнями бюджетных отношений.

Валовая выручка — полная сумма денежных поступлений от реализации товарной продукции, работ, услуг и материальных ценностей.

Валовая прибыль — часть валового дохода предприятия, которая остается у него после вычета всех обязательных расходов.

Валовой внутренний продукт (ВВП) — обобщающий макроэкономический показатель, отражающий суммарную рыночную стоимость конечных продуктов и услуг, произведенных на территории страны, независимо от национальной принадлежности функционирующих в се народном хозяйстве юридических и физических лиц за определенный период времени. ВВП — модификация другого макроэкономического показателя — валового национального продукта (ВНП), от которого отличается на величину сальдо расчетов с зарубежными странами.

Валовой доход — разница между выручкой предприятия от реализации продукции и материальными затратами на производство. Включает заработную плату и прибыль или заработную плату и чистый доход. Другими словами, валовой доход отличается от чистого дохода на величину заработной платы.

Внебюджетные специальные фонды — денежные фонды, имеющие строго целевое назначение. Их цель состоит в расширении социальных услуг населению, стимулировании развития отсталых отраслей инфраструктуры, беспечении дополнительными ресурсами приоритетных отраслей экономики. Важнейшие социальные фонды: Пенсионный фонд, Фонд социального страхования, фонды обязательного медицинского страхования.

Важнейшие социальные фонды: Пенсионный фонд, Фонд социального страхования, фонды обязательного медицинского страхования.

Внебюджетные средства — доходы, получаемые бюджетными организациями помимо ассигнований, выделяемых из бюджета.

Выплаты — выдача денежных средств физическим лицам по обязательствам государства, бюджетных, внебюджетных и других организаций.

Гарантийное обязательство (поручение) — форма обеспечения банковской ссуды.

Главный распорядитель бюджетных средств — руководитель органа государственной власти и органа местного самоуправления, имеющий право распределять средства бюджета по подведомственным бюджетным организациям.

Государственное регулирование — законодательно оформленная система внешнего воздействия на предприятие.

Государственное финансирование — метод безвозвратного предоставления финансовых ресурсов субъектам хозяйствования за счет средств бюджетных и внебюджетных фондов. Посредством государственного финансирования происходит целенаправленное перераспределение финансовых ресурсов между субъектами хозяйствования.

Государственные доходы — денежные отношения по мобилизации финансовых ресурсов в распоряжение государственных структур. Применяются три основных метода мобилизации государственных доходов: налоги, государственные займы, эмиссия (бумажно-денежная и кредитная).

Государственные займы — экономические отношения между государством, с одной стороны, и юридическими и физическими лицами — с другой, при которых заемщиком выступает государство.

Государственные краткосрочные бескупонные облигации (ГКО) — государственные ценные бумаги, выпускаемые на срок 3, 6, 12 и более месяцев в основном для покрытия дефицита федерального бюджета и иных операций и размещаемые преимущественно среди юридических лиц и иностранных инвесторов.

Государственные минимальные социальные стандарты — установленные законодательством РФ минимальные необходимые уровни гарантий социальной защиты, обеспечивающие удовлетворение важнейших потребностей человека.

Государственные расходы — денежные отношения, связанные с использованием централизованных и децентрализованных государственных средств на различные потребности государства. Финансирование государственных расходов осуществляется в трех формах: самофинансирование, бюджетное финансирование, кредитное обеспечение.

Государственные финансы — сфера денежных отношений по поводу распределения и перераспределения стоимости общественного продукта и части национального богатства, связанная с формированием финансовых ресурсов в распоряжение государства и его предприятий и использованием государственных средств на затраты по расширению производства, удовлетворению растущих социально-культурных потребностей членов общества, нужд обороны страны и государственного управления. Государственные финансы функционируют на федеральном, региональном и местном уровнях и включают бюджет, внебюджетные фонды, государственный кредит, финансы государственных и муниципальных предприятий.

Государственный бюджет — основной финансовый план государства, имеющий силу закона: утверждается законодательными органами власти — парламентами. В России утверждается Государственной Думой и Советом Федерации, подписывается Президентом РФ. Выражает экономические денежные отношения, опосредующие процесс образования и использования централизованного фонда денежных средств государства. Бюджет государства — основное орудие перераспределения национального дохода.

Государственный внебюджетный фонд — форма образования и расходования денежных средств, образуемых вне федерального бюджета и бюджетов субъектов Российской Федерации.

Государственный внешний долг РФ — долговые обязательства Правительства РФ, выраженные в иностранной валюте.

Государственный внутренний долг РФ — долговые обязательства Правительства РФ, выраженные в валюте Российской Федерации.

Государственный или муниципальный долг — обязательства, возникающие из государственных или муниципальных займов, принятых па себя РФ, субъектом РФ или муниципальным образованием, гарантий по обязательствам третьих лиц, другие обязательства, а также принятые на себя РФ, субъектом РФ или муниципальным образованием обязательства третьих лиц.

Государственный или муниципальный заем — передача в собственность РФ, субъекта РФ или муниципального образования денежных средств, которые РФ, субъект РФ или муниципальное образование обязуются возвратить и той же сумме с уплатой процента (млаты) на сумму займа.

Государственный кредит — денежные отношения, возникающие у государства с юридическими и физическими лицами в связи с мобилизацией временно свободных денежных средств в распоряжение органов государственной власти и их использованием на финансирование государственных расходов. Основные формы государственного кредита — займы и казначейские ссуды.

Государственный финансовый контроль — контроль со стороны органов власти и управления РФ и субъектов РФ, а также специальных контрольных органов (Счетная палата, Федеральная налоговая служба) за соблюдением законодательства в сфере государственных бюджетов и внебюджетных фондов, налогов, финансовой деятельности государственных учреждений и предприятий, организацией денежных расчетов, ведением учета и отчетности.

Дебитор — субъект хозяйственных отношений, имеющий задолженность перед другими субъектами.

Дебиторская задолженность — счета к получению суммы, причитающейся предприятию от покупателей за товары и услуги, проданные в кредит. В балансе предприятия записываются как текущие активы.

Действующие обязательства — расходные обязательства, подлежащие исполнению в плановом периоде в объеме, установленном в соответствии с действующими нормативно-правовым и актами, договорами и соглашениями.

Денежная система — система, включающая в себя денежную единицу, порядок эмиссии наличных денег, организацию и регулирование денежного обращения.

Денежное обращение — движение денег при выполнении ими своих функций в наличной и безналичной форме.

Деньги — особый товар, стихийно выделившийся из товарного мира и выполняющий роль всеобщего эквивалента. Их сущность выражается в функциях меры стоимости, средства обращения, средства накопления и сбережения, средства платежа, мировых денег.

Дефицит бюджет — превышение расходов бюджета над его доходами. См. Профицит бюджета.

Дефлятор ВВП — один из индексов роста цеп, который используется как показатель реального ВВП, т.е. в неизменных цепах.

Добавленная стоимость — прирост стоимости, создаваемый па определенном предприятии в процессе производства продукции, выполнения работ, оказания услуг.

Документальная ревизия — система обязательных контрольных действий по документальной и фактической проверке законности, целесообразности совершенных в проверяемом периоде хозяйственных и финансовых операций.

Долгосрочные финансовые вложения — рассчитанные па длительный период времени финансовые вложения в уставные капиталы предприятий и коммерческих организаций, долгосрочные займы.

Дотации — бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы РФ или юридическому лицу на безвозмездной и безвозвратной основе для покрытия текущих расходов.

Доходы бюджета — денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством РФ в распоряжение органов государственной власти РФ, органов государственной власти субъектов РФ и органов местного самоуправления.

Затраты — совокупность производственных выплат в наличной и безналичной форме в связи с производством продукции, оказанием услуг, выполнением работ и их реализацией.

Зачет — погашение взаимных обязательств двух или нескольких юридических и физических лип.

Защищенные статьи расходов — расходные статьи бюджета, финансирование которых осуществляется в полном объеме.

Земельный кадастр — реестр земель по классам в зависимости от плодородия, близости к рынкам сбыта, вида засеваемых культур и т.д. Поскольку земельный кадастр служит основой оценки средней доходности I га земли каждого класса, он используется для определения ставок налога за землю.

Издержки производства и реализации продукции — стоимостная оценка используемых в процессе производства продукции природных ресурсов, сырья, материалов, топлива, энергии, основных фондов, трудовых ресурсов, а также других затрат на производство и реализацию продукции.

Иммобилизация средств — отвлечение средств из оборота организации.

Инвестиции — долгосрочные вложения средств в целях создания новых и модернизации действующих предприятий, освоения новейших технологий и техники, увеличения производства и получения прибыли.

Инвестиционная полтика — определение наиболее приоритетных направлений капитальных вложений, от которых зависят повышение эффективности экономики, обеспечение наибольшего прироста продукции и национального дохода на каждый рубль затрат.

Инвестиционные фонды — финансовые институты, участники рынка ценных бумаг, осуществляющие эмиссию собственных акций, и инвестиции в ценные бумаги других эмитентов, торговлю ценными бумагами, владеющие инвестиционными ценными бумагами.

Инвестиционный налоговый кредит — отсрочка налогового платежа, предоставляемая в целях стимулирования инвестиционной активности и обновления основных средств предприятиям на основании кредитного соглашения с налоговыми органами.

Инвестор — частный предприниматель, организация или государство, осуществляющие долгосрочное вложение капитала в какое-либо дело, предприятие с целью получения прибыли.

Инновационная деятельность — деятельность, основанная на использовании новых форм организации, управления и финансирования.

Инновация — нововведение, комплексный процесс создания, распространения и использования новшеств (нового практического средства) для удовлетворения человеческих потребностей, меняющихся под воздействием развития общества.

Инфляция — кризисное состояние денежной системы, обусловленное диспропорциональностью развития общественного производства, проявляющееся прежде всего в общем и неравномерном росте иен на товары и услуги, что ведет к перераспределению национального дохода в пользу определенных социальных групп. Различают ползучую, галопирующую и гиперинфляцию.

Инфраструктура — комплекс отраслей хозяйства, обслуживающих промышленное (или какое-либо другое) производство, а также население. Включает транспорт, связь, торговлю, материально-техническое обеспечение, науку, образование, здравоохранение.

Ипотека — залог недвижимого имущества с целью получения ссуды, кредита.

Исполнение бюджета — стадия бюджетного процесса, на которой осуществляется формирование и использование бюджетных средств.

Исполнение сметы доходов и расходов — комплекс мер, обеспечивающих выполнение плана поступления и расходования денежных средств.

Казначейская система исполнения бюджета — организация исполнения бюджета через органы Федерального казначейства Минфина РФ либо казначейства субъекта РФ или муниципального образования.

Капитал оборотный — часть капитала, направляемая на формирование оборотных средств и возвращаемая в течение одного производственного цикла.

Капитал основной — часть капитала, направляемая на формирование основных производственных фондов и участвующая в производстве длительное время.

Капитализация — использование прибыли организации для увеличения собственного капитала.

Капитальные вложения — затраты материальных, трудовых и денежных ресурсов, направленные на восстановление и прирост основных фондов.

Кассовые исполнения бюджета — организация и осуществление приема, хранения и выдачи бюджетных средств.

Кассовый разрыв — временный недостаток бюджетных средств, необходимых для финансирования очередных расходов.

Коммерческий кредит — товарная форма кредита, возникающая при отсрочке платежа; долговое обязательство, оформленное векселем.

Коммерческий расчет — метод ведения хозяйства, заключающийся в соизмерении в денежной форме затрат и результатов деятельности; его целью является получение максимума прибыли при минимуме затрат. Предполагает обязательное получение прибыли, достаточной для полдержания уровня рентабельности.

Конвертируемость валют — способность одной валюты обмениваться на другую валюту.

Конкурентоспособность — способность осуществлять свою деятельность в условиях рыночных отношений и получать при этом прибыль, достаточную для научно-технического совершенствования производства, стимулирования работников и поддержания продукции на высоком качественном уровне.

Конкуренция — элемент рыночного механизма, связанный с формированием хозяйственных пропорций на основе соперничества предприятий, фирм за лучшие и более выгодные условия приложения капитала, реализации продукции и услуг.

Консолидированный бюджет — свод бюджетов всех уровней бюджетной системы Российской Федерации на соответствующей территории.

Контроль финансовый — система методов, органов и мероприятий по проверке законности и целесообразности распределения и использования фондов денежных средств.

Краткосрочные обязательства — обязательства, срок погашения которых наступает в течение короткого промежутка, обычно в пределах одного года.

Краткосрочные финансовые вложения — финансовые вложения, рассчитанные на короткий период, высоколиквидные ценные бумаги, в том числе краткосрочные казначейские обязательства государства, облигации, акции, временная финансовая помощь другим предприятиям, депозитные сертификаты, полученные краткосрочные векселя.

Кредитование — одна из форм финансового обеспечения воспроизводственных затрат, при которой расходы субъекта хозяйствования покрываются за счет банковских ссуд, предоставляемых на началах платности, срочности и возвратности.

Кредиторская задолженность — задолженность, возникающая при расчетах с поставщиками; временное использование в денежном обороте предприятия средств кредитора.

Кризис платежеспособности — взаимные неплатежи предприятий, вызванные дефицитом наличной или безналичной денежной массы.

Курс акций (облигаций и других ценных бумаг) — цена акций (других ценных бумаг) на фондовой бирже. Курс прямо пропорционален размерам дивиденда, процента и находится в обратной зависимости от величины ссудного процента.

Ликвидность — способность превращения имущества в наличные деньги.

Лимит бюджетных обязательств — предельный объем прав па принятие получателем бюджетных средств, денежных обязательств, оплачиваемых за счет бюджета.

Лимит капитальных вложений — предельный размер капитальных вложений на запланированный ввод в действие мощностей или создание нормативных заделов капитального строительства.

Лимит кредитования — предельная сумма выдачи кредита или остатков задолженности в плановом периоде.

Лицевые счета — регистры бухгалтерского учета, открываемые в органах казначейства, предназначенные для учета бюджетных обязательств, принятых денежных обязательств, объемов финансирования и кассовых расходов с целью отражения их на счетах бухгалтерского учета и отчетности.

Медицинское страхование — форма социальной зашиты интересов населения в охране здоровья. Гарантирует гражданам получение медицинской помощи при возникновении страхового случая. Осуществляется в двух формах — обязательной и добровольной.

Межбюджетные отношения — взаимоотношения между федеральными органами государственной власти, органами государственной власти субъектов Российской Федерации, органами местного самоуправления по вопросам регулирования бюджетных правоотношений, организации и осуществления бюджетного процесса.

Межбюджетные трансферты — средства одного бюджета бюджетной системы Российской Федерации, перечисляемые другому бюджету бюджетной системы Российской Федерации.

Местные налога и сборы — налоги и сборы, устанавливаемые представительными органами местного самоуправления самостоятельно в соответствии с федеральными законами.

Местные финансы — совокупность денежных средств, формируемых и используемых для решения вопросов местного значения.

Местный бюджет — бюджет муниципального образования, формирование, утверждение и исполнение которого осуществляют органы местного управления.

Минимальная бюджетная обеспеченность — минимально допустимая стоимость государственных или муниципальных услуг в денежном выражении, предоставляемых органами государственной власти или органами местного самоуправления в расчете па душу населения за счет средств соответствующих бюджетов.

Минимальный местный бюджет — расчетный объем доходов и расходов местного бюджета, учитывающий государственные минимальные социальные стандарты.

Муниципальные ценные бумаги — облигации, жилищные сертификаты и другие цепные бумаги, выпускаемые органами местного самоуправления.

Муниципальный заказ — соглашение между органом местного самоуправления и подрядной организацией о выполнении работ (об оказании услуг), финансируемых за счет средств местного бюджета.

Налично-денежное обращение — движение наличных денег в сфере обращения и выполнения ими двух функций: средства обращения и средства платежа.

Налог — обязательный взнос налогоплательщика в бюджет и внебюджетные фонды в определенных законом размерах и в установленные сроки. Выражает денежные отношения, складывающиеся у государства с юридическими и физическими лицами в связи с перераспределением национального дохода и мобилизацией финансовых ресурсов в бюджетные и внебюджетные фонды государства. См: Внебюджетные специальные фонды.

Налоги социальные — разновидность прямых налогов, имеющих целевое назначение, выступают основным источником целевых внебюджетных фондов социального назначения.

Налоговая система — совокупность разных видов налогов, в построении и методах исчисления которых реализуются определенные принципы. Включает прямые и косвенные налоги. Прямые устанавливаются непосредственно па доход или имущество налогоплательщика, косвенные — надбавка к цене товара (тарифа па услугу) — оплачиваются потребителем. В составе косвенных налогов выделяют: акцизы, фискальные монополии, таможенные пошлины.

Налоговые каникулы — определенный период времени, в течение которого плательщику предоставляется льгота в виде освобождения от уплаты налога.

Налоговые льготы — полное или частичное освобождение налогоплательщиков от уплаты налога в соответствии с действующим законодательством.

Налоговые санкции — меры государственного воздействия, применяемые к нарушителю налогового законодательства.

Налоговый иммунитет — освобождение от уплаты налогов.

Налоговый контроль — специализированный контроль со стороны государственных органов за соблюдением налогового законодательства, правильностью исчислений, полнотой и своевременностью уплаты налогов и других обязательных платежей юридическими и физическими лицами.

Налоговый кредит — одна из налоговых льгот, состоящая в отсрочке взимания налога.

Налоговый потенциал — условная возможность государства собрать в бюджет налоги за определенное время.

Норматив минимальной бюджетной обеспеченности — расчетный показатель минимально необходимой потребности в бюджетных средствах па одного жителя муниципального образования по текущим расходам.

Обеспеченность кредита — виды и формы гарантированных обязательств заемщика перед кредитором (банком) по возмещению суммы заемных средств (кредита) в случаях их возможного невозврата заемщиком.

Облигации государственных займов — кратко- и долгосрочные ценные бумаги, выпускаемые Министерством финансов РФ для привлечения средств инвесторов и выполнения государством своих функций.

Облигации сберегательного займа — государственные пенные бумаги, выпускаемые для привлечения средств инвесторов, но предназначенные в основном для размещения среди населения.

Облигация — ценная бумага, приносящая доход в форме процента. Выпускается государственными органами для покрытия бюджетного дефицита и акционерными обществами в целях мобилизации капитала. В отличие от акций на облигации указан срок ее погашения.

Оборачиваемость — показатель, характеризующий использование оборотных средств, скорость или длительность оборота на предприятии.

Оборотная кассовая наличность — вид обязательных бюджетных резервов, предназначенных для бесперебойного финансирования расходов бюджета при возникновении временных кассовых разрывов.

Оборотные средства — такие активы, как сырье, материалы, топливо, тара, незавершенное производство, расходы будущих периодов и др.; фонды обращения — товары (на складе и в отгрузке) и денежные средства (в кассе предприятия, на его расчетном счете и других счетах, в расчетах).

Оборотный капитал — доля капитала предприятия, вложенная в текущие активы, фактически все оборотные средства. Чистый оборотный капитал представляет собой разницу между текущими активами и текущими (краткосрочными) обязательствами.

Обслуживание долга — выплата процентов и погашение основной суммы долгов за определенный отчетный период.

Объекты бюджетного учета — финансово-хозяйственные операции по исполнению бюджета, подлежащие учету органами, его осуществляющими.

Окупаемость капитальных вложений — показатель эффективности капитальных вложений, определяемых как отношение капитальных вложений к экономическому эффекту, получаемому от их использования в процессе производства.

Оплата труда — форма денежного или натурального вознаграждения работников.

Оправдательные документы — документы, подтверждающие факт совершения хозяйственных операций.

Организация — юридическое лицо, которое имеет в собственности, хозяйственном ведении или оперативном управлении обособленное имущество и отвечает по своим обязательствам этим имуществом, имеет самостоятельный баланс или смету.

Основные непроизводственные фонды — предметы длительного пользования, обслуживающие в обществе непроизводственное потребление: жилые здания, поликлиники, клубы, санатории, стадионы и т.п., находящиеся на балансе предприятия.

Основные производственные фонды — средства труда (здания, сооружения, машины и оборудование, транспортные средства и др.), с помощью которых изготавливается продукция. Служат длительный срок, сохраняют в процессе производства свою натуральную форму и переносят свою стоимость на готовый продукт частями, по мере износа. Пополняются за счет капитальных вложений.

Основные средства — денежные средства, инвестированные в основные фонды производственного и непроизводственного назначения. См. Основные производственные фонды, Основные непроизводственные фонды.

Остатки бюджетных средств — ресурсы, образовавшиеся на счете бюджета на начало нового финансового года.

Остаточная стоимость — разница между первоначальной стоимостью основных средств и суммой износа; сумма, которую предприятие рассчитывает получить от продажи активов (основного капитала) в конце полезного срока их службы.

Отсрочка уплаты налога — изменение срока уплаты налога при наличии законных оснований.

Отчетность об исполнении бюджета — совокупность отчетов об исполнении бюджетов.

Отчетный период — определенный период в деятельности предприятия, по результатам которого составляются основные документы финансовой, отчетности (например, отчет о прибылях и убытках). Документы финансовой отчетности могут подготавливаться еженедельно, ежемесячно, ежеквартально и ежегодно; в них регистрируются результаты деятельности предприятия за этот период. Для всех предприятий подготовка ежеквартальных и ежегодных отчетов является обязательной.

Оффшорные зоны — ограниченные территории, в которых действуют особо льготные экономические условия. Как и налоговые гавани, являются разновидностью свободных экономических зон.

Оценка финансового состояния — способ, позволяющий раскрыть финансовое благополучие идинамику развития организации.

Очередность платежей — установленная последовательность списания средств со счета предприятия при наличии нескольких срочных и просроченных платежей и недостаточности средств для их полного погашения.

Партиципаторное бюджетирование (от англ. «to participate» – участвовать) – это распределение части бюджетных средств региона (муниципального образования, района, города) при помощи комиссии, состоящей из граждан и представителей власти.

Пенсия — гарантированная ежемесячная выплата денежных сумм для материального обеспечения граждан в связи со старостью, инвалидностью, выслугой лет и смертью кормильца.

Первичный дефицит — превышение расходов над доходами бюджета без учета расходов на обслуживание долга.

Первоначальная стоимость основных средств — оценка, по которой основные средства принимаются к бухгалтерскому учету.

Перераспределяемые доходы территориальных бюджетов — денежные средства, поступающие в доходы территориальных бюджетов в виде финансовой помощи (безвозмездных и безвозвратных перечислений), отчислений в процентах от налогов вышестоящих бюджетов, передаваемых на кратковременной основе (на срок 1—3 года).

Планирование — процесс, обеспечивающий сбалансированное взаимодействие отдельных видов ресурсов в рамках выбранного объекта управления, устанавливающий пропорции и темпы роста.

Платежеспособность предприятия — свойство субъекта хозяйствования своевременно и полно выполнять свои платежные обязательства, вытекающие из торговых, кредитных и иных операций денежного характера.

Платежный баланс — соотношение платежей, произведенных страной за границей, и поступлений, полученных ею из-за границы за определенный период времени (месяц, квартал, полугодие, год). Включает торговый баланс, отражающий соотношение стоимости экспорта и импорта товаров страны за соответствующий период, баланс услуг и некоммерческих платежей. В совокупности они образуют платежный баланс по текущим операциям. Общий платежный баланс страны образует платежный баланс по текущим операциям и баланс движения капиталов и кредиторов, а также движение золотых и валютных резервов. Общее сальдо платежного баланса России за последние годы является отрицательным, что объясняется отрицательным сальдо по балансу движения капиталов и кредитов между странами.

Платежный оборот — совокупность всех денежных платежей в экономике страны.

Подотчетные лица — работники организации, получившие авансом наличные деньги на предстоящие расходы.

Пособие — регулярная или единовременная денежная выплата, предоставляемая гражданам страны в связи с временной нетрудоспособностью, беременностью и родами, при рождении ребенка, по уходу за ребенком и др.

Пояснительная записка — составная часть годовою бухгалтерского отчета.

Предпринимательство — деятельность, связанная с производством и реализацией продукции, выполнением работ, оказанием услуг. Носит регулярный характер, ориентирована на извлечение прибыли.

Предприятие — являющийся юридическим лицом самостоятельный хозяйственный субъект, созданный для производства продукции, выполнения работ и оказания услуг в целях удовлетворения общественных потребностей и получения прибыли.

Предприятие унитарное — юридическое лицо, созданное по решению государственного органа или органа местного самоуправления.

Преференция — льгота или предоставление особого налогового режима для группы хозяйствующих субъектов, позволяющие им в течение указанного времени не нести часть налоговых обязательств.

Прибыль — конечный финансовый результат деятельности предприятия; определяется как разность между выручкой и затратами.

Приватизация — процесс изменения отношений собственности при передаче государственного предприятия в другие формы собственности, в том числе в коллективную, акционерную и частную.

Принимаемые обязательства — планируемое увеличение объема действующих обязательств в плановом периоде.

Прогнозирование — научно обоснованное предсказание вероятностного развития событий или явлений на основе статистических, социальных, экономических и других исследований.

Прогнозирование бюджетное — обоснованное, опирающееся на реальные расчеты, предположение о направлениях развития бюджета, возможных состояниях его доходов и расходов в будущем.

Проспект эмиссии — документ, содержащий необходимую информацию о выпуске ценных бумаг, подлежащих регистрации и установленном порядке.

Просроченная задолженность — задолженность, не погашенная в срок.

Процентная ставка — относительная величина процентных платежей на ссудный капитал за определенный период.

Профицит бюджета — превышение доходов бюджета над его расходами. См. Дефицит бюджета.

Распорядитель бюджетных средств — руководитель органа государственной власти, органа местного самоуправлении, имеющий право распределять бюджетные средства по подведомственным получателям бюджетных средств, а также использовать бюджетные средства по их целевому назначению в соответствии со сметой доходов и расходов на содержание своего аппарата управления.

Расходные обязательства — обусловленные законом, иным нормативно-правовым актом, договором или соглашением обязанности Российской Федерации, субъекта Российской Федерации, муниципального образования предоставить физическим и юридическим лицам, органам государственной власти (органам местного самоуправления) средства соответствующего бюджета (государственного внебюджетного фонда, территориального государственного внебюджетного фонда).

Расходы — затраты организации, приводящие к уменьшению ее средств или увеличению ее обязательств.

Расходы бюджета — экономические отношения, связанные с распределением фонда денежных средств государства и его использованием по отраслевому, ведомственному, целевому и территориальному назначению. Включаются затраты на финансирование народного хозяйства, социально-культурных мероприятий (образование, здравоохранение, социальное обеспечение), оборону страны, содержание органов управления и правоохранительных органов, расходы по государственному внутреннему долгу, затраты на оказание финансовой поддержки территориям и др.

Расчетные документы — оформленные в письменном виде поручения, распоряжения по перечислению денежных средств в безналичном порядке на оплату товаров, работ и услуг.

Расширенное воспроизводство — возобновление производства во все увеличивающихся размерах.

Ревизия — система обязательных контрольных действий по документальной и фактической проверке законности, целесообразности и эффективности совершенных в проверяемом периоде хозяйственных и финансовых операций, а также законности и правильности действий должностных лип.

Регулирование экономики — целенаправленное изменение темпов развития народного хозяйства и отдельных его структурных подразделений на основе перераспределения финансовых ресурсов. Регулирование экономики осуществляется в двух формах — саморегулирование и государственное регулирование. Первая характеризуется такими методами формирования финансовой базы в разных звеньях общественного производства, которые вырабатывают и используют сами субъекты хозяйствования. Вторая форма отражает вмешательство государства в процесс развития общественного производства через различные экономические инструменты, в том числе через финансовые рычаги.

Рейдирующие доходы — федеральные и региональные налоги и иные платежи, по которым федеральными законами и законами субъектов РФ устанавливаются нормативы отчислений (в процентах) в местные бюджеты па предстоящий финансовый год.

Реестр расходных обязательств — свод указанных законов, нормативных правовых актов и договоров, соглашений и/или их отдельных положений, которые должны вести органы исполнительной власти.

Резервные фонды бюджетов — обособленная часть бюджетных средств, получившая форму целевых бюджетных фондов, предназначенных для бесперебойного финансирования бюджетных расходов.

Резервный фонд — целевой источник, создаваемый за счет регулярных отчислений от прибыли предприятия. Эти средства должны находиться в высоколиквидных активах.

Реконструкция — процесс коренного переустройства действующего производства па базе технического и организационного совершенствования, комплексного обновления и модернизации основных фондов.

Реновация основных фондов — экономический процесс восстановления стоимости основных производственных фондов посредством их обновления.

Рентабельность — один из основных стоимостных показателей эффективности производства. Характеризует уровень отдачи затрат, вложенных в процесс производства, и реализации продукции, работ и услуг.

Реструктуризация внешнего долга — продление сроков погашения долга и выплаты по нему процентов.

Реструктуризация фискальной задолженности — определение суммарной задолженности в бюджет, определение сроков ее погашения, контроль и соблюдение в jtot период обязательных сроков уплаты текущих платежей в бюджеты и внебюджетные фонды.

Рефинансирование — погашение старой задолженности путем принятия новых обязательств.

Роспись бюджета — основной оперативный план распределения доходов-расходов по подразделениям бюджетной классификации, в котором проставляются сроки поступления — налогов и других платежей и расходование бюджетных средств в течение года.

Самообложение — форма добровольного участия граждан в мероприятиях местного характера по социально-культурному строительству и благоустройству.

Страхование — совокупность мер, направленных па предотвращение рисков, создание резервных фондов материальных и финансовых ресурсов и др.

Самофинансирование — один из методов финансового обеспечения воспроизводственных затрат, основанный па использовании субъектами хозяйствования собственных финансовых ресурсов. При недостаточности собственных средств предприятия используют финансовые ресурсы, привлекаемые па основе выпуска цепных бумаг.

Санкции финансовые — меры принудительного воздействия, выраженные в денежной форме, применяемые к организациям в результате нарушения ими действующего законодательства в финансово-хозяйственной деятельности.

Сбалансированность бюджета — принцип формирования и исполнения бюджета, состоящий в количественном соответствии бюджетных доходов источникам их финансирования.

Сберегательный банк — кредитно-финансовое учреждение, предназначенное для аккумуляции сбережений населения и средств предприятий и их эффективного размещения для получения прибыли.

Секвестр — пропорциональное снижение государственных расходов по всем статьям бюджета (кроме защищенных) в течение времени, оставшегося до конца года.

Система цен — совокупность различных видов цен (оптовых, закупочных, розничных и др.), находящихся в тесной взаимосвязи и взаимозависимости.

Смета — финансовый документ, содержащий информацию об образовании и расходовании денежных средств в соответствии с их целевым назначением.

Смета доходов и расходов населенного пункта, другой территории, не являющейся муниципальным образованием — утвержденный органом местного самоуправления поселения план доходов и расходов распорядителя (главного распорядителя) средств местного бюджета, уполномоченного местной администрацией поселения осуществлять в данном населенном пункте (другой территории), входящем (входящей) в состав территории поселения, отдельные функции местной администрации.

Смета расходов и доходов — финансовый план учреждения (организации), осуществляющего некоммерческую деятельность.

Сметное финансирование — метод покрытия затрат учреждений и организаций в соответствии с утвержденной сметой.

Собственность — правоотношения, возникающие по поводу владения, пользования и распоряжения имуществом.

Собственные доходы территориальных бюджетов — региональные и местные налоги и сборы, отчисления от налогов вышестоящих бюджетов, переданные в региональные и местные бюджеты па постоянной основе в твердо фиксированной доле.

Социальное обеспечение — система распределительных отношений, в процессе которых за счет части национального дохода образуются и используются общественные фонды денежных средств для материального обеспечения граждан в старости, по инвалидности, по случаю потери кормильца и в иных случаях, установленных законом.

Текущий финансовый год — год, в котором осуществляется исполнение бюджета, составление и рассмотрение проекта бюджета на очередной финансовый год и плановый период.

Участники бюджетного процесса — субъекты, осуществляющие деятельность по составлению и рассмотрению проектов бюджетов, утверждению и исполнению бюджетов, контролю за их исполнением, осуществлению бюджетного учета, составлению, внешней проверке, рассмотрению и утверждению бюджетной отчетности.

Финансовый орган — на федеральном уровне – Министерство финансов Российской Федерации. На уровне субъекта РФ – органы исполнительной власти субъектов РФ, осуществляющие составление и организацию исполнения бюджетов субъектов РФ (министерства финансов, департаменты финансов, управления финансов и др.). На местном уровне – органы (должностные лица) местных администраций, осуществляющие составление и организацию исполнения местных бюджетов (департаменты финансов, управления финансов, финансовые отделы и др.).

Дата создания: 10-04-2017

Дата последнего изменения: 20-04-2018

Обзор кредита и сбора задолженностей — Finance | Dynamics 365

- Чтение занимает 2 мин

В этой статье

Важно!

Dynamics 365 for Finance and Operations стало специализированным приложением, с помощью которого вы можете управлять определенными бизнес-функциями. Дополнительные сведения об этих изменениях см. в разделе Руководство по лицензированию Dynamics 365.

Можно управлять кредитными лимитами для клиентов и выполнять мероприятия по сборам, когда они становятся необходимыми.

Управление кредитом

Управление кредитованием клиента позволяет управлять кредитными лимитами и управлять потоком заказов на продажу с помощью процесса разноски на основе созданных вами правил кредита.

Процесс управления кредитованием может включать любые из следующих шагов:

- Обновление атрибутов кредита для клиентов, чтобы предоставить дополнительную информацию о кредитоспособности.

- Создание кредитных лимитов для клиентов через корректировки кредитного лимита.

- Создание временных кредитных лимитов для клиентов через корректировки кредитного лимита. Таким образом можно временно увеличить или уменьшить кредитные лимиты клиентов в зависимости от бизнес-требований.

- Добавление сведений, которые могут влиять на кредитный лимит, таких как сведения о страховании и гарантиях.

- Создание кредитных групп клиентов, которые связывают клиентов друг с другом, чтобы они совместно использовали один кредитный лимит.

- Определение показателей риска для клиентов, а затем использование отчетов, чтобы автоматически создать кредитные лимиты для этих клиентов с помощью корректировок кредитного лимита.

- Создание правил блокировки, которые блокируют заказ в ходе одного или нескольких процессов разноски, на основе таких факторов, как риск, условия оплаты, кредитные лимиты, просроченные суммы и процент используемого кредитного лимита.

- Управление списком заказов на продажу, которые должны быть заблокированы, просмотр причин блокировки и вариантов смягчения.

- Выпуск заказов на продажу с целью продолжения процесса разноски.

- Настройка workflow-процесса для управления утверждением изменений кредитного лимита и выпуска заказов на продажу.

Управление сборами

На странице Сборы осуществляется централизованное управление сведениями по сбору задолженностей. Менеджеры по сбору могут централизованно использовать его для управления сборами задолженностей. Агенты по сбору задолженностей могут начинать обработку сборов по спискам клиентов, которые создаются с помощью заранее определенных критериев по сборам, или на странице Клиенты.

Перед началом настройки или работы со сборами следует понять следующие основные принципы.

- Снимки распределения по срокам клиента содержат сведения о сальдо с распределением по срокам на определенный момент времени.

- Клиентские пулы сборов помогают организовать работу.

- У агентов по сбору задолженностей могут быть собственные клиентские пулы.

- На страницах списков упорядочены сборы, клиенты, мероприятия и обращения.

- Вся информация о сборах для клиента находится на одной странице, и действие можно выполнить с этой страницы.

- Отказ, восстановление или реверсирование процента и сборов можно выполнить за один шаг.

- Создание проводок списания можно выполнить за один шаг.

- Обработка платежей с недостаточным финансированием может быть выполнена за один шаг.

Описание этих концепций см. в разделе Основные понятия управления сборами.

Дополнительные ресурсы

Настройка параметров управления кредитами клиентов

Информация о настройке управления кредитами клиентов

Добавление сведений об управлении кредитом для клиента

Кредитные группы клиентов

Корректировки кредитного лимита клиента

Удержания по кредитам для заказов на продажу

Периодические задачи управления кредитами клиента

Основные концепции жилищного кредита | Reuters

iTrust Financial Advisors (www.iTrust.in)

Впервые на жилищном кредитовании? Вы готовитесь подать заявку на получение одного? Здесь мы объясняем некоторые основные концепции, которые помогут заемщику, впервые получившему кредит.

Автомобиль проезжает мимо жилых домов в Мумбаи на этой фотографии из архива от января 2010 года. REUTERS / Punit Paranjpe

1. Дом в качестве залога или залога: при жилищном кредите вы предлагаете свою собственность в качестве обеспечения кредитору. В случае невыплаты кредита банк будет иметь право требовать законных прав на имущество.

2. Первоначальный взнос: Кредиторы жилищного кредита обычно не финансируют полную стоимость недвижимости. Кредиторы требуют, чтобы покупатель дома заплатил продавцу недвижимости (или застройщику) минимальную сумму аванса в качестве первоначального взноса из кармана покупателя. Обычно эта сумма составляет 85% от стоимости объекта недвижимости. Два полезных совета по первоначальному взносу:

а) Начните экономить раньше, чтобы у вас не осталось денег во время покупки дома.

б) Внесите больше в качестве предоплаты, так как это позволит вам взять меньшую сумму ссуды и, таким образом, возможно, получить лучшие условия по ссуде.

3. Срок владения ссудой: Срок владения, который представляет собой продолжительность ссудного договора, может быть гибким в случае жилищного ссуды. Обычно он может составлять от 10 до 25 лет. Срок действия вашего жилищного кредита зависит от:

a) вашего дохода: если ваш доход высок, вы можете спокойно выбрать более длительный срок, поскольку ваша платежеспособность выше, чем у человека с низким доходом.

b) Ваш возраст: если вам около 30 лет, и большая часть вашей трудовой жизни впереди, у вас больше шансов получить долгосрочный жилищный заем по сравнению с 55-летним человеком, который приближается к пенсии.

4. Фиксированная или плавающая процентная ставка: проценты, взимаемые по жилищному кредиту, являются либо фиксированными, то есть одинаковыми на протяжении срока действия кредита, либо могут быть плавающими, то есть изменяться в зависимости от преобладающих рыночных условий.

Однако в настоящее время в Индии ни один кредитор не предлагает полностью фиксированную ставку. Большинство из них предлагают фиксированные ставки на короткий начальный период, а затем сбрасывают их на плавающие.

5. Выравниваемые ежемесячные платежи (EMI): когда вы берете ссуду от кредитора, вы выплачиваете ссуду в форме EMI.Эта сумма включает как а) основную сумму — сумму кредита, так и б) проценты — стоимость заимствования, взимаемую кредитором.

Например, если Rohit берет рупий. Кредит в 20 лакхов сроком на 25 лет с процентной ставкой 9%, его ежемесячный EMI будет составлять рупий. 16 783.

6. Созаявитель: Созаемщик является созаемщиком кредита. Второй заявитель:

a) Может потребоваться или не потребоваться в зависимости от требований кредитора.

b) Должен быть из ближайших родственников заемщика, i.е. супруг, отец, мать или брат.

c) Может претендовать на льготы по подоходному налогу по жилищному кредиту вместе с заемщиком.

7. Гарант: через гаранта кредитор возлагает на заемщика некое моральное обязательство по выплате ссуды. Не все кредиторы требуют поручителя. Гарантами являются:

a) Должны быть погашены, если есть дефолт со стороны заемщика.

б) Могут быть родственниками, если это разрешено политикой кредитора.

c) Не может претендовать на льготы по подоходному налогу по рассматриваемой ссуде.

(Для получения дополнительных историй о личных финансах щелкните здесь)

Copyright 2009 iTrust Financial Advisors Private Limited. Все права защищены.

Отказ от ответственности: этот инструмент / контент предоставлен iTrust, а не Reuters. Контент нельзя копировать, транслировать, загружать и хранить (на любом носителе), передавать, адаптировать или изменять каким-либо образом без предварительного письменного разрешения iTrust.

Для использования услуг iTrust по финансовому планированию (нажмите здесь), декларациям о доходах (нажмите здесь), страхованию жизни (нажмите здесь), медицинскому страхованию (нажмите здесь) и инвестициям в паевые инвестиционные фонды (нажмите здесь).

Разъяснение терминологии по ссуде | Откройте для себя личные займы

Как будто одолжение денег не было для вас достаточным стрессом, вы должны освоить совершенно новый словарный запас, исследуя и сравнивая варианты ссуды. Очень важно понимать концепции кредитования, чтобы принимать разумные финансовые решения. Если вы этого не сделаете, это может стоить вам денег в виде комиссионных или процентов. Для начала мы упростили некоторые ключевые термины.

1 . СрокСрок кредита — это срок его действия. Если, например, срок составляет 36 месяцев, именно за этот срок вы должны выплатить сумму кредита. Срок кредита может повлиять на размер ежемесячного платежа. На более длительный срок может быть меньший ежемесячный платеж. Более короткий срок может потребовать большего ежемесячного платежа. Но более длительный срок также может привести к выплате большего количества процентов в течение срока ссуды. По этой причине очень важно подумать о том, чем можно управлять с учетом вашего бюджета. Прежде чем согласиться на срок, убедитесь, что вы можете взять на себя обязательство вносить ежемесячную сумму платежа в течение срока.

2. Фиксированная процентная ставкаПроцентные ставки по кредитам могут быть фиксированными или переменными.

Ссуды с фиксированной процентной ставкой означают, что процентная ставка остается неизменной на протяжении всего срока ссуды. Платежи предсказуемы, никаких сюрпризов из-за повышения процентных ставок. Люди часто выбирают ссуды с фиксированной процентной ставкой, чтобы быть уверенными в том, что их ежемесячные суммы погашения не изменятся в течение срока ссуды.

С другой стороны, в случае ссуд с плавающей процентной ставкой процентная ставка изменяется в зависимости от экономики и рыночных условий.Вы, наверное, слышали в новостях о повышении или понижении процентных ставок Федеральной резервной системой. По займам, основанным на основной ставке, процентная ставка может увеличиваться или уменьшаться всякий раз, когда Федеральная резервная система решает изменить ставки.

Ссуды с переменной процентной ставкой могут начинаться с более низкой процентной ставки, чем ссуды с фиксированной процентной ставкой. Иногда, когда люди рефинансируют свои студенческие ссуды, например, они выбирают переменную ставку, когда ставки низкие. Если вы можете взять на себя обязательство выплатить ссуду в течение нескольких лет, а процентные ставки не вырастут в этот период, это может сработать в вашу пользу.Более низкая процентная ставка позволяет большей части платежа по ссуде быстрее идти на погашение остатка, а не на проценты, если бы ставка была выше.

3. Годовая процентная ставкаГодовая процентная ставка представляет собой комбинацию процентов по ссуде, включая любые предоплаченные проценты, плюс определенные комиссии, взимаемые по ссуде. Годовая процентная ставка выражается в процентах. Годовая процентная ставка позволяет потребителям сравнивать варианты ссуды, а ссудодатели определяют наименьшую общую стоимость для них при выплате ссуды.

Благодаря Закону о правде в кредитовании (TILA) кредиторы обязаны раскрывать свои годовые процентные ставки и другую важную информацию заемщикам при предоставлении кредита. Знание того, сколько каждый кредитор может взимать с вас за ваш ссуду, помогает лучше понять ваш поиск личных ссуд.

4. Штрафы за досрочное погашениеНекоторые кредиторы взимают комиссию, называемую штрафом за досрочное погашение, если вы хотите досрочно выплатить часть или всю ссуду. Для защиты кредитора от потери денег существуют штрафы за досрочное погашение.Кредитор должен раскрывать информацию о штрафах за досрочное погашение, когда заемщик подает заявку на получение кредита.