Кредит в банке на покупку жилья: Кредит на квартиру от 2,75% — 393 предложения в 62 банках, взять ипотечный кредит на покупку жилья

Кредит на покупку жилья в 2023 году под низкий процент

Кредит на покупку жилья в 2023 году под низкий процентГород

Москва

Санкт-Петербург

Волгоград

Воронеж

Екатеринбург

Казань

Красноярск

Нижний Новгород

Новосибирск

Омск

Пермь

Ростов-на-Дону

Самара

Уфа

Челябинск

Потребительский или ипотечный кредит на покупку недвижимости. Предложения банков, выдающих деньги на улучшение жилья на льготных условиях. Необходимые документы и требования к заемщикам.

- Для покупки квартиры, дома, или земли

- Большие суммы на длительные сроки

- Потребительские и целевые кредиты

Подробнее

Скрыть

- Любой

- 1 месяц

- 3 месяца

- 6 месяцев

- 9 месяцев

- 1 год

- 1.5 года

- 2 года

- 3 года

- 4 года

- 5 лет

- 6 лет

- 7 лет

- 8 лет

- 9 лет

- 10 лет

- 15 лет

- 20 лет

- На любые цели

- Рефинансирование

- Ремонт

- Покупка недвижимость и строительство

- Обучение

- Лечение

- На развитие личного подсобного хозяйства

- Товары

Недвижимость

Авто

Имущество

- Любое

- Не требуется

- По паспорту

- Без 2-НДФЛ

- По двум документам

- Без трудовой книжки

- Без справок и поручителей

- С временной регистрацией

- Любой

- На карту

- На зарплатную карту

Рекомендуемые

Без работы

Без 2-НДФЛ

По паспорту

Пенсионерам

Без визита в банк

Эксперты ВЗО по кредитам

Александр Гайдаш

SEO-специалист

Карина Давыдова

Контент-менеджер

Подборки

Смотреть все

Со 100% одобрением

Сроком от 3 лет

С 18 лет

Без посещения банка

С диф.

Без отказа

С моментальным решением

Без подтверждения дохода

Топ предложений

Кредиты на покупку жилья — рейтинг 2023

- Альфа-Банк (Наличными)

- Банк Синара (СКБ-Банк) (Запросто)

- Тинькофф (Под залог недвижимости)

- УБРиР (На любые цели)

РФ (Наличными)

РФ (Наличными)- Совкомбанк (Под залог недвижимости)

- БЖФ Банк (Под залог недвижимости)

- Акцепт (Под залог недвижимости)

- Абсолют Банк (Под залог недвижимости)

- Сургутнефтегазбанк (Золото Югры)

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Спасибо, ваша жалоба отправлена на рассмотрение

К5М® — рейтинг, с помощью которого сервис ВЗО оценивает финансовые продукты: микрозаймы, кредиты или кредитные карты. Для объективной оценки мы создали сложную формулу. Она учитывает свыше 90 параметров на момент последнего обновления в феврале 2023 года. В процессе формирования рейтинга используются не только основные параметры продукта, например сумма или процентная ставка кредита, но и оценки клиентов.

Для объективной оценки мы создали сложную формулу. Она учитывает свыше 90 параметров на момент последнего обновления в феврале 2023 года. В процессе формирования рейтинга используются не только основные параметры продукта, например сумма или процентная ставка кредита, но и оценки клиентов.

Подробнее

Многие или некоторые представленные здесь продукты принадлежат нашим партнерам, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также на то, где и как продукт отображается на странице. Однако это не влияет на наши оценки.

+1

Очистить

Перейти

Итоговое сравнение кредитов на покупку жилья

Популярные банки

Росбанк

4.8 563 отзыва

2272 Лицензия

6.8/10 Рейтинг К5М

Служба поддержки 8 (800) 234-44-34 Контакты

Кредитные карты Дебетовые карты Автокредиты Вклады Кредиты Ипотеки РКО

Тинькофф Банк

4. 6

1269 отзывов

6

1269 отзывов

2673 Лицензия

7.9/10 Рейтинг К5М

Служба поддержки 8 (800) 950-25-55 Контакты

Кредитные карты Дебетовые карты Автокредиты Вклады Кредиты Ипотеки РКО

Хоум Кредит Банк

4.5 192 отзыва

316 Лицензия

7.7/10 Рейтинг К5М

Служба поддержки 8 (495) 785-82-25 Контакты

Кредитные карты Дебетовые карты Автокредиты Вклады Кредиты РКО

Этапы получения кредита

1

Выберите подходящий кредит

2

Нажмите кнопку «Подать заявку»

3

Заполните заявку на сайте банка

Условия получения кредита на покупку жилья

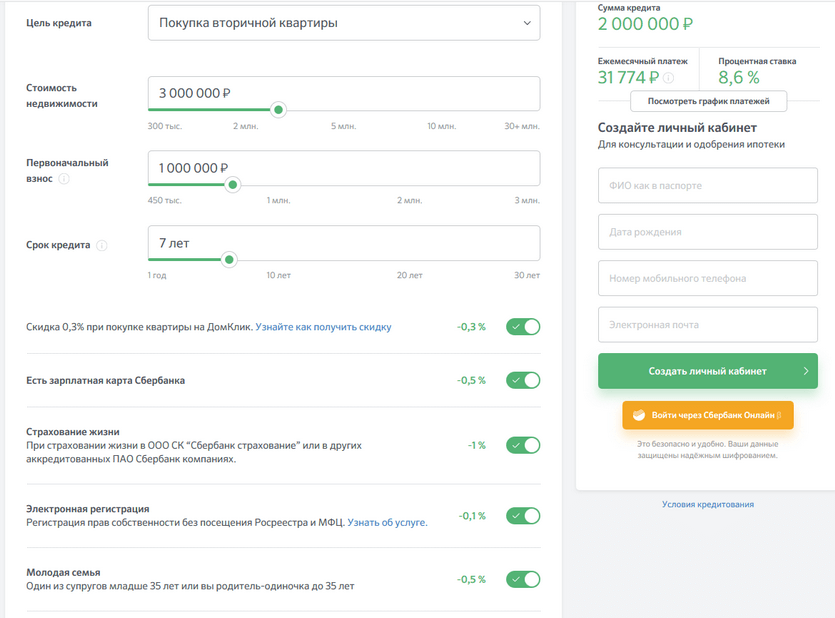

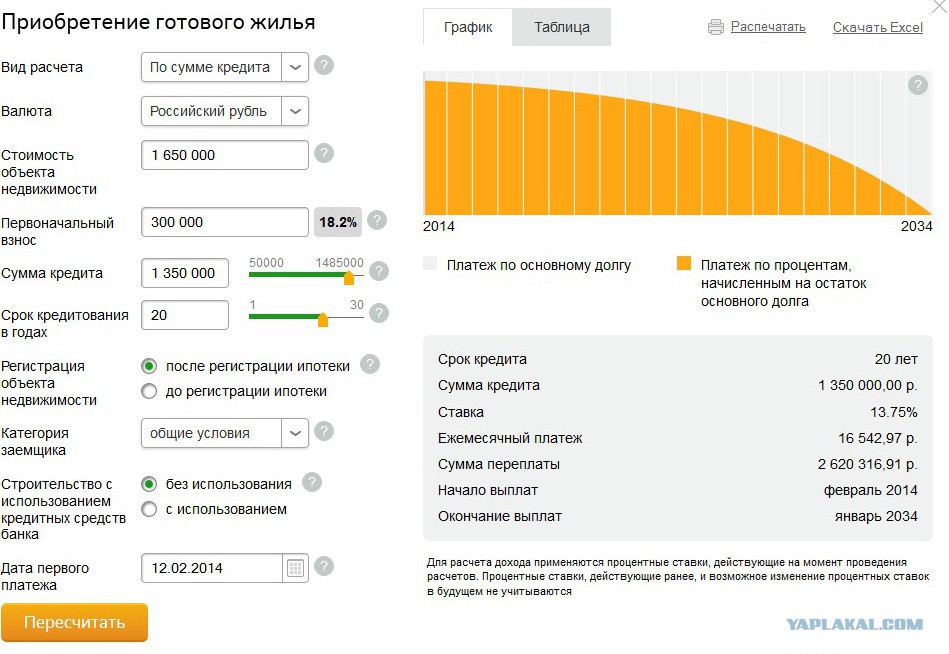

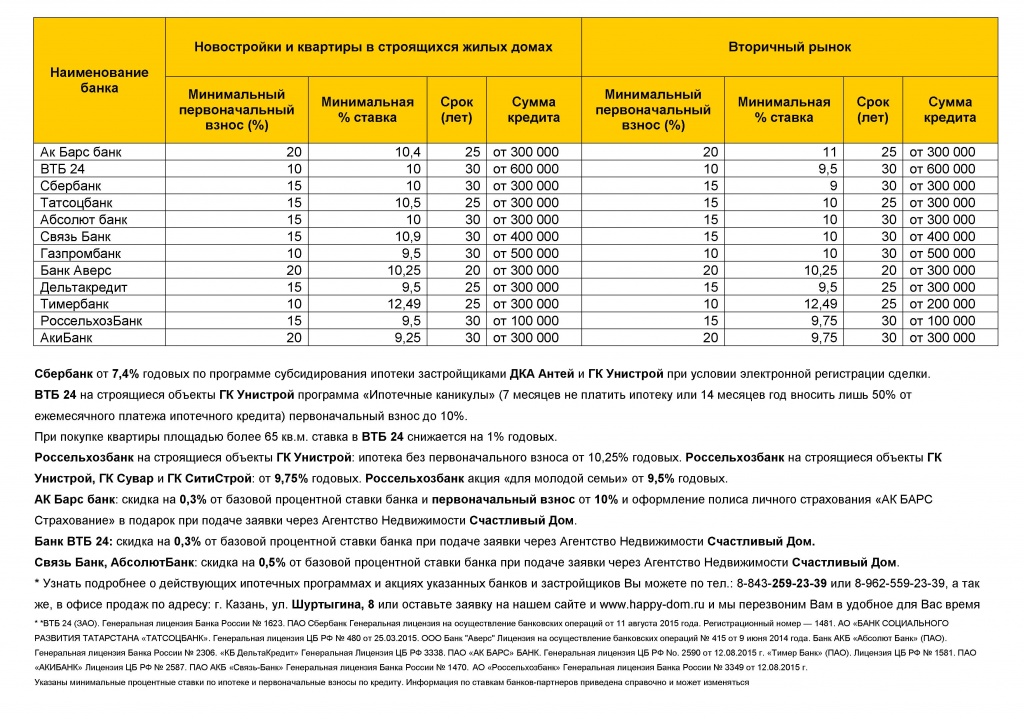

Приобретение недвижимости всегда предполагает большие траты. По этой причине многие предпочитают оформить кредит на покупку квартиры под низкий процент, а не копить деньги несколько лет подряд. Большинство банков страны реализуют специальные программы финансирования, по которым можно получить большую сумму на долгий срок.

По этой причине многие предпочитают оформить кредит на покупку квартиры под низкий процент, а не копить деньги несколько лет подряд. Большинство банков страны реализуют специальные программы финансирования, по которым можно получить большую сумму на долгий срок.

На нашем сайте представлены банки, дающие кредит на покупку квартиры или дома. Прежде чем подавать заявку, стоит ознакомиться с условиями для клиентов и требованиями в разных организациях.

Самый популярный кредит на приобретение жилья — это ипотека. По ней можно получить до 90% стоимости объекта с низкой переплатой. Недвижимость после заключения договора оформляется на имя заемщика и выступает как обеспечение по кредиту. До конца действия договора квартира будет оставаться в залоге у банка. Можно оформить кредит на покупку квартиры на вторичном рынке или в новом фонде.

Потребительские программы также позволяют получить финансирование в крупном размере. Ипотека — это целевой кредит на покупку жилья вторичного либо первичного. Такие программы предусматривают высокие требования к клиентам и наличие обеспечения. По потребительским кредитам заемщику необязательно предоставлять залог. В этом случае чаще доступен кредит наличными без справок, покупка квартиры не требует подтверждения.

Такие программы предусматривают высокие требования к клиентам и наличие обеспечения. По потребительским кредитам заемщику необязательно предоставлять залог. В этом случае чаще доступен кредит наличными без справок, покупка квартиры не требует подтверждения.

Важно выяснить еще до подачи заявки на кредит на покупку жилья, какой процент начислит банк. Также стоит обратить внимание на такие условия:

- Срок погашения долга

- Возможность дистанционного обслуживания кредита

- Необходимость оформления страховки и имущественного залога за свой счет

- Максимально доступный лимит

В каждом банке условия могут отличаться. Также по разным программам одного учреждения предусмотрены различные сроки и ставки. Сравнить параметры можно на нашем сайте. Условия периодически обновляются.

Отличие кредита на жилье от ипотеки

Каждого, кто запланировал приобрести недвижимость, волнует вопрос, какой кредит выгоднее взять на покупку квартиры? Потребительские программы реализуются без обеспечения. По ипотеке всегда накладываются обременения на купленное жилье. Это значит, что до полного погашения долга заемщик не сможет продать, обменять или подарить квартиру.

По ипотеке всегда накладываются обременения на купленное жилье. Это значит, что до полного погашения долга заемщик не сможет продать, обменять или подарить квартиру.

Также есть другие отличия между целевыми и нецелевыми программами. К ним относятся:

- Лимит. Целевой кредит на покупку готового жилья предусматривает большую сумму, чем нецелевой. Конкретный лимит зависит от финансового учреждения и выбранной программы

- Переплата. По ипотеке ставка всегда ниже. Кроме того, россияне могут оформить кредит на покупку жилья молодой семье с поддержкой государства. По потребительским программам субсидии обычно не предусмотрены

- Срок погашения долга. Прежде чем взять кредит в банке на покупку жилья, стоит оценить нагрузку на бюджет и свои возможности. Ипотека, как правило, предусматривает более длительный срок погашения

- Страхование.

По ипотеке заемщик обязан за свой счет оформить полис на жилье. Страховку нужно продлевать весь срок действия договора. Нецелевые программы не требуют обеспечения сделки и обязательного страхования имущества

По ипотеке заемщик обязан за свой счет оформить полис на жилье. Страховку нужно продлевать весь срок действия договора. Нецелевые программы не требуют обеспечения сделки и обязательного страхования имущества

Необходимые документы

Найти самые выгодные кредиты на покупку жилья можно на нашем сайте. Однако до подачи заявки на финансирование необходимо подготовить пакет документов. В него входят:

- Паспорт РФ

- Временная регистрация по месту проживания (при отсутствии постоянной прописки)

- ИНН

- СНИЛС

- Документы, подтверждающие социальный статус (свидетельство о браке, свидетельства о рождении всех детей в семье и прочее)

- Ксерокопия трудовой книжки или договора

Если заемщик оформляет ипотеку, он также предоставляет документы продавца и бумаги на недвижимость. Банк тщательно изучает объект, чтобы исключить риски имущественных споров. В случае одобрения клиент также должен оформить страховку на жилье.

Банк тщательно изучает объект, чтобы исключить риски имущественных споров. В случае одобрения клиент также должен оформить страховку на жилье.

| 🟢 Сумма кредита: | до 30 000 000 ₽ |

| 🟢 Ставка по кредиту: | от 4,5% годовых |

| 🟢 Срок кредитования: | до 300 месяцев |

| 🟢 Возраст получения кредита: | с 18 лет |

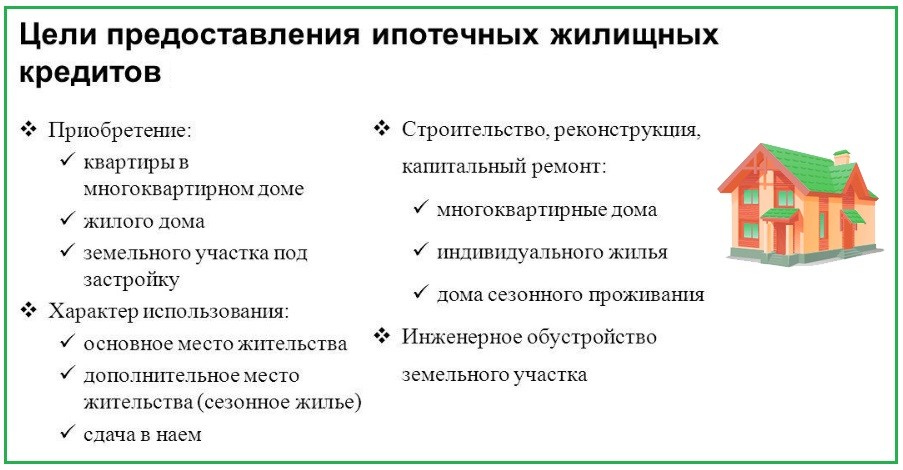

- В зависимости от обстоятельств, для покупки недвижимости можно оформить как обычный потребительский, так и целевой кредит (ипотеку, на строительство и другие)

- Банки часто сотрудничают с агентствами недвижимости, и поэтому оформить кредит можно уже в процессе выбора жилья

- Потратить деньги, в зависимости от кредита, можно на покупку квартиры, дома или земельного участка

- Для оформления кредита на недвижимость всегда требуется большой пакет документов

- Банки требуют официального трудоустройства и определенного уровня заработка при оформлении

Часто задаваемые вопросы

Можно ли получить кредит наличными без справок?Официально отсутствие у заявителя справки 2-НДФЛ не является препятствием для оформления заявки на крупное целевое финансирование. Многие заемщики заключают с банками договоры без нее. Взамен можно принести выписку со счета или справку по форме банка. Условия при этом могут не отличаться или отличаться незначительно.

Многие заемщики заключают с банками договоры без нее. Взамен можно принести выписку со счета или справку по форме банка. Условия при этом могут не отличаться или отличаться незначительно.

Действующее российское законодательство не запрещает иностранцам покупать недвижимость, в том числе за счет заемных средств, а также владеть и распоряжаться объектами на территории РФ. Некоторые банки предлагают мигрантам из СНГ ипотечные или потребительские кредиты на покупку жилья на тех же условиях, что и россиянам.

Можно ли взять кредит на покупку квартиры по упрощенной схеме с минимальным пакетом бумаг?Большинство банков страны реализуют программы целевого и нецелевого финансирования по двум документам. Как правило, кредит на покупку жилья в России в таких случаях выдают по паспорту и второму документу на выбор (СНИЛС или ИНН). Если заявитель имеет высокое значение персонального кредитного рейтинга (ПКР), подтверждать платежеспособность справками не придется. Однако по таким программам переплата или первоначальный взнос могут быть выше.

Однако по таким программам переплата или первоначальный взнос могут быть выше.

Информация была полезна?

31 оценок, среднее: 4.5 из 5

Часто ищут

Программы государственной поддержки

Сведения о количестве заявлений Сведения об использовании бюджетных средств

Для гражданДля кредиторов

Сведения о количестве заявлений Сведения об использовании бюджетных средств

Для гражданДля кредиторов

Сведения о количестве заявлений Сведения об использовании бюджетных средств

Для гражданДля кредиторов

Подробнее

Подробнее

Подробнее

Скопировать код для вставки

Ширина px

Высота px

Вставляя этот код, вы подтверждаете, что ознакомились с условиями

обработки данных.

Согласие на обработку персональных данных

Настоящим я, в соответствии со статьей 9 Федерального закона от 27.07.2006 № 152 — ФЗ «О персональных данных», продолжая работу на сайте https://дом.рф (далее – Сайт), выражаю согласие АО «ДОМ.РФ» (ИНН 7729355614, ОГРН 1027700262270, г. Москва, ул. Воздвиженка, д. 10) (далее – Оператор), на автоматизированную обработку, а именно: сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (предоставление, доступ), обезличивание, блокирование, удаление, уничтожение (далее – Обработка), моих персональных данных в следующем составе: технические данные, которые автоматически передаются устройством, с помощью которого используется Сайт, в том числе: технические характеристики устройства, IP-адрес, информация, сохраненная в файлах «cookies», информация о браузере, дате и времени доступа к Сайту, длительность пребывания на Сайте, сведения о поведении и активности на Сайте в целях улучшения работы Сайта, совершенствования продуктов и услуг Оператора, а также определения предпочтений пользователей, в том числе с использованием метрической программы Яндекс. Метрика.

Метрика.

Я подтверждаю, что Оператор вправе давать поручения на обработку моих персональных данных ООО «ДОМ.РФ Центр сопровождения» (ИНН 3666240353, ОГРН 1193668037870, Воронежская обл., г. Воронеж, просп. Революции, д. 38, пом. 10), АО «Банк ДОМ.РФ» (ИНН 7725038124, ОГРН 1037739527077, г. Москва, ул. Воздвиженка, д. 10) в целях, указанных в настоящем согласии.

В случае отказа от обработки персональных данных метрическими программами я проинформирован(а) о необходимости прекратить использование Сайта или отключить файлы «cookies» в настройках браузера.

Настоящее согласие действует в течение 1 года с момента его предоставления.

Я уведомлен(а), что могу отозвать настоящее согласие путем подачи письменного заявления в адрес Оператора посредством почтовой связи.

Параметры кредита для расчета ставки:

при первоначальном взносе 30%, срок — 15 лет.

Обязательное страхование недвижимости, личное — по желанию (при отсутствии ставка повышается).

Доход подтверждается справкой 2-НДФЛ.

161 Федеральный закон

Федеральный закон от 24.07.2008 № 161-ФЗ «О содействии развитию жилищного строительства» регулирует отношения между Единым институтом развития в жилищной сфере, органами государственной власти и местного управления и физическими и юридическими лицами.

Закон направлен на формирование рынка доступного жилья, развитие жилищного строительства, объектов инженерной, социальной и транспортной инфраструктуры, инфраструктурной связи. Содействует развитию производства строительных материалов, конструкций для жилищного строительства, а также созданию парков, технопарков, бизнес-инкубаторов для создания безопасной и благоприятной среды для жизнедеятельности людей.

161-ФЗ устанавливает для ДОМ.РФ полномочия агента Российской Федерации по вовлечению в оборот и распоряжению земельными участками и объектами недвижимого имущества, которые находятся в федеральной собственности и не используются.

Получить расчет на e-mail

Расчет отправлен

Проверьте почту, которую указали

Готово

На сайте используются файлы cookie

Оставаясь на сайте, вы выражаете свое согласие на обработку персональных данных в соответствии с политикой АО «ДОМ. РФ»

РФ»

Подтвердить

Кредиты для тех, кто покупает жилье впервые: как финансировать

Получение ипотечного кредита является важным шагом при покупке вашего первого дома, и есть несколько факторов для выбора наиболее подходящего варианта. Несмотря на то, что множество вариантов финансирования, доступных для тех, кто впервые покупает жилье, может показаться ошеломляющим, уделение времени изучению основ финансирования недвижимости может сэкономить вам значительное количество времени и денег.

Понимание рынка, на котором находится объект недвижимости, и того, предлагает ли оно льготы для кредиторов, может означать для вас дополнительные финансовые преимущества. И, внимательно изучив свои финансы, вы можете убедиться, что получаете ипотечный кредит, который наилучшим образом соответствует вашим потребностям. В этой статье изложены некоторые важные детали, которые необходимы тем, кто впервые покупает жилье, чтобы совершить крупную покупку.

Key Takeaways

- Получение ипотечного кредита является важным шагом в покупке вашего первого дома, и есть несколько факторов для выбора лучшего.

- Кредиторы оценят вашу кредитоспособность и вашу способность погасить долг на основе вашего дохода, активов, долгов и кредитной истории.

- При выборе ипотечного кредита вам придется выбирать между фиксированной или плавающей ставкой, количеством лет для погашения ипотечного кредита и размером первоначального взноса.

- Обычные кредиты – это ипотечные кредиты, которые государство не страхует.

- В зависимости от ваших обстоятельств вы можете иметь право на получение более выгодных условий в виде кредита Федерального жилищного управления (FHA), кредита Министерства по делам ветеранов США (VA) или другого типа кредита, гарантированного государством.

- Если вы впервые покупаете жилье, вы можете иметь право на участие в специальных программах, которые позволяют вам получить доступ к домам со значительной скидкой и внести небольшую сумму или вообще не платить.

Нажмите «Играть», чтобы узнать, как получить ипотечный кредит

Требования к покупателю жилья впервые

Чтобы получить одобрение на ипотеку, вам необходимо выполнить несколько требований в зависимости от типа кредита, на который вы подаете заявку.

Чтобы получить одобрение именно в качестве покупателя жилья впервые, вам необходимо соответствовать определению покупателя жилья впервые, которое шире, чем вы думаете. Покупателем жилья впервые является тот, кто не владел основным местом жительства в течение трех лет, одинокий человек, который владел только вместе с супругом, человек, который владел только домом, не прикрепленным на постоянной основе к фонду, или человек, который только владел недвижимым имуществом, не соответствующим строительным нормам.

Как правило, вам потребуется подтверждение дохода как минимум за два года, достаточного для выплаты ипотеки, первоначальный взнос не менее 3,5% и кредитный рейтинг не менее 620. это программы, которые позволяют вам купить дом с низким доходом, первоначальным взносом 0 долларов и кредитным рейтингом от 500.

Обычные кредиты – это ипотечные кредиты, которые не застрахованы и не гарантированы федеральным правительством. Как правило, это ипотечные кредиты с фиксированной ставкой. Это одни из самых сложных типов ипотечных кредитов из-за их более строгих требований: более крупный первоначальный взнос, более высокий кредитный рейтинг, более низкое отношение долга к доходу (DTI) и потенциал для частного ипотечного страхования (PMI). требование. Однако, если вы можете претендовать на обычную ипотеку, они обычно дешевле, чем ссуды, гарантированные федеральным правительством.

Это одни из самых сложных типов ипотечных кредитов из-за их более строгих требований: более крупный первоначальный взнос, более высокий кредитный рейтинг, более низкое отношение долга к доходу (DTI) и потенциал для частного ипотечного страхования (PMI). требование. Однако, если вы можете претендовать на обычную ипотеку, они обычно дешевле, чем ссуды, гарантированные федеральным правительством.

Обычные ссуды определяются как соответствующие ссуды или несоответствующие ссуды. Соответствующие кредиты соответствуют рекомендациям, таким как кредитные лимиты, установленные спонсируемыми государством предприятиями (GSE) Fannie Mae и Freddie Mac. Эти кредиторы (и многие другие) часто покупают и упаковывают эти кредиты, а затем продают их как ценные бумаги на вторичном рынке. Однако ссуды, которые продаются на вторичном рынке, должны соответствовать определенным требованиям, чтобы их можно было классифицировать как соответствующие ссуды.

Максимальный соответствующий кредитный лимит для обычной ипотеки в 2022 году составляет 647 200 долларов США, хотя он может быть больше для определенных областей с высокими затратами. Кредит, выданный на сумму выше этой суммы, называется крупным кредитом, процентная ставка по которому обычно несколько выше. Эти кредиты несут больший риск (поскольку они требуют больше денег), что делает их менее привлекательными для вторичного рынка.

Кредит, выданный на сумму выше этой суммы, называется крупным кредитом, процентная ставка по которому обычно несколько выше. Эти кредиты несут больший риск (поскольку они требуют больше денег), что делает их менее привлекательными для вторичного рынка.

Для несоответствующих кредитов кредитное учреждение, выдающее кредит, обычно портфельный кредитор, устанавливает свои собственные правила. В соответствии с законодательством несоответствующие кредиты не могут быть проданы на вторичном рынке.

Федеральное жилищное управление (FHA) Кредиты

Федеральное жилищное управление (FHA), входящее в состав Министерства жилищного строительства и городского развития США (HUD), предоставляет американцам различные программы ипотечных кредитов. Кредит FHA имеет более низкие требования к первоначальному взносу и легче претендовать на, чем обычный кредит. Кредиты FHA отлично подходят для тех, кто покупает жилье впервые, потому что, помимо более низких первоначальных затрат на кредит и менее строгих требований к кредиту, вы можете сделать первоначальный взнос всего 3,5%. Кредиты FHA не могут превышать установленные законом лимиты, описанные выше.

Кредиты FHA не могут превышать установленные законом лимиты, описанные выше.

Тем не менее, все заемщики FHA должны платить страховой взнос по ипотечному кредиту, включенный в их платежи по ипотечному кредиту. Ипотечное страхование — это страховой полис, который защищает ипотечного кредитора или правообладателя, если заемщик не выполняет платежи, умирает или иным образом не может выполнить договорные обязательства по ипотеке.

Департамент по делам ветеранов США (VA) Кредиты

Министерство по делам ветеранов США (VA) гарантирует ссуды VA. VA не выдает ссуды сама, но гарантирует ипотечные кредиты, сделанные квалифицированными кредиторами. Эти гарантии позволяют ветеранам получать ипотечные кредиты на выгодных условиях (как правило, без первоначального взноса).

В большинстве случаев кредиты VA легче претендовать на получение, чем обычные кредиты. Кредиторы обычно ограничивают максимальную ссуду VA обычными пределами ипотечной ссуды. Прежде чем подавать заявку на кредит, вам необходимо запросить ваше право на получение кредита от VA. Если вы приняты, VA выдаст свидетельство о соответствии требованиям, которое вы можете использовать для подачи заявки на кредит.

Если вы приняты, VA выдаст свидетельство о соответствии требованиям, которое вы можете использовать для подачи заявки на кредит.

В дополнение к этим типам и программам федерального кредита правительства и агентства штатов и местных органов власти спонсируют программы помощи для увеличения инвестиций или домовладения в определенных областях.

Требования к собственному капиталу и доходу

Цены на жилищный ипотечный кредит определяются кредитором двумя способами, и оба метода основаны на кредитоспособности заемщика. В дополнение к проверке вашей оценки FICO в трех основных кредитных бюро, кредиторы рассчитывают отношение кредита к стоимости (LTV) и коэффициент покрытия долга (DSCR), чтобы определить сумму, которую они готовы предоставить вам взаймы. , плюс процентная ставка.

LTV — это сумма фактического или подразумеваемого собственного капитала, доступного в залоге, против которого берутся займы. Для покупки дома LTV определяется путем деления суммы кредита на цену покупки дома. Кредиторы предполагают, что чем больше денег вы вкладываете (в виде первоначального взноса), тем меньше вероятность того, что вы не выплатите кредит. Чем выше LTV, тем больше риск дефолта, поэтому кредиторы будут брать больше.

Кредиторы предполагают, что чем больше денег вы вкладываете (в виде первоначального взноса), тем меньше вероятность того, что вы не выплатите кредит. Чем выше LTV, тем больше риск дефолта, поэтому кредиторы будут брать больше.

По этой причине вы должны указать любой тип квалификационного дохода, который вы можете указать при ведении переговоров с ипотечным кредитором. Иногда дополнительная работа на неполный рабочий день или другой приносящий доход бизнес могут иметь значение для получения или отсутствия права на получение кредита или получения наилучшей возможной ставки. Ипотечный калькулятор может показать вам влияние различных ставок на ваш ежемесячный платеж.

Частное ипотечное страхование (PMI)

LTV также определяет, нужно ли вам приобретать PMI, упомянутый ранее. PMI помогает оградить кредитора от дефолта, перекладывая часть кредитного риска на ипотечного страховщика. Большинство кредиторов требуют PMI для любого кредита с LTV более 80%. Это относится к любому кредиту, в котором вы владеете менее 20% капитала в доме. Страховая сумма и ипотечная программа будут определять стоимость ипотечного страхования и порядок ее сбора.

Страховая сумма и ипотечная программа будут определять стоимость ипотечного страхования и порядок ее сбора.

Большинство премий по ипотечному страхованию собираются ежемесячно, а также условное депонирование налогов и имущественного страхования. Как только LTV станет равным или меньше 78 %, предполагается, что PMI будет автоматически устранен. Вы также можете отменить PMI после того, как стоимость дома повысится достаточно, чтобы дать вам 20% собственного капитала, и пройдет установленный период, например два года.

Некоторые кредиторы, такие как FHA, оценивают ипотечное страхование как единовременную сумму и капитализируют ее в сумму кредита.

Как правило, старайтесь избегать PMI, потому что это затраты, которые не приносят вам никакой пользы.

Есть способы не платить за PMI. Один из них не брать взаймы более 80% стоимости имущества при покупке дома; другой заключается в использовании финансирования собственного капитала или второго ипотечного кредита, чтобы подавить более 20%. Наиболее распространенная программа называется ипотекой 80-10-10. 80 — это LTV первой ипотеки, первые 10 — LTV второй ипотеки, а вторые 10 — ваш собственный капитал.

Наиболее распространенная программа называется ипотекой 80-10-10. 80 — это LTV первой ипотеки, первые 10 — LTV второй ипотеки, а вторые 10 — ваш собственный капитал.

Ставка по второй ипотеке будет выше, чем ставка по первой ипотеке, но в совокупности она не должна быть намного выше, чем ставка по кредиту с LTV 90%. Ипотека 80-10-10 может быть дешевле, чем оплата PMI. Это также позволяет ускорить выплату второго ипотечного кредита и быстро погасить эту часть долга, чтобы вы могли досрочно погасить свой дом.

Ипотечные кредиты с фиксированной процентной ставкой и ипотечные кредиты с плавающей процентной ставкой

Еще одно соображение заключается в том, следует ли получить ипотечный кредит с фиксированной или плавающей ставкой (также называемой плавающей ставкой). При ипотеке с фиксированной ставкой ставка не меняется в течение всего срока кредита. Очевидным преимуществом получения кредита с фиксированной процентной ставкой является то, что вы знаете, каковы будут ежемесячные расходы по кредиту в течение всего периода кредита. И если преобладающие процентные ставки низкие, то вы зафиксировали хорошую ставку на значительное время.

И если преобладающие процентные ставки низкие, то вы зафиксировали хорошую ставку на значительное время.

Ипотека с плавающей ставкой, такая как ипотека только с процентной ставкой или ипотека с регулируемой ставкой (ARM), предназначена для помощи тем, кто впервые покупает жилье, или людям, которые ожидают, что их доходы значительно вырастут в течение периода кредита. Кредиты с плавающей ставкой обычно позволяют вам получить более низкие начальные ставки в течение первых нескольких лет кредита, что позволяет вам претендовать на получение большего количества денег, чем если бы вы пытались получить более дорогой кредит с фиксированной ставкой.

Конечно, этот вариант может быть рискованным, если ваш доход не растет вместе с увеличением процентной ставки. Другим недостатком является то, что траектория рыночных процентных ставок неопределенна: если они резко вырастут, то вместе с ними резко возрастут и условия вашего кредита.

Как работают ипотечные кредиты с регулируемой ставкой (ARM)

Наиболее распространенные типы ARM рассчитаны на один, пять или семь лет. Первоначальная процентная ставка обычно фиксируется на определенный период времени, а затем периодически переустанавливается, часто каждый месяц. Как только ARM сбрасывается, он подстраивается под рыночную ставку, обычно добавляя заранее определенный спред (в процентах) к преобладающей ставке Казначейства США.

Первоначальная процентная ставка обычно фиксируется на определенный период времени, а затем периодически переустанавливается, часто каждый месяц. Как только ARM сбрасывается, он подстраивается под рыночную ставку, обычно добавляя заранее определенный спред (в процентах) к преобладающей ставке Казначейства США.

Хотя увеличение обычно ограничено, корректировка ARM может быть дороже, чем преобладающий ипотечный кредит с фиксированной ставкой, чтобы компенсировать кредитору за предложение более низкой ставки в течение вводного периода.

Кредиты только под проценты — это тип ARM, при котором вы платите только проценты по ипотеке, а не основную сумму в течение начального периода, пока кредит не станет фиксированным, с выплатой основного долга. Такие кредиты могут быть очень выгодными для начинающих заемщиков, потому что только уплата процентов значительно снижает ежемесячную стоимость заимствования и позволит вам претендовать на гораздо более крупный кредит. Однако, поскольку вы не платите основную сумму в течение начального периода, остаток по кредиту не изменится, пока вы не начнете выплачивать основную сумму.

DSCR определяет вашу платежеспособность по ипотеке. Кредиторы делят ваш ежемесячный чистый доход на расходы по ипотеке, чтобы оценить вероятность того, что вы не выполните обязательства по ипотеке. Большинству кредиторов потребуется DSCR больше единицы. Чем больше коэффициент, тем больше вероятность того, что вы сможете покрыть расходы по займу, и тем меньше риск, который берет на себя кредитор. Чем выше DSCR, тем больше вероятность того, что кредитор будет вести переговоры о ставке по кредиту; даже при более низкой ставке кредитор получает более высокую доходность с поправкой на риск.

Дискриминация при выдаче ипотечных кредитов незаконна. Если вы считаете, что подверглись дискриминации по признаку расы, религии, пола, семейного положения, использования государственной помощи, национального происхождения, инвалидности или возраста, вы можете предпринять следующие шаги. Одним из таких шагов является подача отчета либо в Бюро финансовой защиты потребителей (CFPB), либо в HUD.

Специальные программы для тех, кто впервые покупает жилье

В дополнение ко всем традиционным источникам финансирования существует несколько специальных программ для тех, кто впервые покупает жилье.

Готовый покупатель

Программа HomePath Ready Buyer Федеральной национальной ипотечной ассоциации (Fannie Mae) предназначена для покупателей, впервые покупающих недвижимость, и предусматривает помощь в размере до 3 % в покрытии расходов на закрытие сделки по покупке имущества, находящегося в собственности Fannie Mae, на которое было обращено взыскание. Чтобы иметь право на участие в программе, заинтересованные покупатели должны пройти обязательный образовательный курс по покупке жилья, прежде чем делать предложение.

Индивидуальные пенсионные счета (IRAs)

Каждый покупатель жилья, впервые покупающий жилье, имеет право снять до 10 000 долларов США с традиционного индивидуального пенсионного счета (IRA) без уплаты штрафа в размере 10 % за досрочное снятие средств. Ограничение распространяется на одного человека, поэтому пара может снять до 10 000 долларов США каждый со своих собственных IRA на общую сумму 20 000 долларов США. Если покупатель жилья хочет снять до 10 000 долларов за покупку дома с IRA Roth, он может сделать это без штрафных санкций, если у него есть учетная запись Roth не менее пяти лет. Обратите внимание, что это освобождает вас только от штрафа за досрочное снятие средств. Если вы выйдете из традиционной IRA, вам все равно придется платить подоходный налог со снятых денег.

Ограничение распространяется на одного человека, поэтому пара может снять до 10 000 долларов США каждый со своих собственных IRA на общую сумму 20 000 долларов США. Если покупатель жилья хочет снять до 10 000 долларов за покупку дома с IRA Roth, он может сделать это без штрафных санкций, если у него есть учетная запись Roth не менее пяти лет. Обратите внимание, что это освобождает вас только от штрафа за досрочное снятие средств. Если вы выйдете из традиционной IRA, вам все равно придется платить подоходный налог со снятых денег.

Программы помощи с первоначальным взносом

Во многих штатах есть программы помощи при первоначальном взносе для покупателей, впервые совершающих покупки. Право на участие варьируется от штата к штату, но, как правило, эти программы ориентированы на лиц с низким доходом и государственных служащих. HUD ведет список программ для каждого штата.

Какой кредитный рейтинг необходим для покупки дома?

Для большинства обычных ипотечных кредитов требуется кредитный рейтинг 620 или выше. Тем не менее, ссуды Федерального жилищного управления (FHA) могут принимать кредитный рейтинг от 500 с первоначальным взносом 10% или до 580 с первоначальным взносом 3,5%.

Тем не менее, ссуды Федерального жилищного управления (FHA) могут принимать кредитный рейтинг от 500 с первоначальным взносом 10% или до 580 с первоначальным взносом 3,5%.

Какова средняя процентная ставка для первого покупателя жилья?

Процентные ставки зависят от множества факторов, включая кредитный рейтинг, процент первоначального взноса, тип кредита и рыночные условия. Нет данных, указывающих на то, что покупатели жилья, впервые покупающие жилье с аналогичной кредитоспособностью и обстоятельствами, платят более высокие или более низкие процентные ставки, чем опытные покупатели жилья.

Существуют ли какие-либо государственные налоговые льготы для покупателей жилья впервые?

Несмотря на то, что в 2010 году на федеральном уровне была отменена налоговая льгота для тех, кто впервые покупает жилье, несколько штатов по-прежнему предлагают налоговые льготы штата для тех, кто впервые покупает жилье. Кроме того, некоторые муниципалитеты и округа предлагают скидки на налог на недвижимость для тех, кто впервые покупает жилье в первый год их существования. Проконсультируйтесь с местным специалистом по налогам, чтобы узнать, на что вы можете претендовать в вашем регионе.

Проконсультируйтесь с местным специалистом по налогам, чтобы узнать, на что вы можете претендовать в вашем регионе.

Итог

Если вы впервые ищете ипотечный кредит, вам может быть сложно разобраться во всех вариантах финансирования. Потратьте время, чтобы решить, сколько дома вы действительно можете себе позволить, а затем финансировать соответственно. Если вы можете позволить себе внести значительную сумму или иметь достаточный доход для создания низкого LTV, то у вас будет больше возможностей для переговоров с кредиторами и больше вариантов финансирования. Если вы настаиваете на самом большом кредите, вам могут предложить более высокую ставку с поправкой на риск и частную ипотечную страховку.

Соотнесите выгоду от получения большего кредита с риском. Процентные ставки обычно плавают в течение только процентного периода и часто корректируются в ответ на изменения рыночных процентных ставок. Кроме того, учитывайте риск того, что ваш располагаемый доход не увеличится вместе с возможным увеличением стоимости займов.

Хороший ипотечный брокер или ипотечный банкир должен быть в состоянии помочь вам пройти через все различные программы и варианты, но ничто не послужит вам лучше, чем знание ваших приоритетов в отношении ипотечного кредита.

5 видов ипотечных кредитов для покупателей жилья

Новый дом может стать одной из самых крупных покупок в вашей жизни. Прежде чем вы начнете покупать подходящий дом, вам необходимо изучить варианты ипотеки, если вы планируете финансировать покупку.

Однако не все жилищные кредиты одинаковы. Таким образом, предварительное исследование поможет вам выбрать наиболее подходящий вариант для вашего финансового положения и, возможно, сохранить больше денег в кармане. Кроме того, вы будете знать, чего ожидать с точки зрения рекомендаций при подаче заявки.

Виды ипотеки

- Обычный кредит – Лучший для заемщиков с хорошей кредитной историей

- Крупный кредит — Лучше всего подходит для заемщиков с отличной кредитной историей, желающих купить дорогой дом

- Заем с государственным страхованием – Лучше всего подходит для заемщиков с более низким кредитным рейтингом и минимальной наличностью для первоначального взноса

- Ипотечный кредит с фиксированной процентной ставкой — Лучше всего подходит для заемщиков, которые предпочитают предсказуемый, установленный ежемесячный платеж в течение всего срока кредита

- Ипотечный кредит с плавающей процентной ставкой — лучше всего подходит для заемщиков, которые не планируют оставаться дома в течение длительного периода, предпочли бы более низкие краткосрочные платежи и готовы платить больше в будущем

1.

Обычный кредит

Обычный кредитОбычные кредиты, которые не обеспечены федеральным правительством, бывают двух видов: соответствующие и несоответствующие.

- Соответствующие кредиты. Как следует из названия, соответствующий кредит «соответствует» набору стандартов, установленных Федеральным агентством по финансированию жилищного строительства (FHFA), которые включают кредит, долг и размер кредита. На 2023 год соответствующие кредитные лимиты составляют 726 200 долларов США в большинстве регионов и 1089 долларов США., 300 в дорогих зонах.

- Несоответствующие кредиты — эти кредиты не соответствуют стандартам FHFA. Вместо этого они обслуживают заемщиков, желающих приобрести более дорогие дома, или людей с необычной кредитной историей .

Плюсы обычных кредитов

- Может использоваться для основного дома, второго дома или инвестиционной недвижимости

- Общая стоимость займа, как правило, ниже, чем у других видов ипотечных кредитов, даже если процентные ставки немного выше

- Может попросить вашего кредитора отменить частное ипотечное страхование (PMI), как только вы достигнете 20-процентного собственного капитала, или рефинансировать его, чтобы удалить его

- Может выплачивать всего 3 процента по кредитам, обеспеченным Fannie Mae или Freddie Mac

- Продавцы могут участвовать в закрытии расходов

Минусы обычных кредитов

- Часто требуется минимальный балл FICO 620 или выше (то же самое относится к рефинансированию)

- Более высокий первоначальный взнос, чем у некоторых государственных кредитов

- Должен иметь отношение долга к доходу (DTI) не более 43 процентов (50 процентов в некоторых случаях)

- Вероятно, вам придется платить PMI, если ваш первоначальный взнос составляет менее 20 процентов от продажной цены

- Важная документация, необходимая для подтверждения дохода, имущества, первоначального взноса и занятости

Для кого лучше всего подходят обычные кредиты?

Если у вас хороший кредитный рейтинг и вы можете позволить себе внести значительный первоначальный взнос, то, вероятно, вам лучше всего подойдет обычная ипотека. 30-летняя обычная ипотека с фиксированной процентной ставкой является наиболее популярным выбором для покупателей жилья.

30-летняя обычная ипотека с фиксированной процентной ставкой является наиболее популярным выбором для покупателей жилья.

2. Крупный заем

Крупные ипотечные кредиты представляют собой продукты жилищного кредита, которые выходят за пределы заимствований FHFA. Крупные кредиты более распространены в районах с более высокими затратами, таких как Лос-Анджелес, Сан-Франциско, Нью-Йорк и штат Гавайи, где цены на жилье часто выше.

Плюсы больших кредитов

- Можно занять больше денег, чтобы купить более дорогой дом

- Процентные ставки по крупным кредитам, как правило, конкурентоспособны по сравнению с другими обычными кредитами.

- Это может быть единственным способом для некоторых заемщиков приобрести жилье в районах с очень высокой стоимостью жилья

Минусы крупных кредитов

- Во многих случаях требуется авансовый платеж в размере от 10 до 20 процентов

- Обычно требуется балл FICO 700 или выше

- Коэффициент DTI не может превышать 45 процентов

- Должен показать, что у вас есть значительные активы в наличных деньгах или на сберегательных счетах

- Обычно для квалификации требуется более подробная документация.

Для кого лучше всего подходят крупные кредиты?

Если вы хотите финансировать дом с продажной ценой, превышающей последние соответствующие лимиты кредита, крупный кредит, вероятно, ваш лучший путь.

3. Ссуда, застрахованная государством

Правительство США не является ипотечным кредитором, но оно играет определенную роль в обеспечении доступности домовладения для большего числа американцев. Ипотечные кредиты поддерживаются тремя государственными учреждениями: Федеральным жилищным управлением (FHA), Министерством сельского хозяйства США (USDA) и Министерством по делам ветеранов США (VA).

- Ссуды FHA. При поддержке FHA эти жилищные ссуды предоставляются по конкурентоспособным процентным ставкам и помогают заемщикам приобрести жилье без крупного первоначального взноса или чистого кредита. Вам потребуется минимальный балл FICO 580, чтобы получить максимальное финансирование FHA в размере 96,5% с первоначальным взносом в размере 3,5%. Тем не менее, допускается оценка до 500, если вы вносите по крайней мере 10 процентов.

Ссуды FHA требуют двух ипотечных страховых премий, что может увеличить общую стоимость вашей ипотеки. Наконец, с помощью кредита FHA продавцу дома разрешается внести свой вклад в расходы на закрытие.

Ссуды FHA требуют двух ипотечных страховых премий, что может увеличить общую стоимость вашей ипотеки. Наконец, с помощью кредита FHA продавцу дома разрешается внести свой вклад в расходы на закрытие. - Кредиты USDA. Кредиты USDA помогают заемщикам со средним и низким доходом, которые соответствуют определенным пределам дохода, покупать дома в сельских районах, отвечающих требованиям USDA. Некоторые кредиты USDA не требуют первоначального взноса для соответствующих заемщиков. Однако существуют дополнительные сборы, в том числе авансовый сбор в размере 1 процента от суммы кредита (который обычно может быть профинансирован за счет кредита) и ежегодная плата.

- Кредиты VA — кредиты VA предоставляют гибкие, низкопроцентные ипотечные кредиты для военнослужащих США (действующей службы и ветеранов) и их семей. Минимальный первоначальный взнос, ипотечное страхование или требования к кредитному рейтингу отсутствуют, а затраты на закрытие обычно ограничены и могут быть оплачены продавцом.

Кредиты VA взимают комиссию за финансирование, процент от суммы кредита, который может быть выплачен авансом при закрытии или включен в стоимость кредита вместе с другими расходами на закрытие.

Кредиты VA взимают комиссию за финансирование, процент от суммы кредита, который может быть выплачен авансом при закрытии или включен в стоимость кредита вместе с другими расходами на закрытие.

Преимущества застрахованных государством кредитов

- Помощь в финансировании дома, если вы не соответствуете критериям для получения обычного кредита

- Кредитные требования более смягчены

- Не нужен большой первоначальный взнос

- Доступно для повторных и новых покупателей

- Страхование ипотечного кредита и первоначальный взнос по кредитам VA не требуются

Минусы кредитов, застрахованных государством

- Обязательные взносы по ипотечному страхованию по кредитам FHA, которые не могут быть аннулированы, кроме случаев рефинансирования в обычную ипотеку

- Кредитные лимиты по кредитам FHA ниже, чем по обычным ипотечным кредитам в большинстве областей, что ограничивает потенциальные запасы на выбор

- Заемщик должен проживать в собственности (хотя вы можете финансировать строительство многоквартирного дома и сдавать в аренду другие квартиры)

- Может иметь более высокие общие затраты по займам

- Ожидайте предоставления дополнительных документов, в зависимости от типа кредита, для подтверждения права на получение кредита

Для кого лучше всего подходят кредиты, застрахованные государством?

У вас возникли проблемы с получением обычного кредита из-за более низкого кредитного рейтинга или минимального резерва наличности для первоначального взноса? Кредиты, поддерживаемые FHA и USDA, могут быть жизнеспособным вариантом. Для военнослужащих, ветеранов и соответствующих супругов ссуды, обеспеченные VA, часто лучше, чем обычные ссуды.

Для военнослужащих, ветеранов и соответствующих супругов ссуды, обеспеченные VA, часто лучше, чем обычные ссуды.

4. Ипотечный кредит с фиксированной процентной ставкой

Ипотечный кредит с фиксированной процентной ставкой поддерживает одну и ту же процентную ставку в течение всего срока кредита, что означает, что ваш ежемесячный платеж по ипотечному кредиту всегда остается неизменным. Фиксированные кредиты обычно выдаются на срок от 15 до 30 лет, хотя некоторые кредиторы позволяют заемщикам выбирать любой срок от восьми до 30 лет.

Плюсы ипотечных кредитов с фиксированной процентной ставкой

- Ежемесячные выплаты основного долга и процентов остаются неизменными на протяжении всего срока кредита

- Легче планировать расходы на жилье из месяца в месяц

Минусы ипотечных кредитов с фиксированной ставкой

- Если процентные ставки упадут, вам придется рефинансировать, чтобы получить более низкую ставку

- Процентные ставки, как правило, выше, чем ставки по ипотечным кредитам с плавающей процентной ставкой (ARM)

Кому подходят ипотечные кредиты с фиксированной процентной ставкой?

Если вы планируете прожить в своем доме не менее пяти-семи лет и хотите избежать возможных изменений ежемесячных платежей, вам подойдет ипотека с фиксированной процентной ставкой.

5. Ипотека с регулируемой процентной ставкой (ARM)

В отличие от стабильности кредитов с фиксированной процентной ставкой, ипотечные кредиты с регулируемой процентной ставкой (ARM) имеют процентные ставки, которые колеблются в зависимости от рыночных условий. Многие продукты ARM имеют фиксированную процентную ставку в течение нескольких лет, прежде чем ссуда изменится на переменную процентную ставку на оставшийся срок. Например, вы можете увидеть 7-летний/6-месячный ARM, что означает, что ваша ставка останется неизменной в течение первых семи лет и будет корректироваться каждые шесть месяцев после этого начального периода. Если вы рассматриваете ARM, важно прочитать мелкий шрифт, чтобы узнать, насколько может увеличиться ваша ставка и сколько вы можете заплатить после истечения вводного периода.

Плюсы ARM

- Более низкая фиксированная ставка в первые несколько лет владения жильем (хотя это не гарантия; в последнее время 30-летние фиксированные ставки фактически аналогичны ставкам для 5/6 ARM)

- Может сэкономить значительную сумму денег на выплате процентов

Минусы ARM

- Ежемесячные платежи по ипотеке могут стать недоступными, что приведет к дефолту по кредиту

- Стоимость жилья может упасть через несколько лет, что затруднит рефинансирование или продажу до обнуления кредита

Кому подходят ипотечные кредиты с регулируемой процентной ставкой?

Если вы не планируете оставаться дома в течение нескольких лет, ARM может помочь вам сэкономить на выплате процентов. Тем не менее, важно быть уверенным в определенном уровне риска того, что ваши платежи могут увеличиться, если вы все еще находитесь дома.

Тем не менее, важно быть уверенным в определенном уровне риска того, что ваши платежи могут увеличиться, если вы все еще находитесь дома.

Другие типы ипотечных кредитов

В дополнение к этим распространенным видам ипотечных кредитов существуют другие типы, которые вы можете найти при поиске кредита:

Строительные кредиты

Если вы хотите построить дом, кредит на строительство может быть хорошим выбором. Вы можете решить, получить ли отдельный строительный кредит для проекта и отдельную ипотеку для его погашения. Также возможен кредит на строительство на постоянной основе, который объединяет затраты на строительство и финансирование в единый кредитный продукт. Оба варианта обычно требуют более высокого первоначального взноса и доказательства того, что вы можете позволить себе ежемесячные платежи.

Ипотека с выплатой только процентов

При ипотеке с выплатой только процентов заемщик выплачивает только проценты в течение установленного периода, обычно от пяти до семи лет, после чего следуют выплаты как основной суммы, так и процентов. Вы не создадите собственный капитал так быстро Однако с ипотекой только для процентов, поскольку вы изначально платите проценты только за установленный период. Тем не менее, эти кредиты лучше всего подходят для тех, кто знает, что они могут продать или рефинансировать, или для тех, кто может разумно рассчитывать на более высокий ежемесячный платеж позже.

Вы не создадите собственный капитал так быстро Однако с ипотекой только для процентов, поскольку вы изначально платите проценты только за установленный период. Тем не менее, эти кредиты лучше всего подходят для тех, кто знает, что они могут продать или рефинансировать, или для тех, кто может разумно рассчитывать на более высокий ежемесячный платеж позже.

Дополнительные ссуды

Дополнительные ссуды, также называемые ссудами 80/10/10, на самом деле включают два займа: один на 80 процентов от стоимости дома, а другой на 10 процентов. Вы вносите первоначальный взнос на оставшиеся 10 процентов. Эти кредитные продукты предназначены для того, чтобы помочь заемщику не платить за страхование ипотечного кредита. Хотя устранение этих платежей PMI может показаться привлекательным, имейте в виду, что дополнительные кредиты требуют двух наборов затрат на закрытие, и вы также будете начислять проценты по двум кредитам. Подсчитайте цифры, чтобы узнать, действительно ли вы экономите достаточно денег, чтобы оправдать такое нетрадиционное решение.

Воздушная ипотека

Другой тип ипотечного кредита, с которым вы можете столкнуться, — это ипотека на воздушной подушке, которая требует крупного платежа в конце срока кредита. Как правило, вы будете производить платежи на основе 30-летнего срока, но только в течение короткого времени, например, в течение семи лет. Когда срок кредита закончится, вы сделаете крупный платеж по непогашенному остатку, который может стать неуправляемым, если вы не готовы или ваша кредитная ситуация ухудшится. Вы можете использовать ипотечный калькулятор Bankrate, чтобы узнать, подходит ли вам этот вид кредита.

Следующие шаги к получению ипотечного кредита

Теперь, когда у вас есть представление о подходящем кредите для покупки дома, пришло время найти подходящего ипотечного кредитора, чтобы это произошло. Все кредиторы разные, и важно сравнить их, чтобы найти лучшие условия, соответствующие вашим финансам. От обычного банка и кредитных союзов в вашем районе до ипотечных компаний, работающих только в Интернете, есть широкий выбор вариантов.

Об авторе