Кредитная карта сбербанка на 50 дней: Кредитная карта Сбербанка на 50 дней без процентов

условия пользования, отзывы клиентов банка Сбербанк

Реклама

- Частным клиентам

- Бизнесу

- Информация о банке

Калькулятор кредитных карт Сбербанка России позволяет подобрать подходящую под ваши условия кредитную карту. В настоящий момент в базе 1 предложение кредитных карт от Сбербанка со льготным периодом 50 дней.

Со снятием наличных С Cash Back Бесплатное обслуживание Возможность онлайн-заявки С доставкой на дом Подбор карты онлайн

Надежный банк!

Cash Back до 30%

СберКарта

Лимит

до 1 000 000 ₽ до 1 000 000 ₽

Льготный период

120 дней

Обслуживание

бесплатно

Процентная ставка

от 9,8%

- Общие условия

- Снятие наличных

- Cash Back

- Тип: MasterСard Standard, Visa Classic, Мир Классическая

- Льготный период: 120 дней

- Кредитный лимит: до 1 000 000 ₽ до 1 000 000 ₽

- Обслуживание: бесплатно

- Процентная ставка: от 9,8%

- Бесплатный выпуск: да

- Срок рассмотрения заявки: до 2 минут

- Период рассрочки: нет

Подробнее Оформить

Дата обновления: 13. 01.2023 16:04

01.2023 16:04

Информация о ставках и условиях кредитных карт в России предоставлена банками или взята из открытых источников. Пожалуйста, уточняйте условия продуктов в отделениях банков или по телефонам справочных служб.

Кредиты Сбербанка России

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 300 000 ₽ до 1 000 000 ₽ до 1 000 000 ₽

- Валюта: рубли

- Ставка: от 4,5%

- Срок: от 2 месяцев до 5 лет

- Цель: рефинансирование

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до 2-х дней

Подробнее Подать заявку

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 300 000 ₽ до 20 000 000 ₽ до 20 000 000 ₽

- Валюта: рубли

- Ставка: от 11,7%

- Срок: от 1 года до 20 лет

- Цель: на любые цели

- Подтверждение дохода: не требуется

- Обеспечение: залог, поручительство

- Решение: больше недели

Подробнее Подать заявку

Лиц. №1481

№1481

Кредит на любые цели

Сумма

300 000 ₽ – 30 000 000 ₽ до 30 000 000 ₽

Срок

3 месяца – 5 лет

Ставка

от 4,5%

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 300 000 ₽ до 30 000 000 ₽ до 30 000 000 ₽

- Валюта: рубли

- Ставка: от 4,5%

- Срок: от 3 месяцев до 5 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

Подробнее Подать заявку

Лиц. №1481

№1481

«Деньги до зарплаты»

Сумма

100 000 ₽ – 5 000 000 ₽ до 5 000 000 ₽

Срок

1 месяц

Ставка

от 16,8%

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 100 000 ₽ до 5 000 000 ₽ до 5 000 000 ₽

- Валюта: рубли

- Ставка: от 16,8%

- Срок: 1 месяц

- Цель: на любые цели

- Подтверждение дохода: не требуется

- Обеспечение: не требуется

- Решение: день в день

Подробнее Подать заявку

Отзывы о кредитных картах в Сбербанке России

Все отзывы о банкеoverlay link

1

НН

Наталия Нагоркина, Россия, 25 марта 2021, 16:47

Отзыв о кредитной карте «Цифровая кредитная карта»

Сбербанк с каждым годом меня удивляет все больше и не в лучшую сторону. Вчера, 24.03.2021 без информирования Сбербанком была заблокирована моя карта Читать далее…

Вчера, 24.03.2021 без информирования Сбербанком была заблокирована моя карта Читать далее…

Сбербанк с каждым годом меня удивляет все больше и не в лучшую сторону. Вчера, 24.03.2021 без информирования Сбербанком была заблокирована моя карта Виза, срок действия которой заканчивается 30 апреля 2021 года. Выяснить причины блокировки по телефону не удалось. Пришлось идти в отделение, где мне сообщили, что карта заблокирована в связи с выпуском новой. А как такое может быть вообще?????? Новую карту мне не выдали, она раньше чем 15 апреля и не выдается, т.е по факту, Сбербанк незаконно лишил меня возможности производить расчеты по карте. Скрыть

Отменить

ИИ Валера оценил этот отзыв как резко отрицательный тут</a>»>

overlay link

1

А

Алексей, Россия, 15 сентября 2021, 22:34

Отзыв о кредитной карте «Visa и MasterCard Momentum»

С какого перепуга, поменяли минимальный платёж по кредитной карте, было 3 % от суммы долга, стал 1%,без объяснения причин. получается, что бы закрыть Читать далее…

получается, что бы закрыть Читать далее…

С какого перепуга, поменяли минимальный платёж по кредитной карте, было 3 % от суммы долга, стал 1%,без объяснения причин. получается, что бы закрыть кредитную карту, нужно в 3 раза больше отдать, из 3 тыс на счёт приходит 1тыс,2 тыс уходят на проценты, не плохо Сбербанк Скрыть

Отменить

ИИ Валера оценил этот отзыв как нейтральный тут</a>»>

overlay link

1

А

Алекс, Россия, 09 августа 2021, 20:58

Отзыв о кредитной карте «Visa и MasterCard Momentum»

Добавлю каплю дегтя к совсем положительным отзывам (думаю снимут быстро, либо не опубликуют). Висит» арест счетов от ФССП (снят почти год назад), Читать далее…

Добавлю каплю дегтя к совсем положительным отзывам (думаю снимут быстро, либо не опубликуют). Висит» арест счетов от ФССП (снят почти год назад), причем только в Сбербанке- в двух других банках все нормально, спокойно пользуюсь картами. Все обращения к операторам бесполезны- это вежливая молодежь, которая ничего не решает, к более высшим менеджерам обращаться не рискует, отвечают заучнными (вызубренными) фразами, типа «вот такие данные у нас есть» . На мои пожелания взять и посмотреть(проверить) на сайте ФССП — ответ один…. Скрыть

Все обращения к операторам бесполезны- это вежливая молодежь, которая ничего не решает, к более высшим менеджерам обращаться не рискует, отвечают заучнными (вызубренными) фразами, типа «вот такие данные у нас есть» . На мои пожелания взять и посмотреть(проверить) на сайте ФССП — ответ один…. Скрыть

Отменить

ИИ Валера оценил этот отзыв как нейтральный тут</a>»>

Все отзывы о банке

Ответы экспертов на вопросы о Сбербанке России

Все ответы экспертовА

Анна,

Ростов-на-Дону, 08 января 2023, 02:02

Здравствуйте! Как получить кредитную карту в городе Сальске Ростовской области

Отвечает Валерия Шибаева Россия

Анна, здравствуйте! Офисов ОТП Банка в Сальске нет, но получить кредитку можно дистанционно. Для этого… Читать всё

М

Марина Анатольевна ,

Калуга, 04 января 2023, 23:22

У меня с кредитной карты снимаются суммы под названием «процент за покупку». Что это?

Что это?

Отвечает Екатерина Линник Россия

Марина Анатольевна, здравствуйте!

Деньги со счёта кредитной карты, скорее всего, списываются за те… Читать всё

Есть вопрос?

На него ответят пользователи, которые сталкивались с похожими ситуациями, или наши эксперты

Задать вопрос

Все ответы экспертов

Есть вопрос?

На него ответят пользователи, которые сталкивались с похожими ситуациями, или наши эксперты

Задать вопрос

Полезная информация

Где оформить и погасить

Выберите кредитную карту

Что вы хотите найти?

Помощник

Наверх

мнение клиентов, которые используют кредитки

Кредитные карты Дебетовые карты Автокредиты Вклады Кредиты Ипотеки Кэшбэки РКО ЭквайрингИзучите отзывы пользователей о кредитных картах Сбербанка перед открытием.

На основании 52 отзывов

Оценки клиентов

Жалобы рассмотрено 0 из 4

Оставить отзыв Пожаловаться

Все отзывы продукта банка

Все отзывы продукта банка

Сбербанк (Visa Classic)

Сбербанк (Аэрофлот Visa Signature)

Сбербанк (Золотая кредитка Аэрофлот)

Сбербанк (Золотая)

Сбербанк (Кредитная Momentum)

Сбербанк (Подари жизнь Classic)

Сбербанк (Подари жизнь Gold)

Сбербанк (Премиальная)

Сбербанк (Цифровая кредитная)

Сначала новые

Сначала новые

Сначала положительные

Сначала отрицательные

С ответом компании

2

На рассмотрении

Юлия

Плюсы

Пока не увидела

Минусы

Непрофессионализм компании

5

Марина

5

Алексей

5

Александр

4

Кирилл

5

Виктор

4

Владимир

5

Ильдар

1

На рассмотрении

Елена

5

Сабина

1

На рассмотрении

Вера

Плюсы

Никогда не было

Минусы

Отобрали у людей деньги на вкладах и измудряются дальше

3

Маргарита

Плюсы

Не знаю.

Минусы

Не знаю.

4

Зоя-82

4

Алекс М.

5

Вероника Максимова

4

Алексей

5

Иван Яковлевич

4

Олег П-ров

4

Виктор

5

Артем Колесников

5

Анна К.

4

Игорь П.

5

Людмила Павловна

5

Катерина

5

Виктор Исаакович

5

Татьяна

2

На рассмотрении

Михай

4

Тамара

5

Кристина

5

Эльвира

5

Крестина

5

Гузель

5

Марина

4

Смирнов Кирилл

5

Валерий

5

Сафонов Дмитрий

Напишите ваш отзыв

Для подачи жалобы поставьте одну звезду и опишите проблему в комментариях. Официальный представитель рассмотрит ее и пришлет вам ответ. Чтобы получить уведомление об ответе компании войдите в личный кабинет

Рейтинг сформирован на основании отзывов

52 оценок, среднее: 4. 4 из 5

4 из 5

Как пользоваться кредитной картой Сбербанка России?

Популярные

За простотой и удобством использования пластиковых карт с определенным кредитным лимитом скрываются специфические навыки и знания, приобретаемые клиентами банка в процессе обслуживания. Каждый, кто систематически расплачивается «кредитными картами», поначалу сталкивается со многими трудностями. Без своевременного уточнения некоторых важных деталей знакомство с данным видом кредитных услуг может принести заемщику только разочарование. Попробуем разобраться, как пользоваться кредитной картой Сбербанка.

Какие виды кредитных карт Сбербанка России сегодня доступны клиентам?

Выбор кредитных пластиковых карт, выпущенных самой популярной кредитной организацией страны, достаточно широк. Теперь заемщикам доступны карточные кредиты по двум основным направлениям:

- выпуск универсальной кредитной карты;

- участие в партнерских программах.

Карточный продукт с универсальными условиями подразумевает выпуск таких кредитных карт, как:

- золото;

- классический

- мгновенно.

В рамках партнерских программ выпускаются карты «Аэрофлот» и «Подари жизнь».

Как пользоваться кредитной картой Сбербанка России? Это зависит от конкретного типа карточного продукта. Рассмотрим особенности получения и траты денег по каждой из кредитных программ данного финансового учреждения.

Пластиковые карты Visa и MasterCard

Как пользоваться кредитной картой Сбербанка Visa? Этот банковский продукт сейчас считается одним из самых востребованных. Кредитный лимит по этим картам достигает 600 тысяч рублей. Минимальная стоимость кредита — 25,9%, максимальная выплата — 33,9% годовых. Обе карты выдаются сроком на 3 года.

Как пользоваться кредитной картой Сбербанка «Мастеркард»? Эти виды кредитных карт также успели полюбиться клиентам банка. Срок действия карт MasterCard Gold и MasterCard Standart — 3 года. А вот процентная ставка устанавливается работниками банка в зависимости от того, к какой категории относится заявитель. Этот показатель также зависит от качества кредитной истории.

Срок действия карт MasterCard Gold и MasterCard Standart — 3 года. А вот процентная ставка устанавливается работниками банка в зависимости от того, к какой категории относится заявитель. Этот показатель также зависит от качества кредитной истории.

Стоит отметить, что кредитные карты Visa и MasterCard без комиссии за обслуживание доступны только постоянным клиентам Сбербанка нашей страны в рамках персонального предложения. Стоимость обслуживания для рядовых заемщиков составляет от 750 до 3000 рублей в год в зависимости от вида кредитного продукта.

Пластиковые карты Momentum

Этот банковский продукт также известен как карты мгновенного выпуска.

Попробуем узнать, как пользоваться кредитной картой Сбербанка «Моментум». Кредитный лимит, установленный Сбербанком по данной программе, не может превышать 120 тысяч рублей. Этот тип «кредитной карты» выпускается в виде карт MasterCard и Visa. Пластиковые карты выпускаются сроком на 3 года с выплатой процентов 25,9% ежегодно. Время регистрации займет не более 15 минут.

Время регистрации займет не более 15 минут.

Многие клиенты уже умеют пользоваться кредитной картой Сбербанка. Кредит «Моментум» отличается от других кредитных продуктов финансового учреждения только длительностью оформления. Вам не нужно платить за обслуживание карты.

В каком случае может пригодиться кредитная карта Сбербанка РФ?

Наиболее удобным способом расходования кредитного лимита, установленного банковским учреждением для клиента, является оплата приобретенных товаров и полученных услуг. Расчет между заемщиком и продавцом в этом случае осуществляется через POS-терминал, без снятия наличных. Подобные устройства сейчас можно найти практически везде: в супермаркетах, в аптечных сетях, в частных клиниках, ресторанах и аэропортах.

Кредитные карты избавляют клиентов от необходимости носить с собой большие суммы наличных денег при совершении дорогих покупок. Еще одним несомненным плюсом такого способа траты денег является то, что клиенту не приходится терять часть лимита в виде комиссии за обналичивание.

Совсем другое дело снять деньги с кредитной карты через банкомат или POS-терминал. Размер комиссии, взимаемой Сбербанком за обналичивание кредитных ресурсов, составляет 3% от суммы лимита. Следует помнить, что существует дневной лимит на снятие наличных. В течение дня с пластиковой карты можно снять не более 50 тысяч рублей.

Какие возможности у клиентов Сбербанка с кредитными картами?

Список преимуществ кредитных пластиковых карт этого банковского учреждения можно дополнить еще несколькими пунктами:

- возможность привязать «кредитку» к своим электронным кошелькам, например, к системе Яндекс.Деньги;

- участие в различных программах и акциях, получение всевозможных скидок и бонусов от платежных систем Visa и MasterCard;

- автоматическое пополнение счетов по программе «Автоплатеж».

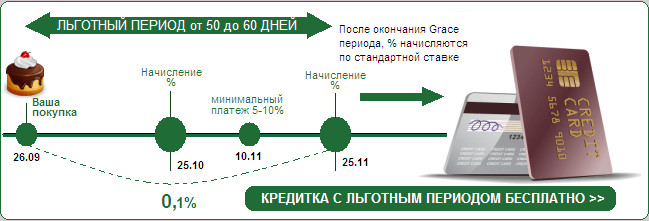

Что дает льготный период использования кредитных ресурсов карт Momentum, Visa и MasterCard?

Значение термина «льготный период» заключается в том, что заемщику предоставляется право использовать установленную сумму кредита в течение определенного периода времени. Чтобы узнать, как пользоваться кредитной картой Сбербанка без выплаты процентов, необходимо уточнить у сотрудника кредитной организации, какой период считается льготным по той или иной программе.

Чтобы узнать, как пользоваться кредитной картой Сбербанка без выплаты процентов, необходимо уточнить у сотрудника кредитной организации, какой период считается льготным по той или иной программе.

Срок отсрочки выплаты процентов по картам MasterCard, Visa и Momentum составляет 50 дней с момента активации. В это время вы можете свободно пользоваться финансовыми ресурсами Сбербанка, не переплачивая ни рубля за кредит. Однако рекомендуется внимательно следить за сроками – несвоевременная выплата средств приводит к просроченной задолженности и ухудшению качества кредитной истории клиента.

Кто может рассчитывать на персональное предложение от банка?

Сбербанк может утвердить определенный лимит на особых условиях только своим постоянным клиентам, к которым относятся:

- вкладчики;

- заемщиков, кредитуемых по различным программам;

- человек пользуются дебетовыми картами банка;

- физических лиц — получателей заработной платы или пенсионных выплат на пластиковые карты данной финансовой организации.

Как пополнить кредитную карту Сбербанка?

Деньги на «кредитку» для оплаты основного долга и ежемесячных начисленных процентов должны поступать вовремя. Именно поэтому ответ на вопрос «как пользоваться кредитной картой Сбербанка?» Также должны содержаться сведения о возможности погашения кредита. Существует несколько вариантов пополнения кредитной карты.

- Погашение задолженности с помощью сотрудника банка — через одну из операционных касс ближайшего отделения.

- Внесение наличных через банкомат с возможностью приема наличных или через терминал.

- Банковский перевод через любой банк, в том числе сторонний. В этом случае необходимо знать все детали платежа.

- Через онлайн-сервис «Сбербанк ОнЛ@йн», доступный владельцам компьютеров и телефонов.

Разобравшись, как пользоваться кредитной картой Сбербанка, можно подумать, какой банковский продукт подойдет лично вам. Думайте, делайте выбор и наслаждайтесь свободой действий, которую кредитные карты этого банка дают своим заемщикам!

- 0

- 0

- Деловые статьи

Поделись этим:

Читайте также

- Виды карт Сбербанка России: VISA, MasterCard. Кредитные и зарплатные карты

- Овердрафтная карта Сбербанка — что это такое? Чем отличается дебетовая карта от овердрафтной?

- Полезная инструкция. Мобильный банк (Сбербанк): как подключить?

- Виды карт Сбербанка. Сбербанк: какие карты бывают?

- Срок действия карты Сбербанка истекает: что делать, особенности продления и документы

- Сбербанк заблокировал карту: что делать? Причины блокировки карты

- Как активировать карту сбербанка.

Доступные способы

Доступные способы

Новости партнеров

Рассчитайте проценты на калькуляторе кредитной карты. Расчет процентов по кредитной карте сбербанка. Задолженность по кредитной карте

Кредитная карта Сбербанка — очень полезная вещь, особенно для тех, кто пользуется ею постоянно и вовремя вносит платежи по кредиту. И многие люди, пользующиеся картой, задаются вопросом, как произвести оплату кредитной картой Сбербанка и размер ежемесячного платежа. Здесь необходимо знать, что кредитные продукты Сбербанка имеют беспроцентный период, в течение которого проценты не начисляются.

Однако не забывайте, что проценты зависят от таких факторов, как: оплачивали ли вы покупки и услуги «пластиком» или снимали деньги наличными. Напрямую от этих факторов зависит начисление процентов. Рассмотрим подробнее, как происходит оплата по карте с кредитным лимитом от Сбербанка.

Как рассчитать проценты по «пластику» Сбербанка

Льготный период действует только для безналичных расчетов и составляет 50 календарных дней.

Если за это время потраченная сумма была возвращена, то проценты не начисляются.

Если нет, то начисляются проценты, максимум 24%. Проценты по кредитной карте рассчитываются следующим образом: годовая процентная ставка умножается на сумму задолженности за отчетный период, делится на количество дней в году, после чего необходимо умножается на количество дней использования кредитных средств. Например, если вы потратили 10 000, то:

- (10 000*24%)/365*30 = 197,26. Это ежемесячная плата за использование кредитной карты.

Отделение Сбербанка

Как было сказано выше, при безналичных расчетах по финансовому инструменту проценты не снимаются, а снятие наличных является платной услугой и составляет 3% от снимаемой суммы. Например, если вы потратили 10 000 рублей, то вернуть вам придется 10 300 рублей. Возможно, вы погасили кредит в течение льготного периода, но несколько раз снимали наличные за это время. В этом случае расчет будет производиться таким образом – 0% за полное погашение кредита и 24% за снятие наличных. За просрочку ежемесячного платежа по карте процент составит 36-38%.

За просрочку ежемесячного платежа по карте процент составит 36-38%.

Расчет минимального платежа по карте

Расчет минимального платежа по карте Сбербанка, производится следующим образом: 5% от суммы долга (но не менее 150 рублей) +% за пользование кредитным «пластиком» (рассчитывается выше ).

(10 000 * 5%) + 197,26 = 697,26 руб.

Задолженность по кредитной карте

Некоторые держатели кредитных карт считают, что это просто дополнительные деньги и их не нужно возвращать. Однако банк вам не друг и не знакомый, и долга он вам не простит, а расплатиться рано или поздно все равно придется.

За каждый день просрочки на счет будут начисляться проценты по более чем высокой ставке и сумма к выплате может значительно увеличиться.

Поэтому каждый держатель такого «пластика» должен знать, как погасить образовавшуюся задолженность по кредитной карте Сбербанка.

Золотая дебетовая карта Сбербанка

самый лучший способ не остаться в долгах это вносить ежемесячный платеж и контролировать расход денег на карте. Для этого нужно использовать следующие правила:

Для этого нужно использовать следующие правила:

- Срочно пополняйте карточный счет.

- Оставшиеся деньги разумно потратить на «пластик».

- Регулярно проверяйте баланс карты.

- Попробуйте оплатить услуги и товары напрямую картой и погасить заемные средства в течение беспроцентного периода.

- Снимайте как можно меньше наличных.

Если все-таки случилось так, что по карте образовалась задолженность, то ни в коем случае не пытайтесь ее выбросить или сломать. Это не решит ваших проблем с банком, а может даже усугубить их. Вернуть заемные средства на «пластик» Сбербанка реально. Для этого вам нужно:

- Прекратить использование кредита.

- Сделайте хотя бы минимальную оплату картой, а если есть возможность, оплатите максимальную.

- Если у вас есть зарплатная карта, то с нее можно списать средства по кредиту. Это поможет вам избежать долгов в целом.

Для того, чтобы ликвидировать задолженность по кредитной карте, вы должны сначала узнать сумму долга. Это можно сделать с помощью терминала самообслуживания, обратившись в одно из отделений Сбербанка, через Сбербанк Онлайн или через мобильный банк. После того, как сумма долга будет ясна, необходимо рассчитать минимальный платеж по кредиту и приступить к зачислению средств на счет.

Это можно сделать с помощью терминала самообслуживания, обратившись в одно из отделений Сбербанка, через Сбербанк Онлайн или через мобильный банк. После того, как сумма долга будет ясна, необходимо рассчитать минимальный платеж по кредиту и приступить к зачислению средств на счет.

Что такое эффективная процентная ставка

Эффективная процентная ставка – это процент переплаты за пользование кредитом, или, другими словами, общая стоимость кредита.

Включает озвученный банком кредит и связанные с ним платежи, такие как:

- Плата за выдачу кредитной карты.

- Страхование.

- Стоимость обслуживания карты.

- Комиссии за снятие наличных и депозиты и т. д.

Классическая дебетовая карта Сбербанка

Банк заранее не знает, сколько картодержатель снимет и сколько времени ему потребуется для погашения долга. Поэтому ТИЦ рассчитывается следующим образом: мы считаем, что заемщик использовал всю сумму сразу, а график платежей состоит из одних и тех же частей. В этом случае эффективная процентная ставка выше фактической. В реальности все происходит иначе: расчетный инструмент в основном используется, когда денег немного не хватает, например. В этом случае образовавшаяся задолженность будет погашена в ближайшее время.

В этом случае эффективная процентная ставка выше фактической. В реальности все происходит иначе: расчетный инструмент в основном используется, когда денег немного не хватает, например. В этом случае образовавшаяся задолженность будет погашена в ближайшее время.

Это особенно верно, когда есть льготный период. А если, например, лимит карты 30 000 рублей, а выпуск карты 650 рублей, то мы получаем всего 3,2%. Это при отсутствии мобильного банка и страховки, а также снятия наличных.

Когда платить?

Чаще всего для расчета минимального платежа по карте используется банковский калькулятор, но можно и самостоятельно (как это сделать описано выше). На ежемесячный платеж по кредитной карте влияют следующие факторы:

- Наличие льготного периода.

- Какие операции проводились по карте.

- Подключенные услуги.

- Сумма долга.

- Наличие задержек.

В первую очередь необходимо знать продолжительность беспроцентного льготного периода.

Молодежная дебетовая карта Сбербанка

Узнать можно из договора заключенного с банком или в ближайшем отделении Сбербанка.

Как и где можно погасить проценты по кредитной карте Сбербанка

Оплатить проценты по счету можно следующими способами:

- Это можно сделать через кассу любого отделения Сбербанка.

- Вы можете воспользоваться терминалом самообслуживания.

- А можно сделать перевод с зарплатной карты на кредитную.

- Денежный перевод.

- С онлайн-кошельками.

И, если у вас вдруг возникнут вопросы по расходованию средств или сумме начисленных процентов, то вы всегда можете обратиться к менеджерам в одно из отделений Сбербанка для разъяснительной информации и получения истории транзакций. Вы также можете воспользоваться интернет-услугами, через мобильный банк или позвонив на горячую линию.

Нашли опечатку? Выберите и нажмите CTRL+Enter

Сбербанк предлагает классические, стандартные, партнерские и премиальные карты. Каждый продукт имеет свои преимущества, различные тарифы и уровни обслуживания.

Каждый продукт имеет свои преимущества, различные тарифы и уровни обслуживания.

Самые выгодные условия ждут держателей дебетовых карт, клиентов, участвующих в пенсионных и накопительных программах. Бонусы предусмотрены за наличие депозитов в банке и отсутствие просроченных депозитов.

Процентные ставки по кредитным картам

В зависимости от платежеспособности клиента, его кредитной истории и размера желаемого кредита процентные ставки по кредитным картам Сбербанка составляют от 21,9% до 27,9%.

Visa и MasterCard | % годовых | |

23,9% — 27,9% | ||

23,9% — 27,9% | ||

23,9% — 27,9% | ||

21,9%-25,9% |

Расчет льготного периода

Сбербанк предлагает конкурентное предложение для финансового рынка — возможность пользоваться денежными средствами без выплаты процентов. Состоит из двух частей:

Состоит из двух частей:

- отчетность — 30 календарных дней,

- платеж — 20 календарных дней.

Банк устанавливает определенный период отчетного периода, в течение которого клиент осуществляет расходы.

Если в договоре указан отчетный период с 01 по 30 число каждого месяца. Это значит, что для освобождения от процентов нужно оплатить текущие расходы до 20 числа следующего месяца.

Для покупок, сделанных 1 числа, Grace период составит 50 дней , а приобретения 30 числа необходимо компенсировать на льготных условиях в течение 20 дней.

Подключив смс-оповещение и приложение Сбербанк Онлайн сразу при заключении договора, клиент всегда будет в курсе. Система подскажет дату окончания льготного периода.

Исключением является снятие наличных. За эту операцию Сбербанк устанавливает комиссию в размере 3%, в других банках — 4%.

Методика расчета платежа

Договором предусмотрен отчетный период, за который начисляются проценты на сумму долга. Специалист обязан акцентировать на этом внимание и рассказать, как начисляются проценты по кредитной карте Сбербанка.

Специалист обязан акцентировать на этом внимание и рассказать, как начисляются проценты по кредитной карте Сбербанка.

Формула расчета текущих процентов проста

Сумма процентов = сумма долга * ставка * количество дней / 365 дней

Итак, если по кредитной карте с отчетной датой 30 числа месяца 01.04 образовалась сумма долга 20 000 рублей, а процентная ставка по кредиту 23,9% годовых, то 30.04 банк начислить проценты за 29 календарных дней на сумму 379,78 руб. = 20 000 * 23,9% * 29/365.

То же самое относится к просроченным процентам и штрафам. Штрафные ставки указаны в договоре и зачастую они увеличивают действующие ставки в 2 раза .

Сравнение кредитных карт Сбербанка

Кредитный лимит | % по кредиту | Стоимость услуги, руб. | Дополнительные услуги | |

Стандарт, Visa и MasterCard | ||||

Стандарт | 600 тыс. | 23,9-27,9 | снятие наличных при утере карты за границей | |

600 тыс. руб. | 23,9-27,9 | |||

импульс | 600 тыс. руб. | бесплатно | привязка к Яндекс.Деньгам | |

Молодежная Visa Classic и MasterCard Standard | 200 тыс. руб. | |||

Филиал | ||||

подари жизнь Visa Classic и Gold | 600 тыс. руб. | бесплатно | все отчисления идут в фонд «Подари жизнь», снятие наличных при утере карты за границей | |

Аэрофлот Виза Голд | 300 тыс. 600 тыс. руб. | бонусная программа в милях, Технология бесконтактных покупок, выдача наличных при утере карты за границей | ||

Премиум | ||||

MasterCard World Black Edition/ Visa Signature | 3 млн руб. | 21,9-25,9 | Возврат 10% на покупки, бонусы за расчеты в такси и кафе | |

» Мы уже частично упомянули, что такое минимальный платеж и из каких частей он состоит. Напомним, что обязательным минимальным платежом является сумма средств, которую вы ежемесячно платите в обязательном порядке. должен быть выплачен банку для погашения задолженности по кредитной карте. В статье мы расскажем, как узнать сумму в банке и как рассчитать сумму минимального платежа самостоятельно.

Минимальный платеж состоит из четырех составляющих: основная часть, проценты по кредиту, комиссии и штрафы.

Допустим, у меня есть кредитная карта с лимитом 100 тысяч рублей. Процентная ставка по ней составляет 18,9% годовых, льготный период по кредитованию — 50 дней (действует только на оплату товаров и услуг), комиссия за снятие наличных — 3%. Годовое обслуживание карты — 700 рублей в год. Минимальный ежемесячный платеж по карте составляет 5% от суммы задолженности. 20 февраля 2014 г. я снял наличные с кредитной карты в размере 30 000 руб. Карта подключается к услуге SMS-информирования стоимостью 60 рублей в месяц. Давайте посчитаем платеж, который мне нужно будет внести до 20 марта (за февраль).

Основная часть минимального платежа, в зависимости от условий вашего банка, может быть определена как % от суммы долга, процент от кредитного лимита или даже как фиксированный платеж. Например, по карте Сбербанка размер этой части минимального платежа рассчитывается как 5% от суммы задолженности. В ОТП Банке или АК Барс Банке оплата тоже 5%, но уже от суммы кредитного лимита. А, например, в кредитных картах установлена фиксированная сумма платежа — 2000, 3000, 4000 или 5000 рублей.

В ОТП Банке или АК Барс Банке оплата тоже 5%, но уже от суммы кредитного лимита. А, например, в кредитных картах установлена фиксированная сумма платежа — 2000, 3000, 4000 или 5000 рублей.

Рассчитаем основной платеж для нашего примера. Размер минимального платежа по карте в данном примере составляет 5% от суммы задолженности по кредитной карте. Я снял с карты 30 000 рублей, поэтому выплата будет 5*30 000/100=1 500 рублей.

Процентная ставка по кредитной карте устанавливается тарифным планом вашего банка. Проценты начисляются только на израсходованную сумму кредита и на фактическое количество дней в месяце, в течение которых вы использовали кредитные средства. Проценты не начисляются в течение льготного периода кредита (период отсрочки), который, в зависимости от выбранного вами банка, может варьироваться от 50 до 200 дней. Обо всех тонкостях льготного периода по кредитованию мы писали в

Карта в примере имеет льготный период на кредитование, но только на операции по оплате товаров и услуг, а я снимал наличные.

Это означает, что мне придется платить проценты по кредиту за все время использования заемных средств. Я снял деньги 20 февраля, значит, в феврале я буду пользоваться деньгами банка всего 9 дней. Процентная ставка, как вы помните, составляет 18,9%. Итого мне придется заплатить 30 000 рублей * 18,9 / 100 / 365 дней * 9 дней = 140 рублей.

Третьим компонентом ежемесячного платежа по кредитной карте является комиссия. Что сюда можно включить? Комиссия за годовое обслуживание кредитной карты, Комиссия за снятие наличных в банкомате, Дополнительные услуги, например, SMS-информирование или страховка.

В моем примере за этот предмет мне придется заплатить:

Комиссия за снятие наличных – 3% от суммы вывода, то есть 30 000 рублей * 3/100 = 900 рублей;

Комиссия за смс-информирование — 60 руб.;

Комиссия за годовое обслуживание карты — 700 рублей (как правило, эта сумма взимается либо в первый месяц использования карты, либо сразу при выпуске карты).

Итого, за данный товар 1660 руб.

Последний компонент – штрафы и пени. Если вы пропустите очередной платеж по карте, то с вас также будет начислена пеня за просрочку платежа. Сюда же может входить штраф за превышение кредитного лимита на карте.

В данном примере штрафы и пени начисляться не будут, так как оплата будет произведена вовремя.

Как узнать сумму ежемесячного платежа без расчетов?

Как вы поняли из моего примера, рассчитать сумму минимального ежемесячного платежа по карте не такая уж и простая задача. Поэтому, чтобы облегчить нам жизнь, банки сами рассчитывают размер минимального ежемесячного платежа, и уведомляют своих клиентов о том, сколько и когда платить. Вся эта информация содержится в ежемесячных выписках по кредитной карте. О том, как получить такую выписку, мы также рассказали.

Кредитные карты давно стали самым популярным банковским продуктом среди клиентов. Он в основном используется для оплаты товаров и услуг, потому что снимать с него наличные невыгодно, а некоторые держат его как запасной кошелек, чтобы не занимать деньги до получки. Но в любом случае заемные средства подлежат возврату, а дальше мы рассмотрим, как рассчитать выплату по кредитной карте Сбербанка, сумму долга и сумму процентов.

Но в любом случае заемные средства подлежат возврату, а дальше мы рассмотрим, как рассчитать выплату по кредитной карте Сбербанка, сумму долга и сумму процентов.

Как расплачиваться картой в льготный период

Банки предоставляют своим пользователям уникальную возможность пользоваться заемными деньгами и не платить проценты по кредиту. Для каждой кредитной карты от Сбербанка льготный период составляет 50 дней, то есть это именно тот период, когда проценты с потраченной суммы не начисляются. К сожалению, еще не все держатели карт до конца понимают, как пользоваться этой возможностью.

Льготный период, как уже было сказано, составляет 50 дней, он начинает действовать после получения кредитной карты. В течение первых 30 дней вы можете оплачивать покупки банковской картой, но не снимать наличные, так как льготный период на эту транзакцию не распространяется. В течение следующих 20 дней вы должны полностью погасить задолженность, после чего с вас не будут взиматься проценты.

Обратите внимание, перед тем, как оплатить кредит, обязательно укажите точную сумму долга, иначе проценты будут зачислены на остаток долга.

Что такое минимальный или обязательный платеж

Теперь давайте посмотрим, что такое обязательный платеж с кредитной карты Сбербанка минимальная сумма, которую необходимо оплатить в установленный срок. В Сбербанке минимальная выплата по кредитной карте составляет 5% от потраченной суммы. Например, если было потрачено 10 000 рублей, то минимальный платеж 500 рублей плюс проценты.

Льготный период по карте Сбербанка. Как рассчитать?

Но учтите, что это только минимальная сумма к возврату, к ней еще прибавляются проценты, заемщик может заплатить больше, эта разница пойдет на оплату основного долга, что позволит сэкономить на процентах в будущем. Клиент не должен переживать, ведь ему достаточно позвонить на горячую линию, зайти в личный кабинет на сайте Сбербанка или прийти в любое отделение банка, чтобы узнать, какой минимальный платеж по кредитной карте Сбербанка и когда платить .

Как рассчитать минимальный платеж

- Лимит карты — 100 000 рублей;

- процентная ставка — 36% годовых;

- потраченная сумма — 20 000 руб.;

Рассчитаем минимальный платеж:

- 20000 × 0,05 (5%) = 1000 рублей – это сумма основного долга;

- 20 000 × (0,36÷12 (месяцев)) = 600 рублей — это проценты по кредиту (ставка указана за год, соответственно она делится на 12, чтобы получить проценты за один месяц).

Итого минимальная сумма ежемесячного платежа 1600 руб.

Информация о дате и сумме минимального платежа в личном кабинете на сайте Сбербанк Онлайн

Из этого расчета хорошо видно, что погашать задолженность по кредитной карте ежемесячными платежами крайне невыгодно. Хотя со следующего месяца проценты будут начисляться на остаток долга, то есть на 19 тыс. руб.

Итак, пользоваться кредитной картой выгодно, когда есть возможность вовремя вернуть потраченные средства, хотя на практике таких заемщиков немного. В основном пользователи платят только ту сумму, которую банк указал в уведомлении, а само погашение долга затягивается на длительное время.

В основном пользователи платят только ту сумму, которую банк указал в уведомлении, а само погашение долга затягивается на длительное время.

Одним из самых удобных платежных средств на сегодняшний день являются пластиковые карты. Наиболее популярными среди всех продуктов, предлагаемых банками, являются кредитные карты. Это действительно невероятно удобно — все покупки можно совершать, не думая о наличии денег в кошельке. Банк предоставляет рассрочку на несколько десятков дней. Это позволяет наиболее рационально использовать все имеющиеся доходы.

Если вы хотите, чтобы оплата «пластиком» была не только удобной, но и прибыльной, вам необходимо четко понимать механизм ее действия. В первую очередь стоит разобраться в способе установления минимального платежа по кредитной карте.

Что означает минимальный депозит?

Владелец любого кредитного «пластика» имеет определенные обязательства перед финансовым учреждением. Каждый месяц на «кредитный» счет необходимо вносить определенную сумму денег, чтобы хотя бы частично погасить образовавшуюся задолженность. Платежи должны производиться вовремя. Это гарантирует платежеспособность держателя карты и предоставляет ему возможность использовать такой инструмент в будущем.

Платежи должны производиться вовремя. Это гарантирует платежеспособность держателя карты и предоставляет ему возможность использовать такой инструмент в будущем.

Такое частичное погашение суммы долга называется минимальным платежом по кредитной карте. Каждое финансовое учреждение устанавливает свой процент и определяет индивидуальные сроки погашения. Крайне желательно их соблюдать, ведь при пропуске срока внесения средств банк имеет право применить штрафные санкции или начислить пеню.

От чего зависит размер платежа

Данная позиция кредитной организации оговаривается с заемщиком на самой первой стадии взаимоотношений — она обязательно прописывается в договоре. Чаще всего минимальный платеж по кредитной карте выглядит как несколько процентов от суммы средств, потраченных человеком в предыдущий период. Обычно это 5-10%, но может быть и совсем другое. Банк может установить фиксированную комиссию. Вы должны платить его ежемесячно, независимо от того, сколько было потрачено. Это не очень удобно, поэтому данная схема редко используется финансовыми учреждениями.

Это не очень удобно, поэтому данная схема редко используется финансовыми учреждениями.

Минимальный платеж по самой кредитной карте неоднороден и состоит из нескольких сумм:

- проценты, начисляемые на сумму фактической задолженности за расчетный период;

- часть кредита уже использована заемщиком, исходя из тарифа;

- комиссии и сборы, предусмотренные договором;

- штраф, неустойка или пеня, начисляемые банком в случае невыполнения заемщиком условий договора.

«ВТБ 24»

Каждое финансовое учреждение предлагает свои условия расчета минимального платежа по кредитной карте. ВТБ, например, включает в себя следующие суммы:

- 3% от имеющейся задолженности на последний рабочий день месяца;

- общая сумма процентов за предыдущий расчетный период в соответствии с тарифом карты.

Необходимая сумма должна быть оплачена до 18:00 20-го числа месяца, следующего за отчетным. Если клиент хочет немного сэкономить на процентах, стоит воспользоваться льготным периодом, который составляет 50 дней. Если вы вернете деньги на карту в течение этого срока, то проценты начисляться не будут.

Если вы вернете деньги на карту в течение этого срока, то проценты начисляться не будут.

Если вы забыли погасить задолженность в указанный срок, но имеете в наличии дебетовую карту этого банка, финучреждение попытается снять оттуда средства. В случае, если это не удастся, банк будет вынужден взимать штраф.

За 3-5 дней до «часа Х» банк направляет своим клиентам напоминание о сумме задолженности, минимальном размере денежных средств и необходимости их своевременной выплаты.

«Тинькофф»

Если вы хотите иметь такую плату «пластик», будьте готовы заплатить немного больше. Минимальный платеж по кредитной карте Тинькофф рассчитывается индивидуально и может достигать 8%. При этом сумма платежа не может быть менее шестисот рублей. Это означает, что даже если вы потратили меньше, вам все равно придется платить.

Очень желательно своевременно производить платежи по данной карте. В противном случае к нарушителю будут применены санкции.

- в первый раз финучреждение накажет вас 590 руб.

;

; - вторичное нарушение влечет наложение штрафа в размере 590 руб. + 1% от фактической суммы долга;

- те, кто пойман на нарушении условий оплаты в третий раз, расстаются с 590 руб. + 2% от долга.

Тонкости сбербанка

Минимальный платеж по кредитной карте Сбербанка рассчитывается исходя из итоговой суммы долга. Чаще всего рассчитывают 5% от общей суммы долга. Эта цифра представляет собой сумму наименьшего платежа, который необходимо внести на карту к определенной дате. Однако иногда банк применяет индивидуальную схему и устанавливает персональный процент для конкретного клиента.

Если по истечении срока, указанного в договоре, деньги не поступили на кредитную карту, банк считает обязательства неисполненными и начисляет пеню до 37%.

Как и где узнать точную сумму

Как узнать минимальный платеж по кредитной карте? Здесь есть несколько вариантов:

- Прежде всего, вы можете обратиться в любое отделение вашего банка.

Не забудьте взять паспорт, иначе ничего не получится.

Не забудьте взять паспорт, иначе ничего не получится. - Если в вашей кредитной организации предусмотрена возможность использования интернет-банкинга или специальных мобильных предложений, всю информацию можно получить, не выходя из дома. Просто включите компьютер, зайдите на страницу личного кабинета на сайте банка и получите всю необходимую информацию.

- Подключить SMS-информирование. Сегодня многие банки предоставляют такую возможность. Так вы всегда будете в курсе, когда именно и сколько вам нужно внести депозит.

- Чтобы узнать минимальную сумму платежа по кредитной карте в этом месяце, вы можете позвонить на горячую линию jar. Поговорив с оператором и идентифицировав себя как владельца карты, вы можете задать ему все интересующие вас вопросы. Иногда система предоставляет возможность перевести разговор в тональный режим и следовать подсказкам системы.

- Многие финансовые учреждения предоставляют возможность подключения ежемесячной рассылки по электронной почте.

На вашу электронную почту будет отправлено письменное уведомление с реквизитами расходов по карте и суммой минимального платежа.

На вашу электронную почту будет отправлено письменное уведомление с реквизитами расходов по карте и суммой минимального платежа.

Если вам не подходит ни один из способов, или вы сомневаетесь в точности и правильности указанной суммы, вы можете произвести расчеты самостоятельно.

Расчет процентов по долгу

При наличии калькулятора и кредитного договора можно самостоятельно рассчитать размер минимального платежа. Для начала нужно узнать, из чего он состоит:

- сумма основного долга;

- проценты, начисленные за пользование деньгами;

- штраф или пеня, если таковые имеются.

Существует 2 основных варианта расчета минимального платежа по кредитной карте:

- в процентах от существующей задолженности;

- в зависимости от суммы, фактически потраченной клиентом.

Начнем с первого варианта. Этот метод используют многие банки, он очень популярен.

Например:

- карта имеет лимит расходования 100 тысяч рублей и ставку 15% годовых;

- за последний месяц (30 дней) клиент потратил 23 тысячи рублей;

- Договор предусматривает минимальный взнос в размере 6% от суммы долга.

- 23 000 х 6% = 1 380 — сумма основного долга;

- 1 380 + 378 = 1 758 рублей — минимальный платеж.

Сколько взял, столько и положил

Этот способ погашения кредитной карты самый примитивный и понятный для владельцев. Здесь все предельно просто: до конца месяца необходимо вернуть на карточный счет всю сумму, потраченную в предыдущем периоде, а также выплатить проценты за пользование заемными средствами.

Если использовать данные вышеприведенного примера, то это выглядит так:

- 23000 — сумма, потраченная в предыдущем периоде;

- 23000 х (20%: 365 х 30) = 378 — начисленные проценты;

- 23 000 + 378 = 23 378 рублей — общая сумма следующего взноса.

После совершения платежа клиент переоткрывает лимит в размере 100 тысяч рублей и снова может пользоваться кредитным «пластиком».

Не считай себя

Хотя кажется, что ничего сложного в расчетах нет, на практике оказывается, что правильно рассчитать размер минимального платежа самостоятельно не всегда возможно.

Об авторе