Кредитные карты в сбербанке: оформить кредитную карту без процентов и бесплатным обслуживанием онлайн — условия и документы — СберБанк

Отзывы о кредитных картах Сбербанка от клиентов в 2021

Анастасия Оценка: 2

Пришла менять кредитную карту, специалист предложила страхование на случай неуплаты задолженности, если все в порядке это бесплатно. В итоге подключили платное страхование жизни, через месяц списали деньги.

Кредитные карты

Пришла менять кредитную карту, специалист предложила страхование на случай неуплаты задолженности, если все в порядке это бесплатно. В итоге подключили платное страхование жизни, через месяц списали деньги. Ничего не подписывайте лишнего. Не думала что в банке обманывают. Все читайте!

В итоге подключили платное страхование жизни, через месяц списали деньги. Ничего не подписывайте лишнего. Не думала что в банке обманывают. Все читайте!

Подразделение банка

Дополнительный офис №1806/0128 Сочи, ул. Воровского, 34

Сбербанк сообщил о возможной утечке данных с кредитных карт

Автор фото, Valery Matytsin/TASS

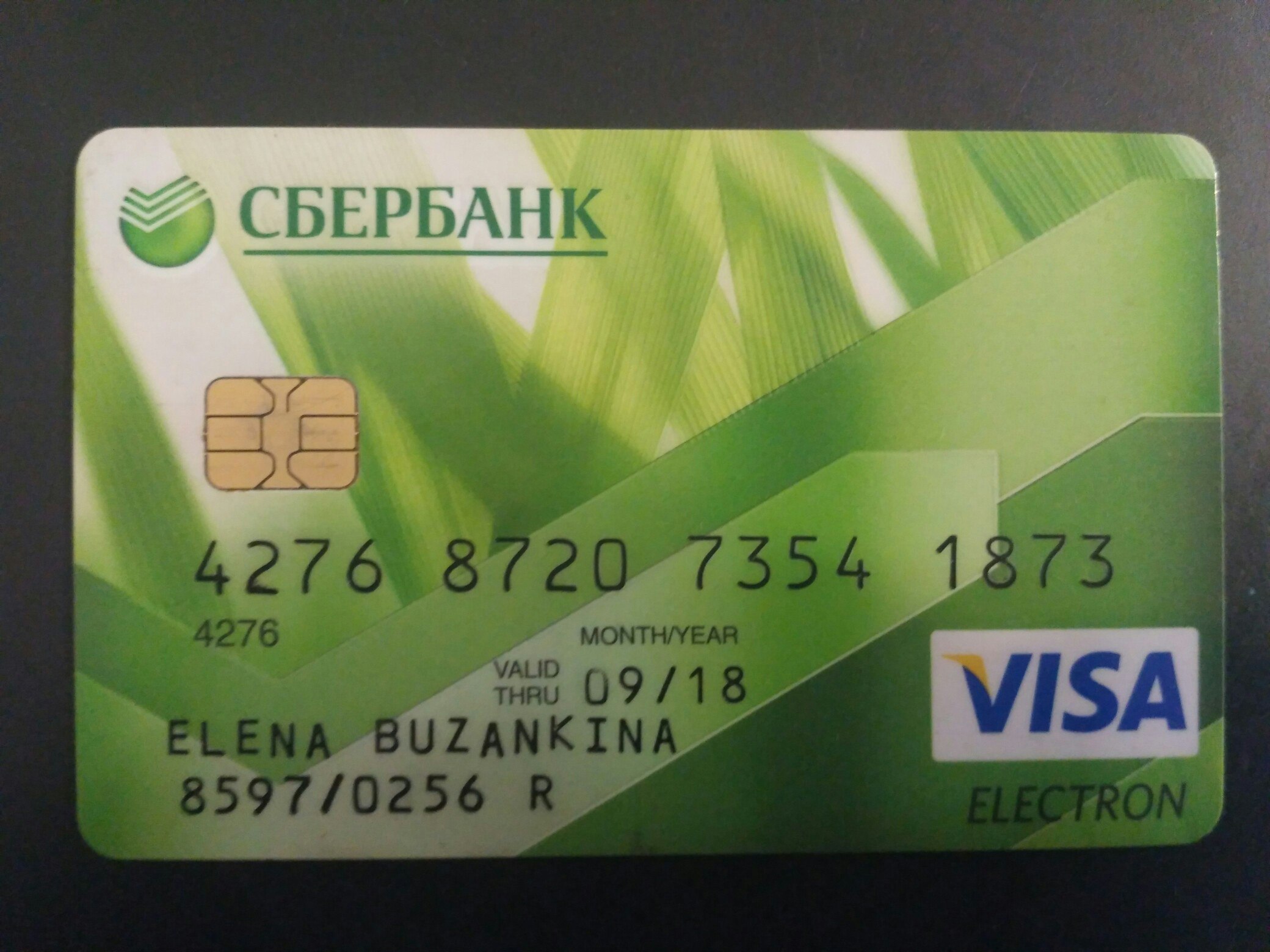

Сбербанку стало известно о возможной утечке учетных записей по кредитным картам, которая затрагивает как минимум 200 клиентов банка, говорится в пресс-релизе кредитной организации. При этом в прессе появилась неофициальная информация, согласно которой утечка может быть значительно масштабней и затронуть миллионы кредитных карт.

При этом в прессе появилась неофициальная информация, согласно которой утечка может быть значительно масштабней и затронуть миллионы кредитных карт.

В пресс-службе банка отмечают, что похищенная информация не угрожает сохранности средств клиентов. Банк начал служебное расследование.

«Основная версия инцидента — умышленные преступные действия одного из сотрудников, так как внешнее проникновение в базу данных невозможно в силу ее изолированности от внешней сети», — говорится в сообщении.

Позже в банке заявили, что подозревают в утечке одного из сотрудников, обладавшего правами администратора. Все 200 человек — клиенты Уральского банка Сбербанка. Речь идет об утечке данных только по кредитным картам, ни одной мошеннической операции по картам зафиксировано не было, карты были перевыпущены, сказано в сообщении.

«Никакого взлома или хакерской атаки на автоматизированные системы банка не было. Роскомнадзор не зафиксировал никакой утечки, — сообщил журналистам представитель банка. — Наше предположение, что физически мог быть разобран компьютер, а твердый диск мог быть изъят».

— Наше предположение, что физически мог быть разобран компьютер, а твердый диск мог быть изъят».

Что узнали СМИ

Как сообщила в четверг газета «Коммерсант», в минувшие выходные на специализированном форуме, заблокированном Роскомнадзором, появилось объявление о продаже «свежей базы крупного банка».

Продавец утверждает, что он реализует данные о более 60 млн кредитных карт. Сбербанк продолжает проверять информацию о возможной утечке данных 60 млн клиентов, но считает ее некорректной, так как банком всего было выпущено 40 млн кредитных карт, говорится в заявлении банка.

Потенциальным покупателям предлагается пробный фрагмент базы, содержащий данные 200 человек из разных городов, которые обслуживает Уральский территориальный банк Сбербанка, писал «Коммерсант».

Источник издания, близкий к ЦБ, уверен в том, что пробный фрагмент является «выгрузкой базы» Сбербанка.

Основатель программного комплекса для защиты организаций от утечек информации DeviceLock Ашот Оганесян сообщил изданию, что это самая большая и подробная банковская база данных, которая когда-либо попадала к его компании с черного рынка.

Как пишет издание «Уралинформбюро», Уральский банк Сбербанка не стал комментировать возможную утечку персональных данных клиентов.

Масштабная утечка

В июне СМИ сообщали о том, что в открытом доступе оказались персональные данные около 900 тысяч клиенов «ОТП Банка», «Альфа-банка» и «ХКФ Банка». Ситуацию начал анализировать Роскомнадзор.

Как сообщал «Коммерсант», в открытом доступе оказались не только персональные данные с именами и фамилиями клиентов, но также их паспортные данные, информация о кредитах и лимите на счетах.

Также отмечалось, что среди пострадавших — около 500 сотрудников МВД и 40 человек из ФСБ.

По данным Роскомнадзора, форум, который разместил базу данных для платного скачивания, является интернациональным ресурсом, зарегистрирован американским регистратором на имя украинского гражданина, сервера находятся на территории Германии.

В феврале на сайте «Пикабу» появился пост об утечке персональных данных клиента «Альфа-банка». После того, как его паспортные данные появились в «Инстаграме» другого пользователя, банк начал проверку и уволил курьера, доставившего клиенту карту.

После того, как его паспортные данные появились в «Инстаграме» другого пользователя, банк начал проверку и уволил курьера, доставившего клиенту карту.

Банки выдают карты подросткам. К чему готовиться родителям?

«Мне 14, это моя карта, мои деньги, моя жизнь». Такую фразу выдал 14-летний сын коллеге, когда она заявила ему о недопустимости спускать все деньги на спортивных тотализаторах. В итоге на ставки были потрачены не только карманные деньги, но и те, что откладывались на покупку нового ноутбука.

Самое неприятное в том, что бунтующий подросток в чем-то прав.

Действующее законодательство дает возможность банкам открывать подросткам 14+ банковские карты, но при этом фактически не регулирует вопросы взаимодействия банка с самим подростком, а также с его законными представителями. Пока правовой вакуум рождает споры на кухнях и, иногда, в отделениях банков с недовольными родителями. Однако если не будет внесена ясность, то при еще большем распространении подростковых карт мы рискуем получить уже судебные споры, что, по большому счету, не нужно ни родителям, ни самим банкам.

Реклама на Forbes

Проблема в том, что в законодательстве и нормативных актах практически нет норм, касающихся подростков, на них действуют общие для всех клиентов правила. В то же время по действующему законодательству подростки в возрасте с 14 до 18 лет обладают ограниченной дееспособностью. То есть эти подростки могут без согласия родителей распоряжаться своими доходами и иметь вклады в банке. Однако ни в законах, ни в подзаконных актах нет четкого ответа – может ли подросток сам, без согласия родителя открыть не вклад, а банковскую карту, и, соответственно, банковский счет.

Гражданский кодекс не называет заключение договора банковского счета в числе сделок, которые несовершеннолетний вправе совершать самостоятельно. Значит, с формально-юридической точки зрения такое согласие от родителей на открытие счета и выпуск карты все же требуется в силу закона. В то же время отдельные банки в целях упрощения процедуры выпуска подростковых карт пренебрегают данным требованием. А именно – несколько вольно трактуют статью 834 ГК РФ, в которой указано, что к отношениям банка и вкладчика по счету, на который внесен вклад, применяются правила о договоре банковского счета. То есть фактически приравнивают в правовом статусе вклад и счет. При этом, прямых разъяснений о возможности применения/не применения такого расширительного толкования ни законодатель, ни регулятор нам не дает.

А именно – несколько вольно трактуют статью 834 ГК РФ, в которой указано, что к отношениям банка и вкладчика по счету, на который внесен вклад, применяются правила о договоре банковского счета. То есть фактически приравнивают в правовом статусе вклад и счет. При этом, прямых разъяснений о возможности применения/не применения такого расширительного толкования ни законодатель, ни регулятор нам не дает.

Предположим подросток открыл счет и карту в банке без согласия родителей, а мать или отец возражают. Вправе ли они требовать от банка закрытия карты? Опять же, прямого ответа ни в законодательстве, ни в нормативных актах нет. На мой взгляд – имеют. Для этого нужно написать заявление как законный представитель со ссылкой на часть 2 статьи 26 ГК РФ с требованием закрыть счет и заблокировать карту. Однако велика вероятность, что банк откажет родителю, и тогда требовать расторжения придется через суд. Хотя очевидно, что лишь в исключительных случаях родители решатся на длительную судебную процедуру по такому вопросу.

Еще один неурегулированный момент — подросток открыл счет с согласия родителей, но распоряжается своими карманными деньгами неразумно. Например, как в случае с сыном моей коллеги. Законодатель опять же не предоставляет родителю опции закрыть ранее открытый с его согласия счет несовершеннолетнего. По действующим нормам закона заявление должен писать сам подросток, мнение которого относительно вопроса распоряжения денежными средствами может идти вразрез с родительским.

Открытым также является вопрос родительского контроля проводимых подростком операций по счету. Ведь, в отличии от дополнительных «детских» карт, которые выпускаются к счетам родителей, автоматического доступа к счету ребенка-подростка просто не предусмотрено. В итоге банки по своему усмотрению урегулируют этот вопрос в собственных правилах выпуска карт для такой категории держателей. На практике это означает, что банк может и отказать родителям в предоставлении возможности контроля. Или же дать согласие, но запросить немалую комиссию за подобные «дополнительные опции». И все потому, что такой обязанности у банка по закону нет.

И все потому, что такой обязанности у банка по закону нет.

Интересным также является вопрос возможности установления законным представителем запрета на осуществление определенных операций по МСС-коду. И возможно даже банк технически готов предоставить такой сервис блокировки. Но не будет ли это ограничением прав несовершеннолетнего, например, когда на данный счет поступает не только средства от родителей, но также и его заработок, стипендия или иной доход? Ведь как было уже указано выше, в соответствии с ГК РФ подростки от 14 до 18 лет вправе самостоятельно, без согласия родителей, совершать мелкие бытовые сделки и распоряжаться собственными доходами. Какие меры воздействия может предпринять родитель, например, видя, что чрезмерно увлекающийся компьютерными играми подросток тратит все сбережения на покупку игр в интернете?

Важно также отметить, что при открытии счета клиенту у банка возникает обязанность по его идентификации, размещению и обновлению в ЕСИА сведений о клиенте (в нашем случае – подростке).

При этом норма вышеуказанного закона (ч. 6 ст. 9) сформулирована в общем виде, предусматривая, что в случае недееспособности субъекта персональных данных согласие на обработку его персональных данных дает законный представитель субъекта персональных данных. При этом закон не делает различий по объему дееспособности у детей до и после 14 лет.

Не стоит забывать, что многие подростки, хотя и частично самостоятельные, в силу недостаточного жизненного опыта могут быть достаточно наивными и доверчивыми.

Сегодня отсутствуют разъяснения по данным вопросам и со стороны Министерства просвещения, которому в соответствии с пунктом 2 Указа Президента РФ от 15. 05.2018 года № 215 переданы функции по выработке и реализации государственной политики и нормативно-правовому регулированию, в том числе в сфере опеки и попечительства в отношении несовершеннолетних граждан. Нет разъяснений со стороны Роскомнадзора, который является федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору за соответствием обработки персональных данных.

05.2018 года № 215 переданы функции по выработке и реализации государственной политики и нормативно-правовому регулированию, в том числе в сфере опеки и попечительства в отношении несовершеннолетних граждан. Нет разъяснений со стороны Роскомнадзора, который является федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору за соответствием обработки персональных данных.

Вопросы взаимодействия банка с подростками и их законными представителями нуждаются в ответе. Возможно, даже нужны изменения в действующее законодательство. Потому что ситуация будет только накаляться. Количество подростковых карт будет расти. Если сейчас их количество в банках исчисляется сотнями тысяч, то уже через год-два счет может идти на миллионы. Значит, количество вопросов, связанных с обслуживанием подростковых карт в условиях правового вакуума, будет лишь нарастать. Именно банки должны быть инициатором проработки необходимых поправок, чтобы на всем рынке действовали единые, простые и понятные, обязательные для всех участников рынка правила игры.

Мнение автора можетне совпадать с точкой зрения редакции

15 лучших банков для российских миллионеров. Рейтинг Forbes

15 фотобанков-участников Apple Pay и эмитентов карт в Азиатско-Тихоокеанском регионе

Apple Pay работает со многими основными кредитными, дебетовыми и предоплаченными картами ведущих банков и эмитентов карт. Просто добавьте поддерживаемые карты и продолжайте получать все награды, преимущества и безопасность своих карт.

Мы работаем с большим количеством банков и эмитентов карт для поддержки Apple Pay. Если вы не видите ниже название своего банка или эмитента карты, повторите попытку позже.

Если вы не видите ниже название своего банка или эмитента карты, повторите попытку позже.

Некоторые карты участвующих банков и эмитентов карт могут не поддерживаться в Apple Pay. Свяжитесь с вашим банком или эмитентом карты для получения дополнительной информации.

Выберите другую страну или регион

- 86400

- Accesspay Mastercard

- Получить один

- American Express

- АМП Банк

- ANZ

- Австралийский военный банк

- Австралийское единство

- Auswide Bank

- AWA Alliance Bank

- Банк Австралии

- Банк Первый

- Остров наследия

- Банк Мельбурна

- Специалист Банка Квинсленда

- Банк Сиднея

- Банк США

- BankSA

- БанкВик

- Банквест

- bcu

- BDCU Альянс Банк

- Бендиго Банк

- Beyond Bank Australia

- БНК Банк

- Специалист BOQ

- Пограничный банк

- Central Murray Credit Union Ltd.

- Central West Credit Union Ltd.

- CIRCLE Альянс Банк

- Citi Australia

- Кредитный союз береговой линии

- Coles Financial Services

- Commonwealth Bank of Australia

- Community First Credit Union Ltd.

- Credit Union SA Ltd.

- Оборонный банк

- DiviPay

- Край

- EML Payment Solution Ltd

- Endeavour Mutual Bank

- Finstro

- Кредитный союз пожарной службы

- Firefighters Mutual Bank

- Банк первого варианта

- Джилонг Банк

- Кредитный союз Гоулберна Мюррея

- Большой Южный берег

- Greater Bank Limited

- Сено

- Банк медицинских работников

- Банк Наследия

- Holiday Coast Credit Union Ltd.

- Horizon Bank

- HSBC

- Хьюм Банк

- Illawarra Credit Union Limited

- ИМБ Банк

- INC.C Платежи

- ING

- Intech Credit Union Ltd.

- Klarna Australia Pty Ltd

- Laboratories Credit Union Ltd.

- Финансовые услуги Latitude

- Ломбард Финанс

- Macquarie

- МЭ Банк

- MoneyMe

- Move Bank

- MyLife MyFinance

- MyState Bank Ltd.

- Национальный банк Австралии

- Nexus Mutual

- Шустрый

- Кредитный союз Северных пляжей

- Северный внутренний кредитный союз

- Нова Альянс Банк

- Novatti Pty Ltd

- Однократный кредит

- Orange Credit Union

- P&N Банк

- Paywith

- Кредитный союз «Выбор народа»

- Полицейский банк

- Police Credit Union Ltd.

- Qbank

- QCCU

- Qpay

- Qudos Bank

- RACQ

- Revolut

- RSL Деньги

- СЕРВИС ОДИН Альянс Банк

- Skye предоставлено FlexiCards Australia Pty Ltd

- Кредитный союз South West Slopes

- Кредитный союз Южного Креста

- Веточка

- г.

Джордж Банк

Джордж Банк - Summerland Financial Services Limited

- Санкорп

- Сиднейский взаимный банк

- Педагогический паевой банк

- The Broken Hill Community Credit Union Ltd

- Mac

- Паевой банк

- УБАНК

- ЮниБанк

- ООО «Юнити Банк»

- Up Money

- Платежные решения Vault

- Warwick Credit Union Ltd.

- Кредитный союз WAW

- Westpac Banking Corporation

- Wildcard Money Pty Ltd

- Мудрый

- Woolworths Group Limited

- Банк команды Woolworths

- Xinja Bank

- Почтовый индекс Австралия

- Сельскохозяйственный банк Китая

- Банк Баодин

- Банк Пекина

- Банк Чанша

- Банк Чэнду

- Банк Китая

- Банк Чунцин

- Банк связи

- Банк Даляня

- Банк Даньдун

- Банк Дунгуань

- Банк Гуанчжоу

- Банк Гуйяна

- Банк Хайнаня

- Банк Ханчжоу

- Банк Хэбэй

- Банк Хулудао

- Банк Хучжоу

- Банк Цзянсу

- Банк Цзилинь

- Банк Цзиньхуа

- Банк Цзиньчжоу

- Банк Куньлунь

- Банк Ланьчжоу

- Банк Нанкина

- Банк Нинбо

- Банк Нинся

- Банк Цюаньчжоу

- Банк Шанхая

- Банк Шизуйшань

- Банк Сучжоу

- Банк Тайчжоу

- Банк Тяньцзиня

- Банк Урумчи

- Банк Вэньчжоу

- Банк Сиань

- Банк Чжан Цзякоу

- Банк Чжэнчжоу

- Пекинский сельский коммерческий банк

- Банк Чанчжи

- ChengDu Rural Commercial Bank

- China Bohai Bank

- China Construction Bank

- China Everbright Bank

- China Guangfa Bank

- China Merchants Bank

- China Minsheng Banking Corporation

- China Resources Bank Of Zhuhai

- China Zheshang Bank

- Чунцинский сельский коммерческий банк

- CITIC

- CITIC AIBank

- Банк Да Тонг

- Даляньский сельский коммерческий банк

- Дунгуань Сельский коммерческий банк

- ExpressPay

- Fubon Bank

- Сельский кредитный союз провинции Фуцзянь

- Great Wall West China Bank

- Guangdong Huaxing Bank

- Guangdong NanYue Bank

- СЕЛЬСКИЙ КРЕДИТНЫЙ СОЮЗ ГУАНДОНГА

- Сельский коммерческий банк Гуанчжоу

- Банк Гуйлинь

- Сельский коммерческий банк Хайкоу

- Харбин Банк

- Союз сельских кредитных кооперативов провинции Хэнань

- Hengfeng Bank

- HSBC

- Huarong Xiangjiang Bank

- Huaxia Bank

- Банк Хубэй

- HuiShang Bank

- Сельский кредитный кооператив провинции Хунань

- Промышленно-коммерческий банк Китая

- Промышленный банк Китая

- Jiang Xi Rural Credit Union Bank

- Сельский коммерческий банк Цзяннань

- Jiangsu Changjiang Commercial Bank

- Jiangsu Jiangyin Rural Commercial Bank

- Сельский кредитный союз Цзянсу

- Jiangsu Suning Bank

- Банк Цзянси

- СЕЛЬСКИЙ КРЕДИТНЫЙ БАНК ПРОВИНЦИИ ЦЗИЛИНЬ

- JinCheng Bank

- Jinzhong Bank

- Банк Лангфанг

- Лешаньский городской коммерческий банк

- Сельские кредитные кооперативы провинции Ляонин

- Городской коммерческий банк Лучжоу

- Mengshang Bank

- Коммерческий банк города Мяньян

- Городской коммерческий банк Паньчжихуа

- Ping An Bank

- Почтовый сберегательный банк Китая

- Циндао Банк

- Сельский коммерческий банк Чжанцзягана

- Шанхайский банк Huarui

- Шанхайский банк развития Пудун

- Шанхайский сельский коммерческий банк

- Союз сельских кредитных кооперативов Шаньси

- Сельский кредитный союз Шаньси

- ShaoXing Bank

- Банк Шэнцзин

- Шэньчжэнь Сельский коммерческий банк

- Сельский коммерческий банк Шунде

- Сельский кредитный союз провинции Сычуань

- SiChuan TianFu Bank

- Сычуань XW Банк

- Суйнинский городской коммерческий банк

- Банк Восточной Азии (Китай)

- Сельский кредитный союз провинции Хайнань

- Сельский коммерческий банк Тяньцзинь Биньхай

- WeBank

- Сямэнь Банк

- Сямэнь Международный банк

- Городской коммерческий банк Янкуань

- Банк Желтой реки

- Городской коммерческий банк Ибинь

- Банк Иньчжоу

- Юньнань HongTa Bank

- Сельские кредитные кооперативы провинции Юньнань

- Zhejiang Chouzhou Commercial Bank

- Сельские кооперативы провинции Чжэцзян

- Чжэцзян Тайлун коммерческий банк

- ZhongYuan Bank

- American Express *

- Bank of America, Национальная ассоциация, отделение в Гонконге (кредитные карты Mastercard)

- Банк Китая, Гонконг (кредитные карты Mastercard, UnionPay и Visa, дебетовые карты Union Pay)

- Банк Восточной Азии (кредитные карты Mastercard, UnionPay и Visa)

- China CITIC Bank International (кредитные карты Mastercard и Visa)

- China Construction Bank (Asia) (кредитные карты Mastercard и Visa)

- Ситибанк (кредитные карты Mastercard и Visa, дебетовые карты MasterCard)

- Dahsing Bank (кредитные карты Mastercard и Visa)

- DBS (кредитные карты Mastercard и Visa)

- Hang Seng Bank (кредитные карты Mastercard, UnionPay и Visa)

- HKT Payment Limited (карты предоплаты Mastercard и UnionPay)

- HSBC (кредитные карты Visa, дебетовые и кредитные карты Mastercard и UnionPay)

- ICBC (Азия) (кредитные карты UnionPay и Visa)

- Ливи Банк (дебетовые карты Mastercard)

- Mox Bank Limited (дебетовые карты Mastercard)

- PrimeCredit Limited (кредитные карты CUP и Visa)

- Standard Chartered Bank (кредитные карты Mastercard и Visa, дебетовые карты Union Pay)

- TNG (Asia) Limited (карты предоплаты Mastercard)

- WeLab Bank Limited (дебетовые карты Mastercard)

- ZA Bank (дебетовая карта Visa)

* Карты American Express, выпущенные банком, не поддерживаются.

- Banco Nacional Ultramarino, S.A. (дебетовые карты Mastercard и UnionPay, кредитные карты UnionPay)

- Отделение Банка Китая в Макао (кредитные и дебетовые карты UnionPay)

- ICBC (Макао) (кредитные карты UnionPay)

- Bank SinoPac (кредитные и дебетовые карты MasterCard, кредитные карты JCB и Visa)

- Cathay United Bank (кредитные и дебетовые карты Mastercard и Visa)

- Citibank Taiwan (кредитные карты Mastercard и Visa, дебетовые карты Mastercard)

- CTBC Bank (кредитные и дебетовые карты JCB, Mastercard и Visa)

- E.SUN Commercial Bank (кредитные и дебетовые карты JCB, Mastercard и Visa)

- Первый коммерческий банк (кредитные карты JCB, Mastercard и Visa)

- HSBC (Тайвань) Банк (кредитные карты MasterCard и Visa)

- Hua Nan Commercial Bank (кредитные карты Mastercard, кредитные и дебетовые карты JCB и Visa)

- KGI Bank (кредитные карты Mastercard и Visa)

- Shin Kong Bank (кредитные карты Mastercard и Visa)

- Standard Chartered Bank (кредитные и дебетовые карты Mastercard и Visa)

- Taipei Fubon Commercial Bank (кредитные и дебетовые карты Mastercard и Visa, кредитные карты JCB)

- Taishin International Bank (кредитные и дебетовые карты Mastercard и Visa)

- Union Bank of Taiwan (кредитные карты JCB, Mastercard и Visa, дебетовые карты Visa)

- Aeon Financial Service

- Международная карта Акиты

- Карта Akita JCB

- American Express

- АПЛЮС

- au Jibun Bank

- Cedyna Financial Corporation

- Карта JCB Чибагина

- Банковская карта Чубу Шинкин

- Карта Chugoku Shinkin

- карта Chukyo *

- Кредитный сезон

- Карта Daishi JCB

- Daiwa House Financial

- Карта Dogin *

- Восточно-Японская железнодорожная компания

- Эхимэ JCB

- Epos Card

- Карта Fidea * Карта

- Fukui *

- Higashi Nippongin JCB Card

- Higin Card *

- Обслуживание карты Hirogin *

- Карточка Хокурику *

- Карта Хякуго

- Idemitsu Credit

- JACCS

- Почтовый банк Японии *

- JCB Карта

- JFR *

- карта Джухачи *

- карта Juroku * Карта

- Кагосима *

- KDDI Corporation (карта au WALLET Card)

- Карта Кинки Шинкин *

- Кирабоши JCB *

- Карта Кираяки *

- Карта Кочи *

- Кяш

- Сервис карты Kyogin *

- KYSHU NIHON SHINPAN

- Карта Кюсю Шинкин *

- Лоусон Банк

- LIFECARD

- Line Pay

- Карта Мебуки *

- merpay

- MI-карта Карта

- Michinoku *

- карта Минато *

- Минна Банк

- Mitsubishi UFJ Никос ***

- Mixi

- Карта Миягина *

- MIYAZAKI SHINPAN

- Mizuho Bank

- Модель Hyakka

- карта Момидзи *

- MUFG Bank

- Карта Musashino * Карта

- Нагоя * Карта

- Nagoya MC *

- Обслуживание карты Нанто *

- Nissen Credit Service

- Ниссенрен

- North Pacific Bank *

- NTT Docomo (d-карта)

- OC CARD

- ПЛАТЕЖНАЯ ПЛАТА ОКБ *

- Окигин JCB

- Orient Corporation

- Карта PayPay *****

- Персона *

- КАРМАННАЯ КАРТА

- Rakuten Card

- Карта Resona

- Саппоро Хокуйо карта *

- SB Платежная служба

- ГБО Сумишин Нет Банк

- Сеншу Икеда JCB

- Сеншу Икеда ВК *

- Обслуживание семи карт *

- Обслуживание карт Seven CS

- Карта Shikoku Shinkin *

- Шинкин Банковская карта *

- Сэзон Кард Шизугин

- Карта Шоко Чукин *

- Sumitomo Mitsui Banking *

- Sumitomo Mitsui Card

- Доверительная карта Sumitomo Mitsui *

- Sumitomo Mitsui Trust Club (Diners Club) **** Карта

- Suruga *

- Карта Тайко

- Takashimaya Credit

- Карта JCB Hyakujushi

- Банк 77

- Карта 77 *

- Банк Акита *

- Банк Аомори *

- Банк Асикага *

- Банк Ава

- Карта Авагина *

- Банк Фукуока *

- Банк Киото *

- БАНК НАГОИ

- Банк Окинавы

- Банк Саги *

- Банк Иокогамы *

- Банк Чиба.

*

* - Банк Тикухо *

- Карта Чугина (только карты JCB)

- Банк Чугоку *

- Банк Дайши Хокуэцу *

- Кредитная служба Daito *

- Банк Эхимэ

- Карта FFG *

- Банк Фукуи *

- Карта Gungin *

- Банк Гунма *

- Банк Хатидзюни

- Банк Хиросимы *

- Банк Хоккоку *

- Кредитная служба Хоккоку *

- Карта Хокэцу *

- Банк Хокуто *

- Банк Хякудзюси **

- Ивагин Кредит Сервис Ко.ООО

- Банк Иё **

- Банк Джуроку

- КАГОШИМА БАНК

- Карта Keiyogin *

- Банк Киё

- Карта Kiyo *

- Банк Кумамото

- Карта Кюсю *

- Карта Miegin *

- Банк Огаки Кёрицу

- Карта Оита *

- Банк Сан-Ин Годо

- Шигагин JCB

- Банк Сикоку *

- Аренда и карта Симидзу

- Банк Шинва

- Банк Сидзуока *

- Банк Сёнай *

- Банк Таджима *

- Банк Точиги

- Сервис карты Tochigin *

- Банк Тохо *

- Кредитная служба Toho *

- Токио Томин Банк Лтд.

- Сервис карты Ямагина *

- Банк Ямагути *

- Карта Toho *

- Tohoku JCB Card

- Банковская карта Тохоку Шинкин *

- Tokyo Credit Services *

- Tomony Card. *

- Обслуживание карты Torigin *

- Карта Това *

- Тойота Финанс

- Цукуба Банк *

- UC Card (только карты Credit Saison)

- UCS

- Просмотр карты

- Западно-Японская железнодорожная компания (карта J-WEST)

- Карта Ямагина **

- Youme Card

* Карты UC Card и American Express не поддерживаются.

** Карты DC, UC Card и American Express не поддерживаются.

*** Карты JCB и American Express не поддерживаются.

**** Также поддерживаются карты TRUST CLUB (Visa и Mastercard).

***** Yahoo! ЯПОНИЯ Только карта

Чтобы совершать платежи в магазинах с помощью QUICPay или iD, вы можете добавить кредитные и предоплаченные карты в Apple Pay на iPhone 7 и новее или Apple Watch Series 2 и новее. Вы также можете добавить карты JCB, Mastercard, American Express и Visa * в Apple Pay на iPhone 7 и более поздних версиях для оплаты в приложениях и в Интернете.

Вы также можете добавить карты JCB, Mastercard, American Express и Visa * в Apple Pay на iPhone 7 и более поздних версиях для оплаты в приложениях и в Интернете.

* Некоторые карты участвующих банков и эмитентов карт могут еще не поддерживаться в Apple Pay. обратитесь в свой банк или к эмитенту карты, чтобы узнать, какие карты и устройства поддерживаются.

- Алтын Банк

- АТФБанк

- Евразийский банк

- Народный Банк

- Сбербанк

- Банк ЦентрКредит

- ForteBank

- ANZ (кредитные и дебетовые карты Visa)

- ASB Bank Limited

- BNZ

- Flight Center Mastercard от FlexiGroup NZ

- Latitude Financial Services Limited

- Лайбай

- Q Mastercard от FlexiGroup NZ

- Westpac New Zealand Limited

- American Express *

- Ситибанк (кредитные карты Mastercard и Visa, дебетовые карты Mastercard)

- DBS (кредитные и дебетовые карты Mastercard и Visa)

- HSBC (кредитные карты Mastercard и Visa, дебетовые карты Visa)

- OCBC (кредитные и дебетовые карты Mastercard и Visa)

- POSB (кредитные и дебетовые карты Mastercard)

- Singtel (предоплаченная карта Visa)

- Standard Chartered Bank (кредитные и дебетовые карты Mastercard, кредитные карты Visa)

- United Overseas Bank (кредитные и дебетовые карты Mastercard и Visa)

- Мудрый

* Карты American Express, выпущенные банком, не поддерживаются.

Информация о продуктах, произведенных не Apple, или о независимых веб-сайтах, не контролируемых и не проверенных Apple, предоставляется без рекомендаций или одобрения. Apple не несет ответственности за выбор, работу или использование сторонних веб-сайтов или продуктов. Apple не делает никаких заявлений относительно точности или надежности сторонних веб-сайтов.Свяжитесь с продавцом для получения дополнительной информации.

Дата публикации:

Как узнать процент по кредитной карте.

Кредитные карты Сбербанка

Кредитные карты СбербанкаВы хотите узнать свою текущую процентную ставку по кредитной карте, но не знаете, как именно это сделать? В этом обзоре мы постараемся максимально подробно рассказать о методах, которые могут вам помочь в этом вопросе.

Итак, сегодня практически каждая семья в нашей стране имеет кредитную задолженность перед банком. Часто это несоответствующие потребительские кредиты, у кого-то солидная задолженность по ипотеке или автокредиту, но в последнее время все чаще наши сограждане предпочитают оформлять кредитные карты.

Дело в том, что такие продукты гораздо проще оформить и получить в руки, чем крупные займы, при этом их размер может быть практически таким же. Однако в первом случае вам нужно будет потратить минимум времени и сил, а также собрать небольшой пакет документов, а во втором вам потребуется неоднократно посещать отделение банка и собирать солидный пакет бумаг. .

При этом многие обращают внимание на такие весомые преимущества, как:

- Получение возобновляемого кредитного лимита, который при активном использовании может быть увеличен;

- Наличие льготного периода, в течение которого совершаются безналичные покупки без переплаты;

- Возможность погашения задолженности с минимальными платежами, которые, как правило, не превышают 10% от суммы имеющейся задолженности;

- Наличие всевозможных бонусных программ, благодаря которым за каждую вашу покупку вам будут начисляться определенные баллы.

Затем эти баллы можно обменять на скидку в магазинах, театрах, ресторанах, авиа- и железнодорожных компаниях и т. Д.

Затем эти баллы можно обменять на скидку в магазинах, театрах, ресторанах, авиа- и железнодорожных компаниях и т. Д.

При этом многие банки предлагают очень выгодные условия для физических лиц, обещая небольшую ставку в 15% годовых. Однако, если вы внимательно ознакомитесь с условиями в информационном буклете или на официальном портале банка, мы увидим, что такие условия предлагаются очень ограниченному кругу людей, например, зарплатным клиентам. Остальные заемщики могут получить проценты до 35-45% годовых.

Именно по этой причине очень важно внимательно прислушиваться к тому, что консультант говорит вам во время выдачи кредитной карты, и внимательно читать условия вашего соглашения. Он должен содержать информацию о том, какую именно сумму предлагает вам банковская организация, и каковы условия ее использования и возврата.

Если вы забыли, какую ставку вам присвоили, то восстановить эти данные довольно просто. Для этого вы можете сделать следующее:

- Первое и самое простое — найти свое соглашение и просмотреть информацию в нем;

- Во-вторых, вы можете обратиться в ближайшее отделение банка, в котором вы получили карту.

Совсем не обязательно идти в тот, в котором вас обслуживают. Обязательно возьмите с собой паспорт, при желании карту;

Совсем не обязательно идти в тот, в котором вас обслуживают. Обязательно возьмите с собой паспорт, при желании карту; - Третье — найдите номер в договоре, в Интернете или на самой горячей линии банковской компании носителя пластика и позвоните по нему. В этом случае вам нужно будет сообщить оператору свои личные данные, данные кредитной карты, а также секретное слово для вашей идентификации в системе.

Как видите, узнать данные о вашей текущей процентной ставке по кредитной карте совсем не сложно, ведь вы можете выбрать любой из перечисленных выше вариантов.

Перед тем, как оформить кредит, потенциальные клиенты стараются узнать, какой процент по кредитной карте Сбербанка. Это зависит от типа выбранной карты и от того, соответствует ли заявитель определенным требованиям банка.

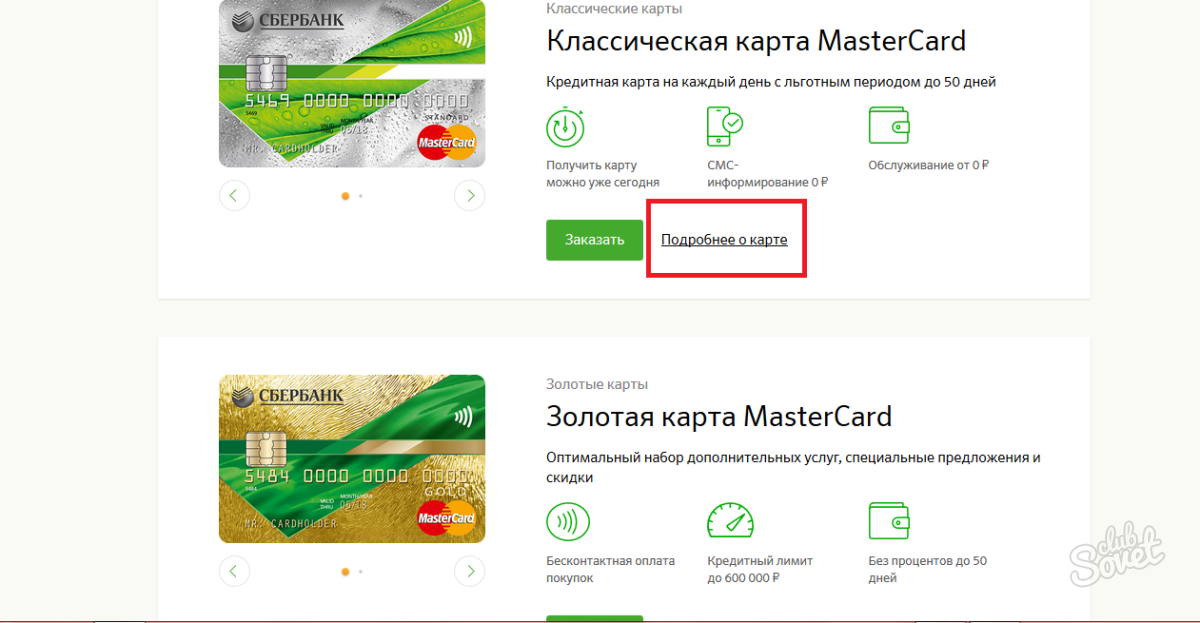

Виды кредитных карт и условия их использования

Банк предлагает достаточно большой выбор кредитных продуктов. Ставки за использование заемных средств зависят от типа кредитной карты. Кроме того, кредитор делает специальные предложения своим постоянным клиентам.

Кроме того, кредитор делает специальные предложения своим постоянным клиентам.

Важно! Все кредиты выдаются только в российских рублях.

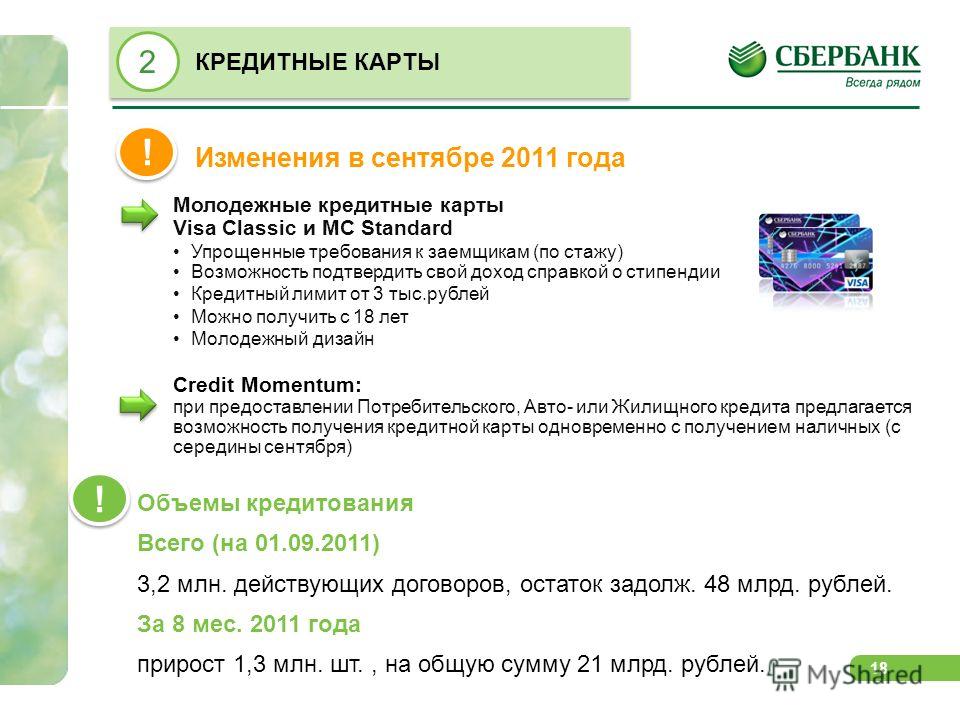

Молодежные карточки

Банк выпускает такие кредитные карты для держателей дебетовой карты «Молодежная» в возрасте от 21 года до 30 лет. Условия для них следующие.

Банк выпускает 2 типа таких кредитных карт: Visa и MasterCard, срок действия которых составляет 3 года. Ежегодно с клиента будет списываться 750 рублей. для пластиковых услуг.

Важно! Беспроцентный период не распространяется на операции по снятию наличных.

Премиум-карты

В рамках премиального предложения Сбербанк предлагает клиентам 2 вида кредитных карт. Первый тип — это Visa Signature, а второй — MasterCard, называемый World Black Edition … Условия для этих карт следующие.

При использовании такого платежного средства для безналичных расчетов клиент получает до 10% потраченных средств обратно на счет, а также другие бонусы. Стоимость обслуживания — 4900 руб.

Стоимость обслуживания — 4900 руб.

Второй тип — MasterCard Gold и Visa Gold, для которых действует бесплатное обслуживание и такие условия.

Владельцы получают бонусы и льготы за выплаты.

Импульс

Особенностью таких займов является их мгновенная регистрация. Есть возможность оформить кредит и получить его за 1 день. В распоряжении заемщика будет 120 000 рублей, которые будут выданы под 25,9% годовых.

Стандарт

Это кредитные карты Сбербанка с оптимальным набором бонусов за низкое годовое обслуживание, выдающиеся на таких условиях.

В рамках индивидуального предложения от банка услуга может быть бесплатной, в остальных случаях — до 750 руб.

Для тех, кто ранее не сотрудничал с кредитором, лимит составит 300 000 руб.

Аэрофлот

Visa Signature Аэрофлота — это платежный инструмент, позволяющий накапливать мили и использовать их при полетах самолетами Аэрофлота. Предлагается на следующих условиях:

- лимит 3 000 000 рублей;

- ставка — 21,9% годовых; Стоимость услуги

- — 12000 руб.

в год.

в год.

Каждому пользователю такого пластика закреплен персональный менеджер.

В рамках сотрудничества с Аэрофлотом выпущено еще 2 инструмента: Classic и Gold. Условия для них скромнее:

- Выдадут до 600 000 руб.

- Начисление 25,9% годовых.

При регистрации сразу же выдается в подарок 1000 приветственных миль, к которым мили начисляются при каждой покупке с использованием платежных средств Сбербанка. Услуга на год обойдется почти в 1000 руб.

подарить жизнь

В рамках совместного проекта с фондом «Подари жизнь» выпущены карты Visa Classic и Gold.Сбербанк перечисляет половину годовой платы за обслуживание, а также 0,3% от покупной цены клиента в фонд помощи детям с онкологией. Деньги списываются из собственных средств финансового учреждения. Кроме того, со счета клиента будет списываться 0,3% за каждую покупку, совершенную из пластика. Владельцы классической карты заплатят 900 руб. в год на обслуживание, а держателям карт Gold — 3500 руб. в год.

в год.

Максимальная сумма для согласования — 600 000 руб. в течение 3 лет.

Требования к заемщикам

Чтобы получить кредит, необходимо выполнить общие требования для потенциальных клиентов:

- возрастное ограничение — 21 год, максимальное — 65 лет;

- наличие загранпаспорта с постоянной пропиской.

Дополнительно необходимо подтверждение наличия постоянной работы и стабильного дохода.

Банк выпускает стандартные и золотые кредитные карты мировых платежных сервисов Visa и MasterCard.Предложение Сбербанка по кредитным картам физических лиц в 2016 году включает: классические кредитные карты, карту со специальными условиями для молодежи, а также кобрендинговые «Аэрофлот» и «Грант Лайф».

Отличительной особенностью карточных продуктов банка является набор дополнительных привилегий для всех держателей: скидки от партнеров международных систем Visa и MasterCard; удаленный доступ к счетам с помощью сервисов «Сбербанк Онлайн» и «Мобильный банк», безопасные виртуальные платежи с системой 3D Secure, поощрительная программа «Спасибо».

Условия по кредитным картам Сбербанка

таблица листает вправо| Программа | Лимит (руб.) | Процентная ставка | Годовое обслуживание (руб.) | Особенности |

|---|---|---|---|---|

| Молодежь | До 200 000 | 33,9% | 750 | Может выдаваться студентам, не имеющим постоянного заработка. |

| Visa «Подари жизнь» Classic / Gold | До 600000 | 33,9% | 900/3500 | Банк перечисляет пожертвования в благотворительный фонд: — из собственных средств — 50 % комиссии за первый год обслуживания карты и 0,3% с каждой расходной операции; — в связи с доступным кредитным лимитом — 0,3% от суммы покупки. |

| Visa Аэрофлот Classic / Gold | До 600000 | 33,9% | 900/3500 | За каждые потраченные 60 рублей 1/1. Начисляются 5 бонусных миль. Заработанные мили можно использовать для покупки авиабилетов у компаний-участниц SkyTeam, повышения класса обслуживания или бронирования номера в отеле. Начисляются 5 бонусных миль. Заработанные мили можно использовать для покупки авиабилетов у компаний-участниц SkyTeam, повышения класса обслуживания или бронирования номера в отеле. |

| Visa / MasterCard Classic / Gold | До 600000 | 33,9% | 750/3000 | Скидки и бонусы от платежных сервисов. |

Как оформить кредитную карту Сбербанка онлайн?

Для подачи заявки потенциальный заемщик должен соответствовать минимальным требованиям:

- гражданство РФ.

- Возраст — от 25 лет (21 год по Молодежной ТП) до 65 лет.

- Регистрация на территории РФ.

- Общий стаж работы составляет не менее 1 года по сравнению с предыдущими 5 годами.

- Срок работы на последнем месте от шести месяцев.

- Нет просроченных обязательств перед финансовыми организациями.

Самый простой способ получить кредитную карту Сбербанка — это заполнить онлайн-заявку на сайте и узнать предварительное решение банка. В случае одобрения необходимо обратиться в отдел с комплектом документов:

В случае одобрения необходимо обратиться в отдел с комплектом документов:

- Паспорт.

- Справка 2-НДФЛ о доходах за предыдущие 6 месяцев. Студенты предоставляют свидетельство о стипендии.

- Копия трудовой книжки или договора, заверенная работодателем.

Участники зарплатных проектов не вправе прикреплять копию трудовой книжки, если заработок перечислялся на счет в Сбербанке не менее шести месяцев.

Окончательная проверка займет до 2 рабочих дней.Срок изготовления пластика от 2 до 12 дней.

Льготный период для кредитных карт Сбербанка

Льготный период для всех кредитных карт длится до 50 дней, в течение которого вы можете полностью вернуть потраченную сумму без выплаты процентов. Он включает в себя отчетный период — 30 дней для совершения покупок и расчетный период — следующие 20 дней для погашения долга. Продолжительность льготного периода зависит от даты транзакции.

Пример: отчетной датой по контракту является 5-й день месяца. 15 сентября клиент оплатил в магазине товар стоимостью 8000 рублей, а 28 сентября потратил еще 12000 рублей. Проценты не начисляются, если на счет кредитной карты до 25 октября будет зачислено 20 000 рублей. Беспроцентный период по первой операции составит 40 дней, по второй — 27 дней. При несоблюдении условий льготного периода необходимо произвести минимальный платеж — 1000 рублей (5% от использованного лимита).

15 сентября клиент оплатил в магазине товар стоимостью 8000 рублей, а 28 сентября потратил еще 12000 рублей. Проценты не начисляются, если на счет кредитной карты до 25 октября будет зачислено 20 000 рублей. Беспроцентный период по первой операции составит 40 дней, по второй — 27 дней. При несоблюдении условий льготного периода необходимо произвести минимальный платеж — 1000 рублей (5% от использованного лимита).

Согласно условиям использования кредитных карт Сбербанка проценты не начисляются только при оплате товаров или услуг.При получении наличных в банкоматах льготный период не действует, и взимается комиссия — 3% от суммы операции (не менее 390 рублей).

Кредитный калькулятор Сбербанка для кредитных карт

Сервис покажет, до какого срока нужно погасить задолженность в льготный период и размер экономии на процентах. Для этого нужно указать дату отчета, процентную ставку и параметры совершенных покупок.

Актуальную информацию о сумме задолженности и дате следующего платежа Вы всегда можете получить:

- Ежемесячно по электронной почте (при регистрации услуги в офисе или личном кабинете «Сбербанк Онлайн») .

- Самостоятельно в интернет-банке.

- Через SMS (при подключении бесплатной услуги «Мобильный банк»).

- Отправив сообщение с текстом «ДОЛГ» на номер 900.

- С помощью круглосуточной службы автоматизированного контакт-центра.

Программа лояльности «Спасибо»

Держатели банковских кредитных карт присоединяются к программе привилегий «Спасибо» и получают бонусы на ежедневные траты. На бонусный счет зачисляется 0,5% от суммы любых безналичных расходов и до 50% при покупках в компаниях-партнерах.Накопленные бонусы можно использовать для получения скидки до 99% от стоимости товаров или услуг, приобретенных у партнеров, из расчета 1 бонус = 1 рубль.

Карты Аэрофлота не участвуют в бонусной программе.

Новые тенденции и возможности до 2021 года

Индустрия карт и платежей в Казахстане: новые тенденции и возможности до 2021 года

Резюме

Уровень проникновения дебетовых карт в Казахстане составил 74. 7 карт на 100 человек в 2016 году, что выше, чем у региональных аналогов в Румынии (66,8), Украине (65,3) и Азербайджане (47,8). Этому способствовало увеличение численности банковского населения страны. Казахстан добился значительного прогресса в плане доступа к финансовым услугам, при этом доля населения в возрасте 15 лет и старше с банковским счетом выросла с 46,2% в 2012 году до 61,8% в 2016 году.

7 карт на 100 человек в 2016 году, что выше, чем у региональных аналогов в Румынии (66,8), Украине (65,3) и Азербайджане (47,8). Этому способствовало увеличение численности банковского населения страны. Казахстан добился значительного прогресса в плане доступа к финансовым услугам, при этом доля населения в возрасте 15 лет и старше с банковским счетом выросла с 46,2% в 2012 году до 61,8% в 2016 году.

Рынок кредитных карт в Казахстане все еще развивается, с его проникновением. всего 13,4 карты на 100 человек в 2016 году.Но карты показали самые быстрые среднегодовые темпы роста (CAGR) за период обзора (2012–2016 гг.): 19,2% и 30,8% с точки зрения стоимости и объема транзакций соответственно. Чтобы увеличить проникновение кредитных карт, банки приняли стратегии сегментации клиентов, ориентируясь на нишевые сегменты, такие как люди с высоким доходом. В сотрудничестве с Visa российская банковская группа Сбербанк выпустила ручную кредитную карту Visa Infinite из чистого золота, украшенную 26 бриллиантами.

Наличные деньги остаются предпочтительным платежным инструментом для потребителей в Казахстане из-за отсутствия адекватной банковской инфраструктуры, ограниченной осведомленности об электронных платежах и низкого уровня приема в розничной торговле.Однако ожидается, что использование наличных денег будет постепенно снижаться в течение прогнозного периода (2017e-21f) в результате инициатив правительства и банков по продвижению электронных платежей. Это включает в себя расширение банковской инфраструктуры и повышение финансовой грамотности, план дедолларизации, принуждение розничных продавцов к установке POS-терминалов для приема платежных карт и ограничение использования денежных операций для индивидуальных предпринимателей и компаний с налоговыми льготами для предприятий, которые принимать платежные карты.

Бесконтактные платежи постепенно набирают популярность в Казахстане, поскольку банки и карточные системы все больше работают над предложением удобных платежных услуг для клиентов. В феврале 2016 года Visa совместно с Казкоммерцбанком представила сервис бесконтактных мобильных платежей. Сервис, основанный на технологии эмуляции хост-карты (HCE), позволит клиентам банка совершать бесконтактные платежи с помощью Android-смартфонов с чипами NFC.

В феврале 2016 года Visa совместно с Казкоммерцбанком представила сервис бесконтактных мобильных платежей. Сервис, основанный на технологии эмуляции хост-карты (HCE), позволит клиентам банка совершать бесконтактные платежи с помощью Android-смартфонов с чипами NFC.

Отчет «Индустрия карт и платежей в Казахстане: новые тенденции и возможности до 2021 года» содержит подробный анализ рыночных тенденций в индустрии карт и платежей в Казахстане.Он предоставляет значения и объемы для ряда ключевых показателей эффективности в отрасли, включая кредитные переводы, платежные карты, прямое дебетование и чеки за отчетный период (2012–2016 гг.).

В частности, в этом отчете представлены следующие данные —

- Текущие и прогнозные значения для каждого рынка в индустрии карт и платежей в Казахстане, включая дебетовые и кредитные карты.

- Подробная информация о платежных инструментах, включая кредитные переводы, чеки, прямой дебет и платежные карты.Он также включает обзор основных альтернативных платежных инструментов страны.

- Анализ рынка электронной коммерции.

- Анализ различных рыночных факторов и нормативных актов, регулирующих индустрию карт и платежей в Казахстане.

- Подробный анализ стратегии, принятой банками и другими учреждениями на рынке дебетовых и кредитных карт.

Объем

- Бесконтактные платежи постепенно набирают популярность в Казахстане, поскольку банки и карточные системы все больше работают над предложением удобных платежных услуг для клиентов. В феврале 2016 года Visa совместно с Казкоммерцбанком представила сервис бесконтактных мобильных платежей. Сервис, основанный на технологии эмуляции хост-карты (HCE), позволит клиентам банка совершать бесконтактные платежи с помощью Android-смартфонов с чипами NFC. Решение позволяет держателям карт Visa, выпущенных Казкоммерцбанком, легко интегрировать их со своими Android-смартфонами для оплаты товаров и услуг как в Казахстане, так и в других странах, где доступна бесконтактная технология Visa payWave.

Услуга требует, чтобы потребители вводили ПИН-код для транзакций на сумму более 15 долларов США (5000 тенге). Ранее, в июне 2014 года, Казкоммерцбанк в сотрудничестве с Mastercard запустил мобильные бесконтактные платежи.

Услуга требует, чтобы потребители вводили ПИН-код для транзакций на сумму более 15 долларов США (5000 тенге). Ранее, в июне 2014 года, Казкоммерцбанк в сотрудничестве с Mastercard запустил мобильные бесконтактные платежи. - В то время как банки в Казахстане по-прежнему сосредотачиваются на традиционных отделениях для оказания услуг, B1NK Bank, мобильный банк Capital Bank Kazakhstan, позволяет потребителям проводить банковские операции исключительно с помощью мобильных телефонов. В августе 2016 года банк представил новую услугу, позволяющую пользователям переводить деньги друзьям через приложение для обмена сообщениями.Приложение также предоставляет помощь в отношении местоположения банкоматов и отделений Capital Bank Kazakhstan, курсов обмена валют, остатков на картах и истории транзакций. Тем временем цифровой банк Алтын-i был запущен Народным банком в 2016 году. Он предлагает онлайн-платформу для потребителей, чтобы открыть банковский счет, получить доступ к кредиту и сэкономить деньги для корпоративных или индивидуальных нужд.

Появление мобильных банков, вероятно, ускорит переход к электронным платежам в Казахстане.

Появление мобильных банков, вероятно, ускорит переход к электронным платежам в Казахстане. - Чтобы извлечь выгоду из растущего внедрения альтернативных платежных решений, UnionPay International в партнерстве с Народным банком представила в Казахстане в мае 2017 года услугу мобильных платежей (мобильных платежей) QuickPass на основе HCE и токенизации.Ранее, в феврале 2017 года, Visa объявила о планах по запуску своего решения для мобильных платежей mVisa, которое позволяет пользователям совершать платежи в магазине, отсканировав QR-код или введя идентификационный номер продавца. Потребители также могут переводить средства семье и друзьям и оплачивать счета за коммунальные услуги, связав приложение mVisa со своими дебетовыми, кредитными и предоплаченными картами Visa.

- Принимайте стратегические бизнес-решения, используя исторические и прогнозные рыночные данные верхнего уровня, относящиеся к индустрии карт и платежей в Казахстане и каждому рынку в ней.

- Понимание основных рыночных тенденций и возможностей роста в индустрии карт и платежей в Казахстане.

- Оценить динамику конкуренции в индустрии карт и платежей в Казахстане.

- Изучите маркетинговые стратегии, используемые для различных типов карт в Казахстане.

- Изучите ключевые нормативные акты, регулирующие индустрию платежных карт и платежей в Казахстане.

Сбербанк России завершил расследование утечки данных в даркнете

Сотрудник, который продал 5000 реквизитов кредитных карт онлайн, сейчас находится под стражей

Российская полиция возбудила дело против неназванного бывшего сотрудника Сбербанка, который якобы признался в продаже данных кредитных карт 5000 клиентов в даркнете.Признание пришло только в результате расследования недавней утечки данных в банковской группе.

Как ранее сообщала The Daily Swig, Сбербанк — крупнейший банк России — объявил на прошлой неделе, что расследует предполагаемую утечку данных, затронувшую не менее 200 клиентов.

Когда банк проводил свое расследование, возникли слухи, что набор данных из 200, возможно, был образцом гораздо большей партии предположительно взломанных учетных данных, предлагаемых потенциальным покупателям в темной сети.

В обновлении, опубликованном на выходных, Сбербанк сообщил, что обнаружил сотрудника, который «пытался украсть данные клиента в личных целях». Компания добавила:

… Преступник возглавлял подразделение одного из подразделений банка и имел доступ к базам данных в рамках своей работы.

Собраны и задокументированы важные улики, свидетельствующие о совершенном преступлении. Вчера сотрудник признался, и сейчас полиция проводит процессуальные действия.

В настоящее время нет угрозы дальнейшей утечки данных, за исключением 200 кредитных карт, которые были указаны как взломанные в заявлении банка от 3 октября 2019 года.

В заявлении банка вчера говорилось, что неназванный подозреваемый «сейчас находится в руках правоохранительных органов».

Хотя предположение о том, что сейчас в Интернете предлагается гораздо большая база данных клиентов Сбербанка, кажется либо ложным, либо сильно преувеличенным, подозреваемый якобы имел предыдущую форму в продаже данных банковских клиентов на черном рынке.

«Выявлено, что совершивший преступление сотрудник в конце сентября продал преступной группировке в даркнете данные 5000 клиентов кредитных карт Уральского банка Сбербанка», — заявили в банке.

«Значительная часть данных устарела или неактивна. Кредитные карты были перевыпущены, и средства клиентов в целости и сохранности ».

Герман Греф, председатель и председатель правления Сбербанка, добавил: «От имени всей команды Сбербанка и себя позвольте мне еще раз принести большие извинения 200 клиентам за инцидент и всем нашим клиентам за любые неудобства, которые это вызвало. .

«Мы многому научились из того, что произошло, и мы переосмыслили наши системы, чтобы уменьшить влияние человеческой надежности. Я хочу поблагодарить всех наших клиентов за огромное доверие, которое они нам оказывают.

Я хочу поблагодарить всех наших клиентов за огромное доверие, которое они нам оказывают.

«Позвольте мне также поблагодарить нашу Службу безопасности, нашу дочернюю компанию BI.ZONE и все правоохранительные органы за выдающуюся работу, которая позволила нам раскрыть это преступление в считанные часы».

ВАМ ТАКЖЕ МОЖЕТ ПОНРАВИТЬСЯ Вредоносная программа Reductor, объединяющая уловки для компрометации трафика TLS

Сбербанк намерен расширить ипотечные кредиты и кредитные карты после публикации рекордной прибыли за финансовый год

ПАО «Сбербанк России» сосредоточится на увеличении своей доли на рынке ипотечных жилищных кредитов и кредитных карт, заявили его руководители после того, как крупнейший кредитор России объявил о рекордной прибыли.

Сбербанк будет стремиться расширяться «быстрее, чем рынок» в этих высококонкурентных сегментах, сказал аналитикам финансовый директор Александр Морозов во время телефонного разговора 28 февраля.

Российский банковский сектор намерен расширить розничное кредитование на 10–12% в 2018 году и корпоративное кредитование на 6–8%, по его оценкам, добавив: «В целом, я считаю, что мы будем на уровне сектора или немного лучше, чем в секторе за счет ипотеки и кредитных карт ».

Ипотечный портфель Сбербанка в 2017 году вырос на 16% до 19.9 трлн руб., А объем кредитования кредитными картами вырос на 15,7%.

По словам генерального директора кредитора Германа Грефа, рост ипотечных кредитов среди населения России составляет примерно 7%, с потенциалом удвоения в течение следующих трех-пяти лет. Однако Сбербанк должен быть осторожен с началом «ценовой войны», добавил он.

«Мне кажется, что 50% рынка более чем достаточно, — сказал Греф.

Доля банка на рынке розничного и корпоративного кредитования составила 41,4% и 32%.4%, соответственно, в 2017 году.

«Не оправдались»

Совокупные активы Сбербанка на конец 2017 года составили 25,4 трлн рублей, что на 6,9% больше, чем годом ранее. Чистая прибыль группы за четвертый квартал составила 172,4 млрд рублей по сравнению с 141,8 млрд рублей годом ранее. Чистая прибыль за год составила 748,7 млрд рублей, увеличившись на 38,2% с 541,9 млрд рублей в 2016 году, несмотря на снижение чистой процентной маржи на 0,3 процентных пункта до 5,7% за 12 месяцев.Чистый комиссионный доход за 2017 год составил 394 миллиарда рублей, что на 12,9% больше, чем 349 миллиардов в 2016 году.

Чистая прибыль группы за четвертый квартал составила 172,4 млрд рублей по сравнению с 141,8 млрд рублей годом ранее. Чистая прибыль за год составила 748,7 млрд рублей, увеличившись на 38,2% с 541,9 млрд рублей в 2016 году, несмотря на снижение чистой процентной маржи на 0,3 процентных пункта до 5,7% за 12 месяцев.Чистый комиссионный доход за 2017 год составил 394 миллиарда рублей, что на 12,9% больше, чем 349 миллиардов в 2016 году.

Морозов сказал, что руководство знало, что Сбербанк «не оправдал ожиданий» в отношении комиссионных доходов и пообещал выделить этот поток доходов. в 2018 году.

«Мы уделяем этому особое внимание для всех наших предприятий», — сказал он. «Основными драйверами этого сейчас являются розничная торговля и малый бизнес».

Сбербанк рекомендовал инвесторам ожидать, что коэффициент достаточности капитала первого уровня для обыкновенных акций на конец 2018 года будет более 11.5% по сравнению с 11,4% на конец 2017 года.

Samsung Pay начинает партнерство со Сбербанком

Партнерство со Сбербанком позволяет использовать Samsung Pay для более чем 80% городского населения России

Партнерство со Сбербанком позволяет использовать Samsung Pay более 80% городского населения России

Москва, Россия — 8 ноября 2016 г. — Компания Samsung Electronics Co., Ltd. объявила сегодня о новом партнерстве Samsung Pay со Сбербанком.С 8 ноября клиенты Сбербанка, имеющие кредитные или дебетовые карты Mastercard, могут зарегистрировать их для использования в Samsung Pay.

— Компания Samsung Electronics Co., Ltd. объявила сегодня о новом партнерстве Samsung Pay со Сбербанком.С 8 ноября клиенты Сбербанка, имеющие кредитные или дебетовые карты Mastercard, могут зарегистрировать их для использования в Samsung Pay.

Благодаря новому партнерству Samsung Pay теперь доступен в семи крупных банках, включая АО «Альфа-Банк», ОАО «ВТБ 24», ОАО «МТС», АО «Райффайзен Банк», АО «Банк Русский Стандарт» и ООО «Яндекс».

Чтобы использовать Samsung Pay, покупателям просто нужно открыть приложение Samsung Pay и приложить совместимое * устройство Samsung к считывателю NFC или MST, чтобы произвести платеж.

г.Аркадий Граф, глава Samsung Mobile в России, сказал: «С 28 сентября Samsung Pay предоставил нашим российским пользователям простой и безопасный способ оплаты, который можно использовать практически везде, где они могут пролистывать или нажимать свои платежные карты. Мы рады сообщить о доступности Samsung Pay для клиентов Сбербанка. Благодаря этому партнерству Samsung Pay теперь покрывает 65 процентов всех частных банковских счетов в России и 80 процентов городского населения страны ».

Александр Торбахов, заместитель председателя правления Сбербанка, сказал: «Очень скоро кредитные карты станут пережитком прошлого.Смартфоны и умные часы, которые позволяют пользователям оплачивать покупки быстро и безопасно, заменяют карты. Теперь клиенты Сбербанка могут пользоваться удобным сервисом Samsung Pay и совершать платежи одним касанием смартфона практически везде, где принимаются платежные карты ».

Больше, чем просто платежный сервис

Безопасный и простой в использовании мобильный платежный сервис, Samsung Pay можно использовать для покупок практически везде, где принимаются кредитные, дебетовые и предоплаченные карты.

- SIMPLE: Чтобы произвести платеж через Samsung Pay, пользователи могут просто провести пальцем вверх по соответствующему смартфону Galaxy, отсканировать отпечаток пальца и произвести оплату.

- SECURE: Samsung Pay использует три уровня безопасности для обеспечения безопасных платежей — аутентификация по отпечатку пальца, токенизация и Samsung Knox, платформа мобильной безопасности Samsung оборонного уровня.

- ПОЧТИ ВЕЗДЕ: Samsung Pay совместим с большинством существующих и новых терминалов, что позволяет пользователям платить практически везде, где вы можете провести или нажать карту.

Компания Samsung Electronics Co., Ltd. не взимает комиссии с пользователей Samsung Pay, банков-эмитентов, банков-эквайеров и торговых компаний.

* Совместимые устройства Samsung в настоящее время включают Samsung Galaxy S7 и S7 edge, S6 edge +, Galaxy Note5, Galaxy A5 (2016) и A7 (2016). Доступность Samsung Pay с платежами NFC также будет распространена на дополнительные устройства, включая Samsung Galaxy S6 и S6 edge.

О компании Samsung Electronics Co., Ltd.

Samsung Electronics Co., Ltd. вдохновляет мир и формирует будущее с помощью революционных идей и технологий. Компания переосмысливает мир телевизоров, смартфонов, носимых устройств, планшетов, фотоаппаратов, цифровой техники, медицинского оборудования, сетевых систем, а также полупроводниковых и светодиодных решений. Последние новости можно найти в отделе новостей Samsung по адресу http://news.samsung.com.

Последние новости можно найти в отделе новостей Samsung по адресу http://news.samsung.com.

О Сбербанке ОАО

Сбербанк — крупнейший банк России и один из ведущих мировых финансовых институтов. На Сбербанк приходится около трети активов российского банковского сектора. Сбербанк является ключевым кредитором национальной экономики и имеет самую большую долю на рынке вкладов. Центральный банк Российской Федерации является учредителем и основным акционером ОАО «Сбербанк».Ему принадлежит 50% уставного капитала плюс голосующая акция. Остальные 50% акций банка принадлежат российским и мировым инвесторам. Клиентами Сбербанка являются более 135 миллионов человек и 4 миллиона компаний в 20 странах мира. У банка самая большая сеть в России, состоящая из около 17 000 офисов и бизнес-единиц. Зарубежная сеть банка состоит из дочерних банков, филиалов и представительств в Великобритании, США, Центральной и Восточной Европе, Индии, Китае, Турции и других странах.

Топ-5 самых эксклюзивных кредитных карт в мире

Официально именуемая American Express Centurion, «черная карта», названная так из-за своего цвета, считается самой эксклюзивной кредитной картой в мире.

Однако конкуренция исходит от «карт-компаньонов», сделанных из чистого золота и инкрустированных бриллиантами, в то время как другие пытаются заманить мега-богатых доступом к флоту частных самолетов.

Confused.com, британский сайт сравнения цен, составил список из 5 самых элитных кредитных карт на рынке.

1. AMEX Centurion

AMEX CenturionКарта Amex Centurion была представлена в 1999 году клиентам, которые соответствуют критериям участия American Express.

То, что начиналось как слух и миф, American Express превратилось в реальность, создав полностью черную титановую карту для удовлетворения потребностей своих сверхбогатых клиентов только по приглашению.

Для карты требуется вступительный взнос в размере 7500 долларов, а также ежегодная плата за счет в размере 2500 долларов, при этом сообщается, что клиенты должны быть готовы тратить около 250 000 долларов в год.

Привилегии держателей карт включают преимущества в путешествии в виде повышения класса обслуживания авиакомпаний и отелей, а также доступа в залы ожидания в аэропорту. Он также предоставляет доступ к круглосуточным услугам консьержа и VIP-доступ к эксклюзивным мероприятиям.

Он также предоставляет доступ к круглосуточным услугам консьержа и VIP-доступ к эксклюзивным мероприятиям.

2. JP Morgan Palladium

JP Morgan PalladiumОтличительной особенностью этой кредитной карты является то, что она сделана из палладия и 24-каратного золота и имеет лазерную гравировку с информацией о держателе карты.

Годовая плата за карту JP Morgan Chase Palladium Card составляет всего 595 долларов США, однако настоящая достопримечательность — это вознаграждение.

Бонусывключают бесплатный доступ к парку частных самолетов, услуги консьержа, а его «программа Ultimate Rewards» позволяет получать два балла за доллар, потраченный на путешествия, а также 35000 дополнительных баллов для клиентов, которые тратят 100000 долларов в год.

3. Карта Dubai First Royale

Dubai First Royal Royale Card — это первая в регионе карта World MasterCard с бриллиантами, доступная только по приглашению, «сделанная на заказ для избранной группы людей, представляющих королевскую семью и высшие эшелоны социального и делового сообщества».

На черном фоне изображен белый бриллиант-солитер весом 0,235 карата, два края карты также отделаны золотом.

Преимуществавключают круглосуточных «менеджеров образа жизни», и Ибрагим аль Ансари, первый генеральный директор Дубая, сказал: «Вы просите луну, а мы пытаемся ее получить».

4. Мировая карта Coutts & Co.

Coutts World CardПо оценкам, всего 100 человек владеют одной из этих кредитных карт в банке, также известном как «Queen’s Bank», поскольку он считается банкирами британской королевской семьи.Банкомат находится в подвале Букингемского дворца для королевской семьи и домашнего хозяйства.

Клиенту потребуется 800 000 фунтов стерлингов (1,2 миллиона долларов) наличными, чтобы иметь кредитную карту, но при этом предоставляются круглосуточные услуги консьержа и доступ к частным покупкам в дизайнерских магазинах.

5. Карта Сбербанка Visa Infinite Gold

Сбербанк Visa Infinite Gold Card Сопутствующая карта Visa Infinite ограниченного выпуска изготовлена из чистого золота и инкрустирована 26 бриллиантами общим весом 0,17 карата и перламутром с отделкой из полированного золота.

Кредитная карта получена от казахстанского банка «Сбербанк-Казахстан» и предоставляет держателям карт доступ к личному менеджеру «Сбербанк Первый», льготный режим на одном из лучших полей для гольфа в мире, роскошный отпуск и ускоренную иммиграцию в других странах. более 280 аэропортов по всему миру.

Сообщается, что приобретение кредитной карты обойдется в 100 000 долларов: 65 000 долларов из которых предназначены для самой карты, а оставшиеся 35 000 долларов идут на начальный баланс клиента.

Nedbank Centurion Card

Выданный Nedbank Private Wealth, Centurion теперь доступен только по приглашению или по предварительной записи для избранной группы лиц в Южной Африке.

Карта Centurion Card изготовлена из титана, одного из самых драгоценных металлов в мире. После нагрева до температуры 1 688 ° C металл тщательно обрабатывается вручную и украшается индивидуально установленными буквами с именем Участника, что делает его единственным в своем роде.

Джордж Банк

Джордж Банк *

*

Совсем не обязательно идти в тот, в котором вас обслуживают. Обязательно возьмите с собой паспорт, при желании карту;

Совсем не обязательно идти в тот, в котором вас обслуживают. Обязательно возьмите с собой паспорт, при желании карту; в год.

в год.

Появление мобильных банков, вероятно, ускорит переход к электронным платежам в Казахстане.

Появление мобильных банков, вероятно, ускорит переход к электронным платежам в Казахстане.

Об авторе