Кредиты на покупку жилья: Кредит на квартиру от 1,99% — 410 предложений в 66 банках, взять ипотечный кредит на покупку жилья

условия, банки – строительство дома под сельскую ипотеку

Кто может взять ипотечный кредит по программе «Сельская ипотека»?

Если вы проживаете в сельской местности или планируете переехать из города, вы можете стать участником программы и получить ипотечный кредит по ставке до 3%.

Какие основные условия кредитования?

Какую недвижимость можно приобрести с помощью сельской ипотеки?

Вы можете использовать сельскую ипотеку для покупки готового дома по договору купли-продажи или еще не построенного дома по договору участия в долевом строительстве.

При этом, если вы покупаете дом на вторичном рынке, то:

- Дом должен быть не старше 5 лет на момент заключения кредитного договора при покупке у физического лица;

- Не старше 3 лет в случае покупки у юридического лица или индивидуального предпринимателя.

Также программа позволяет построить дом по договору подряда или приобрести земельный участок и построить на нем частный дом.

Где должно быть расположено жилье?

Приобретаемое жилье должно находиться в сельской местности, например, на территории сельского поселения, рабочего поселка, поселка городского типа или малого города с населением до 30 тыс. человек.

Программа не действует на территории Москвы, Московской области и Санкт-Петербурга.

Каким требованиям должен соответствовать частный дом, приобретаемый с помощью сельской ипотеки?

Сельскую ипотеку выдадут только на приобретение дома, который является пригодным для постоянного проживания, обеспечен коммунальными системами (электроснабжением, водоснабжением, канализацией, отоплением). Также важно, чтобы площадь дома соответствовала нормам, установленным местными властями.

Можно ли рефинансировать кредит по программе «Сельская ипотека»?

Нет, программа не позволяет рефинансировать действующую ипотеку.

Но если вы уже оформили сельскую ипотеку, вы можете его рефинансировать по другой федеральной или региональной программе или на рыночных условиях.

Нужна ли постоянная регистрация в сельской местности?

Да, в банк в течение 180 дней необходимо предоставить документ, подтверждающий факт регистрации по месту жительства в жилом помещении, которое было приобретено или построено с использованием льготного ипотечного кредита.

Также в течение 5 лет после этого необходимо периодически подтверждать факт регистрации по месту жительства в таком доме?Частота предоставления подобной информации в банк устанавливается кредитным договором. Но такую справку нужно предоставлять не чаще чем раз в 3 месяца и не реже чем 1 раз в год..

Я планирую потратить кредит на строительство частного дома. Как правильно оформить документы?

Если вы хотите использовать кредит для индивидуального жилищного строительства, все работы должны производиться только на основании официальных документов. С компанией или индивидуальным предпринимателем, который ведет строительство, обязательно нужно заключить договор подряда. При этом продолжительность работ не должна превышать 24 месяца, иначе банк может повысить ставку по кредиту.

При этом продолжительность работ не должна превышать 24 месяца, иначе банк может повысить ставку по кредиту.

Также допускается заключение договора купли-продажи, по которому в течение 24 месяцев юридическое лицо или индивидуальный предприниматель обязан передать покупателю дом с земельным участком.

В какие кредитные организации можно обратиться для получения льготного кредита?

Перечень банков, которые уполномочены предоставлять кредиты на льготных условиях формируется Минсельхозом России.

В данный момент в списке значатся:

|

Информацию о возможности получения льготного кредита в аккредитованных Минсельхозом России банках, необходимо уточнять непосредственно в кредитных организациях.

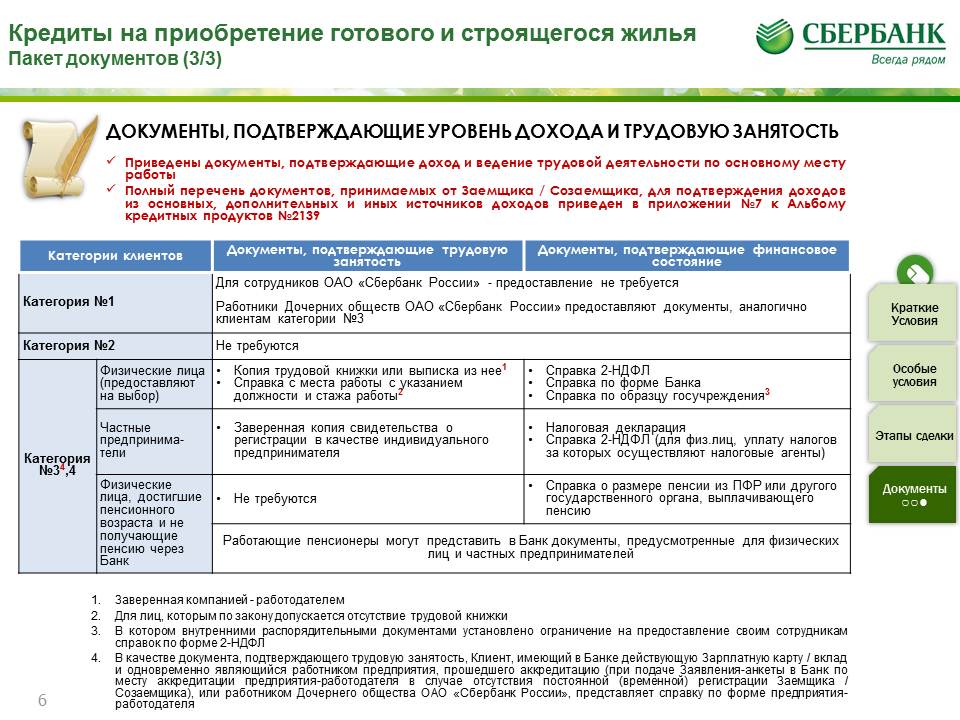

Какие документы нужны для оформления кредита?

Полный список необходимых документов необходимо уточнять непосредственно в банке.

Кому могут отказать в выдаче кредита по программе?

Банк может отказать в выдаче кредита, если вы уже становились участником программы «Сельская ипотека» или выбранная вами недвижимость расположена за пределами сельской местности. Отказ также может быть вызван наличием отрицательной кредитной истории, недостаточной платежеспособностью или другими факторами, которые, по мнению банка, негативно могут повлиять на выплату кредита.

Сколько продлится программа?

Программа действует бессрочно.

Может ли быть повышена процентная ставка по кредитному договору?

Да, банк может повысить процентную ипотечную ставку, если кредит был израсходован нецелевым образом или в случае нарушения графика платежей.

Если клиент принял решение отказаться от страхования приобретаемой недвижимости, банк также может повысить ставку, но не более чем до 3%.

Как оформить «Сельскую ипотеку»

Кредит на жилье для покупки новой и вторичной недвижимости в Минске и по Беларуси

Мужчина

Женщина

Индивидуальный предприниматель

Семейное положение

Состою в браке

,

Дата рождения

Количество детей

не достигших 18 лет

Обеспечение по кредиту

Поручительство

,

Супруг(а) у вас на иждивении

Стоимость объекта, BYN:

Сумма кредита, BYN:

В первый период:

Месячный платёж, BYN:

В оставшийся период:

Месячный платёж, BYN:

Необходимый доход, BYN:

Преимущества кредита

Выгодные процентные ставки

Рассмотрение кредитной заявки возможно без предоставления договора приобретения/строительства объекта недвижимости

Различные способы обеспечения

Оформляем кредит в кратчайшие сроки

Кредитование — теперь это так: сначала одобренный кредит, затем поиск жилья!

Оформление кредита в три шага

1.

Ближайшие подразделения Банка Подача пакета документов и получение одобрения Банка.

Подача пакета документов и получение одобрения Банка.2. Поиск объекта недвижимости

3. Получение кредита

Сбер Банк предлагает кредит на жилье в Минске, Витебске, Гомеле, Могилеве, Бресте, Гродно и других городах Беларуси. Программа «Новоселье со Сбербанком» предусматривает выгодные процентные ставки, различные способы обеспечения, оперативное оформление документов. Сейчас при подаче заявки не нужно предоставлять договор купли-продажи: сначала клиент получает одобрение банка, а затем выбирает свой уютный дом или квартиру.

Условия кредитования

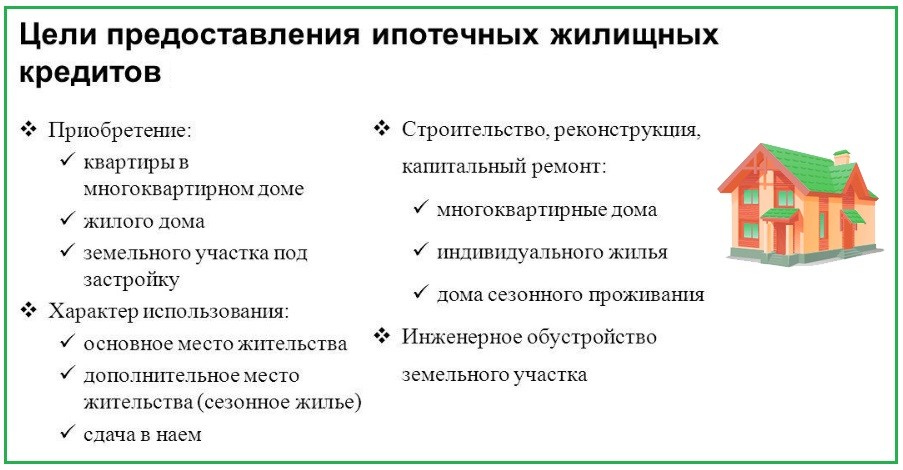

- Кредит предоставляется на строительство квартиры, частного дома и иных объектов или покупку вторичного жилья.

- Кредит на недвижимость покрывает от 70% до 90% стоимости недвижимости в зависимости от способа обеспечения кредитных обязательств. При определении максимальной суммы может быть учтен доход супруга или супруги, близких родственников.

- Срок – до 20 лет.

- Ставка в 2020 году составляет 19,99%.

- Деньги перечисляются единовременно. Также банк может перевести средства на счет продавца или застройщика.

- Заемщиком может стать гражданин в возрасте от 18 лет, который работает на текущей должности не менее трех месяцев.

- Допускается досрочное погашение задолженности.

- Оплата осуществляется в офисах банка, в банкоматах, инфокиосках, через интернет-банкинг.

Как подобрать кредит на покупку жилья?

В этом поможет онлайн-калькулятор:

- Укажите личные данные: пол, дату рождения, семейное положение, количество детей младше 18 лет, наличие супруга/супруги на иждивении.

- Выберите способ обеспечения кредитных обязательств: поручительство, гарантийный депозит, залог.

- Укажите размер первоначального взноса. Подобрать программу можно также по стоимости недвижимости, ежемесячному платежу.

- Выберите срок (максимальный – 240 месяцев).

- Определитесь с типом платежа: равными долями или в виде выплат, которые уменьшаются каждый месяц.

- Нажмите «Подобрать кредит» и выберите подходящий вариант.

Чтобы получить консультацию, свяжитесь с представителем нашего банка по телефону 148 или напишите в чате.

,Да,Нет

«ОАО «Сбер Банк» использует «cookie» для персонализации сервисов и удобства пользователей. Вы можете запретить сохранение «cookie» в настройках своего браузера или отказаться на сайте ОАО «Сбер Банк».

Подробнее ,

типов жилищных кредитов для всех покупателей жилья

В зависимости от того, какой тип заявителя вы подаете на ипотеку, вы обнаружите различные преимущества и недостатки жилищных кредитов. Независимо от того, являетесь ли вы покупателем жилья впервые, сокращаете или рефинансируете, подумайте о том, какой вы заявитель, прежде чем выбирать тип ипотеки.

Вам также следует подумать о том, насколько велика будет сумма вашего кредита, так как это поможет вам сузить варианты финансирования, на которые вам нужно подать заявку. Если вы не уверены, вы можете использовать ипотечный калькулятор, чтобы оценить сумму в долларах, которую вам нужно занять.

Если вы не уверены, вы можете использовать ипотечный калькулятор, чтобы оценить сумму в долларах, которую вам нужно занять.

Обычные ипотечные кредиты

Обычные ипотечные кредиты являются наиболее распространенным типом ипотечных кредитов. Тем не менее, обычные кредиты имеют более строгие правила в отношении вашего кредитного рейтинга и отношения долга к доходу (DTI).

Вы можете купить дом всего за 3% по обычной ипотеке. Вам также потребуется минимальный кредитный рейтинг не менее 620, чтобы претендовать на обычный кредит. Вы можете не покупать частную ипотечную страховку (PMI), если у вас есть первоначальный взнос не менее 20%.

Однако первоначальный взнос менее 20 % означает, что вам придется платить за PMI. Ставки по ипотечному страхованию обычно ниже для обычных кредитов, чем для других типов кредитов (например, кредитов FHA).

Обычные кредиты являются хорошим выбором для большинства заемщиков, которые хотят воспользоваться более низкими процентными ставками при большем первоначальном взносе. Если вы не можете предоставить как минимум 3% аванса и имеете право, вы можете рассмотреть возможность получения кредита USDA или кредита VA.

Если вы не можете предоставить как минимум 3% аванса и имеете право, вы можете рассмотреть возможность получения кредита USDA или кредита VA.

Плюсы обычной ипотеки:

- Общая стоимость займа после уплаты комиссий и процентов, как правило, ниже, чем у нетрадиционного кредита.

- Ваш первоначальный взнос может составлять всего 3% для соответствующих кредитов.

Минусы обычной ипотеки:

- Вы должны заплатить PMI, если первоначальный взнос составляет менее 20%.

- Более строгие требования, требующие минимального кредитного рейтинга 620 и низкого DTI.

Покупатели жилья, которым может быть полезна:

- Заемщики со стабильным доходом, которые платят не менее 3% первоначального взноса и имеют хорошую кредитную историю.

Ипотечные кредиты с фиксированной процентной ставкой

Ипотечные кредиты с фиксированной процентной ставкой имеют одинаковую процентную ставку и выплату основной суммы/процентов на протяжении всего срока кредита.

Ипотека с фиксированной процентной ставкой может быть лучшим выбором для вас, если вы в настоящее время живете в своем «вечном доме». Фиксированная процентная ставка дает вам лучшее представление о том, сколько вы будете платить каждый месяц за платеж по ипотеке, что может помочь вам составить бюджет и планировать на долгосрочную перспективу.

Если процентные ставки в вашем районе высоки, вам следует избегать ипотечных кредитов с фиксированной процентной ставкой. После того, как вы заблокируете кредит, вы застряли с процентной ставкой на весь срок действия ипотеки, если только вы не рефинансируете. Если ставки высоки, и вы заблокируете, вы можете переплатить тысячи долларов в виде процентов. Поговорите с местным агентом по недвижимости или экспертом по ипотечному кредитованию, чтобы узнать больше о том, как меняются рыночные процентные ставки.

Плюсы ипотеки с фиксированной процентной ставкой:

- Ежемесячные платежи не меняются в течение срока действия кредита, что упрощает планирование бюджета.

Минусы ипотеки с фиксированной процентной ставкой:

- Вы можете в конечном итоге платить больше процентов с течением времени, если ставки высоки.

Покупатели жилья, которые могут получить выгоду:

- Покупатели, которые покупают или рефинансируют свой постоянный дом.

Ипотека с регулируемой процентной ставкой

Противоположностью ипотечной ссуды с фиксированной процентной ставкой является ипотечная ссуда с регулируемой процентной ставкой (ARM). ARM — это 30-летние кредиты с процентными ставками, которые меняются в зависимости от изменения рыночных ставок.

Сначала вы соглашаетесь на ознакомительный период с фиксированной процентной ставкой, когда подписываетесь на ARM. Ваш вводный период обычно составляет 5, 7 или 10 лет. Например, если вы подписываетесь на кредит 5/1 ARM, у вас будет фиксированная процентная ставка в течение первых 5 лет. В течение этого вводного периода вы платите фиксированную процентную ставку, которая обычно ниже фиксированной ставки за 30 лет.

Ваш вводный период обычно составляет 5, 7 или 10 лет. Например, если вы подписываетесь на кредит 5/1 ARM, у вас будет фиксированная процентная ставка в течение первых 5 лет. В течение этого вводного периода вы платите фиксированную процентную ставку, которая обычно ниже фиксированной ставки за 30 лет.

По окончании ознакомительного периода ваша процентная ставка изменяется в зависимости от рыночных процентных ставок. Ваш кредитор будет смотреть на заранее определенный индекс, чтобы рассчитать, как меняются ставки. Ваша ставка повысится, если повысятся рыночные ставки индекса. Если они упадут, ваша ставка упадет.

ARM включают предельные ставки, которые определяют, насколько ваша процентная ставка может измениться в определенный период и в течение срока действия вашего кредита. Ограничения ставок защищают вас от быстрого роста процентных ставок. Например, процентные ставки могут продолжать расти из года в год, но когда ваш кредит достигает предела ставки, ваша ставка больше не будет расти. Эти предельные ставки также действуют в противоположном направлении и ограничивают сумму, на которую может снизиться ваша процентная ставка.

Эти предельные ставки также действуют в противоположном направлении и ограничивают сумму, на которую может снизиться ваша процентная ставка.

Кредит с плавающей процентной ставкой может быть хорошим выбором, если вы планируете купить стартовый дом, прежде чем переехать в свой постоянный дом. Вы можете легко воспользоваться преимуществом и сэкономить деньги, если не планируете жить в своем доме в течение всего срока кредита.

Это также может быть особенно полезно, если вы планируете досрочно доплатить по кредиту. ARMs может дать вам дополнительные деньги, чтобы положить их на вашего принципала. Доплата по кредиту досрочно может сэкономить вам тысячи долларов позже.

Плюсы ипотеки с регулируемой процентной ставкой:

- Дает более низкие процентные ставки на начальный ознакомительный период.

Минусы ипотечных кредитов с регулируемой процентной ставкой:

- Если процентная ставка увеличивается, это может значительно увеличить ваши ежемесячные платежи.

Покупатели жилья, которые могут получить выгоду:

- Те, кто покупает стартовый дом и не планирует жить в нем в течение всего срока кредита.

Ссуды, обеспеченные государством

Ссуды, обеспеченные государством, застрахованы государственными учреждениями. Когда кредиторы говорят о кредитах, поддерживаемых государством, они имеют в виду три типа кредитов: кредиты FHA, VA и USDA. Эти кредиты менее рискованны для кредиторов, потому что страховая организация оплачивает счет, если вы не выполняете обязательства по ипотеке. Вы можете претендовать на получение государственного кредита, если вы не можете получить обычный кредит.

Каждый заем, обеспеченный государством, имеет определенные критерии, которым вы должны соответствовать, чтобы соответствовать требованиям, а также уникальные преимущества, но вы можете сэкономить на процентах или требованиях к первоначальному взносу, в зависимости от вашего права.

Кредиты FHA

Кредиты FHA застрахованы Федеральной жилищной администрацией. Кредит FHA может позволить вам купить дом с кредитным рейтингом всего 580 и первоначальный взнос в размере 3,5%. С помощью кредита FHA вы можете купить дом с кредитным рейтингом всего 500, если вы заплатите не менее 10% аванса. Для Rocket Mortgage® требуется минимальный кредитный рейтинг 580.

Кредит FHA может позволить вам купить дом с кредитным рейтингом всего 580 и первоначальный взнос в размере 3,5%. С помощью кредита FHA вы можете купить дом с кредитным рейтингом всего 500, если вы заплатите не менее 10% аванса. Для Rocket Mortgage® требуется минимальный кредитный рейтинг 580.

Кредиты USDA

Кредиты USDA застрахованы Министерством сельского хозяйства США. Ссуды USDA имеют более низкие требования к ипотечному страхованию, чем ссуды FHA, и могут позволить вам купить дом без вложений. Вы должны соответствовать требованиям к доходу и купить дом в пригороде или сельской местности, чтобы иметь право на получение кредита USDA. Rocket Mortgage в настоящее время не предлагает кредиты USDA.

Кредиты для ветеранов

Кредиты для ветеранов застрахованы Департаментом по делам ветеранов. Кредит VA может позволить вам купить дом с $ 0 вниз и более низкие процентные ставки, чем большинство других видов кредитов. Вы должны соответствовать требованиям службы в вооруженных силах или Национальной гвардии, чтобы иметь право на получение кредита VA.

Плюсы государственных займов:

- Можно сэкономить на процентах и авансовых платежах, что может означать снижение затрат на закрытие.

- Квалификационные требования менее строгие, чем у обычных кредитов.

Минусы займов, обеспеченных государством:

- Вы должны соответствовать определенным критериям, чтобы соответствовать требованиям.

- Многие виды кредитов, обеспеченных государством, предусматривают страховые взносы (также называемые комиссией за финансирование), которые требуются авансом, что может привести к увеличению стоимости заимствования.

Покупатели жилья, которые могут получить выгоду:

- Те, кто не соответствует требованиям для получения обычных кредитов или имеет небольшие сбережения наличными.

Крупные ссуды

Крупные ссуды стоят больше, чем соответствующие кредитным стандартам в вашем регионе.

Процентные ставки по крупногабаритным кредитам обычно аналогичны соответствующим процентным ставкам, но на них труднее претендовать, чем на другие виды кредитов. Вам нужно будет иметь более высокий кредитный рейтинг и более низкий DTI, чтобы претендовать на получение крупного кредита.

Плюсы Jumbo Loans:

- Их процентные ставки аналогичны соответствующим процентным ставкам по кредитам.

- Вы можете занять больше для более дорогого дома.

Минусы крупных кредитов:

- На него сложно претендовать, обычно требуется кредитный рейтинг 700 или выше, значительные активы и низкий коэффициент DTI.

- Вам потребуется крупный первоначальный взнос, обычно от 10 до 20%.

Покупатели жилья, которые могут получить выгоду:

- Те, кому нужен кредит на сумму более 726 200 долларов США для элитного дома, имеют хороший кредитный рейтинг и низкий DTI.

Жилищные кредиты | GovLoans

Жилищный кредит на регулярные покупки

Программа жилищного кредита Департамента по делам ветеранов (VA) гарантирует кредиты, выдаваемые имеющим на это право ветеранам, военнослужащим, резервистам, членам Национальной гвардии и некоторым пережившим супругам.

Ссуды на жилье в сельской местности

Прямые и гарантированные ссуды могут быть использованы для покупки, строительства или улучшения постоянного места жительства заявителя. Новые промышленные дома могут финансироваться, если они находятся на постоянном участке, приобретены у утвержденного дилера или подрядчика и соответствуют определенным другим требованиям. В очень ограниченных обстоятельствах дома могут быть рефинансированы за счет прямых кредитов.

Страхование ссуды на промышленное жилье

Федеральное жилищное управление (FHA) страхует ипотечные ссуды, выдаваемые частными кредитными учреждениями для финансирования покупки нового или бывшего в употреблении промышленного дома.

Комбинированное ипотечное страхование готовых домов и участков

Федеральное жилищное управление (FHA) страхует ипотечные ссуды, выдаваемые одобренными FHA кредиторами покупателям готовых домов и участков, на которых они размещаются.

Базовая ипотека, застрахованная FHA

Эта программа может помочь людям купить дом для одной семьи. В то время как Управление жилищного строительства и городского развития США (HUD) не ссужает деньги покупателям напрямую для покупки дома, одобренные Федеральным жилищным управлением (FHA) кредиторы предоставляют ссуды через ряд программ страхования FHA.

Индийская программа гарантирования жилищного кредита

Этот грант предоставляет и управляет экономически эффективным, приличным, безопасным и доступным жильем для семей с низким доходом через уполномоченное местное агентство государственного жилищного строительства (PHA).

Страхование ссуды на улучшение жилья

Федеральное жилищное управление (FHA) упрощает для потребителей получение доступных ссуд на улучшение жилья путем страхования ссуд, выдаваемых частными кредиторами на улучшение недвижимости, отвечающей определенным требованиям. Кредитные учреждения предоставляют ссуды из собственных средств правомочным заемщикам для финансирования этих улучшений.

Кредиты на случай стихийного бедствия для дома и имущества

Управление по делам малого бизнеса США (SBA) отвечает за предоставление доступной, своевременной и доступной финансовой помощи домовладельцам и арендаторам, находящимся в объявленной зоне бедствия. Финансовая помощь предоставляется в виде долгосрочных кредитов под низкие проценты на покрытие убытков, которые не полностью покрываются страховкой или другими способами возмещения.

Ссуда рефинансирования со снижением процентной ставки (IRRRL)

Ссуда рефинансирования со снижением процентной ставки (IRRRL) Департамента по делам ветеранов (VA) может использоваться для рефинансирования существующей ссуды VA для снижения процентной ставки.

Ссуда на рефинансирование наличными

Департамент по делам ветеранов (VA) Ссуда на рефинансирование наличными предназначена для домовладельцев, которые хотят обменять акции на наличные в своем доме. Эти кредиты могут быть использованы исключительно в качестве наличных средств при закрытии, для погашения долга, ремонта дома и погашения залогов. Ссуда на рефинансирование с обналичиванием также может быть использована для рефинансирования ссуды, не связанной с VA, в ссуду VA. ВА гарантирует …

Страхование жизни ветеранов Ссуды и выдача денежных средств

Страхователи, имеющие соответствующие постоянные планы страхования, могут занять до 94 процентов денежной стоимости полиса после того, как он был в силе в течение одного года, или отказаться от полиса за его денежную стоимость . Ссуды выдаются на любую сумму до 94 процентов от резервной стоимости полиса за вычетом любой существующей задолженности по полису плюс проценты… (или рефинансирование) дома и стоимость его реабилитации за счет единой ипотеки или для финансирования реабилитации своего существующего дома.

Страхование жилищной ипотеки для жертв стихийных бедствий

С помощью раздела 203(h) Федеральное правительство помогает пострадавшим в районах стихийных бедствий, определенных президентом, восстановиться, упрощая для них получение ипотечных кредитов и получение жилья или восстановление права собственности на жилье.

Energy Efficient Mortgage Insurance

Эта программа помогает покупателям жилья или домовладельцам сэкономить деньги на счетах за коммунальные услуги, помогая им получить ссуды для покрытия расходов на добавление энергосберегающих функций в новое или существующее жилье в рамках программы Федерального управления жилищного строительства, застрахованной при покупке или рефинансировании жилья. ипотека.

Кредитное управление

Для ветеранов или военнослужащих, которые имеют гарантированный VA обычный или субстандартный кредит, Департамент по делам ветеранов (VA) имеет сеть из восьми региональных кредитных центров, которые могут дать совет и рекомендации в периоды финансовых трудностей .

Прямые жилищные ссуды для коренных американцев

Программа прямых ссуд для коренных американцев (NADL) предоставляет жилищные ссуды для имеющих право на участие коренных американцев-ветеранов, которые хотят приобрести, построить или улучшить дом на земле Федерального фонда или снизить процентную ставку.

Сельское жилье: ссуды и гранты на жилье для сельскохозяйственных рабочих

Программа жилищных ссуд и субсидий для сельскохозяйственных рабочих обеспечивает капитальное финансирование строительства жилья для домашних сельскохозяйственных рабочих. Жилищные ссуды и гранты на сельскохозяйственный труд предоставляются для покупки, строительства, улучшения или ремонта жилья для сельскохозяйственных рабочих, в том числе лиц, чей доход получен в аквакультуре (рыбные и устричные фермы) и занятых на фермах…

Сельское жилье: жилье Ссуды и гранты на ремонт

Программа ссуд и грантов на ремонт сельского жилья предоставляет ссуды и гранты домовладельцам с очень низким доходом на ремонт, улучшение, модернизацию или устранение опасностей для здоровья и безопасности в их сельских жилищах.

Подача пакета документов и получение одобрения Банка.

Подача пакета документов и получение одобрения Банка.

Об авторе