Крупнейшие налогоплательщики это: Крупнейшие налогоплательщики России | Критерии определения и нюансы сдачи отчетности

как работает с крупнейшими налогоплательщиками

Елена Владимировна Суворова рассказала нам об организации взаимодействия Федеральной налоговой службы с крупнейшими налогоплательщиками.

– ФНС России стала проводить на регулярной основе опросы крупнейших налогоплательщиков. Расскажите, с чего все началось и какова цель этой работы.

– В целях развития взаимодействия с крупнейшими налогоплательщиками два года назад Служба приняла решение провести добровольное анкетирование.

Первый опрос состоялся в 2020 году, в нем приняли участие порядка тысячи компаний, это около 25 процентов крупнейших налогоплательщиков.

Была разработана анкета-опросник (см. текст во врезке).

Насколько, по мнению компании, целесообразно и эффективно переносить администрирование всех налогов, уплачиваемых крупнейшими налогоплательщиками (включая налог на имущество, НДФЛ, страховые взносы), в межрегиональные (межрайонные) инспекции ФНС России по крупнейшим налогоплательщикам? (Поясните причину ответа. )

)

Каковы наиболее эффективные способы (механизмы) выявления и устранения неопределенности в вопросах налогообложения, в том числе в части возникающих методологических вопросов? Являются ли, по мнению налогоплательщиков, существующие механизмы (ответы на запросы, информирование на сайте ФНС, ресурс о решениях по жалобам и др.) эффективными и достаточными?

Какие меры (разработка и внедрение новых процессов / оптимизация действующих процессов, изменение законодательства) позволят снизить уровень административной нагрузки, минимизировать взаимодействие с налоговым органом в части истребования и предоставления документов и пояснений? Какие критерии могут использоваться для оценки достаточности или избыточности требований налогового органа? Каковы возможные и приемлемые варианты обратной связи для фиксации и информирования об избыточности?

Существуют ли документы и информация, одновременно представляемые в налоговые органы и другие органы исполнительной власти, представление которых можно было бы централизовать? Приведите перечень документов и нормативные документы, регламентирующие их представление.

Будет ли для вашей организации приемлемо производить и сообщать вашу оценку отраслевых рисков, которые будут выявляться налоговыми органами и направляться для анализа налогоплательщикам соответствующих отраслей (путем формирования чек-листов, разработок модулей программного обеспечения и проч.) для оперативного устранения неопределенности и исключения избыточных контрольных мероприятий? Какие положительные и отрицательные факторы могут влиять на возможность такого обмена?

Назовите наиболее важные направления (вопросы) взаимодействия между крупнейшим налогоплательщиком и налоговым органом, требующие регламентации (изменения существующего или создания нового порядка).

– Как на вашу инициативу отреагировали налогоплательщики, получившие предложение заполнить анкету?

– Компании положительно оценили эту инициативу. В ответах максимально подробно рассказывали о проблемах, с которыми сталкиваются их филиалы в разных субъектах РФ. Отмечали необходимость продолжить централизацию администрирования крупнейших налогоплательщиков, в том числе в части имущественных налогов. А также приводили примеры неопределенности в методологических вопросах.

Отмечали необходимость продолжить централизацию администрирования крупнейших налогоплательщиков, в том числе в части имущественных налогов. А также приводили примеры неопределенности в методологических вопросах.

– К каким решениям пришли по итогам анализа полученных результатов?

– После обсуждения результатов опроса с бизнес-сообществом и участниками Экспертного совета при ФНС России по администрированию крупнейших налогоплательщиков мы приняли решение регулярно проводить такой опрос – два раза в год. Крупнейшие консалтинговые компании выразили готовность популяризировать эту работу и участвовать в организации наиболее полного сбора информации от крупнейших налогоплательщиков.

Результатом анализа стала также новая форма опроса, в которой теперь есть разделы, охватывающие все направления администрирования: государственную регистрацию, порядок исчисления и уплаты налогов, контрольные мероприятия и т. д.

Данные второго опроса подтвердили необходимость развития системы администрирования крупнейших налогоплательщиков, были определены направления работы: централизация всех функций по администрированию всех налогов, сборов; развитие клиент-сервисной составляющей в инспекциях; снижение административной нагрузки; снижение неопределенности и внедрение механизма обмена рисками.

– Какие предложения поступали от налогоплательщиков? И как вы их отработали?

– Сначала мы планировали выбрать наиболее значимые вопросы от респондентов. Но уже по итогам первого анкетирования большинство из этих вопросов оказались существенными. Поэтому все предложения, поступающие при проведении опросов, направляются в профильные управления Службы для проработки.

Некоторые задачи, поставленные перед нами налогоплательщиками, были быстро решены. Например, в форме сообщения об исчислении налоговым органом суммы транспортного налога в 2022 году добавлен такой реквизит, как VIN (уникальный код) транспортного средства. На это указывали участники опроса.

Налогоплательщики выразили заинтересованность в том, чтобы вся информация о контрагентах в максимально емкой и удобной форме размещалась в единой базе. И уже с марта 2022 года в разделе личного кабинета налогоплательщика-юрлица «Как меня видит налоговая» появилась новая вкладка «Показатели для партнеров». Налогоплательщику могут быть доступны данные любого партнера, если тот примет запрос, направленный через новый сервис.

Налогоплательщику могут быть доступны данные любого партнера, если тот примет запрос, направленный через новый сервис.

– Вряд ли все вопросы, которые поднимали в анкетах налогоплательщики, решаются так просто.

– Конечно, решение целого ряда задач требует времени.

По мнению крупнейших компаний, нуждаются в доработке формы уведомлений налогоплательщиков с точки зрения информативности, требует оптимизации объем запрашиваемых у крупнейших налогоплательщиков документов в рамках встречных проверок. Компании высказывали предложения по интеграции АИС «Налог-3» с информационными системами организаций – участников налогового мониторинга, а также по разработке электронных сервисов для передачи налоговой отчетности.

– Есть ли среди обозначенных налогоплательщиками проблем тема правовой неопределенности?

– Изменения налогового законодательства, а также конфликтность позиций при толковании и применении налоговых норм обусловливают востребованность у налогоплательщиков определенности администрирования: ясности норм, четкости процедур и знания оценки налоговыми органами действий налогоплательщиков.

В этой работе мы наметили приоритетные направления: актуализация методологических писем ФНС России, ознакомление налогоплательщиков с правоприменительными подходами и лучшими практиками, выработанными и одобренными Службой.

Процессный подход и внедрение элементов управления рисками в контрольной работе, по работе с налоговой задолженностью, в досудебном и судебно-правовом блоке позволили реализовывать риск-ориентированный подход, разработать меры по устранению нарушений, в том числе путем обмена информацией о налоговых рисках. Все это помогает снижать правовую неопределенность.

– Насколько снижению неопределенности способствует расширение налогового мониторинга?

– Концепцией развития и функционирования в России системы налогового мониторинга предусмотрено расширение перечня его потенциальных участников к 2024 году до более 7800, увеличение количества участников налогового мониторинга на уровне не ниже 20 процентов в год (см. текст во врезке).

Фактический прирост участников налогового мониторинга составил

115% в 2020 г. ,

,

120% в 2021-м

и 62% в 2022-м.

Налогоплательщики на этом режиме имеют возможность оперативно получать информацию о рисках и методологическую позицию Службы по спорным вопросам.

Следует отметить и работу в этом направлении Экспертного совета при ФНС России по крупнейшим налогоплательщикам. В 2021 году был проведен совет по вопросам металлургической отрасли. В 2022-м – несколько встреч с иностранным бизнесом по вопросам трансфертного ценообразования. В ноябре 2022 года в рамках обращения РСПП состоялась встреча с участниками консолидированных групп налогоплательщиков для урегулирования методологических вопросов, возникших в связи с прекращением деятельности КГН. Экспертный совет становится площадкой для разрешения промышленных споров, что соответствует лучшим мировым практикам.

– Значительное количество встречных проверок крупнейших компаний все еще остается проблемой. Как ее планируется решать?

– Опрос крупнейших налогоплательщиков подсветил и эту проблему: увеличение в рамках встречных проверок числа запросов, в частности банкам, операторам сотовой связи, логистическим компаниям.

Мы поняли, что сигнал нельзя было игнорировать, и, чтобы усовершенствовать действующий механизм проверок, разработали пилотный проект. Он стартовал в июне 2022‑го и продлится до конца года. Все требования в рамках встречных проверок поступают напрямую в первую и шестую межрегиональные инспекции по крупнейшим налогоплательщикам, в их подведомственные межрайонные инспекции по крупнейшим налогоплательщикам, а также в седьмую.

Требования анализируются для оптимизации работы в двух направлениях: установление критериев полноты и соотносимости запрашиваемых документов, чтобы для налогоплательщиков была очевидна обоснованность их истребования, и создание шаблонов, чтобы исключить избыточность запрашиваемых документов. По окончании года мы подведем итоги пилотного проекта, чтобы распространить полученные результаты на все межрегиональные и межрайонные инспекции по крупнейшим налогоплательщикам.

– Спасибо за разговор! В заключение прошу вернуться к опросу крупнейших налогоплательщиков. Когда планируется следующий, будут ли обнародованы его результаты?

Когда планируется следующий, будут ли обнародованы его результаты?

– В конце этого года подведем итоги нашей работы в этом направлении. Кроме того, в декабре направим крупнейшим налогоплательщикам новую анкету. Опросы проводятся анонимно. Ждем поддержки и участия всех крупнейших налогоплательщиков!

Одна из важных тенденций совершенствования администрирования крупнейших налогоплательщиков – переориентация системы оценки с достижения экономических показателей на удовлетворенность налогоплательщиков качеством администрирования. Обратная связь позволяет ФНС России выявлять проблемы и оперативно решать их.

Интервью подготовила зам. главного редактора,

журнала «Налоговед» М.В. Завязочникова

Feedback: how it works with major taxpayers

E.V. Suvorova, Head of the Federal Tax Service’s

Administration for Major Taxpayers, has shared

her experience of the Service arranging interaction with such

taxpayers

Кто заплатил больше всего налогов в Великобритании в 2022 г.

— 27 января 2023

— 27 января 2023Общество

Бизнес

27 января 2023, 15:2323 комментарияОснователь трейдинговой компании XTX Markets Александр Герко, родившийся и получивший образование в Москве, стал крупнейшим налогоплательщиком Великобритании по итогам 2022 года. Он занимает первое место в ежегодном налоговом рейтинге газеты The Times, опубликованном 27 января.

Как подсчитало издание, за год Герко заплатил 487,4 млн фунтов стерлингов налогов (больше 600 млн долларов). По данным Bloomberg, на начало декабря 2022 года состояние предпринимателя достигло 6 млрд долларов.

Герко родился в Москве и получил степень доктора математических наук в МГУ. У него британское гражданство и до недавних пор было российское, но, по данным издания, предприниматель от него отказался. Этот процесс, начатый им в 2020 году, завершился в декабре 2022 года. Бизнесмен начинал карьеру с торговли акциями в Deutsche Bank, продолжил работу в хедж-фонде GSA Capital, а в 2015 году основал свою трейдинговую компанию XTX Markets.

На второе место рейтинга издание поместило основательницу букмекерской конторы Bet365 Дениз Коутс (она заплатила 460,2 млн фунтов за год) и ее семью, на третье — совладельца и главу компании по производству спортивной обуви и одежды Pentland Group Стивена Рубина (392,3 млн фунтов). Звездные налогоплательщики от них серьезно отстают. Так, певец Стинг, заплативший в 2022 году 25 млн фунтов налогов, расположился только на 52-м месте рейтинга, а писательница Джоан Роулинг (15 млн фунтов) — на 81-м.

Больше новостей в нашем официальном телеграм-канале «Фонтанка SPB online». Подписывайтесь, чтобы первыми узнавать о важном.

По теме

- Создатель Telegram Павел Дуров оказался самым обедневшим миллиардером из России

21 апреля 2023, 08:51

- Илон Маск вернул себе первое место в рейтинге богачей

28 февраля 2023, 07:55

- Самый богатый в ОАЭ. Forbes оценил состояние Дурова

13 декабря 2022, 11:58

- «Давнее решение».

Миллиардер Мирилашвили избавился от «ПИКа» и «Адмирала»

Миллиардер Мирилашвили избавился от «ПИКа» и «Адмирала»29 марта 2023, 17:41

- Bloomberg: Самые богатые россияне за год потеряли 67 млрд долларов

24 февраля 2023, 23:01

Комментарии 23

читать все комментариидобавить комментарийПРИСОЕДИНИТЬСЯ

Самые яркие фото и видео дня — в наших группах в социальных сетях

ВКонтактеТелеграмДзенУвидели опечатку? Выделите фрагмент и нажмите Ctrl+Enter

Новости СМИ2

сообщить новость

Отправьте свою новость в редакцию, расскажите о проблеме или подкиньте тему для публикации. Сюда же загружайте ваше видео и фото.

- Группа вконтакте

23

Новости компаний

Итоги образовательного конкурса совместно с «Главстрой Санкт-Петербург»

«Главстрой Санкт-Петербург» и СПбГАСУ подвели итоги образовательного конкурса «МАФ проект», посвященного созданию альбома малых архитектурных форм для объектов девелопера. Итогом состязания 11-ти студенческих команд стала разработка МАФ сразу для двух объектов застройщика — нового жилого района «Северная долина» и экорайона «Юнтолово». Кейс-чемпионат «МАФ проект» проходил в два этапа — с октября 2022 года по май 2023 года. На первом индивидуальном этапе конкурсанты — студенты архитектурного факультета — посетили «Северной долину», изучили…

Итогом состязания 11-ти студенческих команд стала разработка МАФ сразу для двух объектов застройщика — нового жилого района «Северная долина» и экорайона «Юнтолово». Кейс-чемпионат «МАФ проект» проходил в два этапа — с октября 2022 года по май 2023 года. На первом индивидуальном этапе конкурсанты — студенты архитектурного факультета — посетили «Северной долину», изучили…Эксперт Группы «Эталон» рассказал о цифровой трансформации в организации

Роман Тарасенков, директор департамента технологической платформы Группы «Эталон» принял участие в дискуссии «Работа на эффективность: цифровой путь», ставшей первой в череде мероприятий Digital Awards Forum РБК Петербург. В рамках круглого стола экспертами из разных отраслей — девелопмента, финансов, промышленности, энергетики, foodtech — обсуждалась цифровая трансформация бизнеса, внедрение различных IT-решений, оптимизация бизнес-процессов и импортозамещение программного обеспечения. Роман Тарасенков отметил, что Группа «Эталон» оказалась. ..

..ТОП 5

1Как там «наш» Эрдоган? Второй тур выборов в Турции уже близко, рассказываем, что к чему118 295842Как Турция выбрала Эрдогана108 224403Собянин сообщил об атаке беспилотников на Москву105 9251474Российская семья протаранила шлагбаум, прорываясь из Польши в Белоруссию105 4421475Песков рассказал, что такое атака беспилотников на Москву97 743156Новости компанийКто платит и не платит федеральный подоходный налог в США

Специалист по составлению налоговых деклараций помогает клиенту в офисе H&R Block в налоговый день, 18 апреля 2017 г., в Бруклине, Нью-Йорк. (Дрю Ангерер/Getty Images) Возможно, Бенджамин Франклин писал в конце своей жизни, что «в этом мире нет ничего определенного, кроме смерти и налогов». Но в то время как мы все находимся в группе 100%-ной смерти, влияние федерального подоходного налога на американцев значительно более изменчиво — в зависимости от уровня дохода, источника дохода, семейного положения, возраста, места жительства, домовладения, отцовства и многих других факторов.

Как мы это сделали

Американской налоговой системе удается сочетать вездесущность, сложность и непрозрачность. С приближением налогового сезона 2023 года исследовательский центр Pew Research Center проанализировал данные IRS, чтобы пролить свет на малоизученную тему.

Налоговая служба по характеру своей миссии собирает обширные данные о финансовой жизни американцев. Он делает большую часть этих данных доступной через свою программу «Статистика доходов». Мы сконцентрировали большую часть нашего исследования на индивидуальном подоходном налоге — единственном крупнейшем источнике доходов федерального правительства и на том, что большинство людей склонны ассоциировать с «уплатой моих налогов». (Тем не менее, для миллионов американцев со средним и низким доходом налоги на заработную плату, которые финансируют социальное обеспечение и медицинскую помощь, составляют большую часть их валового дохода, чем подоходные налоги. Мы также не пытались количественно оценить относительную распространенность государственных и местные налоги, такие как налог с продаж и налог на имущество.

Данные IRS, которые мы использовали, были получены из стратифицированной вероятностной выборки всех индивидуальных налоговых деклараций, поданных в данном году. Затем исследователи IRS взвешивали выборочные данные для каждой страты или подгруппы, чтобы отразить общее количество возвратов в ней. (Страты определялись не только доходом, но и такими факторами, как наличие или отсутствие специальных форм или таблиц.)

В большинстве случаев IRS разбивает свои оценки на 18 групп по скорректированному валовому доходу, или AGI, плюс 19й группы без AGI. Для большей части нашего анализа мы объединили категории AGI IRS в восемь больших групп, что упростило просмотр некоторых основных тенденций. Наряду с данными IRS мы полагались на Управление по вопросам управления и бюджета для получения исторических данных о доле федеральных поступлений из различных источников.

В целом федеральное правительство рассчитывает собрать в этом году около 2,33 триллиона долларов в виде подоходного налога с физических лиц, что составляет почти половину (48,5%) его общих поступлений, по данным Управления управления и бюджета.

В целом федеральный подоходный налог является прогрессивным, а это означает, что люди с более высокими доходами платят по более высоким ставкам. Но прогрессивность системы имеет тенденцию к сбою на самых высоких уровнях дохода.

В 2020 году, последнем году, за который у IRS есть подробные данные, все группы налогоплательщиков с скорректированной валовой прибылью (AGI) в размере 1 миллиона долларов и более имели средние эффективные налоговые ставки более 25%.

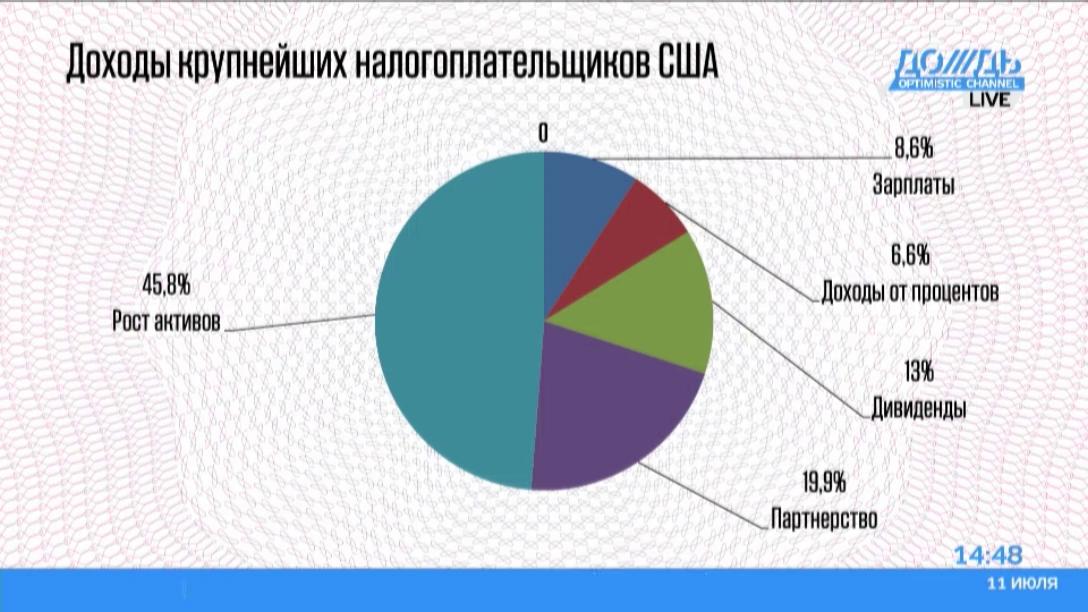

Средние эффективные налоговые ставки, определяемые здесь как общий подоходный налог в процентах от AGI, были самыми высокими среди налогоплательщиков с AGI от 2 до 10 миллионов долларов (почти 28%). Средняя эффективная налоговая ставка для налогоплательщиков с AGI в размере 10 миллионов долларов и более была на самом деле немного ниже (25,5%), главным образом потому, что они, как правило, получают большую часть своего дохода от дивидендов и долгосрочного прироста капитала, которые облагаются налогом по более низким ставкам, чем заработная плата, жалованье и другие так называемые «обычные доходы».

На другом конце шкалы доходов десятки миллионов американцев почти не платили федерального подоходного налога, особенно после учета возмещаемых налоговых льгот, таких как кредиты на детей и заработанный доход.

В 2020 году IRS получила почти 5,3 миллиона индивидуальных налоговых деклараций, в которых не было указано AGI и, следовательно, налогооблагаемого дохода. (Около 4600 из этих людей все равно заплатили налоги, в основном из-за альтернативного минимального налога.) Еще 60,3 миллиона деклараций показали AGI менее 30 000 долларов. Средняя эффективная налоговая ставка для этих налогоплательщиков составляла 1,5% даже до применения возмещаемых налоговых льгот.

Миллионы американцев на самом деле получают деньги от IRS, в основном из-за возвращаемых налоговых льгот. (Это отличается от возвратов, которых с нетерпением ждут легионы налогоплательщиков, которые обычно являются результатом удержания большего количества налогов из зарплаты людей, чем они в конечном итоге должны. )

)

Кредиты используются для компенсации причитающихся налогов — не только налога на прибыль, но и некоторых других налогов. , также, такие как налог на самозанятость или налог на штрафы за досрочное снятие с квалифицированных пенсионных планов. Но если стоимость возмещаемых налоговых кредитов превышает общую сумму причитающихся налогов, превышение может быть выплачено налогоплательщику. В первую очередь это касается людей с низким доходом.

После подсчета возмещаемых зачетов налогоплательщики с AGI ниже 30 000 долларов (включая тех, у кого AGI отсутствует или с отрицательным AGI) в совокупности вернули более 78,6 млрд долларов от IRS в 2020 году. Для налогоплательщиков с AGI от 1 до 15 000 долларов их средняя эффективная налоговая ставка снизилась до -14,8% с -10,3% в 2019 году, в основном из-за федеральных усилий по оказанию помощи, связанных с пандемией коронавируса, некоторые из которых были структурированы как налоговые льготы.

С 2000 года наблюдается тенденция к снижению средних эффективных налоговых ставок для всех, кроме самых богатых налогоплательщиков — тех, у кого AGI составляет 10 миллионов долларов и более.

- Снижение налогов Бушем в 2001 и 2003 годах принесло наибольшую пользу налогоплательщикам с самыми высокими доходами. Для тех, у кого AGI составляет 5 миллионов долларов и более, средняя эффективная налоговая ставка снизилась с 27,2% в 2002 году до 23,2% в 2003 году. У налогоплательщиков с AGI от 500 000 до 5 миллионов долларов средняя эффективная ставка снизилась с 28,8% до 25,5%. Другие налогоплательщики с более низкими доходами испытали гораздо меньшее снижение ставок.

- В 2013 году, напротив, вступили в силу два положения, нацеленные непосредственно на налогоплательщиков с более высокими доходами. ставка для налогоплательщиков с самым высоким доходом (тех, у кого AGI составляет 5 миллионов долларов и более) с 20,7% в 2012 году до 27% в следующем году. Те, у кого AGI варьировался от 500 000 до менее 5 миллионов долларов, также увидели увеличение средней эффективной налоговой ставки с 24,2% до 27,5%, в то время как в других группах изменений практически не произошло.

- Снижение налогов Трампом в 2017 году, которое изменило положения всего налогового кодекса, оказало наибольшее влияние на налогоплательщиков с доходом выше среднего: тех, у кого AGI составляет не менее 200 000 долларов, но менее 500 000 долларов. Хотя средние эффективные налоговые ставки снизились для всех групп доходов, больше всего они упали для группы с доходом выше среднего: с 19,2% в 2017 г. до 16,6% в 2018 г.

Помимо средних эффективных налоговых ставок, еще один способ посмотреть на относительное бремя, ложащееся на различные группы налогоплательщиков, — это изучить, какую часть общего счета они оплачивают.

IRS собрала 1,66 триллиона долларов подоходного налога с физических лиц в 2020 году (исключая 78,6 миллиарда долларов отрицательных налоговых обязательств, упомянутых ранее). Около 54% этой суммы поступило от налогоплательщиков с AGI от 100 000 до 1 млн долларов — на группу, на которую приходилось чуть менее пятой части всех поданных деклараций (31,3 млн) и около 30% всех налогооблагаемых деклараций (31 млн).

На самом верху лестницы доходов только 0,02% всех деклараций, поданных в 2020 году, показали AGI в размере 10 миллионов долларов или более, но эти налогоплательщики в совокупности уплатили 210,2 миллиарда долларов в виде налогов после возмещаемых налоговых льгот, или 12,6% от общей суммы индивидуального подоходного налога. коллекции.

Корпоративный налог приносит меньшую долю федеральных доходов

Хотя основное внимание в это время года уделяется подоходному налогу с физических лиц, корпоративный подоходный налог также является значительным источником федеральных доходов. В этом году Управление управления и бюджета прогнозирует, что правительство соберет 546 миллиардов долларов в виде корпоративных налогов, или 11,4% от общей суммы поступлений. Это меньше половины доли корпоративного налога в общих доходах, преобладавшей в 1950-х годах.

Несколько крупных корпораций, в том числе Amazon, Nike и FedEx, в последние годы подверглись резкой критике за то, что они платят подоходный налог в минимальном объеме или вообще не платят. Но сравнивать корпоративный и индивидуальный подоходный налог сложно. Во-первых, корпорации могут отчитываться перед IRS о доходах и налогах иначе, чем перед инвесторами. Они также могут распределять убытки в данном году на суммы налогов за несколько лет — это означает, что налоги, причитающиеся с прибыли этого года, могут быть компенсированы убытками предыдущего года.

Но сравнивать корпоративный и индивидуальный подоходный налог сложно. Во-первых, корпорации могут отчитываться перед IRS о доходах и налогах иначе, чем перед инвесторами. Они также могут распределять убытки в данном году на суммы налогов за несколько лет — это означает, что налоги, причитающиеся с прибыли этого года, могут быть компенсированы убытками предыдущего года.

Кроме того, некоторые виды доходов от бизнеса вообще не облагаются подоходным налогом. Индивидуальные предприниматели, товарищества и юридические лица, называемые «S-корпорациями», передают свои доходы (или убытки) своему владельцу или владельцам, которые включают их в свои индивидуальные налоги. В 2020 году 9 миллионов налогоплательщиков сообщили о доходах или убытках от товариществ и корпораций типа S, а 27,7 миллиона сообщили о доходах или убытках в качестве индивидуальных предпринимателей или самозанятых специалистов.

Правила, определяющие, что представляет собой предпринимательский или индивидуальный доход и как он должен облагаться налогом, являются лишь частью того, что делает налоговый кодекс США таким сложным, каким он является. Приблизительное измерение этой сложности: печатная версия Налогового кодекса 2021 года занимает в общей сложности 4074 страницы, не считая вводной части. Более половины этих страниц (2448) посвящены только подоходному налогу.

Приблизительное измерение этой сложности: печатная версия Налогового кодекса 2021 года занимает в общей сложности 4074 страницы, не считая вводной части. Более половины этих страниц (2448) посвящены только подоходному налогу.

Сложность налогового кодекса — одна из самых больших вещей, которые в нем не нравятся американцам. В недавнем опросе Pew Research Center 53% взрослых американцев заявили, что сложность системы их сильно беспокоит. Более крупные акции, однако, заявили, что их сильно беспокоит ощущение, что некоторые корпорации и богатые люди не платят свою справедливую долю налогов (61% и 60% соответственно). Напротив, 38% сказали, что их очень беспокоит сумма, которую они заплатили лично.

Десять крупнейших налогоплательщиков

Ниже перечислены десять крупнейших налогоплательщиков в определенных областях. Пожалуйста, нажмите на ссылки ниже, чтобы просмотреть списки.

Списки десяти крупнейших налогоплательщиков 2023

Округ Аллен 2023 Город Форт-Уэйн 2023 FWCS 2023 EACS 2023 90 003 NACS 2023 SACS 2023 Нью-Хейвен 2023

Верх Списки десяти налогоплательщиков 2022

Округ Аллен 2022 Город Форт-Уэйн 2022 FWCS 2022 EACS 2022 NACS 2022 SACS 2022 New Haven 2022900 02 Списки десяти крупнейших налогоплательщиков 2021 Округ Аллен 2021 Город Форт-Уэйн 2021 Общественные школы Форт-Уэйна 2021 Школы округа Ист-Аллен 2021 Школы округа Северо-Запад Аллен 2021 Школы округа Юго-Запад Аллен 2021 Нью-Хейвен 2021

Списки десяти крупнейших налогоплательщиков 2020

Округ Аллен 2020 Город Форт-Уэйн 2020 Общественные школы Форт-Уэйна 2020 Школы округа Ист-Аллен 2020 90 070 Школы округа Северо-Запад Аллен 2020 Школы округа Юго-Запад Аллен 2020

Списки десяти крупнейших налогоплательщиков, 2019 г.

Списки десяти крупнейших налогоплательщиков, 2018 г.

Округ Аллен, 2018 г. 900 03 Город Форт-Уэйн 2018 Общественные школы Форт-Уэйна 2018 Школы округа Ист-Аллен 2018 Школы округа Северо-Запад Аллен 2018 Школы округа Юго-Запад Аллен 2018

Списки десяти крупнейших налогоплательщиков 2017

Allen County 2017 City of Fort Wayne 2017 City of New Haven 2017 Fort Wayne Community Schools 2017 Northwest Allen County Schools 2017 Southwest Allen Школы округа 2017 г. Школы округа Ист-Аллен 2017 г.

Списки десяти крупнейших налогоплательщиков 2016 г.

Округ Аллен 2016 г. Город Форт-Уэйн 2016 г. Город Нью-Хейвен 2016 г. Хантертаун 2016 г. Форт Общественные школы Уэйна 2016 Школы округа Северо-Западный Аллен, 2016 г. Школы округа Юго-Западный Аллен, 2016 г. Школы округа Ист-Аллен, 2016 г. Городок Уэйн, 2016 г.

Хантертаун 2016 г. Форт Общественные школы Уэйна 2016 Школы округа Северо-Западный Аллен, 2016 г. Школы округа Юго-Западный Аллен, 2016 г. Школы округа Ист-Аллен, 2016 г. Городок Уэйн, 2016 г.

9006 7 Списки десяти крупнейших налогоплательщиков 2015

Округ Аллен 2015 Город Форт-Уэйн 2015 Город Нью-Хейвен 2015 Хантертаун 2015 Общественные школы Форт-Уэйна 2015 Школы округа Северо-Запад Аллен 2015 Школы округа Юго-Запад Аллен 2015 Школы округа Ист-Аллен, 2015 г. Городок Уэйн, 2015 г.

Список десяти крупнейших налогоплательщиков, 2014 г.

Округ Аллен, 2014 г.

Город Фор t Wayne 2014

City of New Haven 2014

Общественные школы Fort Wayne 2014

Northwest Allen County Школы 2014

Southwest Allen County Schools 2014

East Allen County Schools 2014

Wayne Township 2014

Списки десяти крупнейших налогоплательщиков 2013

Allen County 2013

Город Форт-Уэйн, 2013 г.

Город Нью-Хейвен, 2013 г.

Общественные школы Форт-Уэйна, 2013 г.

Школы округа Северо-Западный Аллен, 2013 г.

Школы округа Юго-Западный Аллен, 2013 г. 03

Список десяти крупнейших налогоплательщиков за 2012 год

Allen County 2012

City of Fort Wayne 2012

City of New Haven 2012

Fort Wayne Community Schools 2012

Northwest Allen County Schools 2012

Southwest Allen County Schools 2012

East Allen County Schools 2012

Wayne Township 2012

Списки десяти крупнейших налогоплательщиков 2011

Allen County 2011

City of Fort Wayne 2011

City of New Haven 2011 9 0257 Общественные школы Форт-Уэйна 2011 г.

Северо-запад Школы округа Аллен 2011 г.

Юго-запад Allen County Schools 2011

East Allen County Schools 2011

Wayne Township 2011

Списки десяти крупнейших налогоплательщиков 2010

Allen County 2010

Allen County (2) 2010

Школы округа Ист-Аллен 2010

Форт-Уэйн 2010

Общественные школы Форт-Уэйн 2010

Нью-Хейвен 2010

Школы округа Северо-Запад Аллен 2010

Школы округа Юго-Запад Аллен 2010

Городок Уэйн 2010

Об авторе