Кто освобождается от уплаты налога на имущество: Налог на имущество физических лиц | ФНС России

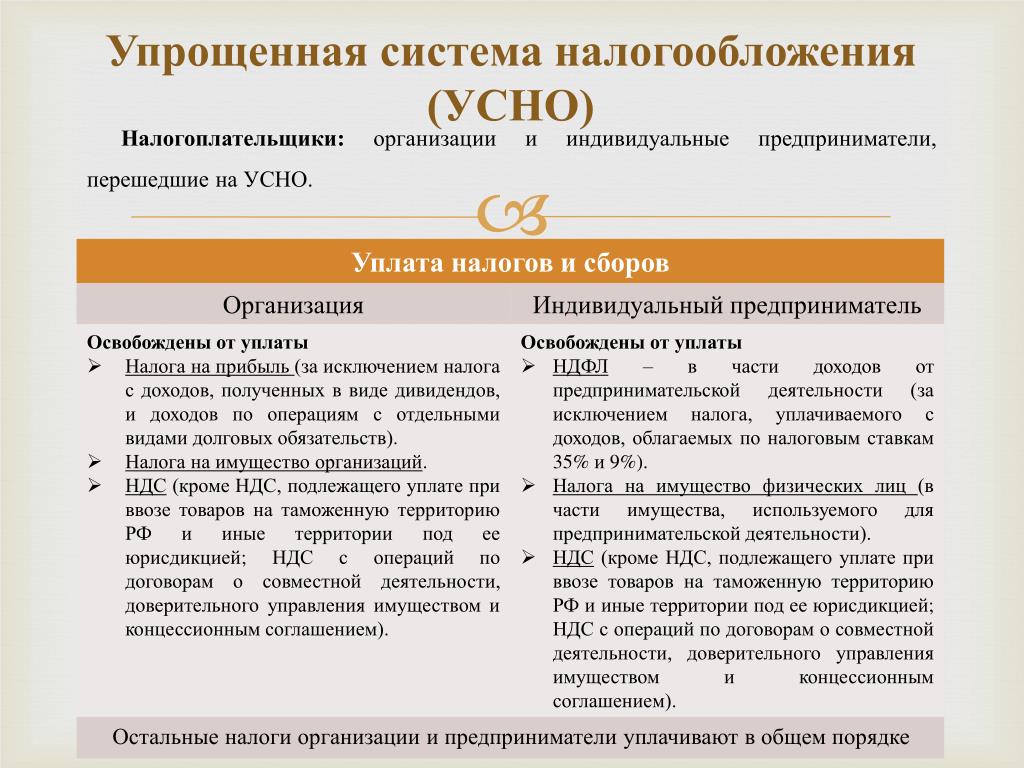

Когда УСН не освобождает от налога на имущество

ФНС предупредила налогоплательщиков, что при УСН недвижимость, принадлежащая ИП и используемая в предпринимательской деятельности, не всегда освобождена от налога на имущество.

В своем сообщении от 16.11.2020 ведомство уточняет, что освобождение от налога на имущество применяется в отношении объектов, не включенных в перечень недвижимого имущества, для которых налоговая база определяется как кадастровая стоимость.

При этом ФНС отклонила жалобу налогоплательщика, который не уплатил налог на имущество и указал, что принадлежащее ему здание было ошибочно включено областным комитетом по управлению имуществом в региональный перечень недвижимости, налоговая база по которой определяется по кадастровой стоимости.

Эксперты ФНС пояснили, что налоговые органы не уполномочены проверять правомерность включения зданий (помещений) в перечень объектов недвижимого имущества, налоговая база по которым определяется по кадастровой стоимости.

БУХПРОСВЕТ

Объектами налогообложения налогом на имущество организаций признается недвижимое имущество, учитываемое на балансе организации в качестве объектов основных средств. Недвижимостью, облагаемой налогом, признаются здания, сооружения и объекты незавершенного строительства, жилые и нежилые помещения, а также предназначенные для размещения транспортных средств части зданий или сооружений.

Движимые вещи, земельные участки, водные объекты, другие природные ресурсы и объекты, признаваемые объектами культурного наследия не облагаются налогом на имущество организаций. Налог на имущество организаций и авансовые платежи по нему подлежат уплате в сроки, определенные законами субъектов РФ. Итоговая сумма налога за год определяется как разница между суммой налога и суммами авансовых платежей, исчисленных в течение года.

Налог и авансы уплачиваются в бюджет по местонахождению организации, а иностранные организации платят налог по месту постановки на учет их постоянных представительств. Налоговые ставки устанавливаются законами субъектов РФ. В отношении объектов, налоговая база в отношении которых определяется как кадастровая стоимость, ставка не может превышать 2% от стоимости имущества.

ИНФОРМАЦИЯ ДЛЯ СОБСТВЕННИКОВ ИМУЩЕСТВА

27 Сентября 2018, 00:00

В настоящее время во многих субъектах Российской Федерации принят новый порядок расчета налога на имущество физических лиц – налоговая база определяется по кадастровой стоимости.При исчислении налога на имущество, исходя из кадастровой стоимости имущества, применяются вычеты в виде уменьшения кадастровой стоимости на 20 кв. метров по квартире, 10 кв. метров комната, 50 кв. метров – жилой дом.

Налог на имущество физических лиц, исходя из кадастровой стоимости, будет исчислен собственникам объектов с года введения в Приморском крае такого нового порядка исчисления налога.

Любой налогоплательщик может самостоятельно рассчитать налог на имущество физических лиц, воспользовавшись сервисом на сайте ФНС России «Налоговый калькулятор – Расчет земельного налога и налога на имущество физических лиц» https://www.nalog.ru/rn25/service/nalog_calc/.

В соответствии с Налоговым кодексом льготы по налогу на имущество предоставляются 15 категориям физических лиц, в том числе, инвалидам I и II группы, пенсионерам и другим категориям. Дополнительные льготы устанавливаются нормативными правовыми актами органов муниципальных образований.

Ознакомиться с перечнем налоговых льгот по всем имущественным налогам можно обратившись к сервису на сайте ФНС России «Справочная информация о ставках и льготах по имущественным налогам».

Ознакомиться с перечнем налоговых льгот по всем имущественным налогам можно обратившись к сервису на сайте ФНС России «Справочная информация о ставках и льготах по имущественным налогам».Важно знать, что льгота предоставляется только в отношении одного объекта налогообложения каждого вида (квартира, часть квартиры или комната, жилой дом или часть жилого дома, одного хозяйственного строения (сооружения) площадью до 50 кв. метров, которое расположено на земельном участке, предоставленном для ведения личного подсобного хозяйства, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства, гараж или машино-место) по выбору налогоплательщика, вне зависимости от количества оснований для применения налоговых льгот.

Уведомление о выбранном объекте налогообложения, в отношении которых используется налоговая льгота, налогоплательщик представляет в налоговый орган по своему выбору до 1 ноября года, являющегося налоговым периодом, начиная с которого в отношении указанных объектов применяется налоговая льгота.

При непредставлении такого уведомления налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида с максимальной исчисленной суммой налога.

За 2017 год налоговые платежи, рассчитанные с учетом имеющихся льгот, направлены налогоплательщикам почтовым отправлением. Физические лица, имеющие доступ к электронному сервису на сайте ФНС России «Личный кабинет налогоплательщика для физических лиц», получают налоговые уведомления на уплату налогов только в электронной форме, по почте на бумажном носителе уведомления им не направляются.

Аналогично предоставляется вычет по земельному налогу в размере 600 кв.

метров («6 соток») в отношении одного земельного участка для 8 категорий граждан, в том числе инвалидам I и II группы, пенсионерам (п. 5 ст. 391 НК РФ).

метров («6 соток») в отношении одного земельного участка для 8 категорий граждан, в том числе инвалидам I и II группы, пенсионерам (п. 5 ст. 391 НК РФ).В случае, если собственник имущества, имеющий право на льготы по имущественным налогам или вычет по земельному налогу ранее пользовался налоговыми льготами, в том числе по другим налогам (например, инвалид I группы имеет льготу по транспортному налогу, или пенсионер использовал льготу по налогу на имущество физических лиц и т.п.), то льгота и вычет будет применяться автоматически на основании имеющихся у налогового органа сведений, без необходимости дополнительных обращений (заявлений, уведомлений) от налогоплательщика

Срок уплаты имущественных налогов за 2017 год — не позднее 3 декабря 2018 года. МИ ФНС России № 6 по Приморскому краю.

НАЛОГ НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ

Начиная с 2016 года налог на имущество физических лиц, расположенное на территории Санкт‑Петербурга, исчисляется исходя из кадастровой стоимости объектов.

НАЛОГОВАЯ БАЗА

Определяется как кадастровая стоимость объекта налогообложения. При этом налоговая база уменьшается:

— в отношении квартиры – на величину кадастровой стоимости 20м2;

— в отношении жилого дома – на величину кадастровой стоимости 50м2.

Сведения о кадастровой стоимости можно получить бесплатно в МФЦ «Мои документы», на сайте Росреестра (http://maps.rosreestr.ru/PortalOnline/), в интернет сервисе «Личный кабинет налогоплательщика для физических лиц».

НАЛОГОВЫЕ СТАВКИ

Установлены Законом Санкт‑Петербурга от 26.11.2014 N 643-109 «О налоге на имущество физических лиц в Санкт‑Петербурге». Информацию о ставках можно получить в интернет-сервисе ФНС России «Справочная информация о ставках и льготах по имущественным налогам» на сайте nalog.ru.

ПЕРЕСМОТР КАДАСТРОВОЙ СТОИМОСТИ

Кадастровая стоимость может быть пересмотрена на комиссии по рассмотрению споров о результатах определения кадастровой стоимости при Управлении Росреестра по Санкт‑Петербургу или в суде. Основанием для пересмотра являются недостоверные сведения об объекте недвижимости, использованные при определении его кадастровой стоимости. Подробную информацию можно получить на сайте Росреестра (https://rosreestr.ru/site/fiz/info/kadastrovaya-stoimost/).

ОСВОБОЖДЕНИЕ ОТ УПЛАТЫ НАЛОГА

Налоговым кодексом РФ установлены льготы в отношении 15 категорий налогоплательщиков, в том числе: инвалидов I и II групп; пенсионеров; физических лиц – в отношении хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 м2. В отношении объектов недвижимого имущества, расположенных на территории Санкт‑Петербурга, Законом Санкт‑Петербурга от 26.11.2014 №643-109 «О налоге на имущество физических лиц в Санкт‑Петербурге» установлены дополнительные льготы.

Налоговая льгота, установленная Налоговым кодексом РФ, предоставляется в отношении только одного объекта следующих видов по выбору налогоплательщика: квартира или комната; жилой дом; хозяйственное строение или сооружение; гараж или машино-место.

Лицо, имеющее право на льготу, представляет документы, подтверждающие право на льготу, в налоговый орган по своему выбору.

Информацию о льготах можно получить в интернет-сервисе ФНС России «Справочная информация о ставках и льготах по имущественным налогам» на сайте nalog.ru.

Важное для налогоплательщиков – от ФНС и судов

ФНС подготовила обзор правовых позиций Конституционного и Верховного судов по вопросам налогообложения: когда налогоплательщик не обязан уплачивать транспортный налог, несмотря на наличие сведений о регистрации автомобиля; когда пени по одному налогу не начисляются при наличии переплаты по другому; как квалифицируется имущество в качестве движимого и недвижимого; от чего зависит взимание налога на имущество. ..

..

В феврале 2021 г. ФНС подготовила обзор правовых позиций, которые отражены в судебных актах Конституционного Суда РФ и Верховного Суда РФ, принятых в VI квартале 2020 г. по вопросам налогообложения

В статье мы рассмотрим наиболее важные из них. С учетом сложности налогового законодательства изучение правовых позиций, включаемых ФНС в такие обзоры, является критически важным для всех налогоплательщиков. Подобные разъяснения позволяют сделать вывод о том, как следует исполнять ту или иную норму права.

Недопустимо начисление пени за период оформления налоговым органом решения о зачете суммы излишне уплаченного налога, если налогоплательщик заблаговременно представил заявление о зачете

В определении ВС РФ по делу ООО «Борец»2 был рассмотрен вопрос об определении правовой природы пени. Какую функцию выполняет пеня – компенсационную или карательную?

Фабула дела следующая. У налогоплательщика одновременно возникли переплата по налогу на прибыль и обязанность по уплате НДС на меньшую сумму. Налогоплательщик подал заявление о зачете излишне уплаченного налога на прибыль в счет платежей по НДС, но пока ждал ответа инспекции, ему были начислены пени. Конечно, согласиться с этим было нельзя.

Читайте также

Важные разъяснения ФНС о налогообложении доходов физлиц

Перед подготовкой декларации по НДФЛ узнайте, придется ли уплатить налог, если работодатель компенсировал стоимость вашей поездки; как рассчитывается минимальный срок владения недвижимостью для освобождения от НДФЛ и предоставляется налоговый вычет

22 Апреля 2020

Дело дошло до ВС РФ. Суд, рассматривая жалобу налогоплательщика, подчеркнул, что «задолженность перед бюджетом по конкретному виду налога объективно отсутствует, если накопленные по этому налогу суммы переплаты превышают величину вновь начисленного налога». Действительно, если возможно зачесть суммы переплаты и задолженности, то «момент взаимозачета» и будет считаться датой уплаты налога. Таким образом, налогоплательщик не совершает лишних телодвижений, а бюджет не понесет ущерба.

Действительно, если возможно зачесть суммы переплаты и задолженности, то «момент взаимозачета» и будет считаться датой уплаты налога. Таким образом, налогоплательщик не совершает лишних телодвижений, а бюджет не понесет ущерба.

Но увы, если у налогоплательщика есть недоимка по одному налогу и переплата по другому, ему нужно подать в налоговый орган заявление о зачете. Верховный Суд, развивая принцип простоты и удобства уплаты налога, отмечает, что «заявляя о зачете, налогоплательщик освобождает публичное образование от необходимости возврата ему соответствующих сумм из бюджетной системы и в то же время освобождается от необходимости отвлечения денежных средств из своего оборота для исполнения вновь возникающей налоговой обязанности». Таким образом, обращаясь с заявлением о зачете, налогоплательщик выбирает наиболее удобный способ уплаты налога, обеспечивающий удовлетворение как публичных, так и частных интересов.

Суд подчеркивает, что период рассмотрения заявления о зачете зависит от усмотрения налогового органа. И это значит, что права налогоплательщика в данный период не должны быть ущемлены, ведь он своевременно исполнил свою обязанность, направив заявление о зачете. По мнению Суда, исполнение налоговых обязательств без лишних затрат и усилий должно быть частью повседневной деятельности налогоплательщиков.

Таким образом, в определении по делу ООО «Борец» ВС РФ лишний раз подчеркнул компенсационную правовую природу пени и указал, что налоговые органы должны придерживаться принципа простоты и удобства взимания налогов (подробнее об этом деле – в новости «ВС пояснил, когда пени по одному налогу не начисляются при наличии переплаты по другому»).

(Читайте также: «Налог на прибыль: нововведения 2021 года» и «НДС: нововведения 2021 года».)

Магистральные проводы являются недвижимым имуществом, а значит, на налогоплательщика возлагается обязанность уплатить налог на имущество организации

С 2019 г. движимое имущество организаций перестало быть объектом налогообложения. В связи с этим актуальным вопросом в арбитражных судах стала квалификация имущества в качестве движимого/недвижимого. Значимым делом в разрешении этой проблемы стало определение ВС РФ по делу ЗАО «Лесозавод 25»3. В нем были изложены весьма прогрессивные выводы о том, что суд и налоговый орган не должны следовать исключительно формальным критериям оценки имущества при такой квалификации (подробнее – в новости «ВС пояснил порядок разграничения движимого и недвижимого имущества для налогообложения»).

движимое имущество организаций перестало быть объектом налогообложения. В связи с этим актуальным вопросом в арбитражных судах стала квалификация имущества в качестве движимого/недвижимого. Значимым делом в разрешении этой проблемы стало определение ВС РФ по делу ЗАО «Лесозавод 25»3. В нем были изложены весьма прогрессивные выводы о том, что суд и налоговый орган не должны следовать исключительно формальным критериям оценки имущества при такой квалификации (подробнее – в новости «ВС пояснил порядок разграничения движимого и недвижимого имущества для налогообложения»).

Читайте также

За какое имущество юрлицам не придется уплачивать налоги?

С начала года организации освободили от обязанности платить налоги за движимое имущество. Но разграничить движимые и недвижимые вещи часто оказывается непросто. ФНС разъяснила, как квалифицировать имущество

14 Октября 2019

Вместе с тем правовые позиции Верховного Суда не всегда находят отражение при рассмотрении аналогичных дел. Так, в определении ВС РФ по делу АО «Транснефть-Дружба»4 трубопроводы признаны недвижимым имуществом, несмотря на отсутствие очевидной квалификации их в качестве таковых.

В деле ПАО «ОРСКНЕФТЕОРГСИНТЕЗ»5 Верховный Суд также квалифицировал трубопроводы в качестве недвижимого имущества. Однако выводы ВС РФ в этой части представляются нам противоречивыми. Так, Суд отмечает, что «связь технологических трубопроводов с землей является опосредованной и обеспечивается наличием эстакад (постаментов, опор), на которых смонтированы данные трубопроводы в силу нормативных требований законодательства в области безопасности». Из этой цитаты сложно сделать однозначный вывод, что трубопроводы являются недвижимым имуществом.

Остается надеяться, что в дальнейшем суды будут индивидуально подходить к квалификации имущества, не решать спорные вопросы, исходя лишь из наличия тех или иных формальных признаков.

(Читайте также: «Имущественные налоги: нововведения 2021 года».)

Определение кадастровой стоимости имущества не предусматривает увеличение стоимости на сумму НДС

Возможно ли скорректировать показатели кадастровой стоимости налогооблагаемого имущества на сумму НДС? В ст. 146 НК РФ закреплено определение объекта обложения НДС: определение рыночной стоимости объекта без намерения дальнейшей реализации имущества не образует объекта налогообложения. Кроме того, законодательством предусмотрена отдельная процедура оспаривания показателей кадастровой стоимости, не предполагающая указанную корректировку. Таким образом, обозначенный выше вывод Суда очевиден и логичен.

(Читайте также: «Определение и пересмотр кадастровой стоимости – по новым правилам» и «Новые правила исправления ошибок, допущенных при определении кадастровой стоимости».)

Налогоплательщик не обязан уплачивать транспортный налог в случае отсутствия транспортного средства

Законодательством предусмотрена процедура снятия транспортного средства с регистрационного учета, что будет являться подтверждением отсутствия объекта налогообложения. Однако не всегда налогоплательщик может осуществить эту процедуру, хотя транспортным средством уже и не владеет, например если оно уничтожено в результате аварии, утонуло или сгорело.

ВС РФ указал, что налоговый орган должен устанавливать наличие транспортного средства в каждом отдельном случае. Так, реализация транспортного средства в принудительном порядке на основании исполнительного листа не является безусловным основанием для прежнего владельца исполнить обязанность по уплате транспортного налога. А при уничтожении транспортного средства в результате пожара объект налогообложения отсутствует вовсе. Таким образом, несмотря на наличие сведений о регистрации автомобиля в уполномоченном органе, налогоплательщик не обязан уплачивать транспортный налог.

(Прим. ред.: 15 марта 2021 г. ФНС сообщила об утверждении формы заявления о гибели или уничтожении объекта налогообложения по транспортному налогу (а также порядка ее заполнения и формата представления такого заявления в электронной форме), формы уведомления о прекращении исчисления транспортного налога в связи с гибелью или уничтожением объекта налогообложения, формы сообщения об отсутствии основания для прекращения исчисления транспортного налога в связи с гибелью или уничтожением объекта налогообложения (Приказ ФНС России от 29 декабря 2020 г. № ЕД-7-21/972@).)

(Читайте также «Как остановить начисление транспортного налога?» и «Чтобы не платить налог за автомобиль… который продан, утилизирован после аварии или реализован на торгах за долги…».)

Взимание налога на имущество должно зависеть не от назначения земельного участка, на котором оно расположено, а от предназначения и фактического использования объекта

ОАО «Московская шерстопрядильная фабрика» арендовало земельный участок, вид разрешенного использования которого – «размещение офисных зданий делового и коммерческого назначения». Однако фактически общество использовало здания под производственные и образовательные цели. Налоговый орган отнес указанные объекты к торговым только по виду разрешенного использования земельного участка. Поэтому налоговая база по данным объектам была определена исходя из кадастровой стоимости. Согласиться с этим налогоплательщик не мог.

КС РФ рассмотрел жалобу общества и указал на недопустимость возложения повышенной налоговой нагрузки на налогоплательщика без экономических оснований6. Вид разрешенного использования земельного участка должен учитываться при определении земельного налога, в то время как при определении налога на имущество первостепенным должен быть критерий фактического использования имущества (подробнее – в новости «КС высказался против обложения производственных объектов повышенным имущественным налогом»).

Применение налогового законодательства должно быть гармонизировано с нормами иных отраслей права

В Налоговом кодексе РФ предусмотрена норма, направленная на ускоренное освоение земельного участка без цели его дальнейшей перепродажи. Так, п. 15 ст. 396 НК РФ установлен повышающий коэффициент 2 к ставке земельного налога, если собственник в течение 3-летнего срока с даты государственной регистрации прав на земельный участок не осуществил жилищное строительство.

Однако Верховый Суд в определении по делу ООО «Компания “ГрандСервис-Ек”» подчеркнул, что указанный коэффициент является средством стимулирования жилищного строительства, но никак не санкцией7.

Так, выполнение работ по договору о развитии застроенной территории в соответствии с градостроительным законодательством предусматривает наличие объектов, подлежащих сносу. Учитывая объем необходимых работ, собственник не сможет в течение 3 лет выполнить строительство и подтвердить данный факт государственной регистрацией прав на объекты.

Таким образом, при формальном толковании указанной нормы жилищное строительство в рамках развития застроенной территории является более обременительным, нежели иная форма строительства. Применение п. 15 ст. 396 НК РФ должно соответствовать целям налогового законодательства и учитывать положения иных отраслей права.

1 Письмо Федеральной налоговой службы от 1 февраля 2021 г. № БВ-4-7/1078@.

2 Определение Верховного Суда РФ от 23 ноября 2020 г. № 305-ЭС20-2879 по делу № А40-86746/2019.

3 Определение Верховного Суда РФ от 12 июля 2019 г. № 307-ЭС19-5241 по делу № А05-879/2018.

4 Определение Верховного Суда РФ от 25 ноября 2020 г. № 306-ЭС20-13858 по делу № А49-3817/2019.

5 Определение Верховного Суда РФ от 25 сентября 2020 г. № 305-ЭС20-12979 по делу А40-85398/2019.

№ 305-ЭС20-12979 по делу А40-85398/2019.

6 Постановление Конституционного Суда РФ от 12 ноября 2020 г. № 46-П.

7 Определение Верховного Суда РФ от 15 октября 2020 г. № 309-ЭС20-11143 по делу № А60-50402/2019.

С 2020 года предпенсионеры имеют право на налоговые льготы за 2019 год

С 2020 года предпенсионеры смогут получать налоговые льготы, которые до 2020 года предоставлялись только пенсионерам. В частности, речь идет о льготах при уплате земельного налога в виде налогового вычета на величину кадастровой стоимости 6 соток и налога на имущество физических лиц в виде освобождения от уплаты налога по одному из объектов: квартира, часть квартиры или комната; жилой дом или часть жилого дома; гараж или машино-место.

Налоговые льготы будут предоставляться в 2020 году за 2019 год. Сведения о наличии у гражданина статуса предпенсионера будут передаваться Пенсионным фондом России в Федеральную налоговую службу автоматически.

Однако в ряде случаев может возникнуть необходимость гражданину подтвердить наличие в 2019 году статуса предпенсионера. Особенно это касается граждан, которые в 2020 году уже сменят статус предпенсионера на статус пенсионера. Таким гражданам есть смысл заранее распечатать справку о статусе предпенсионера на сайте ПФР, поскольку после назначения пенсии получить такую справку через электронный ресурс, не выходя из дома, уже не получится – за ней придется лично обращаться в Пенсионный фонд.

Получить подтверждение статуса предпенсионера на сайте ПФР можно за несколько секунд. Для этого необходимо в Личном кабинете выбрать в разделе «Пенсии» вкладку «Заказать справку (выписку): об отнесении гражданина к категории граждан предпенсионного возраста», после чего указать орган, куда предоставляются сведения, — Федеральная налоговая служба России, орган государственной власти РФ в области содействия занятости населения, работодатель. При желании сформированную справку можно получить на электронную почту, сохранить, распечатать, а также просмотреть в разделе «История обращений».

Напомним, что налоговые льготы предоставляются предпенсионерам по достижении «старого» пенсионного возраста, а именно 50 лет для женщин, имеющих необходимый северный стаж, и 55 лет для мужчин, имеющих необходимый северный стаж.

Поделиться новостью

Часто задаваемые вопросы физических лиц по уплате налогов на имущество, транспорт и землю

Налогоплательщики (физические лица) стали часто задавать вопросы касательно уплаты налогов на имущество, землю и транспорт.

Граждане страны сталкиваются с разными жизненными ситуациями, в которых не знают, как правильно исполнить свои налоговые обязательства. В этой связи пресс-служба Комитета государственных доходов отобрала ТОП-20 часто задаваемых вопросов и публикует ответы на них:

Какой срок уплаты налога на имущество, земельного налога и налога на транспортные средства с физических лиц?

Физические лица уплачивают в бюджет:

- земельный налог и налог на имущество не позднее 1 октября года, следующего за отчетным налоговым периодом;

- налог на транспорт не позднее 31 декабря налогового периода.

Будут ли штрафные санкции за несвоевременную уплату налога?

Действующим Налоговым кодексом Республики Казахстан штрафных санкций не установлено, за исключением начисления суммы пени на сумму недоимки, за каждый день просрочки исполнения налогового обязательства.

Куда оплачивать налог на транспорт?

Уплата налога физическими лицами проводится по месту жительства (прописки) физического лица.

Куда платить налог при смене места жительства?

Куда уплатить налог на транспортные средства с физических лиц, если налогоплательщик переехал в Восточно-Казахстанскую область со сменой регистрации места жительства, а сам транспорт по-прежнему зарегистрирован в Алматинской области?

- Уплату налога необходимо производить в бюджет по новому месту жительства, реквизиты можно узнать в управлении государственных доходов по месту проживания, либо позвонив в Контакт – центр 1414.

Машина после ДТП, находится в неисправном состоянии и не используется, должны ли платить налог на транспортные средства за данное авто?

Да, должны платить налог, пока у автомобиля имеется владелец и транспорт состоит на регистрационном учете в органах Управления дорожной полиции РК.

Для прекращения исполнения налогового обязательства по такому транспортному средству, необходимо снять его с регистрационного учета.

При оплате налога на транспортные средства ошибочно оплатил на себя, а автомобиль зарегистрирован на супругу. Как теперь зачесть данный платеж на жену?

Согласно пункту 5 статьи 101 Налогового кодекса зачету не подлежит излишне уплаченная (взысканная) сумма налога, платежа в бюджет, пени в счет погашения налоговой задолженности другого налогоплательщика. Данное лицо может подать налоговое заявление о возврате суммы.

Если я продал автотранспорт по доверенности, налоги начисляются на меня или на фактического пользователя автотранспорта?

Ваше право собственности прекращается только на основании совершенной двусторонней сделки и зарегистрированной в уполномоченном органе, продажа автомобиля другими способами (по доверенности либо по страховке) не прекращает право собственности.

Следовательно, налоги начисляются на собственника автотранспорта, официально зарегистрированного в уполномоченном органе. При этом передача ТС по доверенности согласно нормам Гражданского кодекса не является отчуждением имущества и передачей права собственности, а дает право на его управление или представление интересов от имени собственника.

В каком размере производится уплата налога на транспортные средства с физических лиц, если автомобиль приобретен в августе месяце текущего года?

Сумма налога на транспортные средства исчисляется за период с первого числа месяца, в котором приобретено право собственности до конца налогового периода.

Соответственно, в вашем случае необходимо оплатить транспортный налог за пять месяцев: с августа по декабрь текущего года.

Являются ли прицепы транспортных средств объектом налогообложения налогом на транспортные средства?

Прицепы транспортных средств объектом налогообложения налогом на транспортные средства не являются.

Как и где можно самостоятельно рассчитать налог на транспортные средства с физических лиц?

Расчет суммы налога на транспортные средства налогоплательщики могут произвести самостоятельно с использованием портала http://www.kgd.gov.kz, пройдя по следующим вкладкам: «Электронные сервисы» — «Калькулятор» — «Расчет налога на транспорт» или по прямой ссылке: http://kgd.gov.kz/ru/calc/transports Для произведения авторасчета заполните соответствующие поля.

Что является налоговой базой для определения земельного налога и налога на имущество?

Налоговой базой для определения земельного налога является площадь земельного участка и (или) земельной доли.

По налогу на имущество Налоговой базой – оценочная стоимость имущества.

Что является основанием для признания пользователя плательщиком земельного налога в случае отсутствия идентификационных документов на земельный участок?

В случае отсутствия идентификационных документов на земельный участок основанием для признания пользователя плательщиком земельного налога в отношении земельного участка является фактическое владение и пользование таким участком на основании:

- актов государственных органов о предоставлении земельного участка – при предоставлении земельного участка из государственной собственности;

- гражданско-правовых сделок или иных оснований, предусмотренных законодательством Республики Казахстан, – в остальных случаях (п.

3 ст.499 НК).

3 ст.499 НК).

Налоговая база для исчисления налога на имущество с физических лиц?

Налоговой базой по жилищам, дачным постройкам, гаражам является стоимость объектов налогообложения, определяемая по состоянию на 1 января каждого года, следующего за отчетным, Государственной корпорацией «Правительство для граждан». (п.1 ст.529 Налогового кодекса).

Корректировка базовых ставок земельного налога по не используемым землям с/х назначения?

Местные представительные органы имеют право повышать базовые ставки земельного налога, не более чем в десять раз на не используемые в соответствии с земельным законодательством Республики Казахстан земли сельскохозяйственного назначения. (п.4 ст.509 НК).

В 2015 году купили автомашину марки Lexus 2010 года с объемом двигателя 4700 см.куб и оформили на мать, она удостоена ордена «Алтын алқа», освобождается ли она от уплаты транспортного налога?

Согласно Налогового кодекса автомобили с объемом двигателя свыше 4000 см.куб и переоформленные в уполномоченном органе после 31 декабря 2013 года не освобождаются от уплаты транспортного налога, поэтому данная норма к указанным лицам не применима.

Я — инвалид 2 группы, освобожден ли я от налога на транспорт?

Да, Вы имеете льготу по имеющимся в собственности мотоколяскам и автомобилям — по одному автотранспортному средству, являющемуся объектом обложения налогом, кроме легкового автомобиля с объемом двигателя свыше 4 000 кубических сантиметров, в отношении которого в уполномоченном государственном органе произведены регистрационные действия, связанные со сменой собственника транспортного средства, после 31 декабря 2013 года.

Какие налоговые льготы предусмотрены при исчислении налога на имущество и земельного налога физического лица-инвалида?

По налогу на имущество не являются плательщиками инвалиды — в пределах 1500-кратного размера месячного расчетного показателя от общей стоимости всех объектов налогообложения, находящихся на праве собственности.

По налогу на землю не являются плательщиками инвалиды по:

- земельным участкам, занятым жилищным фондом, в том числе строениями и сооружениями при нем;

- придомовым земельным участкам;

- земельным участкам, предоставленным для ведения личного домашнего (подсобного) хозяйства, садоводства и дачного строительства, включая земли, занятые под постройки;

- земельным участкам, занятым под гаражи.

Как можно проверить задолженность по местным налогам с физических лиц?

Проверить наличие налоговой задолженности, в т.ч. по налогу на транспортные средства можно на сайте Комитета государственных доходов РК (www.kgd.gov.kz), в разделе «Электронные сервисы» — «Сведения об отсутствии (наличии) налоговой задолженности» путем введения ИИН, а также на портале «Электронного правительства» либо в УГД по месту жительства.

Какие мероприятия проводятся органами госдоходов для актуализации баз данных по имуществу и транспортным средств?

В настоящее время органами госдоходов проводится актуализация базы данных с уполномоченными органами.

Уточняются сведения о собственниках, а также проводится анализ таких сведений. Онлайн взаимодействие с информационными системами МВД РК, МЮ РК, КУЗР МСХ РК, НАО «Правительство для граждан» запланировано на 4-й квартал 2019 года.

Данные меры позволят сократить количество обращений от налогоплательщиков, а также достоверно производить расчет суммы налога.

Затронет ли налоговая амнистия физических лиц по долгам за налоги на имущество, землю и транспорт?

Да, распространяется. При этом амнистии подлежат суммы штрафов и пени при условии уплаты основной суммы долга в срок до 31 декабря 2019 года (вкл.), по налоговым обязательствам, образовавшимся у физических лиц за предыдущие периоды.

Налоговые льготы по местным налогам

ЗЕМЕЛЬНЫЙ НАЛОГ на территории города Ханты-Мансийска установлен Налоговым Кодексом РФ и Решением Думы города Ханты-Мансийска «О земельном налоге» от 28. 10.2005 № 116.

10.2005 № 116.

В соответствии со статьей 387 Налогового Кодекса РФ, в дополнение к перечню льгот по земельному налогу, установленному статьей 395 Налогового Кодекса РФ в 2016 году по земельному налогу на территории муниципального образования предоставлены следующие налоговые льготы:

освобождены от уплаты налога в размере 100% физические лица в отношении земельных участков, принадлежащих им на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения и не используемых ими в предпринимательской деятельности:

1) ветераны Великой Отечественной войны;

2) лица, в составе семьи которых имеется ребенок-инвалид в возрасте до 18 лет;

3) инвалиды I и II групп инвалидности, также неработающие инвалиды III группы;

4) инвалиды с детства;

5) реабилитированные лица и граждане, признанные пострадавшими от политических репрессий.

освобождены от уплаты земельного налога в размере 50% неработающие пенсионеры, получающие трудовую пенсию по старости или трудовую пенсию по случаю потери кормильца, в отношении земельных участков, принадлежащих им на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения, не используемых ими в предпринимательской деятельности:

находящихся в составе дачных, садоводческих и огороднических объединений;

предназначенных для размещения гаражей.

Пунктом 5.3. Решения Думы города Ханты-Мансийска № 116 от 28.10.2005 установлено, что если налогоплательщик, имеющий право на льготу, обладает несколькими земельными участками на территории города Ханты-Мансийска, льгота может применяться только в отношении одного земельного участка. При этом налогоплательщик должен самостоятельно определить, в отношении какого земельного участка будет применяться льгота.

НАЛОГ НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ установлен Налоговым Кодексом РФ и Решением Думы города Ханты-Мансийска «О налоге на имущество физических лиц» от 31. 10.2014 № 551- V РД.

10.2014 № 551- V РД.

В соответствии со статьей 399 Налогового Кодекса РФ, в дополнение к перечню льгот по налогу на имущество физических лиц, установленному статьей 407 Налогового Кодекса РФ на территории города Ханты-Мансийска установлена налоговая льгота в виде освобождения от уплаты налога лиц, в составе семьи которых имеется ребенок-инвалид в возрасте до 18 лет.

Пунктом 5 Решения Думы города Ханты-Мансийска № 551- V РД от 31.10.2014 установлено, что налоговая льгота предоставляется в размере подлежащей уплате налогоплательщиком суммы налога в отношении объекта налогообложения, находящегося в собственности налогоплательщика и не используемого налогоплательщиком в предпринимательской деятельности. При определении подлежащей уплате налогоплательщиком суммы налога налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида по выбору налогоплательщика вне зависимости от количества оснований для применения налоговых льгот.

Освобождение от уплаты налога на имущество | Кто освобожден от уплаты налога на имущество

Вот в чем дело. Агентство штата, округа или города, собирающее ваши налоги на недвижимость, обычно не сообщает вам, что вы имеете право на освобождение от налога. Вам необходимо найти и подать заявление на освобождение от уплаты налога на имущество, предлагаемое в вашем районе. Посетите веб-сайты налоговых органов в вашем районе, чтобы узнать, какие налоговые льготы доступны.

Никто не любит платить ни копейки налогов. Но когда дело доходит до налогов на недвижимость, вы можете заплатить слишком много, если не будете знать, что имеете право на освобождение от налога.

Вы можете потратить несколько часов на исследование и оформление документов, но вы можете снизить свой налоговый счет настолько, чтобы это окупило ваше время.

Вот пять наиболее распространенных видов освобождения от налога на имущество:

# 1 Усадьба

Самые популярные по налогам

Вычеты по налогу на арендную недвижимость

Налоги Что вы можете вычесть, например налог на имущество, а что нельзя — но банок определенно больше, чем нельзя.

Объяснение процесса обжалования налога на имущество

Налоги6 шагов к обжалованию вашего счета по налогу на недвижимость.

Как долго хранить налоговую отчетность и многое другое: контрольный список

НалогиДля большинства налоговых вычетов вам необходимо хранить квитанции и документы не менее 3 лет.

Покупка дома? Что нужно знать о налогах

НалогиВот информация о том, что подлежит вычету из налогооблагаемой базы при покупке дома.

Как новый налоговый закон влияет на домовладение

НалогиДетали могут быть непростыми. Еще раз проверьте эти налоговые правила, касающиеся домовладельцев.

Освобождение усадьбы освобождает вас от уплаты налога на часть стоимости вашего дома. Например, на Аляске домовладельцы старше 65 лет не платят налоги с первых 150 000 долларов оценочной стоимости основного места жительства.

Некоторые штаты привязывают освобождение от налога на усадьбу к уровню дохода или другим критериям. В каждой сфере свои правила и сроки подачи заявок. Некоторые требуют повторной подачи заявки каждый год.

№ 2 Пожилые люди и инвалиды

Во многих штатах пожилым домовладельцам и инвалидам предоставляются льготы по налогу на недвижимость. Колорадо освобождает от уплаты 50% от первых 200 000 долларов от фактической стоимости вашего дома для пожилых людей и ветеранов-инвалидов.

Популярные чтения

Простое 5-шаговое руководство по покраске бетона

Живопись и освещениеПокраска бетонных поверхностей требует больше навыков, инструментов и времени, чем нанесение покрытия на гипсокартон.Вот как это сделать правильно.

Не покупайте органайзер для шкафа. Попробуйте эти идеи вместо этого

Спальня и шкафВот как организовать шкаф, не тратя деньги на гаджеты.

Руководство по окраске (чтобы не тратить зря деньги)

Живопись и освещение Выбор неправильного типа лакокрасочного покрытия может означать, что ремонт будет стоить вдвое дороже.

Существуют ограничения по возрасту, доходу и месту жительства, поэтому полезно читать мелкий шрифт. Освобождение приусадебного участка для пожилых людей может отсрочить налоги на недвижимость только до продажи дома. И не думайте, что исключения для пожилых людей начнутся в 65.

- Штат Вашингтон снижает налоги на недвижимость для домовладельцев через год после того, как им исполнилось 61 год.

- Нашуа, штат Нью-Хэмпшир, увеличивает размер освобождения от уплаты налога для пожилых людей с возрастом. Когда вам исполнится 65 лет, вы получите освобождение в размере 192 000 долларов.Эта сумма увеличивается до 224 000 долларов, когда вам исполняется 75 лет, и до 280 000 долларов, когда вам исполняется 80.

Чтобы получить освобождение от уплаты налога на имущество, вам нужно будет предъявить доказательство инвалидности, например право на получение пособия по инвалидности Social Security.

# 3 Ветераны войны

Многие штаты предлагают ветеранам освобождение от налога на имущество, если они:

- Использовать дом в качестве основного места жительства

- Обслуживается в военное время

- С честью уволены

В некоторых штатах всем ветеранам, даже тем, кто служил в мирное время, предоставляются льготы по налогу на имущество.Другие, как Пенсильвания, нацелены на ветеринаров-инвалидов.

Возможно, вам потребуется выполнить другие требования, такие как продолжительность проживания или ограничения по доходу. Родители и вдовы инвалидов-военнослужащих также могут получить освобождение от уплаты налога на имущество.

№4 Ремонт

Если вы делаете ремонт в доме, проверьте, есть ли такие льготы по налогу на имущество:

- В округе Кук, штат Иллинойс, вы можете заработать до 75 000 долларов на улучшение дома без уплаты налогов на увеличившуюся стоимость дома в течение четырех лет.

- В округе Пирс, штат Вашингтон, вы можете получить трехлетнее освобождение от налогов на ремонт дома в размере до определенного процента от вашей оценочной стоимости.

Однако посоветуйтесь с налоговой инспекцией, прежде чем вышибать стену. Возможно, вам придется подать заявление на освобождение от уплаты налогов, прежде чем вы начнете работать.

# 5 Энергетические стимулы

Установка систем возобновляемой энергии в вашем доме может окупиться как по счету налога на имущество, так и по счету за электроэнергию. Некоторые штаты исключают стоимость определенных зеленых улучшений из оценки недвижимости дома.

Допустимые обновления могут включать установку солнечных панелей или геотермальных тепловых насосов.

Ищите информацию о государственных и местных налоговых льготах для систем возобновляемой энергии в Базе данных государственных стимулов для возобновляемых источников энергии и повышения эффективности.

# 6 Другие исключения

Посещение офиса местного налогового инспектора может выявить другие менее распространенные льготы по налогу на имущество.

- Smithtown, N.Y., освобождает от уплаты налога на собственность, которую вы строите или ремонтируете, чтобы подарить дедушке или бабушке дом.

- В некоторых округах штата Нью-Йорк снижена оценочная стоимость домов пожарных-добровольцев.

- Некоторые штаты предлагают освобождение вдов / вдовцов. Не повредит спросить, есть ли у вас.

Стоит ли прилагать усилия к освобождению от уплаты налогов?

Средний размер уплачиваемого налога на недвижимость в США составляет около 2000 долларов в год, или около 1% от средней стоимости дома в 200000 долларов. Экономия от льгот будет широко варьироваться в зависимости от того, где вы живете, стоимости вашего дома и того, на что вы имеете право.15% -ное освобождение сэкономит около 300 долларов.

Связанный:

В этой статье представлена общая информация о налоговом законодательстве и последствиях, и не следует полагаться на нее как на налоговую или юридическую консультацию, применимую к конкретным транзакциям или обстоятельствам. Проконсультируйтесь с налоговым профи за таким советом.

Проконсультируйтесь с налоговым профи за таким советом.

Как получить льготу по налогу на имущество старшего возраста

Воспользуйтесь налоговыми льготами как старший

Бенджамин Франклин однажды сказал, что налоги — одна из немногих вещей, которые можно точно определить в жизни.

Что касается налогов на имущество, пенсионеры часто оказываются в уникальном положении.

В то время как стоимость жилья продолжает расти, а вместе с ним и налоги на имущество, доходы пенсионеров не растут.

Несколько штатов предприняли шаги для облегчения этого налогового бремени для пожилых людей.

Вот как работают льготы по уплате налога на имущество пожилых людей и как узнать, имеете ли вы право на них.

В этой статье (Перейти к…)

Что такое освобождение от уплаты налога на имущество старшего возраста?

Освобождение от уплаты налога на имущество пожилых людей уменьшает сумму, которую пожилые люди должны платить налоги на собственность, которая им принадлежит.

Налоги на недвижимость, возможно, являются наиболее непопулярными налогами в США. И для пенсионеров они создают уникальную проблему — поскольку налоги на имущество со временем растут, а доходы могут не расти.

штата отреагировали на этот вопрос, приняв политику налоговых льгот для некоторых домовладельцев, включая пожилых граждан.

Но штаты не всегда проявляют инициативу в предоставлении пожилым людям помощи, в которой они нуждаются.

Агентство штата, округа или города, собирающее ваши налоги на недвижимость, обычно не сообщает вам, что вы имеете право на освобождение от уплаты налогов.Вы должны сами выяснить, соответствуете ли вы требованиям.

На самом деле, агентство штата, округа или города, которое собирает ваши налоги на недвижимость, обычно не сообщает вам, что вы имеете право на освобождение от налога.

Вместо этого вы должны сами выяснить, имеете ли вы право, а затем запросить налоговый вычет, на который вы имеете право.

Вот как это сделать.

Как работают льготы по налогу на имущество

Прежде всего необходимо знать, что освобождение от уплаты налога на имущество не влияет на ставку налога.И они обычно не снимаются с ваших налоговых счетов.

Вместо этого они обычно снижают стоимость вашего дома, подлежащего налогообложению.

Некоторые районы предлагают определенный процент от стоимости дома, в то время как другие предлагают суммы в долларах.

Экономия от освобождения от уплаты налогов будет широко варьироваться в зависимости от того, где вы живете, от стоимости вашего дома и от того, на что вы имеете право.

Вам нужно будет узнать об исключениях собственности, которые предлагаются в вашем районе, а затем подать заявление на их получение.

Как получить право на освобождение от уплаты основного налогаПравила налогообложения собственности значительно различаются от штата к штату. Пожилые люди, соответствующие требованиям штата, могут воспользоваться льготами. Например, в большинстве штатов для квалификации используются следующие два правила:

- Вы должны достичь минимального возраста для освобождения престарелых от налога на имущество

- Лицо, требующее освобождения, должно проживать в доме в качестве основного места жительства

Минимальный возраст для освобождения от уплаты налога на имущество пожилых людей обычно составляет от 61 до 65.

В то время как во многих штатах, таких как Нью-Йорк, Техас и Массачусетс, требуется, чтобы пожилые люди были старше 65 лет, в других штатах, таких как Вашингтон, возраст составляет всего 61 год.

В Нью-Гэмпшире, несмотря на то, что вам должно быть 65 лет и старше, с возрастом вам также будет предоставляться льготное освобождение.

Во многих местах также установлены требования к доходу. Слишком большой заработок может дисквалифицировать вас, или сумма вашего освобождения будет уменьшена.

В большинстве штатов есть официальный правительственный веб-сайт, посвященный налогам, доходам или финансам, на котором перечислены местные правила освобождения от уплаты налога на имущество старшего возраста.

Поиск в Google по запросу «освобождение от уплаты налога на имущество престарелых [штат]» должен найти ваш.

Как получить льготу по налогу на имущество старшего возрастаВажно подать заявление на освобождение от уплаты налога старшего возраста до крайнего срока, установленного вашим штатом. В каждом штате разные сроки.

В большинстве штатов есть веб-сайты, на которых вы можете найти крайние сроки подачи, а также необходимые формы и инструкции.

В большинстве штатов есть веб-сайты, на которых вы можете найти крайние сроки подачи, а также необходимые формы и инструкции.

Заявления об освобождении от уплаты налога на имущество обычно подаются в налоговую инспекцию вашего местного округа.

В то время как большинство штатов предлагают базовые льготы для тех, кто соответствует требованиям, ваш округ может предложить более льготные льготы.

Независимо от того, подаете ли вы заявку на освобождение от уплаты налогов, предлагаемое штатом или округом, вам следует обратиться к налоговому инспектору или в офис налогового инспектора в вашем округе для получения дополнительной информации или разъяснений относительно права на получение налоговых льгот.

Примеры освобождения от уплаты налога на имущество старшего возраста государствомВ то время как в большинстве штатов пожилые люди в той или иной форме освобождаются от налога на имущество, некоторые из них более доброжелательны, чем другие.

Вайоминг и Невада несут самое низкое общее налоговое бремя штата и штата в США

Ни в одном из этих двух штатов нет подоходных налогов. Вы можете обналичить свои пенсионные планы и забрать чеки социального обеспечения, не беспокоясь о большом счете государственного налога.

Вы можете обналичить свои пенсионные планы и забрать чеки социального обеспечения, не беспокоясь о большом счете государственного налога.

Освобождение от уплаты налогов для пожилых людей в Нью-Йорке также является довольно щедрым. Он рассчитывается как 50 процентов оценочной стоимости вашего дома, то есть вы платите только половину обычных налогов за свою собственность.

Вы должны быть старше 65 лет и иметь годовой доход не более 29 000 долларов США по состоянию на 2019 год.

Другие штаты и города не так дружелюбны.

Например, для пожилых домовладельцев в Бостоне льготы намного меньше.

Бостон, Массачусетс предлагает 1500 долларов, и вы не можете претендовать на них в 2020 году, если в результате ваш налоговый счет станет меньше, чем в 2019 году. К тому же вам необходимо достичь 65 лет к 1 июля st .

Бостонские пенсионеры также должны прожить в штате Массачусетс 10 лет или владеть недвижимостью в течение пяти лет.

В Вашингтоне вы можете подать заявление на освобождение от уплаты налогов, если вам исполнился 61 год в предыдущем году и ваш семейный доход составляет менее 35 000 долларов.

В зависимости от уровня вашего дохода это освобождение может быть стандартным, частичным или полным.

Полное освобождение от налогов в Вашингтоне означает, что вы не платите налог с первых 60 000 долларов США или 60 процентов оценочной стоимости, в зависимости от того, что больше.

Опять же, вам придется изучить правила своего штата, чтобы узнать, имеете ли вы право и на какую сумму.

Освобождение от уплаты налога на имущество Часто задаваемые вопросы Какие существуют виды освобождения от налога на имущество?Для тех, кто соответствует требованиям, налоговые льготы обычно делятся на четыре разные категории:

— Пожилые люди: Вы можете иметь право на участие, если у вас ограниченный доход и вы достигли определенного возраста или старше

— Люди с ограниченными возможностями: Вы могут получить освобождение, если у вас ограниченный доход и инвалидность не позволяет вам работать.

— Ветераны: ветераны вооруженных сил с полной инвалидностью и ветераны с инвалидностью 80%, связанные со службой, или могут получить освобождение

— Усадьба: в большинстве штатов есть освобождение от налога на недвижимость приусадебного участка, которое позволяет вам защитить определенную сумму стоимости вашего основного имущества от налогов

Да, налог на недвижимость и налог на имущество считаются одинаковыми.Налоговая служба использует термин «налог на недвижимость». Однако большинство домовладельцев называют это «налогом на недвижимость».

Что такое освобождение от налогов или налоговый вычет?Эти два похожи, но не синонимы. Подобно вычету, освобождение от налогов снижает ваш налогооблагаемый доход. Однако освобождение от налогов освобождает часть вашего дохода от налогооблагаемого дохода и зависит от вашего регистрационного статуса и количества иждивенцев, на которых вы претендуете.

Что такое отсрочка налога на имущество?Отсрочка означает, что вы можете отложить уплату налога на недвижимость, если вы соответствуете требованиям в отношении возраста и дохода.В этом случае налог на имущество становится залогом вашего дома, с которого начисляются проценты до тех пор, пока он не будет уплачен.

Итог по льготам по налогу на имущество для пенсионеровКогда дело доходит до уплаты налогов, никому не нравится платить ни копейки больше, чем требуется.

Когда дело доходит до налогов на имущество, вы можете платить слишком много, если не знаете, как претендовать на освобождение от налога.

Хотя верно, что налоги почти всегда гарантированы, к счастью для пенсионеров, во многих штатах предусмотрены какие-то налоговые льготы, когда речь идет о налогах на имущество.

Как получить льготу по налогу на имущество старшего возраста

Воспользуйтесь налоговыми льготами как старший

Бенджамин Франклин однажды сказал, что налоги — одна из немногих вещей, которые можно точно определить в жизни.

Что касается налогов на имущество, пенсионеры часто оказываются в уникальном положении.

В то время как стоимость жилья продолжает расти, а вместе с ним и налоги на имущество, доходы пенсионеров не растут.

Несколько штатов предприняли шаги для облегчения этого налогового бремени для пожилых людей.

Вот как работают льготы по уплате налога на имущество пожилых людей и как узнать, имеете ли вы право на них.

В этой статье (Перейти к…)

Что такое освобождение от уплаты налога на имущество старшего возраста?

Освобождение от уплаты налога на имущество пожилых людей уменьшает сумму, которую пожилые люди должны платить налоги на собственность, которая им принадлежит.

Налоги на недвижимость, возможно, являются наиболее непопулярными налогами в США. И для пенсионеров они создают уникальную проблему — поскольку налоги на имущество со временем растут, а доходы могут не расти.

штата отреагировали на этот вопрос, приняв политику налоговых льгот для некоторых домовладельцев, включая пожилых граждан.

Но штаты не всегда проявляют инициативу в предоставлении пожилым людям помощи, в которой они нуждаются.

Агентство штата, округа или города, собирающее ваши налоги на недвижимость, обычно не сообщает вам, что вы имеете право на освобождение от уплаты налогов. Вы должны сами выяснить, соответствуете ли вы требованиям.

На самом деле, агентство штата, округа или города, которое собирает ваши налоги на недвижимость, обычно не сообщает вам, что вы имеете право на освобождение от налога.

Вместо этого вы должны сами выяснить, имеете ли вы право, а затем запросить налоговый вычет, на который вы имеете право.

Вот как это сделать.

Как работают льготы по налогу на имущество

Прежде всего необходимо знать, что освобождение от уплаты налога на имущество не влияет на ставку налога. И они обычно не снимаются с ваших налоговых счетов.

Вместо этого они обычно снижают стоимость вашего дома, подлежащего налогообложению.

Некоторые районы предлагают определенный процент от стоимости дома, в то время как другие предлагают суммы в долларах.

Экономия от освобождения от уплаты налогов будет широко варьироваться в зависимости от того, где вы живете, от стоимости вашего дома и от того, на что вы имеете право.

Вам нужно будет узнать об исключениях собственности, которые предлагаются в вашем районе, а затем подать заявление на их получение.

Как получить право на освобождение от уплаты основного налогаПравила налогообложения собственности значительно различаются от штата к штату. Пожилые люди, соответствующие требованиям штата, могут воспользоваться льготами. Например, в большинстве штатов для квалификации используются следующие два правила:

- Вы должны достичь минимального возраста для освобождения престарелых от налога на имущество

- Лицо, требующее освобождения, должно проживать в доме в качестве основного места жительства

Минимальный возраст для освобождения от уплаты налога на имущество пожилых людей обычно составляет от 61 до 65.

В то время как во многих штатах, таких как Нью-Йорк, Техас и Массачусетс, требуется, чтобы пожилые люди были старше 65 лет, в других штатах, таких как Вашингтон, возраст составляет всего 61 год.

В Нью-Гэмпшире, несмотря на то, что вам должно быть 65 лет и старше, с возрастом вам также будет предоставляться льготное освобождение.

Во многих местах также установлены требования к доходу. Слишком большой заработок может дисквалифицировать вас, или сумма вашего освобождения будет уменьшена.

В большинстве штатов есть официальный правительственный веб-сайт, посвященный налогам, доходам или финансам, на котором перечислены местные правила освобождения от уплаты налога на имущество старшего возраста.

Поиск в Google по запросу «освобождение от уплаты налога на имущество престарелых [штат]» должен найти ваш.

Как получить льготу по налогу на имущество старшего возрастаВажно подать заявление на освобождение от уплаты налога старшего возраста до крайнего срока, установленного вашим штатом. В каждом штате разные сроки.

В большинстве штатов есть веб-сайты, на которых вы можете найти крайние сроки подачи, а также необходимые формы и инструкции.

В большинстве штатов есть веб-сайты, на которых вы можете найти крайние сроки подачи, а также необходимые формы и инструкции.

Заявления об освобождении от уплаты налога на имущество обычно подаются в налоговую инспекцию вашего местного округа.

В то время как большинство штатов предлагают базовые льготы для тех, кто соответствует требованиям, ваш округ может предложить более льготные льготы.

Независимо от того, подаете ли вы заявку на освобождение от уплаты налогов, предлагаемое штатом или округом, вам следует обратиться к налоговому инспектору или в офис налогового инспектора в вашем округе для получения дополнительной информации или разъяснений относительно права на получение налоговых льгот.

Примеры освобождения от уплаты налога на имущество старшего возраста государствомВ то время как в большинстве штатов пожилые люди в той или иной форме освобождаются от налога на имущество, некоторые из них более доброжелательны, чем другие.

Вайоминг и Невада несут самое низкое общее налоговое бремя штата и штата в США

Ни в одном из этих двух штатов нет подоходных налогов. Вы можете обналичить свои пенсионные планы и забрать чеки социального обеспечения, не беспокоясь о большом счете государственного налога.

Вы можете обналичить свои пенсионные планы и забрать чеки социального обеспечения, не беспокоясь о большом счете государственного налога.

Освобождение от уплаты налогов для пожилых людей в Нью-Йорке также является довольно щедрым. Он рассчитывается как 50 процентов оценочной стоимости вашего дома, то есть вы платите только половину обычных налогов за свою собственность.

Вы должны быть старше 65 лет и иметь годовой доход не более 29 000 долларов США по состоянию на 2019 год.

Другие штаты и города не так дружелюбны.

Например, для пожилых домовладельцев в Бостоне льготы намного меньше.

Бостон, Массачусетс предлагает 1500 долларов, и вы не можете претендовать на них в 2020 году, если в результате ваш налоговый счет станет меньше, чем в 2019 году. К тому же вам необходимо достичь 65 лет к 1 июля st .

Бостонские пенсионеры также должны прожить в штате Массачусетс 10 лет или владеть недвижимостью в течение пяти лет.

В Вашингтоне вы можете подать заявление на освобождение от уплаты налогов, если вам исполнился 61 год в предыдущем году и ваш семейный доход составляет менее 35 000 долларов.

В зависимости от уровня вашего дохода это освобождение может быть стандартным, частичным или полным.

Полное освобождение от налогов в Вашингтоне означает, что вы не платите налог с первых 60 000 долларов США или 60 процентов оценочной стоимости, в зависимости от того, что больше.

Опять же, вам придется изучить правила своего штата, чтобы узнать, имеете ли вы право и на какую сумму.

Освобождение от уплаты налога на имущество Часто задаваемые вопросы Какие существуют виды освобождения от налога на имущество?Для тех, кто соответствует требованиям, налоговые льготы обычно делятся на четыре разные категории:

— Пожилые люди: Вы можете иметь право на участие, если у вас ограниченный доход и вы достигли определенного возраста или старше

— Люди с ограниченными возможностями: Вы могут получить освобождение, если у вас ограниченный доход и инвалидность не позволяет вам работать.

— Ветераны: ветераны вооруженных сил с полной инвалидностью и ветераны с инвалидностью 80%, связанные со службой, или могут получить освобождение

— Усадьба: в большинстве штатов есть освобождение от налога на недвижимость приусадебного участка, которое позволяет вам защитить определенную сумму стоимости вашего основного имущества от налогов

Да, налог на недвижимость и налог на имущество считаются одинаковыми.Налоговая служба использует термин «налог на недвижимость». Однако большинство домовладельцев называют это «налогом на недвижимость».

Что такое освобождение от налогов или налоговый вычет?Эти два похожи, но не синонимы. Подобно вычету, освобождение от налогов снижает ваш налогооблагаемый доход. Однако освобождение от налогов освобождает часть вашего дохода от налогооблагаемого дохода и зависит от вашего регистрационного статуса и количества иждивенцев, на которых вы претендуете.

Что такое отсрочка налога на имущество?Отсрочка означает, что вы можете отложить уплату налога на недвижимость, если вы соответствуете требованиям в отношении возраста и дохода.В этом случае налог на имущество становится залогом вашего дома, с которого начисляются проценты до тех пор, пока он не будет уплачен.

Итог по льготам по налогу на имущество для пенсионеровКогда дело доходит до уплаты налогов, никому не нравится платить ни копейки больше, чем требуется.

Когда дело доходит до налогов на имущество, вы можете платить слишком много, если не знаете, как претендовать на освобождение от налога.

Хотя верно, что налоги почти всегда гарантированы, к счастью для пенсионеров, во многих штатах предусмотрены какие-то налоговые льготы, когда речь идет о налогах на имущество.

Как получить льготу по налогу на имущество старшего возраста

Воспользуйтесь налоговыми льготами как старший

Бенджамин Франклин однажды сказал, что налоги — одна из немногих вещей, которые можно точно определить в жизни.

Что касается налогов на имущество, пенсионеры часто оказываются в уникальном положении.

В то время как стоимость жилья продолжает расти, а вместе с ним и налоги на имущество, доходы пенсионеров не растут.

Несколько штатов предприняли шаги для облегчения этого налогового бремени для пожилых людей.

Вот как работают льготы по уплате налога на имущество пожилых людей и как узнать, имеете ли вы право на них.

В этой статье (Перейти к…)

Что такое освобождение от уплаты налога на имущество старшего возраста?

Освобождение от уплаты налога на имущество пожилых людей уменьшает сумму, которую пожилые люди должны платить налоги на собственность, которая им принадлежит.

Налоги на недвижимость, возможно, являются наиболее непопулярными налогами в США. И для пенсионеров они создают уникальную проблему — поскольку налоги на имущество со временем растут, а доходы могут не расти.

штата отреагировали на этот вопрос, приняв политику налоговых льгот для некоторых домовладельцев, включая пожилых граждан.

Но штаты не всегда проявляют инициативу в предоставлении пожилым людям помощи, в которой они нуждаются.

Агентство штата, округа или города, собирающее ваши налоги на недвижимость, обычно не сообщает вам, что вы имеете право на освобождение от уплаты налогов. Вы должны сами выяснить, соответствуете ли вы требованиям.

На самом деле, агентство штата, округа или города, которое собирает ваши налоги на недвижимость, обычно не сообщает вам, что вы имеете право на освобождение от налога.

Вместо этого вы должны сами выяснить, имеете ли вы право, а затем запросить налоговый вычет, на который вы имеете право.

Вот как это сделать.

Как работают льготы по налогу на имущество

Прежде всего необходимо знать, что освобождение от уплаты налога на имущество не влияет на ставку налога. И они обычно не снимаются с ваших налоговых счетов.

Вместо этого они обычно снижают стоимость вашего дома, подлежащего налогообложению.

Некоторые районы предлагают определенный процент от стоимости дома, в то время как другие предлагают суммы в долларах.

Экономия от освобождения от уплаты налогов будет широко варьироваться в зависимости от того, где вы живете, от стоимости вашего дома и от того, на что вы имеете право.

Вам нужно будет узнать об исключениях собственности, которые предлагаются в вашем районе, а затем подать заявление на их получение.

Как получить право на освобождение от уплаты основного налогаПравила налогообложения собственности значительно различаются от штата к штату. Пожилые люди, соответствующие требованиям штата, могут воспользоваться льготами. Например, в большинстве штатов для квалификации используются следующие два правила:

- Вы должны достичь минимального возраста для освобождения престарелых от налога на имущество

- Лицо, требующее освобождения, должно проживать в доме в качестве основного места жительства

Минимальный возраст для освобождения от уплаты налога на имущество пожилых людей обычно составляет от 61 до 65.

В то время как во многих штатах, таких как Нью-Йорк, Техас и Массачусетс, требуется, чтобы пожилые люди были старше 65 лет, в других штатах, таких как Вашингтон, возраст составляет всего 61 год.

В Нью-Гэмпшире, несмотря на то, что вам должно быть 65 лет и старше, с возрастом вам также будет предоставляться льготное освобождение.

Во многих местах также установлены требования к доходу. Слишком большой заработок может дисквалифицировать вас, или сумма вашего освобождения будет уменьшена.

В большинстве штатов есть официальный правительственный веб-сайт, посвященный налогам, доходам или финансам, на котором перечислены местные правила освобождения от уплаты налога на имущество старшего возраста.

Поиск в Google по запросу «освобождение от уплаты налога на имущество престарелых [штат]» должен найти ваш.

Как получить льготу по налогу на имущество старшего возрастаВажно подать заявление на освобождение от уплаты налога старшего возраста до крайнего срока, установленного вашим штатом. В каждом штате разные сроки.

В большинстве штатов есть веб-сайты, на которых вы можете найти крайние сроки подачи, а также необходимые формы и инструкции.

В большинстве штатов есть веб-сайты, на которых вы можете найти крайние сроки подачи, а также необходимые формы и инструкции.

Заявления об освобождении от уплаты налога на имущество обычно подаются в налоговую инспекцию вашего местного округа.

В то время как большинство штатов предлагают базовые льготы для тех, кто соответствует требованиям, ваш округ может предложить более льготные льготы.

Независимо от того, подаете ли вы заявку на освобождение от уплаты налогов, предлагаемое штатом или округом, вам следует обратиться к налоговому инспектору или в офис налогового инспектора в вашем округе для получения дополнительной информации или разъяснений относительно права на получение налоговых льгот.

Примеры освобождения от уплаты налога на имущество старшего возраста государствомВ то время как в большинстве штатов пожилые люди в той или иной форме освобождаются от налога на имущество, некоторые из них более доброжелательны, чем другие.

Вайоминг и Невада несут самое низкое общее налоговое бремя штата и штата в США

Ни в одном из этих двух штатов нет подоходных налогов. Вы можете обналичить свои пенсионные планы и забрать чеки социального обеспечения, не беспокоясь о большом счете государственного налога.

Вы можете обналичить свои пенсионные планы и забрать чеки социального обеспечения, не беспокоясь о большом счете государственного налога.

Освобождение от уплаты налогов для пожилых людей в Нью-Йорке также является довольно щедрым. Он рассчитывается как 50 процентов оценочной стоимости вашего дома, то есть вы платите только половину обычных налогов за свою собственность.

Вы должны быть старше 65 лет и иметь годовой доход не более 29 000 долларов США по состоянию на 2019 год.

Другие штаты и города не так дружелюбны.

Например, для пожилых домовладельцев в Бостоне льготы намного меньше.

Бостон, Массачусетс предлагает 1500 долларов, и вы не можете претендовать на них в 2020 году, если в результате ваш налоговый счет станет меньше, чем в 2019 году. К тому же вам необходимо достичь 65 лет к 1 июля st .

Бостонские пенсионеры также должны прожить в штате Массачусетс 10 лет или владеть недвижимостью в течение пяти лет.

В Вашингтоне вы можете подать заявление на освобождение от уплаты налогов, если вам исполнился 61 год в предыдущем году и ваш семейный доход составляет менее 35 000 долларов.

В зависимости от уровня вашего дохода это освобождение может быть стандартным, частичным или полным.

Полное освобождение от налогов в Вашингтоне означает, что вы не платите налог с первых 60 000 долларов США или 60 процентов оценочной стоимости, в зависимости от того, что больше.

Опять же, вам придется изучить правила своего штата, чтобы узнать, имеете ли вы право и на какую сумму.

Освобождение от уплаты налога на имущество Часто задаваемые вопросы Какие существуют виды освобождения от налога на имущество?Для тех, кто соответствует требованиям, налоговые льготы обычно делятся на четыре разные категории:

— Пожилые люди: Вы можете иметь право на участие, если у вас ограниченный доход и вы достигли определенного возраста или старше

— Люди с ограниченными возможностями: Вы могут получить освобождение, если у вас ограниченный доход и инвалидность не позволяет вам работать.

— Ветераны: ветераны вооруженных сил с полной инвалидностью и ветераны с инвалидностью 80%, связанные со службой, или могут получить освобождение

— Усадьба: в большинстве штатов есть освобождение от налога на недвижимость приусадебного участка, которое позволяет вам защитить определенную сумму стоимости вашего основного имущества от налогов

Да, налог на недвижимость и налог на имущество считаются одинаковыми.Налоговая служба использует термин «налог на недвижимость». Однако большинство домовладельцев называют это «налогом на недвижимость».

Что такое освобождение от налогов или налоговый вычет?Эти два похожи, но не синонимы. Подобно вычету, освобождение от налогов снижает ваш налогооблагаемый доход. Однако освобождение от налогов освобождает часть вашего дохода от налогооблагаемого дохода и зависит от вашего регистрационного статуса и количества иждивенцев, на которых вы претендуете.

Что такое отсрочка налога на имущество?Отсрочка означает, что вы можете отложить уплату налога на недвижимость, если вы соответствуете требованиям в отношении возраста и дохода.В этом случае налог на имущество становится залогом вашего дома, с которого начисляются проценты до тех пор, пока он не будет уплачен.

Итог по льготам по налогу на имущество для пенсионеровКогда дело доходит до уплаты налогов, никому не нравится платить ни копейки больше, чем требуется.

Когда дело доходит до налогов на имущество, вы можете платить слишком много, если не знаете, как претендовать на освобождение от налога.

Хотя верно, что налоги почти всегда гарантированы, к счастью для пенсионеров, во многих штатах предусмотрены какие-то налоговые льготы, когда речь идет о налогах на имущество.

Как получить льготу по налогу на имущество старшего возраста

Воспользуйтесь налоговыми льготами как старший

Бенджамин Франклин однажды сказал, что налоги — одна из немногих вещей, которые можно точно определить в жизни.

Что касается налогов на имущество, пенсионеры часто оказываются в уникальном положении.

В то время как стоимость жилья продолжает расти, а вместе с ним и налоги на имущество, доходы пенсионеров не растут.

Несколько штатов предприняли шаги для облегчения этого налогового бремени для пожилых людей.

Вот как работают льготы по уплате налога на имущество пожилых людей и как узнать, имеете ли вы право на них.

В этой статье (Перейти к…)

Что такое освобождение от уплаты налога на имущество старшего возраста?

Освобождение от уплаты налога на имущество пожилых людей уменьшает сумму, которую пожилые люди должны платить налоги на собственность, которая им принадлежит.

Налоги на недвижимость, возможно, являются наиболее непопулярными налогами в США. И для пенсионеров они создают уникальную проблему — поскольку налоги на имущество со временем растут, а доходы могут не расти.

штата отреагировали на этот вопрос, приняв политику налоговых льгот для некоторых домовладельцев, включая пожилых граждан.

Но штаты не всегда проявляют инициативу в предоставлении пожилым людям помощи, в которой они нуждаются.

Агентство штата, округа или города, собирающее ваши налоги на недвижимость, обычно не сообщает вам, что вы имеете право на освобождение от уплаты налогов. Вы должны сами выяснить, соответствуете ли вы требованиям.

На самом деле, агентство штата, округа или города, которое собирает ваши налоги на недвижимость, обычно не сообщает вам, что вы имеете право на освобождение от налога.

Вместо этого вы должны сами выяснить, имеете ли вы право, а затем запросить налоговый вычет, на который вы имеете право.

Вот как это сделать.

Как работают льготы по налогу на имущество

Прежде всего необходимо знать, что освобождение от уплаты налога на имущество не влияет на ставку налога. И они обычно не снимаются с ваших налоговых счетов.

Вместо этого они обычно снижают стоимость вашего дома, подлежащего налогообложению.

Некоторые районы предлагают определенный процент от стоимости дома, в то время как другие предлагают суммы в долларах.

Экономия от освобождения от уплаты налогов будет широко варьироваться в зависимости от того, где вы живете, от стоимости вашего дома и от того, на что вы имеете право.

Вам нужно будет узнать об исключениях собственности, которые предлагаются в вашем районе, а затем подать заявление на их получение.

Как получить право на освобождение от уплаты основного налогаПравила налогообложения собственности значительно различаются от штата к штату. Пожилые люди, соответствующие требованиям штата, могут воспользоваться льготами. Например, в большинстве штатов для квалификации используются следующие два правила:

- Вы должны достичь минимального возраста для освобождения престарелых от налога на имущество

- Лицо, требующее освобождения, должно проживать в доме в качестве основного места жительства

Минимальный возраст для освобождения от уплаты налога на имущество пожилых людей обычно составляет от 61 до 65.

В то время как во многих штатах, таких как Нью-Йорк, Техас и Массачусетс, требуется, чтобы пожилые люди были старше 65 лет, в других штатах, таких как Вашингтон, возраст составляет всего 61 год.

В Нью-Гэмпшире, несмотря на то, что вам должно быть 65 лет и старше, с возрастом вам также будет предоставляться льготное освобождение.

Во многих местах также установлены требования к доходу. Слишком большой заработок может дисквалифицировать вас, или сумма вашего освобождения будет уменьшена.

В большинстве штатов есть официальный правительственный веб-сайт, посвященный налогам, доходам или финансам, на котором перечислены местные правила освобождения от уплаты налога на имущество старшего возраста.

Поиск в Google по запросу «освобождение от уплаты налога на имущество престарелых [штат]» должен найти ваш.

Как получить льготу по налогу на имущество старшего возрастаВажно подать заявление на освобождение от уплаты налога старшего возраста до крайнего срока, установленного вашим штатом. В каждом штате разные сроки.

В большинстве штатов есть веб-сайты, на которых вы можете найти крайние сроки подачи, а также необходимые формы и инструкции.

В большинстве штатов есть веб-сайты, на которых вы можете найти крайние сроки подачи, а также необходимые формы и инструкции.

Заявления об освобождении от уплаты налога на имущество обычно подаются в налоговую инспекцию вашего местного округа.

В то время как большинство штатов предлагают базовые льготы для тех, кто соответствует требованиям, ваш округ может предложить более льготные льготы.

Независимо от того, подаете ли вы заявку на освобождение от уплаты налогов, предлагаемое штатом или округом, вам следует обратиться к налоговому инспектору или в офис налогового инспектора в вашем округе для получения дополнительной информации или разъяснений относительно права на получение налоговых льгот.

Примеры освобождения от уплаты налога на имущество старшего возраста государствомВ то время как в большинстве штатов пожилые люди в той или иной форме освобождаются от налога на имущество, некоторые из них более доброжелательны, чем другие.

Вайоминг и Невада несут самое низкое общее налоговое бремя штата и штата в США

Ни в одном из этих двух штатов нет подоходных налогов. Вы можете обналичить свои пенсионные планы и забрать чеки социального обеспечения, не беспокоясь о большом счете государственного налога.

Вы можете обналичить свои пенсионные планы и забрать чеки социального обеспечения, не беспокоясь о большом счете государственного налога.

Освобождение от уплаты налогов для пожилых людей в Нью-Йорке также является довольно щедрым. Он рассчитывается как 50 процентов оценочной стоимости вашего дома, то есть вы платите только половину обычных налогов за свою собственность.

Вы должны быть старше 65 лет и иметь годовой доход не более 29 000 долларов США по состоянию на 2019 год.

Другие штаты и города не так дружелюбны.

Например, для пожилых домовладельцев в Бостоне льготы намного меньше.

Бостон, Массачусетс предлагает 1500 долларов, и вы не можете претендовать на них в 2020 году, если в результате ваш налоговый счет станет меньше, чем в 2019 году. К тому же вам необходимо достичь 65 лет к 1 июля st .

Бостонские пенсионеры также должны прожить в штате Массачусетс 10 лет или владеть недвижимостью в течение пяти лет.

В Вашингтоне вы можете подать заявление на освобождение от уплаты налогов, если вам исполнился 61 год в предыдущем году и ваш семейный доход составляет менее 35 000 долларов.

В зависимости от уровня вашего дохода это освобождение может быть стандартным, частичным или полным.

Полное освобождение от налогов в Вашингтоне означает, что вы не платите налог с первых 60 000 долларов США или 60 процентов оценочной стоимости, в зависимости от того, что больше.

Опять же, вам придется изучить правила своего штата, чтобы узнать, имеете ли вы право и на какую сумму.

Освобождение от уплаты налога на имущество Часто задаваемые вопросы Какие существуют виды освобождения от налога на имущество?Для тех, кто соответствует требованиям, налоговые льготы обычно делятся на четыре разные категории:

— Пожилые люди: Вы можете иметь право на участие, если у вас ограниченный доход и вы достигли определенного возраста или старше