Кто платит косвенные налоги: кто их платит и зачем

НАЛОГ AD VALOREM (ad valorem tax) — налог, взимаемый в процентах от цены за единицу выпуска.

См. потоварный налог, налог на добавленную стоимость (НДС)

ПОТОВАРНЫЙ НАЛОГ (specific tax) — налог, которым облагается по фиксированной ставке каждая физическая единица продукции.

См. налог ad valorem, налог на добавленную стоимость

НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ (НДС) (value-added tax (VAT)) — косвенный налог, которым государство облагает добавленную стоимость товара или услуги.

В Великобритании некоторые продукты освобождены от НДС, т. е. имеют нулевую ставку налога; остальные облагаются НДС по различным ставкам для различных групп продуктов. Например, детская одежда освобождена от НДС, а НДС на автомобили равен 17.5%.

ДОБАВЛЕННАЯ СТОИМОСТЬ (value added) – разность между ценностью продукции фирмы или отрасли (т.е. общей выручкой, полученной от продажи этой продукции) и стоимостью затрат сырья, комплектующих изделий и услуг, покупаемых для обеспечения выпуска этой продукции. «Добавленная стоимость» — это ценность, которую фирма добавляет к купленным материалам и услугам в процессе производства и реализации продукции.

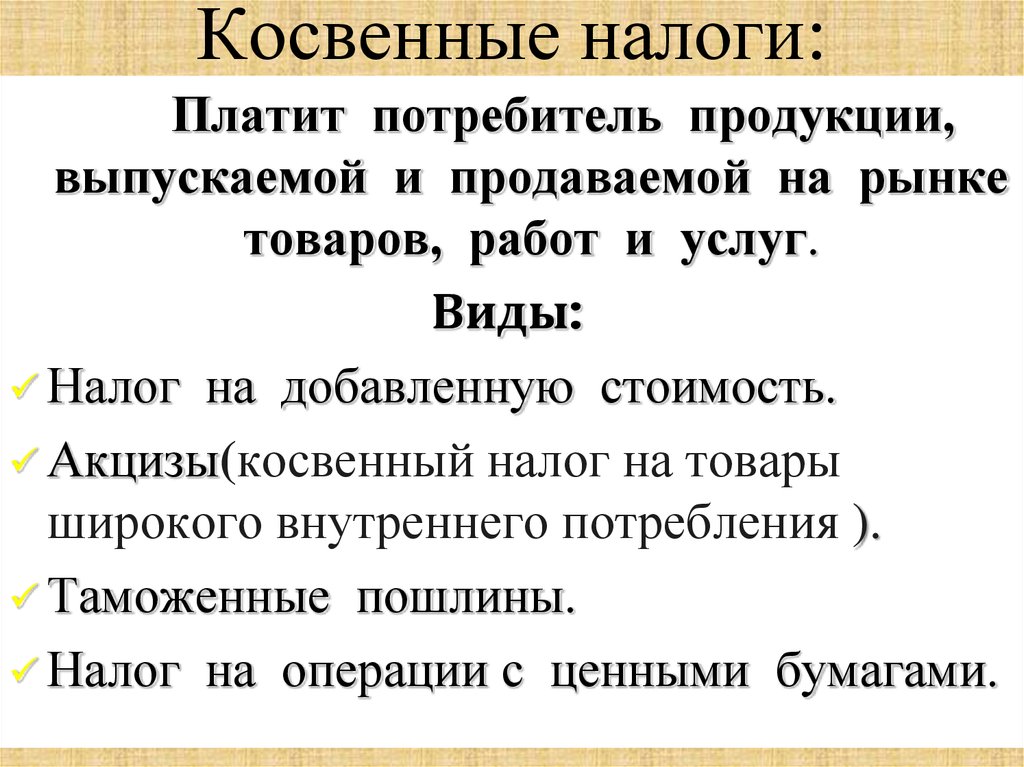

АКЦИЗ (excise duty) — косвенный налог, которым государство облагает определённые товары, прежде всего табак, нефть и алкогольные напитки.

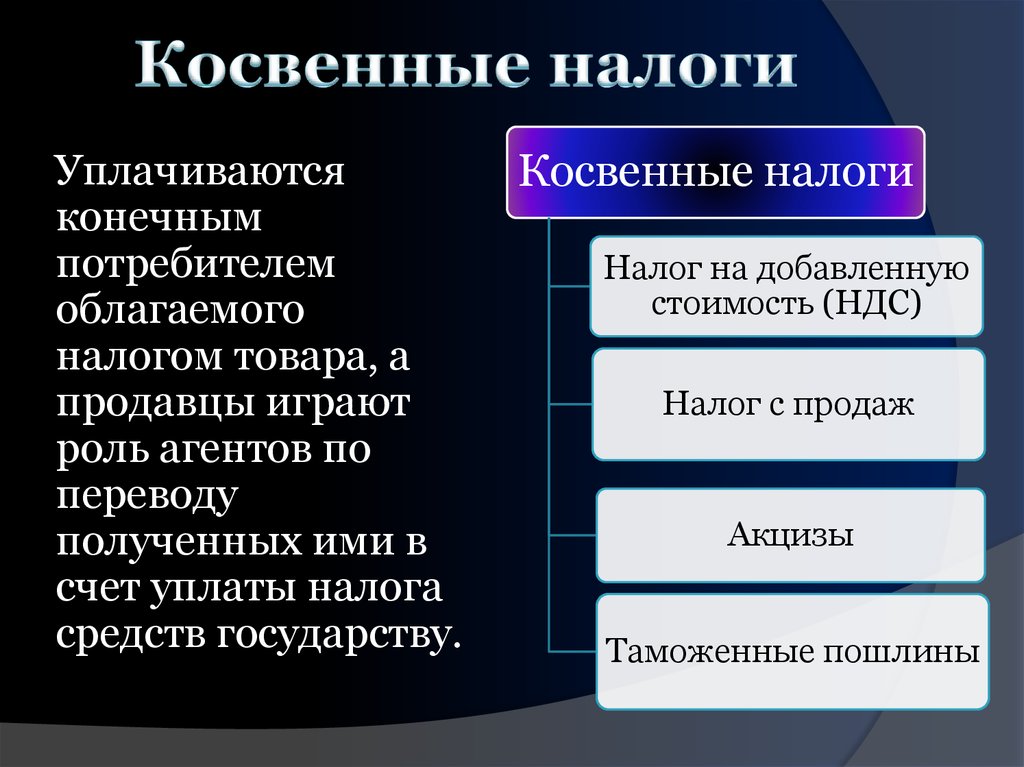

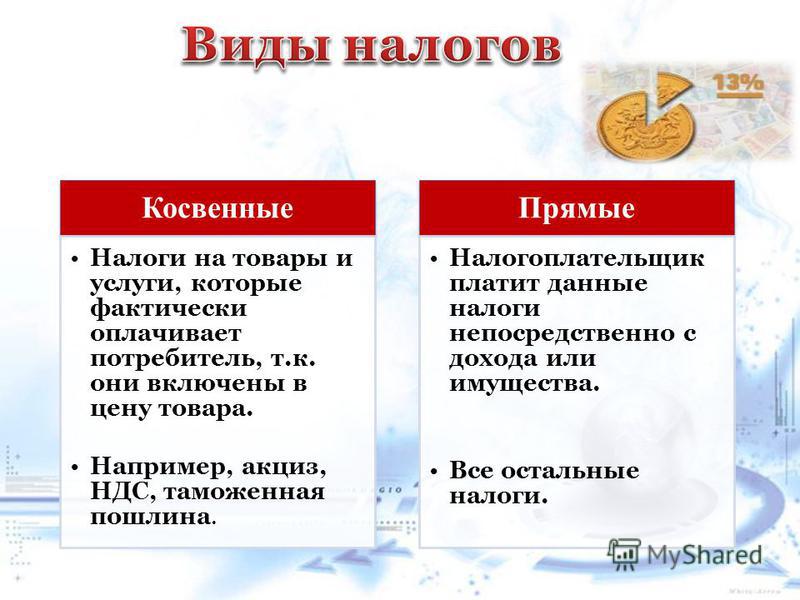

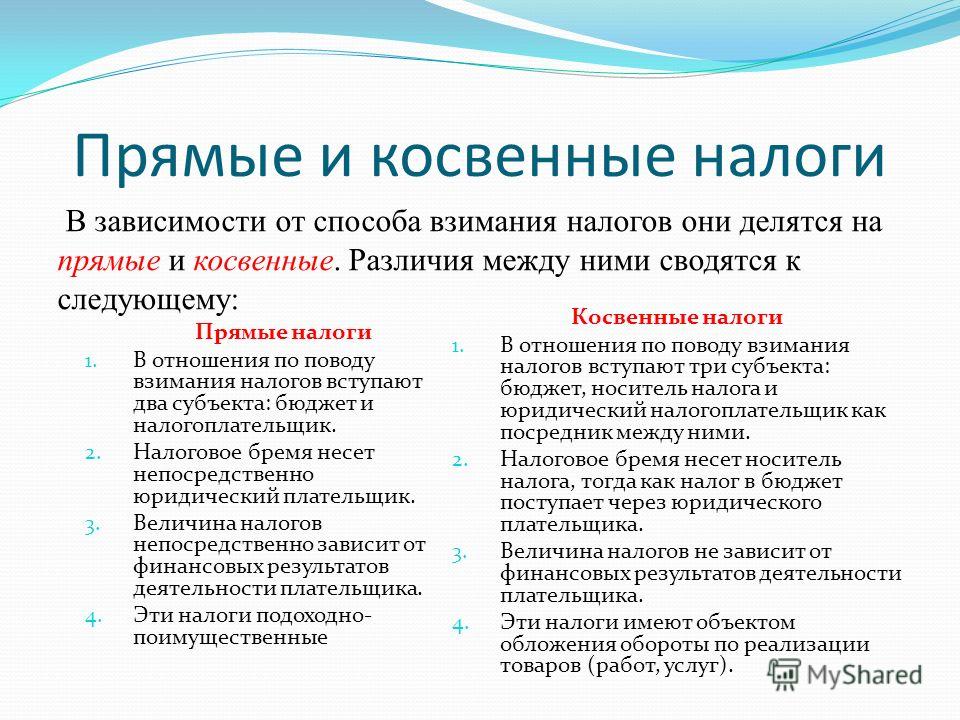

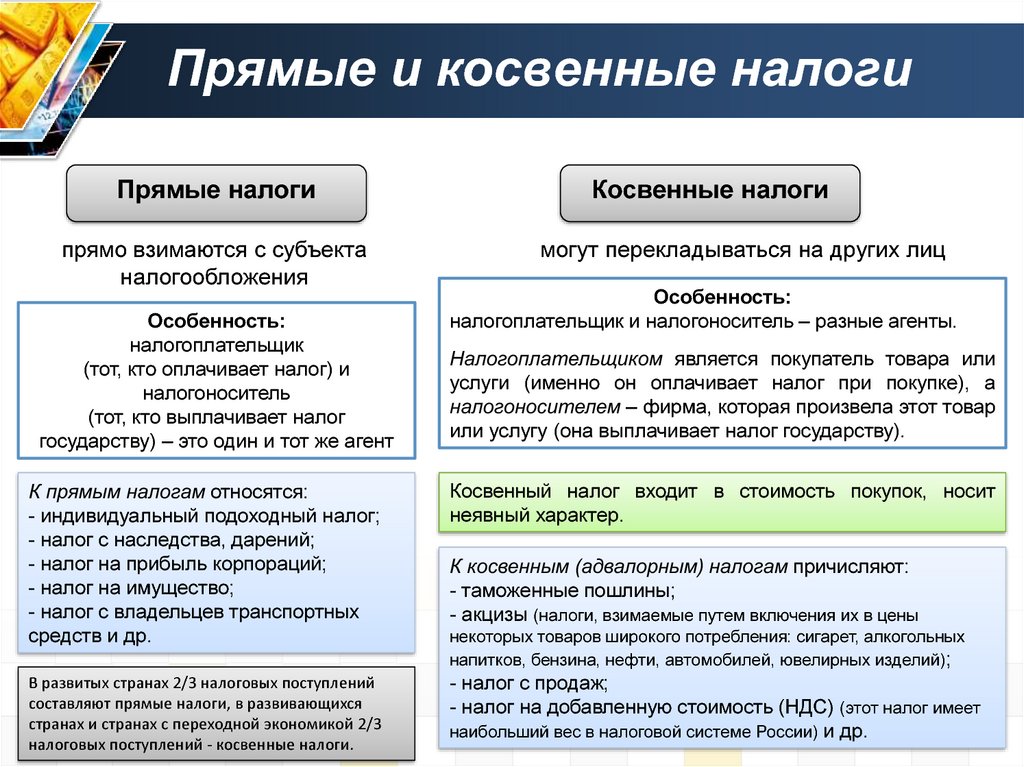

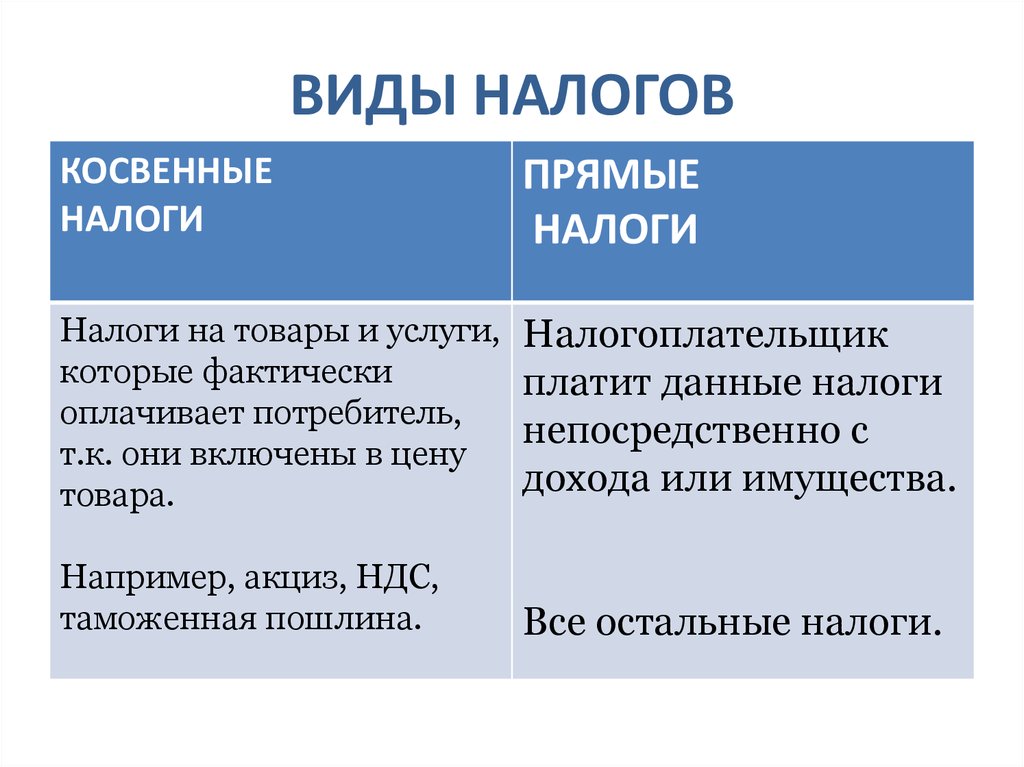

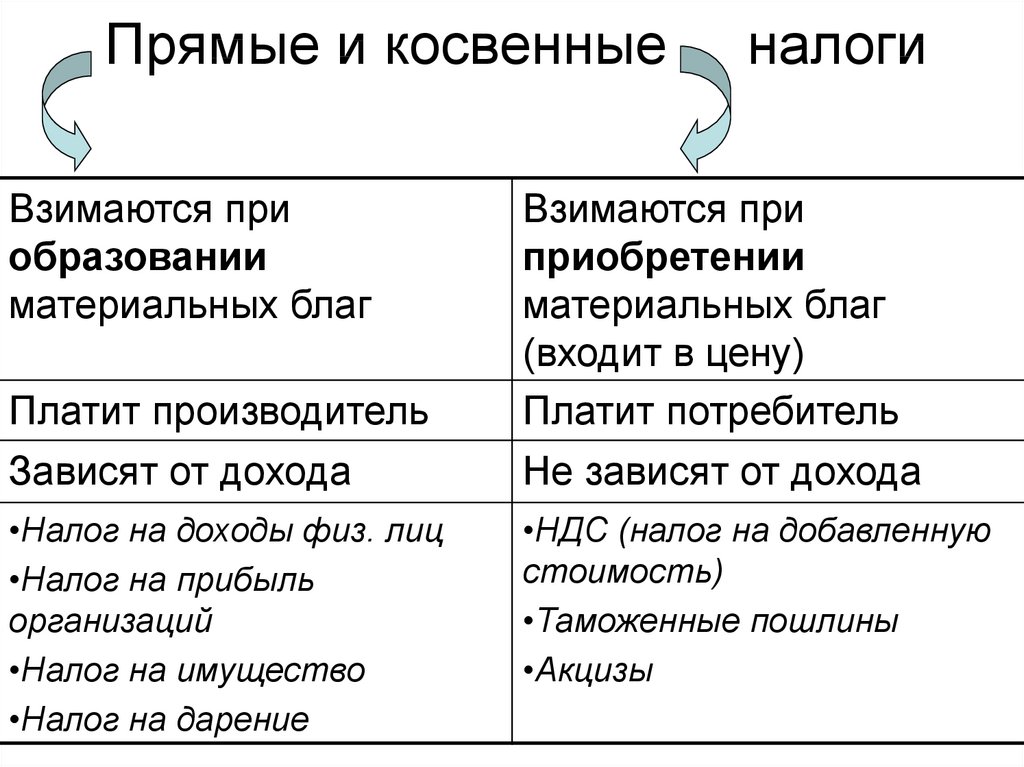

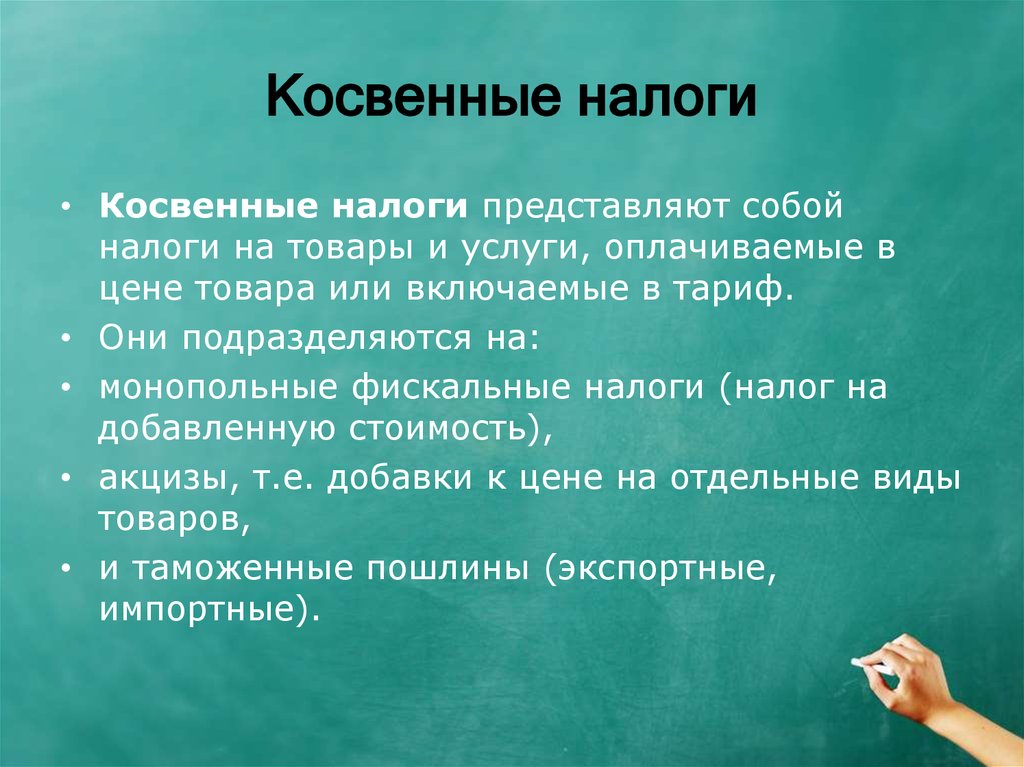

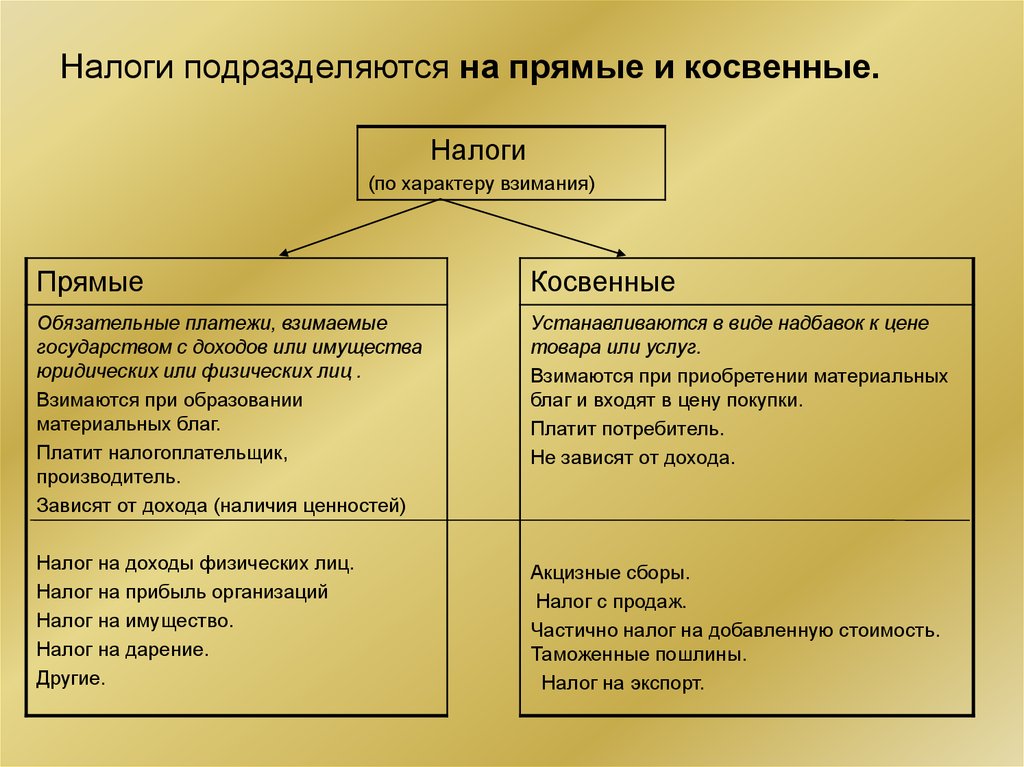

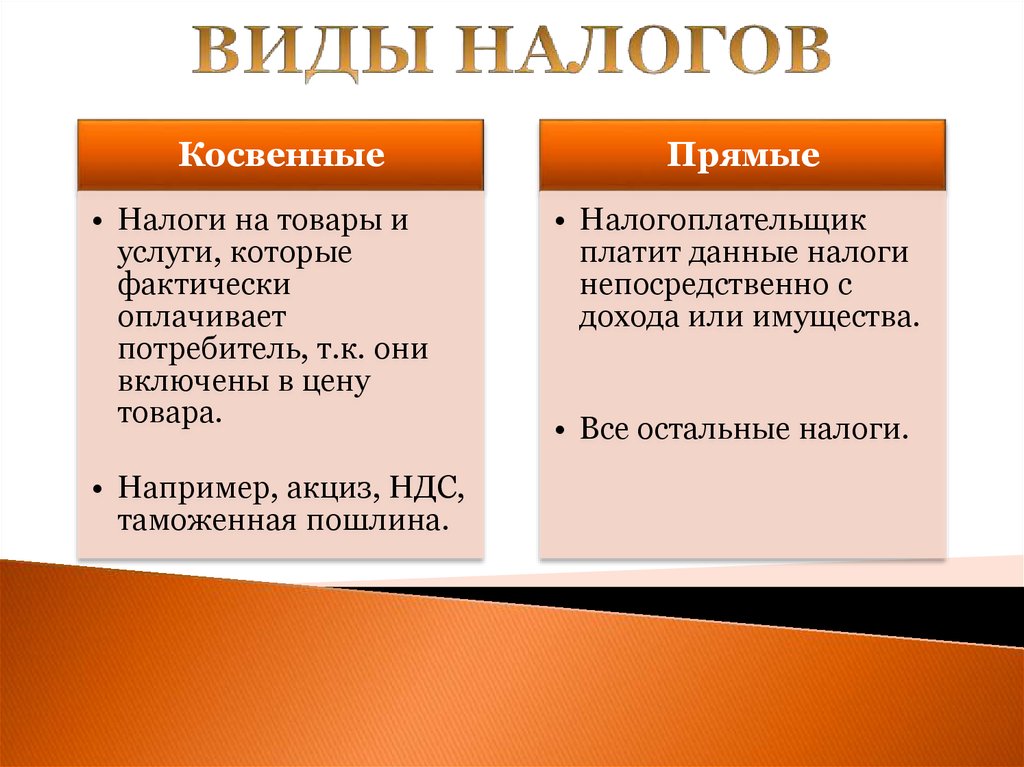

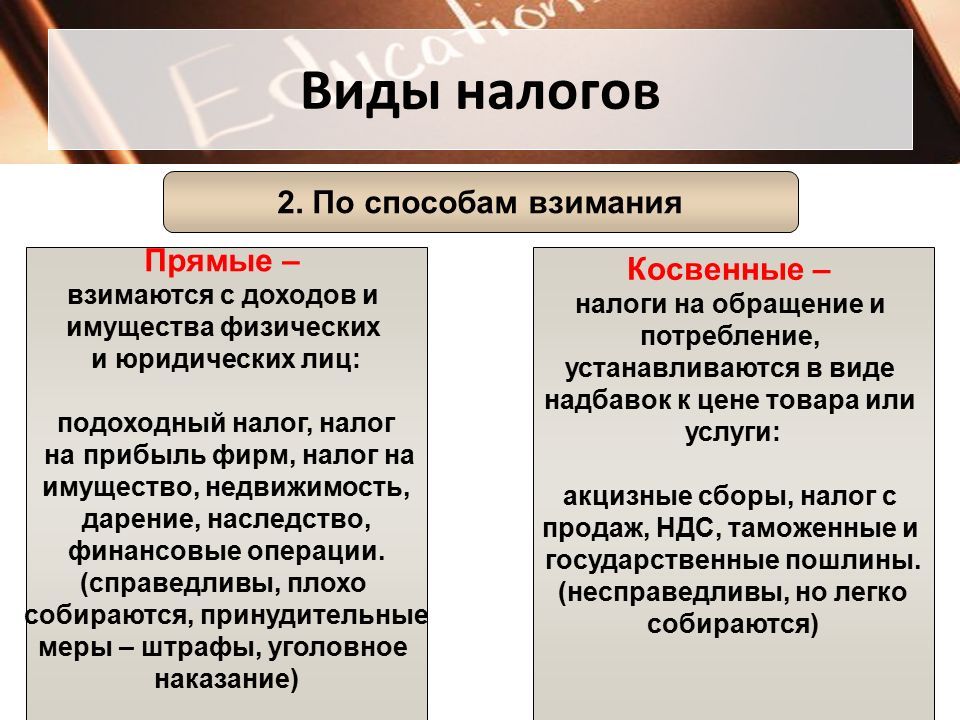

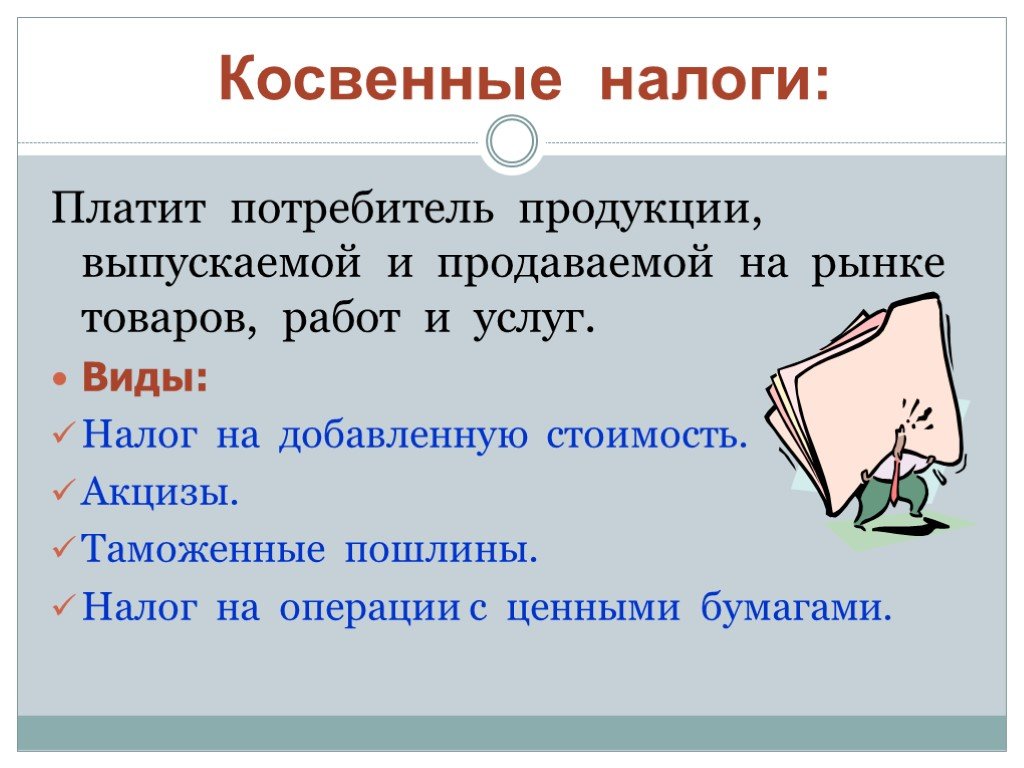

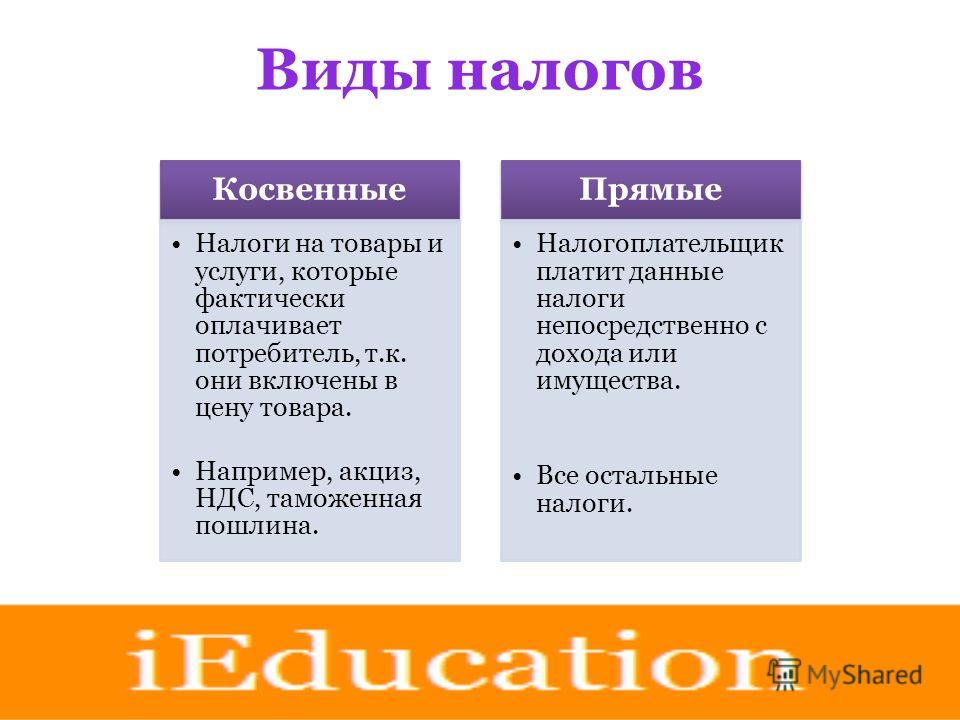

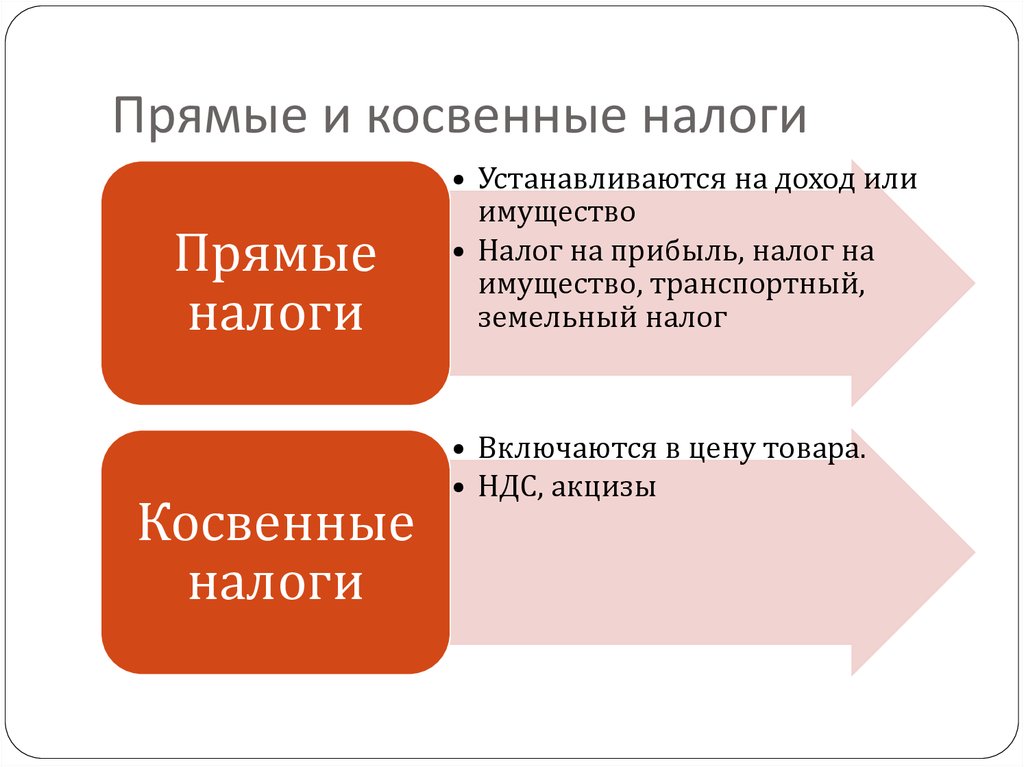

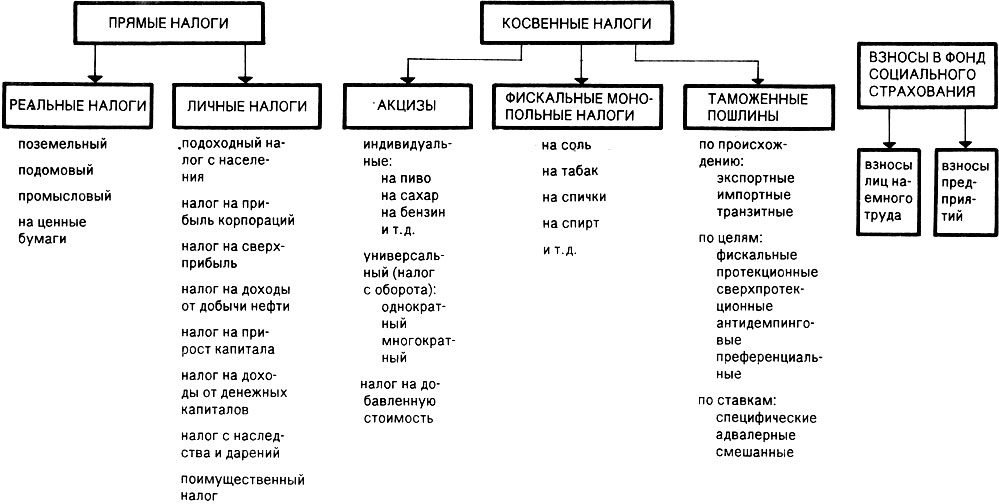

КОСВЕННЫЙ НАЛОГ (indirect tax) — налог, которым государство облагает товары и услуги для пополнения своих доходов, использующийся как инструмент фискальной политики. Примерами косвенного налога являются налог на добавленную стоимость и акциз. Изменения ставок косвенного налога могут использоваться как часть фискальной политики для регулирования уровня совокупного спроса. Увеличение налога приводит к уменьшению располагаемого дохода, доступного для расходов на потребление, а уменьшение налога увеличивает располагаемый доход. Косвенные налоги могут быть использованы для воздействия как на структуру спроса, так и на его уровень. Увеличение косвенного налога приводит к снижению потребления социально нежелательных товаров, например сигарет и спиртных напитков. В противоположность прямому налогу, величина которого изменяется в зависимости от дохода налогоплательщика (прогрессивное налогообложение), косвенный налог является регрессивным, поскольку каждый налогоплательщик-потребитель платит одинаковую сумму вне зависимости от дохода. Ср. прямой налог См.налогообложение, регрессивное налогообложение, распределение налогового бремени.

УПРАВЛЕНИЕ АКЦИЗОВ И СБОРОВ (customs and excise) — государственный орган, занимающийся сбором косвенных налогов в соответствии с определёнными нормами и правилами. В Великобритании Управление акцизов и сборов собирает средства главным образом в виде налога на добавленную стоимость и акцизного сбора, которым облагаются алкогольные напитки, табак и игра на тотализаторе. Этот государственный орган также контролирует исполнение законов, касающихся импорта и экспорта определённых товаров, взимает импортные пошлины и противодействует попыткам контрабанды.

См. также внутреннее финансирование

ФИСКАЛЬНАЯ ПОЛИТИКА (fiscal policy) — институт системы управления СПРОСОМ, предназначенный для регулирования уровня экономической активности в стране путём изменения налогообложения и ГОСУДАРСТВЕННЫХ расходов. Налоговые власти (в Великобритании это прежде всего министерство финансов) могут использовать ряд мер для изменения СОВОКУПНОГО СПРОСА или общих расходов: ПРЯМЫЕ налоги на частные лица (подоходный налог) и компании (налог на корпорации) могут быть увеличены, если необходимо сократить общие расходы, например для снижения инфляции (повышение подоходного налога уменьшает располагаемый доход людей, и аналогично повышение налога на корпорации приводит к сокращению части прибыли, идущей на выплату дивидендов и реинвестиции). Другой способ снижения расходов — повышение косвенных налогов: увеличение налога на добавленную стоимость, затрагивающее все продукты, или увеличение акцизов по отдельным продуктам (таким как бензин и сигареты), повышение их цены вызовет понижение покупательной способности потребителей. Правительство может воздействовать на общие расходы в экономике, изменяя свои собственные расходы. Так, сокращение государством текущих закупок продуктов или капиталовложений понижает общий уровень расходов в экономике. Налоговые поступления и государственные расходы связаны в государственном бюджете: общий уровень расходов в экономике можно сократить, повысив налоги и урезав расходы. В этом случае образуется излишек госбюджета. Если цель состоит в увеличении общих расходов, то правительство должно пойти на бюджетный дефицит, снижая налоги и увеличивая свои расходы. Снижение государственных расходов и рост налогов (изъятия из кругооборота национального дохода) приводят к сокращению совокупного спроса и через эффект мультипликатора ослабляют инфляционное давление при «перегреве» экономики. Напротив, повышение государственных расходов и/или понижение налогов (вливания в кругооборот национального дохода) стимулируют совокупный спрос и через эффект мультипликатора создают дополнительные рабочие места, уменьшая уровень безработицы.

Использование бюджетного дефицита в качестве средства борьбы с безработицей впервые было предложено Дж. Кейнсом в 1920-1930 гг. С широким принятием после 1945 г. западными странами кейнсианских идей фискальная политика стала применяться как основное средство «точной настройки» экономики с целью достижения полной занятости. На практике использование фискальной политики в качестве инструмента краткосрочной стабилизации встречает определённые трудности, уменьшающие её эффективность. Изменение налоговых ставок (особенно ставок подоходного налога) с административной точки зрения трудно предпринять, и осуществление этого изменения займёт известное время. Более того, использование фискальной политики для поддержания совокупного спроса на высоком уровне, с тем чтобы достичь полной занятости, зачастую ведёт к инфляции спроса. Опыт применения фискальной политики показал, что краткосрочный подход к экономическому управлению оказывается не особенно удачным при стабилизации экономики. Поэтому в последние годы большая значимость стала придаваться среднесрочному управлению экономикой.

Можно искать термины и их толкования на всех сайтах Экономической школы: Вернуться на страницу «Указатель терминов» Координация материалов. |

Правительство может сократить число прямых налогов

Правительство готово совершить налоговый маневр, в рамках которого возможен вариант сокращения прямых налогов и замещения их косвенными. Об этом сообщил министр финансов РФ Антон Силуанов на брифинге Гайдаровского форума. При этом глава Минфина РФ отметил, что, по его мнению, общая налоговая нагрузка в России не должна существенно измениться.

О необходимости решительного «налогового маневра» в декабре прошлого года на съезде «Деловой России» заявил премьер-министр Владимир Путин. Премьер отметил, что необходимо подумать об оптимизации тех налогов, от которых зависит качественный экономический рост, и поручил Минэкономразвития и Минфину подготовить соответствующие предложения.

Глава Минфина не уточнил, о каких именно налогах идет речь, отметив, что «вопрос налогового маневра — очень творческий, уже сейчас есть много предложений от экономического сообщества», и все они будут обсуждаться.

Косвенный налог — это налог на товары и услуги в виде надбавки к цене или тарифу. Основными видами косвенных налогов в России являются НДС, акцизы, таможенные пошлины.

Как пояснила «РГ» Кира Гин-Барисявичене, управляющий партнер Группы юридических и аудиторских компаний «Содействие бизнес проектам», собственник предприятия, производящего товары или оказывающего услуги, продает их по цене (тарифу) с учётом надбавки и вносит государству соответствующую налоговую сумму из выручки, то есть по существу любой собственник предприятия является сборщиком налогов с покупателя или потребителя услуг. Косвенные налоги скрывают от каждого гражданина ту сумму, которую он платит государству, тогда как прямой налог ничем не замаскирован, взимается открыто.

По словам Марины Емельянцевой, юриста юридической компании «Налоговик», косвенные налоги входят в цены практически всех товаров и услуг. «Образно говоря, косвенные налоги позволяют государству собирать налоги даже с самых нищих слоев населения, — отметила эксперт. — Причем о точной сумме этого платежа потребители могут даже не догадываться, сливаясь с ценой товара, налог становится незаметным для потребителей. Но расчет и контроль этих налогов всегда значительно сложнее, к тому же чрезмерное количество косвенных налогов подавляет экономический рост и ведет к депрессии в промышленности».

— Причем о точной сумме этого платежа потребители могут даже не догадываться, сливаясь с ценой товара, налог становится незаметным для потребителей. Но расчет и контроль этих налогов всегда значительно сложнее, к тому же чрезмерное количество косвенных налогов подавляет экономический рост и ведет к депрессии в промышленности».

Прямые налоги взимаются непосредственно с доходов и имущества налогоплательщика. Это налог на доходы физических лиц и организаций, транспортный, земельный, налог на имущество. По мнению экспертов, такие налоги просты в расчете и администрировании, но они же и опасны политически — ведь точно зная, сколько уплатил государству, гражданин и спросит за каждую копейку.

«Косвенные налоги скрывают от каждого гражданина ту сумму, которую он платит государству, тогда как прямой налог ничем не замаскирован, взимается, открыто, — отметила Кира Гин-Барисявичене. — Прямые налоги побуждают граждан контролировать правительство, тогда как косвенные налоги подавляют всякое стремление к самоуправлению».

При этом бизнесу простые налоги, считают эксперты, легче скрыть. «Например, налог на прибыль: предприниматель может увечить расходы и таким образом уменьшить прибыль, вследствие таких трюков государство получает меньше налогов. С налогом на НДС такой фокус не провернешь, — уточнила Кира Гин-Барисявичене. — Существуют законные способы оптимизировать налог на прибыль, пользуясь знанием налогового законодательства, но законных способов оптимизировать налог на НДС не существует».

Эксперты опасаются, что бремя повышения косвенных налогов в конечном итоге ляжет на плечи конечных потребителей.

«На мой взгляд, чем больше будет косвенных налогов, тем менее прозрачна и более запутана будет налоговая система России, что, безусловно, увеличит налоговое бремя для конечных потребителей, — заявила Кира Гин-Барисявичене. — Государству, возможно, так будет удобнее: проще контролировать доход предпринимателей, у которых будет меньше возможностей сэкономить на уплате налогов».

Как отметила Марина Емельянцева, в демократических странах преобладают прямые налоги, а в странах с низким уровнем экономического развития именно косвенные налоги в приоритете, так как для достаточного обложения прямыми налогами не хватает налоговой базы (доходов). «Боюсь, решение об усилении роли косвенных налогов в отечественной финансовой системе может привести к увеличению бюджетного дефицита и, возможно, обострению социальных проблем», — заметила эксперт.

«Боюсь, решение об усилении роли косвенных налогов в отечественной финансовой системе может привести к увеличению бюджетного дефицита и, возможно, обострению социальных проблем», — заметила эксперт.

Косвенный налог — Что такое косвенный налог?

Что такое косвенный налог?Косвенный налог – это налог, взимаемый с потребления товаров и услуг. Он не взимается напрямую с доходов человека. Вместо этого он / она должен платить налог вместе с ценой товаров или услуг, купленных продавцом. Таким образом, лицо, платящее налог правительству, и лицо, несущее ответственность за уплату налога, — это два разных человека.

Давайте рассмотрим пример, чтобы понять, как работает косвенный налог. Ставка косвенного налога здесь принята равной 10%.

| Сведения | Мистер Х, производитель | Мистер Y, продавец |

|---|---|---|

| Цена продажи | ₹ 1,000 | ₹ 1100 |

| Налог @ 10% | ₹ 100 | ₹ 110 |

| Цена продажи с налогом | ₹ 1100 | ₹ 1210 |

| Налоги, уплаченные при покупке | ₹ 0 | ₹ 100 |

| Общий налог, подлежащий уплате правительству | ₹ 100 | ₹ 10 |

Как видно из приведенной выше таблицы, г-н X будет собирать налоги в размере 100 долларов с продажной цены в 1000 фунтов стерлингов от г-на Y. Г-н X ранее не платил никаких налогов. ` 100 собрано правительству.

Г-н X ранее не платил никаких налогов. ` 100 собрано правительству.

Mr.Y затем продаст товар покупателю по цене 1100 ₹ плюс 10% налогов, т.е. общая цена продажи составляет 1210 ₹ для Mr.Y. Поскольку г-н Y уже заплатил налоги в размере 100 фунтов стерлингов мистеру X, он заплатит правительству только остаток в размере 10 фунтов стерлингов (110–100 фунтов стерлингов).

Следовательно, правительство получило общий налог в размере 110 ₹ (100 ₹ от мистера X и 10 ₹ от мистера Y). Покупатель заплатил 1210 фунтов стерлингов г-ну Y, что делится на 1100 фунтов стерлингов продажной цены и 110 фунтов стерлингов налогов. Таким образом, в конечном итоге покупатель несет все налоговые обязательства по приобретенным товарам.

Различные виды косвенных налогов в ИндииРанее различные виды косвенных налогов взимались следующим образом:

- Налог на услуги: взимается с услуг, которыми пользуется клиент. Например, если человек бронирует номер в отеле, налог на обслуживание взимается с суммы бронирования отеля.

- Акцизный сбор: уплачивается за производство товаров. Например, если лицо производит автомобили, оно обязано уплачивать акциз на произведенные автомобили.

- Налог на добавленную стоимость (НДС): Он уплачивается на добавленную стоимость в цене при продаже товаров. Например, когда оптовик продает товары розничному продавцу.

- Таможенная пошлина: уплачивается за товары, ввозимые из-за пределов Индии.

- Гербовый сбор: Уплачивается при продаже недвижимого имущества. Кроме того, гербовый сбор является обязательным для всех видов юридических документов.

- Налог на развлечения: взимается с каждой сделки, связанной с развлечениями. Например, билеты в кино, игровые автоматы, сценические представления, выставки, парки развлечений и спортивные мероприятия.

С 01 июля 2017 года налог на товары и услуги (GST) был введен вместо основных косвенных налогов. Различные виды косвенных налогов, которые уплачивались различным налоговым органам, теперь относились к одному налогу. Проще говоря, GST — это косвенный налог, взимаемый с поставки товаров и услуг.

Проще говоря, GST — это косвенный налог, взимаемый с поставки товаров и услуг.

GST в основном делится на четыре типа: центральный налог на товары и услуги (CGST), государственный налог на товары и услуги (SGST), интегрированный налог на товары и услуги (IGST) и налог на товары и услуги союзной территории (UGST).

Совет GST установил различные ставки от 0%, 5%, 12%, 18% и 28% для различных товаров и услуг. Некоторые товары были освобождены от обложения налогом на товары и услуги.

Калькулятор подоходного налога

Объяснение косвенного налога с прямым ответом — Налогообложение

Налоги классифицируются как прямые или косвенные, и эта классификация влияет на такие понятия, как налогообложение или экономический потенциал, а также прогрессивность налогообложения. В повседневной жизни мы совершаем покупки и платим налоги, не осознавая этого.

Так называемые косвенные налоги обычно уплачиваются при покупке товара.

Поскольку его сумма интегрирована в цену, часто мы не знаем о его существовании, но если мы хотим углубиться в его понимание, то лучше всего использовать налоговые инструменты, такие как налоговый трекер.

Экономическая точка зрения

С экономической точки зрения косвенные налоги с точки зрения сбора имеют два преимущества, которых нет у прямых налогов.

С одной стороны, косвенные налоги легче собирать, а, во-вторых, налогоплательщики менее сопротивляются их уплате, поскольку они платят их непосредственно при потреблении.

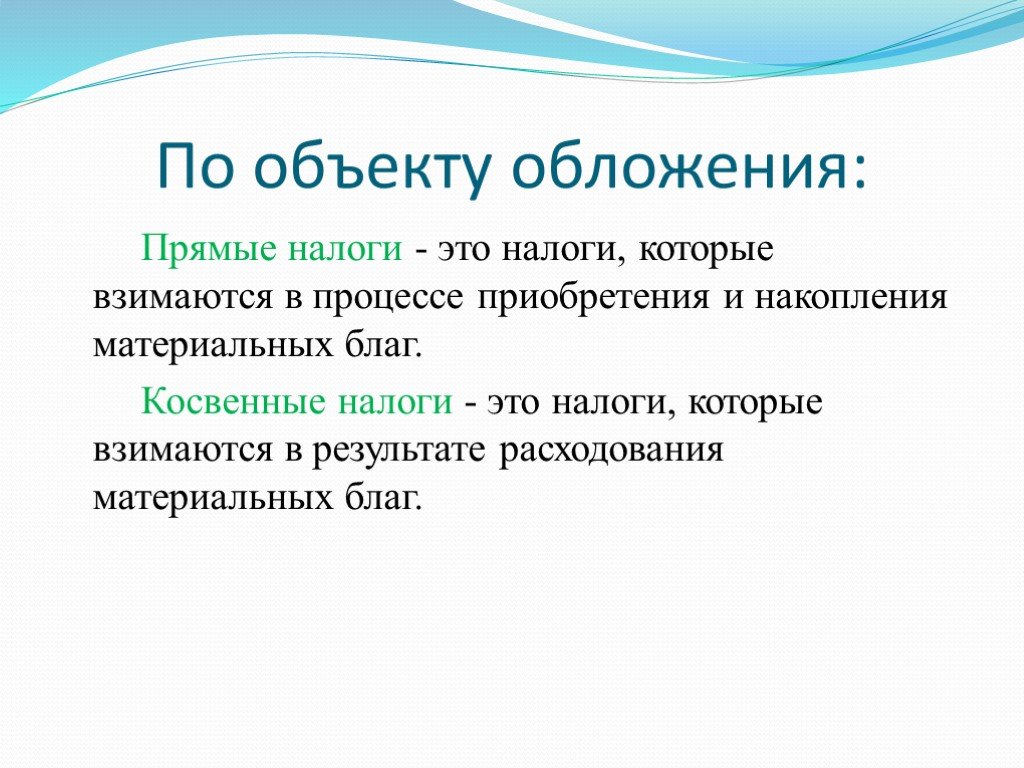

При прямых налогах способность вносить взносы вычитается из личных характеристик налогоплательщика и, следовательно, они применяются к доходам, имуществу или иным проявлениям богатства налогоплательщика и в них, как правило, сам налогоплательщик кто их платит и делает это непосредственно в соответствующую налоговую администрацию.

Прямые налоги

Прямые налоги применяются к прямому или непосредственному проявлению экономических возможностей, таких как владение имуществом или получение дохода. Это, что звучит так технически, означает, что этот тип налога применяется к имуществу или доходу, который получает физическое или юридическое лицо.

Важнейшим показателем является отчет о прибылях и убытках, и в некотором смысле это более персонализированный вид налога. Со своей стороны, косвенные налоги взимаются с потребления товаров и услуг, а также с передачи товаров и прав в целом.

РазницаСубъект, собирающий косвенный налог, уплачивает его правительству. Это обязательно. Напротив, прямой налог уплачивается физическим лицом. Косвенный налог включает уплату акцизов на спиртные напитки, топливо и сигареты, в то время как прямой налог строго связан с чьим-либо личным доходом или доходом от бизнеса.

Потребление

Косвенные налоги не облагают налогом богатство или платежеспособность налогоплательщика, а вместо этого облагают налогом использование налогоплательщиком своих экономических ресурсов, поскольку такое использование считается косвенным в отношении дохода лица. По этой причине они облагают налогом потребление.

Таким образом, его механика заключается в применении процента от продажной цены товара или услуги, который должен заплатить потребитель.

Все платят одинаково!

Налогоплательщик, уплачивающий налог, платит его не напрямую, а путем повышения уплачиваемых им цен. В частности, они совершенно не соответствуют принципу прогрессивности, поскольку процент, который применяется к цене товара или услуги, один и тот же независимо от того, имеет ли тот, кто его платит, больше или меньше экономических ресурсов.

Деятельность

Косвенно, потому что налогом облагается деятельность, а не лицо, а лицо косвенно в конечном итоге платит налог, когда оно осуществляет деятельность или операцию, подлежащую налогообложению. Классическим примером косвенного налога является налог с продаж, при котором человек платит налог только в том случае, если он потребляет продукт или услугу, облагаемую налогом. Косвенные налоги являются регрессивными в той мере, в какой они не учитывают экономические возможности лица, которое должно их платить. Хотя в косвенных налогах можно установить, что при определенных сделках более высокая ставка, как в предметах роскоши , которые могут приобретать только люди с определенной платежеспособностью.

Характеристики

Косвенный налог также отражает определенную несправедливость , потому что он предполагает выгоды, которые в равной степени относятся ко всем, как к тем, у кого нет денег, так и к тем, у кого их много. Это относится к продуктам, освобожденным от налога с продаж, когда высшие классы в конечном итоге получают выгоду, когда указанная выгода должна быть для менее привилегированных.

Еще одной характеристикой косвенных налогов является то, что они обычно включаются (замаскированные или сокрытые) в цене того, что регулярно потребляется, поэтому, когда они оплачиваются косвенно, люди не замечают этого и оказывают меньшее сопротивление навязывающему их государству. Это не то же самое, что платить небольшой налог с продаж каждый день, не осознавая этого, и платить большую сумму подоходного налога в конце года.

Emerging Global Trends

Растущее значение косвенных налогов: компании, как правило, сосредотачиваются на прямых налогах; однако косвенные налоги все чаще используются для получения дополнительных доходов: налог на добавленную стоимость (НДС), общий налог с продаж, таможенные пошлины и акцизные сборы могут составлять более половины налоговых поступлений, собираемых правительствами многих стран.

Управление влиянием этого вида налога на эффективность бизнеса требует понимания возникающих глобальных тенденций и четкой стратегии, хотя масштабы и скорость, с которой страны объявляют об изменениях в своих налоговых системах, усложняют работу даже более опытным и лучше оснащенным компании.

Стратегии экономии налогов, которые вы не должны пропустить

Вот наиболее распространенные тревожные сигналы аудита IRS. Это взимаемые сборы, которые должен нести налогоплательщик, и это не имеет ничего общего с доходом или богатством. Многие люди думают, что это тяжелое бремя для тех, у кого меньше доходов, потому что они платят те же налоги, что и люди, которые зарабатывают больше.

Примером может быть уплата налога на импорт товаров, которые вы могли приобрести в Китае. Налог будет таким же для лица с более высоким доходом, как и для лица с более низким доходом. Следовательно, человек, зарабатывающий 24 000 долларов в год, будет платить тот же налог на предмет, что и человек, зарабатывающий 153 000 долларов в год.

Очевидно, что это огромное бремя для человека с низким доходом.

Во многих случаях правительство также косвенно облагает налогом определенные отрасли. Именно по этой причине некоторые экономисты могут утверждать, что это приведет к некомпетентности рынка. Это также изменяет рыночные цены, создавая равновесие и нестабильность цен.

Обычно уплачиваемые косвенные налоги

Наиболее часто уплачиваемые косвенные налоги — это налоги, взимаемые с поставщика или производителя продукции. Поставщик и производитель перекладывают эти налоги на потребителя.

Акцизы на алкоголь и сигареты чаще всего оплачиваются потребителем.

Другой формой косвенно уплачиваемых налогов является НДС , что означает налог на добавленную стоимость.

Налоги с продаж тоже косвенные, но могут быть и прямыми. Они являются косвенными, когда взимаются в процессе производства в виде налога на добавленную стоимость.

Они являются прямыми, когда накладываются на товары, приобретаемые потребителем.

Они являются прямыми, когда накладываются на товары, приобретаемые потребителем.

Виды косвенных налогов

Существуют различные способы косвенной уплаты налогов. Каждый должен платить налоги правительству в той или иной форме, но это особенно верно в отношении косвенных налогов. Все продукты облагаются налогом.

Давайте рассмотрим некоторые косвенные налоги, которые должны платить потребители:

Налог с продажДопустим, вы пошли в торговый центр, чтобы купить товар, или вы пошли в продуктовый магазин, чтобы купить товары , они уже могут облагаться косвенным налогом. Некоторыми из товаров, которые будут облагаться налогом с продаж, будут предметы одежды, товары для дома, продукты питания и другие предметы первой необходимости. Когда вы оплачиваете товар на кассе, цена продажи добавляется к общей сумме. Магазин собирает эту сумму для правительства.

Акцизный налог Одним из наиболее распространенных видов косвенного налога является акцизный налог. Когда производитель закупает материалы для производства продукта для компании, именно он косвенно платит налоги за материалы. Примером могут служить материалы, используемые для изготовления сигарет. У производителя есть возможность обременить потребителя, назначив на сигареты более высокую цену, чем обычно.

Когда производитель закупает материалы для производства продукта для компании, именно он косвенно платит налоги за материалы. Примером могут служить материалы, используемые для изготовления сигарет. У производителя есть возможность обременить потребителя, назначив на сигареты более высокую цену, чем обычно.

Товары всегда импортируются в страну. Товары облагаются таможенным налогом, поэтому такие товары обычно дороже, чем товары, произведенные в стране происхождения. Допустим, страна ввозит контейнер бананов в США, лицо, ввозящее этот продукт, платит таможенный налог. Потребитель — это тот, кто в конечном итоге берет на себя налоговое бремя.

Налог на топливоКогда вы покупаете топливо для своего автомобиля, вы обязательно будете платить косвенный налог. Обойти это невозможно, поскольку топливо является потребностью потребителя.

Налог на добавленную стоимость Когда речь идет о налоге на добавленную стоимость или НДС, взимание косвенных налогов включает в себя реальную стоимость предмета, которая является продажной ценой, и дополнительную добавленную сумму, которая является НДС. Например, если вы идете в универмаг, чтобы купить плиту, и продавец говорит вам, что она стоит 1000 долларов. Это будет цена продажи, но когда вы совершаете последнюю покупку, к цене продажи добавляется от 10% до 20%. В квитанции будет указана цена продажи и налог, который добавляется. Производитель собирает эту сумму с начальной продажной цены и компенсирует это правительству.

Например, если вы идете в универмаг, чтобы купить плиту, и продавец говорит вам, что она стоит 1000 долларов. Это будет цена продажи, но когда вы совершаете последнюю покупку, к цене продажи добавляется от 10% до 20%. В квитанции будет указана цена продажи и налог, который добавляется. Производитель собирает эту сумму с начальной продажной цены и компенсирует это правительству.

Преимущества

Хотя налоги могут показаться дополнительным бременем для потребителя, косвенные налоги обычно не рассматриваются как таковые. В этом есть некоторые преимущества. Те, у кого более низкий доход, вносят свой вклад в уплату налогов, чтобы страна и их штат могли предоставлять услуги с добавленной стоимостью, от которых они могут получить выгоду. Уплата этих налогов косвенно не так очевидна, как уплата прямых налогов. Обычно она закладывается в цену товара. Другими словами, потребитель не так сильно это чувствует, поскольку эти налоги имеют меньшие значения. Кроме того, они не размещаются на ценнике, а появляются только в товарном чеке.

Избежать уплаты

Вы можете избежать уплаты этих налогов, не покупая товары.

Кроме того, когда вам нужно платить этот налог, его сбор становится проще. Нет подачи документов или беспокойства о соблюдении каких-либо государственных сроков. Это простой процесс. На самом деле, вы не имеете никаких дел с правительством. Компания, производитель или поставщик — это тот, кто собирает платежи правительству. Вредные продукты, такие как сигареты и алкоголь, облагаются высокими налогами, и они влекут за собой косвенные выплаты налогов. Поэтому, если вы не хотите платить эти высокие налоги, вам следует воздержаться от их покупки и потребления.

Не беспокойтесь о налогах! Мы поможем вам найти лучшее предложение.

ПОЛУЧИТЬ КЛЮЧ ЧЛЕНА

Заключение Когда вы покупаете какой-либо товар на рынке, обратите внимание на чек, чтобы вы могли узнать, сколько косвенных налогов с вас взимается.

Налогооблагаемой базой является разность между стоимостью продукции и стоимостью материальных ресурсов и внешних услуг, использованных для выпуска этой продукции. Конечная сумма налога прибавляется к продажной цене товара и уплачивается покупателем. Например, торговец В продаёт свою продукцию по 100 ф. ст. за единицу, а стоимость купленных им ресурсов составляет 80 ф. ст. на единицу продукции. Таким образом, добавленная стоимость составляет 20 ф. ст. на единицу продукции. Если НДС равен 10%, продажная цена единицы продукта составит 110 ф. ст., где 10 ф. ст. — сумма налога, уплачиваемая покупателем. Из этих 10 ф. ст., полученных от потребителя, торговец В оставляет себе 8 ф. ст. в качестве компенсации той суммы НДС, которую он уплатил при покупке факторов производства, а оставшиеся 2 ф. ст. платит государству. Таким же образом торговец А (который поставлял ресурсы торговцу В в сумме 80 ф. ст. на единицу производимой последним продукции), получая сумму НДС, равную 8 ф. ст., от торговца В, оставляет себе из неё определённую сумму НДС, которую он уплатил при покупке соответствующих ресурсов, а оставшуюся сумму платит государству.

Налогооблагаемой базой является разность между стоимостью продукции и стоимостью материальных ресурсов и внешних услуг, использованных для выпуска этой продукции. Конечная сумма налога прибавляется к продажной цене товара и уплачивается покупателем. Например, торговец В продаёт свою продукцию по 100 ф. ст. за единицу, а стоимость купленных им ресурсов составляет 80 ф. ст. на единицу продукции. Таким образом, добавленная стоимость составляет 20 ф. ст. на единицу продукции. Если НДС равен 10%, продажная цена единицы продукта составит 110 ф. ст., где 10 ф. ст. — сумма налога, уплачиваемая покупателем. Из этих 10 ф. ст., полученных от потребителя, торговец В оставляет себе 8 ф. ст. в качестве компенсации той суммы НДС, которую он уплатил при покупке факторов производства, а оставшиеся 2 ф. ст. платит государству. Таким же образом торговец А (который поставлял ресурсы торговцу В в сумме 80 ф. ст. на единицу производимой последним продукции), получая сумму НДС, равную 8 ф. ст., от торговца В, оставляет себе из неё определённую сумму НДС, которую он уплатил при покупке соответствующих ресурсов, а оставшуюся сумму платит государству.

Спрос на эти товары неэластичен по цене (см. эластичность спроса по цене), поэтому увеличение ставок акциза, осуществляемое в рамках ФИСКАЛЬНОЙ политики, приводит не только к росту государственных расходов, но также и к тому, что у потребителей остается меньше денег для расходов на другие товары.

Спрос на эти товары неэластичен по цене (см. эластичность спроса по цене), поэтому увеличение ставок акциза, осуществляемое в рамках ФИСКАЛЬНОЙ политики, приводит не только к росту государственных расходов, но также и к тому, что у потребителей остается меньше денег для расходов на другие товары.

Экономическая школа

Экономическая школа

Они являются прямыми, когда накладываются на товары, приобретаемые потребителем.

Они являются прямыми, когда накладываются на товары, приобретаемые потребителем.

Об авторе