Лимит кассы это: как рассчитать и установить лимит 📠

Как посчитать лимит кассы

Содержание

- Для кого и в каком порядке устанавливается лимит остатка кассы

- Приказ об установлении лимита кассы

- Расчет лимита остатка кассы: краткое руководство

Когда точка продаж или организация принимает оплату, кассир производит бухгалтерские операции с наличными деньгами.

После инкассирования принятых за день средств сальдо по кассе не должно быть больше максимально разрешенного предела. Избыточные деньги зачисляют на расчетный счет организации раньше срока следующей инкассации. Сверхлимитные средства можно оставить на заработную плату и запланированные социальные выплаты (пенсии, стипендии, оплату больничных и т.д.).

Деньги разрешается использовать в качестве размена для торговых точек или для подотчетных выплат на хозрасходы, командировочные.

Итак, лимит кассы — это максимальный допустимый предел оставшейся наличности, который можно хранить после инкассирования.

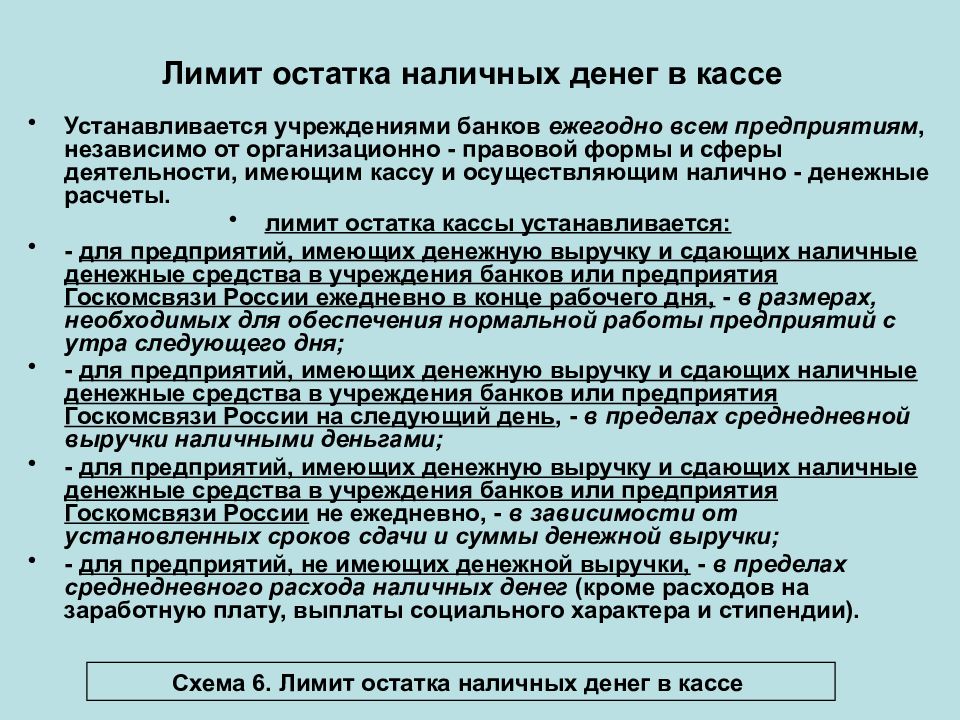

Для кого и в каком порядке устанавливается лимит остатка кассы

В приложении к Указанию 3210-У Центробанка РФ (далее – Указание), опубликованному 11 марта 2014 г. , отмечено, что лимит остатка кассы устанавливается самими владельцами бизнеса. До этого распоряжения ограничения хранимой денежной наличности устанавливал банк, который обслуживал организацию.

, отмечено, что лимит остатка кассы устанавливается самими владельцами бизнеса. До этого распоряжения ограничения хранимой денежной наличности устанавливал банк, который обслуживал организацию.

Вычисляется предел разрешенной суммы на основании значений объема оприходованной торговой выручки в установленный интервал времени, который не должен превышать 92 рабочих дня.

Согласно Указанию, для вновь зарегистрированной организации допустимый предел наличных рассчитывают на основании предполагаемого объема оплат в тот же период (не более 92 рабочих дней).

Если предел не установлен, то допустимая норма принимается за нулевую, а оставшаяся на конец каждого дня сумма расценивается как сверхлимитная.

Превышение лимита кассы допускается в случае, когда планируются социальные отчисления рабочим или выплата зарплаты. Сроки хранения наличности ограничены и не могут превышать 3 дней с момента их снятия со счета предприятия.

В ситуациях, когда средства поступают от покупателя после сдачи выручки инкассаторам, суточный отчет кассира распечатан, а деньги невозможно оприходовать, их разрешается сдать в следующую инкассацию при условии соблюдения предела остаточной суммы.

Если специфика деятельности организации или режим работы предприятия не позволяют проводить вечернюю инкассацию, можно перенести оставшуюся наличность для инкассирования на следующий день. Правило также применимо, если в обслуживающем отделении не предусмотрено проведение банковских операций вечером.

Срок сдачи денежных средств фиксируется во внутреннем приказе, при этом передача денег для инкассирования осуществляется не позднее следующего рабочего дня после оприходования.

Лимит остатка денежных средств в кассе устанавливается с учетом приемки их от подразделений, если есть филиалы или отделения, передающие наличность в головной офис.

Разрешенный максимум рассчитывается индивидуально для головного подразделения и каждого из отделений в структуре, когда филиалы передают торговую выручку напрямую в банк.

Малый бизнес, в том числе организации и ИП, освобожден от ограничений норм хранения наличных.

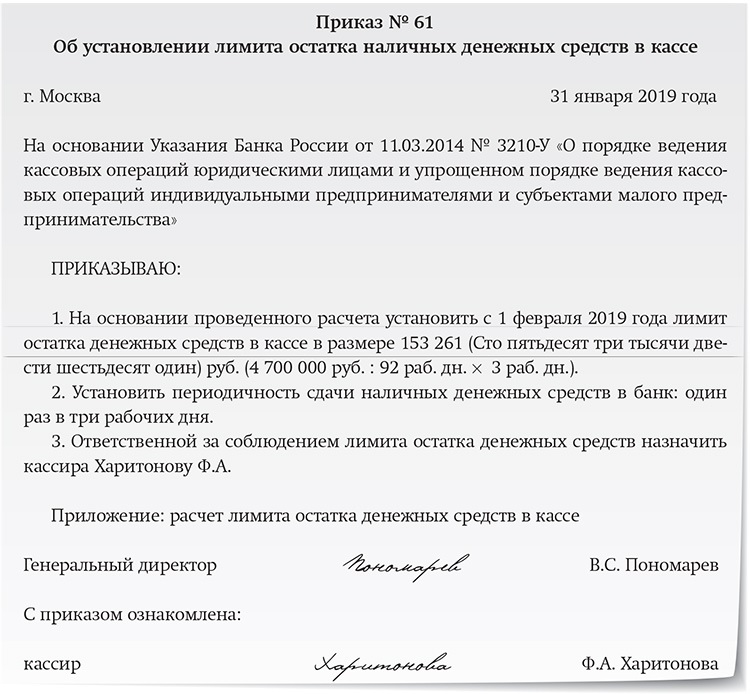

Приказ об установлении лимита кассы

Регулированием размера разрешенного остаточного предела занимаются сами предприниматели.

Администрация издает приказ об установлении лимита кассы.

Распоряжение оформляется на фирменном бланке предприятия, содержит полное название юридического лица, номер, печать и данные директора (должность, фамилия, имя, подпись)

Документ состоит из нескольких пунктов. В первом разделе содержится ссылка на Указание № 3210-У Центробанка РФ, на основе которого установлены ограничения. Следующие пункты распоряжения содержат информацию об интервалах и порядке сдачи денег, а также полное наименование банка-партнера.

В дополнение к приказу нужно оформить приложение, в котором приводится расчет максимальной остаточной суммы.

Если ранее уже было выдано иное распоряжение, то в новой редакции документа нужно указать, что действующий до этого момента порядок соблюдения кассовой дисциплины отменяется после подписания обновленной версии приказа.

Формулы и правила расчета лимита остатка кассы опубликованы в дополнение к Указанию. Способ вычислений хозяйствующий субъект может выбрать самостоятельно, но произведенные подсчеты рекомендовано отобразить в приложении к приказу об установке ограничений.

Общий алгоритм, как рассчитать лимит остатка наличных денег в кассе, который можно использовать для обоих методов:

- Определяем вид поступлений или расходов, которые будут учтены при вычислениях. Для этого следует взять сумму торговой выручки, а для метода подсчета на основе выдачи денег определяются все виды кассовых выплат. Исключение составляют расходы на работников компании.

- Устанавливаем период расчета в рабочих днях. Продолжительность интервала выбирает предприятие, но его величина не должна превышать 92 дня.

- Получаем максимальную сумму дохода или расходов. Учитываются все выплаты и поступившие оплаты в указанный расчетный период.

- Вычисляем среднюю величину показателей. Для этого полученное значение нужно разделить на число дней в периоде.

- Устанавливаем, как часто происходят инкассирование или получение денег. Определяем число дней между интервалами инкассации в обслуживающее отделение банка, исключая праздничные и выходные дни (max до семи дней и до 14 — для отдаленных населенных пунктов, не имеющих банковских отделений).

- Далее определяем норму лимита, умножив среднедневное значение принятых оплат (или выплат) на частоту инкассации.

Если наличность в кассе превышает рассчитанную норму, а до инкассации остается время, то необходимо сдать сверхлимитную сумму в банк раньше.

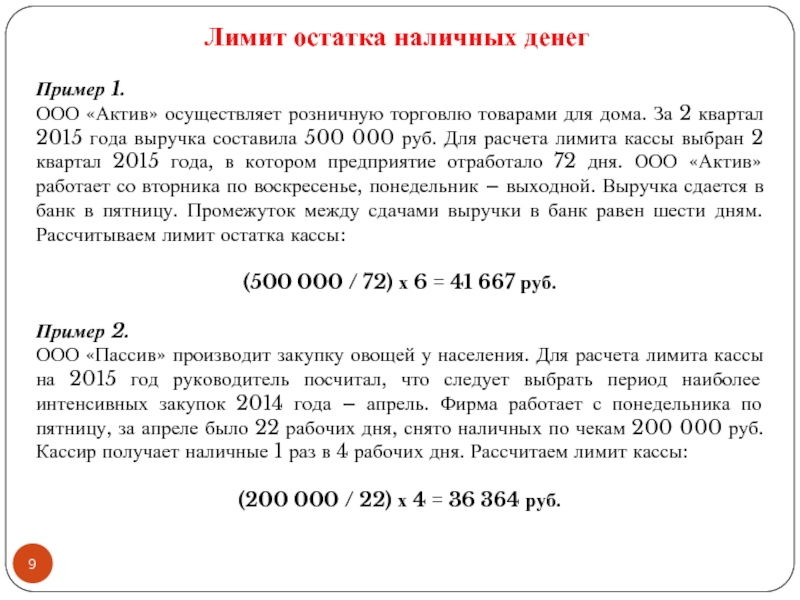

Лимит кассы на 2020 год – примеры расчета

Кассовый лимит – это максимально возможная денежная масса наличных средств, оставшаяся в конце рабочего дня и для сохранности размещенная в кассе. Также лимитированная сумма называется переходящим остатком.

Что делать, если лимит есть, а по факту его нет? Тогда считается, что он равен 0. Если же остаток превышает фиксированный размер, бухгалтеру компании следует задуматься, что делать с деньгами в вечернее время суток, когда кредитно-финансовое учреждение уже закрыто, а оставлять наличные в магазине или офисе опасно.

Все дело в том, что хранить наличные в кассе в сумме, которая превышает лимит, означает нарушать действующее законодательство России, что влечет за собой штрафные санкции.

Кто обязан утвердить лимит кассы?

Итак, если ваша организация производит расчеты наличностью, то соблюдать кассовую дисциплину необходимо. Исключений не предусмотрено.

Утвердить предел обязаны все компании, которые не относятся к малому бизнесу. Никакой привязки (льготы) к видам деятельности и организационно-правовым формам действующим законодательством не предусмотрено.

Какие компании вправе работать без лимита кассы?

Работать и не устанавливать лимит кассы могут индивидуальные предприниматели и малые предприятия.

Стоит обратить внимание на следующее – если организация относится к субъекту малого предпринимательства и решила установить лимит кассы, то соблюдать его она обязана.

Если компания примет решение работать без лимита кассы на том основании, что относится к малому бизнесу, то она может издать приказ об отмене лимита кассы. Посмотрите пример заполнения такого приказа

Скачать бланк приказа об отмене лимита кассы

Как рассчитать лимит кассы?

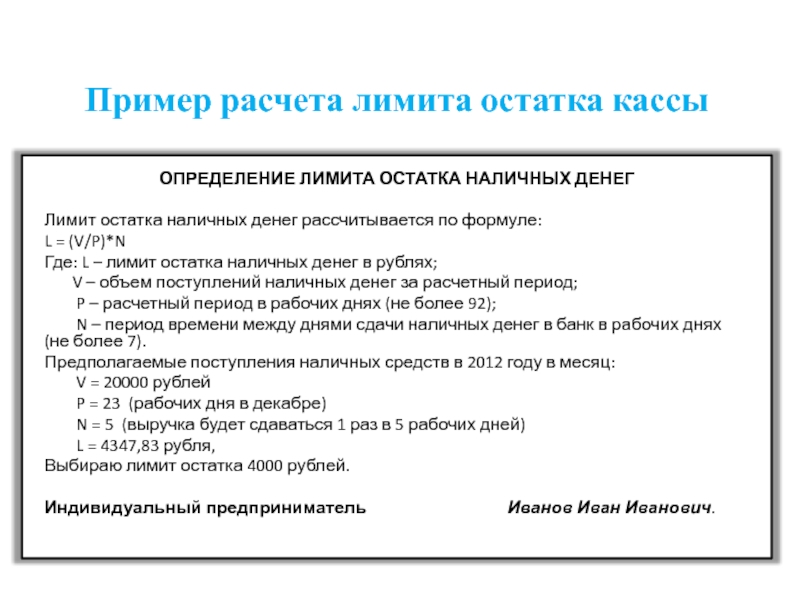

Действующий порядок ведения кассовых операций предусматривает два варианта расчета лимита остатка наличных денежных средств (Приложение к Указанию Банка России от 11.

- по объему поступлений наличных денежных средств;

- по объему выдачи наличных денежных средств.

Первый способ подойдет тем компаниям, у которых идет больше приходных операций (например, торговля и прием наличных денежных средств). А вот второй способ – если предприятие больше тратит, например, идут выплаты на расходы по услугам и работам.

Формулы расчета лимита кассы:

1. Для определения лимита остатка по объему поступлений наличных денежных средств

Компания учитывает объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги (вновь созданное юридическое лицо – ожидаемый объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги).

Лимит остатка наличных денег рассчитывается по формуле: L = V/P x N

где:

L – лимит остатка наличных денег в рублях;

V – объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги за расчетный период в рублях;

P – расчетный период, определяемый юридическим лицом, за который учитывается объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги, в рабочих днях;

N – период времени между днями сдачи в банк юридическим лицом наличных денег, поступивших за проданные товары, выполненные работы, оказанные услуги, в рабочих днях.

2. Для определения лимита остатка по объему выдачи наличных денежных средств

Компания учитывает объем выдач наличных денег (вновь созданное юридическое лицо – ожидаемый объем выдач наличных денег), за исключением сумм наличных денег, предназначенных для выплат заработной платы, стипендий и других выплат работникам.

Лимит остатка наличных денег рассчитывается по формуле:

L = R/P x N

где:

L – лимит остатка наличных денег в рублях;

R – объем выдач наличных денег, за исключением сумм наличных денег, предназначенных для выплат заработной платы;

P – расчетный период, определяемый юридическим лицом, за который учитывается объем выдач наличных денег в рабочих днях;

N – период времени между днями получения по денежному чеку в банке юридическим лицом наличных денег, за исключением сумм наличных денег, предназначенных для выплат заработной платы.

Скачать приказ об устаановлении лимита кассы

Посмотрите пример расчета лимита кассы по первому способу…

Файлы для скачивания

- Приказ об установлении лимита кассы.

- Приказ об отмене лимита кассы.docx (14Kb)

Разместить:

Что вам нужно знать — Forbes Advisor

Обновлено: 12 октября 2022 г., 16:38

Редакционное примечание. Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Банкоматы обеспечивают простой и удобный доступ к средствам внутри расчетного или сберегательного счета. Когда возникает необходимость снять наличные, важно знать, применяется ли лимит.

Во многих банках на снятие средств в банкомате обычно устанавливается дневной лимит. Также могут быть ограничения, которые применяются к каждой транзакции. Рассмотрим подробнее, как работают лимиты на снятие наличных в банкоматах.

Почему банки устанавливают ограничения на снятие средств в банкоматах?

Банки могут устанавливать ограничения на снятие средств в банкоматах из соображений практичности и безопасности.

Во-первых, банкоматы могут хранить только такое количество наличных денег, а у банков есть только такое количество наличных, которое они могут раздать клиентам в любой момент времени. Установка максимальной суммы снятия в банкомате для каждого клиента помогает банку контролировать движение доступных наличных денег.

Другая причина связана с безопасностью и защитой учетных записей клиентов. Скажите, что кто-то украл вашу дебетовую карту и PIN-код. Без лимита на снятие средств в банкомате они могут опустошить ваш текущий или сберегательный счет и прикарманить все ваши деньги.

Хотя ограничения на снятие средств в банкомате могут показаться неприятными, они служат важной цели обеспечения безопасности ваших денег.

Сколько можно снимать в банкомате каждый день?

Максимальный лимит снятия средств в банкомате зависит от того, с кем вы работаете, поскольку каждый банк или кредитный союз устанавливает свои собственные правила. Чаще всего лимиты на снятие наличных в банкоматах составляют от 300 до 1000 долларов в сутки.

Опять же, это определяется банком или кредитным союзом — стандартного дневного лимита на снятие средств в банкомате нет. Лимит на снятие средств в банкомате вашего личного банка также может зависеть от типов ваших счетов и вашей банковской истории.

Например, если вы новичок в банке и открыли базовый текущий счет, у вас может быть более низкий лимит на снятие средств в банкомате, чем у того, у кого в течение 10 лет был премиальный расчетный счет. Специальные счета, такие как проверка второго шанса или проверка студента, также могут иметь разные лимиты снятия наличных в банкомате.

Сколько денег можно снять в банкомате за один раз?

В дополнение к дневному лимиту банкомата, установленному банком или кредитным союзом, некоторые банкоматы могут иметь ограничения на сумму наличных, которую можно выдать за одно снятие. Суточные лимиты на снятие наличных в банкоматах могут отличаться от дневных лимитов на покупки.

Например, ваш банк может ограничить вас снятием 400 долларов США в банкомате, но вы можете совершать покупки на сумму до 4000 долларов США каждый день, используя свою дебетовую карту. Учреждения могут разделить лимиты на снятие средств в банкоматах и лимиты на покупки или установить третий лимит на общую сумму денег, которую вы можете снимать со своего счета посредством снятия наличных и покупок каждый день.

Учреждения могут разделить лимиты на снятие средств в банкоматах и лимиты на покупки или установить третий лимит на общую сумму денег, которую вы можете снимать со своего счета посредством снятия наличных и покупок каждый день.

Опять же, эти ограничения предназначены для сглаживания денежных потоков для банка, защищая при этом вас и ваши счета.

В каких банкоматах можно снять больше всего денег?

Чем выше установленный вашим банком дневной лимит на снятие средств в банкомате или лимит на транзакцию, тем больше наличных вы сможете получить.

Это означает, что если ваш банк устанавливает максимальный лимит на снятие наличных в банкомате в размере 1000 долларов США в день, это максимальная сумма наличных, которую вы сможете снять, независимо от того, какой банкомат вы используете. Вот почему важно внимательно изучить мелкий шрифт при открытии нового банковского счета. Условия должны точно указывать, сколько наличных денег вы можете получить в банкоматах.

Даже если вы не часто носите наличные с собой, важно иметь возможность получить наличные, когда они вам понадобятся, и в нужном вам количестве. Если в вашем банке или кредитном союзе установлен более низкий дневной лимит снятия наличных в банкомате, это может стать проблемой, если вам когда-нибудь понадобится большая сумма денег, и вы не сможете добраться до отделения, чтобы снять ее.

Ежедневные лимиты на снятие наличных в банкоматах в ведущих банках

Банки различаются, когда речь заходит о том, сколько или как мало наличных они позволяют вам снимать с вашего расчетного счета в банкомате каждый день. Могут быть различия в лимитах на снятие средств в банкоматах для крупных банков по сравнению с региональными или местными банками. Обычные банки также могут устанавливать дневные лимиты на снятие средств в банкоматах иначе, чем онлайн-банки. На приведенной ниже диаграмме показано, как сравниваются дневные лимиты на снятие средств в банкоматах в ведущих банках, включая онлайн-банки и обычные финансовые учреждения. Имейте в виду, что могут быть исключения из указанных здесь лимитов в зависимости от типа счета и ваших отношений с банком.

Имейте в виду, что могут быть исключения из указанных здесь лимитов в зависимости от типа счета и ваших отношений с банком.

| Название банка | Лимит снятия |

| Союзник Банк | 1000 долларов |

| Банк Америки | 1000 долларов |

| БиМО Харрис | 1000 долларов |

| Capital One | 1000 долларов |

| Чарльз Шваб Банк | 1000 долларов |

| Чейз Банк | 500–3000 долларов |

| Сити | 1500-2000 долларов |

| Гражданский банк | 500 долларов |

| Откройте банк | $510 |

| Пятый третий банк | 810 $ |

| ХСБК | 500–1000 долларов |

| Банк ключей | 300–1000 долларов |

| Морган Стэнли Банк | 1500-5000 долларов |

| Банк PNC | 500-1500 долларов |

| Регионбанк | $808 |

| Траст | 500–3000 долларов |

| ТД Банк | 1 250–1 500 долл. США США |

| Юнион Банк | 500 долларов |

| Банк США | Зависит от отношений с клиентами |

| Уэллс Фарго Банк | Зависит от отношений с клиентами |

Имейте в виду, что эти ограничения на снятие средств в банкомате применяются к текущим счетам. Если у вас также есть сберегательный счет или счет денежного рынка в том же банке, могут применяться другие лимиты на снятие средств в банкомате. Вы также должны знать ежемесячные лимиты банка на операции по снятию средств со сберегательных счетов.

В прошлом Федеральный регламент D ограничивал снятие средств со сберегательного счета до шести раз в месяц. Действие этого правила приостановлено на неопределенный срок в связи с пандемией коронавируса. Но многие банки по-прежнему налагают ограничения на количество снятия средств со сбережений каждый месяц. Эти лимиты применяются к транзакциям по дебетовым картам, но не к снятию наличных в отделениях или банкоматах.

Если в вашем банке установлен такой лимит, важно знать, каков он, чтобы не превысить его. Снятие средств сверх разрешенного лимита может вызвать высокую комиссию за транзакцию.

Как увеличить лимит на снятие средств в банкомате

Самый простой способ увеличить лимит на снятие средств в банкомате — позвонить и попросить об увеличении. Ваш банк или кредитный союз могут захотеть временно или навсегда увеличить лимиты на снятие наличных в банкоматах.

Согласие банка на это зависит от:

- Как долго вы являетесь клиентом

- Какой тип счетов у вас есть в банке

- История вашего счета, включая сумму денег, которую вы обычно держите на руках

- Независимо от того, запрашиваете ли вы краткосрочное или постоянное повышение

Допустим, вы планируете совершить крупную покупку или отправиться в отпуск. В этом случае ваш банк может увеличить лимит снятия средств в банкомате на несколько дней или недель. Как только этот временный период закончится, ваш лимит вернется к тому, что было раньше.

Если вы заинтересованы в постоянном увеличении дневного лимита на снятие средств в банкомате, будьте готовы аргументировать, почему банк должен на это согласиться. Помните, что банки устанавливают эти лимиты из соображений безопасности, поэтому, если вы получаете более высокий лимит, важно внимательно следить за своей дебетовой картой. В противном случае кто-то может получить доступ к большему количеству денег на вашем счете, если ваша карта будет утеряна или украдена.

Как обойти ограничения на снятие наличных в банкомате

Возможно, вы исчерпали дневной лимит на снятие наличных в банкомате, но вам по-прежнему нужны наличные для оплаты покупки или по другой причине. Вот что вы можете сделать, чтобы получить доступ к своим деньгам, когда они вам понадобятся:

- Возврат наличных на кассе при совершении покупки

- Снять деньги со сберегательного счета

- Снятие наличных в отделении

- Обналичить чек

Кэшбэк в магазине

Если вы совершаете покупки в магазине, вы можете получить наличные обратно на кассе без учета дневного лимита снятия в банкомате. Однако есть несколько предостережений.

Однако есть несколько предостережений.

Во-первых, она все еще может учитываться при расчете дневного лимита покупок или лимита снятия наличных. Поэтому помните об ограничениях, которые ваш банк налагает на ваш счет для покупок или транзакций по снятию наличных в точках продаж.

Далее запишите лимит кэшбэка магазина. Например, в зависимости от того, где вы совершаете покупки, на кассе вы можете получить возврат наличными в размере 100 долларов США. Если в магазине установлен более низкий лимит, вам может потребоваться совершить несколько покупок, чтобы снять всю необходимую сумму наличных. И опять же, каждая из этих транзакций будет учитываться при расчете дневного лимита покупок.

Снятие денег со сберегательного счета

Снятие денег со сберегательного счета с помощью карты банкомата — это еще один способ обойти дневные ограничения на снятие денег в банкомате для расчетного счета. На эти транзакции все еще могут быть ограничения, но при необходимости вы можете получить доступ к наличным деньгам. Если у вас нет карты банкомата, вместо этого вы можете снять наличные в отделении банка.

Если у вас нет карты банкомата, вместо этого вы можете снять наличные в отделении банка.

Снятие наличных в отделении

Вы также можете снять наличные со своего расчетного счета в отделении, если вы превысили дневной лимит на снятие наличных в банкомате. Кассир может помочь вам снять наличные с расчетного, сберегательного счета или счета денежного рынка.

Однако, если вам нужна большая сумма денег, вы можете рассмотреть более безопасные способы оплаты, отличные от наличных. Например, если вы покупаете автомобиль, вы можете получить кассовый чек, заверенный чек или даже денежный перевод для покрытия транзакции. Таким образом, у вас есть бумажный след, подтверждающий платеж, и вы не носите с собой большие суммы наличных денег.

Обналичивание чека

Четвертый способ обойти ограничения на снятие средств в банкомате — это обналичивание чека. Вы бы просто выписали чек на «Cash», подписали его и отнесли в банк, чтобы обналичить.

Опять же, важно знать о любых ограничениях, которые банк может наложить на обналичивание чеков. Могут быть ограничения на сумму наличных, которые вы можете снять таким образом, или на количество чеков, которые вы можете выписать на «Наличные» за один день.

Могут быть ограничения на сумму наличных, которые вы можете снять таким образом, или на количество чеков, которые вы можете выписать на «Наличные» за один день.

Сколько наличных можно снять в банке за один день?

Сумма наличных, которую вы можете снять в банке за один день, зависит от политики банка по снятию наличных. Ваш банк может разрешить вам снимать 5000, 10000 или даже 20000 долларов наличными в день. Или ваши ежедневные лимиты на снятие наличных могут быть значительно ниже этих сумм.

Важно отметить, что федеральное правительство отслеживает крупные операции по снятию наличных и депозитам. Банки обязаны сообщать о любых отдельных транзакциях, связанных со снятием 10 000 долларов США или более наличными или их эквивалентами, такими как кассовые чеки или денежные переводы.

Это правило применяется к единовременным снятиям средств или депозитам и связанным с ними платежам, которые происходят в течение 24 часов. IRS требует эту отчетность для обнаружения потенциально мошеннической деятельности. Это не должно препятствовать снятию 10 000 долларов наличными для покупки автомобиля или оплаты другой крупной покупки, если это необходимо, но стоит отметить, что эти транзакции будут подлежать уведомлению IRS.

Это не должно препятствовать снятию 10 000 долларов наличными для покупки автомобиля или оплаты другой крупной покупки, если это необходимо, но стоит отметить, что эти транзакции будут подлежать уведомлению IRS.

Что делать, если вам срочно нужны наличные

Если вам срочно нужны наличные, обратитесь к банкомату. Позвоните в свой банк и попросите увеличить лимит, если вы превысите лимит снятия средств в банкомате.

Если это невозможно, вы можете попробовать один из способов, упомянутых ранее, например, вернуть наличные на кассе или выписать чек в «Cash». В крайнем случае, вы можете рассмотреть возможность выдачи наличных по кредитной карте.

Получение аванса наличными с кредитной карты просто означает снятие наличных с вашего кредитного лимита. По сути, это разновидность краткосрочного кредита. Это удобство, которое многие компании, выпускающие кредитные карты, предлагают в качестве преимущества счета. Вы можете получить наличные с помощью карты в банке или банкомате или получить наличные с помощью удобного чека.

Однако есть некоторые потенциальные недостатки. Денежные авансы имеют годовую процентную ставку или годовых, как и покупки, но разница в том, что эти проценты начинают начисляться сразу — для наличных авансов нет льготного периода. Проценты на аванс наличными часто начисляются по более высокой ставке, чем ваш стандартный APR покупки. Кроме того, вы можете заплатить комиссию за аванс наличными, равную проценту от суммы аванса.

Учитывая проценты и комиссию, выдача наличных может оказаться дорогостоящим способом быстрого получения наличных. По этой причине вам может быть лучше сначала обратиться в свой банк по поводу временного увеличения лимита на снятие наличных в банкомате или вместо этого снять наличные в отделении.

Найдите лучшие онлайн-банки 2023 года

Узнать больше

Bottom Line

Банкоматы существуют для вашего удобства, а ограничения на снятие средств в банкоматах существуют для вашей защиты. Банки также ограничивают снятие наличных в банкоматах, чтобы гарантировать, что у них будет достаточно наличных для других клиентов. Если текущий лимит на снятие наличных в банкомате вашего банка или кредитного союза ниже, чем вы хотели бы, в целом или для немедленной транзакции, обратитесь в свое финансовое учреждение и попросите увеличить ваш лимит.

Если текущий лимит на снятие наличных в банкомате вашего банка или кредитного союза ниже, чем вы хотели бы, в целом или для немедленной транзакции, обратитесь в свое финансовое учреждение и попросите увеличить ваш лимит.

Часто задаваемые вопросы (FAQ)

Как выписать чек на снятие наличных?

Чтобы выписать чек на снятие наличных, просто предъявите его к наличным, введите сумму и подпишите ее. Затем вы можете отнести его в банк, чтобы кассир обналичил его так же, как и любой другой чек.

Как внести наличные в банкомат?

Во-первых, убедитесь, что ваш банк разрешает внесение наличных в банкомате, поскольку это делают не все банки. Затем вставьте карту банкомата и введите свой PIN-код. Получите доступ к счету, на который вы хотите внести наличные, и выберите функцию депозита. В зависимости от банка вам может потребоваться положить наличные в депозитный конверт или вы сможете вставлять купюры непосредственно в депозитную прорезь. Следуйте инструкциям вашего банка, как показано на экране, подтвердив как сумму в долларах, так и счет, на который должны быть переведены деньги, затем подтвердите транзакцию.

Могу ли я снять наличные с моей кредитной карты?

Выдача наличных по кредитной карте позволяет снимать наличные в пределах доступного кредитного лимита. Ваш лимит выдачи наличных может быть ниже лимита покупки. Снятие наличных с кредитной карты может вызвать более высокую годовую процентную ставку за эту транзакцию, а также комиссию за выдачу наличных.

Как узнать лимит снятия в банкомате?

Вы должны иметь возможность войти в свое онлайн-приложение или приложение для мобильного банкинга, чтобы просмотреть максимальный лимит снятия средств в банкомате. Если вы не видите каких-либо ограничений в списке, вы можете позвонить в банк, чтобы узнать, сколько денег вы можете снять в банкомате за транзакцию и в день.

У какого банка самый высокий лимит снятия в банкомате?

Morgan Stanley Bank в настоящее время имеет один из самых высоких лимитов банкоматов. Это позволяет клиентам снимать от 1500 до 5000 долларов в день в банкомате, в зависимости от типа счета. Citi также имеет относительно высокий дневной лимит на снятие в банкомате от 1500 до 2000 долларов, а PNC Bank позволяет снимать до 1500 долларов в день на снятие в банкомате с некоторых счетов.

Citi также имеет относительно высокий дневной лимит на снятие в банкомате от 1500 до 2000 долларов, а PNC Bank позволяет снимать до 1500 долларов в день на снятие в банкомате с некоторых счетов.

Хотя эти суммы могут быть больше, чем обычно требуется большинству потребителей, полезно знать, что если вам регулярно приходится снимать относительно большие суммы — и у вас есть средства для этого — эти банки могут удовлетворить ваши потребности.

Была ли эта статья полезна?

Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

КомментарииМы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, повторите попытку позже.

Пожалуйста, повторите попытку позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Я независимый финансовый журналист и регулярно публикую статьи в U. S. News и CreditCards.com. Я писал для Life + Money от Citi, Bankrate и The Balance, среди прочих. Вы можете найти меня в LinkedIn или подписаться на меня в Twitter @seemomwrite.

S. News и CreditCards.com. Я писал для Life + Money от Citi, Bankrate и The Balance, среди прочих. Вы можете найти меня в LinkedIn или подписаться на меня в Twitter @seemomwrite.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакция дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вы уверены, что хотите оставить свой выбор?

Сколько наличных можно снять в банке?

Почти каждый банк устанавливает ограничение на сумму, которую вы можете снимать каждый день. Отчасти это функция безопасности, предотвращающая очистку неавторизованных учетных записей ворами. С другой стороны, это помогает банкам и банкоматам стабилизировать ликвидность. Если для вас важен доступ к наличным деньгам, особенно на внеплановой основе, вот что вам нужно знать о дневных лимитах на снятие средств с лицевого счета в коммерческом банке.

Если вы не уверены, в каком финансовом учреждении должны храниться ваши деньги, вы можете подумать о сотрудничестве с финансовым консультантом.

Что такое лимиты на снятие средств?Дневной лимит на снятие средств — это максимальная сумма денег, которую вы можете снять со своего банковского счета за один день. Эти ограничения в основном существуют по двум причинам.

Во-первых, управление денежными потоками и ликвидностью. Банки держат на руках ограниченное количество наличных в любой момент времени, как и банкоматы. Установив лимиты на снятие средств, банк может контролировать, какую сумму он должен распределять в любой момент времени.

Не менее, если не более важно, лимиты на снятие средств являются функцией безопасности. Ограничивая ежедневное снятие средств, банки помогают защитить своих клиентов от несанкционированного доступа. Даже если кто-то получит вашу дебетовую карту и PIN-код, существует предел ущерба, который они могут нанести.

Существует три основных категории лимитов на снятие средств:

Снятие средств через банкоматыЭто, безусловно, наиболее распространенное использование термина «лимит на снятие средств». Лимит снятия в банкомате вашего банка — это максимальная сумма наличных денег, которую вы можете снять в банкомате в течение 24 часов. Например, во многих банках установлен лимит в 500 долларов, что означает, что вы не можете снять более 500 долларов наличными в течение одного 24-часового периода.

Обычно банки применяют лимит банкомата кумулятивно для всех транзакций банкомата за один 24-часовой период. Это означает, что это не ограничение на то, сколько вы можете снять за один раз, а скорее ограничение на то, сколько вы можете снять в банкомате в целом в течение дня.

В то время как ваш банк устанавливает лимит на снятие средств через банкоматы, отдельные операторы банкоматов также могут это делать. Это ограничивает сумму денег, которую вы можете снять с машин этого оператора в течение одного дня. Например, предположим, что в вашем банке установлен лимит на снятие средств в размере 1000 долларов США, а вы используете банкомат с лимитом в 600 долларов США. Это означает, что вы можете снять до 600 долларов США в банкоматах этого оператора за один день, но вы можете снять дополнительно 400 долларов США в других банкоматах, прежде чем будет превышен лимит вашего банка.

Например, предположим, что в вашем банке установлен лимит на снятие средств в размере 1000 долларов США, а вы используете банкомат с лимитом в 600 долларов США. Это означает, что вы можете снять до 600 долларов США в банкоматах этого оператора за один день, но вы можете снять дополнительно 400 долларов США в других банкоматах, прежде чем будет превышен лимит вашего банка.

Это максимальная сумма наличных денег, которую вы можете снять со своего банковского счета в течение 24 часов, зайдя в отделение и лично совершив снятие наличных. Например, ваш банк может ограничить кассовые операции суммой не более 20 000 долларов наличными в день.

Это отличается от снятия в банкомате тем, что вы работаете напрямую с кассиром, что устраняет некоторые проблемы безопасности. В филиале также будет значительно больше наличных денег, чем в банкомате, что снижает проблемы с ликвидностью.

Несмотря на то, что в банках часто устанавливаются определенные лимиты на снятие наличных, обычно они намного выше лимитов на снятие наличных в банкоматах. В некоторых случаях это будет общий лимит на операции с наличными, а это означает, что такой же лимит будет применяться к таким операциям, как обмен чека на наличные. Банки также могут устанавливать свои лимиты на немедленные транзакции, а это означает, что вы можете снимать большие суммы наличных, но вам необходимо сделать запрос заранее.

В некоторых случаях это будет общий лимит на операции с наличными, а это означает, что такой же лимит будет применяться к таким операциям, как обмен чека на наличные. Банки также могут устанавливать свои лимиты на немедленные транзакции, а это означает, что вы можете снимать большие суммы наличных, но вам необходимо сделать запрос заранее.

Это максимальная сумма, которую вы можете потратить с помощью своей дебетовой карты в течение 24 часов. Например, ваш банк может ежедневно тратить по дебетовой карте не более 5000 долларов.

Банки рассматривают транзакции по дебетовым картам как электронный эквивалент денежного перевода. Поскольку это электронный платеж, дебетовая карта не представляет особых проблем с ликвидностью. Тем не менее, это представляет те же проблемы безопасности, что и снятие наличных в банкомате. В результате банки нередко устанавливают лимиты на снятие дебетовых средств. Однако когда они существуют, эти лимиты практически всегда выше, чем лимиты на снятие средств в банкоматах.

Для стандартного депозитного счета не существует законов или юридических ограничений на сумму наличных, которые вы можете снять. Лимиты на снятие средств устанавливаются самими банками и различаются в зависимости от учреждения. Тем не менее, на снятие наличных распространяются те же ограничения отчетности, что и на все транзакции. Если вы снимаете 10 000 долларов или более, федеральный закон требует, чтобы банк сообщал об этом в IRS, чтобы предотвратить отмывание денег и уклонение от уплаты налогов.

Лишь немногие банки устанавливают ограничения на снятие средств со сберегательного счета. Основным ограничением для сберегательного счета является лимит транзакций, который является установленным законом лимитом не более шести транзакций через сберегательный счет в месяц. У вас также меньше доступа к сберегательным счетам, поскольку они обычно не поставляются с такими продуктами, как чековые книжки или дебетовые карты. Однако в рамках этих ограничений вы обычно можете перемещать любую сумму денег, какую пожелаете.

Однако в рамках этих ограничений вы обычно можете перемещать любую сумму денег, какую пожелаете.

У каждого банка свои правила в отношении дневных лимитов на снятие средств, и эти условия могут сильно различаться. Большинство, если не все, банки устанавливают самые низкие лимиты на снятие средств в банкоматах. У них более высокие лимиты для дебетовых транзакций и еще более высокие лимиты для кассовых транзакций. Банки также могут устанавливать различные лимиты транзакций в зависимости от вашей учетной записи. Например, более новая учетная запись, бесплатная проверка или учетная запись студента могут иметь низкие лимиты на снятие средств. Напротив, давний клиент или клиент с текущим счетом с высокой процентной ставкой может иметь гораздо более высокий лимит снятия средств, чем обычно.

Хотя исчерпывающий список комиссий за снятие средств выходит за рамки этой статьи, вот репрезентативная выборка лимитов на снятие средств через банкоматы и снятие средств в восьми банках на момент написания. Обратите внимание, что это только репрезентативные цифры. Ваши конкретные лимиты в любом конкретном банке будут зависеть от типа вашей учетной записи и использования.

Обратите внимание, что это только репрезентативные цифры. Ваши конкретные лимиты в любом конкретном банке будут зависеть от типа вашей учетной записи и использования.

| Банк Америки | 1000 долларов или 60 отдельных банкнот | 5000 долларов |

| Capital One | 5000 долларов США для большинства счетов | 5000 долларов США для большинства счетов |

| Чейз | 500–3000 долларов | 3000 долларов |

| Сити | 1500-2000 долларов | 5 000–10 000 долл. США |

| КНП | 500–2000 долларов | 2000-5000 долларов |

| ТД Банк | От 1000 долларов США | Ограничение не указано |

| Банк США | От 500 долларов США | От 10 000 долларов США |

| Уэллс Фарго | От 300 долларов США | 600-10 000 долларов |

Когда вы открываете банковский счет, важно знать, какие ограничения на снятие средств предусмотрены для него. В частности, убедитесь, что вы спросили о любых дебетовых лимитах. У вашего банка может не быть дебетовых лимитов или, по крайней мере, не для всех счетов, но они могут быть очень важными. Например, предположим, что ваш банк устанавливает лимит на дебетовые расходы в размере 3000 долларов США в течение 24 часов. Хотя обычно вам не нужно думать об этом лимите, в день, когда вы оплачиваете авиабилеты или совершаете какую-либо другую крупную покупку, вы можете столкнуться с риском отклонения вашей карты.

В частности, убедитесь, что вы спросили о любых дебетовых лимитах. У вашего банка может не быть дебетовых лимитов или, по крайней мере, не для всех счетов, но они могут быть очень важными. Например, предположим, что ваш банк устанавливает лимит на дебетовые расходы в размере 3000 долларов США в течение 24 часов. Хотя обычно вам не нужно думать об этом лимите, в день, когда вы оплачиваете авиабилеты или совершаете какую-либо другую крупную покупку, вы можете столкнуться с риском отклонения вашей карты.

Лимит на снятие в банкомате — это максимальная сумма наличных, которую ваш банк позволит вам снять в банкомате за один день. Ваш лимит расходов по дебетовой карте, если таковой имеется, — это максимальная сумма, которую вы можете потратить с помощью дебетовой карты за один день.

У каждого банка свои правила в этом отношении, поэтому убедитесь, что вы понимаете лимиты своего счета.

Советы по банковским операциям- Для любого данного банковского счета лимиты вашего счета будут частично зависеть от конкретного типа вашего счета.

Итак, первый шаг — убедиться, что у вас есть подходящая учетная запись.

Итак, первый шаг — убедиться, что у вас есть подходящая учетная запись. - Финансовый консультант может предоставить ценную информацию и рекомендации, когда вы выбираете типы банков для использования. Если у вас еще нет финансового консультанта, найти его не составит труда. Бесплатный инструмент SmartAsset подберет вам до трех проверенных финансовых консультантов, которые обслуживают ваш регион, и вы можете бесплатно взять интервью у своих консультантов, чтобы решить, какой из них подходит именно вам. Если вы готовы найти консультанта, который поможет вам достичь ваших финансовых целей, начните прямо сейчас.

Фото: ©iStock.com/dobok, ©iStock.com/AsiaVision, ©iStock.com/mladenbalinovac

Эрик Рид

Эрик Рид — независимый журналист, специализирующийся на экономике, политике и глобальных проблемах, а также широко освещающий финансы и личные финансы. Он сотрудничал с такими изданиями, как The Street, CNBC, Glassdoor и Consumer Reports. Работа Эрика фокусируется на влиянии абстрактных вопросов на человека, уделяя особое внимание аналитической журналистике, которая помогает читателям более полно понять свой мир и свои деньги.

Об авторе