Линейный способ начисления амортизации формула: Норма амортизации и методы начисления амортизации 2023

НК РФ Статья 259.1. Порядок расчета сумм амортизации при применении линейного метода начисления амортизации \ КонсультантПлюс

Подготовлены редакции документа с изменениями, не вступившими в силу

НК РФ Статья 259.1. Порядок расчета сумм амортизации при применении линейного метода начисления амортизации

(введена Федеральным законом от 22.07.2008 N 158-ФЗ)

Перспективы и риски арбитражных споров. Ситуации, связанные со ст. 259.1 НК РФ

— Налоговый орган доначислил налог на прибыль из-за претензии к примененной норме амортизации. Модернизирован полностью самортизированный объект

— Налоговый орган доначислил налог на прибыль из-за претензии к стоимости ОС, использованной для расчета амортизации. Модернизирован полностью самортизированный объект

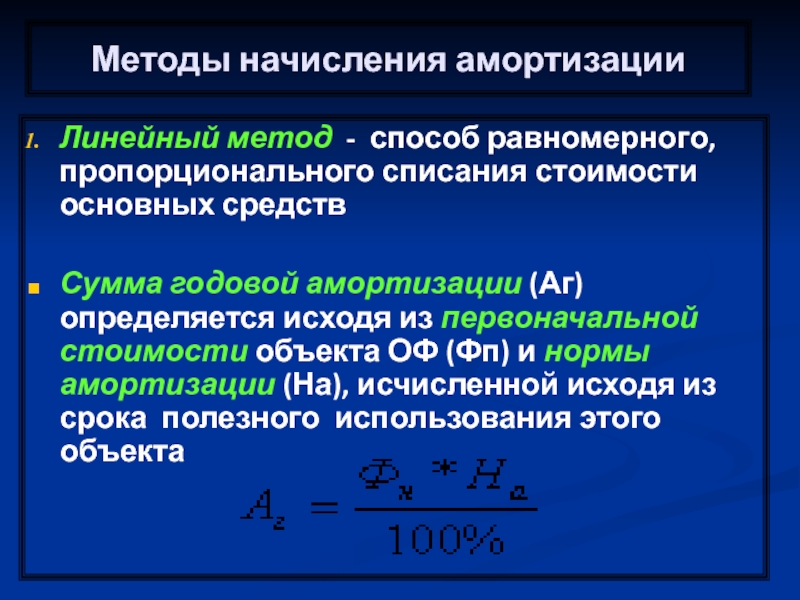

1. При установлении налогоплательщиком в учетной политике для целей налогообложения линейного метода начисления амортизации, а также при применении линейного метода начисления амортизации в отношении объектов амортизируемого имущества в соответствии с пунктом 3 статьи 259 настоящего Кодекса применяется порядок начисления амортизации, установленный настоящей статьей.

2. Сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации, определенной для данного объекта.

Норма амортизации по каждому объекту амортизируемого имущества определяется по формуле:

где K — норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества;

n — срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах (без учета сокращения (увеличения) срока в соответствии с абзацем вторым пункта 13 статьи 258 настоящего Кодекса).

3. Начисление амортизации по амортизируемому имуществу в виде капитальных вложений в объекты основных средств, которые в соответствии с настоящей главой подлежат амортизации и амортизация по которым начисляется линейным методом, начинается у арендодателя с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию, у арендатора — с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию.

4. Начисление амортизации по амортизируемому имуществу в виде капитальных вложений в объекты полученных по договору безвозмездного пользования основных средств, которые в соответствии с настоящей главой подлежат амортизации и амортизация по которым начисляется линейным методом, начинается у организации-ссудодателя с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию капитальных вложений, у организации-ссудополучателя — с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию.

5. Независимо от окончания срока полезного использования начисление амортизации прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости объекта амортизируемого имущества либо когда данный объект выбыл из состава амортизируемого имущества налогоплательщика по любым основаниям.

(п. 5 в ред. Федерального закона от 02.07.2021 N 305-ФЗ)

(см. текст в предыдущей редакции)

6. Начисление амортизации по объектам, исключенным из состава амортизируемого имущества в соответствии с пунктом 3 статьи 256 настоящего Кодекса, прекращается с 1-го числа месяца, следующего за месяцем исключения данного объекта из состава амортизируемого имущества.

Начисление амортизации по объектам, исключенным из состава амортизируемого имущества в соответствии с пунктом 3 статьи 256 настоящего Кодекса, прекращается с 1-го числа месяца, следующего за месяцем исключения данного объекта из состава амортизируемого имущества.

7. При расконсервации, завершении реконструкции (модернизации) объекта основных средств амортизация по нему начисляется с 1-го числа месяца, следующего за месяцем, в котором произошла расконсервация основного средства или завершилась его реконструкция (модернизация).

(п. 7 в ред. Федерального закона от 29.09.2019 N 325-ФЗ)

(см. текст в предыдущей редакции)

Как рассчитать амортизацию с условием применения уплаты НДС методом зачета?

- Учёт.kz

- Консультации

- org/ListItem»>Консультации по бухучету

- Как рассчитать амортизацию с условием применения уплаты НДС методом зачета?

13 июля, 2020

2888

ТОО приобрело бетонораспределительную стрелу (оборудование) из Турции методом зачета НДС за 9 303 000 тг. Срок амортизации мы установили 48 мес., способ начисления Линейный способ (от процента). Получается, каждый месяц на расходы будут идти 193 812,5 тг? Верно ли принято к учету ОС? Могу ли я амортизировать по процентному способу и период 4 года?

В бухгалтерском учете Вы устанавливаете норму амортизации, установленную в учетной политике для данной группы фиксированных активов. Но, помните, что условием применения уплаты НДС методом зачета является использование актива не менее 5 лет в деятельности компании. Поэтому рекомендую установить в бухгалтерском учете срок полезного использования актива не менее 5 лет, исходя…

Авторизация

Пожалуйста, авторизуйтесь:

Запомнить меня

Документ показан не полностью!

Для продолжения просмотра Вы должны быть авторизованы с действующей подпиской

по тарифам: ЭКСПЕРТ, МАСТЕР, ПРОФ, ЭКОНОМ, ДЕМО ДОСТУП.

А так же Вы можете оформить подписку (или перейти на тариф выше) сейчас или запросить Демо-доступ.

Запросить Демо-доступ

Оформить подписку

Теги: амортизация НДС в зачет учетная политика основное средство

Возврат к списку

Тема месяца

Главные новости

Учёт.Подписка — первый помощник бухгалтера: сервисы, консультации, вебинары02.01.2023Главные новости

Что делать бухгалтеру в ИЮНЕ30.05.2023Главное

Главные новости

Баланс рабочего времени и Производственный календарь с изменениями на июль 2023 год02. 06.2023

06.2023Главные новости

Список компаний, попавших под налоговую проверку во 2-м полугодии 2023 годаКак рассчитать прямолинейную амортизацию (формула)

От зданий до машин, оборудования и инструментов, каждое предприятие будет иметь одно или несколько основных средств, которые могут постепенно амортизироваться или изнашиваться с течением времени. Например, при постоянном использовании оборудование компании, купленное в 2015 году, обесценится к 2019 году. Концепция амортизации проста.

При расчете контрассчета предприятия безнадежные долги, истощение и обесценение активов компании являются важными вычетами. Для того чтобы списать стоимость дорогостоящих покупок и точно рассчитать налоги, крайне важно знать, как определить амортизацию основных средств вашей компании.

Существует три популярных метода расчета амортизации. Тем не менее линейный метод амортизации широко используется из-за его простоты и функциональности для определения амортизации активов, используемых с течением времени без определенного шаблона.

Использование линейного метода амортизации при расчете амортизации активов компании настоятельно рекомендуется, поскольку это самый простой метод и приводит к наименьшему количеству ошибок в расчетах.

Что такое прямолинейная амортизация?При равномерном начислении амортизации стоимость актива последовательно снижается в течение каждого периода до тех пор, пока не будет достигнута ликвидационная стоимость. При использовании этого метода величина амортизации всегда остается постоянной в течение срока полезного использования актива, поскольку считается, что активы функциональны и приносят одинаковую прибыль компании в течение срока их полезного использования.

Здание компании, например, используется одинаково и последовательно каждый день, месяц и в течение года. Таким образом, величина амортизации, отраженная в отчете о прибылях и убытках компании, будет одинаковой каждый год в течение срока полезного использования здания.

Какие существуют другие методы амортизации? Малые и крупные предприятия широко используют прямолинейный метод амортизации из-за его простоты, точности и функциональности, но существуют и другие методы расчета стоимости амортизации актива.

В зависимости от того, как часто они используются, разные активы могут изнашиваться с разной скоростью, и может пригодиться любой метод расчета стоимости амортизации.

Другими популярными методами, используемыми при расчете стоимости амортизации, являются; Метод суммы лет или метод единицы продукции и метод двойного уменьшаемого остатка.

Как рассчитать линейную амортизацию?Расчет амортизации актива компании линейным методом амортизации можно выполнить, выполнив следующие действия:

- Узнать стоимость или цену приобретения основного средства

- Определить ожидаемый или расчетный срок полезного использования актива

- Вычтите расчетную ликвидационную стоимость актива из его первоначальной стоимости покупки. Это даст стоимость амортизируемого актива

- Разделите стоимость амортизируемого актива на количество лет, в течение которых актив будет использоваться. Это даст сумму годовой амортизации.

Формула расчета линейной амортизации:

Линейная амортизация = (стоимость актива – расчетная ликвидационная стоимость) ÷ расчетный срок полезного использования актива.

Где:

Стоимость актива – это первоначальная стоимость покупки или строительства актива, а также любые связанные с этим капитальные затраты.

Оценочная ликвидационная стоимость – это лом или остаточная выручка, ожидаемая от выбытия активов компании после окончания срока их полезного использования.

Предполагаемый срок полезного использования актива – расчетное время или период, в течение которого актив считается полезным и функциональным, с даты первого использования до дня прекращения использования или выбытия. Срок полезного использования часто выражается в месяцах или годах.

Каковы некоторые примеры использования линейного метода амортизации?Пример 1

Предприятие приобрело необходимое операционное оборудование за 7000 долларов. По оценкам, срок полезного использования машины составляет 10 лет, а ликвидационная стоимость оценивается в 2000 долларов США.

По оценкам, срок полезного использования машины составляет 10 лет, а ликвидационная стоимость оценивается в 2000 долларов США.

Чтобы рассчитать линейную амортизационную стоимость этого оборудования, мы должны рассчитать следующее;

Аннулированная амортизация оборудования = стоимость оборудования – расчетная ликвидационная стоимость ÷ предполагаемый срок полезного использования0003

= 5000 долларов США ÷ 10 = 500 долларов США

Согласно прямолинейному методу амортизации, стоимость оборудования компании будет амортизироваться на 500 долларов США каждый год.

т. е. в течение 1 года амортизационная стоимость оборудования будет составлять 500 долларов США

Год 2 = амортизационная стоимость 500 долларов США

В течение 3, 4, 5, 6, 7, 8, 9, 10 года амортизационная стоимость остается равной 500 долларов США. .

Пример 2

Компания только что приобрела грузовик для доставки стоимостью 50 000 долларов. Срок полезного использования транспортного средства оценивается в 5 лет, а предполагаемая утилизация составляет 15 000 долларов США.

Какой будет амортизационная стоимость грузовика, если мы будем использовать линейный метод амортизации?

Годовая амортизационная стоимость грузовика = стоимость оборудования – расчетная ликвидационная стоимость ÷ расчетный срок службы.

Таким образом, годовая амортизация = 50 000 — 15 000 долл. США ÷ 5

= 45 000 долл. США ÷ 5

900 02 =9000$Это означает, что начиная с года покупки грузовик будет амортизироваться на уровне 9$,000 до 5 -го года.

При ведении бухгалтерского учета вашей компании прямолинейная амортизация может отражаться на счете расходов на амортизацию как дебет и кредит счета накопленной амортизации.

Счет основных средств уменьшается в сочетании с накопленной амортизацией, поскольку он является контрсчетом основных средств.

Предполагаемая стоимость срока полезного использования, использованная в наших расчетах, дана в иллюстративных целях. Если вы рассчитываете стоимость амортизации для целей налогообложения, вы должны получить точную, показатель срока полезного использования от Налогового управления (IRS ).

Если вы рассчитываете стоимость амортизации для целей налогообложения, вы должны получить точную, показатель срока полезного использования от Налогового управления (IRS ).

Налоговое управление США разделило амортизируемые активы на несколько классов имущества. Эти классы включают имущество, которое амортизируется в течение трех, пяти, десяти, пятнадцати, двадцати и двадцати пяти лет.

ЗаключениеКак владелец бизнеса, знание того, как рассчитать прямолинейную амортизацию основных средств вашей компании, имеет решающее значение для успеха вашего бизнеса.

Но вам не обязательно делать это самостоятельно, особенно если вы управляете крупной компанией со многими активами, которые подлежат амортизации. Вы всегда можете нанять профессионального бухгалтера для решения этой части вашего бизнеса.

Расходы на амортизацию и прямолинейный метод с примерами и проводками в журнале

Что такое амортизация?

Амортизация – это способ учета снижения стоимости актива в результате использования актива с течением времени. Амортизация обычно применяется к основным средствам, принадлежащим организации, или к арендованным ею активам в форме права пользования, возникающим в результате финансовой аренды арендатором. В этой статье речь пойдет исключительно об основных средствах.

Амортизация обычно применяется к основным средствам, принадлежащим организации, или к арендованным ею активам в форме права пользования, возникающим в результате финансовой аренды арендатором. В этой статье речь пойдет исключительно об основных средствах.

Амортизационные отчисления

Амортизационные отчисления распределяют стоимость активов компании в течение ожидаемого срока их полезного использования. Расход представляет собой статью отчета о прибылях и убытках, признаваемую в течение всего срока службы актива как «неденежный» расход.

Накопленная амортизация

Накопленная амортизация является соответствующей строкой балансового отчета для расходов на амортизацию. Амортизационные отчисления отражаются как дебет к расходам и кредит к контрсчету активов, накопленной амортизации. Учет контрас актива представляет собой уменьшение стоимости основных средств с течением времени.

Счет накопленной амортизации имеет нормальное кредитовое сальдо, поскольку он компенсирует основное средство, и каждый раз, когда признаются расходы на амортизацию, накопленная амортизация увеличивается. Остаточная стоимость актива – это его себестоимость за вычетом накопленной амортизации.

Остаточная стоимость актива – это его себестоимость за вычетом накопленной амортизации.

Накопленная амортизация отражается в балансе до момента выбытия соответствующего актива и отражает общее снижение стоимости актива с течением времени. Другими словами, общая сумма амортизационных отчислений, зарегистрированных в предыдущие периоды.

Методы амортизации в бухгалтерском учете

В соответствии с US GAAP организации доступны четыре метода расчета амортизации:

- Линейный метод амортизации

- Метод амортизации по методу уменьшаемого остатка

- Метод амортизации по сумме лет

- Метод амортизации единиц продукции

Ниже мы опишем каждый метод и предоставим формулу, используемую для расчета периодических расходов на амортизацию.

Линейный метод начисления амортизации

Линейный метод является наиболее распространенным методом, используемым для расчета амортизационных отчислений. Это самый простой метод, поскольку он равномерно распределяет амортизационные отчисления в течение всего срока службы актива.

Это самый простой метод, поскольку он равномерно распределяет амортизационные отчисления в течение всего срока службы актива.

Единственными исходными данными, необходимыми для расчета амортизационных отчислений с использованием линейного метода амортизации, являются:

- Стоимость актива : Сумма, уплаченная предприятием за актив.

- Ликвидационная стоимость : Иногда называемая ликвидационной стоимостью или остаточной стоимостью, это оценка суммы, которую компания ожидает получить за актив, если он будет продан в конце срока его полезного использования.

- Срок полезного использования актива : Предполагаемое количество времени, в течение которого ожидается использование актива до того, как его потребуется заменить или ликвидировать.

Вот формула для расчета равномерного начисления амортизации:

Поскольку организации почти повсеместно используют линейный метод, мы включили полный пример того, как учитывать прямолинейный метод начисления амортизации для основного средства. далее в этой статье. Ниже приведены три других метода расчета амортизационных отчислений, которые приемлемы для использования организациями в соответствии с ОПБУ США.

далее в этой статье. Ниже приведены три других метода расчета амортизационных отчислений, которые приемлемы для использования организациями в соответствии с ОПБУ США.

Метод уменьшаемого остатка

Метод уменьшаемого остатка амортизации не признает амортизационные отчисления равномерно в течение срока службы актива. Скорее, он принимает во внимание, что активы, как правило, более продуктивны, чем они новее, и становятся менее продуктивными в более поздние годы. Из-за этого метод амортизации по уменьшаемому остатку отражает более высокие расходы на амортизацию в начальные годы и меньшие амортизационные отчисления в последующие годы. Этот метод обычно используется компаниями, активы которых теряют свою ценность или устаревают быстрее.

Для расчета амортизации с использованием этого метода норма амортизации рассчитывается и каждый год умножается на балансовую стоимость. Формула для расчета амортизационных отчислений с использованием этого метода выглядит следующим образом:

Термин «двойной уменьшающийся остаток» связан с тем, что этот метод амортизирует актив в два раза быстрее, чем прямолинейный метод амортизации. «2» в формуле представляет ускорение амортизации до удвоенной суммы прямолинейной амортизации. Однако при использовании метода уменьшаемого остатка амортизации организация не обязана ускорять амортизацию только в два раза. Они могут выбрать коэффициент ускорения, соответствующий их конкретной ситуации.

«2» в формуле представляет ускорение амортизации до удвоенной суммы прямолинейной амортизации. Однако при использовании метода уменьшаемого остатка амортизации организация не обязана ускорять амортизацию только в два раза. Они могут выбрать коэффициент ускорения, соответствующий их конкретной ситуации.

Метод амортизации по сумме цифр

Подобно методу уменьшаемого остатка, метод суммы цифр ускоряет амортизацию, что приводит к более высоким расходам на амортизацию в первые годы эксплуатации актива. жизни и меньше в последующие годы.

Этот метод рассчитывается путем сложения лет срока полезного использования и использования этой суммы для расчета процента оставшегося срока службы актива. Затем процент применяется к стоимости за вычетом ликвидационной стоимости или амортизируемой базы для расчета амортизационных отчислений за период.

Например, если срок полезного использования актива составляет 5 лет, суммирование цифр пяти лет срока полезного использования актива выглядит следующим образом: 1 + 2 + 3 + 4 + 5 = 15. Каждый год амортизируемая база умножается на процент оставшегося срока полезного использования, чтобы определить ежегодные расходы на амортизацию. Затем ежегодные расходы распределяются равномерно в течение года в каждом финансовом периоде.

Каждый год амортизируемая база умножается на процент оставшегося срока полезного использования, чтобы определить ежегодные расходы на амортизацию. Затем ежегодные расходы распределяются равномерно в течение года в каждом финансовом периоде.

Для большей ясности: для актива со сроком полезного использования 5 лет ежегодные расходы на амортизацию в первый год будут составлять одну треть (⅓ = 5/15) стоимости актива. Во второй год годовой процент амортизационных отчислений составит примерно 27% или 4/15. Затем в третий год процент будет равен одной пятой (⅕ = 3/15) и так далее.

Метод амортизации по производственным единицам

В отличие от других методов метод амортизации по производственным единицам амортизирует актив не на основе прошедшего времени, а на основе единиц, произведенных активом в течение периода. Этот метод чаще всего используется для активов, в которых фактическое использование, а не течение времени, приводит к обесцениванию актива.

Этот метод сначала требует, чтобы бизнес оценил общее количество единиц продукции, которое актив будет производить в течение срока его полезного использования. Затем сумма амортизации на единицу рассчитывается путем деления стоимости актива за вычетом его ликвидационной стоимости на общее количество ожидаемых единиц, которые будет производить актив. Каждый период амортизация на единицу ставки умножается на фактически произведенные единицы для расчета амортизационных отчислений.

Затем сумма амортизации на единицу рассчитывается путем деления стоимости актива за вычетом его ликвидационной стоимости на общее количество ожидаемых единиц, которые будет производить актив. Каждый период амортизация на единицу ставки умножается на фактически произведенные единицы для расчета амортизационных отчислений.

Ниже приведены две формулы, используемые в методе амортизации в единицах производства:

Независимо от используемого метода амортизации, общие амортизационные отчисления (и накопленная амортизация), признанные в течение срока службы любого актива, будут одинаковыми. Однако ставка, по которой амортизация признается в течение срока службы актива, определяется применяемым методом амортизации.

Пример: Расчет линейной амортизации основного средства

Теперь рассмотрим пример, иллюстрирующий линейный метод амортизации основного средства. Компания покупает оборудование на 100 000 долларов. Это оборудование, приобретаемое для производства продукции для продажи бизнесом. Поскольку оборудование является материальным объектом, которым сейчас владеет компания и планирует использовать в долгосрочной перспективе для получения дохода, оно считается основным активом.

Поскольку оборудование является материальным объектом, которым сейчас владеет компания и планирует использовать в долгосрочной перспективе для получения дохода, оно считается основным активом.

Компания решает, что будет использовать линейный метод амортизации этого актива. Эти дополнительные факторы также оцениваются для учета актива:

- Цена покупки: 100 000 долларов США

- Ликвидационная стоимость: 30 000 долларов

- Срок полезного использования оборудования: 10 лет

Первоначальная запись в журнале

Чтобы признать первоначальную покупку основных средств, компания делает следующую запись:

Расчет равномерного начисления амортизации

формула была (стоимость – ликвидационная стоимость)/срок полезного использования.

Чтобы рассчитать прямолинейную амортизацию этого основного средства, компания берет покупную цену в размере 100 000 долларов США минус остаточная стоимость в размере 30 000 долларов США для расчета амортизируемой базы в размере 70 000 долларов США. Это приводит к ежегодным расходам на амортизацию в течение следующих 10 лет в размере 7000 долларов США.

Это приводит к ежегодным расходам на амортизацию в течение следующих 10 лет в размере 7000 долларов США.

Таким образом, компания будет отражать амортизационные отчисления в размере 7000 долларов США ежегодно в течение срока полезного использования оборудования.

Ниже приведен годовой график амортизации актива:

Годовые бухгалтерские проводки

В течение года компания равномерно признает амортизационные отчисления каждый месяц как уменьшение стоимости актива. Записанная запись в журнале представляет собой дебет амортизационных отчислений и кредит накопленной амортизации. В дополнение к записи в журнале, сделанной при покупке оборудования, о которой говорилось выше, компания делает общую запись в первый год, чтобы признать годовую амортизацию в размере 7000 долларов США:

В последующие годы сводная запись в журнале амортизации будет такой же, как и в 1-м году. Компания будет продолжать делать бухгалтерские записи для признания амортизационных отчислений, связанных с активом, до конца 10-го года, после чего чистый остаток основных средств будет равен его оценочной ликвидационной стоимости в размере 30 000 долларов США. Кроме того, полная амортизируемая база актива отражается на счете накопленной амортизации в качестве кредита.

Кроме того, полная амортизируемая база актива отражается на счете накопленной амортизации в качестве кредита.

Обновления амортизационных отчислений

В некоторых сценариях последующие проводки в журнале могут измениться из-за корректировок срока полезного использования основного средства или стоимости для компании в результате улучшения или ухудшения состояния актива. Например, в течение 5-го года компания может понять, что актив будет полезен только в течение 8 лет вместо первоначально рассчитанных 10 лет. Предыдущие расходы на амортизацию не могут быть изменены, так как они уже были указаны.

В этом случае компания пересчитывает прямолинейные расходы на амортизацию, используя текущую чистую балансовую стоимость актива за вычетом ликвидационной стоимости в размере 30 000 долларов США, деленную на обновленное количество оставшихся лет жизни. Из приведенной выше таблицы амортизации мы вычтем 30 000 долларов США из текущей стоимости чистых активов в размере 65 000 долларов США на конец 5 года, в результате чего амортизируемая стоимость составит 35 000 долларов США.

Об авторе