Линейный способ расчета амортизации основных средств: порядок расчета равномерным методом, формулы, примеры, как рассчитать норму?

4.2.1. Линейный способ начисления амортизации

Читайте также

3.2.1. Способы начисления амортизации основных средств

3.2.1. Способы начисления амортизации основных средств В соответствии с ПБУ 6/01 начисление амортизации по объектам основных средств производится следующими способами:• линейным;• уменьшаемого остатка;• списания стоимости по сумме чисел лет срока полезного

3.5. УЧЕТ НАЧИСЛЕНИЯ АМОРТИЗАЦИИ ОСНОВНЫХ СРЕДСТВ

3.5. УЧЕТ НАЧИСЛЕНИЯ АМОРТИЗАЦИИ ОСНОВНЫХ СРЕДСТВ Стоимость объектов основных средств погашается посредством начисления амортизации.Амортизация – исчисленный в денежном выражении износ основных средств в процессе их применения, производственного использования.Не

4.

6. АУДИТ НАЧИСЛЕНИЯ АМОРТИЗАЦИИ ОСНОВНЫХ СРЕДСТВ

6. АУДИТ НАЧИСЛЕНИЯ АМОРТИЗАЦИИ ОСНОВНЫХ СРЕДСТВ

4.6. АУДИТ НАЧИСЛЕНИЯ АМОРТИЗАЦИИ ОСНОВНЫХ СРЕДСТВ Амортизация по основным средствам для целей бухгалтерского учета начисляется по нормам, утвержденным Постановлением Совмина СССР от 22 октября 1990 г. № 1072 или Постановлением Правительства от 1 января 2002 г.

35. Порядок начисления амортизации основных средств

35. Порядок начисления амортизации основных средств Стоимость объектов основных средств погашается путем начисления амортизации.Начисление амортизации проводится в течение срока полезного использования. Срок полезного использования – это период, в течение которого

50. Порядок начисления амортизации основных средств

50. Порядок начисления амортизации основных средств

Стоимость объектов основных средств погашается путем начисления амортизации.Начисление амортизации проводится в течение срока полезного использования.Срок полезного использования –?это период, в течение которого

Порядок начисления амортизации основных средств

Стоимость объектов основных средств погашается путем начисления амортизации.Начисление амортизации проводится в течение срока полезного использования.Срок полезного использования –?это период, в течение которого

Способ начисления амортизации

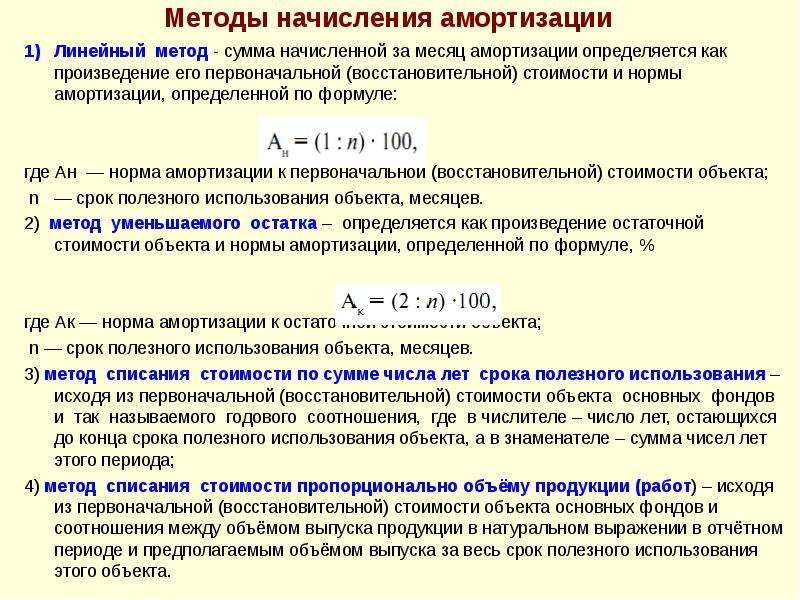

Способ начисления амортизации Амортизацию по объектам основных средств начисляют одним из следующих способов:1) линейным – исходя из первоначальной (текущей, восстановительной) стоимости и нормы амортизации, определенной на основе срока полезного использования

Способ начисления амортизации основных средств и нематериальных активов

Способ начисления амортизации основных средств и нематериальных активов

Амортизация основных средств начисляется с 1-го числа месяца, следующего за принятием объекта в состав основных средств. Как уже говорилось, амортизация основных средств согласно п. 18 ПБУ 6/01 «Учет

Как уже говорилось, амортизация основных средств согласно п. 18 ПБУ 6/01 «Учет

4.1.Способы начисления амортизации в бухгалтерском учете

4.1.Способы начисления амортизации в бухгалтерском учете Сумма амортизации определяется ежемесячно, отдельно по каждому объекту амортизируемого имущества.Начисление амортизации начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в

4.1.1. Линейный способ начисления амортизации

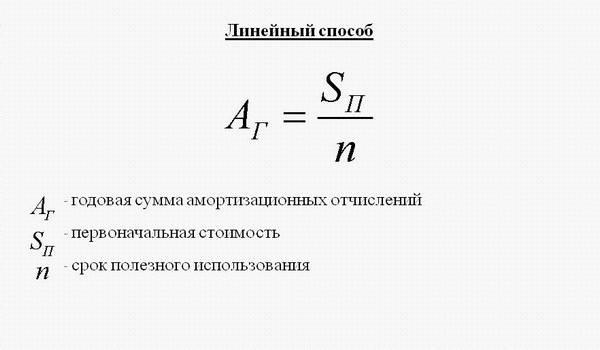

4.1.1. Линейный способ начисления амортизации При линейном способе начислении амортизации годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта

4.

2. Методы начисления амортизации в налоговом учете

2. Методы начисления амортизации в налоговом учете

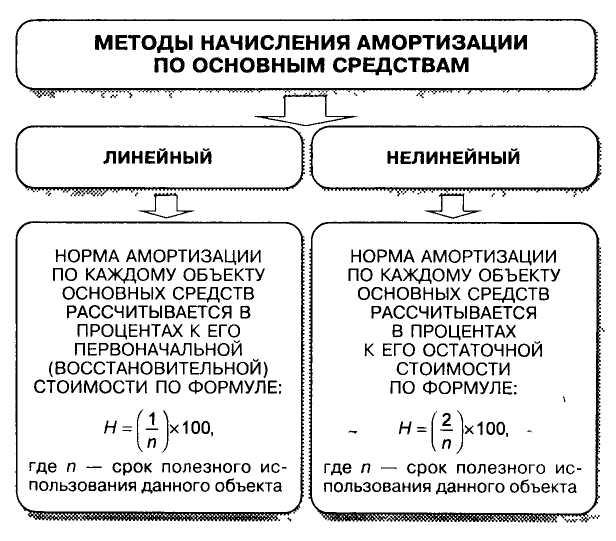

4.2. Методы начисления амортизации в налоговом учете В налоговом учете (п. 1 ст. 259 НК РФ) налогоплательщики вправе применять один из двух возможных методов начисления амортизации:– линейный;– нелинейный.При применении одного из этих методов сумма амортизации

4.2.2. Нелинейный способ начисления амортизации

4.2.2. Нелинейный способ начисления амортизации Пунктом 5 ст. 259 НК РФ определено, что при применении нелинейного метода сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение остаточной стоимости объекта

Способы начисления амортизации

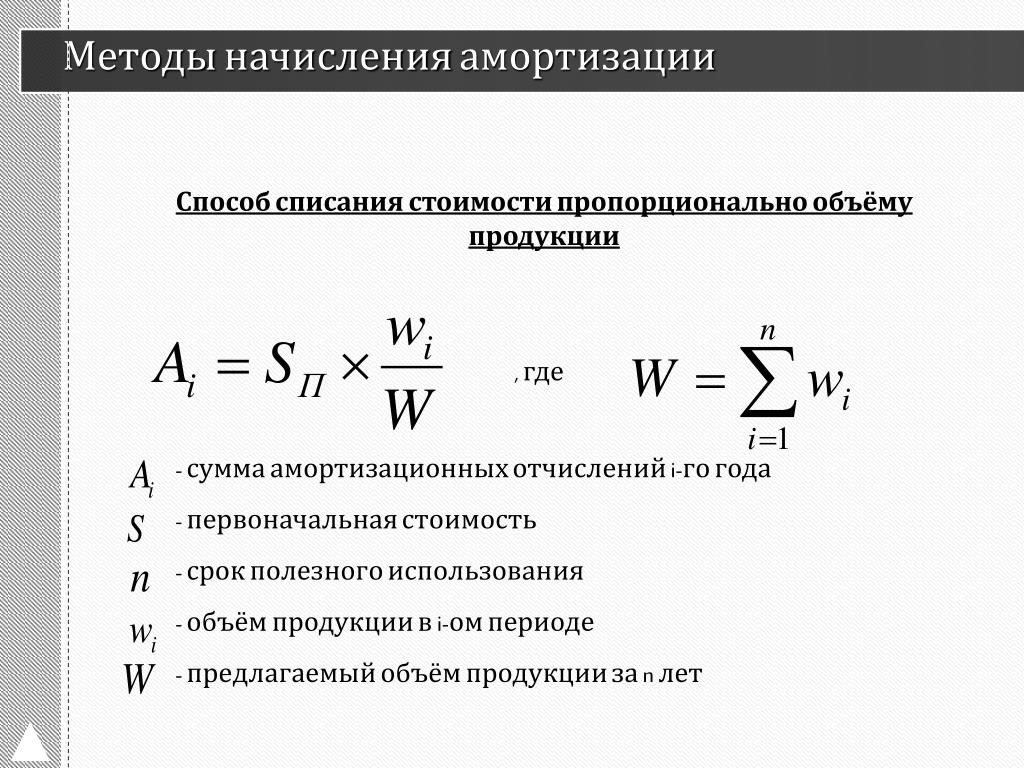

Способы начисления амортизации Организация может начислять амортизацию по времени использования, для чего предназначены три способа начисления амортизации, а также по интенсивности использования основного средства – способ списания стоимости пропорционально объему

Порядок начисления амортизации основных средств

Порядок начисления амортизации основных средств Как мы уже знаем, способ начисления амортизации по объекту основных средств выбирается в процессе принятия его к учету, для чего в конфигурации формируется документ Принятие к учету ОС (его описание приведено выше, в

62.

Порядок начисления амортизации основных средств

Порядок начисления амортизации основных средств

62. Порядок начисления амортизации основных средств Начисление амортизации проводится в течение срока полезного использования. Срок полезного использования – это период, в течение которого использование объекта основных средств призвано приносить доход или служить

УРОК 81. Изменение параметров начисления амортизации

УРОК 81. Изменение параметров начисления амортизации Не является редкостью ситуация, когда приходится изменить те или иные параметры начисления амортизации внеоборотного актива. Для внесения соответствующих изменений в информационную базу в программе «1С:УправлениеМЕТОДЫ НАЧИСЛЕНИЯ АМОРТИЗАЦИИ

МЕТОДЫ НАЧИСЛЕНИЯ АМОРТИЗАЦИИ

Амортизация – систематическое и экономически обоснованное списание стоимости актива на расходы в течение срока полезного использования. Амортизация признается в учете как расход. Периодическое списание стоимости актива позволяет

Амортизация признается в учете как расход. Периодическое списание стоимости актива позволяет

Линейный способ начисления амортизации — пример расчета

Как рассчитать амортизацию основных средств? В статье рассмотрим линейный способ начисления, пример расчета, а также преимущества данного метода исчисления подробно разберем ниже.

Для расчета амортизационных отчислений в бухгалтерском учете применяется 4 метода.

Способы начисления амортизации основных средств:

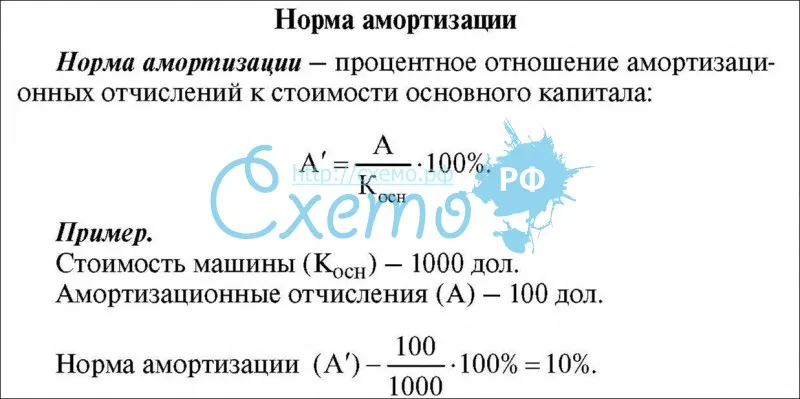

Во всех этих 4 методах расчета амортизации применяется такое понятие, как норма амортизации – ежегодный процент от стоимости основных средств.

Основой расчета является первоначальная (или восстановительная) стоимость объекта или остаточная, последняя получается путем вычитания из первоначальной стоимости износа. Восстановительная – эта стоимость, полученная в результате переоценки основных средств, она может быть как больше (в случае дооценки), так и меньше (в случае уценки) первоначальной.

Восстановительная – эта стоимость, полученная в результате переоценки основных средств, она может быть как больше (в случае дооценки), так и меньше (в случае уценки) первоначальной.

Организация самостоятельно определяет для себя, какой метод расчета для данного объекта будет использован, свой выбор следует закрепить в учетной политике. Кроме того, выбранный метод отражается в инвентарной карточке основного средства.

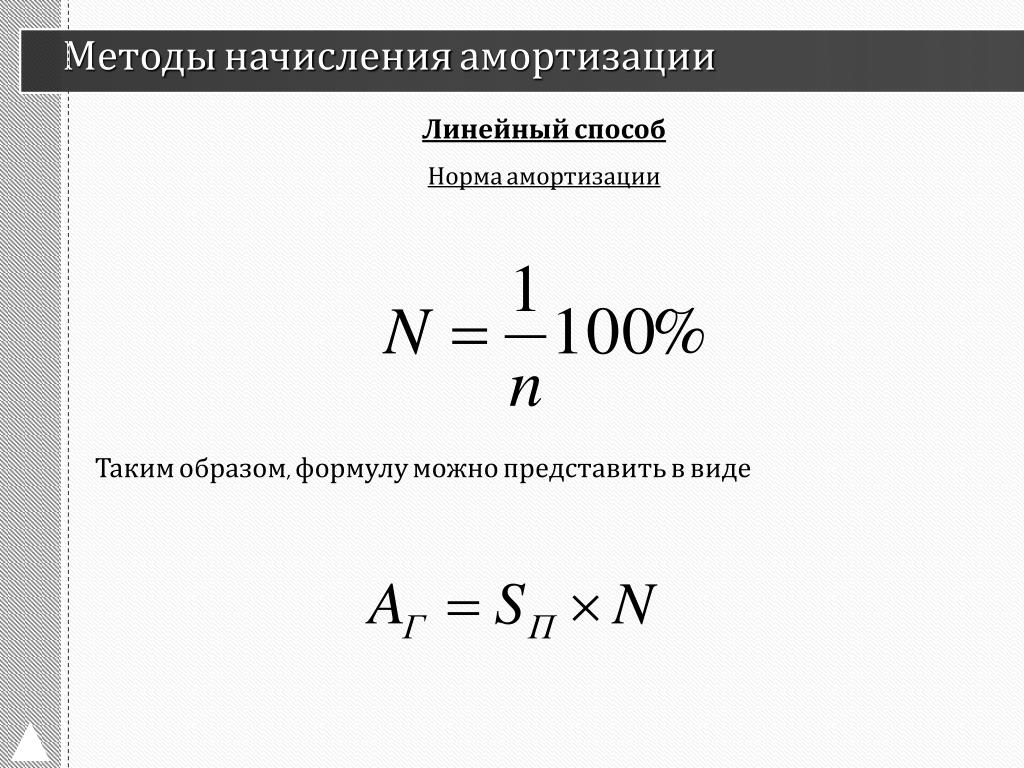

Рассмотрим для начала более подробно линейный метод расчета амортизационных отчислений. Как правило, в подавляющем большинстве случаев предприятия используют именно этот способ.

Линейный метод начисления

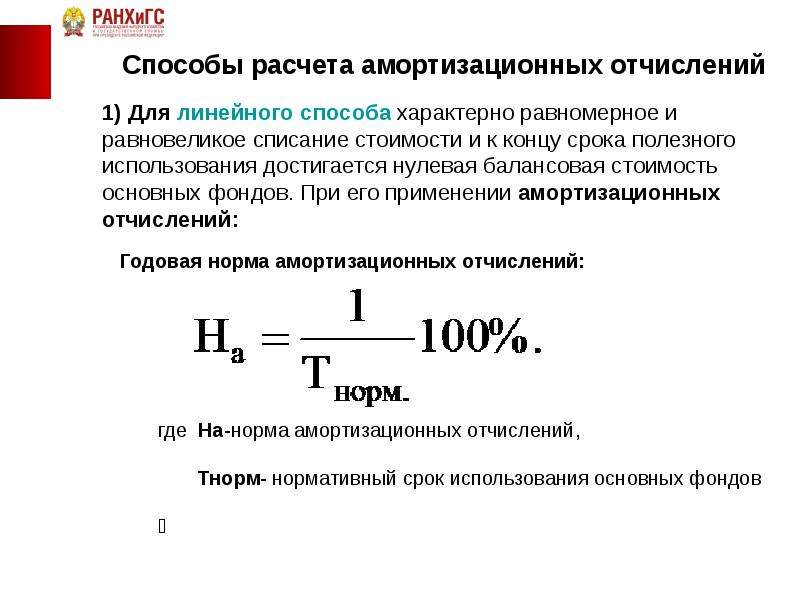

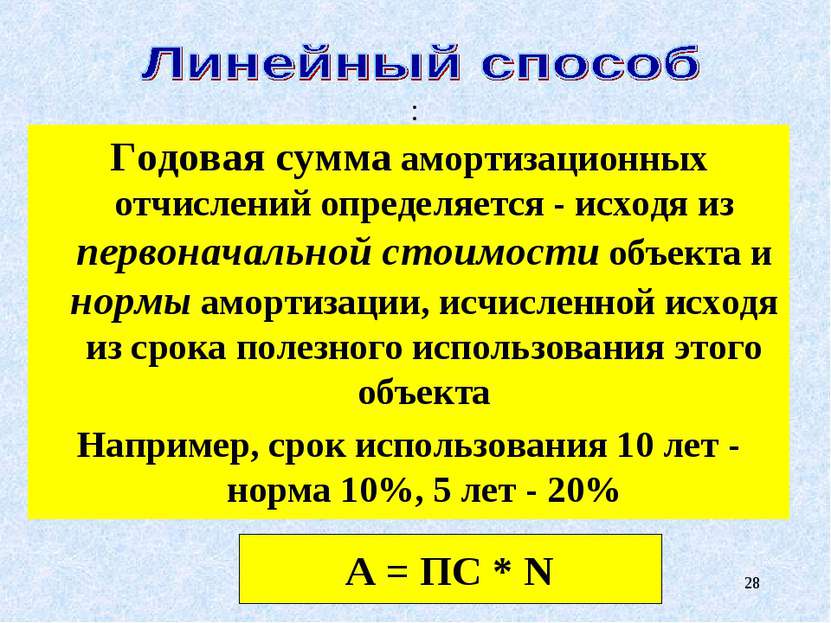

Это самый простой и распространенный метод расчета. В течение всего срока использования амортизация списывается равными долями. Начислять амортизацию следует начинать с первого числа месяца, следующего за месяцем принятия объекта к учету.

Для расчета амортизационных отчислений по этому методу необходимо знать первоначальную (или восстановительную) стоимость основного средства и норму амортизации.

Формула расчета амортизации линейным способом:

А = Первоначальная стоимость * Норма амортизации.

Первоначальная стоимость – это стоимость, по которой объект учтен на 01 счете, о формировании этой стоимости объекта подробнее читайте здесь.

Формула для расчета нормы амортизации:

Норма А = 100% / срок полезного использования.

Полученная величина амортизации – годовая, для расчета ежемесячных отчислений, нужно годовую амортизацию разделить на 12 месяцев.

Пример расчета линейным способом

Автомобиль имеет первоначальную стоимость 200 000 и принят к учету 10.03.2014. Срок полезного использования принят 10 лет. Как рассчитать амортизацию автомобиля?

Ежегодная А. = 200 000 * (100%/10) = 20 000.

Ежемесячная А. = 20 000/12 = 1666,67.

Таким образом, каждый месяц, начиная с 1 апреля 2014 года, следует начислять амортизацию в размере 1666,67, на эту сумме следует выполнять ежемесячно проводку по начислению амортизации — Д20 (44) К02.

Расчет амортизации линейным способом имеет ряд преимуществ по сравнению с нелинейными.

Метод очень прост, ежемесячные амортизационные отчисления рассчитываются один раз в начале эксплуатации.

Стоимость объекта равномерно переносится на себестоимость продукции (услуг, работ) в течение всего срока использования. При нелинейных методах в первые годы происходит списание большей части стоимости ОС, за счет чего происходит увеличение себестоимости продукции в эти годы. Для предприятий, которые планируют быстро обновлять основные фонды, удобнее применять нелинейные методы, если же актив приобретается для длительной эксплуатации и быстрой его замены не планируется, то лучше и проще использовать линейный способ начисления амортизационных отчислений.

Начисление амортизации основных средств

Методы, параметры амортизации, а также способ отражения расходов по амортизации основного средства для РСБУ и МСФО могут быть различны, что повлияет на сумму амортизационных отчислений и их отражение в отчетности.

Для начисления амортизации по объектам основных средств в международном учете реализован документ «Начисление амортизации ОС (МСФО)».

В документе реализовано два вида операции:

Пользователь может заполнить табличную часть автоматически или вручную. Для автоматического заполнения необходимо воспользоваться кнопкой «Подбор». В табличную часть будут подобраны все основные средства, по которым необходимо начислить амортизации. Кроме наименования и сумы для удобства пользователя будут отражены параметры, влияющие на расчет суммы амортизации.

В «БИТ.ФИНАНС: Управленческий учет» реализованы три метода начисления амортизации: линейный метод, метод уменьшаемого остатка и производственный метод.

Для начисления амортизации, используя производственный метод необходимо фиксировать количество произведенной продукции за период. Для этого предназначен документ «Выработка ВНА (МСФО)». По кнопке «Подбор» табличная часть автоматически заполняется активами, у которых установлен производственный метод амортизации. Пользователь проставляет в табличной части количество выработанной продукции для каждого объекта.

Пользователь проставляет в табличной части количество выработанной продукции для каждого объекта. Если за месяц внесено несколько документов «Выработка ВНА (МСФО)», то амортизация будет рассчитана на основе общего показателя произведенных единиц за период.

Проводка по начислению амортизации

Результатом проведения документа «Начисление амортизации ОС (МСФО)» являются проводки по начислению амортизационных расходов по объектам основных средств, обозначенных в табличной части.

Пользователь имеет возможность предварительно проверить и откорректировать суммы амортизации в табличной части документа.

Кредит проводки по начислению амортизации определяется счетом, заданным в параметре «Счет начисления амортизации» в документе «Принятие к учету ОС (МСФО)».

Дебет проводки по начислению амортизации, а также аналитика определяется параметром «Способ отражения расходов по амортизации», заданным в документе «Принятие к учету ОС (МСФО)».

В справочнике «Способ отражения расходов (МСФО)» пользователь фиксирует счета отнесения затрат с аналитикой по амортизации и коэффициент их распределения.

Способ отражения расходов по амортизации в дальнейшем может быть изменен с помощью документа «Изменение параметров учета ОС (МСФО)».

Порядок начисления амортизации по МСФО и РСБУ

Международные стандарты учета и отчетности разрабатываются и внедряются на двух уровнях: международном региональном и мировом. В региональном аспекте ведущая роль принадлежит Комиссии по бухгалтерскому учету ЕС, которая регулирует эти вопросы в странах — членах ЕС. Формированием мировых стандартов занимается несколько организаций: Комитет по международным стандартам учета, Международная Федерация бухгалтеров, Межправительственная группа экспертов по международным стандартам учета и отчетности Центра транснациональных корпораций ООН, Организация экономического сотрудничества и развития.

Среди международных стандартов учета и отчетности наиболее распространены МСФО и GAAP. Кроме этого существует, например, также следующие стандарты:

SSAP — Statements of Standard Accounting Practice (Положение о стандартной практики ведения бухгалтерского учета)

FRS — Financial Reporting Standards (Стандарты финансовой отчетности)

SSAP и FRS система стандартов, принципов финансового учета и отчетности, используемых в Великобритании — GAAP UK.

В настоящее время одной из наиболее актуальных проблем для российского общества является приведение существующей в стране системы бухгалтерского учета и отчетности в соответствие с требованиями рыночной экономики и международными стандартами, т.е. необходим переход от системы учета для плановой экономики к системе учета, которая бы отвечала новым потребностям российских предприятий. Бухгалтерский учет является одной из наиболее важных сфер, где необходимы углубленные исследования и подготовка кадров для формирования системы бухгалтерского учета, которая, с одной стороны, соответствовала бы международным тенденциям развития учета, а с другой стороны, была бы наиболее эффективна для российских условий.

Глава 1. Условия начисления амортизации в Российской Федерации.

1.1 Методы начисления амортизации. Линейный метод.

В налоговом учете применяются два метода начисления амортизации: линейный и нелинейный (пункт 1 статьи 259 НК РФ).

При применении одного из этих методов сумма амортизации определяется для целей налогообложения ежемесячно, в соответствии с нормой амортизации, исходя из срока полезного использования объекта. Причем амортизация начисляется отдельно по каждому объекту амортизируемого имущества.

Рассмотрим подробнее каждый из методов начисления амортизации:

— при линейном методе сумма амортизации в отношении объекта амортизируемого имущества определяется исходя из первоначальной стоимости или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования данного объекта.

Линейный метод начисления амортизации.

В соответствии с пунктом 4 статьи 259 НК РФ линейный метод представляет собой равномерное списание стоимости амортизируемого имущества в течение срока его полезного использования, установленного организацией при принятии объекта к учету.

При применении линейного метода сумма начисленной за один месяц амортизации, в отношении объекта амортизируемого имущества, определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации, определенной для данного объекта.

При применении линейного метода, норма амортизации по каждому объекту амортизируемого имущества определяется по формуле:

K = (1/n) x 100%,

где K — норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества;

n — срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

1.2 Нелинейный метод начисления амортизации.

Пунктом 5 статьи 259 НК РФ определено, что при применении нелинейного метода сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение остаточной стоимости объекта амортизируемого имущества и нормы амортизации, определенной для данного объекта.

При применении нелинейного метода норма амортизации объекта амортизируемого имущества определяется по формуле:

K = (2/n) x 100%,

где K — норма амортизации в процентах к остаточной стоимости, применяемая к данному объекту амортизируемого имущества;

n — срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

При этом с месяца, следующего за месяцем, в котором остаточная стоимость объекта амортизируемого имущества достигнет 20 процентов от первоначальной (восстановительной) стоимости этого объекта, амортизация по нему исчисляется в следующем порядке:

1) остаточная стоимость объекта амортизируемого имущества в целях начисления амортизации фиксируется как его базовая стоимость для дальнейших расчетов;

2) сумма начисляемой за один месяц амортизации в отношении данного объекта амортизируемого имущества определяется путем деления базовой стоимости данного объекта на количество месяцев, оставшихся до истечения срока полезного использования данного объекта.

Глава 2. Основные различия в порядке начисления и отражения в учете амортизации основных средств по МСФО и РСБУ

Критерии МСФО РСБУ.

1. База для начисления

2 Пересмотр бухгалтерских оценок

3. Методы начисления амортизации

Международные стандарты не ограничивают предприятия в выборе метода начисления. В § 62 МСФО (IAS) 16 перечислены возможные способы начисления амортизации: — метод прямолинейного списания; — метод снижающейся балансовой стоимости; — производственный метод. На практике также используют методы списания по сумме чисел лет срока полезного использования и комбинированные — сочетают два или более простых метода

4.Момент начала начисления амортизационных отчислений

5. Момент прекращения начисления амортизационных отчислений

6. Приостановление начисления

Выбытие объекта основных средств имеет место в случае продажи, прекращения использования вследствие морального или физического износа, ликвидации при аварии, стихийном бедствии и иной чрезвычайной ситуации, передачи в виде вклада в уставный (складочный) капитал другой организации, паевой фонд, передачи по договору мены, дарения, внесения в счет вклада по договору о совместной деятельности, выявления недостачи или порчи активов при их инвентаризации, частичной ликвидации при выполнении работ по реконструкции и др. (п. 29 ПБУ 6/01).

В российском учете доходы и расходы от списания с бухгалтерского учета объектов основных средств отражаются в учете в том отчетном периоде, к которому относятся. Они подлежат зачислению на счет прибылей и убытков в качестве прочих доходов и расходов (п. 31 ПБУ 6/01).

В соответствии с международными стандартами при определении даты выбытия объекта учитываются критерии, установленные § 14 МСФО (IAS) 18 «Выручка» для учета выручки от продажи товаров (§ 69 МСФО (IAS) 16):

— значительные риски и вознаграждения перешли к покупателю;

— компания больше не контролирует проданных активов;

— сумма выручки может быть надежно оценена;

— вероятно поступление в компанию экономических выгод, связанных с операцией;

— понесенные или ожидаемые затраты, связанные с операцией, могут быть надежно оценены.

В международном учете прибыль или убыток, возникающие в связи с прекращением признания объекта основных средств, должны быть отражены в отчете о прибылях и убытках при прекращении признания актива. Результат от выбытия объекта основных средств определяется в виде разницы между чистыми поступлениями от выбытия и балансовой стоимостью объекта. Чистые поступления от выбытия рассчитываются как разница между поступлениями от выбытия и затратами, связанными с выбытием объекта.

Международные стандарты предусматривают ситуацию, когда стоимость объектов основных средств возмещается при продаже, а не в процессе эксплуатации. В данном случае выбывающие объекты относятся к внеоборотным активам, предназначенным для продажи. В отчетности они показываются отдельно. Указанные объекты учитывают в соответствии с МСФО (IAS) 5 «Долгосрочные активы, удерживаемые для продажи, и представление информации по прекращаемой деятельности».

Российские стандарты не предусматривают специальных требований к учету выбывающих активов, они учитываются в составе основных средств.

Таким образом, в процессе изучения бухгалтерского учета основных средств в РСБУ и МСФО авторами установлены:

— различия в системе нормативного регулирования учета основных средств;

— несоответствия в условиях признания имущества в качестве объектов основных средств;

— различные группировки основных средств согласно российским и международным стандартам;

— разные оценки при поступлении основных средств в организацию;

— более широкие возможности организаций, составляющих отчетность по МСФО, в отношении пересмотра сроков полезной службы и методов начисления амортизации по объектам основных средств;

— несоответствия в порядке представления информации о финансовом результате от выбытия основных средств в финансовой отчетности.

Выявленные различия следует учитывать при трансформации отчетности российских организаций в формат МСФО

Заключение

Международные стандарты появились в результате консенсуса национальных систем учета, основанных на рыночной системе хозяйствования. Они сохраняют возможность их углубления и конкретизации в соответствии с российскими традициями регулирования бухучета.

Регулирование бухгалтерского учета в России исторически отличается от подходов, принятых в странах рыночной экономики, но в настоящее время нормативная база учета претерпевает существенные изменения, которые направлены на использование принципов, составляющих основу международной системы бухгалтерского учета. Результатом изменений со временем должен стать язык бухгалтерского учета, одинаково понятный как международным, так и российским пользователям финансовой отчетности.

Международный опыт бухгалтерского дела имеет и сугубо прикладное значение: развитие внешнеэкономических связей и привлечение инвестиций диктуют необходимость обеспечения потенциальных партнеров достоверной финансовой информацией, позволяющей им принимать обоснованные решения при построении хозяйственных отношений между российскими предприятиями и организациями. Не маловажную роль играет вопрос о доведении финансовой информации (как реальной, так и прогностической — бизнес-планы) до потенциальных инвесторов в привычном для них формате. Это означает, что в скором будущем бухгалтерский учет в России будет основан на новых подходах, ориентированных на получение информации, полезной для принятия решений инвестор

- This article is so unique, that we couldn’t find any services related to it!

методов амортизации — 4 вида амортизации, которые вы должны знать!

Каковы основные виды методов амортизации?

Существует несколько типов амортизационных расходов Расходы на амортизацию Когда долгосрочный актив приобретается, его следует капитализировать, а не списывать на расходы в отчетном периоде, в котором он был приобретен. И различные формулы для определения балансовой стоимости. как указано в его финансовой отчетности. Показатель балансовой стоимости обычно рассматривается по отношению к активу.К наиболее распространенным методам начисления амортизации относятся:

- Прямолинейный

- Двойной убывающий остаток

- Производственные единицы

- Цифры суммы лет

Амортизационные расходы используются в бухгалтерском учете для распределения стоимости материального актива Материальные активы Материальные активы являются активами с физической формой и имеющей ценность. Примеры включают основные средства. Срок полезного использования материальных активов истек. Другими словами, это снижение стоимости актива, которое происходит с течением времени из-за использования, износа или устаревания.Четыре основных метода начисления амортизации, упомянутые выше, подробно описаны ниже.

# 1 Метод амортизации по прямой линии

Амортизация по прямой линии Амортизация по прямой линии Амортизация по прямой линии — это наиболее часто используемый и самый простой метод распределения амортизации актива. Прямая линия — это очень распространенный и самый простой метод расчета амортизационных отчислений. При прямолинейной амортизации сумма расходов остается неизменной каждый год в течение срока полезного использования актива.

Формула амортизации для метода прямой линии:

Расходы на амортизацию = (Стоимость — Остаточная стоимость) / Срок полезного использования

Пример

Рассмотрим единицу оборудования стоимостью 25000 долларов США с расчетным сроком полезного использования 8 лет и остаточная стоимость 0 долларов. Расходы на амортизацию для этого оборудования в год будут следующими:

Расходы на амортизацию = (25000 долларов — 0 долларов) / 8 = 3,125 долларов в год

# 2 Метод амортизации с двойным убыванием

По сравнению с другими методами амортизации, амортизация с двойным уменьшением сальдо Амортизация с двойным уменьшением сальдо Метод амортизации с двойным уменьшением сальдо представляет собой форму ускоренной амортизации, которая удваивает метод обычной амортизации.Это приводит к увеличению расходов в более ранние годы по сравнению с более поздними годами срока полезного использования актива. Этот метод отражает тот факт, что активы обычно более продуктивны в первые годы своей жизни, чем в последующие годы, а также практический факт, что любой актив (подумайте о покупке автомобиля) теряет большую часть своей стоимости в первые несколько лет использования. При использовании метода двойного уменьшающегося остатка коэффициент амортизации в 2 раза больше, чем при прямолинейном методе расходов.

Формула амортизации для метода двойного уменьшающегося остатка:

Периодические амортизационные расходы = Начальная балансовая стоимость x норма амортизации

Пример

Рассмотрим объект основных средств (ИиО). (Основные средства) Основные средства (Основные средства) являются одним из основных внеоборотных активов, отражаемых в балансе.На основные средства влияют капитальные затраты, стоимость которых составляет 25 000 долларов США, расчетный срок полезного использования составляет 8 лет, а ликвидационная стоимость — 2 500 долларов США. Чтобы рассчитать амортизацию двойного уменьшающегося остатка, настройте график:

Информация о графике поясняется ниже:

- Начальная балансовая стоимость актива заполняется в начале года 1, а Остаточная стоимость заполняется в конце 8-го года.

- Норма амортизации (Ставка) рассчитывается следующим образом:

Расходы = (100% / Срок полезного использования актива) x 2

Расходы = ( 100% / 8) x 2 = 25%

Примечание: поскольку это метод двойного снижения , , мы умножаем норму амортизации на 2.

3. Умножьте норму амортизации на начальную балансовую стоимость, чтобы определить расходы за этот год. Например, 25 000 долларов США x 25% = 6250 долларов США на амортизационные расходы.

4. Вычтите расходы из начальной балансовой стоимости, чтобы получить конечную балансовую стоимость. Например, 25 000–6250 долларов = 18 750 долларов на конец первого года.

5. Конечной балансовой стоимостью этого года является начальная балансовая стоимость следующего года. Например, конечная балансовая стоимость 1 года в размере 18 750 долларов будет начальной балансовой стоимостью 2 года.Повторяйте это до последнего года полезного использования.

Узнайте больше на курсах бухгалтерского учета CFI.

# 3 Метод амортизации производственных единиц

Метод амортизации производственных единиц амортизирует активы на основе общего количества использованных часов или общего количества единиц, которые будут произведены с использованием актива в течение срока его полезного использования.

Формула для метода единиц продукции:

Расходы на амортизацию = (Количество произведенных единиц / Срок службы в количестве единиц) x (Стоимость — Остаточная стоимость)

Пример

Рассмотрим машины стоимостью 25 000 долларов, с расчетным общим объемом производства 100 миллионов единиц и оценочной стоимостью 0 долларов.За первый квартал деятельности машина произвела 4 миллиона единиц.

Для расчета амортизационных расходов по приведенной выше формуле:

Амортизационные расходы = (4 миллиона / 100 миллионов) x (25000 долларов — 0 долларов) = 1000 долларов США

# 4 Сумма- Метод начисления процентов по годам

Метод суммы цифр по годам является одним из методов ускоренной амортизации. Более высокие расходы возникают в первые годы и более низкие расходы в последние годы срока полезного использования актива.

Метод начисления амортизации по сумме лет Бухгалтерский учет Наши руководства и ресурсы по бухгалтерскому учету представляют собой руководства для самостоятельного изучения бухгалтерского учета и финансов в удобном для вас темпе. Просмотрите сотни руководств и ресурсов. Оставшийся срок службы актива делится на сумму лет, а затем умножается на амортизационную базу, чтобы определить расходы на амортизацию.

Формула амортизации для метода суммы летних цифр:

Амортизационные расходы = (Оставшийся срок службы / Сумма летних цифр) x (Стоимость — Остаточная стоимость)

. следующий пример, чтобы легче понять концепцию метода начисления амортизации по сумме лет.

Пример

Рассмотрим часть оборудования, которая стоит 25 000 долларов, имеет расчетный срок полезного использования 8 лет и остаточную стоимость 0 долларов. Для расчета амортизации по сумме лет создайте график:

Информация в графике поясняется ниже:

- База амортизации постоянна в течение многих лет и рассчитывается следующим образом :

База амортизации = Стоимость — Остаточная стоимость

База амортизации = 25000 долларов — 0 = 25000 долларов

2.Оставшийся срок эксплуатации — это просто оставшийся срок службы актива. Например, в начале года оставшийся срок эксплуатации актива составляет 8 лет. В следующем году оставшийся срок эксплуатации актива составляет 7 лет и т. Д.

3. RL / SYD — это «оставшийся срок службы, деленный на сумму лет». В этом примере срок полезного использования актива составляет 8 лет. Следовательно, сумма лет будет 1 + 2 + 3 + 4 + 5 + 6 + 7 + 8 = 36 лет. Оставшийся срок службы в начале 1-го года равен 8. Следовательно, RM / SYD = 8/36 = 0.2222.

4. Число RL / SYD умножается на базу амортизации, чтобы определить расходы за этот год.

5. То же самое делается в последующие годы. В начале года 2 RL / SYD будет 7/36 = 0,1944. 0,1944 x 25 000 долларов = 4 861 доллар расходов за год 2.

Узнайте больше на курсах бухгалтерского учета CFI.

Сводка методов амортизации

Ниже приводится сводка всех четырех методов амортизации из приведенных выше примеров.

Вот график, показывающий балансовую стоимость актива с течением времени для каждого отдельного метода.

Вот сводка амортизационных расходов с течением времени для каждого из 4 типов расходов.

Загрузите бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Шаблон методов амортизации

Загрузите бесплатный шаблон Excel, чтобы углубить свои знания в области финансов!Видеообъяснение методов амортизации

Ниже приведен небольшой видеоурок, в котором рассматриваются четыре типа амортизации, описанные в этом руководстве.Хотя прямолинейный метод является наиболее распространенным, также есть много случаев, когда ускоренные методы Ускоренная амортизация Ускоренная амортизация — это метод амортизации, при котором основной капитал снижает свою балансовую стоимость более быстрыми (ускоренными) темпами, чем это было бы предпочтительно, или когда метод должен быть привязан к использованию, например, к единицам продукции.

Видео: Курсы финансового анализа CFI.

Дополнительные ресурсы

Благодарим вас за то, что вы прочитали это руководство CFI по 4 основным типам амортизации.CFI — глобальный поставщик курсов финансового моделирования и сертификации финансового аналитика. Станьте сертифицированным аналитиком финансового моделирования и оценки (FMVA) ®. Чтобы помочь вам стать финансовым аналитиком мирового уровня, вам пригодятся следующие дополнительные ресурсы CFI:

- График амортизации График амортизации График амортизации требуется в финансовом моделировании для связи трех финансовых отчетов (доход, баланс, движение денежных средств) в Excel.

- Расходы на амортизацию Расходы на амортизацию При покупке долгосрочного актива его следует капитализировать, а не списывать на расходы в том отчетном периоде, в котором он был приобретен.

- Прогнозирование статей балансаПроектирование статей балансаПроектирование статей баланса включает анализ оборотного капитала, основных средств, долгового уставного капитала и чистой прибыли. В этом руководстве подробно рассказывается, как рассчитать

- Основные средства (Основные средства) Основные средства (Основные средства) Основные средства (Основные средства) (Основные средства) являются одним из основных внеоборотных активов, отражаемых в балансе. На основные средства влияют капитальные затраты,

Как рассчитать прямую амортизацию (формула)

«Все разваливается», по словам поэта В.Б. Йейтс. Некоторые вещи расходятся быстрее, чем другие.

По мере того, как здания, инструменты и оборудование изнашиваются со временем, они обесцениваются. Возможность рассчитать амортизацию имеет решающее значение для списания стоимости дорогих покупок и правильного уплаты налогов.

Здесь мы рассмотрим самый популярный метод расчета амортизации для малого бизнеса: линейный метод. Мы покажем вам, как его рассчитать, чем он отличается от других методов и почему он так популярен.

Что такое прямолинейная амортизация?Прямолинейная амортизация — это простой метод расчета того, насколько конкретное основное средство обесценивается (теряет стоимость) с течением времени.

Прямолинейный метод начисления амортизации предполагает постоянную норму амортизации. Он вычисляет, насколько обесценивается конкретный актив за один год, а затем амортизирует актив на эту сумму каждый год после этого.

Если вы визуализируете прямолинейную амортизацию, это будет выглядеть так:

Прямолинейная амортизация

Отсюда и происходит «прямая линия» в «прямолинейной амортизации».

Как рассчитать прямолинейную амортизациюДля линейного расчета амортизации основных средств необходимы три числа:

Общая покупная цена актива (стоимость актива, включая доставку, налоги, плату за установку и т. Д.)

Его лом или ликвидационная стоимость актива — цена, по которой, по вашему мнению, вы можете продать его в конце срока его полезного использования.

Срок полезного использования актива — сколько лет, по вашему мнению, он продлится.

Чтобы рассчитать линейную норму амортизации для вашего актива, просто вычтите остаточную стоимость из стоимости актива, чтобы получить общую амортизацию , затем разделите это на срок полезного использования , чтобы получить годовой амортизации :

годовая амортизация = (покупная цена — ликвидационная стоимость) / срок полезного использования

Согласно прямолинейной амортизации, это сумма амортизации, которую необходимо вычесть из стоимости актива каждый год, чтобы узнать его балансовую стоимость .Балансовая стоимость относится к общей стоимости актива с учетом того, насколько он обесценился на текущий момент времени.

Примечание о сроке полезного использования: , если вы рассчитываете сумму амортизации для целей налогообложения, значение срока полезного использования должно поступать от IRS, которое распределило большинство амортизируемых активов по одному из семи «классов собственности». (Имущество, которое обесценивается в течение трех, пяти, семи, 10, 15, 20 и 25 лет соответственно.)

Прямолинейная амортизация в действииПредположим, ваша компания покупает MacBook за 2000 долларов, который не будет полезен через пять лет, и его расчетная ликвидационная стоимость — сколько, по вашему мнению, вы сможете продать его через пять лет, — составляет 500 долларов.(Пять лет — это период, в течение которого IRS утверждает, что вы должны амортизировать компьютеры.)

Чтобы определить линейную амортизацию MacBook, необходимо рассчитать следующее:

годовая амортизация = (2000 — 500 долларов) / 5 лет

= 1500 долларов США / 5 лет

= 300 долларов США

Согласно линейной амортизации, ваш MacBook будет обесцениваться на 300 долларов в год.

Чем прямолинейная амортизация отличается от других методов?Вещи изнашиваются с разной скоростью, что требует различных методов амортизации, таких как метод двойного уменьшающегося остатка , метод суммы лет, или метод единицы продукции .

По сравнению с тремя другими методами, прямолинейная амортизация является самым простым.

Посмотрите, на сколько MacBook в приведенном выше примере обесценивается каждый год согласно линейной амортизации:

Амортизация за 1 год: 300 $

Амортизация за 2 год: 300 $

Амортизация за 3-й год: 300 $

Амортизация за 4-й год: 300 $

Амортизация за 5-й год: 300 $

Теперь давайте посмотрим, насколько тот же MacBook обесценится при использовании методов двойного уменьшающегося баланса и суммы лет :

| Метод двойного отклонения | Метод суммы лет |

|---|---|

| Амортизация за 1 год: 800 долл. США | Амортизация за 1 год: 500 долларов |

| Амортизация за 2-й год: 480 долл. США | Амортизация за 2-й год: 400 долл. США |

| Амортизация за 3-й год: 220 долларов США | Амортизация за 3-й год: 300 долларов |

| Амортизация за 4-й год: $ 0 | Амортизация за 4-й год: 200 долларов |

| Амортизация за 5-й год: $ 0 | Амортизация за 5-й год: 100 долларов |

Обратите внимание, что оба этих метода применяют больше амортизации в начале срока службы актива, чем в конце его.Это может быть полезно и точнее. (Большинство материальных активов, таких как компьютеры, автомобили и оборудование, как правило, теряют большую часть своей стоимости в первые несколько лет использования.)

Метод единицы продукции аналогичен прямолинейной амортизации, за исключением одного: вместо того, чтобы измерять амортизацию в долларах, он измеряет ее в единиц продукции .

Единицами производства может быть что угодно: количество этикеток, напечатанных машиной для печати этикеток, количество миль, пройденных транспортным средством, или количество киловатт-часов, произведенных электростанцией.

Чтобы рассчитать амортизацию с использованием производственного метода, вам понадобятся еще два элемента информации:

Количество единиц актива, произведенных в этом году

Общее количество единиц, которое вы ожидаете произвести в течение срока службы

Подставьте эти цифры в следующее уравнение, чтобы получить общую амортизацию вашего актива, измеренную в количестве единиц:

годовая амортизация в количестве единиц =

(закупочная цена — ликвидационная стоимость) x (количество единиц, произведенных в этом году) / общее количество единиц, ожидаемых в течение срока службы

Этот метод лучше всего работает с оборудованием и инструментами, которые изнашиваются в процессе эксплуатации — поскольку они производят определенное количество единиц, проходят определенное количество миль, производят определенное количество электроэнергии и т. Д.- а не со временем.

Когда следует использовать прямолинейный метод? Для вычета определенных расходов из финансовой отчетностиАмортизация — это расход, как и любое другое списание бизнеса. Поэтому вам нужно убедиться, что вы правильно рассчитываете амортизацию.

Большинство предприятий используют линейную амортизацию для своих бухгалтерских книг, хотя некоторые используют метод двойного снижения или метод суммы лет, поскольку он приводит к большему количеству списаний ближе к началу срока службы актива.

Для целей налогообложения IRS имеет очень специфический метод амортизации, называемый модифицированной системой ускоренного возмещения затрат или MACRS. В некоторых случаях IRS может даже позволить вам вычесть полную стоимость определенных активов (например, компьютеров, программного обеспечения и офисной мебели) в течение первого года использования, что полностью избавляет от необходимости использовать методы амортизации. (Бухгалтеры называют это вычетом по статье 179.)

Но IRS использует ускоренный / MACRS или Раздел 179 для определенных активов, включая нематериальные активы, такие как авторские права, патенты и товарные знаки.Вместо этого вы используете для них амортизацию.

Ознакомьтесь с нашим руководством по форме 4562 для получения дополнительной информации о расчете износа и амортизации для налоговых целей.

Чтобы оценить стоимость вашего бизнесаВы не сможете получить четкое представление об общей стоимости ваших активов, если не выясните, насколько они обесценились. Это особенно важно для предприятий, которые владеют большим количеством дорогостоящих долгосрочных активов с длительным сроком полезного использования.

Создаете ли вы баланс, чтобы увидеть, как обстоят дела у вашего бизнеса, или отчет о прибылях и убытках, чтобы увидеть, приносит ли он прибыль, вам необходимо рассчитать амортизацию.Прямолинейный метод — отличный способ сделать это быстро.

Каким образом линейная амортизация учитывается в моем бухгалтерском учете?Допустим, вы используете линейную амортизацию для расчета амортизационных расходов для всех активов вашей компании за этот конкретный месяц. Вы выясняете, что общая амортизация всех ваших активов в этом месяце составляет 250 долларов. Что вы делаете тогда?

В этом случае вы сделаете в своих книгах следующую запись:

| Дебетовая | Кредит | |

|---|---|---|

| Расходы на амортизацию | $ 250 | |

| Накопленная амортизация | $ 250 |

Вы должны дебетовать амортизационные расходы в размере 250 долларов за этот месяц, которые будут отражены в вашем отчете о прибылях и убытках.(Амортизационные расходы классифицируются как «операционные расходы» в финансовой отчетности.)

Также кредитует специальный вид счета основных средств, называемый счетом накопленной амортизации . Эти аккаунты имеют кредитный баланс (когда у актива есть кредитный баланс, это похоже на «отрицательный» баланс), что означает, что они уменьшают стоимость ваших активов по мере их увеличения.

Дополнительная литература: Дебиты и кредиты: простое наглядное руководство

Что такое прямолинейная амортизация? Как рассчитать, примеры и определения в бухгалтерском учете

3 мин.Прочитать

- Концентратор

- Бухгалтерский учет

- Что такое прямолинейная амортизация?

Прямолинейная амортизация — это распространенный метод начисления амортизации, при котором стоимость основных средств постепенно снижается в течение срока их полезного использования.

Метод по умолчанию, используемый для постепенного уменьшения балансовой стоимости основного средства в течение срока его полезного использования, называется прямой амортизацией. При использовании линейного метода начисления амортизации на каждый полный отчетный год будет распределяться одинаковая сумма процента от стоимости актива.

Этот метод был создан для отражения структуры потребления базового актива. Он используется, когда нет определенной закономерности в том, как актив используется с течением времени. Поскольку это самый простой метод расчета амортизации и дает наименьшее количество ошибок в расчетах, настоятельно рекомендуется использовать прямолинейную амортизацию для расчета амортизации актива.

В этой статье также будет рассмотрено:

Как рассчитать прямую амортизацию?

Что такое пример прямой амортизации?

Что такое прямолинейная амортизация в бухгалтерском учете?

ПРИМЕЧАНИЕ. Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks.Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Как рассчитать прямую амортизацию?

Когда вы используете линейный метод начисления амортизации, он равномерно представляет амортизационные расходы в течение предполагаемого полного срока службы основных средств. Расчет прямолинейной амортизации выглядит следующим образом:

- Определите начальную стоимость актива, который был признан в качестве основного средства

- Вычтите оценочную остаточную стоимость (оценочная стоимость при перепродаже актива в конце срока его эксплуатации). срок полезного использования) актива.Проще всего использовать стандартное использование срока службы для каждого класса активов.

- Определите предполагаемый срок полезного использования актива. Проще всего использовать стандартный срок полезного использования для каждого класса активов.

- Разделите предполагаемый полный срок полезного использования (в годах) на 1, чтобы получить линейную норму амортизации

- Умножьте норму амортизации на стоимость актива (за вычетом остаточной стоимости)

Что такое пример прямой амортизации?

Компания покупает станок за 60 000 долларов.Его оценочная аварийная стоимость составляет 10 000 долларов США, а срок полезного использования — пять лет. Компания рассчитывает ежегодную прямолинейную амортизацию для машины по следующей формуле:

- Стоимость покупки 60 000 долларов — оценочная ликвидационная стоимость 10 000 долларов = амортизируемая стоимость активов 50 000 долларов

- 1/5-летний срок полезного использования = 20% ставка амортизации в год

- Ставка амортизации 20% x стоимость амортизируемых активов 50 000 долларов = годовая амортизация 10 000 долларов

Что такое прямолинейная амортизация в бухгалтерском учете?

В бухгалтерских записях прямолинейная амортизация может быть записана как дебет счета амортизационных расходов и кредит счета накопленной амортизации.Накопленная амортизация — это счет контраактивов, поэтому он сопряжен со счетом основных средств и уменьшает его.

СТАТЬИ ПО ТЕМЕ

Какие существуют способы расчета амортизации?

Какие существуют методы расчета амортизации?

Амортизация методично учитывает снижение стоимости активов компании с течением времени. В Соединенных Штатах бухгалтеры должны придерживаться общепринятых принципов бухгалтерского учета (GAAP) при расчете и отражении амортизации в финансовой отчетности.GAAP — это набор правил, который включает детали, сложности и юридические аспекты бухгалтерского и корпоративного учета. Руководящие принципы GAAP выделяют несколько отдельных допустимых методов амортизации, которые могут использовать бухгалтеры.

Ключевые выводы:

- Амортизация учитывает уменьшение стоимости активов компании с течением времени.

- Бухгалтеры должны придерживаться общепринятых принципов бухгалтерского учета (GAAP) для амортизации.

- Существует четыре метода начисления амортизации, допустимые в соответствии с GAAP, включая прямолинейный, уменьшающийся сальдо, цифры суммы лет и единицы производства.

Как работают различные методы амортизации

Существует четыре метода начисления амортизации: прямолинейный, убывающий сальдо, сумма лет и единицы производства.

Прямолинейная амортизация

Чтобы использовать линейный метод, необходимо оценить срок полезного использования актива (обычно в годах) и ликвидационную стоимость (стоимость лома) в конце срока его службы. После этого ликвидационная стоимость вычитается из первоначальной стоимости. Оставшаяся сумма, амортизируемая стоимость, представляет собой общую сумму амортизации, которая должна быть отнесена на расходы равными суммами в течение расчетного срока полезного использования актива.»

Амортизация на убывающий остаток

Метод уменьшающегося остатка — это тип ускоренной амортизации, используемый для более быстрого списания амортизационных расходов и минимизации налоговых рисков. При использовании метода уменьшающегося остатка основные средства амортизируются ускоренными темпами, а не равномерно в течение предполагаемого срока полезного использования актива.

Этот метод часто используется, если ожидается, что актив будет иметь большую полезность в предыдущие годы. Этот метод также помогает создать большую реализованную прибыль, когда актив действительно продается.Некоторые компании могут также использовать метод двойного уменьшения остатка, который является еще более агрессивным методом амортизации для раннего управления расходами.

Амортизация по годовой сумме

Метод суммы годовых цифр предлагает норму амортизации, которая ускоряется больше, чем линейный метод, но меньше, чем метод уменьшающегося остатка. Годовая амортизация разделяется на доли с учетом количества лет полезного использования бизнес-актива. Такие активы могут включать здания, машины, мебель, оборудование, транспортные средства и электронику.

Этот подход, который иногда называют методом «SYD», также более уместен, чем прямолинейная модель амортизации, если актив обесценивается быстрее или имеет большую производственную мощность в предыдущие годы.

Единицы производственной амортизации

Единицы производства назначают одинаковую норму затрат для каждой произведенной единицы, что делает ее наиболее полезной для сборочных или производственных линий. Формула включает использование исторической стоимости (цена актива, основанная на его номинальной или первоначальной стоимости на момент приобретения компанией) и оценочной стоимости восстановления.Затем метод определяет расходы за отчетный период, умноженные на количество произведенных единиц.

Особые соображения

У компаний есть несколько различных вариантов снижения стоимости актива с течением времени в соответствии с GAAP. Большинство компаний используют стандартную методологию начисления амортизации для всех активов компании. Таким образом, методики начисления амортизации обычно зависят от отрасли.

Базовое определение прямой линии

Что такое принцип прямой линии?

Прямолинейный базис — это метод начисления износа и амортизации.Также известный как прямолинейная амортизация, это самый простой способ определить потерю стоимости актива с течением времени. Прямолинейный метод рассчитывается путем деления разницы между стоимостью актива и его ожидаемой ликвидационной стоимостью на количество лет, в течение которых он будет использоваться.

Понимание принципа прямой линии

В бухгалтерском учете существует множество различных соглашений, которые предназначены для сопоставления продаж и расходов с периодом, в котором они были понесены.Одно соглашение, которое принимают компании, называется амортизацией.

Компании используют амортизацию для физических активов и амортизацию для нематериальных активов, таких как патенты и программное обеспечение. Оба соглашения используются для расчета расходов на актив в течение более длительного периода времени, а не только в период, когда он был приобретен. Другими словами, компании могут растягивать стоимость активов на множество различных временных рамок, что позволяет им получать прибыль от актива, не вычитая полную стоимость из чистой прибыли (NI).

Расчет по прямой линии

Задача состоит в том, чтобы определить, сколько нужно потратить. Один из методов, который используют бухгалтеры для определения этой суммы, — это линейный метод.

Чтобы рассчитать прямолинейный метод, возьмите покупную цену актива, а затем вычтите из него остаточную стоимость , — из оценочной стоимости продажи, когда ожидается, что он больше не понадобится. Затем разделите полученное число на общее количество лет, в течение которых актив будет полезен, что называется сроком полезного использования на бухгалтерском жаргоне.

Метод прямой линии = (покупная цена актива — ликвидационная стоимость) / расчетный срок полезного использования актива

Ключевые выводы

- Прямолинейный метод расчета износа и амортизации, процесс списания актива на более длительный период времени, чем когда он был приобретен.

- Рассчитывается путем деления разницы между стоимостью актива и его ожидаемой ликвидационной стоимостью на количество лет, в течение которых он будет использоваться.

- Прямолинейный базис популярен, потому что его легко вычислить и понять, хотя он также имеет несколько недостатков.

Пример прямого базиса

Предположим, что компания А покупает оборудование за 10 500 долларов. Предполагаемый срок службы оборудования — 10 лет, а аварийная стоимость — 500 долларов США. Для расчета амортизации по прямой линии бухгалтер делит разницу между ликвидационной стоимостью и стоимостью оборудования — также называемой амортизируемой базой или стоимостью активов — на ожидаемый срок службы оборудования.

Прямолинейная амортизация для этого оборудования составляет (10 500 — 500 долларов) / 10 = 1000 долларов. Это означает, что вместо того, чтобы списывать полную стоимость оборудования в текущем периоде, компании нужно потратить всего 1000 долларов. Компания будет продолжать отчислять 1000 долларов на контрольный счет, называемое накопленной амортизацией, до тех пор, пока в бухгалтерских книгах не останется 500 долларов в качестве стоимости оборудования.

Преимущества и недостатки прямой линии

Бухгалтерам нравится прямолинейный метод, потому что он прост в использовании, дает меньше ошибок в течение срока службы актива и расходует одинаковую сумму за каждый отчетный период.В отличие от более сложных методологий, таких как двойное уменьшение остатка, прямая линия проста и использует всего три различных переменных для расчета суммы амортизации за каждый отчетный период.

Однако простота прямолинейного базиса также является одним из его самых больших недостатков. Одна из наиболее очевидных ошибок при использовании этого метода заключается в том, что расчет срока полезного использования основан на предположениях. Например, всегда существует риск того, что технологические достижения потенциально могут сделать актив устаревшим раньше, чем ожидалось.Более того, прямолинейный метод не учитывает ускоренную потерю стоимости актива в краткосрочной перспективе или вероятность того, что его содержание по мере старения будет стоить дороже.

Лучшие методы амортизации основных средств для вашей организации

Понимание того, как работает амортизация и как с ней справиться, жизненно важно для эффективного управления основными фондами вашей организации. Поиск методов амортизации основных средств, которые работают для вас на практике, может значительно сэкономить вашему бизнесу время и административные расходы, не говоря уже о деньгах.

Что такое амортизация и как работает амортизация основных средств?Амортизация — это термин, который мы используем для обозначения потери стоимости основных средств в течение срока их службы. Вообще говоря, амортизация происходит только в отношении основных средств, таких как недвижимость, транспортные средства или оборудование, поскольку они являются материальными, физическими активами, которыми владеет ваш бизнес. Хотя как основные средства, так и другие нематериальные активы, такие как товарные знаки или бренды, отображаются на балансе вашей компании для целей бухгалтерского учета, только основные средства могут быть амортизированы для целей налогообложения.

Более того, не все основные средства подлежат амортизации с течением времени. Например, они должны иметь стоимость выше 500 долларов и иметь полезный срок службы более одного года. Это дисконтирует запасы и инвентарь, поскольку этот тип активов обычно перемещается по бизнесу с большей скоростью и обычно не сохраняется дольше года.

4 основных типа методов амортизации основных средствВы можете быть удивлены, узнав, что на самом деле существует несколько способов рассчитать норму амортизации актива и сделать запись амортизации основных средств.Хотя на первый взгляд это кажется слишком сложным, на самом деле это очень полезно, поскольку дает организации стандартный способ амортизации актива в зависимости от ряда факторов. Давайте подробнее рассмотрим, как рассчитать ежемесячную амортизацию основных средств:

1. Прямолинейный методПожалуй, наиболее распространенным и популярным методом амортизации является линейный метод. Его хвалят за простоту, но он работает за счет уменьшения стоимости актива на одну и ту же сумму каждый год в течение всего срока его полезного использования.

Рассчитывается следующим образом:

Амортизационные расходы = (стоимость — ликвидационная стоимость) / срок полезного использования.

2. Способ начисления амортизации единиц продукцииМетод амортизации единиц продукции направлен на снижение стоимости актива с использованием общего количества часов, которые он использует (или общего количества единиц, которые он производит) в течение срока его полезного использования.

В этом методе используется следующая формула:

Амортизационные расходы = (количество произведенных единиц.срок службы в количестве единиц) x (стоимость — ликвидационная стоимость).

3. Метод начисления амортизации на убывающий остатокМетод начисления амортизации по уменьшающемуся балансу отличается от линейного метода тем, что он распределяет амортизацию актива неравномерно на протяжении всего срока его службы. У него более высокие расходы в первые годы, исходя из предположения, что активы имеют более высокую производительность в это время по сравнению с более поздними годами его срока службы.

Формула, используемая для этого метода:

Расходы на периодическую амортизацию = (начальная балансовая стоимость x норма амортизации) x (стоимость — остаточная стоимость)

4.Метод суммы цифр по годамМетод суммы летних цифр аналогичен методу амортизации производственных единиц в том смысле, что он учитывает более высокие расходы, понесенные в первые годы срока службы актива.

Однако он использует другой расчет, а именно:

Амортизационные расходы = (оставшийся срок службы / сумма лет)

Факторы для определения амортизации основных средствМожет быть трудно понять, какие из четырех вышеперечисленных методов амортизации основных средств выбрать для основных средств в вашей организации.Многое зависит от того, какие активы у вас есть и как они используются.

Например, , метод прямолинейной амортизации может быть наиболее подходящим, если у вас есть активы, такие как здания, которые используются на равную сумму в течение каждого года их полезного использования.

И наоборот, если у вас есть основные средства, которые вы используете больше в первые годы их эксплуатации, чем в последующие годы, может быть полезен метод уменьшающегося остатка. Примером этого может быть бизнес-автомобиль, который с возрастом используется все реже.

Если ваши активы производят измеримый объем выпуска в единицах в течение каждого периода, например, в единицах оборудования, метод единиц производства может быть наиболее подходящим.

Как работает программа амортизации основных средствПрограмма амортизации основных средств — это эффективный способ управления активами вашей компании. Правильное программное обеспечение для управления активами будет иметь функции для внесения новой записи об амортизации основных средств в ваши бухгалтерские записи, а затем для автоматического расчета ставок амортизации на основе выбранного вами метода амортизации.Он должен иметь возможность использовать более одного метода, если это необходимо для целей сравнения. Программа амортизации основных средств — это идеальный способ гарантировать, что регулярная амортизация основных средств будет производиться единообразно, последовательно и точно, не полагаясь на подверженные ошибкам ручные расчеты.

Найдите методы амортизации основных средств, которые подходят для вашего бизнесаНайдите время, чтобы проанализировать тип основных средств, которыми владеет ваша организация, а также то, как они используются.Это позволит вам выбрать методы амортизации основных средств, которые подходят для каждого актива и могут дать вам точную и экономичную информацию.

Что такое амортизация и как она рассчитывается?

Каждый бизнес использует активы для получения дохода. А амортизационные расходы учитывают износ активов. Вы можете думать об амортизации как о сигнальном индикаторе, который сообщает вам об оставшейся стоимости каждого актива. Но чтобы понять амортизацию, вам нужно знать, какие активы амортизируются, общие методы амортизации и влияние амортизации на вашу финансовую отчетность.

Что такое амортизация?

Амортизация — это снижение стоимости физического актива. По мере обесценивания актива часть стоимости актива реклассифицируется в счет расходов. Расходы на амортизацию не влияют на денежные средства.

Что такое активы?

Актив — это ресурс, который вы используете для получения дохода для своего бизнеса. Амортизация проводится, когда вы используете актив для получения дохода и прибыли. Стоимость актива реклассифицируется в счет расходов в течение срока полезного использования актива.Например, когда срок службы грузовика подходит к концу, вся его стоимость становится расходом на амортизацию.

Что такое учет по методу начисления?

Общепринятые принципы бухгалтерского учета (GAAP) требуют, чтобы компании использовали метод начисления. Метод начисления сопоставляет полученный доход с расходами, понесенными для получения дохода.

Амортизация сопоставляет доход, генерируемый активами, с расходом, который использует актив. Ландшафтный дизайнер, который водит грузовик, использует активы для получения дохода от сантехники.Каждый год ландшафтный дизайнер реклассифицирует часть стоимости грузовика на амортизационные расходы.

Общие расходы на амортизацию одинаковы, независимо от того, какой метод амортизации вы используете. За грузовик стоимостью 20 000 долларов будут начислены расходы на амортизацию в размере 20 000 долларов, если владелец не сможет его продать. Единственная разница в методах начисления амортизации заключается в сроках возникновения расходов.

Какие активы можно амортизировать?

Когда компания покупает актив, руководство должно решить, как рассчитать амортизацию.Материальные (физические) активы обесцениваются, в то время как вы расходуете нематериальные активы на амортизацию.

Например, патент — это нематериальный актив, который бизнес может использовать для получения дохода. Большинство патентов вступают в силу только в течение нескольких лет. С каждым годом часть патента реклассифицируется на амортизационные расходы.

Улучшения земли, такие как затраты на озеленение, амортизируются. Однако сама земля не обесценивается.

Общие коэффициенты амортизации

Предположим, что ландшафтная компания покупает грузовик.Компания может использовать несколько факторов для определения амортизационных расходов грузовика.

Срок полезного использования: Количество лет, в течение которых компания будет использовать актив для бизнеса.

Остаточная стоимость: Сумма в долларах, за которую компания может продать актив в конце срока его полезного использования. Во многих случаях стоимость утилизации равна нулю.

Амортизируемая база: Общая стоимость, которая может амортизироваться в течение срока полезного использования актива. Рассчитайте амортизируемую базу, вычтя стоимость актива из его ликвидационной стоимости.Формула следующая:

Стоимость актива — ликвидационная стоимость = амортизируемая база

График амортизации: В графике указана сумма амортизации в долларах за год на основе перечисленных факторов и метода амортизации.

Общие методы начисления амортизации

Выбранный вами метод амортизации должен зависеть от того, как вы используете актив для получения дохода.

Если вы активно используете актив в первые годы его использования, вам следует выбрать метод амортизации, который учитывает больше расходов в первые годы.Если вы планируете использовать актив с одинаковой ставкой в годовом исчислении, сумма годовых расходов на амортизацию будет фиксированной.

Существует пять распространенных методов начисления амортизации:

- Прямая линия

- Дважды убывающий баланс

- Сумма цифр года

- Единицы продукции

- Модифицированная система ускоренного возмещения затрат (MACRS)

Как рассчитать амортизацию

Расчет амортизации — это двухэтапный процесс.Во-первых, определите срок полезного использования актива, ликвидационную стоимость и первоначальную стоимость. Затем выберите метод амортизации, который лучше всего соответствует тому, как вы используете этот актив для бизнеса.

Прямолинейный метод начисления амортизации

Самый распространенный вид начисления амортизации — это линейный метод. Формула линейной амортизации требует одинаковой суммы амортизационных расходов каждый год.

Допустим, вам нужно определить амортизацию грузовика для доставки. Грузовик стоит 30 000 долларов.Его ликвидационная стоимость составляет 3000 долларов, амортизируемая база — 27000 долларов, а срок полезного использования — пять лет.

Чтобы найти ежегодные расходы на амортизацию, разделите амортизируемую базу грузовика на срок его полезного использования, чтобы получить 5400 долларов в год. Вы обнаружите, что можете продать грузовик за 3000 долларов через пять лет, потому что вы вычли стоимость грузовика из его амортизируемой базы.

Метод начисления амортизации с двойным уменьшением

Метод двойного уменьшающегося остатка позволяет увеличить амортизационные расходы в первые годы полезного использования актива.Метод двойного уменьшающегося остатка — это метод ускоренной амортизации, потому что расходы увеличиваются в первые годы и меньше в последующие годы. Этот метод рассчитывает амортизацию в процентах, а затем амортизирует актив по удвоенной процентной ставке.

Допустим, вам нужно определить амортизацию фургона с помощью метода двойного уменьшающегося остатка. Фургон стоит 25000 долларов. Его ликвидационная стоимость составляет 3000 долларов, амортизируемая база — 22000 долларов, а срок полезного использования — пять лет. Метод прямой амортизации покажет амортизацию 20% за год полезного использования.Метод двойного уменьшающегося остатка покажет норму амортизации 40% в год.

Балансовая стоимость, метод накопленной амортизации

В этом методе для расчета амортизации используется балансовая стоимость актива. Балансовая стоимость — это стоимость актива за вычетом накопленной амортизации. Накопленная амортизация — это общая сумма амортизации, признанная на текущий момент.

Допустим, вы хотите узнать расходы на амортизацию фургона в первый, второй и третий год владения им. Умножьте стоимость фургона (25 000 долларов США) на 40%, чтобы получить амортизационные расходы в размере 10 000 долларов США в первый год.

Балансовая стоимость фургона на начало второго года составляет 15 000 долларов США, или стоимость фургона за вычетом его амортизации за первый год. Теперь умножьте балансовую стоимость фургона (15 000 долларов США) на 40%, чтобы получить амортизационные расходы в размере 6000 долларов США на второй год.

Балансовая стоимость фургона на начало третьего года составляет 9 000 долларов США, или стоимость фургона за вычетом его накопленной амортизации. Теперь умножьте балансовую стоимость фургона (9000 долларов) на 40%, чтобы получить амортизационные расходы в размере 3600 долларов на третий год.

Общие амортизационные расходы уменьшаются каждый год до тех пор, пока остаточная балансовая стоимость актива не сравняется с его ликвидационной стоимостью.На этом этапе амортизационные отчисления прекращаются, поскольку срок полезного использования актива закончился. Теперь вы можете продать фургон за 3000 долларов.

Метод двойного уменьшения остатка не вычитает остаточную стоимость актива до расчета суммы амортизации 40% каждый год. Это связано с тем, что ликвидационная стоимость актива учитывается в конце срока полезного использования.

Метод начисления амортизации по сумме лет

Чтобы использовать этот метод, вы воспользуетесь соотношением. В числителе указывается количество лет, оставшихся до срока полезного использования актива, а в знаменателе — сумма лет первоначального срока полезного использования актива.

Допустим, у вас есть машина стоимостью 30 000 долларов. У машины есть аварийная стоимость 3000 долларов, амортизируемая база 27000 долларов и пятилетний срок полезного использования. Таким образом, сумма всех лет первоначального срока полезного использования актива составляет 15.

В первый год коэффициент составляет пять пятнадцатых. Умножьте амортизируемую базу в размере 27000 долларов на коэффициент амортизации за первый год, чтобы получить амортизационные расходы в размере 9000 долларов за второй год.

На второй год оставшийся срок полезного использования машины составляет четыре года или четыре пятнадцатых.Умножьте амортизируемую базу в размере 27000 долларов на коэффициент за второй год, чтобы получить амортизационные расходы в размере 7200 долларов за второй год.

Когда вы рассчитываете амортизационные расходы за все пять лет, общая сумма равна 27 000 долларов амортизируемой базы.

Единицы производственной амортизации

Многие компании-производители используют единичный метод производства. Этот метод рассчитывает амортизацию на основе количества единиц, произведенных в конкретном году. Этот метод полезен для компаний, объем производства которых каждый год значительно колеблется.

Если у вас есть машина, вы должны признать большую амортизацию, когда используете актив для производства большего количества единиц продукции. Если объем производства снижается, этот метод сокращает амортизационные отчисления от года к году.

Допустим, у вас есть машина стоимостью 50 000 долларов. Утилизационная стоимость машины составляет 10 000 долларов, а амортизируемая база — 40 000 долларов. Он может произвести 100 000 единиц в течение пяти лет полезного использования.

Чтобы найти сумму амортизации на произведенную единицу продукции, разделите амортизируемую базу в размере 40 000 долларов на 100 000 единиц, чтобы получить 40 центов за единицу.Если машина произвела 40 000 единиц в первый год своего полезного использования, расходы на амортизацию составили 16 000 долларов.

Модифицированная система ускоренного возмещения затрат (MACRS)

MACRS — это метод амортизации, при котором амортизационные расходы отражаются в налоговых целях. Компании часто используют другой метод начисления амортизации для бухгалтерского учета и налоговых целей. Бухгалтеры должны создать отчет о сверке, в котором объясняются различия между бухгалтерским учетом и налоговой амортизацией для налоговой декларации предприятия.Публикация IRS 946 предоставляет метод налоговой амортизации для каждого типа активов, которыми владеет ваш бизнес.

Как ваш метод амортизации влияет на размер налога на прибыль

Используемый тип амортизации влияет на прибыль и налоговые обязательства вашей компании. Методы ускоренной амортизации, такие как метод двойного уменьшающегося остатка, приводят к увеличению расходов на амортизацию в первые годы срока службы актива. В результате налоговый вычет на амортизацию выше, а чистая прибыль ниже.

Владельцы бизнеса могут списать более крупную сумму на амортизацию в первые годы, но позже ситуация изменится. Метод двойного уменьшающегося остатка признает меньшую амортизацию в более поздние годы полезного использования актива. Более низкие расходы на амортизацию создают более высокие налоговые обязательства. Амортизация актива с использованием линейного метода генерирует одинаковую сумму расходов на амортизацию каждый год.

Вам необходимо понять, как амортизация влияет на вашу финансовую отчетность.А чтобы правильно разнести бухгалтерские проводки, вам нужно знать, как записывать амортизацию в журнальных записях.

Записи в журнале амортизации

Предположим, что ландшафтная компания проводит амортизационные записи для грузовика с использованием линейного метода начисления амортизации. Грузовик стоит 25000 долларов. Его ликвидационная стоимость составляет 3000 долларов, амортизируемая база — 22000 долларов, а срок полезного использования — пять лет.

Чтобы найти ежегодную амортизацию грузовика, разделите амортизируемую базу грузовика на срок его полезного использования.Годовая амортизация грузовика составляет 4400 долларов. В бухгалтерской записи за первый год грузовика расходы на амортизацию по дебету и накопленная амортизация по кредиту составляют 4400 долларов.

Запись журнала увеличивает расходы на амортизацию и накопленную амортизацию, также известную как счет актива. На каждом счете актива должен быть счет накопленной амортизации, чтобы вы могли сравнить его стоимость и накопленную амортизацию для расчета его балансовой стоимости.

В то время как счета активов увеличиваются с дебетовой записью, накопленная амортизация — это счет контраактивов, который увеличивается с записью кредита.Этот формат полезен, потому что баланс вычитает накопленный остаток амортизации каждого актива из его первоначальной стоимости.

Финансовый отчет показывает, что к концу первого года предприятие «израсходовало» 4 400 долларов от стоимости грузовика. По состоянию на конец четвертого года накопленный остаток амортизации грузовика составляет 17 600 долларов, или 4400 долларов, умноженных на четыре года. По цифрам видно, что срок службы грузовика подходит к концу.

Понимание амортизации может помочь вам улучшить процесс планирования

Правильный учет амортизации помогает планировать покупку активов.Проводка амортизации помогает отслеживать текущее состояние ваших основных средств. Чтобы определить, когда необходимо заменить активы, просмотрите подробный список каждого основного средства.

Вы можете использовать бухгалтерское программное обеспечение для отслеживания амортизации и использовать любой метод амортизации. Программа рассчитает ежегодные расходы на амортизацию и внесет их в необходимые записи журнала. Решение для бухгалтерского учета может помочь вам принимать более обоснованные решения для уверенного развития вашего бизнеса.

Об авторе