Лизинг это кредит или нет: Лизинг или кредит — что выбрать

Чем отличается лизинг от кредита на автомобиль?

Для жизни

Малому бизнесу

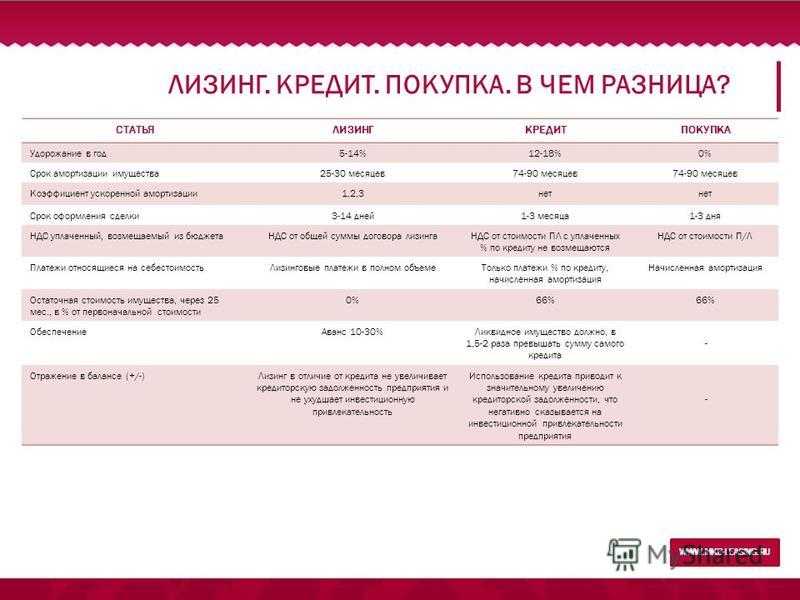

Покупка автомобиля для компании с привлечением заемных средств — способ снизить налогооблагаемую прибыль и оптимизировать расходы компании. Несмотря на то, что за пользование средствами банка начисляется процент, с учетом уменьшения налогооблагаемой базы покупка может быть более выгодной.

Стать клиентом

Особенно это актуально для компаний, работающих с НДС и на ОСНО. При постановке автомобиля на баланс НДС принимается к зачету, плюс если оформлен договор лизинга, сумма налога на прибыль уменьшается соразмерно общим затратам на лизинг.

Рассмотрим, в чем отличие лизинга от кредита на автомобиль и что лучше для компании.

Лизинг

ParagraphWrapper» color=»brand-primary»>Договор лизинга или финансовой аренды подразумевает право заемщика выкупить автомобиль в конце срока действия договора. Пока договор лизинга действует и долг не выплачен, лицо, взявшее ТС, остается его арендатором, а не владельцем. При желании покупатель может вернуть автомобиль в салон по завершении срока договора или же полностью выкупить его, чтобы распоряжаться им, как собственник.При оформлении лизинга компанией, автомобиль ставится на баланс компании, продать его в собственность генеральному директору и иным лицам до истечения срока договора нельзя. Если условие нарушено, лизингодатель имеет право изъять предмет соглашения. Поэтому банки и лизинговые компании регулярно проверяют, как эксплуатируется автомобиль или спецтехника.

Основные положения договора лизинга:

- При лизинге договоренности заключаются на срок, связанный с амортизацией транспортного средства. Как правило, это 50% от периода морального износа, иначе лизингодатель не получит выгодную ему финансовую компенсацию.

Исключение — оперативный лизинг. По нему полный износ не учитывается, а контракт действует до трех лет.

Исключение — оперативный лизинг. По нему полный износ не учитывается, а контракт действует до трех лет. - При оформлении заключается лизинговое соглашение и прописываются ставки за использование автомобиля — как в традиционном кредите. Если договоренности нарушаются, собственник изымает ТС у заемщика.

- После окончания обязательств по лизингу арендатор вправе решать, как поступить. Чтобы стать собственником автомобиля, он вносит сумму остаточной стоимости.

- Лизингом чаще всего пользуются для аренды и выкупа коммерческого транспорта — маршрутных микроавтобусов, тягачей, снегоуборочной и другой коммунальной техники. Возможно приобретение легковых автомобилей для административного использования.

Кредит

Главное отличие от лизинга — в оформлении кредитного договора, по которому заемщик привлекает деньги банка для покупки ТС и становится собственником машины сразу, а не после выплаты долга.

Целевой заем выдается не на руки покупателю автомобиля — кредитор перечисляет его продавцу, а компания-заемщик принимает обязательство поэтапного погашения долга с процентами. Владелец распоряжается автомобилем ограниченно, потому что транспорт выступает предметом обеспечения сделки — залогом. Такие машины нельзя продать, пока ежемесячные платежи и проценты доли не будут погашены.

Другие особенности кредитов:

- широкий выбор предложений — можно найти низкие процентные ставки, предложения без первоначального взноса, с разным графиком погашения;

- клиент получает возможность выбрать ТС в любом салоне, с которым сотрудничает кредитная организация — как правило, ограничений по марке, модели нет, иногда покупка оформляется и на подержанные автомобили;

- при нарушении правил пользования автокредитом есть риск потери машины — кредитор изымает ее у купившего лица, этот пункт присутствует в абсолютном большинстве соглашений.

Heading» color=»brand-primary»>Лизинговые и кредитные договоры: чем они похожи и чем отличаются

Лизинг и кредит объединяет платность услуги — в обоих случаях получатель ТС перечисляет кредитору или лизингодателю вознаграждение в виде процентов. Общим местом выступает и срочность — график платежей всегда указывается в договоре.

Оба предложения характеризуются возвратностью: лизинговая организация и банк, выдающий кредиты, возвращают свои деньги и получают вознаграждение сверх этой суммы. В случае с лизингом выкупная часть изначально заложена в арендной плате. При кредитах банк получает вознаграждение в виде процентов.

Отличия:

- Цель заключения договора. При лизинге это, прежде всего, получение пользы — эксплуатация автомобиля с минимальными расходами, а выкуп не обязателен. Кредиты же направлены на вступление в права собственности в начале срока действия договора.

- Предмет сделки. При лизинге — само транспортное средство, чьим собственником остается лизингодатель. При кредите это деньги (сумма долга), а транспорт становится имуществом заемщика сразу.

- Структуры, выдающие ссуды. Кредитором вправе быть только банк, лизингом занимаются компании и даже физлица.

- Другие условия. При лизинге короче амортизация, ИП и юрлица вправе вернуть НДС, кредитная история не так важна, как при банковских ссудах.

Плюсы и минусы лизинга

Основной плюс лизинга — возможность приобрести автомобиль с использованием краткосрочного займа. Кроме этого:

- все затраты на приобретение автомобиля, включая оплату КАСКО, включены в лизинговый договор и принимаются на издержки компании, что позволяет экономить на налогах;

- одобрение заявки на лизинг происходит быстрее, особенно если клиент держит расчетные счета в этом банке;

- график платежей составляется индивидуально и напрямую влияет на сумму общей переплаты по договору.

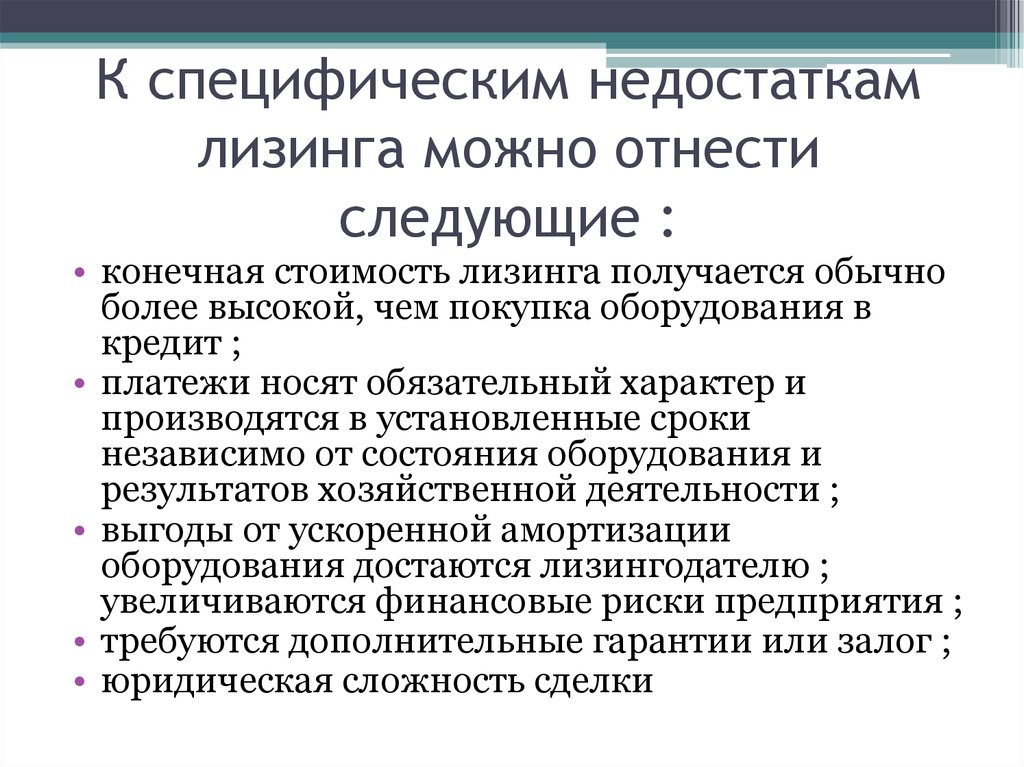

Недостаток лизинга — выбор предложений ограничен и зависит от того, с какими дилерскими центрами работает банк. Ежемесячные выплаты довольно большие, так как срок действия договора оперативного лизинга, а именно этот вариант предлагают банки, не более трех лет. Долгосрочный лизинг дороже, так как ставки выше, чем по кредитам. При лизинге машина остается собственностью кредитора и может быть изъята банком при нарушении условий договора.

Плюсы и минусы кредита

Кредиты выдают, даже если у заемщика нет крупных сумм для первоначального платежа. Этот финансовый инструмент выгоден получателю, кредитору и автосалону, поэтому согласование сделки проходит проще. Другие плюсы кредитов:

- владельцем автомобиля сразу становится конечный покупатель — заемщик;

- при хорошей кредитной истории, стабильном доходе, обслуживании в банке в рамках зарплатного проекта можно получить на кредит «скидку» — более приемлемые условия;

- разнообразие программ позволяет адаптировать кредит к своей ситуации — желаемому графику, размеру платежей, общему сроку.

Кредит неудобен тем, что оформляется дольше (до месяца) и требования по нему жестче, чем у лизинга. На все время кредитования ТС находится в залоге у банка, а за расторжение договоренностей раньше срока могут быть штрафы и изъятие автомобиля.

Заключение

Выбирая, что выгоднее, следует, прежде всего, помнить о своих задачах, соотношении пользы и расходов. Если вам важно оптимизировать налоги — выбирайте лизинг, если в приоритете более лояльная нагрузка — кредит.

Райффайзен Банк предлагает лизинг автомобилей для компаний и ИП. Выгодные условия, госсубсидии и особые предложения от партнеров доступны текущим и новым клиентам банка.

Эта страница полезна?

100% клиентов считают страницу полезной

+7 495 777-17-17

P» color=»seattle100″>Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

Следите за нами в соцсетях и в блоге

© 2003 – 2023 АО «Райффайзенбанк»

Генеральная лицензия Банка России № 3292 от 17.02.2015

119002, Москва, пл. Смоленская-Сенная, д. 28

Информация о процентных ставках по договорам банковского вклада с физическими лицами

Кодекс корпоративного поведения RBI Group

Центр раскрытия корпоративной информации

Раскрытие информации в соответствии с Указанием Банка России от 28. 12.2015 года № 3921-У

12.2015 года № 3921-У

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных

Следите за нами в соцсетях и в блоге

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

© 2003 – 2023 АО «Райффайзенбанк».

Генеральная лицензия Банка России № 3292 от 17.02.2015.

119002, Москва, пл. Смоленская-Сенная, д. 28.

Информация о процентных ставках по договорам банковского вклада с физическими лицами.

Кодекс корпоративного поведения RBI Group.

Центр раскрытия корпоративной информации.

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У.

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных.

что это, виды, договор, чем отличается от кредита и аренды, что такое обратный и сублизинг

Сергей Антонов

разобрался с лизингом

Профиль автора

Лизинг — это долгосрочная аренда оборудования с возможностью его выкупа в дальнейшем.

Если вкратце, именно возможность выкупа отличает его от обычной аренды: например, можно арендовать автомобиль в течение двух лет, а потом выкупить его по остаточной стоимости. Того, кто сдает собственность, называют лизингодателем, а арендатора — лизингополучателем.

Вы узнаете

- Что такое лизинг

- Кому подходит лизинг

- Особенности лизинга для физических лиц

- Что можно взять в лизинг

- Что нельзя взять в лизинг

- Отличия от кредита

- Отличия от аренды

- Виды лизинга

- Преимущества и недостатки лизинга

- Что такое сублизинг

- Как оформить договор лизинга

- На что обратить внимание, подписывая договор

- Что будет, если нарушить условия договора

- Риски лизинга

- Лизинг и налоги

- Бывают ли льготы для малого бизнеса

- Как выбрать лизинговую компанию

Что такое лизинг

Лизинг — это финансовая аренда. Имущество покупает лизингодатель и передает его в пользование или аренду лизингополучателю, а тот перечисляет ему арендные платежи и пользуется полученным имуществом с соблюдением условий лизингового договора.

Какое именно имущество покупать и у кого — это обычно решает лизингополучатель. Лизинговая компания финансирует сделку и оформляет предмет лизинга в свою собственность с последующей передачей в аренду и возможностью выкупа в конце срока действия договора.

В чем экономический смысл лизинга. Финансовая аренда приносит выгоду всем сторонам сделки: продавцу, лизингодателю и лизингополучателю.

Покупать дорогостоящую технику или оборудование — это изымать из оборота деньги, которые понадобятся для деятельности компании или ИП: оплаты труда сотрудников, заказов или услуг контрагентов. Оформлять кредит — это долго и не всегда выгодно. Здесь бизнесмена и выручает лизинг.

Продавцу полезно проводить сделки через лизинг, потому что так он увеличивает объемы продаж — работает оптом. Ему не нужно сопровождать сделку — подготовкой документов лизинговая компания обычно занимается самостоятельно.

Лизингодателю тоже выгодно оформлять финансовую аренду: имущество находится в собственности и в случае невыплаты его можно продать или сдать другому клиенту — потраченные на покупку оборудования деньги компания вернет в любом случае.

Кому подходит

Предпринимателю или компании имущество в лизинге удобно как альтернатива покупке в кредит. Сделку легко расторгнуть: например, если предприятие взяло во временное пользование станки, а потом выяснилось, что такая производственная мощность ему не нужна, то арендованное имущество можно вернуть лизингодателю. Если бы компания купила оборудование в кредит, то понесла бы убытки: продать бывшие в употреблении станки за цену их покупки не выйдет. Поэтому лизингом выгодно пользоваться предпринимателям или компаниям, которые выходят на новые для себя рынки.

Сделку легко расторгнуть: например, если предприятие взяло во временное пользование станки, а потом выяснилось, что такая производственная мощность ему не нужна, то арендованное имущество можно вернуть лизингодателю. Если бы компания купила оборудование в кредит, то понесла бы убытки: продать бывшие в употреблении станки за цену их покупки не выйдет. Поэтому лизингом выгодно пользоваться предпринимателям или компаниям, которые выходят на новые для себя рынки.

Особенности лизинга для физических лиц

Закон не запрещает обычным людям брать в финансовую аренду автомобиль или иное имущество, но на практике лизинговые компании обычно работают только с организациями или индивидуальными предпринимателями. Сделки с людьми без такого статуса проводят за редким исключением, обычно для покупки автомобиля.

Для частных клиентов лизинг считается менее выгодным, чем, например, автокредит. При лизинге НДС ложится на человека, поскольку этот налог лизинговая компания включает в платеж. В процентах по кредиту НДС не зашит, а значит, они обычно меньше платежа по лизингу.

В процентах по кредиту НДС не зашит, а значит, они обычно меньше платежа по лизингу.

Если брать в лизинг недвижимость, то из-за короткого срока ежемесячные выплаты выше, чем, например, при оформлении ипотеки в банке. В лизинг обычно берут на 3—10 лет, а ипотечный заем могут выдать на 25 лет и дольше. Поэтому такая лизинговая сделка будет обременительной для бюджета.

Что можно взять в лизинг

Лизингом часто пользуются предприниматели или компании, которым необходимо дорогостоящее оборудование, транспорт, спецтехника или производственная недвижимость. Вот что берут в лизинг чаще всего.

Автомобили и другой транспорт. Чаще всего лизинговые компании специализируются именно на таких объектах, например на спецтехнике: грузовиках, самосвалах или тягачах.

Оборудование. Еще один популярный тип имущества для лизинга. Это может быть любое оборудование: для швейного или хлебопекарного производства, медицинских учреждений.

Недвижимость. В лизинг можно получить коммерческую недвижимость, например офисное помещение или здание магазина. Можно и жилую: квартиру, таунхаус или загородный дом, но с такими сделками работают не все компании.

В лизинг можно получить коммерческую недвижимость, например офисное помещение или здание магазина. Можно и жилую: квартиру, таунхаус или загородный дом, но с такими сделками работают не все компании.

Персонал в лизинг взять нельзя — закон не позволяет. Предприятие может передать полномочия вести бизнес-процессы в стороннюю организацию — тогда это называется «аутсорсинг», а может, наоборот, привлекать сторонних сотрудников для работы внутри компании — это тоже не лизинг, а аутстаффинг. Объект лизинга — имущество, а персонал таковым не является.

Что нельзя взять в лизинг

Предметом договора обязательно должны быть непотребляемые вещи — то есть имущество, которое может изнашиваться, но им все равно можно пользоваться по назначению. Поэтому во временное пользование нельзя взять, например, стройматериалы, продукты питания, сырье.

Кроме того, гражданский кодекс запрещает брать в лизинг земельные участки, водоемы, леса и другие природные объекты. Еще в такую долгосрочную аренду нельзя взять военную технику.

Еще в такую долгосрочную аренду нельзя взять военную технику.

Отличия от кредита

Когда компания или ИП берет оборудование в кредит, оно сразу становится ее собственностью. При лизинге недвижимости можно не платить налог на имущество: лизингополучатель не собственник.

Еще одна особенность лизинга, которая отличает его от кредита, — лизингодатель может прописать в договоре, что обслуживать оборудование или обучать сотрудников, которые работают на арендованной технике, лизингополучатель обязан только у него.

Вместо понятия процентной ставки в лизинге используют термин «ставка удорожания». В нее включены затраты лизингодателя на покупку имущества и его прибыль.

У любого клиента может снизиться доход, и, чтобы не допустить просрочку, заемщик обращается в банк для отсрочки по выплатам: реструктуризации или кредитных или ипотечных каникул. По кредиту банк может, а иногда и должен предоставить заемщику такую возможность, если он подходит под условия. У лизинговых компаний этих обязательств нет.

В отличие от кредита, информация о лизинговом договоре публичная. Сведения внесут в бюро кредитных историй — БКИ — и на сайт Федресурса. В карточке компании или предпринимателя будут данные о лизинговых договорах.

п. 3 ст. 10 закона «О финансовой аренде (лизинге)»

пп. 2 ч. 3 ст. 4 закона «О кредитных историях»

Справочник 2.2 Положения Банка России от 11.05.2021 № 758-П

В отличие от банков, работу лизинговых компаний не регулирует Центробанк. С жалобой на лизинговую компанию придется обращаться в Росфинмониторинг или СРО — саморегулируемую организацию.

Отличие лизинга от кредита

| Параметры сравнения | Лизинг | Кредит |

|---|---|---|

| Собственность | У лизинговой компании до погашения всех платежей и выкупного платежа | Сразу переходит к заемщику, но с обременением в пользу кредитора |

| Срок | Зависит от типа имущества, обычно до 5—10 лет | По бизнес-кредитам — 36—60 месяцев, по автокредиту — до 7 лет, по ипотеке — до 30 лет |

| Первоначальный взнос | 0—40% | Обычный бизнес-кредит — без взноса, на покупку имущества или оборудования — от 10—20% |

| НДС в сумме платежа | Есть | Нет |

| Простота получения | Упрощенный анализ клиента и финансового состояния бизнеса | Банки обязаны соблюдать риск-правила, установленные Центробанком, и одобрение проходит сложнее |

| Дополнительное обеспечение | Не требуется | По бизнес-кредитам — поручительство директора или участников, третьих лиц или дополнительный залог, индивидуально по каждому клиенту |

| Где размещается информация о договоре | В БКИ и на сайте Федресурса | Только в БКИ |

| Отсрочка платежей по договору | Законодательной обязанности предоставить отсрочку нет | По закону есть право на ипотечные каникулы. Можно взять их или обратиться за реструктуризацией и отсрочить платеж на 6 месяцев или больше. По бизнес-кредитам банк может предоставить отсрочку до 12 месяцев Можно взять их или обратиться за реструктуризацией и отсрочить платеж на 6 месяцев или больше. По бизнес-кредитам банк может предоставить отсрочку до 12 месяцев |

Собственность

Лизинг

У лизинговой компании до погашения всех платежей и выкупного платежа

Кредит

Сразу переходит к заемщику, но с обременением в пользу кредитора

Лизинг

Зависит от типа имущества, обычно до 5—10 лет

Кредит

По бизнес-кредитам — 36—60 месяцев, по автокредиту — до 7 лет, по ипотеке — до 30 лет

Первоначальный взнос

Лизинг

0—40%

Кредит

Обычный бизнес-кредит — без взноса, на покупку имущества или оборудования — от 10—20%

НДС в сумме платежа

Лизинг

Есть

Кредит

Нет

Простота получения

Лизинг

Упрощенный анализ клиента и финансового состояния бизнеса

Кредит

Банки обязаны соблюдать риск-правила, установленные Центробанком, и одобрение проходит сложнее

Дополнительное обеспечение

Лизинг

Не требуется

Кредит

По бизнес-кредитам — поручительство директора или участников, третьих лиц или дополнительный залог, индивидуально по каждому клиенту

Где размещается информация о договоре

Лизинг

В БКИ и на сайте Федресурса

Кредит

Только в БКИ

Отсрочка платежей по договору

Лизинг

Законодательной обязанности предоставить отсрочку нет

Кредит

По закону есть право на ипотечные каникулы. Можно взять их или обратиться за реструктуризацией и отсрочить платеж на 6 месяцев или больше. По бизнес-кредитам банк может предоставить отсрочку до 12 месяцев

Можно взять их или обратиться за реструктуризацией и отсрочить платеж на 6 месяцев или больше. По бизнес-кредитам банк может предоставить отсрочку до 12 месяцев

Отличия от аренды

Главное отличие — имущество в лизинге переходит в собственность лизингополучателя спустя некоторое время. Если речь идет о земельных участках, по закону их можно только арендовать.

В случае с лизингом оборудование или технику обычно покупают специально для конкретного лизингополучателя. Имуществом, предлагаемым для аренды, может воспользоваться любой желающий, если оно его устраивает.

Отличие лизинга от аренды

| Параметры | Лизинг | Аренда |

|---|---|---|

| Чем регулируется | Закон «О финансовой аренде (лизинге)» | Глава 34 ГК РФ |

| Срок | Зависит от типа имущества, обычно до 5—10 лет | Чаще на 12 месяцев или меньше, с возможностью продления |

| Получит ли клиент имущество в собственность | Да | Нет |

| Документы для оформления сделки | Документы, подтверждающие работу бизнеса и финансовое состояние | Обычно платежеспособность не подтверждают |

| Участники | Минимум три стороны: продавец, клиент и лизинговая компания | Арендодатель и арендатор |

| Объект аренды | Есть ограничения: например, в лизинг нельзя оформить земельный участок | Практически любое имущество |

Чем регулируется

Лизинг

Закон «О финансовой аренде (лизинге)»

Кредит

Глава 34 ГК РФ

Лизинг

Зависит от типа имущества, обычно до 5—10 лет

Кредит

Чаще на 12 месяцев или меньше, с возможностью продления

Получит ли клиент имущество в собственность

Лизинг

Да

Кредит

Нет

Документы для оформления сделки

Лизинг

Документы, подтверждающие работу бизнеса и финансовое состояние

Кредит

Обычно платежеспособность не подтверждают

Участники

Лизинг

Минимум три стороны: продавец, клиент и лизинговая компания

Кредит

Арендодатель и арендатор

Объект аренды

Лизинг

Есть ограничения: например, в лизинг нельзя оформить земельный участок

Кредит

Практически любое имущество

Виды лизинга

Виды лизинга различают по сроку службы арендуемого имущества и целям его сторон.

Финансовый лизинг — срок договора совпадает со сроком службы оборудования. Когда остаточная стоимость оборудования становится нулевой, его выкупают за небольшие деньги. По сути, предприниматель или компания таким образом получает рассрочку под небольшой процент.

Операционный лизинг — срок договора меньше срока службы оборудования. В таком случае после окончания действия договора лизингополучатель продлевает аренду, либо возвращает имущество, либо выкупает его по остаточной стоимости.

Возвратный лизинг. Так называют схему, когда предприниматель продает свое имущество лизинговой компании, а потом берет его же в лизинг. Фактически он получает кредит под залог собственного оборудования. В такой сделке он выступает продавцом и лизингополучателем: сразу берет свое бывшее имущество в аренду с возможностью выкупа.

Что такое фиктивный лизинг. Так называют сделки, при которых не выполняется суть лизинга. Например, криминальный вариант, когда в лизинг берут только на бумаге, чтобы перегнать деньги.

Продавец и лизингополучатель — фирмы родственников. Одна у другой как будто берет оборудование в лизинг. Продавец получает деньги от лизинговой компании, а сам продолжает пользоваться имуществом — или его вообще не существует. Покупатель вносит лизинговой компании платежи, и выглядит так, будто он и пользуется оборудованием. Таким образом по бумагам был лизинг, а по факту — просто перевели крупную сумму.

/partner-check/

Как проверять контрагентов

Преимущества и недостатки лизинга

Основной плюс в сравнении с кредитом — возможность не платить налог на имущество, если предмет сделки — недвижимость, или транспортный налог, если в лизинге автомобиль, не зарегистрированный на лизингополучателя.

Другое важное преимущество — более лояльный подход к проверке клиента. Приобретаемое имущество, в отличие от кредита, оформляется в собственность лизинговой компании, а не клиента. Поэтому компания может его забрать при нарушении условий лизингового соглашения, продать или сдать в аренду другому клиенту.

Еще лизинговые компании не обязаны соблюдать требования Центробанка по формированию резервов под выдаваемые ссуды. Отсюда более лояльное рассмотрение клиентов, например не такие строгие требования к кредитной истории.

Еще одно преимущество перед кредитами: если бизнес сезонный, то при лизинге можно распределить платежи так, чтобы они приходились на период максимальной прибыли. А еще благодаря лизингу можно оперативно обновлять оборудование, арендуя каждый раз более современное.

Один из главных недостатков — более короткие сроки в сравнении с кредитом. Ипотеку на покупку недвижимости банки выдают на срок до 30—35 лет, а лизинг — обычно до 10 лет.

Еще по кредитам многие банки сразу предлагают отсрочку по платежам — раз в полгода или чаще клиент может перенести ежемесячный платеж. Можно оформить реструктуризацию — продлить кредитный договор на срок до трех лет. По лизингу стандартных форм отсрочки нет, компания не предложит ее по умолчанию.

Что такое сублизинг

Имущество, полученное по договору лизинга, можно сдать в сублизинг. Тогда лизингополучатель станет одновременно сублизингодателем, а тот, кто получит такое имущество, — сублизингополучателем. Получится цепочка: «Лизингодатель → лизингополучатель (он же сублизингодатель) → сублизингополучатель». Просто так передать третьей компании или ИП лизинговое имущество нельзя — надо, чтобы владелец дал письменное разрешение.

Тогда лизингополучатель станет одновременно сублизингодателем, а тот, кто получит такое имущество, — сублизингополучателем. Получится цепочка: «Лизингодатель → лизингополучатель (он же сублизингодатель) → сублизингополучатель». Просто так передать третьей компании или ИП лизинговое имущество нельзя — надо, чтобы владелец дал письменное разрешение.

Сублизингополучатель, как и лизингополучатель, не платит налог на имущество, если предмет лизинга — недвижимость, или транспортный налог, если в лизинге автомобиль, не зарегистрированный на сублизингополучателя. Но сам он уже в третий раз сдать кому-то в субсублизинг ничего не может. Обычно сублизинг используют компании, которые сдают в аренду технику. Кроме того, по такому договору оформляют пересдачу помещений в аренду, если арендатор получил недвижимость в лизинг.

Как оформить договор лизинга

Договор лизинга заключают только письменно. В законе о финансовой аренде, который регулирует такие сделки, указаны обязательные требования. Вот что там должно быть:

Вот что там должно быть:

- Описание имущества, которое передается в лизинг.

- Обязательство лизингодателя купить это имущество, чтобы потом сдать его в аренду.

- Обязательство лизингополучателя принять имущество и вовремя вносить платежи.

ст. 15 ФЗ «О финансовой аренде (лизинге)»

Еще в договоре можно указать, продлевается ли он после окончания срока действия. При этом условия аренды могут измениться.

Лизингодатель должен обязательно заключить с поставщиком договор купли-продажи. Обычно его оформляют одновременно с договором лизинга.

Стороны лизинговой сделки. В процессе оформления лизингового договора участвует несколько сторон:

- Лизингодатель — компания, которая финансирует покупку.

- Лизингополучатель — покупатель имущества, клиент, который обратился в лизинговую компанию.

- Продавец. С ним лизинговая компания заключает договор купли-продажи имущества.

Иногда в сделке может участвовать агент, которого привлекает покупатель для оформления лизинга. Многие лизинговые компании предлагают комиссионное вознаграждение агентам, которые приводят в компанию клиентов. Поэтому у таких компаний основной поток клиентов идет от агента или брокера. Он сопровождает покупателя на всех этапах процесса.

Многие лизинговые компании предлагают комиссионное вознаграждение агентам, которые приводят в компанию клиентов. Поэтому у таких компаний основной поток клиентов идет от агента или брокера. Он сопровождает покупателя на всех этапах процесса.

Также в сделке могут быть и другие лица: страховой брокер, который подберет наиболее выгодные условия для страхования имущества среди всех страховых компаний, или юрист, который составит договор лизинга и проконтролирует сделку.

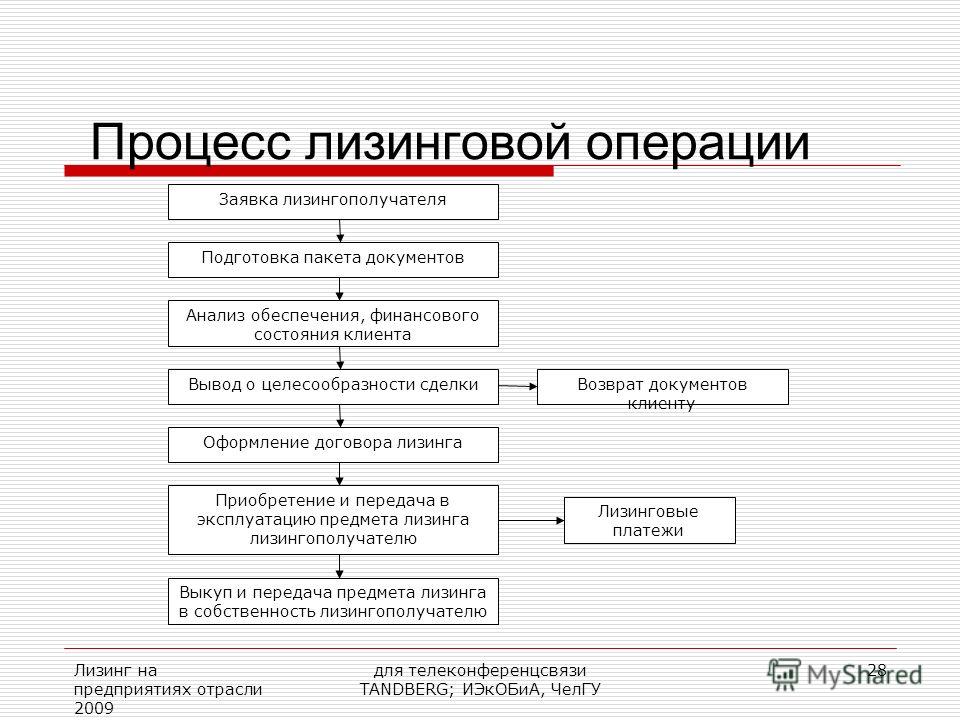

Этапы сделки. В общих чертах процесс оформления сделки происходит так:

- Клиент выбирает имущество.

- Клиент выбирает лизингодателя, уточняет в лизинговых компаниях, работают ли они с таким объектом. Например, не все лизинговые компании финансируют покупку недвижимости или любого оборудования, а работают только с автомобилями и спецтехникой.

- Клиент предоставляет документы, подтверждающие работу и финансовое состояние бизнеса.

- После их анализа лизингодатель принимает решение.

- В случае положительного решения клиент уплачивает первоначальный взнос — авансовый платеж, если он предусмотрен, и заключает с компанией договор лизинга.

- После покупки имущества компания передает его в пользование клиента.

- Клиент пользуется им и вносит платежи согласно графику.

- Клиент вносит последний платеж — выкупной. Имущество переходит в собственность клиента при наличии такого условия в договоре лизинга.

На что обратить внимание, подписывая договор

Одно из главных условий лизингового договора — своевременные платежи согласно графику. Если нарушить правило, договор могут расторгнуть. Для расторжения достаточно, чтобы лизингополучатель два раза подряд не внес платеж.

п. 1 ст. 13 закона «О финансовой аренде (лизинге)»

Прежде всего надо обратить внимание на график платежей.

Варианты платежей по лизингу. Обычно выделяют три наиболее популярных типа:

- Регрессивный — ежемесячный платеж постепенно уменьшается.

- Аннуитетный — оплата равными частями в течение всего срока.

- Сезонный — график привязан к сезонности бизнеса лизингополучателя. Например, у аграриев большая часть платежей приходится на осень, после продажи урожая.

Есть и другие тонкости, которые могут усложнить или облегчить жизнь лизингополучателя. Вот что важно учесть, заключая договор:

- Размер первоначального платежа.

- Ставку удорожания.

- Можно ли досрочно выкупить имущество и надо ли платить в таком случае штрафы.

- Надо ли страховать предмет договора и ответственность лизингополучателя.

- Контролирует ли лизингодатель использование имущества, и если да, то как.

- Есть ли условия по обучению сотрудников лизингополучателя и сервису арендуемого оборудования.

Что будет, если нарушить условия договора

Обычно в договоре прописываются пени и штрафы за нарушения, но лизингодатель может и расторгнуть договор. Самые частые причины расторжения лизингового договора — пропуск двух платежей подряд, несоблюдение условий эксплуатации и нарушение правил страхования, предусмотренных договором. Если лизингополучатель откажется расторгнуть договор, придется идти в суд.

Если лизингополучатель откажется расторгнуть договор, придется идти в суд.

Риски лизинга

Вот самые распространенные риски для лизингополучателя:

- Лизинговая компания нарушит финансовые обязательства — и предмет лизинга заберут за ее долги.

- В процессе эксплуатации клиент может испортить оборудование или вовсе утратить его.

- Если у предпринимателя или предприятия снизятся доходы, как прежде вносить платежи вовремя и в полном объеме станет сложно. Если пропустить два платежа, лизинговая компания имеет право в одностороннем порядке расторгнуть договор и забрать имущество.

Лизинговая компания тоже несет риски, но их не так много, как у клиента:

- Клиент может выйти на просрочку и перестать выплачивать лизинговые платежи.

- Лизингополучатель может затягивать с возвратом имущества в случае расторжения или окончания договора, если условиями не предусмотрен выкуп.

- Сложности с продажей имущества. Если клиент не исполнил обязательства по оплате и имущество перешло лизингодателю, компания может его реализовать.

Если это ликвидное имущество, сложностей с продажей не будет, но если, например, лизингополучатель приобретал узкоспециализированное оборудование — например, оборудование для швейного производства или для производства муки, могут быть проблемы

Если это ликвидное имущество, сложностей с продажей не будет, но если, например, лизингополучатель приобретал узкоспециализированное оборудование — например, оборудование для швейного производства или для производства муки, могут быть проблемы

Лизинг и налоги

Лизинг помогает экономить на налогах и одновременно порождает новые налоговые обязательства.

Налог на прибыль. Когда лизингополучатель вносит лизинговые платежи, их можно учитывать в расходах и уменьшать налоговую базу.

пп. 10 п. 1 ст. 264 НК

НДС. Вычет налога на добавленную стоимость доступен только лизингополучателю на общей системе налогообложения — ОСН. Лизингодатель выставляет счета-фактуры на платежи с выделенным в них НДС, а получатель уменьшает на него налог, исчисленный с цены проданных им товаров.

ст. 171, 172 НК

Налог на имущество. Если клиент оформил в лизинг недвижимость, то может не платить налог на него.

Транспортный налог. Обязанность по уплате такого налога возникает после постановки транспортного средства на учет, и неважно, кто им пользуется.

Обязанность по уплате такого налога возникает после постановки транспортного средства на учет, и неважно, кто им пользуется.

/transportnyi-nalog/

Транспортный налог 2022: сроки и способы уплаты

Бывают ли льготы для малого бизнеса

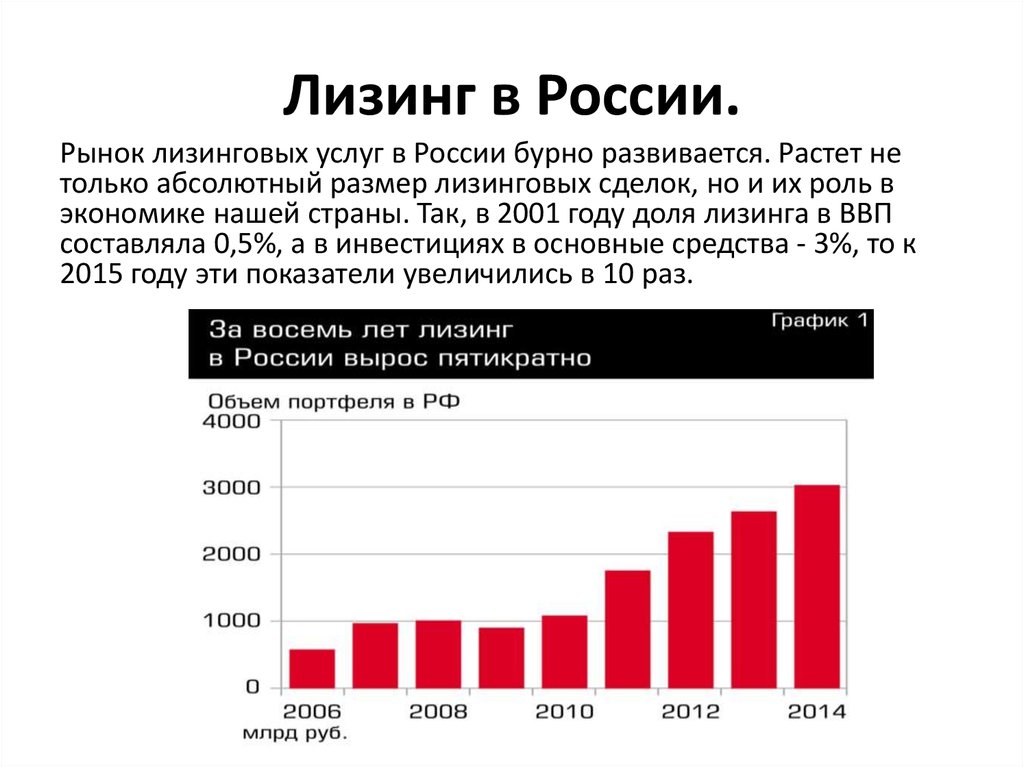

В России работает льготная лизинговая программа для малых и средних предприятий. Такие компании могут получить во временное пользование оборудование: отечественное по ставке 6%, импортное — 8%.

Лизинговые программы для субъектов малого и среднего предпринимательстваPDF, 1,2 МБ

Рассчитывать на льготы могут не все: сниженная ставка положена высокотехнологичным компаниям, сельхозкооперативам, предприятиям, расположенным в моногородах или индустриальных парках, и так называемым приоритетным производствам. Чтобы стать участником программы, надо заполнить анкету на сайте «Корпорации малого и среднего бизнеса».

Распоряжение правительства от 14.12.2022 № 3915-рPDF, 130 КБ

Как выбрать лизинговую компанию

Сотрудничать с лизинговой компанией вам придется не один год, а может, и не один раз. Обратите внимание вот на что:

Обратите внимание вот на что:

- Рейтинги. Крупнейшие рейтинговые агентства страны, например «Эксперт РА», присваивают рейтинги лизинговым компаниям, как и страховым или банкам. При выборе партнера ориентируйтесь на эти рейтинги: выбирайте лизингодателя с рейтингом от ruA.

- Государственные программы льготного лизинга — тоже показатель уровня лизингодателя. Министерство, ответственное за программу, заключает соглашение о выделении субсидии только после проверки лизинговой компании.

- Срок существования и масштабность. Выбирать лучше крупную компанию, которая давно работает на рынке или входит в банковский холдинг. Практически у каждого крупного кредитного учреждения есть дочерняя лизинговая компания. Например, у банка «ВТБ» — «ВТБ Лизинг», у «Газпромбанка» — «Газпромбанк Лизинг», у Сбербанка — «СберЛизинг». Сотрудничать с ними безопаснее и выгоднее: у таких компаний крупные капиталы, широкие ресурсы и открытая финансовая отчетность. Они заботятся о бренде, поэтому ведут деятельность в рамках закона.

- Бизнес, с которым компания чаще работает. Лизинговая компания может быть широкого профиля, а может специализироваться на конкретном типе бизнеса. Тогда лучше работать с таким партнером: он в курсе любых нюансов и особенностей бизнеса и сможет подобрать оптимальное решение по графику выплат и необходимому оборудованию.

- Тип имущества или оборудования. При выборе компании сразу уточняйте, с каким имуществом она работает. Одни компании специализируются только на автомобилях или спецтехнике, другие — на оборудовании, а третьи — на персонале. Лучше выбрать ту, что занимается именно вашим типом имущества.

Кредит против аренды

В чем разница между кредитом и арендой? Кредиты и лизинговое финансирование являются популярными методами финансирования, но между ними есть ключевое различие. Кредит — это заем денег, а лизинг — это соглашение о срочной аренде для использования определенного оборудования. Как средства финансирования кредиты и лизинг имеют разные преимущества. Понимание различий между кредитом и лизинговым финансированием может помочь вам выбрать лучший вариант для нужд вашего бизнеса. Ниже приведены некоторые основные соображения, которые следует учитывать.

Понимание различий между кредитом и лизинговым финансированием может помочь вам выбрать лучший вариант для нужд вашего бизнеса. Ниже приведены некоторые основные соображения, которые следует учитывать.

Тарифы

| | ВС. | Аренда : Если в аренде нет особых положений, платежи обычно фиксируются на срок аренды. Фиксированные платежи значительно упрощают составление бюджета и управление денежными потоками. |

Сумма финансирования

Кредит : Банки обычно ссужают часть (60%-80%) стоимости оборудования или транспортных средств; без учета дополнительных расходов, таких как доставка, обучение, установка и т. д. д. | ВС. | Аренда : Доступно до 100% финансирования, включая льготные расходы и налог с продаж. Личные расходы обычно ограничиваются инвестициями в первый месяц или небольшим гарантийным депозитом. |

Дополнительные расходы

| Кредит : Банки используют комиссию для повышения нормы прибыли по кредитам. Включает сборы за подачу заявления, сборы за создание, сборы за обязательство, сборы за график, сборы за финансирование и расходы, связанные с утверждением и выполнением заявки на кредит. | ВС. | Аренда : В 99% договоров аренды оборудования с небольшими билетами (до 75 000 долларов США) сборы за выдачу, обязательства или подачу заявки не взимаются. В зависимости от размера транзакции плата за документацию минимальна и составляет от 19 долларов США. |

Доступные условия

| Кредит : Банки, как правило, менее гибкие, чем лизинговые компании. Это хорошо, если вы ищете стандартный термин, но не очень хорошо, если вам нужна гибкость. | ВС. | Аренда : В большинстве случаев вы сами выбираете условия, вариант покупки и первоначальный взнос по аренде вашего оборудования. Мы предлагаем 60-месячные условия для большей части оборудования и до 84 месяцев для некоторых классов активов. Пользовательские условия, такие как сезонные, отложенные или поэтапные платежи, можно легко организовать. Мы также можем структурировать контракты, чтобы соответствовать любым ограничениям капитального или операционного бюджета. |

Типы оборудования

Кредит : Банки не будут финансировать оборудование, в отношении которого они не понимают или считают, что его залоговая стоимость ограничена. | ВС. | Аренда : Наши возможности внутреннего финансирования гарантируют, что мы можем финансировать большинство типов оборудования. |

Простота применения

| Кредит : Независимо от запрашиваемой суммы, большинство банков не начнут рассматривать ваш кредит, пока вы не предоставите полный финансовый пакет. | ВС. | Аренда : Наш бизнес удобен. Мы ориентированы на обслуживание. Мы предлагаем программы лизинга до $100 000 без финансовых затрат. Скорее всего, мы можем одобрить аренду вашего оборудования с помощью всего лишь нашего простого приложения. |

Скорость

Кредит : Банки медленно принимают кредитные решения. На подготовку запроса и передачу его на рассмотрение в кредитный комитет могут уйти недели. На подготовку запроса и передачу его на рассмотрение в кредитный комитет могут уйти недели. | ВС. | Аренда : Более половины наших разрешений выдаются в тот же или на следующий день. |

Обеспечение

| Кредит : Банки обычно обеспечивают свои кредиты, требуя дополнительного залога, такого как недвижимость, оборудование, инвентарь, дебиторская задолженность или ваш дом. На самом деле, для банков является обычной практикой налагать общий залог на все текущие и будущие активы вашей компании. | ВС. | Аренда : В большинстве случаев единственным залогом является сдаваемое в лизинг оборудование. |

Ограничительные соглашения

Кредит : Банковские кредиты часто требуют, чтобы заемщик поддерживал определенные минимальные финансовые показатели и отчитывался о них перед банком ежеквартально или раз в полгода. Если заемщик не может поддерживать эти отношения, банк может отозвать кредит. Они также могут устанавливать ограничения или ограничивать будущие заимствования от любого учреждения. Если заемщик не может поддерживать эти отношения, банк может отозвать кредит. Они также могут устанавливать ограничения или ограничивать будущие заимствования от любого учреждения. | ВС. | Аренда : Как правило, таких ограничительных условий не существует. |

В чем разница между арендой и банковским кредитом?

Обновлено 02.11.2022. Первоначально опубликовано 10.02.2019.

Если вы когда-либо покупали дом, машину или начинали бизнес, у вас, вероятно, был опыт работы с банковскими кредитами. Но как быть с лизингом? Как владелец бизнеса, вам может быть интересно узнать о разнице между использованием лизинга и использованием банковского кредита для приобретения оборудования. Как владелец бизнеса, когда вы их используете? Когда вы должны предложить их своим клиентам? Мы расскажем вам о различиях между этими двумя вариантами приобретения и предоставим ресурсы для вас и ваших клиентов, чтобы они могли принять наилучшее решение при поиске нового оборудования.

Аренда лучше всего подходит для того, что быстро обесценивается, например, технологии, и не будет иметь большой ценности по истечении срока.

Одним из самых больших различий между арендой и банковским кредитом является процесс андеррайтинга кредита. В зависимости от размера аренды или кредита банку или фирме, предоставляющей финансовые услуги, необходимо предоставить различную информацию и материалы для одобрения или отклонения транзакции. Для одобрения банковского кредита часто требуется дополнительная информация, например, подробная финансовая информация или полная заявка, обработка которой может занять некоторое время. Финансовым компаниям, таким как GreatAmerica, часто требуется только основная бизнес-информация, доступная общественности для утверждения и работы. После получения ваших материалов мы стремимся к тому, чтобы время обработки большинства решений составляло один час.

Зачем выбирать финансирование, а не покупку наличными?

Прежде чем мы продолжим изучение различий между арендой и кредитом, давайте кратко рассмотрим, почему вам следует отдавать предпочтение финансированию, а не оплате наличными. Если вашим клиентам требуется новое оборудование, программное обеспечение, обновления или дополнения, и они хотят более эффективно расходовать имеющиеся денежные средства, решение — финансирование. Это защищает их денежный поток и помогает им быть в курсе инноваций в области технологий и оборудования.

Если вашим клиентам требуется новое оборудование, программное обеспечение, обновления или дополнения, и они хотят более эффективно расходовать имеющиеся денежные средства, решение — финансирование. Это защищает их денежный поток и помогает им быть в курсе инноваций в области технологий и оборудования.

Кроме того, в качестве поставщика решений и/или услуг вы получаете дополнительный ежемесячный регулярный доход (MRR) с графиком обновления оборудования. Финансирование также позволяет установить более тесные отношения с вашим клиентом.

Связано: Тенденции финансирования как услуги [2022]

Связано: Общие вопросы, связанные с пакетными решениями и решениями для единого счета-фактуры

Что такое аренда?

Хотя большинство договоров аренды имеют схожие характеристики, важно знать, что не все договоры аренды одинаковы. Их особенности будут варьироваться в зависимости от условий аренды, потребностей арендатора и арендодателя. Однако в большинстве договоров аренды есть некоторые общие черты:

- » data-font=»Calibri» data-listid=»3″ data-list-defn-props=»{"335552541":0,"335559684":-1,"335559685":720,"335559991":360,"469769242":[65533,0],"469777803":"left","469777804":"%1.","469777815":"multilevel","469778510":"default"}» aria-setsize=»-1″ data-aria-posinset=»1″ data-aria-level=»1″> Один фиксированный ежемесячный платеж

- Неотменяемый

- ","469777815":"multilevel","469778510":"default"}» aria-setsize=»-1″ data-aria-posinset=»1″ data-aria-level=»1″> Включая дополнительные расходы (установка, обучение и внедрение)

- Предоплата или залог не требуются

- ","469777815":"multilevel","469778510":"default"}» aria-setsize=»-1″ data-aria-posinset=»1″ data-aria-level=»1″> Не влияет на банковские линии

- Простота обновления или добавления оборудования в течение всего срока

- ","469777815":"multilevel","469778510":"default"}» aria-setsize=»-1″ data-aria-posinset=»1″ data-aria-level=»1″> Арендные ставки, не привязанные к кредитным рискам

- Может избегать банковских обязательств

Связанный: 3 наиболее распространенных типа аренды оборудования [2022]

Что такое банковский кредит?

Подобно аренде, банковские кредиты имеют определенные характеристики. Важно понимать эти нюансы, чтобы дать лучшую рекомендацию для ваших клиентов. Вот некоторые качества, которые делают банковский кредит уникальным:

Вот некоторые качества, которые делают банковский кредит уникальным:

- Ставки могут колебаться в зависимости от основных и экономических факторов

- Клиент владеет оборудованием, когда кредит погашен

- » data-font=»Calibri» data-listid=»4″ data-list-defn-props=»{"335552541":0,"335559684":-1,"335559685":720,"335559991":360,"469769242":[65533,0],"469777803":"left","469777804":"%1.","469777815":"hybridMultilevel"}» aria-setsize=»-1″ data-aria-posinset=»1″ data-aria-level=»1″> Линии могут быть помещены под активы клиента в качестве залога

- Ограничение кредитной линии и лимитов клиента

- ","469777815":"hybridMultilevel"}» aria-setsize=»-1″ data-aria-posinset=»1″ data-aria-level=»1″> Может ограничить способность клиента брать кредиты для других инвестиций

- Может потребоваться первоначальный взнос или залог

- Утомительно обновлять или добавлять дополнительное оборудование

- » data-font=»Calibri» data-listid=»4″ data-list-defn-props=»{"335552541":0,"335559684":-1,"335559685":720,"335559991":360,"469769242":[65533,0],"469777803":"left","469777804":"%1.","469777815":"hybridMultilevel"}» aria-setsize=»-1″ data-aria-posinset=»1″ data-aria-level=»1″> Может включать в себя строгий процесс утверждения и андеррайтинга

- Клиенты с менее подтвержденной кредитной историей могут столкнуться с более высокими процентными ставками или отказом в кредите

Если владение является важным фактором для вашего клиента, обратите внимание, что существуют варианты аренды, которые предлагают право собственности в конце срока аренды. Условная продажа и аренда с выкупом за 1 доллар — это всего лишь два примера аренды, в которых подчеркивается право собственности. В обоих случаях, когда клиент производит окончательный платеж в конце срока, он становится владельцем оборудования.

Условная продажа и аренда с выкупом за 1 доллар — это всего лишь два примера аренды, в которых подчеркивается право собственности. В обоих случаях, когда клиент производит окончательный платеж в конце срока, он становится владельцем оборудования.

Когда банковский кредит имеет смысл для вашего клиента?

Кредит имеет смысл для клиентов, которым не нужны банковские линии для деятельности, приносящей доход, такой как персонал, маркетинг и т. д. для приобретения оборудования. Ниже приведены несколько уточняющих вопросов, которые следует задать клиенту, чтобы определить, что ему лучше всего подходит:

- Как долго вы планируете использовать оборудование или технологию?

- » data-font=»Calibri» data-listid=»5″ data-list-defn-props=»{"335552541":0,"335559684":-1,"335559685":720,"335559991":360,"469769242":[65533,0],"469777803":"left","469777804":"%1.","469777815":"hybridMultilevel"}» aria-setsize=»-1″ data-aria-posinset=»1″ data-aria-level=»1″> Является ли это оборудование или технология обычным и неизменным в вашей отрасли?

Примечание: им может понадобиться ваша помощь, чтобы ответить на этот вопрос. - Вам нужен оборотный капитал для других нужд бизнеса или возможность добавить новую банковскую линию?

Если оборудование или технологии не нуждаются в частых улучшениях и обновлениях, решением может стать право собственности.

Об авторе