Метод дисконтированного денежного потока: Метод дисконтирования денежных потоков предприятия

Метод дисконтирования денежного потока (ДДП)

- Метод дисконтирования денежного потока (ДДП)

Метод дисконтирования денежного потока (ДДП) (discounted cash flow method — DСF method) — метод оценки бизнеса путем расчета дисконтированной стоимости денежных потоков, ожидаемых от объекта оценки в будущем. Это наиболее распространенный способ оценки (определения стоимости) бизнеса в рамках доходного подхода к оценке. Основан на расчете текущей (приведенной) стоимости компании (предприятия) путем дисконтирования ожидаемых будущих экономических выгод (часто — будущей прибыли), которые она принесет своим владельцам. В методе ДДП используется ставка дисконтирования, равная ставке доходности (отдачи), которая, по расчетам оценщика, требуется для привлечения инвестиций в данный объект.

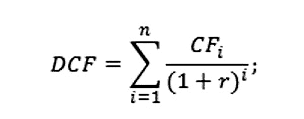

Общая модель метода ДДП такова:

Где :

PV – (present value) – современная (приведенная) стоимость

n – последний период, для которого прогнозируется экономический доход; n может быть равен бесконечности.

Ei– ожидаемая экономическая выгода в i-том периоде (например, прибыль, выплачиваемая в конце этого периода)

k — ставка дисконтирования (стоимость капитала, то есть ожидаемая норма рентабельности, доступная на рынке для других инвестиций, сравнимых по риску и другим инвестиционным характеристикам).

i -будущий период (обычно определяемый как некоторое число лет) , за который ожидается получить прогнозируемые экономические доходы.

То же: Метод анализа дисконтированных денежных потоков. См. также: Анализ дисконтированного денежного потока; Двухстадийная модель дисконтирования денежного потока. Метод дисконтирования будущих чистых доходов (будущей прибыли)

Экономико-математический словарь: Словарь современной экономической науки. — М.: Дело. Л. И. Лопатников. 2003.

- Метод дисконтирования будущих чистых доходов (будущей прибыли)

- Метод дискреционного денежного потока продавца

Смотреть что такое «Метод дисконтирования денежного потока (ДДП)» в других словарях:

Метод дисконтирования денежного потока — ДДП Метод оценки бизнеса путем расчета дисконтированной стоимости денежных потоков, ожидаемых от объекта оценки в будущем. Это наиболее распространенный способ оценки (определения стоимости) бизнеса в рамках доходного подхода к оценке. Основан на … Справочник технического переводчика

МЕТОД ДИСКОНТИРОВАННОГО ДЕНЕЖНОГО ПОТОКА — (англ. discounted cash flow approach) – метод определения стоимости собственности при доходном подходе к оценке. Заключается в прогнозировании будущих доходов, которые, как ожидается, собственность принесет в течение ряда лет, и приведении этих… … Финансово-кредитный энциклопедический словарь

Метод анализа дисконтированных денежных потоков — (discounted cash flow method — DСF method) – См.: Метод дисконтирования денежного потока (ДДП) … Экономико-математический словарь

Дисконтированный денежный поток (ДДП) — (Discounted Cash Flow DCF) будущие величины денежного потока, рассчитанные в текущих денежных единицах исходя из ожидаемого значения ставки дисконтирования. Метод ДДП (DCF) один из основных в практике оценки бизнеса … Экономико-математический словарь

М — Магистраль [turnpike] Мажоритарный акционер (Majority shareholder) Мажоритарная доля собственности (majority interest) Мажоритарный контроль (majority control) … Экономико-математический словарь

Доходный подход к оценке бизнеса — (income estimation approach) – Совокупность методов оценки стоимости объекта оценки, основанных на определении ожидаемых доходов от объекта оценки. Это – одно из трех главных направлений в определении оценочной стоимости бизнеса, доли участия… … Экономико-математический словарь

доходный подход к оценке бизнеса — Совокупность методов оценки стоимости объекта оценки, основанных на определении ожидаемых доходов от объекта оценки. Это – одно из трех главных направлений в определении оценочной стоимости бизнеса, доли участия собственников в акционерном… … Справочник технического переводчика

Оценка недвижимости — Оценка стоимости недвижимости процесс определения рыночной стоимости объекта или отдельных прав в отношении оцениваемого объекта недвижимости. Оценка стоимости недвижимости включает: определение стоимости права собственности или иных прав,… … Википедия

дисконтирование — Приведение экономических показателей к сопоставимому по времени виду путем умножения их на коэффициент дисконтирования. В частности, дисконтированием денежных потоков называют приведение их разновременных (относящихся к разным этапам оценки… … Справочник технического переводчика

Дисконтирование — [discounting] приведение экономических показателей разных лет к сопоставимому по времени виду. Применение дисконтирования объясняется тем, что человеку свойственно более высоко ценить сегодняшние блага (стоимости) по сравнению с будущими, и … … Экономико-математический словарь

Алгоритм расчета дисконтированных денежных потоков от инвестнедвижимости

Вопрос: Какой метод расчета ожидаемого денежного потока может быть применен для оценки ценности использования объекта инвестиционной недвижимости в банке?

Ответ: Оценка ценности использования объекта инвестиционной недвижимости может осуществляться методом дисконтирования денежных потоков (доходный метод).

Обоснование: Метод дисконтирования потоков денежных средств — это способ, используемый для оценки объектов недвижимости на основании анализа будущих доходов от эксплуатации объекта, приведенных к текущей стоимости, и позволяющий спрогнозировать величину будущих поступлений. В операциях дисконтирования денежный поток рассчитывается от будущего к настоящему.

Справочно

Дисконтирование (Present Value, PV) — определение стоимости денежных потоков, относящихся к будущим периодам.

Инвестиционная недвижимость используется банком для получения арендного дохода. В соответствии с п. 22 НСФО 40 для определения ценности использования объекта инвестиционной недвижимости рассчитывается текущая стоимость будущих потоков денежных средств, возникающих от его непрерывного использования и продажи по окончании срока полезного использования, с применением соответствующей ставки дисконтирования.

Справочно

Ценность использования объекта инвестиционной недвижимости — текущая стоимость будущих потоков денежных средств, возникновение которых ожидается от продолжающегося использования объекта инвестиционной недвижимости и его выбытия в конце срока полезного использования (оценивается по предполагаемой стоимости выбытия) <*>.

Сущность метода дисконтирования заключается в следующем:

1. Определяем прогнозируемый период, на протяжении которого происходит оценка поступающих денежных средств (не более пяти лет согласно п. 22 НСФО 40).

2. Рассчитываем чистый поток денежных средств (разница между доходами и расходами) по каждому году, включенному в прогнозируемый период, основываясь на данных бухгалтерских документов (отчета о движении денежных средств, отчета о прибылях и убытках и т.п.) и условиях договора аренды и т.п.

3. Определяем ставку дисконтирования.

На заметку

Ставка дисконтирования должна отражать текущие рыночные оценки временной стоимости денежных средств и рисков, характерных для инвестиционной недвижимости на дату расчета суммы ее обесценения. В качестве ставки дисконтирования может применяться ставка рефинансирования Нацбанка <*>.

4. Осуществляем дисконтирование чистого денежного потока по годам (приводим финансовые потоки к первоначальному периоду), используя следующую формулу:

где

CF — денежные потоки во временные периоды «i», в которые поступают финансовые потоки;

i — год (шаг) расчета;

r — годовая ставка дисконта;

n — период прогнозирования.

Справочно

Потоки денежных средств — поступления и выплаты денежных средств, возникающие в процессе деятельности банка <*>.

При определении будущих потоков денежных средств, возникающих от использования и продажи инвестиционной недвижимости, не учитываются ожидаемые поступления или выбытия денежных средств вследствие <*>:

— будущей реструктуризации, относительно которой банком не признаны обязательства;

— будущих вложений в инвестиционную недвижимость;

— финансовой деятельности;

— выплат (поступлений) налога на прибыль.

5. Определяем суммарное значение накопленного дисконтированного денежного потока за прогнозный период.

Положительное значение дисконтированного дохода означает, насколько возрастет стоимость вложенного капитала в результате реализации проекта с инвестиционной недвижимостью. Если значение дисконтированного дохода равно нулю — проект не принесет ни прибыли, ни убытков. Отрицательное же значение дисконтированного дохода покажет, какие убытки понесет банк от объекта инвестиционной недвижимости.

Для наглядности приведем пример расчета значений дисконтированных денежных потоков (DCF) (данные в таблице приведены условно):

Таблица

| Показатели | 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| Чистый денежный поток (CF), дол. США (условно) | 20384 | 20985 | 21563 | 22412 | 22450 |

| Ставка дисконтирования (r), % <*> | 10 | 10 | 10 | 10 | 10 |

| Дисконтированный денежный поток (DCF), дол. США | 18531 <**> | 17343 <**> | 16213 <**> | 15351 <**> | 13944 <**> |

| ——————————— <*> В качестве ставки дисконтирования приведена ставка рефинансирования Нацбанка. <**> Расшифровка расчетов значений дисконтированных денежных потоков в каждом году: 1-й год: 18531 = 20384 / (1 + 0,10)1; 2-й год: 17343 = 20985 / (1 + 0,10)2; 3-й год: 16213 = 21563 / (1 + 0,10)3; 4-й год: 15351 = 22412 / (1 + 0,10)4; 5-й год: 13944 = 22450 / (1 + 0,10)5. | |||||

Сумма всех значений чистого дисконтированного денежного потока составит 81382 дол. США. (18531 + 17343 + 16213 + 15351 + 13944).

Так как итоговый показатель имеет положительное значение, можно говорить о привлекательности (доходности) использования объекта инвестиционной недвижимости.

Метод дисконтирования денежных потоков — Answr

Метод дисконтирования денежных потоков (ДДП) используется для вычисления дисконтированной цены денежных потоков, поступающих от объектов недвижимости.

Применение ДДП

Метод ДДП позволяет проводить оценку любого бизнеса даже в том случае, если поступающие денежные потоки имеют нестабильный характер. На практике его применяют, когда:

- присутствует достаточно количество информационных данных, использование которых позволяет определять размер будущей прибыли;

- существует теория, что будущие инвестиции будут кардинально отличаться от текущих;

- объект представляет собой недвижимость коммерческого типа с большой площадью;

- существуют различия между затратами и прибыльными потоками;

- объект недвижимости только введен в эксплуатацию или же вовсе еще не построен.

Основное преимущество метода ДДП заключается в его универсальности. Эксперт может легко вычислить размер будущих инвестиций и определить наиболее качественные пути развития предприятия.

Расчет ДДП

Расчет ДДП осуществляется в несколько этапов.

Определение прогнозного временного отрезка

От точности прогноза зависит тот объем информационных данных, который будет получен экспертом для определения изменений финансовых потоков.

Прогнозирование объемов прибыли

На этом важном этапе от исследователя требуется:

- провести качественный анализ объемов прибыли и затрат за прошлые годы;

- проанализировать и оценить ситуацию на рынке недвижимости;

- осуществить качественный прогноз распределения будущих расходов на основе информационных данных о прошлых затратах и доходах;

Оценка объекта методом ДДП производится с учетом всех видов поступающей в компанию прибыли. Также вычисляются те финансовые потоки, которые поступали до выплаты налогов и те, которые появились позже.

Определение реверсионной стоимости общего характера

Производится с помощью:

- качественного профессионального учета изменений, которые происходили в цене объекта за тот период, который он находился в собственности и эксплуатировался с целью получения финансовой выгоды;

- установленной стоимости продаж;

- капитализации прибыли за отдельно выбранный период.

Вычисление ставки дисконтирования

Применяется в том случае, когда необходимо срочно рассчитать стоимость финансового потока, получение или выплата которого возможны через конкретный временной промежуток. Эффективный и максимально достоверный расчет ставки производится с использованием нескольких эффективных методов:

- метод сравнения вложений. Считается очень эффективным в плане расчета инвестиционной цены выбранного для анализа объекта недвижимости;

- метод выделения. При расчете в обязательном порядке учитывается размер будущих доходов и производится их сравнение с начальными капиталовложениями.

- метод мониторинга. Производится постоянное отслеживание ситуации на рынке недвижимости. Все те данные, которые были получены в процессе наблюдения, унифицируются и представляются на всеобщее обозрение. Как правило, такая информация выступает для оценщика в качестве своего рода ориентира, опираясь на который можно сравнить средние и текущие показатели.

Вычисление цены объекта

Процесс вычисления номинальной стоимости имеет несколько особенностей, учитывать которые необходимо в обязательном порядке:

- во-первых, для того, чтобы правильно рассчитать реверсионную стоимость необходимо обязательно произвести дисконтирование за последний год. После этого производится суммирование реверсии и общего объема средств;

- во-вторых, по окончанию расчетов, стоимость выбранного для исследования объекта недвижимости должна равняться общей сумме двух важнейших параметров — реверсии текущего вида и стоимости тех денежных потоков, которые планируются к получению в будущем.

Соблюдение двух вышеперечисленных условий обязательно, так как в противном случае результат будет иметь большие погрешности. Доверять выполнение всех расчетов нужно только специально подготовленным специалистам.

Метод дисконтированных денежных потоков

Метод дисконтированных денежных потоков (ДДП) более сложен, детален и позволяет оценить объект в случае получения от него нестабильных денежных потоков, моделируя характерные черты их поступления. Применяется метод ДДП, когда:

• предполагается, что будущие денежные потоки будут существенно отличаться от текущих;

• имеются данные, позволяющие обосновать размер будущих потоков денежных средств от недвижимости;

• потоки доходов и расходов носят сезонный характер;

• оцениваемая недвижимость — крупный многофункциональный коммерческий объект;

• объект недвижимости строится или только что построен и вводится (или введен в действие).

Метод ДДП позволяет оценить стоимость недвижимости на основе текущей стоимости дохода, состоящего из прогнозируемых денежных потоков и остаточной стоимости.

Для расчета ДДП необходимы данные:

• длительность прогнозного периода;

• прогнозные величины денежных потоков, включая реверсию;

• ставка дисконтирования.

Алгоритм расчета метода ДДП.

1. Определение прогнозного периода зависит от объема информации, достаточной для долгосрочных прогнозов. Тщательно выполненный прогноз позволяет предсказать характер изменения денежных потоков на более долгий срок. В международной оценочной практике средняя величина прогнозного периода 5-10 лет, для России типичной величиной будет период длительностью 3-5 лет. Это реальный срок, на который можно сделать обоснованный прогноз.

2. Прогнозирование величин денежных потоков, включая реверсию,

требует:

а) тщательного анализа на основе финансовой отчетности, представляемой заказчиком о доходах и расходах от объекта недвижимости в ретроспективном периоде;

б) изучения текущего состояния рынка недвижимости и динамики изменения его основных характеристик;

в) прогноз доходов и расходов на основе реконструированного отчета о доходах.

При оценке недвижимости методом ДДП рассчитывается несколько видов дохода от объекта:

1) потенциальный валовой доход;

2) действительный валовой доход;

3) чистый операционный доход;

4) денежный поток до уплаты налогов;

5) денежный поток после уплаты налогов.

Денежный поток после уплаты налогов — это денежный поток до уплаты налогов минус платежи по подоходному налогу владельца недвижимости.

На практике российские оценщики вместо денежных потоков дисконтируют доходы:

• ЧОД (указывая, что объект недвижимости принимается как не отягощенный долговыми обязательствами),

• чистый поток наличности за вычетом расходов на эксплуатацию, земельного налога и реконструкцию,

• облагаемую налогом прибыль.

Необходимо учитывать, что требуется дисконтировать именно денежный поток, так как:

• денежные потоки не так изменчивы, как прибыль;

• понятие «денежный поток» соотносит приток и отток денежных средств, учитывая такие денежные статьи, как «капиталовложения» и «долговые обязательства», которые не включаются в расчет прибыли;

• показатель прибыли соотносит доходы, полученные в определенный период, с расходами, понесенными в этот же период, вне зависимости от реальных поступлений или расхода денежных средств;

• денежный поток — показатель достигнутых результатов как для самого владельца, так и для внешних сторон и контрагентов — клиентов, кредиторов, поставщиков и т. д., поскольку отражает постоянное наличие определенных денежных средств на счетах владельца.

Особенности расчета денежного потока при использовании метода ДДП:

1. Поимущественный налог (налог на недвижимость), слагающийся из налога на землю и налога на имущество, необходимо вычитать из действительного валового дохода в составе операционных расходов.

2. Экономическая и налоговая амортизация не является реальным денежным платежом, поэтому учет амортизации при прогнозировании доходов является излишним.

3. Капитальные вложения необходимо вычитать из чистого операционного дохода для получения величины денежного потока, поскольку это реальные денежные выплаты, увеличивающие срок функционирования объекта и величину стоимости реверсии.

4. Платежи по обслуживанию кредита (выплата процентов и погашение долга) необходимо вычитать из чистого операционного дохода, если оценивается инвестиционная стоимость объекта (для конкретного инвестора). При оценке рыночной стоимости объекта недвижимости вычитать платежи по обслуживанию кредита не надо.

5. Предпринимательские расходы владельца недвижимости необходимо вычитать из действительного валового дохода, если они направлены на поддержание необходимых характеристик объекта.

Таким образом:

Денежный поток до уплаты налогов = ПВД — Потери от незанятости и при сборе арендной платы +

+ Прочие доходы = ДВД — ОР — Предпринимательские расходы владельца недвижимости, связанные с недвижимостью = ЧОД — Капиталовложения — Обслуживание кредита + Прирост кредитов.

Денежный поток для недвижимости после уплаты налогов =

= Денежный поток до уплаты налогов — Платежи по подоходному налогу

Анализ дисконтированных денежных потоков: Учебное пособие + примеры

Расчет суммы будущих дисконтированных денежных потоков — это золотой стандарт для определения стоимости инвестиций.

Это руководство покажет вам, как использовать анализ дисконтированных денежных потоков для определения справедливой стоимости большинства типов инвестиций, а также несколько примеров приложений.

Вы можете начать здесь сначала или перейти к нужному разделу:

Как провести анализ дисконтированного денежного потока (DCF)

Метод дисконтированных денежных потоков используется профессиональными инвесторами и аналитиками инвестиционных банков, чтобы определить, сколько платить за бизнес, будь то акции или покупка всей компании.

И он также используется финансовыми аналитиками и руководителями проектов в крупных компаниях, чтобы определить, будет ли данный проект хорошей инвестицией, например, для запуска нового продукта или нового производственного объекта.

Это применимо к любому сценарию, когда вы планируете заплатить деньги сейчас, ожидая получить больше денег в будущем.

Я лично использовал его как для инженерных проектов, так и для анализа запасов.

Проще говоря, анализ дисконтированных денежных потоков основан на том принципе, что инвестиция сейчас стоит суммы, равной сумме всех будущих денежных потоков, которые она произведет, причем каждый из этих денежных потоков дисконтируется до их текущей стоимости.

Вот уравнение:

Давайте разберемся с этим.

- DCF — это сумма всех будущих дисконтированных денежных потоков, которые, как ожидается, принесет инвестиция. Это справедливая стоимость, которую мы ищем.

- CF — общий денежный поток за данный год. CF1 — первый год, CF2 — второй год и так далее.

- r — ставка дисконтирования в десятичной форме. Ставка дисконтирования — это, по сути, целевая норма прибыли, которую вы хотите получить от инвестиций.

И начнем с примера. Если бы надежный человек предложил вам 1500 долларов через три года и спросил, сколько вы готовы заплатить за это возможное вознаграждение сегодня, сколько бы вы предложили?

Чтобы ответить на этот вопрос, вам нужно перевести эти 1500 долларов в их ценность для вас сегодня.

Например, если бы у вас сегодня была 1000 долларов, и вы сложили бы ее из расчета 14,5% в год, через три года получилось бы около 1500 долларов:

В качестве альтернативы, если у вас сегодня было 1200 долларов, и вы сложили их всего до 7.7% в год, через три года это будет около 1500 долларов:

Итак, сумма, которую вы получите сегодня в 1500 долларов через три года, зависит от того, с какой нормой прибыли вы можете увеличить свои деньги в течение этого периода. Если у вас есть целевая норма прибыли, вы можете определить точный максимум, который вы должны быть готовы заплатить сегодня за ожидаемую прибыль через 3 года.

Вот что делает уравнение DCF; он переводит будущие денежные потоки, которые вы, вероятно, получите от инвестиций, в их текущую стоимость для вас сегодня, основываясь на совокупной норме прибыли, которую вы могли бы разумно достичь с вашими деньгами сегодня.

Когда вы покупаете акции, целый бизнес или недвижимость, или пытаетесь выяснить, в какой проект из нескольких вариантов инвестировать, анализ ожидаемых дисконтированных денежных потоков может помочь вам решить, какие инвестиции окупаются, а какие одни нет.

Если вы обнаружите, что можете купить инвестицию по цене ниже суммы дисконтированных денежных потоков, возможно, вы имеете ввиду недооцененную (и, следовательно, потенциально очень прибыльную!) Инвестицию. С другой стороны, если цена выше, чем сумма дисконтированных денежных потоков, которые ожидается произвести, это явный признак того, что она может быть переоценена.

Теперь давайте рассмотрим несколько примеров приложений.

Как определить справедливую стоимость бизнеса

Предположим, вам предложили частную сделку по покупке 20% акций местного бизнеса, который существует уже несколько десятилетий, и вы хорошо знаете владельца.

Бизнес передавался из поколения в поколение и продолжает развиваться, темпы роста около 3% в год. В настоящее время он приносит 500000 долларов в год в виде свободных денежных потоков, поэтому эти инвестиции в 20% -ную долю, вероятно, принесут вам 100000 долларов в год наличными и, вероятно, будут расти со скоростью 3% в год.

Сколько вы должны заплатить за эту ставку?

В этом году бизнес даст вам 100 000 долларов. В следующем году вы получите 103 000 долларов. Через год вы получите 106 090 долларов. И так далее, если ваши оценки роста точны.

Доля в бизнесе стоит денежная сумма, равная сумме всех будущих денежных потоков, которые он произведет для вас, при этом каждый из этих денежных потоков дисконтируется до их текущей стоимости.

Поскольку это частный бизнес с низкой ликвидностью, предположим, что ваша целевая совокупная доходность составляет 15% в год.Если вы знаете, что вы можете достичь такой нормы прибыли от других инвестиций, вы захотите купить эту долю бизнеса только в том случае, если сможете получить ее по достаточно низкой цене, которая даст вам хотя бы такую норму прибыли. Следовательно, 15% становится сложной ставкой дисконтирования, которую вы применяете ко всем будущим денежным потокам.

Итак, давайте рассмотрим уравнение:

«DCF» в этом уравнении — это переменная, которую мы ищем. Это сумма всех будущих дисконтированных денежных потоков, и это максимальная сумма, которую вы должны заплатить за бизнес сегодня, если вы хотите получать 15% годовой прибыли или выше в течение длительного времени.

Числители представляют собой ожидаемые годовые денежные потоки, которые в данном случае начинаются с 100 000 долларов в первый год, а затем постоянно растут на 3% в год.

Знаменатели конвертируют эти годовые денежные потоки в их приведенную стоимость, поскольку мы разделили их на 15% годовых.

Вот таблица за первые пять лет, показывающая, что даже если фактические ожидаемые денежные потоки будут продолжать расти, дисконтированные версии этих денежных потоков со временем будут сокращаться, потому что ставка дисконтирования выше, чем темпы роста:

Вы можете использовать Excel или любую другую программу для работы с электронными таблицами, чтобы выполнять этот шаблон бесконечно.Вот диаграмма за первые 25 лет:

Темно-синие линии представляют собой фактические денежные потоки, которые вы будете получать каждый год в течение следующих 25 лет, если предположить, что бизнес будет расти, как ожидалось, со скоростью 3% в год. Когда вы уходите в бесконечность, сумма всех денежных потоков также будет бесконечной.

Голубые линии представляют дисконтированные версии этих денежных потоков.

Например, в 5-м году вы ожидаете получить 112 551 доллар фактических денежных потоков, но сегодня для вас это будет всего лишь 55 958 долларов.(Потому что, если бы у вас сегодня было 55 958 долларов и вы могли бы увеличивать их на 15% в год в течение 5 лет подряд, вы бы превратили их в 112 551 доллар после этих пяти лет.)

Поскольку применяемая нами ставка дисконтирования (15%) намного выше, чем темп роста денежных потоков (3%), дисконтированные версии этих будущих денежных потоков будут сокращаться и уменьшаться каждый год и асимптотически приближаться к нулю.

Таким образом, хотя сумма всех будущих денежных потоков (синие линии) потенциально бесконечна, сумма всех дисконтированных денежных потоков (голубые линии) составляет всего 837 286 долларов США, даже если бизнес существует вечно.

Это ключевой ответ на исходный вопрос; 837 286 долларов — это максимальная сумма, которую вы должны заплатить за долю в бизнесе, если предположить, что вы хотите достичь 15% годовой прибыли и ваши оценки роста верны.

И сумма дисконтированных денежных потоков за первые 25 лет для этого примера составляет 784 286 долларов. Другими словами, даже если компания выйдет из бизнеса через несколько десятилетий, вы все равно получите большую часть ожидаемой нормы прибыли. Компания не должна существовать вечно, чтобы вы окупили свои деньги.

Как оценить проект

Многие компании используют анализ дисконтированных денежных потоков, чтобы определить, в какие проекты инвестировать. У них есть ограниченная сумма денег, которую они могут тратить каждый год, поэтому они хотят вкладывать ее в проекты, которые, как ожидается, принесут наивысшую норму прибыли. . Они не хотят просто кидать дротики в мишень и смотреть, что клюет.

Компании обычно используют средневзвешенную стоимость капитала (WACC) в качестве ставки дисконтирования, которая учитывает среднюю норму доходности, которую ожидают держатели их акций и облигаций.

Предположим, вы финансовый аналитик в компании и рекомендуете, следует ли компании инвестировать в проект A или проект B.

Каждый из двух проектов был предложен ведущим инженером, но компания может инвестировать только в создание одного из них в этом году, поэтому ваш менеджер хочет, чтобы вы посоветовали ей, в какой из них инвестировать. WACC вашей компании составляет 9 %, поэтому вы будете использовать 9% в качестве ставки дисконтирования.

Вот два проекта:

Проект A начинается с первоначальных инвестиций в создание технологического продукта, за которыми следует растущий поток доходов, пока продукт не устареет и не будет прекращен.

Проект B начинается с первоначальных инвестиций в производство другого продукта и не реализуется, но ожидается, что через пять лет весь продукт будет продан какой-то другой компании с большой выплатой в размере 14 миллионов долларов.

Какой проект, предполагая, что оба несут одинаковый риск, финансовый аналитик должен порекомендовать своему менеджеру?

Во-первых, давайте проанализируем дисконтированные денежные потоки по проекту A:

.

Сумма дисконтированных денежных потоков (крайний правый столбец) составляет 9 707 166 долларов.

Таким образом, чистая приведенная стоимость (ЧПС) этого проекта составляет 6 707 166 долларов после вычета первоначальных инвестиций в размере 3 миллионов долларов.

А теперь давайте проанализируем проект B:

.

Сумма дисконтированных денежных потоков составляет 9 099 039 долларов США.

Таким образом, чистая приведенная стоимость (NPV) этого проекта составляет 6 099 039 долларов после вычета первоначальных инвестиций в размере 3 миллионов долларов.

Можно сделать вывод, что с финансовой точки зрения проект А лучше, поскольку он имеет более высокую чистую приведенную стоимость.

Даже несмотря на то, что Проект B принесет 14 миллионов долларов наличными в течение своего жизненного цикла, а Проект A принесет только 12 миллионов долларов, Проект A более ценен из-за более раннего времени появления этих ожидаемых денежных потоков.

Таким образом, вам следует посоветовать своему менеджеру выбрать проект А для инвестирования в этом году, если он может инвестировать только в один.

Конечно, в реальном мире все еще могут быть обстоятельства, которые могут привести к тому, что менеджер выберет проект B. Могут быть нефинансовые причины для инвестирования в этот проект, такие как помощь в долгосрочном стратегическом позиционировании или попытка выхода на новый рынок, или что-то в этом роде.

Но с точки зрения того, какой проект по своей сути более прибыльный, если предположить, что ожидаемые денежные потоки верны, ответ — Проект A.

Как оценить облигации с помощью DCF

Облигацииимеют большой вторичный рынок, и их цены меняются в зависимости от преобладающих процентных ставок.

Цена этих облигаций на вторичном рынке определяется путем анализа дисконтированных денежных потоков:

- Цена облигации относится к тому, что инвесторы в настоящее время готовы платить за облигацию.

- Купон относится к выплатам, производимым в рамках договора облигации держателю облигации за каждый год.

- i — процентная ставка в десятичной форме. Это доходность к погашению, на которую ориентируется покупатель облигации.

- Стоимость при погашении — это последний платеж, который держатель облигации получает в конце, или «номинальная стоимость» облигации.

В зависимости от частоты купонных выплат существует несколько вариантов этой формулы, которые позволяют преобразовать ее в более простую форму для конкретного типа оцениваемой облигации.

Суть в том, что ценообразование облигаций следует той же формуле DCF, что и все остальное, что обеспечивает денежные потоки.

Чем выше процентная ставка «i» для облигаций, тем ниже будет цена облигации, при условии, что купон и стоимость на момент погашения не изменились. Вот почему, когда Федеральная резервная система повышает процентные ставки, цены существующих облигаций на вторичном рынке могут снизиться. Точно так же, когда Федеральная резервная система снижает процентные ставки, существующие облигации могут вырасти в цене.

Как рассчитать справедливую стоимость акции

Одно из наиболее распространенных применений дисконтированных денежных потоков — анализ запасов. Аналитики с Уолл-стрит углубляются в бухгалтерские книги компаний, пытаясь определить, какими будут денежные потоки в будущем и, следовательно, сколько их акции будут стоить сегодня.

Вы можете применить тот же метод, который мы использовали для всего бизнес-примера. Вам просто нужно добавить дополнительный шаг деления ответа на количество существующих акций, чтобы определить справедливую стоимость одной акции.

Вот оптимизированная модель ввода, которую я использую для анализа запасов, называется StockDelver:

Источник: StockDelver

Он разбивает оценку роста сверху вниз, начиная с объема и цены, и двигаясь вниз к анализу роста прибыли на акцию (EPS). При желании вы можете легко заменить чистый денежный поток (FCF) на прибыль на акцию.

Общий принцип в инженерии состоит в том, что вы решаете сложную проблему, разбивая ее на маленькие части и решая эти маленькие кусочки индивидуально, что значительно упрощает задачу.Вот как это работает.

Вместо того, чтобы делать дикие предположения о том, насколько быстро бизнес может расти, вы исследуете историю роста его выручки, изменений в прибыли и изменений в количестве акций, чтобы построить модель того, как он, вероятно, будет расти в будущее. Вам также следует изучить презентации для инвесторов и годовые отчеты компании, чтобы увидеть, что руководство ожидает от дальнейшего роста в этих различных областях.

Имейте в виду, что это прогнозные оценки.Не вдавайтесь в подробности и не вдавайтесь в подробности, так как в любом случае вы не можете точно предсказать будущее. Это предварительный расчет справедливой стоимости, основанный на консервативных оценках того, что может произойти.

Спросите себя:

- Как изменился объем продаж в прошлом? Как это, вероятно, изменится в будущем? Это цикличная отрасль с взлетами и падениями или оборонительная и плавно развивающаяся?

- Есть ли основания ожидать, что цены будут отличаться от инфляции в будущем? Предлагало ли руководство компании оценку роста выручки (выручки) в будущем?

- Как изменилась наценка? Есть ли основания ожидать, что он изменится в будущем? Есть ли у компании фиксированные затраты или их затраты меняются в зависимости от объема? Есть ли у руководства конкретный план улучшения маржи?

- Компания выкупает акции или выпускает акции? Продолжится ли эта тенденция? Что по этому поводу говорило руководство компании?

- Какой коэффициент выплаты дивидендов высокий или низкий? Он рос быстрее, чем EPS? Есть ли место для безопасного роста?

Когда у вас есть все эти исходные данные, вы можете использовать их для определения справедливой цены, которую нужно заплатить за акцию.Вот результат для этого примера:

Источник: StockDelver

Эта акция стоит около 69,32 доллара, если предположить, что оценка роста верна.

Если вы можете купить акции по цене ниже этой, это должно привести к хорошей доходности в долгосрочной перспективе.

Ограничения метода дисконтированных денежных потоков

Если у вас есть система для оценки всего бизнеса, отдельных акций, проектов или любого другого приложения, математика становится простой.Сложнее всего предсказывать будущее.

Оценка всех будущих денежных потоков, которые должна произвести инвестиция, дисконтирование их до их текущей стоимости и суммирование их всех вместе для получения справедливой стоимости инвестиции — это одновременно искусство и наука.

Если ваши инвестиции принесут ожидаемые вами будущие денежные потоки, то это уравнение математически решит искомую переменную, будь то справедливая цена или ожидаемая норма прибыли. Если вы знаете будущие денежные потоки и вашу целевую норму прибыли, это с научной точки зрения скажет вам максимальную сумму, которую вы должны заплатить за инвестиции.

Проблема в том, что ваша оценка будущих денежных потоков должна быть точной, поэтому это тоже искусство. Если вы ошибаетесь относительно будущих денежных потоков, которые вы получите, тогда уравнение вам не пригодится. Иногда проекты терпят неудачу, а иногда предприятия сталкиваются с препятствиями, которых никто не ожидал, и это может нарушить денежный поток. С другой стороны, продукт может быть продан в 10 раз больше, чем кто-либо думает, и будущие денежные потоки могут быть намного выше, чем кто-либо осмеливался надеяться.

Поскольку никто из нас не может видеть будущее, будущие денежные потоки, которые мы помещаем в уравнение, являются только оценками. Лучшее, что мы можем сделать, — это разбить проблему на мелкие части и убедиться, что наши оценки для этих частей являются разумными.

Чтобы компенсировать это, опытные инвесторы делают две вещи.

Во-первых, они применяют запас прочности. Если они рассчитывают, что акция стоит 50 долларов, они покупают ее только в том случае, если она меньше 45 долларов. Если они посчитают, что бизнес стоит 1 миллион долларов, они откажутся от предложения, если не смогут получить его за 900 000 долларов.Таким образом, даже если компания работает не так хорошо, как они ожидали, у нее есть право на ошибку, чтобы все равно получить ту норму прибыли, на которую они надеются.

Во-вторых, они диверсифицируются в многочисленные инвестиции. Независимо от того, сколько работы вы выполняете, вложение может плохо обернуться. Разделив свое состояние на несколько проектов, предприятий, акций или собственности, они уменьшают свой риск в целом.

Когда эти два метода объединяются, это означает, что вы систематически оцениваете справедливую стоимость инвестиций, покупаете их только по ценам, которые намного ниже их справедливой стоимости, и достаточно диверсифицируете, чтобы, даже если иногда вы ошибаетесь, вы все равно выходите. впереди.

Заключительные слова

Анализ дисконтированных денежных потоков — мощная основа для определения справедливой стоимости любых инвестиций, которые, как ожидается, принесут денежный поток. Практически любой другой метод оценки в той или иной степени является его ответвлением.

Он работает с частным бизнесом, публичными акциями, проектами, недвижимостью и любыми другими инвестициями, которые, как ожидается, принесут денежный поток позже в обмен на денежный поток сегодня.

Если вы хотите применить его к акциям, обратите внимание на StockDelver, мою электронную книгу и оптимизированный набор калькуляторов Excel для оценки акций.

Кроме того, если вы хотите получить информацию о недооцененных секторах или акциях с привлекательной ценой, подпишитесь на мой бесплатный инвестиционный бюллетень и получите подробную информацию о рыночных условиях и инвестиционных возможностях. Он выходит примерно каждые 6 недель.

Дополнительная литература:

.Дисконтированный денежный поток (DCF): как использовать метод DCF для оценки запасов? [Калькулятор]

Дисконтированный денежный поток (DCF) является из более точных финансовых моделей , используемых для оценки внутренней стоимости акций. Этот метод оценки стоимости акций используется такими экспертами, как Уоррен Баффет и др.

Что делает модель дисконтированного денежного потока (DCF) более точной? Эта финансовая модель использует метрик , чтобы сделать оценки более точными.

В DCF используются два уникальных показателя: свободный денежный поток (FCF) и средневзвешенная стоимость капитала (WACC). Мы увидим об этом больше позже. Перед этим давайте обсудим процесс анализа DCF.

Процесс дисконтированного денежного потока (DCF)

Прежде чем мы перейдем к расчетной части DCF, позвольте мне вкратце объяснить процесс. Это поможет вам получить общее представление о DCF-анализе в целом.

- FCF (Прошлый) : Процесс DCF начинается с расчета свободного денежного потока (FCF) за последние 5 лет.Поскольку свободный денежный поток напрямую не указывается в финансовых отчетах компании, инвесторы должны рассчитывать его отдельно. О расчете свободного денежного потока я написал отдельную статью. Вы должны прочитать его, прежде чем приступить к расчетам DCF.

- (1.a) Рост свободного денежного потока (прошлый период) : После расчета свободного денежного потока за последние 5 лет эти значения необходимо использовать для расчета темпа роста свободного денежного потока (CAGR), показанного для акций в прошлом. Как рассчитать.

- (1.b) Рост свободного денежного потока (будущий) : Основываясь на среднегодовом темпе роста свободного денежного потока за последние 5 лет, необходимо сделать допущение для будущих темпов роста (CAGR).Этот темп роста скажет, с какой средней скоростью будет расти свободный денежный поток в следующие 5 лет. Как рассчитать.

- FCF (Future) : В №1 мы получим FCF текущего года. В # 1.b мы получим темпы роста свободного денежного потока на ближайшие 5 лет. Используя эти два числа, мы рассчитаем свободный денежный поток на следующие 5 лет вперед.

- Конечная стоимость (TV) : Мы предполагаем свободный свободный денежный поток только на следующие 5 лет. Но компания продолжит генерировать свободный денежный поток и после 5-го года. Следовательно, после 5 лет все свободные денежные потоки, генерируемые компанией, называются конечной стоимостью.Это должно быть рассчитано по формуле для ТВ.

- (3.a) Темп роста ТВ : Для расчета ТВ сначала необходимо принять подходящие темпы роста. Рассматривайте эти темпы роста как скорость, с которой свободный денежный поток компании будет расти после 5-го года в будущем.

- (3.b) WACC : Мы также должны рассчитать средневзвешенную стоимость капитала (WACC) для компании. WACC будет работать как «ставка дисконтирования» для расчета приведенной стоимости будущих свободных денежных потоков и ТВ.

- Текущая стоимость (PV) : Все будущие FCF и TV должны быть соответствующим образом дисконтированы для расчета их текущей стоимости.Сумма всех текущих значений будущих свободных денежных средств даст истинную стоимость.

Этапы анализа DCF

То, что мы видели выше, является лишь небольшим описанием процесса дисконтированного денежного потока (DCF). Теперь посмотрим подробнее. Мы действительно продолжим и проведем DCF-анализ для акции.

1. Свободный денежный поток (за последние 5 лет)

Свободный денежный поток (FCF) — это улучшенная версия чистой прибыли (PAT). В финансовой отчетности компании легко найти PAT.Но свободный денежный поток должен рассчитываться инвесторами отдельно. Уоррен Баффет упоминает свободный денежный поток как «доход владельцев». Именно Баффет сделал популярным использование Free Cash Flow для анализа запасов.

Для более успешной практики анализа дисконтированных денежных потоков (DCF) по запасам важна правильная оценка будущего свободного денежного потока компании. Читайте: Как оценить свободный денежный поток.

(1.a) Темпы роста свободного денежного потока (прошлые)

После расчета свободного денежного потока за последние 5 лет следующим шагом является расчет его годового темпа роста (CAGR).Расчет CAGR прост. Я покажу вам, как это можно сделать в Excel с помощью функции RRI . Подробности смотрите на снимке экрана ниже. Формула Excel для CAGR: = RRI (nper, pv, fv)

(1.b) Темпы роста свободного денежного потока (будущие)

На основе темпов роста свободного денежного потока за последние 5 лет , можно предположить, что свободный денежный поток будет расти такими же темпами в следующие 5 лет в будущем. Следовательно, в рассматриваемом примере темп роста свободного денежного потока в будущем составит 5.952% (CAGR) на следующие 5 лет.

Если аналитик не уверен в том, что темп роста в прошлом имитируется в будущем, можно рассмотреть подходящий поправочный коэффициент. Предположим, аналитик уверен только на 75%, в этом случае скорректированный темп роста составит 4,46% (= 75% x 5,92%) .

Например, саке, давайте рассмотрим поправочный коэффициент, равный 100%, и продолжим наши вычисления.

2. Свободный денежный поток (будущий)

На шагах №1 и №1.b, у нас есть два критических числа. Во-первых, свободный денежный поток текущего года (по состоянию на 19 марта). Во-вторых, это ожидаемые темпы роста свободного денежного потока (CAGR) на следующие пять лет.

- FCF (март 19) : 15 985 крор.

- Рост свободного денежного потока (следующие 5 лет) : 5,952%.

Мы будем использовать эти два числа для экстраполяции и прогнозирования ожидаемого свободного денежного потока на следующие 5 лет. Давайте посмотрим, как в Excel будут выглядеть будущие показатели свободного денежного потока.

Пример :

- FCF (31 марта-21) = FCF (31 марта-20) * (1 + темп роста FCF).

- FCF (31 марта-21) = 16,937 * (1 + 5,952%) = 17,945

3. Конечная стоимость (TV)

Для расчета конечной стоимости мы будем использовать FCF 5-го года (31 марта 24), как показано в приведенном выше примере (21 344 крор). Это будет работать как базовый год для всего будущего денежного потока, который когда-либо будет генерировать эта компания (называемого конечной стоимостью).

Но для расчета TV нам понадобится еще два числа: (а) темп роста ТВ и (б) WACC.

Формула для конечной стоимости: TV = FCF / (WACC — темп роста) .Давайте посмотрим, как числа оконечной ценности (TV) выглядят в Excel. В этом случае конечная стоимость будет: TV = 21 344 / (9,11% — 3,5%) = 3 80 461.

(3.a) Темпы роста телевидения (ожидаемые)

Темпы роста телевидения можно предположить как минимум 3,5% в год. Я намеренно уменьшил это число. Это дает нам более консервативный показатель внутренней стоимости.

[ P.Note : Чем ниже темп роста ТВ, тем меньше внутренняя стоимость.]

(3.б) Средневзвешенная стоимость капитала (WACC)

Что такое WACC? Проверить здесь. Расчет WACC в Excel будет выглядеть так:

- WACC = Стоимость капитала + Стоимость долга.

- WACC = E / (E + D) x Ce + D / (E + D) x Cd.

- Безрисковая ставка (Rf) : Доходность 10-летних государственных облигаций может использоваться в качестве безрисковой ставки (Current Rf).

- Stock Beta (B) : Это показатель волатильности курса акций по отношению к контрольному индексу (Nifty, Sensex, BSE 500 и т. Д.).Вы можете получить бета-версию любой акции из экономического времени.

- Премия за риск (Rp) : Это ожидаемая инвесторами прибыль сверх безрисковой ставки. Например, я предположил, что это 6%.

- Стоимость долга до вычета налогов (Cpt) : Это процентная ставка, которую кредитор взимает за ссуду в целом для компании. Я предположил, что компания платит 8,2% (на 1,5% выше Rf) по своим кредитам.

- Эффективная налоговая ставка (Tr) : Все компании должны платить налог государству с прибыли.Эффективная ставка налога (Tr) — это средний подоходный налог, уплачиваемый компанией с прибыли. Например, я принял это как 25%.

- Общий капитал (E) : Этот номер будет доступен в балансе компании. Сумма уставного капитала и резервов — это общий капитал.

- Общий долг (D) : Эта величина также доступна в балансе компании. Сумма всех долгосрочных и краткосрочных заимствований будет составлять общий долг компании. Читайте: компании без долгов.4 = 14 214).

Давайте посмотрим, как весь расчет приведенной стоимости выглядит в Excel:

Общая приведенная стоимость (PV) всех будущих денежных потоков в этом примере составляет рупий 2,98 737 крор .

Внутренняя стоимость

Теперь, когда мы рассчитали приведенную стоимость всех будущих денежных потоков компании, как проверить, недооценена она или переоценена?

Для этой проверки нам нужно произвести еще несколько вычислений.Нам нужно будет преобразовать приведенную стоимость в приведенную стоимость на акцию (PVPS) . Как это сделать? Используя следующую формулу: PVPS = Общая PV / Количество акций в обращении.

После расчета PVPS получается внутренняя стоимость на акцию . Теперь мы можем сравнить внутреннюю стоимость с текущей ценой акции. Если текущая цена меньше внутренней стоимости, акция занижена . Если текущая цена превышает внутреннюю стоимость, акции переоценены.

Концепция запаса прочности

Точность рассчитанной внутренней стоимости зависит от двух основных факторов: (1) от предполагаемых будущих денежных потоков и (2) от рассчитанной WACC.

В случае, если инвестор на 100% уверен в своих расчетах этих двух чисел, он / она применяет коэффициент умножения, равный единице (1), к рассчитанной внутренней стоимости.

Если достоверность не так высока, рекомендуется использовать подходящий коэффициент умножения. Я обычно использую коэффициент умножения 2/3 (0.667) по моим оценкам.

Сначала я применяю коэффициент умножения к рассчитанной внутренней стоимости, а затем сравниваю его с текущей ценой, чтобы определить, недооценена акция или нет.

Заключение

Расчет внутренней стоимости акций с использованием модели DCF не для всех простой. Но верно также и то, что метод DCF — один из лучших способов оценки внутренней стоимости акций.

Но, как вы видели, оценка внутренней стоимости с использованием DCF включает несколько шагов. Более того, это также требует более глубокого понимания финансовых отчетов компаний.

Процедура похожа на защиту от дурака, но имеет свои ограничения. Часто ограничение находится на стороне понимания инвестором цифр в финансовых отчетах.

Разработал для себя модель. Я называю это Мой рабочий лист анализа запасов . Этот рабочий лист может оценить внутреннюю стоимость акций на основе DCF и других методов.

.Метод дисконтированных денежных потоков — AccountingTools

Метод дисконтированных денежных потоков предназначен для определения приведенной стоимости ряда будущих денежных потоков. Информация о приведенной стоимости полезна для инвесторов в соответствии с концепцией, согласно которой стоимость актива прямо сейчас стоит больше, чем стоимость того же самого актива, которая будет доступна только позднее. Инвестор будет использовать метод дисконтированных денежных потоков, чтобы получить приведенную стоимость нескольких конкурирующих инвестиций, и обычно выбирает ту, которая имеет наибольшую приведенную стоимость.Инвестор не может выбирать инвестиции с самой высокой приведенной стоимостью, если они также считаются более рискованными по сравнению с другими перспективными инвестициями. Шаги, которые необходимо предпринять для расчета приведенной стоимости при использовании метода дисконтированных денежных потоков, следующие:

- Детализируйте все положительные и отрицательные денежные потоки, связанные с инвестициями. Это может включать следующее:

- Первоначальная покупка

- Последующее обслуживание при первоначальной покупке

- Инвестиции в оборотный капитал, связанные с первоначальной покупкой

- Прибыль от продажи товаров и услуг, полученная в результате инвестиций

- Сумма подоходный налог, защищенный амортизацией приобретенного актива

- Уменьшение оборотного капитала, которое происходит при последующей продаже актива

- Остаточная стоимость актива, которая ожидается, когда он будет продан в конце срока его полезного использования

- Определите стоимость капитала инвестора.n]

Где:

X = Сумма, полученная за период

n = Количество периодов

r = Требуемый доход (стоимость капитала)Приведенную выше формулу можно вставить в электронную таблицу Excel, чтобы получить показатель дисконтированного денежного потока.

Связанные курсы

Бюджетирование капиталовложений

.

Финансовый анализМетод дисконтированных денежных потоков | Формула

На главную Финансы Оценка запасов Дисконтированный денежный потокДисконтированный денежный поток (DCF) — это метод, используемый для определения внутренней стоимости акций, облигаций, недвижимости или любых других инвестиций путем дисконтирования их будущих ожидаемых чистых денежных потоков до времени 0 с использованием ставки дисконтирования, соответствующей риску, присущему им. денежный поток.

Инвесторы должны идентифицировать недооцененные / переоцененные инвестиции и покупать / продавать их, чтобы заработать деньги.Будет ли инвестиция недооценена или переоценена, зависит от того, правильно ли она оценена. Цена доступна по недавним сделкам на рынке, но стоимость — это субъективный показатель. Рациональный инвестор будет определять стоимость любого актива на основе его потенциальной прибыли в будущем после рассмотрения сопряженного с ним риска. Дисконтированный денежный поток — это такой подход для определения приведенной стоимости ожидаемых денежных потоков.

МетодDCF имеет несколько применений, включая (a) чистую приведенную стоимость, метод, который дисконтирует приведенную стоимость денежных потоков проекта и вычитает первоначальные инвестиции для определения осуществимых проектов, (b) модель дисконтирования дивидендов, используемая для оценки доли обыкновенных акций, представляющих меньшинство доля в компании, (c) оценка свободного денежного потока для определения стоимости капитала или стоимости предприятия (т.е. (г) ценообразование облигаций на основе купонных выплат и выкупной стоимости и (д) оценка недвижимости на основе чистой операционной прибыли.

Формула

Механика оценки методом DCF такая же, как и у оценки временной стоимости денег. Стоимость в момент времени 0 денежных потоков, полученных от будущих инвестиций, определяется с использованием ставки дисконтирования.

Стоимость акций, выплачивающих дивиденды, с использованием анализа DCF (Модель роста Гордона рассчитана с использованием следующего уравнения:

$$ \ text {Цена акций} = \ frac {\ text {D} _ \ text {1}} {\ text {r} — \ text {g}} $$

Где D 1 — это дивиденды (денежный поток) на конец первого года, — — требуемая рентабельность собственного капитала (т.е. стоимость собственного капитала) и г — темп роста дивидендов. Продвинутой версией этой модели является многоступенчатая модель дисконтирования дивидендов, которая оценивает дивиденды в ближайшем будущем (скажем, за 5 лет) индивидуально, а затем находит конечную стоимость с использованием уравнения текущей стоимости бессрочного дохода.

Стоимость предприятия (т. Е. Стоимость всей фирмы с учетом долга) может быть оценена с использованием модели свободного денежного потока.

Самый простой вариант предполагает, что денежные потоки останутся постоянными навсегда.\ text {n}} $$

Ставка дисконтирования зависит от цели оценки и риска денежных потоков. Мы должны сопоставить денежные потоки со ставкой дисконтирования, номинальные (т.е. с поправкой на инфляцию денежные потоки) должны дисконтироваться с использованием номинальной ставки дисконтирования, а реальные денежные потоки должны дисконтироваться с использованием реальных ставок. Кроме того, денежные потоки, представляющие позицию собственного капитала, должны дисконтироваться с использованием требуемой рентабельности капитала, а денежные потоки для фирмы (т.е. включая проценты) должны дисконтироваться с использованием средневзвешенной стоимости капитала.

Пример

Давайте проиллюстрируем применение метода DCF к оценке 5% доли в компании, которая выплачивает дивиденды. В прошлом году компания выплатила дивиденды в размере 1,5 доллара США, и ожидается, что дивиденды на акцию составят 1,75 доллара, 1,80 доллара, 1,90 доллара, 2,20 доллара и 2,30 доллара в течение следующих 5 лет. В дальнейшем ожидается стабильный рост дивидендов в размере 5% годовых. Требуемая рентабельность капитала компании составляет 12%, а средневзвешенная стоимость капитала — 9%. Нам нужно найти текущую стоимость денежного потока, полученного по каждой обыкновенной акции.У нас есть точные денежные потоки за первые 5 лет, которые мы можем дисконтировать индивидуально, используя коэффициент приведенной стоимости. После пятого года рост компании стабилизируется, и мы можем использовать модель одноэтапного роста дивидендов, чтобы найти конечную стоимость, которая должна быть дисконтирована через 5 лет до нулевого времени.

Подходящей ставкой дисконтирования является стоимость собственного капитала, поскольку мы оцениваем позицию меньшинства в капитале. Пожалуйста, следуйте приведенному ниже уравнению, чтобы определить механизм DCF:

$$ \ text {Стоимость акций} = \ frac {\ text {\ $ 1.\ text {5}} \ times \ frac {\ text {\ $ 2.30} \ times (\ text {1} + \ text {5%})} {\ text {12%} — \ text {5%}} \ \ = \ text {\ $ 26.63} $$

Мы дисконтировали дивиденды на акцию за первые 5 лет до времени 0 индивидуально, определили конечную стоимость (то есть стоимость дивидендов после 5-го года) в конце 5-го года, используя модель одноэтапного дисконтирования дивидендов (то же, что и приведенная стоимость вечность с ростом), а затем дисконтировал эту конечную стоимость до времени 0. Если текущая цена составляет 22 доллара, мы знаем, что вложение недооценено и является хорошей покупкой.Если текущая рыночная цена составляет 30 долларов, мы знаем, что это плохое вложение.

, Обайдулла Ян, ACA, CFA, последнее изменение:

.

Учиться по программе CFA ® ? Заметки для доступа и банк вопросов для CFA ® Level 1, созданный мной на AlphaBetaPrep.com

Об авторе