Методы начисления амортизации в бухгалтерском учете: методы расчета амортизационных отчислений в бухгалтерском учете и налоговом учете

4.1.Способы начисления амортизации в бухгалтерском учете

Читайте также

85. Срок полезного использования основных фондов и способы начисления амортизации

85. Срок полезного использования основных фондов и способы начисления амортизации Положением по бухгалтерскому учету «Учет основных средств» (ПБУ 6/97), утвержденным приказом МФ РФ от 03. 09. 97 № 65н (см. — Положение1), по-новому определен ряд понятий в области учета основных

3.2.1. Способы начисления амортизации основных средств

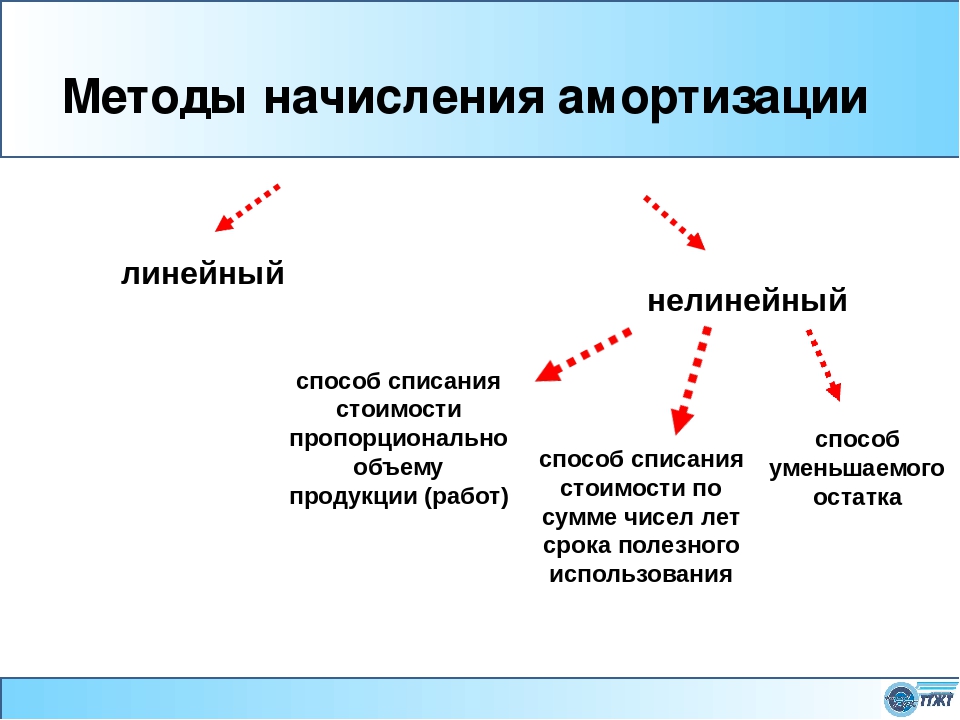

3.2.1. Способы начисления амортизации основных средств В соответствии с ПБУ 6/01 начисление амортизации по объектам основных средств производится следующими способами:• линейным;• уменьшаемого остатка;• списания стоимости по сумме чисел лет срока полезного

3.

3.2. Способы (методы) начисления амортизации нематериальных активов

3.2. Способы (методы) начисления амортизации нематериальных активов

3.3.2. Способы (методы) начисления амортизации нематериальных активов По объектам с определенным сроком полезного использования амортизация начисляется с использованием одного из следующих способов:• линейного – исходя из норм, установленных организацией на основании

4.6. АУДИТ НАЧИСЛЕНИЯ АМОРТИЗАЦИИ ОСНОВНЫХ СРЕДСТВ

4.6. АУДИТ НАЧИСЛЕНИЯ АМОРТИЗАЦИИ ОСНОВНЫХ СРЕДСТВ Амортизация по основным средствам для целей бухгалтерского учета начисляется по нормам, утвержденным Постановлением Совмина СССР от 22 октября 1990 г. № 1072 или Постановлением Правительства от 1 января 2002 г.

74. Оценка показателей имущества и обязательств в бухгалтерском учете и отчетности.

Понятие и порядок оценки в бухгалтерском учете

Понятие и порядок оценки в бухгалтерском учете

74. Оценка показателей имущества и обязательств в бухгалтерском учете и отчетности. Понятие и порядок оценки в бухгалтерском учете Оценка имущества и обязательств – это собой способ выражения в учете и отчетности отдельных видов имущества и источников их образования в

50. Порядок начисления амортизации основных средств

50. Порядок начисления амортизации основных средств Стоимость объектов основных средств погашается путем начисления амортизации.Начисление амортизации проводится в течение срока полезного использования.Срок полезного использования –?это период, в течение которого

4.3. Способы начисления амортизации объектов нематериальных активов

4. 3. Способы начисления амортизации объектов нематериальных активов

ПБУ 14/2007 допускается осуществлять начисление амортизации объектов нематериальных активов одним из трех способов:– линейным способом;– способом уменьшаемого остатка;– способом списания стоимости

3. Способы начисления амортизации объектов нематериальных активов

ПБУ 14/2007 допускается осуществлять начисление амортизации объектов нематериальных активов одним из трех способов:– линейным способом;– способом уменьшаемого остатка;– способом списания стоимости

Способ начисления амортизации

4.1.1. Линейный способ начисления амортизации

4.1.1. Линейный способ начисления амортизации При линейном способе начислении амортизации годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта

4.

2. Методы начисления амортизации в налоговом учете

2. Методы начисления амортизации в налоговом учете

4.2. Методы начисления амортизации в налоговом учете В налоговом учете (п. 1 ст. 259 НК РФ) налогоплательщики вправе применять один из двух возможных методов начисления амортизации:– линейный;– нелинейный.При применении одного из этих методов сумма амортизации

4.2.1. Линейный способ начисления амортизации

4.2.1. Линейный способ начисления амортизации В соответствии с п. 4 ст. 259 НК РФ линейный метод представляет собой равномерное списание стоимости амортизируемого имущества в течение срока его полезного использования, установленного организацией при принятии объекта к

4.2.2. Нелинейный способ начисления амортизации

4. 2.2. Нелинейный способ начисления амортизации

Пунктом 5 ст. 259 НК РФ определено, что при применении нелинейного метода сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение остаточной стоимости объекта

2.2. Нелинейный способ начисления амортизации

Пунктом 5 ст. 259 НК РФ определено, что при применении нелинейного метода сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение остаточной стоимости объекта

6.4. Проверка начисления амортизации в бухгалтерском и налоговом учете

6.4. Проверка начисления амортизации в бухгалтерском и налоговом учете Важным направлением для аудита основных средств является проверка начисления амортизации в бухгалтерском и налоговом учете. Аудитору необходимо выявить обоснованность применения норм и

Пример 8. Произведения искусства (картины), которые в бухгалтерском и налоговом учете учитываются в качестве объектов основных средств, амортизировались в налоговом учете.

Пример 8. Произведения искусства (картины), которые в бухгалтерском и налоговом учете учитываются в качестве объектов основных средств, амортизировались в налоговом учете.

В соответствии с подп. 6 п. 2 ст. 256 НК РФ не подлежат амортизации такие виды амортизируемо имущества,

Произведения искусства (картины), которые в бухгалтерском и налоговом учете учитываются в качестве объектов основных средств, амортизировались в налоговом учете.

В соответствии с подп. 6 п. 2 ст. 256 НК РФ не подлежат амортизации такие виды амортизируемо имущества,

Способы начисления амортизации

Способы начисления амортизации Организация может начислять амортизацию по времени использования, для чего предназначены три способа начисления амортизации, а также по интенсивности использования основного средства – способ списания стоимости пропорционально объему

МЕТОДЫ НАЧИСЛЕНИЯ АМОРТИЗАЦИИ

МЕТОДЫ НАЧИСЛЕНИЯ АМОРТИЗАЦИИ

Амортизация – систематическое и экономически обоснованное списание стоимости актива на расходы в течение срока полезного использования. Амортизация признается в учете как расход. Периодическое списание стоимости актива позволяет

Амортизация признается в учете как расход. Периодическое списание стоимости актива позволяет

Порядок расчета амортизации

Данный процесс называется амортизация. Порядок расчета амортизации является центральным вопросом, рассматриваемым в этой статье.

Данный процесс называется амортизация. Порядок расчета амортизации является центральным вопросом, рассматриваемым в этой статье.Порядок начисления и учет амортизации основных средств в бухгалтерском учете

При начислении амортизации необходимо соблюдать следующие основные правила:

- Отчисления следует производить помесячно по каждому станку (зданию, сооружение и т.д.). Допускается объединение объектов со схожими характеристиками и периодами активной эксплуатации в группы;

- Начинать производить отчисления необходимо уже на следующий месяц после принятия объекта на баланс предприятия.

- При удалении объекта из учета, начисления должны быть прекращены с первого числа месяца, следующего за этим событием.

Промежуток времени, в течение которого происходит эксплуатация конкретного материального объекта, принято называть сроком полезного использования.

Примечательно, что в бухгалтерском и налоговом учете этот срок необходимо обозначить и зафиксировать не в момент завершения эксплуатации средства, т.

- Предполагаемая продолжительность эксплуатации;

- Расчетная скорость износа деталей и механизмов;

- Условия эксплуатации, такие как интенсивность работы на данном объекте, температура и влажность в помещении цеха и т.д.

Начисленная амортизация аккумулируется на кредите счета 02.

Если объект основных средств законсервирован на период более трех месяцев или находится на реконструкции долее двух месяцев, то амортизационные отчисления по данному объекту производить не следует.

4 способа начисления амортизации

Существует несколько способов исчисления суммы амортизационных отчислений:

- Линейный;

- Метод уменьшаемого остатка;

- Списание стоимости по сумме чисел лет полезного использования;

- Списание стоимости пропорционально объему выпускаемой продукции.

Любой из перечисленных выше методов обладает достоинствами и недостатками и должен выбираться в соответствии с особенностями функционирования и потребностями конкретной компании.

После того как способ расчета будет выбран, его обязательно нужно зафиксировать в учетной политике организации

К неоспоримым преимуществам линейного метода относятся:

- Удобство и простота;

- Наглядность;

- Возможность достигнуть одинаковых показателей в НУ и БУ.

При этом подходе, общая учетная стоимость объекта делится на предполагаемую продолжительность его применения (в месяцах) и рассчитанная таким образом сумма и подлежит перечислению на амортизацию данного объекта за каждый месяц использования.

Таким образом, в течение всего времени эксплуатации того или иного станка, перечисление средств на его амортизацию будет производиться равномерно, а к моменту окончания срока службы его учетная стоимость будет нулевой.

Второй известный способ расчета, метод уменьшаемого остатка, который заключается в уменьшении стоимости активов умножением их текущей стоимости на норму амортизации, не позволяет достигнуть такого результата. Здесь к моменту выхода из использования того или иного актива он будет обладать определенной остаточной стоимостью.

Здесь к моменту выхода из использования того или иного актива он будет обладать определенной остаточной стоимостью.

Третий способ расчета, по сумме чисел лет полезного использования, предполагает ежегодное сокращение отчислений, что необходимо обязательно принять к сведению при планировании налоговой нагрузки. Норма амортизации исчисляется путем деления оставшихся лет эксплуатации на сумму чисел лет, то есть величину, полученную сложением цифр от единицы до цифры, соответствующей сроку эксплуатации. Например, для станка с четырехлетним сроком использования сумма чисел лет будет равняться 10 (Получена путем сложения единицы, двойки, тройки и четверки). Очевидно, что чем меньше лет будет оставаться до момента расставания со станком, тем ниже будет норма амортизации.

Способ номер четыре, при котором стоимость средства производства переносится на второй счет в соответствии с количеством произведенных товаров, обычно используется в компаниях, которые выпускают лишь несколько видов изделий. Для произведения корректного расчета этим методом, необходимо знать не только стоимость станка, но и сколько единиц товаров планируется произвести на нем за все время его работы.

Для произведения корректного расчета этим методом, необходимо знать не только стоимость станка, но и сколько единиц товаров планируется произвести на нем за все время его работы.

Разделив стоимость станка на общее планируемое количество изделий, можно получить сумму амортизации в расчете на один произведенный товар. Ежемесячным умножением данной величины на количество произведенных единиц, можно получить амортизацию к начислению по конкретному объекту имущества.

Начисление амортизации в налоговом учете

Важно понимать, что величина первоначальной стоимости объекта основных средств в налоговом учете может значительно отличаться от бухгалтерской. Причина заключается в том, что для налогового учета под этой величиной понимают весь комплекс расходов на покупку, доставку и приведение объекта в вид, пригодный для начала эксплуатации. Стоит уточнить, что налог на добавленную стоимость в эту сумму включаться не должен.

Если организация получила какой-либо объект материального имущества, относящийся к категории основных средств, безвозмездно, то начисление амортизационных отчислений по нему все равно допускается. Для этого необходимо действовать следующим образом:

Для этого необходимо действовать следующим образом:

- Изначальную стоимость определить исходя из средних цен на аналогичные объекты;

- Отразить условную стоимость объекта на счете номер 98.

В налоговом учете допускается лишь два метода вычисления амортизации:

- Линейный;

- Нелинейный.

Первый способ полностью тождественен одноименному методу в учете бухгалтерском, который рассматривался во втором пункте этой статьи. При использовании второй метода, все основные средства предприятия необходимо распределить по 10 группам в зависимости от планируемого срока эксплуатации этих, а сумма отчислений на амортизацию для каждой из групп за месяц должна рассчитываться по такой формуле:

В данном случае норма амортизации не рассчитывается самостоятельно бухгалтером, как это происходило при использовании других способов, а берется готовой из Налогового Кодекса.

Допустимо несовпадение сумм амортизационных отчислений в бухгалтерском и налоговом учете, если организацией были установлены различные сроки полезного использования для одного и того же объекта, были различия в определении первоначальной стоимости объекта или использовались разные способы начисления.

Выбор метода начисления амортизации в бухгалтерском учете

Положение (стандарт) бухгалтерского учета 7 «Основные средства», утвержденное приказом Минфина от 27.04.2000 г. № 92 (далее – ПСБУ 7), предлагает довольно широкий выбор методов амортизации основных средств:

– метод прямолинейного списания;

– метод уменьшения остаточной стоимости;

– метод ускоренного уменьшения остаточной стоимости;

– кумулятивный метод;

– производственный метод;

– метод, предусмотренный налоговым законодательством.

Согласно п. 28 ПСБУ 7 метод амортизации предприятие выбирает самостоятельно с учетом ожидаемого способа получения экономических выгод от его использования. Однако прежде чем говорить о выборе метода амортизации, напомним основные принципы бухгалтерского учета и финансовой отчетности, изложенные в ст. 4 Закона Украины «О бухгалтерском учете и финансовой отчетности в Украине» от 16. 07.99 г. № 996-XIV. По отношению к рассматриваемому вопросу актуальными, на наш взгляд, будут следующие принципы:

– осмотрительности – применение в бухгалтерском учете методов оценки, которые должны предотвращать занижение оценки обязательств и расходов и завышение оценки активов и доходов предприятия;

– последовательности – постоянное (из года в год) применение предприятием выбранной учетной политики;

– непрерывности – оценка активов и обязательств предприятия осуществляется исходя из предположения, что его деятельность в дальнейшем будет продолжаться;

– соответствия доходов и расходов – для определения финансового результата отчетного периода необходимо сравнить доходы отчетного периода с расходами, осуществленными для их получения.

Итак, перед бухгалтером стоит непростая задача: выбрать метод амортизации, который бы соответствовал одновременно всем вышеуказанным условиям. Ответ на вопрос о методе амортизации также тесно связан с вопросом о возможности изменения или пересмотра метода амортизации. На практике как метод амортизации, так и сроки амортизации, пересматриваются довольно часто. Однако проблема необходимости таких пересмотров состоит не в ошибочных оценках бухгалтера, а в изменяющихся условиях ведения бизнеса и экономической среды в целом.

На практике как метод амортизации, так и сроки амортизации, пересматриваются довольно часто. Однако проблема необходимости таких пересмотров состоит не в ошибочных оценках бухгалтера, а в изменяющихся условиях ведения бизнеса и экономической среды в целом.

При отражении в бухгалтерском учете и отчетности рассматриваемых изменений (перспективно или ретроспективно) ключевым моментом является именно понятие «оценка». Положение (стандарт) бухгалтерского учета 6 «Исправление ошибок и изменения в финансовых отчетах», утвержденное приказом Минфина от 28.05.99 г. № 137, определяет учетную оценку именно как предварительную оценку, которая используется предприятием в целях распределения расходов и доходов между соответствующими отчетными периодами. Учетная оценка может пересматриваться, если изменяются базовые обстоятельства или получена дополнительная информация.

К сожалению, мнения специалистов относительно того, чем принято считать изменение метода амортизации или сроков ее начисления – пересмотром или изменением учетной оценки, неоднозначны. Ведь и метод, и сроки амортизации, несмотря на их существенность для любого предприятия, направлены именно на распределение расходов между соответствующими отчетными периодами. Вместе с тем, разработчики как международных, так и отечественных стандартов бухгалтерского учета, сходятся во мнении, что если невозможно отличить изменение учетной политики от изменения учетных оценок, считается, что происходит изменение учетных оценок.

Ведь и метод, и сроки амортизации, несмотря на их существенность для любого предприятия, направлены именно на распределение расходов между соответствующими отчетными периодами. Вместе с тем, разработчики как международных, так и отечественных стандартов бухгалтерского учета, сходятся во мнении, что если невозможно отличить изменение учетной политики от изменения учетных оценок, считается, что происходит изменение учетных оценок.

Масла в огонь подливают положения Международных стандартов бухгалтерского учета 8 «Учетные политики, изменения в учетных оценках и ошибки» (далее – МСБУ 8) и 16 «Основные средства» (далее – МСБУ 16). Так, параграфом 32 МСБУ 8 предусмотрено, что предварительные оценки могут быть необходимы, в частности, в отношении сроков полезной эксплуатации амортизируемых активов или ожидаемой модели потребления воплощенных в них экономических выгод. А в параграфе 76 МСБУ 16 четко указано на необходимость раскрытия изменений в предварительных оценках относительно:

– сумм ликвидационной стоимости;

– предварительно оцененных расходов на демонтаж, перемещение или восстановление объектов основных средств;

– сроков полезной эксплуатации;

– методов амортизации.

Признать рассматриваемые изменения изменениями учетных оценок бухгалтеру, конечно, проще, к тому же это не противоречит ПСБУ. Однако главная задача бухгалтера состоит в том, чтобы предоставить пользователю финансовой отчетности максимум необходимой информации, дабы не ввести его в заблуждение.

Александр Киришун,

Консалтинговая компания «ЭКСПЕРТ»

Опубликовано 30.01.2009г.:

Информационно-правовая поисковая система «ЛІГА:ЗАКОН»

*******

Все права на этот материал принадлежат Консалтинговой компании «ЭКСПЕРТ». Любое копирование, перепечатка, распространение полностью или частично допускается исключительно с письменного разрешения правообладателя.

Применение коэффициента ускоренной амортизации в бухгалтерском учете

автор ответа,

Вопрос

При каком способе начисления амортизации в бухгалтерском учете возможно применение коэфициента ускоренной амортизации по лизинговому имуществу? Действительно ли повышающий коэффициент можно применять только при начислении амортизации методом уменьшаемого остатка, но не линейным? Для лизингового имущества применяется отдельный способ амортизации?

Ответ

Применение коэффициента ускоренной амортизации в бухгалтерском учете возможно только при условии установления в Учетной политике для целей бухгалтерского учета метода уменьшаемого остатка для лизингового имущества.

Если в Учетной политике для целей бухгалтерского учета прописано, что линейный способ начисления амортизации применяется ко всем группам основных средств без исключения, то применение коэффициента ускоренной амортизации по лизинговому имуществу невозможно.

Обоснование

Обоснование: Согласно п. 18 ПБУ 6/01 амортизация на объекты основных средств может производиться следующими способами:

1) линейным способом;

2) способом уменьшаемого остатка;

3) списанием стоимости по сумме лет срока полезного пользования;

4) способом списания стоимости в пропорции к объему продукции (работ, услуг).

Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу.

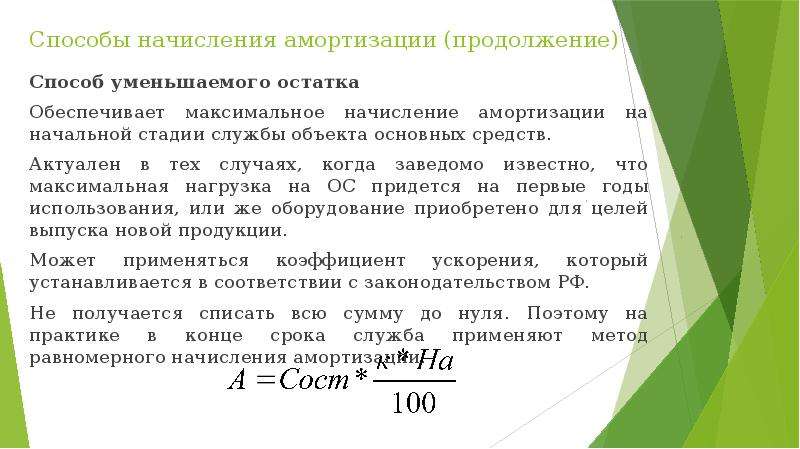

Способ уменьшаемого остатка

Годовая сумма амортизационных отчислений определяется названным способом исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования (СПИ) этого объекта и коэффициента, установленного организацией (не выше 3).

В течение отчетного года амортизационные отчисления по объектам ОС начисляются ежемесячно независимо от применяемого способа начисления в размере 1/12 годовой суммы.

Методика расчета амортизации способом уменьшаемого остатка такова, что по окончании СПИ остается недосписанной незначительная часть стоимости основного средства.

В соответствии с п. 22 ПБУ 6/01амортизационные отчисления по объекту ОС прекращаются с 1-го числа месяца, следующего за месяцем полного погашения стоимости этого объекта либо списания его с бухгалтерского учета.

|

На вопрос отвечала: Р.Г. Бережнов, |

методов амортизации — 4 вида амортизации, которые вы должны знать!

Каковы основные виды методов амортизации?

Существует несколько типов амортизационных расходов Расходы на амортизацию Когда долгосрочный актив приобретается, его следует капитализировать, а не списывать на расходы в отчетном периоде, в котором он был приобретен. И различные формулы для определения балансовой стоимости. как указано в его финансовой отчетности. Показатель балансовой стоимости обычно рассматривается по отношению к активу.К наиболее распространенным методам начисления амортизации относятся:

И различные формулы для определения балансовой стоимости. как указано в его финансовой отчетности. Показатель балансовой стоимости обычно рассматривается по отношению к активу.К наиболее распространенным методам начисления амортизации относятся:

- Прямолинейный

- Двойной убывающий остаток

- Единицы производства

- Цифры суммы лет

Амортизационные расходы используются в бухгалтерском учете для распределения стоимости материального актива Материальные активы Материальные активы являются активами с физической формой и имеющей ценность. Примеры включают основные средства. Срок полезного использования материальных активов истек. Другими словами, это снижение стоимости актива, которое происходит с течением времени из-за использования, износа или устаревания.Четыре основных метода начисления амортизации, упомянутые выше, подробно описаны ниже.

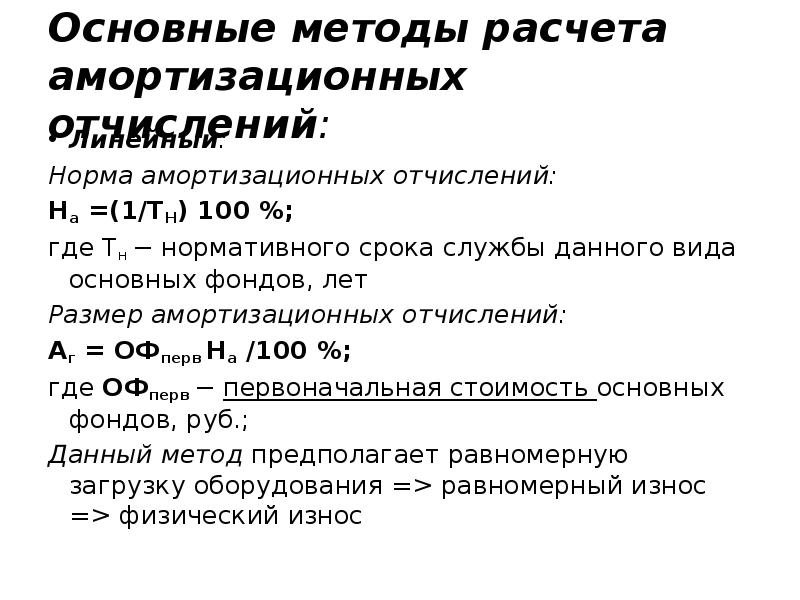

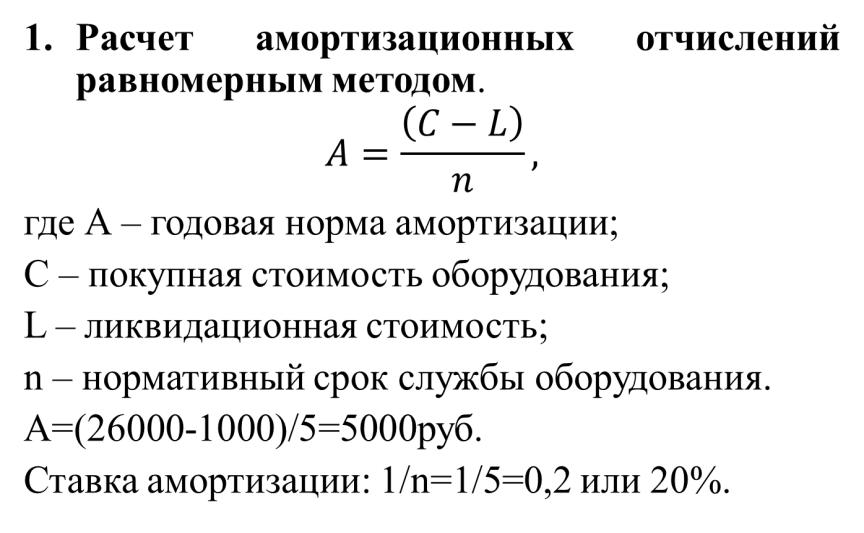

# 1 Метод прямой амортизации

Прямолинейная амортизация Амортизация по прямой линии Амортизация по прямой линии — это наиболее часто используемый и самый простой метод распределения амортизации актива. Прямая линия — это очень распространенный и самый простой метод расчета амортизационных отчислений. При прямолинейной амортизации сумма расходов остается неизменной каждый год в течение срока полезного использования актива.

Прямая линия — это очень распространенный и самый простой метод расчета амортизационных отчислений. При прямолинейной амортизации сумма расходов остается неизменной каждый год в течение срока полезного использования актива.

Формула амортизации для метода прямой линии:

Расходы на амортизацию = (Стоимость — Остаточная стоимость) / Срок службы

Пример

Рассмотрим единицу оборудования стоимостью 25000 долларов США с расчетным сроком службы 8 лет и остаточная стоимость 0 долларов. Ежегодные расходы на амортизацию этого оборудования будут следующими:

Расходы на амортизацию = (25000 долларов — 0 долларов) / 8 = 3,125 долларов в год

# 2 Метод амортизации с двойным убыванием остатка

По сравнению с другими методами амортизации, амортизация с двойным уменьшением сальдо Амортизация с двойным уменьшением сальдо Метод амортизации с двойным уменьшением сальдо представляет собой форму ускоренной амортизации, которая удваивает метод обычной амортизации. Это приводит к увеличению расходов в более ранние годы по сравнению с более поздними годами срока полезного использования актива. Этот метод отражает тот факт, что активы обычно более продуктивны в первые годы своего существования, чем в последующие годы, а также практический факт, что любой актив (подумайте о покупке автомобиля) теряет большую часть своей стоимости в первые несколько лет использования. При использовании метода двойного уменьшающегося остатка коэффициент амортизации в 2 раза больше, чем при прямолинейном методе расходов.

Это приводит к увеличению расходов в более ранние годы по сравнению с более поздними годами срока полезного использования актива. Этот метод отражает тот факт, что активы обычно более продуктивны в первые годы своего существования, чем в последующие годы, а также практический факт, что любой актив (подумайте о покупке автомобиля) теряет большую часть своей стоимости в первые несколько лет использования. При использовании метода двойного уменьшающегося остатка коэффициент амортизации в 2 раза больше, чем при прямолинейном методе расходов.

Формула амортизации для метода двойного уменьшающегося остатка:

Периодические амортизационные расходы = Начальная балансовая стоимость x норма амортизации

Пример

Рассмотрим объект основных средств (ИиО). (Основные средства) Основные средства (Основные средства) являются одним из основных внеоборотных активов, отражаемых в балансе.На основные средства влияют капитальные затраты, стоимость которых составляет 25 000 долларов США, расчетный срок полезного использования составляет 8 лет, а ликвидационная стоимость — 2 500 долларов США. Чтобы рассчитать амортизацию двойного уменьшающегося остатка, настройте график:

Чтобы рассчитать амортизацию двойного уменьшающегося остатка, настройте график:

Информация о графике поясняется ниже:

- Начальная балансовая стоимость актива заполняется в начале года 1, а Остаточная стоимость заполняется в конце 8-го года.

- Норма амортизации (Ставка) рассчитывается следующим образом:

Расходы = (100% / Срок полезного использования актива) x 2

Расходы = ( 100% / 8) x 2 = 25%

Примечание: поскольку это метод двойного снижения , , мы умножаем норму амортизации на 2.

3. Умножьте норму амортизации на начальную балансовую стоимость, чтобы определить расходы за этот год. Например, 25 000 долларов США x 25% = 6250 долларов США на амортизационные расходы.

4. Вычтите расходы из начальной балансовой стоимости, чтобы получить конечную балансовую стоимость. Например, 25 000–6250 долларов = 18 750 долларов на конец первого года.

5. Конечной балансовой стоимостью этого года является начальная балансовая стоимость следующего года. Например, конечная балансовая стоимость 1 года в размере 18 750 долларов будет начальной балансовой стоимостью 2 года.Повторяйте это до последнего года полезного использования.

Конечной балансовой стоимостью этого года является начальная балансовая стоимость следующего года. Например, конечная балансовая стоимость 1 года в размере 18 750 долларов будет начальной балансовой стоимостью 2 года.Повторяйте это до последнего года полезного использования.

Узнайте больше на курсах бухгалтерского учета CFI.

# 3 Метод амортизации производственных единиц

Метод амортизации производственных единиц амортизирует активы на основе общего количества использованных часов или общего количества единиц, которые будут произведены с использованием актива в течение срока его полезного использования.

Формула для метода единиц продукции:

Амортизационные расходы = (Количество произведенных единиц / Срок службы в количестве единиц) x (Стоимость — Остаточная стоимость)

Пример

Рассмотрим машины стоимостью 25 000 долларов США, с расчетным общим объемом производства 100 миллионов единиц и оценочной стоимостью 0 долларов США. За первый квартал деятельности машина произвела 4 миллиона единиц.

За первый квартал деятельности машина произвела 4 миллиона единиц.

Для расчета амортизационных расходов по приведенной выше формуле:

Амортизационные расходы = (4 миллиона / 100 миллионов) x (25000 долларов — 0 долларов) = 1000 долларов США

# 4 Сумма- Метод начисления процентов по годам

Метод суммы цифр по годам является одним из методов ускоренной амортизации. Более высокие расходы возникают в первые годы и более низкие расходы в последние годы срока полезного использования актива.

Метод начисления амортизации по сумме лет Бухгалтерский учет Наши руководства и ресурсы по бухгалтерскому учету представляют собой руководства для самостоятельного изучения бухгалтерского учета и финансов в удобном для вас темпе. Просмотрите сотни руководств и ресурсов. Оставшийся срок службы актива делится на сумму лет, а затем умножается на амортизационную базу, чтобы определить расходы на амортизацию.

Формула амортизации для метода суммы летних цифр:

Амортизационные расходы = (Остаточный срок службы / сумма цифр лет) x (Стоимость — Остаточная стоимость)

. следующий пример, чтобы легче понять концепцию метода начисления амортизации по сумме лет.

следующий пример, чтобы легче понять концепцию метода начисления амортизации по сумме лет.

Пример

Рассмотрим единицу оборудования, которая стоит 25 000 долларов, имеет расчетный срок полезного использования 8 лет и остаточную стоимость 0 долларов. Для расчета амортизации по сумме лет создайте график:

Информация в таблице поясняется ниже:

- База амортизации постоянна в течение многих лет и рассчитывается следующим образом :

База амортизации = Стоимость — Остаточная стоимость

База амортизации = 25000 долларов — 0 = 25000 долларов

2.Оставшийся срок службы — это просто оставшийся срок службы актива. Например, в начале года оставшийся срок эксплуатации актива составляет 8 лет. В следующем году оставшийся срок эксплуатации актива составляет 7 лет и т. Д.

3. RL / SYD — это «оставшийся срок службы, деленный на сумму лет». В этом примере срок полезного использования актива составляет 8 лет. Следовательно, сумма лет будет 1 + 2 + 3 + 4 + 5 + 6 + 7 + 8 = 36 лет. Оставшийся срок службы в начале 1-го года равен 8. Следовательно, RM / SYD = 8/36 = 0.2222.

Следовательно, сумма лет будет 1 + 2 + 3 + 4 + 5 + 6 + 7 + 8 = 36 лет. Оставшийся срок службы в начале 1-го года равен 8. Следовательно, RM / SYD = 8/36 = 0.2222.

4. Число RL / SYD умножается на базу амортизации, чтобы определить расходы за этот год.

5. То же самое делается в последующие годы. В начале года 2 RL / SYD будет 7/36 = 0,1944. 0,1944 x 25 000 долларов = 4 861 доллар расходов за год 2.

Узнайте больше на курсах бухгалтерского учета CFI.

Сводка методов амортизации

Ниже приводится сводка всех четырех методов амортизации из приведенных выше примеров.

Вот график, показывающий балансовую стоимость актива с течением времени для каждого отдельного метода.

Вот сводка амортизационных расходов с течением времени для каждого из 4 типов расходов.

Загрузите бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Шаблон методов амортизации

Загрузите бесплатный шаблон Excel, чтобы углубить свои знания в области финансов!Видеообъяснение методов амортизации

Ниже приведен небольшой видеоурок, в котором рассматриваются четыре типа амортизации, описанные в этом руководстве.Хотя прямолинейный метод является наиболее распространенным, также есть много случаев, когда ускоренные методы Ускоренная амортизация Ускоренная амортизация — это метод амортизации, при котором основной капитал снижает свою балансовую стоимость более быстрыми (ускоренными) темпами, чем это было бы предпочтительно, или когда метод должен быть привязан к использованию, например, к единицам продукции.

Видео: Курсы финансового анализа CFI.

Дополнительные ресурсы

Благодарим вас за то, что вы прочитали это руководство CFI по 4 основным типам амортизации.CFI — глобальный поставщик курсов финансового моделирования и сертификации финансового аналитика. Станьте сертифицированным аналитиком финансового моделирования и оценки (FMVA) ®. Чтобы помочь вам стать финансовым аналитиком мирового уровня, вам пригодятся следующие дополнительные ресурсы CFI:

- График амортизации График амортизации График амортизации требуется в финансовом моделировании для связи трех финансовых отчетов (доход, баланс, движение денежных средств) в Excel.

- Расходы на амортизацию Расходы на амортизацию При покупке долгосрочного актива его следует капитализировать, а не списывать на расходы в том отчетном периоде, в котором он был приобретен.

- Прогнозирование статей балансаПроектирование статей балансаПроектирование статей баланса включает анализ оборотного капитала, основных средств, долгового уставного капитала и чистой прибыли. В этом руководстве подробно описано, как рассчитать

- Основные средства (Основные средства) Основные средства (Основные средства) Основные средства (Основные средства) (Основные средства) являются одним из основных внеоборотных активов, отражаемых в балансе. На основные средства влияют капитальные затраты,

Прямая линия Базовое определение

Что такое принцип прямой линии?

Прямолинейный базис — это метод начисления износа и амортизации.Также известный как прямолинейная амортизация, это самый простой способ определить потерю стоимости актива с течением времени. Прямолинейный метод рассчитывается путем деления разницы между стоимостью актива и его ожидаемой ликвидационной стоимостью на количество лет, в течение которых он будет использоваться.

Понимание принципа прямой линии

В бухгалтерском учете существует множество различных соглашений, которые предназначены для сопоставления продаж и расходов с периодом, в котором они были понесены.Одно соглашение, которое принимают компании, называется амортизацией.

Компании используют амортизацию для физических активов и амортизацию для нематериальных активов, таких как патенты и программное обеспечение. Оба соглашения используются для расчета расходов на актив в течение более длительного периода времени, а не только в период, когда он был приобретен. Другими словами, компании могут растягивать стоимость активов на множество различных временных рамок, что позволяет им получать прибыль от актива, не вычитая полную стоимость из чистой прибыли (NI).

Расчет по прямой линии

Задача состоит в том, чтобы определить, сколько нужно потратить. Один из методов, который используют бухгалтеры для определения этой суммы, — это линейный метод.

Чтобы рассчитать прямолинейный метод, возьмите покупную цену актива, а затем вычтите остаточную стоимость , — оценочную стоимость продажи, когда ожидается, что он больше не понадобится. Затем разделите полученное число на общее количество лет, в течение которых актив будет полезен, что называется сроком полезного использования на бухгалтерском жаргоне.

Метод прямой линии = (покупная цена актива — ликвидационная стоимость) / расчетный срок полезного использования актива

Ключевые выводы

- Прямолинейный метод расчета износа и амортизации, процесс списания актива на более длительный период времени, чем при его покупке.

- Рассчитывается путем деления разницы между стоимостью актива и его ожидаемой ликвидационной стоимостью на количество лет, в течение которых он будет использоваться.

- Прямолинейный базис популярен, потому что его легко вычислить и понять, хотя он также имеет несколько недостатков.

Пример прямого базиса

Предположим, что компания А покупает оборудование за 10 500 долларов. Предполагаемый срок службы оборудования — 10 лет, а аварийная стоимость — 500 долларов США. Для расчета амортизации по прямой линии бухгалтер делит разницу между ликвидационной стоимостью и стоимостью оборудования — также называемой амортизируемой базой или стоимостью активов — на ожидаемый срок службы оборудования.

Прямолинейная амортизация для этого оборудования составляет (10 500 — 500 долларов) / 10 = 1000 долларов. Это означает, что вместо того, чтобы списывать полную стоимость оборудования в текущем периоде, компании нужно потратить всего 1000 долларов. Компания будет продолжать отчислять 1000 долларов на контрольный счет, называемое накопленной амортизацией, до тех пор, пока в бухгалтерских книгах не останется 500 долларов в качестве стоимости оборудования.

Преимущества и недостатки прямой линии

Бухгалтерам нравится прямолинейный метод, потому что он прост в использовании, дает меньше ошибок в течение срока службы актива и расходует одинаковую сумму за каждый отчетный период.В отличие от более сложных методологий, таких как двойное уменьшение остатка, прямая линия проста и использует всего три различных переменных для расчета суммы амортизации за каждый отчетный период.

Однако простота прямолинейного базиса также является одним из его самых больших недостатков. Одна из наиболее очевидных ошибок при использовании этого метода заключается в том, что расчет срока полезного использования основан на предположениях. Например, всегда существует риск того, что технический прогресс потенциально может сделать актив устаревшим раньше, чем ожидалось.Более того, прямолинейный метод не учитывает ускоренную потерю стоимости актива в краткосрочной перспективе или вероятность того, что его содержание по мере старения будет стоить дороже.

Определение суммы лет

Что такое цифры суммы лет?

Цифры суммы лет (SYD) — это ускоренный метод расчета амортизации актива. Этот метод берет ожидаемый срок службы актива и складывает цифры за каждый год; таким образом, если предполагалось, что актив будет прослужить пять лет, сумма летних цифр будет получена путем сложения: 5 + 4 + 3 + 2 + 1, чтобы получить в сумме 15.Затем каждую цифру делят на эту сумму, чтобы определить процент, на который актив должен амортизироваться каждый год, начиная с наибольшего числа в году 1.

Ключевые выводы

- Цифры суммы лет — это ускоренный метод определения ожидаемой амортизации актива с течением времени.

- Амортизация — это метод учета, который включает сочетание стоимости использования материального актива с преимуществом, полученным в течение срока его полезного использования.

- Ускоренная амортизация отличается от стандартной амортизации тем, что предполагает более высокие первоначальные затраты на амортизацию и более низкие затраты в последующие годы, что отражает тот факт, что выгода от использования актива будет уменьшаться с возрастом актива.

- Стандартная амортизация, или прямолинейная амортизация, использует одну и ту же денежную стоимость каждый год в течение срока полезного использования актива.

- Лучше всего использовать метод ускоренной амортизации, такой как метод SYD, когда актив потеряет большую часть своей стоимости к началу срока полезного использования

Цифры суммы лет

Амортизация — это метод распределения стоимости актива, при котором стоимость актива распределяется по расходам для каждого периода, который, как ожидается, принесет пользу от использования актива.В зависимости от выбранного распределения затрат или нормы амортизации амортизационные отчисления могут быть переменными, линейными или ускоренными в течение срока полезного использования актива.

Ускоренная амортизация использует методы уменьшения начислений, в том числе цифры суммы лет (SYD), обеспечивая более высокие амортизационные расходы в предыдущие годы и более низкие амортизационные отчисления в более поздние периоды. В соответствии с методом SYD процент амортизации для каждого года рассчитывается как количество лет оставшегося срока службы актива за тот же год, деленное на сумму оставшегося срока службы актива за каждый год в течение срока службы актива.Поскольку норма амортизации со временем уменьшается, уменьшаются и амортизационные отчисления.

Имеет смысл использовать метод ускоренной амортизации, такой как метод SYD, когда актив потеряет большую часть своей стоимости к началу срока полезного использования, как, например, в случае с автомобилями. В приведенном выше пятилетнем примере метод SYD даст следующий график амортизации:

- Год 1: 5/15 = 33%

- Год 2: 4/15 = 27%

- Год 3: 3/15 = 20%

- Год 4: 2/15 = 13%

- Год 5: 1/15 = 7%

Сумма процентов за все эти годы должна составить 100%.

Ускоренная амортизация учитывает вероятность снижения стоимости активов с течением времени, а также требует более высоких затрат на ремонт и техническое обслуживание в более поздние годы, чем при первоначальной покупке.

Как только компания принимает решение о методе амортизации, она обычно должна придерживаться этого метода амортизации в будущем для этого конкретного актива. Изменение потребует пересмотра всей ранее представленной финансовой отчетности.

Экономическая полезность активов

Ускоренное или уменьшающееся распределение затрат на амортизацию активов, такое как метод суммы лет, лучше соответствует стоимости использования актива с той выгодой, которую использование актива обеспечивает каждый год в течение экономического срока службы актива.

Выгода от использования актива будет уменьшаться по мере того, как актив стареет, а это означает, что актив обеспечивает большую стоимость услуг в более ранние годы. Таким образом, начисление более высоких амортизационных расходов на раннем этапе и уменьшение амортизационных отчислений в последующие годы отражает реальность изменения экономической полезности актива с течением времени.

Затраты на ремонт и техническое обслуживание

По мере старения актива затраты на ремонт и техническое обслуживание будут расти, поскольку актив требует ремонта все чаще; Снова рассмотрим в качестве примера автомобиль.Уменьшение амортизационных отчислений с течением времени помогает обеспечить постоянные общие затраты между амортизационными отчислениями и затратами на ремонт и техническое обслуживание, последние из которых ниже в предыдущие годы и могут компенсировать более высокие амортизационные отчисления на раннем этапе.

Без ускоренной амортизации и снижения амортизационных отчислений прибыль, согласно отчету, может быть слишком сильно искажена на раннем этапе и слишком низкой позже, когда распределение амортизационных затрат не учитывает фактические изменения в затратах на ремонт и техническое обслуживание в течение срока полезного использования актива.

Определение амортизации

Что такое амортизация?

Амортизация — это метод учета, при котором стоимость материального или физического актива распределяется на срок его полезного использования или ожидаемого срока службы. Амортизация показывает, какая часть стоимости актива была израсходована. Амортизация активов помогает компаниям получать доход от актива, списывая часть его стоимости каждый год, когда актив используется. Если не принять во внимание, это может сильно повлиять на прибыль.

Компании могут амортизировать долгосрочные активы как для налоговых, так и для бухгалтерских целей.Например, компании могут получить налоговый вычет стоимости актива, что означает уменьшение налогооблагаемой прибыли. Однако Налоговая служба (IRS) заявляет, что при амортизации активов компании должны распределять затраты по времени. У IRS также есть правила, когда компании могут делать вычеты.

Ключевые выводы

- Согласно принципу соответствия в бухгалтерском учете, амортизация связывает стоимость использования материального актива с прибылью, полученной в течение срока его полезного использования.

- Существует множество видов амортизации, включая линейную и различные формы ускоренной амортизации.

- Накопленная амортизация — это сумма всех амортизационных отчислений, начисленных на актив до определенной даты.

- Балансовая стоимость актива в балансе равна его первоначальной стоимости за вычетом всей накопленной амортизации.

- Балансовая стоимость актива после амортизации называется его ликвидационной стоимостью.

Общие сведения об амортизации

Амортизация — это соглашение о бухгалтерском учете, которое позволяет компании списывать стоимость актива в течение определенного периода времени, обычно в течение срока полезного использования актива.Такие активы, как машины и оборудование, дороги. Вместо того, чтобы осознавать полную стоимость актива в первый год, амортизация актива позволяет компаниям распределять эту стоимость и получать от нее доход.

Амортизация используется для учета снижения балансовой стоимости с течением времени. Балансовая стоимость представляет собой разницу между первоначальной стоимостью и накопленной амортизацией за годы.

Каждая компания может установить свои собственные пороговые суммы, когда начинать амортизацию основных средств или основных средств.Например, небольшая компания может установить порог в 500 долларов, выше которого она обесценивает актив. С другой стороны, более крупная компания может установить порог в 10 000 долларов, ниже которого все покупки немедленно списываются на расходы.

Для целей налогообложения IRS публикует графики амортизации с подробным указанием количества лет, в течение которых актив может быть амортизирован, на основе различных классов активов.

Все денежные затраты могут быть первоначально оплачены при покупке актива, но расходы учитываются постепенно для целей финансовой отчетности, поскольку активы приносят пользу компании в течение длительного периода времени.Следовательно, амортизация считается неденежным начислением, поскольку не представляет собой фактический отток денежных средств. Однако амортизационные отчисления по-прежнему уменьшают прибыль компании, что полезно для целей налогообложения.

Принцип сопоставления в соответствии с общепринятыми принципами бухгалтерского учета (GAAP) представляет собой концепцию учета по методу начисления, согласно которой расходы должны сопоставляться с тем же периодом, в котором была получена соответствующая выручка. Амортизация помогает связать стоимость актива с выгодой от его использования с течением времени.Другими словами, каждый год актив вводится в эксплуатацию и приносит доход, при этом также регистрируются дополнительные расходы, связанные с его использованием.

Общая сумма амортизации каждый год, представленная в процентах, называется нормой амортизации. Например, если у компании была общая амортизация 100 000 долларов за ожидаемый срок службы актива, а годовая амортизация составила 15 000 долларов; ставка будет 15% в год.

Учет амортизации

Когда актив приобретается, он записывается как дебет для увеличения счета актива, который затем отображается в балансе, и как кредит для уменьшения денежных средств или увеличения кредиторской задолженности, который также отображается в балансе.Ни одна из сторон этой записи в журнале не влияет на отчет о прибылях и убытках, в котором указываются доходы и расходы. Чтобы перенести стоимость актива из баланса в отчет о прибылях и убытках, на регулярной основе производится амортизация.

В конце отчетного периода бухгалтер регистрирует амортизацию для всех капитализированных активов, которые не полностью амортизированы. Журнальная запись для этой амортизации состоит из дебета амортизационных расходов, который проходит в отчет о прибылях и убытках, и кредита на накопленную амортизацию, которая отражается в балансе.Накопленная амортизация — это счет контраактивов, то есть его естественный баланс представляет собой кредит, уменьшающий стоимость чистых активов (СЧА). Накопленная амортизация любого данного актива — это его совокупная амортизация до одного момента его срока службы.

Как указывалось ранее, балансовая стоимость — это за вычетом счета активов и накопленной амортизации. Остаточная стоимость — это балансовая стоимость, которая остается в балансе после начисления всех амортизационных отчислений до тех пор, пока актив не будет продан или иным образом выбыл.Он основан на том, что компания ожидает получить в обмен на актив в конце срока его полезного использования. Таким образом, оценочная ликвидационная стоимость актива является важным компонентом при расчете амортизации.

Пример амортизации

Если компания покупает оборудование за 50 000 долларов, она может списать полную стоимость актива в первый год или списать стоимость актива в течение 10-летнего срока его полезного использования. Вот почему владельцы бизнеса любят амортизацию.Большинство владельцев бизнеса предпочитают оплачивать только часть затрат, что увеличивает чистую прибыль.

Кроме того, компания может списать оборудование за 10 000 долларов в конце срока его полезного использования, что означает, что его ликвидационная стоимость составляет 10 000 долларов. Используя эти переменные, бухгалтер рассчитывает амортизационные расходы как разницу между стоимостью актива и его ликвидационной стоимостью, деленную на срок полезного использования актива. Расчет в этом примере: (50 000–10 000 долларов США) / 10, что соответствует 4 000 долларов амортизационных расходов в год.

Это означает, что бухгалтер компании не должен тратить все 50 000 долларов в первый год, даже если компания выплатила эту сумму наличными. Вместо этого компании нужно потратить только 4000 долларов на чистую прибыль. Компания потратит еще 4000 долларов в следующем году и еще 4000 долларов через год, и так далее, пока актив не достигнет своей ликвидационной стоимости в 10000 долларов через десять лет.

Виды амортизации

Прямой

Амортизация активов с использованием линейного метода обычно является самым простым способом регистрации амортизации.Он сообщает о равных расходах на амортизацию каждый год в течение всего срока полезного использования, пока весь актив не будет амортизирован до его остаточной стоимости. В приведенном выше примере использовалась прямолинейная амортизация.

В качестве другого примера предположим, что компания покупает машину по цене 5000 долларов. Компания принимает решение о восстановительной стоимости в 1000 долларов и сроке полезного использования в пять лет. Исходя из этих предположений, амортизируемая сумма составляет 4000 долларов США (стоимость 5000 долларов США — ликвидационная стоимость 1000 долларов США), а годовая амортизация с использованием линейного метода составляет: амортизируемая сумма 4000 долларов США / 5 лет или 800 долларов США в год.В результате норма амортизации составляет 20% (800 долларов США / 4000 долларов США). Норма амортизации используется как при расчете уменьшающегося остатка, так и при двойном уменьшении остатка.

Уменьшение остатка

Метод уменьшающегося остатка — это метод ускоренной амортизации. Этот метод амортизирует машину по пропорциональной амортизации в процентах, умноженной на оставшуюся амортизируемую сумму каждый год. Поскольку балансовая стоимость актива выше в предыдущие годы, тот же процент приводит к увеличению суммы амортизационных расходов в предыдущие годы, которая ежегодно уменьшается.

В приведенном выше прямолинейном примере машина стоит 5000 долларов, имеет аварийную стоимость 1000 долларов, срок службы 5 лет и амортизируется на 20% каждый год, поэтому расходы в первый год составят 800 долларов (4 000 долларов амортизируемой суммы * 20). %), 640 долларов на второй год ((4000 — 800 долларов) * 20%) и т. Д.

Двойное убывающее сальдо (DDB)

Метод двойного уменьшения остатка (DDB) — еще один метод ускоренной амортизации. После двойного увеличения срока полезного использования актива, обратного величине срока полезного использования, эта ставка применяется к амортизируемой базе, балансовой стоимости, на оставшийся срок ожидаемого срока службы актива.Например, актив со сроком полезного использования пять лет будет иметь обратную стоимость 1/5 или 20%. Двойная ставка, или 40%, применяется к текущей балансовой стоимости актива для амортизации. Хотя ставка остается постоянной, долларовая стоимость со временем будет уменьшаться, потому что ставка умножается на меньшую амортизируемую базу каждый период.

Сумма цифр за год (SYD)

Метод суммы годовых цифр (SYD) также допускает ускоренную амортизацию. Для начала сложите все цифры ожидаемого срока службы актива.Например, актив со сроком службы пять лет будет иметь основание из суммы цифр от 1 до 5, или 1 + 2 + 3 + 4 + 5 = 15. В первый год амортизации 5/15 амортизируемых база будет обесценена. Во второй год будет амортизироваться только 4/15 амортизируемой базы. Это продолжается до тех пор, пока за пятый год не будет обесцениваться оставшаяся 1/15 базовой стоимости.

Единицы продукции

Этот метод требует оценки общего количества единиц, которые актив будет производить в течение срока полезного использования.Затем рассчитываются расходы на амортизацию в год на основе количества произведенных единиц. Этот метод также рассчитывает амортизационные расходы на основе амортизируемой суммы.

Часто задаваемые вопросы

Почему активы амортизируются с течением времени?

Как правило, новые активы более ценны, чем старые. Амортизация — это мера величины стоимости, которую актив теряет с течением времени, как непосредственно из-за постоянного использования и износа, так и косвенно из-за внедрения новых моделей продуктов и таких факторов, как инфляция.

Как амортизируются активы для целей налогообложения?

Когда люди говорят об амортизации, это часто относится к бухгалтерской амортизации или процессу распределения стоимости актива в течение его срока полезного использования, чтобы согласовать его расходы с генерированием доходов. Компании также создают бухгалтерские графики амортизации с учетом налоговых льгот, поскольку амортизация активов вычитается как коммерческие расходы в соответствии с правилами IRS. Графики амортизации могут варьироваться от простых прямолинейных до ускоренных или единиц измерения.

Чем амортизация отличается от амортизации?

Амортизация относится только к физическим активам или имуществу. Амортизация — это бухгалтерский термин, который по существу амортизирует нематериальные активы, такие как интеллектуальная собственность или проценты по займам, с течением времени.

Чем отличаются амортизационные расходы и накопленная амортизация?

Основное различие между расходами на амортизацию и накопленной амортизацией заключается в том, что один из них отображается как расход в отчете о прибылях и убытках, а другой — как контрактив, отражаемый в балансе.Оба относятся к «износу» оборудования, машин или другого актива и помогают определить истинную стоимость актива, что является важным соображением при проведении налоговых вычетов в конце года и когда компания продается, а активы нуждаются в правильная оценка. Оба типа амортизационных записей должны указываться в отчетах на конец года и в квартальных отчетах, но именно амортизационные расходы являются более распространенными из двух из-за их применения в отношении вычетов и могут помочь снизить налоговые обязательства компании. Накопленная амортизация больше используется для прогнозирования срока службы элемента или для отслеживания годовой амортизации.

Что такое амортизация и как она рассчитывается?

Каждый бизнес использует активы для получения дохода. А амортизационные расходы учитывают износ активов. Вы можете думать об амортизации как о сигнальном индикаторе, который сообщает вам об оставшейся стоимости каждого актива. Но чтобы понять амортизацию, вам нужно знать, какие активы амортизируются, общие методы амортизации и влияние амортизации на вашу финансовую отчетность.

Что такое амортизация?

Амортизация — это снижение стоимости физического актива.По мере обесценивания актива часть стоимости актива реклассифицируется в счет расходов. Расходы на амортизацию не влияют на денежные средства.

Что такое активы?

Актив — это ресурс, который вы используете для получения дохода для своего бизнеса. Амортизация проводится, когда вы используете актив для получения дохода и прибыли. Стоимость актива реклассифицируется в счет расходов в течение срока полезного использования актива. Например, когда срок службы грузовика подходит к концу, вся его стоимость становится расходом на амортизацию.

Что такое учет по методу начисления?

Общепринятые принципы бухгалтерского учета (GAAP) требуют, чтобы компании использовали метод начисления. Метод начисления сопоставляет полученный доход с расходами, понесенными для получения дохода.

Амортизация сопоставляет доход, генерируемый активами, с расходом, который использует актив. Ландшафтный дизайнер, который водит грузовик, использует активы для получения дохода от сантехники. Каждый год ландшафтный дизайнер реклассифицирует часть стоимости грузовика на амортизационные расходы.

Общие амортизационные расходы одинаковы, независимо от используемого вами метода амортизации. За грузовик стоимостью 20 000 долларов будут начислены расходы на амортизацию в размере 20 000 долларов, если владелец не сможет его продать. Единственная разница в методах начисления амортизации заключается в сроках возникновения расходов.

Какие активы можно амортизировать?

Когда компания покупает актив, руководство должно решить, как рассчитать амортизацию. Материальные (физические) активы обесцениваются, в то время как вы расходуете нематериальные активы на амортизацию.

Например, патент — это нематериальный актив, который бизнес может использовать для получения дохода. Большинство патентов вступают в силу только в течение нескольких лет. С каждым годом часть патента реклассифицируется на амортизационные расходы.

Улучшения земли, такие как затраты на озеленение, амортизируются. Однако сама земля не обесценивается.

Общие коэффициенты амортизации

Предположим, что ландшафтная компания покупает грузовик. Компания может использовать несколько факторов для определения амортизационных расходов грузовика.

Срок полезного использования: Количество лет, в течение которых компания будет использовать актив для бизнеса.

Остаточная стоимость: Сумма в долларах, за которую компания может продать актив в конце срока его полезного использования. Во многих случаях стоимость утилизации равна нулю.

Амортизируемая база: Общая стоимость, которая может амортизироваться в течение срока полезного использования актива. Рассчитайте амортизируемую базу, вычтя стоимость актива из его ликвидационной стоимости. Формула следующая:

Стоимость актива — ликвидационная стоимость = амортизируемая база

График амортизации: В графике указана сумма амортизации в долларах за год на основе перечисленных факторов и метода амортизации.

Общие методы начисления амортизации

Выбранный вами метод амортизации должен зависеть от того, как вы используете актив для получения дохода.

Если вы активно используете актив в первые годы его использования, вам следует выбрать метод амортизации, который учитывает больше расходов в первые годы. Если вы планируете использовать актив с одинаковой ставкой в годовом исчислении, сумма годовых расходов на амортизацию будет фиксированной.

Существует пять распространенных методов начисления амортизации:

- Прямая линия

- Двукратно уменьшающийся баланс

- Сумма цифр года

- Единицы продукции

- Модифицированная система ускоренного возмещения затрат (MACRS)

Как рассчитать амортизацию

Расчет амортизации — это двухэтапный процесс.Во-первых, определите срок полезного использования актива, ликвидационную стоимость и первоначальную стоимость. Затем выберите метод амортизации, который лучше всего соответствует тому, как вы используете этот актив для бизнеса.

Прямолинейный метод начисления амортизации

Самый распространенный вид начисления амортизации — это линейный метод. Формула линейной амортизации требует одинаковой суммы амортизационных расходов каждый год.

Допустим, вам нужно определить амортизацию грузовика для доставки. Грузовик стоит 30 000 долларов.Его ликвидационная стоимость составляет 3000 долларов, амортизируемая база — 27000 долларов, а срок полезного использования — пять лет.

Чтобы найти ежегодные расходы на амортизацию, разделите амортизируемую базу грузовика на срок его полезного использования, чтобы получить 5400 долларов в год. Вы обнаружите, что можете продать грузовик за 3000 долларов через пять лет, потому что вы вычли стоимость грузовика из его амортизируемой базы.

Метод начисления амортизации с двойным уменьшением

Метод двойного уменьшающегося остатка позволяет увеличить амортизационные расходы в первые годы полезного использования актива.Метод двойного уменьшающегося остатка — это метод ускоренной амортизации, потому что расходы увеличиваются в первые годы и меньше в последующие годы. Этот метод рассчитывает амортизацию в процентах, а затем амортизирует актив по удвоенной процентной ставке.

Допустим, вам нужно определить амортизацию фургона с помощью метода двойного уменьшающегося остатка. Фургон стоит 25000 долларов. Его ликвидационная стоимость составляет 3000 долларов, амортизируемая база — 22000 долларов, а срок полезного использования — пять лет. Метод прямой амортизации покажет амортизацию 20% за год полезного использования.Метод двойного уменьшающегося остатка покажет норму амортизации 40% в год.

Балансовая стоимость, метод накопленной амортизации

В этом методе для расчета амортизации используется балансовая стоимость актива. Балансовая стоимость — это стоимость актива за вычетом накопленной амортизации. Накопленная амортизация — это общая сумма амортизации, признанная на текущий момент.

Допустим, вы хотите узнать расходы на амортизацию фургона в первый, второй и третий год владения им. Умножьте стоимость фургона (25 000 долларов США) на 40%, чтобы получить амортизационные расходы в размере 10 000 долларов США в первый год.

Балансовая стоимость фургона на начало второго года составляет 15 000 долларов США, или стоимость фургона за вычетом его амортизации за первый год. Теперь умножьте балансовую стоимость фургона (15 000 долларов США) на 40%, чтобы получить амортизационные расходы в размере 6000 долларов США на второй год.

Балансовая стоимость фургона на начало третьего года составляет 9 000 долларов, или стоимость фургона за вычетом накопленной амортизации. Теперь умножьте балансовую стоимость фургона (9000 долларов) на 40%, чтобы получить амортизационные расходы в размере 3600 долларов на третий год.

Общие амортизационные расходы уменьшаются каждый год до тех пор, пока остаточная балансовая стоимость актива не сравняется с его ликвидационной стоимостью.На этом этапе амортизационные отчисления прекращаются, поскольку срок полезного использования актива закончился. Теперь вы можете продать фургон за 3000 долларов.

Метод двойного уменьшающегося остатка не вычитает остаточную стоимость актива до расчета суммы амортизации 40% каждый год. Это связано с тем, что ликвидационная стоимость актива учитывается в конце срока полезного использования.

Метод начисления амортизации по сумме лет

Чтобы использовать этот метод, вы воспользуетесь соотношением. В числителе указывается количество лет, оставшихся до срока полезного использования актива, а в знаменателе — сумма лет первоначального срока полезного использования актива.

Допустим, у вас есть машина стоимостью 30 000 долларов. У машины есть аварийная стоимость 3000 долларов, амортизируемая база 27000 долларов и пятилетний срок полезного использования. Таким образом, сумма всех лет первоначального срока полезного использования актива составляет 15.

В первый год коэффициент составляет пять пятнадцатых. Умножьте амортизируемую базу в размере 27000 долларов на коэффициент амортизации за первый год, чтобы получить амортизационные расходы в размере 9000 долларов за второй год.

На второй год оставшийся срок полезного использования машины составляет четыре года или четыре пятнадцатых.Умножьте амортизируемую базу в размере 27000 долларов на коэффициент за второй год, чтобы получить амортизационные расходы в размере 7200 долларов за второй год.

Когда вы рассчитываете амортизационные расходы за все пять лет, общая сумма равна 27 000 долларов амортизируемой базы.

Единицы производственной амортизации

Многие компании-производители используют единичный метод производства. Этот метод рассчитывает амортизацию на основе количества единиц, произведенных в конкретном году. Этот метод полезен для компаний, объем производства которых каждый год значительно колеблется.

Если у вас есть машина, вы должны признать большую амортизацию, когда используете актив для производства большего количества единиц продукции. Если производство снижается, этот метод сокращает амортизационные расходы от одного года к другому.

Допустим, у вас есть машина стоимостью 50 000 долларов. Стоимость утилизации машины составляет 10 000 долларов, а амортизируемая база — 40 000 долларов. Он может произвести 100 000 единиц в течение пяти лет полезного использования.

Чтобы найти сумму амортизации на произведенную единицу продукции, разделите амортизируемую базу в размере 40 000 долларов на 100 000 единиц, чтобы получить 40 центов за единицу.Если машина произвела 40 000 единиц в первый год своего полезного использования, расходы на амортизацию составили 16 000 долларов.

Модифицированная система ускоренного возмещения затрат (MACRS)

MACRS — это метод амортизации, при котором амортизационные расходы отражаются в налоговых целях. Компании часто используют другой метод начисления амортизации для бухгалтерского учета и налоговых целей. Бухгалтеры должны создать отчет о сверке, в котором объясняются различия между бухгалтерским учетом и налоговой амортизацией для налоговой декларации предприятия.Публикация IRS 946 предоставляет метод налоговой амортизации для каждого типа активов, которыми владеет ваш бизнес.

Как ваш метод амортизации влияет на размер налога на прибыль

Используемый тип амортизации влияет на прибыль и налоговые обязательства вашей компании. Методы ускоренной амортизации, такие как метод двойного уменьшающегося остатка, приводят к увеличению амортизационных расходов в первые годы срока службы актива. В результате налоговый вычет на амортизацию выше, а чистая прибыль ниже.

Владельцы бизнеса могут списывать большие суммы на амортизацию в первые годы, но позже ситуация изменится. Метод двойного уменьшающегося остатка признает меньшую амортизацию в более поздние годы полезного использования актива. Более низкие расходы на амортизацию создают более высокие налоговые обязательства. Амортизация актива с использованием линейного метода генерирует одинаковую сумму расходов на амортизацию каждый год.

Вам необходимо понять, как амортизация влияет на вашу финансовую отчетность.А чтобы правильно разнести бухгалтерские проводки, вам нужно знать, как записывать амортизацию в журнальных записях.

Записи в журнале амортизации

Предположим, что ландшафтная компания проводит амортизационные записи для грузовика с использованием линейного метода начисления амортизации. Грузовик стоит 25000 долларов. Его ликвидационная стоимость составляет 3000 долларов, амортизируемая база — 22000 долларов, а срок полезного использования — пять лет.

Чтобы найти ежегодную амортизацию грузовика, разделите амортизируемую базу грузовика на срок его полезного использования.Годовая амортизация грузовика составляет 4400 долларов. В бухгалтерской записи за первый год грузовика расходы на амортизацию по дебету и накопленная амортизация по кредиту составляют 4400 долларов.

Запись журнала увеличивает амортизационные расходы и накопленную амортизацию, также известную как счет основных средств. На каждом счете актива должен быть счет накопленной амортизации, чтобы вы могли сравнить его стоимость и накопленную амортизацию для расчета его балансовой стоимости.

В то время как счета активов увеличиваются с дебетовой записью, накопленная амортизация — это противоположный счет активов, который увеличивается с записью кредита.Этот формат полезен, потому что баланс вычитает накопленный остаток амортизации каждого актива из его первоначальной стоимости.

Финансовый отчет показывает, что к концу первого года предприятие «израсходовало» 4 400 долларов от стоимости грузовика. По состоянию на конец четвертого года накопленный остаток амортизации грузовика составляет 17 600 долларов, или 4400 долларов, умноженных на четыре года. По цифрам видно, что срок службы грузовика подходит к концу.

Понимание амортизации может помочь вам улучшить процесс планирования

Правильный учет амортизации помогает планировать покупку активов.Проводка амортизации помогает отслеживать текущее состояние ваших основных средств. Чтобы определить, когда необходимо заменить активы, просмотрите подробный список каждого основного средства.

Вы можете использовать бухгалтерское программное обеспечение для отслеживания амортизации и использовать любой метод амортизации. Программа рассчитает ежегодные расходы на амортизацию и внесет их в необходимые записи журнала. Решение для бухгалтерского учета может помочь вам принимать более обоснованные решения для уверенного развития вашего бизнеса.

–

Это содержимое предназначено только для информационных целей и не должно рассматриваться как юридическая, бухгалтерская или налоговая консультация или замена для получения такой консультации, характерной для вашего бизнеса.Может применяться дополнительная информация и исключения. Применимые законы могут различаться в зависимости от штата или местности. Не дается никаких гарантий, что информация является исчерпывающей по своему охвату или подходит для работы с конкретной ситуацией клиента. Intuit Inc. не несет ответственности за обновление или изменение любой информации, представленной здесь. Соответственно, на предоставленную информацию не следует полагаться как на замену независимому исследованию. Intuit Inc. не гарантирует, что материалы, содержащиеся в данном документе, останутся точными или что они будут полностью свободны от ошибок при публикации.Читатели должны проверить утверждения, прежде чем полагаться на них.

Как рассчитать амортизацию

5 мин. Прочитать

- Концентратор

- Бухгалтерский учет

- Как рассчитать амортизацию

Что такое накопленная амортизация?

Три основных метода расчета амортизации

Для расчета амортизации вычтите остаточную стоимость актива из его стоимости, чтобы определить сумму, которая может быть амортизирована.Разделите эту сумму на количество лет полезного срока службы актива. Разделите на 12, чтобы получить ежемесячную амортизацию актива.

Стоимость бизнес-актива в течение срока его полезного использования называется амортизацией.

Вот информация, необходимая для расчета амортизации:

- Срок полезного использования актива: эта информация доступна в таблицах в зависимости от типа актива. Вам, вероятно, понадобится бухгалтер, который расскажет вам о сроке полезного использования конкретного актива.

- Минус остаточная стоимость актива в конце срока его полезного использования. Как и срок полезного использования, ликвидационная стоимость определяется по таблице.

- Разделено на стоимость актива: сюда входят все затраты на приобретение актива, такие как транспортировка, установка и обучение.

Это приведет к балансовой стоимости актива.

Например, ежегодная амортизация оборудования со сроком полезного использования 20 лет, ликвидационной стоимостью 2000 долларов и стоимостью 100 000 долларов составляет 4900 долларов ((100 000–2 000 долларов) / 20).

Актив должен быть введен в эксплуатацию (настроен и использован) в первый год расчета амортизации для целей бухгалтерского учета и налогообложения.

Для активов, приобретенных в середине года, годовые расходы на амортизацию делятся на количество месяцев в этом году с момента покупки.

В этой статье также будут обсуждаться:

ПРИМЕЧАНИЕ. Члены группы поддержки FreshBooks не сертифицированы по налогам на прибыль или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks.Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Что такое накопленная амортизация?

Накопленная амортизация актива до одного момента его срока службы называется накопленной амортизацией. Балансовая стоимость актива на балансе представляет собой разницу между его покупной ценой и накопленной амортизацией. Компания покупает и удерживает актив на балансе до тех пор, пока остаточная стоимость не будет соответствовать балансовой стоимости.

Накопленная амортизация применяется к капитализированным активам.Капитализированные активы — это активы, которые обеспечивают стоимость более одного года. Правила бухгалтерского учета требуют, чтобы расходы и продажи совпадали в том периоде, в котором они были понесены. Амортизация — это решение этой проблемы сопоставления капитализированных активов. Часть стоимости актива в год его покупки и в течение оставшегося срока полезного использования актива считается расходом на амортизацию. Накопленная амортизация — это общая сумма, на которую актив был амортизирован в течение срока службы актива.

Три основных метода расчета амортизации

Амортизация может рассчитываться на ежемесячной основе двумя различными способами.

Определение ежемесячной накопленной амортизации для актива зависит от срока полезного использования актива, определенного IRS, а также от того, какой метод учета вы используете.

Срок полезного использования актива может составлять от трех до 20 лет для личной собственности, от 15 до 20 лет для улучшения земли и составляет 27,5 лет для жилой недвижимости и 39 лет для коммерческой недвижимости.IRS располагает информацией об амортизации и сроке службы активов.

IRS в настоящее время использует Модифицированную систему ускоренного возмещения затрат (MARCS) — систему амортизации, которая позволяет рассчитывать амортизацию либо линейным методом, либо методом уменьшающегося остатка.

Прямолинейный метод

Чтобы использовать прямолинейный метод, вы выбираете амортизацию своей собственности на равную сумму за каждый год в течение срока ее полезного использования.

Используйте следующие шаги для расчета ежемесячной линейной амортизации ✔️:

- Вычтите остаточную стоимость актива из его стоимости, чтобы определить сумму, которая может быть амортизирована.

- Разделите эту сумму на количество лет полезного использования актива. срок службы

- Разделите на 12, чтобы получить ежемесячную амортизацию актива.

Метод уменьшающегося остатка

Этот метод используется для признания большей части амортизации актива на раннем этапе его срока службы.Существует два варианта этого метода: метод двойного уменьшающегося остатка и метод уменьшающегося остатка на 150%. Сумма амортизации меняется из года в год с использованием любого из этих методов, поэтому его сложнее рассчитать, чем линейный метод. Метод двойного уменьшающегося остатка используется следующая формула для расчета суммы амортизации за каждый год:

Чтобы преобразовать ее из годовой амортизации в ежемесячную, разделите полученный результат на 12.

Цифры суммы лет (SYD ) Метод

Метод, который берет ожидаемый срок службы актива и складывает цифры для каждого года, известен как метод суммы цифр лет (SYD).Это ускоренный метод расчета амортизации.

Итак, если предполагается, что актив будет прослужить пять лет, сумма цифр лет будет рассчитана путем сложения 5 + 4 + 3 + 2 + 1, чтобы получить в сумме 15. Каждая цифра затем делится на это сумма для определения процента, на который актив должен амортизироваться каждый год, начиная с наибольшего числа в году 1.

Формула для расчета амортизации с помощью метода SYD выглядит следующим образом:

СВЯЗАННЫЕ СТАТЬИ

Амортизация | Объяснение | AccountingCoach

Введение в амортизацию

Знаете ли вы? Чтобы сделать тему амортизации еще более понятной, мы создали сборник дополнительных материалов под названием AccountingCoach PRO .Наши пользователи PRO получают пожизненный доступ к нашей памятке по амортизации, карточкам, быстрым тестам, бизнес-формам и многому другому.

Что такое амортизация?

Амортизация — это систематический процесс распределения (распределения) стоимости актива, используемого в бизнесе, по отчетным периодам, в которых используется актив. Амортизация связана со зданиями, оборудованием, транспортными средствами и другими физическими активами, срок службы которых превышает год, но не вечен.

Причина амортизации

Амортизация необходима для измерения чистой прибыли компании в каждом отчетном периоде.Чтобы продемонстрировать это, давайте предположим, что розничный торговец покупает грузовик за 70 000 долларов в первый день текущего года, но предполагается, что грузовик будет использоваться в течение семи лет. Для розничного продавца нелогично отчитываться о 70 000 долларов как о расходах в текущем году, а затем отчитываться о 0 о расходах в течение оставшихся 6 лет. Тем не менее, логично сообщать о расходах в размере 10 000 долларов за каждый из 7 лет, в течение которых грузовик будет использоваться.

Бухгалтеры часто говорят, что цель амортизации состоит в том, чтобы сопоставить стоимость грузовика с доходами , которые получают от использования грузовика.Другие говорят, что стоимость грузовика соотносится с периодами использования грузовика.

Примеры активов, подлежащих амортизации

Некоторые примеры амортизируемых активов включают:

- Здания (без земли)

- Машины и оборудование

- Грузовые и легковые

- Компьютерные системы

- Мебель и фурнитура

- Благоустройство территории (парковки, наружное освещение и др.)

Эти активы часто называют амортизируемыми активами, основными фондами, производственными активами, производственными активами, материальными активами, основными активами и построенными активами.

Как записываются эти активы

Амортизируемые активы первоначально учитываются в бухгалтерском учете по стоимости приобретения. Стоимость определяется как все затраты, которые потребовались для установки актива на место и его готовности к использованию.

Чтобы проиллюстрировать стоимость актива, предположим, что компания заплатила 10 000 долларов за покупку бывшего в употреблении оборудования, расположенного на расстоянии 200 миль. Затем компания заплатила 2000 долларов за транспортировку оборудования на место. Наконец, компания заплатила 5000 долларов за приведение оборудования в рабочее состояние.Компания зарегистрирует оборудование в своей главной бухгалтерской книге «Оборудование» стоимостью 17 000 долларов США.

Остаток на счете «Оборудование» будет отражен в балансе компании под заголовком «Актив» «Основные средства» .

Как рассчитывается амортизация

Расчет амортизации включает в себя следующее:

Стоимость актива

Стоимость актива включает все затраты, необходимые для установки актива на место и его готовности к использованию.Оценочная ликвидационная стоимость актива