Может ли аванс быть больше чем зарплата: Порядок расчета зарплаты за первую половину месяца(аванса)

расчет, сроки выдачи, размер, выплата

Традиционно зарплату работнику выплачивают дважды в месяц – аванс и собственно зарплата. Однако в главном документе, регулирующем трудовые отношения – Трудовом Кодексе, такое понятие отсутствует. В то же время им оперируют все финансовые органы.

Что же подразумевается под авансом и как его рассчитывают.

Нормативное регулирование

Согласно статье №136 ТК РФ заработанная плата сотрудникам выплачивается дважды в месяц с временным промежутком до 2 недель. Конкретные сроки устанавливает наемщик, но в любом случае зарплата выплачивается не позднее чем спустя 15 календарных дней с момента окончания того периода, за который она насчитана. Данные о режиме выплат вносятся в трудовой договор.

Соответственно, аванс нужно выплачивать хотя бы в середине месяца, поскольку зарплата по закону выплачивается спустя не более 15 дней.

При обоюдном согласии зарплата может выплачиваться чаще: каждую неделю, каждую декаду. Однако, даже если сотрудник согласен, выплачивать ее один раз в месяц запрещается. За несоблюдение этого требования наемщику грозит штраф: от 1 до 5 тыс. р. для индивидуального предпринимателя, до 20 тыс. р. для должностного лица и до 50 тыс. р. для юридического.

Однако, даже если сотрудник согласен, выплачивать ее один раз в месяц запрещается. За несоблюдение этого требования наемщику грозит штраф: от 1 до 5 тыс. р. для индивидуального предпринимателя, до 20 тыс. р. для должностного лица и до 50 тыс. р. для юридического.

Авансовый платеж – первая часть зарплаты, выплачиваемая сотруднику за отработанные полмесяца. Термин в таком качестве впервые использован в Постановлении № 566 от 1957 года. Аванс наемщик обязан выплачивать невзирая ни на величину зарплаты, ни на характер работы – по совместительству, например.

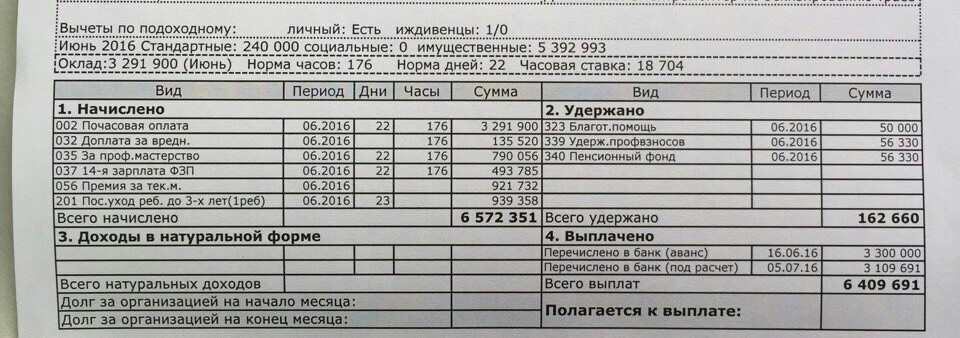

Схема движения средств при выдаче аванса

Размеры

В Трудовом Кодексе не описан четкий механизм начисления аванса по зарплате. Однако определенные нормативные акты и разъяснительные письма регулируют величину аванса в определенной степени.

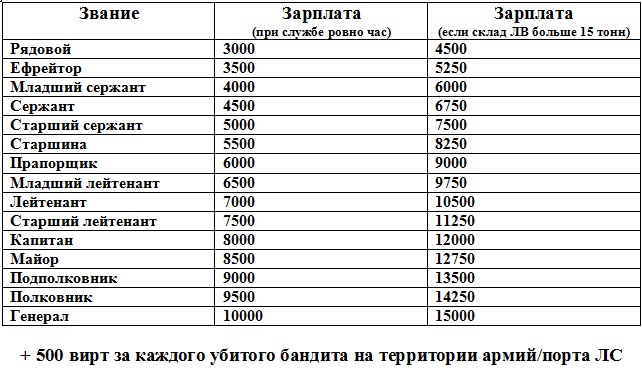

Согласно постановлению Совмина СССР № 566 от 23 мая 1957 года размер аванса не может быть меньше тарифной ставки работника. Таким образом ограничивается минимальная величина авансового платежа. Максимальный размер не ограничивается, поскольку согласно законодательству РФ не ограничивается максимальная заработная плата.

Максимальный размер не ограничивается, поскольку согласно законодательству РФ не ограничивается максимальная заработная плата.

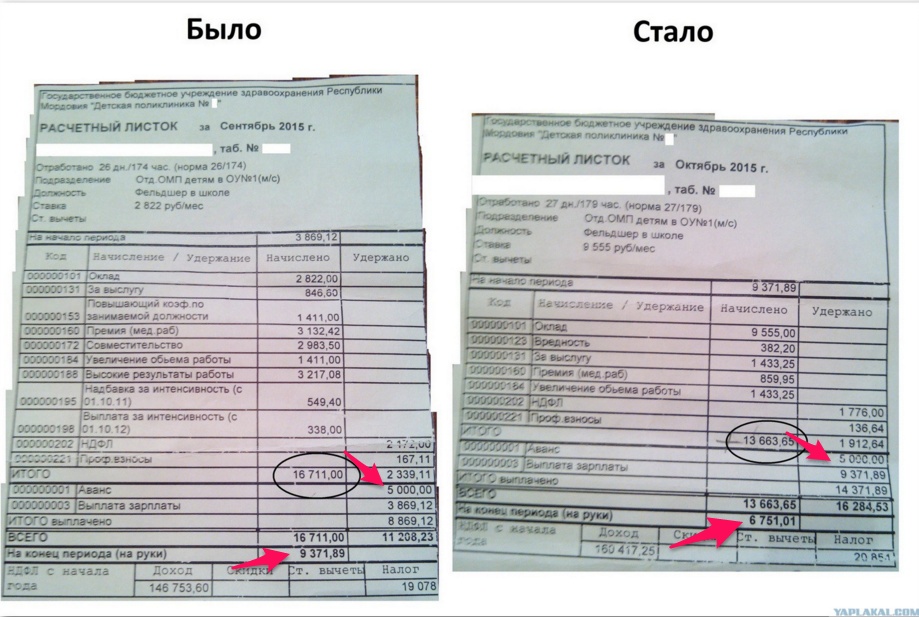

Аванс может быть больше, чем зарплата в определенных случаях. Например, если во второй части месяца после выплаты аванса сотрудник заболел или по другим причинам не вышел на работу. Соответственно, количество рабочих часов оказалось меньше. В таком случае авансовый платеж больше, чем зарплата.

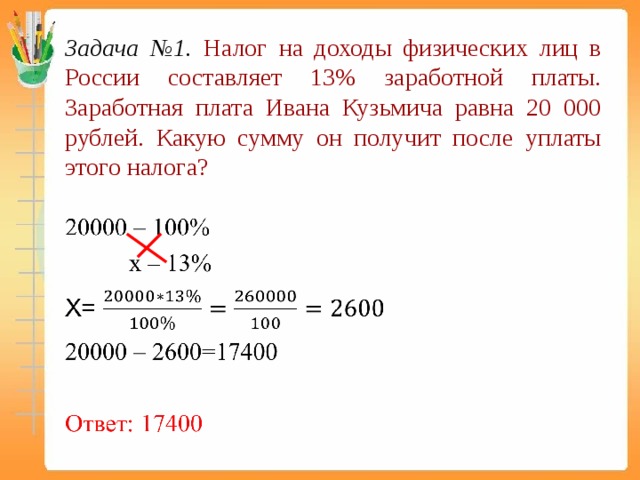

В среднем размер аванса рассчитывается как половина заработной платы. После вычета НДФЛ работник получает на руки 87% своего заработка (100%-13%). Соответственно, величина авансового платежа составляет 40% от этой суммы. Так как ставка НДФЛ в последнее время не изменялась, такой вариант остается самым распространенным.

Расчет аванса по заработной плате

Регулируя сроки выплаты, ТК не определяет механизм расчета авансового платежа. По сути, работодатель может самостоятельно установить механизм начисления, но с учетом ограничений, вводимых нормативными актами. Однако наемщик не заинтересован в том, чтобы сделать авансовый платеж большим, чем зарплата, так как согласно Трудовому Кодексу в случае увольнения сотрудника, например, авансовый платеж не возвращается и может оказаться, что работник получил на руки сумму большую, чем ему положена за отработанные часы.

Однако наемщик не заинтересован в том, чтобы сделать авансовый платеж большим, чем зарплата, так как согласно Трудовому Кодексу в случае увольнения сотрудника, например, авансовый платеж не возвращается и может оказаться, что работник получил на руки сумму большую, чем ему положена за отработанные часы.

Законодательством не запрещается фиксировать величину аванса. Однако такая практика не приветствуется: размер аванса определяется отработанным временем и величиной оклада, так что месячный заработок может довольно сильно отличаться.

Совершенно недопустимо фиксировать величину аванса для сотрудников с разным окладом. Фиксировать аванс как процентную ставку от зарплаты возможно.

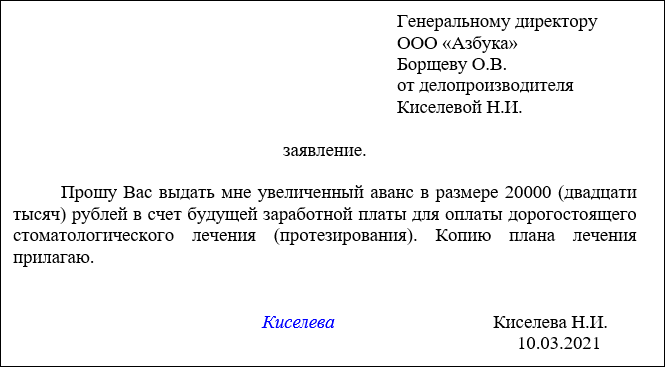

Бланк заявления на аванс скачать можно здесь.

Образец заявления на аванс

Какие доходы учитываются

Максимальная величина определяется рядом дополнительных факторов:

- оклад, установленный для должности;

- дополнительные выплаты – в тех случаях, например, когда сотрудник заменял другого работника;

- компенсационные надбавки – выплачиваются при нестандартных условиях труда или их ухудшении;

- оплата отработанных сверхурочно часов;

- наличие практикантов и интернов;

- работа по совместительству – только если сотрудник совмещает должности в пределах одной организации;

- прочие факторы.

С другой стороны, при начислении аванса не учитываются следующие выплаты:

- ежегодная материальная помощь, если она полагается сотруднику;

- социальные пособия, если работник получает их не на основании результатов работы в пределах организации;

- премии – размер таких выплат определяется только в конце месяца, они не могут быть включены в предварительные расчеты;

- также не учитывается процентная величина зарплаты, если таковая имеется. Обычно она зависит от объема продаж или денежного оборота, а учесть их величину до окончания месяца невозможно.

Алгоритм и примеры

Для расчета величины авансового платежа используют формулу, учитывающую все факторы: величину должностного оклада, компенсационные выплаты, сверхурочные и так далее. Однако в зависимости от способа расчета, формулы могут быть разные.

- Если величина аванса фиксирована и составляет определенную долю от зарплаты, вычисляется она следующим образом: (должностной оклад + надбавки, премии и компенсации)/2.

При таком способе аванс составляет 50% от зарплаты вне зависимости от числа календарных дней, то есть без учета праздников и выходных.

При таком способе аванс составляет 50% от зарплаты вне зависимости от числа календарных дней, то есть без учета праздников и выходных. - Если при расчетах наемщик учитывает рабочие часы , то формула применяется иная: (оклад+ надбавки и компенсации)/норматив рабочих дней за текущий месяц * норматив рабочих дней за первую половину текущего месяца. В этом случае аванс, как и зарплата определяется количеством отработанных часов, то есть учитывает и праздники, и выходные.

Механизм расчета несложно понять на примере. Допустим, Е. работает на пятидневке и согласно тарифной сетке имеет оклад в 30 000 р. Согласно внутреннему акту организации аванс в компании выплачивается 15 числа. Как рассчитать аванс за месяц, например, сентябрь?

- (30000-3900)/21+11=13671 р.

- 3900 – НДФЛ с зарплаты, 21 – число рабочих дней в сентябре.

Важные цифры для аванса и зарплаты

Сроки выдачи

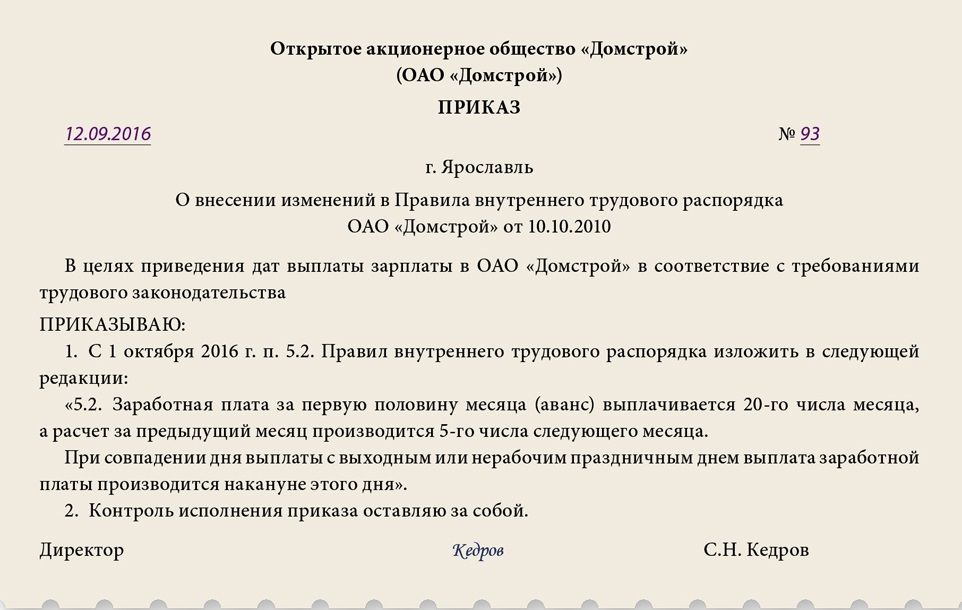

Согласно новым правилам – 272-ФЗ от 3 июля 2016 года, аванс и зарплата должны выплачиваться следующим образом:

- аванс – в установленный на предприятии день, начиная с 16 до 30(31) число текущего месяца;

- зарплата – с 1 по 15 число следующего месяца.

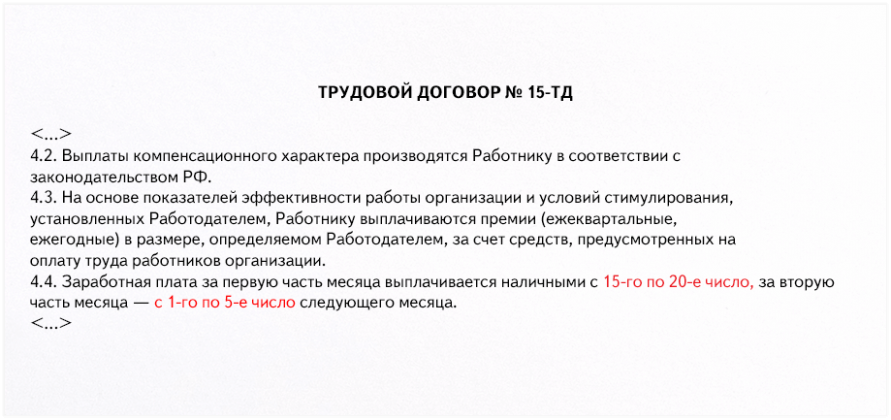

Сроки в пределах указанного диапазона устанавливает наемщик, но в любом случае между авансом и зарплатой не может быть более 15 календарных дней. Сроки прописываются либо в трудовом договоре, либо в коллективном соглашении, либо в правилах трудового распорядка конкретного предприятия.

Аванс может быть выплачен раньше в связи с каким-то сложными обстоятельствами, возникшими у сотрудника. При этом работник подает заявление, в котором указывает, когда именно он хотел бы получить деньги, и по какой причине выплаты ему нужны раньше. Если работодатель согласен, срок выплаты может быть перенесен.

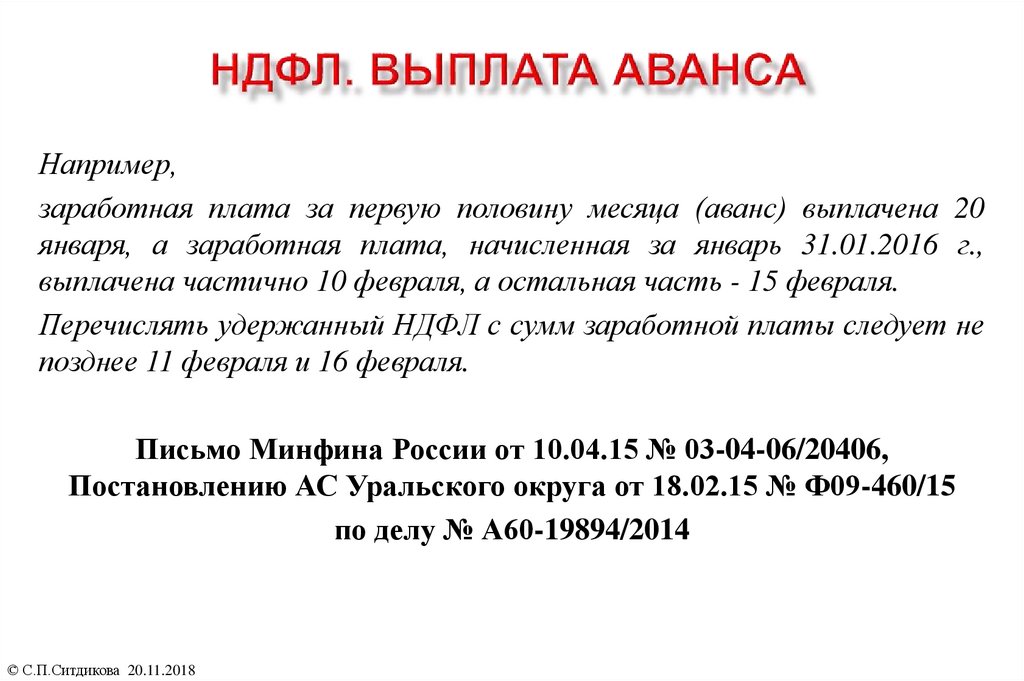

Налогообложение

- Заработная плата начисляется 1 раз в месяц и, соответственно, один раз облагается налогом. Сколькими частями предприятие выдает зарплату значения не имеет. Авансовая плата не считается доходом. При выдаче авансового платежа НДФЛ не высчитывается.

- Авансовый платеж не проводится по дебету затратных счетов и кредиту «Расчеты с персоналом».

Выданная сумма учитывается только в конце месяца при расчетах окончательной заработной платы.

Выданная сумма учитывается только в конце месяца при расчетах окончательной заработной платы. - Единый социальный налог с аванса также не высчитывается.

- Исключением является работа по договорам гражданско-правого характера. В этом случае доходами признаются любые суммы, полученные в любое время. Налог вычисляется с каждой выданной суммы.

Авансовый платеж обязателен, поскольку согласно Трудовому Кодеку наемщик обязан выдавать зарплату не реже 2 раз в месяц. Величина его рассчитывается разными способами, но не может быть меньше тарифной ставки сотрудника.

Формулировки по срокам выдачи аванса и зарплаты в Положении об оплате труда

Расчет и выплата аванса по зарплате — тема этого видео:

Зарплата за первую половину месяца: документальное оформление

09 березня 2018 р. Автор: Анна Іванова

Автор: Анна Іванова

Законодательство содержит определенные требования к размеру зарплаты за первую половину месяца, срокам ее выплаты, налогообложению, документальному оформлению. Кроме того метод расчета зарплаты за первую половину месяца отличается у разных работодателей. Все это мы постарались учесть в настройках сервиса SMARTFIN.UA. Итак, давайте разбираться.

Расчет заработной платы за первую половину месяца (аванса)

Настройки для расчета заработной платы за первую половину месяца находятся в меню «Профиль организации», вкладка «Выплата зарплаты» сервиса SMARTFIN.UA:

Размер заработной платы за первую половину месяца

В SMARTFIN.UA предусмотрены следующие способы расчета суммы заработной платы за первую половину месяца:

- соответственно отработанному времени за первую половину месяца;

- как процент от ставки;

- фиксированная сумма

Какой способ выбрать?

При выплате аванса необходимо помнить о требованиях трудового законодательства, согласно которым сумма аванса не должна быть меньше, чем оплата труда за фактически отработанное время (ст.

Этому требованию полностью отвечает первый способ расчета «Согласно отработанному времени за первую половину месяца«.

Так как для такого способа нужно ежемесячно рассчитывать среднюю заработную плату и отработанные дни с 1 по 15 число для каждого работника, он является достаточно трудоемким для ведения «вручную». С помощью SMARTFIN.UA это можно делать быстро, учитывая индивидуальные графики работы каждого работника.

Выбирая более привычный способ расчета аванса «Как процент от ставки» также необходимо учесть требование к его минимальному размеру. Для этого рекомендуется установить размер аванса не менее 55% от оклада. Иначе можно попасть в ситуацию, когда рассчитанная таким образом сумма окажется меньше установленной законодательством.

Почему именно 55%? Потому что максимальный процент фактически отработанного времени за месяц для пятидневной рабочей недели составляет 52,38%, для шестидневной — 54,17%. Минимальная сумма аванса будет равняться окладу, умноженному на этот показатель. Чтобы быть уверенным, что требования законодательства не нарушаются, сумму аванса лучше округлить до 55%.

Минимальная сумма аванса будет равняться окладу, умноженному на этот показатель. Чтобы быть уверенным, что требования законодательства не нарушаются, сумму аванса лучше округлить до 55%.

Обратите внимание!

Для тех случаев, когда работник отработает в первой половине месяца не все рабочие дни (был в отпуске, болел и др.), Сумма аванса будет определяться за фактически отработанное время.

Способ «Фиксированная сумма» подойдет, если есть необходимость установить размер аванса на определенном уровне, например 3000 грн. Здесь также нужно помнить о требовании к минимальному размеру аванса, но в данном случае, этот показатель контролируется пользователем самостоятельно. Устанавливать размер аванса не является самым удобным способом, но он был добавлен по просьбе некоторых пользователей сервиса SMARTFIN.UA.

Выплата зарплаты за первую половину месяца: в размере начисления или с содержанием налогов

Кроме способа расчета зарплаты за первую половину месяца в коллективном договоре или ином локальном нормативном акте (в частности, Положении об оплате труда) необходимо определить, какой будет рассчитана сумма:

- «к выплате «(или» чистой «), т.

е. работнику будет выплачиваться на руки рассчитана сумма;

е. работнику будет выплачиваться на руки рассчитана сумма; - начисленной, то есть на руки работник получит сумму зарплаты, уменьшенную на размер удержанных налогов.

Пример.

Предположим, рассчитанная (неважно, каким способом «как процент от оклада» или «за фактически отработанное время») сумма аванса составляет 2050,00 грн.

Если эта сумма считается «чистой», то она должна быть выплачена работнику в этом же размере (2050,00 грн.).

Если рассчитанная сумма считается «начисленной», то для расчета суммы к выплате работнику с ней необходимо удержать НДФЛ и военный сбор 2050 — (2050 * 18% + 2050 * 1,5%) = 1650,25 грн.

Мысли практикующих бухгалтеров, в том числе и пользователей нашего сервиса, расходятся по поводу того, как лучше выплачивать аванс в размере начисления или с удержанием налогов.

Аргументы «за» выплату в размере начисления:

1) Прежде всего отметим, что зарплату за первую половину месяца в бухгалтерском учете, как правило, не начисляют, поскольку на момент выдачи аванса отсутствуют необходимые для этого данные.

Зарплату начисляют за полный месяц (а не его часть) на основании табеля учета рабочего времени.

Почему за месяц?

Во-первых, форма табеля учета рабочего времени, утвержденная приказом Госкомстата от 05.12.2008 г.. № 489, предназначена для помесячного учета рабочего времени, а именно табель является основанием для начисления зарплаты.

Во-вторых, во время обложения зарплаты НДФЛ определяется общий месячный налогооблагаемый доход.

В-третьих, база для начисления ЕСВ определяется исходя из расчета минзарплаты, если зарплата начислена в меньшем размере (п. 2 ч. 5 ст. 8 Закона о ЕСВ). А минимальный страховой взнос определяется как произведение минимального размера заработной платы и размера взноса, установленного законом на месяц, за который начисляется заработная плата (доход), и подлежит уплате ежемесячно (п. 5 ч. 1 ст. 1 Закона о ЕСВ).

Также некоторые специалисты считают, что под минимальным размером аванса в ст. 115 КЗоТ имеют в виду сумму «к выплате». Приведем цитату из публикации автора Светланы Листровая, эксперта сервиса «Интерактивная бухгалтерия»:

Приведем цитату из публикации автора Светланы Листровая, эксперта сервиса «Интерактивная бухгалтерия»:

«Поскольку зарплату начисляют на основании табеля учета рабочего времени за полный месяц, то сумма аванса выплачивают как межрасчетную выплату, то есть без начисления ее в регистрах бухучета. Итак, под минимальным размером аванса в ст. 115 КЗоТ имеют в виду сумму к выплате. Однако во время его выплаты нужно заплатить НДФЛ, ЕСВ и военный сбор. Поэтому нужно тщательно прописать в колдоговоре, как определять размер и механизм расчета суммы зарплаты за первую половину месяца (аванса).»

Практические «минусы» / «плюсы» двух подходов

Бесспорно, выплата аванса в размере начисления является более простым и удобным способом. Но он не позволяет произвести выплату заработной платы пропорциональной. Например, 55% — это тот уровень аванса, который позволяет не нарушать требований к его минимальному размеру. Получается, что за первую половину месяца уже насчитывается чуть больше половины заработной платы, а так как эта сумма выплачивается без удержания налогов, то это еще больше увеличивает выплату примерно на 19,5%.

С другой стороны, сегодня в законодательстве отсутствует как таковое понятие «аванса», а заработная плата за первую и за вторую половину месяца считается равноценной. А это предусматривает составление табеля учета рабочего времени за первую половину месяца, Ведомость начисления заработной платы (хотя эти формы и не предусмотрены для другого периода, чем месяц).

В программе SMARTFIN.UA для этого предусмотрены следующие настройки: «Выплачивать аванс в размере начисления» (да, нет):

Особенности расчета налогов при выплате зарплаты за первую половину месяца

При выплате зарплаты за первую половину месяца необходимо уплатить НДФЛ, военный сбор и ЕСВ (п. п. 168.1.2, п. 1.4 п. 161 подразд. 10 разд. ХХ НКУ и ч. 8 ст. 9 Закона № 2464 соответственно) . Механизм расчета налогов будет отличаться в зависимости от того, выплачивается аванс в размере начисления или с содержанием налогов.

п. 168.1.2, п. 1.4 п. 161 подразд. 10 разд. ХХ НКУ и ч. 8 ст. 9 Закона № 2464 соответственно) . Механизм расчета налогов будет отличаться в зависимости от того, выплачивается аванс в размере начисления или с содержанием налогов.

Расчет налогов для выплаты зарплаты «в размере начисления»

Когда зарплата за первую половину месяца считается «чистой» суммой, то его выплата, а также уплата начисленного ЕСВ из него, удержанного военного сбора и НДФЛ осуществляются на основании расчетов, но без начисления соответствующих сумм на момент такой выплаты. Начисление зарплаты, ЕСВ, НДФЛ и военного сбора осуществляется в конце месяца после предоставления в бухгалтерию табеля учета рабочего времени.

Согласно нормам действующего законодательства, НДФЛ и военный сбор уплачиваются (перечисляются) в бюджет при выплате налогооблагаемого дохода единым платежным документом. Банки принимают платежные документы на выплату дохода только при условии одновременного представления расчетного документа на перечисление этого налога в бюджет (пп. 168.1.2 НКУ).

168.1.2 НКУ).

Начисленный ЕСВ также уплачивается работодателем при каждой выплате заработной платы (дохода, денежного обеспечения), на суммы которой (которого) начисляется единый взнос, одновременно с выдачей указанных сумм (абз. 2 ч. 8 ст. 9 Закона о ЕСВ).

Следовательно, выплата аванса работнику, оплата начисленного на сумму аванса ЕСВ, удержанного НДФЛ и военного сбора осуществляются без фактического начисления такого аванса, фактического начисления ЕСВ, удержания НДФЛ и военного сбора. Здесь важно обратить внимание на порядок определения базы для содержания 18% НДФЛ и 1,5% военного сбора при выплате аванса. Для осуществления соответствующих удержаний нужно взять условную базу, пропорционально увеличенную на сумму таких удержаний.

Условно говоря: если в августе 2016 работнику должны выплатить аванс в размере 5500 грн, на руки такой работник должен получить именно 5500 грн чистыми. А это составляет ровно 80,5% той зарплаты за первую половину месяца, с которой должны удержать налоги, — 19,5% (18% + 1,5%).

Составляем обычную пропорцию:

5500 грн — 80,5%.

Условная база для удержания — 100%.

Условная база для содержания составляет:

5500 грн × (100%: 80,5%) = 6832,30 грн.

Именно эта сумма (6832,30 грн) и будет условной базой, с которой удерживаются НДФЛ и военный сбор. Подчеркиваем: это условная сумма, которая не отражается ни в бухгалтерском, ни в налоговом учете, а нужна она только для того, чтобы банки провели операцию по выплате аванса, несмотря на обязанность одновременной уплаты НДФЛ и военного сбора.

Итак, условная база для расчета удержаний с аванса составляет 6832,30 грн.

НДФЛ с аванса равна:

6832,30 грн × 18% = 1229,81 грн.

Военный сбор с аванса составляет:

6832,30 грн × 1,5% = 102,49 грн.

На руки работник получает:

6832,30 грн — 1229,81 грн — 102,48 грн = 5500 грн.

Сервис SMARTFIN.UA автоматически определяет «условную базу» для расчетов.

Расчет налогов для выплаты зарплаты «в размере начисления»

Если установленный аванс считается «грязною» суммой, расчет обязательных платежей осуществляется исходя из установленного аванса. На руки работник получит сумму, уменьшенную на осуществленные удержания.

На руки работник получит сумму, уменьшенную на осуществленные удержания.

Например, начисленный аванс составляет 2000, 00 грн.

Тогда: НДФЛ = 2000 * 18% = 360 грн.

Военный сбор = 2000 * 1,5% = 30 грн.

ЕСВ = 2000 * 22% = 440 грн

Сумма к выплате работнику: 2000 — 360 — 30 = 1610 грн.

Для этого метода мы добавили возможность формировать Расчетно-платежную ведомость для заработной платы за первую половину месяца.

Доплата к минзарплаты при выплате аванса

Контролировать или нет размер аванса на уровень минзарплаты решать вам. Законодательство в очередной раз дает повод делать разные трактовки его норм:

Поэтому и мнения специалистов (во многих экспертных изданиях отмечается, что доплата до минзарплаты должно осуществляться только в конце месяца, другие считают, что это может быть поводом к «несоблюдение минимальных государственных гарантий в оплате труда»), и практика бухгалтеров различаются. В сервисе SMARTFIN.UA есть настройки, через которое пользователь самостоятельно регулирует необходимость расчетов с соответствующей доплатой или без нее:

Также на эту тему мы записали для вас видео:

youtube.com/embed/utm_content» allowfullscreen=»» frameborder=»0″>Как видите, методология расчетов может быть разной, из законодательных норм не всегда понятно, какой способ является более «правильным».

Именно поэтому, хочется еще раз обратить ваше внимание на локальные нормативные документы (в частности на «Положение об оплате труда»), в которых целесообразно прописать, как происходит начисление заработной платы в вашей организации. По нашему мнению, сегодня это тот инструмент, который позволит успешно общаться с проверяющими органами.

Определение предела аванса заработной платы | Law Insider

означает 40 000 000 долларов плюс любое увеличение в соответствии с Разделом 2.24.

составляет двести пятьдесят тысяч долларов (250 000 долларов США) за каждое предварительное уведомление.

означает сумму, подлежащую выплате получателю платежа или за счет получателя платежа в качестве вознаграждения за передачу прав на структурированные платежи до уменьшения этой суммы на расходы по переводу или другие вычеты.

означает валовую сумму аванса за вычетом совокупной суммы фактических и предполагаемых трансфертных расходов, которые должны быть раскрыты в соответствии с разделом 3(e).

означает в отношении авансов класса А сумму аванса класса А и, в отношении авансов класса В, сумму аванса класса В.

имеет значение, указанное в Разделе 2.01(а).

означает аванс, предоставленный Кредитором Заемщику в рамках А-займа, и относится к авансу по базовой ставке или авансу по ставке евродоллар, каждый из которых является «типом» аванса.

имеет значение, указанное в Разделе 2.5(c).

означает, в отношении каждого Кредитора, финансирование таким Кредитором его участия в любом Аккредитиве в соответствии с его Применимой долей.

имеет значение, указанное в Разделе 2.5(c).

имеет значение, указанное в Разделе 2.4(f).

имеет значение, присвоенное этому термину в подразделе 2.

1A(iii).

1A(iii).Как определено в соответствующем Соглашении об обслуживании, если применимо.

имеет значение, указанное в разделе 1.1(c)(iii).

имеет значение, указанное в Разделе 2.01(а).

имеет значение, присвоенное этому термину в подразделе 2.1(B).

имеет значение, указанное в разделе 2.1.

В отношении любой Группы займов и на любую дату определения будет равен совокупности Заявленных основных остатков Ипотечных займов в этой Группе займов, если не указано иное, по состоянию на последний день соответствующей Период сбора.

Для каждого Дополнительного обязательства и применимого количества Рабочих дней между датой подтверждения продажи или участия, требуемой Разделом 9.4, и ожидаемой датой такой продажи или участия процент, указанный ниже: Старшие обеспеченные кредиты с рынком Стоимость: 90 % или более от номинала 100 % 93 % 92 % 88 % Менее 90 % от номинала 100 % 80 % 73 % 60 % Прочие залоговые обязательства с рейтингом Xxxxx’x не ниже «B3» и рыночной стоимостью 90 % или более номинала 100 % 89% 85 % 75 % Все другие Залоговые обязательства 100 % 75 % 65 % 45 %

имеют значение, указанное в Разделе 2.

5(b).

5(b)., как определено в Разделе 2.7(c).

означает каждый аванс, выделенный на Транш B в соответствии с настоящим Соглашением.

означает аванс, предоставленный (a) Swing Line Bank в соответствии с Разделом 2.01(c) или (b) любым Кредитором с возобновляемым кредитом в соответствии с Разделом 2.02(b).

определено в разделе 2.4(d). [Страница с подписью следует.]

На любую дату определения непогашенный основной остаток Ипотечных кредитов, обслуживаемых по настоящему Соглашению. Соглашение: настоящее Соглашение об обслуживании и все изменения и дополнения к нему. Дополнительный доход: весь доход, полученный от ипотечных кредитов, за исключением комиссий за обслуживание и штрафных санкций за досрочное погашение, включая, помимо прочего, штрафы за просрочку платежа, сборы, полученные в отношении чеков или банковских тратт, возвращенных соответствующим банком в связи с недостатком средств, сборы за допущение , дополнительные страховые административные сборы и все другие непредвиденные сборы и платежи.

Дополнительный доход не должен включать сумму Штрафа за досрочное погашение.

Дополнительный доход не должен включать сумму Штрафа за досрочное погашение.означает аванс, достигнутый до 19 августа 1993 года. Уважаемые все

В моей организации сотрудники берут слишком большие авансы по зарплате, указывая такие причины, как семейный брак, прием детей и т. д. и т. д. Мы получаем запросы на аванс каждый третий или четвертый день, как будто аванс по зарплате является правильным для них. В результате финансы также обременены и сталкиваются с трудностями.

Нас попросили проконтролировать это, поэтому, пожалуйста, предложите какие-нибудь меры для выхода из этой ситуации.

Из Индии, ДелиДобавить ответ → Начать новый →

Mobile-first нанять для вывода на пенсию Программное обеспечение для управления персоналом и расчета заработной платы, которое автоматизирует все операции по управлению персоналом и работает как катализатор для вашего организационного роста.

Узнать подробности и пройти пробную версию с пошаговым руководством Привет Тарун,

Вам необходимо изменить политику авансирования заработной платы. Сделайте аванс по зарплате, скажем, только два раза в год, предполагая, что вы должны вычесть весь аванс из зарплаты за месяц, если не до того, как первый аванс не будет завершен, второй не может быть предоставлен.

Кроме того, сумма аванса также может быть определена в соответствии с классом или окладом.

Таким образом, можно установить ограничение на количество авансов, и сумма аванса уменьшит ваши трудности.

С уважением,

Харшад

Из Индии, МумбаиТарун

2

3

Спасибо, Харшад, за ваши ценные ответы, в соответствии с моей текущей политикой сотрудник имеет право на получение аванса по заработной плате максимум в 3 раза от его месячной чистой заработной платы с учетом макс.

лимит 75 тыс. Пожалуйста, предложите, какие модификации можно сделать.

лимит 75 тыс. Пожалуйста, предложите, какие модификации можно сделать.

Из Индии, Делиbipin_baroda

12

4

привет Тарун,

Если предельный размер авансового платежа сохраняется равным текущей заработной плате или 75% от заработной платы, возможно, его можно контролировать. Потому что аванс по зарплате — это не кредит, это просто зарплата, выданная вперед, так почему она должна быть в три раза больше, чем зарплата.

Из Индии, Каликутchandan2ykpankaj

11

5

Уважаемый Тарун,

Аванс против зарплаты не является большой проблемой, но вопрос в том, сколько они могут взять аванса.

Вы можете предложить руководству отдать 50% части заработной платы в качестве аванса, но не более 70%, если это необходимо и должно быть вычтено из следующей предстоящей заработной платы. Имейте в виду, что в случае ухода работника в другую организацию (смена места работы) или ухода с работы, у работодателя нет ничего, кроме убытков.

С уважением

Панкадж Чандан

Из Индии, Нью-ДелиХтдесай

25

6

Привет Тарун,

Аванс по заработной плате должен быть выплачен против заработной платы, причитающейся за этот конкретный месяц, то же самое может быть восстановлено, когда фактическая заработная плата выплачивается или зачисляется за этот месяц. Лимит, который вы упомянули, слишком высок, учитывая, что это аванс по зарплате, и вы, возможно, не восстановите его в том же месяце.

Изменения могут касаться количества раз, когда может быть получен аванс, и суммы аванса, которая не должна превышать половину месячной зарплаты для любого уровня служащего.

С уважением,

Харшад

Из Индии, Мумбаиsuja_nm

19

7

Tarun,

Предложите следующее в политике авансирования заработной платы:- Ограничение по сумме: 2 месяца базовой или чистой заработной платы, максимум до 50 000/-

- Погашение: должно быть погашено в течение 05 или 06 месяцев или раньше.

- На момент использования такого средства не должно быть непогашенных кредитов или авансов.

- Цель аванса: Работники должны указать цель и подтвердить ее, предоставив соответствующие документы, например, если это строительство, счета-фактуры или отчеты об оплате.

- И последнее, но не менее важное: Администрация оставляет за собой право одобрять или отклонять такие запросы. Пожалуйста, учитывайте только подлинные запросы.

Надеюсь, это поможет вам….

Из Индии, БангалорBADLOOSER

15

8

Тарун,

Подготовьте одну политику авансового платежа:

Авансовый платеж допускается только три раза в течение одного календарного года или финансового года.

Аванс по заработной плате не может быть выплачен более чем на 50% от заработной платы, полученной при подаче заявления на получение аванса в любом месяце.

этим методом можно уменьшить аванс по зарплате.

С уважением

Бадлу

Из Саудовской Аравииpunit_ashar

3

9

Привет Тарун,

. По моему опыту, не должно быть никакой политики повышения заработной платы, так как если вы отмените политику, сотрудники начнут относиться к ней как к своему праву. Так что используйте политику в качестве бэкэнда, которая доступна только для HR и высшего руководства.

По моему опыту, не должно быть никакой политики повышения заработной платы, так как если вы отмените политику, сотрудники начнут относиться к ней как к своему праву. Так что используйте политику в качестве бэкэнда, которая доступна только для HR и высшего руководства.

Политика может иметь такие функции, как: —- Максимальный аванс может быть предоставлен до чистой заработной платы за один месяц.

- Немедленно получить зарплату в следующем месяце.

- Дается только в особых случаях, таких как неотложная медицинская помощь, с разрешения функционального руководителя.

Я надеюсь, что приведенное выше предложение будет полезным, пожалуйста, вернитесь к любым дальнейшим разъяснениям.

С уважением,

ПунитИз Индии, Мумбаи

taranum1311

1

101 5 9010 04 10 10 Hi

Аванс по зарплате может быть выдан работнику только после подсчета его/ее рабочих дней за данный конкретный месяц

Сумма аванса не должна превышать его/ее заработанных дней за этот месяц

Например,

x зарплата составляет 10000 рупий в месяц

x ищет аванс на 15-й день

означает, что он имеет право на получение аванса в размере 5000 рупий

Если x отсутствует 4 дня то х имеет право на получение адв 3500

Аналогично надо рассчитать адв

Если работник уволился из организации то тоже без проблем

С уважением

При таком способе аванс составляет 50% от зарплаты вне зависимости от числа календарных дней, то есть без учета праздников и выходных.

При таком способе аванс составляет 50% от зарплаты вне зависимости от числа календарных дней, то есть без учета праздников и выходных.

Выданная сумма учитывается только в конце месяца при расчетах окончательной заработной платы.

Выданная сумма учитывается только в конце месяца при расчетах окончательной заработной платы. е. работнику будет выплачиваться на руки рассчитана сумма;

е. работнику будет выплачиваться на руки рассчитана сумма;

1A(iii).

1A(iii). 5(b).

5(b). Дополнительный доход не должен включать сумму Штрафа за досрочное погашение.

Дополнительный доход не должен включать сумму Штрафа за досрочное погашение.

лимит 75 тыс. Пожалуйста, предложите, какие модификации можно сделать.

лимит 75 тыс. Пожалуйста, предложите, какие модификации можно сделать.

По моему опыту, не должно быть никакой политики повышения заработной платы, так как если вы отмените политику, сотрудники начнут относиться к ней как к своему праву. Так что используйте политику в качестве бэкэнда, которая доступна только для HR и высшего руководства.

По моему опыту, не должно быть никакой политики повышения заработной платы, так как если вы отмените политику, сотрудники начнут относиться к ней как к своему праву. Так что используйте политику в качестве бэкэнда, которая доступна только для HR и высшего руководства.

Об авторе