Можно ли получить кредит с временной пропиской: Кредиты без прописки в паспорте в Санкт-Петербурге — взять кредит с временной регистрацией или пропиской

Кредит с временной регистрацией: особенности получения

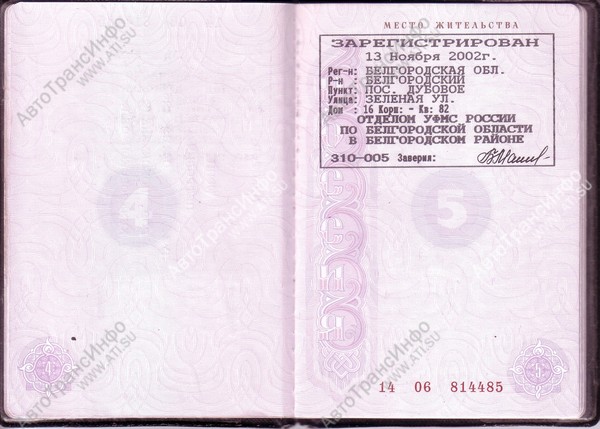

Тот, кому приходилось оформлять банковский кредит, знает, что для этого нужно иметь паспорт со штампом о регистрации (прописке). Но бывают разные случаи:

- традиционный: есть постоянная прописка и работа и, как правило, нет проблем;

- неприятный: нет никакой прописки, а значит, последует отказ в кредите;

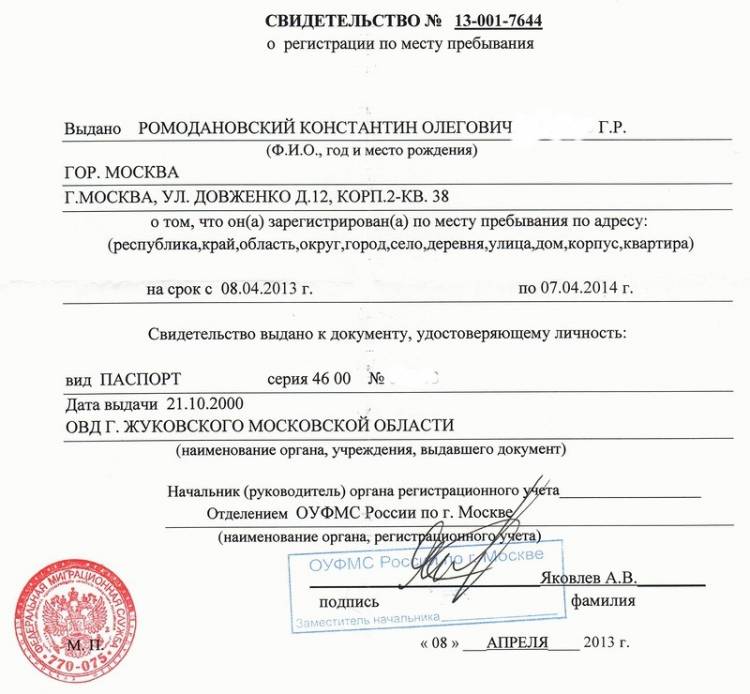

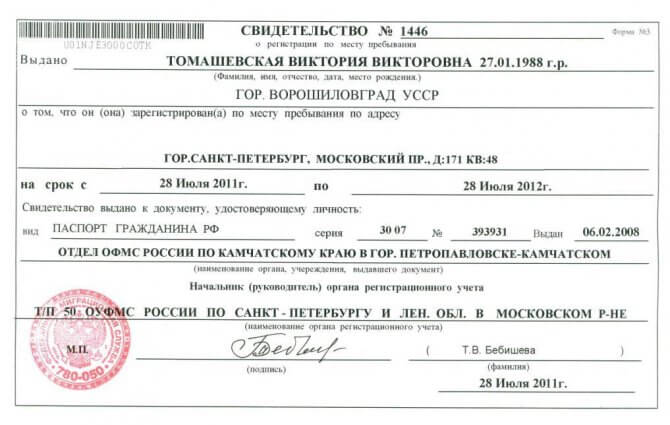

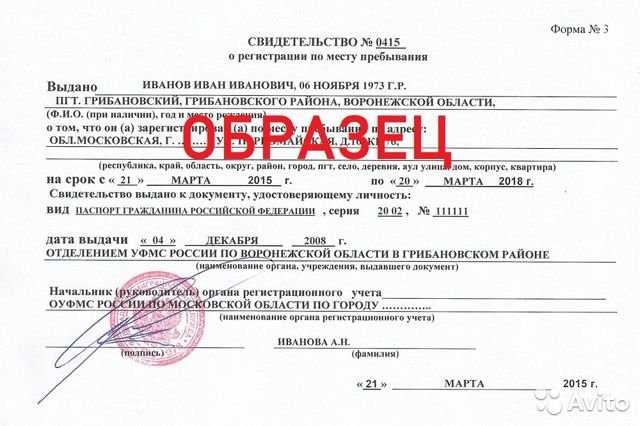

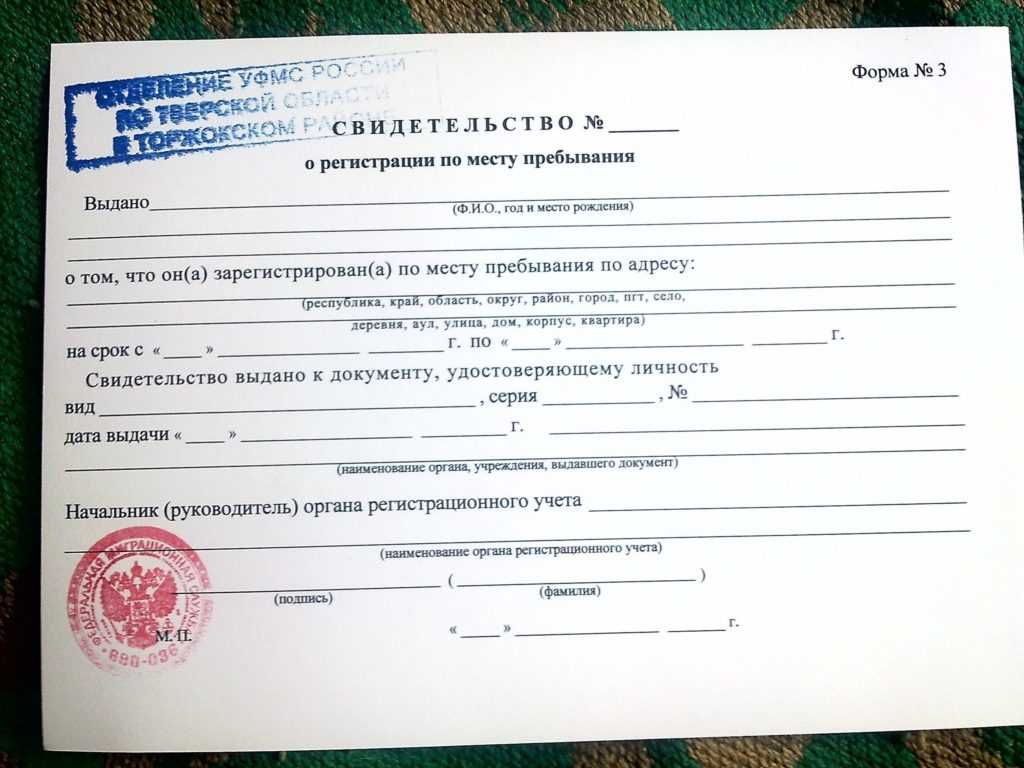

- необычный: есть свидетельство о временной регистрации, как тут быть?

Многие российские банки выдают кредиты клиентам с временной регистрацией

Естественно, все проще и понятнее, когда клиент имеет постоянную прописку, место жительства и работы. Такой заемщик надежен, и у банка не возникает сомнений при выдаче кредита. Если он вдруг перестанет погашать долг, хотя бы понятно, где его искать, чтобы выяснить причину задержки.

Если прописки нет, а такие случаи встречаются сплошь и рядом (к примеру, дом продан, а зарегистрироваться по адресу вновь приобретенного жилья потенциальный заемщик еще не успел), то рассчитывать на банковский заем не приходится.

Наличие документа о временной регистрации дает право на получение займа, как и на оформление медицинской страховки, устройство на официальную работу. Казало бы, все просто, действуй по накатанной схеме, но есть свои особенности…

Нюансы оформления кредита с временной пропиской

Оформляя заем с временной регистрацией, нужно приготовиться к дополнительным требованиям банка

Россия – большая страна, у многих людей есть как постоянная прописка, так и временная регистрация: достаточно родиться и быть прописанным в одном городе, а работать и снимать квартиру в другом. Такие клиенты имеют полное право претендовать на получение кредита, но должны быть готовы к некоторым ограничениям – банк непременно будет страховать себя от возможных потерь:

- приготовьтесь искать кредитора среди финансовых структур с разветвленной сетью филиалов, в них легче получить заем, имея временную прописку;

- прекрасно, если вы уже являетесь клиентом банка, в котором планируете брать кредит (например, получаете зарплату на карту, открытую в нем, имели или имеете вклад, ранее брали и успешно погашали заем), это существенно увеличит шансы на одобрение кредитной заявки;

- естественно, склонить кредитора на свою сторону поможет наличие постоянной высокооплачиваемой работы, хорошей кредитной истории, ликвидного имущества, которое можно предоставить в залог, поручителя, имеющего постоянную регистрацию.

Условия кредитования при временной прописке, как правило, существенно не меняются. Но если по каким-то причинам банк или несколько банков откажут вам в предоставлении денежных средств, можно попробовать обратиться в кредитный союз или взять кредит под залог машины в автоломбарде, что намного проще и быстрее.

Как оформить кредит с временной регистрацией?

Прежде всего, нужно понимать, что какой бы ни была прописка, она не является гарантией возврата займа, а лишь выступает «привязкой» человека к какому-либо месту. Да, банки считают постоянную регистрацию косвенным признаком кредитной надежности клиента, но это вовсе не означает, что при ее отсутствии не стоит даже пытаться получить заем. Просто нужно приготовиться к дополнительным требованиям и некоторого рода придиркам со стороны кредитора.

Если нужна не очень большая сумма и в наличии имеется автомобиль, без которого вы сможете обойтись какое-то время, намного проще оформить кредит под залог авто в надежном автоломбарде в течение одного дня без поручителя и справки о доходах. Возможен даже вариант получения денег под залог ПТС: сумма будет немного меньше, зато транспорт останется в вашем распоряжении.

Возможен даже вариант получения денег под залог ПТС: сумма будет немного меньше, зато транспорт останется в вашем распоряжении.

Если все же решите оформлять банковский кредит, следуйте схеме:

- выбирайте банк, лояльный к клиентам с временной пропиской, и подавайте заявку на кредит;

- приготовьтесь доказать свою платежеспособность: заранее подготовьте трудовую книжку, справки о зарплате и личных доходах;

- при необходимости найдите поручителя или предоставьте залог, который устроит банк;

- будьте готовы к тому, что срок займа может быть ограничен периодом вашей временной регистрации.

Как правило, краткосрочные кредиты выдаются лояльными банками без особых проблем, с долгосрочными возможны сложности. Чтобы не проходить этот длинный и далеко не всегда приятный путь, рассмотрите возможность взять деньги под залог авто. Возможно, это решит проблему и сбережет ваше время и нервы.

Как получить кредит с временной пропиской?

Как получить кредит с временной пропиской?

Как получить кредит с временной пропиской?

Большинство банков выдают кредиты только тем клиентам, которые постоянно прописаны в регионе присутствия кредитной организации. Это объясняется необходимостью обеспечить возврат кредитных средств, поэтому заемщик должен иметь постоянную прописку, стабильный доход, трудоустройство и контактный номер телефона. При этом несколько банков работают с гражданами, которым пришлось на длительный срок уехать в другой регион и оформить временную прописку. . Специалисты сайта vsezaimyonline.ru расскажут вам подробнее о нюансах таких предложений.

Это объясняется необходимостью обеспечить возврат кредитных средств, поэтому заемщик должен иметь постоянную прописку, стабильный доход, трудоустройство и контактный номер телефона. При этом несколько банков работают с гражданами, которым пришлось на длительный срок уехать в другой регион и оформить временную прописку. . Специалисты сайта vsezaimyonline.ru расскажут вам подробнее о нюансах таких предложений.

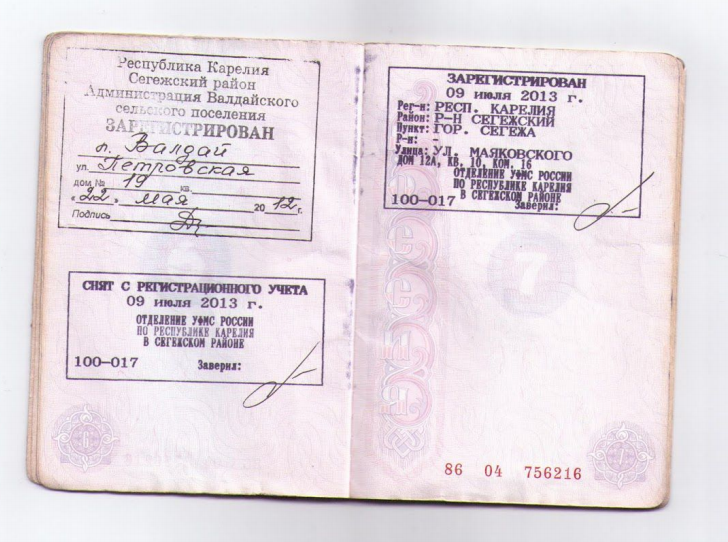

Согласно российскому законодательству, временная регистрация должна быть оформлена, если гражданин длительно (более 3 месяцев подряд) проживает в другом населенном пункте. При этом временная регистрация не отменяет постоянной прописки и не отражается в паспорте. Чаще всего такая ситуация может возникнуть, если человек работает или учится в другом городе.

Большая часть российских банков выдает кредиты только на основании постоянной регистрации в соответствии с данными паспорта гражданина РФ. Поэтому клиентам которые реально проживают и трудоустроены в другом населенном пункте сложно оформить кредит. Другой сложностью для потенциального заемщика является необходимость тщательно проанализировать условия кредитования, учитывая многообразие этого рынка.

Другой сложностью для потенциального заемщика является необходимость тщательно проанализировать условия кредитования, учитывая многообразие этого рынка.

Проект ВсеЗаймыОнлайн помогает отсортировать все кредитные предложения по определенному признаку, в том числе по требованию к регистрации. Это позволяет сформировать список кредитов, которые подходят конкретному заемщику — например, доступных с временной пропиской. Кроме того, на сайте публикуются рейтинги банков и кредитных продуктов по различной тематике. Например, список кредитов, доступных для клиентов с временной пропиской. Все условия изложены максимально кратко и схематично, что помогает за короткое время изучить большой объем информации.

Также на сайте доступны другие полезные функции:

- Бесплатный доступ к кредитному рейтингу заемщика, на основании которого можно рассчитать вероятность одобрения банком заявки на кредит.

- Индивидуальный рейтинг каждого продукта, который рассчитывается специалистами сайта на основании более чем 80 параметров.

- Прямые ссылки на сайт банка для быстрого оформления заявки.

- Реальные отзывы клиентов банков, перечисленных в рейтинге.

- Регулярная публикация информационных статей и обзоров, новостей из мира финансов.

Анализируя предложения различных банков, в первую очередь обращайте внимание на итоговый размер переплаты по кредиту, так как просто величина процентной ставки не является информативным показателем. Общая стоимость кредита зависит не только от ежегодного процента. На нее влияет сумма и срок кредитования, а также наличие дополнительных платных услуг. Поэтому рекомендуем сравнивать именно размер переплаты, Это является ценой, которую заемщик заплатит банку за кредит. Также обратите внимание, что при досрочном погашении кредита переплата уменьшается, а при оформлении кредитных каникул увеличивается.

На правах рекламы

Могу ли я получить ипотеку как непостоянный житель?

За некоторыми минимальными исключениями, если у вас есть соответствующие документы, иммигранты имеют те же варианты ипотечного кредита, что и любой гражданин США. Пробежимся по типовым вариантам.

Пробежимся по типовым вариантам.

Особые требования к обычным ипотечным кредитам

Обычные ипотечные кредиты имеют ряд преимуществ. Начнем с того, что если вы получаете одноквартирное основное жилье, вам может потребоваться только первоначальный взнос в размере 3% в зависимости от конкретного ипотечного кредита, на получение которого вы имеете право.

Еще один плюс в том, что при первоначальном взносе от 20% вам не придется ежемесячно платить за страхование ипотеки. Даже если ваш первоначальный взнос меньше этого числа, вы можете запросить отмену ипотечного страхования, как только вы достигнете 20% собственного капитала.

В зависимости от того, является ли ваш ипотечный инвестор Fannie Mae или Freddie Mac, вам потребуется 1 или 2 года задокументированного трудового стажа. Мы примем это во внимание, помогая вам определить правильный вариант для вашей ситуации.

Также требуется медианный FICO® 620, хотя он может быть выше, если вы приобретаете определенные типы недвижимости.

Особые требования к кредитам FHA

Кредиты FHA имеют большое преимущество, поскольку не требуют идеальной кредитной истории. Кроме того, если вы являетесь получателем DACA, теперь вы имеете право на получение кредита FHA. Вы можете получить кредит FHA через Quicken Loans® со средним баллом FICO® 620 или выше и первоначальным взносом 3,5%. Вы также захотите показать двухлетнюю историю работы.

Есть и недостатки. Ссуды FHA имеют авансовый платеж по ипотечному страхованию и ежемесячные платежи по ипотечному страхованию. Если ваш первоначальный взнос составляет 10% или выше, вам придется вносить платежи по ипотечному страхованию не менее 11 лет. Если ваш первоначальный взнос ниже этого, платежи являются постоянными до тех пор, пока у вас есть ипотечный кредит.

Особые требования к кредитам Министерства сельского хозяйства США

Кредиты Министерства сельского хозяйства США, предназначенные для лиц, проживающих в сельской местности или на окраинах пригородов, предоставляются лицам, проживающим в соответствующих районах и получающим менее 115% среднего дохода в данном районе для своего размера домохозяйства. Основным преимуществом этого кредита является то, что он не требует первоначального взноса.

Основным преимуществом этого кредита является то, что он не требует первоначального взноса.

Обратной стороной здесь являются ограничения по доходу и необходимость иметь соответствующий район. Как и кредиты FHA, он включает авансовые и ежемесячные платежи за гарантию. Хорошей новостью является то, что они ниже, чем выплаты по ипотечному страхованию FHA. Тем не менее, они длятся в течение жизни кредита.

Как упоминалось выше, кредиты USDA доступны только для постоянных жителей. Кроме того, у вас должен быть двухлетний стаж работы и средний балл FICO® 640 или выше.

Особые требования к кредитам для ветеранов

Кредиты для ветеранов предоставляются правомочным военнослужащим, резервистам, ветеранам и пережившим супругам тех, кто погиб при исполнении служебных обязанностей или в результате инвалидности, связанной со службой, предоставленной Департаментом по делам ветеранов. Пункты продажи кредита VA являются требованием 0% первоначального взноса и одними из лучших ставок по ипотечным кредитам.

В дополнение к сертификату о соответствии требованиям вы должны иметь возможность показать двухлетний трудовой стаж. Ваш кредитный рейтинг должен быть в среднем 580, чтобы претендовать.

Кредиты VA не имеют ипотечной страховки, но у них есть комиссия за финансирование, которая может быть оплачена авансом или встроена в кредит. Те, кто получил Пурпурное сердце и вернулся на действительную военную службу, те, кто находится на инвалидности VA и пережившие супруги, освобождаются от платы за финансирование. Сумма этой комиссии зависит от размера любого первоначального взноса или суммы существующего капитала, типа кредита, статуса услуги и того, является ли это первым или последующим использованием.

Ипотечные кредиты США для нерезидентов и иностранцев-резидентов [2022]

Краткий обзор: Несмотря на то, что непостоянные жители могут получить ипотечные кредиты в США, это сопряжено с некоторыми трудностями. Есть три основных фактора, влияющих на шансы неиммигранта-резидента получить ипотеку: продолжительность пребывания, кредитный рейтинг и доход.

Несмотря на то, что в США проживает всего 5% населения мира, Соединенные Штаты привлекают 20% иммигрантов со всего мира. Очевидно, что это одна из самых разнообразных наций в мире и популярное направление для высококвалифицированных и образованных иммигрантов.

Но даже при таком значительном количестве неграждан получение ипотечного кредита или кредита в обычном банке или кредитном союзе в США может быть затруднено для иммигрантов.

В этом руководстве рассказывается, с какими трудностями сталкиваются неграждане США при получении ипотечного кредита, какие типы ипотечных кредитов они могут получить и как повысить свои шансы на получение одобрения.

Содержание

Проблемы, с которыми сталкиваются не граждане США

Отсутствие кредитной истории и неопределенность в отношении статуса визы для определения продолжительности пребывания (т.е. статуса проживания) могут быть сдерживающими факторами при получении ипотеки в США для неграждан (от мечтателей DACA до обладателей визы L-1 и выше) , и это в основном из-за риска мошенничества с ипотекой.

Однако, несмотря на связанный с этим риск, есть несколько кредиторов, готовых предоставить ипотечные кредиты, неагентские кредиты и ипотечные кредиты для рефинансирования с выплатой наличными негражданам, которые включают ценные бумаги, обеспеченные ипотекой, со средним соотношением кредита к стоимости 55,5% (по статистике 2016 г.).

Два типа неграждан в США

В США в основном есть два типа неграждан: иностранцы-постоянные жители и иностранцы-непостоянные жители.

Иностранцы-постоянные жители

Иностранцы, постоянно проживающие в стране, имеют как номер социального страхования, так и грин-карту иммиграционной службы (USCIS), что равносильно постоянному проживанию; иностранцы-непостоянные жители имеют только номер социального страхования, но не грин-карту.

Получить ипотечный кредит в США для иностранцев, постоянно проживающих в стране, сравнительно легко, так как им нужно только предоставить действующую грин-карту и номер социального страхования вместе с обычными документами.

Иностранцы-непостоянные жители

Иностранцы-непостоянные жители, с другой стороны, должны доказать свое намерение жить и использовать дом, который они покупают, в качестве основного места жительства. Им необходимо предоставить свое разрешение на работу, также известное как документ о разрешении на работу (EAD), а также свой номер социального страхования.

В случае, если у заемщика нет EAD, он может предоставить специальную визу, спонсируемую его работодателем, в качестве доказательства легального проживания. Список допустимых виз включает визы H-1B и другие визы серии H, такие как H-1C, H-2, H-3 и H-4, канадская и мексиканская серии NAFTA, серия E, серия G, серия L. , визы серии NATO и визы серии O.

Все документы, подтверждающие право на работу, должны подтверждать способность заемщика жить и работать в США в течение как минимум трех лет. В зависимости от вашего случая и ситуации вас могут попросить предоставить другие документы для утверждения ипотеки.

Кроме того, тест на существенное присутствие может определить статус резидента или нерезидента иностранного гражданина для целей налогообложения в Соединенных Штатах.

Типы ипотечных кредитов для неграждан США

Среди всех иммигрантов популярны три вида ипотеки/кредита: Кредиты FHA , Обычные кредиты/кредиты VA и крупные кредиты.

Кредиты FHA

Ссуды FHA легко получить специализированные ссуды с требованием первоначального взноса только 3,5%. Их параметры кредитного стандарта намного проще, чем их обычные аналоги.

Предоставленное вами подтверждение проживания должно быть действительным в течение как минимум одного года после предполагаемой даты закрытия кредита.

Обычные кредиты/кредиты VA

Обычные ипотечные кредиты, то есть Freddie Mac и Fannie Mae, требуют, чтобы заемщики предоставили свой номер социального страхования, подтверждение места жительства и подтверждение дохода не менее чем за три года. Согласно указаниям правительства, кредитор должен доказать законное место жительства своих заемщиков, особенно иностранных покупателей.

Согласно указаниям правительства, кредитор должен доказать законное место жительства своих заемщиков, особенно иностранных покупателей.

Для VA или обычного кредита необходимо иметь действующую визу INS, а также EAD, который может быть I-765 или I-766. От вас также может потребоваться предоставить форму I-797A с формой I-94 или другое действительное разрешение на работу.

Большие кредиты

Если вы хотите получить обычный Jumbo-заем, необходимо показать, что вы работаете в США в течение следующих 3 лет и проживаете в Штатах не менее 5 лет.

По сравнению с кредитом VA получить несоответствующий Jumbo кредит немного сложно.

Условия для выполнения Jumbo Loan в качестве гражданина, не являющегося гражданином США

Вот ряд условий, которые необходимо выполнить для Jumbo Loans:

- Вы должны проживать в США не менее 5 лет

- Вы должны иметь постоянную работу в течение первых 3 лет после получения кредита

- Дом, на который вы получаете кредит, должен быть либо квартирой, либо дом на одну семью и должен быть занят владельцем

- Вы должны предоставить первоначальный взнос в размере не менее 30%

Документы, необходимые для крупного кредита в качестве негражданина США

В части оформления документов необходимо предъявить:

- EAD вместе с формой I-140

- Визы H-2B и H-1B

- Действительный паспорт страны, гражданином которой вы являетесь, вместе с формой I-94 с печатью, указывающей на официальное трудоустройство.

3 Критерии получения ипотеки нерезидентом

Три наиболее важных параметра для получения ипотеки в качестве постоянного и непостоянного иностранца-резидента в США:

1. Продолжительность проживания

Как указано выше, статус резидента имеет первостепенное значение для ипотечных кредиторов.

Заемщики должны иметь либо грин-карту, либо рабочую визу на срок не менее трех лет в качестве доказательства своего проживания.

Люди, у которых нет грин-карты или долгосрочной рабочей визы, могут оформить ипотеку за границей; такие ипотечные кредиты широко доступны через банки и индивидуальных кредиторов, которые предоставляют ссуды иностранным посетителям для покупки дома для отдыха или аренды недвижимости.

2. Подтверждение дохода

Необходимо иметь подтверждение постоянного стабильного дохода как минимум за последние два года. Кроме того, важно показать кредиторам ликвидные активы и остатки на счетах, чтобы доказать свою способность покрыть первоначальный взнос и другие связанные с этим расходы.

Если все ваши активы и счета находятся за границей, вы можете выбрать третью сторону для перевода выписок и платежных квитанций на английский язык.

В противном случае кредиторы могут использовать веб-сайты для конвертации иностранных активов и доходов в доллары США по текущим курсам конвертации в качестве доказательства стабильного дохода для утверждения кредита.

3. Кредитный рейтинг

Даже если у вас недостаточно кредитной истории в США, чтобы претендовать на получение ипотечного кредита, вы можете получить себе кредитный отчет с минимальными торговыми строками как минимум за 12 месяцев.

Торговая линия — это просто кредитный счет, такой как кредитная карта, автокредит или личная кредитная линия. В некоторых случаях это может быть получено из истории счетов, таких как вода, электричество, сотовый телефон и кабельное телевидение.

Для создания кредитного отчета и кредитного рейтинга вам потребуется кредитная история двух-трех счетов не менее чем за 12 месяцев.

Как получить предварительно одобренную ипотеку

Чтобы получить предварительное одобрение ипотеки, вам нужны документы, подтверждающие вашу кредитную историю, личность и прошлые записи. Вот список из 5 самых важных вещей, которые вам нужно предварительно утвердить для ипотеки.

Подтверждение дохода

Все потенциальные покупатели жилья должны иметь отчеты W-2 за последние два года и последние платежные квитанции, которые показывают сумму полученного дохода, а также доход с начала года.

Заемщики также должны раскрывать информацию о любых дополнительных доходах, таких как доход от алиментов, бонусы и т. д., вместе с отчетом о налоговых декларациях как минимум за последние два года.

Подтверждение активов/балансовый отчет

Чтобы доказать, что у вас достаточно средств для первоначального взноса (и других расходов), вам необходимо предоставить различные банковские выписки и выписки с инвестиционного счета.

Например, кредит FHA требует, чтобы вы сделали первоначальный взнос в размере не менее 3,5% от стоимости дома, тогда как для традиционного кредита вам необходимо внести первоначальный взнос в размере от 10% до 20%.

И, если вы получаете помощь или помощь в виде наличных денег от родственника или друга, вам потребуется письмо, в котором говорится, что это подарок, чтобы доказать, что это не кредит.

Хороший кредитный рейтинг

Ваш кредитный рейтинг является самым важным показателем вашего доверия. Большинство кредиторов заинтересованы в предоставлении кредитов под низкие проценты заемщикам с оценкой 740 или выше; все, что меньше 740, принесет вам более высокую процентную ставку.

Кроме того, за последние несколько месяцев рекомендации FHA стали более строгими: заемщикам с кредитным рейтингом ниже 580, возможно, придется внести более крупный первоначальный взнос.

На самом деле, теперь вы должны иметь минимальный кредитный рейтинг 620, чтобы получить одобрение на получение кредита FHA.

Хотите хороший кредитный рейтинг? Узнайте больше о том, как лучше всего получить его там:

Как заработать кредит

Отсутствие кредитной истории и плохая кредитная история: в чем разница и как это исправить?

Преимущества хорошего кредита: 9 способов, как хороший кредит улучшит вашу жизнь

Проверка занятости

Кредиторы хотят минимизировать свои риски, кредитуя только заемщиков со стабильной работой. Они могут позвонить вашему работодателю, чтобы подтвердить вашу зарплату и характер занятости.

Они могут позвонить вашему работодателю, чтобы подтвердить вашу зарплату и характер занятости.

А если вы недавно сменили работу, они могут даже позвонить вашему предыдущему работодателю, чтобы проверить вас. Заемщики, работающие не по найму, должны предоставить дополнительные документы, подтверждающие их бизнес и доход.

Дополнительные документы

Получение ипотеки требует большого количества документов и документов. Вам необходимо будет предоставить копию вашего номера социального страхования, водительские права и вашу подпись, чтобы кредитор мог получить кредитный отчет.

Для сессии предварительного одобрения и собственно сессии ипотечного кредитования необходимо еще много документов. Будьте готовы облегчить все, что ищет кредитор, чтобы весь процесс ипотеки прошел гладко.

Чтобы получить еще дополнительные подробные сведения о предварительном одобрении ипотечного кредита, ознакомьтесь с нашим руководством: Полное руководство по предварительному одобрению ипотечного кредита.

Когда самое подходящее время для подачи заявки на ипотечный кредит?

При подаче заявки на ипотечный кредит время имеет решающее значение и играет решающую роль в вашем ипотечном опыте.

Если вы не являетесь гражданином США, лучшее время для подачи заявки на получение ипотечного кредита — через 2 года. Большинству финансовых учреждений требуется минимум 2 года работы и кредитной истории в США.

Тем не менее, прежде чем подавать заявление на получение ипотечного кредита в качестве негражданина, вы должны учитывать свою занятость и финансовое положение.

Все финансовые учреждения, выдающие ипотечные кредиты, имеют регулярный месячный бизнес-цикл, поэтому лучшее время для получения ипотечного кредита приходится на начало месяца. Как правило, начало месяца посвящено получению и оформлению новых кредитов.

Если вы решили взять кредит, обратитесь в свою финансовую организацию в первые рабочие дни месяца. Кроме того, не опаздывайте с оформлением документов и готовьте все документы вовремя!

В середине месяца финансовые учреждения собирают документы и готовят кредиты к концу месяца, поэтому хотят получить как можно больше кредитов.

Как повысить свои шансы на одобрение ипотечного кредита в США в качестве гражданина, не являющегося гражданином США

Как гражданин, не являющийся гражданином США, вы должны иметь подтверждение дохода и активов для повышения шансов на одобрение.

Кроме того, вы можете начать работать над своим кредитным рейтингом, оформив себе кредитную карту и придерживаясь условий оплаты и рассрочки.

Кроме того, получение ипотечного кредита требует большого количества документов и документации. Будьте готовы облегчить все, что ищет кредитор, чтобы весь процесс ипотеки прошел гладко.

3 простых шага к подаче заявки на получение ипотечного кредита с первоначальным взносом

Если вы рассматриваете возможность подачи заявки на личный кредит для первоначального взноса по ипотеке, просто выполните эти 3 простых шага.

Подать заявку

Подать заявку онлайн на сумму кредита вам нужно. Отправьте необходимую документацию и предоставьте наилучшую заявку. Более сильные заявки получают лучшие кредитные предложения.

Более сильные заявки получают лучшие кредитные предложения.

Принять

Если ваше заявление соответствует критериям приемлемости, кредитор свяжется с вами по поводу вашего заявления. При необходимости укажите любую дополнительную информацию. Вскоре вы получите предложение по кредиту. Некоторые кредиторы посылают векселя с вашим предложением кредита. Подпишите и верните эту записку, если вы хотите принять предложение о кредите.

Погасить

Затем ссуда перечисляется на ваш банковский счет в США в течение разумного количества дней (некоторые кредиторы делают это всего за 2-3 рабочих дня). Теперь вам нужно настроить способ погашения. Вы можете выбрать метод автоплатежа онлайн, чтобы помочь вам платить вовремя каждый месяц.

Персональные кредиты

для владельцев виз!

Проверить варианты ссуды

Ссуды на сумму до 35 000 долларов США. Созаемщик не требуется. Отсутствие штрафа за досрочное погашение.

Подробнее

- Visa Mortgage F1: руководство

- Жилищные кредиты для медсестер

- Как взять личный кредит на аренду квартиры в США

- Кредиты FHA для иностранцев, не являющихся постоянными резидентами

- Как профинансировать пристройку к вашему дому

Заключение

Самое лучшее в США — это их открытость для всех. Несмотря на первоначальные сдерживающие факторы, в США существует довольно много ипотечных кредитов для неграждан США, будь то недвижимость или что-то еще. Таким образом, есть много вариантов, доступных для всех.

Несмотря на первоначальные сдерживающие факторы, в США существует довольно много ипотечных кредитов для неграждан США, будь то недвижимость или что-то еще. Таким образом, есть много вариантов, доступных для всех.

В целом получение ипотечного кредита в качестве нерезидента США может показаться трудным, но это не невозможно. Есть много банков, кредитных союзов и государственных учреждений, работающих с иммигрантами, чтобы облегчить весь процесс, и эти учреждения стараются быть максимально гибкими и удобными.

Нужен кредит? Получите один за 3 простых шага

Если вы рассматриваете возможность подачи заявки на личный кредит, просто выполните эти 3 простых шага.

Подать заявку

Подать заявку онлайн на сумму кредита вам нужно. Отправьте необходимую документацию и предоставьте наилучшую заявку. Более сильные заявки получают лучшие кредитные предложения.

Принять

Если ваше заявление соответствует критериям приемлемости, кредитор свяжется с вами по поводу вашего заявления. При необходимости укажите любую дополнительную информацию. Вскоре вы получите предложение по кредиту. Некоторые кредиторы посылают векселя с вашим предложением кредита. Подпишите и верните эту записку, если вы хотите принять предложение о кредите.

При необходимости укажите любую дополнительную информацию. Вскоре вы получите предложение по кредиту. Некоторые кредиторы посылают векселя с вашим предложением кредита. Подпишите и верните эту записку, если вы хотите принять предложение о кредите.

Погасить

Затем ссуда перечисляется на ваш банковский счет в США в течение разумного количества дней (некоторые кредиторы делают это всего за 2-3 рабочих дня). Теперь вам нужно настроить способ погашения. Вы можете выбрать метод автоплатежа онлайн, чтобы помочь вам платить вовремя каждый месяц.

О ходулях

Stilt предоставляет кредиты иностранным студентам и работающим специалистам в США (владельцам виз F-1, OPT, H-1B, O-1, L-1, TN) по ставкам ниже, чем у любого другого кредитора. Стилт стремится помочь иммигрантам построить лучшее финансовое будущее.

Мы используем целостный подход к страхованию, чтобы определить ваши процентные ставки и убедиться, что вы получите самую низкую возможную ставку.

Об авторе