Начисление отпускных в 2019 году пример: Как правильно рассчитать отпускные работникам в 2022 году. Примеры и калькулятор расчета

Расчеты с персоналом | BUXGALTER.UZ

Наступила пора отпусков, и бухгалтеру необходимо произвести расчеты отпускных и не забыть перед их выплатой обложить их налогами. Как это сделать правильно, что нужно учесть?

Ответим на эти вопросы поэтапно.

Что говорит нам ТК

Ежегодный основной отпуск предоставляется работникам продолжительностью не менее 15 рабочих дней (ст. 134 ТК).

Продолжительность отпусков исчисляется в рабочих днях по календарю из расчета шестидневной рабочей недели. Праздничные дни, приходящиеся на период отпуска и являющиеся нерабочими (ст. 131 ТК), при определении длительности отпусков не учитываются (ст. 139 ТК).

Некоторым категориям работников (лица моложе восемнадцати лет, работающие инвалиды I и II групп) могут предоставляться основные удлиненные отпуска (ст. 135 ТК). Следует также учесть, что предоставление ежегодных удлиненных отпусков, помимо установленных законодательными или иными нормативными актами о труде, может быть предусмотрено также условиями трудового договора.

Ежегодные дополнительные отпуска предоставляются работникам за работу в неблагоприятных и особых условиях труда, а также за работу в тяжелых и неблагоприятных природно-климатических условиях (ст. ст. 136, 137 и 138 ТК).

При исчислении общей продолжительности ежегодного отпуска дополнительные отпуска суммируются с ежегодным основным отпуском (в том числе и удлиненным). Во всех случаях при суммировании отпусков, установленных законодательством, их общая продолжительность не может превышать 48 рабочих дней (ст. 140 ТК).

Важно! Ежегодный основной отпуск за первый рабочий год предоставляется по истечении шести месяцев работы. Рабочий год исчисляется со дня начала работы по трудовому договору (ч. ч. 1 и 2 ст. 143 ТК).

Оплата отпуска производится в сроки, установленные коллективным договором, но не позднее последнего рабочего дня до начала отпуска (ч. 2 ст. 148 ТК).

В случае повышения размеров тарифных ставок, должностных окладов в период нахождения работника в трудовом отпуске работодатель обязан произвести перерасчет оплаты за количество тех рабочих дней, которые приходятся на период отпуска после повышения заработной платы (п.

В расчет возьмем: 1/12, 1/6, 1/7…

Исчисления среднемесячной заработной платы расчет среднемесячной заработной платы для оплаты отпусков, выходного пособия, пособия по безработице производится исходя из заработной платы, установленной по тарификации или должностного оклада на день расчета с увеличением на одну двенадцатую – работающим первый год; на одну шестую – проработавшим шесть полных месяцев; на одну седьмую – проработавшим семь полных месяцев и т. д. части суммы, превышающей в расчетном периоде установленную заработную плату по тарификации или должностной оклад. К ним относятся сдельный приработок, премии, доплаты, надбавки и другие выплаты (п. 1 Порядка).

Отметим, что при исчислении продолжительности отпусков пропорционально отработанному времени их длительность определяется путем деления полного размера каждого отпуска на двенадцать и умножения на число полных месяцев работы. При этом излишки, равные пятнадцати и более календарным дням, округляются до месяца, а менее пятнадцати календарных дней – отбрасываются (ст. 141 ТК).

При этом излишки, равные пятнадцати и более календарным дням, округляются до месяца, а менее пятнадцати календарных дней – отбрасываются (ст. 141 ТК).

Например, работник принят на работу 01.06.2018 г. С 01.06.2019 г. этот работник уходит в отпуск. Однако с 01.03.2019 г. по 31.05.2019 г. работник, согласно заявлению и приказу предприятия, находился в отпуске без сохранения заработной платы. На предприятии в соответствии с коллективным договором установлен отпуск – 24 дня. Соответственно месяцы отпуска без сохранения заработной платы в расчет отпускных не войдут. При этом расчет дней отпуска будет следующим: (24 х 9 / 12) = 18 дней.

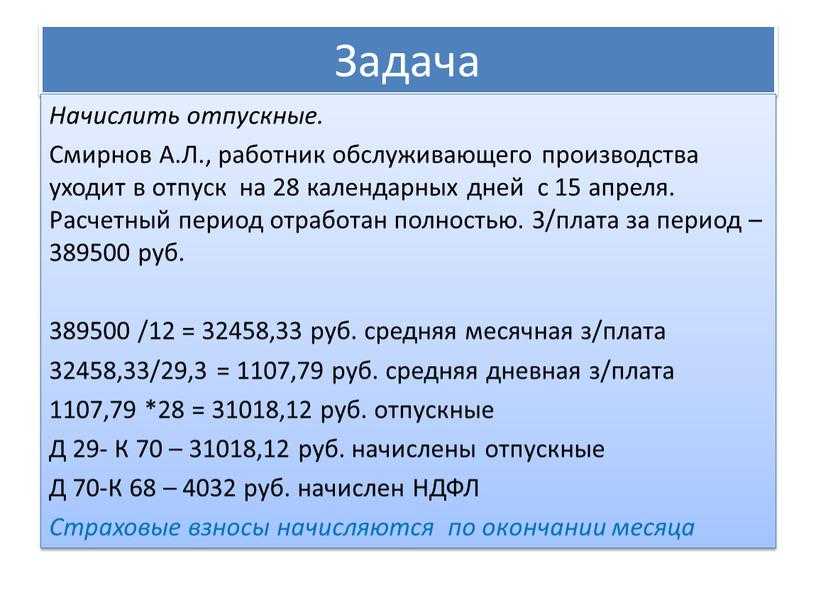

Пример расчета отпускных

Работнику, согласно заявлению и приказу, предоставлен ежегодный трудовой отпуск с 1 июня 2019 года. В мае 2019 года он отработал неполный месяц (5 дней болел, что подтверждается больничным листом). Согласно коллективному договору предприятия, продолжительность ежегодного трудового отпуска – 24 дня.

Имеются следующие данные работника:

|

Период |

Размер оклада |

Фактически начислено по окладу |

Премия |

Компенсация |

Пособие по временной нетрудоспособности |

|

Июнь 2018 г. |

1 000 000 |

1 000 000 |

|

|

|

|

Июль 2018 г. |

1 000 000 |

1 000 000 |

|

|

|

|

Август 2018 г. |

1 000 000 |

1 000 000 |

|

|

|

|

Сентябрь 2018 г. |

1 000 000 |

1 000 000 |

|

|

|

|

Октябрь 2018 г. |

1 000 000 |

1 000 000 |

|

50 000 |

|

|

Ноябрь 2018 г. |

1 000 000 |

1 000 000 |

200 000 |

50 000 |

|

|

Декабрь 2018 г. |

1 000 000 |

1 000 000 |

200 000 |

50 000 |

|

|

Январь 2019 г. |

1 500 000 |

1 500 000 |

|

|

|

|

Февраль 2019 г. |

1 500 000 |

1 500 000 |

200 000 |

|

|

|

Март 2019 г. |

1 500 000 |

1 500 000 |

|

|

|

|

Апрель 2019 г. |

1 500 000 |

1 500 000 |

|

|

|

|

Май 2019 г. |

1 500 000 |

1 159 090,91 |

|

|

213 068,18 |

|

Итого: |

14 500 000 |

14 159 090,91 |

600 000 |

150 000 |

213 068,18 |

Среднемесячная заработная плата работника составит:

1 500 000 (установленный должностной оклад, при сдельной оплате труда – установленный тариф) + 750 000 (сумма, превышающая установленный должностной оклад) / 12 (количество месяцев) = 1 562 500 сумов.

Размер отпускных за один день определяется путем деления среднемесячной суммы заработка на среднее количество рабочих дней в месяц, которое определено законодательством и составляет постоянное число 25,4 дня – 61 515,75 сума (1 562 500 / 25,4).

Размер отпускных составит: 1 476 378 сумов (61 515,75 х 24).

Налоги с отпускных

Сумма начисленных отпускных относится к доходам в виде оплаты труда, произведенной за неотработанное время (подп. «а» п. 1 ст. 175 НК), и, соответственно, облагается НДФЛ и ЕСП (ст. ст. 306, 307 НК).

Если к отпуску вы выплачиваете так называемую «премию к отпуску», то она подлежит налогообложению НДФЛ и ЕСП (п. 4 ст. 173 НК, ст. ст. 306, 307 НК).

Важно! Для плательщиков налога на прибыль сумма премии (доплаты) к отпуску, как и вся сумма отпускных, относится к вычитаемым расходам (подп. «ж» п. 5, подп. «а» п. 7 ст. 143 НК).

Бухгалтерские проводки будут стандартные, в соответствии с НСБУ № 21 «План счетов бухгалтерского учета финансово-хозяйственной деятельности хозяйствующих субъектов и Инструкция по его применению» (рег. № 1181 от 23.10.2002 г.), то есть проводки по начислению доходов в виде оплаты труда и удержанию налогов и обязательных отчислений с этих доходов.

Татьяна Лымарева.

Разъяснения экспертов отражают их мнение и создают информационную основу для принятия Вами самостоятельных решений.

Онлайн калькулятор расчета зарплаты и налогов по заработной плате для ИП на упрощенном режиме

- ИП УСН

- ИП ОУР

- ТОО УСН

- ТОО ОУР

- Расчет от обратного

Прямой расчетРасчет от обратного

ИПТОО

ОбщеустановленныйУпрощенный

ЯнварьФевральМартАпрельМайИюньИюльАвгустСентябрьОктябрьНоябрьДекабрь

Расчет

Налоги за ИП За работника в штате За работника на ГПХ

Доход

База ОПВ

База СО

Считать СО отдельно

ЗарплатаВыплата при служебных командировках сверх нормЕдиновременная премияПостоянная премияКомпенсация отпускаКомпенсация отпуска при увольненииОплата больничных листовОплата отпускаЭкологическая выплата (отпуск, надбавка)

Вид начисленияЗарплатаВыплата при служебных командировках сверх нормЕдиновременная премияКомпенсация отпускаКомпенсация отпуска при увольненииОплата больничных листовОплата отпускаПостоянная премияЭкологическая выплата (отпуск, надбавка)

Доходы ГПХ (услуги)

Доходы ГПХ (товары)

Доход

На руки

Вычеты

Вычет 14 МРП

Стандартный вычет по ИПН. Получить вычет 14 МРП могут только резиденты РК и только на основном месте работы по заявлению. Вычет применяется каждый календарный месяц на основании ст. 342, 343 НК РК

Читать подробнее

Получить вычет 14 МРП могут только резиденты РК и только на основном месте работы по заявлению. Вычет применяется каждый календарный месяц на основании ст. 342, 343 НК РК

Читать подробнее

Вычет 882 МРП

Вычет 882 МРП за календарный год применяется лицами с инвалидностью всех групп, а также лицами, указанными в пп. 2 и 3 ст. 346 НК РК. Читать подробнее

Резидентство

Гражданин РК Иностранец Гражданин ЕАЭС Вид на жительство

Итого

Налоги к уплате

За счёт работника

ОПВ

тенге

ИПН

тенге

ВОСМС

тенге

За счёт работодателя

ОППВ

тенге

СО

тенге

СН

тенге

ООСМС

тенге

При таких условиях оплачивать налоги не требуется

На руки

тенге

Укажите параметры для получения результата

Полезные статьи и таблицы для работы с калькулятором

- 01Отдельная база для СО

- 02Налогообложение работников-инвалидов

- 03Ликвидация ТОО в Казахстане: каков порядок проведения и сроки процедуры

- 04Как зарегистрировать ТОО в Казахстане и какие документы потребуются

- 05Кого освободили от налогов на 3 года

- 06Как осуществить приостановление деятельности или ликвидацию ИП в Казахстане

- 07Регистрация ИП в Казахстане

Пределы для исчисления

2022 год| Исчисления | Минимум | Максимум |

| ОПВ | нет | 300 000 ₸ |

| СО | 2 100 ₸ | 14 700 ₸ |

| ОСМС | нет | 18 000 ₸ |

| ВОСМС | нет | 12 000 ₸ |

| Исчисления | Минимум | Максимум |

| ОПВ | нет | 212 500 ₸ |

| СО | 1 488 ₸ | 10 413 ₸ |

| ОСМС | нет | 8 500 ₸ |

| ВОСМС | нет | 8 500 ₸ |

| Исчисления | Минимум | Максимум |

| ОПВ | нет | 212 500 ₸ |

| СО | 1 488 ₸ | 10 413 ₸ |

| ОСМС | нет | 8 500 ₸ |

| ВОСМС | нет | 4 250 ₸ |

| Исчисления | Минимум | Максимум |

| ОПВ | нет | 212 500 ₸ |

| СО | 1 488 ₸ | 10 413 ₸ |

| ОСМС | нет | 6 375 ₸ |

| Исчисления | Минимум | Максимум |

| ОПВ | нет | 212 130 ₸ |

| СО | 990 ₸ | 9 899 ₸ |

| ОСМС | нет | 6 364 ₸ |

Базовые ставки

МЗП

60 000 тнг

МРП

3 063 тнг

КПН

20 %

ИПН

10 %

ОПВ

10 %

ОППВ

5 %

Социальный налог

9. 5 %

5 %

Социальные отчисления

3.5 %

НДС

12 %

Ставка рефинансирования

13,5 %

OОCMC

3 %

ВOCMC

2 %

МЗП

42 500 тнг

МРП

2 917 тнг

КПН

20 %

ИПН

10 %

ОПВ

10 %

ОППВ

5 %

Социальный налог

9.5 %

Социальные отчисления

3.5 %

НДС

12 %

Ставка рефинансирования

9%

OOCMC

2 %

ВOCMC

2 %

МЗП

42 500 тнг

МРП c январь-март

2 651 тнг

МРП c апрель-декабрь

2 778 тнг

КПН

20 %

ИПН

10 %

ОПВ

10 %

ОППВ

5 %

Социальный налог

9.5 %

Социальные отчисления

3.5 %

НДС

12 %

Ставка рефинансирования

9,25%

OOCMC

2 %

ВOCMC

1 %

МЗП

42 500 тнг

МРП

2 525 тнг

КПН

20 %

ИПН

10 %

ОПВ

10 %

ОППВ

5 %

Социальный налог

9. 5 %

5 %

Социальные отчисления

3.5 %

НДС

12 %

Ставка рефинансирования

9 %

OOCMC

1.5 %

МЗП

28 284 тнг

МРП

2 405 тнг

КПН

20 %

ИПН

10 %

ОПВ

10 %

ОППВ

5 %

Социальный налог

9.5 %

Социальные отчисления

3.5 %

НДС

12 %

Ставка рефинансирования

9.25 %

OOCMC

1.5 %

Базовые ставки

2022 годМЗП

60 000 тг

МРП

3063 тг

КПН

20 %

ИПН

10 %

ОПВ

10 %

ОППВ

5 %

Социальный налог

9.5 %

Социальные отчисления

3.5 %

НДС

12 %

Ставка рефинансирования

13.

5 %

5 %ООСМС

3 %

ВОСМС

2 %

МЗП

42 500 тг

МРП

2917 тг

КПН

20 %

ИПН

10 %

ОПВ

10 %

ОППВ

5 %

Социальный налог

9.5 %

Социальные отчисления

3.5 %

НДС

12 %

Ставка рефинансирования

9 %

ООСМС

2 %

ВОСМС

2 %

МЗП

42 500 тг

МРП (январь-март)

2651 тг

МРП (апрель-декабрь)

2778 тг

КПН

20 %

ИПН

10 %

ОПВ

10 %

ОППВ

5 %

Социальный налог

9.

5 %

5 %Социальные отчисления

3.5 %

НДС

12 %

Ставка рефинансирования

9.25 %

ООСМС

2 %

ВОСМС

1 %

МЗП

42 500 тг

МРП

2525 тг

КПН

20 %

ИПН

10 %

ОПВ

10 %

ОППВ

5 %

Социальный налог

9.5 %

Социальные отчисления

3.5 %

НДС

12 %

Ставка рефинансирования

9 %

ООСМС

1.

5 %

5 %

МЗП

28 284 тг

МРП

2 405 тг

КПН

20 %

ИПН

10 %

ОПВ

10 %

ОППВ

5 %

Социальный налог

9.5 %

Социальные отчисления

3.5 %

НДС

12 %

Ставка рефинансирования

9.25 %

ООСМС

1.5 %

Оцените работу калькулятора

Новые видео на Youtube

Не пропусти всё самое интересное на нашем канале!

Перейти на каналБудь в курсе последних новостей

Могут ли несовершеннолетние стать учредителями ТОО?

Имеют ли право несовершеннолетние стать учредителями ТОО. Могут ли они участвовать в управлении компанией.

Могут ли они участвовать в управлении компанией.

Владельцам онлайн ККМ с ОФД АО «Казахтелеком» нужно заменить SIM-карты

С какой даты перестанут работать сим-карты от Beeline на онлайн ККМ с АО «Казахтелеком». Куда обращаться для замены карт.

Huobi и Visa выпустят совместные карты

Компании объявили о начале своего партнерства

Курс актива теперь можно узнать в Twitter

Это одно из первых улучшений социальной сети после ее покупки Илоном Маском

В этом году убытки криптокомпаний превысили сумму в 116 млрд. долларов

По оценке Forbes, криптозима, усиление влияния медвежьего рынка и ряд крупных банкротств криптобирж негативно сказались на финансовом состоянии криптоиндустрии

Токен FTT подорожал на 17 процентов

Цифровой актив отреагировал подорожанием на новость о выпуске из тюрьмы под залог бывшего СЕО FTX Сэма Бэнкмана-Фрида

Уведомление в Кабинете налогоплательщика: нести пояснение нарочно или ответить электронно?

Обязательно ли нести в налоговую пояснение на уведомление нарочно, или можно ответить на него в Кабинете налогоплательщика.

С доходов от объектов интеллектуальной собственности и услуг в IT-сфере КПН уменьшается на 100% c 2023 г.

Как будет определяться доход от объектов интеллектуальной собственности и IT-услуг с 2023 г. Как будет уплачиваться КПН с таких доходов.

Наши сервисы

Инструкция по сервису Mybuh.kz

- 01Электронные счета-фактуры для Казахстана

- 02Калькулятор НДС для Казахстана

- 03Форма 200.00 — автоматический расчет с учетом ОСМС

- 04910 форма заполнение и автоматический расчет декларации

- 05Выставление счета

- 06Накладная — создание и редактирование бланка товарной накладной

- 07Счет фактура создание бланка

Отпуск | Человеческие ресурсы | Вашингтонский университет в Сент-Луисе

Вступает в силу с 1 июля 2019 г. (обновлено в августе 2022 г.)

Начисление отпускных для штатных сотрудников, принятых на работу, повторно принятых на работу или переведенных на должность, имеющую право на льготы, 1 июля 2019 г.

или после этой даты

или после этой датыПостоянная полная занятость работники, имеющие право на получение льгот и неполный рабочий день, получают отпуск каждый финансовый год (с 1 июля по 30 июня) на основе оплаченных часов и стажа работы в соответствии со следующим графиком:

| Years of Service | Vacation Days | Hourly Accrual Rate | Accrual Maximum (1.5x annual accrual) |

|---|---|---|---|

| 0 to 3 years | 20 days | 0.077 | 30 days |

| Beginning 4 года | 22 дня | 0,084615 | 33 дня |

Работникам, получающим ежемесячную оплату, ежемесячно начисляется одинаковая сумма отпуска (за исключением неоплачиваемого отпуска, см. ниже).

Сотрудникам, оплачиваемым раз в две недели, отпуск начисляется на основе фактически оплаченных часов, как определено ниже, в течение месяца.

Примеры начисления отпусков для двухнедельных и ежемесячно оплачиваемых сотрудников можно найти здесь.

Сотрудникам, имеющим право на получение пособий на условиях неполного рабочего времени (сотрудникам, регулярно работающим не менее 20 часов в неделю, но менее 37,5 часов в неделю), отпуск начисляется пропорционально. Максимум основан на их проценте FTE. Например, если процент FTE работника составляет 50 %, то он имеет право на получение до 50 % от максимального начисления за полный рабочий день (например, 10 или 11 дней в зависимости от стажа работы). Если сотрудник, работающий полный рабочий день, переходит на статус, имеющий право на получение пособий по совместительству, остаток накопленного отпуска остается неизменным и доступен, пока он находится в статусе, имеющем право на получение пособий по совместительству. Однако дополнительное время отпуска не будет начисляться до тех пор, пока остаток не упадет ниже годового или общего максимального начисления за неполный рабочий день.

Оплачиваемые часы, на основании которых рассчитывается отпускное время, включают регулярные, больничные, оплачиваемые отпуска, включая краткосрочную нетрудоспособность по болезни и отпуск по уходу/родительству, отпуск, отпуск, отпуск на похороны и обязанности присяжных, но не включают сверхурочную работу. Работникам, не освобожденным от налога, отпуск не начисляется за более чем 80 часов оплаты за период оплаты. Отпуск за неоплачиваемый отпуск не начисляется.

Работникам, не освобожденным от налога, отпуск не начисляется за более чем 80 часов оплаты за период оплаты. Отпуск за неоплачиваемый отпуск не начисляется.

Отпуск можно взять после завершения 6-месячного ознакомительного периода. После 6-месячного ознакомительного периода накопленные отпускные доступны для использования с даты окончания периода оплаты. Остаток может переноситься на каждый финансовый год, но не может превышать максимальное начисление в 1,5 раза больше годового начисления (20 x 1,5 = 30; 22 x 1,5 = 33 дня).

Сотрудники, отработавшие 3 года соответствующей критериям службы, перейдут на более высокую ставку начисления заработной платы после даты третьей годовщины службы сотрудника. Предыдущие годы службы не учитываются при повторном приеме на работу.

Начисление отпускных для штатных сотрудников, нанятых до 1 июля 2019 г.

Штатным сотрудникам, имеющим право на получение пособий, нанятым до 1 июля 2019 г., отпуск начисляется на основе оплаченных часов, но не более 22 рабочих дней в течение финансового года (с 1 июля по 30 июня). Отпуск начисляется за оплаченный час (0,084615) и доступен для использования на дату окончания периода оплаты.

Отпуск начисляется за оплаченный час (0,084615) и доступен для использования на дату окончания периода оплаты.

Сотрудникам, получающим ежемесячную оплату, ежемесячно начисляется одинаковая сумма отпуска (за исключением неоплачиваемого отпуска, см. ниже).

Сотрудникам, оплачиваемым раз в две недели, отпуск начисляется исходя из фактически оплаченных часов, как определено ниже, в течение месяца.

Примеры начисления отпусков для двухнедельных и ежемесячно оплачиваемых сотрудников можно найти здесь.

Балансы могут переноситься на каждый финансовый год, но не могут превышать максимальное начисление в 1,5 раза больше годового начисления (22 x 1,5 = 33 дня).

Сотрудникам, имеющим право на получение пособий на неполный рабочий день (работникам, регулярно работающим не менее 20 часов в неделю, но менее 37,5 часов в неделю), отпуск начисляется пропорционально. Максимум основан на их проценте FTE. Например, если процент FTE сотрудника составляет 50 %, то он имеет право на получение до 50 % от максимального начисления за полный рабочий день (11 дней). Если сотрудник, работающий полный рабочий день, переходит на статус, имеющий право на получение пособий по совместительству, остаток накопленного отпуска остается неизменным и доступен, пока он находится в статусе, имеющем право на получение пособий по совместительству. Однако дополнительное время отпуска не будет начисляться до тех пор, пока остаток не упадет ниже годового или общего максимального начисления за неполный рабочий день.

Если сотрудник, работающий полный рабочий день, переходит на статус, имеющий право на получение пособий по совместительству, остаток накопленного отпуска остается неизменным и доступен, пока он находится в статусе, имеющем право на получение пособий по совместительству. Однако дополнительное время отпуска не будет начисляться до тех пор, пока остаток не упадет ниже годового или общего максимального начисления за неполный рабочий день.

Оплачиваемые часы, на основании которых рассчитываются отпускные, включают регулярные, больничные, оплачиваемые отпуска, включая краткосрочную нетрудоспособность по болезни и отпуск по уходу за ребенком/родителю, отпуск, праздничные дни, отпуск на похороны и работу присяжных, но не включают сверхурочную работу. Работникам, не освобожденным от налога, отпуск не начисляется за более чем 80 часов оплаты за период оплаты. Отпуск за неоплачиваемый отпуск не начисляется.

График отпуска

График отпуска, включая любые неполные дни, требует предварительного одобрения руководителя работника.

Работник, не освобожденный от уплаты налогов, не может получать никаких пособий, кроме отпускных, за неделю, превышающую его обычные стандартные часы. Например: не освобожденный от уплаты налогов сотрудник, регулярно работающий по графику 40 часов в неделю, не может работать сверхурочно с понедельника по четверг, чтобы набрать 40 часов, а затем взять 8-часовой отпуск в пятницу. Однако, если у работника был только один час сверхурочной работы в неделю и он отработал 33 часа в четверг, он может взять 7 часов отпуска в пятницу.

У школ и факультетов могут быть дополнительные требования. Неполные дни отпуска могут быть предоставлены по усмотрению руководителя. Как правило, освобожденные работники не обязаны использовать отпуск, если их время отсутствия на работе составляет менее 4 часов.

Компенсация за неиспользованный отпуск

Работнику с 6 и более месяцами непрерывной регулярной работы, уволенным по любой причине, будет выплачена сумма за начисленный неиспользованный отпуск до максимальной суммы. Увольняемые работники не могут использовать отпуск вместо предоставления необходимого уведомления об увольнении.

Увольняемые работники не могут использовать отпуск вместо предоставления необходимого уведомления об увольнении.

Сотруднику, который получает право на получение пособия по длительной нетрудоспособности, будет выплачена сумма за начисленный неиспользованный отпуск до максимального накопления.

Сотруднику с 6 или более месяцами непрерывной регулярной работы, который переходит на должность, не имеющую права на льготы (например, на неполный рабочий день менее 20 часов в неделю), будет выплачена оплата за начисленный неиспользованный отпуск до максимального накопления.

Внесены кардинальные изменения в правила штата Колорадо о заработной плате, оплате рабочего времени и отпускных

**Обновление: Департамент принял правила от 22 января 2020 г. Подробнее об окончательном принятии можно прочитать здесь.**

Департамент труда и занятости штата Колорадо («Департамент») опубликовал предлагаемые постановления, которые вносят существенные изменения в законы штата о заработной плате и рабочем времени. Предлагаемые положения, в совокупности именуемые Приказом штата Колорадо о сверхурочных и минимальных стандартах оплаты труда («Приказ COMPS»), повлияют на широкий круг вопросов, включая охват в соответствии с законами о заработной плате и продолжительности рабочего времени, освобождение от сверхурочной работы и предоставление перерывов для отдыха.

Предлагаемые положения, в совокупности именуемые Приказом штата Колорадо о сверхурочных и минимальных стандартах оплаты труда («Приказ COMPS»), повлияют на широкий круг вопросов, включая охват в соответствии с законами о заработной плате и продолжительности рабочего времени, освобождение от сверхурочной работы и предоставление перерывов для отдыха.

Кроме того, 19 декабря 2019 года Департамент примет предложенное правило об отпускных, установив определенные ограничения в отношении положений «используй или потеряй» и потребовав выплаты неиспользованных отпускных при увольнении. .

Ниже приводится обзор новых правил выплаты отпускных, а также краткое изложение некоторых ключевых положений предлагаемого Приказа COMPS.

Отпускные

Закон штата Колорадо предусматривает, что при увольнении работодатель должен выплатить работнику все отпускные, «заработанные и определяемые в соответствии с условиями любого соглашения». В июне 2019 г., Апелляционный суд Колорадо постановил, что работодатель может наложить ограничения на выплату начисленных, но неиспользованных отпускных при увольнении в рамках своей политики или соглашений. В этом случае суд поддержал политику работодателя, согласно которой сотрудники «лишаются всех заработанных отпускных пособий» при увольнении по любой причине.

В этом случае суд поддержал политику работодателя, согласно которой сотрудники «лишаются всех заработанных отпускных пособий» при увольнении по любой причине.

В ответ на решение Апелляционного суда и в рамках более широких поправок к своим правилам Закона штата о защите заработной платы Департамент выпустил новое постановление, в котором говорится, что закон штата Колорадо об отпускных не , а не допускают аннулирование любого заработанного отпуска при увольнении. То есть, в соответствии с новым положением, увольняющимся работникам должна быть выплачена оплата за любой «заработанный и поддающийся определению» отпуск, и работодатели не могут поддерживать политику, которая требует, чтобы работники лишались заработанных отпускных при увольнении.

Кроме того, положение предусматривает, что работодатели могут поддерживать политику отпуска по принципу «используй или потеряешь», которая «запрещает перенос после того, как работники накопит отпускные за год», но только в том случае, если такая политика «не лишает ценность лет». Так, например, договор или полис, предусматривающий десять дней оплачиваемого отпуска в году может предусматривать, что работники могут накапливать более десяти дней, разрешая перенос отпуска из года в год, или может ограничивать сотрудников десятью днями, но не может предусматривать, что после накопления работником десяти дней эта сумма уменьшается ниже десять дней по любой причине, кроме использования работником.

Так, например, договор или полис, предусматривающий десять дней оплачиваемого отпуска в году может предусматривать, что работники могут накапливать более десяти дней, разрешая перенос отпуска из года в год, или может ограничивать сотрудников десятью днями, но не может предусматривать, что после накопления работником десяти дней эта сумма уменьшается ниже десять дней по любой причине, кроме использования работником.

Предлагаемый заказ COMPS: страховое покрытие работодателя/сотрудника

В настоящее время положения Колорадо о заработной плате и рабочем времени (называемые Приказом о минимальной заработной плате) распространяются только на сотрудников в сфере розничной торговли и обслуживания, продуктов питания и напитков, службы коммерческой поддержки, а также в сфере здравоохранения и медицины (как определено в действующем Приказе). Предлагаемый приказ COMPS расширит охват сотрудников во всех отраслях, если иное специально не исключено. Будут предоставлены некоторые индивидуальные и отраслевые исключения, в том числе «владельцы» бизнеса и «владельцы» некоммерческих организаций (как это определено в предлагаемом Приказе COMPS), некоторые водители транспортных средств и такси между штатами, некоторые работники «по месту жительства». (например, управляющие недвижимостью, проживающие в управляемой собственности), а также некоторые продавцы и механики.

Будут предоставлены некоторые индивидуальные и отраслевые исключения, в том числе «владельцы» бизнеса и «владельцы» некоммерческих организаций (как это определено в предлагаемом Приказе COMPS), некоторые водители транспортных средств и такси между штатами, некоторые работники «по месту жительства». (например, управляющие недвижимостью, проживающие в управляемой собственности), а также некоторые продавцы и механики.

Минимальная заработная плата для льготного статуса

В соответствии с действующим Постановлением о минимальной заработной плате исполнительный, профессиональный или административный служащий может быть классифицирован как освобожденный от права на сверхурочную работу и обязательных перерывов на обед и отдых в соответствии с законодательством штата, если он выполняет определенные освобожденные обязанности и получает минимальную годовую заработную плату в размере 35 568 долларов США. В соответствии с предлагаемым приказом COMPS с 1 июля 2020 года порог заработной платы для таких освобождений будет увеличен до 42 500 долларов США с последующими ежегодными фиксированными корректировками до достижения 57 500 долларов США в 2026 году (после чего корректировки будут основываться на индексе потребительских цен).

Расчет ставок заработной платы для не освобожденных от налогов сотрудников, не получающих почасовую оплату

В предлагаемом Приказе COMPS также будет разъяснено, как рассчитывать обычные и сверхурочные ставки заработной платы для не освобожденных от уплаты налогов сотрудников с окладами или другими не почасовыми структурами оплаты.

В частности, предлагаемый Приказ COMPS позволит использовать расчет так называемой «переменной рабочей недели» следующим образом: недельная заработная плата работника, не освобожденного от уплаты налогов, или другая не почасовая оплата может выплачиваться как повременная оплата за все рабочие часы, и обычная ставка за каждую рабочую неделю будет равна общей сумме оплаты, деленной на отработанные часы, если стороны имеют «четкое взаимопонимание» в отношении того, что заработная плата представляет собой: (1) компенсацию за все часы в каждую рабочую неделю, за исключением любой надбавки за сверхурочную работу; (2) по крайней мере применимая минимальная заработная плата за все часы в рабочие недели с наибольшим количеством часов; (3) с дополнительной оплатой за все сверхурочные часы в размере половины обычной ставки; и (4) оплата часов, отработанных сотрудником в течение рабочей недели.

Однако в ситуациях, когда вышеуказанные требования не соблюдаются, обычной почасовой ставкой работника для целей расчета оплаты за сверхурочную работу будет являться применимая недельная заработная плата, деленная на 40, количество часов, которое предположительно приходится на рабочую неделю для работника, который не получает со временем.

Кредиты на заработную плату и гарантийные депозиты

Предлагаемый Приказ COMPS по-прежнему позволит работодателям снижать заработную плату сотрудников, беря «кредит» на питание или проживание, но изменит правила для таких кредитов.

Для кредитов на питание предлагаемый Приказ COMPS отменит существующее требование о том, что еда «должна быть съедена до того, как будут разрешены вычеты», и вместо этого будет требовать только, чтобы принятие еды было добровольным для работника. Существующее требование о том, что питание должно предоставляться по себестоимости, будет сохранено.

Что касается кредитов на проживание, предлагаемый Приказ COMPS увеличит долларовый лимит для таких кредитов, а также добавит требования о том, что согласие работника на проживание должно быть добровольным, чтобы это было в интересах работника, а не в первую очередь для собственного удобства работодателя, и чтобы договор найма жилого помещения был надлежащим образом оформлен.

Предлагаемый Приказ COMPS также запрещает работодателям требовать от сотрудников внесения залога за необходимую рабочую форму.

Периоды отдыха

Работодатели штата Колорадо, как правило, обязаны разрешать оплачиваемый 10-минутный период отдыха за каждые четыре часа работы или большую их часть. В предлагаемом Приказе COMPS уточняется, что «насколько это возможно» периоды отдыха должны предоставляться в середине каждого четырехчасового рабочего периода. Кроме того, работникам, которые не получают таких обязательных оплачиваемых перерывов на отдых, должна быть предоставлена дополнительная компенсация в размере 10 минут.

Уведомление для сотрудников

В то время как работодатели в Колорадо в настоящее время обязаны размещать плакат Приказа о минимальной заработной плате на каждом рабочем месте, в предлагаемом Приказе COMPS говорится, что, если такое размещение нецелесообразно с учетом характера рабочего места или удаленной работы сотрудников, вместо этого работодатель должен предоставить копию Приказа о минимальной заработной плате. размещение (или самого Заказа КОМПС) каждому сотруднику.

размещение (или самого Заказа КОМПС) каждому сотруднику.

Работодатели, сотрудники которых говорят по-испански, должны будут размещать плакат с приказом COMPS на испанском языке. Для сотрудников, говорящих на языках, отличных от английского или испанского, работодатели должны будут связаться с CDLE и запросить копию плаката приказа COMPS на языке, на котором говорят сотрудники. Работодателям, которые не демонстрируют или не распространяют плакат с Приказом COMPS в соответствии с этими положениями, будет запрещено требовать каких-либо льгот или кредитов для конкретных сотрудников в соответствии с Приказом.

Кроме того, работодатели должны будут включить копию приказа COMPS или плакат приказа COMPS в свой справочник для сотрудников. Кроме того, если работодатели требуют от сотрудников подписать подтверждение в справочнике, сотрудники также должны подписать подтверждение о том, что они получили либо приказ COMPS, либо плакат.

* * *

В настоящее время принимаются комментарии к предлагаемому Приказу COMPS до 31 декабря 2019 г.

Об авторе