Налог на окружающую среду: Экологические налоги — Википедия – Кто должен платить экологический сбор в 2019 — 2020 годах

Экологический налог — nalog-nalog.ru

Что такое экологический налог

Какие налоги можно отнести к экологическим

Как осуществить уплату экологического сбора

По каким основаниям возникает плата за негативное воздействие на окружающую среду

Что такое экологический налог

Чтобы понять, что такое экологический налог, обратимся к расшифровке понятий, составляющих его название. Термин «экология» характеризует в первую очередь взаимоотношения человека (а в нашем случае — еще и организации) и окружающей среды, а понятие «налог», корни которого идут от древнего оброка, определяет некую плату за пользование имущественными объектами.

Таким образом, сущность экологического налога состоит во взимании платы за пользование природными ресурсами и воздействие на окружающую среду. В настоящее время ввиду отсутствия в налоговой системе России такого вида налога это может быть обеспечено неналоговыми методами. Хотя некоторые налоги, отраженные в НК РФ, могут попадать под характеристики, присущие экологическому налогу. Какие это налоги и почему они могут быть отнесены к этой категории, рассмотрим ниже.

Существуют также и неналоговые платежи, которые действующее законодательство требует уплатить в результате нанесения вреда окружающей природе. К ним относятся экологический сбор и плата за негативное воздействие на окружающую среду, которые также можно рассматривать как разновидности экологического налога.

Отметим, что в странах ЕАЭС существует полноценный экологический налог, для которого сформулированы все основные элементы налогообложения.

Подробнее о действующих экологических платежах читайте в этом материале.

Добавим, что скорее всего, экологический налог в полном смысле этого слова скоро появится и у нас в стране. Соответствующие поправки в НК РФ (проект) уже увидели свет.

Какие налоги можно отнести к экологическим

С учетом ранее рассмотренного понятия экологического налога разберемся в перечне налогов, уплата которых возникает в связи с использованием объектов природы:

- Сбор за пользование объектами животного мира и водными биологическими ресурсами — необходимость исчисления этого налога представляет собой компенсацию за причиненный природе урон в результате охоты и ловли животных или водных обитателей (например, рыбы или раков), сокращающий их численность.

- Водный налог — платится за забор воды и использование водных объектов, что также вносит дисбаланс в экологическую обстановку в связи с ограниченностью водных ресурсов.

- Налог на добычу полезных ископаемых — уплачивается за осуществление добычи природных ресурсов, например, нефти и угля, которые являются исчерпаемыми.

- Транспортный налог — исчисляется за пользование транспортными средствами, наносящими вред окружающей среде.

О том, что планируется усовершенствовать в транспортном налоге, чтобы повысить его экологическую составляющую, подробно рассказывается

- Земельный налог — уплачивается за пользование земельными объектами, на которых расположены различные постройки, наносящие вред поверхностным почвам.

Каждый из вышеуказанных налогов отражает плату за воздействие человека или организации на окружающую среду, которое наносит экологический вред природе, и может косвенно считаться экологическим налогом.

Ставки и сроки уплаты каждого из перечисленных налогов за 2018 год приведены в таблице:

|

Экологический налог 2017–2018 |

Ставка налога |

Срок уплаты |

|

Сбор за пользование объектами животного мира и водными биологическими ресурсами |

В ст. 333.3 НК РФ указан перечень ставок в рублях за 1 животное или за 1 тонну биологического ресурса |

Ст. 333.5 НК РФ:

|

|

Водный налог |

Ст. 333.12 НК РФ отражает большой список ставок в рублях за 1000 куб. м воды |

Ст. 333.12 НК РФ:

|

|

Налог на добычу полезных ископаемых (НДПИ) |

Ст. 342 НК РФ, процентная ставка в рублях или за 1 тонну, или за 1000 куб. м добытых ископаемых |

Ст. 344 НК РФ:

Как уплатить НДПИ в 2018 году, узнайте здесь |

|

Транспортный налог |

Ст. 361 НК РФ указывает ставки в рублях на каждую лошадиную силу, значения которых изменяются в зависимости от количества л. с. При этом региональные власти могут максимально увеличить или уменьшить ставки в 10 раз. |

Ст. 363 НК РФ:

|

|

Земельный налог |

Ст. 394 НК РФ определяет 2 предела ставок: до 0,3% и до 1,5% — в зависимости от категории земель. |

Ст. 397 НК РФ:

|

Как осуществить уплату экологического сбора

Экологический сбор — это понятие, введенное ст. 24.5 закона «Об отходах производства и потребления» от 24.06.1998 № 89-ФЗ. Обязанность уплаты такого экологического налога возлагается при утилизации продукции, утратившей потребительские свойства, на следующих лиц:

- производителей;

- импортеров.

При этом указанный платеж начиная с 2017 года (т. е. с платежа за 2016 год) осуществляется однократно до 15 апреля года, следующего за отчетным (подп. «а» п. 2 постановления Правительства РФ от 08.10.2015 № 1073).

Контроль за уплатой сбора возложен на Росприроднадзор, а суммы поступают в федеральный бюджет РФ.

О том, как определить значение ставки экологического налога, говорится в статье «Порядок исчисления и уплаты экологического налога».

Расчет такого вида экологического налога производится с учетом отклонений фактического значения от установленных Правительством РФ нормативов.

Отчетность по экологическому сбору так же, как и платеж, является ежегодной и подается в Росприроднадзор в срок, установленный для уплаты сбора (подп. «б» п. 2 постановления Правительства РФ от 08.10.2015 № 1073).

Форму, которую надо использовать для составления отчета за 2017 год, можно увидеть здесь.

Пример заполнения декларации по экологическому сбору смотрите в данной публикации.

По каким основаниям возникает плата за негативное воздействие на окружающую среду

Другой вид экологического налога, существующий уже много лет, — это плата за негативное воздействие на окружающую среду.

О нормативных документах, отражающих особенности экологического налога, говорится в статье «Порядок исчисления и уплаты экологического налога».

Обязанность его перечисления в бюджет возникает по следующим основаниям:

- при осуществлении выбросов от стационарных объектов.

- при организации сбросов загрязняющих веществ.

- при размещении отходов.

ВАЖНО! В расчете платы не существует такого понятия, как ставка. Так же, как и в экологическом сборе, расчет платежа осуществляется с учетом нормативных значений того или иного воздействия. Нормативы устанавливаются Правительством РФ и корректируются на коэффициенты в зависимости от вида воздействия и территории его возникновения.

Разобраться с нюансами отчетности и перечисления платы за негативное воздействие на окружающую среду (НВОС) помогут материалы :

О повышении с 2019 года ставок платы за НВОС см. здесь.

Важно также обратить внимание на некоторые нюансы исчисления указанного сбора. Например, если отходы размещаются на придворовой территории арендуемого помещения, кто тогда должен платить за загрязнения — арендатор или арендодатель?

Правильный ответ в такой ситуации поможет найти корректно составленный договор аренды: если в нем предусмотрен переход права собственности на отходы арендатору, то плату вносит он. В противном случае плательщиком сбора будет арендодатель как собственник помещения. Именно такие разъяснения дает Росприроднадзор в информации «О порядке внесения платы за негативное воздействие на окружающую среду», размещенной на сайте этой службы. Отметим, что если у арендодателя заключен договор со специализированной организацией на вывоз мусора, предусматривающий переход права собственности на этот мусор, то ему не придется уплачивать такой экологический налог, т. к. этим займется специализированная организация. Соблюдение правильности исчисления и уплаты указанного платежа осуществляется тем же органом, который контролирует уплату экологического сбора (Росприроднадзором).

По итогам каждого квартала плательщики подают в него расчеты по экологическому налогу за негативное воздействие на окружающую среду и туда же уплачивают платежи по нему. Сроки уплаты этого вида экологического налога за 2018 год приходятся на 20.04, 20.07, 20.10.2018 и 20.01.2019. Перенос срока для этого платежа в связи с выходными днями не действует.

Как Минприроды планирует изменить срок платежей за негативное воздействие на окружающую среду, расскажем в публикации.

Как видим, несмотря на то что экологического налога в настоящее время в нашей стране нет, его функции выполняются другими налоговыми и неналоговыми платежами.

О том, как в РФ решается вопрос платы за соблюдение экологической обстановки, а также об опыте других стран по этому вопросу, вы всегда сможете узнать из материалов нашей рубрики «Экологический налог».

Согласно законодательству РФ, все организации и индивидуальные предприниматели, которые используют в своем бизнесе объекты, влияющие негативным образом на окружающую среду, должны за это платить. В этом материале будет рассмотрена плата за негативное воздействие на окружающую среду в 2020 году. Мы выясним, до какого числа и кому нужно внести плату за 2019 и 2020 год, а также нужно ли сдавать отчетность в Росприроднадзор.

Кто должен платить за загрязнение окружающей среды?

Обратите внимание, что плату за загрязнение окружающей среды в частных случаях называют экологическим сбором. Но это некорректное название, так как это два совершенно разных понятия. Экологический сбор должны платить только производители и импортеры товаров, подлежащих утилизации. В данной статье речь будет идти именно о плате за загрязнение окружающей среды в 2020 году.

Как уже упоминалось выше, платить за использование в своей предпринимательской деятельности объектов, влияющих негативным образом на окружающую среду, должны как организации, так и ИП. При этом обязанность по внесению платы возникает для всех бизнесменов, применяющих любую из систем налогообложения — УСН, ЕНВД, ПСН, ОСНО или ЕСХН.

Следует также учитывать, что обязанность уплачивать за загрязнение окружающей среды возникает независимо от того, находится ли данный объект в собственности, или нет. Именно поэтому плата за негативное воздействие на окружающую среду в 2020 году обязательна, в том числе, и для арендаторов — то есть лиц, которые эксплуатируют объект.

Также необходимо знать, что ИП и организации, которые используют объекты негативного влияния на окружающую среду, в обязательном порядке должны зарегистрироваться в территориальном отделении Росприроднадзора. Приказом Минприроды России от 23 декабря 2015 № 554 утверждена форма заявки по каждому такому объекту.

Кто не должен платить за загрязнение окружающей среды?

Естественно, что мусор, образуясь при всех видах деятельности и у организаций, и у ИП, загрязняет окружающую среду, и за это надо платить. В этом случае необходимо распределить ответственность за платежи, таким образом, чтобы избежать двойного обложения.

По общему правилу плата за мусор взимается при размещении отходов производства и потребления. И здесь важно понимать, что является размещением отходов, ведь в быту мы под размещением понимаем складирование отходов в обычные мусорные баки.

В конкретном случае под размещением отходов подразумевается не просто складирование отходов, а их содержание в специальных объектах для последующего захоронения, например, на специальных полигонах или свалках (ст. 1 Федерального закона от 24.06.98 № 89-ФЗ, далее — Закон № 89-ФЗ).

Следовательно, если ИП или организация просто выбрасывает офисный или торговый мусор в контейнер, стоящий на улице, а вывозит его уже организация с которой, заключен договор на вывоз и размещение мусора, то вносить сбор за окружающую среду в этом случае не надо.

Согласно, Постановления Правительства РФ от 12.06.2003 года № 344, плата производится только за размещение отходов производства и потребления. Т.е. обязанность по уплате сбора за загрязнение окружающей среды возлагается на организацию, занимающуюся вывозом и размещением мусора. Проследите, чтобы в договоре, заключенном с такой организацией было прописано, что право собственности на мусор переходит от вашей организации к ней.

Российское законодательство (п.1 ст.16.1 Закона от 10 января 2002 № 7-ФЗ) предусматривает и категории организаций и ИП, которые не платят за загрязнение окружающей среды. Под действие закона попадают индивидуальные предприниматели и организации, которые ведут свою деятельность на объектах IV категории опасности, на которых:

Понятие стационарного и нестационарного источника впервые было определено законодателем только в 2014 году (ФЗ № 219-ФЗ от 21.07.2014). Данным Законом были внесены изменения в 94-ФЗ «Об охране окружающей среды», являющегося основным законом, регулирующим вопросы платы за загрязнение окружающей среды.

В п. 1 появилось определение:

- стационарный источник — источник выброса, местоположение которого определено с применением единой государственной системы координат или который может быть перемещен посредством передвижного источника;

- передвижной источник — транспортное средство, двигатель которого при его работе является источником выброса.

Также Закон № 219 ФЗ внес изменения в п. 1 ст. 16 Федерального закона № 7-ФЗ, в котором определено, что с 01.01.2016 г. плата за НВОС будет взиматься только за выбросы от стационарных источников.

Росприроднадзор присваивает определенные категории опасности при регистрации объектов в государственном реестре. То есть, если вам не известна категория опасности вашего объекта, то следует обратиться в Росприроднадзор с целью уточнения данных.

Обратите внимание, что экологический сбор и плата за загрязнение окружающей среды — это два разных платежа!

Тарифные ставки за загрязнение окружающей среды

Федеральная служба по надзору в сфере природопользования или Росприроднадзор на основании Постановления Правительства РФ от 29.12.2007 № 995 контролирует расчет платы за негативное воздействие на окружающую среду в 2020 году и ее своевременное перечисление в федеральный бюджет.

Обращаем ваше внимание, что старый порядок расчета платежа, начиная с 23 сентября 2016 года, перестал действовать (Постановление правительства РФ от 13 сентября 2016 г. № 913 отменило постановления от 19 ноября 2014 г. № 1219 и от 12 июня 2003 г. № 344, где содержались правила расчета).

Ставки за загрязнение окружающей среды на 2019 год утверждены Постановлением Правительства РФ от 13.09.2016 N 913 в последней редакции от 29.06.2018.

Тарифные ставки установлены в зависимости от категорий выбросов загрязняющих веществ:

- за выбросы загрязняющих веществ в атмосферный воздух стационарными источниками;

- за сбросы загрязняющих веществ в водные объекты;

- за размещение отходов производства и потребления по классу их опасности.

На 2020 год предлагается установить коэффициент 1,08 к ставкам платы за негативное воздействие на окружающую среду.

Таблица «Тарифы за выбросы загрязняющих веществ в атмосферный воздух стационарными источниками в 2019-2020 годах»

В постановлении № 193 от 13.09.2016, в последней редакции от 29.06.2018 содержится 159 наименований загрязняющих веществ для данной категории. Приведем наиболее часто встречающиеся в производстве. Ставки на 2019 год увеличены согласно вышеуказанного постановления на 1,04, по сравнению с 2018 годом.

На 2020 год, как было сказано выше, Правительство РФ планирует установить коэффициент 1,08 к ставкам платы за негативное воздействие на окружающую среду. Но пока не будем торопиться, а подождем, когда выйдет Постановление правительства РФ с установлением коэффициента на 2020 год. Как только соответствующий нормативный акт будет опубликован, мы внесем изменения в эту страницу, представив точные ставки на 2020 год.

Пока, на начало 2020 года, Правительство не реализовало свои планы по созданию законодательного документа, действуют ставки, установленные на 2019 год.

|

Название загрязняющего вещества |

Ставка в рублях (за тонну) |

Годы |

|

Азотная кислота |

38.064 |

2019 |

|

36.6 |

2018 |

|

|

Ртуть и ее соединения (кроме диэтилртути) |

18973.9 |

2019 |

|

18244.1 |

2018 |

|

|

Аммиак |

144.4 |

2019 |

|

138.8 |

2018 |

|

|

Серная кислота |

47.2 |

2019 |

|

45.4 |

2018 |

|

|

Сероводород |

713.6 |

2019 |

|

686.2 |

2018 |

|

|

Бенз(а)пирен |

5691887.4 |

2019 |

|

5472968.7 |

2018 |

Таблица «Тарифы за выбросы загрязняющих веществ в водные объекты в 2019-2020 годах»

В постановлении № 193 от 13.09.2016, в последней редакции от 29.06.2018 содержится 159 наименований загрязняющих веществ, выбросы которых происходят в водные объекты. Приведем наименования наиболее часто встречающихся в производстве.

|

Название загрязняющего вещества |

Ставка в рублях (за тонну) |

Годы |

|

Алюминий |

17630.7 |

2019 |

|

18388.3 |

2018 |

|

|

Берилий |

1900943.1 |

2019 |

|

1983592.8 |

2018 |

|

|

Аммиак |

14105.6 |

2019 |

|

14711.7 |

2018 |

|

|

Бенз(а)пирен |

76495539 |

2019 |

|

73553403 |

2018 |

Таблица «Тарифы за размещение отходов производства и потребления по классу их опасности в 2019-2020 годах»

|

Класс опасности отходов |

Ставка в рублях (за тонну) |

Годы |

|

I класс опасности (чрезвычайно опасные) |

4643.7 |

2019-2020 |

|

II класс опасности (высокоопасные) |

1990.2 |

2019-2020 |

|

III класса опасности (умеренно опасные) |

1327 |

2019-2020 |

|

IV класс опасности (мало опасные) |

663,2 |

2019-2020 |

|

Твердые коммунальные отходы IV класса опасности (малоопасные) |

194,5 |

2019-2020 |

|

V класс опасности (практически неопасные): перерабатывающей промышленности |

40.1 |

2019-2020 |

|

V класс опасности (практически неопасные): добывающей промышленности |

1.1 |

2019-2020 |

|

прочие |

17.3 |

2019-2020 |

С 17 марта 2017 года начали работать новые правила исчисления и

В Налоговом Кодексе появится новая глава «Экологический налог». Проект соответствующего закона разместил Минфин.

Таким образом внедряется план по включению в НК неналоговых платежей, имеющих квазиналоговый характер.

Кто будет платить, за что и сколько — расскажем.

Зачем

Существующий в настоящее время неналоговый платеж — плата за негативное воздействие на окружающую среду, регулируемый природоохранным законодательством, обладает признаками налога, в связи с чем может быть включен в НК.

Введение экологического налога обосновывается необходимостью финансового обеспечения деятельности Правительства РФ, связанной с проведением государственной политики в области экологии, направленной на обеспечение условий для реализации гражданами конституционного права на благоприятную окружающую среду, говорится в пояснительной записке к проекту.

Анализ динамики поступлений платы за негативное воздействие на окружающую среду в бюджетную систему РФ свидетельствует о низкой эффективности взимания данного неналогового платежа, посетовали в Минфине.

Чиновники обратили внимание на недостаточную ответственность плательщиков, которые пренебрегают своими обязанностями.

Взыскание неуплаченных платежей производится в судебном порядке, а способы обеспечения исполнения обязанности по уплате фактически отсутствуют. Неуплата экологических неналоговых платежей не образует состава преступления, предусмотренного УК РФ.

Таким образом, в рамках действующего законодательства у плательщиков отсутствует должная мотивация к правомерному поведению в форме уплаты платы за негативное воздействие на окружающую среду.

Но введение экологического налога все изменит.

При сохранении действующего уровня налоговой нагрузки позволит увеличить поступления в бюджетную систему РФ за счет улучшения качества администрирования, то есть возможности применения мер налоговой, административной и уголовной ответственности, способов обеспечения исполнения обязанности по уплате налогов и сборов, механизма принудительного и бесспорного взыскания.

Что облагается

Экологический налог, по сути, заменяет действующие платежи за сбросы, выбросы загрязняющих веществ, захоронение отходов и другие виды вредного воздействия на окружающую среду.

Объектом налогообложения признаются виды воздействия на окружающую среду, такие как выброс в атмосферный воздух веществ от стационарных источников, сброс веществ в водные объекты и образование отходов производства и потребления.

Налоговой базой признается масса выбросов и сбросов веществ в атмосферный воздух и водные объекты от стационарных источников загрязнения, масса образованных отходов производства и потребления.

Кто платит

Налогоплательщиками экологического налога признаются организации и физлица, в том числе ИП, осуществляющие деятельность, оказывающую негативное воздействие на окружающую среду.

При образовании отходов, за исключением твердых коммунальных отходов, налогоплательщиками экологического налога признаются организации и физлица, в том ИП, при осуществлении которыми деятельности образовались отходы.

При образовании твердых коммунальных отходов налогоплательщиками налога признаются региональные операторы по обращению с твердыми коммунальными отходами, операторы по обращению с твердыми коммунальными отходами.

Не являются плательщиками налога организации и физлица, в том числе ИП:

— осуществляющих хозяйственную и (или) иную деятельность исключительно на объектах IV категории при условии подтверждения данной категории соответствующим свидетельством о постановке объекта, осуществляющего негативное воздействие на окружающую среду, на учет в установленном порядке;

— в результате осуществления хозяйственной и (или) иной деятельности которых образуются только твердые коммунальные отходы.

За что

Объектом налогообложения признается негативное воздействие на окружающую среду в результате:

— выброса в атмосферный воздух стационарными источниками загрязняющих веществ, включенных в перечень загрязняющих веществ;

— сброса в водные объекты сточных вод, содержащих вещества, включенные в перечень загрязняющих веществ;

— образования, хранения, захоронения, накопления, размещения отходов производства и потребления каждого класса опасности.

Не признается объектом налогообложения:

— негативное воздействие на окружающую среду, производимое в рамках осуществления деятельности, финансируемой бюджетами всех уровней.

— размещение отходов на объектах размещения отходов, которые не оказывают негативное воздействие на окружающую среду, при подтверждении исключения негативного воздействия на окружающую среду объектов размещения отходов;

— накопление отходов в целях утилизации или обезвреживания в течение 11 месяцев со дня образования этих отходов

Ставки

Проектом установлены фиксированные налоговые ставки для каждого вида воздействия в зависимости от вида загрязняющего вещества, с учетом коэффициентов, характеризующих степень опасности вещества (показателя).

Таблицу со ставками экологического налога можно скачать здесь.

С 2021 года налоговые ставки умножаются на коэффициент, учитывающий уровень инфляции.

В ряде случаев к ставкам налога применяются коэффициенты от 0 до 100.

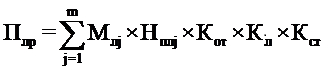

В НК будут представлены формулы для расчета налога. Вот, например, как выглядит формула расчета налога за размещение отходов для субъектов МСП:

Как платить и отчитываться

Поправками в НК определены порядок исчисления и уплаты налога, сроки уплаты налога и представления декларации по налогу, установлен порядок уменьшения суммы налога на расходы, связанные с реализацией мер, направленных на снижение негативного воздействия на окружающую среду.

Налоговым периодом по экологическому налогу признается год.

В течение налогового периода налогоплательщики, за исключением субъектов МСП, уплачивают в бюджет авансовые платежи в размере ¼ от суммы налога за прошлый год до 20 числа месяца, следующего за окончанием квартала.

Сам налог уплачивается не позднее 1-го марта года, следующего за налоговым периодом.

В этот же срок (до 1 марта следующего года) надо сдать декларацию в ИФНС.

Когда

Планируется, что новая глава НК заработает с 1 января 2020 года, но не ранее 1 января года, следующего за годом принятия закона с вышеназванными поправками, и не ранее одного месяца со дня официального опубликования такого закона.

Проект Федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации»

Налоговый кодекс РФ предлагается дополнить новой главой, регламентирующей взимание данного налога.

Согласно проекту, налогоплательщиками экологического налога будут являться организации и физлица, в том числе ИП, осуществляющие деятельность, оказывающую негативное воздействие на окружающую среду.

Объект налогообложения — негативное воздействие на окружающую среду в результате:

— выброса в атмосферный воздух стационарными источниками загрязняющих веществ, включенных в перечень;

— сброса в водные объекты сточных вод, содержащих вещества, включенные в перечень;

— образования, хранения, захоронения, накопления, размещения отходов производства и потребления каждого класса опасности.

Не является объектом налогообложения:

— негативное воздействие, производимое в рамках осуществления деятельности, финансируемой бюджетами всех уровней;

— размещение отходов на объектах размещения отходов, которые не оказывают негативное воздействие на окружающую среду;

— накопление отходов в целях утилизации или обезвреживания в течение одиннадцати месяцев со дня образования этих отходов.

Налоговые ставки устанавливаются по видам загрязняющих веществ и классу опасности отходов производства и потребления.

Сумму налога необходимо будет определять самостоятельно по результатам налогового периода (календарного года) по каждому объекту, оказывающему негативное воздействие.

В течение налогового периода налогоплательщики, за исключением субъектов малого и среднего предпринимательства, будут уплачивать в бюджет авансовые платежи.

Экологический налог заменит собой поступления платы за негативное воздействие на окружающую среду.

В пояснительной записке к проекту сообщается, что анализ поступлений от данного неналогового платежа свидетельствует о низкой его эффективности, что порождает необходимость финансировать государственные экологические программы за счет иных доходов.

Указывается, что введение экологического налога обосновывается необходимостью финансового обеспечения деятельности Правительства РФ, связанной с проведением государственной политики в области экологии, направленной на обеспечение условий для реализации гражданами конституционного права на благоприятную окружающую среду.

Перейти в текст документа »

Больше документов и разъяснений по коронавирусу и антикризисным мерам — в системе КонсультантПлюс.

Зарегистрируйся и получи пробный доступ

Дата публикации на сайте: 13.08.2018

Поделиться ссылкой:

Когда платить авансовые платежи за НВОС в 2020 году

Авансовые платежи за НВОС в 2020 году рассчитываются по-новому, а в части сроков подчиняются правилам, установленным законом «Об охране окружающей среды» от 10.01.2002 № 7-ФЗ. Рассмотрим, что это за правила, а также разберемся, как определить сумму платежа и какого порядка придерживаться при оплате.

Порядок определения величины авансов по НВОС

Как рассчитать плату за 2019 год

Сроки для платежей за загрязнение

Куда и как платить авансы за НВОС

Что отличает платежи по НВОС от платежей по экологии

Итоги

Порядок определения величины авансов по НВОС

Основным документом, определяющим ключевые моменты расчета и порядка внесения платежей за загрязнение, является закон «Об охране окружающей среды» от 10.01.2002 № 7-ФЗ. Именно в нем предусмотрена обязанность для юрлиц, не относящихся к числу субъектов малого и среднего предпринимательства, оплачивать в течение текущего года авансовые платежи за негативное воздействие на окружающую среду (НВОС). По завершении года сумма этих платежей уменьшит общую величину платы, начисленной за год в декларации по НВОС.

Кто должен платить за негативное воздействие на окружающую среду в 2019-2020 годах см. здесь.

Начислять и уплачивать авансовые платежи предписывается 3 раза за год, по завершении 1, 2 и 3 кварталов, до 20-го числа каждого из месяцев, наступающего после окончания соответствующего квартала (п. 3 ст. 16.4 закона № 7-ФЗ).

Как определить сумму вносимого аванса? С 2020 года таких способов три. Аванс можно определять, как:

- ¼ платы за НВОС, подлежащих к уплате за предшествующий год;

- ¼ платы, исчисленной исходя из объема или массы выбросов (сбросов) загрязняющих веществ в пределах нормативов, временно разрешенных выбросов (сбросов) или лимитов на размещение отходов производства и потребления;

- произведение платежной базы, которая определена на основе данных производственного экологического контроля об объеме или о массе выбросов (сбросов) или о массе размещенных отходов производства и потребления в предыдущем квартале, и соответствующих ставок платы за НВОС с применением предусмотренных законом коэффициентов.

Как рассчитать плату за 2019 год

Расчет платы за загрязнение по году производится в декларации, в состав которой входят:

- титульный лист;

- раздел со сводными результатами расчетов, в котором начисленные суммы подвергаются уменьшению за счет расходов, снижающих негативный эффект загрязняющего воздействия, и за счет уплаченных в течение года авансов;

- 3 специальных раздела (по числу основных видов источников загрязнения), каждый из которых представляет собой таблицу с параметрами, необходимыми для расчета платежа по соответствующему источнику загрязнения, и заполняется только при наличии у плательщика такого источника.

Расчет в специальных разделах происходит по правилам, детально описанным в приказе Минприроды России от 09.01.2017 № 3 (в примечаниях к форме бланка декларации) и в постановлении Правительства РФ от 03.03.2017 № 255. Оба этих документа также содержат необходимые значения применяемых в расчетах коэффициентов.

Подробнее о параметрах, участвующих в расчетах, читайте в статье «Расчет платы за загрязнение окружающей среды — 2019 – 2020».

Сроки для платежей за загрязнение

Оплату авансов юрлица, обязанные делать такие платежи, производят 3 раза в год. Завершаются расчеты по году еще 1 платежом — оплатой итоговой суммы, полученной в разделе декларации, отведенном сводным данным, в результате арифметических действий, совершенных над исчисленной в специальных разделах суммой.

Таким образом, видов сроков для уплаты существует два.

- Для авансовых платежей — в 2020 году они истекут 20 апреля, 20 июля и 20 октября.

ВАЖНО! Если срок оплаты за НВОС совпадает с выходным, перечислить платеж надо накануне, поскольку переноса сроков на следующий рабочий день (как в НК РФ) закон № 7-ФЗ не предусматривает.

- Для окончательного расчета по году — предельная дата этого срока соответствует 1 марта года, наступающего за отчетным, т. е. платеж за 2019 год нужно будет осуществить не позднее 28.02.2020 (1 марта — выходной).

Те организации, которые не обязаны уплачивать авансы, перечисляют платежи на НВОС один раз (по итогам года), т. е. срок для них существует только один (1 марта).

Переплату по НВОС можно зачесть или вернуть. С 07.09.2019 порядок зачета/возврата закреплен нормативно.

Общим для всех юрлиц вне зависимости от масштабов их бизнеса является срок, установленный для представления декларации по НВОС, истекающий 10 марта года, наступающего вслед за отчетным.

О возможных способах представления декларации по НВОС читайте в материале «Как сдать декларацию о плате за негативное воздействие на окружающую среду?».

Куда и как платить авансы за НВОС

В части места оплаты плата за загрязнение привязана следующим образом (п. 1 ст. 16.4 закона № 7-ФЗ):

- за выбросы и сбросы ее вносят в бюджет по месту расположения источника загрязнения;

- за размещаемые отходы она платится там, где происходит размещение этих отходов.

То есть ОКТМО для платы, осуществляемой по разным видам загрязняющих объектов, может оказаться разным. И учесть это необходимо не только при составлении декларации, но и при уплате авансовых платежей.

Разными в зависимости от вида источника загрязнения будут и значения указываемого в платежном документе КБК.

О применяемых для платежей за НВОС значениях КБК читайте в статье «КБК на негативное воздействие на окружающую среду».

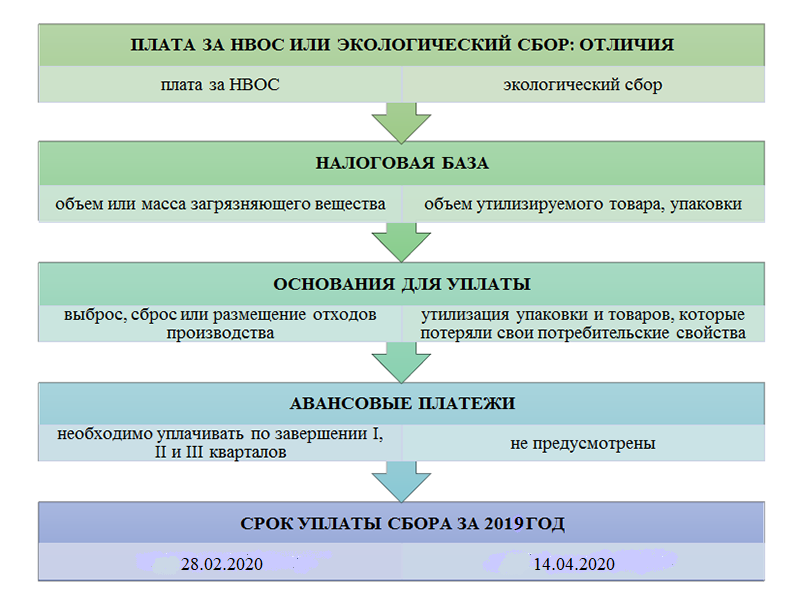

Что отличает платежи по НВОС от платежей по экологии

Кроме платежей по НВОС, существует еще один платеж экологического характера, имеющий официальное название «экологический сбор». Он регулируется иным нормативным актом — законом «Об отходах производства и потребления» от 24.06.1998 № 89-ФЗ.

Отличий от платежей за загрязнение у него много:

- круг плательщиков, представленный лицами, осуществляющими производство или импорт изделий, требующих их утилизации по завершении использования;

- налоговая база, определяемая как объем утилизируемого товара, скорректированный на норматив утилизации;

- ставка, зависящая от вида утилизируемого изделия;

- срок, установленный для оплаты и являющийся единственным, совпадает со сроком подачи отчетности по сбору и соответствует дате 14 апреля года, наступающего за отчетным (в законе указано «до 15 апреля», но во избежание разногласий с контролирующим органом, оплатить лучше до 14 числа влючительно).

Уплаты авансов по экологическому сбору законодательство не предусматривает. Таким образом, авансовые платежи по экологии в 2020 году делать не нужно.

Подробнее об экологическом сборе читайте в материале «Кто должен платить экологический сбор в 2019 — 2020 годах?».

Итоги

Авансы по платежам за НВОС должны платить юрлица, не относящиеся к числу субъектов малого или среднего предпринимательства. Осуществляются такие платежи трижды в год, по завершении 1, 2 и 3 кварталов, не позднее 20-го числа месяца, наступающего по окончании соответствующего квартала. Сумма каждого аванса определяется одним из трех способов, указанных в законе № 7-ФЗ.

Более полную информацию по теме вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

Только платежи, которые определены как налоги в национальных счетах, могут рассматриваться как экологические налоги, тогда как другие виды платежей правительству не рассматриваются. Экологическая налоговая статистика опирается на налоговое определение национальных счетов в качестве справочного, поскольку это улучшает международную сопоставимость статистических данных и позволяет интегрировать налоговые данные с национальными счетами и с системами экологического и экономического учета. (См. Также «Руководство ЕКА 2010 по государственному дефициту и долгу», в котором содержатся решения Евростата о регистрации налогов и социальных взносов).г. ежегодные налоги)

Об авторе