Налоги бывают прямыми и косвенными: Полная информация для работы бухгалтера

что это такое в бухгалтерском учете — «Мое Дело»

Оглавление Скрыть

- Прямые и косвенные расходы

- Для чего требуется делить расходы на группы

- Как компании выгоднее списывать расходы

- Примеры по группам расходов

- Влияние деления расходов на себестоимость

Прямые и косвенные расходы

Разделение затрат на эти две группы производят компании на ОСНО, применяющие метод начисления. Он подразумевает, что доходы учитывают при документальном подтверждении операции.

В законодательстве нет чёткого толкования понятий — прямые и косвенные затраты. Однако на основании ст. 318 и 320 НК можно понять, что прямые затраты — это расходы, напрямую связанные с производственным процессом. Соответственно, по косвенным расходам указанной взаимосвязи нет.

Структура прямых и косвенных расходов в любой компании индивидуальная — нужно разработать исчерпывающий перечень таких затрат с распределением на группы и указать его в учётной политике. Если какие-то расходы не отражены в этом документе как прямые, то они их нужно относить к косвенным (ст. 318 НК).

Внереализационные расходы не делятся на эти две группы (ст. 318, 320 НК).

При классификации расходов нужно учесть следующее:

- Прямые расходы — это затраты, непосредственно относимые к производственному процессу при изготовлении продукции, выполнении работ или услуг. В частности, в производственной деятельности — это стоимость материалов, амортизация производственной техники, зарплата и взносы с неё производственных рабочих. В торговле к прямым затратам относятся стоимость продаваемых товаров, их транспортировки до покупателя, страховые расходы, пошлины.

- Косвенные расходы — это затраты, не зафиксированные в качестве прямых в учётной политике и не отнесённые к внереализационным.

Косвенные расходы включают в себя, например, зарплату бухгалтерам или юристам, оплату коммунальных услуг и др.

Косвенные расходы включают в себя, например, зарплату бухгалтерам или юристам, оплату коммунальных услуг и др.

Решение о том, что расход невозможно отнести к прямым и, следовательно, требуется причислить его к косвенным, принимается в каждой определённой ситуации. При этом требуется учесть показатели, которые экономически обоснованны, а также особенности осуществляемого производственного процесса. Минфин указал этот момент в Письмах от 05.09.2018 г. № 03-03-06/1/63428, от 13.03.2017 г. № 03-03-06/1/13785. Кроме того, такой же позиции придерживаются ФНС и Конституционный суд.

Для чего требуется делить расходы на группы

В расходах текущего периода разрешено признавать только те прямые затраты, которые относятся на проданные в этом же отчётном периоде товары, работы или услуги. Данный момент означает, что зачастую прямые расходы, произведённые в квартальном периоде, не будут учитываться в полном объёме при определении налогооблагаемой базы по налогу на прибыль.

Неучтённые будут те расходы, которые относятся на незавершенное производство, складские остатки продукции, а также на непроданную, но уже отгруженную продукцию (п. 2 ст. 318, ст. 319 НК).

Таким образом, получается, что прямые расходы списываются постепенно — по мере того, как будет продаваться продукция, товары, работы, услуги. А косвенные затраты — это расходы, которые разрешается списывать в полном объёме в периоде, когда они были произведены, т.е. не требуется ожидать момента продажи (п. 2 ст. 318 НК).

Как компании выгоднее списывать расходы

В данной ситуации напрашивается вывод:

- субъектам на ОСНО выгоднее признавать в качестве косвенных расходов как можно больше затрат;

- вследствие этого они смогут в ускоренном темпе списать больший объём расходов и тем самым существенно снизить квартальный налог на прибыль.

Однако, в любом случае, требуется проводить разделение расходов обдуманно, ориентируясь на особенности производственного процесса. Расход признаётся косвенным только тогда, когда его точно невозможно считать прямым. Если налоговая усомнится в правильности причисления расходов к косвенным, она может доначислить налог и выписать налогоплательщику штрафы.

Расход признаётся косвенным только тогда, когда его точно невозможно считать прямым. Если налоговая усомнится в правильности причисления расходов к косвенным, она может доначислить налог и выписать налогоплательщику штрафы.

Исключение в данной ситуации — компании, оказывающие услуги. Они вправе проводить списание в периоде не только осуществлённые косвенные, но и произведённые прямые расходы (п. 2 ст. 318 НК). Соответственно, эти субъекты также делят затраты на группы, но они не имеют негативных последствий, если неверно классифицируют расходы.

Важно! Компании, которые оказывают услуги, также могут применять общий приём по списанию расходов. Этот порядок они должны зафиксировать в учётной политике.

Примеры по группам расходов

Наиболее распространёнными прямыми и косвенными расходами являются такие затраты:

| Прямые | Косвенные |

|---|---|

|

|

Таблица — Примеры прямых и косвенных расходов

Влияние деления расходов на себестоимость

Деление расходов на прямые и косвенные напрямую влияет на себестоимость продукции:

- на основании прямых затрат формируется себестоимость конкретной единицы изделия.

В неё включается стоимость израсходованного материала, комплектующего, полуфабриката, зарплата и страховые взносы с неё работника, изготовившего единицу изделия, часть амортизации оборудования, на котором оно изготовлено;

В неё включается стоимость израсходованного материала, комплектующего, полуфабриката, зарплата и страховые взносы с неё работника, изготовившего единицу изделия, часть амортизации оборудования, на котором оно изготовлено; - косвенные затраты нельзя отнести конкретно на себестоимость той или иной единицы изготовленного изделия, поскольку они входят в себестоимость сразу нескольких единиц продукции. Однако, без таких расходов производственная деятельность просто не сможет существовать и производить продукцию.

Но даже если косвенные расходы не формируют себестоимость, то это не означает, что они в неё не включаются совсем. Говоря в данном случае о себестоимости, подразумевается производственная себестоимость, которая складывается из прямых затрат. Часть произведённых косвенных расходов включается в полную себестоимость единицы изделия, которая представляет собой сумму производственной себестоимости и части косвенных затрат.

Данная часть косвенных расходов, с учётом которой формируется полная себестоимость конкретного изделия, определяется расчётным путём согласно выбранной компанией экономически обоснованной и целесообразной методики расчёта.

Налог. Глоссарий. Авен / Avene

Главная » Глоссарий » Налог

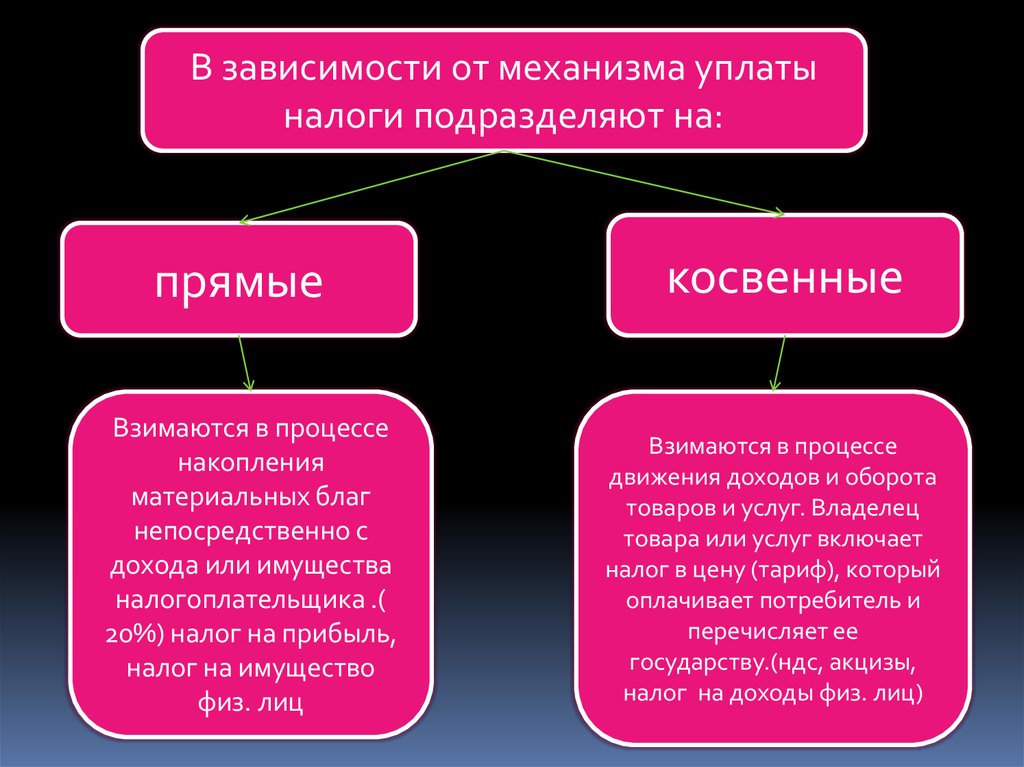

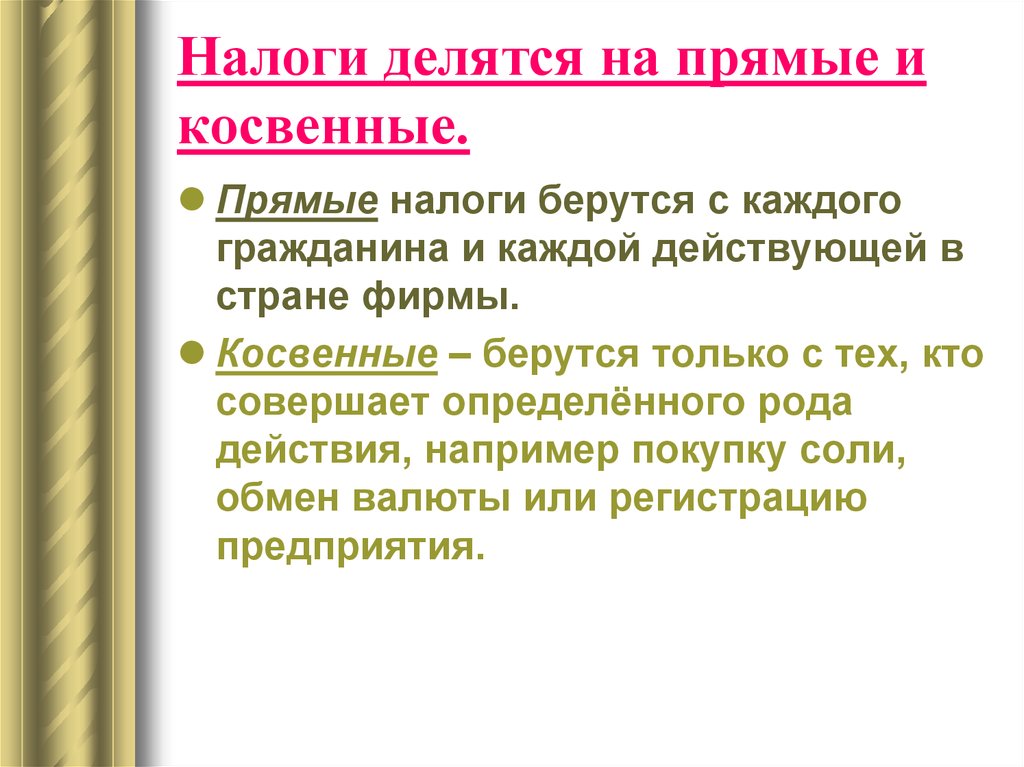

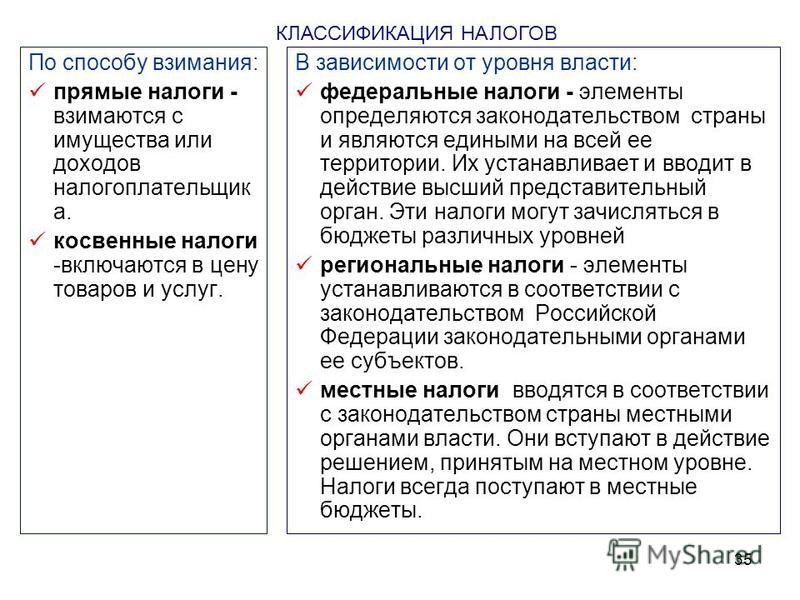

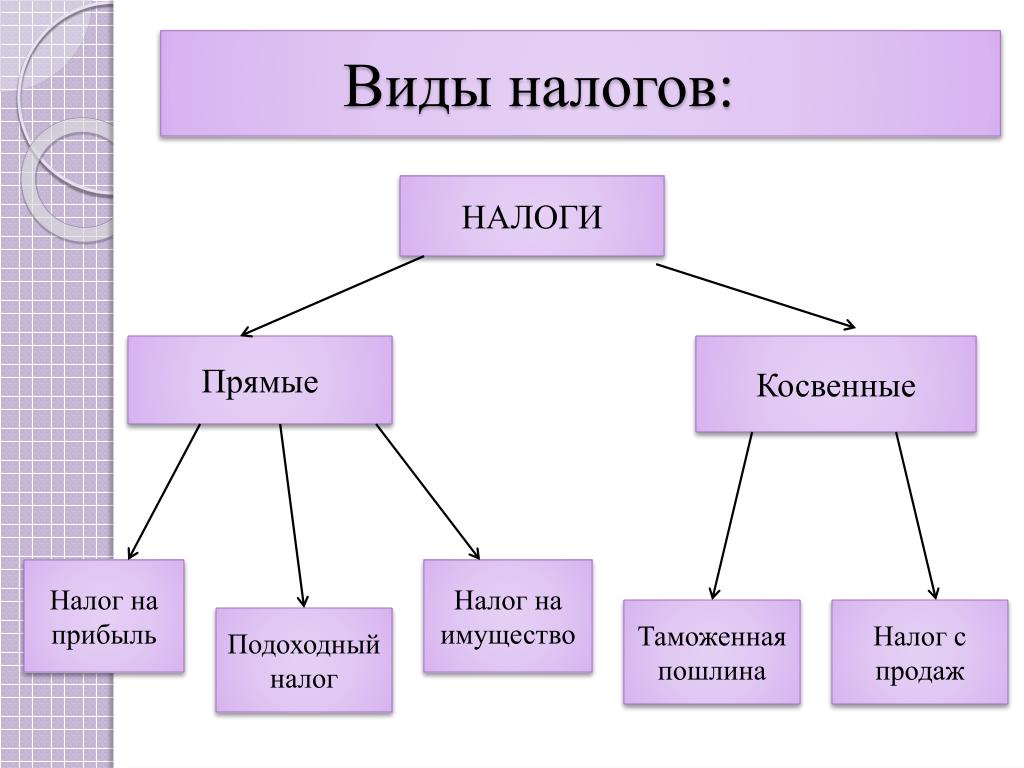

Налог — обязательный, индивидуально безвозмездный платёж, принудительно взимаемый органами государственной власти различных уровней с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Налоги бывают прямыми (на имущество) и косвенными (НДС).

Налоги следует отличать от сборов (пошлин), взимание которых носит не безвозмездный характер, а является условием совершения в отношении их плательщиков определённых действий.

Взимание налогов регулируется налоговым законодательством. Совокупность установленных налогов, а также принципов, форм и методов их установления, изменения, отмены, взимания и контроля образуют налоговую систему государства.

Под налогом понимается принудительное изымание государственными налоговыми структурами денежных средств с физических и юридических лиц, необходимое для осуществления государством своих функций.

Налоги выполняют одновременно 4 основные функции: фискальную, распределительную, регулирующую и контролирующую.

Фискальная функция налогообложения — основная функция налогообложения. Исторически наиболее древняя и одновременно основная: налоги являются преимущественной составляющей доходов государственного бюджета. Реализация функции осуществляется за счёт налогового контроля и налоговых санкций, которые обеспечивают максимальную собираемость установленных налогов и создают препятствия к уклонению от уплаты налогов. Проще говоря, это сбор налогов в пользу государства. Благодаря данной функции реализуется главное предназначение налогов: формирование и мобилизация финансовых ресурсов государства. Все остальные функции налогообложения — производные от фискальной. Во всяком случае, наряду с чисто финансово-фискальными целями налоги могут преследовать и другие, например экономические или социальные. Иначе говоря, финансовые цели, будучи самыми существенными, не являются исключительными.

Распределительная (социальная) функция налогообложения — состоит в перераспределении общественных доходов (происходит передача средств в пользу более слабых и незащищённых категорий граждан за счёт возложения налогового бремени на более сильные категории населения).

Регулирующая функция налогообложения — направлена на решение посредством налоговых механизмов тех или иных задач экономической политики государства. По мнению выдающегося английского экономиста Джона Кейнса, налоги существуют в обществе исключительно для регулирования экономических отношений. В рамках регулирующей функции налогообложения выделяют три подфункции: стимулирующую, дестимулирующую и воспроизводственную.

Стимулирующая подфункция налогообложения — направлена на поддержку развития тех или иных экономических процессов. Она реализуется через систему льгот и освобождений. Нынешняя система налогообложения предоставляет широкий набор налоговых льгот малым предприятиям, предприятиям инвалидов, сельскохозяйственным производителям, организациям, осуществляющим капитальные вложения в производство и благотворительную деятельность, и т. д.

д.

Дестимулирующая подфункция налогообложения — направлена на установление через налоговое бремя препятствий для развития каких-либо экономических процессов.

Воспроизводственная подфункция предназначена для аккумуляции средств на восстановление используемых ресурсов. Эту подфункцию выполняют отчисления на воспроизводство минерально-сырьевой базы, плата за воду и т.д.

Налогообложение | Определение, цель, важность и типы

Адам Смит

Смотреть все СМИ

- Ключевые люди:

- Канси Диоклетиан Веспасиан Жан-Батист Кольбер Уоррен Гастингс

- Похожие темы:

- подоходный налог Закон о налоге налог на имущество тариф душа

Просмотреть весь связанный контент →

Самые популярные вопросы

Что такое налогообложение?

Налогообложение – это введение правительствами обязательных сборов с физических или юридических лиц почти во всех странах мира. Налогообложение используется в основном для увеличения доходов для государственных расходов, хотя оно может служить и другим целям.

Налогообложение используется в основном для увеличения доходов для государственных расходов, хотя оно может служить и другим целям.

Как налогообложение связано с доходами государства?

В современной экономике налоги являются наиболее важным источником государственных доходов. Однако налогообложение не является единственным источником доходов правительства. Налоги отличаются от других источников доходов тем, что они являются обязательными сборами и являются безвозмездными (кроме налогов на заработную плату), т. е. обычно не уплачиваются в обмен на какую-то конкретную вещь.

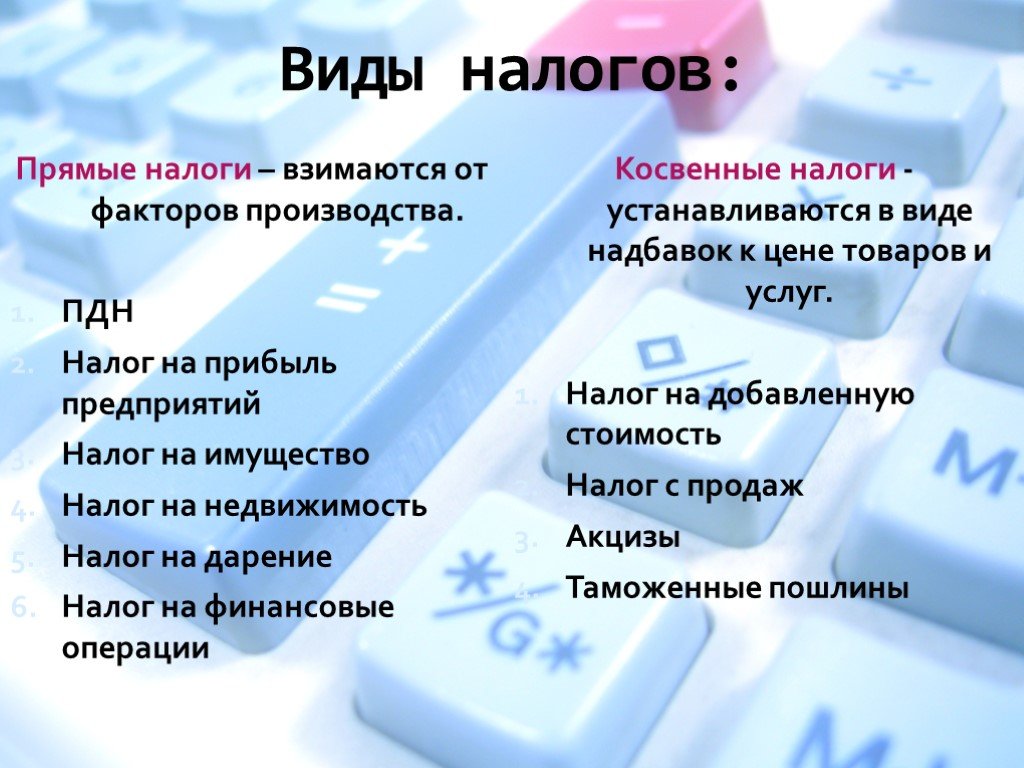

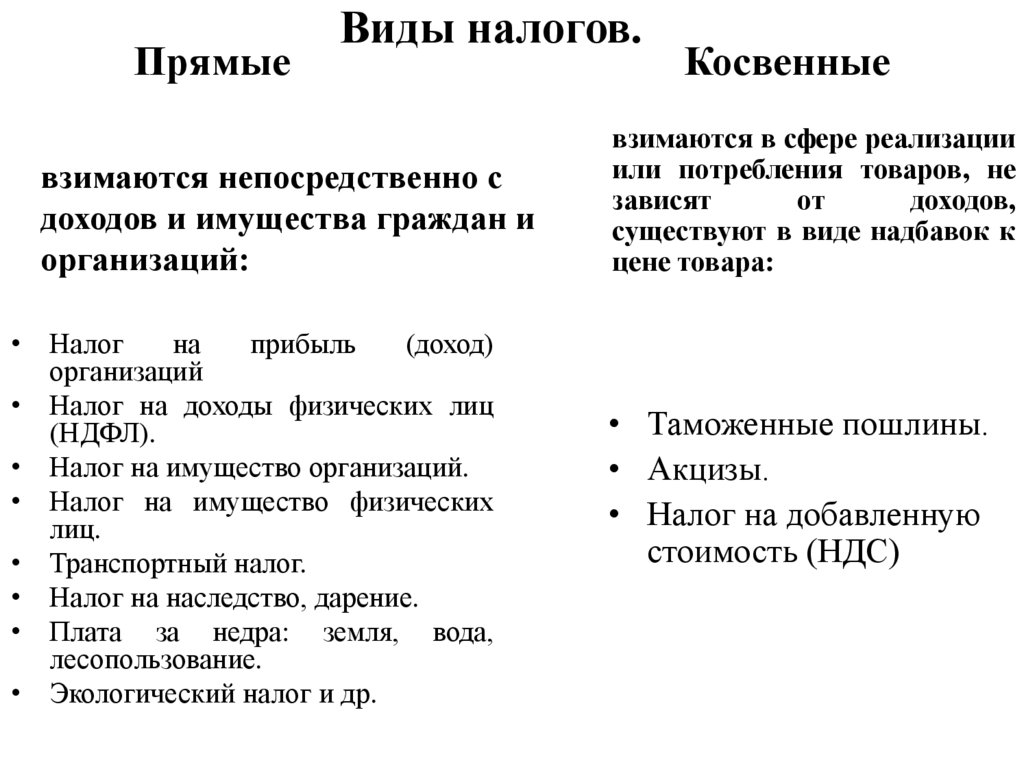

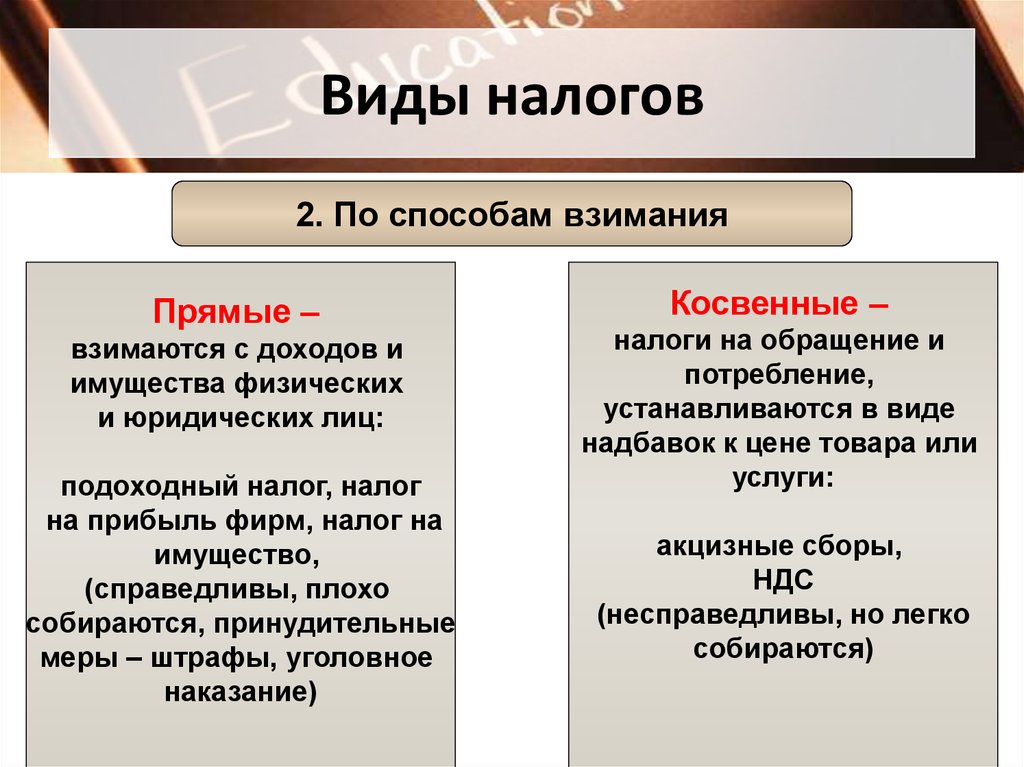

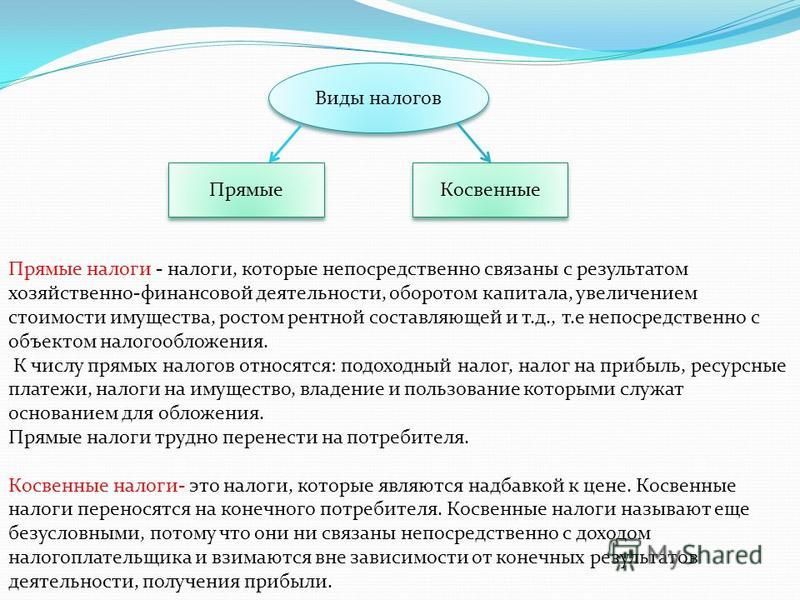

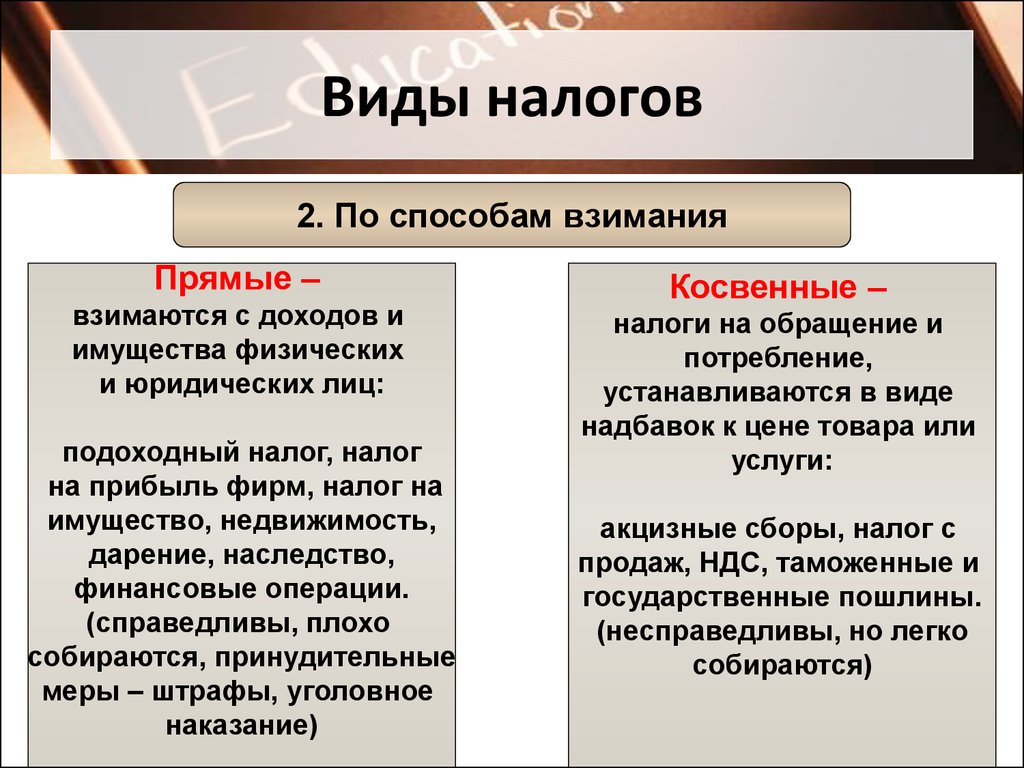

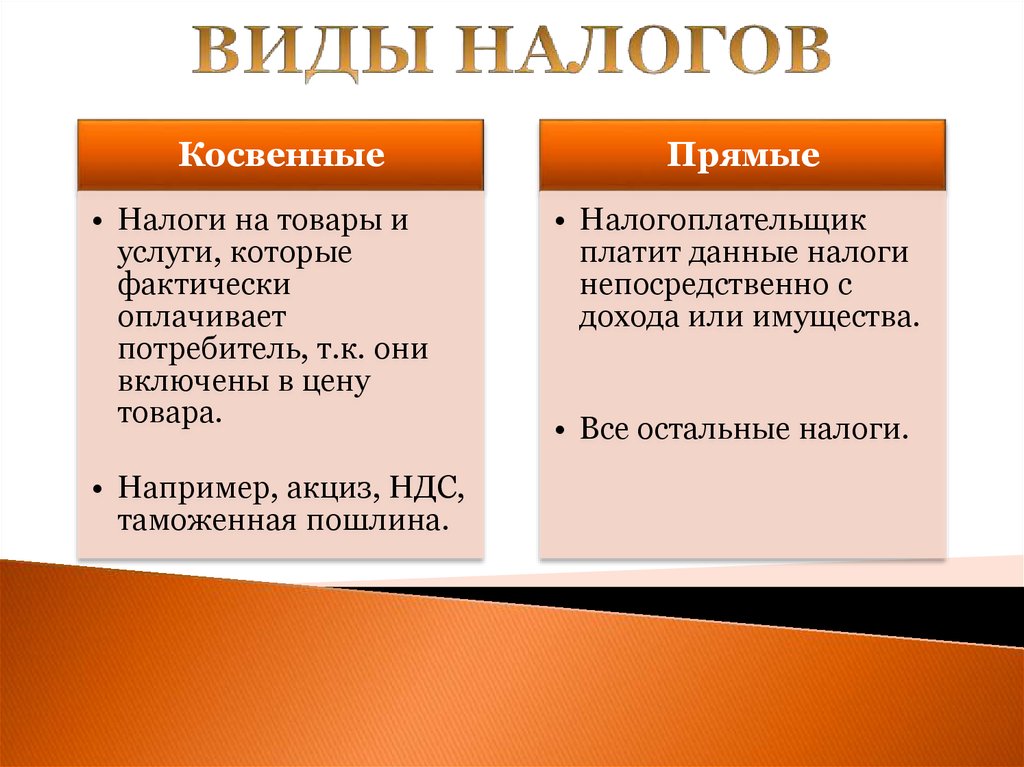

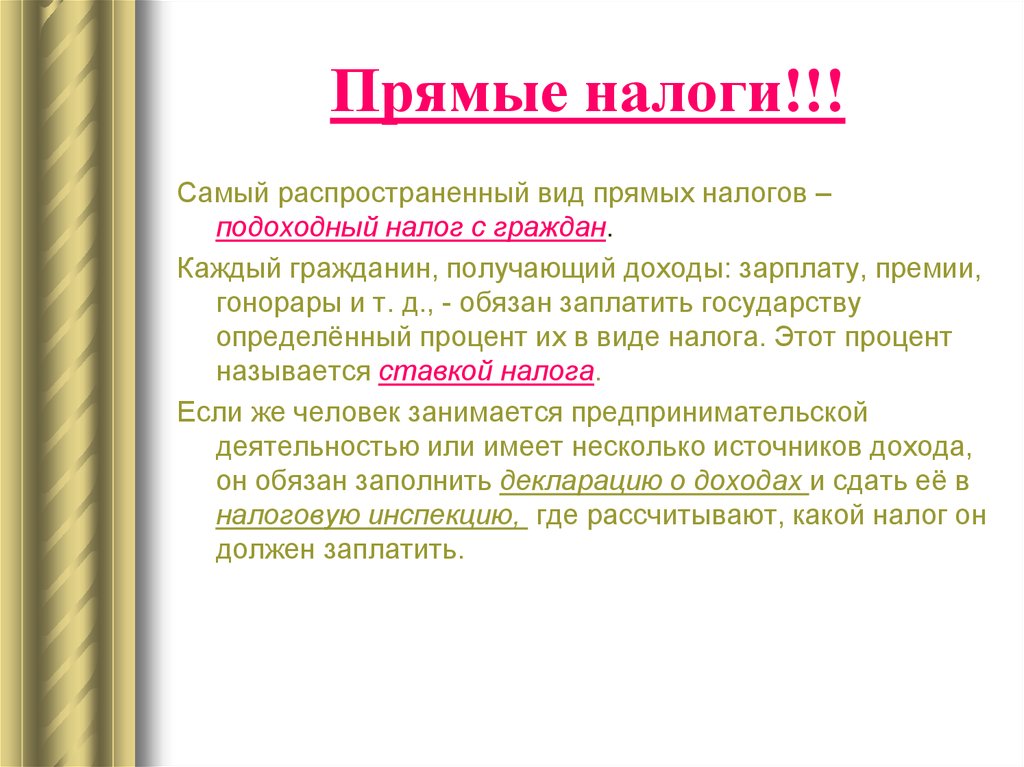

Какой вид налогообложения является прямым налогом?

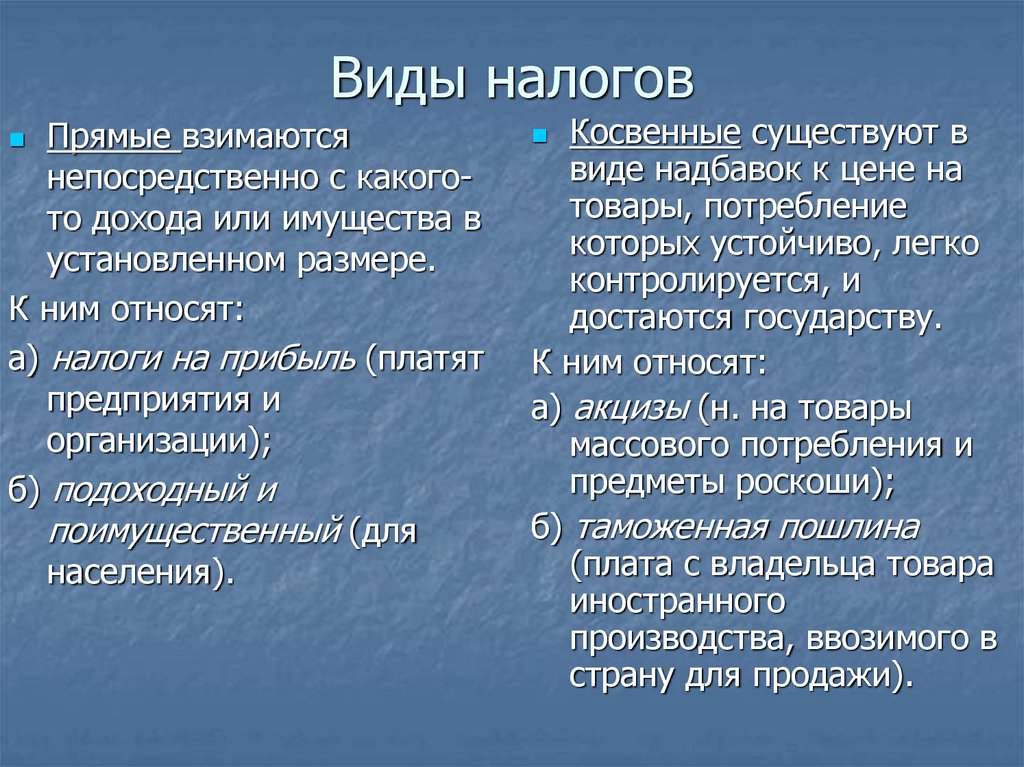

Прямой налог — это вид налогообложения физического лица, который обычно основан на платежеспособности физического лица, измеряемой доходом, потреблением или чистым богатством.

Какой вид налогообложения является косвенным налогом?

Косвенный налог – это вид налогообложения, взимаемого с производства или потребления товаров и услуг или с операций.

Каким видом налогообложения является НДС (налог на добавленную стоимость)?

Налог на добавленную стоимость (НДС) — это вид косвенного налогообложения, взимаемого государством с суммы, которую предприятие добавляет к цене товара в процессе производства и распределения товара. НДС взимается кредитным методом, который признает и корректирует налоги, уплаченные за ранее приобретенные ресурсы.

налогообложение , введение правительствами обязательных сборов с физических или юридических лиц. Налоги взимаются почти во всех странах мира, в первую очередь для увеличения доходов для государственных расходов, хотя они служат и другим целям.

Эта статья посвящена налогообложению в целом, его принципам, целям и последствиям; в частности, в статье обсуждаются природа и цели налогообложения, должны ли налоги быть классифицированы как прямые или косвенные, история налогообложения, каноны и критерии налогообложения, а также экономические последствия налогообложения, включая перекладывание и распространение (определение того, кто несет окончательное бремя налогов, когда это бремя переходит от физического или юридического лица, которое считается несущим за него юридическую ответственность, к другому). Для дальнейшего обсуждения роли налогообложения в налогово-бюджетной политике см. см. государственная экономическая политика. Кроме того, см. международная торговля для получения информации о тарифах.

Для дальнейшего обсуждения роли налогообложения в налогово-бюджетной политике см. см. государственная экономическая политика. Кроме того, см. международная торговля для получения информации о тарифах.

В современной экономике налоги являются наиболее важным источником государственных доходов. Налоги отличаются от других источников дохода тем, что они являются обязательными и безвозмездными сборами, т. Е. Обычно они не уплачиваются в обмен на какую-то конкретную вещь, такую как конкретная государственная услуга, продажа государственной собственности или выпуск государственного долга. . В то время как налоги предположительно собираются для благосостояния налогоплательщиков в целом, ответственность отдельного налогоплательщика не зависит от какой-либо конкретной полученной выгоды. Однако есть важные исключения: налоги на заработную плату, например, обычно взимаются с доходов от труда для финансирования пенсионных пособий, медицинских выплат и других программ социального обеспечения — все это, скорее всего, пойдет на пользу налогоплательщику. Из-за вероятной связи между уплаченными налогами и полученными пособиями налоги на заработную плату иногда называют «взносами» (как в Соединенных Штатах). Тем не менее платежи обычно являются обязательными, а связь с пособиями иногда довольно слабая. Другим примером налога, который связан с полученными выгодами, хотя и не очень четко, является использование налогов на моторное топливо для финансирования строительства и содержания дорог и автомагистралей, услугами которых можно пользоваться, только потребляя облагаемое налогом моторное топливо.

Из-за вероятной связи между уплаченными налогами и полученными пособиями налоги на заработную плату иногда называют «взносами» (как в Соединенных Штатах). Тем не менее платежи обычно являются обязательными, а связь с пособиями иногда довольно слабая. Другим примером налога, который связан с полученными выгодами, хотя и не очень четко, является использование налогов на моторное топливо для финансирования строительства и содержания дорог и автомагистралей, услугами которых можно пользоваться, только потребляя облагаемое налогом моторное топливо.

В 19 веке преобладала идея, что налоги должны служить в основном для финансирования правительства. В прежние времена и сегодня правительства использовали налогообложение не только в фискальных целях. Один полезный способ рассмотреть цель налогообложения, приписываемый американскому экономисту Ричарду А. Масгрейву, состоит в том, чтобы провести различие между целями распределения ресурсов, перераспределения доходов и экономической стабильности. (Экономический рост или развитие и международная конкурентоспособность иногда указываются как отдельные цели, но, как правило, они могут быть отнесены к остальным трем.) распределение, поддерживается, если налоговая политика не препятствует распределению, определяемому рынком. Вторая цель, перераспределение доходов, предназначена для уменьшения неравенства в распределении доходов и богатства. Целью стабилизации, реализуемой посредством налоговой политики, политики государственных расходов, денежно-кредитной политики и управления долгом, является поддержание высокого уровня занятости и стабильности цен.

(Экономический рост или развитие и международная конкурентоспособность иногда указываются как отдельные цели, но, как правило, они могут быть отнесены к остальным трем.) распределение, поддерживается, если налоговая политика не препятствует распределению, определяемому рынком. Вторая цель, перераспределение доходов, предназначена для уменьшения неравенства в распределении доходов и богатства. Целью стабилизации, реализуемой посредством налоговой политики, политики государственных расходов, денежно-кредитной политики и управления долгом, является поддержание высокого уровня занятости и стабильности цен.

Возможны конфликты между этими тремя целями. Например, распределение ресурсов может потребовать изменения уровня или состава (или и того, и другого) налогов, но эти изменения могут сильно сказаться на семьях с низкими доходами, тем самым нарушая цели перераспределения. В качестве другого примера, налоги, которые сильно перераспределяют, могут противоречить эффективному распределению ресурсов, необходимых для достижения цели экономической нейтральности.

Разница между прямым и косвенным налогом

Каждое зарабатывающее лицо в Индии обязано платить подоходный налог на основе различных ставок плиты. Точно так же, когда люди покупают товары или пользуются услугами, они должны платить налог на эти покупки или услуги. Тут-то и возникает необходимость разобраться в разного рода налогах и их различиях.

Эти налоги в целом подразделяются на две категории – Прямой налог и Косвенный налог .

Прямой налог и косвенный налог- Прямой налог

Прямой налог уплачивается физическим лицом непосредственно правительству. Налогоплательщик не может передать это обязательство другому юридическому или физическому лицу. Центральный совет по прямым налогам (CBDT), которым управляет Департамент доходов, управляет прямыми налогами в Индии. CBDT также участвует в этапах планирования, касающихся введения прямых налогов.

- Косвенный налог

Физическое лицо платит косвенный налог государству, но через посредника. Этот посредник затем передает его правительству. Центральный совет по косвенным налогам и таможне (CBIC) отвечает за администрирование косвенных налогов в Индии. Департамент доходов также управляет CBIC.

Этот посредник затем передает его правительству. Центральный совет по косвенным налогам и таможне (CBIC) отвечает за администрирование косвенных налогов в Индии. Департамент доходов также управляет CBIC.

Основная классификация налогов основывается на том, кто собирает налоги с налогоплательщиков. Обзор прямого налога и разницы по косвенному налогу приведен ниже –

| Контекст дифференциации | Прямой налог | Косвенный налог |

| Налогообложение | Взимается с дохода или прибыли налогоплательщика. | Косвенный налог взимается с товаров и услуг, а не с дохода или прибыли. |

| Порядок оплаты | Налогоплательщики уплачивают его непосредственно правительству. | Налогоплательщики платят государству через посредника. |

| Плательщик | Физические лица и предприятия | Конечные потребители |

| Ставка налога | На основе дохода и прибыли | То же для всех налогоплательщиков |

| Возможность перевода платежа | Невозможно передать. | Передаваемый |

| Характер налога | Прогрессивный налог, т. е. его ставка увеличивается с ростом дохода налогоплательщика. | Регрессивный налог, т. е. его ставка уменьшается с увеличением дохода. |

Существует несколько видов этих налогов, которые еще больше подчеркивают разница между прямым налогом и косвенным налогом . Эти типы следующие:

Типы прямого налога

Ниже приведены некоторые распространенные типы прямых налогов, взимаемых в Индии:

- Подоходный налог

Физическое лицо уплачивает ежегодный подоходный налог в зависимости от своего дохода в конкретном финансовом году. В соответствии с ITA термин «физическое лицо» также включает в себя кооперативные общества, трасты, HUF или индуистские неразделенные семьи, а также любое искусственное юридическое лицо.

- Налог на имущество

Налог на имущество взимается с физических лиц, венгерских форинтов или компаний со стоимости их активов в финансовом году. Он применяется к различным типам активов, таким как денежные средства, акции, недвижимость, основные средства, банковские депозиты, пенсионные планы и т. д.

- Корпоративный налог

Он выплачивается предприятиями или компаниями, которые работают в Индии, на основе их заработанного дохода в финансовом году. Ставка налогообложения варьируется в зависимости от того, зарегистрировано ли предприятие в стране или где-либо за границей.

- Налог на прирост капитала

Прибыль, полученная от продажи имущества, облагается налогом в соответствии с Налогом на прирост капитала. Термин «имущество» включает жилую недвижимость, акции, облигации, драгоценные металлы и т. д.

Виды косвенных налоговДо введения налога на товары и услуги в Индии существовали следующие виды косвенных налогов –

- Налог с продаж

Правительство взимало налог с продаж при продаже движимого имущества.

- Налог на услуги

Все поставщики услуг обязаны платить этот налог государству, за исключением тех, которые включены в отрицательный список услуг.

- Налог на добавленную стоимость

Это был налог на потребление, взимаемый с продукта, который добавлялся на каждом этапе его производства или распространения.

Правительство ввело режим налога на товары и услуги с целью оптимизации налогового производства в Индии.

Преимущества прямых и косвенных налоговВот некоторые ключевые преимущества прямых налогов:

- Сдерживание инфляции: Когда экономика сталкивается с денежной инфляцией, правительство впоследствии повышает налоговые ставки. Это увеличение снижает спрос на товары и услуги, тем самым сокращая инфляцию.

- Социально-экономический баланс: Существуют четко определенные налоговые блоки и льготы, что помогает сбалансировать неравенство в доходах.

Следовательно, лица с более низким доходом платят более низкие налоги и наоборот.

Следовательно, лица с более низким доходом платят более низкие налоги и наоборот.

Преимущества косвенных налогов:

- Равный вклад: Косвенные налоги гарантируют, что каждый человек уплачивает государству некоторую сумму, пусть даже небольшую. Он также достигает людей из групп с низкими доходами, которые освобождены от прямых налогов.

- Неустранимый: Эти налоги существуют в цене товара. Таким образом, физическое лицо может уклониться от уплаты косвенного налога только в том случае, если оно не потребляет облагаемый налогом предмет.

Прямые налоги имеют некоторые недостатки, а именно:

- Уклонение от уплаты налогов: Несмотря на наличие строгих законов, люди используют мошеннические методы, чтобы полностью уклониться от уплаты налогов или уплатить меньшие суммы, чем должны.

- Обременительный : Прямые налоги уплачиваются единовременно единовременно каждый год.

1 п. 1 ст. 254 НК)

1 п. 1 ст. 254 НК)

Об авторе