Налоги с 2019: Как меняются налоги для россиян в этом году

С 2020 года предпенсионеры имеют право на налоговые льготы за 2019 год

С 2020 года предпенсионеры смогут получать налоговые льготы, которые до 2020 года предоставлялись только пенсионерам. В частности, речь идет о льготах при уплате земельного налога в виде налогового вычета на величину кадастровой стоимости 6 соток и налога на имущество физических лиц в виде освобождения от уплаты налога по одному из объектов: квартира, часть квартиры или комната; жилой дом или часть жилого дома; гараж или машино-место.

Налоговые льготы будут предоставляться в 2020 году за 2019 год. Сведения о наличии у гражданина статуса предпенсионера будут передаваться Пенсионным фондом России в Федеральную налоговую службу автоматически.

Однако в ряде случаев может возникнуть необходимость гражданину подтвердить наличие в 2019 году статуса предпенсионера. Особенно это касается граждан, которые в 2020 году уже сменят статус предпенсионера на статус пенсионера. Таким гражданам есть смысл заранее распечатать справку о статусе предпенсионера на сайте ПФР, поскольку после назначения пенсии получить такую справку через электронный ресурс, не выходя из дома, уже не получится – за ней придется лично обращаться в Пенсионный фонд.

Получить подтверждение статуса предпенсионера на сайте ПФР можно за несколько секунд. Для этого необходимо в Личном кабинете выбрать в разделе «Пенсии» вкладку «Заказать справку (выписку): об отнесении гражданина к категории граждан предпенсионного возраста», после чего указать орган, куда предоставляются сведения, — Федеральная налоговая служба России, орган государственной власти РФ в области содействия занятости населения, работодатель. При желании сформированную справку можно получить на электронную почту, сохранить, распечатать, а также просмотреть в разделе «История обращений».

Напомним, что налоговые льготы предоставляются предпенсионерам по достижении «старого» пенсионного возраста, а именно 50 лет для женщин, имеющих необходимый северный стаж, и 55 лет для мужчин, имеющих необходимый северный стаж.

Поделиться новостью

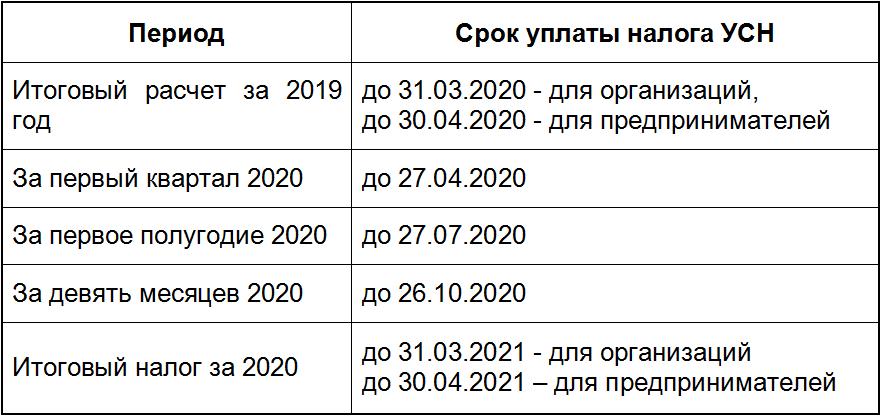

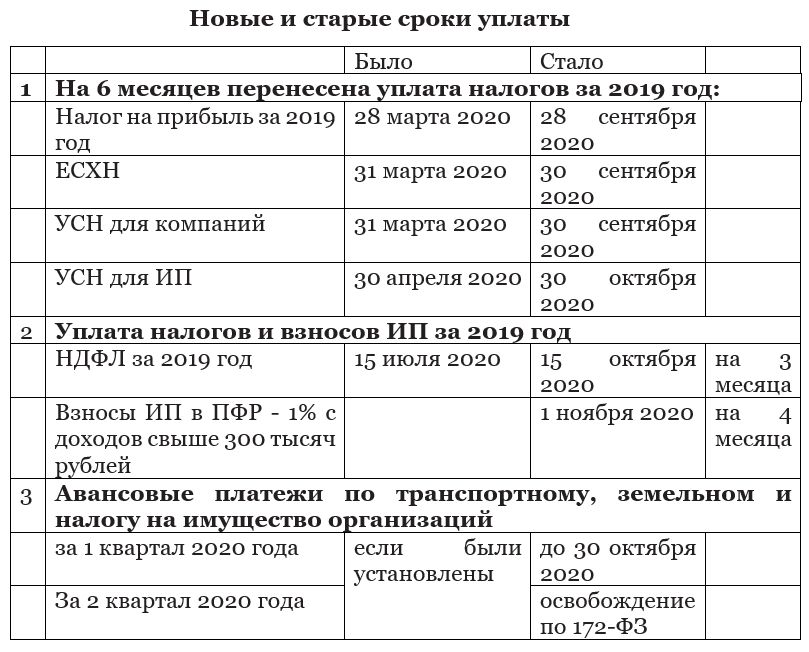

Когда платить налоги и сдавать отчетность за 2019 год и I квартал 2020 года

В связи с распространением в стране коронавирусной инфекции власти приняли решение о переносе сроков уплаты налогов и сдачи налоговой отчетности. С учетом этих нововведений в календаре представлены актуальные сроки уплаты налогов/сдачи отчетности за 2019 год и I квартал 2020 года.

С учетом этих нововведений в календаре представлены актуальные сроки уплаты налогов/сдачи отчетности за 2019 год и I квартал 2020 года.

Обращаем ваше внимание, календарь обновляется по мере публикации соответствующих указов и постановлений.

Обратите внимание, что переносятся не все сроки и не для всех!

Решение о первом переносе сроков обусловлено введением в стране режима нерабочего времени (указ Президента РФ от 25.03.2020 № 206). В дальнейшем данный режим был продлен до 30 апреля включительно в соответствии с президентским указом от 02.04.2020 № 239. Соответственно, для тех организаций и ИП, которые в этот период не осуществляли деятельность, сроки уплаты налогов и сдачи отчетности за I квартал 2020 года перенесены на май 2020 года.

Вторую группу перенесенных сроков составляют сроки уплаты налогов субъектами, включенными по состоянию на 01.03.2020 в единый реестр МСП и ведущих деятельность в отраслях российской экономики, в наибольшей степени пострадавших от коронавирусной инфекции COVID-19. Для них сроки уплаты налогов в соответствии с постановлением Правительства РФ от 02.04.2020 № 409 были перенесены на второе полугодие 2020 года.

Для них сроки уплаты налогов в соответствии с постановлением Правительства РФ от 02.04.2020 № 409 были перенесены на второе полугодие 2020 года.

Те организации и ИП, которые не отнесены ни к соблюдающим режим нерабочего времени, ни к субъектам МСП, пострадавшим от коронавируса, должны придерживаться общеустановленных сроков уплаты налогов в соответствии с нормами НК РФ. Но сроки сдачи налоговой отчетности за 2019 год и I квартал 2020 года для них тоже переносятся.

При этом отдельные сроки уплаты налогов и представления отчетности остались без изменения вообще для всех субъектов экономической деятельности.

При уплате налогов и взносов учитывайте изменения, которые были внесены в сроки уплаты правительственным постановлением от 24.04.2020 № 570. Данный документ распространил правила переноса сроков уплаты страховых взносов не только на микропредприятия, как это было изначально, но и на все предприятия из реестра МСП, работающие в отраслях, наиболее пострадавших из-за коронавируса.

Кроме того, сроки уплаты налогов и авансовых платежей для пострадавших субъектов МСП были перенесены еще на месяц. По новым правилам после наступления перенесенного срока (указаны в таблице) налоги и взносы необходимо уплачивать равными частями в размере 1/12 суммы ежемесячно, не позднее последнего числа месяца, начиная с месяца, следующего за месяцем, в котором наступает продленный срок уплаты. К примеру, если срок уплаты налога был перенесен с 25 апреля на шесть месяцев, то уплатить налог нужно будет не позднее 30 ноября. Причем налог платится путем внесения 1/12 начисленной суммы и далее равными долями ежемесячно.

Обратите внимание! На перенесенные в соответствии с правительственным постановлением от 02.04.2020 № 409 сроки сдачи отчетности также распространяются общие правила переноса сроков, установленные статьей 6.1 НК РФ. В письме от 21.04.2020 № СД-4-3/6655@ ФНС признала, что если перенесенный на 3 месяца срок представления деклараций приходится на выходной день, срок отчетности сдвигается еще дальше. То есть, на первый рабочий день, следующий после выходного. К примеру, если перенесенный из-за коронавируса срок сдачи налоговой декларации приходится на 25 июля 2020 года (суббота), такой срок в соответствии с пунктом 7 статьи 6.1 НК РФ переносится на 27 июля 2020 года (понедельник).

То есть, на первый рабочий день, следующий после выходного. К примеру, если перенесенный из-за коронавируса срок сдачи налоговой декларации приходится на 25 июля 2020 года (суббота), такой срок в соответствии с пунктом 7 статьи 6.1 НК РФ переносится на 27 июля 2020 года (понедельник).

|

Событие |

Общеустановленный срок (с учетом переноса сроков сдачи отчетности) для всех организаций |

Срок для организаций и ИП, соблюдающих режим нерабочего времени |

Срок для субъектов МСП, работающих в наиболее пострадавших областях экономики, и социально ориентированных НКО |

|

Представление бухгалтерской отчетности за 2019 год, размещаемой в ГИР БО (основная масса организаций) |

12 мая |

12 мая |

12 мая |

| Представление бухгалтерской отчетности за 2019 год, не размещаемой в ГИР БО | 30 июня | 30 июня | 30 июня |

|

Представление расчетов по форме 6-НДФЛ за 2019 год |

1 июня |

1 июня |

1 июня |

|

Представление деклараций по налогу на имущество организаций за 2019 год |

30 июня |

30 июня |

30 июня |

|

Уплата страховых взносов в ФНС за март 2020 года |

15 апреля |

12 мая |

15 октября |

| Уплата страховых взносов в ФСС за март |

15 апреля |

12 мая |

15 апреля (для микропредприятий – 15 октября) |

|

Подтверждение основного вида экономической деятельности в ФСС |

15 апреля |

12 мая |

12 мая |

|

Представление в ПФР сведений по форме СЗВ-М и СЗВ-ТД |

15 апреля |

15 апреля |

15 апреля |

|

Представление декларации по ЕНВД за I квартал 2020 года |

20 июля |

20 июля |

20 июля |

|

Уплата налога на игорный бизнес за март 2020 года |

20 апреля |

12 мая |

20 октября |

|

Представление декларации по налогу на игорный бизнес за март 2020 года |

20 июля |

20 июля |

20 июля |

|

Уплата водного налога за I квартал 2020 года |

20 апреля |

12 мая |

20 октября |

|

Представление декларации по водному налогу за I квартал 2020 года |

20 июля |

20 июля |

20 июля |

|

Представление расчета по форме 4-ФСС на бумажном носителе |

15 мая |

15 мая |

15 мая |

|

Представление налоговыми агентами по НДС журнала учета полученных и выставленных счетов-фактур за I квартал 2020 года |

20 апреля |

12 мая |

20 апреля |

|

Уплата ИП авансового платежа по НДФЛ на основании налогового уведомления за I квартал 2020 года |

27 апреля |

12 мая |

27 апреля |

|

Уплата НДПИ за март 2020 года |

27 апреля |

12 мая |

26 октября |

|

Уплата ЕНВД за I квартал 2020 года |

27 апреля |

12 мая |

26 октября |

|

Уплата НДС в размере 1/3 суммы налога за I квартал 2020 года |

27 апреля |

12 мая |

27 апреля |

|

Представление налоговой декларации по НДС за I квартал 2020 года |

15 мая |

15 мая |

15 мая |

|

Представление расчета по страховым взносам за I квартал 2020 года |

15 мая |

15 мая |

15 мая |

|

Уплата акцизов за март 2020 года |

27 апреля |

12 мая |

26 октября |

|

Представление декларации по акцизам за март 2020 года |

27 июля |

27 июля |

27 июля |

|

Представление расчета по форме 4-ФСС в электронной форме |

15 мая |

15 мая |

15 мая |

|

Представление расчета по форме 6-НДФЛ за I квартал 2020 года |

30 июля | 30 июля | 30 июля |

|

Уплата ИП единого налога по УСН за 2019 год |

30 апреля |

12 мая |

30 октября |

| Уплата ИП НДФЛ за себя за 2019 год | 15 июля | 15 июля | 15 октября |

| Уплата ЕСХН за 2019 год | 31 марта | 12 мая | 30 сентября |

| Представление декларации по форме 3-НДФЛ | 30 июля | 30 июля | 30 июля |

|

Уплата авансового платежа по УСН за I квартал 2020 года |

27 апреля |

12 мая |

26 октября |

|

Представление организациями декларации по УСН за 2019 год |

30 июня |

30 июня |

30 июня |

|

Представление ИП декларации по УСН за 2019 год |

30 июля |

30 июля |

30 июля |

|

Уплата первого ежемесячного авансового платежа по налогу на прибыль за II квартал 2020 года |

28 апреля |

12 мая |

28 августа |

|

Уплата авансового платежа по налогу на прибыль за I квартал 2020 года |

28 апреля |

12 мая |

28 октября |

|

Уплата авансового платежа по налогу на прибыль за март 2020 года (для организаций, исчисляющих налог из фактической прибыли) |

28 апреля |

12 мая |

28 октября |

|

Представление декларации по налогу на прибыль за 2019 год и за 2 месяца 2020 года |

29 июня |

29 июня |

29 июня |

|

Представление декларации по налогу на прибыль за I квартал 2020 года и за 3 месяца 2020 года |

28 июля |

28 июля |

28 июля |

|

Уплата страховых взносов в ФНС за апрель 2020 года |

15 мая |

15 мая |

16 ноября |

|

Уплата страховых взносов в ФСС за апрель |

15 мая |

15 мая |

15 мая (для микропредприятий – 16 ноября) |

|

Представление в ПФР сведений по форме СЗВ-М и СЗВ-ТД за апрель 2020 года |

15 мая |

15 мая |

15 мая |

|

Уплата налога на игорный бизнес за апрель 2020 года |

20 мая |

20 мая |

21 сентября |

|

Представление декларации по налогу на игорный бизнес за апрель 2020 года |

20 августа |

20 августа |

20 августа |

|

Уплата НДПИ за апрель 2020 года |

25 мая |

25 мая |

25 сентября |

|

Уплата НДС в размере 1/3 суммы налога за I квартал 2020 года |

25 мая |

25 мая |

25 мая |

|

Уплата акцизов за апрель 2020 года |

25 мая |

25 мая |

25 сентября |

|

Представление декларации по акцизам за апрель 2020 года |

25 августа |

25 августа |

25 августа |

|

Уплата второго ежемесячного авансового платежа по налогу на прибыль за II квартал 2020 года |

28 мая |

28 мая |

28 сентября |

|

Уплата авансового платежа по налогу на прибыль за апрель 2020 года (для организаций, исчисляющих налог из фактической прибыли) |

28 мая |

28 мая |

28 сентября |

Налоговые каникулы для ИП в 2019 году

Зайдите на сайт Минфина РФ и найдите в перечне закон о каникулах в вашем регионе. Если

там указаны коды ОКВЭД, найдите нужный вам и убедитесь в том, что более 70 % вашего дохода

приходится именно на этот вид деятельности. Если же конкретного кода нет, а есть только список видов

деятельности, позвоните в налоговую инспекцию и уточните, может ли ваш бизнес уйти на налоговые

каникулы.

Если

там указаны коды ОКВЭД, найдите нужный вам и убедитесь в том, что более 70 % вашего дохода

приходится именно на этот вид деятельности. Если же конкретного кода нет, а есть только список видов

деятельности, позвоните в налоговую инспекцию и уточните, может ли ваш бизнес уйти на налоговые

каникулы.

Кроме того, удостоверьтесь, что можете применять УСН или ПСН.

Шаг 2

УСН

Для новых ИП перед регистрацией. Никаких

отдельных упоминаний о переходе на налоговые каникулы не потребуется — достаточно подать в налоговую

инспекцию заявление о применении УСН по форме 26.2-1 (скачать

pdf) сразу при регистрации или в течение 30 дней с момента постановки на учёт (но не позже!). При сдаче годовой декларации укажите налоговую ставку 0 %.

Для действующих ИП. Если вы уже проработали на УСН до конца первого календарного года, не зная о налоговых каникулах, и сдали отчётность с обычной налоговой ставкой, то вернуть налоги за этот год, ссылаясь на закон о каникулах, не получится. Вы опоздали, для льготы у вас останется только 1 налоговый период из двух. В следующем году просто сдайте отчётность с нулевой ставкой.

Если вы не применяете УСН, но ИП меньше года и вид деятельности позволяет, ещё можно подать заявление о переходе на «упрощёнку» до 31 декабря текущего года, и в следующем воспользоваться оставшимся периодом каникул.

ПСН

Для новых ИП перед регистрацией. Чтобы уйти

на каникулы на 2 налоговых периода, при регистрации подайте заявление по форме 26. 5-1 (скачать pdf). В нём на 2-ой странице укажите налоговую

ставку 0 % и название регионального закона о налоговых каникулах.

5-1 (скачать pdf). В нём на 2-ой странице укажите налоговую

ставку 0 % и название регионального закона о налоговых каникулах.

В 2019 году уплатить налоги следует не позднее 1 декабря

В 2019 году уплатить налоги следует не позднее 1 декабря.

Напоминаем, что произошло несколько существенных изменений в порядке начисления и уплаты транспортного, земельного налогов, а также налога на имущество физических лиц.

В частности, с 2019 года установлен новый формат налоговых вычетов: без подачи заявления в налоговый орган. Если у налоговых органов уже есть сведения о льготниках, то подавать заявление не требуется – льгота должна быть применена автоматически.

Еще одно новшество: к налоговому уведомлению не будет прилагаться платежный документ. Теперь в самом уведомлении будут указаны реквизиты платежа.

Среди важных изменений – с 2019 года не допускается перерасчет по земельному налогу и налогу на имущество физлиц, если это влечет увеличение ранее уплаченных сумм указанных налогов.

Изменения при начислении транспортного налога:

– С 2018 года транспортные средства, находящиеся в розыске в связи с угоном или кражей, не облагаются налогом до их возвращения законному владельцу, а не до прекращения розыска. То есть если розыск прекращен, а машину не нашли, налог начисляться не будет.

– С 2019 года на территории Новосибирской области введена новая категория льготников по транспортному налогу – один из родителей (усыновителей, опекунов, попечителей), на иждивении которого находится ребенок-инвалид. Кроме того, категория «пенсионеры по старости» трансформирована в категорию «граждане по достижении возраста 55 лет для женщин и 60 лет для мужчин, граждане, которым назначена страховая пенсия по старости ранее указанного возраста».

Изменения при начислении земельного налога:

– В перечень лиц, имеющих право на налоговый вычет по земельному налогу на величину кадастровой стоимости 600 кв. м площади одного земельного участка, добавлены две категории: лица предпенсионного возраста (применяется с налогового периода 2019 года) и лица, имеющие трех и более несовершеннолетних детей (применяется с налогового периода 2018 года).

м площади одного земельного участка, добавлены две категории: лица предпенсионного возраста (применяется с налогового периода 2019 года) и лица, имеющие трех и более несовершеннолетних детей (применяется с налогового периода 2018 года).

Для многодетных налоговый вычет предоставляется не на семью, а физическому лицу, поэтому его вправе получить каждый собственник земельного участка, имеющий трех и более несовершеннолетних детей.

– С 2018 года вводится коэффициент, ограничивающий ежегодный рост земельного налога физлиц не более чем на 10% по сравнению с предшествующим годом.

Изменения при начислении налога на имущество физических лиц:

– Число тех, кто имеет право на льготу, увеличилось за счет лиц предпенсионного возраста (льгота действует с налогового периода 2019 года). Лица, имеющие трех и более несовершеннолетних детей, к существующему вычету получают дополнительный на каждого несовершеннолетнего ребенка в размере кадастровой стоимости 5 кв. м общей площади квартиры (комнаты) или 7 кв. м общей площади жилого дома (льгота действует с налогового периода 2018 года).

м общей площади квартиры (комнаты) или 7 кв. м общей площади жилого дома (льгота действует с налогового периода 2018 года).

– С 2018 года налог на имущество физлиц для полностью разрушенных объектов капитального строительства не будет начисляться с первого числа месяца их уничтожения (гибели, разрушения).

Изменено 23.10.2019 17:04:33 Просмотров:

когда платить налоги и сдавать отчетность за 2019 год и I квартал 2020 года

В связи с распространением в стране коронавирусной инфекции власти приняли решение о переносе сроков уплаты налогов и сдачи налоговой отчетности. С учетом этих нововведений в календаре представлены актуальные сроки уплаты налогов/сдачи отчетности за 2019 год и I квартал 2020 года.

Обратите внимание, что переносятся не все сроки и не для всех!

Решение о первом переносе сроков обусловлено введением в стране режима нерабочего времени (указ Президента РФ от 25. 03.2020 № 206). В дальнейшем данный режим был продлен до 30 апреля включительно в соответствии с президентским указом от 02.04.2020 № 239. Соответственно, для тех организаций и ИП, которые в этот период не осуществляли деятельность, сроки уплаты налогов и сдачи отчетности за I квартал 2020 года перенесены на май 2020 года.

03.2020 № 206). В дальнейшем данный режим был продлен до 30 апреля включительно в соответствии с президентским указом от 02.04.2020 № 239. Соответственно, для тех организаций и ИП, которые в этот период не осуществляли деятельность, сроки уплаты налогов и сдачи отчетности за I квартал 2020 года перенесены на май 2020 года.

Вторую группу перенесенных сроков составляют сроки уплаты налогов субъектами, включенными по состоянию на 01.03.2020 в единый реестр МСП и ведущих деятельность в отраслях российской экономики, в наибольшей степени пострадавших от коронавирусной инфекции COVID-19. Для них сроки уплаты налогов в соответствии с постановлением Правительства РФ от 02.04.2020 № 409 были перенесены на второе полугодие 2020 года.

Те организации и ИП, которые не отнесены ни к соблюдающим режим нерабочего времени, ни к субъектам МСП, пострадавшим от коронавируса, должны придерживаться общеустановленных сроков уплаты налогов в соответствии с нормами НК РФ. Но сроки сдачи налоговой отчетности за 2019 год и I квартал 2020 года для них тоже переносятся.

Но сроки сдачи налоговой отчетности за 2019 год и I квартал 2020 года для них тоже переносятся.

При этом отдельные сроки уплаты налогов и представления отчетности остались без изменения вообще для всех субъектов экономической деятельности.

При уплате налогов и взносов учитывайте изменения, которые были внесены в сроки уплаты правительственным постановлением от 24.04.2020 № 570. Данный документ распространил правила переноса сроков уплаты страховых взносов не только на микропредприятия, как это было изначально, но и на все предприятия из реестра МСП, работающие в отраслях, наиболее пострадавших из-за коронавируса.

Кроме того, сроки уплаты налогов и авансовых платежей для пострадавших субъектов МСП были перенесены еще на месяц. По новым правилам после наступления перенесенного срока (указаны в таблице) налоги и взносы необходимо уплачивать равными частями в размере 1/12 суммы ежемесячно, не позднее последнего числа месяца, начиная с месяца, следующего за месяцем, в котором наступает продленный срок уплаты. К примеру, если срок уплаты налога был перенесен с 25 апреля на шесть месяцев, то уплатить налог нужно будет не позднее 30 ноября. Причем налог платится путем внесения 1/12 начисленной суммы и далее равными долями ежемесячно.

К примеру, если срок уплаты налога был перенесен с 25 апреля на шесть месяцев, то уплатить налог нужно будет не позднее 30 ноября. Причем налог платится путем внесения 1/12 начисленной суммы и далее равными долями ежемесячно.

Обратите внимание! На перенесенные в соответствии с правительственным постановлением от 02.04.2020 № 409 сроки сдачи отчетности также распространяются общие правила переноса сроков, установленные статьей 6.1 НК РФ. В письме от 21.04.2020 № СД-4-3/6655@ ФНС признала, что если перенесенный на 3 месяца срок представления деклараций приходится на выходной день, срок отчетности сдвигается еще дальше. То есть, на первый рабочий день, следующий после выходного. К примеру, если перенесенный из-за коронавируса срок сдачи налоговой декларации приходится на 25 июля 2020 года (суббота), такой срок в соответствии с пунктом 7 статьи 6.1 НК РФ переносится на 27 июля 2020 года (понедельник).

Сроки уплаты налогов/сдачи отчетности за 2019 год и I квартал 2020 года (с учетом переноса)

Еще полезные материалы на сайте БУХ. 1С в разделах:

1С в разделах:

Партнеры 1С помогут

2019 | Министерство по налогам и сборам Республики Беларусь

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Индустриальный парк «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень», иные доходы, облагаемые по ставке 9%

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень»

С 1 января 2019 года изменились ставки земельного налога в Петербурге

28 января 2019

В действующей редакции закона «О земельном налоге Санкт-Петербурга» количество налоговых ставок сократилось до 5 (0,01%; 0,05%; 0,1%; 0,5%; 1,5% от кадастровой стоимости земельного участка) в предыдущей редакции их было 14 (от 0,042% до 1,5%).

Для земельных участков с видом разрешенного использования «для личного подсобного хозяйства, садоводства, огородничества или животноводства» ставка налога составит 0,01% от кадастровой стоимости земельного участка (раньше была 0,042%). В новой редакции закона полностью исключаются понятия «дача» и «дачное хозяйство». Теперь остаются земельные участки для садоводства и огородничества. К этой же группе с налоговой ставкой 0,1% отнесены земельные участки, занятые жилищным фондом или предназначенные для жилищного строительства. Для этой категории земельных участков налоговая ставка осталась прежней.

Налоговая ставка 0,05% от кадастровой стоимости действует в отношении земельных участков для размещения объектов образования, физической культуры и спорта, здравоохранения и социального обеспечения (ранее ставка составляла 0,06%). В эту группу вошли и земельные участки для гаражей, стоянок грузового и городского транспорта, для размещения причалов и водных судов. В прошлой редакции ставка для земельных участков под размещение многоэтажных и подземных гаражей составляла 0,01%. Сюда же отнесли участки под ветеринарными клиниками, питомниками для животных (ранее — 0,04%), городские сады, парки, скверы, бульвары и пляжи (ранее – 0,03%).

В прошлой редакции ставка для земельных участков под размещение многоэтажных и подземных гаражей составляла 0,01%. Сюда же отнесли участки под ветеринарными клиниками, питомниками для животных (ранее — 0,04%), городские сады, парки, скверы, бульвары и пляжи (ранее – 0,03%).

По ставке 0,1% от кадастровой стоимости рассчитывается налог на земельные участки, предназначенные для объектов культуры, искусства и религии (не изменилась по сравнению с предыдущей редакцией закона), а также на земельные участки для сельскохозяйственного производства (раньше была 0,3%).

Ставка 0,5% от кадастровой стоимости действует в отношении земельных участков рекреационного (ранее – 0,4%), лечебно-оздоровительного (ранее – 0,3%) и развлекательного (ранее – 0,4%) назначения, а также для размещения бесплатных стоянок индивидуального легкового автотранспорта (ранее — 0,42%).

Для всех остальных категорий земельных участков налог рассчитывается по ставке 1,5% от кадастровой стоимости.

Приготовьтесь к уплате налогов: приготовьтесь сегодня подать федеральную налоговую декларацию за 2019 г.

IR-2019-178, 31 октября 2019 г.

ВАШИНГТОН — Сегодня налоговая служба призвала налогоплательщиков действовать немедленно, чтобы избежать налоговых сюрпризов и обеспечить беспрепятственную обработку своей федеральной налоговой декларации за 2019 год.

Это первое из серии напоминаний, которые помогут налогоплательщикам подготовиться к предстоящему сезону подачи налоговых деклараций. С этой целью на специальной странице, недавно обновленной и доступной на IRS.gov, рассказывается о том, что налогоплательщики могут сделать сейчас, чтобы подготовиться к предстоящему налоговому сезону 2020 года.

Регулировка удержания; Осуществить расчетные или дополнительные налоговые платежи IRS призывает всех использовать Оценщик налоговых удержаний для проверки зарплаты или пенсионного дохода. Это даже более важно для тех, кто получил меньшую сумму возмещения, чем ожидалось, или задолжал неожиданный налоговый счет в прошлом году.

Это даже более важно для тех, кто получил меньшую сумму возмещения, чем ожидалось, или задолжал неожиданный налоговый счет в прошлом году.

Это также хорошая идея для всех, у кого произошло важное событие в жизни, такое как женитьба, развод, рождение или усыновление ребенка, выход на пенсию, покупка дома или поступление в колледж.

Если оценщик удержания налогов рекомендует изменение, сотрудник может затем подать новую форму W-4, Свидетельство о пособии сотрудника, удерживаемого у источника, своему работодателю. Не отправляйте эту форму в IRS.

Точно так же получатели пенсионного или аннуитетного дохода могут использовать результаты оценщика для заполнения Формы W-4P, Свидетельства об удержании пенсионных или аннуитетных выплат и передать его своему плательщику.

Налогоплательщики, получающие значительную сумму дохода, не связанного с заработной платой, должны производить расчетные налоговые платежи ежеквартально.Это может быть доход от самозанятости, инвестиционный доход (включая прибыль от продажи, обмена или иного распоряжения виртуальной валютой), налогооблагаемые пособия по социальному обеспечению и, в некоторых случаях, пенсионный и аннуитетный доход. Выполнение расчетных налоговых платежей также может помочь работнику покрыть непредвиденную нехватку налогов.

Выполнение расчетных налоговых платежей также может помочь работнику покрыть непредвиденную нехватку налогов.

Расчетные налоговые платежи подлежат оплате ежеквартально, а последний платеж за 2019 год должен быть произведен 15 января 2020 года. Форма 1040-ES «Расчетный налог для физических лиц» содержит таблицу для расчета этих платежей.Варианты оплаты можно найти на IRS.gov/payments.

Рабочие и пенсионеры, которые получают доход от самостоятельной занятости или доход от гиг-экономики, включая платежи в форме виртуальной валюты, должны обязательно учитывать эти суммы при заполнении Оценщика налоговых удержаний. Платежи, полученные в виртуальной валюте независимыми подрядчиками и другими поставщиками услуг, облагаются налогом, и обычно применяются правила налогообложения самозанятости. Обычно плательщики должны оформить форму 1099-MISC.Точно так же заработная плата, выплачиваемая с использованием виртуальной валюты, облагается налогом для работника, подлежит удержанию и должна быть указана работодателем в форме W-2.

Людям с более сложными налоговыми ситуациями следует использовать инструкции в Публикации 505 «Удержание налогов и расчетный налог». Это включает тех, кто должен альтернативный минимальный налог или различные другие налоги, а также людей с долгосрочным приростом капитала или квалифицированными дивидендами.

Собрать документы и организовать налоговый учет IRS призывает всех налогоплательщиков разработать систему учета — электронную или бумажную, — которая хранит важную информацию в одном месте.Храните копии поданных налоговых деклараций и всех подтверждающих документов не менее трех лет. Сюда входят формы W-2 на конец года от работодателей, формы 1099 от банков и других плательщиков, другие документы о доходах, записи, документирующие все операции с виртуальной валютой, и формы 1095-A для тех, кто претендует на налоговую льготу. Добавляйте налоговые записи в файлы по мере их получения. Наличие полной и своевременной документации может помочь любому налогоплательщику подать полную и точную декларацию.

Налогоплательщики должны подтвердить, что у каждого работодателя, банка или другого плательщика есть текущий почтовый адрес или адрес электронной почты.Как правило, формы на конец года начинают приходить по почте или доступны в Интернете в январе. Внимательно ознакомьтесь с ними и, если какая-либо из представленных сведений неточна, немедленно свяжитесь с плательщиком для исправления.

Чтобы избежать задержек с возвратом средств, не забудьте собрать все документы о доходах на конец года, прежде чем подавать декларацию за 2019 год. Слишком ранняя подача до получения ключевого документа часто означает, что налогоплательщик должен подать исправленную декларацию, чтобы сообщить о дополнительном доходе или потребовать возмещения. На возврат измененного возмещения может потребоваться до 16 недель.

Любому, кто впервые использует программный продукт, может потребоваться сумма скорректированного валового дохода (AGI), указанная в строке 7 его декларации за 2018 год, чтобы подать ее в электронном виде за 2019 год. Проконсультируйтесь с копией налоговой декларации налогоплательщика за прошлый год или перейдите по ссылке «Просмотреть свой налоговый счет» на IRS.gov. Узнайте больше о подтверждении личности и электронной подписи декларации на странице Проверка вашей электронной налоговой декларации.

Проконсультируйтесь с копией налоговой декларации налогоплательщика за прошлый год или перейдите по ссылке «Просмотреть свой налоговый счет» на IRS.gov. Узнайте больше о подтверждении личности и электронной подписи декларации на странице Проверка вашей электронной налоговой декларации.

Уведомить IRS об изменении адреса и уведомить Администрацию социального обеспечения об изменении юридического имени, чтобы избежать задержек с возвратом средств.

Продлить истекающие налоговые идентификационные номера Налогоплательщикис истекающим сроком действия индивидуального идентификационного номера налогоплательщика могут быстрее продлить свой ITIN и избежать задержек с возмещением в следующем году, подав заявку на продление в ближайшее время.

ITIN — это идентификационный номер налогоплательщика, используемый любым налогоплательщиком, не имеющим права на получение номера социального страхования. Любой ITIN со средними цифрами 83, 84, 85, 86 или 87 истечет в конце этого года. Кроме того, срок действия любого ITIN, не использованного в налоговой декларации в течение последних трех лет, истечет.ITIN со средними цифрами от 70 до 82, срок действия которых истек в 2016, 2017 или 2018 годах, также могут быть продлены.

Кроме того, срок действия любого ITIN, не использованного в налоговой декларации в течение последних трех лет, истечет.ITIN со средними цифрами от 70 до 82, срок действия которых истек в 2016, 2017 или 2018 годах, также могут быть продлены.

IRS настоятельно призывает всех пострадавших как можно скорее подать полное заявление на продление, форму W-7, заявление на получение индивидуального идентификационного номера налогоплательщика IRS. Не забудьте приложить все необходимые документы, удостоверяющие личность, и документы о проживании. Невыполнение этого требования приведет к задержке обработки до тех пор, пока IRS не получит эти документы.

После того, как заполненная форма заполнена, обычно требуется около семи недель, чтобы получить письмо о присвоении номера ITIN от IRS.Но это может занять больше времени — от девяти до 11 недель — если заявитель дождется пика сезона подачи заявок, чтобы отправить эту форму или отправит ее из-за границы.

Налогоплательщики, которые не обновят ITIN до подачи налоговой декларации в следующем году, могут столкнуться с задержкой возврата и могут не иметь права на получение определенных налоговых льгот. Поскольку это затронуло почти 2 миллиона домохозяйств налогоплательщиков, подача заявки сейчас поможет избежать спешки, а также задержек с возвратом и обработкой в 2020 году. Для получения дополнительной информации посетите информационную страницу ITIN в IRS.губ.

Поскольку это затронуло почти 2 миллиона домохозяйств налогоплательщиков, подача заявки сейчас поможет избежать спешки, а также задержек с возвратом и обработкой в 2020 году. Для получения дополнительной информации посетите информационную страницу ITIN в IRS.губ.

Электронная подача налоговой декларации — это простой, безопасный и самый точный способ подачи налоговой декларации. Существует множество вариантов бесплатной электронной подачи документов для большинства налогоплательщиков, включая использование бесплатного файла IRS для налогоплательщиков с доходом ниже 66 000 долларов США или заполняемых форм для налогоплательщиков, которые зарабатывают больше. Налогоплательщики, которые обычно зарабатывают 56 000 долларов или меньше, могут оформить декларацию на сайте помощи волонтерам по подоходному налогу.Сайты налогового консультирования для пожилых людей предлагают бесплатную налоговую помощь всем налогоплательщикам, особенно тем, кто старше 60 лет.

Сочетание прямого депозита с электронной подачей документов — самый быстрый способ получить возмещение. При использовании прямого депозита возврат осуществляется непосредственно на банковский счет налогоплательщика. Не нужно беспокоиться об утере, краже или невозможности доставки чека. Это та же система электронных переводов, которая используется для перечисления почти 98% всех пособий по социальному обеспечению и делам ветеранов.Почти четыре из пяти возвратов федеральных налогов переводятся напрямую.

Прямой депозит прост в использовании. Налогоплательщики выбирают его в качестве метода возврата через налоговое программное обеспечение или сообщают своему налоговому инспектору, что они хотят получить прямой депозит. Налогоплательщики могут даже выбрать прямой депозит в бумажной декларации. Убедитесь, что у вас есть номер банковского счета и маршрутный номер, и дважды проверьте записи, чтобы избежать ошибок.

Прямой депозит также экономит доллары налогоплательщиков. Это обходится налогоплательщикам страны более чем в 1 доллар за каждый выданный бумажный чек на возмещение, но только десять центов за каждый прямой депозит.

Это обходится налогоплательщикам страны более чем в 1 доллар за каждый выданный бумажный чек на возмещение, но только десять центов за каждый прямой депозит.

По закону IRS не может возвращать деньги лицам, претендующим на налоговый кредит на заработанный доход (EITC) или дополнительный налоговый кредит на ребенка (ACTC) до середины февраля. Закон требует, чтобы IRS удерживала всю сумму возмещения — даже ту часть, которая не связана с EITC или ACTC. Это изменение закона, вступившее в силу в 2017 году, помогает гарантировать, что налогоплательщики получат возмещение, которое им причитается, давая IRS больше времени для выявления и предотвращения мошенничества.

IRS предупреждает налогоплательщиков не полагаться на получение возмещения к определенной дате, особенно при совершении крупных покупок или оплате счетов.Для некоторых возвратов может потребоваться дополнительная проверка и это может занять больше времени. Например, IRS вместе со своими партнерами в налоговой сфере продолжает усиливать проверки безопасности, чтобы помочь защитить себя от кражи личных данных и мошенничества с возвратом средств.

Начните с IRS.gov, чтобы получить помощь, которая включает инструменты, параметры регистрации и другие услуги и ресурсы. Налогоплательщики все чаще используют IRS.gov как свой первый ресурс по налоговым вопросам. Информация на языках, отличных от английского, доступна на вкладке «Язык» в IRS.губ.

На странице «Позвольте нам помочь вам» на IRS.gov есть ссылки на информацию и ресурсы по широкому кругу тем.

Налоговый калькулятордля налогов 2019. Рассчитайте налоги прямо сейчас.

Форма 1040 Версия

Форма 1040

Форма 1040-SR

Вспомогательные расписания

График 1

Дополнительный доход и корректировки дохода

График 2

Дополнительные налоги

График 3

Дополнительные кредиты и платежи

Формы доходов

Форма W-2

Отчет о заработной плате и налогах

Форма 1099-INT

Процентный доход

Форма 1099-DIV

Дивиденды и выплаты

Форма 1099-SSA

Заявление о пособиях по социальному обеспечению

Форма 1099-R

Выплаты из пенсий, аннуитетов, пенсионных планов или планов распределения прибыли, IRA, договоров страхования и т. Д.

Форма 1099-G

Определенные государственные платежи

Форма 1099-MISC

Прочие доходы

График B

Проценты и обыкновенные дивиденды

График C

Прибыль или убыток от бизнеса (ИП)

График D

Прирост капитала и убытки

График E

Дополнительные доходы и убытки

График F

Прибыль или убыток от сельского хозяйства

Прочие виды доходов

[[Ссылка на страницу налогооблагаемого дохода]]

Формы удержания

График 8812

Квалифицированное удержание дохода от бизнеса

График А

Детализированные вычеты

Форма 8283

Неденежные благотворительные взносы

Форма 1098-E

Заявление о заинтересованности в студенческой ссуде

Форма 1098

Заявление о процентах по ипотеке

Форма 4952

Удержание инвестиционных процентов

Форма 8889

Счета медицинских сбережений (HSA)

Форма 4684

Жертвы и кражи

Форма 3903

Расходы на переезд

Форма 2106

Деловые расходы сотрудников

Бланки дополнительных налогов

График SE

Налог на самозанятость

Форма 6251

Альтернативный минимальный налог

Форма 5405

Погашение кредита первого покупателя жилья

Форма 8919

Невыплаченный налог на социальное обеспечение и медицинское обслуживание на заработную плату

Форма 5329

Дополнительные налоги на соответствующие планы (включая IRA) и другие счета с льготным налогообложением

Форма 8962

Налоговый кредит на премию (PTC)

График H

Налоги на домашнюю занятость

Форма 8959

Дополнительный налог на Medicare

Форма 8960

Налог на чистый инвестиционный доход — физические лица, недвижимость и трасты

Формы кредита

Форма 1040 Приложение 8812

Детский налоговый кредит

Форма 1040 Приложение EIC

Налоговый кредит на заработанный доход

Форма 2441

Расходы по уходу за детьми и иждивенцами

Форма 8863

Кредиты на образование

Форма 8962

Налоговый кредит на премию (PTC)

Форма 8880

Кредит для квалифицированных взносов на пенсионные накопления

Форма 5695

Жилищный энергетический кредит

Форма 1116

Иностранный налоговый кредит

8 самых распространенных вопросов о налоговой декларации за 2019 год, ответы экспертов

6.

Я слышал, что владельцы малого бизнеса больше не могут вычитать расходы на питание и развлечения. Это правда?

Я слышал, что владельцы малого бизнеса больше не могут вычитать расходы на питание и развлечения. Это правда?Это наполовину правда, — сказала Кэрол МакКрэй, сертифицированный бухгалтер из Бруклина. Вы больше не можете вычитать развлечения или развлечения, обычно определяемые как приглашение клиента, скажем, на баскетбольный матч. Но вы все равно можете вычесть 50 процентов того, что вы тратите на питание, если вы обедаете с клиентами, путешествуете по делам или посещаете деловую конференцию (или что-то в этом роде). Блюда не могут быть обильными или экстравагантными — забудьте о дегустационном меню в Le Bernardin.По ее словам, питание сотрудников на корпоратив или собрание по-прежнему подлежит 100-процентному вычету.

Есть особые правила, которым вам, возможно, придется следовать. Например, если вы оплатили шоу и ужин одним счетом, он должен быть детализирован, а сумма, уплаченная за питание, должна быть четко указана. В противном случае, добавила она, вычеты не допускаются.

7. Имею ли я право на сквозной статус и удержание из него 20 процентов?

Новое налоговое законодательство позволяет некоторым владельцам бизнеса — тем, кто создан как так называемые «сквозные» компании — вычитать 20 процентов от их квалифицированного коммерческого дохода.Дайте понять налоговым специалистам.

Большинство клиентов Рассела Гарофало в Brass Taxes работают не по найму, но многие из тех, кто спрашивал его о новых правилах, не понимают, что они уже являются сквозными, когда доход переходит через бизнес в личный налог владельца. возвращается. «Если вы зарабатываете деньги без уплаты налогов, то значит, вы занимаетесь бизнесом», — сказал он.

Любой человек, подобный этому в любой профессии, который создан как индивидуальное предприятие, партнерство или корпорация S (но не корпорация C), имеет право, если они зарабатывают менее 315000 долларов США и вместе подают налоги, или менее 157 500 долларов США для других налогоплательщики.Помимо этих уровней дохода и налоговой структуры, это усложняется, и многие профессии исключаются. Налоговая служба, Центр налоговой политики и Американский институт сертифицированных бухгалтеров опубликовали хорошие учебники.

Налоговая служба, Центр налоговой политики и Американский институт сертифицированных бухгалтеров опубликовали хорошие учебники.

8. У меня есть налогооблагаемая недвижимость. Следует ли мне пересмотреть подарки, которые я дарил членам семьи?

Налог на наследство распространяется на состоятельных людей. Сумма, которую люди могут передать наследникам без последствий для федерального налога, увеличилась примерно вдвое. В 2019 году это 11 долларов.4 миллиона на человека.

Но в 2026 году, если Конгресс не примет меры, он вернется к 5 миллионам долларов (с поправкой на инфляцию), что и было в 2017 году. Налоги на имущество штата также могут омрачить картину.

Налоги на заработную плату в 2019 г. повлияют на рост доходов

Содержание страницы

Обновление: Чтобы прочитать о налогах на заработную плату в 2020 году, группах подоходного налога и корректировке предела заработной платы социального обеспечения, нажмите здесь . |

Приведенная ниже статья была обновлена 18 декабря 2018 г.

Верхний предел налогооблагаемой заработной платы обычно автоматически корректируется в сторону увеличения каждый год на основе

повышение средней заработной платы по стране.

Около 177 миллионов наемных работников в США будут платить налоги на социальное обеспечение в следующем году. По данным SSA, среди них почти 12 миллионов рабочих, которые зарабатывают более 128 400 долларов, будут облагаться налогом на большую часть своих доходов.

Налоги на заработную плату: ограничение максимального дохода | ||

Вид налога на заработную плату | Максимальный доход за 2019 год | Максимальный доход за 2018 год |

Социальное обеспечение | 132 900 долл. | 128 400 долл. США |

Medicare | Без ограничений | Без ограничений |

Источник: Управление социального обеспечения. | ||

Тарифы FICA

Налоги на заработную плату в системе социального обеспечения и Medicare собираются вместе как налог Федерального закона о страховых взносах (FICA). Ставки налога FICA устанавливаются законом и могут быть изменены только в соответствии с новым налоговым законодательством.

Социальное обеспечение финансируется за счет налога на заработную плату в размере 12,4 процента от заработной платы до предела налогооблагаемого дохода, причем половина (6,2 процента) оплачивается работниками, а другая половина — работодателями. Самозанятые работники платят все 12,4%.

Для работодателей и служащих ставка налога на заработную плату в рамках программы Medicare составляет 1,45 процента от всех доходов (самозанятые работники платят полные 2,9 процента), в результате чего общая ставка удержания из фонда социального обеспечения и Medicare для работодателей и работников составляет 7.65 процентов — при этом только часть социального обеспечения ограничена максимальной облагаемой налогом суммой.

| Ставка FICA 2019 (социальное обеспечение + удержание по программе Medicare) | |

| Сотрудник | 7,65% (6,2% + 1,45%) |

| Работодатель | 7,65% (6,2% + 1,45%) |

| Самостоятельная занятость | 15,3% (12,4% + 2,9%) |

Примечание: для работающих по найму их доля социального обеспечения составляет 6. 2% от прибыли до применимого максимального налогооблагаемого лимита. Их доля в программе Medicare составляет 1,45% от всех доходов. 2% от прибыли до применимого максимального налогооблагаемого лимита. Их доля в программе Medicare составляет 1,45% от всех доходов. | |

Дополнительный налог на Medicare

Указанные выше налоговые ставки не включают дополнительные 0,9 процента налогов на Medicare, уплачиваемые сотрудниками с высокой оплатой труда.

В соответствии с положениями Закона о доступном медицинском обслуживании часть налога Medicare FICA, оплачиваемая работниками, облагается дополнительным налогом Medicare в размере 0,9 процента на суммы сверх установленных пороговых значений, которые не корректируются на инфляцию и, таким образом, применяются к большему количеству сотрудников каждый год.

Пороговые суммы ежегодной компенсации, при которых взимается дополнительный налог в рамках программы Medicare, составляют:

- 250 000 долларов для состоящих в браке налогоплательщиков, подающих совместную налоговую декларацию.

- 125 000 долларов для состоящих в браке налогоплательщиков, которые подают отдельную декларацию.

- 200 000 долларов США для единого и всех остальных налогоплательщиков.

Дополнительный налоговый вычет по программе Medicare применяется к заработной плате и доходу от самозанятости, превышающему пороговые значения в календарном году. «Эти пороговые суммы не индексируются с учетом инфляции»,

объясняет предупреждение от консалтинговой компании Buck Global.

Этот налог на добавленную стоимость увеличивает долю наемного работника в программе FICA по программе Medicare в отношении компенсации сверх порогового значения до 2,35 процента; Оплачиваемая работодателем часть налога на Medicare с этих сумм остается на уровне 1,45 процента.

Дополнительный налог на Medicare не следует путать с альтернативным минимальным налогом на высокие доходы, который не предполагает обязательного удержания из заработной платы. Чтобы узнать больше, посетите веб-страницу IRS. Вопросы и ответы по дополнительному налогу на Medicare.

Настроить системы, уведомить сотрудников

Сотрудники, чья компенсация превышает текущий максимум в 128 400 долларов, увидят уменьшение чистой получаемой заработной платы, если они не получат ежегодного повышения, компенсирующего большую долю налога на заработную плату.

К началу нового года работодатели США должны:

- Скорректировать свои системы начисления заработной платы с учетом более высокой налогооблагаемой базы заработной платы в соответствии с налогом на заработную плату социального обеспечения.

- Сообщите затронутым сотрудникам, что большая часть их зарплаты будет подлежать удержанию из заработной платы.

- Примите во внимание повышенные налоги, которые необходимо уплатить за затронутые должности.

- Ожидайте некоторого сопротивления со стороны сотрудников, которые, возможно, захотят «вылечиться» за свою долю расширенного налогового удара.

[Практическое руководство только для членов SHRM: Как установить диапазон заработной платы ]

Время «проверки зарплаты» для корректировки удержания По окончании года отделы кадров должны напоминать сотрудникам, особенно тем, у кого есть дети и другие иждивенцы, использовать

калькулятор удержания в IRS.правительство проведет «проверку зарплаты». Изменения, внесенные к 2017 г.

Закон о сокращении налогов и рабочих местах повлияет на декларации 2018 года, которые налогоплательщики будут подавать в 2019 году. «Закон расширил и внес существенные изменения в налоговый кредит на детей. Он также приостановил вычет для личных освобождений», — отметили в IRS. «Родители и опекуны должны пройти« проверку зарплаты », чтобы определить, как эти изменения могут повлиять на их налоговую ситуацию в 2018 году». Сотрудники, решившие изменить свои удерживаемые суммы, должны

рассчитать соответствующие суммы и подать новый

Форму W-4 от 2019 отправьте в отдел кадров или расчета заработной платы, чтобы можно было внести корректировки в зарплату. «Регулируя

Форма W-4, Свидетельство о удержании удерживаемого пособия сотруднику , налогоплательщики могут гарантировать, что правильная сумма будет вычтена из их заработной платы в течение года «, — сообщило IRS. в год — и что у них есть деньги вперед, вместо того, чтобы ждать большего возмещения после подачи налоговой декларации ». |

Пособия по социальному обеспечению для увеличения

Ежемесячные пособия по социальному обеспечению и дополнительному доходу для более чем 61 миллиона человек в США.S увеличится на 2,8 процента в 2019 году, также сообщило SSA. Закон о социальном обеспечении связывает ежегодную корректировку стоимости жизни (COLA) с увеличением индекса потребительских цен, как это определено Бюро статистики труда Министерства труда.

Согласно новый информационный бюллетень SSA за 2019 год, январь 2018:

- Максимальное пособие по социальному обеспечению для работников, выходящих на пенсию в полном пенсионном возрасте, в 2019 году увеличится с 2778 долларов до 2861 долларов в месяц.

- Среднее пособие по социальному обеспечению вырастет до 1461 долларов в месяц по сравнению с 1422 долларами в этом году.

Ежегодный COLA социального обеспечения теперь основан на увеличении индекса потребительских цен для городских наемных рабочих и конторских служащих.

Увеличение на 2,8% — самый большой скачок за семь лет — «означает дополнительные 39 долларов в месяц для среднего пенсионера и 67 долларов для пары, получающей пособия», — написала в Твиттере Джульетта Кубански, заместитель директора некоммерческой организации Kaiser Family Foundation. «Это увеличение превышает 2 процента COLA в 2018 году и 0,2 процента в 2017 году», но также отражает рост инфляции в этом году.

Пенсионные соображения

«Эти изменения коснутся пособий для пенсионеров, а также тех, кто собирается выйти на пенсию», — сказал Брайан Донохью, партнер чикагского офиса October Three Consulting, консультационной фирмы по пенсионным планам.«Работодатели, спонсирующие пенсионные планы с установленными выплатами, согласованные с Социальным обеспечением, также увидят влияние на размер пособий, получаемых и подлежащих выплате по таким планам», — отметил он. Например, «пенсионная формула может предусматривать 50 процентов окончательной средней заработной платы работника за вычетом 50 процентов пособия по социальному обеспечению работника. Другие формулы предусматривают различные уровни пособий на основе заработной платы выше или ниже порогового значения, например, налогооблагаемая база заработной платы социального обеспечения . »

Пределы дохода для пособий Тест на доход Корректировка стоимости жизни в системе социального обеспечения на 2019 год также влияет на сумму, которую люди которые претендуют на пособие по социальному обеспечению до достижения полного пенсионного возраста, могут зарабатывать до того, как увидят временное сокращение размера пособия. «Если вы подаете заявление о досрочном выходе на пенсию и продолжаете работать, имейте в виду, что деньги, которые вы зарабатываете, превышают определенную сумму каждый год может уменьшить ваши пенсионные пособия по социальному обеспечению (до тех пор, пока вы не достигнете полного пенсионного возраста) », — написали юристы Джозеф Мэтьюз и Бетани Лоуренс на сайте nolo.com.« Такое сокращение пособий применяется только к тем годам, в течение которых вы работаете. Это не оказывает постоянного влияния на размер пособий, которые вы получите в будущем ». Предел заработка для тех, кто претендует на пособие по социальному обеспечению до 66 лет (для людей, родившихся в период с 1943 по 1954 год), увеличится до 17640 долларов в 2019 году, по сравнению с 17 040 долларов в этом году.Социальное обеспечение будет удерживать 1 доллар пособия за каждые 2 доллара заработка сверх установленного лимита для работников, получающих пособия до достижения ими полного пенсионного возраста. Предел заработка для людей, которым в 2019 году исполнится 66 лет, увеличится с 45 360 долларов США до 46 920 долларов США. Социальное обеспечение удерживает 1 доллар из пособий за каждые 3 доллара, заработанные сверх этого лимита, до тех пор, пока работнику не исполнится 66 лет. После достижения работником полного пенсионного возраста проверка заработка не проводится. Если они продолжат работать, Служба социального обеспечения увеличит размер их пособий, чтобы учесть продолжающееся удержание, помогая компенсировать суммы, которые те, кто запросил раннее пособие, могли потерять при проверке заработка пособий. |

Рамки подоходного налога на 2019 год

Корректировки подоходного налога на 2019 налоговый год были выпущены в ноябре 2018 г. Порядок получения доходов 2018-57. Уровень дохода, который подлежит более высокой налоговой шкале, может повлиять на ряд решений сотрудников, включая то, какую зарплату следует отложить в рамках традиционного плана 401 (k), который уменьшает налогооблагаемый доход за данный год на внесенную сумму, или следует ли участвовать в неквалифицированном плане отсроченного дохода, если такая возможность доступна через работодателя.

Ниже приводится сравнение ставок и диапазонов подоходного налога на 2019 и 2018 годы.

Индивидуальная декларация с однократной подачей (кроме переживших супругов и глав домохозяйств)

| Ставка налога | Налогооблагаемый доход 2019 | Налогооблагаемый доход 2018 | |

| 10% | 0–9700 долл. | 0–9 525 долл. | |

| 12% | 9 700 долл. США — 39 475 долл. США | 9 700 долл. США — 84 200 долл. США | 37 700 долл. США — 82 500 долл. США |

| 24% | 84 200 долл. США — 160 725 долл. США | 82 500 долл. США — 157 500 долл. США | 204 100–510 300 долл. | 200 000–500 000 долл. |

| 37% | Более 510 300 долл. США | Более 500 000 долл. США |

Совместно зарегистрированы в браке (и переживший супруг)

| Ставка налога | Налогооблагаемый доход 2019 | Налогооблагаемый доход 2018 |

| 10% | 0–19 400 долл. | 0–19 050 долл. |

| 12% | 19 400–78 950 долл. 168 400 долл. США | долл. США 77 400–165 000 долл. США |

| 24% | 168 400 долл. США — 321 450 долл. США | 165 000 долл. США — 315 000 долл. США |

| 32% долл. США | ||

| 315 000 долл. США 612 350 долл. США | 400 000–600 000 долл. США | |

| 37% | Более 612 350 долл. США | Более 600 000 долл. США |

Подача отдельных деклараций в браке

| Ставка налога | Налогооблагаемый доход 2019 | Налогооблагаемый доход 2018 | |

| 10% | 0–9 700 долл. | 0–9 525 долл. | |

| 12% | 9 700 долл. США — 39 475 долл. США | 9 700 долл. США — 39 475 долл. США 84 200 долл. США | 38 700 долл. США — 82 500 долл. США |

| 24% | 84 200 долл. США — 160 725 долл. США | 82 500 долл. США — 157 500 долл. США | |

| долл. США | 32% | 4,1672 200 долл. 204 100 долл. США — 306 175 долл. США | 200 000 долл. США — 300 000 долл. США |

| 37% | Более 306 175 долл. США | Более 300 000 долл. США |

Глав домохозяйств

| Ставка налога | Налогооблагаемый доход 2019 | Налогооблагаемый доход 2018 | |

| 10% | 0–13 850 долл. | 0–13 600 долл. | |

| 12% | 13850– 52850 долл. США | 84 200 долл. США | 51 800 долл. США — 82 500 долл. США |

| 24% | 84 200 долл. США — 160 700 долл. США | 82 500 долл. США — 157 500 долл. США | |

| 32% | долл. СШАдолл. США | 200 000–500 000 долл. США | |

| 37% | Более 510 300 долл. США | Более 500 000 долл. США |

В Процедуре налоговых поступлений 2018-57 также указано, что среди прочих корректировок подоходного налога на 2019 год:

- Стандартный вычет для налогоплательщиков единого налога и состоящих в браке налогоплательщиков, подающих отдельно, увеличивается на 200 долларов до 12 200 долларов США .

- Стандартный вычет для состоящих в браке налогоплательщиков, подающих совместную декларацию, увеличивается на 400 долларов до 24 400 долл. США .

- Стандартный вычет для главы семьи увеличивается на 350 долларов до 18 350 долларов .

Обновление: опубликована форма W-4 2019 11 декабря 2018 г. Форма W-4 2019 на свой веб-сайт. Новая форма практически идентична версии 2018 года.Однако ожидается, что IRS внесет существенные изменения в издание 2020 года в соответствии с Законом о сокращении налогов и рабочих местах, который вступил в силу в этом году, например, заменив возможность для сотрудников требовать налоговые льготы для себя и ребенка, иждивенца или супруга. с возможностью указать конкретную сумму в долларах, удерживаемую за год. «Ожидается, что IRS направит компаниям уведомление почти за год с пересмотренной версией формы W-4. ожидается где-то в первом квартале 2019 года », — говорится в сообщении в блоге компании Namely, предоставляющей кадровые услуги. |

Статьи по теме SHRM:

IRS выпускает новую форму W-4 и обновляет калькулятор удержания налогов, SHRM Online , март 2018

SSA пересматривает потолок налога на заработную плату на 2018 год; Налоговое законодательство меняет ставки и скобки, SHRM Online , ноябрь 2017 г.

Лимиты и пороги с поправкой на инфляцию 2019:

Максимальный размер взноса FSA на 2019 год повышен до 2700 долларов, сообщает IRS с запозданием. SHRM Online , ноябрь 2018 г.

В 2019 году предел взносов 401 (k) для сотрудников повышается до 19000 долларов США. SHRM Online , ноябрь 2018 г.

Налоговое управление США заявляет о повышении лимитов HSA на 2019 год SHRM Онлайн , май 2018 г.

Порог доступности ACA повысится в 2019 году, SHRM Онлайн , май 2018 г.

Нужно ли подавать налоговую декларацию в 2019 году?

Гетти

Налоговый сезон начался в понедельник, 28 января 2019 г., и Налоговая служба (IRS) планирует обработать более 150 миллионов индивидуальных налоговых деклараций за 2018 налоговый год.По данным агентства, «до полудня понедельника IRS уже получило несколько миллионов налоговых деклараций в часы его работы». Но не все торопятся подавать, и вам, возможно, не нужно подавать. Вот что вам нужно знать о том, нужно ли вам подавать налоговую декларацию в 2019 году.

Для сезона подачи налоговой декларации 2019 года вы укажете доход и соответствующие вычеты за 2018 налоговый год. Это включает заработную плату, полученную в 2018 году, но не полученную в 2019 году за услуги, выполненные в 2018 году (вы сообщите об этом доходе в следующий раз. год).

Однако то, что вы получили доход в 2018 году, не обязательно означает, что вы должны подавать федеральную налоговую декларацию. Для большинства налогоплательщиков вы можете понять, нужно ли вам подавать, проверив таблицу ниже. Выберите статус регистрации, возраст и валовой доход за год; если ваш валовой доход превышает пороговое значение для вашего возраста и статуса подачи, вам следует подать федеральную налоговую декларацию.

Файл 2019

KPEИ нет, это не опечатка: порог для раздельной подачи документов в браке действительно составляет 5 долларов.И если вы подаете заявление о браке совместно, но вы не проживали со своим супругом в конце 2018 года (или на дату смерти вашего супруга) и ваш валовой доход составлял не менее 5 долларов, вы также должны подать налоговую декларацию (это не не имеет значения, сколько вам лет).

И да, вы уже видели эти числа раньше: они равны стандартным суммам вычетов в соответствии с Законом о сокращении налогов и занятости (TCJA). Это означает, что старая формула «шпаргалки» — та, в которой вы добавляете свое личное освобождение к своему стандартному вычету для определения порога — все еще работает.Хитрость? Личное освобождение приостановлено в соответствии с TCJA, что делает его нулевым. В результате стандартный вычет фактически является порогом подачи документов для большинства налогоплательщиков; просто не забудьте рассмотреть возможность увеличения стандартного вычета для слепых и лиц старше 65 лет. Вы можете проверить стандартные числа вычетов за 2018 год здесь (числа за 2019 год здесь).

При расчете валового дохода учитывайте весь полученный вами доход, не освобожденный от налога, в том числе:

- Любой доход из источников за пределами США;

- Доход от продажи вашего основного дома, даже если вы можете полностью или частично исключить его из налога;

- Прибыли, но не убытки, отраженные в форме 8949 или Приложении D; и

- Коммерческий доход, указанный в Приложении C, строка 7, или Приложении F, строка 9 (не включая убытки).

Однако не включает какие-либо пособия по социальному обеспечению, если вы не состоите в браке, подающем отдельную декларацию, и вы не проживали со своим супругом в любое время в 2018 году или если половина вашего пособия по социальному обеспечению плюс другой общий доход не облагаемые налогом проценты) составляет более 25000 долларов (32000 долларов при совместной регистрации в браке).

Вы можете использовать диаграмму, если никакое другое лицо не заявляет о вас в своей федеральной налоговой декларации. Если вас могут объявить иждивенцем по чьей-либо налоговой декларации, правила будут немного другими.Вот несколько основных рекомендаций:

- Для одиноких иждивенцев моложе 65 лет, которые не являются слепыми, вы, как правило, должны подавать федеральную налоговую декларацию, если ваш нетрудовой доход (например, от обычных дивидендов или налогооблагаемых процентов) составил более 1050 долларов США или если ваш трудовой доход по заработной плате) составляла более 12000 долларов.

- Для одиноких иждивенцев старше 65 лет или слепых, вы, как правило, должны подать федеральную налоговую декларацию, если ваш нетрудовой доход составил более 2650 долларов или если ваш заработанный доход превышал 13 600 долларов.

- Для одиноких иждивенцев старше 65 лет и слепых, вы, как правило, должны подать федеральную налоговую декларацию, если ваш нетрудовой доход составил более 4250 долларов или если ваш заработанный доход превышал 15 200 долларов.

- Для состоящих в браке иждивенцев, если один из вас моложе 65 лет и не является слепым, вы, как правило, должны подать федеральную налоговую декларацию, если ваш нетрудовой доход превышает 1050 долларов; если ваш заработок составил более 12 000 долларов США; или если ваш валовой доход составлял не менее 5 долларов и ваш супруг (а) подает отдельную декларацию и перечисляет вычеты.

- Для состоящих в браке иждивенцев, когда один из вас старше 65 лет или слепых, вы, как правило, должны подать федеральную налоговую декларацию, если ваш нетрудовой доход превышает 2350 долларов; ваш заработок составил более 13 300 долларов США; и ваш валовой доход составлял не менее 5 долларов, и ваш (а) супруг (а) подает отдельную декларацию и перечисляет вычеты.

- Для состоящих в браке иждивенцев, когда один из вас старше 65 лет и слепой, вы, как правило, должны подать федеральную налоговую декларацию, если ваш нетрудовой доход составил более 3650 долларов; ваш заработок составил более 14 600 долларов США; и ваш валовой доход составлял не менее 5 долларов, и ваш (а) супруг (а) подает отдельную декларацию и перечисляет вычеты.

- Эти правила применяются к иждивенцам, которые также состоят в браке, а не только к состоящим в браке налогоплательщикам. Для целей налогообложения ваш супруг (а) никогда не считается вашим иждивенцем.

Даже если вам не нужно подавать налоговую декларацию в соответствии с таблицей, могут быть другие причины, по которым вам, возможно, придется подавать налоговую декларацию, в том числе:

- Самозанятые налогоплательщики должны подать федеральную налоговую декларацию, если чистая прибыль составляет не менее 400 долларов США, включая доходы, не связанные с работниками, указанные в форме 1099-MISC.

- Налогоплательщики, которые должны специальных налогов , такие как возвратный налог (например, кредит покупателя жилья), альтернативный минимальный налог (AMT), начисленные налоги (например, неуплаченный налог на социальное обеспечение, Medicare или пенсионный налог с железной дороги за чаевые, которые вы сообщили своему работодателю или по групповому страхованию жизни и дополнительному налогу на медицинские сберегательные счета), налоги на домашнюю занятость, налоги на чаевые, которые вы не сообщали своему работодателю, или на заработную плату работодателя, который не удерживал эти налоги.

- налогоплательщиков, получивших заработную плату в размере 108 долларов США.28 или более от церкви или квалифицированной контролируемой церковью организации освобождены от налогов на заработную плату.

- Налогоплательщики, получившие HSA, Archer MSA или Medicare Advantage MSA, распределяют .

- Налогоплательщики, получившие раннее распределение из квалифицированного плана или пенсионного плана, например, IRA.

- налогоплательщиков, которые сделали дополнительных взносов в IRA или MSA.

- Налогоплательщики, не получившие , требовали минимального распределения (RMD), но должны были это сделать.

Наконец, помните, что закон о здравоохранении все еще применяется в 2018 году: новый налоговый закон отменяет мандат, но не раньше 2019 налогового года. Если вы не обязаны подавать налоговую декларацию в 2019 году , вы считается освобожденным от мандата (выплаты с разделенной ответственностью), и вам не нужно подавать налоговую декларацию, чтобы требовать освобождения от покрытия. Однако вам, возможно, придется подать заявление, если авансовые платежи по налоговой льготе были произведены для вас, вашего супруга (-и) или иждивенца, зарегистрировавшегося на покрытие через Marketplace.

Даже если вам не нужно подавать федеральную налоговую декларацию в этом году, вы все равно можете воспользоваться налоговыми льготами и кредитами. Например, вы можете иметь право на возмещение сверхнормативных удержаний или возмещаемый кредит, такой как налоговый кредит на заработанный доход (EITC).

И еще одно: эти правила применяются к декларациям о федеральном подоходном налоге, но правила для вашего штата или поселка могут быть другими. В моем штате Пенсильвания, например, нет личного освобождения для физических лиц, что означает, что налогоплательщики могут облагаться налогом с первого доллара.Возможно, вам придется подавать налоговую декларацию штата или местного округа, даже если вам не нужно подавать федеральную налоговую декларацию.

Если вы все еще не уверены, нужно ли вам подавать налоговую декларацию, спросите своего налогового специалиста, позвоните в IRS (1.800.829.1040) или запишитесь на прием в Центр помощи налогоплательщикам IRS (TAC). Да, они открыты.

Знак открыт для бизнеса

ГеттиНовое налоговое законодательство на 2019 год, подача

ЗАКРЫТЬС приближением налогового сезона 2019 года вот некоторые вычеты, о которых вы, вероятно, не знали.У Наташи Абеллар из Buzz60 есть история.

Сесть за уплату налогов в следующие несколько недель — или поговорить со своим составителем налогов — потребует внесения самых радикальных изменений в правила федерального подоходного налога за более чем 30 лет.

Следует иметь в виду, что в соответствии с Законом о сокращении налогов и занятости, который был принят Конгрессом в конце 2017 года, произошло более 600 изменений правил.

Все эти изменения даже заставили некоторых отраслевых экспертов выразить обеспокоенность на раннем этапе о возможных задержках с типичным началом налогового сезона в конце января — и это было задолго до закрытия федерального правительства в декабре.22. Президент Дональд Трамп объявил в пятницу о соглашении о временном прекращении этого закрытия.

Даже с учетом этого сбоя Налоговая служба обещает начать налоговый сезон с 28 января — самой ранней даты, когда вы сможете подавать свои декларации.

Начните свой день с умом: Получите ежедневный брифинг USA TODAY в своем почтовом ящике

Станет ли все проще? Возможно — если вы сможете использовать значительно расширенный стандартный метод вычетов и вам больше не придется связывать воедино все виды квитанций и документов, чтобы перечислить вычеты.

Или, может быть, если ваша семья с высоким доходом теперь может пропустить очень сложный и вызывающий ужас альтернативный минимальный налог.

(Фото: Getty Images)

Налоговые декларанты должны понимать, что когда дело доходит до подачи налоговых деклараций за 2018 год, это не будет обычным делом. Отнюдь не.

«Когда они подадут свою первую налоговую декларацию в соответствии с новыми налоговыми правилами, это будет немного неожиданностью и учебным процессом», — сказал Джозеф Розенберг, старший научный сотрудник Центра беспартийной налоговой политики в Вашингтоне, округ Колумбия.C.

Больше денег: Генеральный директор Ex-Sears Эдди Лэмперт организовал «схему» с целью «украсть» Sears, по утверждениям кредиторов

Больше денег: Продовольственный банк Wilbur Ross: большинство американцев не могут оплатить чрезвычайные расходы в размере 1000 долларов

Больше денег: У вас есть 250 тысяч долларов? Летите в космос в скафандре Under Armour на Virgin Galactic

Ричарда Брэнсона. Налоговые декларанты будут задавать больше вопросов, но им, возможно, будет труднее получить ответы от IRS, учитывая все проблемы, связанные с закрытием и новыми налоговыми правилами.

В результате имеет смысл начать уже раньше, а не ждать несколько дней до крайнего срока налогообложения 15 апреля.

Вот ключевые вопросы, которые следует учитывать, когда вы пытаетесь получить максимально возможное возмещение — и удерживать свой счет — в декларации по федеральному подоходному налогу за 2018 год:

Будет ли один и тот же 1040 работать для всех?

Все индивидуальные налогоплательщики теперь будут использовать одну и ту же простую форму 1040. По словам Марка Ласкомба, главного аналитика Wolters Kluwer Tax & Accounting в Ривервудсе, штат Иллинойс, он заменяет старые модели 1040, 1040A и 1040EZ.

Но это еще не все.

В определенных случаях вам может потребоваться подать дополнительные расписания на ваш 1040, например, если вы перечисляете вычеты или имеете право на получение различных налоговых льгот, помимо базовой налоговой льготы на ребенка.

Мне нужно будет перечислять или нет?

Логичный вопрос, учитывая, что многие из нас слышали о гораздо более высоком стандартном вычете в соответствии с новыми налоговыми правилами. Но однозначного ответа нет.

«Вы по-прежнему хотите использовать свои цифры в обоих направлениях», — сказал Джеки Перлман, аналитик по налоговым исследованиям в налоговом институте H&R Block. Это означает, что вам следует попытаться перечислить и сравнить результат, просто взяв стандартный вычет.

По оценкам Центра налоговой политики, примерно 10 процентов подателей налоговых деклараций будут указывать вычеты, такие как проценты, уплаченные по их ипотечным кредитам, или суммы, уплаченные ими в виде налогов на имущество, в своих федеральных налоговых декларациях за 2018 год, согласно оценкам Центра налоговой политики. Это ниже примерно 30 процентов в предыдущие годы.

Семьи, у которых есть дом, в частности, захотят проверить, будут ли они по-прежнему составлять список, чтобы снизить свой налоговый счет. Вам потребуются вычеты, чтобы превысить новый более высокий стандартный вычет, который почти вдвое больше, чем год назад.И вы столкнетесь с новыми ограничениями, касающимися вычета налогов на имущество и подоходного налога.

«Вы по-прежнему хотите использовать свои числа в обоих направлениях».

Джеки Перлман, аналитик по налоговым исследованиям в налоговом институте H&R BlockСупружеские пары, подающие совместно, рассматривают стандартный вычет в размере 24000 долларов из своих федеральных налоговых деклараций за 2018 год, что на 11300 долларов больше прежней суммы 12 700 долларов в налоговых декларациях 2017 года.

Индивидуальные податели заявок рассматривают стандартный вычет в размере 12 000 долларов, что на 5650 долларов больше прежней суммы в 6350 долларов по возврату за 2017 год.

Но есть также дополнительный стандартный вычет для слепых и лиц старше 65 лет.

Супружеская пара, подающая совместно, например, может иметь стандартный вычет в размере 26 600 долларов, если оба соответствуют возрастным требованиям или оба являются слепыми по закону.

Если вы состоите в браке вместе, и вам или вашему супругу 65 лет или больше, вы можете увеличить свой стандартный вычет на 1300 долларов. Если вам обоим 65 лет и старше, дополнительный стандартный вычет увеличивается до 2600 долларов.

Если вы подаете заявление на имя холостяка или главы семьи и вам 65 лет или больше, вы можете увеличить свой стандартный вычет на 1600 долларов.

Если юридически слепой, стандартный вычет увеличится на 1600 долларов, если он одинок или подает заявление на имя главы семьи. Дополнительный вычет составляет 2600 долларов, если и вы, и ваш супруг (а) юридически слепы.

Если вы состоите в совместном браке, и вы или ваш супруг слепой, вы можете увеличить свой стандартный вычет на 1300 долларов.

Для слепых лиц старше 65 лет применяются оба дополнительных вычета, и стандартный вычет составляет 15 200 долларов.

Важный момент: если вы состоите в браке и подаете документы отдельно, и ваш супруг (а) перечисляет вычеты, вы не можете требовать стандартный вычет.Если один из супругов перечисляет вычеты, другой супруг должен перечислять вычеты.

Больше денег: Ваш возврат налога не будет задержан IRS с нехваткой персонала, если вы сделаете эти две вещи

Больше денег: Самый дорогой дом в США, пентхаус в Нью-Йорке за 238 млн долларов, который, как сообщается, продан миллиардеру Кену Гриффину

Больше денег: Рискованное использование телефона во время вождения стремительно растет, и это убивает американцев, по данным исследования IIHS

Получу ли я какие-либо налоговые льготы при рождении детей?

Большинство родителей по всей стране с маленькими детьми или подростками смогут использовать налоговый кредит на ребенка в своих федеральных налоговых декларациях за 2018 год, даже если они не могли использовать этот кредит в прошлом.

«Налоговые льготы на детей стали огромными, — сказал Марк Стебер, главный налоговый инспектор компании Jackson Hewitt в Сарасоте, Флорида.

Для получения кредита ребенок должен быть не старше 16 лет на 31 декабря и заявлен как иждивенец в вашей налоговой декларации. У ребенка также должен быть действующий номер социального страхования.

Максимальный кредит увеличился до 2000 долларов с 1000 долларов.

«Налоговая скидка на детей стала очень большой».

Марк Стебер, главный налоговый директор компании Jackson Hewitt в Сарасоте, штат Флорида.Еще один плюс: теперь возмещаемый кредит на сумму до 1400 долларов на ребенка. Семьи могут претендовать на кредит, если они зарабатывают 2500 долларов и более. В результате некоторые семьи могут получить возмещение, даже если их налоги равны нулю.

Не могли взять кредит в прошлом году? Хорошо, но применяются новые правила, и теперь больше людей смогут взять кредит.

Порог дохода повышается до 400 000 долларов для совместной регистрации в браке и до 200 000 долларов для других лиц до прекращения подачи документов.

По старому налоговому законодательству скорректированные пределы дохода были намного ниже: 75 000 долларов для одиноких; 110 000 долларов при совместной регистрации в браке.

Однако сверхразмерный кредит потребуется для компенсации потери личных льгот для семей с детьми.

«Мы потеряли освобождение от уплаты налогов на иждивенцев на сумму 4 050 долларов», — сказал Стебер.

Раньше налогоплательщики могли воспользоваться льготным вычетом для вас, вашего супруга (а) и каждого иждивенца, на которого вы можете претендовать. Каждое личное освобождение сокращало валовой доход на 4050 долларов по результатам 2017 года. Освобождение от налога было прекращено для лиц с более высоким доходом.

Новый кредит, часто называемый кредитом для других иждивенцев, предлагает 500 долларов США за каждого ребенка или других родственников-иждивенцев, например старших родственников в вашей семье, если они не имеют права на получение налогового кредита на ребенка.

Для этого кредита для других иждивенцев, иждивенцу не нужен действующий номер социального страхования для этого кредита. Подойдет индивидуальный идентификационный номер налогоплательщика или идентификационный номер налогоплательщика при усыновлении.

Я не понимаю, что такое налоги на недвижимость. Я теряю этот вычет?

Нет, но некоторые столкнутся с новыми ограничениями.

Если вы живете в штате с высокими налогами или, возможно, владеете домом и коттеджем на берегу озера, вам нужно обратить особое внимание на одно важное изменение в доходах за 2018 год.

Мы изучаем новый лимит на размер вычета, когда речь идет о том, что вы заплатили в 2018 году по государственным и местным налогам.

В период с 2018 по 2025 год вычет ограничен 10 000 долларов США (или 5 000 долларов США при отдельной регистрации брака) для физических лиц, которые платили государственные и местные налоги на недвижимость, налоги на личную собственность и подоходный налог.