Налоги с дивидендов: Налог с дивидендов 2020, ставка налога на дивиденды юридических и физических лиц

13% вместо 30%: как уменьшить налог с дивидендов от американских компаний :: Новости :: РБК Инвестиции

Мосбиржа запустила торги иностранными бумагами. Но мало кто знает, что по дивидендам от компаний из США нужно платить налог не 13%, а 30%. Рассказываем, как уменьшить эту цифру в три раза

Фото: rdelarosa0 / Pixabay

24 августа Московская биржа

запустила торги акциями американских компаний. На первом этапе их 19, но в будущем площадка планирует увеличить количество. Осенью может появиться еще 30 акций, а с 2021 года — по 70 новых бумаг каждый квартал. Зарубежные бумаги можно купить за рубли, а не за доллары, как на Санкт-Петербургской бирже.

На первом этапе их 19, но в будущем площадка планирует увеличить количество. Осенью может появиться еще 30 акций, а с 2021 года — по 70 новых бумаг каждый квартал. Зарубежные бумаги можно купить за рубли, а не за доллары, как на Санкт-Петербургской бирже.

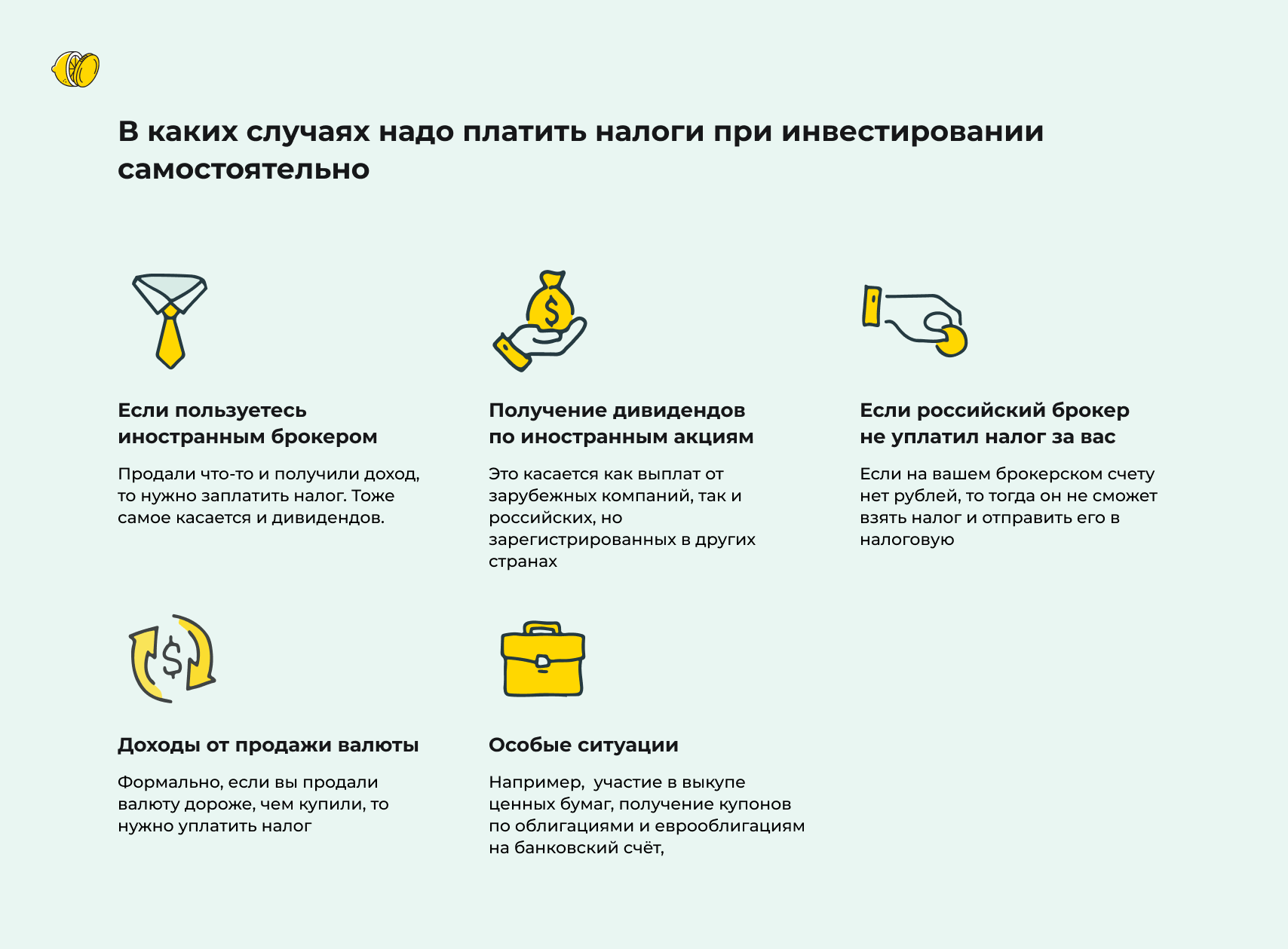

Многие из акций, которые появились на Московской бирже, дивидендные. И выплаты по этим бумагам будут начисляться в долларах. Инвестору в данном случае придется по умолчанию платить налоги самостоятельно, причем не 13%, а 30%. Поэтому важно разобраться в налогах на дивиденды по иностранным акциям.

Впервые этот текст был опубликован 8 июля 2020 года

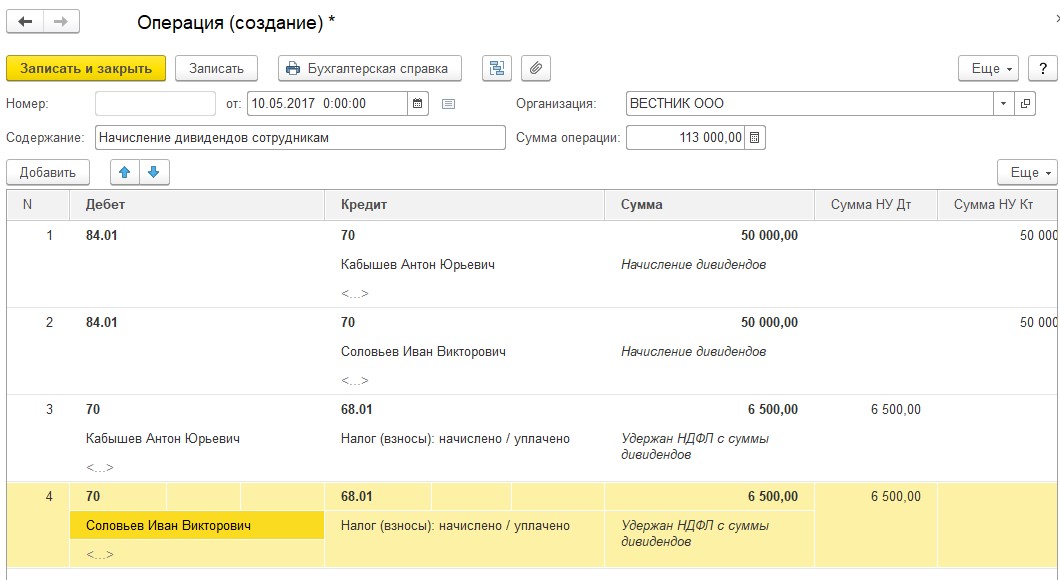

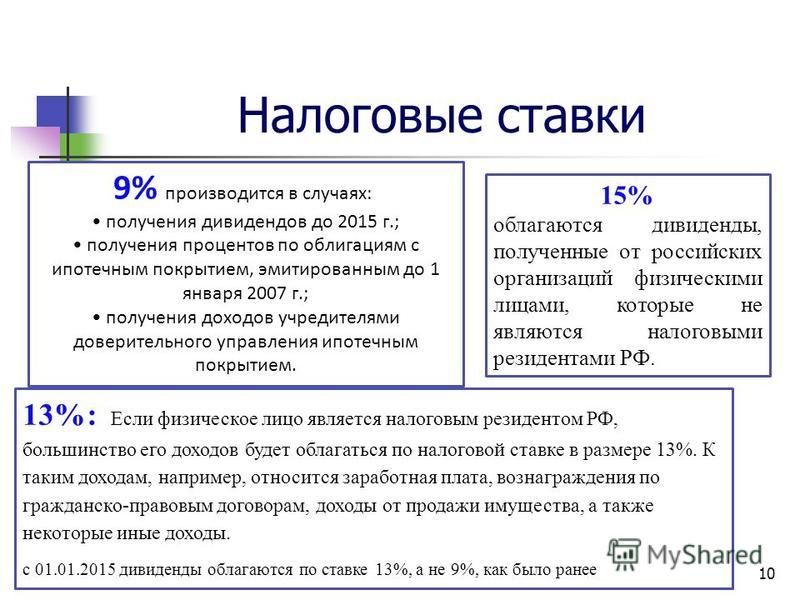

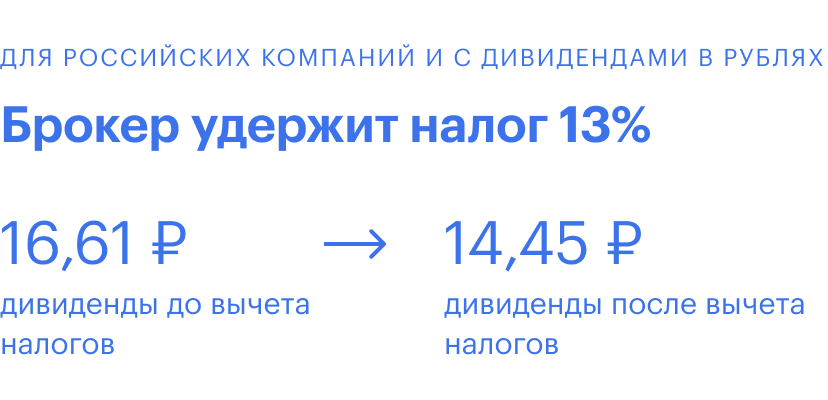

Когда вы совершаете операции с российскими бумагами, в качестве налогового агента инвестора выступает брокер. Он сам вычитает налоги с ваших дивидендов и перечисляет в бюджет. Поэтому дивиденды на счет инвестору поступают уже как бы «чистые». Брокер спишет с вас НДФЛ по ставке 13% от размера полученной вами за год прибыли, если вы являетесь налоговым резидентом России. Если вы платите налоги в другой стране, ставка составит 30%.

Если вы платите налоги в другой стране, ставка составит 30%.

По дивидендам от иностранных компаний российский брокер не будет платить за вас налог. Например от суммы дивидендов по акциям американской компании налог по ставке 30% удержит сам эмитент . Он и перечислит за вас эти сборы в американский бюджет. Если вы покупаете акции других стран, то налог также придется заплатить по их законодательству.

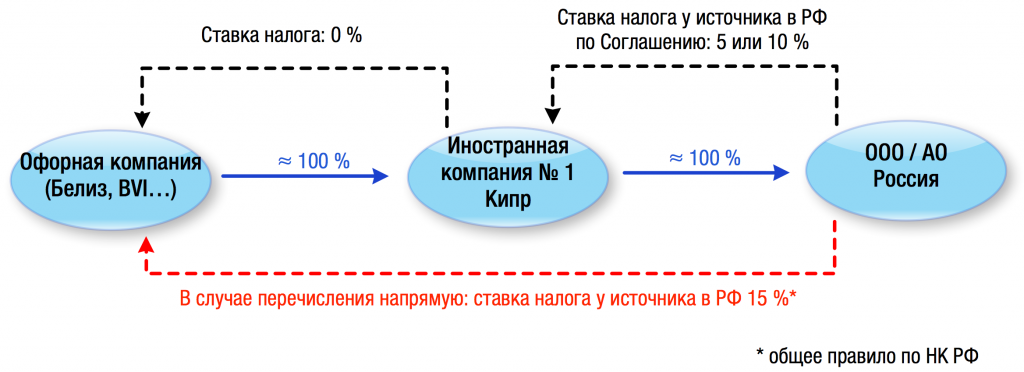

Что такое форма W-8BEN и зачем ее подписывать

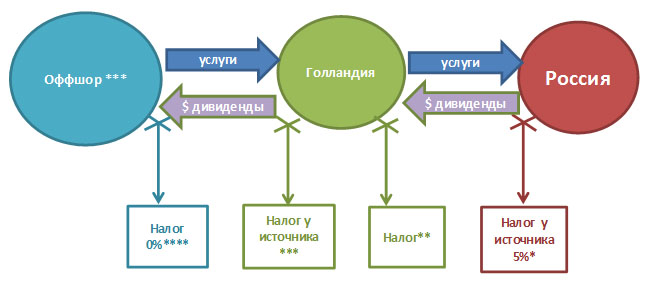

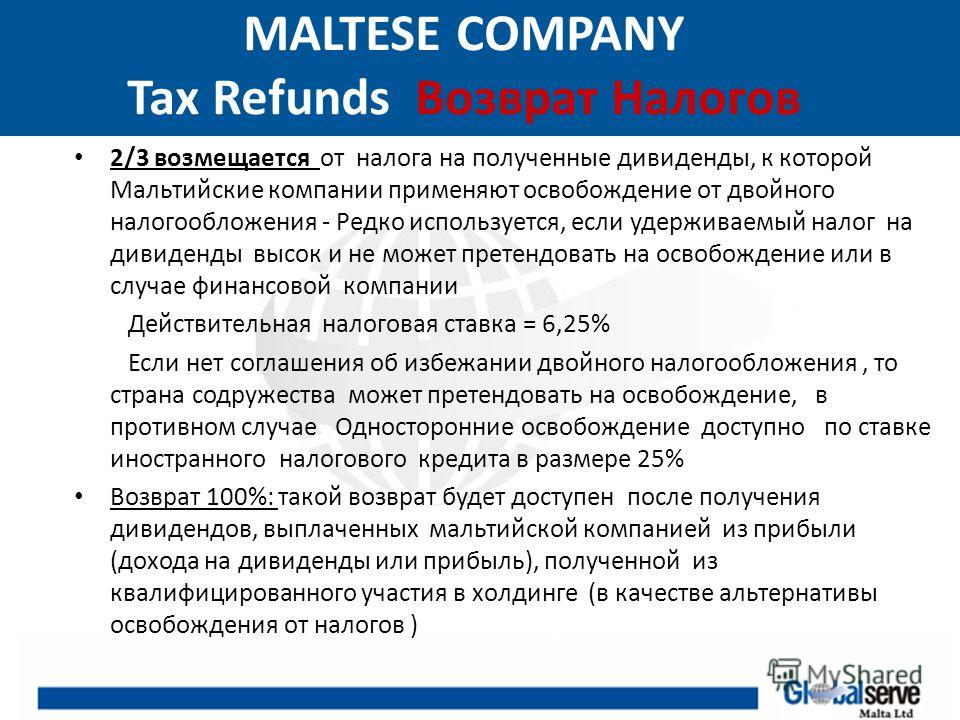

Но есть способ, как избежать такого огромного налога по дивидендам США и других стран. Чтобы инвестор не платил налог дважды в разных странах по разному законодательству, государства заключают между собой декларации об избежании двойного налогообложения. У России такие соглашения есть с более чем 80 странами. В том числе с США. Документ между Россией и США называется «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал».

Чтобы воспользоваться его преимуществами, нужно заполнить форму W-8BEN. Она докажет, что вы не налоговый резидент США. Тогда американские налоговые органы спишут с ваших дивидендов только 10%. Но вам еще нужно будет заплатить 3% самостоятельно российской налоговой инспекции. Потому что по российскому законодательству в общей сумме вы должны отдать 13%.

Она докажет, что вы не налоговый резидент США. Тогда американские налоговые органы спишут с ваших дивидендов только 10%. Но вам еще нужно будет заплатить 3% самостоятельно российской налоговой инспекции. Потому что по российскому законодательству в общей сумме вы должны отдать 13%.

Форма W-8BEN применима к акциям, зарегистрированным в США, и действует только три года. После этого ее нужно будет снова подписывать. W-8BEN можно запросить у своего брокера. Также инвестору понадобится заполнить налоговую декларацию 3-НДФЛ, чтобы оплатить оставшиеся 3% в России. Это можно сделать в личном кабинете на сайте Федеральной налоговой службы. Декларация нужно подписать и подать до 30 апреля календарного года по месту жительства.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. ПодробнееКак заплатить налог 3% с дивидендов от иностранных акций? Разбираемся с сайтом ФНС

На самом деле процесс уплаты налога с дивидендов иностранных компаний несложный. Сейчас попробую вам подробно об этом рассказать.

На самом деле процесс уплаты налога с дивидендов иностранных компаний несложный. Сейчас попробую вам подробно об этом рассказать.Если у вас не подписана форма W8-BEN, то вы платите налог 30% и доплачивать ничего не нужно (хотя подать декларацию 3-НДФЛ все равно придется). Подробно о форме и о том, как платить меньше налогов, можно прочитать по ссылке.

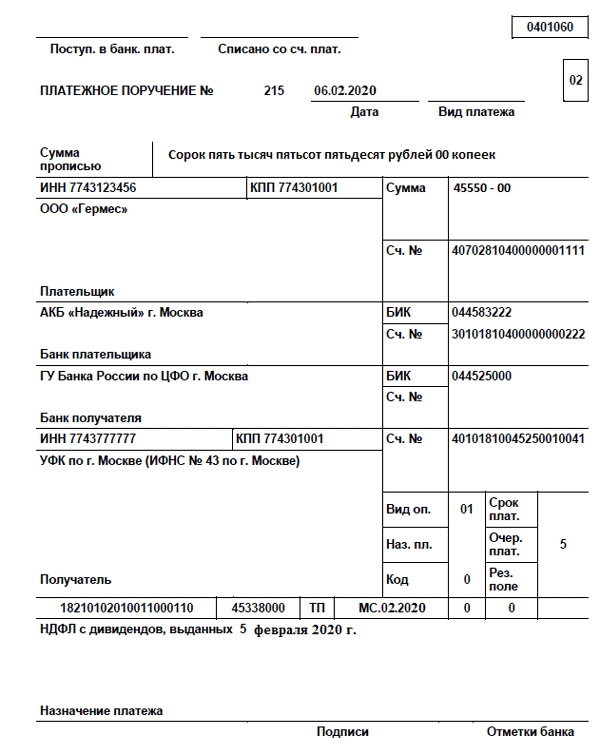

Если же форма подписана и дивиденды приходят с вычетом 10%, то доплатить нужно 3%. Как это сделать? Давайте разбираться.

Шаг №1

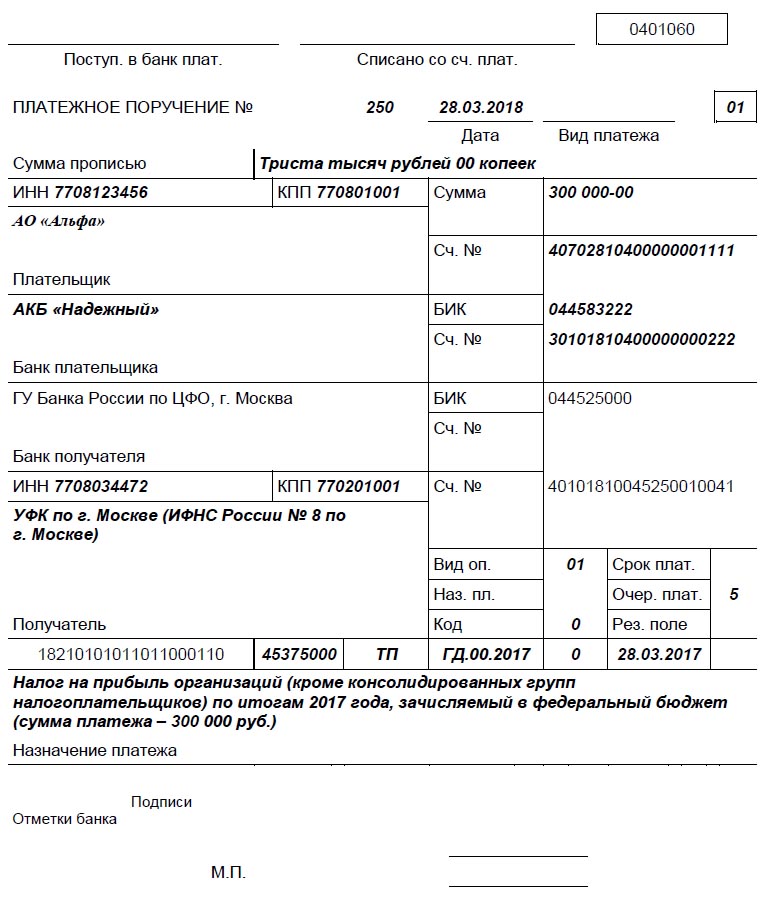

Запрашиваем у брокера «Отчет о выплате доходов по ценным бумагам иностранных эмитентов за 2019 год». Сделать это можно в чате приложения брокера. Отчет можно запросить на электронную почту. Затягивать с этим шагом не стоит, так как брокер готовит отчет 15 дней, но, как правило, не укладывается в этот срок.

Дополнение от редакции Тинькофф Инвестиций: «Также одним из подтверждающих документов может выступать форма 1042-S. Брокер Тинькофф Инвестиции направляет своим клиентам ее на электронный адрес, как только к брокеру поступают данные от вышестоящего депозитария».

Шаг №2

Заполнить декларацию можно как в личном кабинете на сайте налоговой, так и в программе «Декларация 2019». Скачиваем на сайте налоговой. Устанавливаем на компьютер. Открываем.

Заполняем вкладку «Задание условий». По умолчанию выбрана нужная нам форма 3-НДФЛ.

Из выпадающего списка выбираем номер своего УФНС по месту прописки.

Номер корректировки остается ноль, так как мы подаем эту декларацию первый раз за отчетный год.

Свой номер ОКТМО (территориальный классификатор) можно найти на сайте налоговой или просто в интернете.

Признак налогоплательщика — иное физическое лицо.

Раздел «Имеются доходы». Необходимо поставить галочку в строке «В иностранной валюте», при этом у вас активируется вкладка. Если вы хотите получить вычет по ИИС или иной вычет, галочку в строке «Учитываемые «справками …………..» необходимо оставить. Если вы хотите отчитаться только за дивиденды, то галочку необходимо убрать.

Далее переходим во вкладку «Сведения о декларанте». Вводим личные данные.

Если хотите получить вычет, берете у работодателя справку 2-НДФЛ и вводите данные во вкладке «Доходы, полученные в РФ».

Теперь переходим непосредственно к вводу информации о полученных дивидендах из справки брокера. Переходим во вкладку «Доходы за пределами РФ». Нажимаем кнопку «+» для добавления информации в поле «Источник выплат».

Вводим название компании и выбираем страну регистрации эмитента. Например, TCS. Хоть это и российская компания, но торговля ее акциями проходит на Лондонской бирже, поэтому выбираем Великобританию, код — 826.

Вносим из справки данные об этой выплате. Дата выплаты (именно выплаты, а не отсечки) и дата уплаты налога совпадают, код валюты — 840 (доллар США), выбираем код дохода (для дивидендов — 1010), вводим сумму выплаты и налог, удержанный в иностранном государстве. В данном случае, при выплате дивидендов TCS, налог не удерживался.

Ну вот и всё по дивидендам. Нажимаем «+» для добавления информации и вводим следующую выплату. И так по всей справке.

Если у вас иностранный брокер, который не берет налог при продаже акций, то вам необходимо внести в декларацию сведения о доходе, полученном при продаже акций. Для этого вам необходимо запросить отчет брокера за 2019-й, а также отчет за год, в котором была покупка акции (если не в 2019 году). Нажимаем «+» и добавляем сведения. Но в отличие от сведений о дивидендах код дохода будет 1530, и в поле «Вычеты» ставим код 201 и указываем сумму вычета (сумму покупки акций) в рублях. Курс доллара на дату покупки можно узнать на сайте ЦБ РФ.

Заплатил налоги — спи спокойно.

Автор: Антон Жуков, частный инвестор с пятилетним стажем, владелец телеграм-канала Финансовый грамотей

Мнение автора может не совпадать с мнением редакции Тинькофф Инвестиций

Мы решили разнообразить блог Тинькофф Инвестиций и дать слово инвесторам, которые являются нашими клиентами. Теперь мы регулярно будем публиковать тексты внешних авторов. Если у вас есть текст, вы хотите им поделиться и получить вознаграждение, пишите на [email protected]

Теперь мы регулярно будем публиковать тексты внешних авторов. Если у вас есть текст, вы хотите им поделиться и получить вознаграждение, пишите на [email protected]

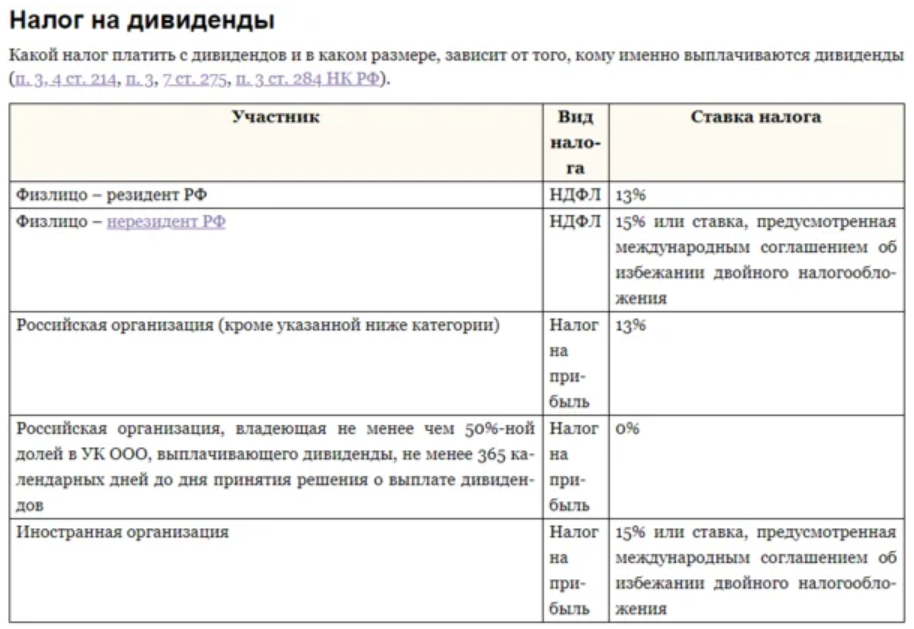

Налог на дивиденды и его особенности

13 мар 2019 Екатерина Пирогова Все авторы

Тема дивидендов интересует всех инвесторов, выходящих на фондовый рынок (и не только на фондовый). Всем известно, что ценные бумаги, по которым регулярно выплачивается доход, стабилизируют портфель, нивелируют инфляцию, а также приносят дополнительный денежный поток инвесторам. С первого взгляда кажется, что в дивидендах все просто, но на самом деле есть ряд важных моментов, связанных с налогом на дивиденды.

Налог на дивиденды — это наиболее популярный налог с доходов. Он проще в исчислении, чем какой-либо другой налог. Многие инвесторы создают свои портфели с расчетом на получение больших дивидендов. Но здесь есть несколько особенностей налогообложения дивидендов, полученных на российских и зарубежных фондовых рынках. Эти особенности необходимо знать всем инвесторам.

Эти особенности необходимо знать всем инвесторам.

Что такое дивиденды?

Все ли доходы, выплачиваемые по ценным бумагам, будут считаться дивидендом?

Определение Википедии

Дивиденд – это часть прибыли акционерного общества или иного хозяйствующего субъекта, распределяемая между акционерами, участниками в соответствии с количеством и видом акций, долей, находящихся в их владении.

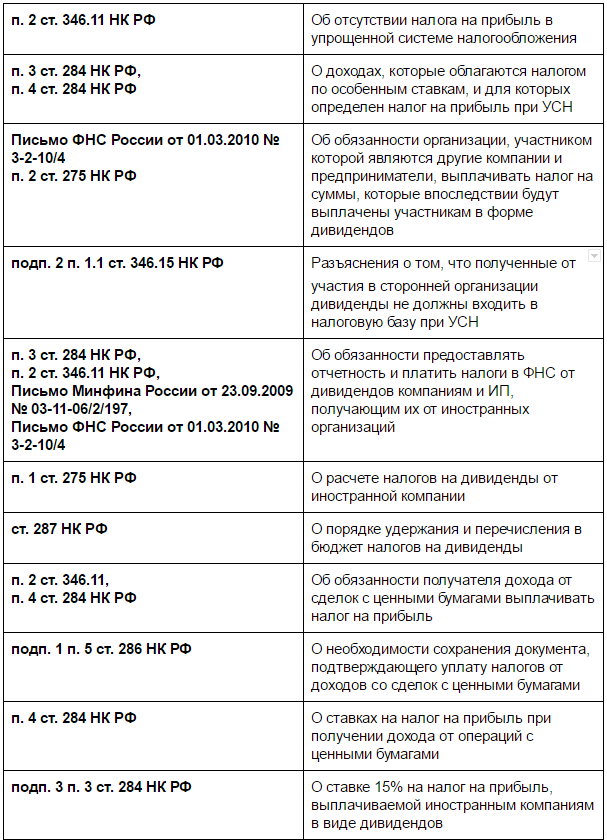

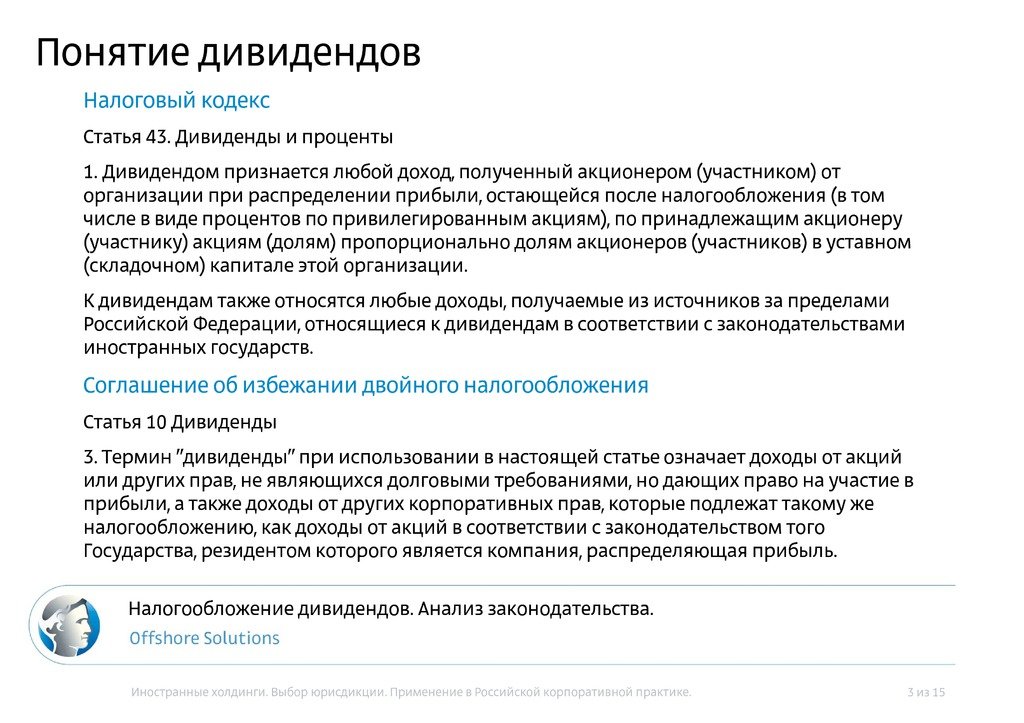

Налоговый кодекс РФ (ст.43) дает более подробное определение дивиденду

… дивидендом признаётся любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения (в том числе в виде процентов по привилегированным акциям), по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации. К дивидендам также относятся любые доходы, получаемые из источников за пределами Российской Федерации, относящиеся к дивидендам в соответствии с законодательствами иностранных государств.

Если российская компания выплачивает дивиденд через брокера или напрямую, то не возникает сложностей с отнесением дохода к дивидендам. По зарубежным ценным бумагам с дивидендами и выплатами через посредников в виде брокеров не все так просто.

Какие ценные бумаги выплачивают дивиденды

Самый распространенный доход в виде дивидендов выплачивают акционерные общества как российские, так и зарубежные. Также дивиденды выплачивают ETF (кроме тех, что представлены на российском фондовом рынке). На зарубежных рынках, особенно на американском, большое количество биржевых фондов выплачивают дивиденды и делают это регулярно.

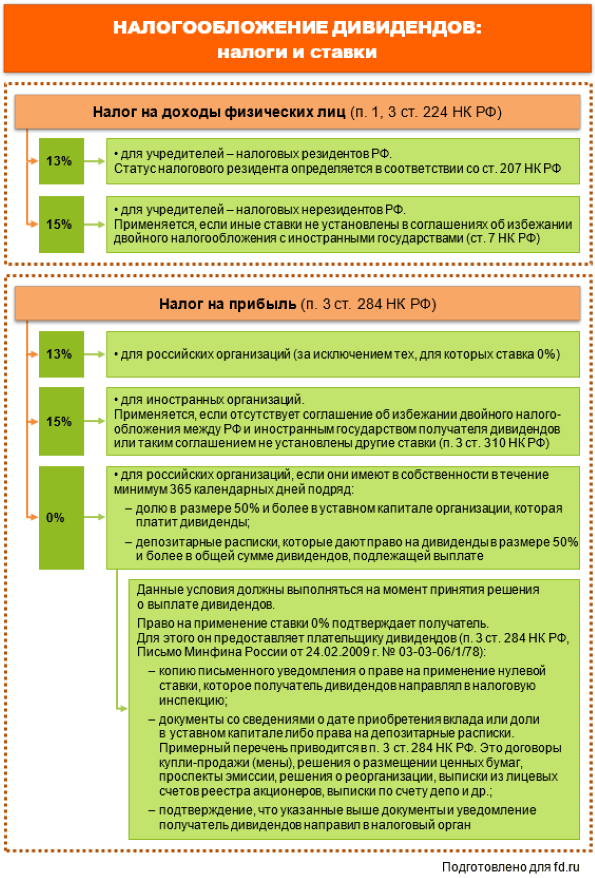

Особенности налога на дивиденды

Необходимо вспомнить самые основные «правила» для налога на дивиденды:

- у налога с дивиденда есть свой код «1010 — Дивиденды» для отражения в налоговой декларации и в справке 2-НДФЛ

- если налог не удержали, то его нужно самостоятельно задекларировать и уплатить

- если налог с иностранного дивиденда удержали более 13% для резидента РФ*, то вернуть переплаченный налог нельзя, но отразить в налоговой декларации нужно обязательно

- налог с дивиденда нельзя ничем зачесть, уменьшить или сальдировать.

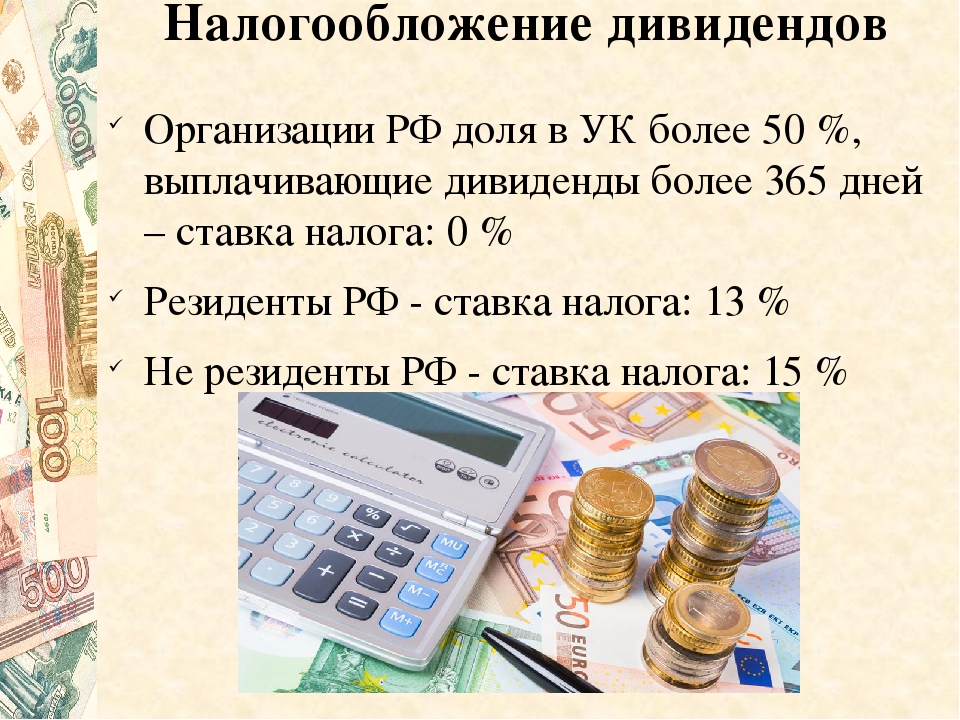

Если в налоговом периоде поступил дивиденд, и налог не удержан (для резидентов РФ с дивидендов -13%, для нерезидентов с дивиденда из РФ – 15%), то необходимо его уплатить в бюджет

Если в налоговом периоде поступил дивиденд, и налог не удержан (для резидентов РФ с дивидендов -13%, для нерезидентов с дивиденда из РФ – 15%), то необходимо его уплатить в бюджет

* — Примечание: здесь и далее при употреблении слова резидент мы имеем в виду Налоговых резидентов. Подробнее о понятии Налогового резидента можно прочитать в статье Декларирование дохода при инвестициях за рубежом.

Где остается налог на дивиденды?

Во всем мире существует практика оставлять налог на дивиденды в той стране, в которой находится эмитент этой ценной бумаги. Поэтому для тех, кто приобретает ценные бумаги, по которым выплачивают дивиденды, не новость, что на счет поступит дивиденд уже без налога. Эта международная практика отражена в Соглашениях об избежании двойного налогообложения между странами. Россия подписала такие соглашения с 83 странами, в каждой из которых прописаны эти особенности с отличиями только по ставкам удерживаемого налога с дивидендов.

Самая популярная ставка налога на дивиденды в США составляет 10 % (на другие доходы от 15% и выше), в РФ ставка налога на дивиденды такая же, как и на другие доходы – 13%.

Роль посредников в выплате дивидендов в РФ

Дивиденды выплачиваются чаще всего через брокеров.

Российские брокеры при выплате дивидендов от российских компаний без проблем удерживают налог и перечисляют его в бюджет. На российском рынке ценных бумаг обращаются и зарубежные акции (в т.ч. американских компаний), по которым регулярно выплачивают дивиденды. Для этих дивидендов российский брокер не является налоговым агентом, и обязанность по уплате (или доплате) налога с дивидендов возлагается на самих инвесторов. Данную информацию российские брокеры размещают на своих сайтах, а также её можно отследить в отчетах брокера. Таким инвесторам для декларирования дивидендов от американских компаний необходимо запросить у брокера специальный пакет документов, самостоятельно подать налоговую декларацию и уплатить недостающий налог в бюджет РФ.

На российском рынке ценных бумаг также обращаются акции российских компаний, эмитированные в других странах. Таких компаний немного (Яндекс, Полиметалл, Русал, Qiwi). Налог с дивидендов по этим бумагам необходимо уплатить также самостоятельно.

Роль зарубежных посредников в выплате дивидендов

Для зарубежных брокеров вести учет огромного количества дивидендов задача не из легких, потому что эмитенты (а это могут быть как компании, так и фонды) могут выплачивать доходы владельцам ценных бумаг ежемесячно, ежеквартально или ежегодно (или предусмотреть свой график выплат).

Как правило, американские брокеры в момент перечисления дивидендов резидентам других стран удерживают 10% со всех выплачиваемых доходов (за исключение отдельных категорий ценных бумаг 30% и более). Это все отражается в отчете брокера, а также в справке по удержанным налогам по форме №1042-S за год. Ставка может быть выше (30%), если американский брокер не имеет информации о резиденстве владельца ценных бумаг.

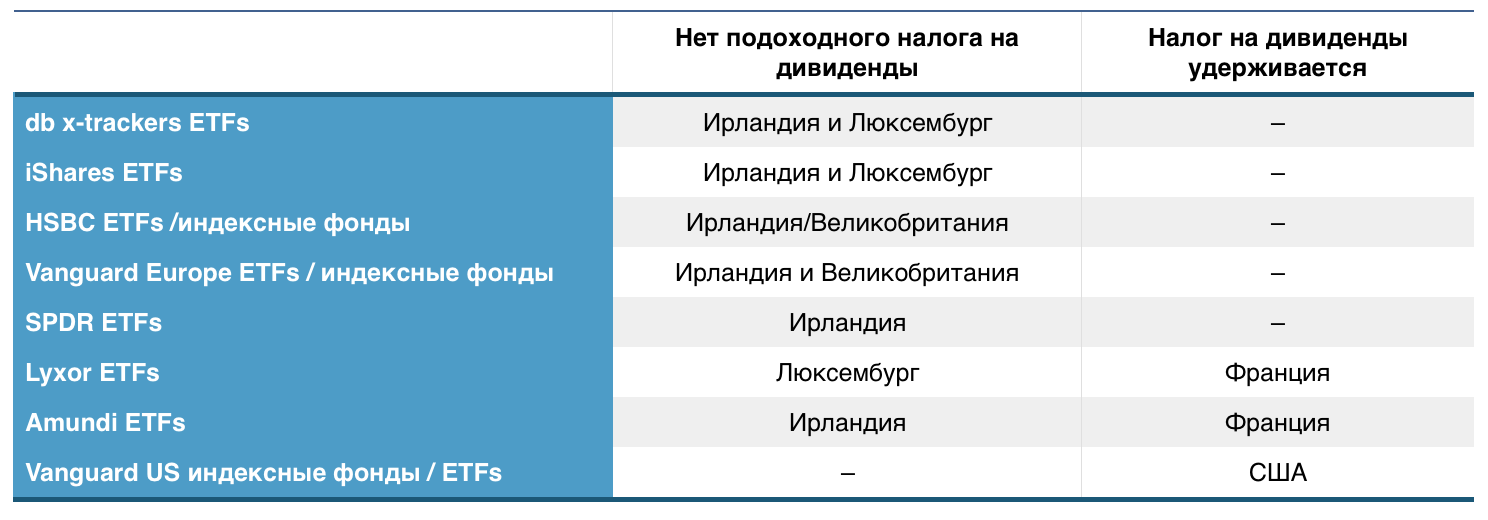

Дивиденды, полученные от ETF

Также не всегда выплачиваемые ETF доходы считаются дивидендом. ETF могут выплачивать доходы от продажи активов, дополнительного прироста капитала и других поступлений. Соответственно, ставки налога для дивидендов отличаются от ставок налога на другие доходы, выплачиваемые ETF. Но брокер на этапе распределения не обладает информацией о том, что за доход выплачивает ETF, и считает, что все доходы – это дивиденды, и облагает ставкой налога на дивиденды. По итогам года (а это уже в следующем налоговом периоде) по некоторым ETF брокер корректирует удержанный дивиденд. Это можно увидеть в отчете брокера.

Как поступать, если пересчитан налог?

Если у вас в портфеле есть популярные американские фонды Vanguard Intermediate-Term Bond Index Fund (BIV), SPDR S&P Dividend ETF (SDY), Vanguard Real Estate ETF (VNQ) и другие, то стоит обратить внимание, что ежегодно могут быть пересчитаны налоги с дивидендов за предыдущие периоды. В этом случае необходимо корректировать данные предыдущего года с доплатой налога на доходы физических лиц в бюджет РФ. А также не забыть уплатить пени, чтобы налоговая не привлекла к ответственности.

В этом случае необходимо корректировать данные предыдущего года с доплатой налога на доходы физических лиц в бюджет РФ. А также не забыть уплатить пени, чтобы налоговая не привлекла к ответственности.

Может показаться, что тема налогов запутана и неоднозначна. Это действительно так, но не только для нашей страны. Системы налогообложения в каждой стране имеют свои особенности, но разбираясь в законодательстве хотя бы своей страны, можно чувствовать себя более уверенным.

Для тех, кто желает просто и доступно освоить самостоятельную подачу налоговой декларации инвестором, предлагаем пройти онлайн-курс Налоговая декларация для инвестора.

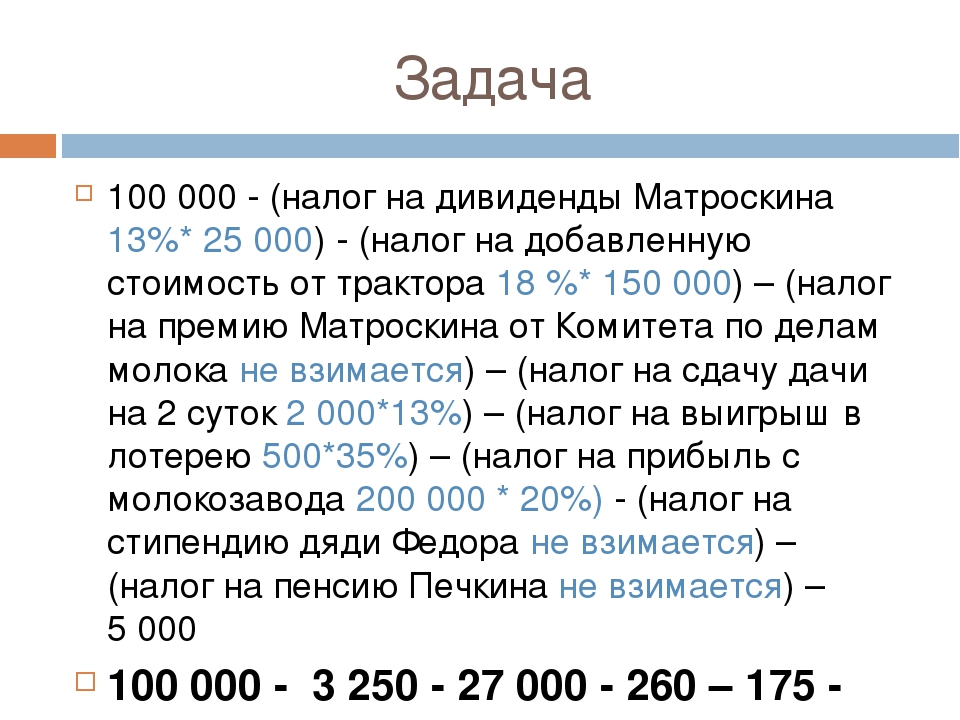

Налоги с дивидендов по акциям России и США

Рассмотрим, как частному инвестору платить налоги с дивидендов. Во внимание будем брать компании, которые зарегистрированы в России и ведущие свою деятельность здесь. Компании, которые не зарегистрированы в России, но ведущие свою деятельность на территории России. И в заключение рассмотрим американские компании.

Компании, которые не зарегистрированы в России, но ведущие свою деятельность на территории России. И в заключение рассмотрим американские компании.

Вначале введем более точное определение базовых понятий в соответствии с налоговым законодательством.

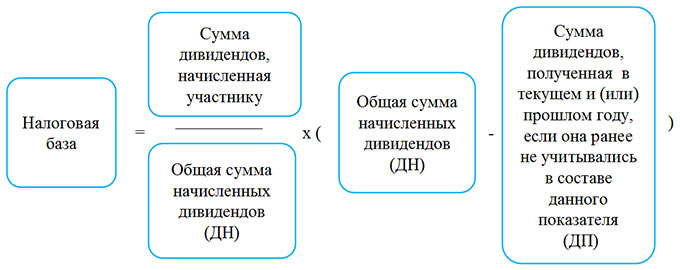

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсСогласно ст.43 НК РФ дивидендом признается любой доход, полученный акционером от организации при распределении прибыли.

Согласно пункту 1 ст.24 НК РФ налоговым агентом признаются лица, на которых возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему РФ.

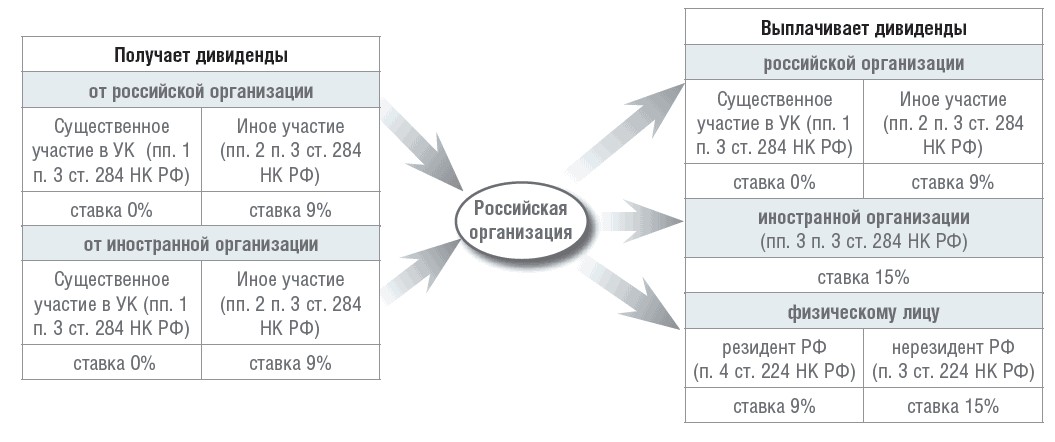

Если частный инвестор резидент РФ, то налоговая ставка – 13% для дивидендов. Если нерезидент, то – 15%.

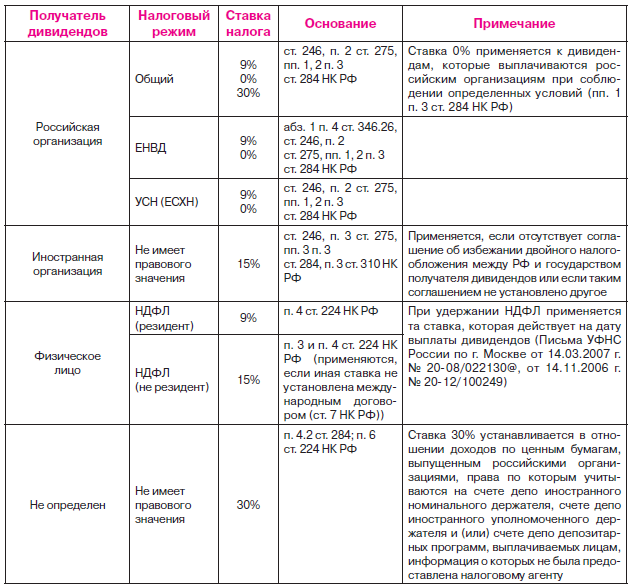

Инфографика: Налоги с дивидендов по акциям

Налоги с дивидендов российских компаний, зарегистрированных в России

Самый простой случай. Удерживается налог 13%. Налоговым агентом выступает брокер, после того как дивиденды получены с них удерживается налог в пользу налоговой. Налоговую декларацию в ФНС подавать не нужно. Подачу декларации и уплату налога сделает брокер.

Налоговым агентом выступает брокер, после того как дивиденды получены с них удерживается налог в пользу налоговой. Налоговую декларацию в ФНС подавать не нужно. Подачу декларации и уплату налога сделает брокер.

Налоги с дивидендов российских компаний, не зарегистрированных в России

Налоговая ставка также 13%. Тем не менее, есть отличие. В этом случае брокер не удерживает налог и его нужно платить самостоятельно. К примеру, РусАгро, Тинькофф, Эталон, QIWI, X5 Retail Group. Составить декларацию по дивидендам можно в программе «Декларация 2019».

Как можно проверить страну компании?

Заходим на сайт московской биржи moex.com. На главной странице вписываем в поле название компании или тикер. Для примера написали “Gazprom”. Выбрали Акции этого эмитента. Далее в параметрах инструмента необходимо найти ISIN-код и посмотреть его номер. Если перед ним стоит RU – значит это российская компания, зарегистрированная в России.

Газпром – компания, зарегистрированная в России

Рассмотрим компанию «РусАгро», которая хоть и ведет деятельность на территории России, в ней не зарегистрирована. Все также воспользуемся сайтом moex.com. Введем тикер – AGRO. В разделе депозитарные расписки выберем нашу компанию. Компанию следует искать в рубрике «депозитарные расписки», так как эта ценная бумага удостоверяет право собственности на акции иностранной компании. В нашем случае РусАгро. В параметрах инструмента будут следующие отличия: в кратком наименовании появится приписка ГДР, ISIN-код будет без приставки RU, валюта номинала USD, вид ценной бумаги – депозитарная расписка.

РусАгро – компания, работающая в России, но зарегистрированная зарубежом

Налоги с дивидендов американских компаний

В зависимости от того на какой бирже вы купили акции возможны два варианта развития ситуации.

- Если вы купили американские акции на российской бирже – в этом случае ответственность по уплате налогов несет брокер.

- Если вы купили американские акции через американского брокера (к примеру, Interactive Brokers), то налоги с дивидендов придется заплатить самому.

Для того, чтобы избежать двойного налогообложения, как со стороны России, так и со стороны США, необходимо заполнить форму W-8BEN.Эта бумага подтверждает, что инвестор не является гражданином США и ему не нужно платить 30% с дивидендов. По этой форме будет удержано 10%, а оставшиеся 3% придется заплатить в ФНС самостоятельно.

Исключением являются дивиденды по REIT. Будет удержано 30% с дивидендов.

Что нужно знать про налоги с дивидендов и купонов

Налоговый агент

В соответствии с действующим законодательством брокер выступает налоговым агентом своих клиентов на фондовом и срочном рынке. Однако на основании положений, закреплённых в Налоговом кодексе, он не является налоговым агентом по валютному рынку. То есть брокер не занимается расчётом налогооблагаемой базы и удержанием налога на доходы физических лиц от операций, осуществляемых на валютном рынке ММВБ. И доход, полученный от торговли валютой, клиенту нужно задекларировать самостоятельно.

И доход, полученный от торговли валютой, клиенту нужно задекларировать самостоятельно.

В соответствии со статьями 208, 209 и 224 Налогового кодекса доходы от операций с ценными бумагами и производными финансовыми инструментами (фьючерсами и опционами) подлежат налогообложению по ставке 13% (НДФЛ). В том числе это относится к доходам, полученным от долевого участия в организациях (дивиденды), и доходам от владения долговыми ценными бумагами (за исключением тех облигаций, доходы по которым освобождены от налогообложения).

При этом с доходом «внутри» рынка нет никаких проблем: купил бумагу за 100 ₽, продал за 200 ₽ — разница между ценой реализации и ценой покупки и есть налогооблагаемая база (НОБ). Если она положительная, то доход облагается 13% НДФЛ — в нашем случае налог составит 13 ₽. А вот с дивидендами по акциям и купонами по облигациям ситуация несколько иная.

Во-первых, необходимо запомнить, что дивиденды не подпадают ни под один тип налоговых льгот. С них всегда удерживается 13% НДФЛ, независимо от того, на какие налоговые «послабления» у вас есть права (ИИС, льготы на долгосрочное владение бумагами, стандартный вычет). Налоговым агентом по дивидендам выступает депозитарий. Это значит, что суммы, поступающие вам на счёт в качестве дивидендов, зачисляются уже «очищенными» от налога.

С них всегда удерживается 13% НДФЛ, независимо от того, на какие налоговые «послабления» у вас есть права (ИИС, льготы на долгосрочное владение бумагами, стандартный вычет). Налоговым агентом по дивидендам выступает депозитарий. Это значит, что суммы, поступающие вам на счёт в качестве дивидендов, зачисляются уже «очищенными» от налога.

С купонами ситуация более привлекательна и менее радикальна для инвесторов. Вообще говоря, различие лежит в плоскости корпоративного права, и это тема отдельного разговора: денежные средства, привлечённые с долгового рынка, эмитент может использовать по своему усмотрению, чего не скажешь о деньгах, полученных от эмиссии акций. Однако в любом случае стоит держать в голове несколько основных особенностей налогообложения облигаций.

Доходы от владения государственными облигациями (ОФЗ) не облагаются подоходным налогом. Исключение — доходы, полученные «в рынке», то есть положительная курсовая разница между ценой продажи и ценой покупки, равно как и разница между погашенным номиналом и ценой приобретения бумаги: они подлежат налогообложению по ставке 13%. Помимо ОФЗ (внутреннего долга), есть ещё и еврооблигации, эмитированные Министерством финансов. Валютные доходы, полученные по таким еврооблигациям, с 1 января 2019 года не подлежат валютной переоценке.

Помимо ОФЗ (внутреннего долга), есть ещё и еврооблигации, эмитированные Министерством финансов. Валютные доходы, полученные по таким еврооблигациям, с 1 января 2019 года не подлежат валютной переоценке.

С корпоративными облигациями, эмитированными после 1 января 2017 года, ситуация такая же, как с дивидендами: доходы (купонные выплаты) подлежат налогообложению по ставке 13%. Налоговым агентом по таким выплатам является депозитарий, и они зачисляются на счёт уже «очищенными» от налога, по аналогии с дивидендами по акциям. Доходы по корпоративным облигациям, эмитированным после 1 января 2017 года, не подлежат налогообложению, по аналогии с ОФЗ.

Налоговые льготы

Государству развитый рынок ценных бумаг (РЦБ) в первую очередь интересен как источник дешёвых денег для российских эмитентов. РЦБ — это эффективный инструмент управления денежными потоками внутри страны, обеспечивающий ресурсами предприятия в реальном секторе экономики. Законодатель не может принудить граждан страны к инвестициям, но может заинтересовать их, простимулировать и подтолкнуть к покупке отечественных ценных бумаг.

Осуществляется это в том числе и через введение всевозможных налоговых льгот, начиная с федеральной программы развития российского фондового рынка, именуемой индивидуальным инвестиционным счётом (ИИС), и заканчивая освобождением от подоходного налога купонов по государственным и корпоративным облигациям.

Доходы по государственным облигациям и корпоративным облигациям российских эмитентов, выпущенным после 1 января 2017 года, не облагаются налогом на доходы физических лиц. Правда, налогом облагается разница курсовой стоимости между покупкой и продажей облигации, в том числе и разница между ценой приобретения облигации и номиналом, выплаченным при погашении. К примеру, вы приобрели облигацию с номиналом в 1000 ₽ по цене 98% от номинала. Додержали её до погашения. Ваш положительный финансовый результат и НОБ составит 2% от номинала облигации. НДФЛ — 2,6 ₽.

Список корпоративных облигаций, доходы по которым освобождены от налогообложения, приведён на сайте Московской биржи.

Налогообложение иностранных бумаг

Отдельная тема — налогообложение ценных бумаг, номинированных и обращающихся в иностранной валюте, а точнее, в долларах США. В частности, россиянам, инвестирующим исключительно в рамках российской юрисдикции, доступны валютные ценные бумаги, обращающиеся на фондовом рынке Московской и Санкт-Петербургской биржи.

На Московской бирже доход по всем ценным бумагам, обращающимся в долларах, за исключением государственных облигаций внешнего займа (еврооблигаций Минфина), предусмотрен подоходный налог по ставке 13% после валютной переоценки.

На фондовом рынке Санкт-Петербургской биржи, где обращаются только бумаги иностранных эмитентов, налогообложение дохода полностью идентично, за исключением дивидендов. Дивиденды, поступившие от владения ценными бумагами, эмитентом которых являются компании из США, облагаются по ставке 13%. Но в рамках соглашения об избежании двойного налогообложения только 10% удерживается в пользу страны эмитента, оставшиеся 3% инвестор должен уплатить самостоятельно в бюджет Российской Федерации — разумеется, через ФНС.

Отличается налогообложение уже упомянутых государственных облигаций внешнего займа (еврооблигаций). В отношении этих ценных бумаг Государственной думой был принят федеральный закон, отменяющий налоговую переоценку.

Раньше схема налогообложения выглядела так: инвестор приобретал облигацию дешевле и продавал её дороже или держал до погашения. Налоговый агент в рамках налоговой переоценки переводил цену приобретения и продажи бумаги в рубли по официальному курсу Центрального банка на установленные даты и таким образом высчитывал НДФЛ. Такой метод часто приводил к тому, что инвесторам приходилось платить налог при отсутствии роста стоимости ценной бумаги и, соответственно, фактического дохода — то есть налог возникал просто за счёт колебания валютного курса. Сейчас по государственным еврооблигациям при расчёте налогооблагаемой базы за основу по обеим сделкам берётся официальный курс ЦБ на дату продажи. (При этом по корпоративным еврооблигациям действует старая схема налогообложения. )

)

Мнение авторов колонок может не совпадать с мнением редакции сайта. Все решения об использовании каких-либо финансовых инструментов пользователь принимает самостоятельно на свой страх и риск.

Автор: Валерий Роменский, руководитель дирекции сопровождения и развития инвесторов «Уралсиб Брокер»

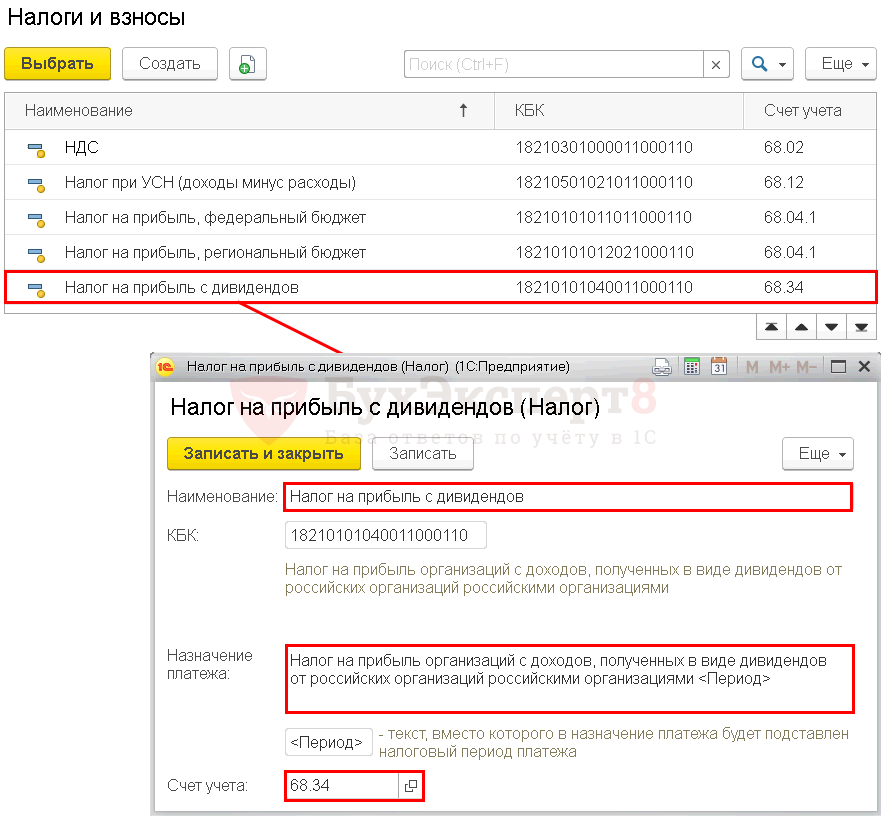

Налог на дивиденды в 2020 году

- КАК ОТКРЫТЬ ООО

- Регистрация ООО в 2020 году

- Регистрация ООО онлайн

- Как зарегистрировать ООО по доверенности

- Что нужно для открытия ООО

- Открытие ООО с одним учредителем

- Выбираем между ООО и ИП

- Как зарегистрировать ООО через МФЦ

- Срок регистрации ООО

- Юридический адрес ООО

- Юр. адрес по месту жительства

- После регистрации ООО что делать дальше

- Выбор ОКВЭД для ООО

- Отказ в государственной регистрации юридического лица

- ДОКУМЕНТЫ

- Форма Р11001| Бланк и Образец

- Заполнение формы Р11001

- Документы для открытия ООО

- Учредительные документы ООО

- Устав ООО

- Устав ООО с одним учредителем

- Типовой устав ООО от ФНС

- Решение о создании ООО с единственным учредителем

- Протокол общего собрания учредителей ООО

- Договор об учреждении ООО

- Гарантийное письмо ООО

- Свидетельство ИНН юридического лица

- Уведомление о переходе на УСН

- Свидетельство о государственной регистрации ООО

- Трудовой договор с генеральным директором

- Приказ о назначении генерального директора ООО

- РАЗВИТИЕ

- Регистрация обособленного подразделения

- Смена юридического адреса ООО

- Добавление ОКВЭД для ООО

- Смена генерального директора в ООО

- Выход участника из ООО

- Увеличение уставного капитала ООО

- Уменьшение уставного капитала ООО

- Смена наименования ООО

- Внесение изменений в Устав

- Заявление по форме Р14001

- Доверенность на представление интересов юридического лица в налоговой

- Закрытие обособленного подразделения

- Свидетельство на товарный знак | Образец и итоговая стоимость

- Продажа доли в ООО

- Недостоверные сведения в ЕГРЮЛ: ответственность ООО

- ДЕНЬГИ ООО

- Стоимость регистрации ООО

- Госпошлина на открытие ООО

- Уставный капитал ООО

- Выплата дивидендов

- Налогообложение дивидендов

- Субсидиарная ответственность учредителя и директора ООО

- Ответственность учредителя за деятельность ООО

- НАЛОГИ

- Календарь бухгалтера для ООО на УСН в 2020 году

- Какие налоги платят фирмы: налогообложение ООО

- ООО на УСН

- Переход на УСН

- Как перейти с УСН на ОСНО: пошаговая инструкция

- РАСЧЕТНЫЙ СЧЕТ

- Расчетный счет как основной финансовый инструмент для ООО

- Где для ООО выгоднее открыть расчетный счет

- Сколько стоит открыть расчетный счет для ООО в 2020 году

- Какие документы ООО предоставляет в банк для открытия счета

- Как обналичить деньги на расчетном счете ООО

- Расчетно кассовое обслуживание юридических лиц: услуги РКО для бизнеса

- |► ПОПУЛЯРНОЕ

- Электронная подпись для юридических лиц

- ТОП-3 идеи для бизнеса с нуля: свое дело с минимальными вложениями

- Почему люди продают готовый бизнес и стоит ли его покупать?

- Бизнес-план для малого бизнеса с нуля: рекомендации и образцы с расчетами

- Онлайн касса для ООО

- Печать организации: требования и образец

Руководство по налогам на дивиденды

Поскольку мир инвестирования в дивиденды теперь созрел и превратился во все более сложную вселенную типов бизнеса, многие инвесторы, работающие с доходами, по понятным причинам сбиты с толку относительно налогов на дивиденды.

Тем более, что налоговый кодекс США превратился в одну из самых крупных и запутанных частей нашего правительства.

Фактически, по данным налогового фонда, налоговый кодекс США вырос до более чем 10 миллионов слов (по сравнению с 1,4 миллиона в 1955 году).Закон о сокращении налогов и занятости от 2017 года только усугубил эту сложность, поскольку он представляет собой крупнейшее структурное изменение налогового законодательства США за последние 30 лет.

Давайте подробно рассмотрим все наиболее важные соображения, которые вам необходимо иметь в виду, когда речь идет о налоговых последствиях различных механизмов инвестирования в дивиденды. В этом руководстве по налогам на дивиденды мы рассмотрим налоговый режим наиболее популярные типы дивидендных акций и фондов:

- C-corps

- Паевые инвестиционные фонды

- Международные дивидендные акции / ADR

- Дивидендные ETF

- Инвестиционные фонды в сфере недвижимости (REIT)

- Master Limited Partnerships (MLP)

- Business Development Корпорации (BDC)

- Ипотечные REIT (mREIT)

- YieldCos

- Привилегированные акции

- Закрытые фонды (CEF)

C-Corps and U. S. Налоги на паевые инвестиционные фонды: преимущества квалифицированных дивидендов

S. Налоги на паевые инвестиционные фонды: преимущества квалифицированных дивидендов

Давайте начнем с самых простых и наиболее распространенных дивидендов, с которыми сталкивается большинство инвесторов, квалифицированных дивидендов от C-corps, таких как Johnson & Johnson (JNJ) и AT&T (T). Обратите внимание, что большинство дивидендов американских паевых инвестиционных фондов также квалифицируются. Квалифицированные дивиденды облагаются налогом по ставке налога на прирост капитала при условии, что вы держите каждую акцию достаточно долго. В настоящее время это означает период удержания в 61 день или 60 дней до экс-дивидендной даты (даты, когда вы будете владеть акциями к этому моменту, вы получите дивиденды).Квалифицированные дивиденды перечислены в налоговой форме 1099-DIV в поле 1B. Квалифицированные дивиденды облагаются налогом по ставке долгосрочного прироста капитала (0%, 15% или 20%), которая ниже, чем ставка предельного налога на прибыль. После налоговой реформы ставки долгосрочного прироста капитала в 2019 году выглядят следующим образом: Источник: MarketWatch

В сравнении с шкалами предельного налога на прибыль, которые были снижены для всех американцев и выглядят так:

Источник: MarketWatch Обратите внимание, что для тех, кто зарабатывает более 200000 долларов. скорректированного валового дохода (одиночные) или 250 000 долларов (супружеские пары), 3.8% -ный дополнительный налог ObamaCare на прирост капитала и дивиденды по-прежнему применяется.

скорректированного валового дохода (одиночные) или 250 000 долларов (супружеские пары), 3.8% -ный дополнительный налог ObamaCare на прирост капитала и дивиденды по-прежнему применяется.Более низкая ставка налога, связанная с квалифицированными дивидендами, может иметь большое значение. Например, для инвесторов из низшего и среднего класса, то есть с налогооблагаемым доходом (валовой доход за вычетом вычетов) менее 39 375 долларов для одиноких или 78 750 долларов для состоящих в браке людей, вы не будете платить любых налогов на свои квалифицированные дивиденды.

При среднем доходе домохозяйства в США ниже 60 000 долларов подавляющее большинство американцев в конечном итоге будут платить всего 15% налога на свои квалифицированные дивиденды.

Даже если вы находитесь в верхней налоговой категории (хорошая проблема), вы все равно будете платить на 51% меньше максимальной предельной налоговой ставки, которая на самом деле составляет 37% плюс 3,8% надбавки Obamacare для максимальной налоговой ставки в размере 40,8%.

Любая группа C на счетах с отсроченным налогом, например IRA или 401 (k) s, не облагается налогом на дивиденды до тех пор, пока вы не снимаете какие-либо средства. Однако когда вы все же начинаете снимать деньги с таких счетов, все становится немного сложнее.

Например, любые средства, хранящиеся в Roth IRA, навсегда не облагаются налогом, включая дивиденды и прирост капитала, если вы не снимаете средства до достижения возраста 59 лет.5 (и вы владеете Roth IRA не менее пяти лет). Любые наличные, снятые с Roth IRA до этого возраста, будут подвергаться 10% штрафу от любой полученной вами прибыли, включая дивиденды.

Однако с обычными IRA, а также с 401 (k) s, как только вы начнете снимать ежегодное минимальное распределение (которое начинается в возрасте 70,5 лет), любые средства будут облагаться налогом по вашей максимальной предельной налоговой ставке, включая дивиденды.

Другими словами, если вы держите какие-либо квалифицированные инвестиции, приносящие дивиденды, в IRA, не принадлежащую Roth, или в 401 (k), вы теряете налоговую эффективность владения этими активами на налогооблагаемом счете.

Налоги на дивиденды, выплачиваемые REIT: теперь дела начинают усложняться

Инвестиционные фонды в сфере недвижимости (REIT) являются популярной формой сквозных акций из-за их уникальной налоговой структуры. В частности, REIT избегают уплаты корпоративных налогов до тех пор, пока они выплачивают инвесторам не менее 90% налогооблагаемой чистой прибыли в виде дивидендов.Из-за этого установленного законом минимального требования к выплате REIT являются одним из самых доходных секторов, которые вы можете найти, и, следовательно, популярным выбором среди инвесторов, приносящих доход.Дивиденды

REIT США (неамериканские REIT обычно облагаются налогом как квалифицированные дивиденды) обычно состоят из двух частей — неквалифицированных дивидендов и возврата капитала, или ROC. Неквалифицированные дивиденды обычно составляют большую часть выплаты и облагаются налогом как обычный доход по вашей максимальной предельной налоговой ставке (за исключением IRA и 401 (k) s до того, как вы снимете какие-либо средства) — не та благоприятная ставка, которую мы ранее видели для квалифицированных дивидендов оплачивается C-corps и паевыми фондами.

ROC немного сложнее.По сути, доходность капитала — это то, что IRS считает любой частью дивидендов сверх отчетной прибыли REIT (EPS).

И поскольку прибыль по GAAP уменьшается из-за обесценения собственности, когда на самом деле хорошо обслуживаемая недвижимость дорожает, прибыль на акцию по GAAP не отражает фактический денежный поток, который фактически финансирует дивиденды, выплачиваемые REIT.

Дивиденды REIT выплачиваются из скорректированных фондов от операционной деятельности (AFFO), которые обычно рассчитываются как прибыль до вычета процентов, налогов, износа и амортизации (EBITDA) за вычетом капитальных затрат на техническое обслуживание.AFFO похож на показатель свободного денежного потока для REIT.

Несмотря на это, IRS считает любые дивиденды, выплаченные сверх прибыли на акцию REIT по GAAP, эквивалентными возврату капитала (т. Е. Компании, возвращающей ваши первоначальные инвестиции).

Важно отметить, что ROC не облагается налогом сразу. Вместо этого налоги (по вашей ставке прироста капитала) откладываются до после того, как вы продадите свои акции. Вот пример того, как работает ROC, предоставленный Investopedia:

Вместо этого налоги (по вашей ставке прироста капитала) откладываются до после того, как вы продадите свои акции. Вот пример того, как работает ROC, предоставленный Investopedia:

«Дженнифер решает инвестировать в REIT, который в настоящее время торгуется по 20 долларов за единицу.REIT имеет средства от операций в размере 2 долларов на единицу и распределяет 90%, или 1,80 доллара, из этой суммы держателю паев. Однако 0,60 доллара на единицу этого дивидендного дохода происходит за счет амортизации и других расходов и считается необлагаемым налогом доходом на капитал. Таким образом, только 1,20 доллара (1,80–0,60 доллара) из этих дивидендов приходится на фактическую прибыль.Как видите, ROC вычитается из вашей стоимости, и правительство не получает свою долю выплаты, пока вы не продадите свои акции, после чего отсроченная часть ROC дивидендов облагается налогом как прирост капитала. .Если вы владеете акциями более одного года, то это означает уплату налоговой ставки в размере 0%, 15% или 20% в зависимости от вашей предельной налоговой категории. Самое замечательное в ROC заключается в том, что налоги откладываются до тех пор, пока вы не продавайте свои акции. А если вы никогда не будете продавать, тогда ваши инвестиции могут быть отложены до первоначальной стоимости.Эта сумма будет облагаться налогом для Дженнифер как обычный доход с уменьшением ее базовой стоимости на 0,60 доллара до 19,40 доллара за единицу. Как указывалось ранее, это уменьшение базы будет облагаться налогом как долгосрочная или краткосрочная прибыль / убыток при продаже единиц.

Как только ваша базовая стоимость упадет до нуля, часть вашего дивиденда будет облагаться налогом как квалифицированный дивиденд. Если вы передаете свои акции своим наследникам, базовая стоимость увеличивается до цены акции на момент вашей смерти, а отсроченная налоговая льгота является постоянной.

В соответствии с новым налоговым кодексом до 5,6 миллиона долларов для физического лица или 10,2 миллиона долларов для супружеской пары могут быть унаследованы без уплаты налогов.

Другими словами, вы потенциально можете оставить своим наследникам значительный портфель доходов, состоящий из REIT (или MLP, которые также генерируют ROC), который генерирует очень большой поток доходов каждый год.REIT перечисляют, как распределяются их дивиденды, на странице отношений с инвесторами в начале каждого года. Они также отправляют две налоговые формы: 1099 (для дивидендов) и 8937 (для ROC).

Другими словами, вы потенциально можете оставить своим наследникам значительный портфель доходов, состоящий из REIT (или MLP, которые также генерируют ROC), который генерирует очень большой поток доходов каждый год.REIT перечисляют, как распределяются их дивиденды, на странице отношений с инвесторами в начале каждого года. Они также отправляют две налоговые формы: 1099 (для дивидендов) и 8937 (для ROC). Вот взгляд на распределение налога на дивиденды Realty Income (O) за 2017 год (распределение небольшого прироста капитала в результате продажи фирмой некоторой собственности с прибылью):

Источник: Realty Income

Благодаря почти двукратному увеличению стандартного вычета (до 12 000 долларов для физических лиц, 18 000 долларов для глав семьи и 24 000 долларов для лиц, подающих совместную декларацию), подавляющее большинство американцев не будут учитывать свои налоги.

Однако они по-прежнему будут получать выгоду от этого нового 20% сквозного вычета, по крайней мере, до 2025 года (срок его действия истекает в 2026 году). По сути, этот новый сквозной вычет означает, что в налогооблагаемых счетах ваша ставка налога на дивиденды REIT снизится на 20%.

Те, кто входит в группу с самым высоким подоходным налогом, увидят, что эффективные налоговые ставки на дивиденды REIT упадут с 37% до 29,6% (без учета надбавки Obamacare). Те, кто находится в нижних скобках, по-прежнему увидят снижение на 20%, но абсолютная выгода будет пропорционально меньше.

Налоги MLP: Где действительно имеет значение доходность капитала

Главные товарищества с ограниченной ответственностью известны своей дополнительной налоговой сложностью из-за использования налоговых форм K-1 вместо налоговых форм 1099 (за заметным исключением MLP для танкеров СПГ, а также Генеральные партнеры MLP, которые обычно выпускают 1099, если они сами не являются MLP). Это связано с тем, что, как и REITS, MLP обычно являются очень капиталоемкими предприятиями (в основном специализирующимися на хранении, переработке и транспортной инфраструктуре). В результате эти предприятия фиксируют значительные амортизационные расходы, которые снижают их прибыль на акцию по GAAP.

Это связано с тем, что, как и REITS, MLP обычно являются очень капиталоемкими предприятиями (в основном специализирующимися на хранении, переработке и транспортной инфраструктуре). В результате эти предприятия фиксируют значительные амортизационные расходы, которые снижают их прибыль на акцию по GAAP.Поскольку бизнес-модель MLP заключается в выплате подавляющего большинства распределяемого денежного потока (аналогичного свободному денежному потоку для MLP и эквивалентного AFFO REIT) в виде распределения между держателями паев (то есть инвесторами), распределения почти всегда больше чем прибыль на акцию, что делает подавляющую часть выплат в размере ROC.

Ключевое различие между REIT и MLP состоит в том, что почти 100% распределения MLP считается ROC IRS. Таким образом, это снижает вашу основу затрат, и вы платите налог на прирост капитала за единицы, когда они продаются. Если ваша база затрат достигает нуля, то все будущие распределения облагаются налогом как долгосрочный прирост капитала. Еще одно различие между REIT и MLP заключается в том, что MLP обычно рекомендуется хранить на налогооблагаемых счетах, а не на пенсионных счетах (обратное верно для REIT). ). Это по двум причинам.

Еще одно различие между REIT и MLP заключается в том, что MLP обычно рекомендуется хранить на налогооблагаемых счетах, а не на пенсионных счетах (обратное верно для REIT). ). Это по двум причинам.Во-первых, поскольку IRA и 401 (k) не облагаются налогом на дивиденды и выплаты, пока вы не начнете снимать средства со счетов, вы не получите налогового преимущества, владея этими видами акций. Владение MLP на пенсионных счетах теряет важную выгоду от отложенного налогообложения ROC.

Вторая причина — это так называемый несвязанный бизнес, налогооблагаемый доход, или UBTI.

Если на ваших пенсионных счетах генерируется UBTI на сумму более 1000 долларов в конкретный год, вы должны как сообщить об этом (через форму 990-T) в IRS, так и уплатить налоги по вашей максимальной предельной налоговой ставке, даже если вы MLP на счете с отложенным налогом.Обратите внимание, что большинство MLP обычно генерируют отрицательный или нулевой UBTI, но некоторые могут иметь значительный UBTI в определенные годы, когда они осуществляют продажу крупных активов. Кроме того, имейте в виду, что, поскольку большинство MLP связаны с транспортировкой энергии (особенно природного газа, нефти, сжиженного газа или ШФЛУ, а также очищенные нефтепродукты), могут быть временные ограничения на эти виды инвестиций, в частности, по мере того, как мир движется к более чистой и более возобновляемой энергии, такой как солнечная, ветровая и гидроэнергетика, в конечном итоге спрос на ископаемые топливо могло достигать максимума и убывать.Например, по оценкам аналитической компании McKinsey, мировой спрос на нефть достигнет пика до 2040 года.

Кроме того, имейте в виду, что, поскольку большинство MLP связаны с транспортировкой энергии (особенно природного газа, нефти, сжиженного газа или ШФЛУ, а также очищенные нефтепродукты), могут быть временные ограничения на эти виды инвестиций, в частности, по мере того, как мир движется к более чистой и более возобновляемой энергии, такой как солнечная, ветровая и гидроэнергетика, в конечном итоге спрос на ископаемые топливо могло достигать максимума и убывать.Например, по оценкам аналитической компании McKinsey, мировой спрос на нефть достигнет пика до 2040 года.Никто не знает наверняка, но, в отличие от некоторых REIT, которые потенциально могут принадлежать вечно и, таким образом, извлекать выгоду из постоянной отсрочки налогообложения ROC, MLP могут иметь ограниченное время горизонт от 15 до 30 лет.

Другими словами, имейте в виду, что если вы решите инвестировать в MLP, вам, скорее всего, придется продать их в течение вашей жизни и, таким образом, в конечном итоге заплатить налоги с ROC-части распределений, которые вы получаете ( утрата постоянного характера отсроченного налогообложения распределений ROC, передаваемых наследникам через правило повышения стоимости).

Налоги на распределение YieldCo

YieldCos являются сквозными организациями, аналогичными MLP и REIT, в том смысле, что они могут избегать уплаты налогов, если выплачивают почти все свои денежные средства, доступные для распределения, или CAFD (эквивалент YieldCo к AFFO REIT или DCF MLP), инвесторам. Большинство YieldCos состоят из активов возобновляемых источников энергии, таких как солнечная, ветровая или гидроэнергетика. Эти активы, как правило, находятся в рамках долгосрочных договоров покупки фиксированной мощности с крупными коммунальными предприятиями на срок от 20 до 30 лет.По сути, это делает YieldCos эквивалентом возобновляемых источников энергии. Как и у MLP и REIT, капиталоемкий характер этих акций означает, что они сильно обесцениваются, что снижает прибыль на акцию по GAAP и приводит к тому, что большая часть их дивидендов классифицируется как РПЦ. Однако то, что большая часть дистрибутива является ROC, не обязательно означает, что вы получаете K-1. Например, некоторые популярные YieldCos, такие как NextEra Energy Partners (NEP) и Pattern Energy Group (PEGI), используют формы 1099.

Например, некоторые популярные YieldCos, такие как NextEra Energy Partners (NEP) и Pattern Energy Group (PEGI), используют формы 1099.

Другие, например Brookfield Renewable Partners (BEP), технически структурированы как партнерства с ограниченной ответственностью (LP) и, таким образом, выдают форму K-1. Однако ключевым отличием является то, что Brookfield Renewable Partners структурирована таким образом, чтобы избежать UBTI, а это означает, что, как и в случае с большинством YieldCos, безопасно хранить на пенсионных счетах (без UBTI).

Как и в случае с REIT, дивиденды YieldCo неквалифицированы (облагаются налогом по вашей максимальной предельной ставке подоходного налога), а сумма дивидендов, классифицированных YieldCos как ROC, может быть найдена в форме 8937, которая находится на их веб-сайтах и сообщает вам, сколько чтобы уменьшить вашу основу затрат на.Компании по развитию бизнеса: в основном неквалифицированные дивиденды, но также и некоторая прибыль от прироста капитала

Как и большинство сквозных акций, компании по развитию бизнеса (BDC) избегают уплаты налогов на корпоративном уровне, выплачивая подавляющую часть своей прибыли и денежных потоков инвесторам . В результате их дивиденды не учитываются за небольшим исключением.

В результате их дивиденды не учитываются за небольшим исключением.В частности, если BDC принимает доли участия в компаниях, которым он ссужает ссуду, то часть дивидендов может поступать от прироста капитала или квалифицированных дивидендов, которые BDC получает от принадлежащих ему акций своих клиентов.

Например, Main Street Capital (MAIN) является одним из самых популярных BDC, и относительно высокий процент его портфеля состоит из долей в капитале клиентов. Часть прироста капитала дивидендов BDC облагается налогом по ставке долгосрочного прироста капитала, а не обычного дохода.

Подробную информацию о том, какая часть распределения за каждый квартал является квалифицированной или неквалифицированной, можно найти на веб-сайте BDC по связям с инвесторами (в разделе «налоговая информация»).

Как вы можете видеть в таблице ниже от Main Street Capital, соотношение квалифицированных / неквалифицированных / прироста капитала может быть очень изменчивым от одной выплаты к другой.

Однако в большинстве случаев распределение будет неквалифицированным, за исключением тех кварталов, в которых компания продает принадлежащие ей акции своих клиентов. Около 80% дивидендов Main Street Capital, объявленных в 2017 году, были неквалифицированными.

Источник: Main Street Capital

И, как и в случае с REIT, MLPS и YieldCos, если вы решите владеть BDC на налогооблагаемых счетах, то первые 20% дивидендов BDC теперь подлежат налогообложению в соответствии с новым налоговым кодексом до 2025 года.

Налоги на международные дивиденды Акции / АДР

Международные дивидендные акции могут быть хорошим способом диверсифицировать доход и получить доступ к неамериканским экономикам, многие из которых растут более быстрыми темпами, чем наша. Но когда дело доходит до налогов, нужно помнить о некоторых очень важных вещах.Большинство иностранных акций, также известных как американские депозитарные расписки или ADR (которые позволяют иностранным компаниям торговать на биржах США в долларах США), автоматически удерживают иностранные налоги на дивиденды, которые выплачивают международные корпорации. Иностранная ставка удержания может сильно варьироваться. Вот ставка налога у источника выплаты в 2018 году для некоторых из крупнейших стран:

Но когда дело доходит до налогов, нужно помнить о некоторых очень важных вещах.Большинство иностранных акций, также известных как американские депозитарные расписки или ADR (которые позволяют иностранным компаниям торговать на биржах США в долларах США), автоматически удерживают иностранные налоги на дивиденды, которые выплачивают международные корпорации. Иностранная ставка удержания может сильно варьироваться. Вот ставка налога у источника выплаты в 2018 году для некоторых из крупнейших стран:- Австралия: 30%

- Канада: 25% (15% эффективная ставка для американцев в соответствии с налоговым соглашением)

- Китай (материк): 10%

- Франция : 30%

- Германия: 25%

- Индия: 0%

- Ирландия: 20%

- Италия: 26%

- Япония: 20%

- Мексика: 10%

- Нидерланды: 15% (падение до нуля с начала в 2020 г.)

- Россия: 15%

- Саудовская Аравия: 5%

- Испания: 19%

- Швейцария: 35%

- Тайвань: 21%

- U.

K .: 0% (20% для REIT)

K .: 0% (20% для REIT)

Вы можете просмотреть полный список ставок удерживаемого налога для каждой страны здесь. Хорошая новость заключается в том, что благодаря международным налоговым соглашениям с США часто фактическая ставка иностранного налога налогообложение намного ниже.

Например, у США есть налоговое соглашение с Канадой, согласно которому ставка дивидендов, удерживаемых по канадским налогам, составляет 15%, а не 25%.

Фактическая ставка иностранного налогообложения также обычно ниже, потому что американские инвесторы могут заявить о зачете иностранного удерживаемого налога в соотношении доллар к доллару, который уменьшает (а для большинства людей полностью компенсирует) удерживаемый иностранный налог на дивиденды.В этих случаях эффективная дивидендная доходность не отличается от той, которую вы видите на большинстве финансовых сайтов. Для иностранных акций, находящихся на налогооблагаемых счетах, вы можете вычесть любые иностранные удержания из суммы, которую вы должны IRS, при условии, что ваши иностранные удержания равны или ниже 300 и 600 долларов для одиноких и состоящих в браке / совместных заявителей соответственно.

Это ограничение применяется к более простой форме 1040 Федерального подоходного налога. Для сумм иностранного удержания сверх этого лимита вам необходимо использовать более сложную форму 1116, предполагая, что вы хотите максимизировать свои налоговые льготы.

Об этой иностранной налоговой льготе важно помнить, что годовая выгода не может превышать ваши налоговые обязательства в США.Например, предположим, что ваши общие налоговые обязательства в США составляют 1000 долларов, а ваши иностранные налоговые обязательства — 500 долларов. В этом случае вы можете вычесть все 500 долларов и заплатить только 500 долларов в IRS.

Но если ваше иностранное налоговое обязательство составляет 1000 долларов, а ваши налоговые обязательства в США составляют 500 долларов, вы не можете требовать полную сумму (в результате чего правительство США отправит вам чек на 500 долларов).

Вместо этого вы можете вычесть 500 долларов, доведя ваши общие налоговые обязательства в США до нуля, а затем перенести оставшиеся 500 долларов иностранных налоговых обязательств на будущее, но не более чем на 10 лет.

Любые избыточные обязательства сверх этого срока будут уменьшаться (исчезать) каждый год и заменяться вашим последним годовым переносом. Однако имейте в виду, что получить этот кредит может быть не так просто, особенно для инвесторов с более крупными портфелями и, следовательно, большими суммами удержаний иностранных налогов.

Любые избыточные обязательства сверх этого срока будут уменьшаться (исчезать) каждый год и заменяться вашим последним годовым переносом. Однако имейте в виду, что получить этот кредит может быть не так просто, особенно для инвесторов с более крупными портфелями и, следовательно, большими суммами удержаний иностранных налогов.Например, если ваши иностранные налоговые удержания превышают лимит в 300/600 долларов, для получения полного налогового кредита необходимо заполнить сложную форму 1116, инструкции для которой составляют 24 страницы.

Если вы не желаете заполнять эту форму для каждой из ваших иностранных дивидендных акций, вы можете просто выбрать вычет ваших иностранных налоговых удержаний (которые отображаются в поле 6 ваших 1099). Однако выбор этого более простого пути означает, что вы не сможете полностью вычесть иностранные налоговые поступления из своих налогов.

Как и в случае всех налоговых вычетов в США, сумма, которую они уменьшают ваши налоговые обязательства в США, является не полной суммой (как в случае налогового кредита), а частичной суммой, равной вашей максимальной предельной налоговой ставке.

Например, если вы не замужем и зарабатываете 40 000 долларов, что означает, что вы попадаете в 15% налоговую категорию, а ваши общие удержанные иностранные дивиденды составляли 1000 долларов, то максимальная сумма, которую вы можете вычесть из своих налогов в США, составляет 150 долларов (15% x 1000 иностранных дивидендов. удержания).

Из-за повышенной сложности некоторым инвесторам может не стоить тратить время на заполнение формы 1116 (или платить за это бухгалтеру), просто чтобы потребовать дополнительные 850 долларов. Это особенно верно, если вы владеете множеством компаний с иностранным адресом и, следовательно, столкнетесь с большим счетом от бухгалтера, который сделает это за вас.

Еще одно важное соображение заключается в том, что любые иностранные акции, находящиеся на пенсионных счетах с отсроченным налогообложением, не имеют права на эти иностранные налоговые льготы или вычеты по дивидендам. А поскольку между США и другими странами существует более 60 различных налоговых соглашений, это может привести к тому, что некоторые американские инвесторы будут дважды облагаться налогом на свои иностранные дивиденды.

Например, в то время как канадские компании автоматически снижают ставку удержания до 15% без каких-либо дополнительных документов со стороны инвестора, швейцарские компании будут соблюдать налоговую ставку в размере 15% только в том случае, если ваш брокер или управляющий частным капиталом заранее заполнит отдельные документы.

Чтобы сделать ситуацию еще более неприятной, по словам Ричарда Барджона, старшего налогового менеджера, специализирующегося на международных налоговых вопросах в WeiserMazars, иногда иностранная компания «хочет иметь собственный сертификат, подписанный IRS, подтверждающий, что налог США был уплачен с иностранного дохода. . Для инвесторов с большим количеством иностранных дивидендных акций, которые следят за налоговым законодательством каждой страны и даже с индивидуальными требованиями к оформлению документов каждой компании, может стать до смешного неприятным ». Из-за этих крайних сложностей около 90% U.Инвесторы S. в конечном итоге отказываются от этих налоговых льгот, что приводит к превышению налогообложения примерно на 200 миллиардов долларов каждый год, согласно Barron’s.

Хорошая новость заключается в том, что некоторые брокеры, такие как Morgan Stanley (MS) и JPMorgan Chase (JPM), будут автоматически консолидировать все инвестиции своих клиентов в агрегированные омнибусные счета и подавать за них все документы по минимизации налогов.

Однако другие брокеры, такие как Fidelity и Vanguard, используют глобальные банки-хранители для уплаты налогов для своих клиентов.Обычно хранители автоматически не берут на себя всю тяжелую работу за вас.

В конечном итоге это означает, что американские инвесторы, инвестирующие в иностранные дивидендные акции, должны либо проконсультироваться со своими брокерами, чтобы узнать, автоматизируют ли они оформление документов возмещения налоговых удержаний, либо придерживаться определенного числа стран с благоприятными налоговыми соглашениями США (например, Канада, Великобритания и Нидерланды). Как насчет иностранных паевых инвестиционных фондов? Хотя это может быть хорошей идеей, если вы выбираете фонд или ETF, базирующийся в США, вы должны быть осторожны, чтобы избегать паевых инвестиционных фондов, базирующихся за рубежом, которые IRS классифицирует как пассивные иностранные инвестиционные компании или PFIC.

Налоговые правила для PFIC еще более сложные и византийские, но обычно дивиденды от таких инвестиций рассматриваются как обычный доход и, следовательно, облагаются налогом по вашей максимальной предельной ставке налога.

Как видите, налоги на дивиденды, выплачиваемые иностранными компаниями, очень сложны. Суммы дивидендов и доходность, отображаемые на нашем сайте для АДР, не включают удерживаемые налоги, что позволяет более консервативно оценивать сумму денежных средств, которую вы фактически получили бы.

Лично я предпочитаю придерживаться U.Транснациональные корпорации, базирующиеся в S., если я хочу выйти на международные рынки.

Налоги на дивиденды по привилегированным акциям

Привилегированные акции представляют собой гибрид акций и облигаций в том смысле, что они имеют фиксированный дивиденд, номинальную стоимость и часто дату отзыва, после чего компания может выкупить их обратно в Номинальная стоимость. Большинство привилегированных акций не имеют права голоса, но дивиденды, как правило, являются кумулятивными, что означает, что, если компании придется приостановить выплату дивидендов на некоторое время, дивиденды будут продолжать начисляться.

Тогда, когда компания снова сможет выплатить дивиденды, она не сможет выплатить обыкновенным акционерам до тех пор, пока не выплатит привилегированным инвесторам в полном объеме.

Привилегированные дивиденды, как правило, квалифицируются и облагаются налогом по более низкой ставке, чем обычный доход, если только они не состоят из ROC, которая указана в форме 1099-DIV, которую компания рассылает ежегодно (и обычно доступна в Интернете).Однако обратите внимание, что квалифицированный подход к выплате дивидендов требует, чтобы базовая компания имела традиционную структуру C-cor.В случае сквозных акций, таких как MLP, REIT и YieldCos, компонент ROC вычитается из стоимости и облагается налогом как прирост капитала, когда акции продаются или отзываются (выкупаются компанией).

И, конечно же, как и в случае со всеми квалифицированными дивидендами, ставка прироста капитала применяется только к акциям, удерживаемым один год или дольше. Акции, находящиеся менее этого времени, будут облагаться налогом как обычный доход по вашей максимальной предельной ставке налога.

Налоги на дивидендные ETF

Дивидендные ETF имеют большое преимущество перед дивидендными паевыми фондами в том, что прирост капитала облагается налогом только при продаже ETF.Напротив, паевые инвестиционные фонды передают прирост капитала инвесторам всякий раз, когда акции фонда продаются. Это означает, что даже если вы покупаете и держите взаимный фонд дивидендов, вы все равно получаете прирост капитала, за который будете нести ответственность.

Что касается налогов на дивиденды ETF, это зависит от того, о каком ETF мы говорим. Например, Schwab US Dividend Equity ETF (SCHD) отслеживает индекс дивидендов Dow Jones 100, то есть выбирает только 100 лучших в финансовом отношении акций, не принадлежащих к REIT, MLP или привилегированных акций, по которым выплачиваются дивиденды не менее 10 лет.Благодаря своему составу этот ETF выплачивает только квалифицированные дивиденды. С другой стороны, REIT, MLP или высокодоходные ETF, такие как Vanguard REIT Index Fund ETF (VNQ), могут включать и действительно включают ROC как часть своих дивидендов. Этот компонент их выплат облагается налогом по-другому, как обсуждалось ранее.

Этот компонент их выплат облагается налогом по-другому, как обсуждалось ранее.Однако хорошей новостью для инвесторов в такие типы ETF является то, что все они по-прежнему используют традиционные формы 1099, а это означает, что даже если у вас есть MLP ETF, вы можете отказаться от дополнительной сложности формы K-1.

А как насчет иностранных дивидендных ETF? Что ж, здесь есть как хорошие, так и плохие новости.С другой стороны, если штаб-квартира компании находится в стране, у которой есть налоговое соглашение с США (в большинстве крупных стран это есть), дивиденды учитываются.

Однако обратная сторона заключается в том, что, как мы видели с иностранными дивидендными акциями, вам все равно придется иметь дело с иностранными налоговыми удержаниями, включая все возможные сложности формы 1116.Что касается облигационных ETF, выплаты по облигациям неквалифицированы, Это означает, что их дивиденды облагаются налогом как обычный доход.

По сути, вам необходимо знать, в какие типы ценных бумаг инвестируется дивидендный ETF, чтобы понять налоговые последствия.

Налоги на закрытые фонды (CEF)

CEF — это гибрид паевых инвестиционных фондов и ETF. Как и паевые инвестиционные фонды, они представляют собой пулы капитала, которыми управляют активные управляющие фондами (и, следовательно, обычно имеют гораздо более высокие комиссии, чем ETF).Однако, в отличие от паевых инвестиционных фондов, пул капитала является фиксированным, поэтому акционеры не могут снимать средства. Они могут продавать только свои акции в CEF.

В этом отличие от паевых инвестиционных фондов, в которых погашение может вынудить управляющих фонда продавать доли в базовых ценных бумагах и, таким образом, создать отрицательные налоговые последствия и последствия.

И, как и ETF, CEF торгуют в течение дня, в то время как паевые инвестиционные фонды устанавливаются один раз в день после закрытия рынка.

Дивиденды, полученные от CEF, как и от ETF, могут быть квалифицированными дивидендами, неквалифицированными дивидендами, приростом капитала или ROC. Это во многом зависит от того, какой у вас CEF и каковы основные активы.Однако важно отметить, что, в отличие от ETF, в которых ROC, как правило, является благоприятным и просто снижает базовую стоимость ваших акций, CEF часто имеют политику «управляемого распределения». Это означает, что для поддержания интереса инвесторов управляющие фондами могут и часто выплачивают больше дивидендов, чем фонд генерирует в виде дохода или прироста капитала. Это очень разрушительная форма ROC, потому что она исходит из пул капитала, в который менеджеры должны инвестировать от имени акционеров.

Это во многом зависит от того, какой у вас CEF и каковы основные активы.Однако важно отметить, что, в отличие от ETF, в которых ROC, как правило, является благоприятным и просто снижает базовую стоимость ваших акций, CEF часто имеют политику «управляемого распределения». Это означает, что для поддержания интереса инвесторов управляющие фондами могут и часто выплачивают больше дивидендов, чем фонд генерирует в виде дохода или прироста капитала. Это очень разрушительная форма ROC, потому что она исходит из пул капитала, в который менеджеры должны инвестировать от имени акционеров.Другими словами, этот вид ROC эквивалентен неустойчивому дивиденду, который в конечном итоге необходимо будет сократить.

Неудивительно, что дивиденды (и цены акций) многих CEF снижаются с течением времени, потому что их инвестиционный пул капитала, который является фиксированным, с течением времени сокращается, если руководство выпускает слишком много дивидендов на основе ROC.

Чтобы избежать владения этими опасными CEF, вы можете посетить такой сайт, как cefconnect. com, чтобы просмотреть распределения с течением времени и то, из чего они состоят. Лучше избегать CEF, который выплачивает много ROC и имеет падающее распределение со временем.

com, чтобы просмотреть распределения с течением времени и то, из чего они состоят. Лучше избегать CEF, который выплачивает много ROC и имеет падающее распределение со временем.

- Рост стоимости чистых активов (NAV / акция) с течением времени, что доказывает, что руководство способно генерировать рост акционерной стоимости

- Растущие дивиденды с течением времени , доказывая, что любой ROC не является разрушительным и генерирует катализатор прироста капитала

- Дивиденды, которые включают очень небольшие ROC

Morningstar — отличный источник для проверки как послужного списка NAV / акции CEF, так и его исторического распределения состоящий из.Обратите внимание, что доходность CEF (как и ETF) не зависит от коэффициента расходов.

Налоги на дивиденды: сложно, но того стоит

Не позволяйте сложности налогов на дивиденды разочаровывать вас. Акции для роста дивидендов по-прежнему очень ценны, учитывая их высокие долгосрочные результаты, а понимание основ налогов на дивиденды может привести к экономии в тысячи долларов. Благодаря онлайн-сервисам, таким как TurboTax, для среднего инвестора это никогда не было проще. чтобы извлечь выгоду из долгосрочного увеличения благосостояния за счет дивидендных акций, сведя к минимуму хлопоты, возникающие в каждый налоговый сезон.

Акции для роста дивидендов по-прежнему очень ценны, учитывая их высокие долгосрочные результаты, а понимание основ налогов на дивиденды может привести к экономии в тысячи долларов. Благодаря онлайн-сервисам, таким как TurboTax, для среднего инвестора это никогда не было проще. чтобы извлечь выгоду из долгосрочного увеличения благосостояния за счет дивидендных акций, сведя к минимуму хлопоты, возникающие в каждый налоговый сезон.Ключевым моментом является понимание того, как облагается налогом каждый отдельный тип дивидендных акций и на каком типе счета он должен находиться, чтобы избежать неожиданностей, связанных с налоговым временем.

Как облагаются налогом реинвестиции дивидендов

Одним из преимуществ долгосрочного инвестирования в рост дивидендов является возможность увеличить количество ваших акций за счет реинвестирования дивидендов. По мере того как компании продолжают увеличивать свои дивиденды, а количество ваших акций растет, вы можете добиться экспоненциального роста доходов с течением времени.

Планы реинвестирования дивидендов, или DRIP, — это самый простой способ для независимых инвесторов реализовать эту простую стратегию, поскольку они позволяют выплачивать дивиденды частичными акциями каждый квартал (или месяц).

Однако, как и во всех инвестиционных инструментах, налоги являются важным фактором. Давайте посмотрим, что вам нужно знать о налогах на DRIP, включая способы минимизировать сумму, которую вам придется платить в IRS каждый год.Каким образом облагаются налогом реинвестиции дивидендов?

Некоторые инвесторы ошибочно полагают, что, поскольку план DRIP платит вам акциями, а не наличными, им не нужно платить налоги с этих дивидендов.К сожалению, дяде Сэму все равно, что вы делаете со своими дивидендами; IRS будет рассматривать как денежные дивиденды, так и планы DRIP одинаково для целей налогообложения.В результате есть два важных фактора, которые определяют ваш налоговый счет от реинвестирования дивидендов.

Первый — это характер самой инвестиции. Например, большинство дивидендов, выплачиваемых корпорациями, такими как Johnson & Johnson (JNJ), считаются квалифицированными дивидендами. Квалифицированные дивиденды облагаются налогом по той же ставке, что и долгосрочный прирост капитала (прибыль от проданных акций).

Например, большинство дивидендов, выплачиваемых корпорациями, такими как Johnson & Johnson (JNJ), считаются квалифицированными дивидендами. Квалифицированные дивиденды облагаются налогом по той же ставке, что и долгосрочный прирост капитала (прибыль от проданных акций).Ставка налога на реинвестированные дивиденды (и квалифицированные дивиденды) основана на вашем скорректированном валовом доходе и в соответствии с действующим налоговым законодательством выглядит следующим образом.

Обратите внимание, что для более состоятельных инвесторов, таких как домохозяйства со скорректированным валовым доходом более 250 000 долларов США, существует надбавка в размере 3,8% по Закону о доступном медицинском обслуживании (Obamacare). Если ваш доход соответствует критериям для этого налога на добавленную стоимость, то ваша ставка налога на дивиденды (включая DRIP) составляет 18,8%. А для самых богатых американцев ставка налога на дивиденды составляет 23,8%. К счастью, независимо от вашего дохода, соответствующие ставки налога на дивиденды все еще намного ниже предельных ставок налога, которые большинство людей выплачивали бы, если бы реинвестиции дивидендов облагались налогом как обычный доход.

Дивиденды, не соответствующие критериям, облагаются налогом как обычный доход и, следовательно, по вашей максимальной предельной ставке налога. Для большинства американцев это равняется ставке налога на дивиденды 10%, 12% или 22%, которая также является ставкой, по которой облагаются налогом реинвестированные дивиденды.

Ставка налога на дивиденды для лиц с самым высоким доходом может достигать 37%. В зависимости от уровня вашего дохода налоги могут со временем значительно снизить вашу долгосрочную общую прибыль от инвестиций REIT и BDC.

Акции этих типов в основном принадлежат для получения их дохода и обычно имеют относительно медленный рост дивидендов. К счастью, есть способ минимизировать налоги на дивиденды и реинвестирование дивидендов.

К счастью, есть способ минимизировать налоги на дивиденды и реинвестирование дивидендов.

Как минимизировать налоги на реинвестирование дивидендов

Упомянутые выше налоги на дивиденды и DRIP применяются к налогооблагаемым счетам.Однако счета с отложенным налогом, такие как IRA, 401 (k) s, 403 (b) s и 457s, освобождены от немедленного налогообложения дивидендов.Вот максимальные годовые взносы, которые вы можете сделать в такие программы в зависимости от возраста:

К счастью, вы можете одновременно вносить взносы в IRA и план 401 (k), 403 (b) или 457. Фактически, работники младше 50 и старше потенциально могут вносить максимум 24 000 и 31 000 долларов в год соответственно. Это потенциально позволяет вам обзавестись солидным кладбищем на пенсию.Но в таких планах есть загвоздка. Они не облагаются налогом и не освобождаются от уплаты налогов. Когда вы в конечном итоге снимете средства с этих счетов (начиная с возраста 59,5 лет и старше), вы будете облагаться налогом на все свои дивиденды и прирост капитала по вашей максимальной предельной ставке налога.

Что делать, если вам не нужны средства на пенсионном счете для оплаты счетов? Что ж, IRS подумала об этом, и начиная с возраста 70,5 лет правительство требует, чтобы вы вынули необходимое минимальное распределение, или RMD, из счетов отложенных налогов.

В связи с их характером отсроченного налогообложения (и так называемого несвязанного налогооблагаемого дохода от бизнеса I) обычно рекомендуется владеть MLP в налогооблагаемых счетах, а не счетами с отсроченным налогом. REIT и BDC могут храниться на пенсионных счетах и, таким образом, откладывать неквалифицированные налоги на дивиденды на годы или даже десятилетия. Однако, чтобы полностью избежать налога на дивиденды, есть только один законный вариант: Roth IRA. IRA

Roth навсегда освобождены от налогов, потому что, в отличие от IRA или 401 (k) s, вы не можете вычитать взносы из своего дохода.Другими словами, вы уже уплатили налоги на деньги, которые вы вложили в Roth IRA. Положительным моментом является то, что на счетах Roth нет RMD, и вы никогда не платите никаких налогов ни на дивиденды, ни на реинвестирование дивидендов, ни на прирост капитала, полученный на этих счетах.

Вот подробное руководство по различиям между Roth IRA и традиционным IRA, поскольку они относятся к инвестированию дивидендов.

Заключение о налогах на реинвестирование дивидендов

Никто не любит платить налоги, особенно с учетом сложности современного налогового кодекса.Однако не позволяйте опасениям по поводу налогов на реинвестирование дивидендов вас сдерживать.Реинвестирование дивидендов облагается налогом так же, как и денежные дивиденды. Хотя у них нет каких-либо уникальных налоговых преимуществ, реинвестирование квалифицированных дивидендов все же выигрывает от налогообложения по более низкой ставке долгосрочного прироста капитала.

Инвестирование в рост дивидендов может стать отличным способом для инвесторов со временем увеличить свой доход и богатство, а программы DRIP могут помочь ускорить этот процесс. Как и в случае со всеми инвестициями, просто помните о важных налоговых последствиях, связанных с этой стратегией.

Дивидендный доход и налоги. Сообщайте об обычных дивидендах.

Сообщайте об обычных дивидендах.

Не знаете, как поступить с доходом в виде дивидендов по форме 1099-DIV в следующей налоговой декларации?

Позвольте налоговому приложению eFile.com сделать всю работу за вас. Вам достаточно информации 1099-DIV, и мы рассчитаем ваш скорректированный валовой доход и выберем для вас правильную форму (формы) налоговой декларации, прежде чем вы введете eFileIT! IT = подоходный налог: PrepareIT, но не в одиночку.

Что такое дивиденды?

Наиболее распространенные дивиденды — это распределение прибыли, которую корпорация выплачивает своим акционерам.Дивиденды чаще всего распределяются в виде наличных средств, но они также могут поступать в форме акций, опционов на акции, выплат по долгам, собственности или даже услуг. Этот тип дохода обычно сообщается в форме 1099-DIV в IRS и вам.

Выплаты из паевых инвестиционных фондов также могут быть дивидендами. Паевой фонд — это инвестиционная компания, которая покупает и продает активы для получения прибыли для себя и своих инвесторов. Часть прибыли, передаваемая инвесторам, является дивидендами, если только активы не удерживались достаточно долго, чтобы прибыль считалась приростом капитала.

Часть прибыли, передаваемая инвесторам, является дивидендами, если только активы не удерживались достаточно долго, чтобы прибыль считалась приростом капитала.

Партнерства и S-корпорации также могут выплачивать дивиденды. Некоторые выплаты из трастов и поместий также можно считать дивидендами.

Дивиденды бывают двух видов:

- Обыкновенные дивиденды являются наиболее распространенным типом дивидендов и обычно выплачиваются из прибыли корпорации. Как правило, любые дивиденды, выплачиваемые по обыкновенным или привилегированным акциям, являются обычными дивидендами, если не указано иное.

- Квалифицированные дивиденды — это дивиденды, которые соответствуют требованиям к налогообложению как прирост капитала.Согласно действующему законодательству квалифицированные дивиденды облагаются налогом по ставке 20%, 15% или 0%, в зависимости от вашей налоговой категории.

У обыкновенных дивидендов и квалифицированных дивидендов разные ставки налога:

- Обыкновенные дивиденды облагаются налогом как обычный доход.