Налоги сколько процентов: Сколько платим на самом деле? Расчет налогов для специалистов, оформленных по ТК

инструкция и документы для возврата НДФЛ

Процесс будет зависеть от того, какой из типов налогового вычета вы хотите получить.

Вычет типа А — на него проще всего подать через личный кабинет на сайте nalog.ru. Вот как это сделать:- Зарегистрируйтесь в личном кабинете на сайте налоговой и получите неквалифицированную электронную подпись.

- Заполните декларацию 3-НДФЛ и прикрепите к ней справку 2-НДФЛ, а также документы от брокера. Как получить документы по ИИС

- Заполните заявление на возврат излишне уплаченного НДФЛ.

- Дождитесь, пока налоговая рассмотрит декларацию, а потом перечислит деньги на ваш счет.

Ждать денег от налоговой приходится в среднем четыре месяца: три месяца — это официальный срок рассмотрения декларации со дня ее представления, еще месяц уходит на перечисление денег.

Также помните, что, если у вас есть неуплаченный НДФЛ, пени за его просрочку или штрафы, налоговая может удержать эти суммы из налогового вычета.

Вычет типа Б — на него проще всего подать, написав в чате приложения Тинькофф Инвестиций или в личном кабинете на сайте tinkoff.ru. Мы попросим вас предоставить справку из налоговой о том, что вы не получали вычет типа А по действующему ИИС.

Получить такую справку можно при личном визите в отделение налоговой инспекции, которое обслуживает адрес вашей регистрации. Справку готовят в течение 30 календарных дней. Найти свою инспекциюКогда этот документ будет у вас на руках, мы назначим вам встречу в офисе Тинькофф в Москве. Если неудобно ехать в офис, справку можно отправить Почтой России по адресу: 127287, г. Москва, ул. 2-я Хуторская, 38А, стр. 26, БЦ «Мирленд». В графе «Кому» укажите: «Тинькофф Банк».

Получив от вас справку из налоговой, мы заблокируем возможность совершать сделки для вашего ИИС. После этого вы сможете вывести деньги со счета на карту Tinkoff Black без удержания налога. Что происходит с бумагами на счете при закрытии ИИС

Что происходит с бумагами на счете при закрытии ИИСРоссияне готовы платить высокие налоги ради бедных

Около 54% российских граждан согласны платить большие налоги для увеличения господдержки бедных, сообщил ВЦИОМ итоги опроса.

Это не только господдержка в виде денежных выплат, пособий, но и увеличение бесплатных услуг для малоимущих, например, получение высшего образования. Около 28% выступают за снижение налогов для населения – тогда и господдержка не понадобится. Среди опрошенных больше всех, кто поддерживает этот вариант – это люди старше 60 лет.

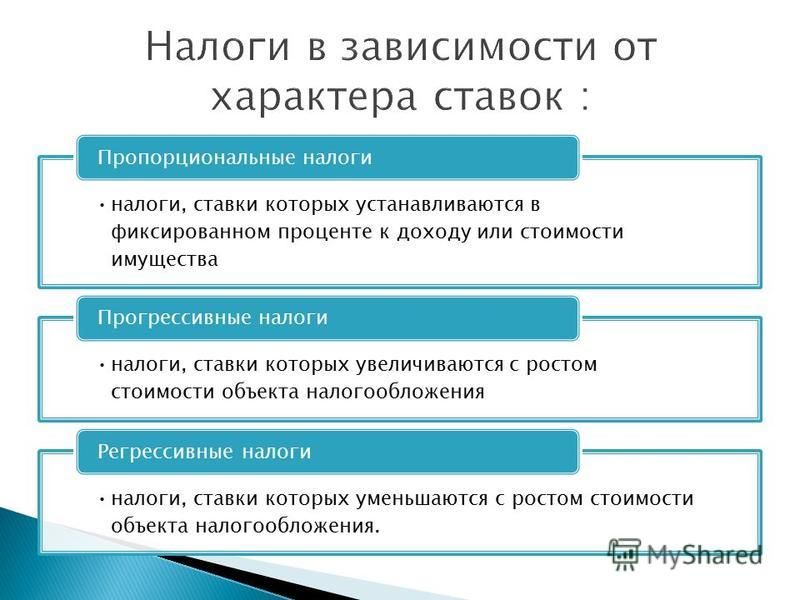

В целом 83% опрошенных россиян (83%) поддерживают прогрессивную шкалу налогообложения – чем выше доход человека, тем больше он должен платить.

Около 43% россиян говорят, что платят примерно столько же налогов, сколько и другие (43%), 7% заявили, что больше других платят, а 14% считают, что платят налогов меньше других.

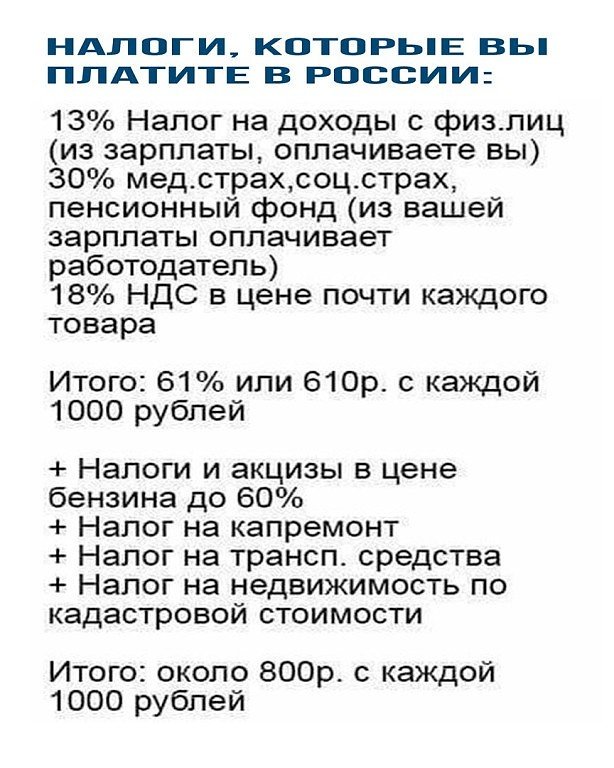

Помимо налога на доходы (из зарплаты) в прошлом году россияне чаще всего платили налог за автомобиль (34%), квартиру (31%), земельный участок (27%), дом/дачу (21%) и гараж (6%). Около 22% граждан заявило об отсутствии имущества для налогообложения (22%), каждый десятый не платит налог, так как имеет льготы или по другим причинам (12%).

В 2020 году в России стало меньше бедных – снизилось число граждан, доходы которых меньше прожиточного минимума, согласно данным Росстата. По итогам 2020 года в стране было 17,8 миллиона бедных (12,1 процента от всего населения). Если сравнивать с 2019 годом, там численность бедных была на 300 тысяч больше. В Росстате пояснили, что увеличение доходов граждан связано с программами социальной поддержки незащищенных слоев населения.

Всемирный процент: США призвали к единой ставке налога на прибыль | Статьи

Администрация США предложила реформу всей мировой налоговой системы. Белый дом планирует договориться с другими государствами о том, чтобы корпорации платили налоги в месте, где они осуществляют продажи по факту. Параллельно минфин выдвинул идею ввести минимальную ставку налога на прибыль, тем самым прикрыв все возможные «налоговые гавани». Обсуждение этих вопросов уже давно идет на уровне Организации экономического сотрудничества и развития (ОЭСР) и G20, но сколько-нибудь серьезных шагов в этом направлении до сих пор не предпринималось. Инициатива США может стать толчком для масштабных преобразований. Подробности — в материале «Известий».

Белый дом планирует договориться с другими государствами о том, чтобы корпорации платили налоги в месте, где они осуществляют продажи по факту. Параллельно минфин выдвинул идею ввести минимальную ставку налога на прибыль, тем самым прикрыв все возможные «налоговые гавани». Обсуждение этих вопросов уже давно идет на уровне Организации экономического сотрудничества и развития (ОЭСР) и G20, но сколько-нибудь серьезных шагов в этом направлении до сих пор не предпринималось. Инициатива США может стать толчком для масштабных преобразований. Подробности — в материале «Известий».

Неравномерность налогообложения в разных странах последние десятилетия давала стандартный повод для международных дискуссий. Даже в рамках Евросоюза — и еврозоны — добиться единой системы до сих пор не удалось. В одних государствах, например во Франции, ставка налога на прибыль компаний превышает 30%. В других (допустим, Венгрия) она не достигает и 10%. Многие корпорации в результате охотно переводят свои производства в страны, где налоги меньше.

Но это еще полбеды. В конце концов трудно назвать такую конкуренцию за производителя нечестной. Куда хуже ситуация, когда налогооблагаемая база переводится в страны, где на самом деле мало что производится и продается. Фактически речь идет об офшорных схемах, с той лишь разницей, что слово «офшор» не произносится. Таков случай с Ирландией, где ставка налога на прибыль корпораций составляет 12,5%, но, если учитывать все вычеты, она может опускаться до 4% или даже ниже. Изумрудный остров за такие условия очень полюбили американские технологические корпорации, которые в 2010-е годы уводили из-под налогов свыше $100 млрд ежегодно. Естественно, реальные продажи и производство на территории Ирландии были на порядок или даже меньше суммы, с которой платились налоги.

Бывший президент США Дональд Трамп на саммите G20 в Аргентине в 2018 году

Фото: Global Look Press/DPA/Ralf Hirschberger

В США эту проблему видели давно.

Администрация предыдущего президента Дональда Трампа попыталась решить вопрос в своей манере — не повысив, а понизив налогообложение, как раз до нынешней ставки в 21%. Результаты оказались смешанными. Часть капиталов удалось репатриировать и с их помощью разогнать экономический рост, но как минимум не меньше ушло на процедуру обратного выкупа акций, от которого экономика не выигрывает никак.

Между тем коронавирусный кризис создал большую дыру в бюджете США. Общая стоимость уже работающих и заявленных фискальных программ поддержки экономики превысила $6 трлн , что чуть меньше трети ВВП страны.

Магазин Apple в Нью-Йорке

Фото: Global Look Press/imageBROKER.com/olf

Новая администрация намерена повысить налоги до 28%, но понятно, что при сохранении нынешней модели в мировых экономических отношениях выхлоп от такого шага будет довольно ограниченным, так как прибыль будет выводиться (прежде всего гигантами индустрии) в условную Ирландию. Даже если этого не произойдет и Google и Apple честно выплатят все налоги на доходы, полученные от продаж в США, то американские компании могут потерять в конкурентоспособности с иностранными. Поэтому президент Джо Байден и его команда решили обратиться к мировому сообществу.

На днях министр финансов США Джанет Йеллен выступила с идеей глобального налога на прибыль — точнее, минимальной ставки такового. По ее словам, необходимо создать равные условия для всех участников мировой экономики, что позволит стимулировать инновации, рост и процветание. Она отметила, что на протяжении последних десятилетий налоговая система в мире характеризовалась «гонками по нисходящей», в результате чего средняя ставка корпоративного налога упала почти на 9% — с 32,2% в 2000 году до 23,3% в 2020-м. А в 1980 году было не так уж много мест, где она составляла менее 45%. Согласно предложению Йеллен, нижний предел налоговой ставки нужно установить на уровне в 21% — как раз на том, на котором сейчас она находится в США.

Чуть позже американская администрация составила предварительный проект реформы мировой налоговой системы. Помимо единой минимальной ставки предполагается, что компании в обязательном порядке будут платить налоги там, где они зарабатывают. Однако была сделана важная оговорка: правила будут касаться только самых крупных транснациональных корпораций. Остальным пока разрешат платить там, где им выгодно, в соответствии с существующими правилами.

Однако была сделана важная оговорка: правила будут касаться только самых крупных транснациональных корпораций. Остальным пока разрешат платить там, где им выгодно, в соответствии с существующими правилами.

Глава Федеральной резервной системы США Джанет Йеллен

Фото: REUTERS/Jonathan Ernst

Предложение получило поддержку со стороны министров финансов некоторых зарубежных стран. В частности, глава финансового ведомства Франции Брюно Ле Мэр назвал это «налоговой революцией», которая позволит создать «более справедливую систему». Минфин Германии выразил надежду на достижение соглашения к середине 2021 года. Положительно об инициативе отозвались в Великобритании и Италии.

Реакция европейских политиков была ожидаемой: в большинстве стран ЕС налоговые ставки выше, чем в США. В рамках ОЭСР и G20 они давно добивались от Америки подписания примерно такого документа, а также более четкого администрирования налогов от транснациональных корпораций. Некоторые (например, Франция), устав ждать США, стали самостоятельно вводить дополнительные «цифровые» налоги, которые должны затронуть крупнейшие интернет-корпорации, пользующиеся репутацией главных налоговых уклонистов. Администрация Трампа была готова пойти им навстречу при определенных условиях — таких как добровольность участия большого бизнеса в этих схемах.

Некоторые (например, Франция), устав ждать США, стали самостоятельно вводить дополнительные «цифровые» налоги, которые должны затронуть крупнейшие интернет-корпорации, пользующиеся репутацией главных налоговых уклонистов. Администрация Трампа была готова пойти им навстречу при определенных условиях — таких как добровольность участия большого бизнеса в этих схемах.

Оптимизм по поводу предложений США по крайней мере со стороны ЕС повышает шансы, что крупное соглашение не будет просто очередной популистской идеей, брошенной в массы. Однако существуют серьезные вопросы по поводу конкретной реализации такого масштабного проекта.

— Не совсем понятно, как технически будет реализован минимальный налог на прибыль, — заявил в интервью «Известиям» ведущий методолог рейтингового агентства «Эксперт РА» Антон Прокудин. — Либо предложат поднять этот налог всем странам до некоторого минимального уровня, либо компании обяжут доплачивать разницу в месте ведения основного бизнеса. Вероятно, речь идет о первом варианте, что устранит давнюю проблему с занижением налогов, если удастся воздействовать на офшоры.

Вероятно, речь идет о первом варианте, что устранит давнюю проблему с занижением налогов, если удастся воздействовать на офшоры.

Здание Европарламента в Брюсселе

Фото: Global Look Press/DPA/Marcel Kusch

Вполне вероятно, что найдется управа на тех, кто в таком соглашении участвовать не захочет. По словам доцента факультета финансов и банковского дела РАНХиГС Сергея Хестанова, механизм будет прост: против «отказников» введут импортные пошлины, что вынудит их уступить.

Как считает Антон Прокудин, проблема с минимизацией налогов на самом деле глубже и не сводится к одним лишь ставкам.

— Даже всеобщее выравнивание налога на прибыль не сможет привести к полному устранению проблемы: у разных стран есть разные налоговые льготы. И крупные корпорации часто эксплуатируют именно эти льготы, а не только заниженную ставку налога.

Что касается России, то эксперты сходятся во мнении, что особенного эффекта (во всяком случае прямого) глобальная налоговая реформа на нашу страну не окажет.

— Ставка в 20% в России не сильно отличается от ставок в ЕС. Большинство стран установили налог на прибыль в диапазоне 20–30%. Поэтому это едва ли затронет РФ, — отмечает Прокудин.

Сергей Хестанов отмечает, что для России сейчас гораздо важнее вводимый странами ЕС (с которыми РФ торгует намного больше, чем с США) углеродный налог, если учитывать зависимость страны от экспорта углеводородов. Тем не менее данный вопрос в стране практически не обсуждается.

Какие налоги платит работодатель за иностранного работника в 2021 году

В настоящее время почти в каждой сфере можно встретить иностранного работника. В отличие от российских граждан налогообложение в отношении иностранных граждан исчисляется по другим правилам.

Иностранные работники в России

Российское законодательство не запрещает иностранным гражданам трудоустраиваться в нашей стране. Иностранный специалист может приехать в Россию по приглашению работодателя. Либо по прибытию в страну начать поиски вакансий, это преимущественно для жителей СНГ и других государств, с кем налажен безвизовый режим. Для достаточно оформить трудовой патент и путем уплаты авансовых платежей по НДФЛ продлевать его действие и тем самым свое законное пребывание в России (на один год), без посещения ФМС.

Иностранный специалист может приехать в Россию по приглашению работодателя. Либо по прибытию в страну начать поиски вакансий, это преимущественно для жителей СНГ и других государств, с кем налажен безвизовый режим. Для достаточно оформить трудовой патент и путем уплаты авансовых платежей по НДФЛ продлевать его действие и тем самым свое законное пребывание в России (на один год), без посещения ФМС.

Трудовой контракт с иностранным специалистом

Официальное трудоустройство можно подтвердить подписанным трудовым договором, это касается и иностранных граждан. Трудовой кодекс РФ гарантирует иностранным специалистам, возможность требовать от работодателя заключение контракта без срока ограничения его действия. Договор теряет свою силу, по истечении действия разрешения на работу или патента. Однако, трудовое законодательство предполагает лишь на период продления или переоформления документов, отстранение от работы.

Налогообложение иностранных граждан в 2021 году

Налогообложение иностранных граждан в 2021 году зависит от статуса иностранца – резидент и нерезидент. А также установлен визовый режим между Россией и той страной, из которой прибыл специалист. И наличие между государствами соглашения об устранении двойного налогообложения

А также установлен визовый режим между Россией и той страной, из которой прибыл специалист. И наличие между государствами соглашения об устранении двойного налогообложения

Налоги на доходы иностранного работника

На доходы иностранных специалистов, кроме высококвалифицированных, необходимо начислять и уплачивать в бюджет взносы на соцстрахование:

– пенсионное – 22%,

– медицинское -5,1%,

– от производственного травматизма (по классу профессионального риска).

Не освобождаются иностранные работники от уплаты налога с доходов физического лица.

Ставки НДФЛ для иностранцев

Ставка налога с доходов, поступивших в пользу иностранного гражданина из российских источников, составляет 30%.

На практике используются следующие ставки:

| Категория | Размер ставки |

| Налоговые резиденты | 13% со всех доходов |

| Иностранные граждане со статусом беженца, с РВП, из стран ЕАЭС | 13% с заработной платы, 15% – с дивидендов |

| Дивиденды юридического лица РФ, учредителем которого является подданный другого государства, постоянно проживающий на своей родине | уменьшат на 15%, а все остальные доходы на 30% |

Если статус иностранного работника меняется в течение календарного года с нерезидента на резидента, то ранее удержанный НДФЛ будет пересчитан по льготной ставке в 13%.

Статус налогового резидента

Нерезиденты не могут пользоваться налоговыми вычетами, такая возможность только у тех, кто пребывал на территории России 183 и более дней за предшествующий год и получил статус резидента. Посчитать количество дней можно, основываясь на данных загранпаспорта с визовыми отметками.

Налоги для граждан стран-участников ЕАЭС

Граждане из стран, входящих в Евразийский экономический союз, прибывшие для трудоустройства или для занятия бизнесом в Россию получают наибольшее количество льгот и привилегий (к примеру, для них упрощен миграционный учет, не нужно получать трудовой патент).

Для граждан из стран ЕАЭС предусмотрен упрощенный порядок во всем. Не нужно легализовывать документы о получении специальности. Порядок трудоустройство для лиц из Беларуси, Казахстана, Армении и Киргизии приближены применительно к россиянам, но тем не менее, они остаются иностранными гражданами, т. е. работодатель должен уведомить налоговые органы и миграционные службы о заключении трудовых отношений с иностранцами.

е. работодатель должен уведомить налоговые органы и миграционные службы о заключении трудовых отношений с иностранцами.

НДФЛ из доходов ВКС

- Заработанная плата облагается НДФЛ по ставке 13% без присвоения статуса налогового резидента.

- Доходы освобождены от социальных взносов на пенсионное страхование, только до получения вида на жительство.

- Остальные доходы, уменьшатся на 15, 30% в зависимости от вида поступлений.

Налог с доходов для беженцев

Доходы иностранцев, получивших статус беженца в РФ, также облагаются по сниженной ставке.

Статус налогового нерезидента

Иностранный гражданин–нерезидент начинает свою трудовую деятельность на территории Российской Федерации на основании разрешения. К нему применима ставка НДФЛ в размере 30% от заработной платы, т.к. суммарное количество дней пребывания в России менее 183 дней. Ставка НДФЛ для нерезидентов, работающих на основании патента, составляет 13%.

НДФЛ и страховые взносы с доходов иностранного работника

Налогом облагаются доходы всех иностранных граждан вне зависимости от миграционного статуса (п.1 ст. 207 НК РФ). Работодатель является налоговым агентом, который исчисляет и удерживает НДФЛ в бюджет. Для определения размера ставки НДФЛ необходимо разобраться, является ли он налоговым резидентом, т.е. нахождение на территории Российской Федерации не менее 183 дней в течение последних 12 месяцев.

Ставки НДФЛ и страховых взносов с иностранного сотрудника в зависимости от его статуса

Поскольку именно работодатель платит за своих работников страховые взносы, а также выступает налоговым агентом физлица по подоходному налогу, важно знать необходимые ставки, которые не всегда бывает просто найти в их многообразии. Рассмотрим все возможные варианты.

Временно пребывающий с разрешением на работу

По трудовому договору

| Подоходный налог (183 дня), % | Подоходный налог (после 183 дней), % | ПФР, % | Соцстрах (от несчастных случаев и профзаболеваний), % | Соцстрах (временная нетрудоспособность и материнство), % |

| 30 | 13 | 22 | от 0,2 до 8,5 в зависимости от класса профриска | 1,8 |

Важно! В отношении ставки подоходного налога играет роль, является ли лицом налоговым резидентом России. Если иностранец живет в РФ не менее 184 дней в течение одного календарного года, то он признается резидентом и уплачивает налог наравне с другими резидентами-россиянами.

Если иностранец живет в РФ не менее 184 дней в течение одного календарного года, то он признается резидентом и уплачивает налог наравне с другими резидентами-россиянами.

По гражданско-правовому договору

Изменяются только размер отчислений в ФСС: по умолчанию наниматель не делает никаких перечислений, и только если в самом договоре такая обязанность прописано, то он делает отчисления в установленном размере.

Временно пребывающий с патентом

По трудовому договору

Размеры следующие:

- Налог на доходы – 13%.

- Пенсионные взносы – 22%.

- Выплата в соцстрах – в соответствии с общими тарифами + 1,8% по нетрудоспособности.

По гражданско-правовому договору

Размеры отчислений идентичны, но в соцстрах могут не выплачиваться, если это прямо не указано в самом договоре.

Временно пребывающий из ЕАЭС

По трудовому договору

| Подоходный налог (183 дня), % | Подоходный налог (после 183 дней), % | ПФР, % | Соцстрах (от несчастных случаев и профзаболеваний), % | Соцстрах (временная нетрудоспособность и материнство), % |

| 30 | 13 | 22 | от 0,2 до 8,5 в зависимости от класса профриска | 1,8 |

По гражданско-правовому договору

За сотрудников по договору оказания услуги или выполнения работ не делаются отчисления в соцстрах.

Временно пребывающий высококвалифицированный специалист

По трудовому договору

За таких иностранцев придется заплатить только 1/13 зарплату в качестве налогообложения и в соответствии с действующими тарифами отчисления в соцстрах на случай получения профессионального заболевания.

По гражданско-правовому договору

Уплачивается только 13% подоходного налога.

Временно пребывающий высококвалифицированный специалист из ЕАЭС

По трудовому договору

Помимо 13-процентного налога на доходы должны быть сделаны следующие отчисления:

- отчисления на случай ВН – 2,9%;

- на случай производственной травмы или заболевания – по тарифам;

- медицинская страховка – 5,1%.

По гражданско-правовому договору

Отличие от работников по ТД – не нужно платить за социальное страхование.

Дистанционный работник вне РФ

По трудовому договору

Делаются отчисления только в ФСС (несчастные случаи и профзаболевания).

Важно! Во избежание двойного налогообложения подоходный налог в России с такого лица также не должен удерживаться (если работник не является российским налоговым резидентом).

По гражданско-правовому договору

Поскольку работник не проживает в России и не может воспользоваться ни пенсией, ни социальным или медицинским страхованием – никакие взносы он не платит.

Беженец

По трудовому договору

| НДФЛ, % | ПФР, % | ФСС (несчастные случаи), % | ФСС (нетрудоспособность), % | ФОМС, % |

| 13 | Да | 2,9 | 5,1 |

По гражданско-правовому договору

Платежи те же, но в соцстрах они выплачиваются, только если это прописано в договоре.

Иностранец, получивший временное убежище

По трудовому договору

Размер отчислений (%):

- Налог на доходы – 13.

- ПФР – 22.

- ФСС – 1,8 + тариф (по профессиональному классу риска).

- Медстрах – 5,1.

По гражданско-правовому договору

Те же, за минусом фонда социального страхования.

Иностранец с РВП

По трудовому договору

| Подоходный налог (нерезиденты), % | Подоходный налог (резиденты), % | ПФР, % | Соцстрах (от несчастных случаев и профзаболеваний), % | Соцстрах (временная нетрудоспособность и материнство), % | ФОМС, % |

| 30 | 13 | 22 | по тарифу | 2,9 | 5,1 |

По гражданско-правовому договору

Размеры начислений соответствуют трудовым отношениям, но если этого не прописано в договоре, могут не проводиться взносы на социальное страхование.

Иностранец с РВП из ЕАЭС

По трудовому договору

Аналогичны расходам по работниках не из этого союза, но НДФЛ выплачивается в любом случае по ставке 13%.

По гражданско-правовому договору

Дополнительно по сравнению с трудовым договором можно сэкономить на платежах в ФСС.

Высококвалифицированный специалист с РВП

По трудовому договору

Помимо 13% НДФЛ и 22% – в ПФР, требуется оплата социальной страховки 2,9% + тариф (по несчастным случаям).

По гражданско-правовому договору

Оплачивается только налог и пенсионное страхование по указанным выше нормативам.

Высококвалифицированный специалист с РВП из ЕАЭС

По трудовому договору

Полностью как за российского работника, т. е. 13% подоходного налога и минимум 30,2% отчислений, включая

е. 13% подоходного налога и минимум 30,2% отчислений, включая

- 22 – пенсионная страховка;

- 5,1 – медицинская страховка;

- 3,1 – социальная страховка (2,9 + тариф от 0,2 до 8,5).

По гражданско-правовому договору

Размеры те же, но социальную страховку можно не платить.

Иностранец с ВНЖ

По трудовому договору

| НДФЛ, % | Пенсионный фонд, % | ФСС (НС), % | ФСС (ВТ), % |

| 13 | 22 | + | 2,9 |

По гражданско-правовому договору

Среди расходов – только первые два столбца из предыдущей таблицы.

Высококвалифицированный специалист с ВНЖ из ЕАЭС

По трудовому договору

См. таблицу в отношении специалистов не из экономического союза (+5,1% – на обязательное медицинское страхование).

По гражданско-правовому договору

Начисления:

- налог на доходы – 13;

- пенсионный фонд – 22;

- фонд медицинского страхования – 5,1.

Лицо без гражданства, временно пребывающее, с патентом

По трудовому договору

Должны производиться следующие платежи:

- тринадцатипроцентный налог;

- пенсионная страховка – 22%;

- социальное страхование – от 2 до 10,3%.

По гражданско-правовому договору

Только налог и пенсионное страхование в указанных выше размерах.

Лицо без гражданства, временно пребывающее, с разрешением на работу

По трудовому договору

Расходы в этом случае составят:

- По налогу – 30 и 13 процентов для нерезидентов и резидентов соответственно.

- Пенсионный фонд – стандартный платеж.

- Соцстрах – 1,8% + тариф.

По гражданско-правовому договору

Первые два платежа по указанным в списке выше тарифам.

Лицо без гражданства с РВП

По трудовому договору

В полном объеме как на российского работника, но с нерезидентов необходимо удержать налог в размере 30% от заработка.

По гражданско-правовому договору

Те же условия, но если это не указано в договоре ГПХ, взносы на социальное страхование не начисляются.

Лицо без гражданства с ВНЖ

По трудовому договору

Идентичны перечислениям с работников, имеющих разрешение на временное проживание.

По гражданско-правовому договору

| Подоходный налог (нерезиденты), % | Подоходный налог (резиденты), % | ПФР, % | ФОМС, % |

| 30 | 13 | 22 | 5,1 |

не может платить налоги | H&R Block

Даже если вы не можете вовремя платить налоги, вам все равно нужно вовремя подать налоговую декларацию..JPG) Если вы этого не сделаете, вы также заплатите штраф за позднюю подачу налоговой декларации и уплаченные налоги.

Если вы этого не сделаете, вы также заплатите штраф за позднюю подачу налоговой декларации и уплаченные налоги.

Если у вас есть задолженность по налогу и вы не подаете декларацию вовремя, штраф за просрочку подачи обычно составляет 5% от суммы налога, который вы должны заплатить за каждый месяц или неполный месяц, в течение которого ваша декларация просрочена. Это касается максимум 25% причитающегося налога.

Если ваша декларация просрочена более чем на 60 дней, минимальный штраф за просрочку подачи будет меньшим из следующих:

- $ 205

- 100% неуплаченного налога

Проценты

Обычно у вас будут начисляться проценты по неуплаченным налогам с даты подачи налоговой декларации до даты платежа.Процентная ставка IRS — это федеральная краткосрочная ставка плюс 3%. Ставка устанавливается каждые три месяца, а проценты начисляются ежедневно. Процентная ставка в последнее время составляла около 5%.

Вы также будете иметь проценты по штрафам за просрочку подачи документов.

Если вы подадите заявление вовремя, но не заплатите всю причитающуюся сумму, вам, как правило, придется заплатить штраф за просрочку платежа. Это 0,5% от суммы налога, который вы должны платить за месяц или за часть месяца, пока вы не уплатите налог в полном объеме. С вас будет взиматься максимальный штраф в размере 25% от суммы налога.

Ставка 0,5% увеличивается до 1%, если налог остается неуплаченным через 10 дней после того, как IRS выпустит уведомление о намерении взимать налог. Если вы подадите заявку до установленного срока, ставка снизится до 0,25% за любой месяц, в течение которого действует соглашение о рассрочке. Однако эта процентная ставка меняется.

Рассрочка

Соглашение о рассрочке платежа может помочь вам уплатить налоги в течение определенного периода времени, а не сразу в апреле. Вы можете запросить рассрочку по телефону:

- Заключение договора онлайн-платежа

- Форма подачи 9465: Запрос на рассрочку

Отправьте заполненный документ вместе с возвратом.

Вы можете подать онлайн-заявку, если ваша задолженность по налогам, штрафам и процентам меньше 50 000 долларов США. Если IRS одобрит ваш запрос, они установят план ежемесячных платежей для погашения вашей задолженности.

Ваши сборы за заключение договора о рассрочке включают:

- Соглашение об онлайн-оплате: 149 долларов США

- Соглашение об онлайн-оплате с прямым дебетом: 31 долларов США

- Соглашение о регулярной рассрочке: $ 225

- Соглашение о регулярной рассрочке с прямым дебетом: 107 долларов США

- Лица с низкими доходами могут претендовать на получение пониженного сбора в размере 43 долларов США, заполнив форму 13844: Заявление о снижении платы за пользование для соглашений о рассрочке платежа.

Ваш запрос на рассрочку не может быть отклонен, если ваша задолженность составляет менее 10 000 долларов и применяются все следующие условия:

- В течение последних пяти налоговых лет вы — и ваш (а) супруг (а) при подаче совместной декларации — имели:

- Своевременно подал все декларации

- Уплачены все причитающиеся налоги на прибыль

- Не заключена рассрочка по уплате налога на прибыль

- Вы соглашаетесь выплатить полную сумму вашей задолженности в течение трех лет и соблюдать налоговое законодательство, пока соглашение остается в силе.

- Вы финансово не в состоянии полностью погасить обязательство в установленный срок. Тем не менее, IRS обычно предоставляет рассрочку, даже если вы можете заплатить полностью, если оба из них верны:

- Ваша ответственность не превышает 10 000 долларов США.

- Вы соответствуете другим критериям.

Вы все равно можете претендовать на рассрочку, если применимо одно из следующих условий:

- Вышеуказанные условия не применимы к вашей ситуации.

- Вы должны 50 000 долларов или больше.

Возможно, вам лучше использовать другой способ оплаты, например, банковский кредит или кредитную карту. Вы должны определить, какой метод оплаты приводит к наименьшей общей стоимости.

Можете ли вы добавить к старому соглашению о рассрочке?

Хотите знать, можете ли вы добавить к соглашению о рассрочке платежей IRS, которое вы заключили в прошлом году, потому что вы не можете снова платить налоги вовремя в этом году? К сожалению, в этом году вы можете оформить рассрочку только в том случае, если вы полностью оплатили прошлогоднее соглашение. Вы не можете заключить договор рассрочки IRS на несколько лет одновременно.

Вы не можете заключить договор рассрочки IRS на несколько лет одновременно.

Какая процентная ставка по договорам рассрочки?

Налогоплательщики, которые должны платить налоги IRS, обычно в конечном итоге должны платить больше, чем просто налоги. Если вы не можете уплатить причитающийся вам подоходный налог в установленный срок, к первоначальному сальдо налога добавляются проценты и штрафы за просрочку платежа.

Лучший способ предотвратить накопление пени и пени — погасить налоговую задолженность.Многие люди, которые не могут сразу выплатить остаток в полном объеме, заключают договор о рассрочке платежа с IRS.

Это уменьшает сумму начисляемых процентов и штрафов и разбивает задолженность по налогам на доступные минимальные ежемесячные платежи.

Процентная ставка по просроченным налоговым платежам значительно отличается, если у вас есть договор о рассрочке платежа с IRS, а если у вас его нет.

Процентная ставка без рассрочки платежа — если вы не подаете вовремя:

- Если вы задолжали налоги и не подали налоговую декларацию или не уплатили причитающуюся сумму вовремя, вы получите уведомление IRS, и на оставшуюся сумму будут начислены проценты.

- Ежедневно начисляется процентная ставка, равная федеральной краткосрочной ставке + 3%, которая в настоящее время составляет примерно 5%.

- Кроме того, IRS будет взимать штрафы за несвоевременную подачу заявок.

Процентная ставка без рассрочки платежа — при своевременной подаче заявки:

- Если вы подадите декларацию вовремя, но не оплатите причитающийся налоговый счет, вам придется заплатить штраф за неуплату

- Штраф за неуплату составляет 0.5% от суммы налога, которую вы должны ежемесячно, до полной уплаты налога

- С вас может взиматься штраф в размере до 25% от суммы налога.

Итак, сколько процентов IRS взимает по соглашениям о рассрочке?

Процентная ставка с рассрочкой платежа:

- Штраф за неуплату уменьшен вдвое

- Процентная ставка по соглашению о рассрочке IRS снижается до 0,25%.

- Проценты и штрафы за неуплату продолжают начисляться до тех пор, пока не будет полностью выплачена общая сумма невыплаченных налогов.

Комиссии по договорам рассрочки

Многие соглашения о рассрочке с IRS требуют уплаты дополнительных сборов для создания планов и определения способов оплаты.

Сборы за установку

Комиссия за заключение соглашения о рассрочке. Первоначальная стоимость заключения соглашения о выплате в рассрочку варьируется в зависимости от типа соглашения о выплате в рассрочку, от того, как вы составляете соглашение и какой из вариантов оплаты вы выбираете.

Типы договоров рассрочки

Договор гарантированной рассрочки

Если вы можете погасить задолженность по подоходному налогу на сумму менее 10 000 долларов в течение трех лет, вы имеете право на краткосрочный план выплат.Если вы сможете погасить в течение 120 дней, плата за установку не взимается.

Варианты ежемесячной оплаты:

- Прямые дебетовые платежи на ваши банковские счета.

- Чек или денежный перевод

- Кредитная или дебетовая карта (взимается комиссия за обработку платежей)

- Платежи онлайн или по телефону через электронную систему федеральных налоговых платежей (EFTPS)

Долгосрочная рассрочка

Если у вас большая налоговая задолженность и вам требуется больше времени для ее погашения, вам всегда необходимо установить долгосрочный план выплат. Все долги на сумму более 25 000 долларов США требуют снятия прямого дебетового списания с вашего ежемесячного счета.

Все долги на сумму более 25 000 долларов США требуют снятия прямого дебетового списания с вашего ежемесячного счета.

Лица с низкими доходами могут претендовать на получение сниженного сбора в размере 43 долларов США, заполнив форму 13844 «Заявление о снижении платы с пользователя для соглашений о рассрочке».

Как уменьшить сумму пени и пеней

Процентные ставки по соглашениям IRS в рассрочку ежедневно начисляются на ваш долг до тех пор, пока он не будет погашен. Чем раньше вы выплатите свой налоговый долг, тем больше вы сэкономите на выплате процентов.

Вы можете выплатить полную сумму (или часть) своего баланса онлайн и / или с помощью специального налогового юриста.

Существуют ли сборы и штрафы по другим платежным соглашениям с IRS?

IRS не взимает комиссию при оплате чеком или прямым дебетом со своего банковского счета. Если вы решите оплатить взносы по соглашению о рассрочке платежа с помощью кредитной или дебетовой карты, три платежных системы, утвержденные IRS, взимают комиссию, которая обычно составляет 1. От 87% до 1,99% для обработки этих видов платежей.

От 87% до 1,99% для обработки этих видов платежей.

Компромиссное предложение

Компромиссное предложение — это соглашение IRS, которое разрешает ваши налоговые обязательства путем уплаты согласованного урегулирования на сумму, меньшую, чем причитающаяся сумма налога. Существует единовременная сумма в размере 186 долларов для урегулирования ваших налогов с помощью Компромиссного предложения, и вы можете подать заявку через форму 656 IRS.

Если у вас есть законная причина, по которой вы не можете полностью уплатить налоги и имеете право на Компромиссное предложение, вы можете оплатить либо единовременную выплату, либо периодический платеж.

С опцией единовременной выплаты вам необходимо будет заплатить 20% от указанной суммы предложения при подаче заявки. В качестве альтернативы, при периодической оплате вам необходимо будет вместе с заявкой вносить первоначальный платеж и производить ежемесячные платежи в соответствии с предложенными условиями.

Пени и пени прекращаются после полной уплаты согласованной суммы налога.

В настоящее время не коллекционируется

Если вы не можете заплатить какую-либо сумму невыплаченного остатка налога, вы можете потребовать, чтобы IRS задержал сбор до тех пор, пока вы не сможете произвести оплату.

Если IRS определит, что вы испытываете финансовые затруднения, они могут посчитать, что ваш счет в настоящее время не подлежит взысканию, и вы можете отложить выплату до улучшения вашего финансового состояния. Плата, связанная с соглашением о платеже, который в настоящее время не подлежит взысканию, не взимается.

Преимущества работы с налоговым юристом Polston

Неспособность платить налоги, которые вы должны налоговой службе, вызывает стресс, и бывает трудно выбрать, какой вариант лучше всего погасить ваш долг.

Вы обязаны поговорить с налоговым юристом Полстона, который сможет полностью проинформировать вас о ваших налоговых правах и обсудить доступные вам варианты погашения долга. Они также могут изучить детали вашего налогового дела и провести переговоры напрямую с IRS, чтобы получить наилучший результат для вашей ситуации.

Они также могут изучить детали вашего налогового дела и провести переговоры напрямую с IRS, чтобы получить наилучший результат для вашей ситуации.

Свяжитесь с нами сегодня, чтобы выбраться из долгов и вернуться к нормальной жизни.

Как рассчитать процентную ставку и штрафы по просроченным налогам

Источник изображения: 401kcalculator.org через Flickr.

Если вы платите налоги с опозданием, IRS может взимать с вас проценты с неуплаченного остатка, а также назначить штраф в зависимости от того, насколько вы опоздали.Точная сумма, которую вам придется заплатить, зависит от нескольких факторов, таких как своевременная подача налоговой декларации, размер вашей задолженности и текущая процентная ставка. Хотя IRS рассматривает каждый просроченный платеж в индивидуальном порядке, вот как вы можете получить хорошее представление о том, сколько вы должны в виде процентов и штрафов.

Как начисляются проценты

Из двух начислений, с которыми вы можете столкнуться, процент вычислить проще. Процентная ставка IRS определяется федеральной краткосрочной ставкой плюс 3%.Поскольку федеральная краткосрочная процентная ставка в течение некоторого времени была близка к 0%, процентная ставка, взимаемая с просроченных налоговых платежей, составляет 3% на момент написания этой статьи (октябрь 2015 г.).

Процентная ставка IRS определяется федеральной краткосрочной ставкой плюс 3%.Поскольку федеральная краткосрочная процентная ставка в течение некоторого времени была близка к 0%, процентная ставка, взимаемая с просроченных налоговых платежей, составляет 3% на момент написания этой статьи (октябрь 2015 г.).

Имейте в виду, что, по широко распространенным прогнозам, процентные ставки начнут расти в недалеком будущем, так что это может (и, вероятно, будет) со временем измениться.

Проценты начисляются ежедневно, поэтому каждый день, когда вы опаздываете с уплатой налогов, ваша задолженность составляет 0,0082% от остатка.

Итак, если вы задолжали IRS 1000 долларов и опаздываете на 90 дней, сначала рассчитайте свой ежедневный процентный платеж, который составит около 0 долларов.082. Затем умножьте это на 90 дней, чтобы получить общую сумму процентов в размере 7,40 долларов США.

Два вида штрафов

Просроченные штрафы могут быть немного сложнее вычислить и зависят от того, подали ли вы свою налоговую декларацию или нет.

Если вы задолжали IRS остаток, штраф рассчитывается как 0,5% от суммы вашей задолженности за каждый месяц (или неполный месяц), за который вы опаздываете, но не более 25%. Кроме того, этот штраф за просрочку платежа увеличивается до 1% в месяц, если ваши налоги остаются неуплаченными через 10 дней после того, как IRS выпустит уведомление о взыскании собственности.

С другой стороны, если вы не подадите свою налоговую декларацию вовремя, штраф будет гораздо более суровым. Штраф за не подачу заявки составляет 5% от суммы, которую вы должны в месяц (или неполный месяц), что сочетает в себе сбор за просрочку подачи в размере 4,5% и плату за просрочку платежа в размере 0,5%. Теперь сбор за просрочку подачи документов также составляет максимум 25% от невыплаченного баланса, но сбор за просрочку платежа может продолжаться, в сумме до 47,5% от неуплаченного налога.

Наконец, если вы подали декларацию с опозданием более чем на 60 дней, минимальный штраф в размере за непредставление составляет 135 долларов или 100% налога, который вы должны заплатить, в зависимости от того, что меньше.

Как видите, ежемесячный штраф за неподачу налоговой декларации в 10 раз выше, чем штраф за просрочку платежа. Итак, если вы не можете выплатить сумму, которую вы должны до даты подачи, важно все равно подать декларацию.

Также важно отметить, что штрафы и пени могут взиматься, даже если вы подадите расширение. Продление просто переносит крайний срок подачи с 15 апреля на 15 октября. Однако, если у вас есть задолженность по налогам за год, сумма все равно подлежит уплате 15 апреля.Если он не будет полностью оплачен до 15 апреля, начнут накапливаться проценты и штрафы.

Пример

Давайте рассмотрим случай, когда кто-то подает декларацию вовремя, но имеет задолженность в размере 5 000 долларов и выплачивает остаток через 110 дней после крайнего срока 15 апреля. Итак, согласно ежедневному расчету процентов, описанному ранее, этот налогоплательщик должен был бы выплатить 45,21 доллара по процентам. А поскольку 110 дней — это больше трех месяцев, но меньше четырех, им придется заплатить штрафы за просрочку платежа в размере четырех месяцев или 2% от баланса (0. 5% раз по четыре месяца). Это означает штраф за просрочку платежа в размере 100 долларов США. Таким образом, в этом случае проценты и штрафы составляют 145,21 доллара.

5% раз по четыре месяца). Это означает штраф за просрочку платежа в размере 100 долларов США. Таким образом, в этом случае проценты и штрафы составляют 145,21 доллара.

Если у вас есть веская причина не платить …

Ранее мы кратко упоминали, как IRS рассматривает каждый случай индивидуально. Это означает, что штрафы могут быть отменены или уменьшены, если имелась законная причина для отказа в подаче или уплате налогов. Согласно веб-сайту IRS: «IRS может уменьшить штрафы за подачу заявки и просрочку платежа, если у вас есть разумная причина и отказ не был вызван умышленным пренебрежением.«

Например, если вы были в больнице в течение недели до крайнего срока подачи документов, IRS может проявить снисходительность. Или, если вы стали жертвой стихийного бедствия, IRS может отменить крайние сроки.

Однако в большинстве случаев проценты и штрафы начинают накапливаться на невыплаченных остатках, как только истекает крайний срок — 15 апреля.

Эта статья является частью Центра знаний Motley Fool’s Knowledge Center, который был создан на основе собранной мудрости фантастического сообщества инвесторов. Мы хотели бы услышать ваши вопросы, мысли и мнения о Центре знаний в целом или об этой странице в частности. Ваш вклад поможет нам помочь миру лучше инвестировать! Напишите нам по адресу [email protected]. Спасибо — и продолжайте дурачиться!

Мы хотели бы услышать ваши вопросы, мысли и мнения о Центре знаний в целом или об этой странице в частности. Ваш вклад поможет нам помочь миру лучше инвестировать! Напишите нам по адресу [email protected]. Спасибо — и продолжайте дурачиться!

Каким образом сберегательный счет облагается налогом?

Если у вас есть деньги на традиционном сберегательном счете, скорее всего, вы не зарабатываете значительных денег в виде процентов, учитывая сегодняшние низкие ставки. Но любые проценты, заработанные на сберегательном счете, считаются налогооблагаемым доходом Налоговой службой (IRS) и должны указываться в вашей налоговой декларации.

Сюда входят проценты, полученные на традиционных сберегательных счетах, а также на высокодоходных сберегательных счетах, депозитных сертификатах (CD) и депозитных счетах денежного рынка.

Ключевые выводы

- Любые проценты, полученные на сберегательном счете, являются налогооблагаемым доходом.

- Ваш банк отправит вам форму 1099-INT для любых процентов, заработанных более 10 долларов США, но вы должны сообщать о любых полученных процентах (даже если они меньше 10 долларов США).

- Проценты со сберегательного счета считаются добавлением к вашему налогооблагаемому доходу за год, в котором они были выплачены.

Что подлежит налогообложению и почему

Сберегательные счета обычно не считаются инвестициями. Однако они действительно зарабатывают деньги в виде процентов, и IRS считает проценты по ним налогооблагаемым доходом, независимо от того, храните ли вы деньги на счете, переводите их на другой счет или снимаете их.

То есть, когда банк выплачивает проценты на ваш счет, вы должны будете платить налоги за этот год по процентам.

Ваш банк или другое финансовое учреждение отправит вам налоговую форму 1099-INT в начале нового года для любых процентов, полученных на счете, если доход превышает 10 долларов США.Однако независимо от того, получаете вы 1099-INT или нет, вы должны сообщать обо всех процентных доходах, даже если это всего несколько долларов.

Проценты со сберегательного счета облагаются налогом по ставке налога на заработанный доход за год. Другими словами, это прибавка к вашему заработку и как таковая облагается налогом. По состоянию на 2020 налоговый год эти ставки варьировались от 10% до 37%.

Если ваш чистый инвестиционный доход (NII) или модифицированный скорректированный валовой доход (MAGI) превышает определенный порог, процентный доход также подлежит обложению другим налогом, называемым налогом на чистый инвестиционный доход.

Если вы получили денежный бонус за регистрацию своего сберегательного счета, вы должны будете уплатить подоходный налог с этой суммы. Ваш банк сообщит об этом в вашей форме 1099-INT.

Что освобождено от налога

Заработанные проценты на сберегательных счетах облагаются налогом, но вам не нужно платить налоги со всего остатка на вашем счете. Эти деньги — ваши сбережения, и вы, вероятно, уже заплатили с них подоходный налог, прежде чем положить их на свой счет.

Если на вашем сберегательном счете 10 000 долларов, а на вашем счету 0.2%, вы облагаетесь налогом только с 20 долларов процентов, которые вам выплачивает банк, а не с основной суммы, на которую были начислены эти проценты.

Исключения из уплаты налогов на проценты

Некоторые типы счетов, такие как традиционные и индивидуальные пенсионные счета Рота (IRA), позволяют начислять проценты по сбережениям с отсроченным налогом. То есть вам не нужно из года в год указывать прибыль на счете как налогооблагаемую прибыль. Налоги откладываются до тех пор, пока вы не выйдете на пенсию.

В традиционном счете IRA или 401 (k) вы не должны платить налоги с вашего счета или его доходов, пока вы накапливаете деньги.Когда вы снимаете деньги, предположительно после выхода на пенсию, вы должны подоходный налог с обеих сторон.

С Roth IRA вы платите подоходный налог с денег, которые вы вкладываете каждый год. Вы не должны платить налоги на основную сумму или заработок, когда снимаете деньги после достижения возраста 59½ лет.

Как подать

В начале каждого года банк, в котором находится ваш сберегательный счет, присылает вам форму 1099-INT, в которой указаны проценты, полученные за предыдущий год. В некоторых случаях это может быть часть более крупного заявления от брокера.Это сумма, которую вы указываете на счете как налогооблагаемый доход.

Советник Insight

Ребекка Доусон

Silber Bennett Financial, Лос-Анджелес, CA

Финансовое учреждение, в котором находится ваш сберегательный счет, в конце января отправляет по почте форму 1099-INT с указанием процентов, полученных за предыдущий год, если вы заработали более 10 долларов США в виде процентов по счету. Однако IRS требует, чтобы вы сообщали обо всех налогооблагаемых доходах. Если вы приняли денежное вознаграждение от банка для открытия нового сберегательного счета, этот бонус также подлежит налогообложению и также должен быть сообщен.Если ваши налоги не уплачиваются с процентов, полученных на вашем сберегательном счете, IRS будет применять штрафы и сборы.

Эти правила применяются только к традиционным или онлайн-сберегательным счетам. Их не следует путать со сбережениями, хранящимися в ИРА. Проценты по ним отсрочены от уплаты налогов; вы платите налоги с него только при выводе средств.

Расчет процентного вычета по жилищной ипотеке (HMID)

Вычет процентов по ипотеке (HMID) — одна из самых желанных американских налоговых льгот.Риэлторы, домовладельцы, потенциальные домовладельцы и даже налоговые бухгалтеры рекламируют его ценность. По правде говоря, миф часто лучше реальности.

Ключевые выводы

- Вычет процентов по ипотеке (HMID) позволяет домовладельцам вычитать проценты по ипотеке, выплаченные на сумму до 750 000 долларов из основной суммы кредита.

- Закон о сокращении налогов и занятости (TCJA), принятый в 2017 году, снизил максимальную сумму основного долга по ипотеке, имеющую право на вычитаемые проценты, до 750 000 долларов (с 1 миллиона долларов) для новых ссуд.

- TCJA также почти удвоил стандартные вычеты, что избавило многих налогоплательщиков от необходимости перечислять их.

- В результате, большинство из них полностью отказались от налоговых вычетов по ипотечным процентам.

Расчет вычета налога на проценты по ипотеке

Большинство домовладельцев теперь ничего не получают

Закон о сокращении налогов и занятости (TCJA), принятый в 2017 году, все изменил. Он снизил максимальную сумму основного долга по ипотеке, имеющую право на вычитаемый процент, до 750 000 долларов (с 1 миллиона долларов) для новых ссуд (что означает, что домовладельцы могут вычесть проценты, выплаченные по ипотечному долгу на сумму до 750 000 долларов).Но это также почти удвоило стандартные вычеты, что избавило многих налогоплательщиков от необходимости перечислять их.

В результате большинство из них полностью отказались от налоговых вычетов по ипотечным процентам. Ожидается, что в первый год после введения TCJA около 135,2 миллиона налогоплательщиков выберут стандартный вычет.

Для сравнения, ожидалось, что 20,4 миллиона будут внесены в список, и из них 16,46 миллиона будут претендовать на вычет процентов по ипотеке.В Соединенных Штатах насчитывается более 80 миллионов непогашенных ипотечных кредитов, что говорит о том, что подавляющее большинство домовладельцев не получают выгоды от вычета процентов по ипотеке.

Налоговый вычет по ипотечным процентам — это, пожалуй, наиболее неправильно понимаемый аспект домовладения. Он приобрел почти мифический статус до такой степени, что многие потенциальные домовладельцы продаются на льготах еще до того, как они даже изучат математику, чтобы определить свое право на получение пособия. В основе этого мифа лежат два основных заблуждения: первое заключается в том, что каждый домовладелец получает налоговые льготы, а второе заключается в том, что каждый доллар, уплаченный в виде процентов по ипотеке, приводит к снижению обязательств по подоходному налогу в соотношении доллар к доллару.

Удержание процентов по ипотеке

Заблуждение 1: Вы получите налоговую льготу

Несмотря на шумиху, подавляющее большинство домовладельцев вообще не получают налоговых льгот от налогового вычета по ипотечным процентам. Имейте в виду, что даже для того, чтобы иметь право на вычет, домовладельцы должны перечислить свои вычеты при определении своих налоговых обязательств. Детализация дает возможность учитывать конкретные расходы, включая проценты по ипотеке, налоги на имущество и частичные медицинские расходы.Поскольку проценты по ипотеке часто являются крупнейшими из этих расходов, которые платит налогоплательщик, их вычет часто упоминается как финансовый стимул для покупки дома.

Еще раз, хотя идея является привлекательной в теории, в действительности принятие TCJA означает, что для большинства людей больше не имеет смысла перечислять вычеты по статьям. Для налогоплательщиков, которые не замужем или состоят в браке, но подающих отдельно, стандартный вычет составляет 12 400 долларов в 2020 году и 12 550 долларов в 2021 году. Для глав домохозяйств он составляет 18 650 долларов в 2020 году и 18 800 долларов в 2021 году.Для супружеских пар, подающих документы совместно, стандартный вычет составляет 24 800 долларов в 2020 году и 25 100 долларов в 2021 году.

Налогоплательщикам, у которых нет вычетов, которые в сумме превышают стандартные суммы вычетов, не нужно детализировать, и, следовательно, они не получают налоговой выгоды от уплаты процентов по своим ипотечным кредитам.

Заблуждение 2: это будет большой вычет

Даже для домовладельцев, которые перечисляют свои налоги и имеют право на вычет по налогу на проценты по ипотеке, сумма вычета составляет лишь часть суммы процентов, уплаченных по ипотеке.И снова, чтобы полностью понять ситуацию, требуется небольшое вычисление чисел, потому что вычет не является налоговой льготой.

Вы не получаете налоговой льготы в размере 1 доллара на каждый потраченный доллар; вы получаете гроши на доллар. В отличие от кредита, который обеспечивает снижение фактических налоговых сумм в долларах к доллару, вычет процентов по ипотеке уменьшает сумму общего дохода, подлежащего налогообложению, на основе налоговой категории налогоплательщика.

В качестве упрощенного примера, налогоплательщику, потратившему 12 000 долларов на проценты по ипотеке и уплате налогов по ставке индивидуального подоходного налога 24%, будет разрешено исключить 12 000 долларов из обязательств по подоходному налогу, что приведет к экономии 2 880 долларов.Фактически, домовладелец заплатил банку 12 000 долларов в качестве процентов, чтобы менее четверти этой суммы было исключено из налогообложения.

Тратить 12000 долларов на уменьшение суммы денег, которые вы будете платить в виде налогов, на 2880 долларов просто бессмысленно. Что еще хуже, честная оценка фактической чистой экономии должна не учитывать значение стандартного вычета. В таблице ниже приводится сравнение.

| Статус налогоплательщика | Стандартное удержание (2021) | Стоимость стандартного удержания в 24% налоговой категории | Стоимость ипотечного вычета по процентам в размере 12000 долларов | Итог: разница между стандартным вычетом и ипотечным вычетом |

| Одиночный | 12 550 долларов США | $ 3 012 | $ 2 880 | 132 $ в пользу стандарта |

| Глава домохозяйства | 18 800 долл. США | 4 512 долл. США | $ 2 880 | 1632 доллара в пользу стандарта |

| женат | 25 100 долл. США | $ 6 024 | $ 2 880 | 3144 $ в пользу стандарта |

В нашем примере с процентами по ипотеке в размере 12000 долларов супружеская пара с налоговой категорией 24% получит стандартный вычет в размере 25100 долларов в 2021 году, что составит 6024 доллара в виде сокращенных налоговых платежей.Если бы пара перечислила свои вычеты в Приложении A, вычеты по ипотеке составили бы 2 880 долларов. Пара получит налоговую скидку в размере стандартного вычета, даже если у них нет ипотеки. Разница между ними — налоговая льгота, полученная при выплате банку 12 000 долларов в реальных долларах в качестве процентов по ипотеке — обернулась бы убытком в 3 144 доллара. Было бы гораздо разумнее использовать стандартный вычет, чем перечислять только для получения налогового вычета по ипотечным процентам.

Даже налогоплательщики с более высокими налоговыми категориями не получат никакой выгоды, если у них нет других вычетов на высокую долларовую стоимость, которые нужно детализировать.Налогоплательщик, потративший 12 000 долларов на проценты по ипотеке и уплативший налоги по ставке индивидуального подоходного налога 35%, получит только 4200 долларов налогового вычета. Это немного меньше того, что налогоплательщик получил бы от стандартного вычета. «Выгода» от вычета процентов по ипотеке показана в таблице ниже.

| Статус налогоплательщика | Стандартный вычет (2021) | Стоимость стандартного удержания в 35% налоговой категории | Стоимость ипотечного вычета по процентам в размере 12000 долларов | Итог: разница между стандартным вычетом и ипотечным вычетом |

| Одиночный | 12 550 долларов США | 4392 долл. США.50 | $ 4 200 | 192,50 долл. США в пользу стандартного вычета |

| Глава домохозяйства | 18 800 долл. США | 6 580 долл. США | $ 4 200 | 2380 долларов в пользу стандартного вычета |

| женат | 25 100 долл. США | $ 8 785 | $ 4 200 | 4585 долларов в пользу стандартного вычета |

При такой структуре неудивительно, что налоговые льготы, предположительно введенные для поощрения покупок жилья, как правило, используются в основном домохозяйствами с более высокими доходами.Из 14,35 миллиона налогоплательщиков в 2019 году, которые, как ожидается, будут претендовать на пособие в 2019 году, 10,56 миллиона относятся к домохозяйствам, зарабатывающим 100000 долларов в год или больше.

Кроме того, существует ограничение на размер вычета процентов по ипотеке. На 2021 год лимит составляет процент по ипотеке, выплачиваемый на первые 750 000 долларов задолженности для супружеской пары или 375 000 долларов США, если один или состоящий в браке зарегистрирован отдельно. Для задолженности, возникшей до декабря, существует несколько более высокий предел.16, 2017 (1000000 долларов США за совместную регистрацию в браке и 500000 долларов США за отдельную регистрацию в браке или холостом браке).

Лучший способ

Вместо того, чтобы тратить большие суммы денег на проценты за небольшую взамен, вам будет гораздо лучше платить наличными за ваш новый дом. Покупка за наличные сэкономит вам десятки тысяч долларов, потому что вы не будете платить проценты.

Конечно, всегда есть аргумент, что вы могли бы заработать больше денег, выплачивая проценты и инвестируя остаток своих денег на фондовом рынке.Это кажется отличной стратегией, когда рынок растет, но прогнозистов, дающих этот совет, нигде не видно, когда фондовый рынок упадет на 40%, стоимость жилья упадет на 40%, а их советы по инвестициям заставят домовладельцев больше задолжать по своим ипотечным кредитам. чем стоит дом.

Никакие вложения не гарантируют более высокую доходность, чем сумма, которую вы сэкономите, если вообще откажетесь от выплаты процентов, поэтому консервативный выбор очевиден. По возможности избегайте выплаты процентов.Расплатитесь с домом быстро, если не можете.

Investopedia требует, чтобы писатели использовали первоисточники для поддержки своей работы. Сюда входят официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. При необходимости мы также ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и непредвзятого контента, в нашем редакционная политика.Налоговая служба. «Будьте готовы к налогообложению — понимание изменений в налоговой реформе, затрагивающих отдельных лиц и семьи.”По состоянию на 24 февраля 2021 г.

Конгресс США, Объединенный комитет по налогообложению. «Обзор федеральной налоговой системы по состоянию на 2018 год», страницы 4 и 36, скачать «JCX-3-18». По состоянию на 24 февраля 2021 г.

Федеральный резервный банк Нью-Йорка. «Отчет о домашнем долге и кредитах (3 квартал 2019 г.)», стр. 4 Данные. По состоянию на 24 февраля 2021 г.

Налоговая служба. «Тема № 501:« Стоит ли перечислять по пунктам? » По состоянию на 24 февраля 2021 г.

Налоговая служба.«IRS обеспечивает корректировку налоговой инфляции на 2020 налоговый год». По состоянию на 15 марта 2021 г.

Налоговая служба. «IRS обеспечивает корректировку налоговой инфляции на 2021 налоговый год». По состоянию на 24 февраля 2021 г.

Конгресс США, Объединенный комитет по налогообложению. «Обзор федеральной налоговой системы на 2019 год», стр. 36, скачать «JCX-9-19». По состоянию на 24 февраля 2021 г.

Налоговая служба. «Публикация 936 (2019), Удержание процентов по жилищной ипотеке.”По состоянию на 24 февраля 2021 г.

Сравнить счета

Раскрытие информации рекламодателя×

Предложения, представленные в этой таблице, поступают от партнерств, от которых Investopedia получает компенсацию. Эта компенсация может повлиять на то, как и где появляются объявления. Investopedia не включает все предложения, доступные на торговой площадке.

Штат Орегон: Физические лица — Штрафы и пени по подоходному налогу с физических лиц

Штрафы по подоходному налогу с физических лиц

Орегон не разрешает продление срока выплаты, даже если IRS разрешает продление.

Вы должны будете выплатить 5-процентный штраф за просрочку платежа по любому налогу штата Орегон, не уплаченному к первоначальной дате возврата, даже если вы подали заявление о продлении срока.

Если вы подадите заявление более чем через три месяца после установленного срока (включая продление), будет добавлен 20-процентный штраф за просрочку подачи. Таким образом, вам придется заплатить штраф в размере 25 процентов от суммы неуплаченного налога. 100-процентный штраф также взимается, если вы не подаете декларацию в течение трех лет подряд до установленной даты третьего года, включая продления.В некоторых ситуациях могут быть добавлены дополнительные штрафы. Ниже приведен список штрафов, или вы можете прочитать больше в Публикации OR-17.

| Отказ подать | Отказ подать декларацию в течение 3 месяцев с установленной даты. | 20 процентов неуплаченного налога |

| Отказ подать | Отсутствие декларации, которую необходимо подавать. | 50 процентов неуплаченного налога. |

| Непредставление отчетности | Неподача деклараций в течение трех лет подряд до установленной даты третьего года. | 100 процентов неуплаченного налога за каждый налоговый год. |

| Намерение уклониться от уплаты налогов | Подача декларации с намерением уклониться от уплаты налогов. | 100 процентов причитающегося налога. |

| Существенное занижение чистого налога | Занижение чистого налога более чем на 2500 долларов за все налогоплательщики, кроме корпораций C. | 20 процентов. |

| Необоснованная декларация | Подача декларации преднамеренно задерживает или блокирует выполнение налогового законодательства.* | 250 долл. |

| Заниженная транзакция по уклонению от уплаты налогов | Занижение перечисленной транзакции. | 60 процентов перечисленных транзакций |

| Злоумышленная операция по уклонению от уплаты налогов | Отсутствие отчета о транзакции, подлежащей отчетности | Физические лица на сумму 3 300 долларов США. $ 16,700 — корпорации. |

| Транзакция по уклонению от уплаты налогов | Отсутствие отчета об отчетной транзакции по указанной транзакции. | $ 33 000 физических лиц. $ 66 000 корпораций. |

| Операция по уклонению от уплаты налогов | Поощрение налоговых убежищ. | 100 процентов валового дохода от продвижения приютов. |

Об авторе