Налоги узнать задолженность: Наличие задолженности или переплаты | ФНС России

Как проверить налог на квартиру и автомобиль (другую недвижимость) и заплатить его онлайн при помощи смартфона

21 декабря 2021

Если у вас есть в собственности квартира, машина или любая другая недвижимость, облагаемая налогом, вы должны этот налог платить раз в год. Налог за 2020 год необходимо было выплатить до 1 декабря 2021 года. Мы подскажем, как узнать сумму налога прямо со смартфона и что делать, если в срок вы не уложились.

Что будет, если не заплатить налог на недвижимость до 1 декабря

У вас возникает долг перед государством, на который начисляются пени.

Если ваши налоги не астрономические, а просрочка невелика, пени будут несущественными, но лучше всё равно не затягивать. Кроме того, вам нужно будет совершить уже два платежа: сам налог и пени за просрочку.

Проверка налоговой задолженности через Госуслуги

Через Личный кабинет

Зайдите в Личный кабинет на Госуслугах, используя логин и пароль.

Если у вас нет аккаунта, необходимо зарегистрироваться в системе и пройти верификацию. Для этого можно посетить ближайший к вам пункт, где такая верификация возможна, например, МФЦ или отделение почты.

Для этого можно посетить ближайший к вам пункт, где такая верификация возможна, например, МФЦ или отделение почты.

В Личном кабинете на Госуслугах нужно ввести свой ИНН. Также рекомендуется добавить номер СНИЛС и указать данные автомобиля. Тогда вы будете оперативно получать информацию обо всех налогах и штрафах — прямо на главной странице Госуслуг, в блоке «К оплате».

Альтернативный способ проверки налогов — сайт или приложение самой налоговой службы. При этом сервис Госуслуг универсальный — нам кажется, лучше остановиться именно на нём.

Через приложение Госуслуги

Скачайте и установите приложение Госуслуги.

Госуслуги

Загрузите в App Store Доступно в Google Play

Авторизуйтесь, придумайте четырёхзначный код для входа, решите, нужно ли разрешить авторизацию по отпечатку пальца.

На главной странице вверху смотрите блок «Налоговая задолженность». Здесь указывается сумма к оплате. Надпись «Не найдены» указывает на то, что долгов нет.

Оплачивайте свои налоги, коммунальные услуги и другие платежи через бесплатное приложение МТС Банк — будете получать кешбэк с каждого платежа. Сервисом могут воспользоваться абоненты всех операторов.

МТС Банк

Скачать

Теги:

- Деньги

- Госуслуги

Расскажите друзьям об этом материале:

Ещё по теме

Деньги1 декабря 2022

Чем кредитная карта отличается от кредита и что лучше выбрать?

Деньги30 ноября 2022

Последний звонок: 1 декабря истекает срок оплаты налога на недвижимость. Сделайте это не выходя из дома

Деньги

Как начать копить деньги?

Популярное

Саморазвитие23 ноября 2022

Как найти репетитора?

Безопасность22 ноября 2022

Как заблокировать спам-звонки и рекламу на телефоне

Android18 ноября 2022

Самые важные настройки Android-смартфона, которые нужно сделать после покупки

Сервисы МТС

Узнать задолженность по налогам на портале Госуслуг, ФНС, Яндекс Деньги

Оплата налогов – обязанность всех граждан России. В каких-то случаях управление налогами осуществляется через работодателя или продавца товаров и услуг, но определенные виды сборов самостоятельно оплачиваются раз в год. При этом необходимо знать сумму задолженности для того, чтобы внести правильную сумму.

В каких-то случаях управление налогами осуществляется через работодателя или продавца товаров и услуг, но определенные виды сборов самостоятельно оплачиваются раз в год. При этом необходимо знать сумму задолженности для того, чтобы внести правильную сумму.

Содержание

- 1 Как узнать информацию по налогам через Госуслуги?

- 2 Информация по налогам через сайт ФНС

- 3 На сайте Яндекс.Деньги

Как узнать информацию по налогам через Госуслуги?

На портале Госуслуги можно узнать налоговую задолженность, а также сразу ее оплатить. Для этого после авторизации необходимо пройти по веткам:

- Каталог услуг;

- Налоги и финансы;

- Налоговая задолженность.

- Получить услугу

Посмотреть информацию можно только после того, как будет заполнена заявка. В ней в обязательном порядке необходимо прописать ИНН. После того, как заявка будет отправлена, пользователю высветится сумма налоговой задолженности, а также будет предложено оплатить ее. Процесс обработки заявки может занять несколько минут, однако само предоставление услуги происходит в режиме реального времени, а значит данные будут актуальными.

Процесс обработки заявки может занять несколько минут, однако само предоставление услуги происходит в режиме реального времени, а значит данные будут актуальными.

Не обязательно каждый раз проходить по этим веткам, чтобы узнать информацию по налогам. Можно изначально настроить уведомления таким образом, что на главной странице всегда будет отображаться актуальная информация о налоговой задолженности. Для этого необходимо в учетной записи перейти во вкладку «Настройка уведомлений». В самом низу странице будет блок «Информеры» с возможностью вывода информации по штрафам, налогам и судебным задолженностям. Необходимые пункты просто включаются, после чего они всегда будут высвечиваться сразу на главной странице портала Госуслуги.

Информация по налогам через сайт ФНС

Информацию по налогам также можно узнать на официальном сайте Федеральной Налоговой Службы www.nalog.ru/rn63. Для этого необходимо иметь подтвержденную учетную запись на ресурсе. Авторизация осуществляется либо через профиль портала Госуслуги, либо напрямую при вводе ИНН в качестве логина и установленного пароля в соответствующее поле.

Сразу после входа в личный кабинет пользователю будет доступно несколько сервисов, которые размещены в шапке сайта. Для просмотра налоговой задолженности необходимо выбрать вкладку «Переплата/задолженность».

В этом разделе будут перечислены все виды налога для физического лица:

- На имущество;

- Земельный;

- Транспортный налог.

Каждый пункт выделен в отдельную строку, где указывается государственная структура, ответственная за начисление налоговой задолженности, дата начислений, сумма основного долга и пени, а также сумма переплаты и форма для заявления на возврат средств, если ранее была внесена сумма больше необходимой.

Переплата и нулевая задолженность выделяются зеленым цветом. Долг отображается красным. Под таблицей расположена кнопка «Оплатить задолженности», с помощью которой можно либо сформировать квитанцию для оплаты налогов в банках, либо оплатить их онлайн. Обратите внимание, что система предлагает самостоятельно выбрать виды взысканий, которые будут оплачены, а также указать сумму, которая может быть меньше самой задолженности.

Налоги за текущий год отображаются во вкладке «Начислено». В верхней строке можно выбрать начисления не только за текущий год, но и все начисления. В таком случае будет отображена общая налоговая задолженность по предыдущим платежам.

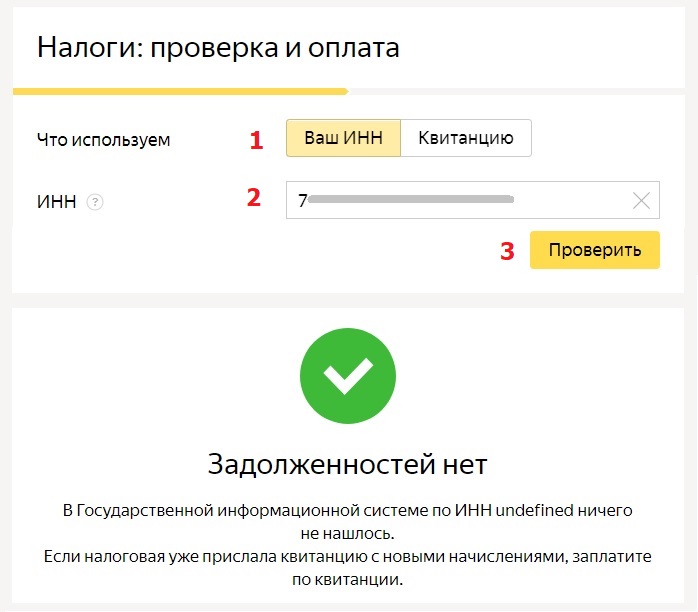

На сайте Яндекс.Деньги

Узнать сумму налоговой задолженности можно также через онлайн-сервис Яндекс.Деньги. Для самой проверки требуется иметь учетную запись. Достаточно получить почтовый ящик и остальные службы сервиса Яндекс будут автоматически доступны для пользователя. Кошелек в системе пригодиться, чтобы сразу оплатить налоги. На главной странице Яндекс.Деньги пользователю необходимо последовательно выбрать пункты меню:

- Оплата услуг;

- Налоги.

Далее потребуется указать реквизиты документа, по которому осуществляется поиск задолженности. Это может быть ИНН или квитанция об оплате налога. Потребуется выбрать один из этих пунктов и ввести реквизиты, после чего нажать кнопку «Проверить». Обратите внимание, что выбор поиска по одной из категорий сопровождается определенными нюансами. Поиск по ИНН отображает только задолженности. Поиск по квитанции необходимо для получения информации по налогу за текущий год.

Поиск по ИНН отображает только задолженности. Поиск по квитанции необходимо для получения информации по налогу за текущий год.

После проверки будет активна кнопка «Оплатить». Комиссии за пополнение таким образом нет как для физических лиц, так и для индивидуальных предпринимателей. Однако зачисление проводится сроком до 3 рабочих дней, в течение которых информация по задолженностям будет высвечиваться в полном объеме.

Благодаря наличию онлайн-сервисов для проверки налоговой задолженности, гражданам не нужно ожидать извещения для оплаты. При проверке обязательным требованием является ввод идентификационного номера налогоплательщика. Пользователь, которые не знает собственный ИНН, может посмотреть его на сайте Федеральной Налоговой Службы в разделе «Сервисы», однако для этого необходимо будет указать собственные паспортные данные.

Сколько я должен IRS? Как узнать, есть ли у вас задолженность по налогам

Сумма, которую IRS утверждает, что я должен заплатить налоги, неверна.

Что мне делать?

Что мне делать?Важно, чтобы вы платили только то, что должны. У вас могут быть варианты уменьшить сумму, которую вы должны, в зависимости от ваших обстоятельств, которые привели к вашему налоговому счету. Одним из вариантов является подача измененной декларации для исправления ранее поданной декларации. Если сумма, которую вы должны, получена в результате аудита, может быть возможным пересмотр аудита. Также стоит рассмотреть вопрос о снижении штрафов за счет снижения штрафов.

Какие штрафы предусмотрены за неуплату налогов?Налоговое управление США налагает штрафы и проценты за просроченные платежи и несвоевременную подачу документов.

- Штраф за просрочку платежа составляет 0,5% в месяц или неполный месяц, в течение которого налоговая задолженность остается неуплаченной. Хорошая новость: этот штраф не может превышать 25% от общей суммы налогов, которые вы должны заплатить. Плохая новость: штраф за несвоевременную подачу документов еще хуже.

- Штраф за несвоевременную подачу налоговой декларации составляет 5% за каждый месяц или неполный месяц, в течение которого налоговая декларация просрочена, с максимальным штрафом в размере 25% от причитающихся налогов. Часы начинаются с крайнего срока уплаты налогов, и штрафы складываются или накапливаются до тех пор, пока вы не подадите заявление.

Чем больше времени проходит, тем больше ты должен. Если вы не подадите заявление в течение 60 дней с даты возврата (включая отсрочки), вам придется заплатить 435 долларов США или получить штраф в размере 100% суммы, которую вы должны, в зависимости от того, что меньше.

Проценты добавляются к любому неуплаченному налогу с момента, когда должен был быть произведен платеж, до момента уплаты налога. Проценты начисляются за каждый день, когда остаток не выплачен в полном объеме, и начисляются на сумму причитающихся налогов плюс любые штрафы за несвоевременную подачу или просрочку платежа.

Двойной удар: если вы подаете заявление с опозданием (без запроса на продление) и у вас есть задолженность по налогам, максимальная общая сумма соответствующих штрафов может достигать 47,5% от причитающегося налога — 22,5% за несвоевременную подачу и 25% за несвоевременную уплату.

Могу ли я подать заявление на продление, если у меня есть задолженность по налогам?Да, но это не повлияет на ваши налоги. Просьба о продлении срока подачи налоговой декларации означает, что у вас будет еще шесть месяцев на их подготовку. Но если вы должны деньги, IRS немедленно начинает взимать проценты и, возможно, штрафы после истечения срока подачи. Даже если вы не можете вовремя подать заявление, вы должны оценить свою задолженность и немедленно заплатить то, что можете.

У IRS есть 10 лет для сбора налогов, прежде чем они спишут счет. Окончательная дата сбора известна как дата истечения срока действия закона о сборе. Обычно, как только эта дата проходит, у IRS нет другого выбора, кроме как списать ваш долг. Но будьте осторожны, есть исключения: IRS может продлить ваш закон о взыскании долга в определенных ситуациях, например, когда вы запрашиваете слушание о надлежащей правовой процедуре взыскания долга, подаете заявление о компромиссе или подаете заявление о банкротстве. Вы можете позвонить в IRS, чтобы узнать дату истечения срока действия закона о коллекции. Эта информация доступна только при непосредственном обращении в IRS.

Обычно, как только эта дата проходит, у IRS нет другого выбора, кроме как списать ваш долг. Но будьте осторожны, есть исключения: IRS может продлить ваш закон о взыскании долга в определенных ситуациях, например, когда вы запрашиваете слушание о надлежащей правовой процедуре взыскания долга, подаете заявление о компромиссе или подаете заявление о банкротстве. Вы можете позвонить в IRS, чтобы узнать дату истечения срока действия закона о коллекции. Эта информация доступна только при непосредственном обращении в IRS.

Налоговое управление предлагает облегчение некоторых штрафов, в том числе:

- Неподача декларации

- Несвоевременная оплата

- Вы можете претендовать на освобождение от штрафа, если вы соответствуете одной из 5 причин, по которым IRS отменяет (уменьшает) штрафы. Если IRS отклонит ваш запрос об освобождении от штрафа, вы можете обжаловать его решение.

Налоговая служба не может избавиться от процентов. Закон требует, чтобы IRS взимала проценты до тех пор, пока вы не заплатите все причитающиеся налоги. Однако, если вы сократите какие-либо штрафы или налоги, это автоматически уменьшит соответствующие проценты.

Закон требует, чтобы IRS взимала проценты до тех пор, пока вы не заплатите все причитающиеся налоги. Однако, если вы сократите какие-либо штрафы или налоги, это автоматически уменьшит соответствующие проценты.

Простой ответ — да. У IRS есть несколько вариантов плана платежей.

Существует ли минимальный ежемесячный платеж для рассрочки?Ваш минимальный ежемесячный платеж зависит от того, что вы должны, и от типа плана платежей, который вы запрашиваете. У Налогового управления США есть две категории планов платежей:

- Простые планы платежей (такие как договор гарантированной рассрочки, упрощенный договор рассрочки или договор неупрощенной рассрочки с полной оплатой)

- Платежные планы оплаты (в зависимости от ваших финансов).

Простые планы платежей имеют минимальные суммы платежей. Планы платежей по платежеспособности основаны на анализе вашей способности оплатить налоговый счет с помощью ваших активов, доходов и допустимых расходов.

Да, при определенных обстоятельствах. Вы можете претендовать на урегулирование (называемое компромиссным предложением), если у вас есть финансовые трудности (в отношении активов и доходов), что означает, что вы, вероятно, никогда не сможете оплатить свой налоговый счет до истечения срока, необходимого для его сбора IRS. Каждый год немногие налогоплательщики имеют право урегулировать свой налоговый счет. Например, в 2020 году более 20 миллионов налогоплательщиков задолжали IRS, но только 13 000 прошли квалификацию и получили урегулирование своих налоговых счетов. Налогоплательщики всегда должны искать наилучший вариант урегулирования налоговой задолженности, включая планы платежей и другие варианты решения проблем.

Должен ли я взять потребительский кредит, чтобы заплатить задолженность по налогам? Личный кредит является одним из способов приблизиться к налоговой задолженности. Вы можете занять деньги у частного кредитора, чтобы заплатить IRS — вполне вероятно, что проценты по кредиту будут намного ниже, чем проценты и штрафы, взимаемые IRS. Затем все, что вам нужно сделать, это вносить ежемесячные платежи по кредиту, не переходя к принудительным действиям IRS, таким как наложение ареста на заработную плату, сборы с банковских счетов или налоговые удержания.

Вы можете занять деньги у частного кредитора, чтобы заплатить IRS — вполне вероятно, что проценты по кредиту будут намного ниже, чем проценты и штрафы, взимаемые IRS. Затем все, что вам нужно сделать, это вносить ежемесячные платежи по кредиту, не переходя к принудительным действиям IRS, таким как наложение ареста на заработную плату, сборы с банковских счетов или налоговые удержания.

IRS принимает все основные кредитные карты. Самым большим недостатком является комиссия за обработку карты, которую вы будете взимать за транзакцию. Вы заплатите почти 2% от общей суммы транзакции сверх того, что вы уже платите. Кроме того, имейте в виду процентную ставку по вашей кредитной карте и то, как быстро вы можете погасить свой баланс.

Рекомендуемый способ оплаты – Прямая оплата с вашего банковского счета. IRS также принимает платежи:

IRS также принимает платежи:

- Электронный кошелек

- Электронная система уплаты федеральных налогов (лучше всего подходит для предприятий или крупных платежей; требуется регистрация)

- Электронный вывод средств (при электронной подаче)

- Перевод в тот же день (может взиматься комиссия банка)

- Чек или денежный перевод

- Наличные (у розничного партнера)

Об авторе

Марк Стебер — старший вице-президент и директор по налоговой информации компании Jackson Hewitt. Обладая более чем 30-летним опытом, он курирует предоставление налоговых услуг, обеспечение качества и соблюдение налогового законодательства. Марк является национальным представителем Джексона Хьюитта и связным с Налоговой службой и другими государственными органами. Он является сертифицированным бухгалтером (CPA), имеет регистрацию в Алабаме и Джорджии и является экспертом в области подоходного налога с потребителей, включая электронные налоги и защиту налоговых данных.

Подробнее о Марке Стебере Наша редакционная политика

Часто задаваемые вопросы — Департамент доходов штата Луизиана

- Что/кто такое Управление по взысканию долгов (ODR)?

, Закон 399, через Ла-Р.С. 47:1676, учредило ODR как централизованное подразделение по сбору долгов, уполномоченное и обязанное взыскать просроченную задолженность перед штатом Луизиана.

- Какие уставы создали и регулируют деятельность ODR? Где я могу найти список возможных действий, которые можно предпринять в отношении долга?

Посетите веб-сайт законодательного органа по адресу www.legis.la.gov/Legis и щелкните вкладку «Поиск» в разделе «Поиск по законам штата Луизиана». Введите Law Body RS, номер правила 47, а затем введите номер раздела, как показано ниже:

- Р.

С. 47:1676 Этот статут учреждает Управление по взысканию долгов и определяет цель и сферу деятельности этого управления;

С. 47:1676 Этот статут учреждает Управление по взысканию долгов и определяет цель и сферу деятельности этого управления; - Р.С. 47:296.2 Приостановление действия и отказ в продлении водительских прав;

- Р.С. 47:296.3 Приостановление, аннулирование или отказ в выдаче лицензий на охоту и рыболовство;

- Р.С. 47:299 Зачет возмещения подоходного налога с физических лиц в счет долгов перед определенными государственными органами;

- Р.С. 47:1570 Определено ограничение;

- Р.С. 47:1571 Процедура задержания;

- Р.С. 47:1572 Выдача имущества, подлежащего аресту;

- Р.С. 47:1573 Продажа арестованного имущества;

- Р.С. 47:1677 Совпадение данных FIDM и Финансового института.

- Р.

- Могу ли я настроить платежное соглашение?

Чтобы договориться об оплате, свяжитесь с ODR по телефону 225-219-2188 или 844-330-6176.

Вы также можете отправить запрос по электронной почте: ODRPaymentPlan@LA.

Gov

Gov

Обязательно укажите имя, номер должника и номер обратного вызова. - Что мне делать, если я считаю, что выплатил этот долг?

Если вы считаете, что ранее полностью оплатили это обязательство, пожалуйста, отправьте копию письма ODR с номером вашего счета вместе с подтверждением платежа по адресу:

Office of Debt Recovery — P.O. Box 3317, Baton Rouge, LA 70821 ATTN: ODR – Переписка по счетам к получениюили электронная почта: [email protected]

- Я получил письмо от ODR о том, что у меня есть долг. Есть ли кто-нибудь, с кем я могу связаться по поводу этого письма?

Вы можете связаться с ODR по телефону 1-844-330-6176 или 225-219-2188

.

С. 47:1676 Этот статут учреждает Управление по взысканию долгов и определяет цель и сферу деятельности этого управления;

С. 47:1676 Этот статут учреждает Управление по взысканию долгов и определяет цель и сферу деятельности этого управления; Gov

Gov

Об авторе