Налоговые изменения 2019: Как изменились налоги в 2019 году и что ждет Россию в 2020

С 2019 года изменится порядок налогообложения объектов недвижимости организаций | ФНС России

Дата публикации: 27.12.2018 09:30

С 1 января 2019 года вступают в силу законодательные изменения в порядок исчисления и уплаты налога на имущество организаций.

Из объектов налогообложения исключается движимое имущество. Налог необходимо будет уплачивать только в отношении недвижимости, в том числе переданной во временное владение, пользование, распоряжение, доверительное управление, внесенной в совместную деятельность или полученной по концессионному соглашению, учитываемой на балансе в качестве объектов основных средств (п. 1 ст. 374 НК РФ).

С 1,9 до 2,2% увеличиваются (пп. 1, 3 ст. 380 НК РФ) предельные налоговые ставки, определяемые законами субъектов РФ в отношении магистральных трубопроводов, линий энергопередачи, а также сооружений, являющихся неотъемлемой технологической частью указанных объектов.

К 70 субъектам РФ, в которых в соответствии с региональными законами действует порядок налогообложения объектов недвижимости организаций исходя из кадастровой стоимости, добавятся ещё четыре: Чувашская Республика – Чувашия, Иркутская, Курская, Смоленская области.

Также в этих регионах меняется порядок применения кадастровой стоимости в качестве налоговой базы:

- корректировка кадастровой стоимости из-за изменения качественных и (или) количественных характеристик объекта налогообложения (уточнения его площади, назначения и т.п.) будет учитываться при определении налоговой базы со дня внесения в Единый государственный реестр недвижимости (ЕГРН) сведений, являющихся основанием для определения кадастровой стоимости;

- если кадастровая стоимость изменяется на основании установления рыночной стоимости объекта по решению комиссии при управлении Росреестра или суда, то сведения о ее вновь установленном значении, внесенные в ЕГРН, будут учитываются при определении налоговой базы начиная с даты начала применения оспоренной кадастровой стоимости.

К перечню организаций, освобождаемых от уплаты налога, дополнительно будут отнесены фонды, управляющие компании и их дочерние общества, признанные таковыми в соответствии с законодательством об инновационных научно-технологических центрах. Организации, получившие статус участника проекта, освобождаются от уплаты налога в отношении имущества, учитываемого на балансе и расположенного на территории инновационного научно-технологического центра, в течение десяти лет начиная с месяца, следующего за месяцем его постановки на учет (п. 28 ст. 381 НК РФ).

Организации, получившие статус участника проекта, освобождаются от уплаты налога в отношении имущества, учитываемого на балансе и расположенного на территории инновационного научно-технологического центра, в течение десяти лет начиная с месяца, следующего за месяцем его постановки на учет (п. 28 ст. 381 НК РФ).

Начиная с отчетности за первый квартал 2019 года организациям необходимо будет представлять в инспекцию налоговые расчеты по новым формам. Они позволяют исчислить налог, если кадастровая стоимость объекта была изменена в течение налогового периода из-за корректировки его качественных и (или) количественных характеристик. Налоговая декларация и расчет авансовых платежей дополнены полем «Адрес объекта недвижимого имущества, расположенного на территории Российской Федерации». Оно заполняется для объектов, облагаемых по среднегодовой стоимости, если у них отсутствуют кадастровый и условный номера, но есть адрес, присвоенный с указанием муниципального деления.

Для централизации представления налоговых расчетов можно воспользоваться разъяснениями ФНС России от 21. 11.2018 № БС-4-21/22551@ «О рекомендациях по вопросам представления налоговой отчетности по налогу на имущество организаций, начиная с налогового периода 2019 года».

11.2018 № БС-4-21/22551@ «О рекомендациях по вопросам представления налоговой отчетности по налогу на имущество организаций, начиная с налогового периода 2019 года».

Изменения также могут произойти на региональном уровне, так как органы государственной власти субъектов РФ имеют полномочия устанавливать ставки и льготы по налогу, особенности уплаты авансовых платежей, а также утверждать результаты государственной кадастровой оценки объектов недвижимости. Подробную информацию можно получить с помощью «Справочной информации о ставках и льготах по имущественным налогам».

Поделиться:

Ключевые налоговые изменения 2019. Налоговые итоги 2018 – Информационно-аналитическая система Росконгресс

Аналитический дайджест

14.02.2019

В своем отчете KPMG признает, что прошедший 2018 год был достаточно насыщенным по количеству нововведений, среди которых флагманскими являются появление инвестиционного вычета по налогу на прибыль, вступление в силу общих положений о специальных административных районах «русских офшорах», отмена федеральной льготы по налогу на движимое имущество.

В обзоре приводятся комментарии, раскрывающие сущность изменений в доступности заявительного порядка возмещения НДС, развития концепции фактического права на доход (ФПД), регулирования контролируемых иностранных компаний (КИК). В начале 2018 года вступил в силу новый Таможенный кодекс Евразийского экономического союза (ТК ЕАЭС), который носит инновационный характер и значительным образом упрощает и ускоряет проведение таможенных операций.

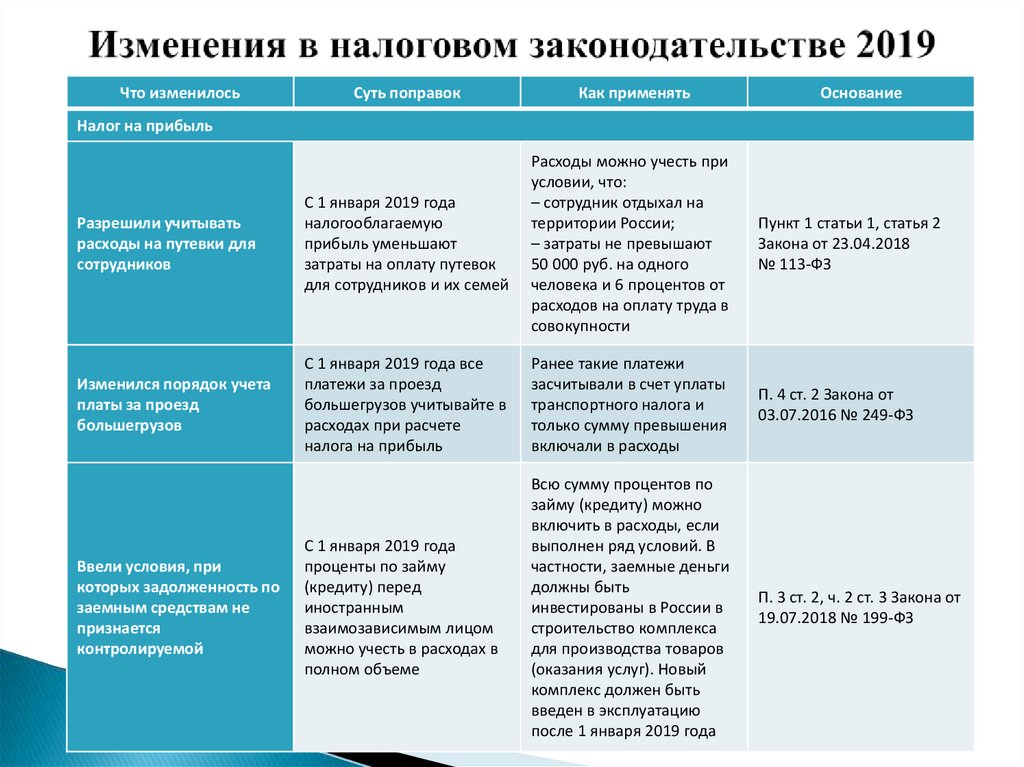

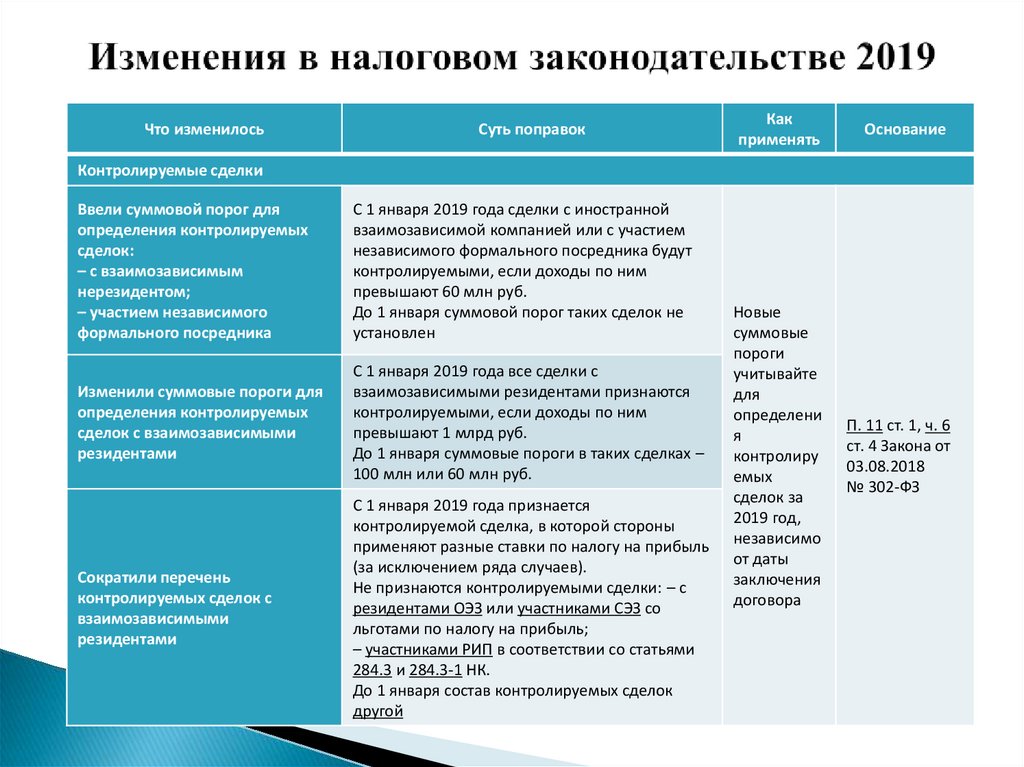

По мнению авторов отчета, в 2019 году Россию ждут не менее, а может, и более масштабные перемены: уже с 1 января вступает в силу множество поправок в НК РФ: повышение ставки НДС, новый порядок обложения НДС электронных услуг, отмена налога на движимое имущество, введение нового «нефтяного» налога НДД и многое другое. Кроме этого, с 2019 года регионы России лишаются права устанавливать пониженные ставки по налогу на прибыль, устанавливаются новые правила расчета налога на имущество при оспаривании кадастровой стоимости, а также большинство внутрироссийских сделок освобождается от контроля за трансфертным ценообразованием.

Источник

KPMG

Дата выхода

27.12.2018

Мероприятие

Национальные инфраструктурные приоритеты – 2024: быстро определить и эффективно реализовать

Темы

Бюджетное планирование Инвестиционный климат Налоговая система Национальный проект «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы»

Сессии на тему

8 сентября, 12:30

Уникальные Курилы: инвестиционные возможности

Восточный экономический форум – 2022

Дальний ВостокИнвестиционный климатИнвестпроекты

8 сентября, 14:00

Самозанятые: новые возможности для рынка труда

Восточный экономический форум – 2022

Налоговая системаРынок труда

6 сентября, 12:30

Путешествие на Восток: возможности для инвесторов и туристов

Восточный экономический форум – 2022

Дальний ВостокИнвестиционный климатИнституты развития и механизмы поддержкиТуризмУправление инвестициями

Аналитика на тему

Исследование

18. 04.2019

04.2019

Профицит лёг на счета

Эксперты Аналитического Кредитного Рейтингового Агентства (АКРА) подвели итоги исполнения бюджетов российских регионов в 2018 году.

Исследование

20.06.2018

Корпоративный сектор обеспечивает профицит российских региональных бюджетов, а федеральный центр спасает закредитованные регионы

В исследовании АКРА проводится анализ итогов исполнения бюджетов российских регионов в 2017 году

Исследование

20.07.2020

Венчурный рынок России в 2019 году

Аналитическая компания «Эксперт Бизнес-Решения» подготовила обзор «Венчурный рынок России в 2019 году». В рамках исследования была составлена собственная база сделок за 2019 год.

Налоговые изменения 2019 года: все, что вам нужно знать

Закон о сокращении налогов и занятости — это наиболее значительный набор изменений в налоговом кодексе США за несколько десятилетий. Подавляющее большинство изменений вступает в силу в 2018 налоговом году, то есть в декларации, которую вы подадите в IRS весной 2019 года. может повлиять на отдельных налогоплательщиков в предстоящем налоговом сезоне. Изменения, внесенные на корпоративной стороне, не повлияют на вашу налоговую декларацию, поэтому мы сосредоточимся на индивидуальном подателе. Срок действия этих изменений, предусмотренных новым налоговым законодательством для отдельных лиц, истекает в 2025 году, если они не будут продлены. (Корпоративные изменения, внесенные законопроектом, являются постоянными.)

Подавляющее большинство изменений вступает в силу в 2018 налоговом году, то есть в декларации, которую вы подадите в IRS весной 2019 года. может повлиять на отдельных налогоплательщиков в предстоящем налоговом сезоне. Изменения, внесенные на корпоративной стороне, не повлияют на вашу налоговую декларацию, поэтому мы сосредоточимся на индивидуальном подателе. Срок действия этих изменений, предусмотренных новым налоговым законодательством для отдельных лиц, истекает в 2025 году, если они не будут продлены. (Корпоративные изменения, внесенные законопроектом, являются постоянными.)

Источник изображения: Getty Images.

Налоговые категории — по-прежнему семь, но с другими ставками

Одним из основных изменений, внесенных Законом о сокращении налогов и занятости, было общее снижение налоговых ставок в США. В то время как количество налоговых групп осталось на уровне семи, ставки в целом были снижены, за исключением минимальной ставки налога, оставшейся на уровне 10% для беднейших американцев.

В дополнение к более низким налоговым ставкам были повышены пороги доходов, особенно в более высоких налоговых категориях. Другими словами, самые высокие налоговые категории теперь применяются к меньшему количеству (более высокооплачиваемых) американцев, чем раньше. Например, до принятия Закона о сокращении налогов и создании рабочих мест максимальная ставка налога составляла 390,6% и применяется к супружеским парам, подавшим совместную заявку и заработавшим более 480 050 долларов США. С налоговой реформой эта максимальная ставка была снижена до 37% и применяется только к супружеским парам, зарабатывающим более 600 000 долларов налогооблагаемого дохода, что намного больше, чем раньше.

Прежние предельные налоговые ставки (2017 и предыдущие годы) | Новые предельные налоговые ставки (2018-2025 налоговые годы) |

|---|---|

10% | 10% |

15% | 12% |

25% | 22% |

28% | 24% |

33% | 32% |

35% | 35% |

39,6% | 37% |

Источник данных: IRS.

Вот налоговые категории, действующие на 2018 налоговый год, которые будут применяться к следующей налоговой декларации, которую вы подадите в 2019 году.

Предельная налоговая ставка | Одноместный | Совместная регистрация в браке | Глава семьи | Замужние, подающие раздельно |

|---|---|---|---|---|

10% | 0–9 525 долл. США | $0-$19 050 | $0–13 600 $ | 0–9 525 долл. США |

12% | 9 526–38 700 долл. США | 19 051–77 400 долл. США | 13 601–51 800 долл. США | 9 526–38 700 долл. США |

22% | 38 701–82 500 долл. | $77 401–$165 000 | 51 801–82 500 долл. США | 38 701–82 500 долл. США |

24% | 82 501–157 500 долл. США | $165 001-$315 000 | 82 501–157 500 долл. США | 82 501–157 500 долл. США |

32% | $157 501–$200 000 | $315,001-$400,000 | $157 501–$200 000 | $157 501–$200 000 |

35% | 200 001–500 000 долларов | 400 001–600 000 долл. США | 200 001–500 000 долларов | 200 001–300 000 долл. США |

37% | Более 500 000 долларов США | Более 600 000 долларов США | Более 500 000 долларов США | Более 300 000 долларов США |

Источник данных: IRS.

Кроме того, Налоговое управление США недавно объявило об обновленных налоговых категориях на 2019 год с поправкой на инфляцию, которые будут использоваться в налоговой декларации, которую вы подаете в 2020 году в отношении доходов, которые вы заработаете в течение 2019 календарного года:

Предельная налоговая ставка | Одноместный | Совместная регистрация в браке | Глава семьи | Замужние, подающие раздельно |

|---|---|---|---|---|

10% | $0–9700 $ | $0-$19 400 | $0–13 850 $ | $0–9700 $ |

12% | 9 701–39 475 долл. США | 19 401–78 950 долл. США | 13 851–52 850 долл. США | 9 701–39 475 долл. |

22% | 39 476–84 200 долл. США | 78 951–168 400 долл. США | 52 851–84 200 долл. США | 39 476–84 200 долл. США |

24% | $84 201–$160 725 | 168 401–321 450 долл. США | 84 201–160 700 долл. США | $84 201–$160 725 |

32% | 160 726–204 100 долл. США | 321 451–408 200 долл. США | 160 701–204 100 долл. США | 160 726–204 100 долл. США |

35% | 204 101–510 300 долл. США | 408 201–612 350 долл. США | 204 101–510 300 долл. США | 204 101–306 175 долл. США |

37% | Более 510 300 долларов США | Более 612 350 долларов США | Более 510 300 долларов США | Более 306 175 долларов США |

Источник данных: IRS.

Ежегодные корректировки будут другими

До 2018 налогового года корректировки на инфляцию таких вещей, как налоговые категории, стандартные вычеты и другие налоговые положения, основывались на CPI-U (индекс потребительских цен для всех городских потребителей). Этот индекс отслеживает корзину товаров и услуг, которая влияет на типичное домашнее хозяйство США, поэтому имело смысл использовать его для постепенного увеличения налоговых показателей с течением времени.

Вместо этого в новом налоговом законодательстве используется показатель, известный как цепной индекс потребительских цен , который предполагает, что если конкретный товар или услуга станут слишком дорогими, потребители начнут покупать более дешевую альтернативу. Не вдаваясь слишком глубоко в обсуждение цепного ИПЦ, эффект заключается в том, что индекс растет с течением времени немного медленнее, чем другие формы ИПЦ.

Это относительно незначительное изменение, и вряд ли оно окажет большое влияние в годовом исчислении. Однако, поскольку цепной ИПЦ со временем увеличивается более медленными темпами, это может оказать большое влияние на корректировку налогового кодекса на инфляцию в течение десятилетий. Проще говоря, долгосрочный эффект этого означает, что более высокие налоговые категории начнут применяться к налогоплательщикам с более низкими доходами, поскольку реальная инфляция (теоретически) будет расти быстрее, чем пороговые значения дохода для предельных налоговых категорий.

Однако, поскольку цепной ИПЦ со временем увеличивается более медленными темпами, это может оказать большое влияние на корректировку налогового кодекса на инфляцию в течение десятилетий. Проще говоря, долгосрочный эффект этого означает, что более высокие налоговые категории начнут применяться к налогоплательщикам с более низкими доходами, поскольку реальная инфляция (теоретически) будет расти быстрее, чем пороговые значения дохода для предельных налоговых категорий.

Более высокий стандартный вычет

Закон о снижении налогов и занятости почти удвоил стандартный вычет по сравнению с предыдущими уровнями. Налогоплательщики могут выбирать между использованием стандартного вычета или постатейных вычетов. Детализация вычетов означает суммирование всех индивидуальных налоговых вычетов, на которые вы имеете право, а затем вычитание их из вашего скорректированного валового дохода (AGI). (Примечание: скорректированный валовой доход — это ваш общий доход за вычетом нескольких корректировок. Общие корректировки дохода включают в себя традиционные взносы IRA и проценты по студенческому кредиту, и это лишь некоторые из них.)

Общие корректировки дохода включают в себя традиционные взносы IRA и проценты по студенческому кредиту, и это лишь некоторые из них.)

С другой стороны, стандартный вычет — это просто установленная сумма, которую американцы могут вместо этого вычесть. Налогоплательщики могут использовать любой из двух методов, который им более выгоден.

Большинство домохозяйств в США используют стандартный вычет, так что это изменение обязательно затронет миллионы людей.

Имея это в виду, вот сравнение стандартных вычетов, действовавших в 2017 налоговом году, и действующих в настоящее время в 2018 и 2019 годах:

Состояние регистрации | 2017 Стандартный вычет | 2018 Стандартный вычет | Стандартный вычет за 2019 год |

|---|---|---|---|

Неженатые или состоящие в браке Подача документов отдельно | 6 350 долларов США | 12 000 долларов США | 12 200 долларов США |

Совместная регистрация в браке | 12 700 долларов США | 24 000 долларов США | 24 400 долларов США |

Глава семьи | 9 350 долларов США | 18 000 долларов США | 18 350 долларов США |

Источник данных: IRS.

Эффект от этого изменения заключается в том, что начиная с 2019 года все больше американцев будут использовать стандартный вычет из своих доходов.при подаче документов за 2018 налоговый год. Исторически сложилось так, что примерно в 70% индивидуальных налоговых деклараций использовался стандартный вычет, в то время как остальные 30% сочли более выгодным детализирование. Эксперты прогнозируют, что на 2018 год и далее стандартные вычеты будут использоваться примерно в 95% индивидуальных налоговых деклараций.

Личное освобождение больше не применяется

Чтобы было совершенно ясно, хотя стандартный вычет примерно удвоился, это не означает, что люди получают двойную налоговую льготу — на самом деле это далеко не так.

В то время как стандартный вычет увеличился, ценное личное освобождение исчезло. Это объясняется тем, что в дополнение к сокращению налога законодатели также пытались упростить налоговый кодекс. Таким образом, вместо предоставления налогоплательщикам стандартного вычета и ряда льгот, эти две вещи были по существу объединены в более высокий стандартный вычет.

Проще говоря, личное освобождение — это определенная сумма дохода, которую американцы могут исключить из своего налогооблагаемого дохода каждый год. В предыдущие налоговые годы американцы могли потребовать одно личное освобождение для себя, своего супруга и по одному для каждого иждивенца.

В 2017 налоговом году каждое личное освобождение представляло собой эффективный налоговый вычет в размере 4100 долларов США. И не было ограничения на количество личных освобождений, на которые можно было претендовать. Например, супружеская пара с шестью детьми на иждивении может претендовать на восемь личных льгот. Вы видите, что более высокий стандартный вычет может быть не совсем подарком, особенно для больших семей.

Налоговый вычет на детей удвоился

Хотя семьи с несколькими детьми могут ощутить боль от отмены личного освобождения, есть и хорошие новости. Мало того, что была увеличена налоговая льгота на детей, но большая часть кредита теперь подлежит возврату, а ограничения по доходу стали гораздо менее строгими.

Вкратце, важно отметить, что кредит сильно отличается от вычета. В то время как вычет снижает сумму дохода, которую правительство учитывает при налогообложении вас, налоговый кредит фактически уменьшает сумму налога, которую вы должны, доллар за долларом. Если вы должны 1000 долларов в виде налога, кредит в 1000 долларов погасит его за вас, а вычет просто снизит уровень дохода, к которому будет применяться ваша налоговая ставка. Другими словами, кредит в размере 1000 долларов гораздо более ценен, чем вычет в размере 1000 долларов.

Налоговая реформа пошла на пользу налоговой льготе на детей, которая была удвоена до 2000 долларов на ребенка в возрасте до 17 лет. До 1400 долларов из этой суммы подлежат возврату, а это означает, что она может быть востребована, даже если налогоплательщик уже уплатил федеральный подоходный налог. нуль. Таким образом, даже если родитель имеет небольшой доход или иным образом не должен платить федеральный подоходный налог, он все равно может воспользоваться преимуществом и вернуть эти деньги.

Кроме того, пороги поэтапного отказа от доходов значительно выше, чем предыдущие уровни, что делает кредит доступным для гораздо большего числа американцев, чем в предыдущие годы. Некоторые налоговые льготы постепенно отменяются при превышении определенного уровня дохода. Причина в том, что многие налоговые льготы предназначены для налогоплательщиков с низкими и средними доходами, а не для богатых. Однако круг лиц, которые могут воспользоваться налоговой льготой на детей, значительно расширился.

Статус налоговой декларации | Максимальный AGI для полного кредита | AGI в случае исчезновения кредита |

|---|---|---|

Одноместный | 200 000 долларов | Более 240 000 долларов США |

Совместная подача документов в браке | 400 000 долларов США | Более 440 000 долларов США |

Глава семьи | 200 000 долларов | Более 240 000 долларов США |

Замужем подает отдельно | 200 000 долларов | Более 240 000 долларов США |

Источник данных: IRS.

Большая часть налоговых льгот на образование сохраняется.

Два популярных налоговых кредита на расходы колледжа, American Opportunity Credit и Lifetime Learning Credit, обе пережили налоговую реформу невредимой. Они предназначены для снижения налоговых счетов людей, которые заплатили за обучение в колледже. American Opportunity Credit распространяется на оплату обучения по программе получения степени или сертификата, но только в течение первых четырех лет обучения в колледже, в то время как Lifetime Learning Credit распространяется почти на все обучение и сборы.

Однако стоит отметить, что вычет налога на обучение и сборы больше недоступен, поскольку Закон о двухпартийном бюджете от 2018 года сделал его доступным только в 2017 налоговом году, хотя возможно, что Конгресс все же решит продлить его. . Раньше некоторые налогоплательщики, которые не могли претендовать на получение одного из двух кредитов, могли вычесть плату за обучение и сборы на сумму до 4000 долларов в качестве корректировки дохода. Теперь налогоплательщикам, которые не могут претендовать ни на один из кредитов, не повезло.

Теперь налогоплательщикам, которые не могут претендовать ни на один из кредитов, не повезло.

Расширенное использование 529 сберегательных планов

Два основных сберегательных счета колледжа, 529 сберегательных планов и сберегательных счетов Coverdell Education, или ESA, остаются в пересмотренном налоговом кодексе. Эти счета предоставляют родителям и другим родственникам выгодный с точки зрения налогообложения способ откладывать и инвестировать деньги на образовательные расходы, такие как плата за обучение, оплата книг и некоторые другие квалификационные расходы. Хотя в федеральных налоговых декларациях нет вычета взносов на эти счета, любые деньги, заработанные на этих счетах от инвестиций, могут быть сняты без уплаты налогов, если они используются для квалифицированных расходов.

Однако в план сбережений 529 было внесено изменение, позволяющее использовать средства для покрытия расходов на образование на любом уровне, а не только для обучения в колледже. Это уже было в случае с ЭСА Coverdell. В качестве одного из возможных примеров: если вы в конечном итоге отправите своего ребенка в частную среднюю школу, вы потенциально можете использовать средства из их сберегательного плана 529, чтобы оплатить его.

В качестве одного из возможных примеров: если вы в конечном итоге отправите своего ребенка в частную среднюю школу, вы потенциально можете использовать средства из их сберегательного плана 529, чтобы оплатить его.

Проценты по ипотеке по-прежнему подлежат вычету, но…

Вычет процентов по ипотеке — одна из самых популярных налоговых льгот в США. Фактически, подобные налоговые льготы часто являются основной причиной, по которой американцы решают купить дом. К счастью для многих домовладельцев, вычет процентов по ипотечным кредитам пережил налоговую реформу, но претерпел две основные модификации.

Во-первых, верхний предел (или предел) общего разрешенного вычета был снижен до процентов на сумму до 750 000 долларов США по квалифицированному долгу по месту жительства или основной суммы ипотечного кредита на основное или вторичное жилье. Это ниже предыдущего предела в 1 миллион долларов, хотя ипотечные кредиты, полученные до 15 декабря 2017 года, имеют более высокий предел.

Во-вторых, было отменено предыдущее дополнительное ограничение, которое позволяло налогоплательщикам вычитать проценты по долгу в размере до 100 000 долларов США. Чтобы было ясно, проценты по кредиту на покупку дома (например, HELOC) все еще могут использоваться в качестве вычета, но тогда и только тогда, когда кредит был использован для существенного улучшения вашего дома. В этом случае он становится квалифицированным долгом по месту жительства и считается частью вашего лимита в 750 000 долларов.

Благотворительные пожертвования

Вычет по благотворительным пожертвованиям — еще одна чрезвычайно популярная налоговая льгота, и она никогда не подвергалась резкой критике. Фактически, налогоплательщики, занимающиеся благотворительностью, теперь могут вычитать пожертвования в размере до 60% от их AGI — увеличение по сравнению с предыдущим максимумом в 50%.

Одно потенциально негативное изменение, однако, заключается в том, что пожертвования, регулярно сделанные колледжам и университетам в обмен на право на покупку билетов на спортивные мероприятия, больше не подлежат вычету.

Вычет медицинских расходов в 2018 году ниже, но…

Закон о снижении налогов и занятости снизил порог вычета медицинских расходов до 7,5% от AGI с прежнего порога в 10%. Другими словами, налогоплательщик с AGI в размере 100 000 долларов теперь может вычитать медицинские расходы, превышающие 7 500 долларов. У IRS есть длинный список расходов, которые квалифицируются как «медицинские расходы», поэтому может быть хорошей идеей начать отслеживать свои расходы, если вы считаете, что можете соответствовать требованиям.

Однако это изменение было сделано только для 2017 и 2018 налоговых лет. Таким образом, вы сможете воспользоваться этим в налоговой декларации, подаваемой в 2019 году.. Однако по истечении этого времени порог снова увеличится до 10%, если только Конгресс не примет меры для его увеличения.

Вычет ОСВ: плохие новости для штатов с высокими налогами Налоги) вычет. В частности, американцы могут вычитать следующие суммы:

- Налоги штата и/или местные налоги на недвижимость, например, уплачиваемые за личное жилье, автомобиль или другую личную собственность.

- Штатный и местный подоходный налог или штатный налог с продаж, в зависимости от того, что приводит к большему вычету. Вообще говоря, подоходный налог является лучшим вычетом, но возможность вычета налога с продаж также позволяет получить выгоду жителям штатов без подоходного налога. Если вы выберете вариант налога с продаж, вам не нужны квитанции — IRS предоставляет калькулятор для расчета этого вычета.

Однако, начиная с 2018 налогового года, вычет SALT ограничен общей суммой в 10 000 долларов США. Это может показаться большим, но многие американцы, особенно в штатах с высокими налогами, таких как Нью-Йорк, Нью-Джерси и Калифорния, вычитают эту сумму в несколько раз. Например, налог на недвижимость скромного дома моих родителей в Нью-Джерси сам по себе почти достигает предела в 10 000 долларов.

Теперь миллионы американцев не могут вычитать свои налоги штата и местные налоги, и, кроме того, более высокий стандартный вычет означает, что многие семьи, которые платят высокие суммы государственных и местных налогов, не смогут воспользоваться вычетом ОСВ в размере все.

С 2019 года больше не будет штрафов по программе Obamacare

Хотя республиканской администрации и Конгрессу до сих пор не удалось отменить Закон о доступном медицинском обслуживании, Закон о снижении налогов и занятости отменил индивидуальный мандат — также известный как «штраф Обамакар». Это штраф, который вы платите за отсутствие медицинской страховки.

Одно важное предостережение: штраф отменяется только в налоговых годах 2019 года и позже. Если вы не поддерживали соответствующее медицинское страхование в течение 2018 г., вы все равно можете столкнуться со штрафом при подаче налоговой декларации в 2019 г.

Новый сквозной вычет дохода Закон о сокращениях и рабочих местах предусматривает 20-процентный вычет за «переходный» доход. Это включает в себя доход, который вы получаете от индивидуального предпринимателя или других сквозных организаций, таких как партнерства, ООО и S-Corps. Доход от недвижимости учитывается, как и дивиденды, которые вы получаете от акций REIT (Real Estate Investment Trust).

Есть одно важное ограничение. Новый закон устанавливает максимальный размер дохода, который люди, работающие в сфере «профессиональных услуг», такие как юристы, врачи и консультанты, могут получать, продолжая пользоваться вычетом. В 2018 налоговом году сквозной вычет для этих видов бизнеса начинает постепенно отменяться при AGI, превышающем 157 500 долларов США (одиночки) или 315 000 долларов США (супруги, подающие совместную регистрацию).

Большие изменения в альтернативном минимальном налоге

Многие законодатели изначально добивались отмены альтернативного минимального налога или АМТ, но он все еще существует в 2018 году и позже. Если вы не знакомы с этим, AMT предназначен для того, чтобы налогоплательщики с высокими доходами платили свою справедливую долю налогов, даже если они имеют право на множество вычетов и кредитов.

Налогоплательщики по-прежнему должны рассчитывать свои налоги дважды — один раз по стандартному методу и снова с использованием АМТ — и платить в зависимости от того, что приводит к большему счету. Однако не беспокойтесь: ваша программа для подготовки налоговых деклараций определит, нужно ли вам беспокоиться о AMT. Однако в новом налоговом законодательстве было внесено несколько существенных изменений.

Однако не беспокойтесь: ваша программа для подготовки налоговых деклараций определит, нужно ли вам беспокоиться о AMT. Однако в новом налоговом законодательстве было внесено несколько существенных изменений.

Во-первых, льготы по AMT никогда не индексировались с учетом инфляции. Это стало главной проблемой AMT — поскольку она не менялась с течением времени в зависимости от покупательной способности, она стала применяться ко все большему количеству американцев. AMT никогда не предназначался для воздействия на средний класс, но он начал делать именно это. С этого момента суммы освобождения от AMT будут индексироваться с учетом инфляции.

Во-вторых, были значительно увеличены сами суммы освобождения от AMT, а также пределы поэтапного отказа, при которых они начинают исчезать. Вот посмотрите на освобождение от AMT за 2017-2019 налоговые годы:

Статус налоговой декларации | 2017 г. Сумма освобождения от уплаты АМТ | 2018 г. | 2019 г. Сумма освобождения от АМТ |

|---|---|---|---|

Холост или глава семьи | 54 300 долларов США | 70 300 долларов США | 71 700 долларов США |

Совместная подача документов в браке | 84 500 долларов США | 109 400 долларов США | 111 700 долларов США |

Замужем подает отдельно | 42 500 долларов США | $54 700 | $55 850 |

Источник данных: IRS. После 2019 года они будут индексироваться с учетом инфляции.

И, наконец, вот как сильно изменились пороговые значения дохода при поэтапном отказе от освобождения:

Статус налоговой декларации | 2017 Порог поэтапного отказа | 2018 Порог поэтапного отказа | 2019 Порог поэтапного отказа |

|---|---|---|---|

Совместная подача документов в браке | 160 900 долларов США | 1 000 000 долларов США | 1 020 600 долларов США |

Все остальные | 120 700 долларов США | 500 000 долларов США | 510 300 долларов США |

Источник данных: IRS.

Налог на наследство распространяется на еще меньше американских семей

Чтобы было совершенно ясно, налог на наследство, который по сути является налогом на унаследованное богатство, применялся только к самым богатым семьям США, даже до принятия Закона о сокращении налогов и создании рабочих мест. Однако новый закон распространяет его на еще меньшее число заявителей.

В соответствии с прежним налоговым законодательством налог на наследство применялся только к той части имущества, которая превышала 5,59 млн долларов США (2018 г.). Новый закон удвоил порог до 11,18 млн долларов на 2018 год и снова повысит его в 2019 году.

Налоговый год | Пожизненное освобождение от налога на имущество | Ежегодное исключение |

|---|---|---|

2018 | 11,18 миллиона долларов | 15 000 долларов США |

2019 | 11,4 миллиона долларов | 15 000 долларов США |

Источник данных: IRS.

Какие налоговые вычеты пропали?

Как мы видели, многие налоговые вычеты пережили принятие Закона о сокращении налогов и занятости либо в прежней форме, либо с изменениями. С другой стороны, есть некоторые, которые вообще не остались в книгах. Помните, что целью налоговой реформы было не только снижение налогов, но и упрощение налогового кодекса США. В рамках упрощения были исключены несколько выводов.

Вот самые значительные налоговые льготы, которыми американцы больше не могут воспользоваться:

- Расходы на переезд — Это вычет над чертой , означающий, что его можно было получить независимо от того, указаны ли налогоплательщиком детализированные расходы, и он был предназначен для компенсации расходов на переезд, связанных с работой. Теперь этого вычета больше нет, за исключением некоторых перемещений, связанных с действительной военной службой.

- Ущерб от несчастных случаев и краж — Если ваш дом был ограблен, вы раньше могли вычесть стоимость украденных вещей.

Теперь вычет можно использовать только в отношении убытков, связанных с объявленным на федеральном уровне бедствием.

Теперь вычет можно использовать только в отношении убытков, связанных с объявленным на федеральном уровне бедствием. - Категория «Прочие вычеты» — Это действительно упрощение налогового кодекса. Раньше существовал длинный список вычетов, которыми могли воспользоваться американцы, вплоть до того, что они превышали 2% от AGI. Это включало такие вещи, как невозмещенные расходы на сотрудников, расходы на подготовку налогов и многое другое. Начиная с 2018 налогового года эти вычеты исчезли, поэтому некоторые налогоплательщики с большим количеством этих расходов могут почувствовать от этого боль.

Какие налоговые льготы останутся прежними в 2019 году?

Как я уже говорил, многие налоговые льготы не пострадали после принятия Закона о сокращении налогов и создании рабочих мест. Это не исчерпывающий список, но вот некоторые налоговые вычеты и кредиты, которые не были затронуты вообще:

- Налог на прирост капитала и квалифицированные дивиденды

- Кредит на уход за детьми и иждивенцами

- Американский кредит возможностей

- Кредит на непрерывное обучение

- Вычет процентов по студенческой ссуде

- Налоговые вычеты по пенсионным накоплениям

Срок действия этих налоговых изменений истекает после 2025 года или Конгресс сделает их постоянными?

Большой неопределенностью является то, что произойдет с Налоговым кодексом после 2025 года. То, как устроен Закон о сокращении налогов и занятости, изменения в корпоративной части налогового кодекса являются постоянными, но индивидуальные налоговые изменения в основном устанавливаются истекает после 2025 налогового года. Наиболее существенным исключением является переход от CPI-W к цепочке CPI, когда дело доходит до расчета инфляции — это постоянное изменение.

То, как устроен Закон о сокращении налогов и занятости, изменения в корпоративной части налогового кодекса являются постоянными, но индивидуальные налоговые изменения в основном устанавливаются истекает после 2025 налогового года. Наиболее существенным исключением является переход от CPI-W к цепочке CPI, когда дело доходит до расчета инфляции — это постоянное изменение.

Вот в чем проблема. Если срок действия налоговых изменений истечет в соответствии с графиком после 2025 года и наш индивидуальный налоговый кодекс вернется к своей прежней форме, расчет более низкой инфляции фактически сделает налоги для большинства американцев даже выше, чем они были раньше.

В настоящее время предпринимаются попытки сделать изменения постоянными (законодатели называют это частью «Налоговой реформы 2.0»). Однако из-за раскола Конгресса любые дальнейшие законопроекты о налогах, скорее всего, столкнутся с трудной борьбой.

Кажется, слишком много, чтобы переварить? Не волнуйся

Следует признать, что эти изменения могут показаться немного сложными. Тем не менее, хорошая новость заключается в том, что если вы пользуетесь программным обеспечением для подготовки налогов или отдаете свои налоги профессионалу, вам не нужно слишком беспокоиться о них. Они позаботятся о том, чтобы вы соблюдали обновленный налоговый кодекс, и рассчитают влияние этих изменений на ваш кошелек.

Тем не менее, хорошая новость заключается в том, что если вы пользуетесь программным обеспечением для подготовки налогов или отдаете свои налоги профессионалу, вам не нужно слишком беспокоиться о них. Они позаботятся о том, чтобы вы соблюдали обновленный налоговый кодекс, и рассчитают влияние этих изменений на ваш кошелек.

Изменения в налоговом законодательстве, о которых следует знать за 2019 год

ДеньгиСмотреть

/ Си-Би-Эс/АП

Изменения в налоговом законодательстве, о которых вы должны знать

Изменения в налоговом законодательстве, о которых вы должны знать 02:38 Налоговое управление США приближается к самой загруженной неделе налогового сезона, и ожидается, что миллионы американцев заполнят свои декларации по федеральному подоходному налогу. Хотя изменения в налоговом законодательстве в этом году не так значительны, как в 2018 налоговом году, который последовал за самой крупной перестройкой за последнее поколение, есть некоторые изменения, о которых люди должны знать. Вот что изменилось в 2019 налоговом году.

Хотя изменения в налоговом законодательстве в этом году не так значительны, как в 2018 налоговом году, который последовал за самой крупной перестройкой за последнее поколение, есть некоторые изменения, о которых люди должны знать. Вот что изменилось в 2019 налоговом году.

После удвоения стандартного вычета в 2018 году резко возросло количество налогоплательщиков, которые заявили об этом вместо того, чтобы перечислять свои налоги постатейно. В этом году около 9Ожидается, что 0% налогоплательщиков потребуют вычета.

В этом году отчисления также были увеличены, чтобы не отставать от инфляции. Одинокие лица теперь получают стандартный вычет в размере 12 200 долларов США, а лица, состоящие в браке, подающие совместную заявку, имеют право на стандартный вычет в размере 24 400 долларов США. Лица, которые считаются главой семьи, получают стандартный вычет в размере 18 350 долларов США.

Некоторые люди, возможно, все же захотят выполнить упражнение, чтобы решить, следует ли детализировать или нет. Решение сводится к тому, превышают ли ваши вычитаемые расходы стандартный вычет. Программное обеспечение для подготовки налоговых деклараций или специалист по налогообложению с легкостью помогут вам в этом.

Решение сводится к тому, превышают ли ваши вычитаемые расходы стандартный вычет. Программное обеспечение для подготовки налоговых деклараций или специалист по налогообложению с легкостью помогут вам в этом.

- Выбор лучшего налогового программного обеспечения

Новое в этом году: федеральные налоги больше не взимают штраф за отсутствие медицинской страховки — то, что было введено в действие Законом о доступном медицинском обслуживании. Таким образом, хотя «требование иметь страховку теоретически все еще существует», вы ничего не будете платить федералам, если решите не следовать ему, сказал CBS MoneyWatch Джонатан Медоуз, дипломированный бухгалтер из Манхэттена.

Однако налогоплательщики должны учитывать, что четыре штата, наряду с Вашингтоном, округ Колумбия, сохраняют свои собственные штрафы за отсутствие медицинского страхования: Калифорния, Массачусетс, Нью-Джерси и Род-Айленд.

Медицинские расходы Исторически сложилось так, что если ваши медицинские расходы составляли 7,5% или более от вашего дохода, и вы перечисляли свои отчисления по статьям, вы могли использовать эти медицинские расходы для уменьшения своего дохода, тем самым платя меньше налогов.

В прошлом году минимальная сумма, которую должен был потратить человек, должна была быть увеличена до более высокой суммы, но Конгресс вмешался в последнюю минуту, чтобы сохранить ее на уровне 7,5%.

«Если у вас есть проблемы со здоровьем и у вас есть невозмещенные медицинские расходы, вы должны иметь возможность указать больше», — сказал Медоуз. «Это должно быть выгодно для многих людей».

Развод теперь не облагается налогом Любой, кто развелся после 2018 года и платит алименты, больше не может вычитать алименты. А бывшие супруги, получающие алименты, больше не обязаны заявлять их в качестве дохода. Развелись до 2018 года? Старые правила по-прежнему применяются, если вы не обновите свой указ, чтобы конкретно указать, что новые правила отражены.

Конгресс недавно принял законопроект, который включает несколько налоговых «расширителей», которые обновляют налоговые положения, срок действия которых истек или скоро истечет. Вот некоторые из них, на которые вы, возможно, захотите обратить внимание:

- Люди, которые должны оплачивать частную ипотечную страховку вместе со своей ипотекой, могут еще раз вычесть ее. Кэти Пикеринг, главный налоговый инспектор H&R Block, сообщила Associated Press, что для некоторых это представляет собой существенные расходы — в диапазоне от 2500 до 4500 долларов.

- Еще один удлинитель, связанный с домом: пожизненный кредит в размере 500 долларов США на некоторые энергоэффективные улучшения вашего дома, такие как покупка высокоэффективной печи. Хотя многие люди уже воспользовались этим в прошлые годы, Пикеринг сказал, что новые домовладельцы могут подумать, могут ли они извлечь выгоду.

- Люди, пострадавшие от потери права выкупа и списанные с их долга, только что получили некоторое облегчение.

Налоговое управление США рассматривает списанный долг как доход и, следовательно, подлежит налогообложению. Однако уже давно существовало положение, которое отменяло бы это, если бы обращение взыскания было на основное место жительства. В прошлом году такого не было.

Отказ теперь восстановлен и продлен задним числом, поэтому люди, которые должны были платить налог на аннулированный долг такого рода, могут подать поправку. Пикеринг сказал, что это положение затрагивает немногих людей, но «имеет чрезвычайные финансовые последствия».

Криптовалюта Налоговое управление США пытается не отставать от популярности криптовалюты, такой как биткойн. На данный момент такие цифровые валюты обычно рассматриваются как собственность, а не как валюта. Это означает, что любой, кто торгует ими, сталкивается с теми же налоговыми последствиями, что и при торговле акциями.

В прошлом году IRS уведомила многих налогоплательщиков о том, что они неправильно сообщают о своих криптовалютных транзакциях или даже вообще не сообщают о них. Таким образом, агентство увеличивает свою образовательную деятельность и уголовные расследования.

Кроме того, все налогоплательщики должны будут ответить на вопрос об их участии в любых транзакциях с виртуальной валютой. Если они получили, продали, отправили, обменяли или иным образом приобрели какую-либо криптовалюту, они должны заполнить новую форму.

Налоговые эксперты говорят, что все еще может быть некоторая путаница, но предлагают всем, кто торгует криптовалютами, внимательно следить за всей своей деятельностью, чтобы убедиться, что они не наступают не на ту сторону закона.

Криптовалюта: виртуальные деньги, реальная власть и борьба за будущее маленького городка 20:53Ваши налоги

Более Более- В:

- Служба внутренних доходов

Впервые опубликовано 17 февраля 2020 г.

США

США США

США Сумма освобождения от уплаты АМТ

Сумма освобождения от уплаты АМТ

Об авторе