Налоговый период по налогу на игорный бизнес: Порядок исчисления и уплаты налога на игорный бизнес

Налог на игорный бизнес — от теории к практике

1. Объектами налогообложения признаются:

1) игровой стол;2) игровой автомат;

3) процессинговый центр букмекерской конторы;

4) процессинговый центр тотализатора;

5) процессинговый центр интерактивных ставок тотализатора;

6) процессинговый центр интерактивных ставок букмекерской конторы;

7) пункт приема ставок тотализатора;

8) пункт приема ставок букмекерской конторы.

2. В целях настоящей главы каждый объект налогообложения, указанный в пункте 1 настоящей статьи, подлежит регистрации в налоговом органе по месту установки (месту нахождения) этого объекта налогообложения.

Регистрация проводится налоговым органом на основании заявления налогоплательщика о регистрации объекта (объектов) налогообложения с выдачей свидетельства о регистрации объекта (объектов) налогообложения.

Заявление о регистрации объекта (объектов) налогообложения должно быть представлено в налоговый орган не позднее чем за пять дней до даты установки каждого объекта налогообложения (открытия пункта приема ставок букмекерской конторы или пункта приема ставок тотализатора, процессингового центра тотализатора или процессингового центра букмекерской конторы, процессингового центра интерактивных ставок тотализатора или процессингового центра интерактивных ставок букмекерской конторы).

Налогоплательщики, не состоящие на учете в налоговых органах на территории того субъекта Российской Федерации, где устанавливается (открывается) объект налогообложения, указанный в пункте 1 настоящей статьи, обязаны встать на учет в налоговых органах по месту установки (месту нахождения) такого объекта налогообложения не позднее чем за пять дней до даты установки (открытия) каждого объекта налогообложения.

3. Налогоплательщик также обязан зарегистрировать в налоговых органах по месту регистрации объекта (объектов) налогообложения любое изменение количества объектов налогообложения не позднее чем за пять дней до даты установки (открытия) или выбытия (закрытия) каждого объекта налогообложения.

4. Объект налогообложения считается зарегистрированным с даты выдачи налоговым органом свидетельства о регистрации объекта (объектов) налогообложения.

Объект налогообложения считается выбывшим (закрытым) с даты внесения налоговым органом в ранее выданное свидетельство изменений, связанных с изменением количества объектов налогообложения.

5. Заявление о регистрации объекта (объектов) налогообложения, заявление о регистрации изменений (уменьшений) количества объектов налогообложения могут быть представлены налогоплательщиком в налоговый орган лично или через его представителя, направлены в виде почтового отправления с описью вложения или переданы в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи в формате, утвержденном федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

При направлении заявлений по почте днем их представления в налоговый орган считается день отправки почтового отправления с описью вложения. При передаче заявлений по телекоммуникационным каналам связи днем их представления в налоговый орган считается день их отправки.

6. Налоговые органы в течение пяти дней с даты получения от налогоплательщика заявления о регистрации объекта (объектов) налогообложения (об изменении количества объектов налогообложения) при условии его надлежащего оформления выдают свидетельство о регистрации объекта (объектов) налогообложения или вносят изменения, связанные с изменением количества объектов налогообложения, в ранее выданное свидетельство.

7. Формы документов, указанных в настоящей статье, утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Налоговый кодекс 2018г. Глава №66 — Портал ПНК «Налоги в Казахстане»

ЧАСТЬ 2. ОСОБЕННАЯ ЧАСТЬ

Раздел 16. НАЛОГ НА ИГОРНЫЙ БИЗНЕС

Глава 66. НАЛОГ НА ИГОРНЫЙ БИЗНЕССтатья 534. Плательщики

Плательщиками налога на игорный бизнес являются юридические лица, осуществляющие деятельность по оказанию услуг:

1) казино;

2) зала игровых автоматов;

3) тотализатора;

4) букмекерской конторы.

Статья 535. Объекты налогообложения

Объектами обложения налогом на игорный бизнес при осуществлении деятельности в сфере игорного бизнеса являются:

1) игровой стол;

2) игровой автомат;

3) касса тотализатора;

4) электронная касса тотализатора;

5) касса букмекерской конторы;

6) электронная касса букмекерской конторы.

Статья 536. Ставки налога

1. Ставка налога на игорный бизнес с единицы объекта налогообложения составляет на:

1) игровой стол — 1 660-кратный размер месячного расчетного показателя в месяц;

2) игровой автомат — 60-кратный размер месячного расчетного показателя в месяц;

3) кассу тотализатора — 300-кратный размер месячного расчетного показателя в месяц;

4) электронную кассу тотализатора — 4 000-кратный размер месячного расчетного показателя в месяц;

5) кассу букмекерской конторы — 300-кратный размер месячного расчетного показателя в месяц;

6) электронную кассу букмекерской конторы — 3 000-кратный размер месячного расчетного показателя в месяц.

2. Ставки налога, установленные пунктом 1 настоящей статьи, определяются исходя из размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 число налогового периода.

Статья 537. Налоговый период

Налоговым периодом для налога на игорный бизнес является календарный квартал.

Статья 538. Порядок исчисления налога

1. Исчисление налога на игорный бизнес производится путем применения соответствующей ставки налога к каждому объекту налогообложения, определенному в статье 535 настоящего Кодекса, если иное не установлено пунктом 2 настоящей статьи.

2. При вводе в эксплуатацию объектов налогообложения до 15 числа месяца включительно налог на игорный бизнес исчисляется по установленной ставке, после 15 числа — в размере 1/2 от установленной ставки.

При выбытии объектов налогообложения до 15 числа месяца включительно налог на игорный бизнес исчисляется в размере 1/2 от установленной ставки, после 15 числа — по установленной ставке.

Статья 539. Дополнительный платеж плательщиков налога на игорный бизнес

1. Дополнительный платеж исчисляется в случае превышения суммы дохода, полученного от деятельности в сфере игорного бизнеса, над предельными размерами дохода.

2. Предельный размер дохода за налоговый период для плательщиков налога на игорный бизнес для целей исчисления дополнительного платежа составляет:

1) с деятельности казино — 135 000-кратный размер месячного расчетного показателя;

2) с деятельности зала игровых автоматов — 25 000-кратный размер месячного расчетного показателя;

3) с деятельности тотализатора — 2 500-кратный размер месячного расчетного показателя;

4) с деятельности букмекерской конторы — 2 000-кратный размер месячного расчетного показателя.

3. Предельные размеры дохода, установленные пунктом 2 настоящей статьи, определяются исходя из размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на первое число налогового периода.

4. В целях исчисления дополнительного платежа доходом, полученным от деятельности в сфере игорного бизнеса, признается положительная разница между суммой дохода, полученного за налоговый период в результате осуществления такой деятельности, и суммой выплат участникам азартной игры и (или) пари.

Статья 540. Порядок исчисления и уплаты дополнительного платежа

1. Дополнительный платеж исчисляется путем применения к сумме превышения предельного размера дохода ставки, установленной пунктом 1 статьи 313 настоящего Кодекса, и подлежит уплате не позднее 25 числа второго месяца, следующего за отчетным налоговым периодом.

2. При осуществлении плательщиками налога на игорный бизнес нескольких видов деятельности в сфере игорного бизнеса дополнительный платеж исчисляется отдельно с дохода каждого вида деятельности в сфере игорного бизнеса.

3. При осуществлении иных видов предпринимательской деятельности, не указанных в статье 534 настоящего Кодекса и не относящихся к сфере игорного бизнеса, плательщики налога на игорный бизнес обязаны вести раздельный учет доходов и расходов по указанным видам деятельности и производить расчеты с бюджетом в общеустановленном порядке.

Статья 541. Срок представления налоговой декларации Декларация по налогу на игорный бизнес представляется не позднее 15 числа второго месяца, следующего за отчетным кварталом, в налоговый орган по месту регистрационного учета в качестве налогоплательщика, осуществляющего отдельные виды деятельности.

Статья 542. Срок уплаты налога

Налог на игорный бизнес подлежит уплате в бюджет по месту регистрации объектов налогообложения не позднее 25 числа второго месяца, следующего за отчетным налоговым периодом.

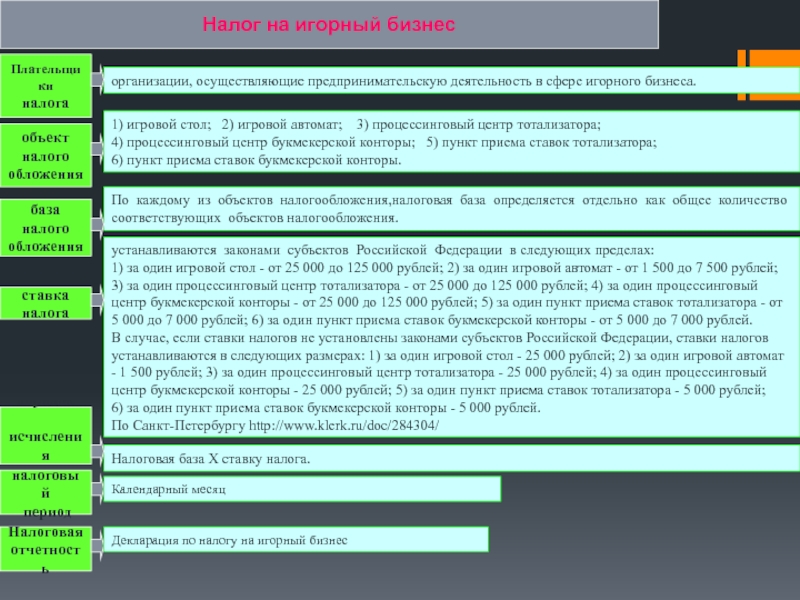

налогоплательщики, объекты обложения, налоговая база, налоговый период, налоговые ставки.

Налоговое право: Шпаргалка

Налоговое право: ШпаргалкаЧитайте также

2.5.5. Налог на игорный бизнес

2.5.5. Налог на игорный бизнес Игорный бизнес – это предпринимательская деятельность, связанная с извлечением организациями или индивидуальными предпринимателями доходов в виде выигрыша или платы за проведение азартных игр или пари, не являющаяся реализацией товаров,

Налоговый период и налоговые ставки

Налоговый период и налоговые ставки НДС исчисляется и уплачивается по итогам каждого квартала. Для исчисления НДС могут применяться ставки 0, 10 и 18 %.Ставка 0 % применяется при экспорте, то есть при вывозе товаров за пределы Российской Федерации без обязательства об их

Налоговая база и ставки

Это примерно те же самые расходы, уменьшенные на величину доходов, которые могут использоваться в качестве объекта налогообложения

Это примерно те же самые расходы, уменьшенные на величину доходов, которые могут использоваться в качестве объекта налогообложения

Налог на игорный бизнес

Налог на игорный бизнес Как любой бизнес на людских пороках, игорный бизнес очень прибыльный. Государство разными способами препятствует распространению игорного бизнеса, чтобы спасти от самоуничтожения тех несчастных людей, которые готовы отдать игральному автомату

86. Единый социальный налог (ЕСН): понятие, налогоплательщики, объекты налогообложения

86. Единый социальный налог (ЕСН): понятие, налогоплательщики, объекты налогообложения ЕСН предназначен для мобилизации средств для реализации права граждан на государственное пенсионное и социальное обеспечение (страхование) и медицинскую помощь. Налогоплательщиками

Налогоплательщиками

111. Налог на игорный бизнес

111. Налог на игорный бизнес Плательщиками налога на игорный бизнес являются организации или индивидуальные предприниматели, осуществляющие предпринимательскую деятельность в сфере игорного бизнеса. Правовую основу налога составляют часть первая и гл. 29 НК РФ и законы

119. Налог на имущество организаций: налогоплательщики, объект налогообложения, налоговая база

119. Налог на имущество организаций: налогоплательщики, объект налогообложения, налоговая база С 1 января 2004 г. налог на имущество организаций устанавливается гл. 30 НК и законами субъектов РФ, вводится в действие в соответствии с НК, законами субъектов РФ и с момента

37.

НДС: налогоплательщики, объект налогообложения, налоговая база, налоговый период

НДС: налогоплательщики, объект налогообложения, налоговая база, налоговый период

37. НДС: налогоплательщики, объект налогообложения, налоговая база, налоговый период Налог на добавленную стоимость (НДС) относится к косвенным налогам. Это означает, что при реализации товаров (работ, услуг) налогоплательщик дополнительно к цене реализуемых товаров

40. Акцизы: налогоплательщики, объект налогообложения, налоговая база, налоговый период

40. Акцизы: налогоплательщики, объект налогообложения, налоговая база, налоговый период Налогоплательщики. Акцизы (как и НДС) относятся к косвенным налогам, бремя уплаты которых перекладывается налогоплательщиками на потребителей товаров. Налогоплательщиками акциза

42. Налог на доходы физических лиц: налогоплательщики, объект налогообложения, налоговая база, налоговый период

42. Налог на доходы физических лиц: налогоплательщики, объект налогообложения, налоговая база, налоговый период

Налогоплательщики. Включают две группы физических лиц: 1) налоговые резиденты – физические лица, фактически находящиеся на территории РФ более 183 дней в

Налог на доходы физических лиц: налогоплательщики, объект налогообложения, налоговая база, налоговый период

Налогоплательщики. Включают две группы физических лиц: 1) налоговые резиденты – физические лица, фактически находящиеся на территории РФ более 183 дней в

46. ЕСН: налоговый период, налоговые ставки, порядок исчисления и уплаты, налоговые льготы

46. ЕСН: налоговый период, налоговые ставки, порядок исчисления и уплаты, налоговые льготы Налоговый период составляет календарный год. Отчетные периоды по налогу – первый квартал, полугодие и девять месяцев календарного года.Налоговые ставки. Включают как твердо

48. Налог на прибыль организаций: налоговые база, ставка, период, исчисление и уплата

48. Налог на прибыль организаций: налоговые база, ставка, период, исчисление и уплата

Налоговая база. Представляет собой денежное выражение прибыли, подлежащей налогообложению. Исходя из этого все доходы и расходы налогоплательщика в целях налогообложения учитываются в

Представляет собой денежное выражение прибыли, подлежащей налогообложению. Исходя из этого все доходы и расходы налогоплательщика в целях налогообложения учитываются в

51. Водный налог: налоговый период, налоговые ставки, порядок исчисления и уплаты, льготы

51. Водный налог: налоговый период, налоговые ставки, порядок исчисления и уплаты, льготы Налоговым периодом признается квартал.Налоговые ставки устанавливаются по бассейнам рек, озер, морей и экономическим районам в твердых размерах (в рублях за 1000 куб. метров воды). При

58. Земельный налог: налогоплательщики, объект налогообложения, налоговая база, налоговый период

58. Земельный налог: налогоплательщики, объект налогообложения, налоговая база, налоговый период Земельный налог относится к местным налогам. Он устанавливается НК и нормативными правовыми актами представительных органов муниципальных образований, вводится в действие

Он устанавливается НК и нормативными правовыми актами представительных органов муниципальных образований, вводится в действие

4. Объекты обложения и налоговая база УСН

4. Объекты обложения и налоговая база УСН 4.1. Порядок признания расходов на дату перехода на УСН. На дату перехода на упрощенную систему налогообложения стоимость приобретенных и оплаченных в периоде применения общего режима налогообложения основных средств и

2.5.3. Налог на игорный бизнес

2.5.3. Налог на игорный бизнес Объектами налогообложения признаются:1) игровой стол;2) игровой автомат;3) касса тотализатора;4) касса букмекерской конторы.Каждый объект налогообложения подлежит регистрации в налоговом органе по месту установки этого объекта

Глава 29 НК РФ.

Налог на игорный бизнес Глава 29 НК РФ. Налог на игорный бизнес

Налог на игорный бизнес Глава 29 НК РФ. Налог на игорный бизнесАктуально на:

17 июня 2021 г.

Налоговый кодекс, N 117-ФЗ | глава 29 НК РФ

Постоянная ссылка на документ

- URL

- HTML

- BB-код

- Текст

URL документа [скопировать]

<a href=»»></a>

HTML-код ссылки для вставки на страницу сайта [скопировать]

[url=][/url]

BB-код ссылки для форумов и блогов [скопировать]

—

в виде обычного текста для соцсетей и пр. [скопировать]

[скопировать]

Скачать документ в формате

Изменения документа

Постоянная ссылка на документ

- URL

- HTML

- BB-код

- Текст

URL документа [скопировать]

<a href=»»></a>

HTML-код ссылки для вставки на страницу сайта [скопировать]

[url=][/url]

BB-код ссылки для форумов и блогов [скопировать]

—

в виде обычного текста для соцсетей и пр. [скопировать]

[скопировать]

Скачать документ в формате

Составить подборку

Анализ текста

Идет загрузка…

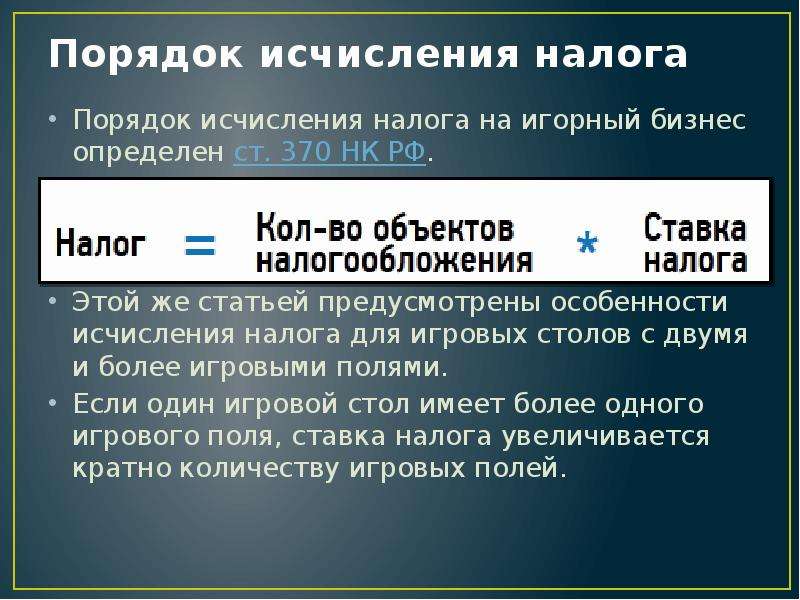

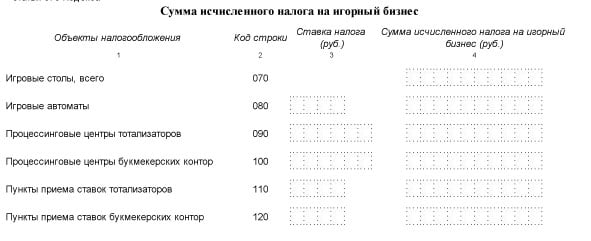

Статья 370 [НК РФ ч.2] — последняя редакция

Статья 370. Порядок исчисления налога

1. Сумма налога исчисляется налогоплательщиком самостоятельно как произведение налоговой базы, установленной по каждому объекту налогообложения, и ставки налога, установленной для каждого объекта налогообложения, начиная с даты выдачи налоговым органом свидетельства о регистрации объекта (объектов) налогообложения.

В случае, если один игровой стол имеет более одного игрового поля, ставка налога по указанному игровому столу увеличивается кратно количеству игровых полей.

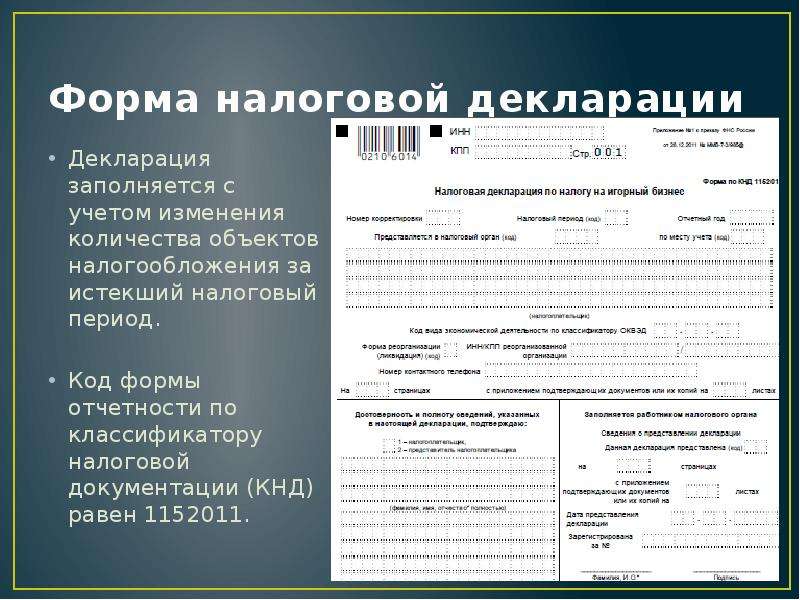

2. Налоговая декларация за истекший налоговый период представляется налогоплательщиком в налоговый орган по месту регистрации объектов налогообложения, если иное не предусмотрено настоящим пунктом, не позднее 20-го числа месяца, следующего за истекшим налоговым периодом. Налоговая декларация заполняется налогоплательщиком с учетом изменения количества объектов налогообложения за истекший налоговый период.

Налогоплательщики, в соответствии со статьей 83 настоящего Кодекса отнесенные к категории крупнейших, представляют налоговые декларации в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

3. При выдаче свидетельства о регистрации объекта (объектов) налогообложения до 15-го числа текущего налогового периода (включительно) сумма налога исчисляется как произведение общего количества соответствующих объектов налогообложения (включая новый объект налогообложения) и ставки налога, установленной для этих объектов налогообложения.

При выдаче свидетельства о регистрации объекта (объектов) налогообложения после 15-го числа текущего налогового периода сумма налога по этим объектам за указанный налоговый период исчисляется как произведение количества объектов налогообложения и одной второй ставки налога, установленной для этих объектов налогообложения.

4. При внесении налоговым органом в ранее выданное свидетельство изменений, связанных с изменением количества объектов налогообложения, до 15-го числа текущего налогового периода (включительно) сумма налога по этим объектам за указанный налоговый период исчисляется как произведение количества объектов налогообложения и одной второй ставки налога, установленной для этих объектов налогообложения.

При внесении налоговым органом в ранее выданное свидетельство изменений, связанных с изменением количества объектов налогообложения, после 15-го числа текущего налогового периода сумма налога исчисляется как произведение общего количества соответствующих объектов налогообложения (включая выбывший (закрытый) объект налогообложения) и ставки налога, установленной для этих объектов налогообложения.

Порядок отражения налога на игорный бизнес в бухучете и при налогообложении. Актуально в 2019 году

Расчеты с бюджетом по налогу на игорный бизнес в бухгалтерском учете следует отражать на счете 68 Расчеты по налогам и сборам . К счету 68 надлежит открыть субсчет Расчеты по налогу на игорный бизнес .

К счету 68 надлежит открыть субсчет Расчеты по налогу на игорный бизнес .

Согласно Положению по ведению бухгалтерского учета и отчетности, финансовый результат деятельности предприятия в бухгалтерском балансе следует отобразить за минусом налога на прибыль и других аналогичных платежей.

Исходя из этого, в отчете о прибылях и убытках налог на игорный бизнес необходимо показывать после текущего налога на прибыль отдельной строкой.

В том случае, если требуется исключить сумму налога на игорный бизнес из финансового результата деятельности организации до налогообложения, данный налог начисляется в корреспонденции со счетом 99 Прибыли и убытки . Для данной цели надлежит открыть субсчет Расчеты по налогу на игорный бизнес к счету 99.

Проводка для начисления налога на игорный бизнес:

- Дебет 99 субсчет Расчеты по налогу на игорный бизнес Кредит 68 субсчет Расчеты по налогу на игорный бизнес — начислен налог на игорный бизнес.

Чтобы перечислить налог на игорный бизнес в бюджет, применяется проводка:

- Дебет 68 субсчет Расчеты по налогу на игорный бизнес Кредит 51 — уплачен налог на игорный бизнес.

Согласно пункту 9 статьи 274 Налогового кодекса РФ, не нужно включать налог на игорный бизнес в расходы, уменьшающие налогооблагаемую базу по налогу на прибыль.

В том случае, если компания помимо игорного бизнеса занимается другими видами деятельности, подпадающими под ЕНВД, налог на игорный бизнес также не влияет на налоговую базу по ЕНВД.

—выигрышей в азартных играх и подоходных налогов на 2020 год. Облагается налогом.

Cleyton Ewerton, Unsplash

@cleytonewerton

В азартных играх есть победители и проигравшие. Но даже победители могут оказаться в проигрыше, если не заплатят налоги! Любые деньги, которые вы выигрываете в азартных играх или отыгрышах, считаются налоговым доходом IRS, как и справедливая рыночная стоимость любого выигрыша. Доход от азартных игр — это не только карточные игры и казино; он также включает выигрыши на гоночных трассах, игровых шоу, лотереях и, возможно, даже в бинго.Определенные особые правила применяются к доходу от азартных игр, и существуют строгие требования к ведению учета. Однако вы можете вычесть проигрыши в азартных играх. Ваш доход от азартных игр обычно указывается в форме W-2G для определенных выигрышей в азартных играх.

Доход от азартных игр — это не только карточные игры и казино; он также включает выигрыши на гоночных трассах, игровых шоу, лотереях и, возможно, даже в бинго.Определенные особые правила применяются к доходу от азартных игр, и существуют строгие требования к ведению учета. Однако вы можете вычесть проигрыши в азартных играх. Ваш доход от азартных игр обычно указывается в форме W-2G для определенных выигрышей в азартных играх.

Самый простой и точный способ узнать, как сообщить о своих выигрышах и проигрышах в азартных играх, — это начать бесплатную налоговую декларацию на eFile.com. На основе ваших ответов на несколько вопросов приложение e-File выберет и подготовит налоговые формы, необходимые для отражения ваших выигрышей и проигрышей в азартных играх в вашей налоговой декларации.Однако, если вы хотите узнать больше о том, как ваш доход от азартных игр влияет на ваши налоги, читайте дальше. Ваша налоговая декларация за 2020 год должна быть подана 15 апреля 2021 года. Подготовьтесь к подготовке с помощью этого всеобъемлющего контрольного списка налоговых шагов, которые необходимо предпринять, или этого списка форм или документов, которые необходимо собрать.

Оцените свою налоговую декларацию за 2020 год бесплатно и включите свой доход или убытки от азартных игр.

Налогооблагаемый доход от азартных игр

Доход от азартных игр почти всегда облагается налогом. Сюда входят деньги и справедливая рыночная стоимость любого выигрыша.По закону победители азартных игр должны указать всех своих выигрышей в своих федеральных налоговых декларациях. В зависимости от суммы вашего выигрыша вы можете получить одну или несколько Форм W-2G, в которых указывается сумма вашего выигрыша и сумма удержанного налога, если таковой имеется. Для иностранцев-нерезидентов суммы будут указаны в вашей форме 1040-NR «Налоговая декларация на иностранцев-нерезидентов». Зачем беспокоиться обо всех этих формах? Просто подготовьте и подайте в электронном виде на eFile.com, и мы соберем и сгенерируем для вас подходящие формы на основе нескольких простых вопросов.Оттуда будут поданы соответствующие формы для азартных игр вместе с вашей налоговой декларацией за 2020 год. Помните, что даже если вы не получили форму W-2G, вы должны сообщить обо всех выигрышах в азартных играх по возвращении.

Помните, что даже если вы не получили форму W-2G, вы должны сообщить обо всех выигрышах в азартных играх по возвращении.

Выигрыши в азартных играх включают, помимо прочего, деньги или призы, полученные от:

- Казино

- Игровые автоматы *

- Кено *

- Покерные турниры

- Лотереи

- Розыгрыши

- Raffles

- Пулы для ставок

- Игровые шоу

- Конные или собачьи бега

- Ставки вне трассы

- Бинго *

* Исключение: выигрыши в кено, бинго и игровых автоматах могут не облагаться налогом при соблюдении определенных обстоятельств.То есть плательщику указанного выигрыша может потребоваться предоставить номер социального страхования, чтобы избежать удержания.

Если полученные выигрыши в азартных играх составляют , а не , подлежащие удержанию налога, возможно, вам придется заплатить расчетный налог. Не знаете, сколько платить? Воспользуйтесь функцией WITHHOLDucator на сайте eFile. com, чтобы оценить размер удержания и избежать штрафных санкций.

com, чтобы оценить размер удержания и избежать штрафных санкций.

Ваш выигрыш в азартных играх обычно облагается фиксированным налогом в размере 24%. Однако для следующих источников, перечисленных ниже, выигрыши в азартных играх свыше 5000 долларов будут подлежать удержанию подоходного налога:

- Любые лотереи, лотереи или ставки для ставок (сюда могут входить выплаты победителям покерных турниров).

- Любая другая ставка (если выручка равна или превышает сумму ставки в 300 раз).

Если вы выиграете неденежный приз, например автомобиль или поездку, вы будете обязаны уплатить налоги с справедливой рыночной стоимости каждого приза. В зависимости от суммы вашего выигрыша и типа азартных игр от заведения или плательщика может потребоваться удержание подоходного налога. Как правило, требуется удержание 24% от суммы. В некоторых случаях вместо этого требуется дополнительное удержание в размере 24%.Если с вашего игрового выигрыша удерживается налог, вам будет отправлена форма W2-G от плательщика.

Игровых проигрышей

Вы можете вычесть проигрыши в азартных играх, если перечислите свои вычеты. Вы можете вычесть свои проигрыши только в пределах суммы вашего общего выигрыша в азартных играх. Как правило, вы должны сообщать свои выигрыши и проигрыши отдельно, а не сообщать чистую сумму.

Убытки от азартных игр вычитаются из Таблицы А как прочие вычеты и не подлежат 2% -ному пределу.Это означает, что вы можете вычесть все убытки в пределах суммы вашего выигрыша, а не только суммы, превышающей 2% от вашего скорректированного валового дохода. Когда вы готовите и отправляете свою налоговую декларацию на eFile.com, приложение eFile автоматически сгенерирует график А и добавит его к вашей налоговой декларации на основе введенной вами информации о вычетах.

Рекорды по азартным играм

IRS требует, чтобы вы вели подробный учет ваших выигрышей и проигрышей в азартных играх, а также любые связанные документы, включая квитанции, билеты, платежные квитанции, выписки и форму W-2G. Вы должны иметь возможность доказать как свои выигрыши, так и проигрыши, если хотите вычесть свои потери. IRS предлагает вам вести журнал азартных игр.

IRS требует, чтобы вы сохраняли следующую информацию о каждом выигрыше и проигрыше в азартных играх:

- Дата

- Вид игорной деятельности

- Название и адрес заведения или мероприятия

- Имена других людей, присутствовавших на момент проведения операции

- Суммы выигрышей и проигрышей

Если вы подаете налоговую декларацию в электронном виде, вам не нужно отправлять какие-либо документы W-2G или другие документы в IRS (но вы должны сохранить их для своих записей на случай аудита).

Профессиональные азартные игры

Правила, описанные на этой странице, предназначены для большинства людей с доходом от азартных игр — тех, кто не является профессиональными игроками. Если вы на самом деле занимаетесь азартными играми, то ваш доход от азартных игр обычно считается регулярным заработанным доходом и облагается налогом по вашей обычной эффективной ставке подоходного налога. Как частное лицо, работающее не по найму, вам необходимо будет указать свои доходы и расходы в Таблице C, которую приложение eFile автоматически сгенерирует и добавит к вашей налоговой декларации за 2020 год на основе введенной вами информации.Вы можете вычесть проигрыши в азартных играх как расходы на работу, используя Приложение C, а не Приложение A.

Как частное лицо, работающее не по найму, вам необходимо будет указать свои доходы и расходы в Таблице C, которую приложение eFile автоматически сгенерирует и добавит к вашей налоговой декларации за 2020 год на основе введенной вами информации.Вы можете вычесть проигрыши в азартных играх как расходы на работу, используя Приложение C, а не Приложение A.

Требования к налогу на прибыль от азартных игр для нерезидентов

Нерезиденты США обычно могут сообщать о доходах, которые «эффективно связаны» с бизнесом в США, в форме 1040NR-EZ. Тем не менее, выигрыши в азартных играх считаются «не связанными эффективно» и, как правило, должны отражаться в форме 1040NR. Такой доход обычно облагается налогом по фиксированной ставке 30%. Иностранцы-нерезиденты часто не могут вычесть проигрыши в азартных играх.Однако между Соединенными Штатами и Канадой существует налоговое соглашение, которое обычно позволяет гражданам Канады вычитать свои проигрыши в азартных играх в пределах суммы их выигрыша в азартных играх.

Отчетность о выигрыше и проигрыше в азартных играх

Если у вас есть выигрыши или проигрыши в азартных играх, они должны быть указаны в вашей налоговой декларации. Когда вы готовите и отправляете свою налоговую декларацию на eFile.com, вы сообщаете о своем доходе или убытках от азартных игр во время налогового собеседования, что приведет к запросу дополнительной информации.Мы подготовим все формы, необходимые для того, чтобы сообщить об этом по вашему возвращению, поэтому вам не нужно беспокоиться о том, какая форма вам нужна. eFile.com проведет вас через процесс подготовки налоговой декларации, поможет вам заполнить правильные формы, проверит наличие ошибок и предоставит вашу персональную страницу поддержки, если у вас возникнут дополнительные вопросы.

TurboTax ® является зарегистрированным товарным знаком Intuit, Inc.

.

H&R Block ® является зарегистрированным товарным знаком HRB Innovations, Inc.

Налог на выигрыш в азартных играх (сколько вы заплатите за выигрыш?)

Большинство людей не думают о налогах по дороге на ипподром или в казино, но то, что может показаться не более чем шансом выиграть дополнительные деньги, на самом деле имеет некоторые налоговые последствия. Как это часто бывает, федеральные правительства и правительства штатов выделяют выигрыши в казино для выплаты собственных уникальных налогов.

Сколько вы выигрываете имеет значениеДля вас важно знать пороговые значения, по которым плательщик должен сообщать о доходах.Выигрыши в следующих суммах должны быть сообщены в IRS плательщиком:

- 600 долларов или больше на ипподроме (если это в 300 раз больше вашей ставки)

- 1200 долларов США или более в игровом автомате или игре в бинго

- Выигрыш в кено в размере 1500 долларов США или более (за вычетом суммы вашей ставки)

- Выигрыши в покерных турнирах от 5000 долларов США (за вычетом суммы вашей ставки или бай-ина)

Все это требует предоставления плательщику вашего номера социального страхования, а также заполнения формы IRS W2-G, чтобы сообщить всю выигранную сумму. В большинстве случаев казино снимает с вашего выигрыша 25% налогов на азартные игры, прежде чем платить вам.

В большинстве случаев казино снимает с вашего выигрыша 25% налогов на азартные игры, прежде чем платить вам.

Не все выигрыши в азартных играх в вышеуказанных суммах подлежат заполнению формы IRS W2-G. Формы W2-G не требуются для выигрышей в таких настольных играх, как блэкджек, кости, баккара и рулетка, независимо от суммы.

Обратите внимание, что это не означает, что вы освобождены от уплаты налогов или отчетности о выигрыше по налогам. О любых выигрышах в азартных играх необходимо сообщать в IRS.Это означает только то, что вам не нужно заполнять форму W2-G для этих конкретных настольных игр.

Отчетность о небольших выигрышах Даже если вы не выиграете столько, сколько указано выше, вы все равно обязаны по закону потребовать свой выигрыш в налоговое время. Вам также необходимо сообщить о любых наградах или призах, которые вы выиграли в течение года. Да, даже если вы выиграете всего лишь 10 долларов в спортивную азартную игру, вам все равно придется сообщить об этом (даже если казино этого не сделало). Доход от азартных игр плюс доход от работы (и любой другой доход) равняется вашему общему доходу.К счастью, вам не обязательно платить налоги со всех ваших выигрышей. Вместо этого, если вы перечисляете свои удержания, вы можете требовать свои убытки до суммы вашего выигрыша.

Доход от азартных игр плюс доход от работы (и любой другой доход) равняется вашему общему доходу.К счастью, вам не обязательно платить налоги со всех ваших выигрышей. Вместо этого, если вы перечисляете свои удержания, вы можете требовать свои убытки до суммы вашего выигрыша.

* Обратите внимание, что в соответствии с законом о налоговой реформе ограничение убытков от азартных игр было изменено. До закона о налоговой реформе , расходы налогоплательщиков (например, транспорт и входные билеты) могли быть востребованы независимо от выигрыша. Но начиная с 2018 налогового года (налоги, поданные в 2019 году), все расходы, связанные с азартными играми, а не только убытки от азартных игр, ограничиваются выигрышами в азартных играх.

А как насчет государственных пошлин? Помимо федеральных налогов, подлежащих уплате в IRS, правительства многих штатов также облагают налогом доход от азартных игр. В каждом штате есть свои уникальные формулы и правила получения дохода от азартных игр, а в некоторых вообще не взимаются налоги на азартные игры. В некоторых штатах взимается фиксированный процент, а в других размер государственного налога зависит от вашего выигрыша.

В некоторых штатах взимается фиксированный процент, а в других размер государственного налога зависит от вашего выигрыша.

Не беспокойтесь об этом и других налоговых законах. TurboTax задаст вам простые вопросы и предоставит вам налоговые льготы и вычеты, на которые вы имеете право на основе ваших ответов.

Если у вас все еще есть вопросы во время налоговой службы, вы можете подключиться в режиме реального времени через одностороннее видео к налоговому эксперту TurboTax Live со средним опытом работы 12 лет, чтобы получить ответы на свои налоговые вопросы. Налоговые эксперты TurboTax Live также могут провести окончательную проверку вашей налоговой декларации, не выходя из дома. Налоговые эксперты TurboTax Live доступны круглый год на английском и испанском языках.

Получите максимальный возврат налогов с TurboTax сегодня

СвязанныеНалог на выигрыш в азартных играх | H&R Block

Примечание редактора: Рассмотрим следующий сценарий: вы выигрываете Powerball и разбогатеете — по крайней мере, вы так думаете. Но что такое Powerball после уплаты налогов? В этом посте содержится информация о ваших лотерейных выплатах после уплаты налогов, включая налоги на выигрыши в казино и многое другое.

Вы только что выиграли Powerball штата? Повезло тебе! Хотя сначала вы можете быть взволнованы, потом вы можете подумать о Powerball после уплаты налогов … Будет ли сумма намного меньше? Мы вам сейчас расскажем.

Налог на азартные игры: 101

С налогами на азартные игры дело обстоит именно так: как наличные, так и неденежные выигрыши в азартных играх полностью облагаются налогом.

Что такое денежный выигрыш?

Денежный выигрыш включает деньги, полученные от:

- Лотерейные выплаты

- Розыгрыши

- Бинго

- Raffles

- Покер и другие игры

- Кено

- Игровые автоматы

- Выигрыши в казино

А как насчет безналичных выигрышей?

Ваш выигрыш может быть неденежным — например, отпуск или машина. Если это так, вы должны включить его справедливую рыночную стоимость (FMV) при расчете вашего дохода.

Если это так, вы должны включить его справедливую рыночную стоимость (FMV) при расчете вашего дохода.

Отчетность о прибылях и убытках от азартных игр по налогам

Убытки от азартных игр могут быть вычтены по графику A.

Если вы перечисляете свои вычеты, вы можете вычесть свои проигрыши в азартных играх за год в Приложении A. Однако вы можете вычесть свой проигрыш только в пределах суммы, которую вы указываете как выигрыши в азартных играх. Итак, вам следует оставить:

- Точный дневник игровых выигрышей и проигрышей

- Документация о вашей игровой деятельности, которую можно проверить

Как о доходах сообщается в IRS: форма W-2G

Плательщик должен предоставить вам форму W-2G, если вы выиграете:

- 600 долларов или больше, если сумма как минимум в 300 раз превышает размер ставки (плательщик имеет возможность уменьшить выигрыш путем ставки)

- Выигрыши в бинго или игровых автоматах 1200 долларов США или более (не уменьшенные на ставку)

- $ 1,500 или более выигрышей (за вычетом ставки) от кено

- Выигрыши в покерном турнире, превышающие 5000 долларов (уменьшенные на ставку или бай-ин)

- Любой выигрыш, подлежащий удержанию федерального подоходного налога.

Если ваш выигрыш указан в форме W-2G, федеральные налоги удерживаются по фиксированной ставке 24%.Если вы не предоставили плательщику свой идентификационный номер налогоплательщика, удерживаемая ставка также составит 24%.

Удержание требуется, когда выигрыш за вычетом ставки составляет:

- Более 5000 долларов США на лотереях, отыгрышах, лотереях,

- По крайней мере, в 300 раз больше суммы ставки

Вы должны получить копию своей формы W-2G с указанием суммы, которую вы выиграли, и суммы удержанного налога. Даже если вы не получили форму W-2G, включите свой выигрыш в свой возврат.

Куда обратиться за помощью с Powerball после уплаты налогов или других выигрышей в лотерею

Навигация по налоговым обязательствам после того, как вам повезет с Powerball или другими денежными или безналичными азартными играми, может оказаться непростой задачей.Итак, обратитесь за помощью. Используйте H&R Block для подачи налоговой декларации. Имея множество способов подачи налоговой декларации, в том числе онлайн или в офисе, мы можем удовлетворить ваши потребности и гарантировать точную налоговую декларацию.

Имея множество способов подачи налоговой декларации, в том числе онлайн или в офисе, мы можем удовлетворить ваши потребности и гарантировать точную налоговую декларацию.

Тема № 419 Доходы и убытки от азартных игр

Следующие правила применяются к случайным игрокам, которые не участвуют в торговле или бизнесе азартных игр. Выигрыши в азартных играх полностью облагаются налогом, и вы должны указать доход в своей налоговой декларации. Доход от азартных игр включает, помимо прочего, выигрыши в лотереях, лотереях, скачках и казино.Он включает денежные выигрыши и справедливую рыночную стоимость призов, таких как автомобили и поездки.

Выигрыши в азартных играх

Плательщик должен выдать вам Форму W-2G, Определенные выигрыши в азартных играх, если вы получили определенные выигрыши в азартных играх или у вас есть какие-либо выигрыши в азартных играх, подлежащие удержанию федерального подоходного налога. Вы должны указывать все выигрыши в азартных играх как «Другой доход» в Форме 1040 или Форме 1040-SR (используйте Приложение 1 (Форма 1040) PDF), включая выигрыши, которые не указаны в Форме W-2G PDF. Если у вас есть выигрыш в азартных играх, вам может потребоваться уплатить ориентировочный налог с этого дополнительного дохода.Для получения информации об удержании выигрышей в азартных играх см. Публикацию 505 «Удержание налогов и расчетный налог».

Игровых проигрышей

Вы можете вычесть проигрыши в азартных играх только в том случае, если вы перечисляете свои удержания в Приложении A (Форма 1040) и ведете учет своих выигрышей и проигрышей. Сумма вычтенных вами убытков не может превышать сумму дохода от азартных игр, которую вы указали в своем возврате. Заявите о своих проигрышах в азартных играх до суммы выигрыша, как «Прочие детализированные вычеты».

Иностранцы-нерезиденты

Если вы являетесь иностранцем-нерезидентом США для целей налогообложения доходов и должны подать налоговую декларацию для U.S. источник выигрыша в азартных играх, вы должны использовать форму 1040-NR, Налоговая декларация о доходах нерезидентов США. Для получения дополнительной информации см. Публикацию 519, Налоговое руководство США для иностранцев и Публикацию 901, Налоговые соглашения США. Как правило, иностранцы-нерезиденты США, не являющиеся резидентами Канады, не могут вычесть проигрыши в азартных играх.

Дополнительную информацию об удержании выигрышей в азартных играх см. В Публикации 515 «Удержание налога с иностранцев-нерезидентов и иностранных юридических лиц».

Бухгалтерский учет

Чтобы вычесть свои убытки, вы должны вести точный дневник или аналогичные записи о своих выигрышах и проигрышах в азартных играх и иметь возможность предоставлять квитанции, билеты, выписки или другие записи, которые показывают сумму как ваших выигрышей, так и проигрышей.Для получения дополнительной информации см. Публикацию 529 «Прочие вычеты».

Дополнительная информация

Для получения дополнительной информации см. Публикацию 525 «Налогооблагаемый и необлагаемый доход» или обзор Как я могу заявить о своих выигрышах и / или убытках от азартных игр?

Дерби в Кентукки: советы по налогообложению выигрышей и проигрышей в азартных играх

Medina Spirit выиграла 147-е дерби в Кентукки в субботу! Это была сложная гонка, но Medina Spirit устояла в конце, чтобы выиграть самые захватывающие две минуты в спорте.

И, конечно же, ставки. Миллионы людей со всех уголков страны сделали ставку на гонку. И если вам посчастливилось выиграть немного денег за правильный выбор победившей лошади, не забывайте, что дядя Сэм тоже хочет свою долю. Итак, прежде чем вы закончите и потратите свой джекпот, вот 8 вещей, которые следует помнить о налогах на выигрыши и проигрыши в азартных играх .

1 из 8

Вы должны сообщать обо всех своих выигрышах

Будь то 5 или 5000 долларов, с трека или с сайта азартных игр, все выигрыши от азартных игр должны быть указаны в вашей налоговой декларации как «прочие доходы» в Таблице 1 (форма 1040), строка 8.Если вы выиграли неденежный приз, например автомобиль или поездку, укажите его справедливую рыночную стоимость как доход.

И, пожалуйста, не забудьте сообщить всех своих игровых выигрышей. Если вы выиграли 500 долларов, сообщите о 500 долларах. IRS не выслеживает мелких победителей, но вы все равно не хотите думать о себе как о налоговом мошеннике.

2 из 8

Вы можете получить форму W-2G

Как правило, вы получите форму IRS W-2G, если ваш выигрыш в азартных играх составляет не менее 600 долларов, а выплата как минимум в 300 раз превышает сумму вашей ставки .Пороговые значения составляют 1200 долларов для выигрышей в бинго или игровых автоматах, 1500 долларов для выигрышей в кено и 5000 долларов для выигрышей в покерных турнирах (при этом выплата не должна быть в 300 раз больше ставки для этих типов выигрышей). Ваш отчетный выигрыш будет указан в поле 1 формы W-2G.

Если требуется W-2G, плательщик (букмекерская контора, казино, ипподром и т. Д.) Должен будет увидеть две формы идентификации. Одно из них должно быть удостоверением личности с фотографией. Вам также необходимо указать свой номер социального страхования или, если он у вас есть, индивидуальный идентификационный номер налогоплательщика.

В некоторых случаях вы получите W-2G на месте. В противном случае для выигрыша в этом году плательщик должен отправить вам форму до 31 января 2022 года. В любом случае, если ваша ставка была сделана в казино, мы вполне уверены, что вы получите W-2G. Но если ваша ставка была просто дружеской пари с другом или вы выиграли офисный пул… ну, не рассчитывайте на это.

3 из 8

Может потребоваться удержание

Как правило, если вы выиграете более 5000 долларов по ставке, а выплата по крайней мере в 300 раз превышает сумму вашей ставки, IRS требует, чтобы плательщик удержал 24% вашего выигрыша. по налогу на прибыль.(Для выигрышей в бинго, кено, игровых автоматах и покерных турнирах применяются особые правила удержания.) Удерживаемая сумма будет указана в поле 4 формы W-2G, которую вы получите. Вам также нужно будет подписать W-2G, в котором под страхом наказания за лжесвидетельство будет указано, что информация, указанная в форме, верна.

При подаче заявления 1040 в следующем году включите удержанную сумму в качестве удержанного федерального подоходного налога (строка 25c в вашей налоговой декларации за 2020 год). Эта сумма будет вычтена из суммы вашего налога. Вам также необходимо приложить к декларации форму W-2G.

Опять же, этого следует ожидать, когда вы делаете ставку в казино, на ипподроме или в другом легально управляемом игровом бизнесе … не ожидайте, что ваш приятель или бухгалтер, который управляет пулом офиса Derby Day, откажется от налоги (хотя технически должны).

4 из 8

Ваши убытки могут быть вычитаны

Эй, сложно выбрать выигрышную лошадь. Но есть лучшая надежда, если вы проиграете пару гонок на треке — ваши игровые проигрыши могут быть вычтены.(Убытки от азартных игр включают в себя фактическую стоимость ставок плюс сопутствующие расходы, такие как проезд до и от ипподрома.) Во-первых, если вы не являетесь профессиональным игроком (подробнее об этом чуть позже), вам необходимо составить список, чтобы вычесть игровые убытки (детализированные вычеты указаны в Приложении A). Поскольку закон о налоговой реформе 2017 года в основном увеличил стандартный вычет вдвое, большинство людей больше не собираются перечислять эти суммы. Таким образом, если вы потребуете стандартный вычет, вам дважды не повезло: один раз из-за проигрыша ставки и один раз из-за невозможности вычесть свои игровые проигрыши.

Во-вторых, вы не можете вычесть проигрыши в азартных играх, превышающие выигрыши, о которых вы сообщаете о своем возврате. Например, если вы выиграли 100 долларов на одной ставке, но проиграли 300 долларов на нескольких других, вы можете вычесть только первые 100 долларов проигрышей. Если вам не повезло и вы не получили в течение года игровых выигрышей, вы не сможете вычесть свои проигрыши.

Если вы профессиональный игрок , вы можете вычесть свои убытки как коммерческие расходы в Таблице C без необходимости разбивать на детали.Тем не менее, предостережение: деятельность квалифицируется как бизнес только в том случае, если вашей основной целью является получение прибыли, и вы постоянно и регулярно в ней участвуете. Спорадические занятия или хобби не считаются бизнесом.

5 из 8

Отчет о выигрыше и проигрыше отдельно

Выигрыши и проигрыши в азартных играх необходимо сообщать отдельно. Скажем, например, вы сделали четыре отдельные ставки по 100 долларов на четырех разных лошадей, чтобы выиграть Дерби в Кентукки в этом году. Если вы выиграли 500 долларов по ставке, сделанной на Medina Spirit, вы должны указать полные 500 долларов в качестве налогооблагаемого дохода.Вы не можете уменьшить свой выигрыш в азартных играх (500 долларов США) на свои проигрыши в азартных играх (400 долларов США) и указывать только разницу (100 долларов США) как доход. Если вы внесете в список, вы можете потребовать вычет 400 долларов за ваши убытки, но ваши выигрыши и убытки должны быть указаны отдельно в вашей налоговой декларации.

6 из 8

Ведите хорошие записи

Чтобы помочь вам отслеживать, сколько вы выиграли или проиграли в течение года, IRS предлагает вести дневник или аналогичные записи о вашей игровой деятельности. Как минимум, ваши записи должны включать даты и типы конкретных ставок или азартных игр, название и адрес / местоположение каждого казино или ипподрома, которые вы посетили, имена других людей, которые были с вами на каждом сайте азартных игр, а также суммы, которые вы выиграли или потерянный.

Вы должны также хранить другие предметы в качестве доказательства выигрышей и проигрышей в азартных играх . Например, сохраняйте все формы W-2G, билеты для ставок, аннулированные чеки, кредитные записи, банковские выплаты, а также отчеты о фактических выигрышах или платежные квитанции, предоставленные казино, ипподромами или другими игорными заведениями.

7 из 8

Аудиторские риски могут быть выше

Если вы получили форму W-2G вместе со своим игровым выигрышем, не забывайте, что IRS также получает копию формы. Итак, IRS ожидает, что вы заявите эти выигрыши в своей налоговой декларации. Если вы этого не сделаете, налоговый инспектор не обрадуется этому.

Вычет крупных проигрышей в азартных играх также может вызвать тревогу у IRS. Помните, случайные игроки могут требовать убытков только в виде детализированных вычетов в Таблице А в пределах суммы своего выигрыша.Для аудиторов IRS это большой удар, если вы заявляете о большем проигрыше, чем выигрыше.

Будьте осторожны, если вы также вычитаете убытки из Списка C. IRS всегда ищет предполагаемые «деловые» занятия, которые на самом деле являются просто хобби.

8 из 8

Могут применяться государственные и местные налоги.

Если вы внимательно посмотрите на форму W-2G, вы заметите, что есть поля для сообщения о выигрышах штата и местных выплат и удержаниях. Это потому, что вы также можете задолжать государственным или местным налогам со своего игрового выигрыша.

Штат, в котором вы живете, обычно облагает налогом весь ваш доход, включая выигрыши от азартных игр. Однако, если вы отправитесь в другой штат, чтобы сделать ставку, вы можете быть удивлены, узнав, что другой штат также хочет обложить налогом ваш выигрыш. И они могут удержать налог из вашей выплаты, чтобы убедиться, что они получат то, что им причитается. Однако вы не будете облагаться налогом дважды. Штат, в котором вы живете, должен предоставить вам налоговый кредит на налоги, которые вы платите другому штату.

Вы можете или не можете вычесть убытки от азартных игр в своей государственной налоговой декларации. Уточните в налоговом управлении вашего штата правила, в которых вы проживаете.

Какие налоги взимаются с денег, выигранных в азартных играх в Лас-Вегасе?

Каждый год тысячи людей едут в такие горячие точки азартных игр, как города Невады, Лас-Вегас и Рино, в надежде на крупный выигрыш в казино. Хотя кошельки большинства этих мечтателей на обратном пути тоньше, чем когда они приехали, немногие счастливчики уносят домой много денег. Если вы выиграете по-крупному, играя в азартные игры в Лас-Вегасе или Рино, вам, увы, не удастся сохранить каждую копейку.Выигрыши в азартных играх облагаются налогом, и Налоговая служба (IRS) хочет получить свою долю от вашей добычи в казино. Прежде чем отправиться в путешествие по Лас-Вегасу в поисках богатства, убедитесь, что вы понимаете налоговое законодательство, касающееся азартных игр, чтобы избежать неприятностей с IRS в будущем.

Ключевые выводы

- В отличие от подоходного налога, налоги на азартные игры не являются прогрессивными.

- IRS рассматривает любые деньги, которые вы выигрываете в азартных играх или отыгрышах, как налогооблагаемый доход.

- Порог, при котором выигрыш в азартных играх должен сообщаться в IRS, зависит от типа игры.

Облагается ли доход от азартных игр налогом?

Ответ — да, но преимущество закона о налоге на азартные игры для крупных игроков заключается в том, что, в отличие от подоходного налога, налоги на азартные игры не являются прогрессивными. Независимо от того, выигрываете ли вы 1500 долларов в игровом автомате или 1 миллион долларов за покерным столом, ваша ставка налога с выигрыша в азартных играх составляет 24% (ранее 25%). Когда вы выигрываете большой джекпот игрового автомата, казино обязано само удерживать 24%, когда вы запрашиваете свой приз; он также предоставляет вам форму IRS, называемую W2-G, для сообщения о вашем выигрыше правительству.Взаимодействие с другими людьми

Что IRS учитывает доход от азартных игр?

IRS считает любые выигранные вами деньги в азартных играх или отыгрышах — или справедливую рыночную стоимость любого выигрыша — доходом, подлежащим налогообложению. Доход от азартных игр не ограничивается только карточными играми и казино; он включает выигрыши на гоночных трассах, игровых шоу, лотереях и даже в бинго. Существуют строгие требования к ведению учета, но вы можете вычесть убытки от азартных игр.

Отчитываются ли казино о доходах от азартных игр в IRS?

Да, но есть определенные пороговые значения, которые необходимо преодолеть, чтобы казино сообщало о выигрыше.Порог, при котором выигрыш в азартных играх должен сообщаться в IRS, зависит от типа игры. На ипподроме вы должны сообщать о любых выигрышах, которые превышают 600 долларов или 300 раз превышающие вашу первоначальную ставку. Для игровых автоматов и бинго вы должны сообщать обо всех выигрышах, превышающих 1200 долларов. В покерном турнире вы должны сообщить о выигрыше, превышающем 5000 долларов.

Однако от казино не требуется удерживать налоги или выдавать W2-G игрокам, которые выигрывают крупные суммы в определенных настольных играх, таких как блэкджек, кости и рулетка.Не совсем понятно, почему IRS дифференцировало требования таким образом; игровые автоматы — это азартные игры, в то время как настольные игры требуют определенного уровня навыков. Когда вы обналичиваете свои фишки в настольной игре, казино не может с уверенностью определить, с какой суммой вы начали.

Даже если вы не получили W2-G или у вас удерживаются налоги с выигрышей в блэкджеке, это не освобождает вас от обязанности сообщать в IRS о том, что вы выиграли. Вы просто делаете это сами, когда подаете налоговую декларацию за год, а не в казино, когда требуете свой выигрыш.

Налоги для профессиональных игроков

Если азартные игры — это настоящая профессия человека, то доходы от азартных игр обычно считаются обычным заработанным доходом и облагаются налогом по обычной эффективной ставке подоходного налога налогоплательщика.

Если вы являетесь самозанятым лицом, доходы и расходы должны регистрироваться в Приложении C.

Профессиональный игрок может вычесть проигрыши в азартных играх как расходы на работу, используя Приложение C, а не Приложение A.

Требования к налогу на прибыль от азартных игр для нерезидентов

IRS требует U.S. нерезиденты должны сообщать о выигрышах в азартных играх в форме 1040NR. Такой доход обычно облагается налогом по фиксированной ставке 30%. Иностранцы-нерезиденты, как правило, не могут вычесть убытки от азартных игр. Между США и Канадой существует налоговое соглашение. Он позволяет гражданам Канады вычитать свои проигрыши в азартных играх в пределах суммы своего выигрыша в азартных играх.

Вычитаются ли убытки от азартных игр?

Вам разрешается вычесть любые проигрышные при игре в азартные игры деньги из вашего выигрыша для целей налогообложения.Однако убытки от азартных игр сверх того, что вы выиграли, не могут быть востребованы в качестве налогового списания. Когда вы теряете рубашку в Лас-Вегасе, нет ничего лучше в виде снижения налоговых обязательств.

Облагаются ли налогом выигрыши в азартных играх в отдельных штатах?

В некоторых штатах действительно требуется, чтобы победители азартных игр заявляли выигрыши в азартных играх в том штате, где они были выиграны. Большинство штатов облагают налогом весь доход, полученный в их штате, независимо от вашего места жительства. Кроме того, государство-резидент потребует от вас сообщить о выигрыше, но предложит кредит или вычет по налогам, уже уплаченным государству-нерезиденту.

Должен ли я платить налоги со ставок на спорт? Налоговый инспектор может прийти за вашими выигрышными ставками.

Вниманию игроков, делающих ставки на спорт: налоговый инспектор может прийти за вашим выигрышем.

Вот что вам нужно знать о легализованных ставках на спорт и налогах.

Должен ли я платить налоги с моего выигрыша?

Выигрыши от ставок на спорт считаются доходом. Так же, как вы сообщаете о своем доходе, вы также должны указывать, сколько денег вы выиграли с помощью легальных ставок на спорт.

См. Также: Американские семьи наконец-то получат деньги на налоговую скидку на детей — вот когда поступит первый платеж

Хотя обо всех выигрышах необходимо сообщать в IRS, вы должны заплатить с них федеральные налоги только в том случае, если вы сделали более 600 долларов. Букмекеры, которые вы используете, также будут сообщать об этих выигрышах в IRS.

«Выигрыши в азартных играх полностью облагаются налогом, и вы должны указать доход в своей налоговой декларации», согласно IRS. «Доход от азартных игр включает, помимо прочего, выигрыши в лотереях, лотереях, скачках и казино.

Независимо от того, являетесь ли вы профессиональным игроком, который делает все свои доходы, делая ставки на спорт, или кем-то, кто время от времени делает ставки на игры НБА в Нью-Джерси, все выигрыши должны быть сообщены.

См. Также: Конор МакГрегор возглавляет список самых высокооплачиваемых звезд спорта

Как это работает?

Налогоплательщики могут вычесть убытки только в пределах суммы своего выигрыша в соответствии с «вычетом убытков от азартных игр» Федерального налогового кодекса. Таким образом, после вычета ваших убытков оставшиеся выигрыши будут облагаться налогом.

Например, если у участника пари в 2020 году было 10 000 долларов выигрыша по ставкам на спорт и 8 000 долларов убытков, он мог бы вычесть 8 000 долларов убытков, если он перечислил свои налоговые вычеты. Более подробный обзор вычетов по статьям и стандартных вычетов можно найти здесь.

Вы облагаетесь налогом не по каждой ставке, а по совокупности налогов за налоговый год.

Сколько мне нужно заплатить?

Согласно IRS, если вы зарабатываете на спорте 600 долларов и более, вы должны платить с этого федеральные налоги.Сюда входят безналичные выигрыши в зависимости от их стоимости.

«Справедливая рыночная стоимость призов, таких как автомобили и поездки» должна указываться как доход, а затем, согласно веб-сайту IRS, может быть определена сумма налогов.

См. Также: Нью-Йорк официально утверждает легальные ставки на спорт онлайн.

Выигрыши, превышающие порог в 600 долларов, будут облагаться налогом по ставке 24%. Эти налоги могут поступать либо во время выплаты выигрышей в виде удержания из казино или букмекерских контор, либо при подаче налоговой декларации.

Ставка 24% применяется как к наличным, так и к безналичным выигрышам.

Что делать, если мой выигрыш составил менее 600 долларов — мне все равно нужно сообщить об этом?

Да, обо всех доходах необходимо сообщать в IRS, даже если в этом случае они не будут облагаться налогом.

«Вы должны сообщать обо всех выигрышах от азартных игр как о прочем доходе», согласно IRS. В форме 1040 есть раздел «прочие доходы».

Что произойдет, если я не сообщу об этом?

Отсутствие отчетности о налогооблагаемом доходе, таком как выигрыши от ставок на спорт, может привести к штрафам.

«Штраф за просрочку платежа составляет 0,5% от суммы налога, причитающегося после установленной даты, за каждый месяц или часть месяца налог остается неуплаченным, до 25%», — говорится на сайте IRS.

См. Также: Поставьте цель прекратить продажу покемонов и спортивных карточек в магазинах «из-за излишней осторожности»

Кроме того, «любое лицо, которое умышленно пытается каким-либо образом уклониться или аннулировать любые налоги, налагаемые этим названием или уплата этого должна, помимо других штрафов, предусмотренных законом, быть виновной в совершении уголовного преступления и, в случае признания виновным, должна быть оштрафована * не более чем на 100000 долларов (500000 долларов в случае корпорации) или лишена свободы на срок не более 5 лет. или и то, и другое вместе с судебным преследованием.”

А как насчет государственных налогов?

Помимо федеральных налогов, подлежащих уплате в IRS, правительства некоторых штатов также облагают налогом доход от ставок на спорт. В каждом штате есть свои собственные налоговые формулы для дохода от азартных игр.

Нью-Джерси, например, имеет удерживаемый налог в размере 3% на выигрыши в азартных играх, поскольку штат считает, что он имеет налогооблагаемый доход. Но в Неваде вообще нет налога на выигрыши, потому что в Неваде нет подоходного налога.

См. Также: IRS выплатило миллиарды процентов за задержку возврата налогов из-за невыплаченных задолженностей, связанных с пандемией.

Ставка налога штата зависит от штата, в котором была сделана ставка, а не от штата, из которого находится участник пари.В некоторых штатах есть альтернативные налоги для резидентов и нерезидентов, когда дело доходит до ставок на спорт.

.

Об авторе