Налоговый вычет по ндс это: Что такое вычет и возврат НДС. Объясняем простыми словами — Секрет фирмы

НК РФ Статья 171. Налоговые вычеты \ КонсультантПлюс

НК РФ Статья 171. Налоговые вычеты

Путеводитель по налогам. Вопросы применения ст. 171 НК РФ

— Имеет ли налогоплательщик право на вычет по НДС, если контрагент не представляет отчетность в налоговые органы?

— Может ли применить вычет по НДС арендатор, возместивший арендодателю коммунальные расходы?

— В каком периоде налоговый агент может воспользоваться вычетом по НДС в случае приобретения у иностранного лица, не состоящего на учете в налоговых органах РФ, работ (услуг), местом реализации которых является территория РФ?

— Может ли продавец принять к вычету НДС с полученного аванса на основании п. 5 ст. 171 НК РФ, если договор был расторгнут (изменен) и предоплата была зачтена в счет аванса по новому договору?

— Все вопросы по ст. 171 НК РФ

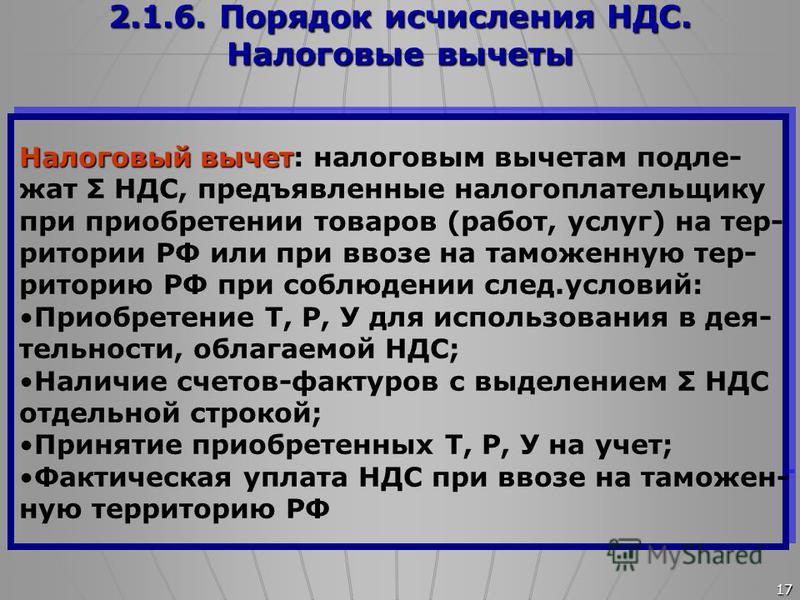

1. Налогоплательщик имеет право уменьшить общую сумму налога, исчисленную в соответствии со статьей 166 настоящего Кодекса, на установленные настоящей статьей налоговые вычеты.

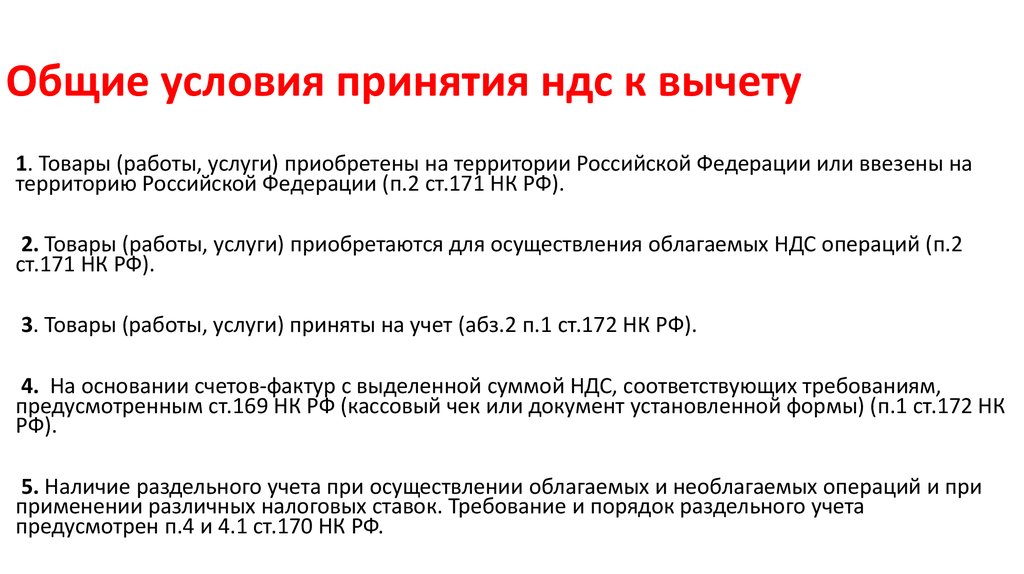

2. Вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), а также имущественных прав на территории Российской Федерации либо уплаченные налогоплательщиком при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, в таможенных процедурах выпуска для внутреннего потребления (включая суммы налога, уплаченные или подлежащие уплате налогоплательщиком по истечении 180 календарных дней с даты выпуска товаров в соответствии с таможенной процедурой выпуска для внутреннего потребления при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области), переработки для внутреннего потребления, временного ввоза и переработки вне таможенной территории либо при ввозе товаров, перемещаемых через границу Российской Федерации без таможенного оформления, в отношении:

(в ред. Федеральных законов от 27.11.2010 N 306-ФЗ, от 21.07.2014 N 238-ФЗ, от 30. 03.2016 N 72-ФЗ)

03.2016 N 72-ФЗ)

(см. текст в предыдущей редакции)

1) товаров (работ, услуг), а также имущественных прав, приобретаемых для осуществления операций, признаваемых объектами налогообложения в соответствии с настоящей главой, за исключением товаров, предусмотренных пунктом 2 статьи 170 настоящего Кодекса;

(в ред. Федеральных законов от 29.12.2000 N 166-ФЗ, от 29.05.2002 N 57-ФЗ, от 22.07.2005 N 119-ФЗ)

(см. текст в предыдущей редакции)

2) товаров (работ, услуг), приобретаемых для перепродажи.

Абзац исключен. — Федеральный закон от 29.12.2000 N 166-ФЗ;

(см. текст в предыдущей редакции)

3) товаров (работ, услуг), а также имущественных прав, приобретаемых для осуществления операций по реализации работ (услуг), местом реализации которых в соответствии со статьей 148 настоящего Кодекса не признается территория Российской Федерации, за исключением операций, предусмотренных статьей 149 настоящего Кодекса, если иное не предусмотрено подпунктом 4 настоящего пункта;

(пп. 3 введен Федеральным законом от 15.04.2019 N 63-ФЗ; в ред. Федерального закона от 23.11.2020 N 374-ФЗ)

3 введен Федеральным законом от 15.04.2019 N 63-ФЗ; в ред. Федерального закона от 23.11.2020 N 374-ФЗ)

(см. текст в предыдущей редакции)

4) рекламных и маркетинговых услуг, приобретаемых для передачи прав, указанных в подпункте 26 пункта 2 статьи 149 настоящего Кодекса, местом реализации которых в соответствии со статьей 148 настоящего Кодекса не признается территория Российской Федерации.

(пп. 4 введен Федеральным законом от 23.11.2020 N 374-ФЗ)

2.1. Утратил силу. — Федеральный закон от 14.07.2022 N 323-ФЗ.

(см. текст в предыдущей редакции)

2.2. Вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг) и (или) исчисленные им в соответствии со статьей 161 настоящего Кодекса либо уплаченные при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, в случае, если приобретенные товары и (или) товары, произведенные с использованием указанных товаров (работ, услуг), предназначены для дальнейшей передачи на безвозмездной основе в собственность Российской Федерации для целей организации и (или) проведения научных исследований в Антарктике.

(п. 2.2 введен Федеральным законом от 15.04.2019 N 63-ФЗ; в ред. Федерального закона от 28.12.2022 N 565-ФЗ)

(см. текст в предыдущей редакции)

2.3. Вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении имущества на территории Российской Федерации либо уплаченные налогоплательщиком при ввозе имущества на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, в таможенных процедурах выпуска для внутреннего потребления в отношении имущества, предназначенного для использования в целях предупреждения и предотвращения распространения, а также диагностики и лечения новой коронавирусной инфекции, безвозмездно передаваемого медицинским организациям, являющимся некоммерческими организациями, органам государственной власти и управления и (или) органам местного самоуправления, органам публичной власти федеральной территории «Сириус», государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям.

(п. 2.3 введен Федеральным законом от 08.06.2020 N 172-ФЗ; в ред. Федерального закона от 11.06.2021 N 199-ФЗ)

(см. текст в предыдущей редакции)

2.4. Вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), имущественных прав на территории Российской Федерации либо уплаченные налогоплательщиком при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, в отношении товаров (работ, услуг), имущественных прав, приобретаемых для оказания населению услуг по подключению (технологическому присоединению), в том числе фактическому присоединению, к газораспределительным сетям газоиспользующего оборудования, расположенного в домовладениях, принадлежащих физическим лицам на праве собственности или ином предусмотренном законом праве, намеревающимся использовать газ для удовлетворения личных, семейных, домашних и иных нужд, не связанных с осуществлением предпринимательской (профессиональной) деятельности, с учетом выполнения мероприятий в рамках такого подключения (технологического присоединения) до границ земельных участков, принадлежащих указанным физическим лицам на праве собственности или ином предусмотренном законом праве, при условии, что на основании актов Правительства Российской Федерации данные услуги оказываются без взимания платы с физических лиц.

(п. 2.4 введен Федеральным законом от 14.07.2022 N 323-ФЗ)

2.5. Вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), имущественных прав на территории Российской Федерации либо уплаченные налогоплательщиком при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, для осуществления операций, указанных в подпункте 23 пункта 2 статьи 146 настоящего Кодекса.

(п. 2.5 введен Федеральным законом от 14.07.2022 N 323-ФЗ)

3. Вычетам подлежат суммы налога, исчисленные в соответствии со статьей 161 настоящего Кодекса налоговыми агентами, указанными в пунктах 2, 3, 6, 6.1, 6.2 и 8 статьи 161 настоящего Кодекса.

(в ред. Федеральных законов от 27.11.2017 N 335-ФЗ, от 29.09.2019 N 324-ФЗ, от 28.12.2022 N 565-ФЗ)

(см. текст в предыдущей редакции)

Право на указанные налоговые вычеты имеют покупатели — налоговые агенты, состоящие на учете в налоговых органах и исполняющие обязанности налогоплательщика в соответствии с настоящей главой. Налоговые агенты, осуществляющие операции, указанные в пунктах 4, 5, 5.1 и 5.2 статьи 161 настоящего Кодекса, не имеют права на включение в налоговые вычеты сумм налога, исчисленных по этим операциям.

Налоговые агенты, осуществляющие операции, указанные в пунктах 4, 5, 5.1 и 5.2 статьи 161 настоящего Кодекса, не имеют права на включение в налоговые вычеты сумм налога, исчисленных по этим операциям.

(в ред. Федеральных законов от 29.12.2000 N 166-ФЗ, от 29.05.2002 N 57-ФЗ, от 22.07.2005 N 119-ФЗ, от 03.08.2018 N 302-ФЗ, от 28.12.2022 N 565-ФЗ)

(см. текст в предыдущей редакции)

Положения настоящего пункта применяются при условии, что товары (работы, услуги), имущественные права были приобретены налогоплательщиком, являющимся налоговым агентом, для целей, указанных в пункте 2 настоящей статьи, и при их приобретении он исчислил налог в соответствии со статьей 161 настоящего Кодекса.

(в ред. Федеральных законов от 29.12.2000 N 166-ФЗ, от 26.11.2008 N 224-ФЗ, от 27.11.2017 N 335-ФЗ, от 28.12.2022 N 565-ФЗ)

(см. текст в предыдущей редакции)

4. Вычету подлежат суммы налога, предъявленные продавцами налогоплательщику — иностранному лицу, не состоявшему на учете в налоговых органах Российской Федерации, при приобретении указанным налогоплательщиком товаров (работ, услуг), имущественных прав или уплаченные им при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, для его производственных целей или для осуществления им иной деятельности.

(в ред. Федеральных законов от 29.12.2000 N 166-ФЗ, от 22.07.2005 N 119-ФЗ, от 27.11.2010 N 306-ФЗ)

(см. текст в предыдущей редакции)

Указанные суммы налога подлежат вычету или возврату налогоплательщику — иностранному лицу после уплаты налоговым агентом налога, удержанного из доходов этого налогоплательщика, и только в той части, в которой приобретенные или ввезенные товары (работы, услуги), имущественные права использованы при производстве товаров (выполнении работ, оказании услуг), реализованных удержавшему налог налоговому агенту. Указанные суммы налога подлежат вычету или возврату при условии постановки налогоплательщика — иностранного лица на учет в налоговых органах Российской Федерации.

(в ред. Федеральных законов от 29.12.2000 N 166-ФЗ, от 22.07.2005 N 119-ФЗ)

(см. текст в предыдущей редакции)

4.1. Вычетам подлежат суммы налога, исчисленные налогоплательщиками — организациями розничной торговли по товарам, реализованным физическим лицам — гражданам иностранных государств, указанным в пункте 1 статьи 169. 1 настоящего Кодекса, в случае вывоза указанных товаров с территории Российской Федерации за пределы таможенной территории Евразийского экономического союза (за исключением вывоза товаров через территории государств — членов Евразийского экономического союза) через пункты пропуска через Государственную границу Российской Федерации и при условии, что таким физическим лицам была осуществлена компенсация сумм налога.

1 настоящего Кодекса, в случае вывоза указанных товаров с территории Российской Федерации за пределы таможенной территории Евразийского экономического союза (за исключением вывоза товаров через территории государств — членов Евразийского экономического союза) через пункты пропуска через Государственную границу Российской Федерации и при условии, что таким физическим лицам была осуществлена компенсация сумм налога.

(п. 4.1 введен Федеральным законом от 27.11.2017 N 341-ФЗ; в ред. Федерального закона от 20.07.2020 N 220-ФЗ)

(см. текст в предыдущей редакции)

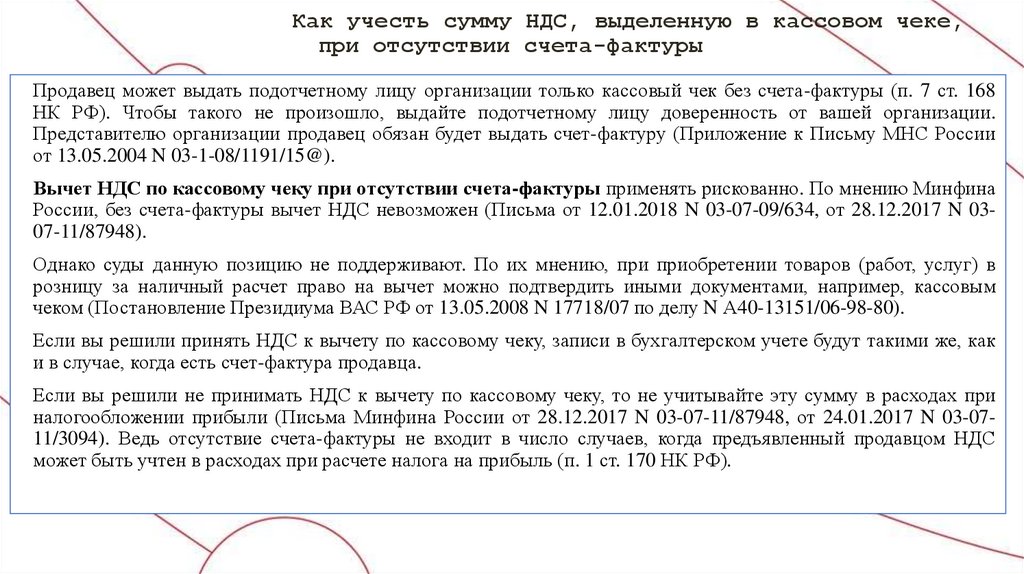

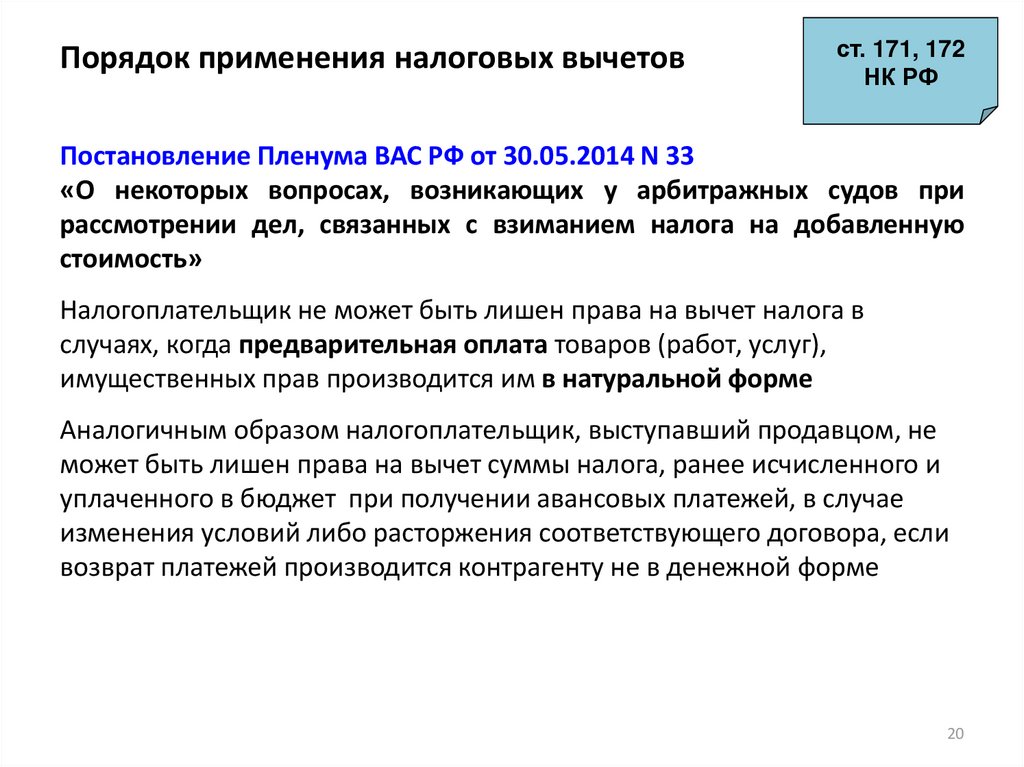

5. Вычетам подлежат суммы налога, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, в случае возврата этих товаров (в том числе в течение действия гарантийного срока) продавцу или отказа от них. Вычетам подлежат также суммы налога, уплаченные при выполнении работ (оказании услуг), в случае отказа от этих работ (услуг).

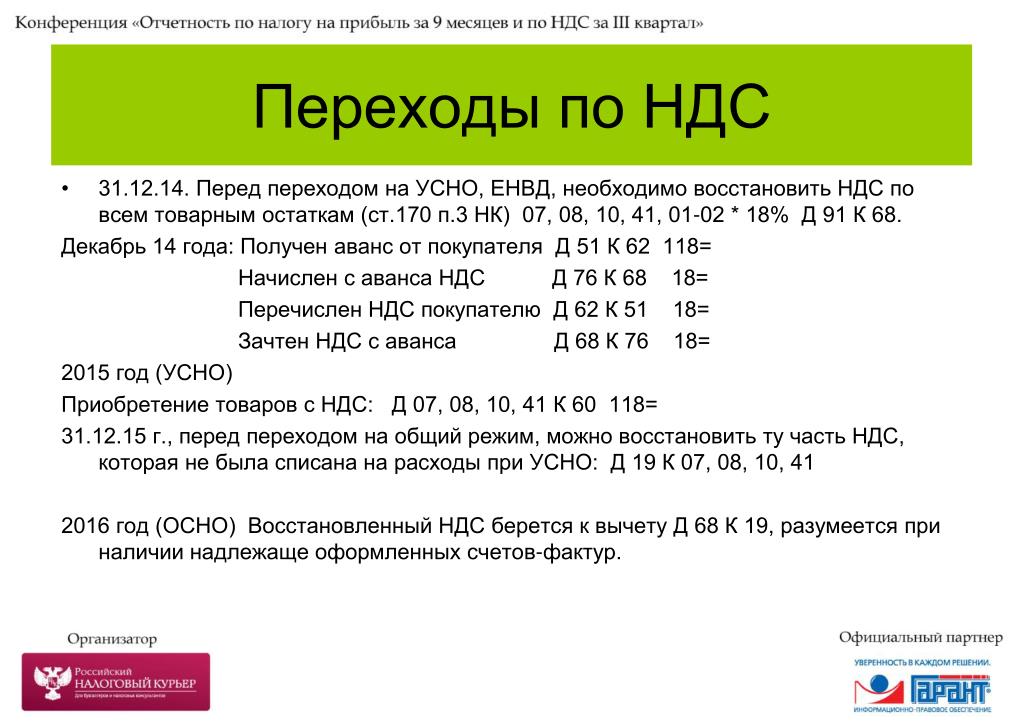

Вычетам подлежат суммы налога, исчисленные продавцами и уплаченные ими в бюджет с сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), реализуемых на территории Российской Федерации, в случае изменения условий либо расторжения соответствующего договора и возврата соответствующих сумм авансовых платежей.

(в ред. Федерального закона от 22.07.2005 N 119-ФЗ)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

Абз. 3 п. 5 ст. 171 (в ред. ФЗ от 14.07.2022 N 324-ФЗ) применяется к правоотношениям, возникшим с 14.07.2022.

Вычетам подлежат суммы налога, исчисленные налогоплательщиками и уплаченные ими в бюджет при получении оплаты, частичной оплаты в связи с выпуском такими налогоплательщиками цифровых прав, включающих одновременно цифровые финансовые активы и утилитарные цифровые права, в случае, если выкуп таких цифровых прав производится денежными средствами или передачей товаров (работ, услуг), имущественных прав, операции по реализации которых не подлежат налогообложению (освобождаются от налогообложения).

(абзац введен Федеральным законом от 14.07.2022 N 324-ФЗ)

Положения настоящего пункта распространяются на покупателей-налогоплательщиков, исполняющих обязанности налогового агента в соответствии с пунктами 2, 3 и 8 статьи 161 настоящего Кодекса, а также на налоговых агентов, указанных в пунктах 4, 5 и 5. 1 статьи 161 настоящего Кодекса.

1 статьи 161 настоящего Кодекса.

(в ред. Федеральных законов от 27.11.2017 N 335-ФЗ, от 03.08.2018 N 302-ФЗ)

(см. текст в предыдущей редакции)

6. Вычетам подлежат суммы налога, предъявленные налогоплательщику подрядными организациями (застройщиками или техническими заказчиками) при проведении ими капитального строительства (ликвидации основных средств), сборке (разборке), монтаже (демонтаже) основных средств, суммы налога, предъявленные налогоплательщику по товарам (работам, услугам), имущественным правам, приобретенным для выполнения строительно-монтажных работ, создания нематериальных активов, суммы налога, предъявленные налогоплательщику при приобретении объектов незавершенного капитального строительства, суммы налога, предъявленные налогоплательщику при выполнении работ (оказании услуг) по созданию нематериального актива.

(в ред. Федерального закона от 29.09.2019 N 325-ФЗ)

(см. текст в предыдущей редакции)

В случае реорганизации вычетам у правопреемника (правопреемников) подлежат суммы налога, предъявленные реорганизованной (реорганизуемой) организации по товарам (работам, услугам), имущественным правам, приобретенным реорганизованной (реорганизуемой) организацией для выполнения строительно-монтажных работ для собственного потребления, создания нематериальных активов, принимаемые к вычету, но не принятые реорганизованной (реорганизуемой) организацией к вычету на момент завершения реорганизации.

(в ред. Федерального закона от 29.09.2019 N 325-ФЗ)

(см. текст в предыдущей редакции)

Вычетам подлежат суммы налога, исчисленные налогоплательщиками в соответствии с пунктом 1 статьи 166 настоящего Кодекса при выполнении строительно-монтажных работ для собственного потребления, связанных с имуществом, предназначенным для осуществления операций, облагаемых налогом в соответствии с настоящей главой, стоимость которого подлежит включению в расходы (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций.

Суммы налога, принятые налогоплательщиком к вычету в отношении приобретенных или построенных объектов основных средств в порядке, предусмотренном настоящей главой, подлежат восстановлению в случаях и порядке, предусмотренных статьей 171.1 настоящего Кодекса.

(в ред. Федерального закона от 24.11.2014 N 366-ФЗ)

(см. текст в предыдущей редакции)

Абзацы пятый — девятый утратили силу. — Федеральный закон от 24.11.2014 N 366-ФЗ.

(см. текст в предыдущей редакции)

(п. 6 в ред. Федерального закона от 22.07.2005 N 119-ФЗ)

(см. текст в предыдущей редакции)

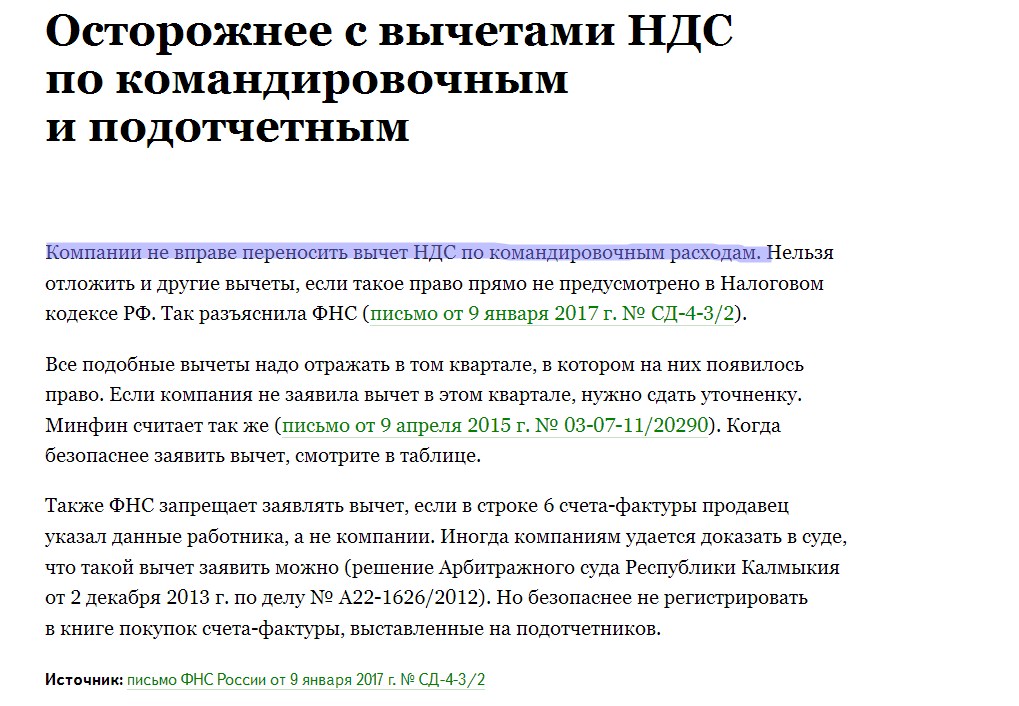

7. Вычетам подлежат суммы налога, уплаченные по расходам на командировки (расходам по проезду к месту служебной командировки и обратно, включая расходы на пользование в поездах постельными принадлежностями, а также расходам на наем жилого помещения) и представительским расходам, принимаемым к вычету при исчислении налога на прибыль организаций.

(в ред. Федерального закона от 06.08.2001 N 110-ФЗ)

(см. текст в предыдущей редакции)

Абзац утратил силу. — Федеральный закон от 24.11.2014 N 366-ФЗ.

(см. текст в предыдущей редакции)

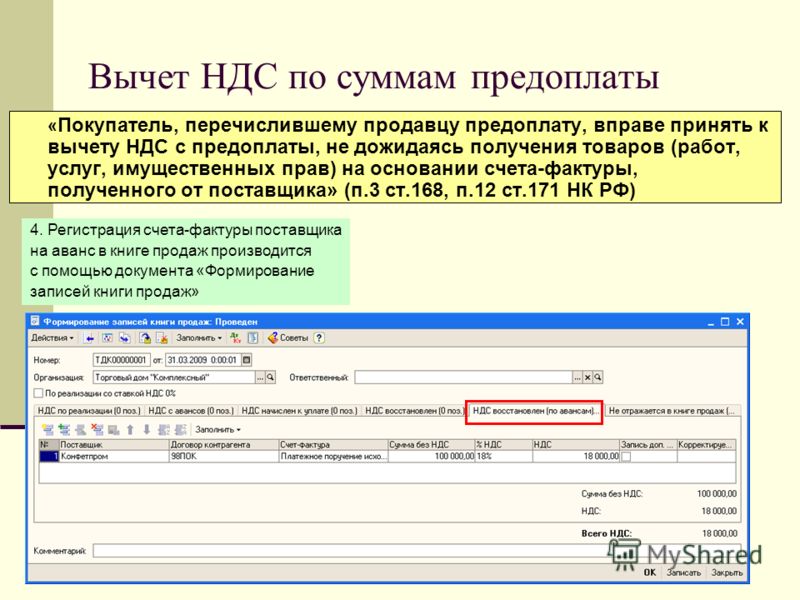

8. Вычетам подлежат суммы налога, исчисленные налогоплательщиком, налоговыми агентами, указанными в пунктах 4, 5 и 5.1 статьи 161 настоящего Кодекса, с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (работ, услуг), имущественных прав.

(в ред. Федеральных законов от 29. 12.2000 N 166-ФЗ, от 29.05.2002 N 57-ФЗ, от 22.07.2005 N 119-ФЗ, от 03.08.2018 N 302-ФЗ)

12.2000 N 166-ФЗ, от 29.05.2002 N 57-ФЗ, от 22.07.2005 N 119-ФЗ, от 03.08.2018 N 302-ФЗ)

(см. текст в предыдущей редакции)

9. Исключен. — Федеральный закон от 29.12.2000 N 166-ФЗ.

(см. текст в предыдущей редакции)

10. Вычетам подлежат суммы налога, исчисленные налогоплательщиком в случае отсутствия документов, предусмотренных статьей 165 настоящего Кодекса, по операциям реализации товаров (работ, услуг), указанных в пункте 1 статьи 164 настоящего Кодекса.

(п. 10 введен Федеральным законом от 22.07.2005 N 119-ФЗ)

11. Вычетам у налогоплательщика, получившего в качестве вклада (взноса) в уставный (складочный) капитал (фонд) имущество, нематериальные активы и имущественные права, у управляющей компании паевого инвестиционного фонда, получившей от учредителя доверительного управления имущество в доверительное управление, подлежат суммы налога, которые были восстановлены акционером (участником, пайщиком, учредителем доверительного управления) в порядке, установленном пунктом 3 статьи 170 настоящего Кодекса, в случае их использования для осуществления операций, признаваемых объектами налогообложения в соответствии с настоящей главой.

(п. 11 в ред. Федерального закона от 02.07.2021 N 305-ФЗ)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

Абз. 1 п. 12 ст. 171 (в ред. ФЗ от 14.07.2022 N 324-ФЗ) применяется к правоотношениям, возникшим с 14.07.2022.

12. Если иное не предусмотрено настоящим пунктом, вычетам у налогоплательщика, перечислившего суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, подлежат суммы налога, предъявленные продавцом этих товаров (работ, услуг), имущественных прав.

(в ред. Федерального закона от 14.07.2022 N 324-ФЗ)

(см. текст в предыдущей редакции)

Вычетам подлежат суммы налога, исчисленные налоговым агентом, указанным в пункте 8 статьи 161 настоящего Кодекса, с сумм оплаты, частичной оплаты, перечисленных в счет предстоящего приобретения товаров, указанных в пункте 8 статьи 161 настоящего Кодекса.

(абзац введен Федеральным законом от 27.11.2017 N 335-ФЗ)

КонсультантПлюс: примечание.

Абз. 3 п. 12 ст. 171 (в ред. ФЗ от 14.07.2022 N 324-ФЗ) применяется к правоотношениям, возникшим с 14.07.2022.

Суммы налога, предъявленные налогоплательщику, перечислившему суммы оплаты, частичной оплаты в связи с выпуском цифровых прав, включающих одновременно цифровые финансовые активы и утилитарные цифровые права, вычету не подлежат.

(абзац введен Федеральным законом от 14.07.2022 N 324-ФЗ)

КонсультантПлюс: примечание.

Абз. 4 п. 12 ст. 171 (в ред. ФЗ от 14.07.2022 N 324-ФЗ) применяется к правоотношениям, возникшим с 14.07.2022.

Суммы налога, предъявленные налогоплательщику, перечислившему суммы оплаты, частичной оплаты в счет предстоящей передачи имущественных прав, предусмотренных абзацем вторым пункта 1, пунктами 2 — 4 и 6 статьи 155 настоящего Кодекса, вычету не подлежат.

(абзац введен Федеральным законом от 14.07.2022 N 324-ФЗ)

(п. 12 введен Федеральным законом от 26.11.2008 N 224-ФЗ)

13. При изменении стоимости отгруженных (приобретенных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения, в том числе в случае уменьшения цены (тарифа) и (или) уменьшения количества (объема) отгруженных (приобретенных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав, вычетам у продавца (покупателя, исполняющего обязанности налогового агента в соответствии с пунктом 8 статьи 161 настоящего Кодекса, налоговых агентов, указанных в пунктах 4, 5 и 5. 1 статьи 161 настоящего Кодекса) этих товаров (работ, услуг), имущественных прав подлежит разница между суммами налога, исчисленными исходя из стоимости отгруженных (приобретенных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав до и после такого уменьшения.

1 статьи 161 настоящего Кодекса) этих товаров (работ, услуг), имущественных прав подлежит разница между суммами налога, исчисленными исходя из стоимости отгруженных (приобретенных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав до и после такого уменьшения.

(в ред. Федеральных законов от 27.11.2017 N 335-ФЗ, от 03.08.2018 N 302-ФЗ)

(см. текст в предыдущей редакции)

При изменении в сторону увеличения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае увеличения цены (тарифа) и (или) увеличения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, разница между суммами налога, исчисленными исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав до и после такого увеличения, подлежит вычету у покупателя этих товаров (работ, услуг), имущественных прав.

(п. 13 введен Федеральным законом от 19. 07.2011 N 245-ФЗ)

07.2011 N 245-ФЗ)

14. Суммы налога, исчисленные налогоплательщиком при ввозе товаров по итогам налогового периода, в котором истек 180-дневный срок с даты выпуска этих товаров в соответствии с таможенной процедурой выпуска для внутреннего потребления при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области, могут быть приняты к вычету после использования этих товаров для осуществления операций, признаваемых объектами налогообложения и подлежащих налогообложению в соответствии с настоящей главой.

(п. 14 введен Федеральным законом от 30.03.2016 N 72-ФЗ)

что это такое и как они появляются — Юникон

В последнее время многие предприниматели сталкиваются с такими ранее незнакомыми понятиями, как «налоговые разрывы по НДС», «несформированный источник по НДС», «налоговые оговорки». Что это такое и как с этим работать, поясняют эксперты АКГ «Юникон».

Налоговый разрыв ― это несоответствие данных по сделке об уплаченном НДС у поставщика и поставленного к вычету НДС у покупателя, то есть информация о том, что в бюджете нет источника для возмещения НДС покупателю.

ФНС России указывает на две основные причины образования расхождений:

технические ошибки, допущенные при заполнении налоговой декларации одной из сторон сделки. Эта проблема после ее выявления легко исправляется проведением поставщиком оперативных мероприятий, направленных на устранение налоговых разрывов в плотном взаимодействии с налоговыми органами;

результат неправомерного применения налогоплательщиком налоговых вычетов по неподтвержденным (несуществующим) операциям (схемные расхождения). То есть речь идет о том, что сам поставщик или его контрагенты по сделке (например, предыдущие собственники товара) умышленно не заплатили НДС в бюджет. Эта ситуация быстро и просто, как правило, не решается. По сути, на поставщика возлагается ответственность за действия контрагентов, что нивелируется заключением с ними договоров, содержащих аналогичные положения о предоставлении согласий и налоговых оговорок.

Налоговые оговорки

В целях эффективной работы с «разрывами» по НДС, в том числе исключения или компенсации имущественных потерь от «разрывов», существует инструмент «налоговых оговорок», то есть положений договоров, о том, что сторона, реализующая товар, принимает на себя обязательство возместить покупателю потери, которые возникнут у последнего в связи с невозможностью поставить к вычету НДС по сделке (статьи 431.

Дело в том, что выявление налоговым органом налогового разрыва и его неустранение грозит покупателю лишением права на вычет по НДС, то есть потерей денежных средств. Поэтому теперь покупатели, стремясь обезопасить себя от этого, включают в договоры с поставщиками следующие положения.

Положение 1

Поставщик предоставит в налоговые органы согласие на признание сведений, составляющих налоговую тайну, общедоступными (далее ― Согласие). После получения такого Согласия налоговые органы смогут на основании данных электронной программы по анализу деклараций НДС «АСК НДС-2» проводить анализ книг покупок и продаж и направлять информационные письма о наличии несформированного источника для принятия к вычету НДС по операциям с участием налогоплательщика, давшего такое Согласие.

Согласие налогоплательщиков на общедоступность сведений, составляющих налоговую тайну, обеспечивает возможность информирования покупателя не только о наличии признаков разрыва с его прямым продавцом, но и о наличии таких признаков в цепочке поставщиков последующих звеньев.

Нужно учитывать, что, как правило, переданные налогоплательщиками в территориальные налоговые органы Согласия не предполагают раскрытия третьим лицам хозяйственных связей между налогоплательщиками, любых данных из налоговых деклараций и иной информации, содержащей сведения коммерческой и (или) налоговой тайны за пределами сведений о факте наличия (урегулирования/неурегулирования) несформированного источника по цепочке поставщиков товаров (работ, услуг) для принятия к вычету сумм НДС (Письмо ФНС России от 12.12.2019 № ЕД-4-2/25672@). Иными словами, никто, кроме покупателя, не узнает о наличии у продавца налоговых разрывов, которому тоже будет сообщен минимум информации.

Рекомендуем принять во внимание, что на практике наибольшее распространение получило предоставление согласий и заключение договоров, содержащих налоговые оговорки, среди участников АПК. Ассоциация добросовестных участников рынка АПК (далее ― Ассоциация) разработала возможность проверки контрагентов на сайте Хартия-апк. рф в разделе «Информационный ресурс со сведениями о налоговых разрывах» (далее ― Информационный ресурс) на предмет:

рф в разделе «Информационный ресурс со сведениями о налоговых разрывах» (далее ― Информационный ресурс) на предмет:

наличия несформированного источника по цепочке поставщиков товаров (работ, услуг) для принятия к вычету сумм НДС;

наличия согласия на признание сведений, составляющих налоговую тайну, общедоступными в части несформированного источника для принятия к вычету сумм НДС (далее ― Согласие).

Информация о поставщике включает в себя:

Более никакой информации на ресурсе не размещается, в том числе о покупателях и покупателе, подавшем информацию для размещения в Информресурсе. Также не подлежат раскрытию и сведения об условиях коммерческих взаимоотношений сторон, ценах и пр. Информация для размещения в Информресурсе представляется в Ассоциацию не налоговой инспекцией, а самими участниками рынка. Указанный Информресурс будет доступен на бесплатной основе с 1 января 2022 года.

Каких-либо иных ресурсов, на которых бы размещалась информация о налоговых разрывах у налогоплательщиков, нами не выявлено. Нет такого сервиса на текущий момент и на официальном сайте ФНС России (www.nalog.ru).

Положение 2

При получении от налоговых органов сведений о несформированном источнике вычета НДС поставщик обязан возместить покупателю все его имущественные потери, которые возникнут при неустранении признаков несформированного источника вычета НДС.

Само по себе наличие подобных положений в договорах не влечет за собой каких-либо негативных последствий. Однако, если будут выявлены налоговые разрывы, для поставщика возможны следующие последствия.

1. Информирование налоговыми органами контрагента — покупателя о налоговых разрывах.

На практике при выявлении налоговыми органами несформированного источника вычета НДС налоговый орган направляет информационные письма:

покупателю ― о том, что его непосредственный поставщик, операции с которым отражены в декларации по НДС, имеет несформированный источник по цепочке его поставщиков товаров (работ услуг) для принятия к вычету сумм НДС;

поставщику ― о том, что имеется несформированный источник по цепочке его поставщиков товаров (работ, услуг) для принятия к вычету сумм НДС с предложением урегулировать выявленные нарушения.

То есть шанс получить информационное письмо есть у поставщика как при собственных ошибках (нарушениях) в части уплаты НДС в бюджет, так и при недочетах, допущенных его поставщиками.

После получения информационного письма с предложением урегулировать выявленные нарушения возможны следующие варианты:

продавец возможными/доступными способами устраняет нарушения и налоговый орган направляет соответствующее Информационное письмо покупателю о том, что ситуация с выявленными обстоятельствами, свидетельствующими о наличии несформированного источника по взаимоотношениям с поставщиком, урегулирована. Негативные последствия в отношениях покупателем при таком сценарии не должны возникнуть;

продавец не устраняет нарушения, и налоговый орган направляет соответствующее Информационное письмо покупателю о том, что ситуация с выявленными обстоятельствами, свидетельствующими о наличии несформированного источника по взаимоотношениям с поставщиком, не урегулирована.

В этом случае высока вероятность того, что покупатель самостоятельно скорректирует вычеты НДС по сделкам с поставщиком и выставит последнему претензию о возмещении возникших у него имущественных потерь (в виде невозмещенного НДС). Соответственно, если в договор включена оговорка об обязанности покупателя выплатить поставщику НДС в этом случае, он будет должен полностью возместить ему сумму невозмещенного НДС.

Как правило, информирование налоговым органом контрагента покупателя об устранении/неустранении несформированного источника вычета НДС происходит в течение месяца.

2. Риски возмещения имущественных потерь.

Включение в договор налоговой оговорки может повлечь за собой имущественные потери для поставщиков, в случае если им придется возмещать покупателям суммы невозмещенного ими НДС.

Существующая на сегодня арбитражная практика содержит ряд решений по подобным спорам, суть которых сводится к тому, что при наличии в договоре формулировок, обязывающих поставщика при наступлении определенного события возместить все имущественные потери покупателя, он должен это сделать (Постановление Арбитражного суда Поволжского округа от 15. 11.2021 № Ф06-9368/2021 по делу № А49-9946/2020, Постановление Двенадцатого арбитражного апелляционного суда от 31.07.2020 № 12АП-4910/20 по делу № А12-4033/2020, Постановление Арбитражного суда Северо-Западного округа от 26.04.2021 № Ф07-1491/21 по делу № А56-50870/2020 (оставлено в силу Определением ВС РФ от 25.08.2021 № 307-ЭС21-13926)).

11.2021 № Ф06-9368/2021 по делу № А49-9946/2020, Постановление Двенадцатого арбитражного апелляционного суда от 31.07.2020 № 12АП-4910/20 по делу № А12-4033/2020, Постановление Арбитражного суда Северо-Западного округа от 26.04.2021 № Ф07-1491/21 по делу № А56-50870/2020 (оставлено в силу Определением ВС РФ от 25.08.2021 № 307-ЭС21-13926)).

При этом зачастую достаточно соответствующих положений в договоре и вступившего в силу решения налогового органа о доначислении НДС покупателю (Постановление Двенадцатого арбитражного апелляционного суда от 31.07.2020 № 12АП-4910/20 по делу № А12-4033/2020).

Обратите внимание, что Верховный суд РФ оставил в силе постановление Арбитражного суда Северо-Западного округа о правомерности удержания сумм НДС покупателем у продавца со следующими выводами (Постановление Арбитражного суда Северо-Западного округа от 26.04.2021 № Ф07-1491/2021 по делу № А56-50870/2020, Определением Верховного суда РФ от 25.08.2021 № 307-ЭС21-13926 отказано в передаче дела № А56-50870/2020 в Судебную коллегию по экономическим спорам Верховного суда РФ для пересмотра в порядке кассационного производства данного постановления):

налоговый орган уведомил покупателя о наличии у продавца несформированного источника по цепочке поставщиков товаров для принятия к вычету НДС (незамкнутных НДС-цепочек с контрагентами продавца, которые в IV квартале 2019 года попали в разрыв с суммой несформированного источника возмещения НДС).

Покупатель на основании письма налогового органа добровольно отказался от применения вычета по НДС по операциям с продавцом и произвел за продавца уплату НДС и пени в бюджет;

Покупатель на основании письма налогового органа добровольно отказался от применения вычета по НДС по операциям с продавцом и произвел за продавца уплату НДС и пени в бюджет;

право покупателя на возмещение имущественных потерь в связи с добровольной уплатой НДС в бюджет, обусловленной наступлением согласованных сторонами обстоятельств, прямо предусмотрено дополнительным соглашением к договору. Покупатель представил доказательства такой добровольной уплаты налога на основании уточненной налоговой декларации по НДС за IV квартал 2019 года. Тем самым покупатель добровольно отказался от применения вычета НДС по операциям с поставщиком по договору (подтверждающие документы представлены в материалы дела).

Кассационная жалоба по схожему спору, когда суд посчитал, что в соответствии с условиями договорных отношений для взыскания с продавца сумм НДС достаточно только получения информации о наличии у контрагента несформированного по цепочке поставщиков товара источника для принятия к вычету НДС, сейчас находится в Верховном суде РФ. Поставщик не согласился с судом в том, что он должен возместить имущественные потери покупателя, который тот понес в виде уплаченного в бюджет НДС в связи с неустранением продавцом налогового разрыва (Постановление Арбитражного суда Центрального округа от 19.10.2021 № Ф10-3880/21 по делу № А48-3204/2020).

Поставщик не согласился с судом в том, что он должен возместить имущественные потери покупателя, который тот понес в виде уплаченного в бюджет НДС в связи с неустранением продавцом налогового разрыва (Постановление Арбитражного суда Центрального округа от 19.10.2021 № Ф10-3880/21 по делу № А48-3204/2020).

При этом еще не завершены споры, когда суды указывают (Постановление Девятнадцатого арбитражного апелляционного суда от 25.08.2021 № 19АП-1409/21 по делу № А14-1917/2021, спор рассматривается в кассационной инстанции (А14-1917/2021), что:

оплата покупателем в бюджет НДС в спорной сумме явилась результатом его собственных действий и не связана с ненадлежащим исполнением организацией своих обязанностей как налогоплательщика или поставщика либо результатом требований налогового органа по итогам мероприятий налогового контроля;

оснований для компенсации сумм уплаченного НДС продавцом покупателю нет.

Подана кассационная жалоба в Верховный суд РФ и на судебный акт, в котором суд посчитал, что для взыскания сумм НДС в соответствии с договором необходимо, чтобы налоговый орган вынес соответствующие решения (требования), в которых подлежащие удержанию суммы (штрафы, пени, доначисление) должны быть указаны, либо составил иные документы, из которых явно и недвусмысленно следовало бы, что ответчиком в результате неисполнения истцом заверений дополнительного соглашения понесены определенные имущественные потери (Постановление Арбитражного суда Уральского округа от 16. 09.2021 № Ф09-6039/21 по делу № А76-12024/2020, А76-12024/2020).

09.2021 № Ф09-6039/21 по делу № А76-12024/2020, А76-12024/2020).

Таким образом, на сегодняшний день включение налоговых оговорок получает все более широкое распространение, при этом тенденции развития судебной практики позволяют сделать выводы о том, что споры о возмещении имущественных потерь будут решаться в пользу покупателей.

Авторы ― Светлана Зотова, Елена Ситникова, эксперты аудиторско-консалтинговой группы «Юникон»

РБК Pro

Налог на добавленную стоимость (НДС) / Umsatzsteuer :: German Tax Consultants

Общий

Система НДС была в значительной степени синхронизирована в Европейском Союзе после завершения европейского внутреннего рынка, вступившего в силу 1 января 1993 года с Положением о системе НДС. В то же время таможенный и импортный НДС также были прекращены при торговле товарами в пределах Европейского Союза.

Немецкий, а следовательно, и европейский НДС представляет собой чистую всеэтапную систему НДС с вычетом до налогообложения.

В этой системе каждый налогооблагаемый оборот облагается налогом на каждом экономическом уровне, при этом базой для исчисления и уплаты НДС является чистая сумма, т. е. цена продажи без НДС. Компания может вычесть НДС, который она уплатила сама при покупке первоначальных услуг, необходимых для производства. Фактическая сумма к уплате рассчитывается как разница между НДС, уплаченным компании ее покупателями, и НДС, который она сама уплатила за первоначальные услуги. Наконец, только конечный потребитель обязан платить НДС, в то время как в секторе компаний нет экономического бремени по НДС.

Исключения из этого правила, т. е. экономическое бремя в секторе компании, могут возникать регулярно, когда в случаях, когда правила НДС не соблюдаются, и, таким образом, система предварительного налогового вычета может потерпеть неудачу и / или это может исходить из налоговых льгот, которые компания обычно имеет право.

Поэтому очень важно, чтобы правила НДС соблюдались именно в Германии, потому что ошибки в этой области могут напрямую ложиться бременем на размер прибыли компании, и эти дополнительные расходы лишь в редких случаях могут быть переложены на клиента.

Обязанность по уплате НДС

Обязательная по уплате НДС компания (НДС = «Umsatzsteuer») – это, по сути, любое лицо, которое занимается независимой промышленной или профессиональной деятельностью и, таким образом, генерирует налогооблагаемый оборот в Германии.

Это означает, что в Германии может возникнуть обязательство по уплате НДС, а вместе с ним и обязательство зарегистрироваться в качестве плательщика НДС, даже не имея ни одного постоянного объекта или места деятельности (например, автобусные поездки по Германии или разовые семинары). мероприятий от зарубежных менеджеров мероприятий). Немецкий консигнационный склад или поставки через порт в Гамбурге также могут привести к необходимости постановки на учет по НДС для иностранных компаний в Германии. Кроме того, иностранный продавец Amazon, использующий услуги Amazon по выполнению заказов, или юридическое лицо, имеющее запасы в Германии, должны подать заявление на регистрацию плательщика НДС в Германии.

Отчетность и оплата

Как правило, НДС необходимо сообщать и уплачивать ежеквартально в налоговую инспекцию. Если годовое обязательство по НДС превышает 7 500 евро, предварительную отчетность необходимо сдавать ежемесячно, а если меньше 1 000 евро, то достаточно одного раза в год.

Если годовое обязательство по НДС превышает 7 500 евро, предварительную отчетность необходимо сдавать ежемесячно, а если меньше 1 000 евро, то достаточно одного раза в год.

В отчетном году и в следующем году предварительные отчеты должны подаваться ежемесячно и независимо от суммы.

Кроме того, необходимо подавать годовой отчет за каждый календарный год.

Ставки налога на добавленную стоимость

Обычная ставка налога в Германии составляет 19 процентов.

Существует также пониженная ставка в размере 7 процентов, которая применяется, в частности, к следующим товарам и услугам:

- Бакалейные товары

- Книги, газеты и другие продукты полиграфической промышленности (но не электронные книги)

- Входные билеты в театры, на концерты и в музеи

- Краткосрочная (т.е. менее шести месяцев) аренда жилых и спальных помещений

Кроме того, существуют другие специальные налоговые ставки для фермеров в размере 5,50 процента и 10,70 процента. Ставки НДС в Германии за последние годы изменились следующим образом:

Ставки НДС в Германии за последние годы изменились следующим образом:

| От-до | Обычный тариф | Льготный тариф |

| 1 января 1968 г. — 30 июня 1968 г. | 10 % | 5,0 % |

| 1 июля 1968 г. — 31 декабря 1977 г. | 11 % | 5,5 % |

| 1 января 1978 г. — 30 июня 1979 г. | 12 % | 6,0 % |

| 1 июля 1979 года – 30 июня 1983 года | 13 % | 6,5 % |

| 1 июля 1983 г. — 31 декабря 1992 г. | 14 % | 7,0 % |

| 1 января 1993 г. — 31 марта 1998 г. | 15 % | 7,0 % |

1 апреля 1998 г. — 31 декабря 2006 г. — 31 декабря 2006 г. | 16 % | 7,0 % |

| с 1 января 2007 г. | 19 % | 7,0 % |

Освобождение

В Германии существует освобождение от НДС для следующих товаров и услуг, среди прочего:

- Экспортные поставки в третьи страны (т.е. страны, не входящие в ЕС)

- Внутрисоюзные поставки в другие страны ЕС

- Предоставление и посредничество в ссудах и других финансовых операциях

- Долгосрочная (т.е. более шести месяцев) аренда жилых и спальных помещений

- Лечение врачами, дантистами и т. д.

- Купля-продажа имущества

Предналоговый вычет

Предналоговый вычет – это применение НДС, уплаченного самой компанией, и каждая компания имеет право на это, если она осуществляет собственный оборот, облагаемый НДС.

Это право на вычет затем ограничивается, если компания осуществляет свой собственный частично необлагаемый налогом оборот (—> частичное ограничение доналогового вычета) или исключительно безналоговый оборот (—> полное исключение доналогового вычета ).

Одной из очень распространенных причин отказа в вычете до налогообложения является то, что правила налоговой формы не соблюдаются компаниями, которые по существу имеют право на вычет до налогообложения.

Система обратной оплаты

В Германии существует система обратной оплаты за предоставление услуг для многих оборотов типа B2B. Это означает, что налоговое обязательство в данном случае переходит к получателю услуг, и именно он несет ответственность за исчисление, отчетность и уплату НДС.

Обратите внимание, что в Германии, в отличие от многих других стран ЕС, нет системы обратного начисления при доставке товаров, т.е. в случае доставки налог всегда несет компания-поставщик.

Что нужно знать о единовременной налоговой скидке в 2022 году

Генеральная ассамблея Вирджинии в 2022 году приняла закон, предоставляющий налогоплательщикам с обязательствами скидку в размере до 250 долларов США для индивидуальных заявителей и до 500 долларов США для совместных заявителей.

Нужно ли платить налоги со скидки?

10 февраля Налоговое управление США опубликовало руководство по федеральному режиму уплаты налогов штата, чтобы помочь налогоплательщикам в прошлом году, включая единовременную налоговую скидку штата Вирджиния.

Если вы воспользовались стандартным вычетом, вам не нужно будет предпринимать никаких действий в отношении вашей федеральной декларации, связанной со скидкой.

Если вы детализировали свои отчисления, от вас может потребоваться указать сумму скидки, которую вы получили как доход в своей федеральной декларации, в зависимости от ваших обстоятельств. Вы получите форму 1099G по почте, как если бы вы получили возмещение налога штата. Пожалуйста, ознакомьтесь с руководством IRS и проконсультируйтесь со специалистом по налогам, если у вас есть дополнительные вопросы.

Правомочные налогоплательщики должны подать заявление на получение скидки до 1 ноября 2022 г.

Если вы соответствуете критериям и подали заявку до 5 сентября, мы уже выплатили вам скидку. Если вы не получили его, свяжитесь с нами по телефону 804.367.8031 .

Если вы подали декларацию после 5 сентября, обратите внимание, что мы предоставляем скидки в том порядке, в котором налогоплательщики подали свои декларации.

Вы имеете право?

Не каждый налогоплательщик имеет право. Если у вас были налоговые обязательства в прошлом году, вы получите до 250 долларов США, если вы подавали документы индивидуально, и до 500 долларов США, если вы подавали документы совместно. Налоговое обязательство — это сумма налога, которую вы должны уплатить в течение года, за вычетом любых зачетов (например, зачет налогов, уплаченных вами другому штату, или зачет для лиц с низким доходом), вычетов или вычетов.

Вы можете проверить свое право на получение скидки с помощью нашего инструмента поиска скидок . Если у вас все еще есть вопросы о вашем праве на участие, ознакомьтесь с этими распространенными сценариями для получения дополнительной информации.

Получали ли вы пособие по социальному обеспечению, безработице или инвалидности в прошлом году?

Был ли ваш скорректированный валовой доход меньше $11 950 (индивидуальные) или $23 900 (совокупные) в прошлом году?

При подаче заявления вы брали льготы, например льготы по низкому подоходному налогу?

be/b1R2c9yHu5w&max_width=800&max_height=450&hash=RpnTYOe2L7UK8AAA9e1cZL7GHseiCsHxFa2F5_E4mAs» frameborder=»0″ allowtransparency=»» title=»Rebate Eligibility: Did you take credits, like the low income tax credit, when you filed?»>Вы должны деньги местному или государственному агентству или учреждению?

Были ли у вас налоговые обязательства при подаче заявления?

Некоторые налогоплательщики получат скидку прямым переводом, а некоторые — бумажным чеком

с описанием «VA DEPT TAXATION VATXREBATE».

Покупатель на основании письма налогового органа добровольно отказался от применения вычета по НДС по операциям с продавцом и произвел за продавца уплату НДС и пени в бюджет;

Покупатель на основании письма налогового органа добровольно отказался от применения вычета по НДС по операциям с продавцом и произвел за продавца уплату НДС и пени в бюджет;

Об авторе