Ндс как платить: что такое и как устроен налог

кто платит и как работать — ПоДелу.ру

В Налоговом кодексе прописано, что ИП и организации на УСН освобождены от НДС. Но есть ряд исключений, в которых платить налог всё-таки придётся. Расскажем, кто должен платить НДС на УСН и можно ли его возместить.

Когда платить НДС на УСН

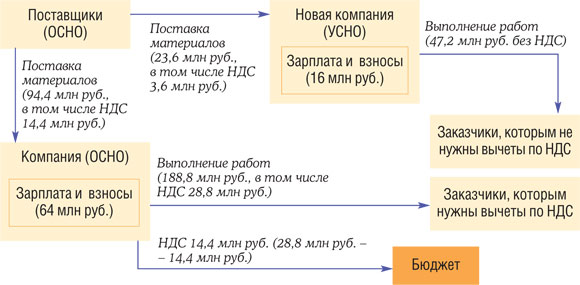

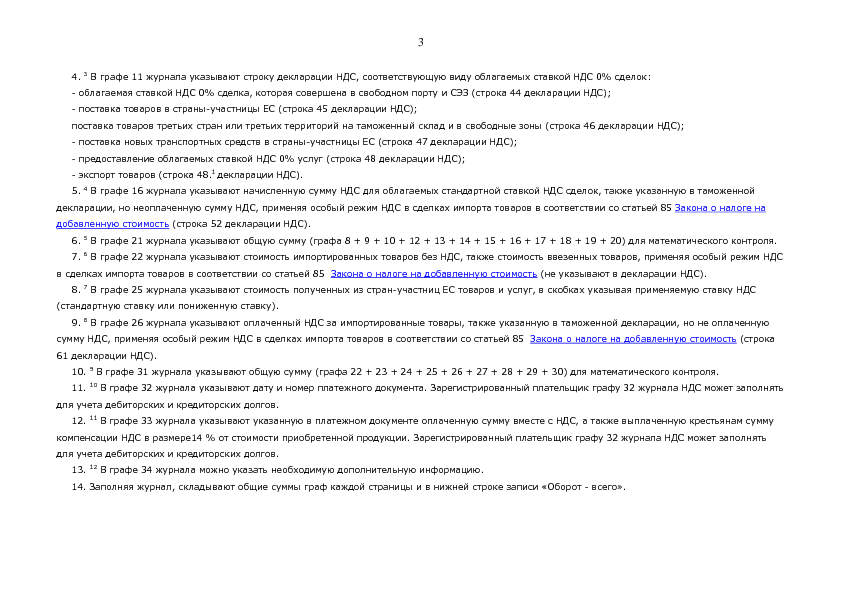

Предприниматели и организации на УСН освобождены от уплаты НДС, такой вывод следует из ст. 346.11 НК РФ. Но именно из-за этого у упрощенцев возникают проблемы с поиском покупателей: если компания на ОСНО купит товар без НДС, то не сможет возместить входящий налог.

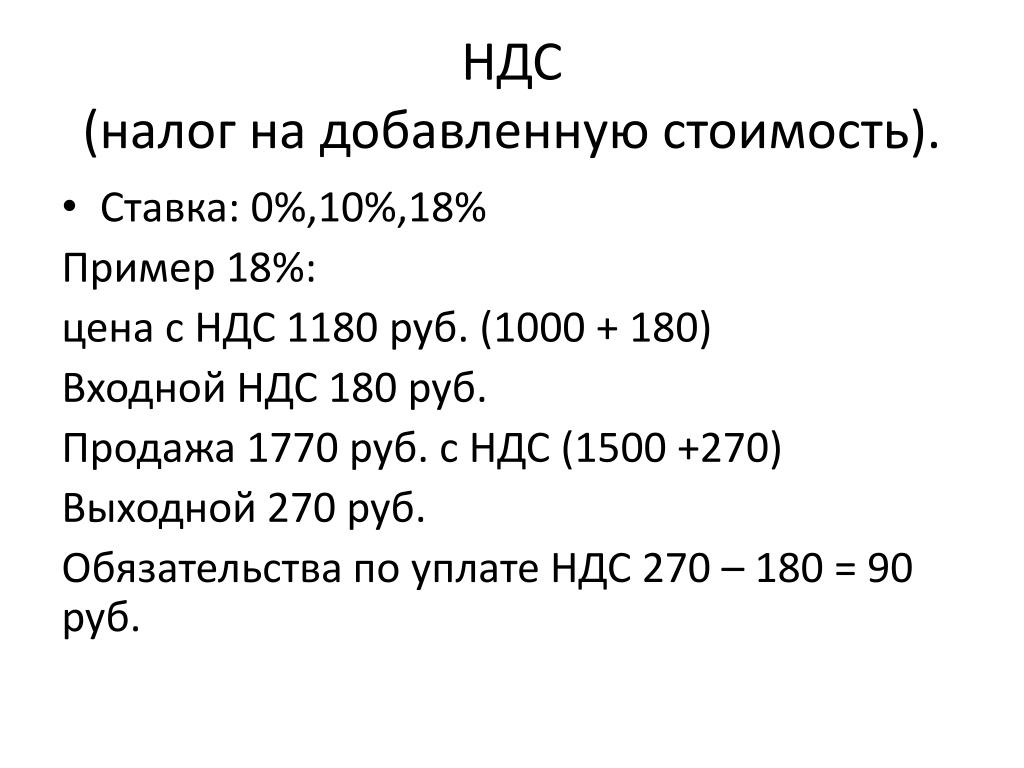

В общем случае ставка НДС составляет 20 %, но ряд товаров облагается по льготным ставкам 10 % и 0 % (ст. 164 НК РФ). Дополнительно предусмотрены перечни товаров и услуг, которые освобождены от НДС. В него входят операции из ст. 149 НК РФ и импорт товаров, входящих в ст. 150 НК РФ.Каждый упрощенец может работать с НДС: выставить счёт-фактуру с налогом и перечислить его в бюджет. Кроме того, НК РФ предусматривает несколько операций, по которым уплата НДС и оформление счёта-фактуры обязательны.

Вы выставили покупателю счёт-фактуру с НДС

Если вы по просьбе покупателя или по ошибке выставили счёт-фактуру с выделенным НДС, то обязаны уплатить налог в бюджет (п. 5 ст. 173 НК РФ). В этом случае появится обязанность уплатить налог и сдать декларацию по НДС.

В декларацию по НДС нужно включать сведения, которые даны в выставленных счетах-фактурах.

Отдельный случай, когда вы выступаете посредником и приобретаете товар от своего имени, то должны перевыставлять счета-фактуры от продавца к покупателю. Такие операции фиксируются в журнале учёта счетов-фактур. По полученным и выписанным в текущем месяце счетам-фактурам нужно направить сведения в ФНС до 20-го числа следующего месяца (п. 5.2 ст. 174 НК РФ). При соблюдении правил налог платить не придётся.

Вы купили товар у иностранца

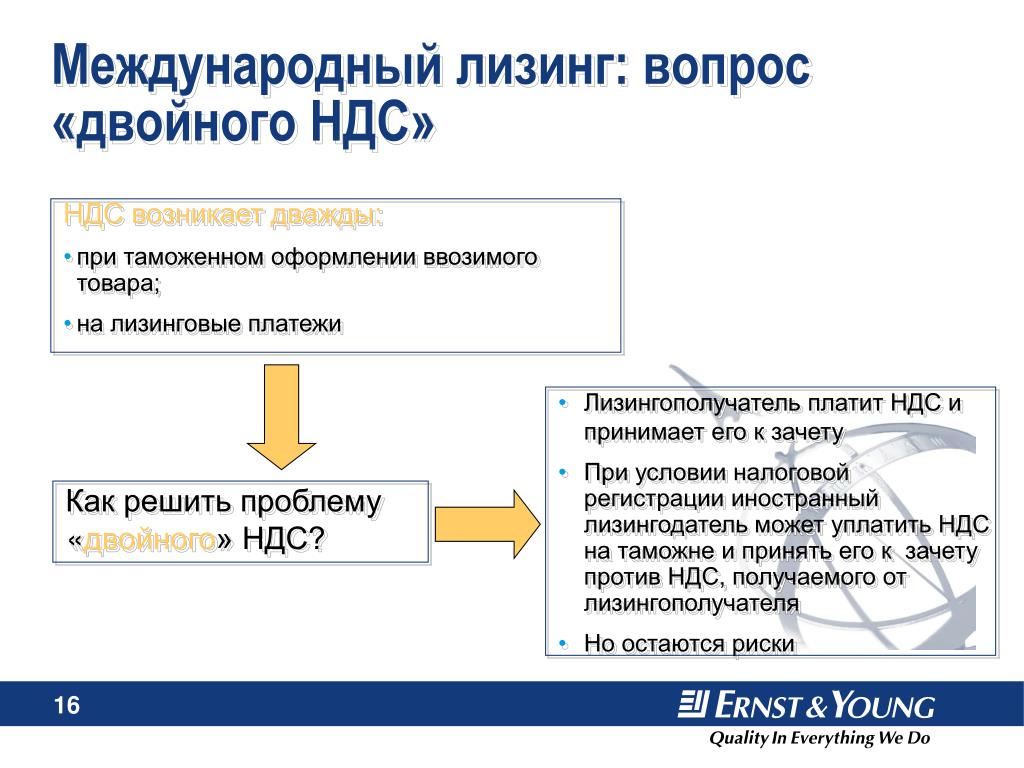

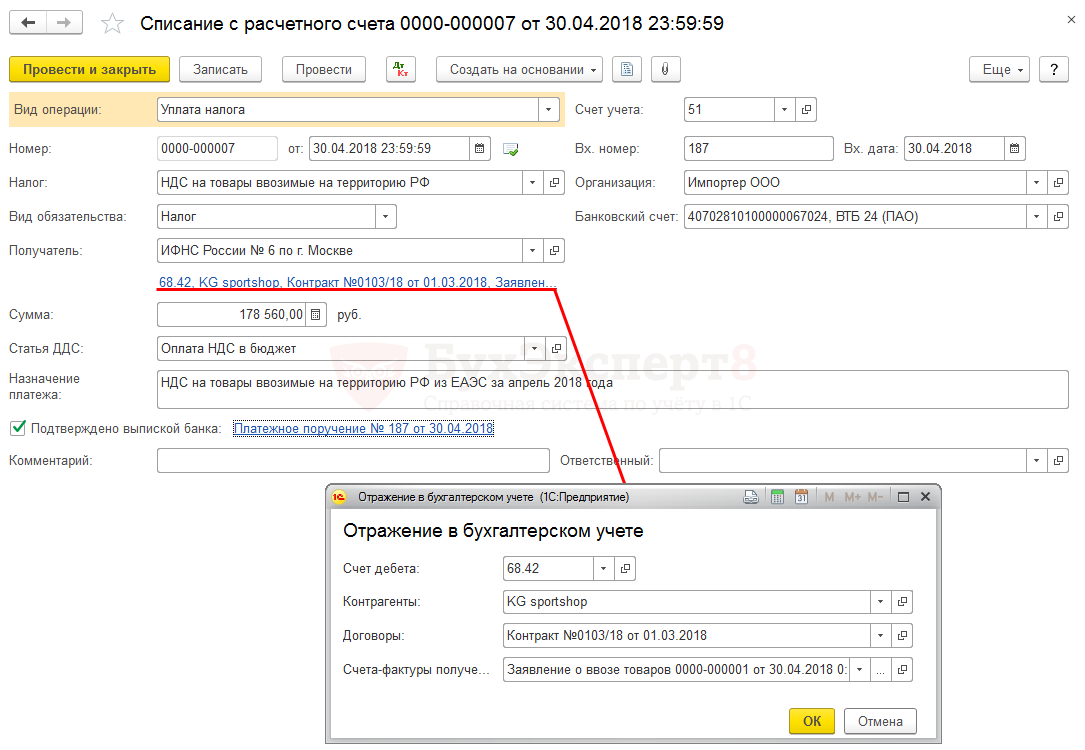

Импорт товара — ещё одна операция, которая требует уплаты НДС (п.

1. Продавец находится в стране ЕАЭС — Белоруссии, Армении, Казахстане и Киргизии

Вам нужно уплатить НДС после того, как вы примете товар к учёту. Налог рассчитывается с суммы стоимости товара и начисленного на неё акциза, если приобретена подакцизная продукция.

2. Продавец находится в стране, которая не входит в ЕАЭС

Вам нужно уплатить НДС на таможне. Налог начисляется на сумму стоимости товара, таможенных пошлин и акциза.

Если вы купили товар на территории России, то начисление налога зависит от наличия у продавца постоянного представительства в РФ. Если его нет, то вы становитесь налоговым агентом — получаете обязанность удержать с продавца НДС и уплатить его в бюджет.

Вы проводите операции с имуществом государства

Покупка и аренда государственного имущества тоже делает вас агентом по НДС. Так как сами госорганы не могут заплатить НДС и сдать отчёт в инспекцию. В этом случае вы должны вычесть налог и уплатить его в бюджет.

Например, при аренде государственного имущества вы должны удержать НДС с арендного платежа и перечислить его в бюджет. Арендодатель при этом получит меньше денег.

Расчёт суммы налога зависит от того, как цена прописана в договоре — с учётом НДС или без учёта НДС. В первом случае используйте ставку 20/120, во втором — просто 20 %.

При покупке госимущества вы тоже становитесь налоговым агентом и удерживаете налог с доходов, полученных продавцом. Налог можно не удерживать, если соблюдены следующие условия выкупа государственного и муниципального имущества, находящегося в собственности государства:

-

Вы арендовали этот объект госсобственности не менее двух лет;

-

У вас нет долгов по арендной плате и начисленным к ней штрафам или пеням;

-

Недвижимость не входит в перечень имущества, свободного от прав третьих лиц;

-

На день заключения договора купли-продажи вы причислены к субъектам малого или среднего предпринимательства.

Когда вы выступаете налоговым агентом, то обязаны выставить счёт-фактуру самостоятельно — на своё имя от имени продавца. По итогам квартала информацию из такого счёта-фактуры отражают во втором разделе декларации по НДС.

Вы оформили доверительное управление имуществом

Продажа имущества, которое вы получили в доверительное управление, тоже облагается НДС (ст. 174.1 НК РФ). Вы должны уплатить НДС с дохода от продажи и выставить счёт-фактуру. В графе «Продавец» дополнительно проставляется пометка «Д.У.».

Вознаграждение, которое вы как доверительный управляющий получаете от владельца имущества, не облагается НДС.

Сроки уплаты НДС в 2020 году

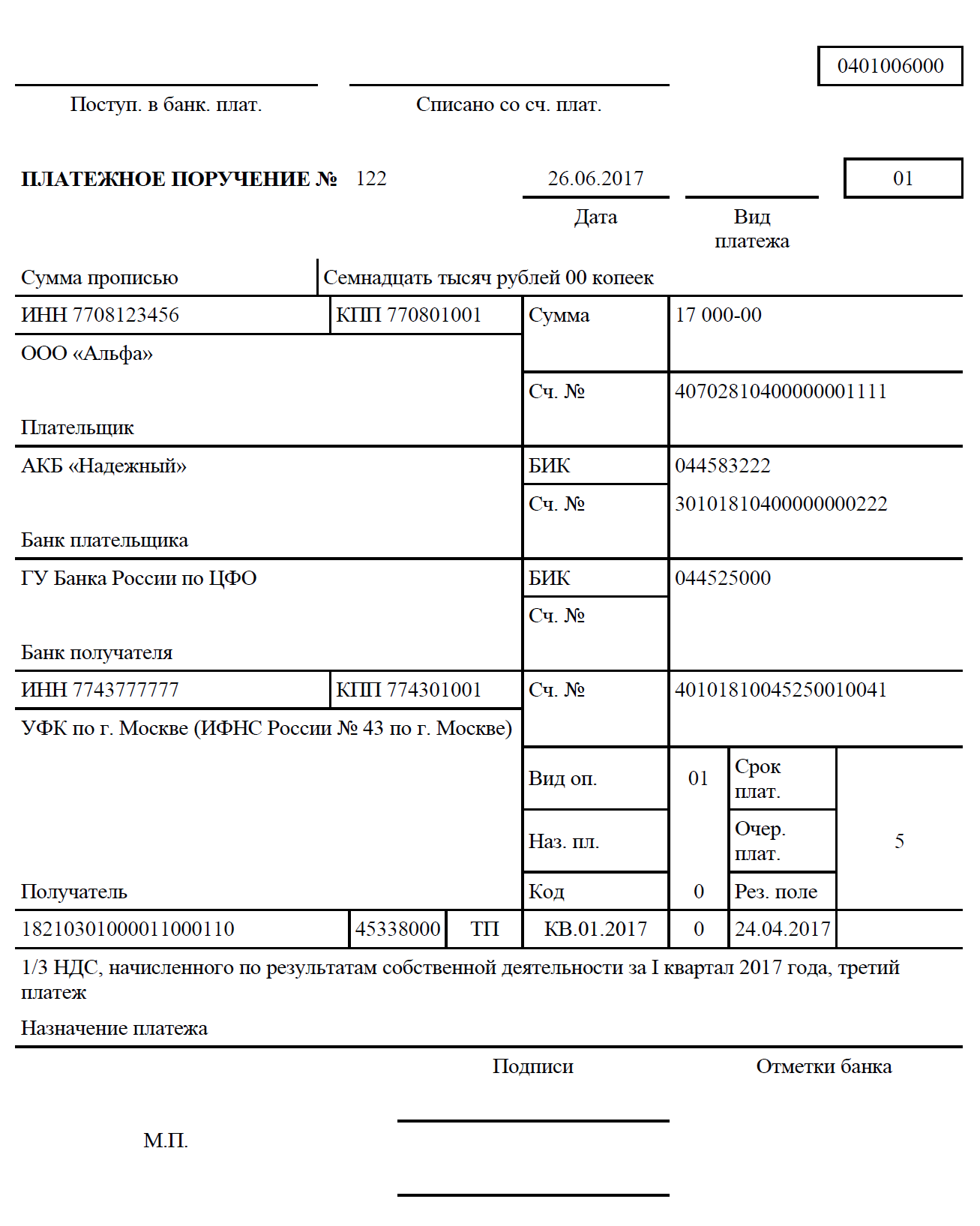

Когда продавец на УСН выставляет счёт-фактуру с НДС, он должен уплатить налог в бюджет. Платить налог нужно равными платежами по ⅓ каждый месяц в течение всего квартала, следующего за отчётным. В 2020 году сроки следующие.

|

НДС за период |

Срок уплаты НДС |

|

1 квартал 2020 года |

27 апреля |

|

25 мая |

|

|

25 июня |

|

|

2 квартал 2020 года |

27 июля |

|

25 августа |

|

|

25 сентября |

|

|

3 квартал 2020 года |

26 октября |

|

25 ноября |

|

|

25 декабря |

|

|

4 квартал 2020 года |

25 января 2021 года |

|

25 февраля 2021 года |

|

|

25 марта 2021 года |

Декларацию по налогу сдают до 25-го числа месяца, следующего за окончанием отчётного квартала.

Как возместить НДС на УСН

Если вы выставили контрагенту счёт-фактуру с НДС, то не сможете принять налог к вычету. Аналогичная ситуация сложилось при импорте товаров и операциях с госимуществом.

В ст. 172 НК РФ сказано, что вычеты по НДС могут получить только налогоплательщики НДС, к которым упрощенцы не относятся. Отсюда следует, что вычет им не положен.

Упрощенцы могут выставить счёт-фактуру с НДС, но принять налог к вычету нельзя. Поэтому придётся в полном размере уплатить налог в бюджет.

Даже если вы работаете на УСН «Доходы минус расходы», всё равно не имеете права отнести налог в затраты. Упрощенцы формируют счета-фактуры и уплачивают НДС по собственному решению, поэтому от налога не освобождаются (письмо Минфина РФ от 09.11.16 № 03-11-11/65552).

Возместить НДС может только доверительный управляющий. Для этого нужно вести раздельный учёт операций по договору доверительного управления и прочей деятельности и получить счёт-фактуру от поставщика. При её наличии по уплаченному взносу можно оформить вычет.

В случаях, когда упрощенец становится налоговым агентом при импорте, есть возможность включить НДС в стоимость приобретённых товаров, работ или услуг (п. 2 ст. 170 НК РФ).

Как платить НДС при аренде муниципального и госимущества?

Вопрос: Как платить НДС при аренде муниципального и госимущества?

Ответ: Вы будете налоговым агентом по НДС, если арендуете имущество у органа власти, например у Комитета по управлению имуществом. Удерживать налог при аренде у МУП, ГУП, а также при аренде земли не надо (Письмо Минфина от 11.07.2017 N 03-07-11/43774).

Агентский НДС исчисляйте и удерживайте при каждом перечислении денег арендодателю. С арендной платы, уже включающей НДС, налог считайте по ставке 20/120  4 ст. 164 НК РФ).

4 ст. 164 НК РФ).

Счет-фактуру составьте в одном экземпляре, зарегистрируйте его в книге продаж с кодом 06.

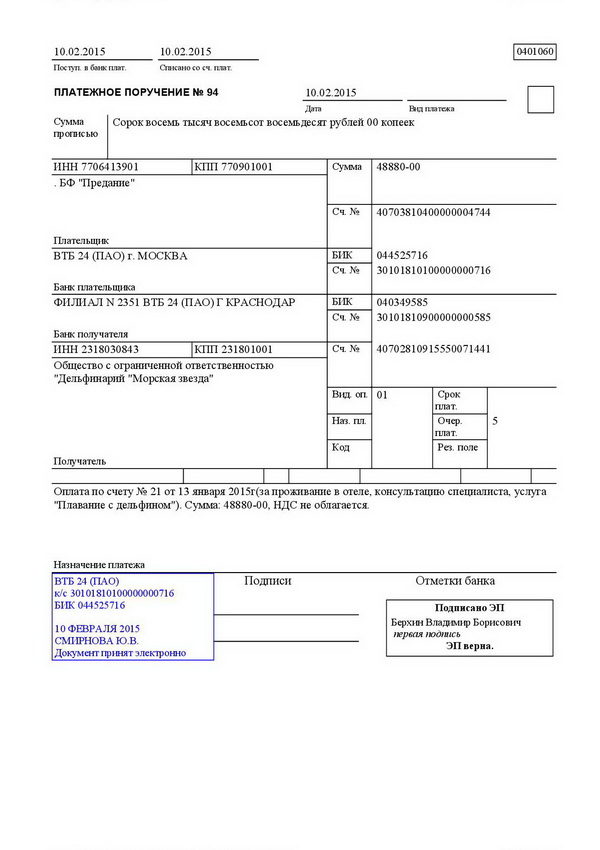

Перечисляйте агентский НДС на тот же КБК и в те же сроки, что и обычный НДС. В платежке поставьте статус плательщика 02.

Перечисленный налог примите к вычету, зарегистрировав в книге покупок свой счет-фактуру с кодом 06. Налог можно заплатить и до окончания квартала, и сразу же принять к вычету (п. 23 Правил ведения книги покупок).

В декларации исчисленный НДС покажите в разд. 2, вычет — в строке 180 разд. 3.

Проводки по НДС при аренде муниципального имущества

|

Д 60.Аванс — К 51 |

Перечислена авансом арендная плата без НДС |

|

Д 76.НА — К 68 |

НДС с арендной платы, перечисленной авансом |

|

Д 68 — К 51 |

Перечислен в бюджет удержанный НДС |

|

Д 20 (26, 44) — К 60 |

Арендная плата без НДС отнесена на затраты |

|

Д 19 — К 76.НА |

Входной НДС с арендной платы |

|

Д 68 — К 19 |

Вычет НДС с арендной платы |

Пример заполнения Счета-фактуры и образец заполнения Раздел 2 декларации по НДС при аренде муниципального имущества см. в

Должен ли я платить VAT (НДС) при покупке яхты по программам чартер-менеджмента?

Все зависит от программы и места базирования вашей яхты, а также от того, что вы собираетесь делать с ней по окончании программы.

Dream Easy. Если в конце программы вы решаете оставить яхту себе, то вы платите НДС лишь на общий размер внесенной суммы — это налог всего на 60% от рыночной стоимости (35% взнос в начале и 25% взнос в конце). Размер VAT также зависит от места базирования яхты – мы можем предложить варианты, где такой налог минимален или даже равняется нулю. Если же вы решаете продать яхту с помощью нашей обширной брокерской сети, то НДС вам точно платить не нужно.

Dream Partnership. В данной программе вы можете приобрести яхту всего за 55% от ее стоимости, этот платеж вы вносите в самом начале. Если в конце программы вы решаете оставить яхту себе, то НДС выплачивается на этот единственный платеж. Размер VAT также зависит от места базирования яхты – мы можем предложить варианты, где такой налог минимален или даже равняется нулю. Если же вы решаете продать яхту с помощью нашей обширной брокерской сети, то НДС вам точно платить не нужно.

Dream Guarantee/Performance. Данная программа дает вам право 100% владения яхтой с самого начала программы, вы также сами выбираете, куда поставить данную яхту на одной из более 60 наших баз. VAT выплачивается в момент приобретения, однако на многих из наших баз размер данного налога минимален или равняется нулю, и этим можно свободно воспользоваться. Так, например, вы можете поставить вашу лодку по программе Guarantee на Багамах или в Черногории, воспользоваться налоговыми минимальными тарифами в этих странах, и свободно путешествовать на таких же или аналогичных лодках абсолютно с любой базы DYC.

Каждое ваше обращение мы рассматриваем персонально и сможем подобрать такой вариант, который подойдет для ваших целей больше всего. Чтобы узнать подробности наиболее подходящей для вас программы чартер-менеджмента, звоните нам по телефону +7 915 1442330. Вы также можете связаться с нами через нашу контактную форму или по электронной почте [email protected].

Системы налогообложения.

Вопросы и ответы

Вопросы и ответыКак в личном кабинете изменить систему налогообложения?

Напишите нам: перейдите по ссылке или нажмите значок сообщения в личном кабинете внизу экрана и выберите пункт Создать заявку. Выберите тему «Финансы» → «Изменить реквизиты». К сообщению прикрепите документ, подтверждающий смену системы налогообложения. Если вы перешли на упрощенную систему налогообложения (УСН), таким документом будет уведомление о переходе на УСН или Информационное письмо, свидетельствующее о праве применения УСН (по форме № 26.2-7).

Подробнее об УСН читайте на сайте Федеральной налоговой службы.

Какую систему налогообложения выбрать при работе с Ozon?

Для работы с Ozon подходят общая (ОСНО или ОСН) или упрощенная (УСН) системы налогообложения. Мы рекомендуем применять УСН. Однако не все компании могут перейти на эту систему.

Подробнее об УСН читайте на сайте Федеральной налоговой службы.

Какую систему налогообложения выбрать, если у меня патент?

Патентную систему налогообложения (ПСН) нельзя применять при розничной торговле через Интернет. Однако вы можете совмещать ПСН с другими системами: общей (ОСНО) и упрощенной (УСН).

Подробнее о ПСН

От чьего имени Ozon выдает чеки покупателям?

Чеки выдают партнеры Ozon, осуществляющие прием денежных средств.

От какой суммы платить налог в зависимости от моей системы налогообложения?

Доходом по договору комиссии считается вся полученная вами сумма денежных средств, включая комиссию Ozon. Датой получения доходов считается тот день, когда денежные средства поступили на ваш банковский счет.

На общей системе налогообложения

При реализации товара через Ozon право собственности на товар переходит напрямую от вас к покупателю.

Ozon не выкупает товар у вас, а только оказывает услугу реализации. Налоговым Кодексом РФ не установлены

специальные правила в отношении момента определения базы по НДС при реализации товаров через посредников. При определении цены товара учитывайте НДС — включайте его в цену товара. Если вы продаете со склада Ozon,

указывайте цену с НДС в УПД-2.

При определении цены товара учитывайте НДС — включайте его в цену товара. Если вы продаете со склада Ozon,

указывайте цену с НДС в УПД-2.

В дальнейшем вы сможете сделать вычет по НДС.

На упрощенной системе налогообложения

Если вы работаете на УСН «Доходы», при работе с Ozon нужно учитывать весь товарооборот, не вычитая из доходов размер комиссии. Если на УСН «Доходы минус расходы» — нужно вычесть из доходов размер комиссии и стоимость дополнительный услуг Ozon.

На обеих схемах УСН вы не платите НДС.

Если применяется общая система налогообложения, указывать ли НДС при поставке товаров на склад Ozon?

При поставке товаров на склад Ozon, вы должны создать и передать Ozon через систему ЭДО УПД-2. В этом документе должны быть указаны все поставляемые товары со ставкой НДС — 10% (для детских, продовольственных, медицинских товаров, книг и печатной периодики) или 20% (для остальных товаров).

Подробнее о УПД-2

При определении цены товара учитывайте НДС — включайте его в цену товара.

Если применяется общая система налогообложения, какие закрывающие документы предоставляет Ozon? Как выглядит отчет о продажах?

Каждый месяц Ozon предоставляет о тчет о реализации товаров и УПД к этому отчету.

Подробное описание отчета

Скачать примеры документов:

Если применяется общая система налогообложения, кто является конечным покупателем в отчете о продажах?

Конечным покупателем в отчете о продажах является розничный покупатель.

Если наша компания на упрощенной системе налогообложения и не платит НДС, а Ozon на общей и продает товары с НДС, то какая ставка НДС проставляется на карточке товара?

Если применяется УСН, то при загрузке товаров в поле НДС (налог на добавочную стоимость) вы должны указать «Не облагается». Ozon не продает товары, а оказывает услугу реализации, поэтому в данном случае ставка НДС составляет 0%.

Как в 1С проводить возврат товара, который был куплен в марте и есть в отчете о реализации за март, а возвращен в апреле.

На каком основании его можно поставить обратно на сток в учете?

На каком основании его можно поставить обратно на сток в учете?Если товар возвращен покупателем после утверждения отчета о реализации, мы спишем деньги, которые вернули покупателю, и стоимость возврата с вашего счета, а также вернем вам комиссию за продажу в полном объеме. Все эти операции мы отразим в отчете о реализации за тот период, когда товар был возвращен.

Обратитесь в службу поддержки 1С за консультацией о том, как проводить возвраты товаров в этой системе.

Влияет ли схема работы – FBO и FBS – на проведение реализаций и возвратов?

Реализации и возвраты проводятся одинаково, независимо от системы налогообложения, — информация предоставляется в едином отчете о реализации товаров за месяц. Схемы работы не влияют на отражение информации в бухгалтерском учете, по договору партнер остается комитентом.

Материал подготовлен совместно с технологическим партнером ООО «Адаптер».

Я должен платить НДС за рекламу в Instagram. BUT WHY? Коротко — Академия Aitarget

Почему мы платим налог за рекламу в Instagram? С января 2019 года Facebook стал включать в стоимость рекламы 20% НДС (в апреле 2012 компания Facebook купила Instagram – прим. ред.). Как это работает? И почему Facebook американский, а налог платится российский? Aitarget ответил на несколько с̶т̶ы̶д̶н̶ы̶х̶ важных вопросов о налогообложении digital-рекламы в России.

Материал впервые опубликован на vc.ruЧто такое НДС?

Сложно: Налог на добавленную стоимость – косвенный налог. Изъятие в бюджет государства, исчисление производит продавец по мере реализации товара (услуги, работы) покупателю.

Просто: НДС – это налог, который платит покупатель за товар (услугу), произведенных на территории РФ.

Почему я плачу НДС за рекламу в Facebook?

Сложно: С 1 января 2019 года согласно федеральному закону «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» иностранные компании, которые предоставляют электронные услуги физлицам и юрлицам, автоматически рассчитывают и включают НДС в стоимость услуги.

Просто: по новому закону, все компании оплачивают digital-рекламу с НДС, который рассчитывается и включается в стоимость автоматически. То есть, если раньше компания сама должна была рассчитать НДС и напрямую оплатить его в налоговой, то сейчас этот налог отправляется и оплачивается через Facebook. Компании с налоговой по этому вопросу больше не работают напрямую.

А как было раньше?

Сложно: Раньше налоговый агент обязан был рассчитывать налог самостоятельно и выплачивать его государству.

Просто: По старому закону (до 2019 г.) рекламодатель сам рассчитывал сумму налога и выплачивал его государству за работу с иностранной компанией, у которой нет юридического лица в России и которая не может платить российские налоги. То есть, компания составляла два счета: счет за рекламу, который отправляла Facebook, и счет за НДС, который отправлялся в налоговую.

Если Facebook – иностранная компания, почему я плачу налог по российскому законодательству?

Facebook – компания, предоставляющая электронные рекламные услуги. По закону, все компании, предоставляющие digital-услуги на территории РФ, обязаны платить НДС. Если у вас российская компания, то и реклама, которую вы оплачиваете, создается на территории России. Поэтому она подчиняется законам местного налогообложения.

Окей, а можно узнать сумму налога до запуска рекламы?

Да, при расчете стоимости рекламы автоматически появляется отдельная строка с предполагаемым налогом. При этом лимиты кампаний и адсетов указываются без НДС.

Можно ли включить оплаченную рекламу в расходы компании при расчете годового налога?

Если оплачивать рекламу в социальных сетях с личной или корпоративной банковской карты (т.е. от физического лица), то эти расходы не получится включить в отчеты для налоговой. Чтобы учесть рекламу в официальных расходах компании, нужно предоставить закрывающие документы, подтверждающие транзакции (счет-фактуру). Однако, это не стопроцентное руководство к действию: все детали, связанные с уплатой и возмещением налогов лучше уточнить в налоговой инспекции заранее.

Однако, это не стопроцентное руководство к действию: все детали, связанные с уплатой и возмещением налогов лучше уточнить в налоговой инспекции заранее.

Как получить закрывающие документы?

Через партнеров Facebook. Например, Aitarget One. При запуске кампаний через аккаунт на сайте компании, вы облегчите себе работу с рекламой в соцсетях. Сервис предоставляет много удобных услуг:

- Оплата с расчетного счета;

- Зачисление средств на счет день-в-день;

- Рублевые кабинеты;

- Закрывающие документы;

- Гибкое распределение бюджета.

Пример расчета

Важно, что Aitarget One работает не только с российскими компаниями, но и с иностранными, у которых есть представительство в России. Кстати, в личном кабинете, перед пополнением баланса, можно рассчитать свой бюджет, комиссию и НДС на специальном калькуляторе.

Еще раз самое важное:

- НДС на рекламу рассчитывается автоматически при оплате. Избежать этого налога не получится.

- Все интернет-компании, оказывающие рекламные услуги на территории РФ, должны самостоятельно уплачивать НДС в бюджет и перевыставлять их российским покупателям.

- Чтобы узнать точные условия вычета НДС и уменьшения налога на прибыль, обратитесь в налоговую инспекцию.

- Для включения рекламы в официальные расходы компании необходимы документы, подтверждающие транзакции и назначения платежей.

- Facebook не работает напрямую с малым и средним бизнесом в России, поэтому получить акты по оказанным рекламным услугам можно только у официальных реселлеров, таких как Aitarget One.

Подробнее об официальной оплате рекламы в соцсетях читайте в нашем материале на Aitarget University.

Смысл НДС / Хабр

Думаю многим приходится сталкиваться при общении с заказчиками с вопросом — «А вы работаете с НДС или без НДС?». Постараюсь кратко объяснить в чем суть этого вопроса и в чем суть самого налога на добавленную стоимость. Понимание этого даст вам преимущество перед вашими конкурентами, которые отвечают не задумываясь.

Постараюсь кратко объяснить в чем суть этого вопроса и в чем суть самого налога на добавленную стоимость. Понимание этого даст вам преимущество перед вашими конкурентами, которые отвечают не задумываясь.Без лишних слов — сразу к делу. Примеры приводятся с учетом того что и продавец и покупатель работают с НДС.

Обратите внимание как налог выделяют в счетах, накладных, актах и т.п. Пример:

Итого: 100р.

НДС (18%) 18р.

Итого с НДС: 118р.

Вывод 1: С выставленной клиенту суммы вы должны государству налог по формуле (Сумма_к_оплате/118)*18.

НДС == Налог на Добавленную Стоимость. Налог этот, по сути, является торговым — т.е. для тех, кто покупает и перепродает с наценкой. Регулируется это следующим методом: если вы что то купили, то выделив из суммы покупки сумму НДС вы можете ее взять «к зачету»: уменьшить на эту сумму уплачиваемый налог.

Пример: Купили батарейку за 50р. продали за 100р — заплатите государству 9р. налога (18% с 50р. наценки). В жизни по документам это будет так: вы заплатите за батарейку поставщику 59р. (50р + 9р. налог, который берем к зачету), продадите клиенту за 118р.(100р + 18р. налог), 18-9=9р. заплатите в бюджет.

Вывод 2: С купленных товаров, услуг государство вам должно вернуть деньги по такой же формуле (Сумма_к_оплате/118)*18.

Да, если вы только купили и не продали государство реально вернет вам эти деньги. Только оно это делает неохотно, предваряя выплату парочкой налоговых проверок.

Если вы производите товары, а не торгуете ими — ничего не меняется. Вы берете к зачету НДС с купленных материалов и купленных услуг по их преобразованию в продукт (что в сумме — себестоимость) и по сути — платите 18% как раз с вашей наценки. А если преобразование материалов в продукт производят ваши сотрудники — то вам не повезло — с оплаты труда НДС выделить нельзя. Если ваши поставщики материалов работают без НДС то вам тоже не повезло — с таких расходов принять НДС к зачету тоже нельзя. То, что с некоторых расходов вы не можете выделить НДС и взять его к зачету не освобождает вас от обязанности в полном объеме выделить его при продаже и заплатить в бюджет.

То, что с некоторых расходов вы не можете выделить НДС и взять его к зачету не освобождает вас от обязанности в полном объеме выделить его при продаже и заплатить в бюджет.

Вывод 3: Если вы работаете с НДС то вам просто необходимо, чтобы ваши поставщики тоже работали с НДС.

Иными словами, если два поставщика предлагают вам товары по одинаковой цене, при этом один из них работает с НДС, а второй — нет, то первый, очевидно, на 18% вам выгодней. Если вы работаете с НДС то при принятии решений рассматривайте цены очищенные от НДС.

Вывод 4: Если вы работаете без НДС, то дайте клиентам цены на 18% ниже конкурента, работающего с НДС чтоб быть на равных.

p.s. C другой стороны вообще забавно получается. Подавляющее большинство компаний во всех своих расчетах оперируют ценами без НДС и накручивают налог сверху при продаже. В конце концов товары, услуги, продукцию — покупают обычные люди. Физические лица не являются плательщиками НДС и не могут взять НДС к зачету (уменьшив НДФЛ, к примеру). Тут цепь замыкается.

p.p.s. Совет: работайте без НДС — используйте УСНО.

Оплатите счет НДС: банковские реквизиты для онлайн- или телефонного банкинга, CHAPS, Bacs

Вы можете заплатить HM Revenue and Customs ( HMRC ) с помощью Faster Payments, CHAPS или Bacs.

| Код сортировки | Номер счета | Имя счёта |

|---|---|---|

| 08 32 00 | 11963155 | HMRC НДС |

Регистрационный номер

Для совершения платежа вам понадобится ваш 9-значный регистрационный номер VAT .

Найдите свой регистрационный номер:

Не ставьте пробелы между цифрами при оплате счета НДС .

Ваш платеж может быть задержан, если вы укажете неправильный ссылочный номер.

Сколько времени

Платежи, произведенные с помощью Faster Payments (онлайн-банкинг или телефонный банкинг), обычно достигают HMRC в тот же или следующий день, включая выходные и праздничные дни.

CHAPS платежи обычно достигают HMRC в тот же рабочий день, если вы платите в пределах времени обработки вашего банка.

ВыплатыBacs обычно занимают 3 рабочих дня.

Проверьте лимиты транзакций и время обработки вашего банка, прежде чем совершать платеж.

Международные платежи

| Номер счета (IBAN) | Идентификационный код банка (БИК) | Имя счёта |

|---|---|---|

| ГБ36BARC20051773152391 | BARCGB22 | HMRC НДС |

Банковский адрес HMRC :

Barclays Bank PLC

1 Черчилль Плейс

Лондон

Соединенное Королевство

E14 5 л.с.

UK откладывает выплату НДС в размере 30 миллиардов фунтов стерлингов; График погашения 2021

3 марта 2021 г. — ставка НДС в сфере гостеприимства и туризма в Великобритании останется на уровне 5% до 30 сентября 2021 г.Затем он поднимется до 12,5% до 30 апреля 2022 года. Затем он вернется к 20%.

12 февраля — это новая схема отсроченного погашения НДС HMRC, предлагающая рассрочку платежа.

9 декабря — Великобритания предоставит компаниям, не являющимся резидентами ЕС, дополнительное время для получения статуса налогового сертификата для возврата. Вместо 31 декабря 2020 года для требований 2019 года новый крайний срок для сертификата — 30 июня 2021 года. Однако претензия должна быть подана до 31 декабря 2020 года.

Вместо 31 декабря 2020 года для требований 2019 года новый крайний срок для сертификата — 30 июня 2021 года. Однако претензия должна быть подана до 31 декабря 2020 года.

24 сентября — предприятия, которые решили отложить уплату НДС в период с марта по июнь 2020 года, больше не будут обязаны выплачивать его единовременно до 31 марта 2021 года.Вместо этого у них будет возможность разделить его на более мелкие беспроцентные платежи в течение 11 месяцев, что принесет пользу до полумиллиона предприятий.

Вам необходимо будет принять участие в схеме, и для тех, кто это сделает, это означает, что ваши обязательства по НДС со сроком погашения в период с 20 марта по 30 июня 2020 года не нужно будет полностью оплачивать до конца марта 2022 года. уплатить отложенный НДС можно для этого до 31 марта 2021 года.

Если вы по-прежнему не можете уплатить причитающийся НДС и вам нужно больше времени, вы можете подать заявление в HMRC.

19 июля — Вслед за временным снижением НДС на гостиничные услуги с 20% до 5% 12 июля фиксированная процентная ставка НДС была скорректирована следующим образом:

- Кейтеринг — снижено с 12,5% до 4,5%

- Гостиницы и размещение — снижено с 10,5% до 0%

- Пабы: сокращение с 6,5% до 1%.

8 июля — снижение НДС до 5% с 12 июля 2020 г. по 12 января 2021 г.

6 июля — 30 000 предприятий должны подать декларацию по НДС к завтрашнему дню, так как отсрочка уплаты НДС истекает

21 июня — обсуждение временного снижения ставки НДС в Великобритании, которое может быть объявлено в начале июля.

18 июня — HMRC предупреждает, что трехмесячная отсрочка платежей по НДС завершится 30 июня 2020 года. Подробная информация о возвратах и выплатах по НДС здесь.

12 июня — импортеры, использующие схему отсрочки платежа, могут сейчас подать заявку в HMRC для увеличения суммы перевода, подлежащей оплате 15 июня 2020 года. Центральный офис отсрочки платежа cdoenquiries@hmrc. gov.uk

gov.uk

11 июня — снова откладывает введение внутренней реверсной платы в строительном секторе. На этот раз до 1 марта 2021 года.

30 апреля — HMRC разъяснила правила отсрочки уплаты НДС для плательщиков по счету.Если вы откладываете платеж по счету в период с 20 марта 2020 года по 30 июня 2020 года, но балансирующий платеж находится за пределами этих дат, сумма, которую вы должны заплатить, представляет собой балансирующий платеж за вычетом любых отсроченных платежей. Отсрочка платежей не приведет к возврату.

Великобритания также перенесла на 1 мая запланированное снижение НДС на электронные издания с 1 декабря по 1 мая 2020 года.

Обновление 10 апреля. Предприятия могут задерживать оплату по ежемесячным счетам отсрочки, НДС на импорт и тарифы, подлежащие уплате сверх текущего крайнего срока 15 апреля.Они должны сначала связаться с HMRC. Зарегистрированные импортеры без счетов отсрочки могут связаться с HMRC по поводу задержек по налогам на импорт (НДС и тарифы) при наступлении срока их уплаты.

Обновление 9 апреля. HMRC предоставила руководство по внесению исправлений в поданные декларации по НДС. Налогоплательщики могут связаться с HMRC в рабочее время:

. Напишите в HMRC форму НДС652

[email protected]

Телефон: +44 ( 0) 300200 3700

Обновление от 3 апреля, HMRC подтверждает, что НДС на импорт по-прежнему подлежит уплате во время чрезвычайной ситуации COVID-19.Отсрочка платежа на 3 месяца не применяется.

Обновлениеот 31 марта HMRC подтвердило, что уплата НДС на счету может также отложить уплату НДС в течение 3-месячной отсрочки до 30 июня 2020 года.

Обновление, 30 марта, HMRC объявляет сегодня утром о том, что внедрение налоговой цифровой информации для этапа 2 НДС, цифрового учета и ссылок откладывается до 1 апреля 2021 года. Начало было запланировано на 1 апреля 2020 года.

Обновление 26 марта, плательщики НДС по прямому дебету должны остановить их в своем банке, в противном случае НДС может быть отозван. Компании-нерезиденты (иностранные) с регистрацией в Великобритании имеют право на отсрочку. По отложенному НДС проценты не начисляются. Плательщики по возврату MOSS в Mini-One-Stop-Shop не включены в схему.

Компании-нерезиденты (иностранные) с регистрацией в Великобритании имеют право на отсрочку. По отложенному НДС проценты не начисляются. Плательщики по возврату MOSS в Mini-One-Stop-Shop не включены в схему.

20 марта — Великобритания объявила, что все выплаты НДС переносятся на следующие три месяца до конца июня 2020 года во время пандемии коронавируса. Это принесет пользу примерно 2 миллионам плательщиков НДС и отсрочит уплату налогов на 30 миллиардов фунтов стерлингов, поскольку включает докризисную торговлю.Затем НДС подлежит уплате в конце 2020/21 финансового года.

Любой отсроченный НДС в Великобритании подлежит уплате в 2021 году

НДС, не уплаченный в течение периода, подлежит уплате в HMRC до конца 2020/21 финансового года, который заканчивается 31 марта 2021 года.

По отложенному НДС не начисляются проценты или штрафы.

Нет надбавок для предприятий по специальным схемам, например, по ежегодной уплате НДС. Данная отсрочка не распространяется на налогоплательщиков, включенных в систему «Мини-единое окно» для плательщиков НДС.HMRC продолжит обработку требований к возврату и возврату НДС в обычном порядке в течение этого времени.

Возврат должен быть подан вовремя в соответствии с новыми правилами MTD

Возврат НДС должен быть подан вовремя. Специальной процедуры подачи заявки нет; это автоматическая мера. Следите за текущим глобальным отслеживателем НДС по коронавирусу Covid-19 от Avalara, чтобы узнать о мерах, вводимых для снижения налогового бремени.

Иностранные компании с регистрацией НДС в Великобритании

Иностранные (нерезиденты) британские компании, зарегистрированные в качестве плательщиков НДС, включены в схему, и это было подтверждено Отделом неустановленных налогоплательщиков (NETPU) в офисе HMRC в Абердине.

HMRC Великобритании 11 марта объявила о наличии телефонной линии поддержки для предприятий и самозанятых, обеспокоенных соблюдением сроков уплаты НДС из-за вспышки коронавируса COVID-19.

Возврат НДС в Великобритании: сроки, платежи и штрафы

- НДС в Европе

- НДС в Великобритании

- Возврат НДС в Великобритании

Периодичность возврата НДС в Великобритании

Как правило, деклараций по НДС подаются в Великобритании ежеквартально.

Ежемесячные декларации по НДС могут быть запрошены налогоплательщиком в случае регулярных платежей трейдеров (например, частых экспортеров). HMRC также может попросить компанию производить ежемесячные платежи по счету. Эти платежи представляют собой авансовые платежи, которые вычитаются из общего ежеквартального платежа в размере при подаче квартальной декларации по НДС. Платежи на Счет являются обязательными для предприятий с обязательством по НДС, превышающим 2,3 миллиона фунтов стерлингов.

В Великобритании квартальный период не всегда следует за календарным кварталом.Компании будут выбирать квартальный период при регистрации для онлайн-услуг НДС.

Ежегодная декларация НДС разрешается, если ваш налогооблагаемый оборот составляет менее 1,35 миллиона фунтов стерлингов. Схема годового учета НДС требует внесения авансовых платежей в течение года. Только одна декларация подается за полный 12-месячный период, эта декларация может потребовать оплаты или возврата в зависимости от авансовых платежей, внесенных в течение года. Более подробная информация о ежегодном учете НДС доступна в онлайн-информации, опубликованной официальными органами.

Когда наступает срок возврата НДС?

Проверьте срок подачи декларации по НДС и крайний срок оплаты в своем онлайн-аккаунте HMRC. Как правило, сроком для подачи и уплаты налоговой декларации в Великобритании является 7 -й день второго месяца , следующего за отчетным периодом.

Более подробную информацию о применимых сроках можно найти здесь.

У предприятий, использующих схему годового учета НДС, разные сроки. Эти сроки публикуются налоговыми органами.

Кроме того, у предприятий, использующих схему «Платежи по счету», разные сроки. Вы можете проверить их в онлайн-информации, опубликованной властями.

Если срок платежа приходится на воскресенье или государственный праздник, дата переносится на предыдущий рабочий день.

Платежи НДС в Великобритании

НДС в Великобритании можно уплатить с помощью разных систем. Налоговые органы принимают BACS, CHAPS, прямой дебет, кредитную карту или платежи через онлайн-телефонный банкинг. Банковские реквизиты меняются в зависимости от используемого метода.Налогоплательщикам также следует учитывать применимые задержки до вступления платежа в силу, поскольку существует риск задержки платежа из-за этой задержки.

Незарегистрированные компании часто осуществляют платежи с зарубежных счетов. Реквизиты, которые будут использоваться для этих платежей, следующие:

Номер IBAN: GB36BARC20051773152391

Код BIC: BARCGB22

Владелец счета: HMRC VAT

Адрес банка: Barclays Bank PLC; Черчилль-плейс, 1; Лондон; E14 5HP; Объединенное Королевство.

Ссылка, которая должна быть включена при уплате НДС с зарубежного банковского счета, — это номер плательщика НДС компаний. Вам следует дважды проверить приведенную выше информацию, прежде чем совершать платеж в HMRC.

Дополнительную информацию о налоговых платежах в Великобритании можно найти в руководстве по уплате НДС, опубликованном HMRC.

Возврат НДС в Великобритании

Выплаты по НДС в размере автоматически возвращаются налоговыми органами Великобритании на банковский счет компании в Великобритании.Перенести кредит НДС на следующий отчетный период невозможно. Обычно возврат НДС занимает от 10 до 15 дней со дня подачи декларации по НДС.

Банковский счет в Великобритании является обязательным для получения возмещения посредством банковского перевода. Если у вас нет счета в Великобритании, HMRC выдаст чек на имя компании, который можно обналичить на счет в зарубежном банке. Если этот чек нельзя обналичить, компании необходимо будет открыть банковский счет в Великобритании, чтобы получить возмещение НДС. Возврат НДС чеком занимает больше времени.

Налоговые органы могут задать дополнительные вопросы или провести проверку перед принятием погашения. В этих случаях возврат НДС будет отложен.

Более подробная информация доступна в онлайн-правилах, опубликованных властями.

Нулевые и корректирующие декларации по НДС в Великобритании

Необходимо подавать нулевую декларацию по НДС, даже если за этот период нет транзакций.

Что касается исправлений, есть два способа исправить вашу декларацию по НДС:

- Метод 1. Исправление ошибки в текущей декларации по НДС.Этот метод можно использовать, если чистая стоимость вашей ошибки не превышает 10 000 фунтов стерлингов или ошибка составляет от 10 000 до 50 000 фунтов стерлингов, но не превышает 1% от поля 6 для текущего периода.

- Метод 2: Подача корректирующего отчета по форме VAT652 или отправка Добровольного раскрытия информации (Уведомление об исправлении ошибок) компетентному налоговому инспектору. Этот метод является обязательным, если чистая стоимость вашей ошибки составляет от 10 000 до 50 000 фунтов стерлингов и превышает 1% от суммы поля 6 за текущий период, в течение которого обнаружена ошибка, или, в любом случае, если ошибка превышает £ 50 000

Дополнительную информацию о том, как исправить вашу декларацию по НДС, можно найти в уведомлении по НДС, опубликованном HMRC и касающемся исправлений в декларации НДС.

Штрафы по НДС в Великобритании

В следующей таблице представлен режим штрафов по НДС в Великобритании:

Причина

Штраф

Поздняя подача

На практике штрафы за просрочку возврата НДС отсутствуют, если платеж был произведен вовремя.

Тем не менее, «Уведомление об ответственности за доплату» может быть инициировано при отсутствии одного возврата. См. Ниже

Тем не менее, «Уведомление об ответственности за доплату» может быть инициировано при отсутствии одного возврата. См. НижеПросрочка платежа

Власти Великобритании отправляют « предупреждение » при первом пропуске налоговой декларации или уплаты НДС.Предупреждение называется «Уведомление об ответственности за доплату » и дает налогоплательщику 12-месячный испытательный период, в течение которого в случае повторения ошибки взимается штраф в размере

.В случае невыполнения условий Уведомления об ответственности за доплату (например, повторение ошибки), будет применяться надбавка в размере 2% от причитающейся суммы НДС. Этот штраф увеличится до 5%, 10% или 15%, если ошибка повторится снова. Также будет выдано расширенное «Уведомление об ответственности за доплату»

Более подробная информация доступна в онлайн-руководстве, опубликованном налоговыми органами

Поздняя регистрация

Таким образом, нет единовременного штрафа за позднюю регистрацию НДС.Тем не менее, штрафы за просрочку уплаты НДС в периоды, когда вы не зарегистрированы в качестве плательщика НДС, будут оштрафованы в следующем размере:

— Опоздание менее 9 месяцев: 5% НДС к уплате

— с опозданием от 9 до 18 месяцев: 10% НДС к уплате

— Опоздание более чем на 18 месяцев: 15% НДС к уплате

Если любая другая покупка по механизму обратной оплаты пропущена, власти Великобритании обычно не применяют никаких штрафов.

Власти могут наложить дополнительные штрафы, особенно в случае мошенничества.

Информацию о штрафах за Intrastat и другие возвраты см. В соответствующем разделе.

Налоговые органы Великобритании, контакт

UK имеет специальный отдел для незарегистрированных компаний. Все регистрации НДС для этих предприятий, а также другие вопросы НДС обрабатываются Подразделением по неустановленным налогоплательщикам (NETPU).

Ruby House

8 Ruby Place

Aberdeen

AB10 1ZP

Шотландия

Электронная почта: [email protected]

Teléfono: +44 3000 527458

Зарегистрированные предприятия должны проверить в своем свидетельстве о регистрации плательщика НДС офис, выделенный для компании.

Как оплатить счет НДС онлайн

Как предприятие, зарегистрированное в качестве плательщика НДС, вы фактически действуете в качестве сборщика налогов для HMRC. Идея состоит в том, что НДС, который вы платите, и НДС, который вы взимаете, примерно выравниваются. Если этого не произойдет, вам придется погасить баланс в HMRC или получить возврат налога.Вот для чего нужна ваша налоговая декларация.

Обязанности компании, зарегистрированной в качестве плательщика НДС

- Оплачивать НДС на товары и услуги, которые вы покупаете у других предприятий

- Начисление НДС на товары или услуги, которые вы продаете другим предприятиям и клиентам

- Подавайте декларацию по НДС (обычно ежеквартально

- Уплатите НДС в HMRC

Подача декларации

Как малый бизнес, вы должны зарегистрироваться для уплаты НДС, как только ваш доход превысит порог НДС за любой 12-месячный период.После регистрации в качестве плательщика НДС вы должны подать декларацию по НДС, даже если у вас нет НДС для уплаты или возврата. Ваши декларации по НДС должны подаваться в HMRC обычно каждые 3 месяца. Этот период известен как ваш отчетный период. Если вы не подадите декларацию по НДС к установленному сроку, HMRC зафиксирует значение по умолчанию, и вам, возможно, придется заплатить дополнительную плату.

В вашей декларации по НДС должны быть указаны данные за период, например:

- Сколько вы продали и купили

- Какой НДС вы должны

- Сколько вы можете вернуть

- Общая сумма возмещения НДС

Кому иметь возможность предоставить точную декларацию по НДС, вам необходимо будет вести учет всех операций с НДС. Это включает НДС, который ваша компания взимает с клиентов, и НДС, который компания взимает с покупок. HMRC может взимать с вас штраф в размере 400 фунтов стерлингов, если вы подадите бумажную декларацию, поэтому, если HMRC не сообщило вам, что вы освобождены от уплаты налогов, вы должны подать декларацию онлайн.

Это включает НДС, который ваша компания взимает с клиентов, и НДС, который компания взимает с покупок. HMRC может взимать с вас штраф в размере 400 фунтов стерлингов, если вы подадите бумажную декларацию, поэтому, если HMRC не сообщило вам, что вы освобождены от уплаты налогов, вы должны подать декларацию онлайн.

Требования

- Вам необходимо будет оплатить счет по НДС к сроку, указанному в вашей декларации по НДС (существуют другие сроки, если вы используете схему годового учета или производите платежи по счету)

- В вашей декларации по НДС будет указана чистая сумма выходной налог и чистый входной налог

- Если исходящий налог выше, чем предварительный налог i.е. вы заплатили больше НДС, чем получили от продаж, вы получите возмещение НДС от HMRC. Если входящий налог выше, чем исходящий, вам придется произвести платеж в HMRC

- Платежи должны быть сделаны в HMRC через ваш онлайн-счет HMRC

- Вы должны убедиться, что ваш платеж поступит на банковский счет HMRC к установленному сроку, иначе вы рискуете доплата.

- Вы можете использовать калькулятор крайнего срока уплаты НДС, чтобы рассчитать, сколько времени потребуется для оплаты.

Платежи могут производиться с помощью онлайн-банкинга или телефонного банкинга, прямого дебета, BACS, постоянного платежа, дебетовой или кредитной карты, CHAPS, или в вашем банке или в строительном кооперативе.Вот реквизиты для оплаты НДС HMRC. Для получения конфиденциальной консультации по другим вопросам оплаты корпоративного налога или несвоевременной оплаты PAYE свяжитесь с нами при первой же возможности.

Как подать декларацию по НДС

НДС — это налог, взимаемый государством со многих товаров и услуг. Если вы зарегистрированы в качестве плательщика НДС, вам необходимо подать декларацию по НДС в HMRC. Однако правила и положения о том, как подавать декларацию по НДС, могут быть относительно сложными, и многие предприятия, особенно малые предприятия, которые впервые сталкиваются с возвратом НДС, не знают, с чего начать. Вот почему мы составили простое руководство, объясняющее, как рассчитать декларацию по НДС. Во-первых, что такое декларация по НДС?

Вот почему мы составили простое руководство, объясняющее, как рассчитать декларацию по НДС. Во-первых, что такое декларация по НДС?

Что такое декларация по НДС?

Со дня регистрации компании в качестве плательщика НДС вам необходимо будет взимать НДС с облагаемых налогом продаж (исходящий НДС). Вы также можете вернуть НДС, взимаемый с покупок, совершенных компанией, а также другие расходы (называемые входящим НДС). В конце отчетного периода вам необходимо будет уплатить HMRC разницу между исходящим и входящим НДС.

Декларация НДС — это налоговая форма, в которой указывается, сколько НДС вы должны заплатить HMRC. Декларация по НДС должна включать несколько различных позиций, в том числе:

Всего продаж и покупок

Сумма НДС, которую вы должны

Сумма НДС, которую вы можете вернуть

Возмещение НДС из HMRC

Правила заполнения декларации по НДС могут быть очень сложными. Для получения дополнительной информации вы можете обратиться к правительственному руководству по НДС — длинному документу, в котором подробно объясняется все, что вам нужно знать о НДС и декларациях по НДС.Стоит помнить, что если вы неправильно заполните декларацию по НДС, могут быть предусмотрены значительные штрафы (до 15% за необъявленные ошибки). Кроме того, вам необходимо подать декларацию по НДС, даже если вам не нужно платить или возвращать НДС.

Когда мне нужно заполнить декларацию по НДС?

Вы должны будете подавать декларацию по НДС через месяц и семь дней после окончания периода НДС, который происходит каждые три месяца (ежеквартально). Это означает, что вам нужно будет подавать четыре декларации по НДС каждый год.Чтобы узнать, когда именно нужно возвращать НДС и когда необходимо очистить счет HMRC (обычно в тот же крайний срок), вам следует проверить свою учетную запись НДС онлайн.

Как рассчитать декларацию по НДС

Хотите узнать, как рассчитать декларацию по НДС? Если ваш бизнес не использует схему фиксированной ставки, вы можете рассчитать декларацию по НДС, сравнив разницу между НДС от покупок и НДС с продаж. Если это положительное число, вы заплатите эту сумму в HMRC, но если это отрицательное число, вам вернут эту сумму.Итак, это довольно простая формула:

Если это положительное число, вы заплатите эту сумму в HMRC, но если это отрицательное число, вам вернут эту сумму.Итак, это довольно простая формула:

Собран НДС — НДС оплачен = Возврат НДС (если отрицательный) или Выплата НДС (если положительный)

Вот как это работает на практике:

Запишите уплаченный вами НДС. на все связанные с бизнесом покупки и расходы.

Затем запишите весь НДС, который вы собрали с продаж НДС.

Наконец, используйте формулу НДС, чтобы точно определить, сколько вам нужно заплатить.

Куда мне нужно подавать декларацию по НДС?

Возврат НДС следует подавать в HMRC онлайн.Однако, если ваш бизнес подлежит процедуре банкротства, вы не желаете использовать компьютеры по религиозным мотивам или возраст / инвалидность / местонахождение не позволяют вам это сделать, вы можете подать декларацию по НДС в бумажном виде.

Как заполнить декларацию НДС онлайн

Научиться заполнять декларацию НДС онлайн относительно просто. Во-первых, вам понадобится номер плательщика НДС и онлайн-аккаунт НДС. Затем вы можете просто отправить свой возврат, используя бесплатную онлайн-службу HMRC. Кроме того, вы можете использовать собственное коммерческое программное обеспечение для бухгалтерского учета, такое как Xero или QuickBooks, для непосредственной подачи декларации по НДС.Важно отметить, что вы не сможете отправить декларацию по НДС, используя свою учетную запись в Интернете, если вы подписались на «Making Tax Digital» для НДС. Вместо этого вам нужно будет использовать бухгалтерское программное обеспечение, совместимое с этой программой.

Мы можем помочь

GoCardless поможет вам автоматизировать сбор платежей, сократив количество администраторов, с которыми ваша команда должна иметь дело при поиске счетов. Узнайте, как GoCardless может помочь вам со специальными или регулярными платежами.

GoCardless используется более чем 55 000 компаний по всему миру. Узнайте больше о том, как вы можете улучшить обработку платежей в своем бизнесе уже сегодня.

Узнайте больше о том, как вы можете улучшить обработку платежей в своем бизнесе уже сегодня.

Узнать большеЗарегистрироваться

Оплатить НДС онлайн | HMRC Платеж по НДС

РЕСУРСЫКАК ОПЛАТИТЬ НДС В HMRC?

СПОСОБ 1 — Интернет-перевод

Оплата через интернет-банк: используйте указанные ниже банковские реквизиты и Перейдите на веб-сайт своего банка и переводите средства в соответствии с приведенными ниже данными.

Артикул: «Ваш номер плательщика НДС»

Примечание. Если вы не уверены, какую налоговую инспекцию выбрать, всегда используйте данные Шипли

СПОСОБ 2 — Оплата по телефону

Осуществление платежа через телефонный банк: используйте указанные ниже банковские реквизиты и наберите номер своего банка для осуществления платежа по телефону.

Примечание. Если вы не уверены, какую налоговую инспекцию выбрать, всегда используйте данные Шипли

СПОСОБ 3. Оплата чеком

Оплата через веб-сайт HMRC: воспользуйтесь ссылкой ниже

Чек к оплате: «HM REVENUE & TUSTOMS ONLY», за которым следует ваш регистрационный номер плательщика НДС (подтвержденный отделом НДС) и отправьте свой чек на:

Контроллер НДС, Центральный блок НДС, BX5 5AT.

СПОСОБ 4 — Оплата через веб-сайт HMRC

Оплата через веб-сайт HMRC: воспользуйтесь ссылкой ниже

ИНФОРМАЦИЯ О ПЛАТЕЖАХ НДС С ПОШАГОВЫМ РУКОВОДСТВОМ

Шаг-2

Пожалуйста, введите свой регистрационный номер плательщика НДС (подтвержденный отделом НДС)

Шаг-3

Пожалуйста, укажите месяц к оплате (04) и налоговый год к оплате (2011) & — Как подтверждено командой по начислению заработной платы (например, дляКвартал, заканчивающийся 11 апреля, выберите Месяц 4 и Год как 2011)

Шаг-4

Введите сумму к оплате (сумма к оплате подтверждена отделом НДС)

Шаг-6

Выберите способ оплаты, а затем введите данные для совершения платежа и следуйте инструкциям на экране…. Но, пожалуйста, не забудьте сделать снимок экрана или копию в формате pdf для справки.

Но, пожалуйста, не забудьте сделать снимок экрана или копию в формате pdf для справки.

ПЛАТЕЛЯ НДС

Минимальный платеж, который вы можете сделать, составляет 0,01 фунта стерлингов, а максимальный — 99 999 фунтов стерлингов.99.

Для оплаты вам понадобится ваш:

1

данные дебетовой или кредитной карты и

2

Ссылочный номер, указанный в вашей декларации по НДС, например 345123789

.Щелкните здесь, чтобы просмотреть ресурсы

НДС FAQ

* Все услуги Payoneer предоставляются в зависимости от наличия.

- Войдите в Payoneer в Payoneer

- На вкладке Pay выберите Online VAT Payment

- Выберите орган НДС, который вам нужно заплатить, на номер

- Подключитесь, используя имя пользователя (адрес электронной почты) и пароль своей учетной записи Payoneer

- Следуйте инструкциям на экране, чтобы ввести соответствующие данные

- Внимательно проверьте детали и подтвердите платеж

- Вот и все! Выплата уже в пути.Вы сразу получите подтверждение по электронной почте.

Список рекомендованных агентов по НДС можно найти здесь (на вкладке «НДС»).

Если вы уплатили импортный НДС за товары, которые не были проданы или проданы по цене ниже, чем вы первоначально заявили, вам может быть присужден возврат НДС. Для возмещения НДС от HMRC (Великобритания) или German Finanzamt предоставьте налоговому органу реквизиты вашего счета для получения Global Payment Service в соответствующей валюте, чтобы получить возмещение непосредственно на ваш баланс Payoneer.

Если вам причитается возмещение НДС от другого налогового органа, свяжитесь с нами.

Тем не менее, «Уведомление об ответственности за доплату» может быть инициировано при отсутствии одного возврата. См. Ниже

Тем не менее, «Уведомление об ответственности за доплату» может быть инициировано при отсутствии одного возврата. См. Ниже

Об авторе