Норма чистой прибыли формула расчета по балансу: что это и как рассчитать

Норма прибыли | Современный предприниматель

Важный показатель эффективности деятельности бизнеса – это норма прибыли (НП). Этот критерий наглядно показывает, сколько прибыли приносит каждый вырученный рубль. Разберемся, как рассчитать норму чистой или валовой прибыли за заданный период – формулы приведены далее.

Норма чистой прибыли – значение в управленческом учете

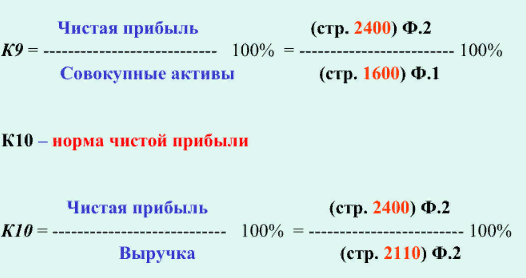

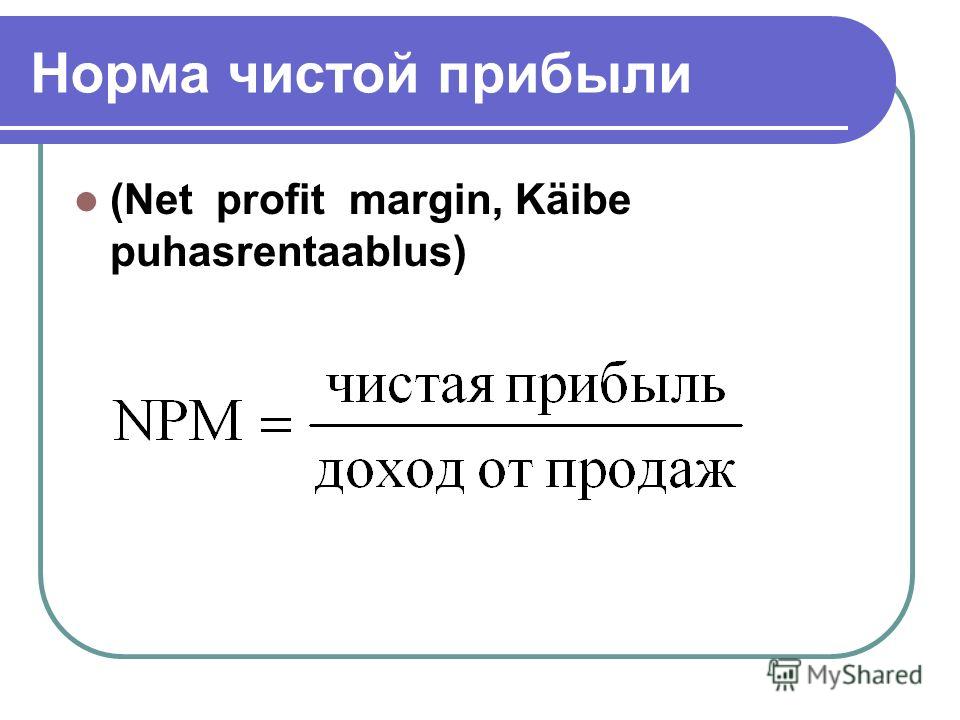

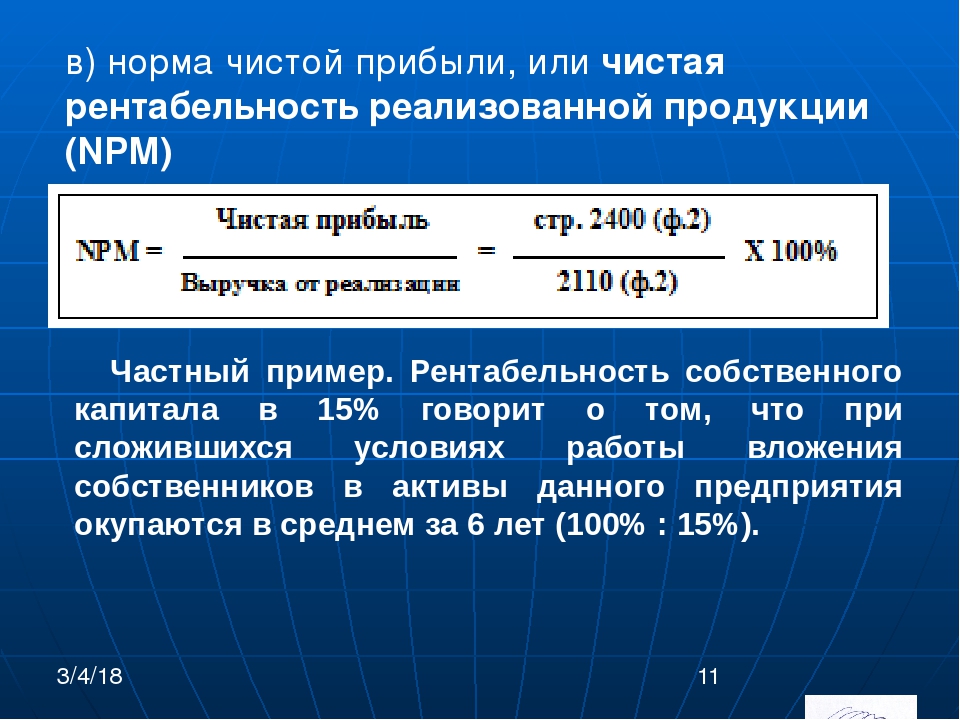

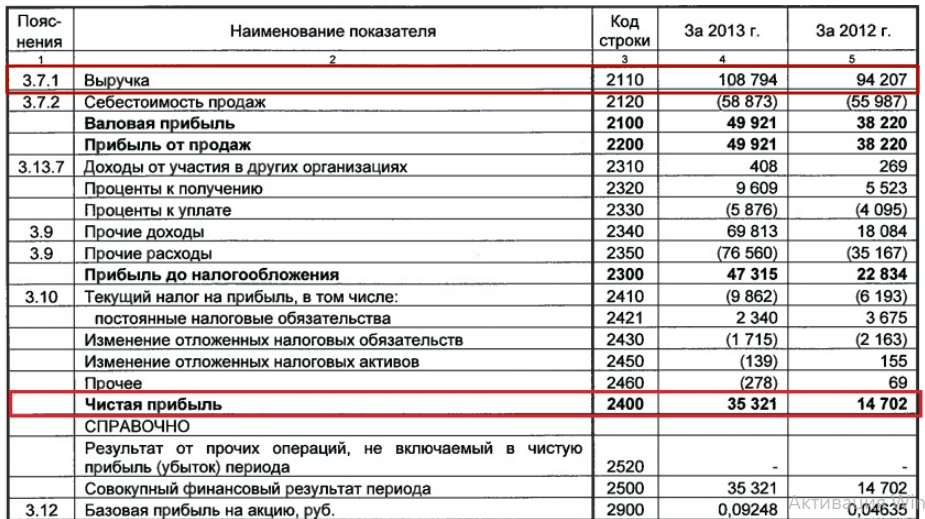

При анализе успешности и активности финансово-хозяйственной деятельности компании используются различные показатели. Одним из них является норма чистой прибыли (НЧП). Согласно Постановлению Правительства № 367 от 25.06.03 г. под НЧП в процентах понимается уровень доходности организации, который выражается путем отношения полученной чистой прибыли за период к величине выручки. При этом из суммы выручки исключаются НДС и акцизы.

Еще одно наименование этого показателя – это коэффициент чистой рентабельности. Кроме того, существуют такой критерий, как норма прибыли (рентабельности), определяемый путем соотношения прибыли к заданной базе.

Норма прибыли – формула расчета

Показатель НЧП позволяет управленцам оценить уровень доходности организации. Чем выше значение, тем, соответственно, больше извлеченная прибыль и эффективнее управление бизнесом. Как правило, при вычислении используется нижеприведенная методика.

Норма чистой прибыли – формула расчета

НЧП = ЧП / В, где:

- ЧП – это значение чистой прибыли по стр. 2400,

- В – значение выручки по стр. 2110.

Все данные берутся из бухгалтерского отчета по ф. 2. Величину чистой прибыли также можно найти в ф. 2 «О финрезультатах» предприятия за заданный период. Этот показатель определяется так:

- ЧП по стр. 2400 = Прибыль или убыток до налогообложения по стр. 2300 – Текущий налог с прибыли по стр.

2410 – Изменение ОНО по стр. 2430 – Изменение ОНА по стр. 2450 – Прочие суммы по стр. 2460.

2410 – Изменение ОНО по стр. 2430 – Изменение ОНА по стр. 2450 – Прочие суммы по стр. 2460.

Обратите внимание! Если компанией получен за отчетный (налоговый) период убыток по итогам хоздеятельности, показатель НЧП можно рассчитать по общему алгоритму, но при этом его значение будет отрицательным. Учитывая, что успешный уровень доходности характеризуется высокими показателями НЧП, в такой ситуации нельзя говорить об эффективности бизнеса.

Норма валовой прибыли – формула

Термин норма валовой прибыли (НВП) рассчитывается по аналогии с НЧП, но составными частями формулы будут не чистая прибыль и выручка, а валовая прибыль и выручка. Показатель характеризует, сколько прибыли получено предприятием непосредственно от продаж, то есть до того, как учтены все прочие, сопутствующие основной деятельности, расходы и доходы.

НВП = ВП / В, где:

- ВП – это значение финансового результата по стр. 2100 отчета ф. 2,

- В – это значение выручки по стр.

2110.

2110.

НВП означает эффективность основной деятельности бизнеса, без учета коммерческих и управленческих издержек, выданных и привлеченных займов, а также дополнительных направлений работы предприятия.

Практическое применение нормы прибыли

Оба показателя помогают оценить в динамике абсолютные и относительные отклонения в рентабельности всей компании или по ее подразделениям, выявить расхождения по сравнению со среднеотраслевыми статистическими значениями; сделать долгосрочные и краткосрочные корректировки управления бизнесом. Помимо различных прогнозных расчетов НЧП позволяет регулировать ценообразование, а НВП – оценить успешность инвестиционной и финансовой деятельности. Для повышения точности анализа показатели рекомендуется использовать комплексно.

Формула расчета нормы прибыли | Бизнес в России с нуля!

Показатель прибыли в отечественной и зарубежной практике изучается на протяжении долго времени. Периодически возникают факторы, которые существенным образом влияют на финансовый результат хозяйствующего субъекта.

Под нормой прибыли следует понимать отношение прибыли к авансированному капиталу. Показатель следует выражать в процентах. Рассматриваемый финансовый коэффициент отражает эффективность применения денежных средств. У финансистов принято норму прибыли называть доходностью капитала.

Факторы, определяющие эффективность бизнеса

Частое применение существенных источников увеличения эффективности бизнеса предусматривает применение комплекса мер, которые отражают основные направления развития и совершенствования деятельности.

Следует отметить самую главную классификацию факторов эффективности бизнеса, основанную на определении уровня управления производством. Это внутренние и внешние факторы, поскольку они существенным образом влияют на степень эффективности предпринимательской деятельности.

Более подробно выделим три основополагающих фактора, прямым образом влияющих на ведение деятельности бизнеса и на его экономический результат:

- Оборудование, так называемые средства производства.

При высокой производительности, качественном обслуживании и оптимальной загруженности можно получить максимальный результат с минимальными издержками.

При высокой производительности, качественном обслуживании и оптимальной загруженности можно получить максимальный результат с минимальными издержками. - Сырье, материалы и аналогичные компоненты. Хорошее качество, минимальный отход и низкая энергоемкость в совокупности с качественным управлением запасами должны гарантировать высокий уровень производимое продукции, низкий брак и минимальные расходы.

- Технологическая обеспеченность бизнеса хороший признак интенсивности производства.

Как определить расчетную норму прибыли

Использование начального вложения в качестве знаменателя

Для определения расчетной нормы прибыли следует сначала определить годовую прибыль, которая находится по формуле:

П=ВВ-ОИ

где П- прибыль организации

ВВ – валовая выручка

ОИ – общие издержки

Затем следует определить стоимость износа основных фондов, используя данные о стоимости основных средств.

Это делается в два действия:

ОС = НС — ЛС

СИ = ОС/СПИ

СПИ – срок полезного использования

Далее необходимо определить среднегодовую прибыль, для этого от ежегодной выручки отнимем стоимость износа:

Пс = В – СИ

В – выручка

Определить расчетную норму прибыли можно простым соотношением:

РНП = Пс/ПВ

Рассчитайте среднюю прибыль компании.

Рассматриваемый способ основывается на стандартной формуле:

СНП=Пс/СВ

Определите среднее вложение.

Этот показатель включает издержки по капитальным вложениям и находится по формуле:

СВ=(НВ+ЛС)/2

Расчет нормы прибыли:

РНП=ПС/СВ*100

Соотношение экономии чистой себестоимости и начального вложения, представленный в процентах и есть РНП.

Определить СНП достаточно легко, все данные можно получить в бухгалтерских отчетах.

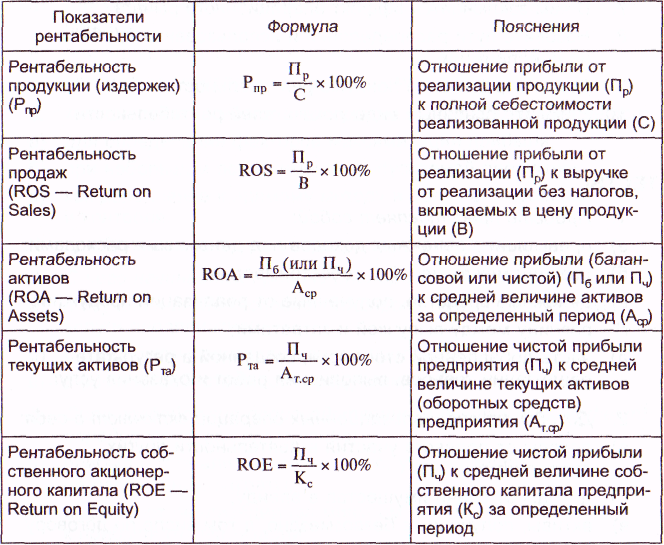

Как рассчитать рентабельность?

Оценка финансовой деятельности бизнеса не представляется возможной без расчета показателя рентабельности, отражающий экономическую эффективность деятельности.

Рассчитывают несколько видов рентабельности: продаж, продукции, активов, капитала и так далее, для которых есть свой порядок расчета. Коэффициенты рентабельности применяются часто в финансовом анализе, при прогнозировании.

Существующие способы определения рентабельности преследуют свои цели и используют различные отчетные показатели.

Рентабельность основной деятельности

Это затратный показатель, позволяющий оценить объем прибыли на рубль затрат:

Rод = Прибыль от реализации/себестоимость.

Рентабельность оборотного капитала

Рентабельность оборотных средств характеризует эффективность вложенного в оборотный капитал рубля.

Rок = Чистая прибыль/Оборотный капитал

Чем выше коэффициент, тем оборотный капитал эффективнее используется.

Рентабельность основного капитала

Полученная прибыль еще не признак эффективной деятельности. Необходимо рассчитать более подробно прочие финансовые показатели.

Rок=Чистая прибыль/Основной капитал

Коэффициент отражает какая доля чистой прибыли приходится на единицу основного капитала компании.

Расчет рентабельности продаж

Коэффициент, характеризующий чистую прибыль в объеме валовой выручке, показывает финансовую эффективность деятельности. За финансовый результат можно принимать разные показатели прибыли.

Нормативное значение рентабельности продаж зависит от ряда особенностей, например, отраслевой принадлежности.

Порог рентабельности

Порог рентабельности еще называют точкой безубыточности, характеризующий такой уровень деловой активности, при котором сумма затрат равна сумме доходов и помогает рассчитать запас финансовой прочности компании:

Пр = Пос затраты/К валовой маржи

Коэффициент валовой маржи находится по формуле:

Вм = (Валовая выручка — Переменные затраты)/Валовая выручка

При планировании и прогнозировании многие руководители берут это за основу принятия решений, когда требуется вести бизнесс таким образом, чтоб этот порог не превысить.

Рентабельность затрат

Показывает на сколько потраченные на бизнес средства окупаемы, отражает сколько прибыль получается на один вложенный рубль. Применяется для анализа эффективности затрат.

Показатель определяется следующим образом:

Рз = Прибыль/Декапитализированные расходы.

Аддитивные используются, когда показатель рассчитывается как разность или сумма результирующих факторов, мультипликативные – как их произведение, а кратные – когда для получения результата факторы делятся друг на друга.

Применение данных моделей приводят к комбинированным или смешанным моделям. Для полного факторного анализа рентабельности применяются многофакторные модели, в которые включены разные коэффициенты рентабельности.

Чистая прибыль

Чистая прибыль- это довольно сложная экономическая категория. Ее изучением занимаются лучшие умы современности, причем как отечественные, так и зарубежные.

На менеджменте компании лежит высокая ответственность по управлению предприятием таким образом, чтоб бизнес генерировал максимальную прибыль. Потому что собственники всегда желают получать дивиденды.

Таким образом, перед руководством стоит важная задача по управлению доходами и расходами таким образом, чтоб первых было больше, а вторых как можно меньше. Учитывая, что при расчете чистой прибыли учитываются все прямые, переменные и косвенные затраты

Под чистой прибылью хозяйствующего часть следует понимать долю валовой выручки, за минусом расходов на выплату заработной платы и налоговых платежей.

Получение прибыль главная цель деятельности коммерческой организации.

Генерирование прибыли достаточно сложный процесс, лишь немногие собственники обладают необходимыми навыками и умением принимать правильные управленческие решения.

Теоретически прибыль является составляющей балансовой прибыли компании, остающаяся в распоряжении собственников, которая далее может быть распределена по их усмотрению. Показатели чистой прибыли невероятно важны для каждого предприятия, ведь на них в большей степени ориентируются инвесторы.

Показатели чистой прибыли невероятно важны для каждого предприятия, ведь на них в большей степени ориентируются инвесторы.

Расчёт чистой прибыли

Определить чистую прибыль достаточно просто. Сначала необходимо определить период, за который будут производиться расчёты.

Чистая прибыль находится по формуле:

ЧП = Финансовая прибыль + Валовая прибыль+ Другая прибыль — Обязательные налоговые платежи.

Распределение чистой прибыли

Основной законодательной базой, регламентирующей распределение чистой прибыли, является ФЗ «Об обществах с ограниченной ответственностью».

Распределение прибыли организация может осуществлять ежеквартально, один раз в шесть месяцев или ежегодно. Решение принимается на общем собрании участников. Чистая прибыль, как мы выяснили, является финансовым результатом компании.

Собственники бизнеса могут распределить ее на следующие цели:

- выплата дивидендов

- финансирование бизнеса в виде вложений в основной или оборотный капитал

- резервный капитал и далее

Кроме того, акционерные общества, выпускающие акции и торгующие ими на бирже заинтересованы в выплате дивидендов, так как это основной показатель, на который ориентируются инвесторы при вложении своего капитала.

Опытные собственники понимают, когда следует прибыль извлекать, а когда вкладывать. Пока бизнесу есть куда расти и развиваться, нецелесообразно будет выводить капитал, когда можно его авансировать.

Поэтому изучение рынка, конкурентов и перспектив развития дает определенные данные об этапах деятельности и возможном достижении максимальных объемов производства.

В этот момент компания не сможет уже активно и динамично развиваться, а перейдет в фазу застоя и тогда следует чистую прибыль выводить в виде дивидендов.

Прибыль распределяется между участниками пропорционально их долям. Также она может быть направлена предприятием в любые необходимые цели. В последнее время распространено использование прибыли на благотворительность.

Формирование чистой прибыли

Объем чистой прибыли отчетного периода не дает полной информации, по причине того, что не все доходы и расходы учитываются. В свою очередь, эта строка отчетности характеризует деятельность достаточно показательно.

Чистая прибыль есть главный показатель, характеризующий деятельность хозяйствующего субъекта. Этот показатель интересует кредиторов в целях изучения кредитоспособности, контрагентов для определения благонадежности и акционеров для расчета эффективности.

Расчет чистой прибыли — формула и алгоритм вычислений

Кто из предпринимателей не знает, что такое прибыль? Наверное, никто – уж больно важен этот экономический показатель для выживания и развития бизнеса.

А что такое операционная, маржинальная, балансовая или валовая прибыли? Какая у чистой прибыли формула расчета?

Без проблем ответить на эти вопросы могут лишь опытные предприниматели и отличники экономического образования. И именно для тех, кто хочет вспомнить подзабытые термины или узнать что-то новое, предназначена эта статья.

Определение чистой прибыли

Как рассчитать чистую прибыль?Начинать следует с основ, а одним из важнейших экономических показателей успеха предприятия является чистая прибыль – денежные средства, остающиеся в распоряжении компании после оплаты труда персонала и уплаты всех сборов, налогов и банковских и иных отчислений.

Из этих средств формируются резервные фонды и прочие накопления, также чистая прибыль используется для расширения и развития предприятия.

Не следует путать между собой чистую и экономическую прибыль. Далее будут пояснены их отличия.

к содержанию ↑Классификация прибыли

Понятие прибыли очень многообразное и она классифицируется по следующим признакам:

- По источникам формирования – существует прибыль от продажи своей продукции, от реализации средств производства и других основных фондов и от иной деятельности.

- По формирующим прибыль элементам – под этим признаком подразумевается, какие статьи расходов и доходов учитываются в расчете.

- По характеру налогообложения различают прибыли, с которых берется налог и те, что налогом не облагаются.

- По временному признаку различают прибыли за текущий период, за предшествующее время и ее планируемый уровень.

- По инфляционному признаку различают номинальную и реальную прибыли.

Последняя представляет собой корректировку номинального значения с учетом инфляции за отчетный период.

Последняя представляет собой корректировку номинального значения с учетом инфляции за отчетный период.

Выше приведены лишь основные классификационные признаки. При желании этот список можно существенно расширить, однако в качестве основы его вполне достаточно.

к содержанию ↑Показатели чистой прибыли

Недостаточно просто знать сумму чистой прибыли вашего предприятия, необходимо понимать, от каких показателей она зависит.

Будучи осведомленным в этом вопросе, вы сможете принимать управленческие решения, способные существенно увеличить как ваши личные доходы, так количество средств, направляемых на дальнейшее расширение компании, поощрение персонала и откладывание «на черный день».

к содержанию ↑Выручка за определенный период

Основной показатель чистой прибыли – выручка за определенный период. Она складывается из тех денег, что получает ваше предприятие за продажу товаров или услуг, инвестиционную и финансовую деятельность.

Для анализа этого показателя следует правильно выбрать период – если дело касается производства, особенно массового, то здесь разумно анализировать выручку за целый год или квартал.

Что же касается более «динамичных» сфер ведения бизнеса, таких как продажи или предоставление услуг, то тут имеет смысл обратить внимание на выручку за неделю, месяц или определенные сезоны, когда тот или иной товар или услуга пользуются повышенным спросом.

Как можно повлиять на выручку? Если спрос превышает предложение – выручка увеличивается путем наращивания производства продукции. В обратной ситуации необходимо создать преимущества ваших товаров и услуг перед конкурентами.

Если ваше предприятие занимается розничной торговлей, то для увеличения выручки необходимо повысить привлекательность для потребителя не только самих товаров, но и магазина, в котором они продаются.

к содержанию ↑Себестоимость продукции

Под себестоимостью понимают стоимость ресурсов, человеческого труда и работы оборудования, затраченных на изготовление определенного товара или услуги.

Также к ней относятся расходы на хранение произведенного товара и его перевозка.

Снижение себестоимости является одним из основных способов повышения прибыли.

Но в погоне за сверхприбылями за счет сокращения себестоимости следует быть осторожным и следить за тем, чтобы качество производимого оставалось на том же уровне, некачественная продукция менее конкурентоспособна.

к содержанию ↑Формулы расчета прибылей

Теперь рассмотрим виды прибылей, которые могут использоваться в работе предприятия и формулы, по которым ведется их расчет.

В скобках даны сокращенные обозначения экономических показателей, используемые в формулах.

Валовая прибыль (ВП) – это разность между выручкой (В) и себестоимостью (С) проданных товаров. Она показывает, насколько доходы от продаж превышают расходы на ее создание и реализацию. Рассчитывается по следующей формуле:

ВП=В-С

Операционная прибыль (ОП) – это денежные средства, получаемые при вычете из валовой прибыли управленческих (У), коммерческих (К) и прочих (П) расходов, не направленных непосредственно на изготовление товара (в совокупности они называются операционными расходами).

ОП=ВП-У-К-П

Балансовая прибыль (БП) – это прибыль, в которой при расчете учитывается не только доход от основной деятельности предприятия, но и доходы (или убытки) от иной деятельности фирмы. К последним относятся продажа основных фондов предприятия, инвестиции и прочие финансовые операции. Чистая прибыль имеет следующую формулу расчета по балансу:

БП=ПРП+ППР+ПВО,

где ПРП, ППР и ПВО – прибыли от реализации продукции, продажи основных фондов и не связанных с реализацией операций соответственно.

Прибыль от продаж (ПоП) – это разность между валовой прибылью и затратами на продажу и управленческими расходами (У).

ПоП=ВП-У

Налогооблагаемой прибылью (НП) является прибыль, с которой происходит взимание налога. Рассчитывается как разность валовой прибыли и доходов, которые не облагаются налогом (НОН), а также сумм налоговых льгот (НЛ), если они имеются.

НП=ВП-НОН-НЛ

Маржинальной прибылью (МП) называют разность выручки от продаж и переменных расходов (ПР):

МП=В-ПР

Переменные расходы – это затраты, объем которых связан с количеством изготовляемой продукции.

Нераспределенная прибыль (НП) – это та сумма денежных средств, которая остается после уплаты налогов и не распределяется между акционерами как дивиденды. Она используется для увеличения основных фондов и развития предприятия. Рассчитывается как разность чистой прибыли (ЧП) и суммы выплачиваемых дивидендов (Д):

НП=ЧП-Д

Сметная прибыль – это сумма денег, заложенная в строительную смету и предназначенная для развития и модернизации производства строительной организации и дополнительной стимуляции ее работников. При ее расчете следует руководствоваться методическими указаниями по определению величины сметной прибыли в строительстве (МДС 81-25.2001).

Экономическая прибыль (ЭП) – это средства, остающиеся у компании при вычете из совокупного дохода всех издержек, включая альтернативные. В совокупный доход (СД) входят выручка от продаж, доходы от реализации основных фондов, финансовых и инвестиционных операций. Что же касается расходов, то помимо явных издержек (ЯИ) на зарплату и закупку материалов, существуют альтернативные издержки (или неявные издержки, сокращенно НИ), которые выражают возможную упущенную выгоду от выбора того или иного варианта распределения капитала.

ЭП = СД – ЯИ – НИ.

к содержанию ↑Алгоритм и формулы расчета чистой прибыли

Для начала определитесь с тем, за какой отчетный период будет производиться расчет: год, квартал или месяц.

Более короткий период позволяет оценить текущее положение предприятия и итоги работы за последнее время, более длительный отчетный период позволяет рассмотреть тенденции развития фирмы и дать основы для планирования ее будущей деятельности.

Теперь определяем выручки от продаж, себестоимость производства, операционные расходы и размеры налогов и прочих сборов. Формула расчета чистой прибыли в итоге выглядит так:

ЧП=В-С-ОР-Н

Если ваша фирма получает доход от инвестиций, продажи активов и прочей не связанной с производством деятельности – доходы и расходы от этих операций следует включить в расчет чистой прибыли.

к содержанию ↑Порядок расчета нормы прибыли

Норма прибыли (Нп) – это отношение прибыли (П) за определенный период к авансированным средствам (АС).Авансированные средства складываются из затрат на производство товара и на заработную плату за отчетный период.

Результат отношения следует умножить на 100%:

Нп=(П/АС)х100%

В зависимости от сферы деятельности предприятия, норма прибыли может колебаться от 15 до 50%. При таких значениях фирма имеет возможности для роста, а ее деятельность окупает себя. Если значение нормы прибыли меньше 15% – предприятие имеет проблемы и его будущее неустойчиво, а если оно больше 100% – то вы получаете сверхприбыли.

При расчете данного показателя необходимо внимательно подойти к выбору отчетного периода – в ряде отраслей авансированные средства имеют оборот более одного года, потому расчет нормы прибыли за меньшее время может привести к ложным результатам.

к содержанию ↑Анализ полученных результатов

Существует три основных способа проанализировать полученную чистую прибыль, на основе которых можно планировать изменения в работе предприятия в будущем:

- Вертикальный и горизонтальный анализ показателей – отслеживание изменение показателей и статей бухгалтерской отчетности за определенное время.

- Трендовый – сравнивание динамики изменения прибыли и иных показателей в отчетном периоде с предыдущим или базисным.

- Факторный анализ – поиск и учет внешних и внутренних факторов, которые могли повлиять на размер полученной прибыли. Факторы должны быть представлены в виде коэффициентов. Используя всю вышеизложенную информацию, вы сможете оценить эффективность работы своей компании и спланировать ее дальнейший рост.

Используя всю вышеизложенную информацию, вы сможете оценить эффективность работы своей компании и спланировать ее дальнейший рост.

Показатель плодотворности производственной деятельности рабочего персонала чрезвычайно важен для успешного функционирования предприятия. Этот коэффициент можно рассчитать математически. Производительность труда: формула расчета и примеры вычислений приведены в данной теме.

Что такое трудоемкость и как ее рассчитать, смотрите на этой странице.

к содержанию ↑Видео на тему

Чистая прибыль (Net profit). Формула чистой прибыли, как рассчитать, показатели, составляющие

Проще всего определить чистую прибыль как остаток дохода от деятельности после уплаты из него всех обязательных расходов. Иногда чистую прибыль могут называть «чистым доходом», «свободным остатком», в англоязычном мире – «net profit» и пр.

Последние новости:

Собственное значение чистой прибыли состоит в том, что именно она является конечной целью любой предпринимательской инициативы. Это реальный показатель коммерческого успеха предприятия.

Чистую прибыль можно представить в абсолютных показателях, т.е. в денежном выражении и в процентах к другим величинам, например к валовому доходу, сумме вложений и др. Все варианты оценки чистой прибыли могут иметь могут быть востребованы в зависимости от целей анализа. Например, общая сумма чистой прибыли дает предпринимателю возможность решить стоит ли проект вложенных усилий, процентное отношение чистой прибыли к вложениям определяет интерес инвесторов к предприятию. Таким же образом удобно рассчитывать рентабельность внутриэкономических процессов, издержек и других показателей

Формула чистой прибыли

Чистая прибыль это не произвольное понятие. Ее вычисление подчиняется четким правилам. Варианты расчета отличаются только степенью обобщения или детализации доходных и расходных статей. Например, самая простая формула чистой прибыли выглядит так:

Чистая прибыль = общая прибыль – сумма всех расходов.

В качестве самой распространенной можно привести такую формулу:

Чистая прибыль = прибыль до налогообложения – налог на прибыль.

Более профессиональным можно считать определение чистой прибыли в Отчете о прибылях и убытках. Согласно принятым в Беларуси правилам ведения учета она рассчитывается так:

Чистая прибыль = Прибыль до налогообложения –/+ Налог на прибыль –/+ Изменение отложенных налоговых активов –/+ Изменение отложенных налоговых обязательств –/+ Прочие налоги и сборы, исчисляемые из прибыли.

Добавление к знаку « – » знака « + » в составляющих формулы делается на тот случай, если показатели расходных статей будут иметь отрицательное значение, такое может случиться, например, при переплате в прошлые периоды.

При расчете термин «чистая прибыль» может трансформироваться в «убыток». По сути это одно и то же понятие, т.е. результат сделки в положительном или отрицательном значении.

Использование чистой прибыли

Может показаться, что чистая прибыль последнее звено в цепочке расчетов. Это не так. Если на чистую прибыль могут претендовать несколько получателей, она становится нераспределенным доходом. Сумма такого дохода подлежит распределению между собственниками пропорционально долей в общем капитале. В акционерных обществах это называется «доходом на акцию». Часть чистой прибыли не использованная на выплату дивидендов называется «нераспределенной прибылью».

Стоит заметить, что объектом распределения может стать не только чистая прибыль, но и прочие, в том числе незапланированные доходы.

Кроме разделения чистой прибыли на доли сообразно числу собственников существуют другие варианты распределения свободных средств. Они могут расходоваться на:

- Потребление – иначе расходование на личные нужды получателей. Выплата дивидендов обычно относится к этому варианту;

- Накопление – размещение средств на счетах в банках, покупка ценностей и прочих ликвидных активов;

- Инвестирование – здесь различают внешнее и внутреннее размещение вложений. В первом случае средства идут на развитие собственного предприятия, во втором — деньги вкладываются в посторонние проекты ради получения дохода от такого вложения.

Также иногда говорят о создании резервных фондов, вложении в социальную сферу и пр. Однако, все варианты использования чистой прибыли можно так или иначе свести к трем перечисленным выше категориям.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Формула рентабельности собственного капитала по балансу

Понятие рентабельности собственного капитала

Показатель рентабельности собственного капитала – определяющий показатель для стратегических инвесторов, определяющих собственные вложения на долгосрочный период свыше одного года. Формула рентабельности собственного капитала по балансу показывает, как руководители и собственники компании осуществляют управление капиталом, и какая норма прибыли создается ими на имеющийся капитал.

Формула рентабельности собственного капитала по балансу

Показатель рентабельности собственного капитала может быть рассчитан в соответствии с данными формы бухгалтерской отчетности №2 – отчета о прибылях и убытках. Формула рентабельности собственного капитала по балансу (новая форма бухгалтерского баланса):

ROE=(стр.2400 / стр. 1300) * 100%

В данной формуле строка 2400 берется из отчета о финансовых результатах (форма №2), а строка 1300 из бухгалтерского баланса (форма №1).

Общая формула рентабельности собственного капитала по балансу выглядит следующим образом:

ROE = ЧП / СК

Здесь ЧП – чистая прибыль,

СК – собственный капитал.

По старой форме баланса формула выглядит так:

ROE = (строка190) / (1/2 *(строка 490 на начало года + строка 490 на конец года)

Рентабельность собственного капитала также может быть расписана через рентабельность активов, при этом формула примет следующий вид:

ROE = ROA/((1-ЗС)/ АПсг)

Здесь ЗС – заемные средства,

АПсг – среднегодовой размер активов и пассивов.

Показатель ROA показывает количество прибыли, которую приносит компании ее имущество. ROA находится в зависимости от коэффициента рентабельности продаж (ROS), отражающий норму чистой прибыли в соответствии с объемом реализованной продукции.

ROA = ЧП/Сакт

Здесь ЧП – чистая прибыль,

Сакт – среднегодовая стоимость активов.

ROA = строка 190 / (1/2 *(строка 300 на начало года + строка 300 на конец года))

ROS =Пп / Q

Пп – прибыль от продаж,

Q – объем продаж товара.

ROS = строка 50 (Ф№2)/ строка 010 (Ф№2)

Что показывает формула рентабельности собственного капитала

При увеличении продаж продукции повышение рентабельности продаж вызывает рост рентабельности активов и рентабельности собственного капитала. Вслед за этим растет и инвестиционная привлекательность предприятия.

Формула рентабельности собственного капитала по балансу отражает размер прибыли, полученной организацией на единицу стоимости собственного капитала.

ROE используется при сопоставлении предприятий и выборе максимально инвестиционно привлекательных объектов для инвестиций. Стратегическими инвесторами осуществляются вложения непосредственно в уставные капиталы предприятий в обмен на часть прибыли компании. По этой причине показатель ROE – важнейший показатель инвестиционной привлекательности предприятий и эффективности управленческой работы.

Примеры решения задач

%d0%bd%d0%be%d1%80%d0%bc%d0%b0%20%d1%87%d0%b8%d1%81%d1%82%d0%be%d0%b9%20%d0%bf%d1%80%d0%b8%d0%b1%d1%8b%d0%bb%d0%b8 — со всех языков на все языки

Все языкиАнглийскийРусскийКитайскийНемецкийФранцузскийИспанскийШведскийИтальянскийЛатинскийФинскийКазахскийГреческийУзбекскийВаллийскийАрабскийБелорусскийСуахилиИвритНорвежскийПортугальскийВенгерскийТурецкийИндонезийскийПольскийКомиЭстонскийЛатышскийНидерландскийДатскийАлбанскийХорватскийНауатльАрмянскийУкраинскийЯпонскийСанскритТайскийИрландскийТатарскийСловацкийСловенскийТувинскийУрдуФарерскийИдишМакедонскийКаталанскийБашкирскийЧешскийКорейскийГрузинскийРумынский, МолдавскийЯкутскийКиргизскийТибетскийИсландскийБолгарскийСербскийВьетнамскийАзербайджанскийБаскскийХиндиМаориКечуаАканАймараГаитянскийМонгольскийПалиМайяЛитовскийШорскийКрымскотатарскийЭсперантоИнгушскийСеверносаамскийВерхнелужицкийЧеченскийШумерскийГэльскийОсетинскийЧеркесскийАдыгейскийПерсидскийАйнский языкКхмерскийДревнерусский языкЦерковнославянский (Старославянский)МикенскийКвеньяЮпийскийАфрикаансПапьяментоПенджабскийТагальскийМокшанскийКриВарайскийКурдскийЭльзасскийАбхазскийАрагонскийАрумынскийАстурийскийЭрзянскийКомиМарийскийЧувашскийСефардскийУдмурдскийВепсскийАлтайскийДолганскийКарачаевскийКумыкскийНогайскийОсманскийТофаларскийТуркменскийУйгурскийУрумскийМаньчжурскийБурятскийОрокскийЭвенкийскийГуараниТаджикскийИнупиакМалайскийТвиЛингалаБагобоЙорубаСилезскийЛюксембургскийЧерокиШайенскогоКлингонский

Все языкиРусскийАнглийскийДатскийТатарскийНемецкийЛатинскийКазахскийУкраинскийВенгерскийТурецкийТаджикскийПерсидскийИспанскийИвритНорвежскийКитайскийФранцузскийИтальянскийПортугальскийАрабскийПольскийСуахилиНидерландскийХорватскийКаталанскийГалисийскийГрузинскийБелорусскийАлбанскийКурдскийГреческийСловенскийИндонезийскийБолгарскийВьетнамскийМаориТагальскийУрдуИсландскийХиндиИрландскийФарерскийЛатышскийЛитовскийФинскийМонгольскийШведскийТайскийПалиЯпонскийМакедонскийКорейскийЭстонскийРумынский, МолдавскийЧеченскийКарачаевскийСловацкийЧешскийСербскийАрмянскийАзербайджанскийУзбекскийКечуаГаитянскийМайяАймараШорскийЭсперантоКрымскотатарскийОсетинскийАдыгейскийЯкутскийАйнский языкКхмерскийДревнерусский языкЦерковнославянский (Старославянский)ТамильскийКвеньяАварскийАфрикаансПапьяментоМокшанскийЙорубаЭльзасскийИдишАбхазскийЭрзянскийИнгушскийИжорскийМарийскийЧувашскийУдмурдскийВодскийВепсскийАлтайскийКумыкскийТуркменскийУйгурскийУрумскийЭвенкийскийЛожбанБашкирскийМалайскийМальтийскийЛингалаПенджабскийЧерокиЧаморроКлингонскийБаскскийПушту

Чистая прибыль (убыток) 2400

Определение

Чистая прибыль (убыток) 2400 — это чистая прибыль (убыток) организации, т.е. нераспределенная прибыль (непокрытый убыток) отчётного периода

Чистая прибыль (убыток) — это результат деятельности организации в целом, после налогообложения и разнообразных корректировок.

Если показатель положительный, то чистый финансовый результат — чистая прибыль, если отрицательный — чистый убыток.

Чистая прибыль (убыток) отчётного периода выступает одним из абсолютных экономических показателей деятельности предприятия, используемых в сервисе для характеристики масштабов деятельности предприятия и достигаемых результатов работы.

Формула расчёта (по отчётности)

Строка 2300

минус

строка 2410

плюс / минус

строка 2430

плюс / минус

строка 2450

минус

строка 2460

отчёта о финансовых результатах

Норматив

Не нормируется

Выводы о том, что означает изменение показателя

Если показатель выше нормы

Не нормируется

Если показатель ниже нормы

Не нормируется

Если показатель увеличивается

Позитивный фактор

Если показатель уменьшается

Негативный фактор

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе финансовый анализ онлайн и некоторых других сервисах

Если после расчёта показателей вам нужны выводы, посмотрите, пожалуйста, эту статью: выводы по финансовому анализу

Если вы увидели какую-то неточность, опечатку — также, пожалуйста, укажите это в комментарии. Я стараюсь писать максимально просто, но если всё же что-то не понятно — вопросы и уточнения можно писать в комментарии к любой статье сайта.

С уважением, Александр Крылов, anfin.ru

Определение маржи чистой прибыли

Что такое маржа чистой прибыли?

Маржа чистой прибыли или просто чистая маржа измеряет, сколько чистой прибыли или прибыли создается в процентах от выручки. Это отношение чистой прибыли к выручке компании или бизнес-сегмента. Норма чистой прибыли обычно выражается в процентах, но также может быть представлена в десятичной форме. Маржа чистой прибыли показывает, какая часть каждого доллара дохода, полученного компанией, переводится в прибыль.

Ключевые выводы

- Маржа чистой прибыли показывает, сколько чистой прибыли получено в процентах от полученной выручки.

- Норма чистой прибыли помогает инвесторам оценить, получает ли руководство компании достаточную прибыль от своих продаж и сдерживаются ли операционные расходы и накладные расходы.

- Норма чистой прибыли — один из важнейших показателей общего финансового состояния компании.

Формула и расчет маржи чистой прибыли

Рентабельность по чистой прибыли знак равно р — C О грамм S — E — я — Т р * 100 знак равно Чистый доход р * 100 где: р знак равно Доход C О грамм S знак равно Стоимость проданных товаров E знак равно Операционные и прочие расходы я знак равно Интерес Т знак равно Налоги \ begin {align} \ text {Маржа чистой прибыли} & = \ frac {R — COGS — E — I — T} {R} * 100 \\ & = \ frac {\ text {Чистая прибыль}} {R} * 100 \\ \ textbf {где:} \\ R & = \ text {Доход} \\ COGS & = \ text {Стоимость проданных товаров} \\ E & = \ text {Операционные и прочие расходы} \\ I & = \ text {Проценты} \\ T & = \ text {Налоги} \ end {выровнены} Маржа чистой прибыли, где: RCOGSEIT = RR − COGS − E − I − T ∗ 100 = RRNet прибыль ∗ 100 = Выручка = Стоимость проданных товаров = Операционные и прочие расходы = Процентные расходы = Налоги

- В отчете о прибылях и убытках вычтите стоимость проданных товаров (COGS), операционные расходы, прочие расходы, проценты (по долгу) и налоги к уплате.

- Разделите результат на выручку.

- Преобразуйте цифру в процент, умножив ее на 100.

- В качестве альтернативы найдите чистую прибыль в нижней строке отчета о прибылях и убытках и разделите полученное значение на выручку. Преобразуйте это число в процент, умножив его на 100.

О чем вам говорит маржа чистой прибыли?

Маржа чистой прибыли учитывается во всех сферах деятельности, включая:

- Общая выручка

- Весь исходящий денежный поток

- Дополнительные потоки доходов

- COGS и прочие операционные расходы

- Выплаты по долгу, включая уплаченные проценты

- Инвестиционный доход и доход от вторичных операций

- Единовременные платежи за необычные события, такие как судебные процессы и налоги

Маржа чистой прибыли — один из важнейших показателей финансового здоровья компании.Отслеживая увеличение и уменьшение своей чистой прибыли, компания может оценить, работают ли текущие методы и спрогнозировать прибыль на основе доходов. Поскольку компании выражают маржу чистой прибыли в процентах, а не в долларах, можно сравнить прибыльность двух или более предприятий независимо от размера.

Инвесторы могут оценить, получает ли руководство компании достаточную прибыль от своих продаж и сдерживаются ли операционные расходы и накладные расходы.Например, компания может иметь растущую выручку, но если ее операционные расходы растут быстрее, чем выручка, ее чистая прибыль сократится. В идеале инвесторы хотят видеть историю роста маржи, а это означает, что маржа чистой прибыли со временем растет.

Большинство публично торгуемых компаний сообщают о своей чистой прибыли как ежеквартально, так и в своих годовых отчетах. Компании, которые могут со временем увеличивать свою чистую прибыль, обычно награждаются ростом цен на акции, поскольку рост цен на акции обычно сильно коррелирует с ростом прибыли.

Чистая маржа по сравнению с маржей валовой прибыли

Маржа валовой прибыли — это доля денег, оставшаяся от выручки после учета себестоимости проданных товаров (COGS). COGS — это сырье и расходы, связанные непосредственно с созданием основного продукта компании, не включая накладные расходы, такие как аренда, коммунальные услуги, фрахт или заработная плата.

Маржа валовой прибыли — это валовая прибыль, деленная на общую выручку, и представляет собой процентную долю дохода, удерживаемого в качестве прибыли после учета стоимости товаров.Валовая прибыль полезна для определения размера прибыли, полученной от производства товаров компании, поскольку она исключает другие статьи, такие как накладные расходы корпоративного офиса, налоги и проценты по долгу.

С другой стороны, маржа чистой прибыли — это процент прибыли, полученной от выручки после учета всех расходов, затрат и статей денежного потока.

Чистая прибыль также называется чистой прибылью компании, поскольку она указывается в конце отчета о прибылях и убытках.

Ограничения чистой прибыли

На маржу чистой прибыли могут повлиять разовые элементы, такие как продажа актива, что временно повысит прибыль. Маржа чистой прибыли не зависит от продаж или роста выручки и не дает представления о том, управляет ли руководство своими производственными затратами.

При анализе компании лучше всего использовать несколько коэффициентов и финансовых показателей. Маржа чистой прибыли обычно используется в финансовом анализе вместе с маржей валовой прибыли и маржей операционной прибыли.

Гипотетический пример

Представьте себе компанию, у которой в отчете о прибылях и убытках указаны следующие цифры:

- Выручка: 100 000 долларов США

- Операционные расходы: 20 000 долл. США

- COGS или себестоимость проданной продукции: 10 000 долларов

- Налоговое обязательство: 14 000 долларов США

- Чистая прибыль: 56 000 долларов США

Таким образом, маржа чистой прибыли составляет 0,56 или 56% (56 000 долл. США / 100 000 долл. США) x 100. Норма прибыли в 56% означает, что компания зарабатывает 56 центов прибыли на каждый полученный доллар.

Давайте посмотрим на другой гипотетический пример, используя выдуманный отчет о прибылях и убытках Jazz Music Shop за 2025 финансовый год.

Изображение Джули Банг © Investopedia 2020Здесь мы можем собрать всю информацию, которая нам нужна для расчета чистой прибыли. Мы берем общий доход в размере 6400 долларов и вычитаем переменные расходы в размере 1700 долларов, а также постоянные затраты в размере 350 долларов, чтобы получить чистую прибыль в размере 4350 долларов за период. Если бы Jazz Music Shop также должен был платить проценты и налоги, это тоже было бы вычтено из доходов.

Маржа чистой прибыли рассчитывается как отношение чистой прибыли к выручке. Маржа чистой прибыли рассчитывается следующим образом:

- 4350 долл. США / 6400 долл. США = 0,68 x 100 = 68%

Пример из реальной жизни

Ниже представлена часть отчета о прибылях и убытках Apple Inc. за квартал, закончившийся 29 декабря 2018 г .:

- Чистый объем продаж или выручка составил 84,310 миллиарда долларов (выделено синим).

- Чистая прибыль за период составила 19,965 млрд долларов (выделено зеленым цветом).

- Маржа чистой прибыли Apple рассчитывается путем деления чистой прибыли в размере 19,965 миллиарда долларов на общий чистый объем продаж в размере 84,310 миллиарда долларов. Общие чистые продажи используются в качестве выручки для компаний, которые получили возврат своих товаров покупателями, которые вычитаются из общей выручки.

- Маржа чистой прибыли Apple составила 23,7% или (19,965 млрд долларов ÷ 84,310 млрд долларов x 100).

Маржа чистой прибыли в 23,7% означает, что на каждый доллар, полученный Apple в результате продаж, компания оставила лишь чуть меньше нуля.24 как прибыль.

Пример чистой прибыли с использованием Apple. ИнвестопедияИсточник : Apple, Inc.

Часто задаваемые вопросы

Почему важна чистая прибыль?

Чистая маржа, пожалуй, самый важный показатель общей прибыльности компании. Это отношение чистой прибыли к выручке компании или бизнес-сегмента. Выраженная в процентах, маржа чистой прибыли показывает, сколько прибыли получается на каждый доллар продаж после учета всех бизнес-расходов, связанных с получением этих доходов.Более высокая норма прибыли означает, что большая часть каждого доллара продаж сохраняется в качестве прибыли.

Как компании могут улучшить свою чистую прибыль?

Когда чистая прибыль компании превышает среднюю по отрасли, считается, что она имеет конкурентное преимущество, а это означает, что она более успешна, чем другие компании, ведущие аналогичные операции. Хотя средняя чистая маржа для разных отраслей сильно различается, предприятия могут получить конкурентное преимущество в целом за счет увеличения продаж или сокращения расходов (или того и другого).

Однако для увеличения продаж часто требуется больше денег, что равносильно увеличению затрат. Слишком большое сокращение затрат также может привести к нежелательным результатам, включая потерю квалифицированных рабочих, переход на использование материалов более низкого качества или другие потери качества. Сокращение рекламных бюджетов также может повредить продажам.

Чтобы снизить стоимость производства без ущерба для качества, лучший вариант для многих предприятий — это расширение. Эффект масштаба относится к идее о том, что более крупные компании, как правило, более прибыльны.Повышение уровня производства в крупном бизнесе означает, что стоимость каждой позиции снижается несколькими способами. Например, сырье, закупаемое оптом, часто продается со скидкой оптовиками.

Чем чистая маржа отличается от других показателей маржи прибыли?

Маржа чистой прибыли учитывает все затраты, связанные с продажей, что делает ее наиболее полным и консервативным показателем прибыльности. С другой стороны, валовая прибыль просто учитывает стоимость проданных товаров (COGS) и игнорирует такие вещи, как накладные расходы, постоянные затраты, процентные расходы и налоги.Операционная маржа также учитывает все операционные расходы, но все же исключает неоперационные расходы.

Какие есть отрасли с высокой и низкой прибыльностью?

Секторы с высокой прибыльностью обычно включают в себя сектор услуг, поскольку в производстве задействовано меньше активов, чем на сборочной линии. Точно так же компании, производящие программное обеспечение или игры, могут сначала инвестировать при разработке определенного программного обеспечения / игры, а затем получить большие деньги, просто продав миллионы копий с очень небольшими затратами.Предметы роскоши и аксессуары высокого класса также часто имеют высокий потенциал прибыли и низкие продажи.

Предприятия с интенсивными операциями, такие как транспорт, которым, возможно, приходится иметь дело с колебаниями цен на топливо, льготами и удержанием водителей, а также обслуживанием транспортных средств, обычно имеют более низкую норму прибыли. Предприятия, основанные на сельском хозяйстве, также обычно имеют низкую рентабельность из-за неопределенности погодных условий, больших запасов, операционных накладных расходов, потребности в сельском хозяйстве и складских площадях, а также ресурсоемкой деятельности.

Автомобили также имеют низкую рентабельность, поскольку прибыль и продажи ограничиваются острой конкуренцией, неопределенным потребительским спросом и высокими операционными расходами, связанными с развитием дилерских сетей и логистики.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Что это такое и как рассчитать

Маржа чистой прибыли — это коэффициент рентабельности, который выражает прибыль от коммерческих операций в процентах от выручки или чистых продаж. Он учитывает все расходы, с которыми сталкивается бизнес, а не только стоимость проданных товаров.

Вот как его рассчитать, как аналитики используют коэффициент и некоторые сценарии, при которых эффективность коэффициента может снизиться.

Что такое маржа чистой прибыли?

Маржа чистой прибыли — это коэффициент, который сравнивает прибыль компании с общей суммой денег, которую она приносит.Он измеряет, насколько эффективно работает компания. Если, например, компания имеет маржу чистой прибыли в размере 20%, это означает, что она сохраняет 0,20 доллара на каждый доллар дохода от продаж.

Этот коэффициент используется, чтобы дать аналитикам представление о финансовой устойчивости компании. Компании, которые получают большую прибыль на доллар продаж, более эффективны. Такая эффективность увеличивает шансы компании на выживание, когда линейка продуктов не соответствует ожиданиям или когда период экономического спада поражает экономику в целом.

Как рассчитать маржу чистой прибыли?

Маржа чистой прибыли рассчитывается путем деления чистой прибыли на чистую выручку. Чтобы превратить ответ в проценты, умножьте его на 100. Некоторые аналитики могут использовать выручку вместо чистых продаж — либо они дадут вам аналогичный ответ, но чистые продажи будут немного более конкретными.

БалансКак работает маржа чистой прибыли

Прежде чем вы сможете рассчитать маржу чистой прибыли, вам нужно будет рассчитать чистую прибыль и чистые продажи.

Чистая прибыль рассчитывается путем вычитания всех ваших расходов из доходов. К ним относятся заработная плата, зарплата, коммунальные услуги и другие расходы.

Вы можете рассчитать чистую выручку, вычтя свои надбавки, возвраты и скидки из общей выручки. Надбавки — это проблемы с продуктом или услугой, которые приводят к снижению цены, чтобы удовлетворить клиента. Возврат — это любой возврат средств за товар или услугу.

Интерпретация вашей чистой прибыли

Маржа чистой прибыли может указывать на то, насколько хорошо компания конвертирует свои продажи в прибыль.Другими словами, процент, рассчитываемый уравнением чистой прибыли, — это процент ваших доходов, которые являются прибылью, которую компания получает.

И наоборот, это соотношение также указывает сумму дохода, которую вы теряете из-за затрат и расходов, связанных с вашим бизнесом. Это может помочь аналитикам понять, следует ли бизнесу сосредоточиться на сокращении расходов.

И чистые продажи, и чистая прибыль связаны друг с другом, так как расходы могут увеличивать цены и уменьшать продажи (в зависимости от вашего продукта и аудитории).Не всегда легко определить точные отношения.

Например, увеличение расходов на производство более качественного продукта может привлечь достаточно клиентов для увеличения чистых продаж. С другой стороны, увеличение расходов может также снизить чистую выручку, если слишком большая часть этих расходов перекладывается на клиентов в виде более высоких цен. Если покупатели решат, что повышение цен не стоит более качественного продукта, выручка упадет.

Ограничения чистой прибыли

Долговое финансирование — заем денег для финансирования своей деятельности — может снизить вашу чистую прибыль.Если вы решите использовать заемное финансирование для своего бизнеса, вы увидите рост процентных расходов, что может привести к искажению вашей чистой прибыли до нежелательного уровня.

Однако это не обязательно означает, что заемное финансирование было неправильным шагом для вас. Определение качества маржи чистой прибыли в подобных сценариях часто требует более глубокого анализа того, почему был приобретен долг, как он будет использоваться и насколько приемлемым является соотношение долга к активам.

Маржу чистой прибыли можно использовать для эффективного сравнения показателей за разные периоды.Однако это дает надежные результаты только в том случае, если в ваших расходах ничего не изменилось.

Чем больше вы меняете свои расходы, тем менее надежной становится маржа чистой прибыли для сравнения исторических показателей.

Продолжая анализировать финансовые результаты и показатели своего бизнеса, вы можете со временем корректировать расходы. Имейте в виду, что при этом снижается сопоставимость этого измерения за несколько периодов.

Ключевые выводы

- Норма чистой прибыли — это формула соотношения, которая сравнивает прибыль предприятия с его общими расходами.

- Маржа чистой прибыли позволяет аналитикам оценить, насколько эффективно работает компания.

- Чем выше маржа чистой прибыли, тем больше денег у компании.

- Сравнение чистой прибыли с чистыми продажами даст вам наиболее точные результаты, но выручку можно использовать вместо чистых продаж.

Расчет чистой прибыли

Расчет чистой прибыли компании показывает, сколько прибыли после уплаты налогов компания сохраняет на каждый доллар, полученный в результате выручки или продаж.Маржа чистой прибыли — это расчет, который определяет процент получаемой прибыли от общей выручки.

Маржа прибыли может варьироваться в зависимости от сектора и отрасли, но вывод один и тот же: чем выше маржа чистой прибыли компании по сравнению с ее конкурентами, тем лучше.

Ключевые выводы

- Маржа чистой прибыли компании показывает, сколько прибыли после налогообложения компания сохраняет на каждый доллар, полученный в результате выручки или продаж.

- Определите размер чистой прибыли, разделив чистую прибыль после вычета налогов на объем продаж.

- Другие предпочитают снова добавлять в уравнение долю меньшинства.

- Какую бы формулу вы ни выбрали, обязательно применяйте ее последовательно при сравнении компаний.

Исключения из правила

Из этого правила есть несколько заметных исключений, но они потребуют комплексного анализа того, что называется формулой DuPont Return on Equity. Краткая и приятная версия такова:

Бизнес может получить дополнительную абсолютную чистую прибыль, сосредоточившись на снижении чистой прибыли и увеличении продаж по мере привлечения клиентов в его магазины.Пример такого подхода — региональный универмаг Dillard’s. У него более низкая чистая прибыль — 1,77% на 31 января 2020 года — по сравнению с таким розничным продавцом, как Walmart, который на тот же день заработал 2,84%.

Однако в этом подходе есть неотъемлемая опасность, особенно при работе с брендами высокого класса. Снижение цен для стимулирования продаж часто называют «снижением цен». Бизнес может начать страдать, когда розничный торговец потеряет статус в сознании общественности.

Вот почему вы никогда не видели — и вряд ли когда-либо увидите — ни одной распродажи или скидки в Tiffany & Company.

Как рассчитать маржу чистой прибыли

Некоторые финансовые книги, сайты и ресурсы рекомендуют инвестору разделить чистую прибыль после налогообложения на объем продаж, чтобы рассчитать маржу чистой прибыли из отчета о прибылях и убытках компании.

Хотя это стандартно и общепринято, некоторые аналитики предпочитают снова добавлять долю меньшинства в уравнение, чтобы дать представление о том, сколько денег заработала компания до выплаты миноритарным владельцам.

Миноритарные владельцы — это, как правило, люди, владеющие существенной долей в 20% или меньше, например, успешная семья, которая продала 80% своего бизнеса Berkshire Hathaway, но сохранила оставшуюся долю в частном владении.Так было с семьей Блюмкиных в мебельном магазине Небраски.

Делаем математику

Приемлем любой метод расчета чистой прибыли, хотя вы должны быть последовательны в разных компаниях, чтобы проводить сравнение яблок с яблоками. Все компании следует сравнивать на одинаковых основаниях.

Каждый расчет будет работать следующим образом:

- Вариант 1: Чистая прибыль после уплаты налогов ÷ выручка = маржа чистой прибыли

- Вариант 2: Чистая прибыль + доля меньшинства + процент с поправкой на налог ÷ выручка = маржа чистой прибыли

Опять же, более низкая маржа чистой прибыли может отражать стратегию ценообразования и не обязательно является ошибкой со стороны руководства.Некоторые предприятия, особенно розничные торговцы, отели со скидками и сетевые рестораны, известны своим подходом к дешевизне и большим объемам.

В других случаях низкая чистая прибыль может означать ценовую войну, которая снижает прибыль. Так было в компьютерной индустрии в 2000 году. Все больше семей подпрыгивали к победе над персональными компьютерами, но не все были готовы или могли позволить себе более высокие цены. Продавцы занижали цены, чтобы заманить их, иногда даже бесплатно отдавая свою продукцию в обмен на рекламу.Взаимодействие с другими людьми

Пример

В 2009 году компания Donna Manufacturing продала 100 000 виджетов по 5 долларов за штуку при стоимости проданных товаров 2 доллара за штуку. У фирмы были 150 000 долларов операционных расходов и 52 500 долларов подоходного налога. Какая чистая прибыль?

Начните с определения дохода или общего объема продаж, чтобы вычислить ответ. Donna’s принесла в общей сложности 500 000 долларов дохода, если продала 100 000 виджетов по 5 долларов за штуку. Стоимость проданных товаров компании составила 2 доллара за виджет, а 100 000 виджетов по 2 доллара каждый равнялись затратам на 200 000 долларов.

- В результате получается валовая прибыль в размере 300 000 долларов (доход 500 000 долларов — стоимость проданных товаров 200 000 долларов = валовая прибыль 300 000 долларов).

- Если вычесть 150 000 долларов операционных расходов из 300 000 долларов валовой прибыли, мы получим 150 000 долларов дохода до вычета налогов.

- Вычитая налоговый счет в размере 52 500 долларов, мы получаем чистую прибыль 97 500 долларов.

Вставив эту информацию в нашу формулу чистой прибыли, мы получим:

- 97 500 долларов США чистой прибыли ÷ 500 000 долларов США дохода = 0.195 рентабельности по чистой прибыли, или 19,5%

Имейте в виду, что у вас уже есть все рассчитанные для вас переменные, когда вы выполняете этот расчет в отчете о фактических доходах. Ваша единственная задача — включить их в формулу.

Ответ 0,195, или 19,5%, и есть маржа чистой прибыли.

Как найти чистую прибыль после уплаты налогов на балансе | Малый бизнес

Автор: Devra Gartenstein Обновлено 2 октября 2020 г.

Чтобы оставаться в бизнесе, ваша компания должна зарабатывать больше, чем тратит, по крайней мере, в долгосрочной перспективе.Формула чистого дохода показывает, зарабатываете вы деньги или теряете. Однако это уравнение говорит лишь отчасти; ваш бизнес может быть прибыльным, но у вас все еще может не быть денег в банке. Баланс показывает ваше общее финансовое положение, которое, вероятно, будет положительным, если ваш чистый доход будет стабильным с течением времени.

Наконечник

Чистая прибыль после налогообложения не отображается в балансе, но чистая прибыль (или убыток), которую вы зарабатываете, в конечном итоге отображается в балансе как увеличение или уменьшение активов.

Формула чистого дохода

Формула чистого дохода проста, но действенна:

Выручка — расходы = чистая прибыль

Несмотря на свою простоту, формула чистого дохода, пожалуй, является самым важным уравнением, которое необходимо вычислить вашему бизнесу. Он показывает, сколько денег осталось после вычитания сумм, потраченных на операционные расходы, из доходов, полученных от продаж продуктов и услуг. Общий доход говорит вам, сколько бизнеса вы совершили в целом, но ваш чистый доход говорит вам, сколько вы заработали в конце дня.

Формула чистого дохода также дает вам ценный инструмент для ведения бухгалтерского учета более высокого уровня, который помогает вам анализировать и ставить цели, а не просто делать наблюдения. Например, формула чистой прибыли дает представление о том, как ваш бизнес получает чистую прибыль, показывая, какой процент от цены, которую вы взимаете с клиентов, идет на оплату необходимых расходов, таких как оплата труда и стоимости проданных товаров, и сколько вы зарабатываете в прибыли. . Понимание этих цифр дает вам инструменты для повышения эффективности ваших операций и повышения прибыльности вашего бизнеса.

Отчет о прибылях и убытках и баланс

Отчет о прибылях и убытках и баланс взаимосвязаны, но они показывают вам две разные стороны финансовой картины вашей компании.

- Суммирует выручку и расходы

- Разбивает выручку на такие категории, как оптовые и розничные продажи и доход от аренды

- Разбивает расходы на такие категории, как аренда, фонд заработной платы, стоимость проданных товаров, коммунальные услуги, реклама и канцелярские товары

- Вычисляет чистую прибыль (или убыток) путем вычитания операционных расходов из выручки.

- Показывает вашу финансовую деятельность за период времени

- Показывает обзор вашей финансовой картины путем сравнения активов (которыми вы владеете) с обязательствами (вашими задолженностями)

- Разбивает активы на такие категории, как наличные деньги, дебиторская задолженность, запасы и основные средства.

- Разбивает обязательства на категории, такие как краткосрочная и долгосрочная задолженность и кредиторская задолженность

- Рассчитывает чистую стоимость активов (или собственный капитал) путем вычитания общей суммы обязательств из общей суммы активов

- Показывает вашу финансовую картину в определенный момент времени

Чистая прибыль и баланс

Чистая прибыль указывается в отчете о прибылях и убытках, а не в балансе. Это нижняя строка — поле, в котором суммируются все ваши доходы и расходы, а также взаимосвязь между ними.Хотя чистая прибыль конкретно не отображается в балансе, она играет важную роль в том, как вы получаете информацию, которая там появляется.

Если ваш бизнес получает чистую прибыль, зарабатывая больше, чем тратит с течением времени, он начинает накапливать как наличные, так и неденежные активы, что улучшает финансовую картину, отображаемую в балансе. Если ваш бизнес тратит больше, чем зарабатывает, и несет чистый убыток, вам необходимо покрыть стоимость своих расходов, не полагаясь на доходы от операционной деятельности и прибыль.Вы начнете истощать свои активы, и цифры на вашем балансе могут показать, что ваш бизнес должен больше, чем владеет.

Как рассчитать чистую прибыль (формула и примеры)

Чистая прибыль — одна из самых важных статей в отчете о прибылях и убытках. Актуальный отчет о прибылях и убытках — это всего лишь один отчет, к которому малые предприятия получают доступ через Bench. Узнайте, как автоматическая отчетность Bench дает вам больше времени, чтобы сосредоточиться на своем бизнесе.

Если у вас нет дохода, значит, у вас нет бизнеса.Но одно только знание своего дохода не даст вам точного представления о результатах вашего бизнеса. Чтобы это понять, вам нужно знать, является ли ваш бизнес прибыльным после вычета коммерческих расходов. Вот где приходит на помощь формула чистого дохода. Если вы хотите узнать больше о том, почему чистая прибыль важна, мы вам поможем.

Формула чистой прибыли

Чистая прибыль — это общая прибыль вашей компании после вычета всех коммерческих расходов. Некоторые люди называют чистую прибыль чистой прибылью, чистой прибылью или чистой прибылью компании.Это сумма денег, которую вы оставили для выплаты акционерам, инвестирования в новые проекты или оборудование, выплаты долгов или сбережений для будущего использования.

Формула расчета чистой прибыли:

Выручка — Стоимость проданных товаров — Расходы = Чистая прибыль

Первая часть формулы, выручка за вычетом стоимости проданных товаров, также является формулой валового дохода. Мы составили простое руководство, в котором все, что вам нужно знать о стоимости проданных товаров.

Другими словами, формула чистой прибыли:

Валовая прибыль — Расходы = Чистая прибыль

Или, если вы действительно хотите упростить задачу, вы можете выразить формулу чистого дохода как:

Общая выручка — Общие расходы = Чистая прибыль

Чистая прибыль может быть положительной или отрицательной.Когда у вашей компании больше доходов, чем расходов, вы получаете положительную чистую прибыль. Если ваши общие расходы превышают ваши доходы, у вас отрицательная чистая прибыль, также известная как чистый убыток.

Используя приведенную выше формулу, вы можете найти чистую прибыль своей компании за любой период: годовой, квартальный или ежемесячный — в зависимости от того, какие временные рамки подходят для вашего бизнеса.

Формула чистой прибыли: пример

Допустим, Wyatt’s Saddle Shop хочет получить чистую прибыль за первый квартал 2021 года.Вот числа, с которыми работает Вятт:

- Общая выручка: 60 000 долларов США

- Себестоимость проданной продукции (COGS): 20 000 долларов США

- Аренда: $ 6,000

- Коммунальные услуги: 2000 долларов

- Заработная плата: 10 000 долларов

- Реклама: 1000 долларов США

- Процентные расходы: 1000 долларов

Во-первых, Вятт мог рассчитать свой валовой доход, вычтя COGS из общего дохода:

Валовой доход = 60 000 долларов США — 20 000 долларов США = 40 000 долларов США

Затем Вятт складывает свои расходы за квартал.

Расходы = 6000 долларов США + 2000 долларов США + 10000 долларов США + 1000 долларов США + 1000 долларов США = 20 000 долларов США

Теперь Вятт может рассчитать свой чистый доход, вычтя расходы из валового дохода:

Чистая прибыль = 40 000 — 20 000 долларов = 20 000 долларов

Чистая прибыль Wyatt за квартал составляет 20 000 долларов США

Формула операционной чистой прибыли

Еще один полезный показатель чистой прибыли, который необходимо отслеживать, — это операционная чистая прибыль. Операционная чистая прибыль аналогична чистой прибыли. Однако в нем рассматривается только прибыль компании от операционной деятельности, без учета доходов и расходов, не связанных с основной деятельностью компании.Сюда входят такие вещи, как налог на прибыль, процентные расходы, процентный доход, а также прибыли или убытки от продажи основных средств.

Операционная прибыль иногда называется EBIT или «прибылью до уплаты процентов и налогов».

Формула операционной чистой прибыли:

Чистая прибыль + процентные расходы + налоги = операционная чистая прибыль

Или, другими словами, вы можете рассчитать чистую операционную прибыль как:

Валовая прибыль — Операционные расходы — Амортизация — Амортизация = Операционная прибыль

Инвесторы и кредиторы иногда предпочитают смотреть на чистую операционную прибыль, а не на чистую прибыль.Это дает им лучшее представление о прибыльности основной деятельности компании.

Например, компания может терять деньги на своей основной деятельности. Но если компания продает ценное оборудование, прибыль от этой продажи будет включена в чистую прибыль компании. Этот выигрыш может создать впечатление, что компания преуспевает, хотя на самом деле они изо всех сил пытаются удержаться на плаву. Операционная чистая прибыль не учитывает прибыль, поэтому пользователи финансовой отчетности получают более четкое представление о прибыльности компании.

Это информация, которую можно взять из отчета о движении денежных средств. Узнайте об отчетах о движении денежных средств и о том, почему они являются идеальным отчетом для понимания состояния компании.

Формула операционной чистой прибыли: пример

Давай вернемся в Седельный магазин Уайатта. Если Вятт хочет рассчитать свою операционную чистую прибыль за первый квартал 2021 года, он может просто добавить обратно процентные расходы к своей чистой прибыли.

Чистая прибыль 20000 долларов + процентные расходы 1000 долларов = 21000 долларов чистой операционной прибыли

Рассчитать чистую прибыль и операционную чистую прибыль легко, если у вас хороший бухгалтерский учет.В этом случае у вас, скорее всего, уже есть отчет о прибылях и убытках или отчет о прибылях и убытках, в котором показана ваша чистая прибыль. Узнайте больше о декларациях о доходах в нашем руководстве по CPA. В отчете о прибылях и убытках вашей компании можно даже выделить операционную чистую прибыль отдельной строкой, прежде чем добавлять другие доходы и расходы для получения чистой прибыли.

Нет финансовой отчетности? Попробуйте такую бухгалтерскую службу, как Bench. Вы получите специального бухгалтера, который будет вести бухгалтерские книги и отправлять вам финансовые отчеты каждый месяц, чтобы вы всегда могли видеть свой чистый доход в контексте вашего бизнеса.

Дополнительные ресурсы

Воспользуйтесь бесплатными инструментами для развития вашего бизнеса

Подробнее Основы бухгалтерского учета

Что такое скамья?

Мы — бухгалтерская онлайн-служба, в которой работают настоящие люди. Bench предоставляет вам специального бухгалтера, которого поддерживает команда опытных экспертов по малому бизнесу, чтобы ответить на ваши вопросы. Мы здесь, чтобы избавить вас от догадок при ведении собственного бизнеса — навсегда. Ваша бухгалтерская группа ежемесячно импортирует банковские выписки, классифицирует транзакции и готовит финансовые отчеты.Воспользуйтесь бесплатной пробной версией сегодня, чтобы узнать больше.

Маржа чистой прибыли: определение и способ расчета

Есть много способов измерить прибыльность компании. Одним из ключевых показателей является маржа чистой прибыли, которая количественно определяет, какой доход компания сохраняет после оплаты всех своих расходов.

Мы подробнее рассмотрим этот показатель рентабельности, исследуя:

- Что такое маржа чистой прибыли?

- Как рассчитать размер чистой прибыли.

- Как использовать маржу чистой прибыли для оценки компании.

- Какие ограничения на чистую прибыль?

Источник изображения: Getty Images.

Что такое маржа чистой прибыли?

Норма чистой прибыли, также известная как маржа чистой прибыли или чистая маржа, представляет собой отношение прибыли, которую получает компания или бизнес-подразделение, к общей сумме дохода, которую генерирует компания или бизнес-подразделение. Маржа чистой прибыли выражается в процентах. Чистая прибыль — это то, что остается после учета всех расходов, включая операционные расходы, проценты и налоги.В двух словах, чистая маржа — это процент от выручки компании, который она сохраняет в качестве прибыли.

Расчет чистой прибыли компании помогает инвесторам оценить относительную величину прибыли, которую компания получает от своей выручки. Ключевой показатель общего финансового состояния, чистая маржа, также является отличным показателем для сравнения компании с ее конкурентами. Этот показатель может сигнализировать о том, сравнительно лучше или хуже справляется бизнес с контролем над своими расходами.

Как рассчитать маржу чистой прибыли

Расчет чистой прибыли компании за любой отчетный период относительно прост.Маржа чистой прибыли равна чистой прибыли компании, которая либо указана как таковая в ее финансовом отчете, либо может быть рассчитана как выручка за вычетом стоимости проданных товаров, операционных и других расходов, процентов и налогов, разделенных на выручку. Этот результат умножается на 100, чтобы преобразовать коэффициент чистой прибыли в процент.

Вот формула чистой прибыли:

Источник изображения: Пестрый дурак.

Допустим, компания генерирует 1 миллиард долларов выручки и 225 миллионов долларов чистой прибыли в течение отчетного периода.Чистая маржа компании равна ее чистой прибыли (225 миллионов долларов), разделенной на ее выручку (1 миллиард долларов). Умножение этого результата на 100 дает значение чистой прибыли компании в размере 22,5%.

Стоит отметить, что чистая маржа может быть положительной или отрицательной. Отрицательная маржа чистой прибыли означает, что компания или бизнес-единица были убыточными в течение отчетного периода.

Как использовать маржу чистой прибыли для оценки компании

Чистая маржа может помочь инвесторам сравнить результаты компании за отчетные периоды и среди ее конкурентов.Если компания реализует стратегическую инициативу по увеличению своей прибыльности, инвесторы могут рассчитать размер чистой прибыли, чтобы оценить, приносит ли эта инициатива результаты. Если чистая маржа компании снижается, инвесторы могут использовать эту информацию для распознавания ухудшения финансового состояния.

Компания с более высокой маржой чистой прибыли, чем у ее аналогов, более эффективно конвертирует выручку в прибыль. Если чистая маржа компании ниже, чем у ее коллег по отрасли, это может быть признаком того, что она финансово слабее или менее эффективна, чем ее конкуренты.

Какие ограничения на чистую прибыль?

Хотя чистая прибыль является полезным показателем, у нее есть некоторые ограничения. Например, это не лучший показатель для сравнения компаний в разных секторах. Это связано с тем, что в некоторых отраслях рентабельность чистой прибыли, измеряемая однозначными числами, считается вполне хорошей, в то время как в других секторах норма чистой прибыли, выражаемая двузначными числами, является нормой.

Еще одним ограничением показателя чистой маржи является то, что он может сильно варьироваться в зависимости от отчетных периодов из-за потенциально чрезмерного влияния разовых событий.Продажа активов может временно увеличить доход, увеличивая чистую маржу. Точно так же единовременные расходы могут сильно повлиять на прибыльность компании за отчетный период. В связи с этим важно понимать факторы, влияющие на чистую прибыль в течение любого периода, чтобы определить, подходит ли расчет чистой прибыли для оценки компании.

Норма чистой прибыли — это лишь один из многих показателей, которые инвесторы могут использовать для анализа компании, и, конечно же, не единственный показатель, определяющий ценность инвестиций.

Норма чистой прибыли — важный показатель рентабельности

Инвесторы могут рассчитать размер чистой прибыли, чтобы понять, насколько хорошо компания конвертирует выручку в чистую прибыль. Кроме того, несмотря на свои ограничения, маржа чистой прибыли является хорошим сравнительным показателем для измерения того, способствует ли стратегическая инициатива повышению прибыльности или же компания лучше генерирует чистую прибыль, чем ее аналоги.

Об авторе