Npv формула расчета пример: Инвестиционные показатели NPV, IRR: расчет в Excel

Пример расчета NPV

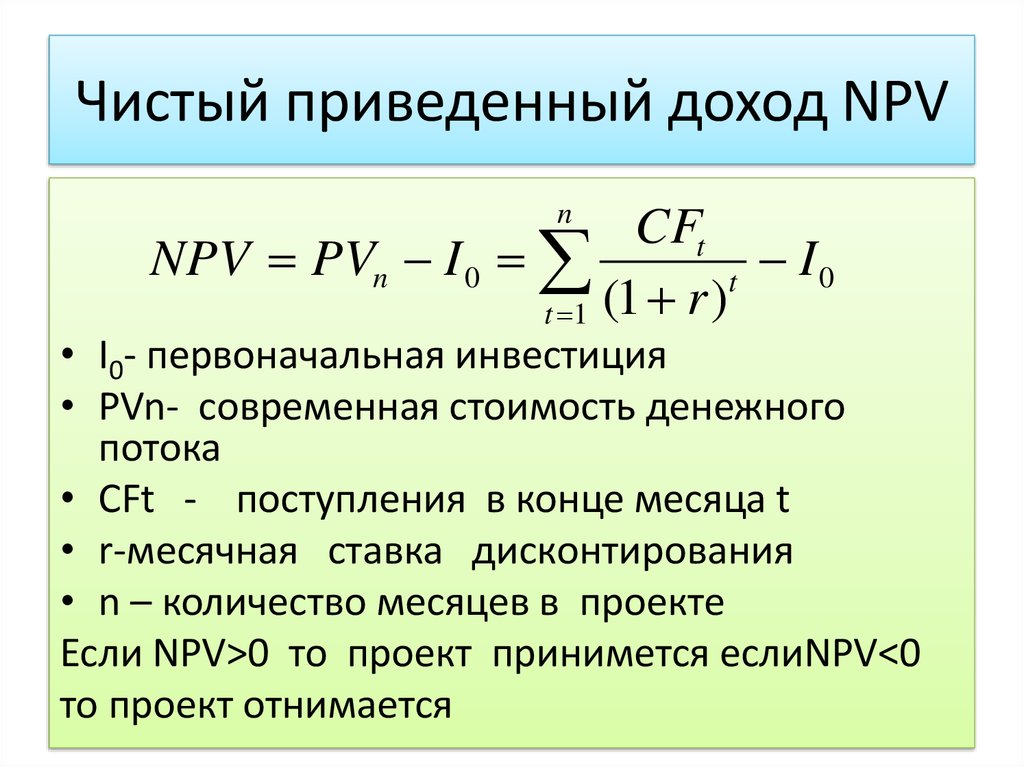

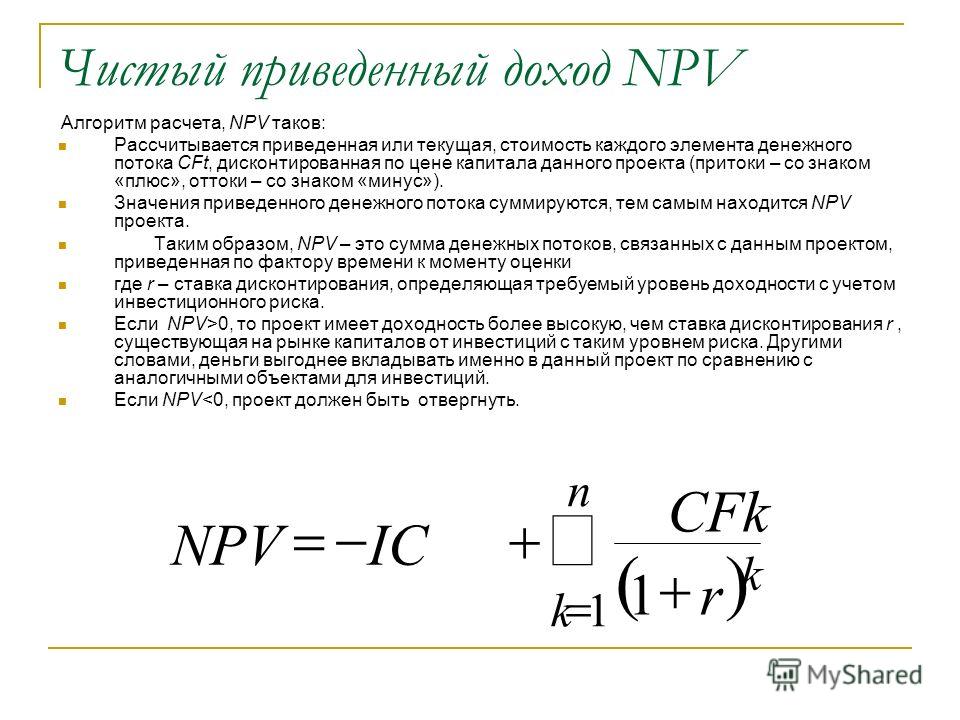

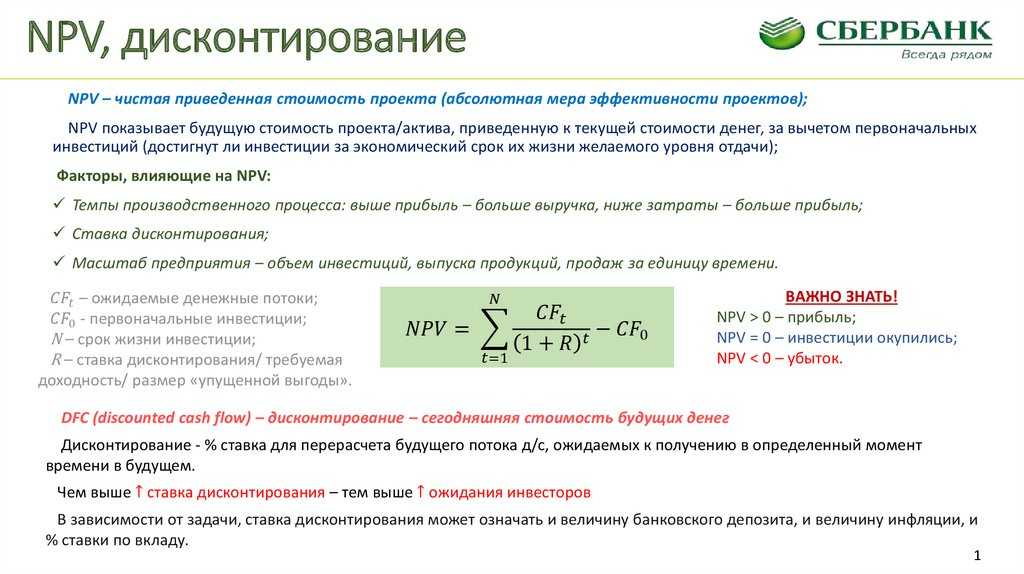

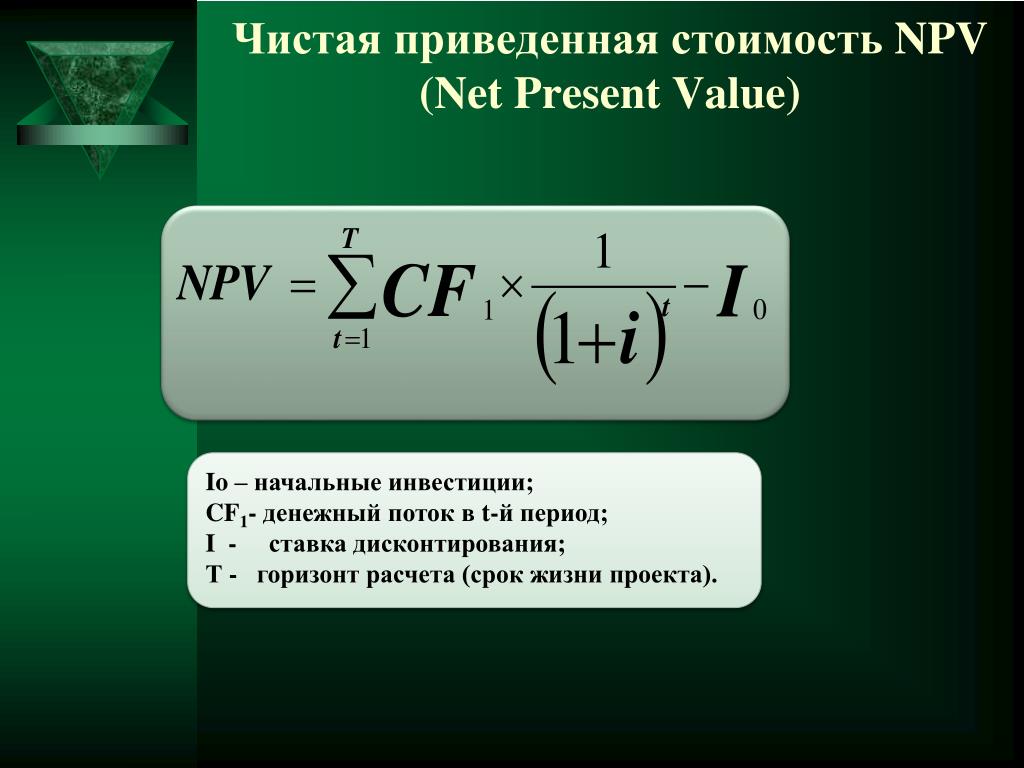

NPV, чистый дисконтированный доход (от англ. Net Present Value) —сумма планируемого потока платежей, приведенная к стоимости на настоящий момент времени. Чаще всего NPV вычисляется для потоков будущих платежей при экономической оценке эффективности инвестиций. Приведение (дисконтирование) выполняется по формуле расчета NPV и заданной ставке дисконтирования.

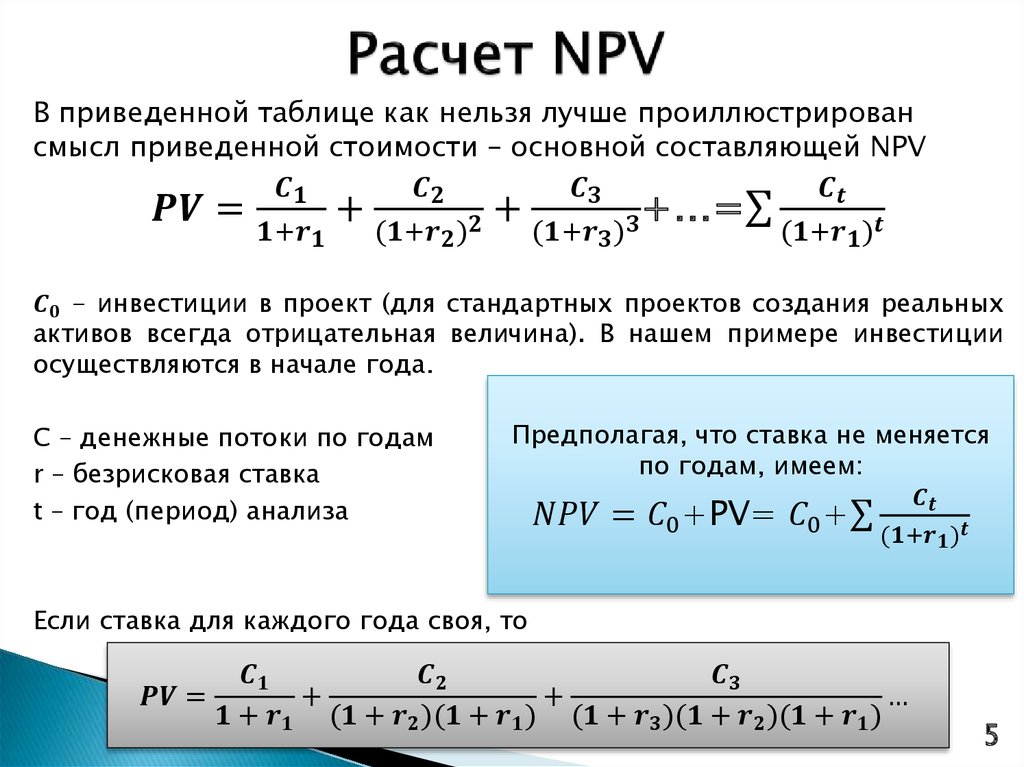

Формула расчета NPV.

| CF1 | CF2 | CFN | |||

| NPV = | —— | + | —— | +…+ | —— |

| (1+D) | (1+D)2 | (1+D)N |

Где

- D — ставка дисконтирования. Она отражает скорость изменения стоимости денег со временем.

- CFk — поток платежей на шаге k.

- CFk/(1+D)k — дисконтированный денежный поток на шаге k. Множитель 1/(1+D)k уменьшается с ростом k, что отражает уменьшение стоимости денег со временем.

В случае оценки эффективности инвестиций формула расчета записывается в виде:

| CF1 | CF2 | CFN | |||

| NPV = -CF0 + | —— | + | —— | +…+ | —— |

| (1+D) | (1+D)2 | (1+D)N |

Где CF0 — инвестиции сделанные на начальном этапе.

При этом значение NPV будет уменьшаться с ростом ставки дисконтирования и станет равно 0, когда ставка дисконтирования будет равна IRR, внутренней норме доходности.

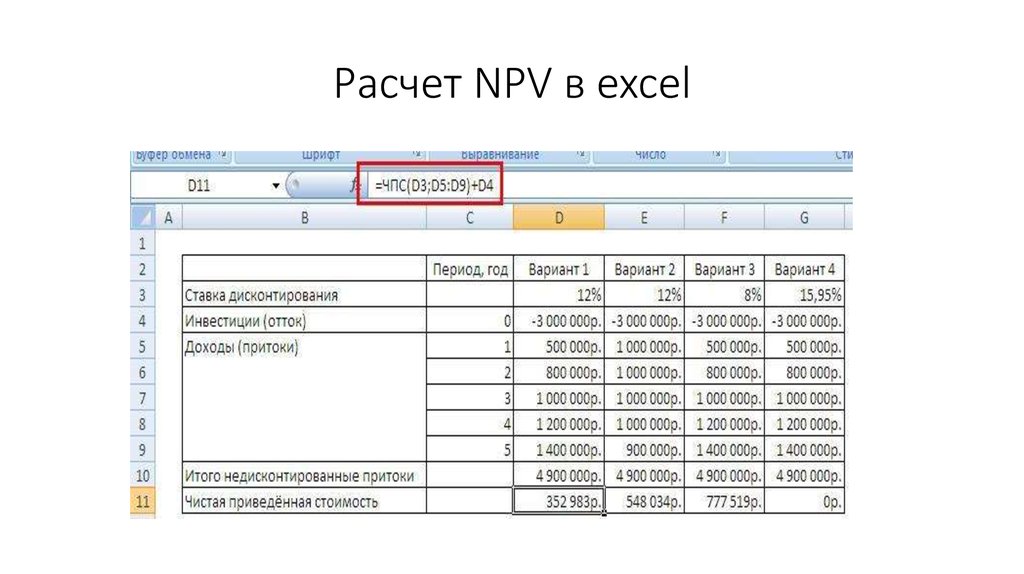

Посмотрите Excel таблицу

«Расчет инвестиционных проектов»

WACC, NPV, IRR, PI, ROI, Срок окупаемости

Анализ рисков (устойчивости), Сравнение проектов

Пример расчета NPV.

Рассмотрим расчет NPV на примере следующего условного инвестиционного проекта:

- Проект осуществляется за 10 шагов.

- На нулевом шаге делается инвестиция 200 000 денежных единиц.

- На шагах с 1 по 10 получаем доход 50 000 денежных единиц.

- Ставка дисконтирования 12% в пересчете на шаг.

Для подобных расчетов хорошо подходит Excel, который для этих целей и предназначен.

В приведенной ниже таблице показан денежный поток инвестиционного проекта. Приведены потоки на каждом шаге, поток нарастающим итогом и дисконтированный поток на каждом шаге и нарастающим итогом.

По таблице видно, что в абсолютных цифрах срок окупаемости проекта 4 шага, а срок окупаемости с учетом дисконтирования — 6 шагов.

Чистый доход проекта равен 300 000. Чистый дисконтированный доход (NPV) проекта равен дисконтирванному потоку нарастающим итогом на 10-шаге, т.е. 82 511 денежных единиц.

Посмотрите Excel таблицу

«Расчет инвестиционных проектов»

WACC, NPV, IRR, PI, ROI, Срок окупаемости

Анализ рисков (устойчивости), Сравнение проектов

По теме страницы

Карта сайта — Подробное оглавление сайта.пример расчета, методика, формула — Новости Оптом

Содержание статьи:

- Чистая приведенная стоимость

- Определение чистой приведенной стоимости

- Почему денежные потоки обесцениваются

- Пример расчета NPV irr

- NPV формула расчета, пример Excel

- Внутренняя норма доходности

- Отрицательная и положительная чистая приведенная стоимость

- Приложения в финансовом моделировании

- NPV проекта

- График чистой приведенной стоимости (NPV) с течением времени

- Формула

- Учетная ставка

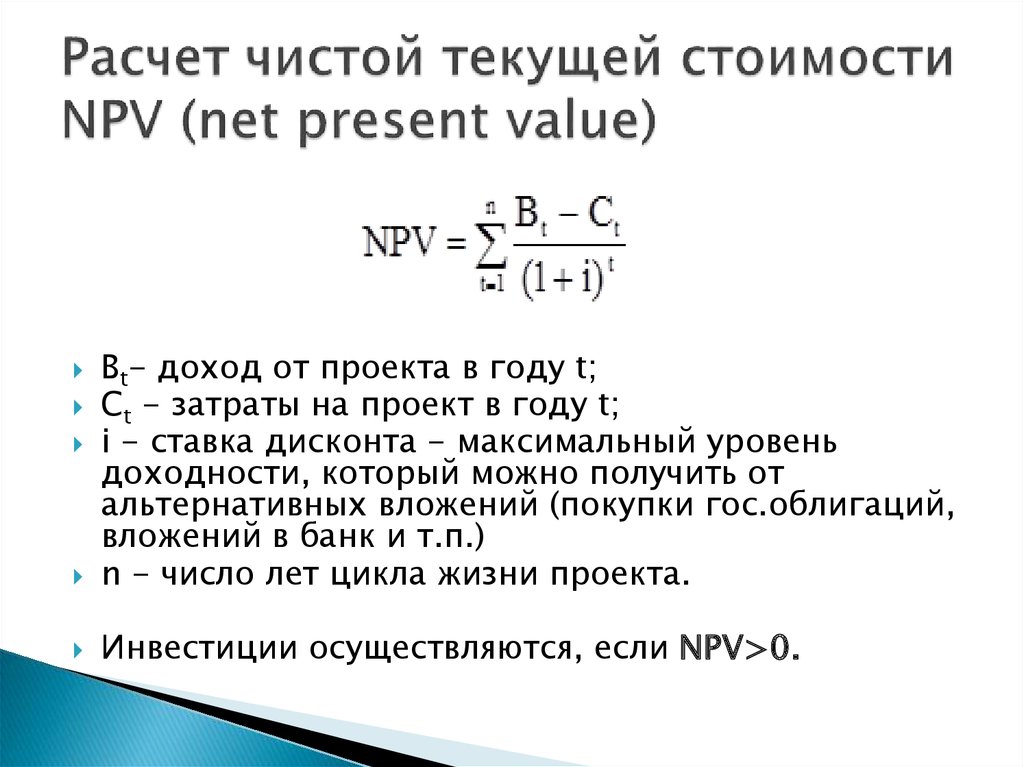

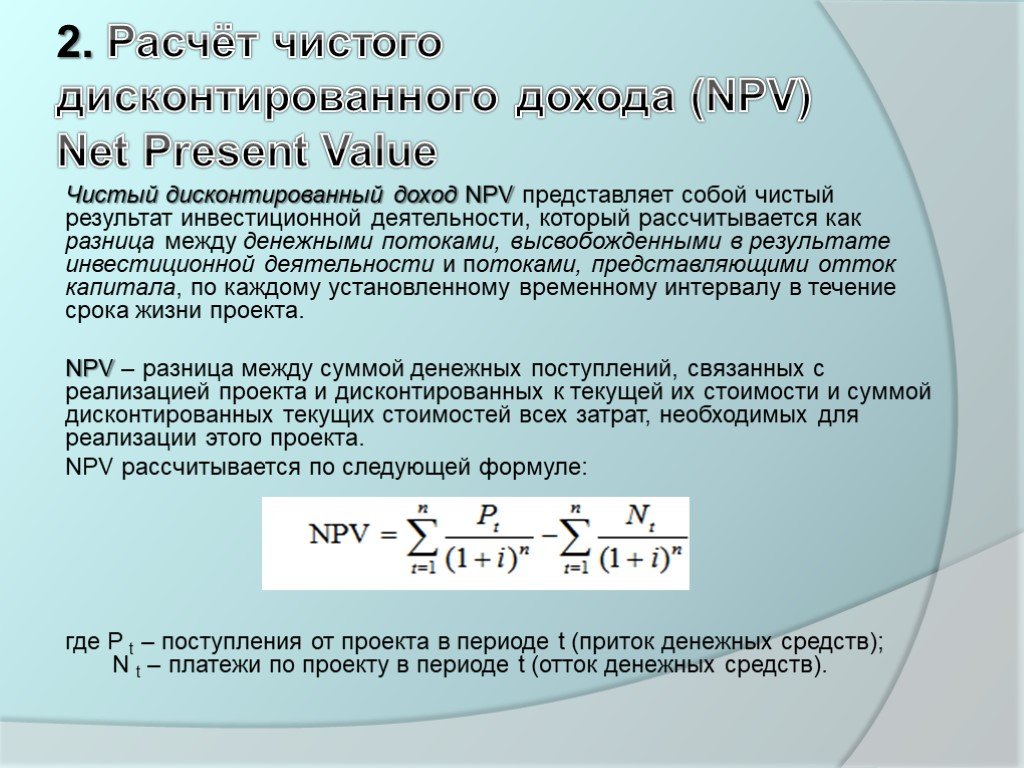

Чистая приведенная стоимость — это сумма всех будущих денежных потоков (положительных и отрицательных) в течение всего срока действия инвестиций, дисконтированных до настоящего времени. Пример расчета NPV является формой внутренней оценки и широко используется в финансах и бухгалтерском деле для определения стоимости бизнеса. А также для инвестиционной безопасности, проекта капиталовложений, нового предприятия, программы снижения затрат и всего, что связано с движением денежных средств.

Пример расчета NPV является формой внутренней оценки и широко используется в финансах и бухгалтерском деле для определения стоимости бизнеса. А также для инвестиционной безопасности, проекта капиталовложений, нового предприятия, программы снижения затрат и всего, что связано с движением денежных средств.

Чистая приведенная стоимость

Вам будет интересно:Развитие и структура экономики США

Формула выглядит следующим образом.

Прежде чем рассматривать пример расчета NPV, стоит определиться с некоторыми переменными.

Z1 = первый денежный поток во времени.

r = диапазон всех скидок.

Z2 = второй денежный поток во времени.

X0 = отток финансовых средств за нулевой период (то есть цена покупки, деленная на начальные инвестиции).

Определение чистой приведенной стоимости

Пример расчета NPV используется, чтобы помочь установить, сколько стоит инвестиция, проект или любая серия денежных потоков. Это всеобъемлющий показатель, так как он учитывает все доходы, расходы и капитальные затраты, связанные с вложением средств в свободный финансовый капитал.

Вам будет интересно:Валовой сбор — это… Определение, продукция и особенности

Помимо учета всех доходов и расходов, в примере расчета NPV также учитывается время каждого денежного потока, что может оказать значительное влияние на текущую стоимость инвестиций. Например, лучше иметь приток финансовых средств раньше, а отток — позже, а не наоборот.

Почему денежные потоки обесцениваются?

Если рассматривать пример расчета проекта NPV, то можно обнаружить, что анализ чистой приведенной стоимости дисконтируется по двум основным причинам:

- Первая: для корректировки риска инвестиционной возможности.

- Вторая: для учета временной стоимости денежных средств.

Первый пункт (чтобы учесть риск) необходим, потому что не все компании, проекты или инвестиционные возможности имеют одинаковый уровень потенциальных потерь. Иными словами, возможность приобретения денежного потока по казначейскому чеку намного выше, чем вероятность получения точно таких же финансовых благ от молодого технологического стартапа.

Вам будет интересно:Население мира: статистика, ключевые факторы, тенденции

Чтобы учесть риск, ставка дисконтирования должна быть выше для более смелых инвестиций и ниже для безопасных. Пример расчета проекта NPV через призму потерь можно привести следующий. Казначейства любой страны считаются участниками безрисковых ставок, а все остальные инвестиции измеряются тем, насколько больше риска они несут по сравнению с первым вариантом.

Второй пункт (для учета стоимости денег во времени) необходим, потому что из-за инфляции, процентных ставок и альтернативных издержек, финансы тем ценнее, чем быстрее их получают. Например, получение 1 миллиона долларов сегодня намного лучше, чем эта же сумма, заработанная пять лет спустя. Если деньги поступят сегодня, их можно будет инвестировать и получать проценты, поэтому через пять лет они будут стоить намного больше первоначального вложения.

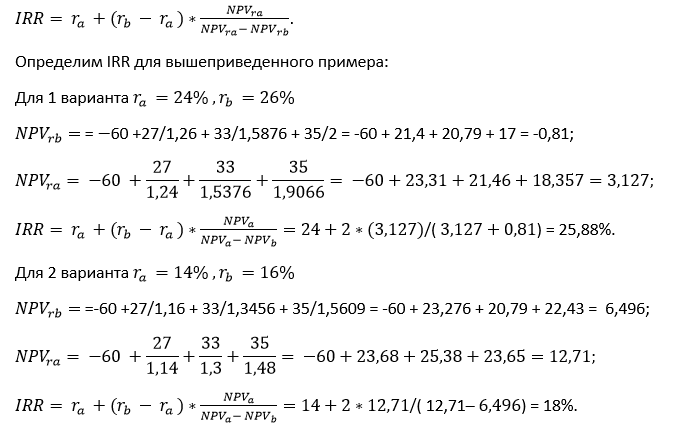

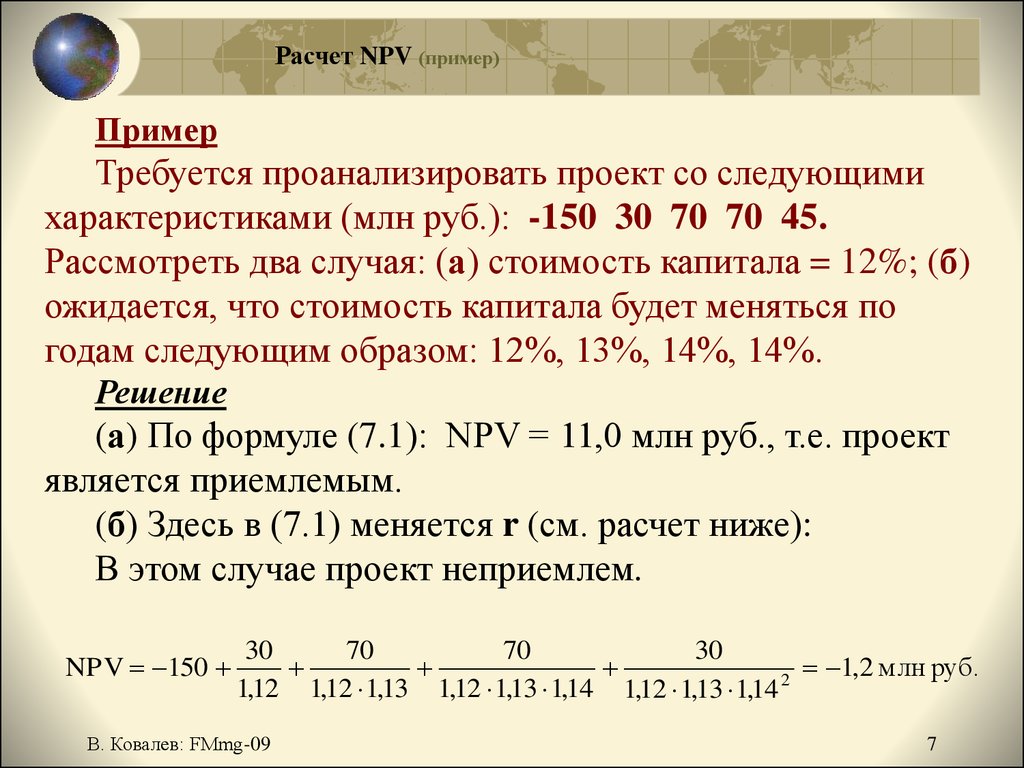

Пример расчета NPV irr

Сейчас стоит рассмотреть то, как можно рассчитать чистую приведенную стоимость ряда денежных потоков. Как можно заметить на скриншоте ниже, предполагается, что инвестиции будут приносить 10 000 долларов в год в течение 10 лет, а требуемая ставка дисконтирования составляет целых 10 %.

Как можно заметить на скриншоте ниже, предполагается, что инвестиции будут приносить 10 000 долларов в год в течение 10 лет, а требуемая ставка дисконтирования составляет целых 10 %.

Окончательный результат примера расчета инвестиционного проекта NPV заключается в том, что стоимость этих вложений сегодня составляет, допустим, 61 446 долларов. Это означает, что рациональный вкладчик будет готов заплатить максимум до 61 466 как можно раньше, чтобы получать 10 тысяч каждый год в течение декады. Заплатив эту цену, инвестор получит внутреннюю норму прибыли (IRR) в размере 10 %. А вложив менее 61 000 долларов, вкладчик заработает NPV, превышающую минимальный процент.

NPV формула расчета, пример Excel

Данная программа предлагает две функции для определения чистой приведенной стоимости. Эти две модели используют одну и ту же математическую формулу, показанную выше, но экономят время аналитика на вычисление в полной форме.

Обычная функция NPV = NPV предполагает, что все денежные потоки в серии происходят через равные промежутки времени (то есть это годы, кварталы, месяца, недели и так далее) и не допускает изменений в этот период.

А пример расчета NPV инвестиционного проекта в Excel, при функции XNPV = XNPV позволяет применять конкретные даты к каждому денежному потоку, чтобы они могли иметь нерегулярные интервалы. Эта модель может быть очень полезной, поскольку финансовая выгода часто неравномерно распределена, и для ее положительной реализации требуется повышенный уровень точности.

Внутренняя норма доходности

Вам будет интересно:Финансовая структура: основные понятия, виды, источники формирования, принципы построения

IRR — это ставка дисконтирования, при которой чистая приведенная стоимость инвестиций равна нулю. Иными словами, это сложный годовой доход, который вкладчик ожидает получить (или фактически заработал) в течение срока действия вложенных финансов.

А также можно рассмотреть пример формулы расчета NPV в таком формате. Если ценная бумага предлагает серию денежных потоков со средним в 50 тысяч долларов, и инвестор платит ровно эту сумму, тогда чистая приведенная стоимость вкладчика составляет 0 долларов. Это означает, что они будут зарабатывать независимо от ставки дисконтирования под залог. В идеале инвестор должен заплатить менее 50 000 долларов и, следовательно, получить IRR, превышающий ставку дисконтирования.

Это означает, что они будут зарабатывать независимо от ставки дисконтирования под залог. В идеале инвестор должен заплатить менее 50 000 долларов и, следовательно, получить IRR, превышающий ставку дисконтирования.

Как правило, вкладчики и менеджеры бизнеса при принятии решения рассматривают как NPV, так и IRR в сочетании с другими цифрами.

Отрицательная и положительная чистая приведенная стоимость

Если в примере NPV irr pi расчет проекта или инвестиций является отрицательным, это означает, что ожидаемая норма прибыли, которая будет на нем заработана, меньше, чем ставка дисконтирования (требуемая барьерная единица). Это необязательно означает, что проект «потеряет деньги». Он может очень хорошо генерировать бухгалтерскую прибыль (чистую), но, при этом, поскольку норма доходности меньше, чем ставка дисконтирования, считается, что она разрушает стоимость. Если NPV является положительным, это создает ценность.

Приложения в финансовом моделировании

Чтобы оценить чистый дисконтированный доход NPV расчета в примере, аналитик создает подробную модель DCF и узнает стоимость денежных потоков в Excel. Эта финансовая разработка будет включать все доходы, расходы, капитальные затраты и детали бизнеса. Как только основные предположения будут выполнены, аналитик может построить пятилетний прогноз трех финансовых отчетов (о прибылях и убытках, бухгалтерский баланс и денежный поток) и рассчитать свободный финансовый строй фирмы (FCFF), также известный как вольный поток наличности. Наконец, конечная стоимость используется для оценки компании за пределами прогнозируемого периода, и все денежные потоки дисконтируются обратно в настоящее время по средневзвешенной стоимости капитала фирмы.

Эта финансовая разработка будет включать все доходы, расходы, капитальные затраты и детали бизнеса. Как только основные предположения будут выполнены, аналитик может построить пятилетний прогноз трех финансовых отчетов (о прибылях и убытках, бухгалтерский баланс и денежный поток) и рассчитать свободный финансовый строй фирмы (FCFF), также известный как вольный поток наличности. Наконец, конечная стоимость используется для оценки компании за пределами прогнозируемого периода, и все денежные потоки дисконтируются обратно в настоящее время по средневзвешенной стоимости капитала фирмы.

NPV проекта

Оценить задачу обычно проще, чем весь бизнес. Аналогичный подход используется, когда все детали проекта смоделированы в Excel, однако, прогнозируемый период будет действителен во время осуществление задумки, и не будет никакого конечного значения. Как только свободный денежный поток рассчитывается, он может быть дисконтирован обратно в настоящее время либо по WACC фирмы, либо по соответствующей ставке барьера.

График чистой приведенной стоимости (NPV) с течением времени

Примеры притока в расчете NPV — это наиболее часто используемый метод оценки инвестиционных возможностей. И, конечно же, у него есть некоторые недостатки, которые следует тщательно рассмотреть.

Ключевые проблемы для анализа NPV включают:

- Длинный список предположений должен быть прописан и сделан в обязательном порядке (занимает слишком много времени).

- Чувствителен к небольшим изменениям в предположениях и драйверах.

- Легко манипулировать, чтобы получить желаемый результат.

- Не может охватывать выгоды, а также воздействия второго и третьего порядка (т. е. для других частей бизнеса).

- Предполагает постоянную ставку дисконтирования с течением времени.

- Точную корректировку рисков сложно выполнить (сложно получить данные о корреляциях, вероятностях).

Формула

Каждый приток или отток денежных средств дисконтируется до его текущей стоимости. Следовательно, NPV является суммой всех слагаемых,

Следовательно, NPV является суммой всех слагаемых,

T — время движения денежных средств.

i — ставка дисконтирования, то есть доход, который может быть получен за единицу времени для инвестиций с аналогичным риском.

RT — чистый денежный поток, т. е. приток или отток средств в момент времени t. В образовательных целях, R0 обычно ставится слева от суммы, чтобы подчеркнуть ее роль в инвестициях.

Результат этой формулы умножается на годовой чистый приток финансирования и уменьшается на первоначальные денежные затраты, отражающие текущую стоимость. Но в тех случаях, когда потоки не равны по сумме, тогда для ее определения будет использоваться предыдущая формула. То есть нужно рассчитываться каждый NPV в отдельности. Любой поток денежных средств в течение 12 месяцев не будет дисконтироваться для целей, тем не менее, обычные первоначальные инвестиции в течение первого года R0 суммируются как отрицательный поток.

Учитывая пару (T, RT) где N общее количество периодов, чистая приведенная стоимость будет.

Учетная ставка

Сумма, используемая для дисконтирования будущих денежных потоков до приведенной стоимости, является ключевой переменной этого процесса.

В фирмах со средневзвешенной стоимостью капитала (после уплаты налогов) она часто используется, но многие люди считают, что целесообразно применять более высокие ставки дисконтирования для корректировки риска, издержек и других факторов. Переменная величина с более затратными ставками, применяемыми к денежным потокам, происходящим далее на протяжении промежутка времени, может использоваться для отражения премии за кривую доходности по долгосрочным долгам.

Другой подход к выбору коэффициента дисконтирования заключается в определении ставки, которую может вернуть капитал, необходимый для проекта, если он будет инвестирован в альтернативное предприятие. Если, например, определенная сумма для предприятия А, может заработать 5 % в другом месте, то необходимо использовать эту ставку дисконтирования в расчете NPV, чтобы можно было провести прямое сравнение между альтернативами. С этой концепцией связано использование суммы реинвестирования фирмы. Коэффициент может быть определен как норма прибыли для инвестиций фирмы в среднем. При анализе проектов в условиях ограниченного капитала может оказаться целесообразным использовать коэффициент реинвестирования, а не средневзвешенную стоимость капитала фирмы в качестве коэффициента дисконтирования. Он отражает альтернативную стоимость инвестиций, а не возможную более низкую сумму.

С этой концепцией связано использование суммы реинвестирования фирмы. Коэффициент может быть определен как норма прибыли для инвестиций фирмы в среднем. При анализе проектов в условиях ограниченного капитала может оказаться целесообразным использовать коэффициент реинвестирования, а не средневзвешенную стоимость капитала фирмы в качестве коэффициента дисконтирования. Он отражает альтернативную стоимость инвестиций, а не возможную более низкую сумму.

NPV, рассчитанный с использованием переменных ставок дисконтирования (если они известны в течение срока действия инвестиций), может лучше отражать ситуацию, чем по постоянной ставке дисконтирования для всей продолжительности инвестиций.

Для некоторых профессиональных вкладчиков их фонды стремятся к достижению определенной нормы прибыли. В таких случаях эта доходность должна быть выбрана в качестве ставки дисконтирования для расчета NPV. Таким образом, можно сделать прямое сравнение между прибыльностью проекта и желаемой нормой.

В некоторой степени выбор ставки дисконтирования зависит от того, как она будет использоваться. Если цель состоит в том, чтобы просто определить, добавит ли проект ценность для компании, может быть целесообразно, использовать средневзвешенную стоимость капитала фирмы. Если попытаться сделать выбор между альтернативными инвестициями, чтобы максимизировать стоимость фирмы, корпоративный уровень реинвестирования, вероятно, будет лучшим выбором.

Если цель состоит в том, чтобы просто определить, добавит ли проект ценность для компании, может быть целесообразно, использовать средневзвешенную стоимость капитала фирмы. Если попытаться сделать выбор между альтернативными инвестициями, чтобы максимизировать стоимость фирмы, корпоративный уровень реинвестирования, вероятно, будет лучшим выбором.

Источник

Формула для расчета чистой приведенной стоимости (NPV) в Excel

Чистая приведенная стоимость (NPV) является основным компонентом корпоративного бюджетирования. Это комплексный способ рассчитать, будет ли предлагаемый проект финансово жизнеспособным или нет.

Расчет чистой приведенной стоимости охватывает многие финансовые аспекты в одной формуле: потоки денежных средств, стоимость денег во времени, ставка дисконтирования на протяжении всего проекта (обычно средневзвешенная стоимость капитала (WAAC)), конечная стоимость и ликвидационная стоимость.

Ключевые выводы

- Чистая приведенная стоимость (NPV) может помочь компаниям определить финансовую жизнеспособность потенциального проекта.

- Это особенно полезно при сравнении нескольких потенциальных проектов или инвестиций.

- NPV является важным инструментом корпоративного бюджетирования.

- Вы можете использовать Excel для расчета чистой приведенной стоимости вместо того, чтобы вычислять ее вручную.

- Чистая приведенная стоимость, равная нулю или выше, прогнозирует прибыльность проекта или инвестиции; проекты с отрицательным прогнозным убытком NPV.

Нажмите «Играть», чтобы узнать формулу чистой приведенной стоимости

. Как использовать чистую приведенную стоимость

. Чтобы понять NPV в простейших формах, подумайте о том, как работает проект или инвестиция с точки зрения притока и оттока денег. Скажем, вы обдумываете создание фабрики, которая нуждается в первоначальном капитале в размере 100 000 долларов в течение первого года. Поскольку это инвестиции, это отток денежных средств, который можно принять за чистую отрицательную величину. Его также называют первоначальным взносом.

Вы ожидаете, что после того, как фабрика будет успешно создана в первый год с первоначальными инвестициями, она начнет производить продукцию (продукты или услуги) на второй год и далее. Это приведет к чистому притоку денежных средств в виде выручки от реализации продукции завода.

Фабрика зарабатывает 100 000 долларов в течение второго года. Эта сумма увеличивается на 50 000 долларов каждый год в течение пяти лет. Фактические и ожидаемые денежные потоки проекта следующие:

Год-A представляет собой фактические денежные потоки, а годы-P представляют собой прогнозируемые денежные потоки за указанные годы. Отрицательное значение указывает на затраты или инвестиции, а положительное значение представляет приток, доход или приход.

Теперь, как вы решаете, является ли этот проект прибыльным или нет? Задача состоит в том, что вы делаете инвестиции в течение первого года и реализуете денежные потоки в течение многих будущих лет.

Когда необходимо оценить многолетние предприятия, NPV может помочь в принятии финансовых решений при условии, что инвестиции, оценки и прогнозы точны.

Расчеты NPV приводят все денежные потоки (настоящие и будущие) к фиксированному моменту времени в настоящем. Отсюда и термин текущая стоимость. По сути, NPV работает, вычисляя, сколько ожидаемые будущие денежные потоки стоят в настоящее время. Затем он вычитает первоначальные инвестиции из этой приведенной стоимости, чтобы получить чистую приведенную стоимость. Если это значение положительное, проект может быть прибыльным и жизнеспособным. Если это значение отрицательное, проект может быть нерентабельным, и его следует избегать.

Проще говоря:

NPV = (Сегодняшняя стоимость ожидаемых будущих денежных потоков) – (Сегодняшняя стоимость инвестированных денежных средств)

NPV

NPV, превышающая 0 долларов США, указывает на то, что проект может генерировать чистую прибыль. NPV менее 0 долларов указывает на проигрышное предложение. Обычно NPV — это всего лишь одна метрика, используемая компанией наряду с другими, чтобы решить, стоит ли инвестировать.

NPV менее 0 долларов указывает на проигрышное предложение. Обычно NPV — это всего лишь одна метрика, используемая компанией наряду с другими, чтобы решить, стоит ли инвестировать.

2 способа расчета чистой приведенной стоимости в Excel

Существует два метода расчета чистой приведенной стоимости в Excel. Вы можете использовать базовую формулу, рассчитать текущую стоимость каждого компонента для каждого года отдельно, а затем просуммировать их все. Или вы можете использовать встроенную в Excel функцию NPV.

1. Использование приведенной стоимости для расчета чистой приведенной стоимости

Используя цифры из приведенного выше примера, предположим, что проекту потребуются первоначальные затраты в размере 250 000 долларов США в нулевом году. Начиная со второго года (первый год) проект начинает генерировать приток в размере 100 000 долларов США. Они увеличиваются на 50 000 долларов каждый год до пятого года, когда проект будет завершен.

WACC используется компанией в качестве ставки дисконтирования при составлении бюджета для нового проекта. Для этого проекта это 10%.

Для этого проекта это 10%.

Формула приведенной стоимости применяется к каждому из денежных потоков с нулевого по пятый год. Например, денежный поток в размере -250 000 долларов приводит к той же приведенной стоимости в течение нулевого года. Приток в первый год в размере 100 000 долларов в течение второго года приводит к приведенной стоимости в размере 90 909 долларов. Приток 2-го года в размере 150 000 долларов стоит 123 967 долларов и так далее.

Расчет приведенной стоимости за каждый год и последующее их суммирование дает чистую приведенную стоимость в размере 472 169 долларов, как показано выше.

2. Использование функции NPV для расчета NPV

Второй метод Excel использует встроенную функцию NPV. Для этого требуется ставка дисконтирования (опять же, представленная WACC) и ряд денежных потоков с 1 по последний год. Убедитесь, что вы не включили в формулу денежный поток нулевого года (первоначальные затраты).

Результат использования функции NPV для примера составляет 722 169 долларов. Затем, чтобы вычислить окончательный NPV, вычтите первоначальные затраты из значения, полученного с помощью функции NPV. NPV = 722 169 – 250 000 долларов США, или 472 169 долларов США..

Затем, чтобы вычислить окончательный NPV, вычтите первоначальные затраты из значения, полученного с помощью функции NPV. NPV = 722 169 – 250 000 долларов США, или 472 169 долларов США..

Это вычисленное значение соответствует значению, полученному с помощью первого метода.

excel

Несмотря на то, что Excel является отличным инструментом для выполнения быстрых и точных расчетов, могут возникать ошибки. Поскольку простая ошибка может привести к неправильным результатам, важно соблюдать осторожность при вводе данных.

Плюсы и минусы двух методов

Аналитики, инвесторы и экономисты могут использовать любой из методов, предварительно оценив их плюсы и минусы.

Метод 1

Про

Многие предпочитают метод приведенной стоимости для финансового моделирования, потому что его расчеты и цифры прозрачны и легко проверяются.

Кон

К сожалению, для этого требуется несколько ручных шагов. Это требует времени и может привести к ошибкам ввода.

Это требует времени и может привести к ошибкам ввода.

Метод 2

Про

Метод функции NPV Метода 2 может быть проще и требует меньше усилий, чем метод 1.

Более того, несмотря на нереалистичное предположение о том, что все денежные потоки получены в конце года, при необходимости денежные потоки можно дисконтировать в середине года (здесь может помочь функция XNPV). Это дает лучшее представление о денежных потоках после уплаты налогов в течение года.

Кон

С другой стороны, первоначальные денежные затраты должны быть вычтены вручную, что может быть упущено пользователями Excel.

Кроме того, для целей финансового моделирования и аудита с помощью второго метода сложнее, чем первого метода, определить расчеты, используемые цифры, то, что жестко запрограммировано, и то, что вводится пользователями.

Что такое чистая приведенная стоимость?

Чистая приведенная стоимость представляет собой разницу между приведенной стоимостью притока денежных средств и приведенной стоимостью оттока денежных средств за определенный период времени. Это показатель, который помогает компаниям предвидеть, будут ли проект или инвестиции прибыльными. NPV играет важную роль в процессе составления бюджета компании и принятии инвестиционных решений.

Это показатель, который помогает компаниям предвидеть, будут ли проект или инвестиции прибыльными. NPV играет важную роль в процессе составления бюджета компании и принятии инвестиционных решений.

Как интерпретировать NPV?

Чистая приведенная стоимость в размере 0 долларов или выше является хорошим признаком. Это указывает на то, что проект будет прибыльным. Чистая текущая стоимость менее 0 долларов означает, что проект финансово невыполним и, возможно, его следует избегать.

Можно ли рассчитать чистую приведенную стоимость с помощью Excel?

Да. Хотя вы можете рассчитать NPV вручную, вы можете использовать формулу NPV в Excel или использовать функцию NPV, чтобы получить значение быстрее. Существует также функция XNPV, которая более точна, когда у вас есть различные денежные потоки, происходящие в разное время.

Практический результат

Чистая приведенная стоимость может быть очень полезна компаниям для эффективного составления корпоративного бюджета. Excel также может быть полезен для расчета чистой приведенной стоимости.

Excel также может быть полезен для расчета чистой приведенной стоимости.

Какой бы метод Excel ни использовался, полученный результат будет настолько хорош, насколько хороши значения, вставленные в формулы. Поэтому убедитесь, что вы как можно более точны при определении значений, которые будут использоваться для прогнозов денежных потоков, прежде чем рассчитывать NPV.

Объяснение срока окупаемости, формула и способ его расчета

Что такое срок окупаемости?

Срок окупаемости относится к количеству времени, которое требуется для возмещения стоимости инвестиций. Проще говоря, это период времени, в течение которого инвестиции достигают точки безубыточности.

Люди и корпорации в основном вкладывают свои деньги, чтобы получить окупаемость, поэтому срок окупаемости так важен. По сути, чем короче срок окупаемости инвестиций, тем более привлекательными они становятся. Определение периода окупаемости полезно для всех и может быть сделано путем деления первоначальных инвестиций на средние денежные потоки.

Ключевые выводы

- Период окупаемости — это период времени, который требуется для возмещения стоимости инвестиций, или период времени, необходимый инвестору для достижения точки безубыточности.

- Более короткие сроки окупаемости означают более привлекательные инвестиции, а более длительные сроки окупаемости менее желательны.

- Срок окупаемости рассчитывается путем деления суммы инвестиции на годовой денежный поток.

- Управляющие счетами и фондами используют период окупаемости, чтобы определить, стоит ли делать инвестиции.

- Одним из недостатков периода окупаемости является то, что он не учитывает временную стоимость денег.

Срок окупаемости

Понимание периода окупаемости

Период окупаемости — это метод, обычно используемый инвесторами, финансовыми специалистами и корпорациями для расчета доходности инвестиций. Он помогает определить, сколько времени потребуется для возмещения первоначальных затрат, связанных с инвестициями. Этот показатель полезен перед принятием каких-либо решений, особенно когда инвестору необходимо быстро оценить инвестиционное предприятие.

Этот показатель полезен перед принятием каких-либо решений, особенно когда инвестору необходимо быстро оценить инвестиционное предприятие.

Срок окупаемости можно рассчитать по следующей формуле:

п а у б а с к п е р я о д знак равно С о с т о ф я н в е с т м е н т ÷ А в е р а грамм е А н н ты а л С а с час Ф л о ж Срок окупаемости = Стоимость инвестиций ÷ Среднегодовой денежный поток PaybackPeriod=CostofInvestment÷AverageAnnualCashFlow

Чем короче окупаемость, тем более желательны инвестиции. И наоборот, чем дольше срок окупаемости, тем менее желательным он становится. Например, если установка солнечных панелей стоит 5000 долларов, а ежемесячная экономия составляет 100 долларов, то для достижения периода окупаемости потребуется 4,2 года. В большинстве случаев это довольно хороший период окупаемости, поскольку эксперты говорят, что владельцам жилых домов в Соединенных Штатах может потребоваться до восьми лет, чтобы окупить свои инвестиции.

Бюджетирование капиталовложений является ключевым видом деятельности в корпоративных финансах. Одной из наиболее важных концепций, которую должен усвоить каждый корпоративный финансовый аналитик, является то, как оценивать различные инвестиции или операционные проекты, чтобы определить наиболее прибыльный проект или инвестицию. Один из способов, которым корпоративные финансовые аналитики делают это, — период окупаемости.

Хотя расчет периода окупаемости полезен при составлении финансового и капитального бюджета, этот показатель находит применение и в других отраслях. Его могут использовать домовладельцы и предприятия для расчета окупаемости энергоэффективных технологий, таких как солнечные панели и теплоизоляция, включая техническое обслуживание и модернизацию.

Средние денежные потоки представляют собой деньги, входящие и выходящие из инвестиции. Притоки — это любые статьи, которые идут на инвестиции, такие как депозиты, дивиденды или прибыль. Отток денежных средств включает любые сборы или сборы, которые вычитаются из баланса.

Период окупаемости и планирование капиталовложений

Есть одна проблема с расчетом периода окупаемости. В отличие от других методов бюджетирования капитала, период окупаемости игнорирует временную стоимость денег (TVM). Это идея о том, что деньги сегодня стоят больше, чем такая же сумма в будущем, из-за потенциала заработка на нынешних деньгах.

Большинство формул капитального бюджета, таких как чистая приведенная стоимость (NPV), внутренняя норма прибыли (IRR) и дисконтированный денежный поток, учитывают TVM. Поэтому, если вы платите инвестору завтра, это должно включать альтернативные издержки. TVM — это концепция, которая присваивает значение этой альтернативной стоимости.

Срок окупаемости не учитывает временную стоимость денег и определяется путем подсчета количества лет, необходимых для возмещения вложенных средств. Например, если для возмещения стоимости инвестиций требуется пять лет, срок окупаемости составляет пять лет.

Этот период не учитывает того, что происходит после того, как произойдет окупаемость. Следовательно, он игнорирует общую рентабельность инвестиций. Таким образом, многие менеджеры и инвесторы предпочитают использовать NPV в качестве инструмента для принятия инвестиционных решений. NPV представляет собой разницу между приведенной стоимостью поступающих денежных средств и текущей стоимостью исходящих денежных средств за определенный период времени.

Следовательно, он игнорирует общую рентабельность инвестиций. Таким образом, многие менеджеры и инвесторы предпочитают использовать NPV в качестве инструмента для принятия инвестиционных решений. NPV представляет собой разницу между приведенной стоимостью поступающих денежных средств и текущей стоимостью исходящих денежных средств за определенный период времени.

Некоторые аналитики предпочитают метод окупаемости за его простоту. Другим нравится использовать его в качестве дополнительной точки отсчета в рамках принятия решений по бюджету капиталовложений.

Пример периода окупаемости

Вот гипотетический пример, показывающий, как работает период окупаемости. Предположим, компания А инвестирует 1 миллион долларов в проект, который, как ожидается, будет экономить 250 000 долларов в год. Если мы разделим 1 миллион долларов на 250 000 долларов, мы получим период окупаемости этих инвестиций в четыре года.

Рассмотрим другой проект, который стоит 200 000 долларов без соответствующей экономии наличных средств, благодаря чему компания будет получать дополнительные 100 000 долларов в год в течение следующих 20 лет на уровне 2 миллионов долларов. Понятно, что второй проект может принести компании вдвое больше денег, но сколько времени потребуется, чтобы окупить инвестиции?

Понятно, что второй проект может принести компании вдвое больше денег, но сколько времени потребуется, чтобы окупить инвестиции?

Ответ находится путем деления 200 000 долларов на 100 000 долларов, что равно двум годам. Второй проект окупится быстрее, а потенциал прибыли компании больше. Основываясь исключительно на методе периода окупаемости, второй проект является лучшей инвестицией.

Что такое хороший период окупаемости?

Наилучший срок окупаемости – кратчайший из возможных. Получение возмещения или возмещение первоначальной стоимости проекта или инвестиции должно быть достигнуто настолько быстро, насколько это возможно. Однако не все проекты и инвестиции имеют одинаковый временной горизонт, поэтому кратчайший возможный период окупаемости должен быть вложен в более широкий контекст этого временного горизонта. Например, срок окупаемости проекта по благоустройству дома может составлять десятилетия, тогда как срок окупаемости строительного проекта может составлять пять лет или меньше.

Является ли период окупаемости тем же самым, что и точка безубыточности?

Хотя эти два термина связаны, они не совпадают. Точка безубыточности — это цена или стоимость, на которую должны подняться инвестиции или проект, чтобы покрыть первоначальные затраты или затраты. Срок окупаемости показывает, сколько времени потребуется для достижения безубыточности.

Как рассчитать срок окупаемости?

Период окупаемости = Первоначальные инвестиции ÷ Годовой денежный поток

Каковы недостатки использования периода окупаемости?

Как видно из приведенного выше уравнения, расчет периода окупаемости является простым. Он не учитывает временную стоимость денег, влияние инфляции или сложность инвестиций, которые могут иметь неравномерный денежный поток во времени.

Дисконтированный срок окупаемости часто используется для лучшего учета некоторых недостатков, таких как использование приведенной стоимости будущих денежных потоков. По этой причине простой период окупаемости может быть благоприятным, в то время как дисконтированный период окупаемости может указывать на неблагоприятные инвестиции.

Когда компания будет использовать период окупаемости для планирования капиталовложений?

Период окупаемости предпочтительнее, когда компания испытывает трудности с ликвидностью, потому что он может показать, сколько времени потребуется, чтобы возместить деньги, заложенные в проект. Если краткосрочные денежные потоки вызывают беспокойство, короткий период окупаемости может быть более привлекательным, чем долгосрочные инвестиции с более высокой чистой приведенной стоимостью.

Практический результат

Период окупаемости говорит вам, сколько времени потребуется, чтобы инвестиции окупились — чтобы окупились первоначальные вложения денег. Часто желательны более короткие периоды окупаемости, но соответствующие сроки будут варьироваться в зависимости от типа проекта или инвестиций и ожиданий тех, кто их осуществляет. Инвесторы могут использовать окупаемость в сочетании с рентабельностью инвестиций (ROI), чтобы определить, стоит ли инвестировать или открывать сделку.

Об авторе