Npv определение: Что такое чистая приведенная стоимость. Объясняем простыми словами — Секрет фирмы

III. Состав, порядок определения значений показателей и критериев финансовой эффективности инвестиционного проекта \ КонсультантПлюс

III. Состав, порядок определения значений показателей

и критериев финансовой эффективности инвестиционного проекта

11. Показателями финансовой эффективности инвестиционного проекта, структурированного с применением рассматриваемого инвестиционного механизма, являются:

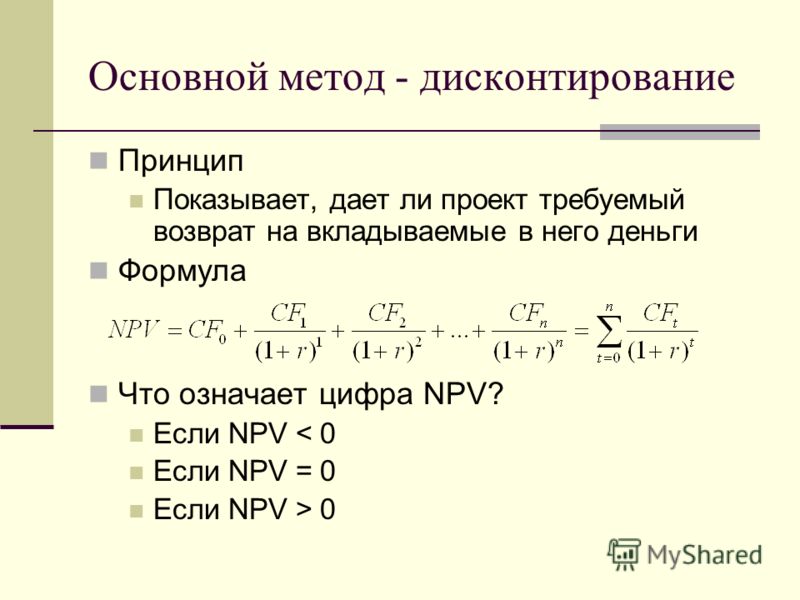

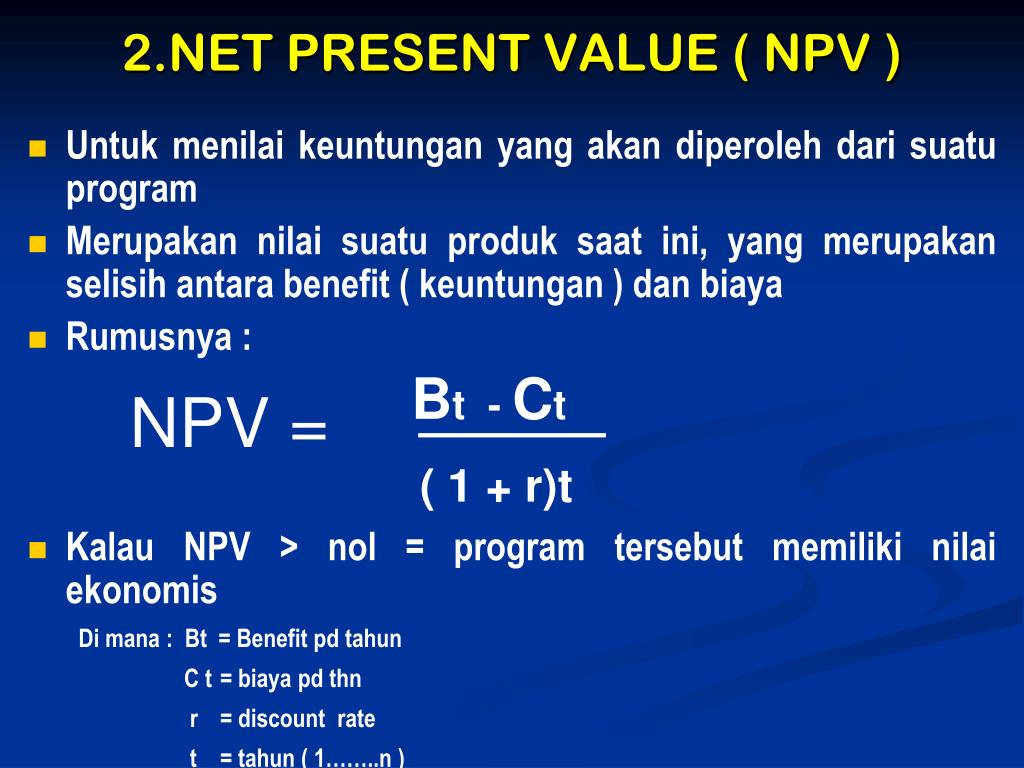

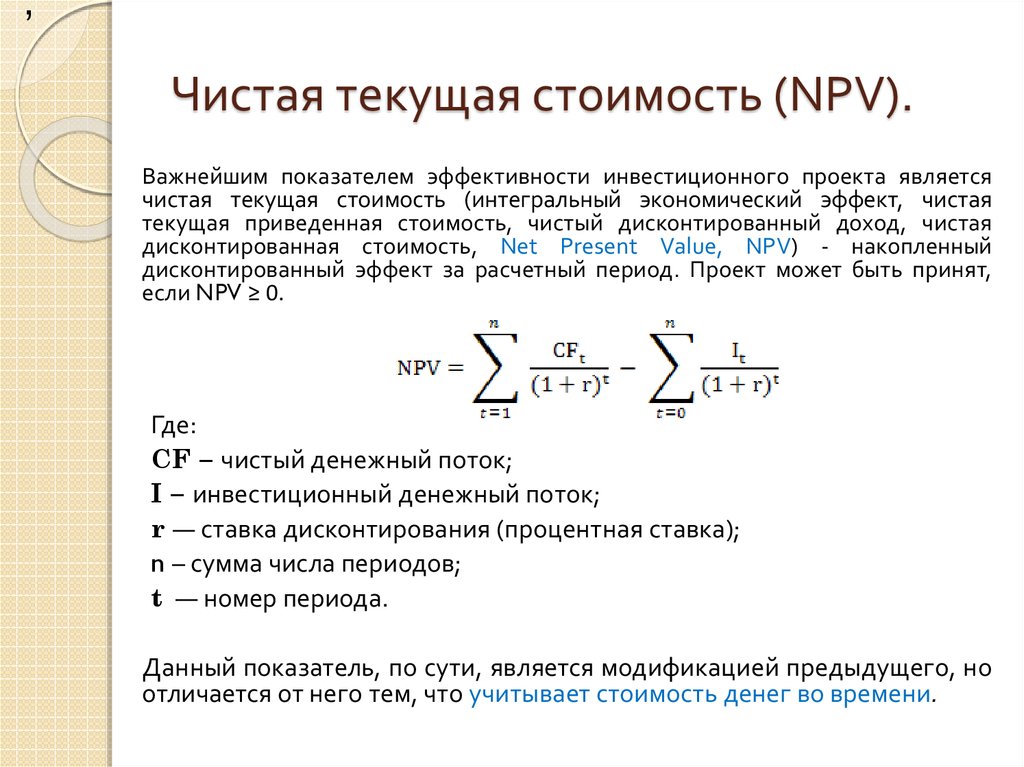

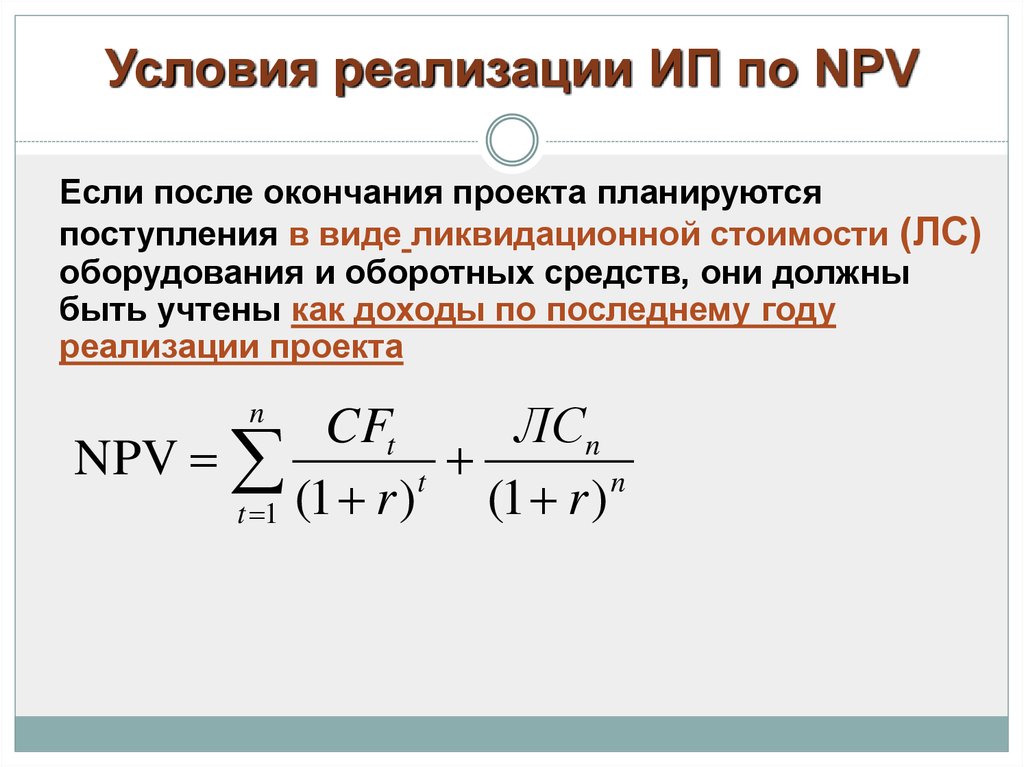

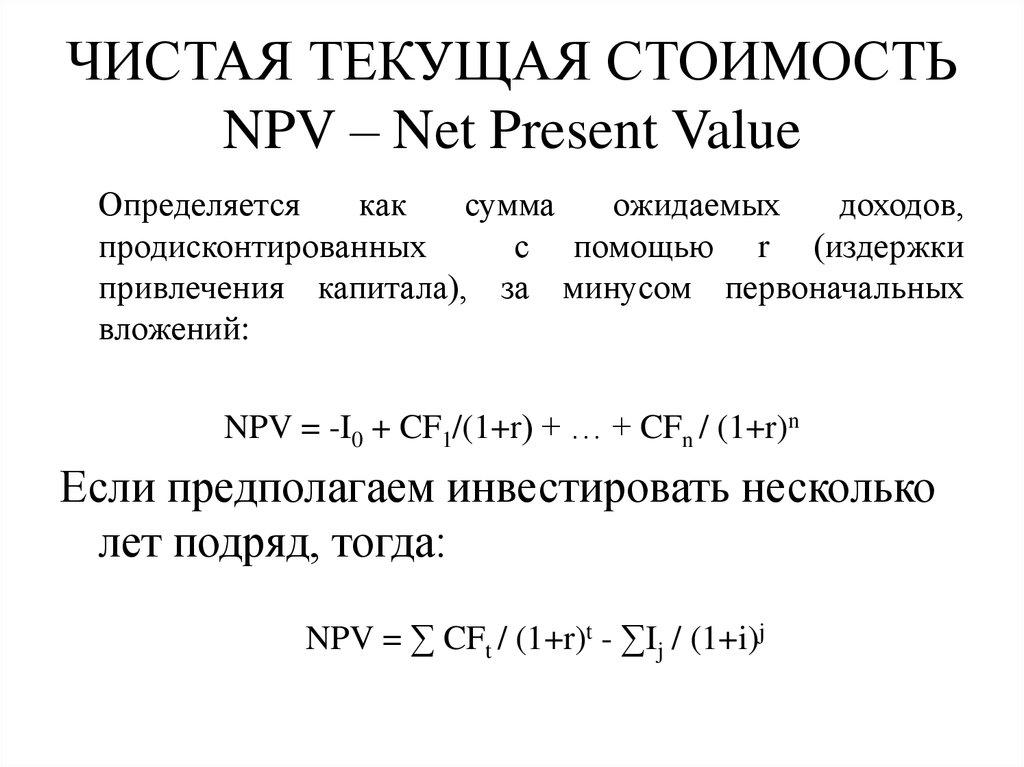

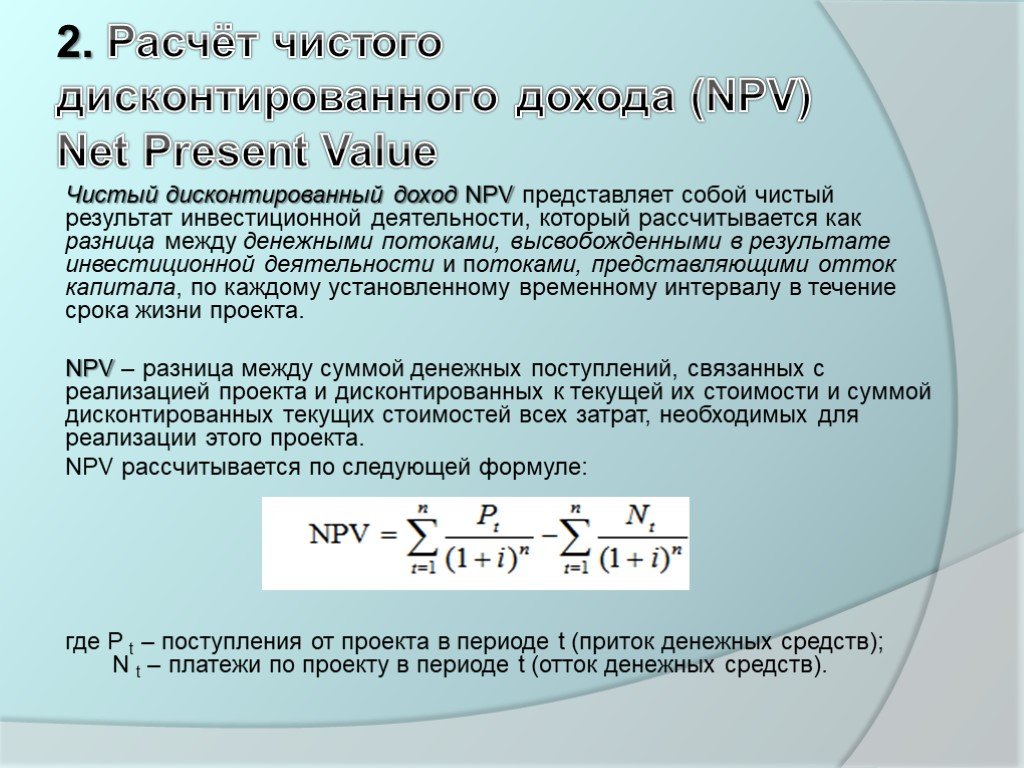

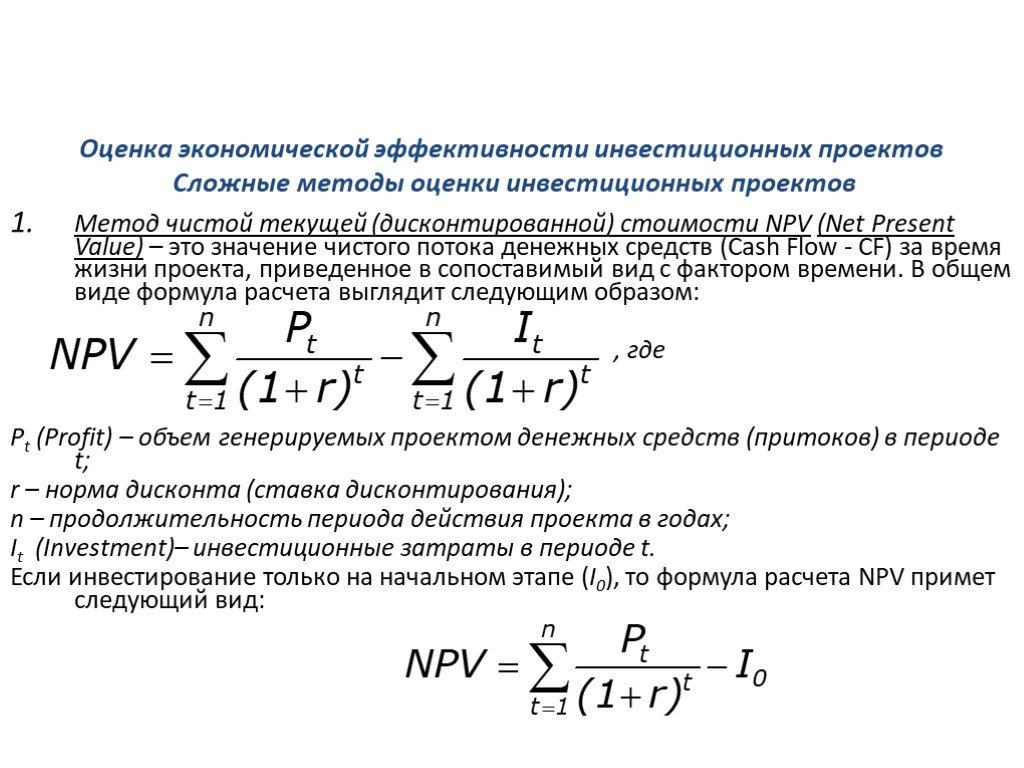

11.1. Чистая приведенная стоимость (NPV).

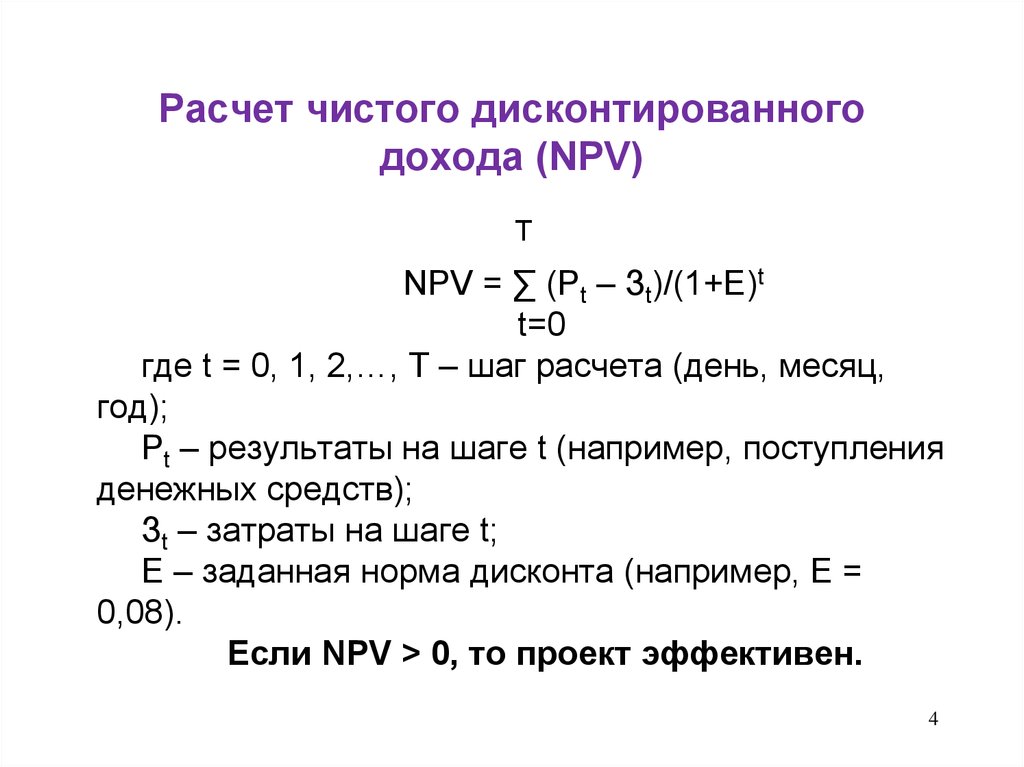

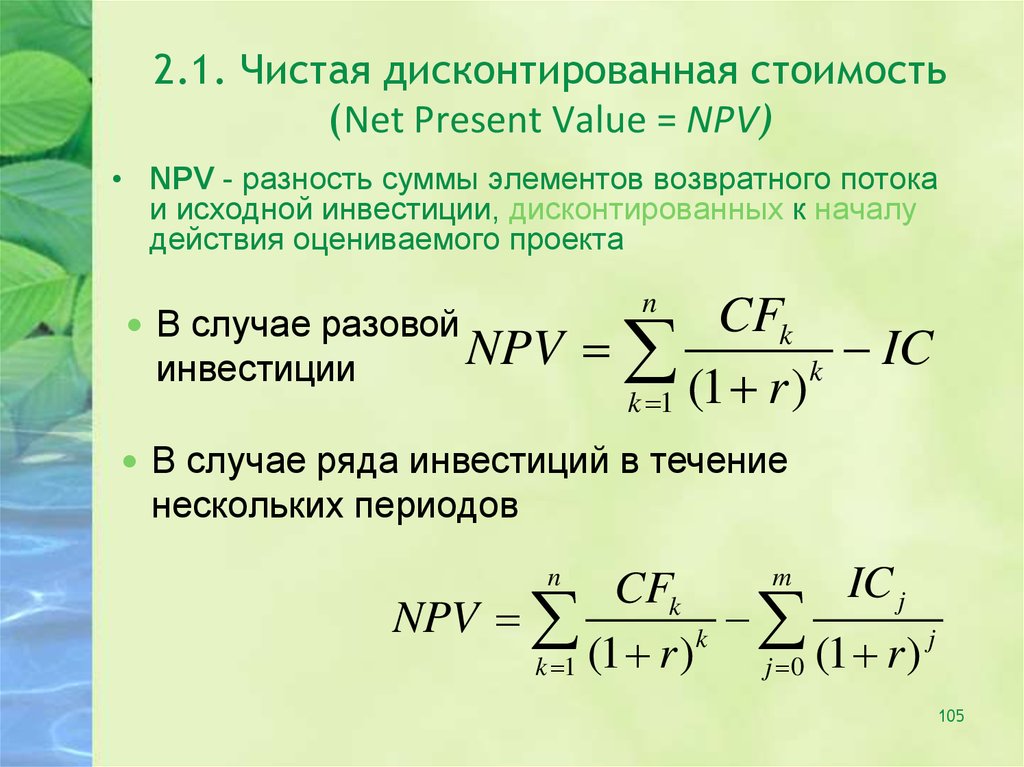

11.1.1. Под чистой приведенной стоимостью (NPV) инвестиционного проекта понимается прогнозная сумма чистых денежных потоков от реализации инвестиционного проекта, приведенных к текущему моменту (моменту оценки инвестиционного проекта) путем дисконтирования.

11.1.2. Чистая приведенная стоимость рассчитывается для инвестиционного проекта в целом и на собственный капитал частного партнера .

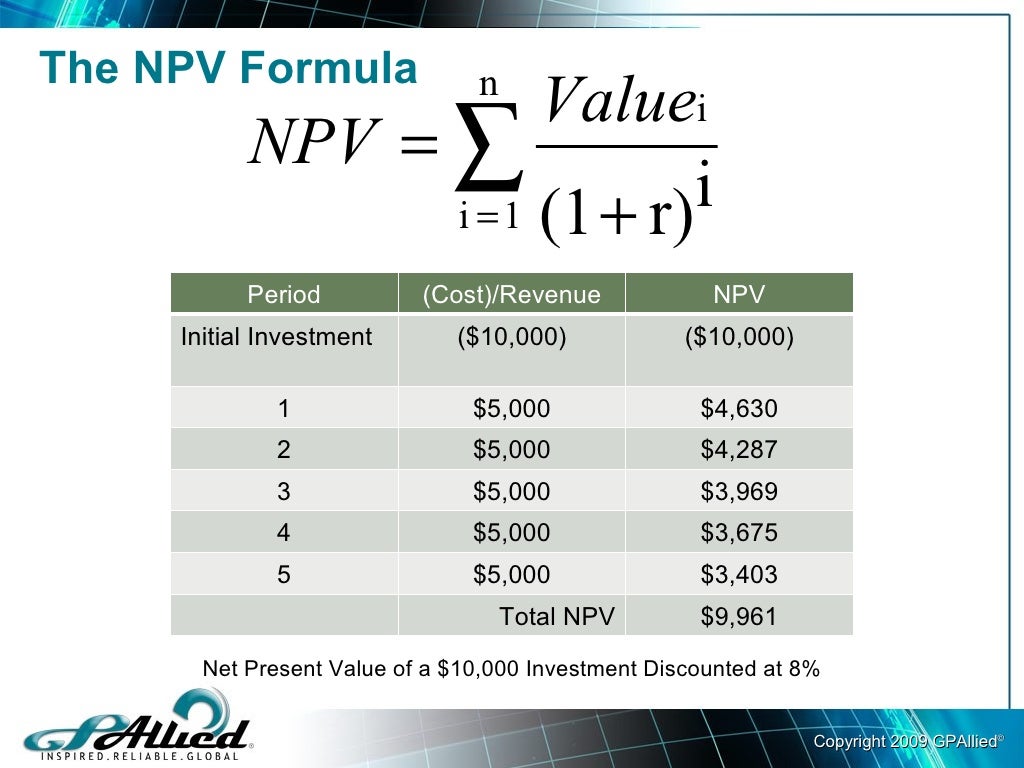

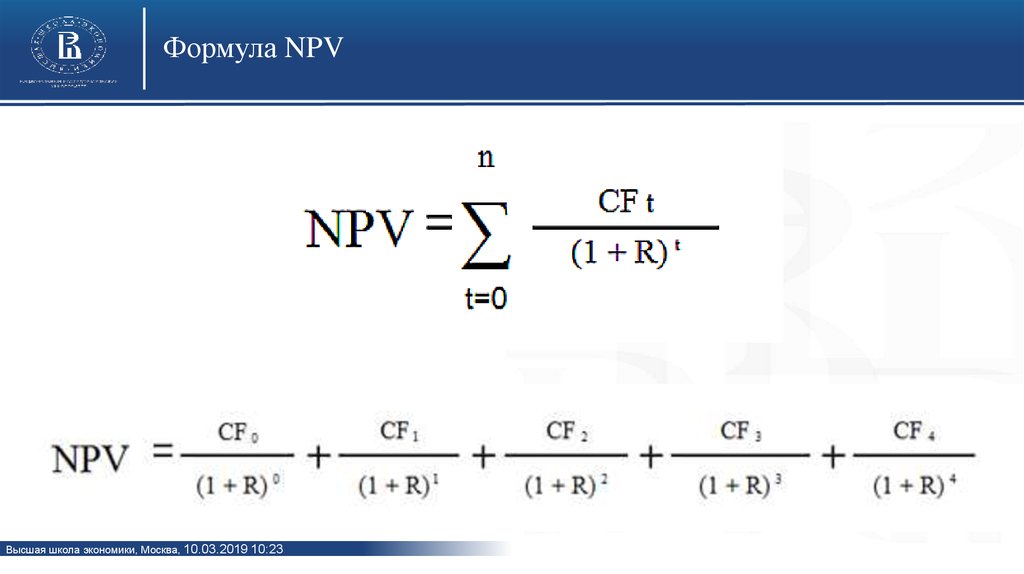

11.1.3. Значение показателя чистой приведенной стоимости для инвестиционного проекта в целом определяется по следующей формуле:

где:

— свободный денежный поток от инвестиционного проекта в период t;

— средневзвешенная стоимость капитала инвестиционного проекта на начало периода i в годовом исчислении;

i, t — период времени;

T — количество лет в прогнозном периоде.

11.1.4. Значение показателя чистой приведенной стоимости на собственный капитал частного партнера определяется по следующей формуле:

где:

— свободный денежный поток на собственный капитал в период t;

— ставка дисконтирования для частного партнера;

t — период времени;

T — количество лет в прогнозном периоде.

11.1.5. Свободный денежный поток от инвестиционного проекта в каждом периоде t определяется по формуле:

где:

— чистый операционный денежный поток инвестиционного проекта в периоде;

— чистый инвестиционный денежный поток инвестиционного проекта в периоде t;

t — период времени.

11.1.6. Свободный денежный поток на собственный капитал в периоде t определяется по формуле:

где:

— чистый операционный денежный поток инвестиционного проекта в периоде t;

— чистый инвестиционный денежный поток инвестиционного проекта в периоде t;

— денежный поток по заемному финансированию за период t;

— величина бюджетных ассигнований за период t;

t — период времени.

11.1.7. Средневзвешенная стоимость капитала инвестиционного проекта на начало периода t рассчитывается по следующей формуле:

где:

— средневзвешенная стоимость собственного капитала частного партнера на начало периода t;

— средневзвешенная стоимость заемного капитала частного партнера на начало периода t;

— требуемая доходность на вложение капитала из средств бюджета, значение которой рассчитывается Министерством финансов Российской Федерации;

— величина собственного капитала частного партнера в периоде;

— величина заемного капитала частного партнера в периоде t;

— суммарная величина бюджетных ассигнований в периоде t;

— ставка налога на прибыль;

t — период времени.

11.1.8. Расчет показателя осуществляется в ценах базового года с учетом индексов-дефляторов, рассчитанных по прогнозу Министерства экономического развития Российской Федерации: дефлятора капитальных вложений, дефлятора ВВП и индекса потребительских цен.

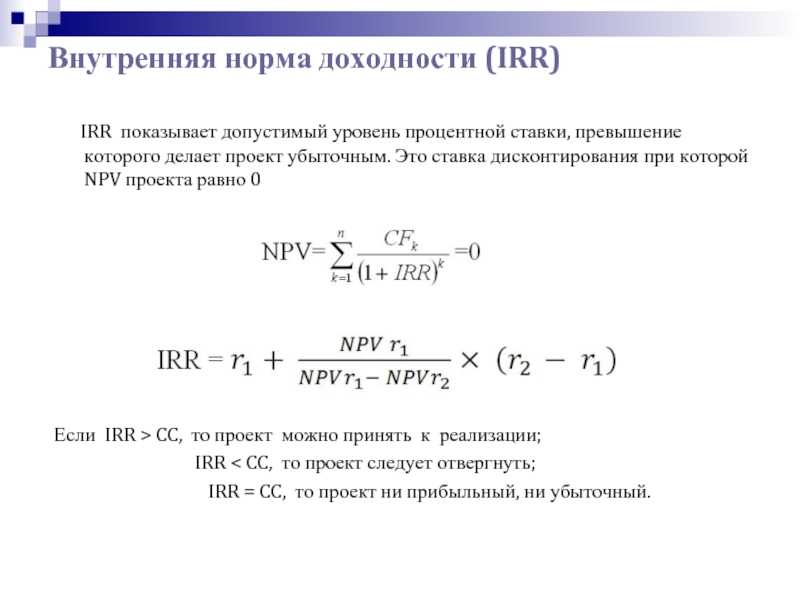

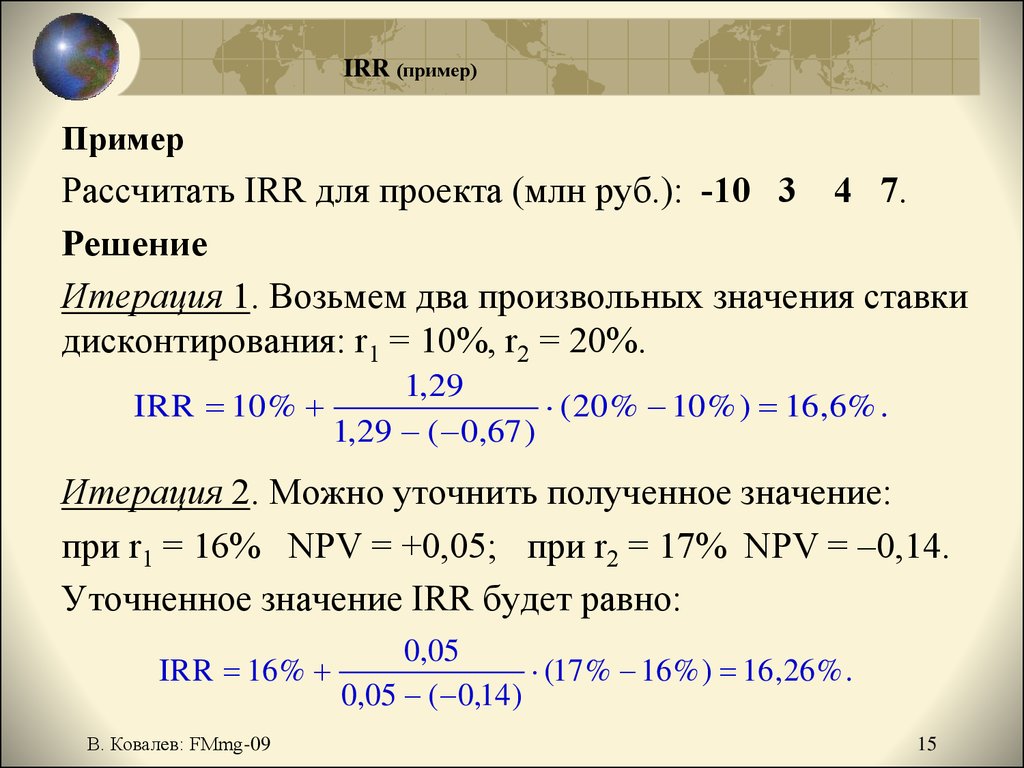

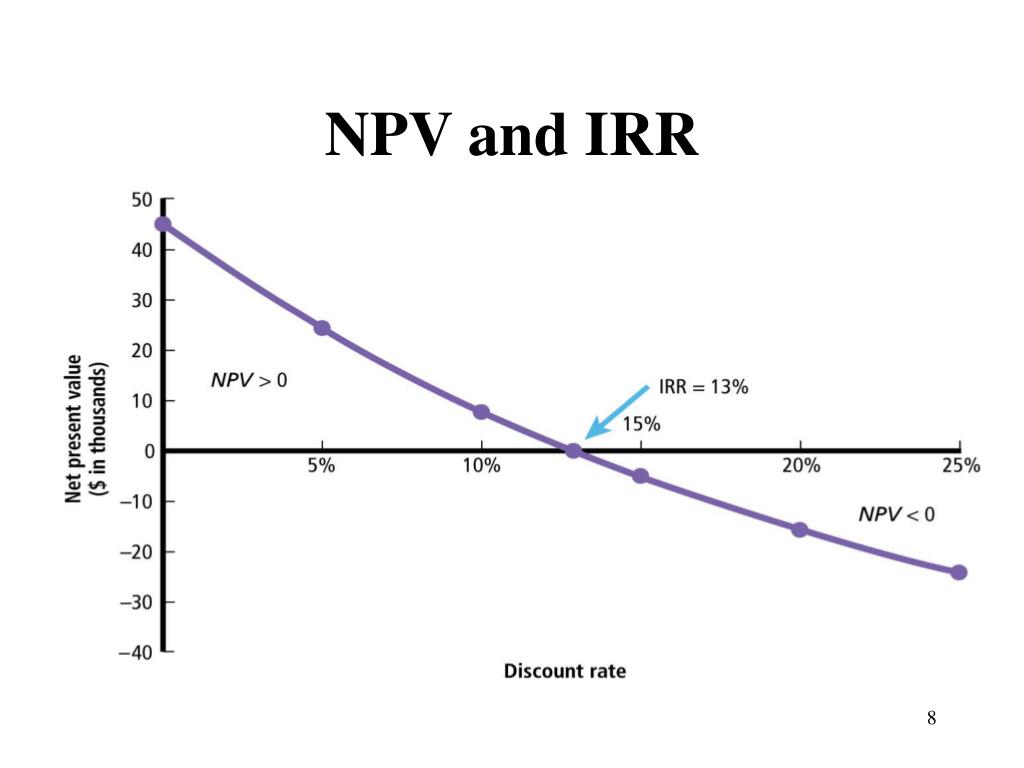

11.2. Внутренняя норма доходности инвестиционного проекта (IRR).

11.2.1. Под внутренней нормой доходности (IRR) инвестиционного проекта понимается значение ставки дисконтирования, при которой чистая приведенная стоимость инвестиционного проекта (NPV) равна нулю.

11.2.2. Значение показателя внутренней нормы доходности рассчитывается для инвестиционного проекта в целом и для частного партнера .

11.2.3. Значение показателя внутренней нормы доходности для инвестиционного проекта в целом рассчитывается исходя из следующего условия:

где:

— свободный денежный поток от проекта в период t;

t — период времени;

T — количество лет в прогнозном периоде.

11.2.4. Значение показателя внутренней нормы доходности для частного партнера рассчитывается исходя из следующего условия:

где:

— свободный денежный поток от проекта в период t;

t — период времени;

Т — количество лет в прогнозном периоде.

11.3. Дисконтированный период окупаемости (DPP).

11.3.1. Под дисконтированным периодом окупаемости инвестиционного проекта понимается период времени, в течение которого первоначальные вложения и другие затраты, связанные с инвестиционным проектом, покрываются суммарными дисконтированными доходами от его осуществления. Под дисконтированными доходами понимаются доходы, приведенные путем дисконтирования к текущему моменту времени.

11.3.2. Значение показателя дисконтированного периода окупаемости инвестиционного проекта рассчитывается для инвестиционного проекта в целом и для частного партнера .

11.3.3. Значение показателя дисконтированного периода окупаемости инвестиционного проекта в целом рассчитывается исходя из следующего условия:

где:

— свободный денежный поток по инвестиционному проекту в период t;

— средневзвешенная стоимость капитала инвестиционного проекта на начало периода t в годовом исчислении.

t — период времени.

11.3.4. Значение показателя дисконтированного периода окупаемости инвестиционного проекта для частного партнера рассчитывается исходя из следующего условия:

где:

— денежный поток для частного партнера в период t;

— ставка дисконтирования для частного партнера на начало периода t в годовом исчислении;

t — период времени.

11.3.5. При расчете показателя предполагается, что все инвестиции к моменту времени Т осуществлены.

11.4. Коэффициент покрытия долга (DSCR).

Расчет указанного показателя рекомендуется осуществлять для каждого периода времени t начиная с начала эксплуатации объекта, созданного (реконструированного) в рамках реализации инвестиционного проекта, в котором осуществляется выплата по кредитам и займам, включая процентные расходы, по следующей формуле:

где:

— денежные поступления от инвестиционной деятельности, осуществляемой в рамках реализации инвестиционного проекта, за период времени t;

— денежные поступления от операционной деятельности, осуществляемой в рамках реализации инвестиционного проекта, за период времени t;

— резерв денежных средств за период t;

— предоставленные заемные средства за период t;

— предоставленные собственные средства частного инвестора за период t;

— процентные выплаты по кредитам и займам за период t;

— выплаты основной суммы долга по кредитам и займам за период t;

t — период времени.

11.5. Критериями эффективности применения инвестиционного механизма в отношении показателей финансовой эффективности инвестиционного проекта являются следующие условия:

11.5.1. Значение показателя чистой приведенной стоимости (NPV) для проекта в целом — не ниже нуля .

11.5.2. Значение показателя чистой приведенной стоимости (NPV) на собственный капитал частного партнера — не ниже нуля .

11.5.3. Значение показателя внутренней нормы доходности (IRR) для проекта в целом — более значения средневзвешенной стоимости капитала инвестиционного проекта .

11.5.4. Значение показателя внутренней нормы доходности (IRR) для частного партнера — более значения ставки дисконтирования денежных потоков частного партнера .

11.5.5. Значение показателя дисконтированного периода окупаемости для проекта в целом (DPP) — не более 30 лет .

11.5.6. Значение показателя дисконтированного периода окупаемости для частного партнера (DPP) — не более 30 лет .

11.5.7. Значение показателя коэффициента покрытия выплат по кредитам и займам (DSCR) во всех периодах реализации проекта — не менее .

11.6. Применение инвестиционного механизма при реализации инициируемого проекта признается эффективным в случае удовлетворения значений всех показателей инвестиционного проекта условиям критериев финансовой эффективности.

Специальное законодательство о НПВ

Описание

Многие государства-члены и международное сообщество, стремясь защитить здоровье населения, изучили широкий спектр законодательных мер, направленных на борьбу с динамичным рынком НПВ, особенно с учетом их быстрого появления и с попытками производителей обходить законодательство, многоплановостью проблемы и нехваткой данных, позволяющих оценить весь ущерб. Использовался ряд существующих законодательных мер и (или) правил, которые применялись в отношении именно НПВ для противодействия их быстрому распространению.

В последние годы некоторые страны добавили НПВ в действующее законодательство о контроле над наркотиками или приняли новое законодательство, которое, например, устанавливает контроль над НПВ на основе их воздействия на центральную нервную систему. Такое специальное законодательство об НПВ, также известное как «законодательство, основанное на эффекте*», было принято для защиты потребителей от рисков, связанных с неизученными, неизвестными и потенциально опасными веществами, и для снижения предложения в местах продажи, часто именуемых «хэд-шопы» («магазины для головы»).

Такое специальное законодательство об НПВ, также известное как «законодательство, основанное на эффекте*», было принято для защиты потребителей от рисков, связанных с неизученными, неизвестными и потенциально опасными веществами, и для снижения предложения в местах продажи, часто именуемых «хэд-шопы» («магазины для головы»).

В качестве одного из примеров такого подхода, «каннабимиметические соединения» определяются как «любое вещество, которое является агонистом каннабиноидного рецептора 1-го типа (рецептора CB1), что было подтверждено исследованиями специфического связывания и функциональным анализом» в рамках определенных структурных классов, предусмотренных законодательством.

В качестве другого примера, при рассмотрении способности веществ оказывать психоактивное воздействие, сообщается, что «вещество оказывает психоактивное воздействие на человека, если «посредством стимуляции или угнетения центральной нервной системы человека оно влияет на психическое функционирование или эмоциональное состояние человека»». При использовании данного законодательного подхода предусматривается исключение ряда веществ.

При использовании данного законодательного подхода предусматривается исключение ряда веществ.

* Информацию о воздействии контролируемых веществ и НПВ на центральную нервную систему см. в публикации УНП ООН «Терминология и информация по наркотическим средствам».

Обсуждение

- Данный подход может требовать разработки и использования стандартизованных лабораторных анализов для определения фармакологических свойств веществ и, таким образом, диапазона их психоактивных эффектов.

- Такой лабораторный анализ также может использоваться для определения активности веществ и, как таковой, может помочь выявлению особенно вредных веществ на ранней стадии.

- Теоретически, данный подход способен избавить от необходимости постоянного обновления списков контролируемых веществ каждый раз, когда на рынке появляется новое вещество.

- В законодательстве данного типа может отсутствовать необходимость перечисления конкретных веществ; скорее, вещества группируются по разным типам эффекта (например, стимуляторы ЦНС или галлюциногены).

Могут возникать непреднамеренные негативные последствия для легальных производителей и поставщиков веществ для медицинских и (или) исследовательских целей, у которых может отсутствовать возможность проверить, подпадает ли производимое или продаваемое ими вещество под действие законодательства, и которые могут из-за этого сталкиваться с риском судебного преследования.

Могут возникать непреднамеренные негативные последствия для легальных производителей и поставщиков веществ для медицинских и (или) исследовательских целей, у которых может отсутствовать возможность проверить, подпадает ли производимое или продаваемое ими вещество под действие законодательства, и которые могут из-за этого сталкиваться с риском судебного преследования.

- Поскольку могут возникать сложности с пониманием данного подхода, должны быть предоставлены инструменты, облегчающие понимание законодательства.

- Необходимо вносить ясность в стандарты подтверждений и доказательств, необходимых для судебного преследования и осуждения за любое нарушение такого законодательства.

- Данный тип законодательства позволил закрыть магазины, торгующие НПВ, хотя есть свидетельства того, что продажи перешли к «уличным дилерам» и в Интернет.

- Доказательство того, что НПВ предназначались для использования ввиду наличия у них психоактивных эффектов, может быть сложной задачей при обвинении, поскольку многие продукты, содержащие НПВ, маркируются «не для потребления человеком» или «исследовательские химические препараты».

- Правоприменение данного типа законодательства может оспариваться в судах, поскольку определение «психоактивности» остается неясным. Некоторые законодательные акты требуют, чтобы «психоактивные» эффекты были «значительными», но смысл этого термина неясен.

Какие страны использовали специальное законодательство о НПВ?

При помощи раскрывающегося меню выберите «Specific NPS legislation» (Специальное законодательство о НПВ) из списка законодательных подходов. На карте отобразятся все страны, в которых данный подход реализован. Кликните по карте, чтобы увидеть список стран в таблице справа.

Карта доступна только на английском языке. Ниже приведен перевод используемых законодательных подходов.

** Эта карта создана коммерческим программным обеспечением. Указанные границы и названия, а также обозначения, использованные на этой карте, не означают официального одобрения или принятия Организацией Объединенных Наций.

В поисковой базе данных Консультативного портала УНП ООН по раннему предупреждению перечислены и описаны национальные законодательные подходы к НПВ по странам (территориям) и типам подхода. По возможности приводятся ссылки на соответствующее национальное законодательство.

По возможности приводятся ссылки на соответствующее национальное законодательство.

Чистая приведенная стоимость (NPV): определение и формула

Чистая приведенная стоимость — это расчет, используемый для определения текущей стоимости бизнеса, инвестиций, капитального проекта или другой финансовой деятельности на основе будущей стоимости активов. Прочтите, чтобы узнать больше о NPV, в том числе о преимуществах и недостатках, о том, как его используют инвесторы и как его рассчитать.

cagkansayin/iStock через Getty Images

Что такое чистая приведенная стоимость?

Чистая приведенная стоимость (NPV) — это расчет, используемый предприятиями и инвесторами для оценки текущей стоимости будущих денежных потоков. При расчете чистой приведенной стоимости учитываются доходы, расходы и капитальные затраты, связанные с прогнозируемым свободным денежным потоком (FCF) проекта.

При расчете чистой приведенной стоимости учитываются доходы, расходы и капитальные затраты, связанные с прогнозируемым свободным денежным потоком (FCF) проекта.

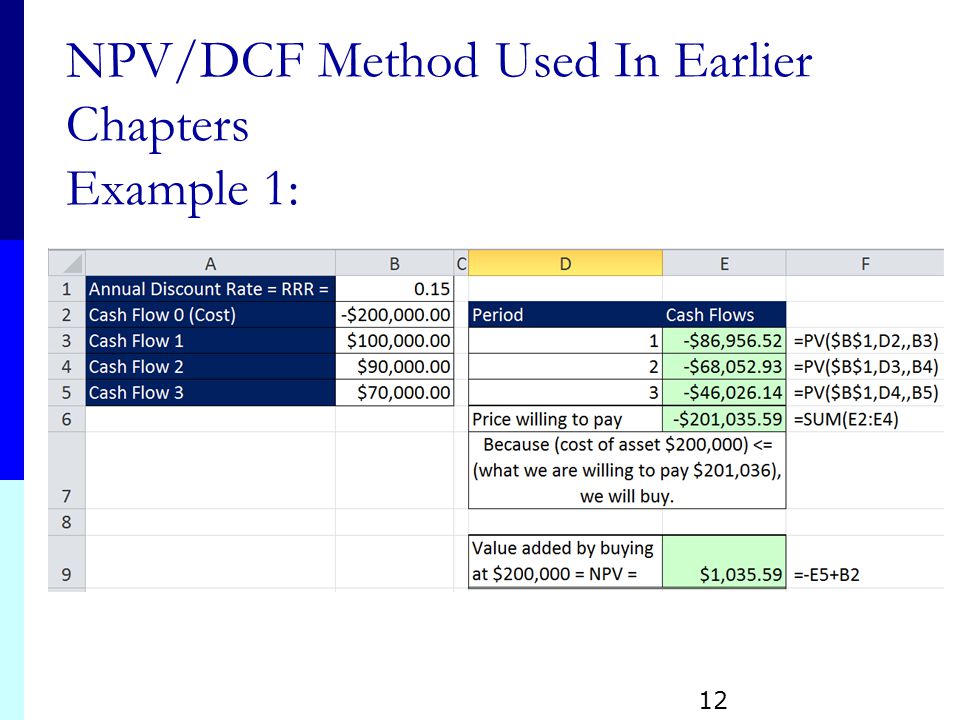

Чтобы оценить текущую стоимость будущих денежных потоков, бизнес или инвестор могут использовать анализ дисконтированных денежных потоков (DCF), который применяет ставку дисконтирования к этим будущим денежным потокам. Поскольку результатом анализа DCF является текущая стоимость будущих денежных потоков, аналитики и инвесторы также часто используют его для измерения стоимости компании.

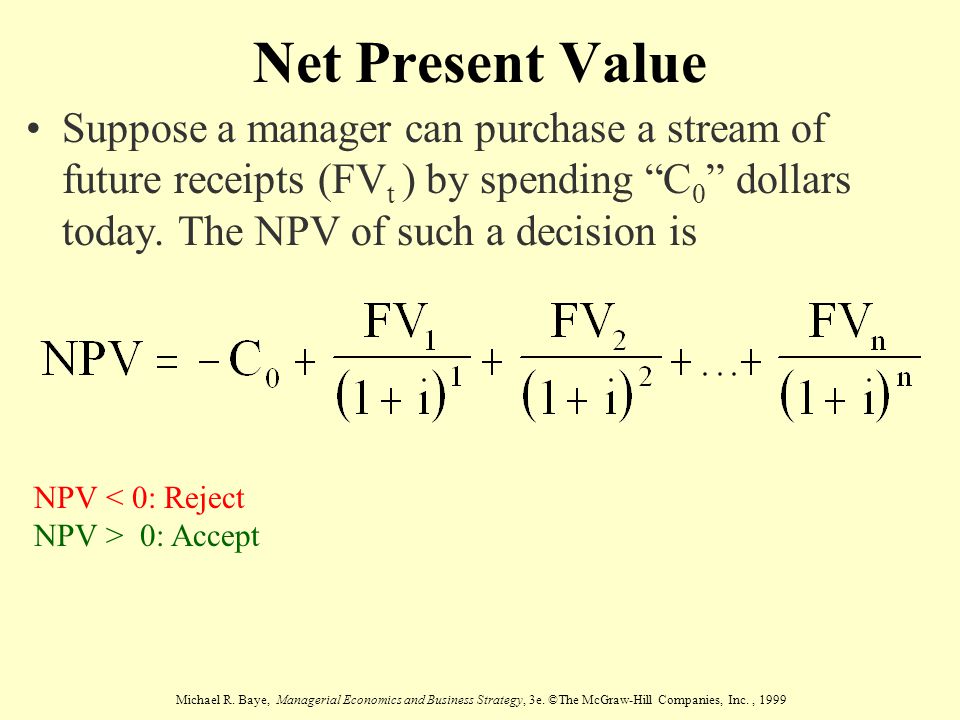

Положительная и отрицательная чистая приведенная стоимость

Если чистая приведенная стоимость проекта или инвестиции положительна, это означает, что ожидается, что доход от проекта превысит ставку дисконтирования. Проект, доходность которого меньше его ставки дисконтирования, будет иметь отрицательное ожидание чистой приведенной стоимости и, следовательно, не является целесообразным вложением.

Как рассчитывается чистая приведенная стоимость

Чистая приведенная стоимость рассчитывается путем определения разницы между приведенной стоимостью притока денежных средств и приведенной стоимостью оттока денежных средств за определенный период времени. Формула для расчета чистой приведенной стоимости может быть относительно простой, но она будет варьироваться в зависимости от суммы денежного потока, необходимого для расчета.

Формула для расчета чистой приведенной стоимости может быть относительно простой, но она будет варьироваться в зависимости от суммы денежного потока, необходимого для расчета.

Совет: В большинстве случаев инвесторы не будут рассчитывать NPV вручную. Многие финансовые калькуляторы включают функцию NPV, в то время как модели электронных таблиц также вычисляют NPV. Существует также функция NPV в Excel, которая может упростить расчет NPV, когда известны входные данные, такие как денежные потоки и ставка дисконтирования.

Формула NPV

Простым способом расчета формулы NPV является вычитание текущей стоимости вложенных денежных средств из текущей стоимости ожидаемого денежного потока.

Формула текущей стоимости для отдельного денежного потока:

Текущая стоимость = Сумма будущего денежного потока / (1 + ставка дисконтирования) t

лет

Этот же расчет по существу выполняется для каждого ожидаемого будущего денежного потока (приток и отток). Сумма всех этих приведенных стоимостей называется чистой приведенной стоимостью.

Сумма всех этих приведенных стоимостей называется чистой приведенной стоимостью.

Для постоянного потока денежных средств формула NPV:

Инвестирование в недвижимость для начинающих: Формула чистой приведенной стоимости | Mashvisor

- RT = Сумма денежного потока

- I = Ставка дисконтирования, или желаемая ставка доходности

- T = Временные периоды в №

- C = Начальные денежные инвестиции

Как рассчитать чистую текущую стоимость

Хотя расчет чистой приведенной стоимости вручную не является обычным делом, важно знать входные данные, которые входят в формулу, а также математику, лежащую в ее основе.

Шаг 1: Определите первоначальные инвестиции (C)

Первоначальные инвестиции представляют собой первый денежный поток и устанавливаются в настоящее время, поэтому нет необходимости их дисконтировать. Если используется финансовый калькулятор, это число будет отрицательным.

Если используется финансовый калькулятор, это число будет отрицательным.

Шаг 2: Определите количество периодов (t)

Инвестор может использовать упрощенный расчет чистой приведенной стоимости, который включает годы для периодов движения денежных средств, но компания может использовать месяцы. Например, если прошедшее время составит 5 лет, компания может выбрать количество месяцев, которое будет равно 60 (5 x 12).

Шаг 3: Определите ставку дисконтирования (i)

Ставка дисконтирования представляет собой ожидаемую доходность, которая обычно пересчитывается в годовом исчислении. Если периоды времени измеряются месяцами, ставку дисконтирования необходимо скорректировать до месячной ставки.

Шаг 4: Расчет PV каждого денежного потока

Рассчитайте текущую стоимость прогнозируемых доходов за каждый период, разделив прогнозируемый денежный поток за каждый год (FV) на (1 + ставка дисконтирования) t :

Приведенная стоимость денежного потока = FV / (1 + ставка дисконтирования) t

Шаг 5: Рассчитайте чистую приведенную стоимость всех денежных потоков после каждой цифры денежного потока

периоды на шаге 4, сложите их вместе. Это будет представлять стоимость всех прогнозируемых доходов. Вычтите первоначальные инвестиции из этого числа, чтобы получить NPV.

Это будет представлять стоимость всех прогнозируемых доходов. Вычтите первоначальные инвестиции из этого числа, чтобы получить NPV.

Как инвесторы используют и анализируют NPV

Инвесторы могут использовать NPV, чтобы решить, стоит ли продолжать инвестиции. Например, если инвестор хочет превзойти среднюю доходность фондового рынка, он может использовать ожидаемую доходность индекса S&P 500 в качестве ставки дисконтирования. Если чистая текущая стоимость положительна, инвестиции могут быть целесообразными.

Преимущества и недостатки использования NPV

Как и в случае со многими другими метриками оценки, важно понять плюсы и минусы NPV, прежде чем использовать его для принятия инвестиционных решений.

Pros

- Денежные потоки могут быть лучшим индикатором, чем чистая прибыль: Аналитики часто предпочитают использовать цифры денежных потоков, поскольку чистая прибыль зависит от решений руководства относительно методов учета и допущений.

(см. движение денежных средств в сравнении с чистой прибылью)

(см. движение денежных средств в сравнении с чистой прибылью) - NPV учитывает временную стоимость денег: Лучше всего измерять будущую прибыльность инвестиций или проектов в сегодняшних долларах.

Минусы

- Возможность ошибок: NPV основывается на оценках, таких как ставка дисконтирования и прогнозируемая доходность, которые могут оказаться неточными или неуместными.

- Ограниченное количество сравнений: NPV не является хорошим инструментом для сравнения проектов разного размера, поскольку в долларовом выражении более крупные проекты всегда будут иметь более высокую NPV, чем проекты меньшего размера.

Пример чистой приведенной стоимости

В качестве простого примера чистой приведенной стоимости предположим, что кто-то покупает 1000 акций по 10 долларов за 10 000 долларов. По акциям выплачивается дивиденд в размере 50 центов в год или общий дивиденд в размере 500 долларов в год на 1000 принадлежащих акций. Инвестор планирует держать акции в течение пяти лет и рассчитывает продать их за 13 000 долларов через 5 лет. Инвестор ищет минимальный доход в размере 10% по отдельным акциям (учетная ставка = 10%).

Инвестор планирует держать акции в течение пяти лет и рассчитывает продать их за 13 000 долларов через 5 лет. Инвестор ищет минимальный доход в размере 10% по отдельным акциям (учетная ставка = 10%).

Чтобы рассчитать приведенную стоимость первого денежного потока в виде дивидендов, разделите годовые дивиденды в размере 500 долларов США на 1+ ставку дисконтирования (1 + 0,10), что будет выглядеть следующим образом:

90 первый год стоит 454,55 доллара в сегодняшних долларах.R t /(1 + i) t = 500 долл. США / (1+1,10) 1 = 454,55 долл. США

Для полного пятилетнего периода расчеты будут выглядеть следующим образом:

Год 1 PV = 500 долларов США / (1 + 0,10) 1 = 454,55 долларов США

Год = 1 ($ 5 / 0 0008 0,10) 2 = 413,22 долл. США

Год 3 PV = 500 долл.

США / (1 + 0,10) 3 = 375,65 долл.

PV за год 5 = 500 долл. США / (1 + 0,10) 5 = 310,46 долл. США

будет:

Стоимость продажи = 13 000 долл. США / (1 + 0,10) 5 = 8 071,98

Какова чистая текущая стоимость этих инвестиций? Добавьте текущую стоимость каждого ожидаемого денежного потока:

9,965,37 9 0008.$ 454,55 + 413,22 долл. США + 375,65 долл. США + 341,51 долл. США + 310,46 долл. США + $ 8,071,98 = 9 967,37

9 967,37 долл. США — 10 000 долл. США = -32,63 долл. США

Ожидаемая чистая приведенная стоимость отрицательная -32,63 долл. США. Это означает, что, если акции инвестора на сумму 10 000 долларов приносят 500 долларов в виде ежегодных дивидендов в течение 5 лет, а инвестор продает акции за 13 000 долларов через 5 лет, инвестиции приносят отрицательную прибыль на основе чистой приведенной стоимости с использованием ставки дисконтирования (требуемой ставки). доходности) в размере 10%.

доходности) в размере 10%.

Чистая приведенная стоимость в этом примере лишь слегка отрицательна. Если бы требуемая доходность инвестора составляла 9,5%, ожидаемая чистая приведенная стоимость была бы положительной.

NPV и ставка дисконтирования

Ставка дисконтирования — это процентная ставка, используемая в анализе дисконтированных денежных потоков (DCF) для расчета приведенной стоимости будущих денежных потоков. Например, это может быть норма прибыли, которую ожидают инвесторы, или это может быть стоимость капитала компании.

Будущие денежные потоки уменьшаются на ставку дисконтирования, что означает, что более высокая ставка дисконтирования будет означать более низкие будущие денежные потоки. Таким образом, более низкие ставки дисконтирования приводят к более высокой приведенной стоимости. Другими словами, более высокая ставка дисконтирования означает, что будущая стоимость денег меньше стоит в сегодняшних долларах. Эта концепция верна в отношении инфляции, которая снижает покупательную способность доллара.

NPV и период окупаемости

Период окупаемости или метод окупаемости — это другая методология, которая рассчитывает время, необходимое для возмещения денег, вложенных в проект или инвестиции, или для достижения точки безубыточности. Однако, в отличие от расчета NPV, метод окупаемости не учитывает временную стоимость денег.

Некоторые предприятия используют комбинацию метода окупаемости и чистой приведенной стоимости для сравнения капитальных проектов или принятия инвестиционных решений. Например, при сравнении нескольких проектов бизнес может сузить выбор с помощью метода окупаемости и сравнить два или три лучших проекта с помощью метода чистой приведенной стоимости.

Чистая приведенная стоимость, или NPV, — это метод определения прибыльности бизнеса, проекта или инвестиции в сегодняшних долларах. Таким образом, NPV — это показатель, который очень полезен для бизнеса и инвесторов. Основным преимуществом NPV является то, что он учитывает временную стоимость денег. Однако ключевым недостатком NPV является то, что он основан на оценках, которые могут быть неточными.

Однако ключевым недостатком NPV является то, что он основан на оценках, которые могут быть неточными.

Эта статья была написана

Kent Thune

731 подписчиков

Kent Thune, CFP®, является фидуциарным инвестиционным консультантом, специализирующимся на тактическом распределении активов и управлении портфелем с упором на ETF и отраслевое инвестирование. Г-н Тьюн имеет 25-летний опыт управления активами и провел клиентов через четыре медвежьих рынка и одни из самых сложных экономических условий в истории. Как писатель, статьи Кента были замечены на нескольких веб-сайтах, посвященных инвестициям и финансам, включая Seeking Alpha, Kiplinger, MarketWatch, The Motley Fool, Yahoo Finance и The Balance. Зарегистрированная инвестиционная консалтинговая фирма г-на Тьюна со штаб-квартирой в Хилтон-Хед-Айленд, Южная Каролина, где он обслуживает клиентов по всей территории Соединенных Штатов. Когда Кент не пишет и не консультирует клиентов, он проводит время со своей женой и двумя сыновьями, играет на гитаре или работает над своей книгой по философии, которую он планирует опубликовать позже в 2022 году. 0009

0009

Раскрытие информации: У меня/у нас нет позиций по акциям, опционам или подобным деривативам ни в одной из упомянутых компаний, и мы не планируем открывать такие позиции в течение следующих 72 часов.

Комментарий (1)Рекомендуется для вас

Чтобы этого не произошло в будущем, включите Javascript и файлы cookie в своем браузере.

Часто ли это происходит с вами? Пожалуйста, сообщите об этом на нашем форуме обратной связи.

Если у вас включен блокировщик рекламы, вам может быть заблокировано продолжение. Пожалуйста, отключите блокировщик рекламы и обновите страницу.

Чистая приведенная стоимость (NPV): определение и способы ее использования при инвестировании

Чистая приведенная стоимость (NPV) — это число, которое инвесторы рассчитывают для определения прибыльности предлагаемого проекта. NPV может быть очень полезен для анализа инвестиций в компанию или нового проекта внутри компании.

ЧДД учитывает все прогнозируемые притоки и оттоки денежных средств и использует концепцию, известную как временная стоимость денег, чтобы определить, может ли конкретная инвестиция принести прибыль или убытки. NPV как показатель дает несколько уникальных преимуществ, но также имеет некоторые недостатки, которые делают его неуместным для определенных инвестиционных решений.

Как работает чистая приведенная стоимость

Чтобы понять NPV, давайте сначала рассмотрим временную стоимость денег, которая заключается в том, что наличие доллара в будущем не стоит столько, сколько наличие этого доллара сегодня. Путем дисконтирования будущих денежных потоков в зависимости от того, как далеко в будущем они должны произойти, а затем суммирования всех этих дисконтированных значений получается число, которое представляет собой чистую стоимость этих прогнозируемых денежных потоков в настоящее время. Положительное число указывает на то, что проект является прибыльным на чистой основе, а отрицательное число указывает на то, что проект создаст чистый убыток.

Пестрый дурак

Начальные инвестиции, необходимые для запуска проекта, являются первым членом в этом уравнении, и он отрицательный, поскольку представляет собой затраты денег.

Второй член представляет первый денежный поток, возможно, за первый год, и может быть отрицательным, если проект не приносит прибыли в первый год работы. Третий член представляет собой денежный поток за второй год и т. д. в течение прогнозируемого количества лет.

Применяется ставка дисконтирования r, при этом (1+r) увеличивается до количества лет в будущем, в течение которых прогнозируется денежный поток. Показатель «T» в знаменателе этого уравнения NPV является ключевым для концепции временной стоимости денег, поскольку высокие значения T приводят к экспоненциальному дисконтированию денежных потоков далекого будущего.

Это уравнение можно выполнить в Excel, на финансовом калькуляторе или, для самых амбициозных, вычислить вручную.

Как рассчитать чистую текущую стоимость

Используя приведенные ниже данные, давайте рассмотрим пример, чтобы лучше понять, как определить чистую приведенную стоимость проекта.

Представьте, что у вас есть возможность инвестировать 15 000 долларов США в расширение своего бизнеса, а затем оцените, что эти инвестиции будут приносить прибыль в размере 3 000 долларов США в год в течение следующих 10 лет. Стоимость капитала вашей компании, которая используется в качестве ставки дисконтирования, составляет 10% в год.

Текущая стоимость в приведенной выше таблице представляет собой стоимость каждого прогнозируемого денежного потока, дисконтированного до его эквивалентной стоимости на сегодняшний день. Суммируя прогнозируемые значения и вычитая первоначальные денежные затраты в размере 15 000 долларов США, получаем чистую текущую стоимость проекта в размере 3 433,70 долларов США. Поскольку число NPV положительное, проект, скорее всего, будет прибыльным.

Поскольку число NPV положительное, проект, скорее всего, будет прибыльным.

Связанные темы инвестирования

Как использовать сложные процентные счета

Проще говоря, это когда проценты приносят проценты. Как заставить его работать на ваше портфолио?

Как инвестировать деньги: начало работы с инвестированием

Прежде чем отдать с трудом заработанные деньги, подумайте о своем стиле инвестирования.

Как инвестировать 100 долларов в акции и не только

Вы можете начать свое инвестиционное путешествие с небольшой суммой денег. Вот что с этим делать.

Что значит купить дип?

Когда акции или индексы падают, можно использовать эту стратегию для покупки.

Преимущества и недостатки NPV

| Преимущества чистой приведенной стоимости | Недостатки чистой приведенной стоимости |

|---|---|

Включает временную стоимость денег. | Точность зависит от качества входных данных. |

| Простой способ определить, приносит ли проект пользу. | Бесполезно для сравнения проектов разного размера, поскольку самые крупные проекты обычно приносят наибольшую отдачу. |

| Учитывает стоимость капитала компании. | Могут быть опущены скрытые расходы, такие как альтернативные издержки и организационные расходы. |

| Учет присущей прогнозам неопределенности путем наиболее сильного дисконтирования оценок далекого будущего. | носит чисто количественный характер и не учитывает качественные факторы. |

Таблица автора.

Часто задаваемые вопросы о NPV

Внутренняя норма доходности (IRR) — это годовая норма прибыли, которую ожидается получить от потенциального проекта. IRR рассчитывается путем установки NPV в приведенном выше уравнении равным нулю и решения для ставки «r».

Хотя и NPV, и IRR могут быть полезны для оценки потенциального проекта, эти два показателя используются по-разному. Чистая приведенная стоимость проекта должна быть только положительной, чтобы усилия были оправданными, в то время как IRR, полученная в результате установки чистой приведенной стоимости на ноль, сравнивается с требуемой нормой прибыли компании. Проекты с IRR выше требуемой нормы прибыли обычно считаются привлекательными. IRR также более полезен, чем NPV, для оценки проектов разного размера.

Положительная чистая приведенная стоимость является хорошей чистой приведенной стоимостью. Проект с положительной NPV следует развивать, а проект с отрицательной NPV — нет. Проект с нулевой NPV не принесет ни финансовой выгоды, ни вреда.

Однако «хорошая» чистая приведенная стоимость хороша ровно настолько, насколько хороши входные данные уравнения чистой приведенной стоимости. Простое предположение о будущих денежных потоках проекта и ставке дисконтирования дает ненадежную чистую приведенную стоимость, которая не очень полезна.

Об авторе