Нужно ли платить налог с покупки квартиры: Планируем покупку жилья

Налог при покупке квартиры или другой недвижимости: надо ли платить?

08 января 2021

08.01

4 минуты

4 мин.

23 399

780

Предлагаем вам ознакомиться со статьей, в которой мы разберем популярный вопрос – нужно ли платить налог, если покупаешь квартиру. Рассмотрим все самые частые варианты – надо ли платить налог на квартиру в новостройке и на вторичном рынке жилья, кто должен платить – покупатель или продавец, а также разберем все сопутствующие нюансы.

Статьи

Содержание статьи

Нужно ли платить налог при покупке квартиры

Подается ли декларация при покупке квартиры

Нужно ли платить налог при покупке квартиры

Сразу можно сказать, что покупатель ничего не платит. Ни с покупки жилья в новостройке, ни на рынке вторичной недвижимости. Поскольку 13% НДФЛ по закону нужно платить с дохода. А покупка квартиры – это, само собой, расходы на приобретение, но никак не доход.

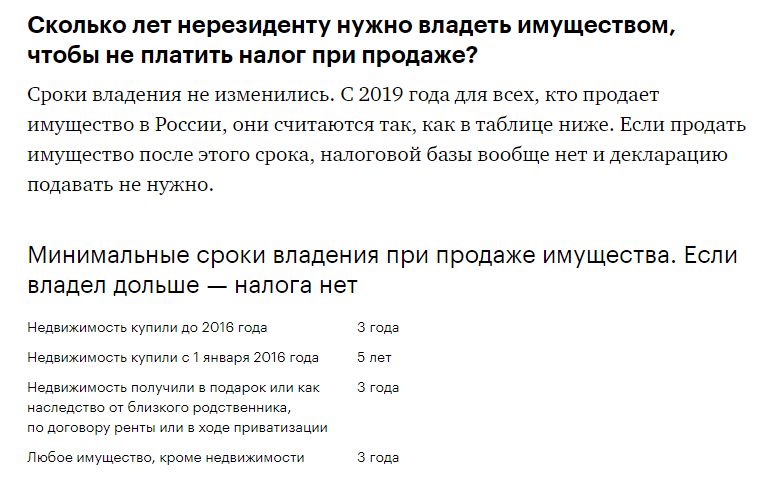

Но следует знать, что при сделках с недвижимостью обязанность по уплате налога может быть возложена на продавца, если он продает жилье, которое было в его собственности менее определенного срока – минимального срока владения для продажи без налога, который бывает 3 года и 5 лет.

В таком случае, продавец должен заплатить налог с продажи в размере 13%. Но он имеет право воспользоваться либо вычетом – и уменьшить свой доход на 1 млн ₽, либо может уменьшить доход на ранее произведенные расходы, если в свое время у него была покупка этой квартиры и сохранились документы, которые эти расходы подтверждают.

Покупатель, повторимся, платить никакой налог не должен в этом случае.

Но нужно ли впоследствии платить что-то покупателю при покупке квартиры?

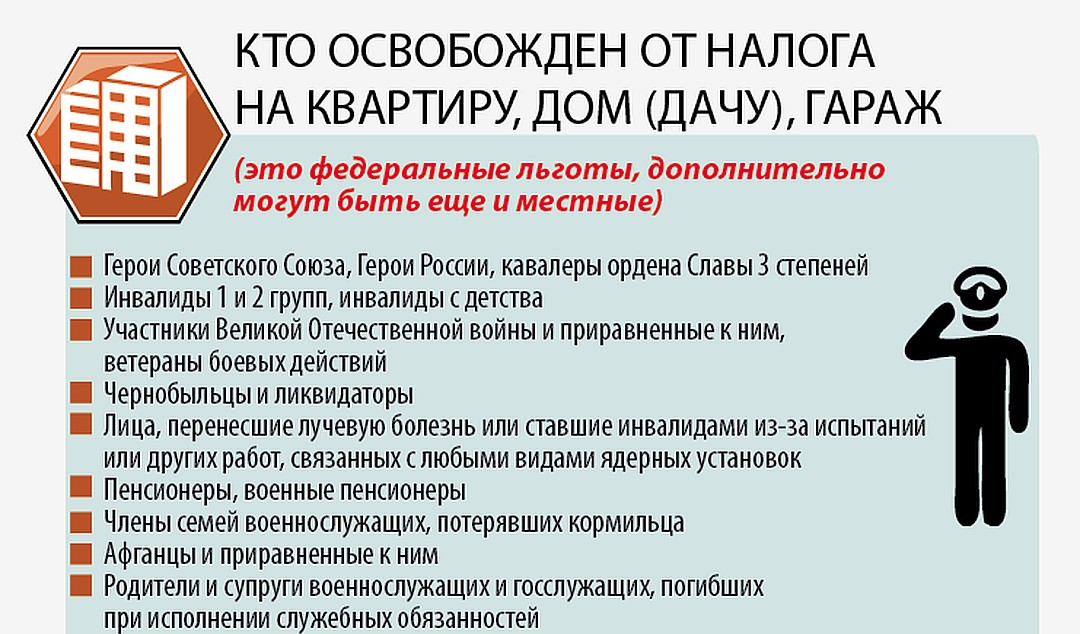

На покупателя накладывается обязанность уплаты имущественного налога – который платится ежегодно, пока вы владеете собственностью. Налоговая инспекция ежегодно высылает уведомление физическому лицу, с информацией о сумме начисленного налога, его вы и должны уплачивать.

Подается ли декларация при покупке квартиры

Декларация 3-НДФЛ при покупке недвижимости подается в том случае, если вы хотите заявить на имущественный вычет, связанный с покупкой жилья. То есть вам не нужно уплачивать 13%, напротив, вы подаете декларацию, чтобы вернуть ранее уплаченный НДФЛ.

По закону размер имущественного вычета ограничен суммой:

2 млн ₽ — основной вычет. С помощью него можно вернуть до 260 тысяч ₽.

3 млн ₽ — вычет по уплаченным % ипотеки. С помощью него можно вернуть до 390 тысяч ₽.

Пример:

Иванов купил квартиру на вторичном рынке за 2.4 млн. С покупки он налог не платит. Но Иванов может подать декларацию и другие необходимые документы и оформить вычет по истечении календарного года, в котором вступил в право собственности. И таким образом он может вернуть 260 тысяч.

Теперь вам известно, что покупатель при покупке квартиры не должен платить налог. Наоборот, вы можете еще и вернуть его, оформив возврат НДФЛ.

Публикуем только проверенную информацию

Автор статьи

Анастасия Чернова Налоговый консультант

стаж: 10 лет

консультаций: 3930

Составляет налоговые декларации 3-НДФЛ для физлиц. Помогает клиентам получить вычет даже в сложных случаях, защищает интересы клиентов на камеральных проверках, составляет претензии в отношении результатов проверки, оказывает устные и письменные консультации

Помогает клиентам получить вычет даже в сложных случаях, защищает интересы клиентов на камеральных проверках, составляет претензии в отношении результатов проверки, оказывает устные и письменные консультации

Поделиться:

380

Статьи для покупателей жилья в Москве и Московской области

Статьи для покупателей жилья в Москве и Московской области Журнал > СтатьиВы перешли по несуществующей ссылке. Попробуйте найти нужную вам страницу, используя навигацию сайта или перейдите на главную страницу.

- О выставке

- О выставке

- Участники

- Программа

- Партнеры

- Новости

- Приветственные слова

- Итоги

- Итоги 2020 октябрь

- Итоги 2019 март

- Итоги 2018 сентябрь

- Итоги 2018 март

- Итоги 2017 сентябрь

- Итоги 2017 март

- Итоги 2016 сентябрь

- Итоги 2016 март

- Итоги 2015 сентябрь

- Итоги 2015 март

- Итоги 2014 сентябрь

- Итоги 2014 март

- Итоги 2013 сентябрь

- Итоги 2013 март

- Итоги 2012 сентябрь

- Итоги 2012 март

- Фото и видео

- Контакты

- Участники

- Посетителям

- Акции и скидки

- Бесплатный билет

- Причины посетить

- Отзывы посетителей

- Новостройки Москвы и МО

- Купля-продажа вторичного жилья

- Загородное и курортное жилье

- Зарубежная недвижимость

- Коммерческая недвижимость

- Дизайн и интерьер

- Бизнес и премиум-класс

- Ипотека

- Инвестиции в недвижимость

- Вопрос-ответ

- Полезные статьи

- Фестиваль

- Экспонентам

- Личный кабинет

- Преимущества участия

- Тариф «Старт»

- Заявка на участие

- Отзывы участников

- Как участвовать?

- БИЗНЕС и Стандартные стенды

- Изготовление макетов

- Дополнительный сервис

- Рекламная кампания

- Эсклюзивные возможности

- Итоги RREF AWARDS

- Пресс-центр

- Пресс-клипинг

- Баннеры выставки

- Фото для загрузки

- Партнерская программа

- Журнал

- Контакты

Мы не рассылаем спам.

только новые материалы нашего журнала

Подписаться

Посещение выставки это эксклюзивная возможность

в одно время и в одном месте:

- Купить квартиру у застройщика без посредников со скидкой. Подробно узнать о ходе строительства и планах компании.

- Подобрать выгодный ипотечный кредит, ипотеку для молодой семьи, ипотеку без первоначального взноса и др.

- Получить бесплатные консультации по жилищным и юридическим вопросам.

- Принять участие в семинарах и конференциях от ведущих специалистов в области недвижимости.

- Подобрать и купить вторичное жилье, загородный дом или недвижимость за рубежом.

- Принять участие в розыгрышах, конкурсах и получить подарки.

Покупка дома: налоговые факты, которые нужно знать

Примечание редактора: Credit Karma получает компенсацию от сторонних рекламодателей, но это не влияет на мнение наших редакторов. Наши сторонние рекламодатели не просматривают, не одобряют и не одобряют наш редакционный контент. Это точно, насколько нам известно, когда публикуется.

Это точно, насколько нам известно, когда публикуется.

Мы считаем важным, чтобы вы понимали, как мы зарабатываем деньги. Это довольно просто, на самом деле. Предложения финансовых продуктов, которые вы видите на нашей платформе, исходят от компаний, которые платят нам. Деньги, которые мы зарабатываем, помогают нам предоставлять вам доступ к бесплатным кредитным рейтингам и отчетам, а также помогают нам создавать другие наши замечательные инструменты и учебные материалы.

Компенсация может зависеть от того, как и где продукты появляются на нашей платформе (и в каком порядке). Но поскольку мы обычно зарабатываем деньги, когда вы находите предложение, которое вам нравится, и получаете его, мы стараемся показать вам предложения, которые, по нашему мнению, вам подходят. Вот почему мы предоставляем такие функции, как ваши шансы на одобрение и оценки экономии.

Конечно, предложения на нашей платформе не представляют всех финансовых продуктов, но наша цель — показать вам как можно больше отличных вариантов.

Эта статья была проверена нашими редакторами и Кристиной Тейлор, MBA, старшим менеджером по налоговым операциям Credit Karma. Он был обновлен для 2019 года.налоговый год.

Покупка дома может повлиять практически на все аспекты вашей жизни, от количества места для хранения всех ваших вещей до суммы налогов, которую вы заплатите в следующем году.

Если вы впервые покупаете жилье, возможно, вы знаете, что можно вычесть проценты по ипотеке. Но как насчет налоговых последствий покупки дома? Каковы налоговые последствия фактической сделки?

Месяцы с теплой погодой могут быть прекрасным временем для покупки дома. Но прежде чем вы сделаете решающий шаг в первый раз, вот некоторые вещи, которые вы должны знать о налогах и покупке дома.

- Налог с продаж? Это нет.

- Налоги на передачу недвижимости

- Многое зависит от того, где вы покупаете

- Кто будет платить за все это?

- А теперь хорошие новости…

- Государственные и местные налоговые льготы

Налог с продаж? Это номер .

Хотя федеральное правительство не взимает налог с продаж, в большинстве штатов он есть. Фактически, Аляска, Делавэр, Монтана, Нью-Гэмпшир и Орегон в настоящее время являются единственными штатами, которые не взимают налог с продаж в масштабах штата.

Штаты, в которых действует налог с продаж на уровне штата, как правило, облагают налогом целый ряд покупок, и то, что облагается налогом, варьируется от штата к штату.

Например, в Калифорнии налогом облагаются розничные продажи товаров в штате, но не билеты в кинотеатры или на спортивные мероприятия. В то время как налог с продаж Северной Каролины применяется к билетам в кино (среди прочего), он исключает покупку лотерейных билетов. Кроме того, округа и города могут взимать собственные налоги с продаж.

При таком большом количестве видов покупок, облагаемых налогом с продаж, может показаться удивительным, что когда вы покупаете дом, в некоторых штатах налог с продаж не применяется к покупкам дома. Однако штаты могут иметь особенности в своем налоговом законодательстве. Например, Калифорния может взимать налог с продаж и использование, если вы покупаете мобильный дом. Поэтому не забудьте проверить свои государственные и местные налоги с продаж, чтобы лучше понять, за какие налоги вы можете нести ответственность.

Однако штаты могут иметь особенности в своем налоговом законодательстве. Например, Калифорния может взимать налог с продаж и использование, если вы покупаете мобильный дом. Поэтому не забудьте проверить свои государственные и местные налоги с продаж, чтобы лучше понять, за какие налоги вы можете нести ответственность.

И, в зависимости от штата, в котором вы покупаете, вы можете столкнуться с другим видом налога, связанным с покупкой, — налогом на передачу недвижимости.

Штаты, округа и муниципалитеты могут взимать налоги, когда объект недвижимости, например ваш новый дом, переходит из рук в руки или при оформлении ипотечного кредита. Эти налоги часто называют документарными или «гербовыми».

Многие штаты, взимающие эти налоги, рассчитывают сумму налога в процентах от покупной цены имущества. В каждом штате и его налоговом органе действуют разные правила в отношении того, как работают налоги на передачу недвижимости.

Вот пример того, как государственные и местные налоги на передачу недвижимости могут повлиять на конечную стоимость покупки дома.

Колорадо взимает налог на передачу собственности в размере 0,01%, что означает, что вы будете должны государству пенни за каждые 100 долларов покупной цены. Более того, если ваш новый дом находится в Теллурайде, штат Колорадо, город взимает дополнительный налог на передачу недвижимости в размере 3 % за любую покупку дома на сумму более 500 долларов. Покупатель должен заплатить городской налог. Поэтому, если вы купите там дом за 500 000 долларов, вы должны будете заплатить налог на передачу собственности в размере 5 000 долларов штату и еще 15 000 долларов городу.

Даже в штатах, где нет налога с продаж, могут быть налоги на передачу недвижимости. В Делавэре, где нет государственного налога с продаж, сделки с недвижимостью могут облагаться налогом на передачу собственности в размере 3% от стоимости недвижимости. Однако, если вы покупаете в округе или муниципалитете, где действует собственный налог на передачу недвижимости, налог штата снижается до 2,5%. А закон штата Делавэр гласит, что налог будет разделен между покупателями и продавцами поровну.

Таким образом, в Делавэре ваш дом за 500 000 долларов может быть обложен налогом на передачу в размере 15 000 долларов (если вы покупаете в городе без собственного налога на передачу) или до 20 000 долларов в виде государственных и местных налогов. В любом случае вы разделите налог с продавцом, поэтому ваша доля как покупателя может варьироваться от 7500 до 10 000 долларов соответственно.

Многое зависит от того, где вы покупаетеНа своем веб-сайте Национальная конференция законодателей штата предоставляет список налогов на передачу недвижимости, который показывает, насколько сильно такие расходы могут варьироваться от штата к штату.

Например, список показывает, что 12 штатов — Аляска, Айдахо, Индиана, Луизиана, Миссисипи, Миссури, Монтана, Нью-Мексико, Северная Дакота, Техас, Юта и Вайоминг — в настоящее время не имеют налогов на передачу недвижимости.

Другие взимают единый простой налог на передачу прав — например, фиксированная плата в размере 2 долларов США в Аризоне и налог на регистрацию ипотечного кредита в размере 0,1% в Канзасе.

И другие имеют более сложные правила передачи налога.

Например, налог штата Гавайи на передачу имущества увеличивается по мере увеличения стоимости имущества, при этом ставка налога начинается с 0,1% для имущества стоимостью менее 600 000 долларов США. В штате Нью-Джерси есть несколько сборов помимо сборов штата и округа, включая дополнительные сборы за недвижимость, превышающую определенную сумму в долларах.

Кто будет платить за все это?Кто несет ответственность за уплату налогов на передачу собственности при покупке дома? Это зависит от.

В некоторых налоговых юрисдикциях может быть указано, должны ли покупатель или продавец платить налог на передачу собственности, или обе стороны в сделке должны делить его между собой. Или вы можете договориться с продавцом об уплате налогов на передачу в рамках договора купли-продажи вашего нового дома.

Если вам в конечном итоге придется платить налоги на передачу собственности в качестве покупателя, вы не сможете вычесть их из федерального подоходного налога так же, как вы вычли бы налоги на недвижимость. Однако вы можете включить их в свою базовую стоимость, которая в основном представляет собой стоимость дома для целей налогообложения. В будущем, если вы продадите свой дом, ваша базовая стоимость будет фактором, определяющим вашу прибыль или убыток от продажи. Ваша прибыль или убыток, в свою очередь, могут повлиять на размер налога (если таковой имеется) с денег, полученных от продажи.

Однако вы можете включить их в свою базовую стоимость, которая в основном представляет собой стоимость дома для целей налогообложения. В будущем, если вы продадите свой дом, ваша базовая стоимость будет фактором, определяющим вашу прибыль или убыток от продажи. Ваша прибыль или убыток, в свою очередь, могут повлиять на размер налога (если таковой имеется) с денег, полученных от продажи.

Налоги на передачу собственности могут быть болезненной частью и без того сложного процесса, но покупка дома также может принести налоговые льготы.

Вот некоторые вычеты и кредиты, на которые вы можете претендовать как домовладелец.

Вычет процентов по ипотекеЕсли вы будете брать новую ипотеку на покупку дома в этом году, вы можете получить вычет процентов по ипотеке из своей федеральной налоговой декларации при условии, что …

- Вы перечисляете свои вычеты

- Ваша ипотека предназначена для вашего основного места жительства или другого подходящего места жительства

- Вы заплатили или начислили проценты в течение налогового года

- Вы использовали средства кредита для покупки дома, который обеспечил ипотеку

- Ваш общий ипотечный долг (включая собственный капитал) составлял 1 миллион долларов или меньше — или 500 000 долларов или меньше, если вы были женаты, но подавали отдельные декларации

вы можете потребовать вычет процентов в размере 750 000 долларов США, если вы состоите в браке, подающем заявление совместно, или 375 000 долларов США, если вы состоите в браке и подаете заявление отдельно. Это означает, что если вы состоите в браке и подаете совместную заявку, а ваша ипотека составляет 1 миллион долларов, вы не сможете претендовать на вычет процентов по ипотеке в размере 250 000 долларов от вашей основной суммы.

Это означает, что если вы состоите в браке и подаете совместную заявку, а ваша ипотека составляет 1 миллион долларов, вы не сможете претендовать на вычет процентов по ипотеке в размере 250 000 долларов от вашей основной суммы.

Каждый год вы будете платить любые налоги на недвижимость в пользу вашего дома правительству штата и местным органам власти. Независимо от того, платите ли вы налоги на недвижимость напрямую или делаете это через счет условного депонирования у вашего кредитора. Начиная с 2018 налогового года, вы можете вычесть до 10 000 долларов США (5 000 долларов США, если вы состоите в браке и подаете декларацию отдельно) из ваших налогов на недвижимость, а также государственных и местных подоходных налогов вместе взятых. Или вы можете использовать налог с продаж вместо подоходного налога. Это известно как вычет SALT. Например, если вы заплатили 5 000 долларов США в виде налога на имущество и 7 000 долларов США в виде налога штата и подоходного налога, вы можете получить вычет только в размере 10 000 долларов США в счет общей суммы расходов в размере 12 000 долларов США.

Чтобы воспользоваться этим вычетом, вам нужно указать свои вычеты в Таблице А, а также решить, какие налоги вы хотите вычесть — налоги на имущество и подоходный налог или налоги на имущество и продажи.

Если вы живете в штате с высокими налогами на имущество, ваш счет налога на имущество может учитывать все ваши разрешенные вычеты SALT, не оставляя вам места для вычета подоходного налога или налога с продаж. Или, если ваши налоги на недвижимость ниже, в лимите вычетов могут остаться деньги, чтобы также вычесть некоторые доходы штата или налоги с продаж.

Вычет балловПокупка дома может включать оплату «баллов» — сборов, которые вы платите за получение ипотечного кредита. Ваш кредитор может также называть баллы комиссией за выдачу кредита, максимальной комиссией по кредиту, скидкой по кредиту или дисконтными баллами.

Вы можете вычесть полную сумму баллов, которые вы заплатили в том же году, когда вы их заплатили, если …

- Ипотека обеспечена вашим основным домом (вашим основным домом обычно считается место, где вы проживаете большую часть времени) )

- Выплата баллов является обычным явлением в регионе, где был выдан кредит, и вы не заплатили больше, чем текущий курс баллов в этом районе

- Вы сообщаете о доходах в год их получения и вычитаете расходы в том же году, когда вы их выплачиваете ( известный как кассовый метод учета)

- Баллы не заменяют другие сборы, которые обычно указываются отдельно в выписке по расчетам, такие как сборы за оценку, сборы титульной компании, гонорары адвокатов и налоги на имущество

- Наличные, которые вы заплатили при или до закрытия на ваш дом за такие расходы, как первоначальный взнос или задаток, а также любые баллы, уплаченные продавцом, были как минимум равны начисленным баллам (вы не могли взять эти деньги взаймы)

- Вы использовали кредит для покупки или строительства основного дома

- Кредитор рассчитал ваши баллы в процентах от основной суммы ипотеки

- В выписке по расчету четко указаны баллы, начисленные за ипотеку

Если вы не соответствуете всем требованиям эти критерии, вам придется вычесть ваши баллы в течение срока действия ипотечного кредита в качестве предоплаты процентов.

Если вы покупаете жилье с более низким годовым доходом, вы можете иметь право на получение кредита под проценты по ипотеке.

Прежде чем получить ипотечный кредит, свяжитесь с местными властями штата или местными властями в вашем районе, чтобы узнать, можете ли вы претендовать на получение сертификата ипотечного кредита. IRS требует, чтобы вы имели MCC, чтобы иметь право на кредит.

Если вы соответствуете требованиям MCC и имеете право на получение кредита, это означает снижение суммы налога, которую вы должны уплатить, в долларах США. Ваш кредит будет основываться на кредитной ставке сертификата в вашем MCC (10–50%), и вам нужно будет рассчитать фактическую сумму кредита в форме 839.6.

Вы по-прежнему можете получить вычет процентов по ипотеке, если вы также имеете право на получение процентного кредита по ипотеке. Однако, если вы детализируете свои вычеты, вам придется уменьшить процентный вычет по ипотечному кредиту на сумму процентного кредита по ипотечному кредиту, который вы запрашиваете, даже если эта сумма частично перенесена.

В каждом штате или агентстве могут быть разные правила для MCC, поэтому важно точно выяснить, какие квалификационные требования действуют в вашем районе.

Налоги на недвижимость могут составлять огромную часть стоимости домовладения. Штаты, округа и муниципалитеты могут предлагать налоговые льготы, которые могут помочь покрыть эти расходы. Право на участие может быть основано на таких факторах, как доход, являетесь ли вы ветераном или ветераном-инвалидом, где вы живете в штате, на пенсии ли вы или инвалидом.

Например, штат Вашингтон предлагает программы отсрочки для подходящих заявителей, чтобы помочь с их налогами на недвижимость. Домовладельцы с располагаемым доходом домохозяйства в размере 57 000 долларов США или меньше могут иметь право на отсрочку уплаты налога на недвижимость, хотя они будут должны платить проценты на отсроченную сумму.

В Джорджии домовладельцы могут получить стандартное освобождение от налога на усадьбу в размере 2000 долларов США от налогов округа и школы (4000 долларов США, если им 65 лет и старше), если они действительно живут в своем доме и это их законное место жительства, при условии к некоторым исключениям.

Свяжитесь с налоговым органом или отделом доходов вашего штата, чтобы узнать о любых налоговых льготах штата или местных органов власти, которые могут быть вам доступны.

В зависимости от штата, в котором вы покупаете дом, сборы за передачу недвижимости могут быть сложными и дорогостоящими. Вы можете захотеть, чтобы покупка вашего дома облагалась чем-то столь же простым для понимания, как базовый налог с продаж.

Однако налоговые последствия не обязательно должны быть движущим фактором при принятии любых финансовых решений, в том числе в отношении места вашего проживания. К счастью, право на налоговые льготы федерального уровня, такие как вычет процентов по ипотеке, может помочь снизить налоговое бремя.

Если вы собираетесь покупать дом в этом году, обязательно храните все важные документы, связанные с покупкой, в одном месте. Имея под рукой информацию о покупке дома, когда придет время подавать федеральные подоходные налоги, вы сможете максимально использовать все кредиты или вычеты, связанные с домом, на которые вы имеете право.

Соответствующие источники:

Департамент доходов штата Аляска, Налоговый отдел: Налог с продаж и использования | Департамент доходов штата Делавэр, узнайте о налогах на валовую выручку | Департамент доходов штата Монтана, общий налог с продаж | Департамент налогового управления штата Нью-Гэмпшир | Департамент доходов штата Орегон Налог с продаж | Департамент доходов Северной Каролины Налог с продаж и использования: Плата за вход | Часто задаваемые вопросы по налогу с продаж и налогу на пользование Департамента доходов Северной Каролины | Теллурайд, Колорадо Муниципальный кодекс: Глава 4, Доходы и финансы | Штат Делавэр, Делавэр Кодекс онлайн: Налоги штата, налоги на товары | Публикация IRS 530, Налоговая информация для домовладельцев (2019) | Публикация IRS 523, Продажа вашего дома (2019) | Форма IRS 8396, Процентный кредит по ипотеке (2019) | Департамент доходов штата Вашингтон, Освобождение и отсрочка уплаты налога на имущество | Департамент доходов Джорджии, Освобождение от уплаты налога на недвижимость

Кристина Тейлор — старший менеджер по налоговым операциям в Credit Karma. Она имеет более чем десятилетний опыт работы в области налогообложения, бухгалтерского учета и ведения бизнеса. Кристина основала собственную бухгалтерскую консультационную компанию и руководила ею более шести лет. Она участвовала в разработке онлайн-продукта для подготовки налоговой отчетности «Сделай сам» и в течение семи лет работала главным операционным директором. В настоящее время она является казначеем Национальной ассоциации компьютеризированных налоговых процессоров и имеет степень бакалавра делового администрирования/бухгалтерского учета в колледже Бейкер и степень магистра делового администрирования в колледже Мередит. Вы можете найти ее на LinkedIn.

Она имеет более чем десятилетний опыт работы в области налогообложения, бухгалтерского учета и ведения бизнеса. Кристина основала собственную бухгалтерскую консультационную компанию и руководила ею более шести лет. Она участвовала в разработке онлайн-продукта для подготовки налоговой отчетности «Сделай сам» и в течение семи лет работала главным операционным директором. В настоящее время она является казначеем Национальной ассоциации компьютеризированных налоговых процессоров и имеет степень бакалавра делового администрирования/бухгалтерского учета в колледже Бейкер и степень магистра делового администрирования в колледже Мередит. Вы можете найти ее на LinkedIn.

Что мне нужно знать о налогах?

Покупка дома за наличные кажется простым подходом: меньшие затраты на закрытие, меньше препятствий, меньше хлопот. И хотя это в основном верно, есть некоторые элементы, которые могут быть немного менее прозрачными: налоги на имущество, вычеты по подоходному налогу и налоговая отчетность.

Поэтому мы решили обратиться к эксперту. Кен Кроттс, выпускник Института инвестирования в недвижимость, практикующий в Сиэтле, помог нам разобраться с некоторыми налоговыми последствиями при покупке дома за наличные.

Источник: (CHUTTERSNAP/Unsplash)Какие налоговые льготы получают домовладельцы?

Как правило, домовладельцам разрешается делать определенные вычеты из своих налогов. Вычеты уменьшают сумму вашего налогооблагаемого дохода, что, в свою очередь, снижает сумму ваших налогов (и, возможно, вашу налоговую ставку).

Типичные вычеты включают:

- Налоги на недвижимость. Сумма, которую вы платите в виде налога на имущество, вычитается из вашего федерального подоходного налога, но не более 10 000 долларов США, если вы состоите в браке и подаете декларацию совместно, или 5 000 долларов США, если вы одиноки или состоите в браке и подаете декларацию раздельно. Как покупатель наличными, вы можете потребовать этот вычет.

- Проценты по ипотеке .

Проценты по ипотечному кредиту не облагаются налогом (с некоторыми ограничениями). Но как к покупателю за наличные это не относится к вам, потому что у вас нет кредита.

Проценты по ипотечному кредиту не облагаются налогом (с некоторыми ограничениями). Но как к покупателю за наличные это не относится к вам, потому что у вас нет кредита. - Страховые взносы по ипотечному кредиту . Точно так же взносы по ипотечному страхованию (MI) могут подлежать вычету в зависимости от вашего дохода, но покупатели наличными также не смогут претендовать на это.

- Ипотечные пункты . Ипотечные баллы (на самом деле это просто проценты, выплаченные авансом) могут быть вычтены за налоговый год, когда был подписан кредит. Но, как вы уже догадались, покупатели, покупающие наличные, не получают этого вычета.

Важно помнить, что налоговые вычеты не являются налоговыми льготами. Вычеты влияют на ваш налогооблагаемый доход (сумма денег, которую вы зарабатываете, которая облагается налогом). Кредиты уменьшают ваши итоговые налоговые обязательства (сумму, которую вы должны), или, в некоторых случаях, увеличивают ваш возврат. Домовладельцы имеют право на вычеты, а не кредиты.

Домовладельцы имеют право на вычеты, а не кредиты.

Поскольку большая часть вышеупомянутых налоговых вычетов сосредоточена вокруг ипотеки, покупатели наличных денег могут задаться вопросом, упускают ли они возможность сэкономить на налогах при получении кредита , а не . Ответ на эту дилемму зависит от конкретной ситуации, но необходимо учитывать некоторые дополнительные последствия.

Во-первых, в соответствии с действующим налоговым законодательством вычеты по домовладению могут даже не касаться вас. В прошлые годы вычеты, предоставляемые домовладельцам, оказывали значительное влияние на их налоги. Однако с введением в действие Закона о сокращении налогов и занятости в 2017 году стандартный вычет вырос до 12 000 долларов для одиноких и 24 000 долларов для пар — почти вдвое больше, чем до принятия закона.

В соответствии с этим законом многие домовладельцы обнаруживают, что перечисление их вычетов по категориям (суммирование всех вышеперечисленных категорий, которые к ним относятся) дает число, которое меньше стандартного вычета, даже при ипотечном кредите. Для покупателей наличными это означает, что вы можете , а не , упускают возможность сэкономить на налогах, потому что многие домовладельцы (особенно те, чьи дома стоят менее 300 000 долларов) в конечном итоге получают стандартный вычет.

Для покупателей наличными это означает, что вы можете , а не , упускают возможность сэкономить на налогах, потому что многие домовладельцы (особенно те, чьи дома стоят менее 300 000 долларов) в конечном итоге получают стандартный вычет.

Кроме того, покупатели наличных денег могут обсудить со своим бухгалтером другие вычеты, связанные с домом, которые не зависят от наличия ипотечного кредита. Например, вы можете претендовать на вычет расходов на переезд, а для самозанятых или работающих по контракту существует вычет домашнего офиса.

И, наконец, покупатели могут взвесить цифры, чтобы определить, является ли для них наилучший вариант действий — оплата наличными. Учтите, что кредит в размере 250 000 долларов США с процентной ставкой 4% в конечном итоге будет стоить 179 долларов США.,674 интереса в течение 30 лет. Покупатели за наличные смогут сэкономить всю эту сумму, даже если они потенциально могут потерять налоговый вычет.

С другой стороны, вложение денег в дом ограничивает инвестиционный потенциал. Поговорите с финансовым консультантом, если вас интересует целесообразность покупки за наличные. В конце концов, ваша покупка за наличные должна быть приятной, независимо от налоговых последствий.

Поговорите с финансовым консультантом, если вас интересует целесообразность покупки за наличные. В конце концов, ваша покупка за наличные должна быть приятной, независимо от налоговых последствий.

Должны ли покупатели жилья за наличные сообщать о своей покупке в IRS?

Короткий ответ: Может быть.

В целях пресечения отмывания денег существуют налоговые законы, требующие сообщать о крупных покупках и продажах за наличные с использованием формы 8300 IRS. освобождены от определения закона «потребительские активы длительного пользования».

Однако имейте в виду, что, как правило, это требование о раскрытии информации обычно применяется только к транзакциям с наличными деньгами (например, со стодолларовыми купюрами на руках), а не к банковским переводам, в отношении которых уже действуют меры отчетности.

Однако в соответствии с Указом Министерства финансов США о географическом таргетинге существуют определенные районы Нью-Йорка, Калифорнии, Техаса и Флориды, в которых по-прежнему необходимо сообщать о покупках недвижимости за наличные, превышающих определенный порог. Этот заказ включает наличные деньги, а также телеграфные и банковские переводы (более типичный способ покупки дома «за наличные»).

Этот заказ включает наличные деньги, а также телеграфные и банковские переводы (более типичный способ покупки дома «за наличные»).

Если вы не уверены в требованиях в вашем регионе, проконсультируйтесь со своим бухгалтером и агентом по титулу. В любом случае, титульный агент должен подать форму 8300 от вашего имени.

Источник: (fizkes/Shutterstock)Как вы платите налоги на недвижимость, когда покупаете дом за наличные?

Независимо от того, платите ли вы наличными или берете ипотечный кредит, налоги на недвижимость за текущий год для вашего нового дома будут рассчитаны пропорционально и уплачены при закрытии сделки.

Сумма определяется в зависимости от того, как и когда взимаются налоги на недвижимость в вашем регионе. Некоторые округа собирают налоги за прошлый год, а некоторые — за следующий. Большинство собирают налоги ежегодно, но некоторые собирают два раза в год.

Перед закрытием ваш титульный агент проверит уплаченные налоги и даты их вступления в силу. Затем они будут использовать дату продажи для определения суммы налога, причитающегося как покупателю, так и продавцу. Цифру можно увидеть в вашем заключительном заявлении, которое должно быть доступно вам по крайней мере за три дня до закрытия.

Затем они будут использовать дату продажи для определения суммы налога, причитающегося как покупателю, так и продавцу. Цифру можно увидеть в вашем заключительном заявлении, которое должно быть доступно вам по крайней мере за три дня до закрытия.

На самом деле нет никакой разницы в этом процессе для покупателей наличными и покупателей, которые получают ипотечный кредит. В любом случае, ваша часть текущего налога будет выплачена наличными при закрытии сделки.

Как вы платите налоги на недвижимость после покупки дома за наличные?

В течение нескольких лет после закрытия вы будете нести ответственность за уплату налога на недвижимость непосредственно в местную налоговую инспекцию. Это отличается от большинства ипотечных покупателей, чьи налоги на недвижимость обычно включаются в их ежемесячные платежи, хранятся на условном депонировании и оплачиваются кредитором.

Кроттс говорит, что самостоятельная оплата налогов на недвижимость не должна рассматриваться как проблема для покупателей жилья за наличные.

Проценты по ипотечному кредиту не облагаются налогом (с некоторыми ограничениями). Но как к покупателю за наличные это не относится к вам, потому что у вас нет кредита.

Проценты по ипотечному кредиту не облагаются налогом (с некоторыми ограничениями). Но как к покупателю за наличные это не относится к вам, потому что у вас нет кредита.

Об авторе