Объекты лизинга: Объект лизинга | Авангард Лизинг

Карта сайта

Введите часть наименования или адреса:

Территориально обособленное структурное подразделение № 4 в г. Рязань

390000, Рязанская область, г. Рязань, ул. Соколовская, 12/5Территориально обособленное структурное подразделение №1 в г. Рязань

390000, Рязанская область, г. Рязань, Первомайский пр-т, 18Территориально обособленное структурное подразделение №12 в г. Рязань

390023, Рязанская обл, г Рязань, ул Есенина, 82/26Территориально обособленное структурное подразделение №7 в г. Рязань

390023, Рязанская обл, Рязань г, Ленина ул, 9Территориально обособленное структурное подразделение №3 в г. Рязань

390000, Рязанская область, г. Рязань, ул. Есенина, 82/26Шацкий территориальный отдел ГБУ РО «МФЦ Рязанской области»

391550, Рязанская область, г. Шацк, ул. Интернациональная, 14Тестирование электронной очереди

Удаленный офис МФЦ

Мосоловское территориально обособленное структурное подразделение

Рязанская область, Шиловский район, с.

Рязанская область, Шиловский район, р.п. Лесной, ул. Первомайская, 10Инякинское территориально обособленное структурное подразделение

Рязанская область, Шиловский район, с. Инякино, ул. Центральная, 138Ибредское территориально обособленное структурное подразделение

390000, Рязанская обл, Шиловский р-н, с. Сасыкино, ул. Новая, 5Занино-Починковское территориально обособленное структурное подразделение

Рязанская область, Шиловский район, с. Занино-Починки, ул. Молодежная, 14Желудевское территориально обособленное структурное подразделение

Рязанская область, Шиловский район, с. Желудево, ул. Центральная, 121АЕрахтурское территориально обособленное структурное подразделение

391534, Рязанская область, Шиловский район, с. Ерахтур, ул. Советская, 15Борковское территориально обособленное структурное подразделение

Рязанская область, Шиловский район, с. Борки, ул. Славянская, 11Шиловский территориальный отдел ГБУ РО «МФЦ Рязанской области»

391500, Рязанская область, р.

п. Шилово, ул. Спасская, 21Чернослободское территориально обособленное структурное подразделение

п. Шилово, ул. Спасская, 21Чернослободское территориально обособленное структурное подразделение391558, Рязанская область, Шацкий район, с. Черная Слобода, ул. Морина, 1Куплинское территориально обособленное структурное подразделение

391572, Рязанская область, Шацкий район, с. Купля, 162Казачинское территориально обособленное структурное подразделение

391557, Рязанская область, Шацкий район, с. Казачья Слобода, ул. Попова, 51Ункосовское территориально обособленное структурное подразделение

Рязанская область, Чучковский район, с. Кистенево, ул. Молодежная, 40Пертовское территориально обособленное структурное подразделение

Рязанская область, Чучковский район, с. Пертово, ул. Советская, 31Завидовское территориально обособленное структурное подразделение

391410, Рязанская область, Чучковский район, с. Завидово, ул. Молодежная, 5Аладьинское территориально обособленное структурное подразделение

391420, Рязанская область, р.

п. Чучково, пл. Ленина, 38Ольховское территориально обособленное структурное подразделение

п. Чучково, пл. Ленина, 38Ольховское территориально обособленное структурное подразделение391923, Рязанская область, Ухоловский район, с. Покровское, ул. Школьная, 4Калининское территориально обособленное структурное подразделение

Рязанская область, Ухоловский район, п. Калинин, ул. Новая, 3Ухоловский территориальный отдел ГБУ РО «МФЦ Рязанской области»

391920, Рязанская область, р.п. Ухолово, ул. Советская, 15Территориально обособленное структурное подразделение №8 в г. Рязань

390000, Рязанская обл, Рязань г, Свободы ул, 58Территориально обособленное структурное подразделение №15 в г. Рязань

390026, Рязанская обл, г Рязань, ул Стройкова, 79/51Территориально обособленное структурное подразделение №16 в г. Рязань

390044, Рязанская обл, г. Рязань, Московское ш, 65аСтарожиловский территориальный отдел ГБУ РО «МФЦ Рязанской области»

391170, Рязанская область, р.п. Старожилово, ул. Головнина, 6Территориально обособленное структурное подразделение №14 в г. Рязань

390039, Рязанская обл, г.

Рязань, ул Интернациональная, 1иТерриториально обособленное структурное подразделение №11 в г. Рязань

Рязань, ул Интернациональная, 1иТерриториально обособленное структурное подразделение №11 в г. Рязань390006, Рязанская обл, г Рязань, Солотчинское ш, 2Территориально обособленное структурное подразделение №6 в г. Рязань (обслуживание юридических лиц)

390000, Рязанская обл, г. Рязань, ул. Каширина, c. 1БТерриториальный отдел по Советскому району г. Рязани ГБУ РО «МФЦ Рязанской области»

390000, Рязанская область, г. Рязань, ул. Почтовая, 61Тюшевское территориально обособленное структурное подразделение

Рязанская область, Рязанский район, д. Турлатово, ул. Новая, 24Территориально обособленное структурное подразделение №10 в г. Рязань

390048, Рязанская обл, г. Рязань, ул Новоселов, c. 62Территориально обособленное структурное подразделение № 6 в г. Рязань

390000, Рязанская обл, г. Рязань, ул. Каширина, c. 1БСеменовское территориально обособленное структурное подразделение

Рязанская область, Рязанский район, д.

Секиотово, ул. Центральная, 16Полянское территориально обособленное структурное подразделение (Рязанский р-н)

Секиотово, ул. Центральная, 16Полянское территориально обособленное структурное подразделение (Рязанский р-н)Рязанская область, Рязанский район, с. Поляны, ул. Новая, 1Подвязьевское территориально обособленное структурное подразделение

Рязанская область, Рязанский район, с. Подвязье, ул. Центральная, 4Окское территориально обособленное структурное подразделение

Рязанская область, Рязанский район, п. Окский, 12Мурминское территориально обособленное структурное подразделение

390528, Рязанская область, Рязанский район, р.п. Мурмино, ул. Верхне-Садовая, 7Льговское территориально обособленное структурное подразделение

Рязанская область, Рязанский район, с. Льгово, ул. Колхозная, 23Листвянское территориально обособленное структурное подразделение

390542, Рязанская область, Рязанский район, п. Листвянка, ул. Школьная, 1 АИскровское территориально обособленное структурное подразделение

Рязанская область, Рязанский район, п. Искра, Комсомольская, 16АЗаокское территориально обособленное структурное подразделение

Рязанская область, Рязанский район, с.

Заокское, ул. Советская, 189АЗаборьевское территориально обособленное структурное подразделение

Заокское, ул. Советская, 189АЗаборьевское территориально обособленное структурное подразделение390546, Рязанская область, Рязанский район, с. Екимовка, 86Дядьковское территориально обособленное структурное подразделение

390507, Рязанская обл, Рязанский р-н, Дядьково с, ул Центральная, ДКДубровическое территориально обособленное структурное подразделение

390527, Рязанская обл, Рязанский р-н, Дубровичи с, ул Молодежная, 1Вышгородское территориально обособленное структурное подразделение

390514, Рязанская область, Рязанский район, с. Вышгород, ул. Федосов заулок, 2Высоковское территориально обособленное структурное подразделение

Рязанская область, Рязанский район, с. Высокое, ул. Центральная, 7Варсковское территориально обособленное структурное подразделение

Рязанская область, Рязанский район, п. Варские, ул. Советская, 2АТерриториальный отдел по Октябрьскому району г.

Рязани ГБУ РО «МФЦ Рязанской области»

Рязани ГБУ РО «МФЦ Рязанской области»390048, Рязанская область, г. Рязань, ул. Новоселов, 33/2Территориально обособленное структурное подразделение №5 в г. Рязань

Рязанская область, г. Рязань, ул. Интернациональная, 22аТерриториальный отдел по Московскому району г. Рязани ГБУ РО «МФЦ Рязанской области»

390044, Рязанская обл, г. Рязань, ул Крупской, 14/2Территориально обособленное структурное подразделение №9 в г. Рязань

390035, Рязанская обл, г. Рязань, ул Полетаева, 34Территориальный отдел по Железнодорожному району г. Рязани ГБУ РО «МФЦ Рязанской области»

390000, Рязанская область, г. Рязань, ул. Каширина, 1Столпянское территориально обособленное структурное подразделение

Рязанская область, Старожиловский район, д. Ершово, ул. Молодежная, 21Мелекшинское территориально обособленное структурное подразделение

Рязанская область, Старожиловский район, д. Мелекшино, ул. Речная, 2БЛенинское территориально обособленное структурное подразделение

Совхоза им. ЛенинаИстьинское территориально обособленное структурное подразделение

Совхоза им. ЛенинаИстьинское территориально обособленное структурное подразделениеРязанская область, Старожиловский район, с. Истье, ул. Садовая, 25Гулынское территориально обособленное структурное подразделение

Рязанская область, Старожиловский район, п. Рязанские сады, ул. Весенняя, 4Гребневское территориально обособленное структурное подразделение

391192, Рязанская область, Старожиловский район, с. ГребневоТроицкое территориально обособленное структурное подразделение

Рязанская область, Спасский район, с. Троица, ул. Советская, 103Собчаковское территориально обособленное структурное подразделение

Рязанская область, Спасский район, с. Собчаково, ул. Молодежная, 4Перкинское территориально обособленное структурное подразделение

391091, Рязанская область, Спасский район, с. Перкино, ул. Речная, 6Панинское территориально обособленное структурное подразделение

391081, Рязанская область, Спасский район, с. Панино, ул. Красная, 1Кутуковское территориально обособленное структурное подразделение

Рязанская область, Спасский район, с.

Кутуково, ул. Центральная, 42Кирицкое территориально обособленное структурное подразделение

Кутуково, ул. Центральная, 42Кирицкое территориально обособленное структурное подразделение391093, Рязанская область, Спасский район, с. Сушки, ул. Административная, 1Ижевское территориально обособленное структурное подразделение

Рязанская область, Спасский район, с. Ижевское, ул. Красная, 40Гавриловское территориально обособленное структурное подразделение (Спасский р-н)

391060, Рязанская область, Спасский район, с. Гавриловское, ул. Центральная, 119Выжелесское территориально обособленное структурное подразделение

391050, Рязанская область, г. Спасск-Рязанский, ул. Рязанское шоссе, 5аШелемишевское территориально обособленное структурное подразделение

391852, Рязанская область, Скопинский район, с. Шелемишево, ул. Октябрьская, 11Успенское территориально обособленное структурное подразделение

Рязанская область, Скопинский район, с. Успенское, ул.

Мичурина, 2ВТерриториально обособленное структурное подразделение мкр. Октябрьский

Мичурина, 2ВТерриториально обособленное структурное подразделение мкр. Октябрьский391846, Рязанская область, мкр. Октябрьский, г. Скопин, ул. Мира, 17Территориально обособленное структурное подразделение мкр. Заречный г. Скопина

391842, Рязанская область, мкр. Заречный, г. Скопин, ул. Полетаева, 12Полянское территориально обособленное структурное подразделение (Скопинский р-н)

391830, Рязанская область, Скопинский район, с. Поляны, ул. Северная, 9АПобединское территориально обособленное структурное подразделение

391844, Рязанская область, Скопинский район, р.п. Побединка, ул. Горняцкая, 10Павелецкое территориально обособленное структурное подразделение

391837, Рязанская область, Скопинский район, р.п. Павелец, пер. Вокзальный, 3Корневское территориально обособленное структурное подразделение

391846, Рязанская область, Скопинский район, с. Корневое, ул. Мира, 1ВИльинское территориально обособленное структурное подразделение

391820, Рязанская область, Скопинский район, с.

Казинка, ул. Школьная, 2БГорловское территориально обособленное структурное подразделение

Казинка, ул. Школьная, 2БГорловское территориально обособленное структурное подразделение391810, Рязанская область, Скопинский район, с. Горлово, ул. Садовая, 2БВослебовское территориально обособленное структурное подразделение

Рязанская область, Скопинский район, с. Вослебово, ул. Центральная, 167Скопинский территориальный отдел ГБУ РО «МФЦ Рязанской области»

391800, Рязанская область, г. Скопин, ул. Ленина, 19Сотницынское территориально обособленное структурное подразделение

Рязанская область, Сасовский район, п. Сотницыно, ул. Ленина, 1Придорожное территориально обособленное структурное подразделение

Рязанская область, Сасовский район, п. Придорожный, ул. Центральная, 16Каргашинское территориально обособленное структурное подразделение

Рязанская область, Сасовский район, с. Каргашино, ул. Ленина, 3Демушкинское территориально обособленное структурное подразделение

391454, Рязанская область, Сасовский район, с. Демушкино, ул. Школьная, 15Глядковское территориально обособленное структурное подразделение

Рязанская область, Сасовский район, с.

Глядково, ул. Микрорайон, 2Гавриловское территориально обособленное структурное подразделение (Сасовский р-н)

Глядково, ул. Микрорайон, 2Гавриловское территориально обособленное структурное подразделение (Сасовский р-н)Рязанская область, Сасовский район, с. Гавриловское, ул. Садовая, 7Алешинское территориально обособленное структурное подразделение

Рязанская область, Сасовский район, с. Алёшино, ул. Микрорайон, 10Сасовский территориальный отдел ГБУ РО «МФЦ Рязанской области»

391434, Рязанская область, г. Сасово, пр-т Свободы, 19Муравлянское территориально обособленное структурное подразделение

391885, Рязанская область, Сараевский район, с. Муравлянка, ул. Центральная, 17АМожарское территориально обособленное структурное подразделение

Рязанская область, Сараевский район, с. Меньшие Можары, ул. Советская, 128Кривское территориально обособленное структурное подразделение

Рязанская область, Сараевский район, с. Кривское, ул. Большая дорога, 3Желобовское территориально обособленное структурное подразделение

391866, Рязанская область, Сараевский район, с. Желобово, ул. Центральная, 75Сараевский территориальный отдел ГБУ РО «МФЦ Рязанской области»

391870, Рязанская область, р.

п. Сараи, ул. Ленина, 122Морозово-Борковское территориально обособленное структурное подразделение

п. Сараи, ул. Ленина, 122Морозово-Борковское территориально обособленное структурное подразделениеРязанская область, Сапожковский район, с. Морозовы Борки, ул. Центральная, 64Сапожковский территориальный отдел ГБУ РО «МФЦ Рязанской области»

391940, Рязанская область, р.п. Сапожок, ул. Пушкарская, 2Поплевинское территориально обособленное структурное подразделение

391972, Рязанская область, Ряжский район, с. Поплевино, ул. Большая дорога, 21Петровское территориально обособленное структурное подразделение

Рязанская область, Ряжский район, с. Петрово, ул. Советская, 230Журавинское территориально обособленное структурное подразделение

391986, Рязанская область, Ряжский район, с. Журавинка, ул. Центральная, 61Дегтянское территориально обособленное структурное подразделение

391975, Рязанская область, Ряжский район, с. Дегтяное, ул. Советской Армии, 1ААлешинское территориально обособленное структурное подразделение (Ряжский р-н)

391984, Рязанская область, Ряжский район, с.

Алешня, ул. Гагарина, 21Ряжский территориальный отдел ГБУ РО «МФЦ Рязанской области»

Алешня, ул. Гагарина, 21Ряжский территориальный отдел ГБУ РО «МФЦ Рязанской области»391964, Рязанская область, г. Ряжск, ул. М.Горького, 2Чурилковское территориально обособленное структурное подразделение

Рязанская область, Рыбновский район, д. Чурилково, 93Ходынинское территориально обособленное структурное подразделение

Рязанская область, Рыбновский район, с. Ходынино, ул. Центральная, 2БТерриториально обособленное структурное подразделение на ул. Юбилейная, г. Рыбное

391111, Рязанская обл, Рыбновский р-н, г Рыбное, ул Юбилейная, 6Территориально обособленное структурное подразделение на ул. Большая, г. Рыбное

391112, Рязанская обл, Рыбновский р-н, Рыбное г, Большая ул, 8бПощуповское территориально обособленное структурное подразделение

Рязанская область, Рыбновский район, с. Пощупово, ул. Зеленые Дворики, 27Пионерское территориально обособленное структурное подразделение

Рязанская область, Рыбновский район, п. Пионерский, ул. Центральная, 5Кузьминское территориально обособленное структурное подразделение

Рязанская область, Рыбновский район, с.

Кузьминское, 292Глебковское территориально обособленное структурное подразделение

Кузьминское, 292Глебковское территориально обособленное структурное подразделениеРязанская область, Рыбновский район, п. Глебково, 33 10Батуринское территориально обособленное структурное подразделение

Рязанская область, Рыбновский район, д. Новое Батурино, 134Октябрьское территориально обособленное структурное подразделение (Пронский р-н)

391144, Рязанская область, Пронский район, с. Октябрьское, ул. Новая, 9Алешинское территориально обособленное структурное подразделение (Рыбновский р-н))

391122, Рязанская обл, Рыбновский р-н, Алешня с, 2Большекатериновского сельского поселения в Путятинском районе

391480, Рязанская обл, Путятинский р-н, Большая Екатериновка с, ул Центральная, 87Старожиловский территориальный отдел ГБУ РО «МФЦ Рязанской области»

391770, Рязанская область, Милославский район, р.п. Милославское, ул. Ленина, 6Баграмовское территориально обособленное структурное подразделение

Рязанская область, Рыбновский район, д. Баграмово, 444Рыбновский территориальный отдел ГБУ РО «МФЦ Рязанской области»

391110, Рязанская область, г.

Рыбное, пл. Ленина, 16Песочинское территориально обособленное структурное подразделение

Рыбное, пл. Ленина, 16Песочинское территориально обособленное структурное подразделениеРязанская область, Путятинский район, с. Песочня, ул. Революции, 13Путятинский территориальный отдел ГБУ РО «МФЦ Рязанской области»

391480, Рязанская область, с. Путятино, Ленинский пр-т, 59а/2Тырновское территориально обособленное структурное подразделение

391151, Рязанская область, Пронский район, с. Тырново, ул. Центральная, 4Погореловское территориально обособленное структурное подразделение

Рязанская область, Пронский район, п. Погореловский, ул. Садовая, 27Малинищинское территориально обособленное структурное подразделение

Рязанская область, Пронский район, с. Малинищи, ул. Центральная, 175Пронский территориальный отдел ГБУ РО «МФЦ Рязанской области»

391140, Рязанская область, р.п. Пронск, ул. Советская, 20Ермо-Николаевское территориально обособленное структурное подразделение

391626, Рязанская область, Пителинский район, с. Ермо-Николаевка, ул. Центральная, 1Пителинский территориальный отдел ГБУ РО «МФЦ Рязанской области»

391630, Рязанская область, р.

п. Пителино, ул. Советская площадь, 35Новомичуринский территориальный отдел ГБУ РО «МФЦ Рязанской области»

п. Пителино, ул. Советская площадь, 35Новомичуринский территориальный отдел ГБУ РО «МФЦ Рязанской области»391160, Рязанская область, г. Новомичуринск, ул. Волкова, 10Щетининское территориально обособленное структурное подразделение

Рязанская область, Михайловский район, с. Щетиновка, ул. Донковка, 11Стрелецко-Высельское территориально обособленное структурное подразделение

Рязанская область, Михайловский район, с. Стрелецкие Выселки, 135Октябрьское территориально обособленное структурное подразделение (Михайловский р-н)

391720, Рязанская область, Михайловский район, р.п. Октябрьский, ул. Больничная, 1«А»Грязновское территориально обособленное структурное подразделение

Рязанская область, Михайловский район, с. Грязное, ул. Центральная, 74Горностаевское территориально обособленное структурное подразделение

391728, Рязанская обл, Михайловский р-н, Заря п, ул Центральная, 4Голдинское территориально обособленное структурное подразделение

Рязанская область, Михайловский район, с.

Голдино, ул. Школьная, 1Виленское территориально обособленное структурное подразделение

Голдино, ул. Школьная, 1Виленское территориально обособленное структурное подразделениеРязанская область, Михайловский район, с. Виленка, ул. Мирная, 18/1Михайловский территориальный отдел ГБУ РО «МФЦ Рязанской области»

391710, Рязанская область, г. Михайлов, пл. Освобождения, 1Чернавское территориально обособленное структурное подразделение

Рязанская область, Милославский район, с. Чернава, ул. Ленина, 37Центральное территориально обособленное структурное подразделение

391793, Рязанская обл, Милославский р-н, Центральный рп, ул Мира, 6аЯблоневское территориально обособленное структурное подразделение

391222, Рязанская обл, Кораблинский р-н, Ерлино с, ул Административный центр, 3Пустотинское территориально обособленное структурное подразделение

391234, Рязанская обл, Кораблинский р-н, Ленинский п, ул Садовая, 1Пехлецкое территориально обособленное структурное подразделение

Рязанская область, Кораблинский район, с. Пехлец, ул. Центральная, 78Незнановское территориально обособленное структурное подразделение

391231, Рязанская область, Кораблинский район, с.

Незнаново, ул. Молодежная, 30Ключанское территориально обособленное структурное подразделение

Незнаново, ул. Молодежная, 30Ключанское территориально обособленное структурное подразделение391235, Рязанская область, Кораблинский район, с. Ключ, ул. Школьная, 41Кипчаковское территориально обособленное структурное подразделение

391238, Рязанская область, Кораблинский район, с. Кипчаково, ул. Школьная, 26Бобровинское территориально обособленное структурное подразделение

391201, Рязанская область, Кораблинский район, д. Бобровинки, ул. Братьев Лукьяновых, 44Кораблинский территориальный отдел ГБУ РО «МФЦ Рязанской области»

391200, Рязанская область, г. Кораблино, ул. Шахтерская, 14аУткинское территориально обособленное структурное подразделение

Рязанская область, Клепиковский район, д. Уткино, 1Тумское территориально обособленное структурное подразделение

391001, Рязанская область, Клепиковский район, р.п. Тума, ул. Ленина, 158Оськинское территориально обособленное структурное подразделение

Рязанская область, Клепиковский район, д. Оськино, 54Екшурское территориально обособленное структурное подразделение

391022, Рязанская обл, Клепиковский р-н, Екшур с, ул Красный Октябрь, 1Болоньское территориально обособленное структурное подразделение

Рязанская область, Клепиковский район, п.

Болонь, ул. 60 лет Октября, 6Клепиковский территориальный отдел ГБУ РО «МФЦ Рязанской области»

Болонь, ул. 60 лет Октября, 6Клепиковский территориальный отдел ГБУ РО «МФЦ Рязанской области»391030, Рязанская область, г. Спас-Клепики, пл. Ленина, 1Торбаевское территориально обособленное структурное подразделение

Рязанская область, Касимовский район, с. Торбаево, 6Территориально обособленное структурное подразделение – Центр оказания услуг для бизнеса на базе дополнительного офиса «Касимовского отделения» Прио-Внешторгбанка

391300, Рязанская обл, г Касимов, ул Горького, 1Сынтульское территориально обособленное структурное подразделение

Рязанская область, Касимовский район, р.п. Сынтул, ул. Заводская, 2АОвчинниковское территориально обособленное структурное подразделение

Рязанская область, Касимовский район, д. Овчинники, 69Новодеревенское территориально обособленное структурное подразделение

Рязанская область, Касимовский район, д. Новая Деревня, 286Лощининское территориально обособленное структурное подразделение

Рязанская область, Касимовский район, д.

Лощинино, ул. Совхоз Касимовский, 9Лашманское территориально обособленное структурное подразделение

Лощинино, ул. Совхоз Касимовский, 9Лашманское территориально обособленное структурное подразделение391334, Рязанская область, Касимовский район, р.п. Лашма, ул. Комсомольская, 2БКрутоярское территориально обособленное структурное подразделение

Рязанская область, Касимовский район, п. Крутоярский, ул. Приокская, 2Ермоловское территориально обособленное структурное подразделение

Рязанская область, Касимовский район, с. Ермолово, 1Елатомское территориально обособленное структурное подразделение

Рязанская область, Касимовский район, р.п. Елатьма, ул. Луначарского, 1Гусевское территориально обособленное структурное подразделение

Рязанская область, Касимовский район, р.п. Гусь-Железный, ул. Набережная, 3Государственное бюджетное учреждение Рязанской области «Многофункциональный центр предоставления государственных и муниципальных услуг Рязанской области»

390000, Рязанская обл, г Рязань, ул Каширина, 1Ахматовское территориально обособленное структурное подразделение

391348, Рязанская обл, Касимовский р-н, Ахматово д, ул Калинина, 1Касимовский территориальный отдел ГБУ РО «МФЦ Рязанской области»

391300, Рязанская область, г.

Касимов, ул. К. Маркса, 2/17Восходское территориально обособленное структурное подразделение

Касимов, ул. К. Маркса, 2/17Восходское территориально обособленное структурное подразделение391674, Рязанская область, Кадомский район, с. Восход, ул. Центральная, 19Кадомский территориальный отдел ГБУ РО «МФЦ Рязанской области»

391670, Рязанская область, р.п.Кадом, ул. Ленина, 37Плахинское территориально обособленное структурное подразделение

Рязанская область, Захаровский район, с. Плахино, ул. Галкина, 1Безлыченское территориально обособленное структурное подразделение

391742, Рязанская область, Захаровский район, д. Безлычное, ул. Новая, 16аЗахаровский территориальный отдел ГБУ РО «МФЦ Рязанской области»

391740, Рязанская область, с.Захарово, ул. Центральная, 96Ермишинский территориальный отдел ГБУ РО «МФЦ Рязанской области»

391660, Рязанская область, р.п.Ермишь, пл. Ленина, 62Нижнеякимецкое территориально обособленное структурное подразделение

Рязанская область, Александро-Невский район, с. Нижний-Якимец, ул. Молодежная, 20Каширинское территориально обособленное структурное подразделение

Рязанская область, Александро-Невский район, п.

Каширин, ул. Школьная, 2Борисовское территориально обособленное структурное подразделение

Каширин, ул. Школьная, 2Борисовское территориально обособленное структурное подразделениеРязанская область, Александро-Невский район, д. Борисовка, ул. Центральная, 55ББлаговское территориально обособленное структурное подразделение

391255, Рязанская область, Александро-Невский район, с. Благие, ул. Центральная, 1Александро-Невский территориальный отдел ГБУ РО «МФЦ Рязанской области»

391240, Рязанская область, р.п.Александро-Невский, ул. Советская, 44

×

Законодательная база лизинга в РФ

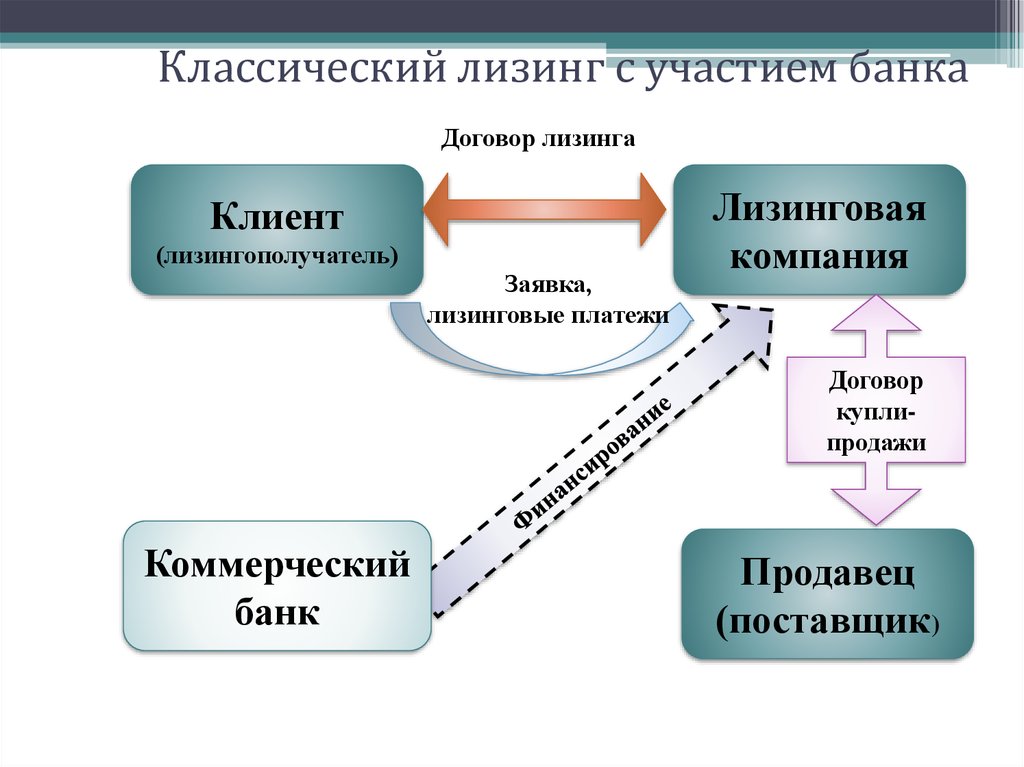

По мнению многих правоведов, договор лизинга как таковой появился в США в середине XIX века, а в странах Запада и Японии нашел широкое распространение в середине ХХ века как юридический институт, призванный регулировать новые формы инвестирования денежных средств в экономику, связанный с использованием такого способа, как приобретение финансовыми организациями по просьбе промышленных фирм машин и оборудования с последующей передачей их последним в аренду. К этому же периоду относится появление первых специализированных лизинговых компаний. В лизинговых операциях стали принимать непосредственное участие коммерческие банки.

К этому же периоду относится появление первых специализированных лизинговых компаний. В лизинговых операциях стали принимать непосредственное участие коммерческие банки.

Во многих странах, относящихся к континентальному праву, в целях регулирования лизинговых операций были приняты отдельные законодательные акты, посвященные финансовой аренде (лизингу). В указанных законодательных актах разных стран имеются различия, например в терминологии для обозначения договоров, регулирующих лизинговые отношения, но несмотря на имеющиеся различия в терминологии и элементах, составляющих содержание договоров, регулирующих лизинговые отношения, по существу речь идет об одном и том же договоре.

В юридической литературе при анализе зарубежного законодательства о договоре лизинга обычно выделяют следующие его характерные особенности:

- во-первых, в отличие от обычного договора аренды в пользование лизингополучателя передается технический объект, специально приобретенный лизинговой фирмой по его просьбе;

- во-вторых, срок лизинга приближается к расчетному сроку полной амортизации лизингового имущества;

- в-третьих, объем лизинговых платежей должен превышать покупную цену имущества, а разница составляет прибыль лизингодателя;

- в-четвертых, по истечении срока договора лизинга лизингополучателю предоставляется право приобрести объект лизинга в собственность по его остаточной стоимости, при этом не исключается и возможность возобновления договора лизинга, либо возврат имущества лизингодателю;

- в-пятых, для лизинга характерно освобождение лизингодателя от большинства обязанностей арендодателя;

-

в-шестых, лизингополучатель наделяется определенными правами и обязанностями в отношении продавца.

Широкое распространение лизинговых операций во многих странах мира породило идею о необходимости унификации правил о международном лизинге и привело к разработке представителями разных государств в рамках Международного института по унификации частного права (УНИДРУА) «Конвенции о международном финансовом лизинге», подписанной в Оттаве 28 мая. (Оттавская конвенция). Российская федерация присоединилась к указанной Конвенции в феврале. (Федеральный закон от 08 февраля. № 16-ФЗ «О присоединении Российской Федерации к Конвенции УНИДРУА о международном лизинге»). Необходимо отметить, что общепризнанные принципы и нормы международного права и международные договоры с участием РФ, к каковым относится Оттавская конвенция о международном финансовом лизинге в соответствии с Конституцией РФ являются составной частью правовой системы Российской Федерации.

Началом правового регулирования лизинга в России можно считать 1994 год, когда был принят Указ Президента РФ от 17. 11.94 г. № 1929 «О развитии финансового лизинга в инвестиционной деятельности», несмотря на то что Оттавская конвенция о международном финансовом лизинге 1988 года (Конвенция УНИДРУА) разрабатывалась с участием представителей СССР. И хотя данный Указ не содержит норм, направленных на непосредственное урегулирование правоотношений, связанных с лизингом имущества, а лишь поручает Правительству РФ разработать и в месячный срок утвердить Временное положение о лизинге, нужно отдать ему должное как первому правовому акту в области лизинга в России, имеющему важное значение в правовом регулировании отношений в сфере лизинга имущества, а также присоединении России к Конвенции УНИДРУА.

11.94 г. № 1929 «О развитии финансового лизинга в инвестиционной деятельности», несмотря на то что Оттавская конвенция о международном финансовом лизинге 1988 года (Конвенция УНИДРУА) разрабатывалась с участием представителей СССР. И хотя данный Указ не содержит норм, направленных на непосредственное урегулирование правоотношений, связанных с лизингом имущества, а лишь поручает Правительству РФ разработать и в месячный срок утвердить Временное положение о лизинге, нужно отдать ему должное как первому правовому акту в области лизинга в России, имеющему важное значение в правовом регулировании отношений в сфере лизинга имущества, а также присоединении России к Конвенции УНИДРУА.

Следующим значительным шагом в развитии правового регулирования лизинга явилось Постановление Правительства РФ от 29 июля. № 633 «О развитии лизинга в инвестиционной деятельности» и утвержденное им «Временное положение о лизинге».

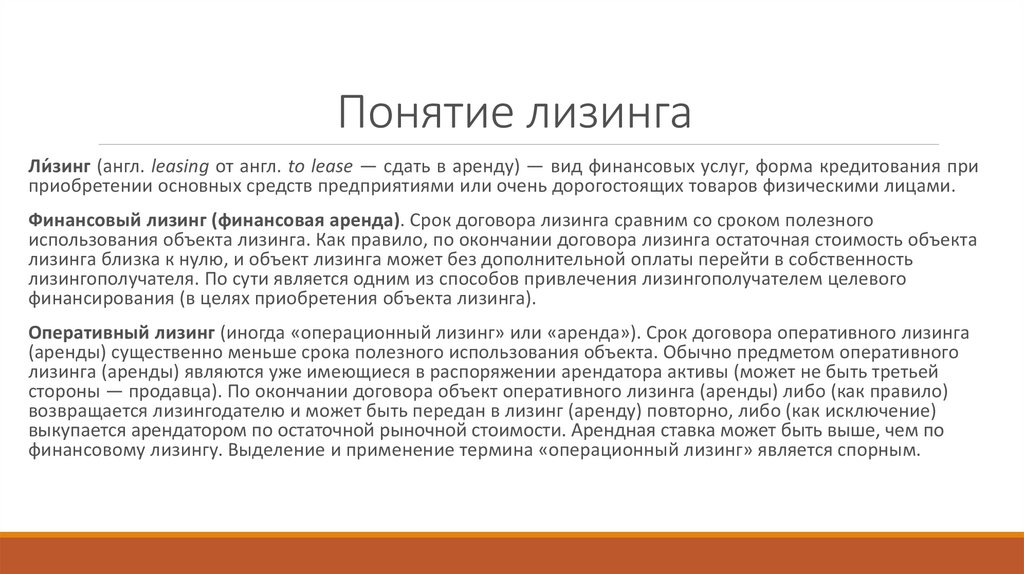

Во Временном положении о лизинге была несколько скорректирована позиция, содержащаяся в Указе от 17 октября. № 1929, относительно понятия «лизинг» в сторону договорной природы лизинговых отношений. Так, п. 1 положения понятие «лизинг» употребляется в двух разных значениях: во-первых, с экономической точки зрения лизинг представляет собой один из видов предпринимательской деятельности, одну из форм коммерческого инвестирования временно свободных либо специально привлеченных для этих целей денежных средств; во-вторых, с юридической точки зрения под лизингом понимается договор финансовой аренды (лизинга).

№ 1929, относительно понятия «лизинг» в сторону договорной природы лизинговых отношений. Так, п. 1 положения понятие «лизинг» употребляется в двух разных значениях: во-первых, с экономической точки зрения лизинг представляет собой один из видов предпринимательской деятельности, одну из форм коммерческого инвестирования временно свободных либо специально привлеченных для этих целей денежных средств; во-вторых, с юридической точки зрения под лизингом понимается договор финансовой аренды (лизинга).

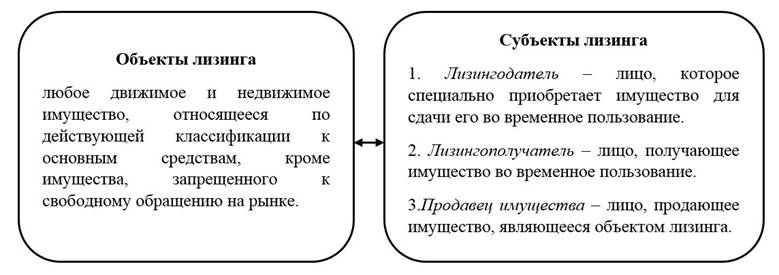

В число объектов договора лизинга Временное положение включило любое движимое и недвижимое имущество, относящееся к основным средствам. Субъектами лизинговых правоотношений согласно Временному положению были признаны:

- в качестве лизингодателя — юридические лица, осуществляющие лизинговую деятельность, или граждане, занимающиеся предпринимательской деятельностью без образования юридического лица и зарегистрированные в качестве индивидуальных предпринимателей;

- в качестве лизингополучателя— юридические лица, осуществляющие предпринимательскую деятельность, или граждане — индивидуальные предприниматели, получающие имущество в пользование по договору лизинга;

- в качестве продавца лизингового имущества — юридические лица — изготовитель машин и оборудования, а также иные организации и граждане, продающие имущество, являющееся объектом лизинга (п.

3).

3).

Временным положением было скорректировано и другое положение Указа № 1929, согласно которому лизинговые организации могли создаваться только как акционерные общества. Временное положение разрешило лизинговым организациям создаваться и в других организационно-правовых формах.

Основные признаки договора лизинга были определены Временным положением сформулировав четкие требования, предъявляемые к любому договору лизинга:

- во-первых, право выбора объекта лизинга и продавца принадлежит лизингополучателю, если иное не предусмотрено договором;

- во-вторых, предмет лизинга используется лизингополучателем только в предпринимательских целях;

- в-третьих, лизинговое имущество приобретается лизингодателем у продавца только при условии передачи его в лизинг лизингополучателю;

-

в-четвертых, сумма лизинговых платежей за весь период лизинга должна включать полную стоимость имущества в ценах на момент заключения сделки (п.

6).

6). - В договоре лизинга могло предусматриваться право выкупа лизингового имущества лизингополучателем по истечении или до истечения срока лизинга. По соглашению сторон в договоре могла предусматриваться также ускоренная амортизация лизингового имущества.

О понимании существа лизинга и о стремлении придерживаться основных принципов Оттавской конвенции свидетельствует также то, что Временное положение не распространило свое действие на иные договорные отношения, при которых имущество передается арендатору на срок, существенно меньший нормативного срока службы имущества (обычная аренда, прокат).

Лизингодатель был вправе, если иное не указано в договоре лизинга, использовать предмет лизинга в качестве залога (п. 11).

С момента поставки лизингового имущества лизингополучатель наделялся правом предъявления претензий продавцу в отношении качества, комплектности, сроков поставки и других случаев ненадлежащего исполнения обязательств по договору купли-продажи, заключенному между продавцом и лизингодателем. Лизингодатель нес ответственность перед лизингополучателем лишь в случае, если выбор имущества осуществлялся им по поручению лизингополучателя (п. 16).

Лизингодатель нес ответственность перед лизингополучателем лишь в случае, если выбор имущества осуществлялся им по поручению лизингополучателя (п. 16).

Основные обязанности лизингополучателя заключались в обеспечении сохранности лизингового имущества, а также своевременной уплате лизинговых платежей. На него же возлагались все расходы возникающие в связи с эксплуатацией, техническим обслуживанием, по ремонту и страхованию лизингового имущества. Иное распределение расходов сторон могло быть установлено договором лизинга (п. 17–18).

Размеры, способ, форма и периодичность лизинговых платежей определялись в договоре лизинга по соглашению сторон. Общая сумма лизинговых платежей должна была включать:

- сумму, возмещающую полную стоимость лизингового имущества;

- сумму, компенсирующую расходы лизингодателя, связанные с получением и использованием кредитных ресурсов для приобретения имущества;

- вознаграждение лизингодателя;

- сумму, выплаченную за страхование имущества в случае страхования его лизингодателем;

-

иные затраты лизингодателя, предусмотренные договором лизинга.

- Лизинговые платежи должны были включаться в себестоимость продукции (работ, услуг), производимой лизингополучателем (п. 19).

Риск случайной гибели, утраты, порчи лизингового имущества возлагался на лизингодателя, однако договором лизинга мог быть предусмотрен переход указанного риска к лизингополучателю с момента поставки ему имущества (п. 15).

В качестве последствия нарушения лизингодателем и лизингополучателем условий договора лизинга Временное положение наделяло соответствующего контрагента правом требовать расторжения договора в установленном порядке. Кроме того, сторонам предписывалось в обязательном порядке включать в договор условие о санкциях за неуплату или несвоевременную уплату лизинговых платежей (п. 13–14).

Модель договора лизинга, вытекающая из Временного положения, по своим параметрам в основном совпадает с договором международного финансового лизинга, регулируемого Оттавской конвенцией, между ними все же имелись существенные различия.

Следующим шагом Правительства РФ в деле регулирования лизинговых правоотношений было утверждение «Положения о лицензировании лизинговой деятельности в Российской Федерации (Постановление Правительства РФ от 26 февраля. № 167.).

Согласно Федеральному закону «О лицензировании отдельных видов деятельности» от 25 сентября. № 158-ФЗ финансовая аренда (лизинг) была отнесена к лицензируемым видам деятельности. Позднее действовало Положение о лицензировании финансовой аренды (лизинга) в Российской Федерации, утвержденное Постановлением Правительства РФ от 01 февраля. № 80 «Об утверждении Положения о лицензировании финансовой аренды (лизинга) в Российской Федерации».

В отличие от ранее действовавшего Положения, во вновь утвержденном Положении существовали некоторые различия в порядке лицензирования резидентов — юридических лиц и индивидуальных предпринимателей, осуществляющих деятельность без образования юридического лица, и нерезидентов.

Осуществляло лицензирование лизинговой деятельности Министерство экономического развития и торговли РФ. Лицензионными требованиями являлось соблюдение законодательства и осуществление деятельности в качестве лизингодателя на основании договора лизинга.

Положение содержало перечень необходимых документов, порядок оформления и переоформления лицензии, указывало срок действия лицензии — не более 5 лет, основания аннулирования лицензии, приостановления ее действия, другие положения.

Все выданные лицензии заносились в реестр лицензий, который вел лицензирующий орган. Информация, содержащаяся в реестре, являлась открытой и предоставлялась юридическим лицам и гражданам в виде выписок на платной основе.

Положение четко регламентировало весь процесс лицензирования лизинговой деятельности и было призвано обеспечить права всех участников лизинговых операций, однако вступивший в силу 10.02.02г. Федеральный закон № 128-ФЗ от 08. 08.01г. «О лицензировании отдельных видов деятельности» не содержит в перечне лицензируемых видов деятельности финансовую аренду (лизинг).

08.01г. «О лицензировании отдельных видов деятельности» не содержит в перечне лицензируемых видов деятельности финансовую аренду (лизинг).

После введения в действие с 01 марта. Части II Гражданского кодекса РФ, содержащую в Главе 34 параграф 6 «Финансовая аренда (лизинг)» вышеназванные нормативные акты о лизинге сохранили свое действия лишь в части, не противоречащей параграфам 1 и 6 Главы 34 ГК РФ.

Постановления Правительства РФ по различным вопросам лизинговой деятельности продолжали издаваться и после принятия Части II Гражданского кодекса РФ, однако они носили организационный характер и не содержали положений, направленных на позитивное регулирование договора лизинга. Иллюстрацией к сказанному могут служить, в частности, Постановление Правительства от 21 июля. № 915 «О мероприятиях по развитию лизинга в РФ на 1997–2000 годы». Данным Постановлением предусмотрены: подготовка предложений о снижении ставок таможенных пошлин; разработка методических указаний по проведению международных лизинговых операций; решение вопросов, связанных с созданием ассоциаций лизинговых компаний, инвестиционного лизингового консорциума коммерческих банков и т. п.

п.

Несколько иной характер носило Постановление Правительства РФ от 03 сентября. № 1020, которым утвержден Порядок предоставления государственных гарантий на осуществление лизинговых операций. Основной целью предоставления государственных гарантий является стимулирование, более широкое привлечение частных инвестиций в сфере финансового лизинга как формы инвестиционной деятельности.

Хотя ГК РФ не предусматривает принятие каких-либо иных федеральных законов и других правовых актов, направленных на регулирование договора лизинга, однако Государственной Думой Федерального Собрания РФ 11 сентября. был принят Федеральный закон «О лизинге», который впоследствии был одобрен Советом Федерации 14 октября. и подписан Президентом РФ 29 октября.

Многие практики и особенно теоретики права сходились во мнении что первоначальная редакция Закона содержала множество недостатков и вносила юридическую неразбериху при осуществлении лизинговых операций. Складывается впечатление, что его разработчики при подготовке законопроекта и законодатель в процессе принятия Закона исходили из того, что в российском и международном праве отсутствуют какие-либо нормы, регулирующие договор лизинга. Только этим можно объяснить наличие в данном Федеральном законе большого числа положений, противоречащих не только нормам ГК РФ, но и Конвенции о международном финансовом лизинге. Вносимые изменения в указанный закон несколько устранили имеющиеся его недостатки.

Складывается впечатление, что его разработчики при подготовке законопроекта и законодатель в процессе принятия Закона исходили из того, что в российском и международном праве отсутствуют какие-либо нормы, регулирующие договор лизинга. Только этим можно объяснить наличие в данном Федеральном законе большого числа положений, противоречащих не только нормам ГК РФ, но и Конвенции о международном финансовом лизинге. Вносимые изменения в указанный закон несколько устранили имеющиеся его недостатки.

Что касается международного лизинга, то при этом нельзя забывать, что если международным договором РФ установлены иные правила, чем те, которые предусмотрены гражданским законодательством, применяются правила международного договора (ст. 7 ГК РФ).

Положительной чертой Федерального закона «О финансовой аренде (лизинге)» является наличие в нем норм, предусматривающих льготы для участников лизинговых отношений в области валютного, налогового и таможенного законодательства. Так, лизингодателю предоставлено право без лицензии Центрального банка России осуществлять международные операции, связанные с движением капитала, привлекать денежные средства от нерезидентов Российской Федерации в целях приобретения предмета лизинга, в том числе на срок более шести месяцев, но не превышающий срока договора лизинга. Ввоз на территорию РФ и вывоз с ее территории предмета лизинга в целях его использования по договору лизинга на срок более шести месяцев, а также его использования по договору лизинга на срок более шести месяцев, а также оплата полной суммы договора лизинга за период, превышающий шесть месяцев, не считаются валютными операциями, связанные с движением капитала. Однако, с точки зрения эффективного применения указанных норм было бы предпочтительней включить их соответственно в законодательство о валютном регулировании и валютном контроле, налоговое и таможенное законодательство.

Так, лизингодателю предоставлено право без лицензии Центрального банка России осуществлять международные операции, связанные с движением капитала, привлекать денежные средства от нерезидентов Российской Федерации в целях приобретения предмета лизинга, в том числе на срок более шести месяцев, но не превышающий срока договора лизинга. Ввоз на территорию РФ и вывоз с ее территории предмета лизинга в целях его использования по договору лизинга на срок более шести месяцев, а также его использования по договору лизинга на срок более шести месяцев, а также оплата полной суммы договора лизинга за период, превышающий шесть месяцев, не считаются валютными операциями, связанные с движением капитала. Однако, с точки зрения эффективного применения указанных норм было бы предпочтительней включить их соответственно в законодательство о валютном регулировании и валютном контроле, налоговое и таможенное законодательство.

Отметим также некоторые положения Закона, имеющие немалое практическое значение во взаимоотношениях между участниками лизингового договора и налоговыми органами:

- Во-первых, лизинговые платежи должны относиться лизингополучателем на себестоимость продукции (работ, услуг), производимой с использованием объекта лизинга, или на расходы, связанные с основной деятельностью, т.

е. указанные суммы не включаются в налогооблагаемую базу лизингополучателя для начисления налога на прибыль.

е. указанные суммы не включаются в налогооблагаемую базу лизингополучателя для начисления налога на прибыль. - Во-вторых, стороны договора лизинга вправе по взаимному соглашению применять ускоренную амортизацию предмета лизинга. Амортизационные отчисления производит балансодержатель предмета лизинга.

- В-третьих, доходом лизингодателя по договору лизинга является его вознаграждение, а прибылью — разница между доходами лизингодателя и его расходами на осуществление основной деятельности лизингодателю.

Определение объекта аренды | Law Insider

Лица означает за любой период обязательства такого Лица по аренде недвижимого и/или движимого имущества на такой период (за вычетом арендной платы от его субаренды, но включая налоги, страхование, техническое обслуживание и аналогичные расходы, которые такие Лицо, как арендатор, обязано платить в соответствии с условиями указанной аренды, за исключением случаев, когда такие налоги, страхование, техническое обслуживание и аналогичные расходы оплачиваются субарендаторами), включая обязательства по аренде в соответствии с капитальной арендой.

или «Скорректированный NOI» означает за любой период Чистый операционный доход от соответствующей Гостиничной собственности за такой период с учетом следующих корректировок:

означает денежные расходы на Приобретения или Капитальные улучшения. Капитальные затраты на расширение не включают Капитальные затраты на техническое обслуживание или Инвестиционные капитальные затраты. Капитальные затраты на расширение должны включать процентные платежи (и связанные с ними сборы) по полученным долгам и распределения по акциям, выпущенным, в каждом случае, для финансирования строительства Капитального улучшения и уплаченным в отношении периода, начинающегося с даты, когда Участник Группы заключает договор. обязывающее обязательство начать строительство Капитального усовершенствования и прекратиться в более раннюю из следующих дат: дата, когда такое Капитальное усовершенствование начинает коммерческую эксплуатацию, или дата, когда такое капитальное усовершенствование прекращается или от него отказываются. Задолженность или капитал, выпущенный для финансирования любых таких процентных платежей за период строительства, или такие распределения периода строительства в отношении капитала, выплаченного в отношении такого периода, также считаются возникшим долгом или выпущенным капиталом, в зависимости от обстоятельств, для финансирования строительства Капитальное улучшение, и Дополнительные поощрительные выплаты, выплачиваемые в отношении таких вновь выпущенных акций, считаются выплатами, выплачиваемыми по акциям, выпущенным для финансирования строительства Капитальных улучшений.

Задолженность или капитал, выпущенный для финансирования любых таких процентных платежей за период строительства, или такие распределения периода строительства в отношении капитала, выплаченного в отношении такого периода, также считаются возникшим долгом или выпущенным капиталом, в зависимости от обстоятельств, для финансирования строительства Капитальное улучшение, и Дополнительные поощрительные выплаты, выплачиваемые в отношении таких вновь выпущенных акций, считаются выплатами, выплачиваемыми по акциям, выпущенным для финансирования строительства Капитальных улучшений.

означает все обязательства по уплате арендной платы за любое недвижимое или движимое имущество по договорам аренды или договорам аренды, за исключением Обязательств по капитализированной аренде.

означает совокупную сумму для Заемщика и его Дочерних компаний (а) всех покупок или приобретений Заемщиком и его Дочерними компаниями объектов, считающихся капитальными в соответствии с ОПБУ, которая в любом случае должна включать все расходы, капитализированные в соответствии с ОПБУ, относящиеся к к имуществу, установкам, оборудованию или программному обеспечению на консолидированном балансе Заемщика и его Дочерних компаний, и который должен исключать любые такие покупки или приобретения Дочерней компанией, которые были приобретены или приобретены за Ограниченные поступления и/или за Ограниченный чистый свободный денежный поток, плюс (b) любые капиталовложения или инвестиции в акционерный капитал Заемщика или его Дочерних компаний в неконсолидированные совместные предприятия Заемщика; при условии, что такие расходы, приобретения, взносы или инвестиции были предусмотрены в годовом бюджете, заранее утвержденном советом директоров Заемщика, или были впоследствии утверждены советом директоров Заемщика. Для целей определения Утвержденных капитальных затрат для Дочерней компании в конкретном году все Утвержденные капитальные затраты в таком году должны рассматриваться как приобретенные или приобретенные такой Дочерней компанией с Ограниченной выручкой и/или с Ограниченным чистым свободным денежным потоком в той мере, в какой что Консолидированный чистый свободный денежный поток, определенный для такой Дочерней компании на отдельной основе (т. е. только для этой Дочерней компании и ее консолидированных Дочерних компаний) за этот конкретный год, равен или меньше суммы Утвержденных капитальных затрат такой Дочерней компании в течение такого года.

Для целей определения Утвержденных капитальных затрат для Дочерней компании в конкретном году все Утвержденные капитальные затраты в таком году должны рассматриваться как приобретенные или приобретенные такой Дочерней компанией с Ограниченной выручкой и/или с Ограниченным чистым свободным денежным потоком в той мере, в какой что Консолидированный чистый свободный денежный поток, определенный для такой Дочерней компании на отдельной основе (т. е. только для этой Дочерней компании и ее консолидированных Дочерних компаний) за этот конкретный год, равен или меньше суммы Утвержденных капитальных затрат такой Дочерней компании в течение такого года.

имеет значение, указанное в Разделе 3.11(a).

означает любое соглашение, предусматривающее аренду Эмитентом или любой из его Дочерних компаний с ограниченным доступом любого недвижимого или материального личного имущества, которое было или должно быть продано или передано Эмитентом или такой Дочерней компанией с ограниченным доступом третьему лицу. при рассмотрении такого лизинга.

при рассмотрении такого лизинга.

имеет значение, данное этому термину в Разделе 9.12(b).

означает в отношении Заемщика и его Дочерних компаний любой актив, который в соответствии с ОПБУ должен классифицироваться и учитываться как основной капитал в Консолидированном балансе Заемщика и его Дочерних компаний.

означает амортизационные отчисления Заемщика и его Дочерних компаний за любой период, определенные на консолидированной основе в соответствии с ОПБУ.

представляет собой оценку на применимый период капитальных затрат, необходимых для (i) выполнения проектов капитального ремонта, включенных в последний утвержденный Стратегический план, (ii) поддержания и сохранения активов Товарищества в хорошем рабочем состоянии и ремонте и (iii) добиваться или поддерживать соблюдение любого Закона о ОЗТОС.

означает для любого периода сумму, на которую Капитальные затраты в течение такого периода превышают возмещение по таким статьям в течение такого периода из любого фонда, созданного в соответствии с Кредитными документами.

означает за любой период совокупность всех расходов Компании и ее Дочерних компаний за такой период, определенных на консолидированной основе, которые в соответствии с GAAP включены или должны быть включены в «покупку основных средств» или аналогичную статей, отраженных в консолидированном отчете о движении денежных средств Компании и ее дочерних компаний.

любого Лица означает обязательства такого Лица по уплате арендной платы или других сумм по любой аренде (или иному соглашению, передающему право на использование) недвижимого или движимого имущества или их комбинации, которые необходимо классифицировать и учитываются как капитальная аренда на балансе такого Лица в соответствии с ОПБУ, и сумма таких обязательств должна представлять собой их капитализированную сумму, определенную в соответствии с ОПБУ.

означает в отношении любого Лица сумму (i) всех оставшихся арендных обязательств такого Лица в качестве арендатора по Синтетической аренде, которые относятся к основному долгу, и, без дублирования, (ii) всех обязательств по аренде и оплате покупной цены такого Лица по такой Синтетической аренде, предполагая, что такое Лицо воспользуется опционом на покупку арендованного имущества в конце срока аренды.

означает денежное обязательство Лица по (а) так называемой синтетической, забалансовой аренде или аренде с удержанием налога, или (б) договору об использовании или владении имуществом, создающему обязательства, которые не появляются на баланс такого Лица, но которые в случае неплатежеспособности или банкротства такого Лица будут характеризоваться как задолженность такого Лица (без учета порядка учета).

означает на момент ее определения сумму обязательства по капитальной аренде, которая в этот момент должна быть капитализирована в балансе в соответствии с GAAP.

означает 0,00 долларов США.

Лица означает сумму обязательств такого Лица по Капитализированной аренде, которая будет отражена как обязательство в балансовом отчете такого Лица, подготовленном в соответствии с Принципами бухгалтерского учета по договору.

означает на любую дату определения сумму расходов Компании и ее Дочерних компаний на консолидированной основе в виде расходования денежных средств или возникновения Задолженности в отношении замены, ремонта, технического обслуживания и содержание любых основных или капитальных активов (в той мере, в какой они капитализированы в финансовой отчетности Компании) в соответствии с GAAP. Сводные капитальные затраты на техническое обслуживание рассчитываются (без дублирования) за четыре финансовых квартала, непосредственно предшествующих дате их определения.

Сводные капитальные затраты на техническое обслуживание рассчитываются (без дублирования) за четыре финансовых квартала, непосредственно предшествующих дате их определения.

означает для любого периода Капитальные затраты, произведенные в течение такого периода, которые не финансируются за счет поступлений от какой-либо Задолженности (кроме Возобновляемой кредиты, такие капитальные затраты считаются нефинансируемыми капитальными затратами).

означает в отношении любого финансового периода Заемщика чистую прибыль Заемщика после резерва по налогу на прибыль за такой финансовый период, определенную в соответствии с ОПБУ и отраженную в Финансовой отчетности за такой период, за исключением любых без исключения из следующего, включенного в такой чистый доход: (a) прибыль или убыток от продажи любых основных активов; (b) прибыль, возникающая в результате увеличения балансовой стоимости любого актива; (c) доходы любого Лица, практически все активы которого были приобретены Заемщиком каким-либо образом, в той мере, в какой они были реализованы таким другим Лицом до даты приобретения; (d) заработок любого Лица, в котором Заемщик имеет долю собственности, за исключением случаев (и только в той мере, в какой) такой заработок фактически был получен Заемщиком в форме распределения денежных средств; (e) доходы любого Лица, которому будут проданы, переданы или отчуждены активы Заемщика, или с которым Заемщик должен быть объединен, или которое было стороной с Заемщиком в любой консолидации или другой форме реорганизации , до даты такой сделки; (f) прибыль от приобретения долговых или долевых ценных бумаг Заемщика или от аннулирования или прощения Долга; (g) прибыли или неденежные убытки, возникающие в результате Соглашений о хеджировании, заключенных Заемщиком, и (h) прибыль, возникающая в результате чрезвычайных статей, как определено в соответствии с GAAP, или в результате любой другой разовой операции.

означает расходы на:

означает, на момент их определения, сумму обязательства по капитальной аренде, которая в этот момент должна быть капитализирована и отражена как обязательства в балансе (за исключением сносок к нему) в соответствии с GAAP.

означает за любой период на консолидированной основе сумму (которая может быть отрицательным числом), на которую консолидированный оборотный капитал на начало такого периода превышает (или меньше) консолидированный оборотный капитал на конец такого периода.

означает в отношении каждого Существенного проекта:

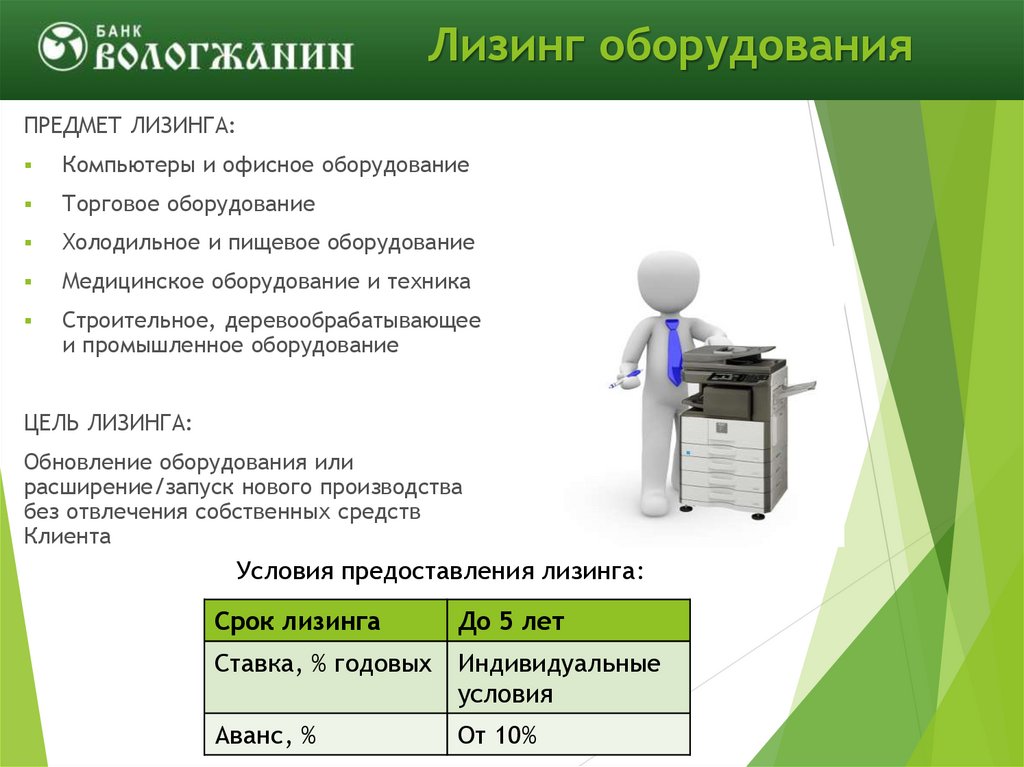

Полное руководство по аренде оборудования для малых предприятий

- Оборудование стоит дорого, и многие малые предприятия могут быть не в состоянии купить все необходимое заранее. Лизинг оборудования — это способ распределения затрат на определенный период времени.

- Вы можете не владеть оборудованием при аренде, но вам не нужно беспокоиться о том, что ваше оборудование устареет.

- При лизинге оборудования вы платите фиксированную ставку в течение определенного периода. Проценты и сборы встроены в платеж. Договоры лизинга оборудования обычно заключаются на три, семь или 10 лет.

- Эта статья предназначена для владельцев бизнеса, которые рассматривают возможность лизинга оборудования.

Покупка и техническое обслуживание оборудования стоит дорого, и как только вы инвестируете в оборудование, выход новой версии становится лишь вопросом времени, что делает вашу устаревшей или некачественной. Из-за высоких затрат на владение и эксплуатацию оборудования многие владельцы малого бизнеса предпочитают брать его в аренду.

Лизинг предлагает преимущества, которых нет у собственности, в том числе более низкие ежемесячные платежи, которые обычно распределяются на месяцы или годы, а не выплачиваются единовременно. Многие договоры аренды коммерческого оборудования также включают соглашения об обслуживании или дополнительные услуги, которые обеспечивают спокойствие для бизнес-пользователей и устраняют необходимость в штатных технических специалистах.

Если вашему предприятию требуется новое оборудование или технология, но вы не можете себе это позволить, можно рассмотреть вариант лизинга. Лизинг позволяет вносить меньшие ежемесячные платежи — как правило, в течение нескольких лет — вместо того, чтобы покупать что-то сразу. По истечении срока аренды вы можете вернуть оборудование или купить его по цене, которая зависит от оценки и суммы, которую вы заплатили в течение срока аренды.

Примечание редактора: Ищете информацию об аренде оборудования? Используйте приведенную ниже анкету, и наши партнеры-поставщики свяжутся с вами, чтобы предоставить вам необходимую информацию:

Что такое лизинг оборудования?

Лизинг оборудования — это тип финансирования, при котором вы арендуете оборудование, а не покупаете его напрямую. Вы можете арендовать дорогостоящее оборудование для своего бизнеса, такое как машины, транспортные средства или компьютеры. Оборудование сдается в аренду на определенный срок; по истечении контракта вы можете вернуть оборудование, продлить аренду или купить его.

Лизинг оборудования отличается от финансирования оборудования – это получение бизнес-кредита для покупки оборудования и погашение его в течение определенного срока с использованием оборудования в качестве залога. В этом случае вы станете владельцем оборудования после погашения кредита.

При аренде оборудования оборудование не остается у вас после окончания срока лизинга. Как и в случае бизнес-кредита, вы платите проценты и сборы при аренде оборудования, и они обычно добавляются к ежемесячному платежу. Могут взиматься дополнительные сборы за страхование, техническое обслуживание и ремонт.

Лизинг оборудования в долгосрочной перспективе может быть намного дороже, чем покупка оборудования напрямую, но для владельцев малого бизнеса, испытывающих нехватку денег, это средство быстрого доступа к необходимому оборудованию.

Ключевая информация: Лизинг оборудования позволяет вам брать оборудование на определенный срок. Вы платите проценты и сборы, но после окончания срока аренды вы перестаете владеть оборудованием.

Как работает аренда оборудования?

Если вы решили арендовать оборудование для своего бизнеса, а не покупать его заранее, вы заключаете договор аренды с владельцем или продавцом оборудования. Подобно тому, как работает договор аренды, владелец оборудования составляет соглашение, в котором указывается, на какой срок вы будете арендовать оборудование и сколько вы будете платить каждый месяц.

В течение срока аренды вы используете оборудование до истечения срока действия сделки. Есть случаи, когда вы можете расторгнуть договор аренды, и эти случаи должны быть прописаны в договоре, но многие договоры аренды нельзя расторгнуть. По истечении срока аренды вы часто можете приобрести оборудование по текущей рыночной цене или ниже, в зависимости от поставщика.

Тарифы, которые вы платите за аренду оборудования, зависят от лизинговой компании. Ваш бизнес-кредитный рейтинг также играет роль в ставках, которые вы цитируете. Чем более рискованно вы одалживаете, тем дороже вам будет арендовать оборудование. Аренда оборудования может быть одобрена онлайн за несколько минут. Лизинговые компании, как правило, специализируются на определенных отраслях, поэтому важно тщательно изучить вопрос, чтобы найти правильный вариант финансирования для вашего бизнеса.

Аренда оборудования может быть одобрена онлайн за несколько минут. Лизинговые компании, как правило, специализируются на определенных отраслях, поэтому важно тщательно изучить вопрос, чтобы найти правильный вариант финансирования для вашего бизнеса.

Срок лизинга оборудования обычно составляет три, семь или 10 лет, в зависимости от типа оборудования.

Лизинг оборудования не является кредитом, а это означает, что он не будет указан в вашем кредитном отчете и не повлияет на вашу способность брать кредиты. Во многих случаях IRS позволяет вам вычитать арендные платежи за оборудование, если вы используете оборудование для своей компании.

Совет: Обязательно получите консультацию специалиста по налогообложению бизнеса, если принятие налогового вычета является определяющим фактором при принятии вами решения об аренде оборудования. IRS может отказать в вычетах, если рассматривает аренду как продажу в рассрочку.

Преимущества лизинга оборудования

Лизинг оборудования предлагает множество преимуществ малому бизнесу, испытывающему нехватку денежных средств. Хотя не все виды аренды оборудования одинаковы, и существует множество способов финансирования аренды, вот некоторые преимущества аренды вашего оборудования:

Хотя не все виды аренды оборудования одинаковы, и существует множество способов финансирования аренды, вот некоторые преимущества аренды вашего оборудования:

- Начать выгодно. Многие арендодатели не требуют значительного первоначального взноса.

- Вы можете обновить свое оборудование. Если вам часто нужно обновлять оборудование, лизинг — хороший вариант, потому что вы не застряли с устаревшими инструментами.

- Легче масштабировать. Если вам нужно перейти на более современное оборудование для выполнения большего объема работы, вы можете сделать это, не продавая существующее оборудование и не покупая замену.

- Он может предоставлять налоговые льготы. Аренда оборудования часто имеет право на налоговые льготы. В зависимости от договора аренды вы можете вычесть свои платежи как коммерческие расходы, воспользовавшись преимуществами квалифицированных финансовых вычетов в соответствии с Разделом 179.

Наконечник: Если вы заинтересованы в аренде оборудования для вашего бизнеса и финансировании с помощью кредита, прочитайте наш обзор Crest Capital, нашего выбора для лучшего лизинга оборудования.

Как начать работу с лизингом оборудования

Прежде чем начать процесс лизинга оборудования, ответьте на следующие вопросы. Может показаться, что это потребует больших усилий, но, не ответив на эти вопросы, связанные с вашим бизнесом, вы не сможете принять обоснованное решение об аренде или покупке оборудования.

Каков ваш месячный бюджет?

Лизинг предлагает значительно более низкие ежемесячные платежи, чем покупка, но вам все равно нужно учитывать затраты в своем ежемесячном денежном потоке. Начните с того, что вы можете себе позволить, и работайте с этого; не работайте наоборот, получая ценовые предложения и пытаясь втиснуть их в свой бюджет.

Как долго вы будете использовать оборудование?

Для краткосрочного использования оборудования лизинг почти всегда является наиболее рентабельным путем. Если вы будете использовать оборудование в течение трех и более лет, кредит или стандартная кредитная линия могут оказаться более выгодными. Также учитывайте рост вашего бизнеса: если ваша компания быстро растет и развивается, аренда может быть лучшим вариантом, чем покупка.

Если вы будете использовать оборудование в течение трех и более лет, кредит или стандартная кредитная линия могут оказаться более выгодными. Также учитывайте рост вашего бизнеса: если ваша компания быстро растет и развивается, аренда может быть лучшим вариантом, чем покупка.

Как быстро оборудование устареет?

В одних отраслях технологии устаревают быстрее, чем в других. Подумайте об устаревании, прежде чем решить, имеет ли для вас смысл покупка или аренда.

Ключевой вывод: Прежде чем покупать оборудование в аренду, подумайте о своем ежемесячном бюджете для малого бизнеса, о том, как долго вам понадобится оборудование, как вы будете его использовать и когда вам нужно будет его обновить.

Можно ли сдавать оборудование в аренду?

Количество оборудования, подходящего для аренды, практически безгранично. Но есть пара условий.

- Покупная цена: Аренда оборудования позволяет вашему предприятию приобретать оборудование и технику по высокой стоимости в долларах.

Это включает в себя дорогостоящие отдельные предметы, такие как кардиомониторы и оборудование для экстракции, и более мелкие предметы, необходимые оптом, такие как киоски, лицензии на программное обеспечение и телефоны. По этой причине редко можно найти договор аренды для покупок на сумму менее 3000 долларов, и многие крупные кредиторы требуют минимальной покупки на сумму от 25 000 до 50 000 долларов.

Это включает в себя дорогостоящие отдельные предметы, такие как кардиомониторы и оборудование для экстракции, и более мелкие предметы, необходимые оптом, такие как киоски, лицензии на программное обеспечение и телефоны. По этой причине редко можно найти договор аренды для покупок на сумму менее 3000 долларов, и многие крупные кредиторы требуют минимальной покупки на сумму от 25 000 до 50 000 долларов. - Твердые активы: Оборудование, которое вы арендуете, должно считаться твердым активом – все, что может быть указано как личное имущество и не может быть постоянно связано с недвижимостью. Мягкие активы, такие как программы обучения сотрудников и гарантии, не подходят для программ аренды.

Ключевой вывод: Оборудование стоимостью менее 3000 долларов может быть трудно сдать в аренду. Кроме того, оборудование должно квалифицироваться как твердый актив.

Лизинг и покупка

Хотя многие компании получают выгоду от лизинга оборудования, в некоторых случаях прямая покупка оказывается более рентабельной. При сравнении вариантов покупки и аренды учитывайте следующие факторы:

При сравнении вариантов покупки и аренды учитывайте следующие факторы:

- Цена покупки

- Сумма финансирования

- Годовая амортизация

- Налоги и темпы инфляции

- Ежемесячные расходы на аренду

- Стоимость использования оборудования 1 20005 Владение В чем плюсы лизинга?

- Вы заполняете заявку на аренду оборудования. Убедитесь, что у вас есть финансовые данные для вашей компании и ее руководителей, так как это может потребоваться заранее или после первоначального заполнения заявки.

- Арендодатель обрабатывает вашу заявку и уведомляет вас о результате. Обычно это происходит в течение 24–48 часов после подачи заявки. Некоторым арендодателям могут не требоваться финансовые отчеты или бизнес-план для заявок на сумму от 10 000 до 100 000 долларов США. При финансировании на сумму более 100 000 долларов США вы должны предоставить полные финансовые отчеты и бизнес-план.

- После того, как вы получите одобрение, вы должны рассмотреть и завершить структуру аренды, включая ежемесячные платежи и фиксированную годовую процентную ставку. Затем вы подписываете документы и повторно отправляете их арендодателю, как правило, вместе с первым платежом.

- Когда арендодатель получит и примет подписанные документы и первый платеж, вы будете уведомлены о том, что договор аренды вступает в силу и что вы можете принять поставку оборудования и приступить к любому необходимому обучению.

- Средства выдаются в течение 24–48 часов непосредственно вам или производителю, у которого вы покупаете.

- Оборудование не учитывается как актив или обязательство.

- На оборудование по-прежнему распространяются налоговые льготы.

- Страхование ответственности: Средняя стоимость страхования ответственности варьируется от 200 до 2200 долларов в год, при этом многие предприятия сообщают о затратах в размере 1000 долларов или меньше.

- Дополнительные расходы: В зависимости от условий аренды вы можете нести ответственность за техническое обслуживание и ремонт.

К дополнительным расходам могут относиться любые судебные издержки, штрафы и расходы на сертификацию.

К дополнительным расходам могут относиться любые судебные издержки, штрафы и расходы на сертификацию. - Стоимость доставки: Сюда входят расходы на транспортировку и доставку для возврата оборудования.

- Дополнительные сборы: Внимательно прочитайте свой контракт. Могут быть добавлены сборы за единовременную плату за документацию (которая иногда достигает 250 долларов США) или плату за просрочку платежа (которая составляет от 25 до 15% просроченной суммы).

- Деловая информация: Изучите историю платежей арендодателя, кредитную историю, деловую информацию, корпоративные отношения, финансовые отчеты и любые публичные документы.

- Незавершенное судебное разбирательство: Найдите в общедоступных записях уведомления о предстоящем судебном разбирательстве.

- Платежная система: Это просто или требует кучу документов?

- Сколько денег требуется авансом? Лизинговое финансирование часто обеспечивает 100% взносов, необходимых для покупки оборудования. Кредитов нет, часто требуется до 20% от общей суммы в качестве первоначального взноса. Если требуется первоначальный взнос, рассмотрите возможность перераспределения капитала для покрытия любых первоначальных затрат.

- Кто пользуется налоговыми льготами? В соответствии со структурой займа ваша компания может требовать амортизации. Однако вам придется предоставить первоначальный взнос, а процентная ставка выше. По договору аренды арендодатель требует амортизации. Взамен он предлагает более низкий годовой процент — часто половину от кредита.

Если амортизационный кредит важен для вас, и вы все еще хотите арендовать, спросите о доступности финансовой или капитальной аренды.

Если амортизационный кредит важен для вас, и вы все еще хотите арендовать, спросите о доступности финансовой или капитальной аренды. - Являются ли условия финансирования гибкими? Лизинг часто рассматривается как наиболее гибкий вариант финансирования, особенно по сравнению с кредитами. В зависимости от структуры аренды вы можете начать с низких платежей и увеличивать их с течением времени (известный как «пошаговая аренда»), отложить платеж, чтобы получить дополнительное окно до наступления срока первого платежа, и даже добавить больше. оборудования в существующую аренду по схеме «мастер-аренды».

- Арендатор заключает договор лизинга оборудования с опционом на покупку в конце срока действия договора.

- Арендодатель применяет процент от каждого платежа к покупной цене оборудования.

- По окончании контракта арендодатель выплачивает оставшуюся сумму, чтобы получить право собственности на оборудование.

- Если арендатор решает не приобретать оборудование, произведенные платежи и оборудование переходят к арендодателю.

Аренда идеально подходит для оборудования, которое регулярно нуждается в обновлении, например, компьютеров и других электронных устройств. Лизинг дает вам возможность получить новейшее оборудование с низкой первоначальной стоимостью, а также с фиксированной ставкой у вас будут ежемесячные платежи, которые вы можете планировать.

В то же время лизинг предоставляет более широкий выбор оборудования для бизнеса. Лизинг дает вам финансовую возможность позволить себе оборудование, которое в противном случае было бы слишком дорогим для покупки.

Какие минусы лизинга?

Лизинг требует уплаты процентов, которые со временем увеличивают общую стоимость машины. Иногда лизинг может быть дороже, чем покупка оборудования сразу, особенно если вы покупаете оборудование, когда срок аренды истек.

Иногда лизинг может быть дороже, чем покупка оборудования сразу, особенно если вы покупаете оборудование, когда срок аренды истек.

Кроме того, некоторые кредиторы устанавливают определенную продолжительность срока и обязательные пакеты услуг. Это может увеличить общую стоимость, если срок аренды превышает срок, на который вам нужно оборудование. В этом сценарии вы можете застрять с ежемесячной оплатой и расходами на хранение, связанными с неиспользуемым оборудованием.

В чем плюсы покупки?

Когда у вас есть оборудование, вы можете модифицировать его в соответствии со своими потребностями. При аренде это не всегда так. Точно так же покупатели не связаны ограничениями, налагаемыми арендодателем оборудования.

Покупки также позволяют быстрее решать любые проблемы, поскольку вам не нужно получать разрешение от лизинговой компании, чтобы запланировать ремонт или заказать запасную часть. В дополнение к льготам по налогу на амортизацию, доступным в разделе 179, вы можете окупить часть денег, перепродав оборудование, когда оно вам больше не нужно.

Какие минусы покупки?

Как и лизинг, покупка имеет свои недостатки. Самый большой из них — устаревание; при покупке вы застряли с устаревшим оборудованием, пока не купите новое оборудование. Кроме того, конкурентоспособность на рынке и наличие налоговых льгот при лизинге часто бывает достаточным, чтобы отговорить многих владельцев бизнеса от прямой покупки оборудования. Затраты на техническое обслуживание и ремонт оборудования, а также высокая цена покупки могут стать слишком тяжелым финансовым бременем для вашей компании.

По некоторым оценкам, предприятия выделяют от 1% до 3% продаж на расходы на техническое обслуживание. Однако это грубая оценка. Оборудование, часы работы, возраст, качество и гарантия определяют фактические затраты на техническое обслуживание.

Ключевой вывод: Есть плюсы и минусы как покупки, так и лизинга оборудования; правильный вариант для вас зависит от вашего бизнеса и ситуации.

Лизинг оборудования по сравнению с другими вариантами финансирования

Покупка — не единственная альтернатива лизингу. На самом деле, это даже не самое обычное. Некоторые из лучших бизнес-кредитов могут удовлетворить потребности вашего малого бизнеса в оборудовании. Кредитные линии и факторинговые услуги также являются популярными способами финансирования приобретения оборудования.

На самом деле, это даже не самое обычное. Некоторые из лучших бизнес-кредитов могут удовлетворить потребности вашего малого бизнеса в оборудовании. Кредитные линии и факторинговые услуги также являются популярными способами финансирования приобретения оборудования.

Коммерческие кредиты

Как и при покупке, бизнес-кредиты предоставляют больше права собственности на оборудование. При аренде арендодатель сохраняет право собственности на любое оборудование и предлагает вам возможность купить его по истечении срока аренды. Кредит позволяет вам сохранить право собственности на любой из приобретенных вами предметов, обеспечив покупку существующими активами.

К сожалению, сроки могут быть главным недостатком кредита. В отличие от аренды, которая предусматривает финансирование с фиксированной процентной ставкой, процентные ставки по кредиту или кредитной линии могут колебаться в течение всего срока кредита. Это может сделать составление бюджета проблематичным, в зависимости от размера кредита. Кроме того, банки и другие кредиторы часто требуют значительно больший первоначальный взнос – по некоторым оценкам, 20% от общей стоимости оборудования.

Кроме того, банки и другие кредиторы часто требуют значительно больший первоначальный взнос – по некоторым оценкам, 20% от общей стоимости оборудования.

Факторинг по счету-фактуре

Факторинг — это еще один способ приобрести дорогостоящее оборудование, и зачастую это быстрее, чем подача заявки на получение кредита. Используя свою дебиторскую задолженность, вы можете быстро превратить просроченные платежи в наличные, продав эти счета фактору. Факторинг является идеальной альтернативой лизингу и кредитам для стартапов и малого бизнеса, часто оплачивая до 90% от общей стоимости вашей дебиторской задолженности — в зависимости от кредитоспособности ваших клиентов.

Финансирование обычно доступно в течение нескольких дней. Это делает факторинг популярным ресурсом для небольших производственных операций, транспортной отрасли и предприятий, которые обычно заключают контракты с быстрым выполнением.

Основные выводы: Альтернативы лизингу оборудования включают варианты финансирования малого бизнеса и факторинг.

Процесс аренды: чего ожидать