Обналичивание денег через ип процент: Как ИП снять деньги с расчётного счёта

Обналичивание денег через ИП: какие могут быть последствия

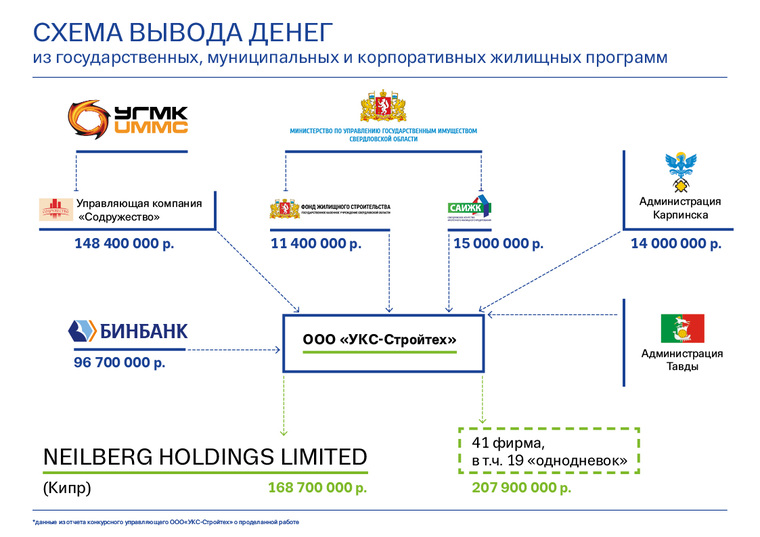

Обналичивание денег через ИП — это преступление, связанное с переводом безналичных средств в наличные с целью ухода от налогов или вывода активов. Данные незаконные действия караются в соответствии с Уголовным кодексом, и санкции к преступникам применяются суровые, так как чаще всего преступления совершаются организованной группой. Возможно применение длительного лишения свободы.

Обналичивание денег через ИП является разновидностью распространенных экономических схем по переводу безналичных средств в наличные в целях снижения налогооблагаемой базы и хищения, вывода активов. Даже если в намерения участвующих лиц не входило изъятие денег для собственной наживы, это остается нарушением закона. В любом случае суть преступления не меняется от того, какие механизмы применяются: что обналичивание через карты физлиц, что обналичивание денег через ИП — последствия 2020 года могут быть весьма серьезными, все зависит от размера причиненного государству и обществу ущерба.

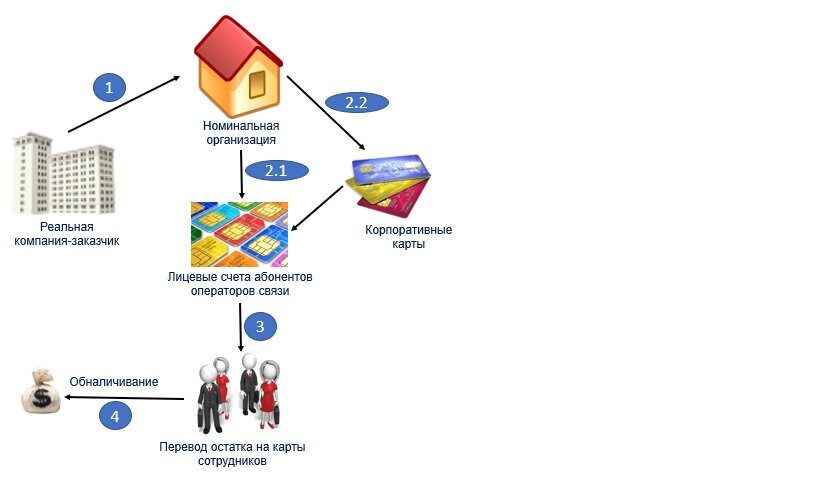

Суть схемы

Законодательно установлено, что организации могут тратить средства только на определенные цели: выплату зарплаты, дивидендов, на текущие нужды. Количество наличных в кассе предприятия ограничено, со всех доходов необходимо уплачивать доход. А вот индивидуальные предприниматели гораздо свободнее могут распоряжаться наличными деньгами, таких ограничений для них не существует.

Поэтому в целях снижения налогов или вывода активов используется следующая схема: заключается договор о выполнении работ или оказании услуг со «своим» ИП, перечисляются средства, которые по договоренности передаются в виде наличных определенным лицам. Конечно, никакой реальной сделки при этом не совершается, все документы содержат недостоверную информацию, которую чаще всего легко проверить, так как небольшие объемы, как правило, участвующих лиц не интересуют.

Каким образом находится ИП:

- создается ИП-однодневка, которое после проведения операций по обналичиванию просто исчезает.

Для таких схем выбирают людей из маргинальных слоев общества;

Для таких схем выбирают людей из маргинальных слоев общества; - регистрация ИП по чужим документам, украденным или приобретенным иным незаконным способом;

- обналичивание материнского капитала при проведении фиктивной сделки купли-продажи;

- путем переговоров и достижения взаимовыгодных условий;

- открытие ИП на родственников и знакомых.

По сведениям популярного телеграм-канала «Банкста», 90% вновь открываемых ИП открываются именно с целью проведения обналички — это типичные однодневки. Число открываемых ИП в Москве увеличилось с 2010 года в 4,5 раза (сравните цифры: 9000 в месяц в 2010-м против 40 000 в 2020-м). И помогают компаниям в открытии множества однодневок так называемые юристы-регистраторы, число которых исчисляется сотнями тысяч по стране.

Как обнаруживают обналичивание

Налоговые органы наделены широкими контролирующими полномочиями и вправе:

- просматривать банковские операции физлиц, в том числе работающих в частных предприятиях;

- получать информацию о передвижении средств организаций;

- проводить внезапные проверки.

Ответственность

Как уже отмечалось, налоговая имеет множество возможностей следить, чтобы компаниями не осуществлялась обналичка денег через ИП, ответственность 2020 года, согласно УК РФ, такова:

- руководители предприятия наказываются по ст. 199 и 327 за уклонение от уплаты налогов и подделку документов. Максимальное наказание — от 2 до 4 лет;

- предпринимателей привлекают к ответственности по ст. 171 за незаконное предпринимательство, максимальный срок лишения свободы за незаконное распоряжение наличными — 5 лет;

- также возможно наказание по ст. 174 за отмывание денежных средств, здесь максимально возможное наказание — до 7 лет лишения свободы.

Обычно обналичивание совершается несколькими людьми, а создание организованной группы всегда является отягчающим обстоятельством и квалифицирующим признаком, по которому применяются более суровые санкции.

Как работать с ИП, чтобы не быть заподозренным в обналичивании денег и работе с однодневкой?

Комментарий Маргариты Есиповой, руководителя проектов направления «Налоги и право» Группы компаний SRG:

В борьбе с обналичиваем денег функцию контролера в настоящее время выполняют как банки, так и налоговые органы.

Банки могут заблокировать транзакцию по перечислению денег до выяснения основания такой операции. Например, могут запросить документы, подтверждающие ее реальность: договор, акты приема-передачи и др. Также банк обращает внимание на регулярность операций и их размер. Есть некий негласный предел для обналичивания в месяц/квартал.

Для налоговых органов признаками причастности ИП к схемам обналичивания также относятся массовый адрес, регистрация на одном физическом лице множества фирм, в том числе и ИП, отсутствие в штате сотрудников, аффилированность. Так же как и для банков, реальность договора и выполненных работ/услуг является важным критерием выявления схем по обналичиванию денежных средств.

Чтобы не быть заподозренным в создании таких схем, следует проводить по указанным критериям проверку контрагента, исключая сотрудничество с далекими от реальной предпринимательской деятельности ИП, а также быть готовыми подтвердить реальную экономическую потребность сотрудничества с ИП и отсутствие фиктивного документооборота.

Правовые документы

Нелегальное обналичивание денег в России резко подорожало в 2021 г. — Финансы — Новости Санкт-Петербурга

За три-четыре года комиссия за нелегальное обналичивание средств с 10–12 % выросла примерно до 20 %, сообщает «Российская газета» 15 февраля со ссылкой на Илью Ясинского, директора Департамента финансового мониторинга и валютного контроля Банка России.

«РГ» пишет, что в последнее время ЦБ активно выводил с рынка банки, проводящие сомнительные операции, а в будущем ещё больше повысит издержки таких переводов запуском платформы KYC (Know Your Customer, то есть «Знай своего клиента»).

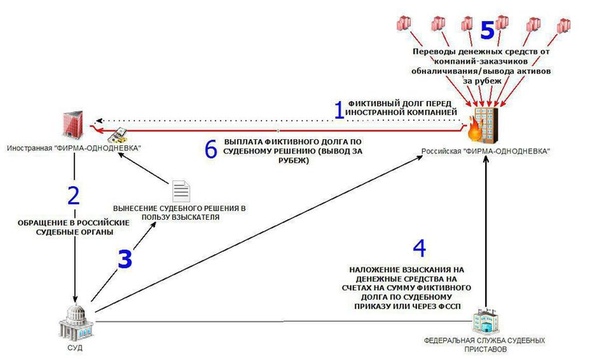

Нелегальное обналичивание зачастую используется для уклонения от налогов или легализации денежных средств, нажитых преступным путем. Схемы нелегального обналичивания часто скрываются за цепочками операций, на деле представляющих собой фейковые сделки. Цель таких «сделок»: перевести средства с одного счёта на другой и в итоге обналичить за определённый процент.

О том, что платформа KYC будет создана на базе Банка России и начнёт полноценно работать в конце 2021 — начале 2022 года, пресс-служба ЦБ сообщала летом 2020 года.

KYC, по данным ЦБ, «позволит распределять клиентов банков по зонам рисков на основании объективных критериев с точки зрения проведения операций в целях легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма. Банки будут использовать информационный сервис, в рамках которого до них будет доводиться оценка риска клиента. На основе риска будет определен режим работы с клиентом (решение о проведении операции и открытии счета). Информация о клиентах будет предоставляться всем банкам».

Законопроект о создании на базе ЦБ централизованного сервиса «Платформа знай своего клиента» предполагает, что банковские клиенты (кроме физлиц) будут поделены на три группы риска вовлечённости в сомнительные операции: высокую — «красную», среднюю — «жёлтую» и низкую — «зелёную». Счета компаний, оказавшихся в «красной» группе, будут заморожены, после чего, возможно, ликвидированы.

По оценкам Банка России, приводимым «РГ», из 3,7 млн индивидуальных предпринимателей и 3,4 млн юрлиц 99 % — «зеленые» клиенты. Также издание сообщает, что законопроект о платформе KYC, внесённый Госдуму в ноябре, будет доработан после обсуждения с бизнесом.

Как ИП обналичить свою прибыль

Любой бизнес начинается ради прибыли. И перед успешными ИП так или иначе встает вопрос, как снять свои заработанные деньги со своего расчетного счета? На первый взгляд все просто, но есть нюансы.

По закону, прибыль ИП принадлежит ему. А это означает,

что он может распоряжаться ею по собственному усмотрению: копить на счете,

тратить с карты в ресторане, проигрывать в казино, просто снимать со своего

счета в банке и т.п. Вы, как ИП, можете тратить на собственные нужды любые

заработанные сумму. И с этих сумм вы не платите налог, что существенно отличает

вас от собственника ООО. Там прибыль получается в виде дивидендов, и с них

платится удерживается налог.

Однако практически у каждого ИП прибыль поступает на его расчётный счет, и снять ее можно лишь на условиях банка. Да, во всех банках есть правила обналичивания, которые не просто надо знать, но необходимо неукоснительно соблюдать.

Во-первых, во многих банках существуют суточные лимиты на снятие наличных денег. Это означает, что есть сумма, свыше которой, вы снять в день не сможете. Если вам нужна большая сумма, будете снимать несколько дней или меняйте тариф. Да, суточные лимиты на снятие наличных бывают разные и зависят не только от банка, но и от тарифа.

Во-вторых, «обналичка» может быть не бесплатной, то

есть вам придется платить банковскую комиссию. Сколько платить, зависит от

банковского тарифа, так что выбирайте его тщательно. Да, у некоторых банков

есть лимиты по снятию, не имеющие комиссии. То есть эти деньги ИП снимает

бесплатно. Бывает, что комиссия за снятия растет вместе с суммой, которую вы

хотите снять. Все эти нюансы прописаны в тарифе, изучайте эти моменты заранее,

сравнивайте разные банковские предложения, и выбирайте самое удобное для вас.

В-третьих, помните, что любой банк обязан исполнять закон №115-ФЗ«О противодействии легализации доходов, полученных преступным путем». А это означает, что банк вправе заинтересоваться вами, если вы часто снимаете со своего счета большие суммы денег. Банк вправе запросить, на какие расходы вы снимаете свои деньги. И вы обязаны ответить банку и подтвердить документально свои расходы.

Подтверждение расходов обычно не вызывает трудностей, так как ИП обязан хранить свою документацию — счета-фактуры, чеки, накладные, платежки и т.д. Расходы на выплату зарплаты подтверждаются платежной ведомостью. А если вы снимаете деньги на собственные нужды, то должны оприходовать их в кассе по приходному ордеру.

Безусловно, чаще всего ИП, особенно начинающего, волнует вопрос, как правильно обналичить деньги, которые пойдут на собственные нужды. На сегодняшний день есть 4 способа это сделать.

№1 устаревший

Деньги можно получить в кассе банка по чеку.

Если через кассу вы собираетесь снимать большую сумму денег, то ее необходимо предварительно заказать. А это тоже не очень удобно.

№2 самый востребованный

Чаще всего ИП сегодня переводит свою прибыль со своего расчетного счета на

текущий. Этот перевод может быть с комиссией, а может быть и бесплатный, все

зависит от условия тарифа. Текущий же счет — это счет обычного физлица, и с

него наличные тратить каждый умеет.

Важно! ИП должен переводить деньги на карты,

привязанную к своему текущему счету.

Если это будет счет жены, мамы, сына и т.д., то придется в бюджет платить налог

— НДФЛ.

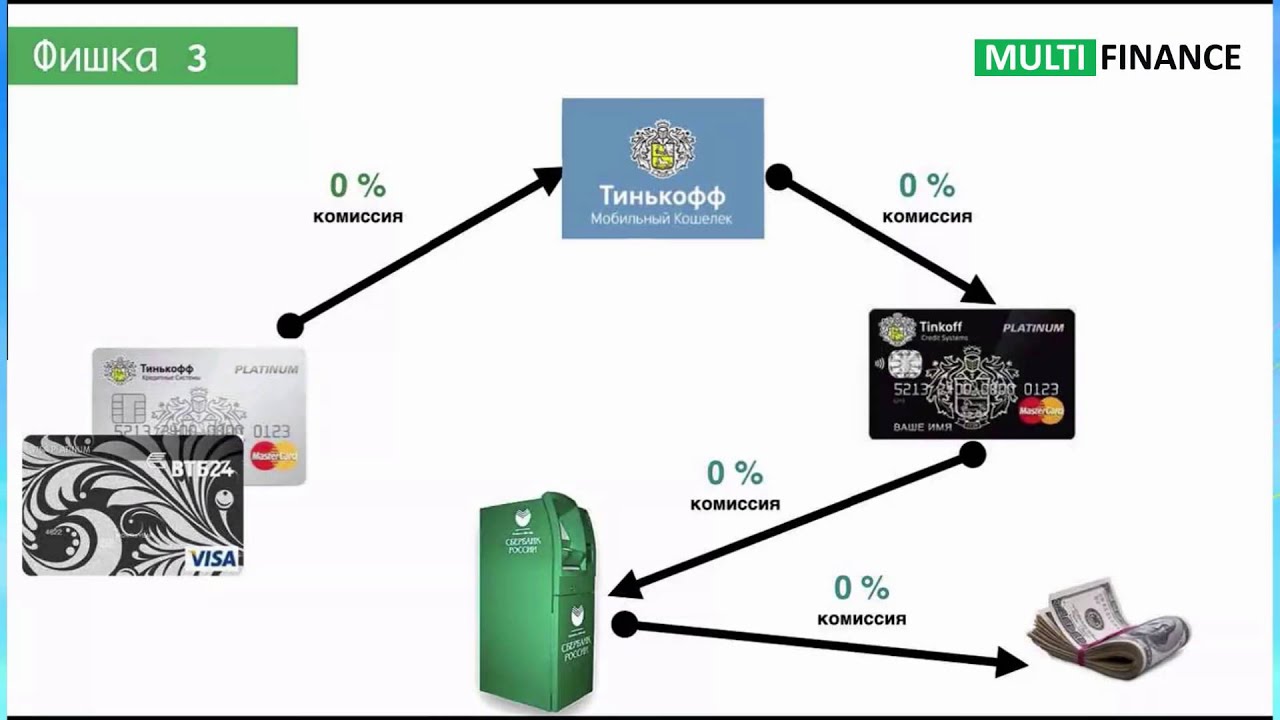

№3 корпоративная карта

К расчетному счету ИП практически всегда привязана корпоративная карта. Обналичивать деньги можно с нее, то есть снимать денежные средства через банкомат. Обычно за это берется банковская комиссия, так что, как всегда, изучайте свой тариф.

№4 редкий

Самый редкий способ обналички — перевод денег с расчетного счета на свой банковский вклад, который обычно открыт на физика. Сразу деньги снять не получится, но после закрытия вклада — да.

Напомним, что закон разрешает ИП иметь разные счета: расчетный, текущий, депозитный, и накопительный. И ИП может переводить свои средства с одного своего счета на другой. Так что никаких противоречий нет.

Вы заметили у нас ошибку? Помогите нам ее исправить! Выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter» и повторите код с картинки. Спасибо!

Как обналичить деньги с расчетного счета ИП легально в 2021 году

Если вы индивидуальный предприниматель, то все доходы, которые поступили в наличном или безналичном виде, безоговорочно ваши. Этим ИП выгодно отличается от ООО – там просто так деньгами не воспользуешься, они выводятся через дивиденды и заработную плату.

Этим ИП выгодно отличается от ООО – там просто так деньгами не воспользуешься, они выводятся через дивиденды и заработную плату.

Когда ИП нужно обналичить свои доходы, он делает это любым удобным способом:

- Снимает наличку с расчетного счета через кассу в банке. При этом нужно указать в назначении платежа, что деньги снимаются на личные нужды. Формулировка может быть вольная, главное смысл.

- Переводит деньги на свой личный счет, а потом снимает с этого счета или расплачивается с привязанной к нему карты. В этом случае тоже нужно указать в назначении платежа, что средства переводятся на личный счет или карту.

- Переводит деньги на свой банковский вклад.

Узнайте в своем банке, будет ли комиссия при выводе денег с ИП, и если будет, то какая, чтобы выбрать более выгодный вариант.

Ваш счёт в банке может заблокировать сам банк!

Проверьте вероятность блокировки бесплатно

Обезопасить счётОблагаются ли эти деньги налогом

Ваши доходы облагаются налогом один раз в зависимости от режима: НДФЛ, УСН, ПСН, ЕНВД или ЕСХН. Больше никаких дополнительных налогов с тех средств, которые выводите со счета, платить не нужно. Вносить в КУДиР средства, снятые на личные нужды не нужно, потому что это не расход. А вот если хотите снять наличку в рабочих целях, то укажите соответствующее назначение платежа, и когда потратите деньги сможете внести расходы в КУДиР, если будут подтверждающие документы: акты, накладные, чеки, ведомости и т.д.

Осторожно: 115-ФЗ!

Денежные средства ИП принадлежат ему на праве собственности и теоретически предприниматель может распоряжаться своими деньгами, как угодно (статья 209 ГК РФ). Но на практике могут возникнуть проблемы. Банки обязаны соблюдать закон 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» и отслеживать сомнительные операции.

Если посмотреть Методические рекомендации Центробанка № 18-МР от 21.07.2017г., то любое снятие налички, не связанное с выплатой заработной платы, пособий, покупкой канцтоваров и хозяйственными расходами, могут счесть за сомнительную операцию, а значит могут запросить информацию о расходах, подтверждающие документы или вовсе заблокировать счет. Иногда под подозрение попадают и переводы с расчетного на личный счет ИП.

Иногда под подозрение попадают и переводы с расчетного на личный счет ИП.

Чтобы избежать проблем, лучше не снимать крупные суммы и стараться оплачивать расходы картой, а также вовремя давать банку разъяснения и документы, если потребуется. Также, снимая деньги, не забудьте оставить часть на уплату налога, ни то придет время расплачиваться с бюджетом, а на счету пусто.

И раз уж заговорили о налогах, то напомним, что за неуплату налога и непредставление декларации в положенный срок расчетный счет могут заблокировать, и тогда снятие прибыли ИП будет невозможным, пока не реабилитируетесь перед налоговой и не погасите долги. Это займет как минимум несколько дней, и деньги все это время будут заморожены.

Если будете вести учет в сервисе «Моё дело», то никаких сроков не пропустите – персональный налоговый календарь напомнит, что пора платить или сдавать отчеты.

Убедитесь лично в функциональных возможностях сервиса

Зарегистрируйтесь прямо сейчас в интернет-бухгалтерии «Моё дело» и оцените все возможности системы в течение бесплатного пробного периода.

ЦБ предложил новые правила оценки риска обналичивания денег :: Финансы :: РБК

Как это должно работать

Предполагается, что банки продолжат передавать сведения о сомнительных операциях клиентов в Банк России и Росфинмониторинг. Регулятор в свою очередь будет относить клиентов к одной из трех групп в зависимости от уровня риска. Ясинский сравнивал механизм работы платформы со светофором.

Читайте на РБК Pro

- Группа с высоким риском вовлеченности в сомнительные операции, или красная зона.

- Группа со средним риском, или желтая зона.

- Группа с низким риском, или зеленая зона.

Аналогичное распределение будут проводить и кредитные организации, причем на разных этапах работы с клиентом: при приеме на обслуживание, при получении от него требований провести ту или иную операцию, а также при снятии средств или переводе их в другой банк в случае расторжения договора. Информация также будет направляться в Банк России.

Информация также будет направляться в Банк России.

Если ЦБ понизит статус юрлица или переведет его в самую рисковую группу, кредитная организация в течение пяти рабочих дней может направить регулятору собственные оценки по этому клиенту. Если же банк согласится с решением ЦБ, новый подход должен применяться к компании уже на следующий рабочий день.

Сейчас, по оценке ЦБ, доля клиентов в зеленой зоне составляет порядка 99%, в желтой — 0,3%, в красной — 0,7%, говорится в пояснительной записке к законопроекту (физлица в этой статистике не учитываются). По данным регулятора, его оценки риска клиентов совпадают с банковскими в 95% случаев.

Последствия для разных клиентов

Законопроект модернизирует правила, на основании которых кредитные организации смогут отказывать юридическим лицам и ИП в проведении операций. Сейчас это возможно, если у специалистов финансового мониторинга просто возникли подозрения в обналичивании или отмывании и если клиент не смог предоставить документы для подтверждения экономического смысла транзакции. Теперь предлагается связывать отказ со статусом клиентов.

Теперь предлагается связывать отказ со статусом клиентов.

- Для клиентов из красной зоны устанавливается запрет на открытие новых банковских счетов, проведение любых операций, использование системы дистанционного банковского обслуживания (ДБО) и Системы быстрых платежей (СБП).

- Ограничения возможны, даже если компания не будет считаться высокорисковой, но захочет перевести средства контрагенту из красной зоны. Она может столкнуться с отказом банка или блокировкой доступа к системам дистанционного банковского обслуживания. Однако таким юрлицам предлагается оставить доступ к СБП.

- За низкорисковыми клиентами из зеленой зоны банки, наоборот, смогут следить не так пристально. Отказы по переводам между «зелеными» клиентами не допускаются.

- Желтая зона клиентов — промежуточная. Если специалисты финмониторинга заметят в их деятельности признаки сомнительности, это по-прежнему может стать основанием для остановки операций. На особом контроле также останутся ИП и юрлица зеленой зоны, работающие с клиентами из желтой.

При попадании клиента в красную зону банк будет обязан проинформировать его об этом. Причем если такая компания дважды за год столкнется с запретом на проведение тех или иных операций, любой из банков будет вправе расторгнуть с ней договор и отказать в снятии или переводе средств при закрытии счетов. Банки также получат право не принимать новых клиентов из красной зоны на обслуживание. Если компания, наоборот, считается низкорисковой (зеленая группа), банк будет не вправе сразу же отказаться от заключения с ней договора обслуживания.

ЦБ закрыл проект по созданию единой базы компьютеров и смартфонов юрлицМожно ли оспорить попадание в красную зону

Предполагается, что компании зеленой и желтой зон будут иметь возможность узнавать свой статус в банке по запросу. Частота запросов не регламентируется. Клиент, отнесенный в красную зону, сможет в течение полугода оспорить это, предоставив документы и пояснения в банк. За ним также сохранится право на обращение в межведомственную комиссию при Банке России — эта структура и сейчас занимается реабилитацией клиентов из так называемого черного списка (попасть в него можно по нескольким критериям: например, компания слишком много использует наличные и при этом существует меньше двух лет, клиент не платит или почти не платит налоги, наличные снимаются регулярно и т.д.; в ЦБ действует механизм реабилитации юрлиц, попавших в такие списки).

Отказы банков в обслуживании или проведении операций при этом не будут считаться основанием для гражданско-правовой ответственности.

Какие риски видят участники рынка

Подключение ЦБ к оценке рисков клиентов и создание централизованного сервиса позволило бы существенно снизить процент необоснованных блокировок счетов предпринимателей, считает член генерального совета «Деловой России» Алексей Мишин. По его словам, сотрудники банков сейчас работают в условиях жесткого регулирования и не всегда имеют достаточно компетенций и сведений для принятия решений по отдельным клиентам. Вместе с тем Мишин видит значительные риски попадания многих компаний в красную зону: «Клиент может попасть в красную категорию из-за подозрительных операций в других банках. В этом случае банку потребуется дополнительная информация для принятия решения, и если ее не окажется в системе, предлагаемой Банком России, бумажная волокита может возрасти».

Об этом же предупреждает замруководителя некоммерческого партнерства «Национальный совет финансового рынка» (НСФР) Александр Наумов: «Банк России не видит всей информации о клиенте, которая есть у банков, и возможны ложные оценки. Это может привести к росту числа клиентов, попадающих в красный уровень». Однако благодаря новому механизму ЦБ поможет банкам автоматизировать оценку рисков и тем самым снизить их издержки, добавляет он.

Собеседник в одной из кредитных организаций отмечает, что проект ЗСК надо вводить на рынок в более простом режиме, а не на уровне закона. «Единственный плюс, который мы видим в этой инициативе, в том, что банкам по закону разрешат сообщать клиентам, что это не мы их в красный цвет покрасили, а ЦБ, чтобы клиенты не предъявляли претензии нам», — сказал он.

Пока неясно, действительно ли у ЦБ есть достаточно ресурсов для анализа такого объема операций и клиентов, а риски для бизнеса при принятии поправок сильно возрастут, предупреждает партнер юридической компании «Арбитраж.ру» Владимир Ефремов. По его словам, отнесение фирмы в красную зону может означать полную остановку бизнеса до момента реабилитации. «Новых механизмов реабилитации законопроект не предусматривает, а эффективность межведомственной комиссии ЦБ до сих неизвестна: статистика не публикуется, при этом рассмотрение заявлений клиентов происходит без их участия», — подчеркивает юрист.

Большинство крупных банков не ответили на запросы РБК, ВТБ отказался от комментариев.

Хочу снять наличные деньги со счета ИП или юридического лица, что для этого нужно?

Вопрос

Кто может получить наличные денежные средства со счета по заявлению на снятие наличных?

Окружение

Счета

Ответ

Если вы хотите снять деньги в белорусских рублях для целей, перечисленных ниже, вам необходимо предоставить только заявление:

- Личный доход, оплата труда, выплата командировочных, пенсий, пособий.

- Расчеты наличными деньгами с другими юридическими лицами, индивидуальными предпринимателями (не более 100 базовых величин по каждой операции) (п. 97, 104 Инструкции 117)

Если же вам необходимо снять наличные в белорусских рублях для ниже перечисленных ситуаций, то вам необходимо заполнить заявление, а так же предоставить подтверждающие документы:

- Возвратов физическим лицам: вклада, внесенного в уставный фонд, паевых взносов, стоимости акций. Документы: копия решения (выписка) общего собрания участников (акционеров) о выходе физического лица из состава участников. Копия договора купли-продажи акций.

- Выдача наличных денежных средств по договорам займов с физическими лицами. Документы: копия договора займа.

- Дивиденды (доходы по акциям, доходы по паям, долям (вкладам) от распределения прибыли). Документы: копия решение уполномоченного органа Клиента о выплате дивидендов.

- Выплаты на расчеты с гражданами за приобретаемое у них имущество (движимое, недвижимое, ценные бумаги, иное имущество). Документы: копия договора купли-продажи

имущества.

Возможность использования иностранной валюты можно посмотреть в статье: Пришли деньги, когда и как можно использовать средства с валютного счёта? Что нужно делать после зачисления валютной выручки?

Для того, чтобы снять наличные деньги в белорусских рублях, иностранной валюте нужно предоставить в банк заявление (Заявление на снятие наличных денег в белорусских рублях, Заявление на получение наличной иностранной валюты). Образцы заполнения заявлений находятся на сайте в разделе «Обслуживание», далее «Формы документов».

Заявление и подтверждающие документы (в случае их необходимости) могут быть представлены на бумажном носителе или в «Альфа-Бизнес Онлайн»/«Альфа-Бизнес Мобайл 2.0» запросом произвольной формы «Письмо в банк».

Если вышеуказанные документы предоставляются на бумажном носителе, они должны быть подписаны лицами, имеющими право подписи документов для проведения расчетов, подписи которых включены в карточку с образцами подписей и оттиска печати. Указанные документы предоставляются в банк в одном экземпляре, при получении денежных средств.

Если вы отправляете документы в интернет-банке или через мобильное приложение, то оригиналы документов не требуются.

Получить наличные денежные средства по заявлению на снятие наличных может любой представитель организации.

Постановление Правления НБРБ от 19.03.2019 № 117 не содержит ограничений по снятию наличных денежных средств по заявлению на снятие главным бухгалтером или лицом, имеющим право второй подписи.

Также необходимо предварительно заказать наличные денежные средства, позвонив в контакт-центр для юридических лиц по телефону 7464 или написав в онлайн-чат.

Как вывести и снять деньги с расчетного счета ИП

Выводить деньги можно

Когда Сергей попробовал вывести деньги со счёта, он не сделал ничего противозаконного. Если ИП заплатил налоги и страховые взносы, он может тратить заработанные деньги, как ему захочется. Об этом говорится в двух документах: письме Минфина России № 03-04-05/39905 и письме Банка России № 29-1-2/5603.

С расчётного счёта можно платить зарплату работникам, рассчитываться с поставщиками, оплачивать аренду офиса, и всё, что связано с работой ИП, но использовать расчётный счёт для личных покупок нельзя. Об этом написано в инструкции Банка России № 153-И (пункт 2.3). Чтобы тратить заработанные деньги, надо сначала вывести их.

Как выводить деньги

Есть четыре законных способа вывести деньги с расчётного счёта ИП.

1. Получить наличные в кассе банка. Для этого нужно заполнить платёжное поручение или чековую книжку, в назначении платежа написать «на личные нужды предпринимателя».

За обналичивание денег придётся заплатить комиссию — 2% или больше. Некоторые предприниматели пытаются сэкономить. Чтобы не платить комиссию банку, они переводят деньги себе как сотруднику, а в назначении платежа пишут «Зарплата ИП». Но в таком случае банк имеет право отказать в выдаче денег — по закону предприниматель не может платить зарплату сам себе. Чтобы получить деньги, нужно указать истинную цель: например, на личные нужды.

2. Использовать кэш-карту. Это карта, которая привязывается к расчётному счёту. По ней можно снимать наличные с расчётного счёта в банкомате. Чаще всего банк устанавливает для таких карт комиссии, ограничения по сумме, плату за обслуживание. Разные банки предлагают разные условия — детали нужно выяснять у менеджера.

3. Перевести деньги на личный банковский вклад. В этом случае не нужно платить комиссию и налоги, но потратить деньги можно только после окончания срока вклада. Если снять деньги раньше, сгорят проценты. Чтобы получать деньги и проценты, когда захочется, нужно искать подходящий вклад.

4. Перевести деньги на личную карту. Это можно сделать в личном кабинете интернет-банка — не нужно идти в отделение банка, заполнять платежное поручение и платить комиссию за обналичивание. Но скорее всего придётся заплатить комиссию за перевод — минимум 1% от суммы. После того как деньги окажутся на личной карте, их можно снять в банкомате или оплатить покупки по безналу.

Чтобы не платить налог, нужно открыть карту на свое имя. Если переводить деньги с расчётного счёта на карту другого человека, придётся заплатить НДФЛ 13%.

Переводить деньги с расчётного счёта на личную карту законно. Но если бизнесмен переводит деньги регулярно, банк может заблокировать расчётный счёт.

Почему банк блокирует счета

Такое может случиться, если банк заподозрит бизнесмена в незаконном обнале. При этом неважно, какую сумму бизнесмен выводит — заподозрить неладное могут даже из-за перевода 50 000₽. В такой ситуации нет смысла злиться на банк, он действует по рекомендации Центробанка. Зато можно разобраться и решить проблему.

Банки оценивают сделки ИП по многим критериям — основные 130 перечислены в Положении Банка России № 375-П. Но список неокончательный — банки имеют право вносить в него дополнительные пункты.

Банк точно заподозрит бизнесмена:

— если заказчики перечисляют на счёт крупные суммы, а ИП сразу переводит деньги на другие счета или обналичивает;

— если деньги приходят от компаний, которые не платят налоги;

— если бизнесмен зарегистрирован как ИП несколько дней, а на счёт уже поступают крупные суммы;

— если непонятно, из чего складывается прибыль. Оборот по расчётному счёту большой, но ИП тратит мало денег на зарплату работникам, оплату поставщикам и подрядчикам, аренду офиса и коммунальные услуги;

— если бизнесмен заключил сделку, в которой нет экономического смысла. Например, заплатил субподрядчику все деньги, которые получил от заказчика;

— если бизнесмен разбивает большой платёж (от 600 000 ₽) на несколько частей. Это показывает, что он хочет избежать контроля Росфинмониторинга.

Если сделки ИП покажутся банку сомнительными, он заблокирует расчётный счёт и потребует подтверждающие документы.

Почему государство блокирует счета

Банки блокируют расчётные счета не только по своей инициативе. Такое указание им может дать Росфинмониторинг, если заподозрит бизнесмена в терроризме или отмывании денег. Основание для блокировки — закон № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Если предпринимателя подозревают в терроризме или экстремизме, он узнает об этом до блокировки счёта и не от банка. Попасть в перечень террористов и экстремистов могут те, кто находится под следствием или осужден по определенным статьям уголовного кодекса. Информация о них передаётся в Росфинмониторинг, а тот даёт указание банку заблокировать счета клиента. В этом случае предприниматель не сможет воспользоваться деньгами, пока находится в списке. Такое происходит редко.

Более вероятная причина — предпринимателя заподозрили в отмывании денег или уклонении от налогов. Самый частый повод для блокировки — это когда ИП перечислил больше 600 000 ₽ себе или на другой счет. Росфинмониторинг проверяет такие операции: он не даст воспользоваться деньгами, пока не выяснит, откуда эти деньги и на что бизнесмен их потратит. В этом случае Росфинмониторинг просит банк заблокировать счет, а банк сообщает клиенту о причине блокировки и требует подтверждающие документы.

Когда банк проверит документы, он сообщит о результатах в Росфинмониторинг, а тот решит — разблокировать расчётный счёт или проверять дальше.

Что делать, если банк заблокировал счёт

Если вы узнали, что ваш счёт заблокирован, сначала действуйте через банк. Если не поможет — идите выше.

1. Узнайте, почему заблокировали счёт. Если вы, как Сергей, узнали о блокировке счёта случайно, позвоните в банк. Но обычно банки сами оповещают клиента — звонят или отправляют письмо на электронную почту.

Если вы сделаете это, вы каждый раз будете зарабатывать деньги

За последние шесть недель Уолл-стрит и Мейн-стрит получили ряд резких напоминаний. А именно, что фондовый рынок действительно может пойти вниз, и что причина коррекции фондового рынка редко известна заранее.

Хотя Уолл-стрит приложила отважные усилия, чтобы игнорировать потенциально разрушительное воздействие коронавирусной болезни 2019 года (COVID-19) до середины февраля, стало невозможно скрыть ковер, когда болезнь начала появляться на наших задних дворах.Сегодня мы являемся свидетелями беспрецедентных усилий по смягчению последствий, направленных на сглаживание кривой и замедление распространения коронавируса, от которого по состоянию на раннее утро понедельника, 30 марта, погибло около 34000 человек во всем мире, согласно Университету Джонса Хопкинса.

К сожалению, побочным эффектом этих мер по смягчению последствий является резкое прекращение несущественной экономической деятельности, что приводит к сбоям в цепочке поставок и увольнениям в США и во всем мире. Именно из-за этой неопределенности Уолл-стрит встревожена.

Источник изображения: Getty Images.

Вот исторически гарантированный способ заработка на фондовом рынке

Самый крутой спад на территорию медвежьего рынка в истории фондового рынка, вероятно, заставил многих инвесторов задуматься, что им делать со своими деньгами. Я знаю, что недавно лично отвечал на звонки и текстовые сообщения от родственников и друзей, которые интересовались, не пора ли обналичить деньги и отправиться в горы.

Я могу вам сказать следующее: если вам не понадобятся деньги в ближайшем будущем или ваш инвестиционный тезис каким-то образом не был опровергнут крахом коронавируса, продажа сейчас будет колоссальной ошибкой.GSPC), вам нужно делать только одно, если вы хотите каждый раз зарабатывать деньги: купить систему отслеживания S&P 500 и держать ее не менее 20 лет.

Хотя скользящая 20-летняя доходность S&P 500 значительно различалась за последнее столетие (1919–2019), согласно данным Crestmont Research, существует одно неоспоримое соответствие. Независимо от того, когда вы приобрели отслеживающую ценную бумагу S&P 500 за последние 100 лет, ваша средняя 20-летняя доходность, включая дивиденды, была бы положительной.

Источник изображения: Getty Images.

За исключением двух случаев (1948 и 1949), ваша скользящая 20-летняя доходность была бы менее 5% годовых, включая дивиденды. Для сравнения, вы бы зарабатывали в среднем не менее 10% в год в течение последних 20 лет за более чем 40 лет в прошлом веке и не менее 13% годовых в течение 20 из этих лет. Эти долгосрочные доходы абсолютно вращаются вокруг доходов от облигаций, нефти, золота, жилья и банковских CD.Ключевым моментом, конечно же, является то, что вы удерживаете свои вложения не менее 20 лет.

Три уникальных способа играть на этой фондовой бирже. Гарантия

Инвесторы, желающие направить свой капитал на работу над этим нисходящим трендом и зафиксировать почти гарантированную долгосрочную прибыль на этих депрессивных уровнях, могут сделать это двумя способами.

Первая и, возможно, самая популярная ценная бумага — это SPDR S&P 500 ETF Trust (NYSEMKT: SPY). Этот торгуемый на бирже фонд является высоколиквидным (его средний дневной объем за последние три месяца близок к 148 миллионам акций), предназначен для очень точного отслеживания показателей S&P 500 и содержит больше активов под управлением, чем любой ETF.Что касается коэффициента чистых расходов, то есть процентной ставки комиссии за управление, которая ежегодно вычитается из ваших инвестиций, покупка SPDR S&P 500 ETF Trust обойдется вам в 0,09%. К счастью, ETF, отслеживающие индексы, обычно имеют минимальный коэффициент чистых расходов.

Однако конкурент SPDR S&P 500 ETF Trust может быть еще более привлекательным. Vanguard S&P 500 ETF (NYSEMKT: VOO) также пытается точно отражать доходность и доходность S&P 500. Vanguard S&P 500 имеет примерно половину активов под управлением, как SPDR S&P 500 ETF, но предлагает чистую прибыль. коэффициент расходов всего 0.03%. Мы говорим только о шестисотых процентах разницы между ними, но если вы инвестируете значительную сумму денег, совокупная экономия при выборе Vanguard S&P 500 ETF, безусловно, может увеличиться в течение скользящего 20-летнего периода.

Источник изображения: Getty Images.

Третий и последний вариант, который немного более необычен, чем два упомянутых мною индекса отслеживания, — это ProShares S&P 500 Dividend Aristocrats ETF (NYSEMKT: NOBL). Я говорю «вне стены», потому что ETF ProShares S&P 500 Dividend Aristocrats не отслеживает примерно 500 компаний, входящих в S&P 500.Скорее, он отслеживает только показатели 57 компаний из списка S&P 500, которые увеличивали свои дивиденды 25 или более лет подряд.

Почему этот ETF, спросите вы? Причина проста в том, что в долгосрочной перспективе дивидендные акции легко превосходят своих аналогов, не выплачивающих дивиденды. Согласно отчету J.P. Morgan Asset Management за 2013 год, публично торгуемые компании, которые инициировали и увеличили свои дивиденды в период с 1972 по 2012 год, приносили в среднем 9,5% в год. Это сравнимо с недивидендными акциями, которые вернули мизерную единицу.6% годовых за тот же период. Таким образом, даже при более высоком коэффициенте чистых расходов в 0,35% ETF ProShares S&P 500 Dividend Aristocrats может быть вашим лучшим выбором для гарантии положительной 20-летней скользящей доходности, включая дивиденды.

Эта статья представляет собой мнение автора, который может не согласиться с «официальной» рекомендательной позицией премиальной консультационной службы Motley Fool. Мы разношерстные! Ставка под сомнение по поводу инвестиционного тезиса — даже нашего собственного — помогает нам всем критически относиться к инвестированию и принимать решения, которые помогают нам стать умнее, счастливее и богаче.

S&P 500: шесть способов уберечь свои деньги от распродажи на фондовом рынке

Вам понадобится хорошая защита, чтобы справиться с распродажей S&P 500. И, к счастью, существуют стратегии, позволяющие сохранить хотя бы часть ваших денег в безопасности.

ИксПродажи захватывают S&P 500. Инвесторы опасаются, что коронавирус (Covid-19) может подтолкнуть мировую экономику к рецессии. Даже редкое экстренное снижение краткосрочных процентных ставок во вторник не могло остановить продажи.Исторические данные показывают, что продажи, вызванные вирусом, могут ухудшиться через несколько недель.

Инвесторы уже потеряли более 4 триллионов долларов с февральского максимума, сообщает Wilshire Associates.

«Поскольку COVID-19 сейчас присутствует в более чем 70 странах, глобальное макроэкономическое воздействие удвоилось с момента нашего последнего обновления от 11 февраля», — говорится в отчете S&P Global. «По нашим оценкам, теперь это отнимет 0,5 процентного пункта от нашего базового показателя роста ВВП на 3,3% (с декабря 2019 года)».

И некоторые думают, что действия Федеральной резервной системы — это способ поставить брандмауэр вокруг страданий S&P 500.«В целом, похоже, что ФРС пошла по пути увеличения страховки от рыночных рисков в виде снижения ставок, чтобы продлить текущий экономический рост», — говорит Чарли Рипли, старший инвестиционный стратег Allianz Investment Management.

Но что вы можете сделать, чтобы застраховаться? Вот стратегии, которые помогут вам сохранить рубашку.

S&P 500 Оборонные секторы

Сам индекс S&P 500 в этом году снизился на 6,3%, и с того момента, как вспышка коронавируса была впервые засекречена.Но важно отметить, что на самом деле акции и секторы держатся.

Десять из 11 секторов S&P 500 в этом году упали. А вот Utilities Select Sector SPDR ETF (XLU) работает. Мало того, что ETF коммунальных предприятий выросли в этом году на 0,9%, его доходность составляет 2,84%. Это превышает доходность 1,8% для S&P 500. И если вам нужна доходность, то ETF SPDR для сектора недвижимости (XLRE) приносит 3,2%. А в этом году он снизился всего на 0,2%.

Снижение ставок также благоприятно для рынка недвижимости. Они снижают стоимость заимствований для сектора, как правило, с высокой долей заемных средств.А более низкие ставки делают доходность отрасли недвижимости еще более привлекательной для инвесторов.

Вот и хорошие новости. Если вы владеете акциями SPY, 3,5% вашего портфеля приходится на коммунальные услуги и 3,1% на недвижимость. Вы можете использовать эти ETF, если хотите поднять их.

Игр с низкой волатильностью

Некоторые ETF пытаются облегчить вам движение индекса S&P 500. Один из самых популярных способов сделать это — низковолатильный ETF (SPLV) Invesco S&P 500. ETF с активами почти в 12 миллиардов долларов владеет 100 акциями S&P 500 с самой низкой дневной волатильностью за последний год.

ETF загружен финансами на 37% и коммунальными услугами на 29%. Самым крупным холдингом фонда является коммунальное предприятие Eversource Energy (ES). Акции Eversource в этом году выросли на 8,6%, а доходность — на 2,4%. Сам ETF в этом году упал всего на 1,7%.

Конкурирующий подход — это активы iShares Edge MSCI Min Vol USA ETF (USMV) в активах на сумму 36 миллиардов долларов. IShares ETF использует алгоритм для пары акций, который, вместе с тем, снижает волатильность. Этот метод позволяет ему держать 14% портфеля в сфере технологий, поскольку он уравновешивается финансовыми показателями на уровне 25% и потребительскими товарами на уровне 12%.ETF iShares Edge упал на 1,7% в этом году.

Спешите за облигациями

Если вы хотите знать, что покупают напуганные инвесторы, то это облигации.

Доходность 10-летних казначейских облигаций, которая движется напротив его цены, упала до рекордно низкого уровня в 1,01%. И облигационные ETFs видят большой приток, поскольку инвесторы стараются скрыть. По словам Тодда Розенблута, директора по исследованиям ETF и паевых инвестиционных фондов в CFRA, четыре из 10 крупнейших притоков в ETF на этой неделе пошли на облигационные ETF. ETF на 7-10-летние казначейские облигации iShares стоил 1 доллар США.3 миллиарда флуд в двери. В этом году индекс ETF вырос на 7,4%, а доходность — 2%.

«Среднесрочные облигации подходят для краткосрочных инвестиционных горизонтов», — сказал Джек Аблин, главный инвестиционный стратег Cresset Wealth. «Основные облигации показали положительную доходность практически в течение каждого трехлетнего периода владения. Краткосрочные облигации могут похвастаться положительными результатами в течение одного года», — сказал он.

Неплохо для скучного фонда облигаций.

Обрезать потери с помощью буферных ETF

Если отказ от некоторого роста, чтобы уменьшить убыток, звучит как хороший компромисс, новые ETF могут помочь.

ETF, определяемые новатором, позволяют смягчить убытки на 9%, 15% или до 30% в течение года. Например, мартовская серия буферных ETF S&P 500 (BMAR) покроет первые 9% убытков S&P 500. Ежегодная комиссия составляет 0,79%, и вы также теряете часть прибыли. Мартовская серия S&P 500 Power Buffer ETF (PMAR) буферизует потери до 15%.

Да, вы можете создать свою собственную опционную стратегию, чтобы сделать то же самое. Но эти ETF выполняют свою работу за определенную плату.

Укрыться деньгами и золотом

Привлечение денежных средств — это стратегия, которой следуют опытные трейдеры, что делает ее одним из важнейших правил инвестирования.Просто знайте маленький грязный секрет в брокерской индустрии. Если вы не обращаете внимания, ваши неинвестированные деньги переместятся на счет, на котором почти ничего не платят. Вы можете спросить у своего брокера, можете ли вы хранить наличные на счете или в фонде, который выплачивает проценты.

Золото превращается в еще одно популярное укрытие. Активы SPDR Gold Trust (GLD) на 48 миллиардов долларов выросли в этом году на 7,7%. Золото не известно как место для долгосрочного пребывания, но инвесторы надеются, что его историческая роль в качестве средства защиты от инфляции сохранится.

Расслабьтесь и сосредоточьтесь на долгосрочной перспективе

Если вы долгое время инвестируете в диверсифицированную компанию, то, вероятно, лучше всего ничего не делать.

Акции«по своей природе волатильны и непредсказуемы в краткосрочной перспективе, как показал опыт коронавируса», — сказал Аблин из Cresset Wealth.

Вот доказательство. В любой отдельно взятый год S&P 500, вероятно, будет снижаться в 22% случаев. Но акции растут в 96% случаев за 10-летний период, говорит Аблин.

Поэтому вместо того, чтобы паниковать и вкладываться во все деньги, знайте, что деньги в ваших диверсифицированных фондах и ETF вряд ли понадобятся вам через семь лет или меньше.Если это так, то, вероятно, в любом случае пора согласовывать ваши цели с вашим портфолио.

«Правильное решение — это … инвестиционная стратегия, в которой портфельные инвестиции соответствуют каждой потребности в денежных потоках», — сказал Аблин.

S&P 500 Коммунальные услуги в этом году продолжают расти

| ETF | Символ | с начала года% гл. | Урожайность |

|---|---|---|---|

| Утилиты Select Sector SPDR Fund | (XLU) | 0.7% | 2,84% |

| Фонд СПДР сектора недвижимости в избранном | (XLRE) | -0,3% | 3,21% |

| Сектор выбора технологий Фонд SPDR | (XLK) | -2,0% | 1,10% |

| Consumer Staples Select Sector SPDR Fund | (XLP) | -3,7% | 2,57% |

| Сектор услуг связи Фонд SPDR | (XLC) | -5.4% | 0,86% |

| SPDR S&P 500 ETF Trust | (ШПИОН) | -6,1% | 1,77% |

| Consumer Discretionary Select Sector SPDR Fund | (XLY) | -6,8% | 1,31% |

| Фонд SPDR для отдельных секторов здравоохранения | (XLV) | -6,9% | 1,55% |

| Industrial Select Sector SPDR Fund | (XLI) | -9.4% | 2,08% |

| Материалы Select Sector SPDR Fund | (XLB) | -10,9% | 2,18% |

| Фонд SPDR для избранного финансового сектора | (XLF) | -12,0% | 2,00% |

| Energy Select Sector SPDR Fund | (XLE) | -23,8% | 4,63% |

Источник: S&P Global Market Intelligence

Как работают ETF с выплатой дивидендов

Хотя биржевые фонды (ETF) в первую очередь связаны с отслеживанием индексов и инвестированием в рост, многие из них предлагают доход за счет владения акциями, выплачивающими дивиденды.Когда они это делают, они собирают регулярные выплаты дивидендов, а затем распределяют их среди акционеров ETF. Эти дивиденды могут распределяться двумя способами по усмотрению руководства фонда: денежные средства, выплачиваемые инвесторам, или реинвестиции в базовые инвестиции ETF.

Сроки выплаты дивидендов ETF

Подобно акциям отдельной компании, ETF устанавливает дату выплаты дивидендов, дату записи и дату выплаты. Эти даты определяют, кто получит дивиденды и когда будет выплачен дивиденд.График выплаты этих дивидендов отличается от графика базовых акций и варьируется в зависимости от ETF.

Например, экс-дивидендная дата для популярного SPDR S&P 500 ETF (SPY) — третья пятница последнего месяца финансового квартала (март, июнь, сентябрь и декабрь). Если этот день не является рабочим днем, то дата экс-дивидендов приходится на предыдущий рабочий день. Дата установления рекорда наступает за два дня до даты экс-дивидендов. В конце каждого квартала SPDR S&P 500 ETF распределяет дивиденды.Взаимодействие с другими людьми

Каждый ETF устанавливает сроки выплаты дивидендов. Эти даты указаны в проспекте эмиссии фонда, который общедоступен для всех инвесторов. Как и акции любой компании, цена ETF часто повышается до экс-дивидендной даты, что отражает всплеск покупательской активности, и падает после этого, поскольку инвесторы, владеющие фондом до экс-дивидендной даты, получают дивиденды, а те покупать потом не надо.

Дивиденды, выплаченные наличными

ETF SPDR S&P 500 выплачивает дивиденды наличными.Согласно проспекту фонда, SPDR S&P 500 ETF переводит все дивиденды, которые он получает от своих базовых акций, на беспроцентный счет до тех пор, пока не придет время для выплаты. В конце финансового квартала, когда дивиденды подлежат выплате, SPDR S&P 500 ETF снимает дивиденды с беспроцентного счета и распределяет их пропорционально инвесторам.

Некоторые другие ETF могут временно реинвестировать дивиденды от базовых акций в авуары фонда до тех пор, пока не наступит время для выплаты дивидендов наличными.Естественно, это создает небольшое кредитное плечо в фонде, которое может немного улучшить его показатели во время бычьих рынков и немного повредить его работе во время медвежьих рынков.

Реинвестированные дивиденды

Управляющие ETF также могут иметь возможность реинвестировать дивиденды своих инвесторов в ETF, а не распределять их в виде денежных средств. Выплата акционерам также может быть осуществлена путем реинвестирования в базовый индекс ETF от их имени. По сути, все сводится к одному и тому же: если акционер ETF получает реинвестирование 2% дивидендов от ETF, он может продать эти акции, если он предпочитает иметь деньги.

Иногда эти реинвестиции можно рассматривать как выгоду, поскольку инвестору не нужно платить комиссию за покупку дополнительных акций за счет реинвестирования дивидендов. Однако годовые дивиденды каждого акционера облагаются налогом в год их получения, даже если они получены путем реинвестирования дивидендов.

Налоги на дивиденды в ETF

ETF часто рассматриваются как выгодная альтернатива паевым инвестиционным фондам с точки зрения их способности контролировать размер и время уплаты подоходного налога для инвестора.Однако это в первую очередь связано с тем, как и когда налогооблагаемый прирост капитала фиксируется в ETF. Важно понимать, что владение ETF, приносящим дивиденды, не откладывает налог на прибыль, образованный дивидендами, выплаченными ETF в течение налогового года. Дивиденды, выплачиваемые ETF, облагаются налогом для инвестора по существу так же, как и дивиденды, выплачиваемые взаимным фондом.

ETF с альтернативным доходом и ваш портфель

Примеры ETF, выплачивающих дивиденды

Вот пять очень популярных ETF, ориентированных на дивиденды.

SPDR S&P Дивидендный ETF

SPDR S&P Dividend ETF (SDY) является наиболее экстремальным и эксклюзивным из дивидендных ETF. Он отслеживает индекс S&P High-Yield Dividend Aristocrats Index, который включает только те компании из S&P Composite 1500, которые не менее 20 лет подряд увеличивают дивиденды. Из-за долгой истории надежной выплаты этих дивидендов эти компании часто считается менее рискованным для инвесторов, стремящихся к полной прибыли.

ETF Vanguard Dividend Appreciation

ETF Vanguard Dividend Appreciation (VIG) отслеживает индекс NASDAQ U.S. Dividend Achievers Select Index — это группа компаний, взвешенная по рыночной капитализации и увеличившая дивиденды не менее 10 лет подряд. Его активы инвестируются внутри страны, а в портфель входят многие легендарные богатые компании, такие как Microsoft Corp. (MSFT) и Johnson & Johnson (JNJ).

IShares Select Dividend ETF (DVY) — это крупнейший ETF для отслеживания индекса, взвешенного по дивидендам. Подобно VIG, этот ETF полностью внутренний, но ориентирован на более мелкие компании.Примерно четверть из 100 акций в портфеле DVY принадлежит коммунальным компаниям. Другие представленные основные секторы включают финансовый, циклический, нециклический и промышленный секторы.

IShares Core High Dividend ETF (HDV) от BlackRock моложе и использует меньший портфель, чем другой известный высокодоходный вариант компании — DVY. Этот ETF отслеживает построенный Morningstar индекс 75 американских акций, которые проверяются по устойчивости дивидендов и потенциальной прибыли, которые являются двумя отличительными чертами школы фундаментального анализа Бенджамина Грэма и Уоррена Баффета.Фактически, рейтинги устойчивости Morningstar основаны на концепции Баффета «экономического рва», вокруг которого бизнес изолирует себя от конкурентов.

ETF с высокой дивидендной доходностью Vanguard

ETF Vanguard с высокой дивидендной доходностью (VYM) обычно дешев и прост, как и большинство других предложений Vanguard. Он эффективно отслеживает индекс высокой дивидендной доходности FTSE и демонстрирует выдающуюся торгуемость для всех демографических групп инвесторов. Особенностью метода взвешивания для VYM является его ориентация на прогнозы будущих дивидендов (вместо этого большинство фондов с высокими дивидендами выбирают акции на основе истории дивидендов) .Это дает VYM более сильный технологический уклон, чем у большинства его конкурентов.

Другие ETF, ориентированные на доход

В дополнение к этим пяти фондам существуют ETF, ориентированные на дивиденды, которые используют разные стратегии для увеличения дивидендной доходности. ETF, такие как iShares S&P U.S. Preferred Stock Index Fund (PFF), отслеживают корзину привилегированных акций американских компаний. Дивидендная доходность ETF на привилегированные акции должна быть значительно выше, чем у традиционных ETF на обыкновенные акции, потому что привилегированные акции ведут себя больше как облигации, чем акции, и не получают выгоды от повышения стоимости акций компании таким же образом.

ETF инвестиционных фондов недвижимости, такие как Vanguard REIT ETF (VNQ), отслеживают публично торгуемые инвестиционные фонды недвижимости (REIT). Из-за природы REIT дивидендная доходность обычно выше, чем у ETF на обыкновенные акции.

Существуют также международные фондовые биржевые фонды, такие как Wisdom Tree Emerging Markets High Dividend Fund (DEM) или First Trust DJ Global Select Dividend Index Fund (FGD), которые отслеживают компании, выплачивающие более высокие дивиденды, и зарегистрированные за пределами США. Состояния.

Итог

Хотя ETF часто известны отслеживанием широких индексов, таких как S&P 500 или Russell 2000, существует также множество доступных ETF, которые сосредоточены на акциях, выплачивающих дивиденды. Исторически на дивиденды приходилось около 40% общей доходности фондового рынка, а хорошая история выплаты дивидендов — один из старейших и вернейших признаков корпоративной прибыльности.

Должен ли я выплатить ипотечный кредит или вложить деньги?

Это вопрос, над которым думает каждый сообразительный заемщик: нужно ли мне погасить ипотеку и покончить с ней? Или мне следует взять деньги ипотечной компании и попытаться получить лучшую доходность на фондовом рынке?

Чтобы ответить на этот вопрос, мы проанализировали исторические ставки по ипотечным кредитам по данным Freddie Mac и доходность S&P 500 за 43-летний период.Наша первоначальная склонность заключалась в том, что фондовый рынок превзойдет выплаты по ипотеке, но выплаты по ипотеке оказались более сильным соперником, чем мы ожидали. То, что для вас как инвестора «выигрывает», зависит от вашего инвестиционного горизонта и налоговой ситуации.

Примечание о нашем анализе: мы выполнили этот анализ, чтобы лучше понять этот вопрос, и по ходу дела сделали ряд предположений, которые мы вызываем. В конце статьи мы изложили наш анализ для ознакомления. Также стоит сказать: прошлые результаты не обязательно указывают на будущее.На самом деле ни у кого нет хрустального шара.

Лицом к лицу: 30-летний фиксированный выигрыш чаще

В течение 43 лет, начиная с 1971 года и заканчивая 2013 годом, выплата ипотечного кредита по средней ипотечной ставке того года была лучшим финансовым шагом, чем инвестирование в S&P 500 за 26 из этих лет или 60% случаев. Если посмотреть на результаты глубже, то, если вы получили ипотеку в любое время во время или после финансового кризиса (с 2008 по 2013 год), инвестирование в акции было выигрышной стратегией.Совокупная годовая доходность S&P за пять лет после 2009 г. составила 15,29%, что легко превзошло среднюю фиксированную ставку за 30 лет в 5,04%. С 1997 по 2007 год, включая пузырь доткомов и подготовку к финансовому кризису, выплата ипотеки была выигрышной стратегией 10 из 11 лет.

Доходность S&P 500 за 5 лет по сравнению с 30-летними фиксированными ставками

Победитель

Процент выигрышей

30-летний фиксированный

60% (около 26-17 лет)

более длительные периоды времени, инвестированные в фондовый рынок, и повторно оценивали результаты, сравнивая фиксированную 30-летнюю доходность с 10-летней доходностью S&P.Для 10-летней нормы доходности результат аналогичен пятилетнему периоду: выплата ипотечного кредита была лучше, чем доходность на фондовом рынке в 63% случаев или 24 из 38 лет. Удивительно, но погашение ипотеки было бы лучшим использованием ваших денег, чем инвестирование в S&P 500, даже на 10-летний период.

Доходность 10-летних S&P 500 по сравнению с 30-летними фиксированными ставками

Победитель

Процент побед

30-летний фиксированный

63% (24-14)

Большинство американцев , Включая налоги, способствует выплате по ипотеке

Наш первоначальный анализ, приведенный выше, не учитывает влияние налогов.Распространенным аргументом в пользу этого типа анализа является различный налоговый режим для доходов по акциям и процентов по ипотеке. Обычно вы получаете больше выгоды от акций из-за более низкой ставки налога на прирост акций. Однако недавние изменения в налоговом кодексе фактически дают преимущество 30-летнему фиксированному сроку для многих американцев.

Закон о сокращении налогов и занятости от 2017 года сократил использование детализированных вычетов, таких как проценты по ипотеке, поскольку стандартный вычет увеличился. Теперь 82% домовладельцев имеют достаточно большие стандартные вычеты, чтобы удержание процентов по ипотеке не давало им налоговых льгот.Те, кто получает выгоду от вычета процентов по ипотеке, имеют налоговую планку в размере 24%.

Акции, удерживаемые дольше года, облагаются долгосрочным налогом на прирост капитала, который для большинства американцев составляет 15%. Вот как это может сработать. Предположим, что и ипотека, и акции имеют доходность 10%. Налог, влияющий на ставку по ипотеке в размере 24%, приведет к созданию нормы доходности 7,6%, в то время как сопоставимый налог на возврат акций, затронутый при ставке 15%, составит 8,5%.

Мы собрали два сценария, чтобы понять влияние налогов.В первом сценарии мы облагали налогом только доходность акций и не учитывали выгоды от вычета процентов. Во втором случае налог учитывается как в доходности акций, так и в процентах по ипотеке. Поскольку S&P отстает от 30-летнего фиксированного в нашем первоначальном сценарии, неудивительно, что снижение доходности S&P для налогов при сохранении неизменных ставок по ипотечным кредитам склоняет чашу весов к 30-летнему фиксированному. Когда налоги влияют на обе стратегии, результаты становятся все ближе к равной гонке, и S&P вынуждает делать ставку при рассмотрении 10-летней доходности.

Возврат за 5 лет S&P 500 по сравнению с фиксированными ставками за 30 лет

Прокрутите, чтобы получить больше

Возврат за 10 лет S&P 500 по сравнению с 30-летними фиксированными ставками

Прокрутите до для более Без корректировок)

Но разве пенсионные счета не облагаются налогом?

Пенсионные счета, такие как 401 (k), Roth IRA и Традиционные счета IRA, освобождены от налогов, пока деньги инвестируются, что делает их отличным местом для увеличения ваших денег без уплаты налогов.Если вашей инвестиционной целью является пенсионное накопление, налоговый режим пенсионных счетов является поводом подумать об инвестировании на рынке, а не выплате ипотечного кредита.

Мы собираемся на время прервать наш анализ для объявления общественной службы. Если ваш работодатель соответствует вашим взносам в 401 (k) или вы инвестируете в другой пенсионный план, который вы еще не исчерпали, ваш выбор прост. В первую очередь, доведите до максимума план сопоставления. Участвуя в вашей программе сопоставления, вы получите 100% доход (1 доллар превращается в 2 доллара), даже если вы сохраняете свои доллары наличными.Вы превзойдете и фондовый рынок, и любую ставку по ипотеке.

А теперь вернемся к нашему обычному анализу. Учитывая, что большинство домовладельцев будет использовать стандартный вычет, сценарий, при котором S&P 500 находится на безналоговом счете, на самом деле является нашим первоначальным сценарием, при котором ни то, ни другое не затрагивается налогом. Для относительно небольшого числа людей, получающих налоговые льготы по ипотеке, это сценарий, при котором S&P 500 выигрывает чаще, чем выплата по ипотеке.

Другие соображения для вашей ситуации

1

У вас есть другой долг с более высокой процентной ставкой

Если у вас есть другие долги с высокими процентными ставками, такие как кредитные карты, сосредоточьтесь в первую очередь на них.Если ваша годовая процентная ставка превышает 17 процентов, оплата кредитной картой будет более выгодным доходом, чем S&P и ипотека.

2

Вы не склонны к риску

Вам не следует инвестировать в фондовый рынок, если вы не сможете пережить резкое падение или ваш временной горизонт настолько короток, что вы не сможете восстанавливаться. В Интернете есть инвестиционные анкеты, которые вы можете взять или проконсультироваться с финансовым консультантом, чтобы помочь вам найти портфель, который позволит вам спать по ночам.

3

Вам нужны наличные деньги или у вас очень короткие сроки

Если вам нужны наличные деньги или вам нужен денежный резерв на случай чрезвычайных ситуаций, ни фондовый рынок, ни ваш собственный капитал не подходят для этого. Продажа ваших акций в случае возникновения чрезвычайной ситуации может означать продажу в убыток. Чтобы получить собственный капитал, который вы приобрели путем выплаты ипотечного кредита, необходимо взять ссуду под залог собственного капитала или, что еще хуже, продать свой дом — ни один из этих способов не идеален для быстрого получения наличных.

4

Вы имеете право на рефинансирование

Наш анализ не рассматривает возможности рефинансирования вашей ипотеки в процессе. Преимущество рефинансирования заключается в снижении ежемесячного платежа и уменьшении общей суммы выплачиваемых процентов. Это может быть отличным шагом для вас с финансовой точки зрения, если снижение процентной ставки покрывает ваши комиссионные за рефинансирование. Используйте деньги, которые вы ежемесячно экономите на рефи, чтобы сэкономить топливо. Даже после рефинансирования вы все равно сможете погасить ипотечный кредит, если чувствуете, что это принесет вам больший доход, чем где-либо еще.

В целом, выплата по ипотеке имеет преимущество в этих сценариях

Оглядываясь назад, мы были удивлены, узнав, что выплата по ипотеке была реальным соперником, даже больше, чем мы предполагали изначально. Это был настоящий урок волатильности фондового рынка, увидев, что ипотека превзошла эти временные горизонты (5 и 10 лет). Вот итоговое табло:

ВОЗВРАЩЕНИЕ S&P за 5 лет по сравнению с фиксированным 30-летним

Прокрутите, чтобы узнать больше

Затронутый налог на ипотеку (S&P в погашении

RURS 30-ЛЕТНИЙ ФИКСИРОВАННЫЙ

Прокрутите, чтобы узнать больше

Лицом к лицу (без корректировок)

Затронутый налог на ипотеку (S&P при выходе на пенсию)

Реальность такова, что вы должны следовать обеим стратегиям с вашими дополнительными деньгами.Выбрать победителя в конкретном году сложно или даже невозможно. С коэффициентом выигрыша от 60 до 63% по ипотеке, есть место для более длительного периода, когда акции выигрывают годами подряд. Фактически, мы были в одном из таких периодов. С 2001 года как пятилетние, так и 10-летние доходности S&P приносили больше прибыли, чем фиксированные 30-летние. Диверсификация вашего портфеля обоими инвестициями снижает ваш профиль риска. Пока S&P переживает взлеты и падения, выплата ипотечного кредита (если это фиксированная ставка) обеспечивает гарантированную доходность.

Вот четыре шага, которые, по данным данных, вам следует предпринять.

1

Сначала выплатите долг с высокой процентной ставкой

Это лучший доход, чем рыночный или ипотечный кредит, и эти дополнительные денежные средства немедленно доступны для вас.

2

Максимальное соответствие любого работодателя

Предполагая, что у вас есть план выхода на пенсию, максимальное количество подходящего вам работодателя даст вам немедленную 100-процентную отдачу от ваших инвестиций.

3

Ищите возможности для рефинансирования

В нашем анализе тенденций в области ипотечного кредитования мы обнаружили, что если бы вы получили ипотеку в январе 2019 года и получили возврат в октябре 2019 года, вы сэкономили бы более 100 долларов в месяц и возместили бы комиссию за рефинансирование через пару месяцев.

4

Оцените свои цели и ситуацию, чтобы выбрать правильное сочетание

Короткие временные горизонты и более низкая терпимость к риску должны способствовать выплате ипотечного кредита, особенно если вы не вычитаете проценты из своей налоговой декларации.Более длительные временные горизонты безналогового счета благоприятствуют инвестированию на рынке.

Expert Insights

- Удивили ли вас данные вышеупомянутого исследования? Как вы думаете, почему выплаты по ипотеке превзошли индекс S&P 500?

- Многие люди делают и то, и другое: выплачивают ипотеку и инвестируют в акции, поскольку иметь ликвидные инвестиции — это хорошо. Есть ли эмпирическое правило? Вы бы посвятили 80% ипотеке и 20% фондовому рынку?

- Что вы думаете о возможностях инвестирования в недвижимость, таких как Fundrise? Могут ли они предложить хорошую прибыль, и могут ли они стать хорошим шансом для тех, кто не является домовладельцем, получить такую же рентабельность инвестиций, как и те, кто имеет ипотеку?

Доцент кафедры бизнеса и экономики и заведующий кафедрой в Колледже Урсинус

ПРОЧИТАТЬ ОТВЕТЫ Петер ЗалескиПрофессор экономики и заведующий кафедрой Университета Вилланова

ПРОЧИТАТЬ ОТВЕТЫ Томас КопельманФинансовый советник RLS Wealth Management

ПРОЧИТАТЬ ОТВЕТ Президент International Financial Advisory Group, Inc. ПРОЧИТАТЬ ОТВЕТЫ Брайан Дж. АдамсЗаместитель декана бизнес-программ для выпускников и профессор финансов в Школе бизнеса Памплин Портлендского университета

ПРОЧИТАТЬ ОТВЕТТодд Кристенсен, AFC, MIMОснователь 50PlusOnFIRE LLC

ПРОЧИТАТЬ ОТВЕТЫ Кимберли ГудвинДиректор школы финансов кафедры недвижимости Пархема Бриджеса и доцент кафедры финансов Университета Южного Миссисипи

ПРОЧИТАТЬ ОТВЕТЫ Майкл МанаханПреподаватель Калифорнийского государственного университета, Домингес-Хиллз

ПРОЧИТАТЬ ОТВЕТЫ Джесус М.СаласДоцент Университета Лихай

ПРОЧИТАТЬ ОТВЕТЫ Осенний ЛаксФинансовый советник, CFP® в Drucker Wealth Management

ПРОЧИТАТЬ ОТВЕТЫ Моше БеллоузУправляющий директор Maccabee Ventures

ПРОЧИТАТЬ ОТВЕТЫ Бенджамин А. ЯнсенДоцент Государственного университета Среднего Теннесси

ПРОЧИТАТЬ ОТВЕТЫ Маргарита ЧенгСертифицированный специалист по финансовому планированию

ПРОЧИТАТЬ ОТВЕТЫАналитические предположения и примечания

- Основы анализа:

Мы начали с этой предпосылки: Что, если профинансировали дом в данном году, а у вас есть лишний доллар, который нужно потратить? Как использовать эти дополнительные деньги?

Если вы выплатите ипотечный кредит, вы выплатите основную сумму и получите выгоду в виде избежания процентов по текущей 30-летней фиксированной ставке.

В сценарии инвестирования в S&P 500 мы использовали совокупную годовую доходность на следующие пять или 10 лет, предполагая, что вы будете покупать и держать в течение определенного периода. По этой причине наш анализ заканчивается в 2013 году, последнем году, в котором нам нужно рассчитать доходность за пять лет (2018). Мы проигнорировали комиссии и комиссии по ипотеке и S&P 500 как упрощающее предположение.

- Льгота по налогу на проценты по ипотеке в размере 24%:

Изучая данные налоговой декларации за 2018 год, собранные IRS за июль 2019 года, мы обнаружили, что более 50% возвратов с использованием ипотечного вычета составляли доходы от 75000 до 200000 долларов США.Мы предположили, что обычная ставка подоходного налога для этой группы составляет 24%, исходя из текущих налоговых ставок. - Выплата ипотеки является гарантированным заявлением:

Собственный капитал не гарантируется, однако ипотека существует независимо от вашего капитала. Каждый доллар, который вы платите, снижает общую сумму процентов, выплачиваемых по вашей ипотеке, и заставляет будущие выплаты по ипотеке уменьшать больший процент вашей основной суммы кредита.

Подробнее об ипотеке

Глоссарий финансовых банковских терминов от Bank of America

AОстаток на счете

Сумма денег на счете в начале рабочего дня, включая все депозиты и снятие средств, проведенные за предыдущий день. ночь, независимо от того, собраны ли средства.Посмотреть собранный баланссобранный баланс.

Выписка со счета

Распечатанная или онлайн-выписка обо всех денежных средствах, выплаченных или переведенных на ваш счет в течение цикла выписки.

Активный счет

Открытый банковский счет, на котором можно совершать операции; обычно учетная запись, в которой была активность в течение последних 3 лет.

Дебетовая карта Affinity

Дебетовая карта, выпущенная совместно с участвующей организацией (например, благотворительной или спортивной командой).Дебетовые карты Affinity имеют все те же преимущества, что и стандартные дебетовые карты Bank of America, и доступны с соответствующими текущими счетами.

Годовая процентная доходность (APY)

Общая сумма процентов, выплачиваемых банком на ваш депозитный счет (чек-чеки, сбережения, компакт-диски, IRA) в течение года. Включает как проценты, уплаченные на сумму, находящуюся на счете, так и начисленные проценты за год.

Автоматизированная клиринговая палата (ACH)

Общенациональная сеть денежных переводов, которая позволяет участвующим финансовым учреждениям в электронном виде кредитовать, дебетовать и оплачивать записи по банковским счетам.

Автоматический перевод средств

Механизм автоматического перевода средств с вашего счета на другой в выбранную вами дату; например, каждый день выплаты жалованья.

Автоматический платеж

Схема, при которой средства автоматически списываются с вашего счета (обычно с текущего счета) в выбранный вами день для оплаты повторяющегося счета (например, оплата автомобиля, страховки, ипотеки и т. Д.).

Доступный остаток

Сумма денег на вашем счете, которая доступна для немедленного использования.

Средний дневной остаток

Сумма всех дневных остатков на счетах за отчетный период (обычно это цикл ежемесячной выписки), разделенная на количество дней в том же периоде. Может использоваться для определения того, применяется ли плата за обслуживание или соответствует ли ваша учетная запись специальным услугам или скидкам. См. Минимальный дневной балансминимальный дневной баланс.

BБанковский центр

A Филиал Bank of America. Существует более 5700 банковских центров Bank of America.

Bill Pay

Дополнительная услуга от Bank of America, позволяющая оплачивать счета онлайн.

Отклоненный чек

Чек, который возвращается вкладчику, поскольку на нем недостаточно средств для оплаты суммы чека.

CАннулированный чек

Чек, который был оплачен. Аннулированный чек обычно считается законным доказательством платежа.

Комиссия за возвращение обналиченного предмета

См. Плата за возврат депонированного предмета Плата за возвращенный предмет.

Кассовый чек

Чек, выпущенный банком и оплаченный из его средств. Кассирский чек обычно не возвращается, потому что сумма, на которую он выписан, выплачивается банку при его выдаче, а затем банк принимает на себя обязательство.

Депозитное свидетельство

Срочный депозит, который выплачивается в конце определенного периода времени или срока. По CD обычно выплачивается фиксированная процентная ставка, и, в зависимости от рыночной конъюнктуры, процентная ставка может быть выше, чем у других типов депозитных счетов.Сроки могут составлять от 7 дней до 10 лет. Компакт-диски застрахованы FDIC в пределах применимых лимитов. Если досрочное снятие с CD до истечения срока разрешено, обычно налагается штраф. См. Федеральная корпорация страхования вкладов Федеральная корпорация страхования вкладов.

Сертифицированный чек

Чек, по которому банк гарантирует оплату.

Текущий счет

Тип депозитного счета, который позволяет клиентам вносить средства и снимать имеющиеся средства по требованию, обычно путем выписки чека или использования дебетовой карты.Эти счета иногда приносят проценты.

Проверить карту

См. Дебетовая картаДебетовая карта.

Изображение чека

Служба, которая предоставляет изображения аннулированных чеков. Каждая выписка по счету включает изображения чеков (до 10 на страницу), проводимых по счету в течение цикла выписки. Вы можете просмотреть и распечатать копии лицевой и оборотной сторон чеков, выставленных в течение последних 12 месяцев, войдя в систему онлайн-банкинга. Вы также можете запросить копии чеков, посетив ближайший к вам банковский центр Bank of America или позвонив по номеру обслуживания клиентов, указанному в вашей выписке.

Хранение чеков

Услуга, при которой банк хранит копии или цифровые изображения всех чеков, выписанных на ваш счет, в течение 7 лет вместо того, чтобы возвращать их вместе с выписками по счету. Вы можете просмотреть фотокопии аннулированных чеков, отправленных в течение последних 12 месяцев, войдя в систему онлайн-банкинга или посетив ближайший банковский центр Bank of America.

Полученный остаток

Остаток на депозитном счете, не включая элементы, которые еще не были оплачены или получены.См. Баланс на счете. Баланс на счете.

Комбинированный баланс

Общая сумма средств на всех ваших связанных счетах, таких как сбережения, чеки и компакт-диски. Для некоторых текущих счетов объединенный баланс определяет, можете ли вы избежать ежемесячной платы.

Сложные проценты

Проценты, начисляемые как на накопленные проценты, так и на основной остаток на счете. Чем чаще начисляются проценты, тем выше эффективная доходность.

Кредит

Увеличение остатка на депозитном счете, которое происходит при внесении депозита на счет.См. Также Дебетовая картаДебетовая карта.

Кредитная карта

Пластиковая карта, выданная физическому лицу, которая позволяет этому лицу использовать кредит для покупки товаров и услуг. На каждого держателя карты устанавливается кредитный лимит.

Счет депо

Счет, созданный в интересах несовершеннолетнего (лица моложе 18 или 21 года в зависимости от законодательства штата) со взрослым в качестве хранителя счета.

DДебетовая

Уменьшение остатка на депозитном счете, например, при проводке чека по счету.См. Также CreditCredit.

Дебетовая карта

Пластиковая карта, которая списывает деньги непосредственно с указанного текущего счета в Банке Америки для оплаты товаров или услуг. Его можно использовать везде, где принимаются дебетовые карты Visa ® или MasterCard ® без начисления процентов. Дебетовую карту также можно использовать в банкоматах для снятия наличных.

Депозит

Деньги зачислены на банковский счет клиента.

Комиссия за возврат депонированного предмета (или сбор за возвращенный предмет обналичивания)

Комиссионный сбор, который мы взимаем каждый раз, когда чек или другой предмет, который мы обналичили для вас или приняли для депозита на ваш счет, возвращаются нам неоплаченными.

Цифровой кошелек

Вы можете использовать кредитные и дебетовые карты, хранящиеся в вашем цифровом кошельке, для покупок у участвующих продавцов.

Подробнее об Apple Pay® »Подробнее об Apple Pay®»

Подробнее о Google Pay ™ »Подробнее о Google Pay ™»

Подробнее о Samsung Pay ™ »Подробнее о Samsung Pay ™»Прямой депозит

Служба, которая автоматически переводит регулярные депозиты на ваш текущий, сберегательный или денежный счет.Депозиты могут включать в себя зарплату, пенсию, социальное обеспечение и дополнительный доход (SSI) или другой регулярный ежемесячный доход.

Раскрытие информации

Информация об услугах учетной записи, комиссиях и нормативных требованиях.

EЭлектронный перевод денежных средств (EFT)

Любой перевод денежных средств, инициированный электронными средствами с электронного терминала, телефона, компьютера, банкомата или магнитной ленты.

Срочная касса

Услуга, предоставляемая Visa клиентам, имеющим личные дебетовые карты Bank of America.В случае возникновения чрезвычайной ситуации (кража и т. Д.) Заменяющие денежные средства могут быть доставлены вам напрямую или в удобное место в любой точке мира 24 часа в сутки, 365 дней в году.

EMV / Chip Card

EMV или чип-карта — это стандартная карта, которая содержит встроенный микрочип, а также традиционную магнитную полосу. Чип шифрует информацию, чтобы повысить безопасность данных при совершении транзакций в терминалах или банкоматах с чипом.

Плата за расширенный перерасход остатка (EOBC)

Если бы на вашем счете был отрицательный баланс в течение 5 или более последовательных рабочих дней, вы бы получили дополнительную плату за расширенный перерасход остатка в размере 35 долларов на шестой день.Этот сбор добавлялся к любым применимым сборам за предметы овердрафта, недостаточные средства и возвращенные предметы.

FФедеральная корпорация по страхованию вкладов (FDIC)

FDIC — это независимое агентство правительства США, которое защищает людей, у которых есть средства на депозитах в банках и сберегательных ассоциациях, застрахованных FDIC, от потери застрахованных вкладов, если их банк или сберегательная ассоциация терпит неудачу. Страхование FDIC обеспечено полной верой и кредитом правительства Соединенных Штатов.

FDIC гарантирует депозитные счета (текущие, сберегательные, сберегательные, денежные сбережения и компакт-диски) в пределах применимых лимитов, которые составляют 250 000 долларов на вкладчика, на застрахованный банк, для каждой категории владения счетом.Float

Время между датой зачисления чека на счет и датой поступления денежных средств.

IНеактивный счет

Банковский счет, по которому не проводились операции в течение длительного периода времени. В некоторых случаях, когда на счете не было никакой активности в течение периода, установленного законодательством штата (как правило, не менее 3 лет), закон требует, чтобы банк передал счет государству как невостребованное имущество.

Процентный счет

Счет, приносящий проценты.

Процентная ставка

Процент процентов, уплаченных по процентным счетам, таким как сберегательные, компакт-диски и некоторые текущие счета; также процент, взимаемый по ссуде или кредитной линии. С разных типов счетов и ссуд выплачиваются или взимаются разные процентные ставки. См. Исходную процентную ставкуоригинальную процентную ставку.

IRA

Индивидуальный пенсионный счет (IRA) — это учетная запись, которая предоставляет вам отложенный или не облагаемый налогом способ накопления на пенсию.Существует много различных типов IRA, но наиболее распространенными являются IRA Roth, Традиционный и Ролловер. В рамках IRA некоторые люди инвестируют в паевые инвестиционные фонды или акции, в то время как другие могут выбирать банковские продукты, такие как компакт-диски и сберегательные счета денежного рынка. У каждой IRA есть определенные требования к участникам и уникальные особенности.

JСовместный счет

Счет, принадлежащий 2 или более лицам.

LСвязанная учетная запись