Оборачиваемость дз: (Receivable turnover).

Оборачиваемость дебиторской задолженности. Формула. Пример

Разберем оборачиваемость дебиторской задолженности. В английском варианте он называется (в стандартах международной финансовой отчетности) – Receivable turnover. Данный коэффициент относится к группе показателей «Деловой активности» (Оборачиваемости). Показатели оборачиваемости отражает интенсивность (скорость оборота) использования активов или обязательств. Они определяют, как предприятие активно и эффективно ведет свою деятельность. Отсюда название у группы – «Деловая активность».

Инфографика: Оборачиваемость дебиторской задолженности

Дебиторская задолженность

Дебиторская задолженность – денежные обязательства предприятий и физических лиц нашему предприятию. К примеру, мы оказали услугу, отгрузили товары, а деньги еще нам в кассу не поступили. Дебиторская задолженность сопровождается косвенными потерями в доходах предприятия. Объясняется это тем, что живые деньги у нашего предприятия от оказанных услуг и отгруженных товаров еще не появились и не могут быть направлены в оборот.

Помимо дебиторской задолженности, которую можно получить существует еще задолженность, которую получить нельзя. Возникает она из-за:

- ликвидации должника,

- банкротства должника.

Именно поэтому, когда предприятие дает деньги (кредитует) другим предприятиям у него возникает кредитный риск (риск не возврата дебиторской задолженности). Чтобы его уменьшить, необходимо оценивать финансовую устойчивость и ликвидность нашего контрагента.

Оборачиваемость дебиторской задолженности. Экономический смысл

Оборачиваемость дебиторской задолженности (аналог англ.: RT, RTR, Receivable turnover, Receivables turnover ratio)– коэффициент характеризующий эффективность взаимодействия между предприятием и контрагентами. Коэффициент показывает скорость превращения товаров или услуг компании в денежные средства (активы).

Управление дебиторской задолженностью

Коэффициент оборачиваемости дебиторской задолженности дает представление об изменении дебиторской задолженности в положительную или в отрицательную сторону. Основная функция управления дебиторской задолженностью сводится к увеличению коэффициента оборачиваемости дебиторской задолженности. Это можно достичь двумя способами:

- Увеличивать выручку от продаж,

- Уменьшать дебиторскую задолженность за период.

Для этого можно на раннем этапе выдачи кредита другим предприятиям проверить и оценить их на финансовую устойчивость. Следует выделить три типа кредитной политики предприятия: консервативная, умеренная, агрессивная. При консервативной политике предприятие стремится, как можно более жестко контролировать свои кредиты с целью минимизации кредитного риска. При умеренной политике предприятие берет на себя средний кредитный риск. А при агрессивной политике предприятие берет на себя большие кредитные риски.

Где используется коэффициент оборачиваемости дебиторской задолженности?

Данный коэффициент используется для определения путей повышения прибыльности (рентабельности) предприятия. Основные пользователи показателя – генеральный директор, коммерческий директор, руководитель отдела продаж и менеджеры по продажам, финансовый директор и финансовый менеджер, служба безопасности, юридическая служба.

Коэффициент оборачиваемости дебиторской задолженности. Формула по балансу

Формула расчета коэффициента оборачиваемости дебиторской задолженности выглядит следующим образом:

Коэффициент оборачиваемости дебиторской задолженности = Выручка от продаж/Средняя сумма дебиторской задолженности

Не забывайте, что в знаменателе стоит средняя сумма, что означает, что мы должны взять дебиторскую задолженность на начало периода сложить с ее значением на конец и разделить на 2. Формула расчета коэффициента по РСБУ выглядит следующим образом:

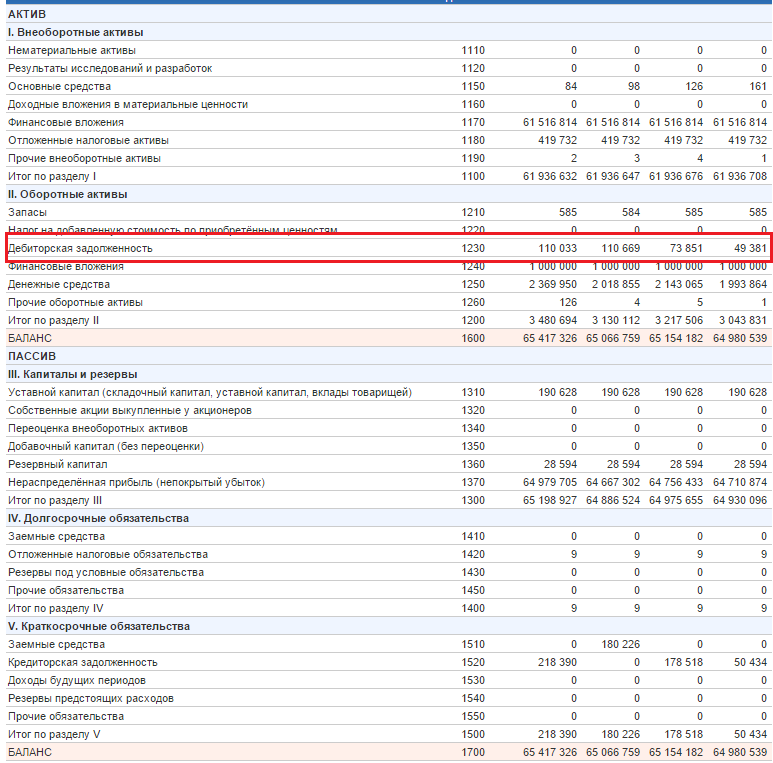

Коэффициент оборачиваемости дебиторской задолженности = стр.2110/(стр.1230нп.+стр.1230кп.)*0,5

Нп. – значение строки 1230 на начало период.

Кп. – значение строки 1230 на конец периода.

Отчетный период может быть не год, а, к примеру, месяц, квартал. По старой форме бухгалтерского баланса (до 2011 года) формула расчета коэффициента равна:

Коэффициент оборачиваемости дебиторской задолженности = стр.10/(стр.230+стр.240)*0,5

Период оборота дебиторской задолженности

Наряду с коэффициентом оборачиваемости дебиторской задолженности используется показатель период оборота дебиторской задолженности. Он отражает количество дней необходимых для превращения дебиторской задолженности в денежную массу. Формула расчета периода оборота дебиторской задолженности следующая:

Период оборота дебиторской задолженности = 360/Коэффициент оборачиваемости дебиторской задолженности

Вместо 360 можно использовать 365. Экономический смысл данного показателя заключается в определении среднего количества дней в течение, которого деньги от контрагентов предприятия поступают на его расчетный счет.

Видео-урок: “Расчет ключевых коэффициентов оборачиваемости для ОАО “Газпром”

Расчет коэффициента оборачиваемости дебиторской задолженности на примере ОАО «Полюс золото»

| Рассмотрим расчет коэффициента оборачиваемости дебиторской задолженности для ОАО «Полюс золото», которое является крупнейшим предприятием горнодобывающей отрасли. |

Расчет коэффициента дебиторской задолженности для ОАО “Полюс Золото”. Баланс

Расчет коэффициента дебиторской задолженности для ОАО “Полюс Золото”. Отчет о прибылях и убытках

Для расчета коэффициента нам понадобится финансовая отчетность, которая берется с официального сайта компании. В расчете коэффициента оборачиваемости дебиторской задолженности используется Выручка (стр.2110). Как мы видим из баланса за все 4 квартала, выручка не считалась или была равна 0. Скажу, что я специально взял для примера этот баланс, чтобы вам показать, что не всегда бывает возможность рассчитать коэффициент и что бывает, что коэффициент равен 0. Более подробно про показатели оборачиваемости читайте в статье: Коэффициент оборачиваемости оборотных средств (активов). Расчет на примере ОАО «Ростелеком»

Нормативное значение оборачиваемости дебиторской задолженности

Определенного нормативного значения у коэффициента нет. Чем больше коэффициент оборачиваемости дебиторской задолженности тем, соответственно, выше скорость оборота денег между нашим предприятием и получателями наших товаров и услуг (нашими контрагентами). При снижении значении данного коэффициента можно сделать вывод, что наши партнеры начинают задерживать с оплатой наших товаров/услуг. Для лучшего анализа оборачиваемости дебиторской задолженности полезно рассчитать его значение по отрасли в среднем, а также для предприятия лидера по этому коэффициенту. Так появятся ориентиры значений по данному коэффициенту.

Резюме

Оборачиваемость дебиторской задолженности, важный финансовый показатель, определяющий эффективность работы нашего предприятия с контрагентами (партнерами). Используется данный коэффициент для анализа генеральным директором, финансовым и коммерческим директором, руководителем отдела продаж, а также менеджерами по продажам и финансовыми менеджерами. Увеличение значения коэффициента говорит о том, что у нас увеличились объемы продаж или снизилась дебиторская задолженность. Коэффициент напрямую связан с финансовой устойчивостью предприятия и его ликвидностью: чем значение выше, тем, соответственно, финансовая устойчивость и ликвидность лучше. Объясняется это тем, что мы быстрее получаем деньги за свои товары/услуги и быстрее включаем их как в производственный оборот, так и для погашения своих долгов.

Автор: Жданов Василий Юрьевич, к.э.н.

Коэффициент оборачиваемости дебиторской задолженности | Современный предприниматель

Одним из важнейших расчетных показателей финансовой стабильности предприятия является оборачиваемость дебиторской задолженности (ДЗ), отражающая скорость превращения задолженности контрагентов-дебиторов в денежные средства. Узнаем, как ДЗ влияет на развитие компании, и какими способами управляют ею.

Понятие дебиторской задолженности

Все фирмы учитывают ДЗ, так как нельзя обойтись без этого актива. Он возникает из-за взаимного интереса компании, предлагающей свои услуги/товары и потребителя этих товаров – предприятий и частных лиц. Заключаемые между ними соглашения часто становятся обоюдовыгодными: производитель находит рынки сбыта, поставляя товары по договоренности без предварительной оплаты, с последующей рассрочкой платежей, а покупателю предоставляется право пользования приобретенным продуктом без оплаты определенное время. Так возникает ДЗ, размер которой определяется денежным эквивалентом будущих поступлений. В балансе этот актив отражается в стр. 1230.

Кроме того, в ДЗ включаются и авансы предприятиям-поставщикам за приобретаемые впоследствии товары. Сделки с отложенными платежами всегда связаны с серьезными рисками, а потому весьма тщательно контролируются.

Оборачиваемость дебиторской задолженности

Поскольку ДЗ отвлекает средства из оборота компании, то экономиста не может не волновать скорость ее преобразования в деньги. Именно этот показатель называется оборачиваемостью дебиторской задолженности и позволяет определить число оборотов возникновения ДЗ и ее погашения в исследуемом периоде, а также рассчитать длину отрезка времени, требующегося для возврата средств за проданные продукты. Исчисляют ее в днях и разах.

Оборачиваемость дебиторской задолженности служит индикатором эффективности работы с контрагентами в вопросах взыскания образовавшейся ДЗ. Рассмотрим алгоритм расчета оборачиваемости ДЗ в разах. Он устанавливает число раз возникновения задолженности и ее погашения поступлением платежей от дебиторов за анализируемый период.

В расчетах используют коэффициент оборачиваемости дебиторской задолженности. Его находят делением суммы выручки (дохода) на размер средней ДЗ по формуле:

- КобДЗ = В/ДЗ ср/ 100, где В – выручка, а ДЗ ср – средняя ДЗ, точнее средний остаток задолженности, значение которого исчисляют по сведениям из финансовой отчетности компании по формуле:

- ДЗср = (ДЗнач + ДЗкон)/2, т. е. сумму сальдо ДЗ на начало и конец исследуемого отрезка времени делят надвое.

Исходными данными для расчета являются баланс и Отчет о прибылях и убытках: информацию о размере доходов в стр. 2110 Отчета, а о наличии ДЗ – в стр. 1230 баланса.

Итак, коэффициент оборачиваемости дебиторской задолженности показывает число образований ДЗ и получений оплаты в размере средней ДЗ за год.

Нормативное значение

Для коэффициента оборачиваемости дебиторской задолженности четких нормативов не установлено. Несмотря на это, аналитики ориентируются на оптимальную величину коэффициента, характеризующую нормальный уровень ликвидности предприятия, равную 1. При коэффициенте свыше 1 можно судить о выполнении дебиторами обязательств, а при его росте – с уверенностью утверждать об увеличении темпов погашения долгов дебиторами.

Оборачиваемость дебиторской задолженности в днях: формула

Кроме того, оборачиваемость дебиторской задолженности рассчитывается в днях и указывает на число дней, требуемых для возврата ДЗ. Вычисляется она делением числа дней в анализируемом периоде на коэффициент оборачиваемости ДЗ в разах:

- ОД = Дп/КобДЗ, где Дп – длительность исследуемого периода в днях.

Расчет оборачиваемости дебиторской задолженности будет неполным, если не установлен период оборачиваемости дебиторской задолженности, т.е. количество времени, необходимого для погашения долга.

Период оборачиваемости дебиторской задолженности вычисляют по формуле:

- Подз = 365 / Кодз. Число дней в формуле должно соответствовать их количеству в исследуемом периоде, например, за год 365 дней, за квартал 91 и т.п.

Анализ оборачиваемости дебиторской задолженности

Оборачиваемость дебиторской задолженности – показатель, раскрывающий степень эффективности использования производственных ресурсов, а его колебания являются своеобразным индикатором состояния дел на предприятии: благополучны они или пора принимать меры по оздоровлению состояния фирмы и взысканию долгов.

Уменьшающийся срок оборачиваемости дебиторской задолженности ведет к росту КобДЗ, что говорит о погашении ДЗ потребителями и грамотном контролировании экономической ситуации в компании.

Некоторое снижение КобДЗ свидетельствует о недостаточности оборотных фондов и должно стимулировать предприятие на активизацию работы по взысканию ДЗ. Значительное же уменьшение показателя является сигналом о негативных проявлениях, например, таких как спад объемов продаж, проблемы сбыта и др.

Оно побуждает компанию к выявлению резервов оборотных фондов, усилению деятельности по взысканию ДЗ, проведению мероприятий по ускорению ее оборачиваемости.

Ускорение оборачиваемости дебиторской задолженности

Каждая компания проводит собственную политику по снижению ДЗ, контролируя ее оборачиваемость и решая задачи по ускорению этого показателя на разных стадиях производства. Например, при прогнозировании объема запасов фирмы:

- Внедряют экономически обоснованные нормативы ТМЦ;

- Расширяют складские хозяйства, открывая оптовую торговлю;

- Применяют средства малой механизации и автоматизации методов погрузки-разгрузки на складах.

Для стадии производства актуальны такие пути ускорения оборачиваемости ДЗ:

- Использование оптимальных конструктивных решений;

- Внедрение оптимизации производственного процесса;

- Экономия использования всех видов ресурсов;

- Повышение доли выпускаемого продукта, пользующегося особенно высоким спросом.

Для стадии обращения характерны:

- Усовершенствование расчетных операций;

- Повышение объемов продаж;

- Четкая работа персонала складского хозяйства по отгрузке и подборке материалов в соответствии с соглашениями.

Комплекс перечисленных мер создает ускорение оборачиваемости дебиторской задолженности. Приводит он к снижению ДЗ, а, следовательно, к стабилизации положения дел в компании.

Коэффициент оборачиваемости дебиторской

Формула расчета коэффициента оборачиваемости дебиторской задолженности

Что показывает коэффициент оборачиваемости дебиторской задолженности?

Коэффициент оборачиваемости дебиторской задолженности имеет аббревиатуру (Коб.дз) и показывает сколько раз за отчетный период (месяц, квартал, год) оборотов совершила дебиторская задолженность в компании. Данный коэффициент показывает эффективность использования

дебиторской задолженности на предприятия, также в некоторых учебных изданиях, данный коэффициент предлагают применять как показатель эффективности управления дебиторской задолженностью.

Формула расчета коэффициента оборачиваемости

дебиторской задолженности

Коэффициент оборачиваемости дебиторской задолженности — это отношение выручки от продаж к среднегодовой величине дебиторской задолженности компании

Существует 2 способа расчета оборачиваемости ДЗ, в целом они оба практически одинаковы:

- формула расчета по данным бухгалтерского баланса и отчета о финансовых результатов (если в данных формах нет номеров строк):

Коб.дз = Выручка (В) / Среднегодовая величина дебиторской задолженности (ДЗ)

- формула расчета по данным строк бухгалтерского баланса и отчета о финансовых результатах:

Коб.дз = строка 2110 (отч. о фин.рез.) / (стр. 1230 на начало периода «ББ» + стр. 1230 на конец периода «ББ»)/2

Коэффициент оборачиваемости дебиторской задолженности всегда рассчитывается помощью среднегодовой величины дебиторской задолженности, т.е. (дз нач. + дз кон.)/2, расчет по остаткам дебиторской задолженности на конец периода является НЕ верным!!!

Приведем пример расчета коэффициента оборачиваемости дебиторской задолженности

Пример анализа оборачиваемости дебиторской задолженности

Пример анализа оборачиваемости дебиторской задолженности Что означает изменение коэффициента оборачиваемости дебиторской задолженности?

Снижение оборачиваемости означает о замедлении дебиторской задолженности в обороте, что отрицательно влияет на деятельность предприятия, т.к. дебиторская задолженность оборачивается медленно и долги от покупателей возвращаются с задержками.

Повышение оборачиваемости ДЗ означает то, что предприятие работает более ритмично, его дебиторка более быстро оборачивается, происходит быстрый обмен Д-Т-Д, а следовательно предприятие осуществляет деятельность более ритмично.

Период оборачиваемости дебиторской задолженности

Период оборачиваемости дебиторской задолженности показывает за какой срок дебиторская задолженность предприятия совершают 1 оборот, формула данного показателя выглядит следующим образом

Поб.дз. = 360 дней / Коб.дз

Нормативное значение коэффициента оборачиваемости дебиторской задолженности.

У данного коэффициента НЕТ установленного нормативного значения, чем он выше тем лучше для предприятия. Если показатель оборачиваемости ДЗ равен 0, значит на предприятии либо нет задолженности дебиторов, либо оно вообще не осуществляет деятельности и не получает выручку от продаж.

Рассчитать коэффициент оборачиваемости дебиторской задолженности онлайн

Ниже представлена ссылка на онлайн программу в excel для расчета коэффициента оборачиваемости ДЗ: просто внесите свои данные и получите расчет и графики с динамикой.

Факторный анализ оборачиваемости дебиторской задолженности — формула

Прямые факторы, влияющие на оборачиваемость ДЗ (Выручка и Среднегодовая величина ДЗ)

Прямые факторы, влияющие на оборачиваемость ДЗ (Выручка и Среднегодовая величина ДЗ)Общая факторная модель оборачиваемости дебиторской задолженности выглядит следующим образом:

Коб.дз = Вр / ДЗ

Расчет влияния изменения выручки от продаж на оборачиваемость производится по формулам:

Коб.дз1 = Вр0/ДЗ0

Коб.дз2 = Вр1/ДЗ0

∆Коб.дз (Вр) = Коб.дз2 — Коб.дз1

Расчет влияния изменения среднегодовой величины дебиторской задолженности на оборачиваемость производится по формулам:

Коб.дз3 = Вр1/ДЗ0

Коб.дз4 = Вр1/ДЗ1

∆Коб (ДЗ) = Коб.дз4 — Коб.дз3

Совокупное влияние факторов определяется по формуле:

∆Коб.дз = ∆Коб.дз(Вр) + ∆Коб.дз(ДЗ)

Похожие статьи…

Просмотров 7 167

Коэффициент оборачиваемости дебиторской задолженности в Excel

Коэффициент оборачиваемости дебиторской задолженности является одним из финансовых показателей деловой активности. Показывает, сколько за анализируемый период дебиторская задолженность оборачивается. Для расчета нужны цифры из баланса и отчета о финансовых результатах (отчета о прибылях и убытках).

Значение и экономический смысл коэффициента дз

Любые показатели (коэффициенты) оборачиваемости иллюстрируют скорость оборота применения активов или обязательств: насколько эффективно и активно компания ведет бизнес.

Дебиторская задолженность отражает денежные обязательства сторонних контрагентов нашей фирме. Это те деньги, которые должны нам (за оказанные услуги, выполненные работы, отгруженные товары).

Косвенно дебиторскую задолженность можно назвать потерями предприятия. Услуга оказана, а денег еще нет – в оборот мы их пустить не можем. Кроме того, существует риск ликвидации или банкротства должника. Поэтому компания-кредитор обязательно оценивает финансовую стабильность и ликвидность контрагента.

Коэффициент оборачиваемости дебиторской задолженности отображает быстроту возврата денежных средств за товары или услуги, характеризует эффективность взаимодействия между компанией и контрагентами. Чем выше показатель, тем быстрее предприятие рассчитывается со своими клиентами.

Для чего нужен коэффициент? Для поиска способов повышения рентабельности предприятия. Расчет показателя дает представление о динамике дебиторской задолженности. Управление ею заключается в увеличении коэффициента оборачиваемости. Для этого нужно либо увеличить выручку, либо уменьшить дебиторскую задолженность.

Расчет коэффициента дебиторской задолженности

Для расчета показателя нужен баланс (форма 1) и отчет о финансовых результатах (форма 2).

Классическая формула выглядит так:

Кдз = выручка от продаж / среднегодовая дебиторская задолженность.

Чтобы найти знаменатель, мы берем сумму показателя на начало и конец анализируемого периода и делим на 2.

Рассчитаем с опорой на бухгалтерскую отчетность коэффициент оборачиваемости дебиторской задолженности. Формула по балансу:

Кдз = стр. 2110 / (стр. 1230нп + стр. 1230кп) * 0,5

Данные для числителя берутся из формы 2, для знаменателя – из формы 1.

Используем для расчета возможности Excel.

Чтобы коэффициенты деловой активности считались автоматически, баланс и финансовый отчет должны вестись в Excel.

Пример баланса с нужной для расчетов строкой:

Пример отчета о финансовых результатах компании (нужная строка выделена):

Теперь посчитаем коэффициент оборачиваемости дебиторской задолженности – подставим в формулу ссылки на ячейки соответствующих отчетов:

Анализировать можно не только за год, но и за месяц, квартал.

Количество дней, на протяжении которых дебиторская задолженность преобразуется в денежные средства, называется периодом оборота дебиторской задолженности. С экономической точки зрения важность данного показателя очевидна: это среднее число дней в анализируемый промежуток времени, за который деньги от покупателей поступают на расчетный счет фирмы.

Коэффициент оборачиваемости дебиторской задолженности в днях рассчитывается по формуле:

Тдз = 365(360) / Кдз.

Найдем период оборачиваемости средствами Excel:

Отобразим в динамике на графике:

Проанализировав расчеты и график, делаем вывод: дебиторская задолженности не гасится в установленные сроки.

Скачать пример вычисления коэффициента дебиторской задолженности в Excel

Предприятие несет немалые убытки, т.к. контрагенты не могут или не хотят возвращать долги. Либо фирма продает товары в кредит, поэтому коэффициент оборачиваемости такой низкий. Либо ведет неправильную кредитную политику.

Оборачиваемость дебиторской задолженности

Оборачиваемость дебиторской задолженности это показатель определяющий скорость погашения дебиторской задолженности предприятия, т.е. насколько быстро предприятие получает оплату за проданные товары (выполненные работы, оказанные услуги) от своих покупателей и заказчиков.

Оборачиваемость дебиторской задолженности (Receivable Turnover Ratio) характеризуют коэффициент оборачиваемости дебиторской задолженности и период оборота дебиторской задолженности.

Коэффициент оборачиваемости дебиторской задолженности вычисляется как отношение выручки от реализации к средней за период величине дебиторской задолженности:

Одз = В / ((ДЗнп + ДЗкп) / 2)

где,

Одз — коэффициент оборачиваемости дебиторской задолженности;

В — выручка;

ДЗнп, ДЗкп — дебиторская задолженность на начало и конец периода.

Поскольку в состав дебиторской задолженности, кроме обязательств покупателей и заказчиков, входят также задолженность учредителей по взносам в уставный капитал, обязательства третьих лиц по авансам выданным, то возможны некие искажения, которые следует учитывать при проведении анализа.

Период оборота дебиторской задолженности (ПОдз) или срок погашения дебиторской задолженности в днях, т.е. длительность одного оборота дебиторской задолженности в днях, рассчитывается по формуле:

ПОдз = [(ДЗнп + ДЗкп) / 2] * Тпер / В

илиПОдз = Тпер / Одз

где, Тпер — продолжительность периода в днях (месяц, квартал или год в днях).

Период оборота дебиторской задолженности характеризует среднюю продолжительность отсрочки платежей, предоставляемых покупателям.

Положительно оценивается снижение срока погашения дебиторской задолженности, и наоборот. Однако слишком жесткий контроль погашения дебиторской задолженности может привести к потере клиентов, слишком мягкий – к возникновению дефицита оборотного капитала и ослаблению платежной дисциплины должников, многие из которых, по старинной русской традиции тянут с оплатой «до последнего».

Сумму высвободившихся или привлеченных средств в результате ускорения оборачиваемости дебиторской задолженности находят по следующей формуле:

ΔДЗ = (ПОдзф — ПОдзп) х В / Тпер

где,

ПОдзф — период оборачиваемости дебиторской задолженности фактический;

ПОдзп — период оборачиваемости дебиторской задолженности базовый (плановый).

В западной практике аналитики пользуются такой же формулой коэффициента оборачиваемости дебиторской задолженности, но берется не среднее значение дебиторской задолженности, а на конец периода (иногда за минусом сомнительной дебиторской задолженности) с целью последующего сравнения с предыдущими периодами, и чаще считается оборачиваемость в днях:

Одз = (Дебиторская задолженность — Сомнительная дебиторская задолженность) х 365 / Выручка нетто

Оборачиваемость дебиторской задолженности: формула и расчет

Добавлено в закладки: 0

Темпы погашения дебиторской задолженности организации или скорость поступления оплаты от заказчиков за приобретенный продукт называется оборачиваемостью дебиторской задолженности или «receivable turnover ratio». Чтобы разобраться с понятием, необходимо ознакомиться с актуальной информацией по теме.

Формула расчета

При составлении формулы, коэффициент оборачиваемости дебиторской задолженности выглядит, как отношение полученных от реализации средств (В) к усредненному показателю дебиторской задолженности (Одз):

- Одз = В / ((ДЗнп + ДЗкп) / 2).

ДЗип, ДЗкп – долг покупателей предприятию в начале и конце периода. Время (период) оборота дебиторской задолженности (Подз) будет вычисляться по формуле:

- Подз = Тпер / Одз.

Оборот дебиторской задолженности

Усредненные показатели продолжительности отсрочек по выплатам, которые предоставляются клиентам организацией, характеризуются периодом оборота дебиторской задолженности. Дебиторская задолженность складывается из:

- обязательств покупателя и заказчика;

- долгов по учредительным взносам;

- выданных авансов.

Все составляющие способствуют некоторым неточностям при вычислении. Каждая организация имеет свою уникальную кредитную политику по отношению к клиентам. В основном выделяются три типа:

- Агрессивная (льготная) кредитная политика. Представляет собой рост объема кредитования населения, без учёта роста кредитного риска. Немного напоминает Китай, заваливший полмира дешёвым, не всегда качественным, товаром.

- Консервативная (жесткая) кредитная политика. Направлена на максимальное уменьшение доли риска, связанной с выдачей кредитов. То есть, предприятие не имеет цели увеличивать дополнительную прибыль, путем роста объемов реализации продукта.

- Кредитная политика умеренного типа. Предполагает оптимальные кредитные риски при реализации продукта с отсрочкой оплаты.

Большинство современных торговых предприятий, стабильно развивающихся, пользуются именно умеренным кредитованием.

Нюансы выбора кредитной политики

При выборе кредитной политики, нужно учитывать следующие нюансы:

- платежеспособность покупателей, их материальные ресурсы, определяющие общее экономическое состояние;

- ситуация на рынке в определенный момент времени, уровень спроса на продукт предлагаемый компанией;

- потенциал самого предприятия, его способность к наращиванию объемов производства продукта при увеличении продаж за счет роста кредитования;

- правовые возможности взыскания задолженности с дебиторов;

- финансовая устойчивость компании, возможность перераспределения средств с учетом суммы долгов предприятию;

- личное отношение собственников компании и менеджеров к финансовому риску, при выполнении хозяйственной деятельности.

Западные аналитики, при расчетах, используют эту же формулу, но вместо среднего значения задолженности берут показатели на конец периода, часто не принимая во внимание сомнительную (просроченную, без обеспечения) дебиторскую задолженность. Это помогает провести более тщательное сравнение с предшествующим периодом. Оборачиваемость подсчитывается в днях.

Оборачиваемость дебиторской задолженности: формула

Расчет оборачиваемости дебиторской задолженности осуществляется по следующей формуле:

- Одз = ((Дз – Сдз) / Выручка нетто) х 365.

Если сумма долгов предприятия наращивает оборачиваемость за определенный период времени – это говорит о стабильном положительном развитии. Необходимо учитывать, что чрезмерно жёсткий контроль по дебиторскому долгу, приводит к потере покупателей. Тогда, как слишком мягкая политика может привести к появлению дефицита оборотных средств и спаду платежной дисциплины заемщиков.

Коэффициент оборачиваемости дебиторской задолженности

На чтение 9 мин. Просмотров 53 Опубликовано

Коэффициент оборачиваемости дебиторской задолженности используется для отражения хозяйственной активности организации. Этот показатель применяется для вычисления скорости цикла оборота финансовых обязательств либо активов компании. Рассматриваемый коэффициент отражает результативность действий руководства компании, направленных на расширение бизнеса и финансовое благополучие. В данной статье мы предлагаем поговорить о том, что обозначает данный показатель, а также обсудить ряд нюансов, связанных с проведением экономического анализа.

Оборачиваемость дебиторской задолженности измеряет скорость погашения дебиторской задолженности организации, насколько быстро организация получает оплату за проданные товары (работы, услуги) от своих покупателей

Оборачиваемость дебиторской задолженности измеряет скорость погашения дебиторской задолженности организации, насколько быстро организация получает оплату за проданные товары (работы, услуги) от своих покупателейЧто такое оборачиваемость дебиторской задолженности

Дебиторская задолженность (ДЗ), является одним из обязательных активов каждого предприятия. Этот актив возникает при заключении контрактов с частными лицами и контрагентами. Давайте ознакомимся с процессом появления ДЗ. Как правило, контракты, заключенные между производственными компаниями и частными лицами, имеют обоюдную выгоду. Такое соглашение позволяет производственным компаниям находить новые точки для сбыта продукции.

Покупатель приобретает возможность получить товарно-материальные ценности без внесения предоплаты. Согласно такому контракту, покупателю предоставляется рассрочка на определенный промежуток времени. Именно данный процесс приводит к возникновению дебиторской задолженности.

Важно отметить, что данный актив отражается в денежном эквиваленте.

Помимо всего вышеперечисленного, ДС содержит в себе авансовые платежи контрагентам, выступающим в качестве поставщиков. Как показывает практика, контракты, связанные с отложенной оплатой, имеют высокий уровень риска. Это означает, что такие сделки должны тщательно контролироваться обоими участниками процесса.

Сама дебиторская задолженность является выемкой финансовых средств из оборота фирмы. При проведении экономического анализа очень важно выявить скорость трансформации ДЗ в денежные средства. Показатель, демонстрирующий скорость данного преобразования, именуется оборачиваемостью дебиторской задолженности. Данный аналитический инструмент позволяет выявить продолжительность временного отрезка, необходимого для того, чтобы вернуть денежные ресурсы за проданную продукцию. Помимо этого, использование коэффициента оборачиваемости ДЗ позволяет определить количество циклов оборота за определенный временной промежуток.

Анализ оборачиваемости дебиторской задолженности позволяет оценить эффективность взаимодействия с контрагентами. Проведение подобных мероприятий позволяет оценить уровень устойчивости производства к различным изменениям на рынке и росту конкуренции. Обобщая все вышесказанное можно сделать вывод, что рассматриваемый коэффициент наглядно демонстрирует эффективность сбора долговых обязательств за поставленную продукцию.

Низкий уровень показателей говорит о следующем:

- Увеличилась доля неплатежеспособных контрагентов.

- Организация нацелена на освоение новых рынков, что приводит к необходимости ведения более мягкой политики. Этот шаг становится причиной необходимости в предоставлении должникам более длительной отсрочки.

- Низкий уровень данного показателя является свидетельством наличия потребности в увеличении доли оборотного капитала, который будет перенаправлен на увеличение объемов реализованной продукции.

Коэффициент оборачиваемости дебиторской задолженности показывает, сколько раз за период (год) организация получила от покупателей оплату в размере среднего остатка неоплаченной задолженности

Коэффициент оборачиваемости дебиторской задолженности показывает, сколько раз за период (год) организация получила от покупателей оплату в размере среднего остатка неоплаченной задолженностиЭкономическое обоснование (значение)

Период оборачиваемости дебиторской задолженности позволяет оценить результативность использования долговых обязательств. Главной целью компании является постоянное увеличение показателя оборачиваемости. Для достижения этой цели следует увеличить выручку, полученную путем реализации товаров либо уменьшить размер ДЗ за определенный отрезок времени. При заключении договора о предоставлении рассрочки контрагентам, очень важно произвести оценку платежеспособности партнеров по бизнесу.

Каждая компания, ведущая хозяйственную деятельность, должна выбрать один из видов кредитной политики. На сегодняшний день существует умеренный, консервативный и агрессивный тип кредитной политики. Использование первого типа позволяет получить жесткий контроль финансовых средств. Такая политика позволяет значительно сократить риск невозврата финансовых средств. Умеренная кредитная политика подразумевает наличие среднего уровня риска потери долговых обязательств. Последний тип подразумевает минимальный уровень требований к заемщикам. Компании, отказывающиеся от проведения проверок своих контрагентов, имеют высокий риск потерять выданные активы.

Период оборота ДЗ наглядно отражает эффективность бизнеса. Случаи, когда товар передан третьим лицам по договору о предоставлении рассрочки, являются косвенными потерями компании, поскольку финансовые средства не могут быть использованы в нынешнем цикле оборота. Также следует учитывать риск, что компания, имеющая задолженность, может закрыться или приобрести статус банкрота. Обобщая все вышесказанное можно сделать вывод, что индекс оборачиваемости дебиторской задолженности применяется с целью выявления методов увеличения рентабельности компании.

Составление расчетов позволяет получить информацию о динамике возврата долговых обязательств.

Где используется операция

Как уже было сказано выше, информация о скорости оборачиваемости дебиторской задолженности используется для выбора одного из методов увеличения уровня рентабельности компании. Основываясь на данном экономическом анализе, руководитель компании или коммерческий директор составляют стратегию увеличения количества прибыли.

Помимо этого, данные показатели используются сотрудниками маркетингового отдела. Данные расчеты ложатся в основу разработки методов увеличения объема реализации продукции. Нередко, результатами экономического анализа пользуются юридические подразделения и служба безопасности, для составления различных отчетов.

Показатель измеряет эффективность работы с покупателями в части взыскания дебиторской задолженности, а также отражает политику организации в отношении продаж в кредит

Показатель измеряет эффективность работы с покупателями в части взыскания дебиторской задолженности, а также отражает политику организации в отношении продаж в кредитУправление

Перед заключением сделки о предоставлении рассрочки, очень важно определить уровень платежеспособности контрагента. Нужно отметить, что экономический анализ следует проводить при заключении сделок как с новыми, так и проверенными партнерами. Подобный шаг позволяет снизить вероятность возникновения просроченных платежей и других конфликтов. Составлением договора об отсрочке платежа должны заниматься юристы. Контракт должен в обязательном порядке содержать информацию о лицах, участвующих в сделке, уровне их ответственности и размерах штрафных санкций в случае нарушения сроков возврата денежных средств.

Данный контракт используется в качестве основания для действий, связанных с управлением ДЗ. Управление дебиторской задолженностью тесно взаимосвязано с анализом клиентов. Всех контрагентов можно разделить по следующим критериям:

- По типу контрагента – основной, новый или потенциальный партнер.

- По месторасположению клиента.

- По менеджерам.

- По уровню задолженности.

В целях ускорения скорости оборота ДЗ, компания должна предложить своим контрагентам дополнительные льготы. Своевременное погашение займов позволит клиентам получить повышенную скидку или больший объем товарной продукции. Данная политика наглядно демонстрирует, что своевременное погашение долговых обязательств приносит дополнительную выгоду. Такой шаг оказывает позитивное воздействие на материальное состояние организации и отношение с контрагентами.

Риск невозврата

Для того чтобы минимизировать уровень риска, связанного с невозвратом денежных средств, необходимо постоянно контролировать оборачиваемость ДЗ. Однако далеко не всегда предварительный анализ партнера позволяет гарантировать своевременный возврат денежных средств. В этом случае, компания может обратиться в страховую контору для оформления страховки.

Помимо этого, необходимо использовать комплексные меры, направленные на предупреждение возможных форс-мажоров. Своевременное проведение анализа позволяет выявить должников, которые могут иметь трудности с возвратом денежных средств. Существует несколько моделей поведения, выбор которых зависит от конкретной ситуации. Руководство компании может обратиться в суд с просьбой принудить контрагента покрыть все имеющиеся долговые обязательства. Также можно использовать более мягкие меры, подразумевающие поддержку партнера и предоставление других методов погашения долга. Такими методами могут быть как отсрочка платежа, так и бартерный обмен.

Работа с оборотом ДЗ подразумевает постоянное планирование и построение процесса управления задолженностями контрагентов. Для того чтобы минимизировать риски, необходимо грамотно подойти к вопросу составления договоров с партнерами по бизнесу. Данные документы должны в обязательном порядке содержать в себе порядок уплаты долга и штрафные санкции, применяемые в случае просрочки платежей. Как уже было сказано выше, можно использовать методику поощрения, подразумевающую предоставление бонусов тем контрагентам, что своевременно оплатили долг.

Для оборачиваемости дебиторской задолженности, как и для других показателей оборачиваемости не существует четких нормативов

Для оборачиваемости дебиторской задолженности, как и для других показателей оборачиваемости не существует четких нормативовФормула расчета

Оборачиваемость дебиторской задолженности, формула: «ВП/ССДЗ=КОДЗ». В данной формуле «ВП» является размером выручки от продаж, а «ССДЗ» является средней величиной дебиторской задолженности. Нужно обратить внимание, что в случае применения этой формулы, в знаменателе ставится среднее значение. Из этого можно сделать вывод о необходимости определения размера на начало и конец отчетного периода. Данные значения необходимо сложить друг с другом, после чего разделить на два.

Формула расчета по балансу выглядит следующим образом:

«СТР2110/(СТР1230НП+СТР1230КП)*0,5НП=КОДЗ». В данной формуле «НП» обозначает начало отчетного периода, а «КП» его окончание. В качестве отчетного периода может использоваться один календарный месяц, квартал или год.

Показатель периода оборота

Скорость оборота ДЗ зависит от ряда критериев. При составлении расчетов следует учитывать как специфику деятельности компании, так и длительность одного цикла производственного процесса. Помимо этого, следует принимать во внимание выбранный рыночный сегмент и уровень квалификации работников. Нужно отметить, что нормативное значение для рассматриваемого коэффициента просто не существует. Это означает, что понять результаты аналитических исследований может только грамотный экономист. Также следует отметить, что из-за отсутствия нормативов необходимо постоянно отслеживать динамику изменений скорости оборота.

Увеличение скорости одного цикла оборота наглядно демонстрирует правильный выбор политики взаимодействия с должниками. Помимо этого, рост коэффициента отражает факт того, что все должники своевременного покрывают имеющиеся долговые обязательства. Каждая компания, ведущая хозяйственную деятельность, должна быть нацелена на ускорение цикла оборачиваемости ДЗ. Однако, выбор жесткой кредитной политики может стать причиной снижения количества клиентов, что негативно отразится на объеме реализации продуктов. Как показывает практика, большинство организаций предпочитают выбирать умеренную кредитную политику, которая сопровождается средним уровнем риска потери денежных средств.

Снижение показателей показывает нехватку оборотного фонда. В этом случае необходимо принимать жесткие меры, поскольку отсутствие оборотного капитала может стать причиной падения количества продаж и возникновения проблем со сбытом. Для того чтобы предупредить возникновение подобных ситуаций, необходимо высвободить большое количество оборотных фондов и усилить работу по взысканию долговых обязательств. В случае недостатка денежных средств, предприятию необходимо пересмотреть производственный план или обратиться к третьим лицам с просьбой о предоставлении займа.

Чем выше коэффициент, т. е. чем быстрее покупатели погашают свою задолженность, тем лучше для организации

Чем выше коэффициент, т. е. чем быстрее покупатели погашают свою задолженность, тем лучше для организацииВыводы (+ видео)

В данной статье мы рассмотрели вопрос о том, как посчитать скорость оборачиваемости дебиторской задолженности. Данный показатель наглядно демонстрирует результативность выбранной кредитной политики. Каждая компания обязана стремиться увеличить значение данного коэффициента с целью увеличения ликвидности активов и рентабельности самой компании.

Вконтакте

Одноклассники

Google+

статей о снижении текучести кадров

Некоторая текучесть кадров является необходимой и ожидаемой частью любой современной рабочей силы. Успешные организации планируют оборот, и планируют его разумными способами. Путем планирования преемственности, упреждающего найма и стратегии удержания можно смягчить негативные последствия текучести кадров.СТАТЬИ ПО ТЕМЕ

Овладейте искусством заключения сделок и размещения.Воспользуйтесь нашей программой обучения рекрутеров сегодня. Учитесь в своем собственном темпе в течение этой 12-недельной программы. Наш курс разработан для тех, кто хочет заняться рекрутингом, или для рекрутеров, которые хотят продолжить свою карьеру. Мы сертифицированы SHRM. Оборачиваемость в бизнесе означает чистую скорость, с которой работодатель получает, теряет и, как следствие, сохраняет сотрудников. Издержки текучести кадров для работодателей могут быть высокими и включают множество факторов, которые работодатели часто не замечают.Исследования показывают, что связанные с этим расходы включают в себя затраты на набор и найм, такие как административное время, время проверки и собеседования, потерю производительности в виде времени на замену, время обучения новых сотрудников и время, проведенное вдали от своей работы, потерянное другими сотрудники, помогающие новому сотруднику быстро освоиться, расходы по безработице и другие, иногда невидимые, расходы.

Овладейте искусством заключения сделок и размещения.Воспользуйтесь нашей программой обучения рекрутеров сегодня. Учитесь в своем собственном темпе в течение этой 12-недельной программы. Наш курс разработан для тех, кто хочет заняться рекрутингом, или для рекрутеров, которые хотят продолжить свою карьеру. Мы сертифицированы SHRM. Оборачиваемость в бизнесе означает чистую скорость, с которой работодатель получает, теряет и, как следствие, сохраняет сотрудников. Издержки текучести кадров для работодателей могут быть высокими и включают множество факторов, которые работодатели часто не замечают.Исследования показывают, что связанные с этим расходы включают в себя затраты на набор и найм, такие как административное время, время проверки и собеседования, потерю производительности в виде времени на замену, время обучения новых сотрудников и время, проведенное вдали от своей работы, потерянное другими сотрудники, помогающие новому сотруднику быстро освоиться, расходы по безработице и другие, иногда невидимые, расходы.Причины текучести кадров могут включать в себя поиск сотрудниками более высокооплачиваемой работы, более низкую производительность или низкую культуру компании в бухгалтерской книге, характеристики работы или ожидания, а также индивидуальные проблемы сотрудника, которые не зависят от работодателя.Стоимость текучести кадров оценивается в пределах от 150% до 250% годовой заработной платы работника. При таких высоких затратах необходимой и желательной целью компаний является максимальное сокращение текучести кадров в своей организации за счет сохранения и развития талантов, а также за счет более строгого процесса найма.

Пять областей, которые должны быть рассмотрены сотрудниками для минимизации текучести кадров в организации, — это окружающая среда (безопасность и культура на рабочем месте), отношения (между сотрудником и работодателем, обычно посредством прямого менеджера или отношения коллег) , поддержка (через обучение), рост (возможность продвижения по службе и получение новых навыков) и компенсация (через заработную плату и льготы).Комбинируя эффективную и хорошо спланированную стратегию удержания сотрудников с программой снижения рисков потери талантов, можно уменьшить многие негативные последствия текучести кадров. Отдел кадров должен работать вместе с командой высшего руководства, чтобы обеспечить тщательный анализ коэффициентов текучести кадров и стратегий удержания для их оптимизации.

.Общие сведения о коэффициентах текучести

Коэффициенты текучести (также известные как коэффициенты эффективности) — очень важный класс коэффициентов. Эти коэффициенты используются не только финансовым персоналом, но и людьми, отвечающими за операции . Однако мы будем рассматривать эти коэффициенты с точки зрения сторонних инвесторов. Это связано с тем, что необходимо делать выводы об эффективности фирмы на основе имеющейся ограниченной информации. Вот элементарное введение в то, что такое коэффициенты текучести и почему они важны.

Эффективность означает бизнес

За прошедшие годы инвесторы осознали одно правило: «Эффективность означает рост бизнеса». Любая фирма, которая эффективнее своих коллег в производстве одинаковых товаров и услуг, будет более прибыльна в краткосрочной перспективе. Эта прибыльность позволит фирме создать вокруг себя конкурентный ров, и эти предприятия часто становятся очень ценными. Это похоже на формулу успеха, о которой мечтает инвестор. Именно по этой причине инвесторы внимательно смотрят на показатели эффективности начинающих фирм.

Взгляд на эффективность через финансовую отчетность

Определить, эффективна ли фирма, сложно даже руководителю или сотруднику, у которого есть вся необходимая информация. С другой стороны, у инвесторов есть только финансовая отчетность. Они должны использовать эту финансовую отчетность как окно в деятельность фирмы. Это возможно, потому что каждая деятельность, выполняемая фирмой, связана с расходами и, следовательно, оставляет след в финансовой отчетности. Коэффициенты оборачиваемости — это метод инвесторов, чтобы соединить точки.Они используют информацию, которая доступна в различных финансовых отчетах. Затем они объединяют эту информацию и делают значимые выводы о деятельности компании.

Связь между продажами, затратами и оборотом

Коэффициенты оборачиваемости, как следует из названия, связаны с продажами . Логика такова, что при определенном количестве активов, сколько продаж может достичь компания? Таким образом, коэффициенты оборачиваемости всегда являются сравнением статьи i отчета о прибылях и убытках.е. продажи и соответствующая статья баланса. Например, если мы сравниваем основные средства с продажами, мы получаем коэффициент оборачиваемости основных средств. С другой стороны, когда мы сравниваем дебиторскую задолженность с продажами, мы получаем коэффициент оборачиваемости дебиторской задолженности.

В случае коэффициента оборачиваемости запасов мы используем показатель COGS, указанный в отчете о прибылях и убытках, а не показатель продаж. Это связано с тем, что запасы указываются по себестоимости.

В заключение, коэффициенты оборачиваемости дают первые подсказки об эффективности фирмы.Это может иметь большое значение для успешного инвестирования, и поэтому инвестор должен научиться использовать эти коэффициенты в своих интересах.

Авторство / ссылки — Об авторе (ах)

Статья написана «Прачи Джунджа» и проверена группой Management Study Guide Content Team . В состав группы MSG по содержанию входят опытные преподаватели, профессионалы и эксперты в предметной области. Мы являемся сертифицированным поставщиком образовательных услуг ISO 2001: 2015 .Чтобы узнать больше, нажмите «О нас». Использование этого материала в учебных и образовательных целях бесплатно. Укажите авторство используемого содержимого, включая ссылку (-ы) на ManagementStudyGuide.com и URL-адрес страницы содержимого.

.

Об авторе