Оборотно сальдовая ведомость что это: Оборотно‑сальдовая ведомость: определение, составление — Контур.Бухгалтерия

Бухгалтерия Казахстана для начинающих — Оборотные ведомости

Как мы уже не раз говорили, средства в балансе предприятия отражаются обобщенно, в стоимостном выражении, причем видим мы в нем только остатки, там не отражается движение средств за отчетный период и изменения источников, но такая информация необходима, поэтому в бухучете составляются оборотные ведомости, где отражаются не только остатки на счетах, но и итоги оборотов за месяц.

В конце каждого отчетного месяца на предприятии составляются следующие оборотные ведомости:

1. Оборотная ведомость по синтетическим счетам. Это ведомость объединяет информацию по всем синтетическим счетам, которые используются в учете предприятия. Она имеет следующую форму:

Оборотная ведомость

по синтетическим счетам

за __________ месяц ____ год

| Наименование счета |

Сальдо на начало | Обороты за месяц | Сальдо на конец | |||

| Дебет | Кредит | Дебет | Кредит | Дебет | Кредит | |

В эту ведомость заносится информация со всех синтетических счетов, после чего в ведомости подводятся итоги и в результате должно получится 3 пары равенств:

1. Итог сальдо на начало по дебету должен равняться итогу сальдо на начало по кредиту;

2. Итоговые обороты по дебету и кредиту так же равны;

3.

Первое равенство образуется, потому что оно отражает баланс прошлого месяца.

Второе, потому что в учете существует двойная запись, т.е. каждая операция отражена и по дебету и по кредиту, соответственно и по дебету и по кредиту прошли одни и те же операциии b итог их должен быть равным.

Третье равенство — это баланс отчетного месяца.

Значение ведомости.

1. Она объединяет информацию о синтетическом учете.

2. Отражает не только остатки, но и движение средств и изменение источников.

3. Она имеет большое контрольное значение, если не получены три пары равенств, то в учете допущены ошибки и они следущие:

— Если нет первой пары равенств, то на счетах неправильно вынесены остатки;

— Если нет второй пары равенств, то насчетах нет двойной записи или на счетах неправильно подведены итоги;

Теперь давайте посмотрим на примере, составим ведомость. Остатки на начало возьмем с этого урока Бухгалтерский баланс, с баланса который мы составили в самом конце. Обороты будем брать здесь Двойная запись и корреспонденция счетов, с тех операций которые были показаны для примера, для лучшего понятия двойной записи. И в итоге получаем остатки на конец.

| Наименование счета | Сальдо на начало | Обороты за месяц | Сальдо на конец | |||

| Дебет | Кредит | Дебет | Кредит | Дебет | Кредит | |

| Денежные средства на текущем счете | 178 000 | 500 000 | 300 000 | 378 000 | ||

| Денежные средства в кассе | 20 560 | 300 000 | 225 000 | 95 560 | ||

| Расчеты с покупателями | 4 950 | 4 950 | ||||

| Расчеты с подотчетыми лицами | 945 | 5 000 | 5 945 | |||

| Сырье и материалы | 19 660 | 20 000 | 39 660 | |||

| Готовая продукция | 5 000 | 5 000 | ||||

| Незавершенное производство | 4 585 | 4 585 | ||||

| Основные средства | 403 525 | 403 525 | ||||

| Краткосрочные кредиты | 35 000 | 500 000 | 535 000 | |||

| Расчеты с поставщиками | 8 225 | 20 000 | 20 000 | 8225 | ||

| Расчеты по оплате труда | 200 000 | 200 000 | ||||

| Уставный капитал | 320 000 | 320 000 | ||||

| Прибыль | 74 000 | 74 000 | ||||

| Резервы | 74 000 | 74 000 | ||||

| Итого | 637 225 | 637225 | 1 119 000 | 1 119 000 | 937 225 | 937 225 |

Ну вот как то так, все пары итогов равны, значит мы все сделали правильно.))

2. Оборотная ведомость по аналитическим счетам.

Оборотная ведомость

по счетам материалов

за __________ месяц ____ год

| Наименование счета |

ед. изм. |

цена | остатки на начало | обороты за месяц | остатки на конец | |||||

| кол-во | сумма | приход | расход | кол-во | сумма | |||||

| кол-во | сумма | кол-во | сумма | |||||||

Оборотные ведомости по аналитическим счетам кредиторов, дебиторов и других источников имеют такую же форму как оборотная ведомость по синтетическим счетам, т.к. учет по этим счетам ведется только в стоимостном выражении, следовательно, каждый синтетический счет дополняется такой ведомостью, поэтому оборотных ведомостей по аналитическим счетам много. В итоге их нет трех пар равенств, т.к. они отражают внутреннее содержание одного синтетического счета, поэтому сальдо здесь может быть только либо в кредите, либо в дебете и обороты по дебету и кредиту не равны.

Счет 41 «Товары» в бухгалтерском учете

Оборотно-сальдовая ведомость по счету 41: характеристика

Одним из самых востребованных бухгалтерами регистров является оборотно-сальдовая ведомость по счету 41, которая показывает начальные и конечные остатки товаров в денежном и натуральном эквиваленте, их движение в разрезе субсчетов, мест хранения и видов товаров. Форма регистра проста и понятна внутренним пользователям, которые используют ее для анализа и принятия оперативных решений.

Оборотку можно сформировать за любой отрезок времени: месяц, квартал, год. Аналитика по счету 41 бухгалтерского учета ведется по номенклатуре, партиям, видам товаров. Сальдо на конец периода по счету 41 — товары — вычисляется по формуле:

Начальный остаток Дт 41 — Кт 41.

Образец оборотки по счету 41:

Заполнение карточки счета 41

Карточка счета 41 используется бухгалтерами для проверки правильности данных, поскольку в этом регистре можно отследить, откуда появилась та или иная сумма, проверить обороты и сальдо. Отчет формируется за любой период, даже за одну смену. Отчет не регламентирован, но бухгалтер может обезопасить себя от чужих ошибок, подготовив отчет за свою смену и поставив свою подпись. Регистр используется менеджерами в оперативном режиме.

В заголовке карточки отражен выбранный период, счет и подразделение. В табличной части указываются реквизиты каждой проводки: дата, документ, сумма по дебету или кредиту, текущее сальдо. Выводятся итоговые показатели по счету на начало и конец периода и обороты.

Образец карточки:

Субсчета к счету 41

Планом счетов бухгалтерского учета от 31.10.2000 № 94 предусмотрены субсчета к счету 41:

Фирмы в зависимости от своих потребностей вправе конкретизировать, объединять установленные планом счетов субсчета или дополнить имеющийся список. Выбранный метод учета нужно описать в учетной политике.

Активный или пассивный счет 41?

Начинающий бухгалтер может задаться вопросом: счет 41 активный или пассивный?

Счета распределяются на 3 группы по отношению к балансу: активные, пассивные и активно-пассивные. Для отнесения счета к определенной группе достаточно рассмотреть форму бухгалтерского баланса (форма 1 от 22.07.2003 № 67н). Оборотные активы, в т. ч. товары для перепродажи и товары отгруженные, относятся к разд. 2 актива баланса. По счетам этой группы увеличение имущества фиксируется по дебету, уменьшение — по кредиту, сальдо может быть только дебетовым. Если возникает отрицательное сальдо, то в учете допущена ошибка, которую необходимо исправить.

Счет 41 активный, материальный | |

Дебет | Кредит |

Начальное сальдо Поступление Конечное сальдо | Списание, выбытие, реализация, недостача |

***

Материальные ценности, приобретенные для продажи, именуются товарами и отражаются на счете 41 в денежном и количественном выражении. Наличие и движение товаров показывается в оборотно-сальдовой ведомости по счету в разрезе субсчетов.

Главная характеристика счета 41 заключается в его отнесении к группе активных счетов. Поэтому в учете исключены кредитовые остатки или отрицательное сальдо по дебету счета.

Источник: Народный СоветникЪ: юридический и налоговый портал

Как разобраться в оборотно-сальдовой ведомости. Бухгалтерские оборотные ведомости

Бухгалтерский учет — система аналитического сбора, регистрации и обобщения информации обо всех осуществляемых предприятием хозяйственных операциях.

Оборотно-сальдовая ведомость («оборотка» бухгалтерским языком) – регистр , объединяющий и систематизирующий все сведения бухучета в одном документе.

Как разобраться со сведениями, которые предоставляет ОСВ, и какую информацию несет каждая строка этой формы?

Что это такое

один из важнейших накопительных регистров бухгалтерского учета , отражающий состояние различных счетов учета на конкретную дату.

Из названия документа можно понять, что его структура включает информацию об оборотах и сальдо по одному или нескольким счетам. То есть, документ несет в себе информацию об остатке на начало периода, о движениях за указанный промежуток времени и сформированному по итогам результату.

Этот документ аккумулирует информацию обо всех операциях, совершенных компанией. Сведения из ОСВ подчиняются правилам бухгалтерского учета и учетной политики организации. Форма предполагает четкое следование инструкциям, без инициативных отклонений.

Применение

Ранее отмечено, что ведомость — реестр сведений о фактах количественного и качественного изменения сторон хозяйственной деятельности компании. Отметим несколько основных функций ОСВ :

- выявление неточностей и искажений в учете;

- сведение воедино информации о состоянии предприятия;

- источник для оценки рентабельности;

- фактор определения путей развития;

- отслеживание корректности ведения БУ и НУ;

- оценка прибыльности компании внешними пользователями;

- контроль распределения стоимостных показателей.

Ведомость можно составить в любое требуемое время (за день, месяц, квартал, год), по конкретному счету или по совокупности нескольких.

Форма «оборотки» должна содержать необходимые реквизиты :

- Титул документа.

- Название организации.

- Период составления.

- Сведения БУ.

- Ценовые показатели.

- Должность и расшифровку лица, ответственного за указанную в бланке информацию.

Документ допустимо оформлять как на бумажном, так и на электронном носителе.

В бухгалтерском учете различают три вида «обороток» :

- Аналитическая — по конкретному счету.

- Синтетическая – обобщающая информацию в совокупности по нескольким.

- Шахматная – общий реестр по всем проводкам из регистра процессов деятельности компании.

Охарактеризуем коротко каждый из указанных типов.

Структура данной ОСВ состоит из собрания движений и итогов по счету аналитического учета, открытому к определенному синтетическому счету. Выявить ошибки позволит метод сравнения итоговых данных .

Итоговые результаты по оборотам счета по аналитике обязательно равняются конечным данным по синтетическому счету.

Стоимостные величины показателей аккумулируются в форме только с денежным выражением.

А при совмещенном использовании величин (натуральных, денежных, количественных) используется сводная структурированная ведомость .

Синтетическая

В этой форме находят отражение все синтетические счета по порядку номерного увеличения. Документ является источником формирования бухгалтерского баланса.

Базовое требование ОСВ — соблюдение правил двойной записи : кредитовые обороты одного счета равняются оборотам по дебету другого корреспондирующего счета.

Если посмотреть на корректную ведомость, составленную по всем критериям, то можно увидеть, что обороты всех трех колонок одинаковые в разрезе граф.

Дебетовое сальдо на конец периода по ОСВ включают в состав актива бух.баланса, а остаток по кредиту – в пассив.

Для наглядного представления приведем пример:

Шахматная

Шахматная ведомость – одна из вариаций «оборотки» по синтетическим счетам . Схематически она изображается в виде диагональной корреспонденции счетов: по вертикали перечислены счета по дебету, по горизонтали – по кредиту. Количество столбцов и строк равно числу счетов, имеющих начальное сальдо и обороты за рассматриваемый временной интервал.

Разносится начальное сальдо по счетам. Все результаты хозяйственных операций разносятся в табличной части единожды на пересечении граф с корреспондирующими счетами. Затем выводятся итоги по строкам и столбцам по отдельности. Итог в правом нижнем углу должен сойтись, то есть сумма оборотов по дебету сходится с данными по кредиту .

Показатели

«Оборотка» позволяет в максимально короткие сроки провести развернутый анализ информации, собранной на бухгалтерских счетах. Прежде чем приступать к рассмотрению ОСВ, нужно изучить структуру счетов БУ (НУ) .

Выделяют три группы счетов : активные, пассивные и активно-пассивные. Порядок сбора и систематизации по отдельной группе индивидуален. Для правильного понимания сведений из ведомости, нужно знать параметры ведения счетов, по каким из них возможно наличие сальдо, а какие непременно должны быть закрыты в определенный срок. Например, счет 20 подлежит закрытию ежемесячно, счета 90 и 91 не требует этой процедуры в разрезе субсчетов, а, между тем, конечное сальдо по ним не формируется.

Своевременная проверка правильности отражения сведений дает возможность устранить ошибки и сформировать баланс, отражающий реальную картину финансового положения организации.

Главная польза ОСВ состоит в ускорении процесса формирования отчетности , а также в оперативности предоставления информации внешним пользователям .

Области применения

Рассмотрим несколько примеров использования данных ОСВ :

- Руководитель компании дает бухгалтеру задание оперативно предоставить информацию по выручке за квартал. Специалисту достаточно сформировать сводную ОСВ и посмотреть на кредитовый оборот по счету 90.01. Информация будет содержать объем реализации за истребуемый период, без учета НДС.

- Компания обратилась в кредитное учреждение для получения займа. Банк для оценки прибыльности и платежеспособности фирмы запросил ОСВ за последний отчетный период. Служба анализа платежеспособности сможет получить информацию по имеющимся кредитам и займам (кредит 66 и 67 счетов), определить наличие кредиторской задолженности у заемщика, оценить прибыль предприятия (счет 99).

- Финансовому директору необходимо составить фактический бюджет и указать сумму НДС к уплате, а декларация еще не сформирована. Именно ОСВ позволит за несколько минут рассчитать предварительные данные по задолженности НДС перед бюджетом по итогам периода. Для этого достаточно воспользоваться формулой НДС = 90.03 + Дт 76 (АВ) – Кт 76 (ВА) – Кт 19. На счете 90.03 отображается НДС с суммы реализации, по дебету 76 (АВ) – авансы выданные, Кт 76 (ВА) – авансы от покупателей, Кт сч.19 – сумма налога, подлежащая вычету.

Оборотно-сальдовая ведомость – незаменимый источник аналитической информации , позволяющий оперативно оценивать стороны предпринимательской деятельности, вносить корректировки в данные учета, увеличивать прибыльность. Форма обеспечивает простоту сведения периодической отчетности , тем самым дает возможность экономно распределять трудовые ресурсы .

С навыками чтения ОСВ в отчетах, сформированных в 1С, можно ознакомиться ниже.

Оборотные ведомости (ОВ) позволяют обобщить показатели учетных регистров за месяц, подвести итоги и сопоставить полученные результаты. Данные отчеты позволяют оценить правильность ведения бухучета и корректность отражения совершаемых операций. Бухгалтерская оборотная ведомость – это один из удобных методов контроля корректности отражения проводок на счетах по итогам месяца.

Как выглядит оборотная ведомость

Внешне данный отчет выглядит как таблица, в которой последовательно отражаются сведения по всем используемым счетам с указанием месячного оборота, начального и конечного сальдо. Каждому счету посвящается самостоятельная строка, по графам которой проводится распределение показателей. Читайте также статью: → “ .ОВ состоит из граф:

- Порядковый номер строки;

- № и название счета;

- Сальдо на начало месяца с распределением по дебету и кредиту;

- Месячные обороты;

- Сальдо на конец месяца с распределением по дебету и кредиту.

Информация для заполнения берется из счетов, применяемых фирмой для

Оборотно сальдовая ведомость 1с 8 необходима бухгалтеру, чтобы провести анализ, найти ошибку в учете, а также посмотреть какие активы и обязательства есть у предприятия.

Оборотно сальдовая ведомость 1с 8 формируется автоматически. Для этого заходим в верхнее меню «Отчеты» и выбираем самый первый пункт «Оборотно-сальдовая ведомость».

В новой оборотной ведомости выбираем период, организацию и нажимаем на кнопку с зеленной стрелкой «Сформировать отчет». Формируется новая Оборотно сальдовая ведомость 1с 8.

Далее мы может распечатать ведомость, при помощи кнопки «Печать» или сохранить при помощи кнопки «Сохранить как».

В правой части оборотной ведомости находятся еще две кнопки: «Настройка» и «История». Настройка позволяет детализировать или изменить параметры оборотной ведомости, а кнопка «История» — посмотреть какие изменения в оборотке были сделаны до этого.

Рассмотрим подробнее содержание панели настроек. Первое, что можно выбрать – это показатели. По умолчанию отображаются данные бухгалтерского учета. Также можно выбрать и другие показатели, например, данные налогового учета, постоянные или временные разницы.

Следующее – группировка. Здесь можно установить галочку «по субсчетам» и в этом случае все счета будут выводиться с субсчетами. Также в списке можно выбрать только отдельные счета, для которых нужна информация по субсчетам, и указать вид субконто выбранного счета.

Например, выберем счет 01, поставим галочку по субсчетам и укажем вид субконто «Основные средства». Теперь сформируем оборотную ведомость заново и увидим, что по счету 01 у нас указывается субсчет и субконто.

В дополнительных данных регистра оборотно сальдовая ведомость 1с 8 можно поставить галочку «выводить забалансовые счета» и выводить название счетов. По умолчанию в оборотке выходят только номера счетов. Через настройку можно добавить их названия, причем выбрать их отображение в отдельной колонке или в одной колонке с номером счета.

Также мы может указать здесь по каким счетам нам необходимо развернутое сальдо.

Также из регистра оборотно сальдовая ведомость 1с 8 можно сформировать любой другой, более детальный регистр. Для этого встаем на сумму по какому-либо счету и два раза щелкаем левой клавишей мыши. Выходит небольшое меню с перечнем отчетов, которые можно сформировать, например, оборотно-сальдовую ведомость по счету, карточку или анализ счета. Это очень удобно, когда вам нужно сделать более детальный анализ какой-либо операции из отчета оборотно сальдовая ведомость 1с 8.

Что такое баланс? определение, характеристики и формат

Определение : Балансовый отчет относится к отчету о состоянии, в котором перечислены остатки активов, обязательств и собственного капитала, то есть капитала, предприятия на указанную дату. В то время как активы показывают ресурсы, принадлежащие компании, обязательства и капитал демонстрируют финансирование ресурсов.

Характеристика баланса

- Бухгалтерский баланс составляется не за период, а за на определенную дату .

- Составление баланса возможно только при составлении отчета о прибылях и убытках за период, поскольку он адекватно отражает финансовое положение компании. Вот почему счет прибылей и убытков, баланс и отчет о движении денежных средств вместе называются Final Accounts .

- Сумма двух сторон, то есть активы и обязательства баланса, должны совпадать как Активы = Обязательства + Капитал . Если нет, значит, это ошибка.

- Бухгалтерский баланс отражает характер и стоимость активов и обязательств, а также положение капитала на заданную дату.

Его можно подготовить с учетом дебетовых и кредитовых остатков реальных и лицевых счетов по пробному сальдо . Дебетовое сальдо реального счета является показателем активов фирмы, тогда как кредитовое сальдо лицевого счета является показателем пассивов.

Формат бухгалтерского баланса

- Капитал и обязательства : Указывает, что фирма «должна» другим.

- Фонды акционеров : показывает вклад акционера в фирму в любой форме.

- Акционерный капитал : Часть капитала фирмы, полученная в результате выпуска акций. Он включает в себя акционерный капитал и привилегированный акционерный капитал.

- Резервы и профицит : покрывает нераспределенную прибыль и премию по акциям. Он включает в себя капитальные резервы, резервы погашения долговых обязательств, общий резерв, резерв переоценки и профицит.

- Долгосрочные обязательства : Обязательства, которые могут быть погашены по истечении одного года с даты представления отчетности, называются долгосрочными обязательствами.

- Долгосрочные займы : Срочные займы от банков и финансовых учреждений сроком более года называются долгосрочными займами.

- Отложенные налоговые обязательства : Отложенные налоговые обязательства возникают, когда сумма, разрешенная для целей налогообложения, превышает расходы в финансовой отчетности.

- Долгосрочные резервы : Резервы на вознаграждения работникам относятся к долгосрочным резервам. Он включает в себя страховой фонд, инкассацию листьев, чаевые, пенсионный фонд и т. Д.

- Краткосрочные обязательства : Это краткосрочные обязательства, которые необходимо погасить в течение одного года или менее.

- Краткосрочные займы : Займы, подлежащие погашению в течение одного года, называются краткосрочными займами и включают коммерческие бумаги, займы на оборотный капитал, корпоративные депозиты и т. Д.

- Торговая кредиторская задолженность : Сумма, причитающаяся поставщикам, у которых товары покупаются в кредит, называется торговой кредиторской задолженностью. Он включает различных кредиторов и кредиторскую задолженность.

- Краткосрочные резервы : Это относится к резервам, созданным фирмой в отношении дивидендов и налогов.

- Фонды акционеров : показывает вклад акционера в фирму в любой форме.

- Активы : это ресурсы, принадлежащие фирме, которые обеспечивают будущие экономические выгоды.

- Внеоборотные активы : Активы, которые остаются у организации более года, являются внеоборотными активами.

- Основные средства : Активы, купленные компанией для долгосрочного использования и не конвертируемые в денежные средства быстро, называются основными средствами.

- Материальные активы : Активы, которые используются в их физической форме, называются материальными активами. Включает землю, здание, транспортные средства, мебель, растения и т. Д.

- Нематериальные активы : Активы без физической формы и структуры называются нематериальными активами, такими как авторские права, патенты, товарные знаки, дизайн, программное обеспечение и т. Д.

- Долгосрочные инвестиции : Состоит из финансовых ценных бумаг других компаний, таких как акции, долговые обязательства, облигации и так далее.

- Долгосрочные ссуды и авансы : Ссуды и ссуды, предоставленные дочерним компаниям, ассоциированным компаниям, подпадают под эту категорию.

- Основные средства : Активы, купленные компанией для долгосрочного использования и не конвертируемые в денежные средства быстро, называются основными средствами.

- Оборотные активы : Активы, которые могут быть конвертированы в денежные средства в течение одного года или менее, являются оборотными активами.

- Текущие инвестиции : Акции паевых инвестиционных фондов, обычно на короткий срок, называются текущими инвестициями.

- Запасы : Это относится к запасам товаров в различных формах, таких как сырье, незавершенное производство и готовые изделия.

- Торговая дебиторская задолженность : Сумма, которую покупатели должны компании, которой товары проданы, но еще не оплачены.

- Денежные средства и их эквиваленты : Включает денежные средства, принадлежащие компании, и кредитный баланс в банке и финансовых учреждениях.

- Краткосрочные ссуды и авансы : Ссуды и авансы, предоставленные таким сторонам, как поставщики и сотрудники, включены в эту категорию.

- Внеоборотные активы : Активы, которые остаются у организации более года, являются внеоборотными активами.

Поскольку каждая операция влияет на активы или обязательства бизнеса, баланс может считаться достоверным только в тот момент времени, когда он составляется. И именно поэтому рядом с датой написано «as at». Обычно его готовят в последний день отчетного периода.

.Что такое баланс?

Эта статья является частью нашего Business Startup Guide , тщательно подобранного списка наших статей, которые помогут вам начать работу в кратчайшие сроки!

Если вы в процессе открытия бизнеса или написания бизнес-плана, вы наверняка слышали фразу «баланс» или, возможно, видели ее в образце бизнес-плана.

Балансовый отчет — это одна из трех основных частей, составляющих основу финансовой отчетности компании: движение денежных средств, баланс и отчет о прибылях и убытках.

Идея баланса довольно проста: он показывает активы, пассивы и собственный капитал вашей компании в определенный момент времени. Проще говоря, баланс показывает, чем компания владеет (активы), что она должна (обязательства) и сколько собственников и акционеров вложили (капитал).

Баланс всегда должен быть сбалансированным — отсюда и название. Активы находятся на одной стороне уравнения, а обязательства плюс собственный капитал — на другой.

Активы = Обязательства + Собственный капитал

Если подумать немного подробнее, это на самом деле здравый смысл.Компании должны платить за все, чем они владеют (активы), либо занимая деньги (обязательства), либо получая деньги от владельцев и инвесторов (капитал).

Баланс не только показывает, чем владеет компания и сколько ей задолжал, но и показывает чистую стоимость компании.

Тревор Бетенсон, наш финансовый директор в Palo Alto Software (создатель Bplans), предлагает следующее понимание чтения вашего баланса: «Вычитая обязательства из активов, вы можете определить чистую стоимость своей компании в любой момент времени.”

Чистая стоимость = Активы — Обязательства

Теперь, когда мы получили общий обзор баланса, давайте более подробно рассмотрим информацию, которую должен включать баланс. Если вы только начинаете, загрузите наш бесплатный шаблон баланса.

В этой статье я рассмотрю:

- Составные части баланса

- Важность баланса в бизнес-плане

- Примеры баланса

Баланс в LivePlan.

Построчная структура баланса:

Как бизнесы отличаются друг от друга, так и их активы и обязательства. Включение определенных статей и их названий будет немного отличаться от бизнеса к бизнесу, но уравнение остается тем же: активы вашего бизнеса должны равняться его обязательствам плюс капитал.

Активы

Активы на балансе или, как правило, сгруппированы сверху вниз в зависимости от того, насколько легко актив можно конвертировать в наличные.Это называется «ликвидность». Наиболее «ликвидные» активы находятся вверху списка, а наименее ликвидные — внизу.

Наличные:

В контексте баланса наличные деньги означают деньги, которые у вас есть в настоящее время. В бизнес-планировании термин «денежные средства» обозначает баланс банка или текущего счета для бизнеса, также иногда называемый «денежными средствами и их эквивалентами» или «CCE».

Денежный эквивалент — это актив, который является ликвидным и может быть немедленно конвертирован в наличные, например счет денежного рынка или казначейский вексель.

Дебиторская задолженность:

Дебиторская задолженность — это деньги, которые люди должны заплатить вам, но которые вы еще не получили (отсюда и «дебиторская задолженность»).

Обычно эти деньги представляют собой продажи в кредит, часто от бизнеса к бизнесу (или «B2B»), когда ваша компания выставила счет клиенту, но еще не получила платеж.

Опись:

Товарно-материальные запасы включают стоимость всей готовой продукции и готовых материалов, которые у вашего предприятия есть в наличии, но еще не проданы.

Оборотные активы:

Текущие активы — это активы, которые могут быть конвертированы в денежные средства в течение одного года или менее. Денежные средства, дебиторская задолженность и товарно-материальные запасы — все это текущие активы, и эти накопленные суммы иногда упоминаются в балансе как «общие текущие активы».

Долгосрочные активы:

Долгосрочные активы также называются «основными активами» и включают в себя вещи, которые будут иметь долгосрочную ценность, например землю или оборудование. Долгосрочные активы обычно не могут быть быстро конвертированы в наличные.

Накопленная амортизация:

Накопленная амортизация со временем снижает стоимость активов. Например, если компания покупает машину, она со временем обесценится.

Итого долгосрочные активы:

Термин «общие долгосрочные активы» иногда используется для описания долгосрочных активов плюс амортизация в балансе.

Обязательства

Как и активы, обязательства упорядочены по тому, насколько быстро бизнесу необходимо их погасить. Краткосрочные обязательства обычно подлежат погашению в течение одного года.Долгосрочные обязательства подлежат погашению в любой момент по истечении одного года.

Кредиторская задолженность:

Кредиторская задолженность — это деньги, которые должна ваша компания, обратная сторона медали «дебиторской задолженности». Номер вашей кредиторской задолженности состоит из обычных счетов, которые ваша компания должна оплатить.

Обратите внимание, не слишком ли велико это число, особенно если у вашего бизнеса недостаточно средств для его покрытия.

Налог с продаж:

Это относится только к компаниям, которые не платят налог с продаж сразу, например, к компаниям, которые платят налог с продаж каждый квартал.Возможно, это не ваше дело, поэтому, если это не подходит, пропустите.

Краткосрочная задолженность:

Это долг, который вы должны выплатить в течение года, обычно это краткосрочные ссуды. Это также может быть указано в балансе как статья, называемая текущими обязательствами или краткосрочными займами. Связанные с вами процентные расходы не отражаются ни в каком месте баланса; они должны быть включены в отчет о прибылях и убытках.

Итого текущие обязательства:

Суммированные выше числа считаются текущими обязательствами компании, что означает, что компания несет ответственность за их выплату в течение одного года.

Долгосрочная задолженность:

Это финансовые обязательства, на погашение которых требуется более года. Часто это большое число, и оно не включает проценты. Например, это число отражает долгосрочные ссуды на такие вещи, как здания или дорогое оборудование. Со временем он должен уменьшаться, поскольку бизнес производит платежи и снижает основную сумму кредита.

Всего пассивов:

Все перечисленное выше, за которое вы должны выплатить или вернуть, собрано вместе.

Собственный капитал

Оплаченный капитал:

Деньги, внесенные в компанию в виде инвестиций. Это не следует путать с номинальной стоимостью акций или рыночной стоимостью акций. Это фактически деньги, внесенные в компанию собственниками в виде долевых вложений.

Нераспределенная прибыль:

Прибыль (или убытки), которые были реинвестированы в компанию, но не выплачены в качестве дивидендов владельцам. Когда нераспределенная прибыль отрицательна, компания накопила убытки. Это также можно назвать «акционерным капиталом».”

Это не относится ко всем юридическим структурам бизнеса; если вы являетесь налоговым субъектом, осуществляющим сквозное налогообложение, то вся прибыль или убытки будут переданы владельцам, и ваш баланс должен это отразить.

Чистая прибыль:

Это важное число — чем оно выше, тем прибыльнее ваша компания. Эту статью также можно назвать доходом или чистой прибылью. Прибыль — это пресловутая «чистая прибыль»: объем продаж за вычетом затрат на продажу и расходов.

Общий собственный капитал:

Собственный капитал означает владение бизнесом, также называемое капиталом.Собственный капитал можно рассчитать как разницу между активами и обязательствами. Это также может называться «собственный капитал» или «собственный капитал».

Итого обязательства и капитал:

Это то последнее уравнение, которое я упомянул в начале этого поста, активы = обязательства + капитал.

Важность баланса в вашем бизнес-плане

Включение баланса в бизнес-план является важной частью ваших финансовых показателей. Есть три аспекта финансовых результатов бизнеса, которые действительно необходимы; отчет о прибылях и убытках, отчет о движении денежных средств и баланс.

Эти утверждения дают любому, кто просматривает цифры, твердое представление об общем финансовом состоянии бизнеса. В частности, в случае с балансом, он говорит вам, есть ли у вас долги и сколько стоят ваши активы. Эта информация имеет решающее значение для управления вашим бизнесом и создания бизнес-плана.

Примеры баланса

Крупные предприятия будут иметь более длинные и сложные балансы для своих предприятий, иногда с отдельными балансовыми отчетами для разных сегментов или отделов их бизнеса.Баланс малого бизнеса будет более простым и будет содержать меньше статей.

Вот, например, баланс Apple. Вы увидите, что он включает сложный раздел акционерного капитала и несколько конкретных типов долгосрочных активов и пассивов.

Балансовый отчет Apple.

Вы также заметите, что вверху написано «Period Ending»; это означает, что эти числа отражают время до даты, указанной в верхней части столбца.Эта терминология используется, когда вы сообщаете фактические значения, а не составляете финансовый прогноз на будущее.

Вот баланс (также включенный выше) из образца бизнес-плана LivePlan. LivePlan — это облачная программа для написания бизнес-планов с бизнес-панелью.

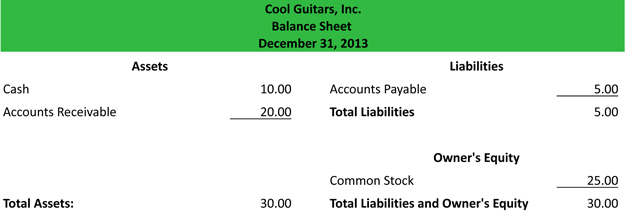

Этот пример отражает то, как выглядит баланс малого бизнеса:

Баланс в LivePlan.

Вы можете видеть, что это называется «прогнозируемым» балансом, что означает, что эти числа являются оценками будущего, которые используются для целей бизнес-планирования, а не записью фактических значений.Также есть меньше позиций и в целом это проще.

Дополнительную информацию о финансовых показателях малого бизнеса можно найти на следующих ресурсах:

У вас есть еще вопросы о балансах? Дайте нам знать в Twitter @Bplans!

Художественные + интеллектуальные занятия.Социальная справедливость. Актриса. Модель. Музыкант. Юджин // Портленд.

.Что такое баланс? — Определение | Значение

Определение: Бухгалтерский баланс — это одна из четырех основных бухгалтерских финансовых отчетов. Остальные три — это отчет о прибылях и убытках, состояние собственного капитала и отчет о движении денежных средств. В балансе используется уравнение бухгалтерского учета (активы = обязательства + собственный капитал), чтобы показать финансовую картину бизнеса в определенный день. Другими словами, в балансовом отчете перечислены все активы, которыми владеет компания, а также долги, причитающиеся компании, и доля владельца или доля владения в компании.

Активы указываются отдельно первыми, а обязательства и собственный капитал указываются вместе вторыми. Подумайте о бухгалтерском уравнении. Активы = Обязательства + Собственный капитал. Активы должны составлять сумму обязательств и собственного капитала. Отсюда и «баланс» в балансе. Активы должны быть сбалансированы с обязательствами и собственным капиталом.

Что означает баланс?

Балансы могут быть представлены в двух различных форматах: формате счета и формате отчета.Формат счета идет справа налево, активы — справа, обязательства и собственный капитал — справа. Форма отчета вертикальная: активы вверху, а обязательства и собственный капитал внизу. Вы, вероятно, думаете: «Отлично, это еще одна вещь, которую нужно запомнить».

Не волнуйтесь. Легко запомнить. Думайте о формате счета как о бухгалтерском уравнении — слева направо. Думайте о формате отчета, как об отчете или электронной таблице — сверху вниз. Ничего подобного! Вот два примера.

Пример баланса счета

Пример отчета о балансе

Загрузите этот пример учета в формате Excel.

Помните, что я сказал о балансе, представляющем собой изображение компании в определенный день? Что ж, это именно то, что есть. Это снимок всех активов, обязательств и капитала, которыми владеет компания в этот конкретный день. Это как фотография, сделанная в тот день из жизни компании.Баланс меняется каждый день, когда публикуются новые транзакции, поэтому картина каждый день будет немного отличаться.

Так же, как просмотр старой семейной фотокниги, просмотр старых балансовых отчетов дает вам историю того, как компания выглядела в те дни.

.

Понимание балансового отчета (определение и примеры)

Балансовые отчеты могут помочь вам увидеть общую картину: чистая стоимость вашей компании, сколько у вас денег и где они хранятся. Они также необходимы для привлечения инвесторов, получения кредита или продажи вашего бизнеса.

Так что вам определенно нужно знать, как его обойти. Вот здесь-то и пригодится это руководство. Мы проведем вас по балансам, шаг за шагом.

Что такое баланс?

Бухгалтерский баланс является одним из трех основных финансовых отчетов, наряду с отчетом о прибылях и убытках и отчетом о движении денежных средств.

Балансовый отчет дает моментальный снимок ваших финансовых показателей в определенный момент, включая каждую запись в журнале с момента основания вашей компании. Он показывает, чем владеет ваш бизнес (активы), что он должен (обязательства) и какие деньги остаются у владельцев (собственный капитал).

Поскольку он обобщает финансы предприятия, баланс также иногда называют отчетом о финансовом положении. Компании обычно готовят его в конце отчетного периода, например месяца, квартала или года.

Назначение баланса

Поскольку баланс отражает все транзакции с момента основания вашей компании, он показывает общее финансовое состояние вашего бизнеса. Вы сразу узнаете, сколько денег вы вложили или сколько у вас накопилось долга. Или вы можете сравнить текущие активы с текущими обязательствами, чтобы убедиться, что вы в состоянии оплатить предстоящие платежи.

Информация в балансе вашей компании может помочь вам рассчитать ключевые финансовые коэффициенты, такие как отношение «заемный капитал», которое показывает способность компании оплачивать свои долги собственным капиталом (в случае необходимости!).Еще более применимо соотношение текущей ликвидности: текущие активы / текущие обязательства. Это скажет вам, сможете ли вы выплатить все свои долги в течение следующих 12 месяцев.

Вы также можете сравнить свой последний баланс с предыдущими, чтобы проверить, как ваши финансы изменились с течением времени. Вы сможете увидеть, как далеко вы продвинулись с первого дня.

Дополнительная литература: Как читать балансовый лист

Простой шаблон баланса

Вы можете скачать простой шаблон баланса здесь.

Что входит в баланс

Все балансы разделены на три категории: активы, обязательства и собственный капитал.

Активы

Начнем с активов — вещей, которыми владеет ваш бизнес и которые имеют долларовую стоимость.

Перечислите свои активы в порядке их ликвидности или того, насколько легко их можно превратить в наличные, продать или потребить. Все, что вы ожидаете конвертировать в наличные в течение года, называется текущими активами.

Текущие активы включают:

- Деньги на расчетном счете

- Деньги в пути (перевод денег с другого счета)

- Дебиторская задолженность (деньги, причитающиеся вам покупателями)

- Краткосрочные вложения

- Опись

- Предоплата

- Эквиваленты денежных средств (валюта, акции и облигации)

С другой стороны, долгосрочные активы — это вещи, которые вы не планируете конвертировать в наличные в течение года.

Долгосрочные активы включают:

- Строения и земля

- Машины и оборудование (за вычетом накопленной амортизации)

- Нематериальные активы, такие как патенты, товарные знаки и гудвил (вы должны указать рыночную стоимость, по какой справедливой цене покупатель может их приобрести)

- Долгосрочные вложения

Допустим, у вас есть веганский ресторанный бизнес под названием «Где говядина?». По состоянию на 31 декабря активы вашей компании: деньги на текущем счете, неоплаченный счет за свадьбу, которую вы только что обслужили, а также посуда, посуда и столовые приборы на сумму 900 долларов.Вот как бы вы занесли свои активы в баланс:

| АКТИВЫ | |

|---|---|

| Банковский счет | $ 2 050 |

| Дебиторская задолженность | $ 6 100 |

| Оборудование | $ 900 |

| Итого активы | $ 9 050 |

Обязательства

Затем идут ваши обязательства — то, что ваш бизнес должен другим.

Перечислите свои обязательства по срокам их погашения.Как и активы, вы можете классифицировать их как текущие (срок погашения в течение года) и долгосрочный (срок погашения более чем через год).

Ваши текущие обязательства могут включать:

- Кредиторская задолженность (ваша задолженность перед поставщиками за товары, приобретенные в кредит)

- Заработная плата, которую вы должны сотрудникам за отработанные часы

- Кредиты, которые необходимо вернуть в течение года

- Задолженность по налогам

А вот некоторые (долгосрочные) долгосрочные обязательства:

- Кредиты, которые не нужно возвращать в течение года

- Облигаций, выпущенных вашей компанией

Возвращаясь к нашему примеру с кейтерингом, предположим, что вы еще не оплатили последний счет от поставщика тофу.У вас также есть бизнес-кредит, срок погашения которого истекает через 18 месяцев.

Вот обязательства Beef:

| ОБЯЗАТЕЛЬСТВА | |

|---|---|

| Кредиторская задолженность | $ 150 |

| Долгосрочная задолженность | 2 000 долл. США |

| Итого обязательства | 2 150 долл. США |

Собственный капитал

Капитал — это деньги, которыми в настоящее время владеет ваша компания.(Эта категория обычно называется «собственный капитал» для индивидуальных предпринимателей и «акционерный капитал» для корпораций.) Она показывает, что принадлежит владельцам бизнеса.

Собственный капитал включает:

- Капитал (деньги, вложенные в бизнес собственниками)

- Частные или государственные акции

- Нераспределенная прибыль (вся ваша выручка за вычетом всех ваших расходов с момента запуска)

Собственный капитал также может уменьшаться, когда владелец выводит деньги из компании, чтобы заплатить себе, или когда корпорация выплачивает дивиденды акционерам.

Предположим, что вы вложили 2500 долларов в запуск бизнеса в 2016 году и еще 2500 долларов через год. С тех пор вы вывели из бизнеса 9000 долларов, чтобы заплатить себе, и оставили некоторую прибыль в банке.

Вот краткое изложение собственного капитала:

| КАПИТАЛ ВЛАДЕЛЬЦА | |

|---|---|

| Капитал | 5000 долларов США |

| Нераспределенная прибыль | $ 10 900 |

| Чертеж | –9 000 |

| Итого капитал | $ 6 900 |

Уравнение баланса

Это бухгалтерское уравнение является ключом к балансу:

Активы = Обязательства + Собственный капитал

Активы переходят на одну сторону, обязательства плюс капитал — на другую.Обе стороны должны балансировать — отсюда и название «баланс».

Это имеет смысл: вы платите за активы своей компании, занимая деньги (т.е. увеличивая свои обязательства) или получая деньги от владельцев (собственный капитал).

Образец баланса

Мы готовы поместить все в стандартный шаблон (вы можете скачать его здесь). Вот как выглядит образец баланса в правильном формате:

Ницца. Ваш баланс готов к работе.

Отлично. Что мне теперь с этим делать?

Поскольку баланс отражает все транзакции с момента основания вашей компании, он показывает общее финансовое состояние вашего бизнеса. Вы сразу узнаете, сколько денег вы вложили или сколько у вас накопилось долга. Или вы можете сравнить текущие активы с текущими обязательствами, чтобы убедиться, что вы в состоянии оплатить предстоящие платежи.

Вы также можете сравнить свой последний баланс с предыдущими, чтобы проверить, как ваши финансы изменились с течением времени.Вы сможете увидеть, как далеко вы продвинулись с первого дня.

–

Все еще беспокоитесь о своем балансе? Попробуйте такую бухгалтерскую службу, как Bench. Мы свяжем вас с бухгалтером, который подготовит для вас финансовую отчетность, чтобы вы всегда знали, на каком уровне вы находитесь.

.

Об авторе